Земельный налог

Содержание:

Введение

Земельный налог является очень значимым видом налога в налоговой системе Российской Федерации. Несмотря на то, что доходность государственного бюджета от взимания земельного налога не высока, роль земельного налога в функционировании всей налоговой системы переоценить трудно.

История развития земельного налога в России насчитывает сотни лет. Данный вид налога не претерпел значительные изменения, изменились лишь ставки и порядок исчисления и уплаты данного вида налога в государственный бюджет страны. Раньше земельный налог с земельного участка взимали в зависимости от плодородия и дохода, который был получен с этой земли. Но, несмотря на все многолетние изменения, земля приносила доход в бюджет государства, и по сей день приносит доход в государственную казну.

Рыночная экономика определила новые требования к порядку уплаты и исчисления земельного налога. Рыночная экономика предопределила роль и значение земли, а также ее место в новых условиях экономических отношений.

Землю, как объект обложения, можно охарактеризовать одно особенностью. Землю нельзя утратить, и в связи с этой особенностью можно отметить, что она является самым перспективным объектом налогообложения.

Важно определить достоинства и недостатки поземельного налогообложения, чтобы выработать оптимальную систему налогообложения.

Значимость темы курсовой работы определяется тем, что земельный налог является очень важным составляющим элементом, который пополняет местный бюджет.

Таким образом, этим и определяется актуальность выбранной темы данной курсовой работы «Земельный налог».

Объектом курсового исследования является земельный налог.

Предметом курсового исследования это теоретические аспекты и практические применения земельного налога в системе налогообложения Российской Федерации.

В соответствии с этим целью курсовой работы является рассмотрение и исследование, как с теоретической, так и с практической стороны аспектов механизма взимания и расчета земельного налога для субъектов налогообложения.

Исходя из данной цели, в работе ставятся и решаются следующие задачи:

В первой главе планируется рассмотреть теоретическую сущность земельного налога и особенности его уплаты. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть понятие земельного налога;

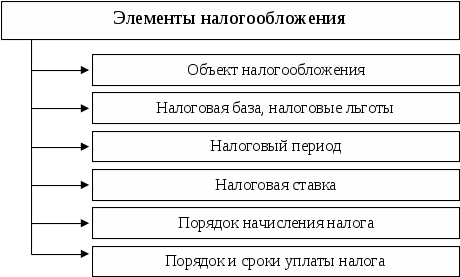

- рассмотреть элементы земельного налога;

- изучить порядок уплаты земельного налога и налоговые льготы.

Во второй главе планируется рассмотреть и проанализировать практические аспекты исчисления и уплаты земельного налога в Российской Федерации. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть расчет земельного налога для физических лиц в России в 2016 году;

- рассмотреть расчет земельного налога для юридических лиц в России в 2016 году;

- рассмотреть особенности расчета земельного налога по кадастровой стоимости участка;

- сделать соответствующие выводы по результатам исследований.

Прикладная значимость данного исследования определяется возможностью использования выводов работы в дальнейших разработках по дисциплине «Налоги и налогообложение», а также при написании выпускной квалификационной работы.

При написании курсовой работы были использованы нормативные акты Российской Федерации, в том числе главный налоговый документ страны – Налоговый Кодекс РФ с последними изменениями и дополнениями на 2016 год. Он дает широкое объяснение многим аспектам, которые были рассмотрены в данной работе. Также теоретическую базу написания данной курсовой работы составили книги, изданные в период 2011-2014 годов, такими известными издательствами, как Проспект, Юнити, Юнити-Дана, Юрайт. Это свидетельствует об актуальности тезисов, которые были проанализированы в данной работе.

Проблеме видов налогов и его классификации посвящено множество работ. Это работы Евстигнеева, Молчанова, Колчина, Заяц и т.д. Немаловажную роль в написании данной работы сыграли научные статьи из периодической литературы «Консультант». Авторами тема исследования рассматривается полно и с новой точки зрения.

Цели и задачи курсовой работы обусловили следующую её структуру. Работа состоит из содержания, введения, двух глав («Теоретическая сущность земельного налога и особенности его уплаты», «Практические аспекты исчисления и уплаты земельного налога в Российской Федерации»), заключения, библиографии, приложений.

Глава 1. Понятие земельного налога и особенности его уплаты

1.1 Экономическое содержание налога. Признаки налога

Налог –индивидуальный, относительно безвозмездный обязательный платеж, взимаемый в форме отчуждения находящихся в собственности, оперативном ведении или хозяйственном управлении денежных средств, которые идут на формирование доходов бюджетов разных уровней Сбор – это обязательный взнос, взимаемый с организаций и физ. лиц, уплата которого является одним из условий совершения юридически значимых действий. Признаки налога:[1]

1.Обязательность – налоги вводятся специальным законодательством. Налоговое законодательство можно ранжировать:

А)конституция РФ

Б)налоговый кодекс РФ

В)нормативные акты, вводимые ФНС и Мин Фином

2.Налоги носят исторический характер, они возникли с возникновением государства.

3.Относительная безвозмездность (без эквивалентность)

4.Налоги взыскиваются преимущественно в денежной форме.

5. Налоги являются финансовой категорией.

6. В процессе налогообложения происходит либо смена собственника денежными средствами, либо смена управляющего этими средствами.

За счет налогов государство не только обеспечивает финансирование важнейших общественных потребностей (поддержание системы управления, содержание армии, обеспечение правопорядка, образование, здравоохранение, культура и т.д.), но осуществляет целенаправленное регулирование производственно-экономической деятельности предприятий и частных лиц. В современных государствах через налоги мобилизируется в казну и перераспределяется от 30 до 50% ВВП. Налоги представляют собой финансовую основу существования государства, с помощью налогообложения происходит принудительное отчуждение части национального дохода с целью образования централизованных фондов денежных средств.

Налоговые ставки земельного налога, которые установлены муниципальными органами в соответствии с требованиями Налогового Кодекса, не должны превышать следующие значения:

1) 0,3% в отношении следующих земельных участков[2].

- земельных участков, которые отнесены к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства

- земельных участков, которые заняты жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или предоставленных для жилищного строительства

- земельных участков, которые предназначаются для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства.

2) 1,5% в отношении всех других земельных участков, которые не были указаны выше.

При этом, законом допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка[3].

Расчет земельного налога происходит исходя из ставки на налог и налоговой базы. Модель уплаты налога представлена в приложении 1 к данной работе. Налоговая база для земельного налога – это стоимость земельного участка, а именно, кадастровая стоимость земельного участка.

Определением кадастровой стоимости земельного участка занимается соответствующий специалист – оценщик, который в своей деятельности руководствуется законодательством об оценочной деятельности. При исчислении земельного налога, налоговые органы руководствуются сведениями, представляемыми им органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним[4].

Однако могут возникнуть и причины, по которым невозможно определить кадастровую стоимость земельного участка. Данные причины могут возникнуть тогда, когда стоимость земли не определена или возникают споры относительно ее стоимости[5]. Тогда расчет земельного налога исчисляется по налоговой базе на основании нормативной стоимости земли. Нормативная стоимость земли – это показатель, характеризующий стоимость участка определенного качества и местоположения, исходя из потенциального дохода за расчетный срок окупаемости. Порядок определения нормативной цены земли устанавливается Правительством РФ.

В заключении раздела можно сделать следующие выводы, земельный налог является одной из форм платы за землю в Российской Федерации, так как пользование землей в Российской Федерации является платной; земельный налог является местным налогом, доход от взимания которого попадает в местный бюджет того региона, где расположен земельный участок, в основе расчета земельного налога лежит кадастровая стоимость земельного участка. Если по каким-либо причинам кадастровую стоимость земельного участка невозможно определить, что расчет земельного налога производят на основании нормативной стоимости земли.

1.2 Функции налогов и принципы налогообложения

Функция налога - это проявление его сущности в действии, способ выражения его свойств. Функция налога показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов. Налоги выполняют четыре основные функции: а)фискальную; б)регулирующую; в)распределительную; г)контрольную. Фискальная функция позволяет осуществлять формирование финансовых ресурсов государства в бюджетной системе и внебюджетных фондах. Используя регулирующую функцию налогов, государство оказывает прямое воздействие на процессы производства и обращения, стимулируя или сдерживая их темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. В рамках распределительной функции выделяют пять подфункций[6]:

1)первоначальная распределительная;

2) перераспределительная;

3)стимулирующая;

4)сдерживающая;

5)воспроизводственная.

С помощью контрольной функции обеспечивается контроль за движением финансовых ресурсов, оценивается эффективность налогового механизма и выявляется необходимость внесения изменений в налоговую политику и бюджетную систему.

Налоговые принципы и их реализация в налоговой системе. Классические принципы: (разработал Адам Смит)

1) Принцип всеобщности налогообложения – каждый должен платить налоги равным образом соразмерно своим возможностям.

2) Принцип удобности – налоги нужно взыскивать в такое время и таким способом, который наиболее удобен плательщику.

3) Принцип определенности – время, место, способ платежа должны быть заранее известны налогоплательщику.

В РФ этот принцип реализуется: новые налоги и изменения существующих налогов не могут вступить в силу ранее чем через месяц после официальной публикации (если изменения), ранее очередного налогового периода по данному налогу; а новые налоги – не раньше чем со следующего года. Ухудшающие положение налогоплательщика поправки – обратной силы не имеют.

4) Принцип экономии затрат – расходы по сбору налогов должны быть существенно меньше, чем сумма собираемых налогов.

Законодательные принципы[7]:

1)Налоги не должны носить дискриминационный характер в зависимости от формы собственности, места происхождения капитала , политических и религиозных убеждений, пола, расы.

1) Налоги не должны нарушать единое экономическое пространство страны.

3) Налоги не должны подрывать конституционные права и свободы граждан.

4) Не должно быть разное налогообложение в зависимости от формы собственности.

Принцип нейтральности: Налоги не должны оказывать существенного влияния при принятии управленческих решений.

Таким образом, в завершении раздела можно прийти к следующему выводу. Земельный налог, как и любой другой налог, имеет элементы, к которым относят объекты и субъекты налогообложения, порядок исчисления и уплаты налога, налоговую базу, ставки по земельному налогу, налоговые льготы по земельному налогу.

1.3 Налоговые ставки, льготы по уплате земельного налога

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов Москвы и Санкт-Петербурга) и не могут превышать 0.3% кадастровой стоимости в отношении земельных участков[8]:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в поселениях и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

- приобретенных (представленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства.

В отношении прочих земельных участков налоговые ставки не могут превышать 1.5% их кадастровой стоимости (п.1 ст.394 НК РФ).

Льготы по уплате земельного налога

В соответствии со ст.395 главы 31 НК РФ от обложения земельным налогом освобождаются:

- организации и учреждения уголовно-исполнительной системы Минюста России - в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

- религиозные организации в отношении принадлежащих им земельных участков, на которых расположены здания, строения и сооружения религиозного и благотворительного назначения;

- общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%, в отношении земельных участков, используемых ими для осуществления уставной деятельности;

- организации, уставный капитал которых полностью состоит из вкладов указанных выше общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда - не менее 25%, в - в отношении земельных участков, используемых ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утвержденному постановлением Правительства РФ от 15.04.2005г №223), работ и услуг (за исключением брокерских и иных посреднических услуг);

- учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, - в отношении земельных участков, используемых ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

- организации народных художественных промыслов - в отношении земельных участков, находящихся в местах традиционного бытования народных художественных промыслов и используемых для производства и реализации изделий народных художественных промыслов;

- физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации, а также общины таких народов - в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов;

- организации-резиденты особой экономической зоны -в отношении земельных участков, расположенных на территории особой экономической зоны, сроком на пять лет с момента возникновения права собственности на каждый земельный участок.

При применении норм п.1 ст.395 НК РФ в части освобождения от обложения земельным налогом земельных участков организаций и учреждений уголовно-исполнительной системы Министерства юстиции Российской Федерации, предоставленных им для непосредственного выполнения возложенных на эти организации и учреждения функций, следует иметь в виду, что согласно ст.5 Закона РФ " Об учреждениях и органах, исполняющих уголовные наказания в виде лишения свободы" от 21.07.1993г. №5473-1 уголовно-исполнительная система Минюста России включает в себя[9]:

- учреждения, исполняющие наказания;

- территориальные органы уголовно-исполнительной системы;

- федеральный орган исполнительной власти, уполномоченный в области исполнения наказания.

По решению Правительства РФ в уголовно-исполнительную систему могут входить следственные изоляторы, предприятия, специально созданные для обеспечения деятельности уголовно-исполнительной системы, научно-исследовательские, проекты, лечебные, учебные и иные учреждения.

Так, например, в Перечень видов предприятий, учреждений и организаций, входящих в уголовно-исполнительную систему (утвержден постановлением Правительства РФ от 01.02.2000г №89) включены[10]:

- базы материально-технического и военного снабжения;

- управления строительства;

- центральные ремонтно-механические мастерские и ремонтно-эксплуатационные предприятия;

- межрегиональные ремонтно-восстановительные базы;

- центры инженерно-технического обеспечения;

- центральный узел связи;

- автомобильные и железнодорожные хозяйства;

- жилищно-коммунальные хозяйства;

- подразделения технического надзора, лаборатории;

- научно-исследовательские институты;

- образовательные учреждения высшего, среднего, начального (учебные центры) профессионального и дополнительного характера образования;

- санаторно-оздоровительные, амбулаторно-поликлинические и стационарные медицинские учреждения для персонала и членов их семей;

- военно-врачебные комиссии;

- центры санитарно-эпидемиологического надзора;

- предприятия торговли;

- редакции периодических изданий;

- отделы специального назначения;

- подразделения розыска, конвоирования, собственной безопасности, оперативно-технических и поисковых мероприятий;

- военное представительство;

- следственные изоляторы.

Глава 2. Исчисления и выплаты земельного налога

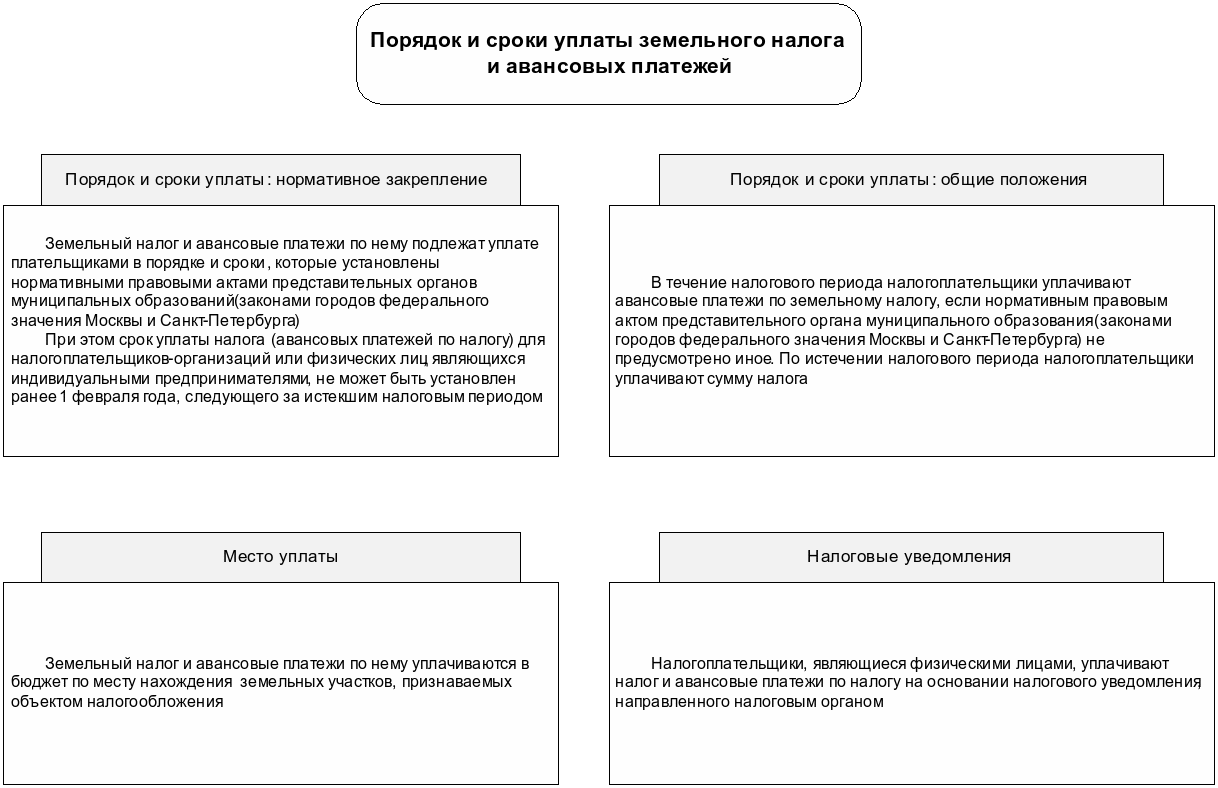

2.1 Порядок исчисления и уплаты земельного налога

Плательщиками земельного налога признаются организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Не признаются налогоплательщиками организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды. Поскольку данный налог является местным, средства от уплаты налога за все земельные участки, расположенные в границах муниципальных образований (городов Москвы и Санкт-Петербурга), в полном объеме должны зачисляться в соответствующий местный бюджет независимо от формы собственности на земельные участки, в том числе независимо от процесса разграничения государственной собственности на землю.

Сумма налога исчисляется путем умножения налоговой базы на налоговую ставку. Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом.

Налоговая база определяется в следующем порядке[11]:

1) налогоплательщики-организации определяют налоговую базу самостоятельно;

2) налогоплательщики - физические лица, являющиеся индивидуальными предпринимателями, определяют налоговую базу самостоятельно в отношении земельных участков, используемых ими в предпринимательской деятельности;

3) налоговая база для каждого налогоплательщика, являющегося физическим лицом, определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими ведение государственного кадастра недвижимости, органами, осуществляющими регистрацию прав на недвижимое имущество и сделок с ним, и органами муниципальных образований;

4) если земельный участок расположен на территории нескольких муниципальных образований, налоговая база по нему определяется отдельно по каждому муниципальному образованию.

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) и не могут превышать: а) 0,3% в отношении земельных участков: - отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в поселениях и используемых для сельскохозяйственного производства; - занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или приобретенных (предоставленных) для жилищного строительства; - приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства; б) 1,5 процента в отношении прочих земельных участков[12].

Допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка. В случае возникновения у налогоплательщика в течение налогового периода права на земельный участок исчисление суммы налога в отношении данного земельного участка производится с учетом числа полных месяцев, в течение которых данный земельный участок находился в пользовании налогоплательщика.

Если возникновение (прекращение) указанных прав произошло до 15-го числа соответствующего месяца включительно, за полный месяц принимается месяц возникновения указанных прав. Если возникновение (прекращение) указанных прав произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц прекращения указанных прав. В отношении земельного участка, перешедшего по наследству к физическому лицу, налог исчисляется начиная с месяца открытия наследства. Момент возникновения обязанности по уплате земельного налога зависит от момента государственной регистрации права на земельный участок.

Однако, если землепользователь необоснованно уклоняется от государственной регистрации своего права на землю, это является основанием для применения к нему санкций за умышленное уклонение от уплаты земельного налога. Кадастровая стоимость земельных участков подлежит доведению до сведения налогоплательщиков по результатам проведения государственной кадастровой оценки земель по состоянию на 1 января календарного года не позднее 1 марта этого года[13].

Налогоплательщики - физические лица уплачивают налог на основании налогового уведомления, направленного налоговым органом. Налогоплательщики - организации или физические лица, являющиеся индивидуальными предпринимателями и использующие участки в предпринимательской деятельности, по истечении налогового периода представляют в налоговый орган по месту нахождения земельного участка налоговую декларацию по налогу. Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом[14].

2.2 Расчет земельного налога для юридических лиц

Налоговая база для земельного налога с юридических лиц– это стоимостная характеристика земли. Для этого налога – это кадастровая стоимость земельного участка, определённая в соответствии с законодательством субъекта федерации. Кадастровая стоимость, в соответствии со ст. 390 НК РФ определяется на 01 января каждого года. Узнать эту стоимость можно на официальном сайте субъекта федерации или же на сайте ФНС субъекта[15].

Земельный налог с юридических лиц имеет такой же порядок расчета и уплаты, как и земельный налог с юридических лиц. Однако все же земельный налог с юридических лиц имеет свои отличительные особенности[16].

Земельный налог для юридических лиц рассчитывается в соответствии с кадастровой стоимостью земельного участка.

При расчете земельного налога, юридическое лицо должно интересоваться, имеет ли оно право на какие-то налоговые льготы в отношении земельного налога.

Существует 2 размера налоговых ставок по земельному налогу – 0,3% и 1,5% от кадастровой стоимости. Ставка в 0,3% предусмотрена для участков земли, которые: Имеют сельскохозяйственное назначение и используются для производства сельхоз продукции в населённых пунктах. Используются в ЖКХ, но при этом не относятся к жилому фонду. Приобретены для садоводства, огородничества и подсобного хозяйства. Ограничены в обороте из-за того, что они используются для нужд обороны, таможни и безопасности. Все остальные категории земель облагаются по ставке 1,5% от кадастровой стоимости. Кроме этого, субъектам федерации разрешено в законодательном порядке изменять процентные ставки по налогу в зависимости от категории земель и их назначения. Но превышать предел, установленный в НК РФ нельзя[17].

Как и в любой другой системе налогообложения, по земельному налогу также предусмотрены налоговые льготы некоторым категориям юридических лиц. Рассмотрим те категории юридических лиц, которые полностью освобождены от уплаты земельного налога в России[18].

1) Организации уголовно-исполнительной системы РФ. Однако освобождение распространяется лишь на те земельные участки, которые используются в соответствии с профессиональной деятельностью.

2) Организации, которые владеют на праве пожизненного владения земельными участками, на которых проходят автомобильные дороги.

3) Религиозные организации, но только в отношении тех земель, на которых расположены объекты религиозной направленности.

4) Все организации инвалидов. Это касается как общественных объединений, так и объединений предприятий, уставный капитал которых на 80% состоит из взносов инвалидов.

5) Организации народных промыслов.

6) Организации, являющиеся резидентами особой экономической зоны в отношении тех участков земли, которые располагаются в пределах этой зоны и используются для осуществления предпринимательской деятельности организации.

7) Организации, которые являются управляющими компаниями в Сколково.

8) Организации судостроения, которые являются резидентами особой экономической зоны[19].

А вот порядок уплаты земельного налога юридическими лицами существенным образом отличается от уплаты земельного налога физическими лицами[20]. Юридическим лицам не приходит налогового уведомления об уплате земельного налога. Они должны выплатить данный налог самостоятельно в бюджет в виде годового земельного налога и авансовых платежей по нему.

Авансовые платежи по земельному налогу необходимо выплачивать 4 раза в год после каждого квартала.

Рассмотрим пример. Предприятие ООО «АКОРД» владеет на праве собственности земельным участком. Кадастровая стоимость данного земельного участка составляет 2000000 рублей. Ставка земельного налога составляет 1,5%. Рассчитать сумму земельного налога за 2015 год.

Таким образом, сумма земельного налога равна: 2000000 рублей * 1,5% = 30000 рублей.

Таким образом, в данном разделе можно сделать соответствующие выводы:

- был проанализирован порядок расчета земельного налога для юридических лиц в 2016 году.

- земельный налог с юридических лиц имеет аналогичную налоговую базу и ставки с земельным налогом у физического лица.

- исключение составляют группа юридических лиц, которые полностью освобождены от уплаты земельного налога.

- порядок уплаты земельного налога юридическими лицами существенным образом отличается от уплаты земельного налога физическими лицами. Юридические лица обязаны выплатить данный налог самостоятельно в бюджет в виде годового земельного налога и авансовых платежей по нему.

2.3 Расчет земельного налога по кадастровой стоимости участка

Земельный налог относится к местным, поэтому правила его уплаты в рамках общих положений Налогового кодекса РФ устанавливают муниципалитеты и власти городов федерального значения. В частности, местные власти определяют сроки уплаты земельного налога – в том числе, авансовых платежей по земельному налогу.

Правила, которые касаются того или иного земельного налога в соответствующем регионе, необходимо уточнять у органов местных властей того региона, где расположен интересующий земельный участок.

Было отмечено, что земельный налог выплачивается юридическими или физическими лицами в том случае, если данный объект находится[21]:

- в собственности;

- в постоянном бессрочном пользовании;

- в пожизненном наследуемом владении.

Существует несколько видов освобождения от уплаты земельного налога. В таком случае от уплаты земельного налога освобождены следующие земли:

- земли, которые ограничены в обороте или же полностью изъяты из оборота[22].

-земли, которые входят в лесной или водный фонд.

Земельный налог определяется как произведение налоговой ставки на налоговую базу. При необходимости также применяются дополнительные коэффициенты.

Налоговая ставка земельного налога определяется местной властью и в любом случае не может составить больше 1,5%[23].

Однако, есть некоторые послабления в отношении налоговой ставки по земельному налогу. Есть земельные участки, к которым ставка земельного налога применяется в размере 0,3%. Это:

- земли сельскохозяйственного назначения[24].

- земельные участки, которые находятся под жилищным фондом и инженерной инфраструктурой для данного жилищного фонда.

- дачные участки.

- земельные участки, которые необходимы для обеспечения целей государственной обороны или таможни.

Налоговая база по земельному налогу рассчитывается по кадастровой стоимости участка.

Для того, чтобы уплатить земельный налог, юридическое лицо должно самостоятельно узнать кадастровую стоимость данного земельного участка. В случае, если кадастровая стоимость земельного участка изменилась, то необходимо исчислять данный налог по-новому. Следует отметить, что кадастровая стоимость земельных участков пересматривается один раз в пять лет.

Значительные тонкости в определении кадастровой стоимости земельного участка начинаются, когда земельный участок находится в долевой собственности. В таком случае, на сумму полученного результата земельного налога необходимо умножить размер доли в собственности данным земельным участком, например, 0,5,0,25 и прочее[25].

Отчитываться по земельному налогу нужно раз в год.

Рассмотрим пример, как необходимо рассчитывать земельный налог по кадастровой стоимости.

Организации ООО «ХХХ» узнала кадастровую стоимость земельного участка, который находится у нее в собственности. Она составляет 500000 рублей. Местная ставка земельного налога составляет 1,5%. Ни на какие льготы и послабления в отношения уплаты земельного налога, организация не имеет право.

Расчет земельного налога по кадастровой стоимости имеет вид: 500000 рублей * 1,5% = 7500 рублей.

Таким образом, в завершении главы можно прийти к следующим выводам[26].

- были проанализированы практические аспекты порядка исчисления и уплаты земельного налога в местный бюджет того региона, где расположен тот или иной земельный участок.

- ставки на земельный налог для физических лиц устанавливаются местными органами власти того региона, где находится данный земельный участок, который подлежит обложению.

- отдельными положениями НК РФ предусмотрено снижение налоговой базы по земельному налогу на 10000 рублей.

- физическому лицу приходит требование об уплате земельного налога в письменной форме, которое он должен исполнить в обязательном порядке.

- был проанализирован порядок расчета земельного налога для юридических лиц в 2016 году.

- земельный налог с юридических лиц имеет аналогичную налоговую базу и ставки с земельным налогом у физического лица.

- исключение составляют группа юридических лиц, которые полностью освобождены от уплаты земельного налога.

- порядок уплаты земельного налога юридическими лицами существенным образом отличается от уплаты земельного налога физическими лицами. Юридические лица обязаны выплатить данный налог самостоятельно в бюджет в виде годового земельного налога и авансовых платежей по нему.

- особое место в расчете земельного налога имеет кадастровая стоимость земельного участка. Ведь именно по ней и вычисляется земельный налог. Именно к кадастровой стоимости применяется налоговая ставка земельного налога, которая установлена законодательством местных органов власти того региона, где находится конкретный земельный участок.

Заключение

В соответствии со статьей №388 НК плательщиками земельного налога являются организации и физические лица обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Не признаются плательщиками земельного налога лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды.

Объектом налогообложения признаются земельные участки расположенные в пределах муниципального образования (в том числе городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог. Не признаются объектом налогообложения: - земельные участки, изъятые из оборота; - некоторые земельные участки, ограниченные в обороте (их перечень в п.2,3,5ст.389 НК); - земельные участки из состава земель лесного фонда.

Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения по состоянию на 1 января года, являющегося налоговым периодом. Стоимость земельного участка определяется в соответствии с земельным законодательством РФ.

Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков -организаций и ИП, признаются 1-й,2-й и 3-й квартал календарного года. Представительный орган муниципального образования в праве не устанавливать отчетный период.

Налоговые ставки не могут превышать:

0,3% в отношении земельных участков сельскохозяйственного назначения, занятых жилищным фондом и предоставленных для личного подсобного хозяйства;

1,5% - в отношении прочих земельных участков

Порядок исчисления налога и авансовых платежей. После окончания календарного года ИП и организации должны представить в налоговые органы декларацию по земельному налогу, не позднее 1 февраля истекшего налогового периода. Налогоплательщики, имеющие право на налоговые льготы, должны представить документы подтверждающие такое право, в налоговые органы по месту нахождения земельного участка.

Вторая глава посвящена практическим аспектам применения земельного налога.

- были проанализированы практические аспекты порядка исчисления и уплаты земельного налога в местный бюджет того региона, где расположен тот или иной земельный участок.

- ставки на земельный налог для физических лиц устанавливаются местными органами власти того региона, где находится данный земельный участок, который подлежит обложению.

- отдельными положениями НК РФ предусмотрено снижение налоговой базы по земельному налогу на 10000 рублей.

- физическому лицу приходит требование об уплате земельного налога в письменной форме, которое он должен исполнить в обязательном порядке.

- был проанализирован порядок расчета земельного налога для юридических лиц в 2016 году.

- земельный налог с юридических лиц имеет аналогичную налоговую базу и ставки с земельным налогом у физического лица.

- исключение составляют группа юридических лиц, которые полностью освобождены от уплаты земельного налога.

- порядок уплаты земельного налога юридическими лицами существенным образом отличается от уплаты земельного налога физическими лицами. Юридические лица обязаны выплатить данный налог самостоятельно в бюджет в виде годового земельного налога и авансовых платежей по нему.

- особое место в расчете земельного налога имеет кадастровая стоимость земельного участка. Ведь именно по ней и вычисляется земельный налог. Именно к кадастровой стоимости применяется налоговая ставка земельного налога, которая установлена законодательством местных органов власти того региона, где находится конкретный земельный участок.

Библиография

1. Федеральный закон от 31.07.98 г. № 146 – ФЗ. Налоговый Кодекс Российской Федерации. Часть первая.

2. Федеральный закон от 05.08.00 г. № 1117 – ФЗ. Налоговый Кодекс Российской Федерации. Часть вторая.

3. Федеральный закон от 25.10.01 г. № 136 – ФЗ. Земельный Кодекс Российской Федерации.

4. Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости».

5. Александров И.М. Налоги и налогообложение. / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко, 2011. – 340 с.

6. Евстигнеев Е.Н., Викторова Н.Д. Налоги и налогообложение. Теория и практикум / Е.Н. Евстигнеев, Н.Д. Викторова. Учебное пособие. – М.: Проспект, 2014. – 520 с.

9. Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – 240 с.

10. Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – 254 с.

11. Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 344 с.

12. Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – 544 с.

13. Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 224 с.

14. Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 300 с.

15. Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - №22. – С. 25.

Приложение 1

Приложение 2

Приложение 3

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 201. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 201. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 201. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 201. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 201. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 201. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.173. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.173. ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 277с. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 253с. ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

- Формирование группового поведения в организации

- Особенности налоговой политики в Российской Федерации

- Налог на имущество организаций. Налог на имущество физических лиц.

- Налоги и налообложение

- Транспортный налог

- Налог на прибыль организаций

- Человеческий фактор в управлении организацией

- Налоговые отношения.

- Единый социальный налог. Таможенная пошлина. Государственная пошлина. Другие федеральные налоги и сборы (водный налог, налог на доб. полезных ископаемых, налог на операции с ценными бумагами)

- Налог на добавленную стоимость.

- Совершенствование налоговой системы РФ: основные направления и особенности (Теоретические аспекты совершенствования налоговой системы РФ)

- Совершенствование налоговой системы РФ: основные направления и особенности. Общая сумма