Налог на имущество организаций. Налог на имущество физических лиц.

Содержание:

Введение

Государственные налоги возникли вместе с появлением государства как средство по покрытию расходов на выполнение его основных задач и функций. Первоначально налоги взимались в натуральной форме. С развитием товарно-денежных отношений они приобрели преимущественно денежный характер. В капиталистических странах наблюдается большой удельный вес налогов в общем объеме национального дохода: от одной трети до половины его размера. Эти средства направляются на военные цели, содержание государственного аппарата, финансирование разного рода программ по регулированию экономики. Основная часть налоговых поступлений в экономике капиталистических стран формируется за счет налогов населения (физических лиц).

Подобные процессы происходят сейчас и в нашей стране в связи с переходом к рынку. Однако, в отличие от капиталистических стран, в общей сумме поступающих налоговых платежей значительный объем занимают и суммы налогов предприятий, организаций и учреждений.

Налог на имущество организаций введен в целях стимулирования не используемых в производстве материальных ценностей. Хотя он не причислен к основным видам налогов (в рыночной экономике основными налогами считаются налог на доходы с физического лица; налог на прибыль организации; косвенные налоги; взносы социального страхования), однако для региональных бюджетов он является стабильным доходом, так как его поступления в меньшей мере зависят от хозяйственной деятельности юридических лиц.

Налог на имущество организаций – это один из налогов налоговой системы Российской Федерации, который установлен федеральным законодательством. Этим налогом облагаются основные средства, находящиеся на балансе организации.

Устанавливая налог на имущество организаций, законодательные (представительные) органы субъектов РФ вправе определять налоговую ставку в пределах, установленных главой 30 НК РФ; порядок и сроки уплаты налога; форму отчетности по налогу.

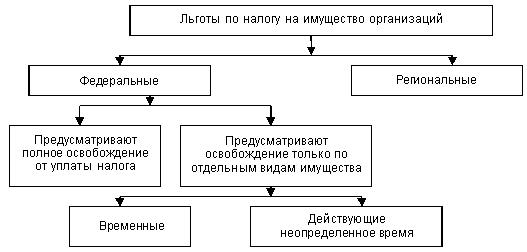

Кроме того, при установлении налога законами субъектов РФ могут также предусматриваться региональные налоговые льготы и основания для их использования налогоплательщиками (Приложение 1 схема 1).

Налог на имущество организаций занимает центральное место в системе имущественного налогообложения России и вызывает определенный интерес в свете возможных изменений в порядке расчета и уплаты данного налога на основе зарубежного опыта,

Несомненно, что определенную сложность вызывает практическое применение порядка и правил налогообложения налогоплательщиками, осуществляющими деятельность на территориях различных субъектов Российской Федерации, поскольку им необходимо учитывать соответствующие региональные особенности налогообложения. При этом, произвольная, часто расширительная трактовка терминологии закона приводит налогоплательщиков к грубым ошибкам и налоговым правонарушениям.

Кроме этого, немаловажен и тот факт, что глава 30 НК РФ, устанавливающая новые правила расчета и уплаты налога на имущество организаций, вступила в действие 1 января 2004 года, существенно изменив некоторые важные положения порядка рассматриваемого вида налогообложения.

Налог на имущество организаций установлен на территории РФ с 1 января 1992 г. Законом РФ от 13.12.91 № 2030-1 в качестве регионального налога.

В 2003 г. была принята соответствующая глава Налогового кодекса РФ, которая заменила собой данный Закон. Этой главой в порядок исчисления и уплаты налога внесен ряд принципиальных изменений.

В частности, в целях стимулирования развития производства и подготовки к введению налога на недвижимость предусмотрено существенное сужение объектов налогообложения за счет исключения из налогообложения таких объектов, как готовая продукция, сырье и материалы, товары и некоторые другие.

В целях сохранения поступлений по данному налогу на уровне сложившихся поступлений за последние годы увеличен предельный размер налоговой ставки по сравнению с действовавшим до введения данной главы Кодекса.

Тема курсовой работы представляется актуальной, так как изучение порядка исчисления и уплаты налога на имущество организаций позволяет понять механизм его воздействия на хозяйствующих субъектов, оценить методы государства, которые путем применения налоговых льгот стремится стимулировать или стабилизировать деятельность ряда хозяйствующих субъектов, создать преимущества при осуществлении отдельных видов предпринимательства.

Объектом исследования является комплекс теоретических и практических проблем, связанных с раскрытием особенностей налога на имущество и особенностью порядка расчета имущественного налогообложения в организациях в свете действующего налогового законодательства.

Предмет исследования – нормы Налогового кодекса Российской Федерации об особенностях налогообложения о налоге на имущество организаций и получение практических навыков в исчислении данного налога.

Цели исследования – теоретическое и практическое рассмотрение имущественного налогообложения, выявление особенностей такого налогообложения в практической деятельности организаций.

Для достижения целей ставились следующие задачи:

- рассмотреть сущность и роль налога на имущество организаций.

- рассмотреть применение налоговых ставок и льгот по налогу на имущество организаций.

- рассмотреть исчисление и уплату налога на имущество организаций.

рассмотреть порядок заполнения налоговой декларации по налогу на имущество организаций.

- рассмотреть проблемы практического применения налога на имущество организаций.

- рассмотреть перспективы развития налогообложения имущества организаций.

Для расчетов налогообложения, налоговой базы и сумм налога были использованы данные финансовой отчетности организации ООО «Посредник» за 2007-2009 годы.

Структура и объем работы обусловлены логикой и результатами исследования. Работа состоит из введения, трех глав, заключения, списка использованных источников и приложения.

1 Понятие налога на имущество организаций

1.1 Объект налогообложения

Объект налогообложения - реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. (в ред. Федерального закона от 27.07.2006 N 137-ФЗ) Каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с частью второй настоящего Кодекса и с учетом положений настоящей статьи.

Под имуществом в настоящем Кодексе понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом Российской Федерации. (в ред. Федерального закона от 09.07.1999 N 154-ФЗ).

Товаром для целей настоящего Кодекса признается любое имущество, реализуемое либо предназначенное для реализации. В целях регулирования отношений, связанных с взиманием таможенных платежей, к товарам относится и иное имущество, определяемое в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле. (в ред. Федерального закона от 27.11.2010 N 306-ФЗ)[1].

Работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

Идентичными товарами (работами, услугами) в целях настоящего Кодекса признаются товары (работы, услуги), имеющие одинаковые характерные для них основные признаки. При определении идентичности товаров незначительные различия во внешнем виде таких товаров могут не учитываться. При определении идентичности товаров учитываются их физические характеристики, качество, функциональное назначение, страна происхождения и производитель, его деловая репутация на рынке и используемый товарный знак. При определении идентичности работ (услуг) учитываются характеристики подрядчика (исполнителя), его деловая репутация на рынке и используемый товарный знак. (п. 6 введен Федеральным законом от 18.07.2011 N 227-ФЗ)[2].

Однородными товарами в целях настоящего Кодекса признаются товары, которые, не являясь идентичными, имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять одни и те же функции и (или) быть коммерчески взаимозаменяемыми. При определении однородности товаров учитываются их качество, репутация на рынке, товарный знак, страна происхождения. Однородными работами (услугами) признаются работы (услуги), которые, не являясь идентичными, имеют сходные характеристики, что позволяет им быть коммерчески и (или) функционально взаимозаменяемыми. При определении однородности работ (услуг) учитываются их качество, товарный знак, репутация на рынке, а также вид работ (услуг), их объем, уникальность и коммерческая взаимозаменяемость. (п. 7 введен Федеральным законом от 18.07.2011 N 227-ФЗ) КонсультантПлюс: примечание. До введения в действие глав части второй Налогового кодекса Российской Федерации о налогах и сборах, предусмотренных статьями 12 - 15 части первой НК РФ, ссылки в статье 39 на положения указанного Кодекса приравниваются к ссылкам на акты законодательства Российской Федерации о соответствующих налогах, принятые до дня вступления в силу Федерального закона от 29.07.2004 N 95-ФЗ (статья 3 Федерального закона от 29.07.2004 N 95-ФЗ)[3].

1.2 Методика расчета налоговой базы по налогу на имущество

На территории России в 2003 году был введён новый региональный налоговый режим «Налог на имущество организаций». Все руководители предприятий, которые осуществляют свою хозяйственную деятельность на общей системе налогообложения (кроме московских компаний), начиная с 01.01.2004 г. должны самостоятельно проводить начисление налоговых обязательств по данному налогу. У организаций, которые осуществляют свою хозяйственную деятельность на территории Москвы, налоговые обязательства перед бюджетом стали возникать ещё с ноября 2003 года. Это зафиксировано в Законе г. Москвы №64 от 05.11.2003 года.

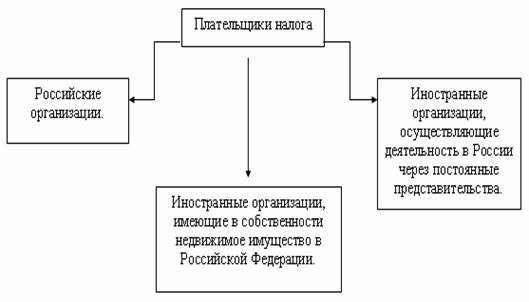

Расчет налога на имущество организаций по кадастровой стоимости осуществляется в соответствии с нормами действующего закона «Налога на имущество организаций и субъектов РФ». В настоящее время в действующее федеральное законодательство России внесены определённые изменения, согласно которых компании, которые ранее были освобождены от обязанности уплачивать «Налог на имущество», начиная с 01.01.2015 года, должны будут его платить. Те организации, которые осуществляют свою хозяйственную деятельность, совмещая упрощенную с налогом на вменённый доход, должны будут уже с 3-го квартала 2014 года проводить расчёт своих обязательств перед бюджетом с учётом нововведений[4]. При этом при проведении расчётов будут исключаться объекты недвижимости, налоговая база которых соответствует их кадастровой стоимости. Налоговым кодексом, действующим на территории Российской Федерации, определён круг плательщиков «Налога на имущество организаций»: Организации, зарегистрированные и осуществляющие свою хозяйственную деятельность на территории России. Зарубежные предприятия, имеющие собственные представительства и имущество на территории Российской Федерации.

Для проведения начислений обязательств изначально необходимо определить базу налогообложения, к которой относится как движимое, так и недвижимое имущество. Объектами налогообложения (при расчёте «Налога на имущество») являются все основные средства, числящиеся на балансе компании: здания и сооружения; складские и производственные помещения; торговые павильоны; объекты, на которых не закончено строительство и т. д. Исключением являются: земельные наделы; природные ресурсы; объекты недвижимости, находящиеся под управлением воинских подразделений; объекты недвижимости, находящиеся под управлением федеральных органов; При определении налоговой базы организации должны учитывать: Стоимость имущества, числящегося на балансе (среднегодовой). Основные фонды компании (конечную стоимость).

Среднегодовая стоимость имущества. Действующим на территории России законодательством определён порядок расчёта стоимости имущества (среднегодовой). Для проведения данных мероприятий используется следующая методика расчета: Остаточная стоим. ОФ (которые признаны объектами недвижимости) на 01 число каждого месс. / 12 месяцев + 1 месяц.

Сколько платить. Для определения обязательств по «Налогу на имущество» организациям рекомендуется использовать готовый образец расчёта (Приложение 2 схема 2).

Алгоритм расчета налога на имущество организации. Для определения налога на имущество необходимо использовать следующую формулу: Рассчитывая за отчётный период стоимость имущества (подлежащего налогообложению) следует использовать формулу: Средняя стоим. имущества = остаточная стоим. имущества (на начало отчётного периода) + остаточная стоим. имущества (на начало каждого мес. внутри отчётного периода) + остаточная стоим. имущества (на конец первого месяца, который следует за отчётным периодом) / количество месяцев в отчётном периоде + 1 месяц Рассчитывая среднегодовую стоимость имущества (которое подлежит налогообложению) следует использовать формулу: Среднегодовая стоим. имущества (за конкретный налоговый период) = остаточная стоим. имущества (на начало налогового периода) + остаточная стоим. имущества (на начало каждого мес. внутри налогового периода) + остаточная стоим. имущества (на конец налогового периода (31 декабря)) / количество месяцев в налоговом периоде + 1 месяц.

Пример расчета в 2014, 2015, 2016 годах. Компания «ВВВ» имеет на своём балансе автотранспортное средство. Его остаточная стоимость на 01.01.201_ года составила 30 000 руб. Так как данное основное средство введено в эксплуатацию, на него начисляется амортизация: ежемесячно 1 000 руб. для расчёта налога на имущество в первую очередь необходимо определить среднегодовую остаточную стоимость данного основного средства[5].

Января 30 000 1 Февраля 29 000 1 Марта 28 000 1 Апреля 27 000 1 Мая 26 000 1 Июня 25 000 1 Июля 24 000 1 Августа 23 000 1 Сентября 22 000 1 Октября 21 000 1 Ноября 20 000 1 Декабря 19 000 31 декабря 18 000 ИТОГО: 282 000

282000 / 13 = 21692, 31

ПРИМЕР 1 Расчёт налога на имущество в 2014 году (ставка 1%)

Используем формулу НИ = НБ х НС 21692,31 х 1% = 216,92 руб. Для организаций Москвы (ставка 1,5%): 21692,31 х 1,5% = 325,38 руб. ПРИМЕР 2 Расчёт налога на имущество в 2015 году (ставка 1,5%)

Используем формулу НИ = НБ х НС 21692,31 х 1,5% = 325,38 руб.

Для организаций Москвы (ставка 1,7%): 21692,31 х 1,5% = 368,77 руб. ПРИМЕР 3 Расчёт налога на имущество в 2016 году (ставка 2%) Используем формулу НИ = НБ х НС 21692,31 х 2% = 433,85 руб. Для организаций Москвы (ставка 2%): 21692,31 х 1,5% = 433,85 руб.

Возникающие нюансы: Руководство организаций должно своевременно ознакомиться со всеми новшествами и учитывать их при проведении расчётов по своим налоговым обязательствам. Вызвано это тем, что действующее российское законодательство регулярно вносятся различные изменения, и относится к юридическим лицам, имеющим на своём балансе движимое и недвижимое имущество.

Новые ставки по налогу на имущество (2014, 2015, 2016) Действующим на территории Российской Федерации законодательством установлены ставки «Налога на имущество» для всех субъектов Российской Федерации: 2014 год – 1%; 2015 год – 1,5%; 2016 год – 2%. Для организаций, осуществляющих свою хозяйственную деятельность на территории Москвы, установлены отдельные ставки по «Налогу на имущество»: 2014 год – 1,5%; 2015 год – 1,7%; 2016 год – 2% Данные ставки начали применяться с 01.01.2014 года[6].

Расчет налога на имущество, если организация работает меньше года. В том случае, когда организация осуществляет свою хозяйственную деятельность менее года, начисление «Налога на имущество» будет осуществляться по определённому правилу. Руководители могут использовать в качестве образца готовый расчет налога на имущество организаций за полугодие. Для определения средней стоимости основных фондов организации необходимо следовать следующему алгоритму: остатки по каждому объекту недвижимости определённые на 01 число каждого отработанного месяца + остаточную стоимость объектов на начало первого месяца, который следует за отчётным периодом Полученную цифру следует разделить на количество отработанных компанией месяцев (увеличив на один месяц).

Кадастровая стоимость имущества организаций можно оспорить. В некоторых случаях у руководства организаций могут возникнуть вопросы по проведённой кадастровой оценке их имущества. Если директор будет не согласен с установленными комиссией результатами, он имеет законное право обратиться в арбитражный суд для их обжалования. Для проведения данной процедуры ему потребуется помощь юриста, специализирующегося в этой области, который будет представлять интересы компании на судебном заседании.

Опытный специалист поможет составить исковое заявление и передаст его в арбитраж. В этом случае ответчиком будет выступать орган исполнительной власти, который уполномочен проводить кадастровую оценку имущества предприятий, осуществляющих свою хозяйственную деятельность на территории Российской Федерации. Но, прежде чем обращаться в арбитраж, необходимо подать заявление в комиссию, которая должна провести пересмотр кадастровой стоимости имущества компании. Заявление бывает двух типов: о пересмотре кадастровой стоимости по основанию недостоверности сведений об объекте недвижимого имущества, использованных оценщиками при определении его кадастровой стоимости; о пересмотре кадастровой стоимости по основанию установления в отношении объекта недвижимого имущества его рыночной стоимости[7]. В противном случае иск, поданный в арбитражный суд, не будет иметь под собой никаких правовых оснований. Также можно сделать запрос о предоставлении сведений, внесенных в государственный кадастр недвижимости. Для обращения в комиссию руководителю необходимо подготовить следующие документы: Кадастровый паспорт на каждый объект недвижимости. Документацию, подтверждающую право собственности на имущество. Документацию, которая свидетельствует о недостоверности сведений о каждом объекте недвижимости. Экспертное заключение о проведённой оценке имущества. Заявление, в котором указана просьба о пересмотре кадастровой стоимости на каждый объект недвижимости[8].

Руководитель организации может приложить к заявлению и другую документацию, которая по его мнению поможет доказать его правоту. Каждый руководитель организации, осуществляющей хозяйственную деятельность на территории Российской Федерации, должен осуществлять контроль на начислением и уплатой «Налога на имущество». Своевременно проведённый расчёт по налоговым обязательствам позволит избежать штрафных санкций и неприятных моментов, вызванных вынужденным объяснением с представителями контролирующих органов. Ознакомившись с рекомендациями, данными в этой статье, представители российского бизнеса смогут в дальнейшем избежать многих ошибок, а воспользовавшись образцом расчёта налоговых обязательств, сократить время, которое обычно уходит на это мероприятие.

2. Расчет налога на имущество организаций

2.1 Налог на имущество организаций.

Налог на имущество, который был известен во время жизни древних римлян (именно они ввели его первыми), является обязательным практически для всех, потому что он считается главных во всей налоговой системе. Более того, его должны выплачивать (посредством опекунов) даже те граждане РФ, которым еще нет 18-ти лет, правда, делать это нужно, естественно, для этого у них во владениях должны быть какие-то объекты. Учитывая то, что из-за кризиса система налогообложения претерпевает ряд изменений, информация о том, какой будет налог на имущество организаций и физических лиц в 2016 году, считается очень актуальной[9].

Изменения в расчете налогов Последние изменения в методах расчета налогов, которыми облагается имущество разных категорий населения, произошли в конце прошлого года, когда страна немного оправилась от кризиса, который истощил ее бюджет и начала искать новые пути решения проблемы. Естественно, никакие изменения не происходят без причины, и изменение налоговой базы стало следствием государственных проблем, причем тех, которые нужно было решать еще 10 лет назад. Два года назад каждый человек опаливал ту или иную стоимость своего имущественного объекта по инвентаризационной цене, которая ежегодно уменьшалась за счет износа имущества и срока его эксплуатации. Однако правительство решило, что сложившуюся систему поря менять, и теперь расчет налога на имущество 2016 будет производиться исходя из величины кадастровой стоимости каждого объекта. Суть данного изменения состоит в том, что кадастровая стоимость считается более приближенной к рыночной, следовательно, сумма отчислений налоговикам будет существенно выше. При расчете кадастровой цены учитывается реальная стоимость того или иного объекта на рынке, который функционирует в условиях «здоровой» конкуренции, поэтому на ее низкий уровень, не стоит. Понятно, что для государства такое новшество является чрезвычайно выгодным, ведь от него зависит полнота наполнения государственного бюджета, в котором даже с учетом всех изменений уже просчитан дефицит в размере двух триллионов рублей, однако обычные люди ему не очень радуются.

Даже обычным людям не стоит долго объяснять того, что преимущественно от введения нового налога на имущество 2016 для физических лиц могут пострадать те люди, в собственности которых находятся сооружения, поостренные еще 60 лет назад. Объяснить это очень просто, ведь если раньше они отчисляли в государственную казну 300-400 рублей, то теперь им придется увеличить эту сумму в десять раз. Однако для тех людей или организаций, которые обзавелись собственным имуществом (имеются ввиду здания и сооружения) сравнительно недавно, практически ничего не изменится[10].

Новые налоговые ставки. После изменения правил начисления налоговых взносов и времени их уплаты, власти изменили еще и требования к налогообложения определенного вида имущества, поэтому сегодня налогом на имущество облагаются следующие объекты: приватизированные помещения (дома, квартиры, недостроенные объекты строительства); комплексы недвижимости; гаражи; купленные места под стоянку для своей машины. Более того, в законодательстве отдельно прописано, что все дополнительные строения, в которых происходит выращивание растений, например, или хранится садовый инвентарь, можно считать жилыми домами. Естественно, ставка налога на имущество 2016 при таких условиях, естественно, будет для всех разной, но узнавать о ее точном размере рекомендуется у представителей местного муниципалитета. Если говорить о ставках на жилье, то их максимальный размер будет достигать 0,1%, а для всех остальных объектов – 0,5%. При расчете данного показателя будет приниматься во внимание такие параметры, как местоположения объекта и его стоимость (естественно, обновленная)[11]. Однако, если говорить откровенно, то все эти изменения выглядят простыми и «безобидными» только на бумаге, потому что власти приготовили для россиян несколько сюрпризов. Взять хотя бы то, что налог на имущество организаций с 2016 года предусматривает то, что они больше не смогут «обманывать властей» и платить налоговые взносы по упрощенной системе. Раньше для уменьшения налогов владельцы крупных организаций переводили все документы на какое-то физическое лицо, однако сегодня так поступить уже просто не получится. Теперь в законе подробно описывается тот факт, что каждый владелец крупного административного центра, независимо от его юридического статуса, должен платить за свою собственность по ставкам, предусмотренным для крупных организаций. Более того, некоторые члены правительства предлагают облагать повышенными налоговыми ставками те объекты, которые крупные организации покупают для своих рабочих (по факту, ведь владельцами таких объектов являются не физические лица), однако пока этот вопрос все еще рассматривается.

Соответственно, если человек владеет несколькими машинами и гаражом, то не оплачивать налоговые взносы он может только за один объект, например, а остальные будут облагаться такими налоговыми ставками, которые установят местные власти. Согласно словам властей, с помощью таких изменений льготного налогообложения можно остановить некоторых «преступных элементов», которые раньше не платили государству налоги в полном объеме только из-за того, что она была переписана на человека пенсионного возраста[12].

Резюмируя все вышесказанное можно лишь напомнить, что первые квитанции на уплату новых налоговых взносов россияне будут получать в конце 2016 года, более того, сначала их получать жители центрального региона страны, а уже потом все остальные. Следовательно, время на то, чтоб к ним подготовится, есть у каждого.

2.2 Налог на имущество физических лица

Плательщиками налога на имущество физических лиц являются физические лица — собственники имущества, признаваемого объектом налогообложения (граждане Российской Федерации, иностранные граждане, лица без гражданства).

Объект налогообложения

К объектам налогообложения относятся находящиеся в собственности физических лиц жилой дом, квартира, комната, дача, гараж, иное строение, помещение и сооружение, доля в праве общей собственности в вышеперечисленных видах имущества.

Налоговая база

Налоговой базой по налогу на имущество физических лиц является суммарная инвентаризационная стоимость строений по состоянию на 1 января каждого года.

Суммарная инвентаризационная стоимость — это сумма инвентаризационных стоимостей строений, помещений и сооружений, признаваемых объектом налогообложения и расположенных на территории представительного органа местного самоуправления, устанавливающего ставки по данному налогу.

Инвентаризационная стоимость — это восстановительная стоимость объекта налогообложения с учетом износа и динамики цен на строительную продукцию[13].

Определение инвентаризационной стоимости для целей налогообложения осуществляется по восстановительной стоимости, уменьшенной на величину физического износа на момент оценки. Определение восстановительной стоимости производится по сборникам укрупненных показателей восстановительной стоимости с ее последующим пересчетом в уровень цен 1991 года по индексам и коэффициентам, введенными Госстроем СССР. Затем осуществляется перевод в уровень цен года оценки по коэффициентам, утверждаемым органами исполнительной власти субъектов РФ[14].

Если представительным органом муниципального образования ставки налога на имущество физлиц дифференцированы в зависимости от типа использования имущества (жилое или нежилое), то суммарная инвентаризационная стоимость должна определяться отдельно по каждому типу использования имущества. В то же время, если ставки налога на имущество физлиц установлены вне зависимости от типа использования имущества (жилое или нежилое), то суммарная инвентаризационная стоимость должна определяться в целом по всем объектам.

На федеральном уровне установлены максимальные ставки налогообложения.

Ставки налога на имущество физических лиц

Суммарная инвентаризационная стоимость объектов налогообложения

Ставка налога

До 300 тыс. рублей

От 300 тыс. рублей до 500 тыс. рублей

Свыше 500 тыс. рублей

До 0,1% (включительно)

Свыше 0,1%) до 0,3%о (включительно)

Свыше 0,3%о до 2% (включительно)

В каждом муниципальном образовании действуют свои ставки налогообложения. Муниципалитетам предоставлено право дифференцировать ставки в установленных Законом пределах в зависимости от суммарной инвентаризационной стоимости, типа использования и по иным критериям.

На основании пункта 2 статьи 5 Закона за строения, помещения и сооружения, находящиеся в общей долевой собственности нескольких физических лиц, налог уплачивается каждым собственником соразмерно его доле в этих строениях, помещениях и сооружениях. Инвентаризационная стоимость доли в праве общей долевой собственности определяется как произведение инвентаризационной стоимости имущества и соответствующей доли.

Алгоритм исчисления суммы налога по объектам, находящимся в общей долевой собственности, следующий[15]:

СН = И*Д*Cm

СН — сумма налога на имущество физических лиц;

И — инвентаризационная стоимость имущества на начало налогового периода;

Д- размер доли владельца;

Cm — ставка налога, исходя из общей инвентаризационной стоимости.

Если имущество находится в общей совместной собственности нескольких физических лиц, они несут равную ответственность по исполнению налогового обязательства. Инвентаризационная стоимость имущества, находящегося в общей совместной собственности нескольких собственников без определения долей, определяется как часть инвентаризационной стоимости имущества, пропорциональная числу его собственников.

Алгоритм исчисления суммы налога по объектам, находящимся в общей совместной собственности, следующий:

СН = И/К*Cm

СН — сумма налога на имущество физических лиц;

И — инвентаризационная стоимость имущества на начало налогового периода;

К — количество собственников;

Cm — ставка налога, исходя из общей инвентаризационной стоимости.

Льготы, установленные в Законе, действуют на всей территории России. Так, освобождены от уплаты налога на имущество[16]:

Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней[17];

- участники гражданской и Великой Отечественной войн, других боевых операций по защите СССР;

- лица, подвергшихся воздействию радиации вследствие катастрофы на «Чернобыльской АЭС» и аварии в 1957 году на производственном объединении «Маяк»;

- военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

- лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- члены семей военнослужащих, потерявших кормильца;

- пенсионеры, получающие российские пенсии;

- граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

- родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей.

Также существуют льготы, предоставляемые исходя из вида имущества. Налог на имущество физических лиц не уплачивается:

- со специально оборудованных сооружений, строений, помещений (включая жилье), принадлежащих деятелям культуры, искусства и народным мастерам на праве собственности и используемых исключительно в качестве творческих мастерских, ателье, студий, а также с жилой площади, используемой для организации открытых для посещения негосударственных музеев, галерей, библиотек и других организаций культуры, — на период такого их использования;

- с расположенных на участках в садоводческих и дачных некоммерческих объединениях граждан жилого строения жилой площадью до 50 кв. м. и хозяйственных строений и сооружений общей площадью до 50 кв. м.

Органы местного самоуправления имеют право устанавливать налоговые льготы по налогам, а также основания для их использования налогоплательщиками.

Для подтверждения права на льготы граждане самостоятельно представляют необходимые документы в налоговые органы. При возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право. В случае несвоевременного обращения за предоставлением льготы по уплате налогов перерасчет суммы налогов производится не более чем за три года по письменному заявлению налогоплательщика[18].

Налоговый период налога на имущество физических лиц

Налоговый период — календарный год. Отчетных периодов нет.

Исчисление налога производится налоговыми органами на основании сведений, представленных в налоговый орган органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, а также органами технической инвентаризации, по состоянию на 1 января текущего года. Сведения должны быть предоставляемы ежегодно не позднее 1 марта.

По новым строениям, помещениям и сооружениям налог уплачивается с начала года, следующего за их возведением или приобретением.

За строение, помещение и сооружение, перешедшее по наследству, налог взимается с наследников с момента открытия наследства.

В случае уничтожения, полного разрушения строения, помещения, сооружения взимание налога прекращается начиная с месяца, в котором они были уничтожены или полностью разрушены.

При переходе права собственности на строение, помещение, сооружение от одного собственника к другому в течение календарного года налог уплачивается первоначальным собственником с 1 января этого года до начала того месяца, в котором он утратил право собственности на указанное имущество, а новым собственником — начиная с месяца, в котором у него возникло право собственности.

Налоговые уведомления вручаются плательщикам налоговыми органами в порядке и сроки, которые установлены Налоговым кодексом. Уплата налога производится не позднее 1 ноября года, следующего за годом, за которым исчислен налог.

Заключение

В данной работе были рассмотрены особенности налогообложения имущества организаций в соответствии с нормами действующего законодательства.

Среди основных налогов Российской Федерации налог на имущество организации занимает далеко не последнее место, так как практически всем юридическим лицам находящимся на общем режиме налогообложения приходится исчислять налог.

Согласно нормам законодательства, плательщиками налога на имущество являются предприятия, учреждения (включая банки и другие кредитные организации) и организации, в том числе с иностранными инвестициями, считающиеся юридическими лицами по законодательству РФ, филиалы и другие аналогичные подразделения указанных предприятий, учреждений и организаций, имеющие отдельный баланс и расчетный (текущий) счет.

Максимальная ставка налога 2,2% (конкретная ставка устанавливается на региональном уровне).

Объект имущественного налогообложения – основные средства, находящиеся на балансе у плательщика, учитываемые по остаточной стоимости.

Федеральным законодательством и региональными актами предусматривается значительное количество льгот по налогу на имущество организации, с помощью которых имущество организации можно классифицировать следующим образом: необлагаемое налогом имущество и имущество, стоимость которого уменьшает налогооблагаемую базу.

Необходимо также учитывать особенности законодательства субъектов Российской Федерации, которые имеют право самостоятельно устанавливать льготы по налогу на имущество юридических лиц.

Нельзя не отметить ряд существенных изменений в законодательстве об имущественном налогообложении организаций, связанных со вступлением в законную силу с 1 января 2004 года главы 30 НК РФ.

Так, значительно сокращен состав имущества, подлежащего обложеню налогом на имущество.

Из числа объектов налогообложения, по сравнению с ранее установленными правилами, исключены, в частности, следующие виды имущества:

- нематериальные активы (счет 04);

- запасы и затраты (счета 10 «Материалы», 41 «Товары», 43 «Готовая продукция», счет 45 «Товары отгруженные»);

- затраты на приобретение основных средств и строительно-монтажные работы (счет 08 «Вложения во внеоборотные активы»);

- расходы будущих периодов (счет 97).

Таким образом, в качестве объекта налогообложения для российской организации законодатель определил только имущество, учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Изменился порядок расчета налоговой базы. Она определена как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Имущество, признаваемое для целей налогообложения, учитывается при расчете налоговой базы по остаточной стоимости, то есть в оценке, принятой правилами ведения бухгалтерского учета.

Согласно НК РФ части Ⅱ, стоимость объектов, по которым не начисляется амортизация, налогоплательщики должны определять, вычитая из первоначальной стоимости сумму износа. Величину износа организация должна определять по нормам амортизационных отчислений в конце каждого налогового (отчетного) периода.

Для иностранных фирм, которые не образуют на российской территории постоянных представительств, в качестве налоговой базы определена инвентаризационная стоимость объектов недвижимости.

Отменен ряд федеральных льгот. Но региональным законодателям дано право устанавливать дополнительный перечень организаций-льготников.

Следующее новшество связано с увеличением предельного размера налоговой ставки. Как и раньше, размер ставки фиксирован верхним пределом – теперь это 2,2%. Но теперь субъекты Российской Федерации могут устанавливать дифференцированные налоговые ставки в зависимости от категории налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

По сравнению с действующим порядком верхний размер ставки налога увеличен на 0,2 пункта, то есть в абсолютном выражении ставка повышена в 1,1 раза (на 10 процентов).

В отличие от прежнего порядка, по окончании каждого отчетного периода организации будут уплачивать не налог, а авансовые платежи по налогу. Естественно, если регион решит не устанавливать отчетные периоды, то не будут подлежать уплате и авансовые платежи.

Что касается суммы авансового платежа, то порядок его расчета принципиально отличается от действующего порядка определения размера налогового обязательства по итогам каждого квартала.

В отличие от действующего порядка, в главе 30 НК РФ не прописаны сроки уплаты авансовых платежей и суммы налога на имущество организаций. Они устанавливаются законами субъектов Российской Федерации. Регионы также самостоятельно определяют форму отчетности по налогу.

Налоговые расчеты и налоговые декларации налогоплательщики обязаны представлять в налоговые органы по своему местонахождению, местонахождению каждого обособленного подразделения, имеющего отдельный баланс, местонахождению каждого объекта недвижимого имущества, в отношении которого установлен отдельный порядок исчисления и уплаты налога.

Определив сумму налог на имущество организации и практической часть работы я увидела, что суммы налога с каждым кварталом, полугодом и годом увеличиваются, это происходит в связи с тем что организациям нужно расширятся. Для своей эффективной работы и конкурентоспособности они приобретают и ставят на баланс новые основные средства (т.е. чем больше основных средств у организации на балансе тем выше сумма уплачиваемого налога). Т.к. налоговая ставка не меняется ,значит она не как не влияет на сумму налога на имущество организации уплачивающего ООО «Посредник». Налог рассчитывается с нарастающим итог за весь налоговый период.

В перспективе ожидается, что налог на имущество предприятий, а также вкупе с ним налог на имущество физических лиц и налог на землю будут заменены единым региональным налогом – налогом на недвижимость. Однако в настоящее время для этого пока не созданы необходимые экономические и правовые условия.

Как видится, введение такого налога приблизит налоговую систему Российской Федерации к более качественному процессу налогообложения, в полной мере отвечающему потребностям защиты и развития рыночной экономики и прав человека.

Библиография

1. Конституция Российской Федерации от 12 декабря 1993 года/Справочно-правовая система «Консультант Плюс».

2. Бюджетный кодекс РФ от 31 июля 1998 года № 145-ФЗ//Справочно-правовая система «Консультант Плюс».

3. Гражданский кодекс РФ, часть первая, от 30 ноября 1994 года № 51-ФЗ//Справочно-правовая система «Консультант Плюс».

4. Гражданский кодекс РФ, часть вторая, № 14-ФЗ от 26 января 1996 года//Справочно-правовая система «Консультант Плюс».

5. Земельный кодекс РФ от 25 октября 2001 года № 136-ФЗ//Справочно-правовая система «Консультант Плюс».

6. Налоговый кодекс РФ, часть первая, от 31 июля 1998 года № 146-ФЗ//Справочно-правовая система «Консультант Плюс».

7. Налоговый кодекс Российской Федерации, часть вторая, от 5 августа 2000 года № 118-ФЗ//Справочно-правовая система «Консультант Плюс».

8. Федеральном закон РФ от 8 августа 2001 года № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»//Справочно-правовая система «Консультант Плюс».

9. Федеральный закон РФ от2 января 2000 года № 28-ФЗ «О государственном земельном кадастре»//Справочно-правовая система «Консультант Плюс».

10. Федеральный закон РФ от 6 октября 1999 года № 184-ФЗ «Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации»//Справочно-правовая система «Консультант Плюс».

11.Налог на имущество. Практика применения.5-е изд. Под ред. Касьяновой Г.Ю. Изд.: "АБАК", 2009г.

12.Практическое пособие по налогу на имущество организаций. Консультант Плюс.15.10.09г.

13.Перов А.В., Толкушин А.В. Налоги и налогообложение. Учебное пособие.10-е издание. Изд.: "Юрайт", 2009г.

14.Скворцов О.В. Налоги и налогообложение. Учебное пособие.5-е изд. Изд.: "Академия", 2009г.

15.Скрипниченко В.А. Налоги и налогообложение. Учебное пособие.2-е изд. Изд. "Питер", 2009г.

16. http://buhonline24.ru/nalogi/na-imushhestvo/raschet-naloga-na-imushhestvo-organizacij.html Скопировано с сайта © http://buhonline24.ru/

17. http://buhonline24.ru/aloga-na-imushhestvo-organizacij.html Скопировано с сайта © http://buhonline24.ru/

Приложение 1

Схема 1. Льготы по налогу на имущество организации

Приложение 2

Схема 2. Плательщик налога

-

Практическое пособие по налогу на имущество организаций. Консультант Плюс.15.10.09г. ↑

-

Скворцов О.В. Налоги и налогообложение. Учебное пособие.5-е изд. Изд.: "Академия", 2009г. ↑

-

Скрипниченко В.А. Налоги и налогообложение. Учебное пособие.2-е изд. Изд. "Питер", 2009г. ↑

-

Налог на имущество. Практика применения.5-е изд. Под ред. Касьяновой Г.Ю. Изд.: "АБАК", 2009г. ↑

-

http://buhonline24.ru/nalogi/na-imushhestvo/raschet-naloga-na-imushhestvo-organizacij.html Скопировано с сайта © http://buhonline24.ru/ ↑

-

http://buhonline24.ru/aloga-na-imushhestvo-organizacij.html Скопировано с сайта © http://buhonline24.ru/ ↑

-

Скрипниченко В.А. Налоги и налогообложение. Учебное пособие.2-е изд. Изд. "Питер", 2009г. ↑

-

Налог на имущество. Практика применения.5-е изд. Под ред. Касьяновой Г.Ю. Изд.: "АБАК", 2009г. ↑

-

Налоговый кодекс РФ, часть первая, от 31 июля 1998 года № 146-ФЗ//Справочно-правовая система «Консультант Плюс». ↑

-

Скворцов О.В. Налоги и налогообложение. Учебное пособие.5-е изд. Изд.: "Академия", 2009г. ↑

-

Налоговый кодекс Российской Федерации, часть вторая, от 5 августа 2000 года № 118-ФЗ//Справочно-правовая система «Консультант Плюс». ↑

-

Скрипниченко В.А. Налоги и налогообложение. Учебное пособие.2-е изд. Изд. "Питер", 2009г. ↑

-

Налог на имущество. Практика применения.5-е изд. Под ред. Касьяновой Г.Ю. Изд.: "АБАК", 2009г. ↑

-

Налог на имущество. Практика применения.5-е изд. Под ред. Касьяновой Г.Ю. Изд.: "АБАК", 2009г. ↑

-

Налог на имущество. Практика применения.5-е изд. Под ред. Касьяновой Г.Ю. Изд.: "АБАК", 2009г. ↑

-

Налог на имущество. Практика применения.5-е изд. Под ред. Касьяновой Г.Ю. Изд.: "АБАК", 2009г. ↑

-

Скрипниченко В.А. Налоги и налогообложение. Учебное пособие.2-е изд. Изд. "Питер", 2009г. ↑

-

Скрипниченко В.А. Налоги и налогообложение. Учебное пособие.2-е изд. Изд. "Питер", 2009г. ↑

- Налоги и налообложение

- Транспортный налог

- Налог на прибыль организаций

- Проектирование организации

- Виды налогов. Классификация налогов. Налоговая система. Налоговая политика (История становления налоговой системы в РФ)

- "Налог на добавленную стоимость"

- Налог на добавленную стоимость.

- Совершенствование налоговой системы РФ: основные направления и особенности (Теоретические аспекты совершенствования налоговой системы РФ)

- Совершенствование налоговой системы РФ: основные направления и особенности. Общая сумма

- Земельный налог

- Формирование группового поведения в организации

- Особенности налоговой политики в Российской Федерации