Транспортный налог

Содержание:

Введение

Российская Федерация, являясь ассиметричной федерацией, состоит из 83 субъектов РФ. Данные особенности российского государства обуславливают наличие двух уровней организации государственной власти – федеральной и региональной.

Согласно статье 73 Основного закона страны вне пределов ведения Российской Федерации и полномочий Российской Федерации по предметам совместного ведения Российской Федерации и субъектов Российской Федерации субъекты Российской Федерации обладают все полнотой государственной власти. Это предполагает наделение региональных властей необходимыми финансовыми ресурсами.

Налоговая система РФ, отражая федеративный характер российского государства, имеет три уровня: федеральный, региональный и местный. Выделение региональных налогов, наделение субъектов РФ определенными самостоятельными полномочиями в части их правового регулирования позволяют частично обеспечить региональные власти необходимыми денежными средствами.

Согласно ст. 14 НК РФ транспортный налог имеет статус регионального налога. В настоящее время его роль в пополнении доходной части региональных бюджетов невелика. Сложившаяся судебная практика свидетельствует о применении весьма сложной, противоречивой и несовершенной модели транспортного налога. Отсутствуют четкие критерии определения объектов налогообложения, возникают сложности с применением налоговых льгот.

Значимость темы курсовой работы определяется тем, что В соответствии с Конституцией Российской Федерации Россия есть демократическое федеративное правовое государство с республиканской формой правления.

Таким образом, этим и определяется актуальность выбранной темы данной курсовой работы «Транспортный налог».

Объектом курсового исследования является транспортный налог.

Предметом курсового исследования это теоретические аспекты и практические применения транспортного налога в системе налогообложения России.

В соответствии с этим целью курсовой работы является рассмотрение и исследование, как с теоретической, так и с практической стороны аспектов механизма взимания и расчета транспортного налога для субъектов налогообложения.

Исходя из данной цели, в работе ставятся и решаются следующие задачи:

- рассмотреть историю развития транспортного налога в России;

- рассмотреть объекты и субъекты налогообложения транспортным налогом;

- изучить льготы по уплате транспортного налога в России.

- рассмотреть проблемы налогообложения транспортного налога;

- рассмотреть примеры расчета транспортного налога;

- рассмотреть и дать анализ особенностям расчета транспортного налога на дорогие автомобили;

- сделать соответствующие выводы по результатам исследований.

Прикладная значимость данного исследования определяется возможностью использования выводов работы в дальнейших разработках по дисциплине «Налоги и налогообложение», а также при написании выпускной квалификационной работы.

Теоретическую основу исследования составили научные труды представителей науки финансового права, таких как: Е.М. Ашмариной, К.С. Бельского, М.Ю. Березина, А.В. Брызгалина, Д.В. Винницкого, О.Н. Горбуновой, Е.Ю. Грачевой, Т.А. Гусевой, Л.Н. Древаль, С.В. Запольского, В.М. Зарипова, М.В. Карасевой, А.Н. Козырина, Ю.А. Крохиной, Н.П. Кучерявенко, С.Г. Пепеляева, Г.В. Петровой, Е.В. Покачаловой, И.В. Рукавишниковой, Э.Д. Соколовой, Г.П. Толстопятенко, Н.И. Химичевой, Э.А. Цыганкова и других.

Проблеме видов налогов и его классификации посвящено множество работ. Это работы Евстигнеева, Молчанова, Колчина, Заяц и т.д. Немаловажную роль в написании данной работы сыграли научные статьи из периодической литературы «Налоги и налогообложение», а также «Финансы и управление». Авторами тема исследования рассматривается полно и с новой точки зрения.

Цели и задачи курсовой работы обусловили следующую её структуру. Работа состоит из содержания, введения, двух глав, заключения, библиографии, приложений.

Таким образом, отсутствие системного подхода к вопросам правового регулирования транспортного налога, непонимание его экономической и правовой сущности негативно сказывается в практике государственного строительства Российской Федерации.

Глава 1. Основные элементы налога в России

Общие положения налоговой системы в России

НК РФ состоит из двух частей. Первая часть НК РФ была введена в действие 1 января 1999 года. Она содержит основополагающие нормы действующего в России налогового законодательства, включая понятия, которые используются в налоговом праве, принципы налогообложения, систему налогов, статус налогоплательщиков и органов власти, которые участвуют в налоговых отношениях, общие правила исполнения обязанности по уплате налогов, нормы об ответственности за нарушение налоговых законов, а также нормы о защите прав налогоплательщиков.

Вторая часть НК РФ была введена в действие 1 января 2001 года. Данная часть устанавливает правила, которые касаются конкретных налогов.

По территориальному признаку в России действует трехуровневая система налогов: федеральные налоги, региональные налоги и местные налоги.

Основу налоговой системы составляют федеральные налоги, к которым относятся[1]:

— налог на добавленную стоимость (НДС);

— акцизы;

— налог на доходы физических лиц;

— налог на прибыль организаций;

— сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

— водный налог;

— государственная пошлина;

— налог на добычу полезных ископаемых.

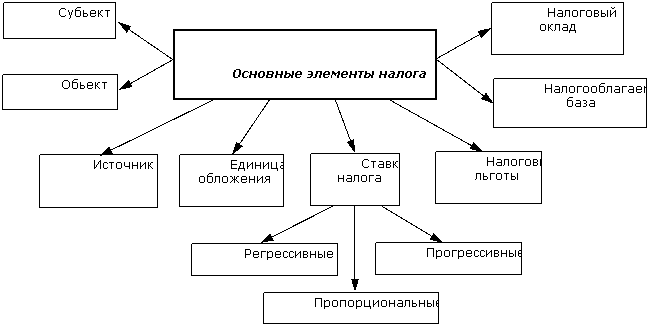

Для федеральных налогов все элементы налогообложения, к которым относятся: налогоплательщики, объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога, определяются федеральным налоговым законодательством.

Со многими государствами Россия заключила соглашения об устранении двойного налогообложения, которые позволяют получать освобождение от уплаты налога в России, если он был уплачен в другом государстве.

Российские региональные налоги включают:

— транспортный налог;

— налог на игорный бизнес;

— налог на имущество организаций.

Региональные налоги устанавливаются совместно федеральным законодателем и законодательными органами регионов России. Региональный налог обязателен к уплате на территории соответствующего региона России[2].

В отношении региональных налогов НК РФ определяет принципы их установления, введения в действие и прекращения действия. Кроме того, НК РФ определяет объект налогообложения, налоговую базу, налоговый период, порядок исчисления налога.

Регионы устанавливают налоговые ставки в тех пределах, которые предусматриваются НК РФ. Кроме того, для транспортного налога и налога на имущество организаций регионы определяют порядок и сроки уплаты налога, а также налоговые льготы.

Транспортный налог с 1 января 2003 г. устанавливается НК (разд. 9 «Региональные налоги и сборы» гл. 28 «Транспортный налог») и законами субъектов РФ о налоге.

Вводя налог, законодательные (представительные) органы субъекта РФ определяют ставку налога в пределах, установленных НК, порядок и сроки его уплаты.

При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Налогоплательщиками налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения транспортным налогом.

По транспортным средствам, зарегистрированным на физических лиц, приобретенным и переданным ими на основании доверенности на право владения и распоряжения транспортным средством до момента официального опубликования гл. 28 Налогового кодекса, налогоплательщиком является лицо, указанное в такой доверенности[3].

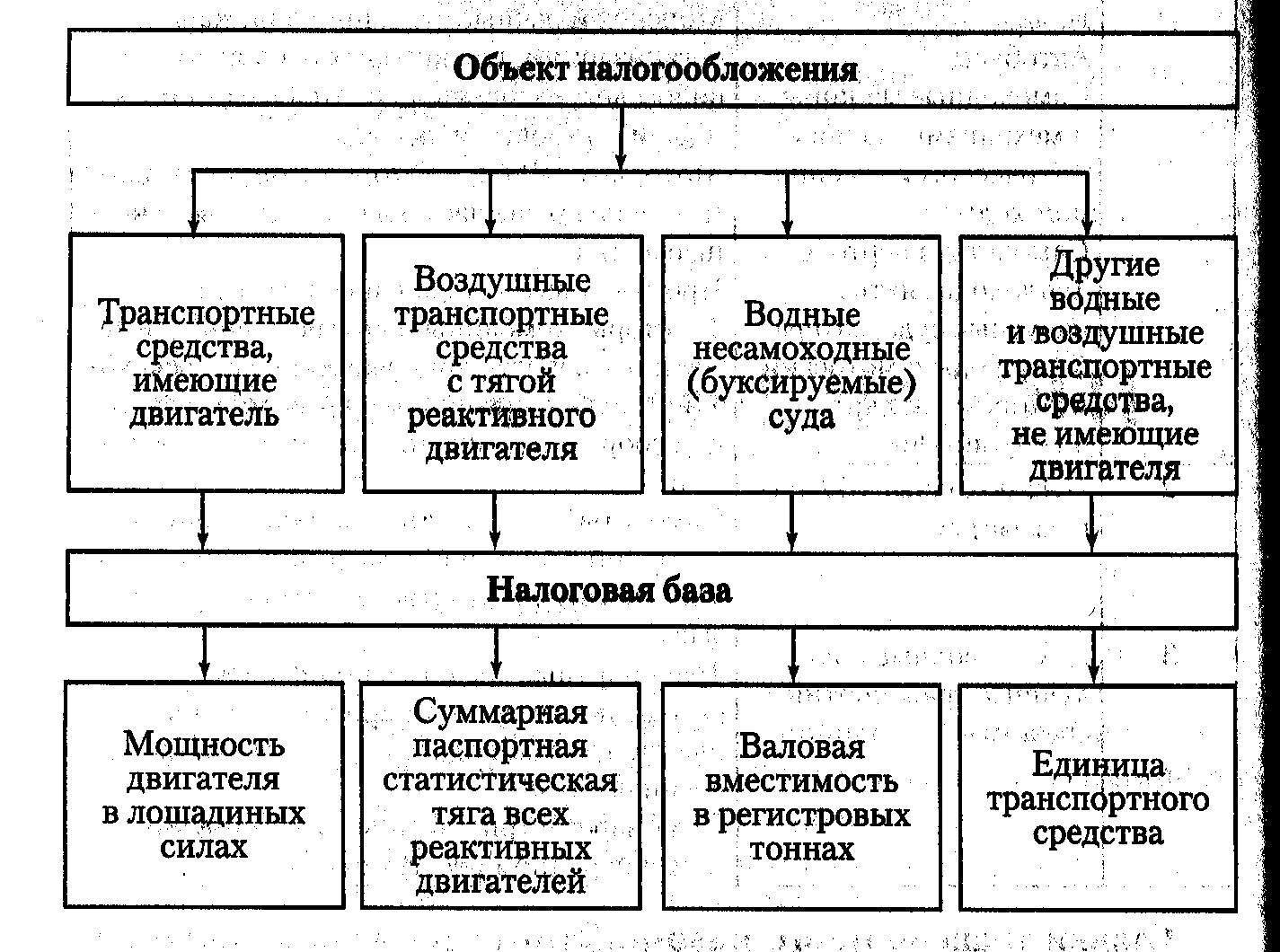

Объектом налогообложения признаются зарегистрированные в установленном порядке в соответствии с законодательством РФ транспортные средства: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства[4].

Перечень транспортных средств, не являющихся объектом налогообложения транспортным налогом, установлен в п. 2 ст. 358 Налогового кодекса.

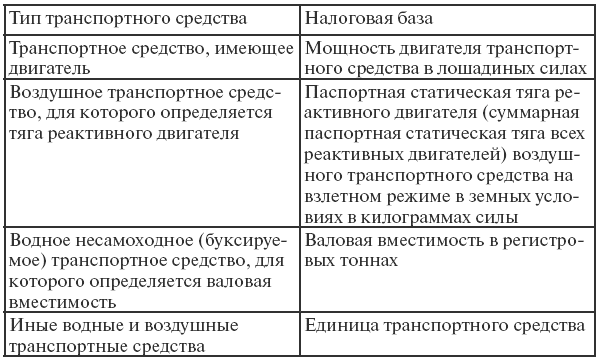

Налоговая база определяется в зависимости от типа транспортного средства (табл. 1).

Таблица 1

Особенности определения налоговой базы по транспортному налогу

Особенности определения налоговой базы по транспортному налогу

Налоговым периодом признается календарный год.

Налоговые ставки устанавливаются законами субъектов РФ в размерах, указанных в ст. 361 Налогового кодекса[5]. Налоговые ставки могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в пять раз[6].

Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

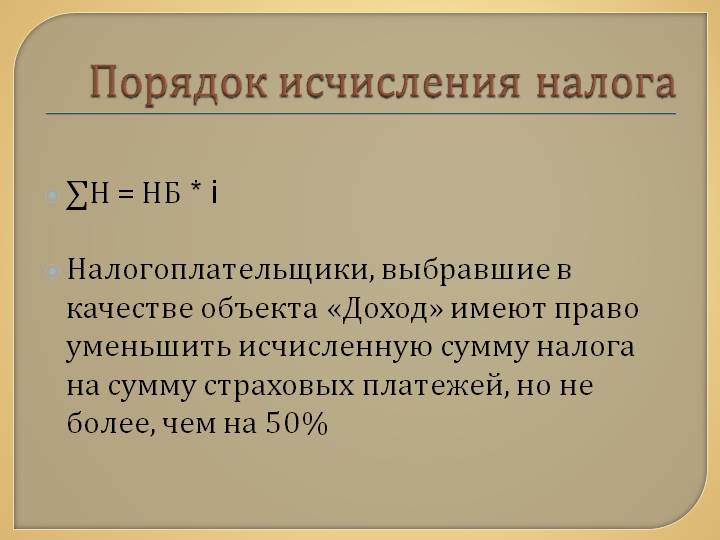

Порядок исчисления налога. Сумма налога, если иное не предусмотрено НК, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Налогоплательщики-организации исчисляют сумму налога самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками – физическими лицами, рассчитывается налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Порядок, сроки уплаты налога и налоговая отчетность. Уплата налога производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ.

Налогоплательщики, являющиеся организациями, представляют в налоговый орган по месту нахождения транспортных средств налоговую декларацию в срок, установленный законами субъектов Российской Федерации.

Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

Налогоплательщики и объекты налогообложения

Плательщиками налога являются физические лица и организации, на которых в соответствии с российским законодательством зарегистрированы транспортные средства, признанные объектом налогообложения. При этом имеется определенная особенность установления налогоплательщика по транспортным средствам, зарегистрированным на физических лиц и переданным ими на основании доверенности на право владения и распоряжения другим лицам до момента официального опубликования закона о транспортном налоге. В этом случае налогоплательщиком выступает лицо, указанное в данной доверенности. При этом физические лица, на которых зарегистрированы транспортные средства, обязаны уведомить налоговый орган по месту жительства о передаче их на основании доверенности другим лицам[7].

Объектом налогообложения Налоговый кодекс установил автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) суда и другие водные и воздушные транспортные средства, зарегистрированные в установленном российским законодательством порядке.

Вместе с тем Налоговым кодексом установлен достаточно широкий перечень транспортных средств, которые не относятся к объектам налогообложения.

В частности, не облагаются налогом[8]:

– весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 л. с.;

– полученные или приобретенные через органы социальной защиты населения автомобили с мощностью двигателя до 100 л. с., или 73,55 кВт, а также автомобили легковые, специально оборудованные для использования инвалидами;

– промысловые морские и речные суда, а также пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности, на праве хозяйственного ведения или оперативного управления у организаций, основным видом деятельности которых является осуществление пассажирских или грузовых перевозок;

– тракторы, самоходные комбайны, специальные автомашины (молоковозы, специальные машины для перевозки птицы, скота, автомобили ветеринарной помощи, технического обслуживания и др.), если они зарегистрированы на сельскохозяйственных товаропроизводителей и используются при сельскохозяйственных работах для производства сельскохозяйственной продукции. К этой же категории относятся самолеты и вертолеты санитарной авиации и медицинской службы;

– транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная или приравненная к ней служба;

– транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона или кражи документом, выдаваемым уполномоченным на то органом.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством РФ[9].

Таким образом, в данном разделе были рассмотрены объекты и субъекты налогообложения транспортным налогом. Было выяснено, что состав налогоплательщиков претерпевал некоторые изменения, пока принял первоначальный вид. Также широк состав объектов налогообложения транспортным налогом, среди которых также существуют и налоговые послабления для сельскохозяйственных производителей, а также для людей с ограниченными возможностями.

Льготы по уплате транспортного налога в России

Транспортный налог устанавливается Налоговым кодексом и законами субъектов Российской Федерации, вводится в действие Налоговым кодексом, законами субъектов Российской Федерации и обязателен к уплате на территории соответствующего субъекта Российской Федерации[10].

Согласно ст. 357 НК РФ налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со ст. 358 НК РФ.

Уплата транспортного налога производится налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ (п. 1 ст. 363 НК РФ)[11].

Законом Красноярского края от 11.11.2010 г. №11-5149 «О внесении изменений в статьи 3 и 4 Закона края «О транспортном налоге» изменен срок уплаты транспортного налога. Срок уплаты транспортного налога физическими лицами за 2010 год, в том числе по перерасчетам, производимым в 2011 году на уплату налога за предыдущие налоговые периоды, не позднее 10 ноября 2011 года.

Кроме этого, вышеназванным Законом с налогового периода 2011 года дополнены льготы по транспортному налогу[12]:

— установлена льгота в виде освобождения от уплаты транспортного налога для «одного из родителей (усыновителей), опекунов, попечителей ребенка-инвалида» на одно транспортное средство до 100 л.с. (пп. «л» п. 1 ст. 3)

— увеличена мощность льготируемого транспортного средства для инвалидов с 33 л.с. до 100 л.с. включительно (пп. 2 ст. 3 Закона)

— установлена льгота для одного из родителей многодетной семьи, имеющих трех и более детей (усыновленных, пасынков, падчериц, приемных, находящихся под опекой (попечительством), не достигших восемнадцатилетнего возраста, проживающих совместно, которые с 2011 года уплачивают транспортный налог в размере 10 процентов по отдельным транспортным средствам при соблюдении условий, установленных Законом края (п. 2 ст. 4 Закона).

В качестве примера рассмотрим налоговые льготы по транспортному налогу в Москве. Они установлены статьей 4 Закона г. Москвы от 9 июля 2008 г. № 33 «О транспортном налоге». Согласно данному закону в Москве от уплаты транспортного налога освобождаются:

-Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней, - за одно транспортное средство, которое на них зарегистрировано (с 1 января 2013 года льгота распространяется только на машины с мощностью двигателя не более 200 л.с. включительно)[13];

Закон г. Москвы от 9 июля 2008 г. № 33. «О транспортном налоге».

-ветераны Великой Отечественной войны, инвалиды Великой Отечественной войны - за одно транспортное средство, которое на них зарегистрировано (с 1 января 2013 года льгота распространяется только на машины с мощностью двигателя не более 200 л.с. включительно);

-ветераны боевых действий, инвалиды боевых действий - за одно транспортное средство, которое на них зарегистрировано (с 1 января 2013 года льгота распространяется только на машины с мощностью двигателя не более 200 л.с. включительно);

-инвалиды I и II групп - за одно транспортное средство, которое на них зарегистрировано (с 1 января 2013 года льгота распространяется только на машины с мощностью двигателя не более 200 л.с. включительно);

-бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны;

-один из родителей (усыновителей), опекун, попечитель ребенка-инвалида

-владельцы легковых автомобилей с мощностью двигателя до 70 лошадиных сил (до 51,49 кВт) включительно, - за одно транспортное средство, которое на них зарегистрировано;

-один из родителей (усыновителей) в многодетной семье - за одно транспортное средство, которое на него зарегистрировано[14];

- лица, которые подверглись воздействию аварии на Чернобыльской АЭС.

- лица, которые принимали участие в испытаниях ядерного и термоядерного оружия, а также которые участвовали в ликвидации ядерных установок на военных объектах.

- лица, которые вынужденно перенесли лучевую болезнь.

Следует отметить один общий факт по данному вопросу: все льготы предоставляются только на те транспортные средства, мощность которых не превышает 200 лошадиных сил.

Поэтому, если возникает такая ситуация, когда у объекта налогообложения существует два автомобиля, то льготам подвергается только одно транспортное средство[15]. А по второму транспортному средству транспортный налог придется заплатить. Причем транспортное средство, которое подлежит льготному налогообложению, налогоплательщик выбирает самостоятельно. Также интересен такой факт. К примеру, если один налогоплательщик имеет право на две льготы. К примеру, если он является участником боевых действий и одновременно родителем в многодетной семье. Тогда он вправе получить лишь одну льготу, которая выбирается им самостоятельно. Если налогоплательщик стал льготником в середине года, то до середины года налог необходимо заплатить в полном размере, а уже на вторую половину года льгота по транспортному налогу будет распространяться.

Таким образом, в данной главе была рассмотрена история развития транспортного налога, льготы по данному налогу. Также были рассмотрены объекты и субъекты налогообложения транспортным налогом. Было выяснено, что состав налогоплательщиков претерпевал некоторые изменения, пока принял первоначальный вид. Также широк состав объектов налогообложения транспортным налогом, среди которых также существуют и налоговые послабления для сельскохозяйственных производителей, а также для людей с ограниченными возможностями.

Глава 2. Порядок исчисления суммы налога

Порядок и сроки уплаты налога

Федеральным законом №110 от 24 июля 2002 г. в раздел IX "Региональные налоги и сборы" Налогового кодекса РФ была введена новая глава 28 "Транспортный налог". Она вступила в силу с 1 января 2003 г. Транспортный налог заменил часть доходов от уплаты налогов: так из объекта обложения налогом на имущество физических лиц были исключены транспортные средства, а налоги на пользователей автодорог и с владельцев транспортных средств отменены.

В транспортном налоге две составляющих. Во-первых, за счет него в идеальном варианте должны решаться проблемы с автодорогами, но они не решаются, что подтверждает тот факт, что уже четвертый год подряд суммарная протяженность автодорог России неуклонно сокращается, а качество дорог оставляет желать лучшего. И вторая составляющая транспортного налога – это налог на роскошь.

Для всех автомобилей независимо от марки, страны изготовления и года выпуска налоговая база по транспортному налогу определяется в виде мощности двигателя в лошадиных силах. Не совсем понятно, почему берется именно этот показатель, ведь лошадиные силы напрямую не связаны ни с габаритами, ни с массой, ни с токсичностью автомобиля, ни с его ценой, т.е. не определяют его экологичность, вред, наносимый дорожному покрытию и т.д.

В других государствах налоговая база по транспортному налогу определяется из иных критериев. Например, транспортный налог в Латвии рассчитывается исходя из полной массы транспортного средства; в Германии он привязан к габаритам автомобиля; в Белоруссии - входит в стоимость бензина, то есть чем больше километраж поездок, тем большая сумма налога уплачивается. Во Франции налог исчисляется также с лошадиных сил, только не с максимальной мощности двигателя по паспорту, а с номинальной.

Возможно, причиной того, что в России в качестве налоговой базы установлена именно мощность двигателя, является то, что с автотраспорта уже взимается плата со многих показателей. Например, с массы (владельцы грузовых автомобилей платят с нагрузки на ось), с объема ДВС платятся таможенные сборы, с объема потребляемого бензина платят на АЗС, которые в свою очередь перечисляют часть средств в виде акцизов государству.

Существующая тарифная сетка по транспортному налогу неадекватна. Градация автомобилей по мощности с разницей в 50 лошадиных сил устарела и нуждается в доработке.

Необходимо введение прогрессивной шкалы. За основу берутся постоянные величины 125, 150, 200 л.с. и т.п. За автомобиль мощностью, например, 154 лошадиные силы будет взиматься налог как за 150-сильный автомобиль плюс добавка за дополнительные силы. Таким образом, будет осуществляться плавный переход от одной категории к другой, что позволит избежать пограничных ситуаций.

Также правительство России планирует снизить транспортный налог для владельцев автомобилей с высокими экологическими характеристиками, то есть для автомобилей, соответствующих требованиям стандартов "Евро-4" и выше.

В Республике Башкортостан установлены максимально возможные ставки транспортного налога. Высокие налоговые ставки касаются каждого. Причем не только из числа автовладельцев, но и простых граждан. Увеличение ставок налога для большегрузного транспорта всегда приводит к увеличению стоимости предметов первой необходимости, в частности продуктов питания, поставки и перевозки которых осуществляют из этих субъектов КАМАЗы и другие большегрузные машины.

Увеличение налоговой планки должно было бы решить проблему экологии и проблему пробок в крупных городах. Оно будет стимулировать людей покупать более компактные автомобили, которые, меньше загрязняют атмосферу. Проблема экологии никак не зависит от объемов двигателей. Основное загрязнение происходит за счет старых автомобилей, вне зависимости от их литража. Только убрав эти машины с улицы и заменив их на новые автомобили с системами очистки выбросов, работающих на экологически чистом топливе, можно решить проблему. Более того, высокий транспортный налог сегодня касается новых мощных автомобилей, а именно они в основном работают на экологически чистом топливе.

Что касается пробок и дефицита парковок, то транспортный налог и здесь не способен решить проблему. Налог, зависящий от мощности двигателя, не увеличит количество компактных машин. На улицах много крупных автомобилей с небольшой мощностью двигателя, а те, кто может позволить себе новый Porsche Carrera GT с двигателем мощностью 550 лошадиных сил, заплатят налог без труда. Эти люди не откажутся от своих автомобилей, и их не станет в городе меньше. Транспортный налог не только не сократит количество крупногабаритных автомобилей на улицах, но и потребует больших затрат, кто ездит на «Волгах» и старых иномарках с большим объемом двигателя. Эти автомобили тоже часто обладают большой мощностью. Компактные малолитражки действительно могут решить проблему города. Однако меры, которые предлагает правительство, неэффективны из-за неверного расчета суммы налога. Западный опыт показывает, что наиболее рациональным способом расчета суммы транспортного налога является ее привязка к габаритам и массе автомобиля.

Кроме того, увеличение ставок транспортного налога в настоящее время будет неэффективно. Их планируют поднять с целью повышения поступлений в бюджеты субъектов РФ, которые практически не растут, несмотря на увеличение число автовладельцев. Но при этом на налоговые ведомства, у которых и в настоящее время возникают трудности по сборам действующих налогов, ляжет дополнительная нагрузка. Поэтому необходимо проработать механизм, позволяющий собирать налоги со всех, а не пытаться увеличить налоговую нагрузку на тех налогоплательщиков, которые своевременно платят по счетам. Собираемость с физических лиц по транспортному налогу на сегодняшний день составляет менее 50%. Проблема в том, что рычагов воздействия на граждан у налоговой службы нет. Если по юридическим лицам ведомство имеет возможность списать суммы со счетов, наложить арест на имущество или заморозить счета, то все, что может налоговая служба сделать в отношении физических лиц, — это обратиться в суд. И даже после принятия решения суда получить налог можно только при участии судебного пристава.

Один из способов повышения собираемости налога связан с модернизацией процедуры техосмотра: его проходят все водители, поэтому во время него удобнее всего проводить контроль за уплатой транспортного налога. Поэтому в конце июня 2008 г. в Госдуму был внесен проект поправок к закону “О милиции”, обязывающих ГИБДД проверять квитанции об уплате налога при проведении техосмотра. Нет сомнений, что принятие такого закона повысит собираемость транспортного налога.

Таким образом, прежде чем повышать ставки транспортного налога, нужно разобраться с проблемой его собираемости, выяснить причины, по которым она находится на столь низком уровне. Действующая на данный момент система ставок тоже нуждается в доработке. В Европе градация ставок стимулирует граждан к покупке нового мощного автомобиля, у нас же наоборот. Поэтому необходимо по возможности пересмотреть нашу систему ставок и сделать их более дифференцированными.

Примеры налогового расчета

Практическое исследование применения транспортного налога невозможно без анализа реальных примеров расчета данного транспортного налога. В данном разделе рассмотрим примеры расчета транспортного налога.

Транспортный налог рассчитывается с транспортных средств, которые оснащены двигателем, то есть те, которые обладают мощностью. Чтобы вычислить транспортный налог, необходимо знать следующие данные:

-Налоговая база (лошадиные силы);

-Количество месяцев владения за один календарный год;

-Повышающий коэффициент для роскошных автомобилей;

Что касается налоговой ставки, то для отдельных субъектов налогообложения установлен свой уровень налоговой ставки. На уровень данного показателя влияют такие показатели, как объем двигателя, год выпуска и экономический класс.

Если говорить о налоговой базе, то мощность двигателя определяется в лошадиных силах. Эти данные обычно указаны в паспорте транспортного средства.

Количество месяцев владения автомобиля – это период, в течение которого автомобиль находится в собственности налогоплательщика.

Повышающий коэффициент. Он назначается на автомобили, стоимость которых превышает 3 миллиона рублей, то есть на дорогие автомобили.

Далее рассмотрим формулу для расчета налоговой базы.

Размер налога = (Налоговая ставка) * (Л/с) — Стандартная формула.

Размер налога = (Налоговая ставка) * (Л/с) * (Количество месяцев владения / 12) — Если владеете авто меньше года[16].

Размер налога = (Налоговая ставка) * (Л/с) * (Повышающий коэффициент) — Расчет для роскошных автомобилей.

Размер налога = (Налоговая ставка) * (Л/с) * (Количество месяцев владения / 12) * (Повышающий коэффициент) — Расчет для роскошных автомобилей, если лицо владеет автомобилем менее одного года.

Предприятие ООО ВЕКТОР имеет автомобиль на своем балансе. Мощность данного автомобиля составляет 160 лошадиных сил. Период владения данным автомобилем данным предприятием составляет 6 месяцев. Необходимо рассчитать транспортный налог для данного автомобиля, который подлежит уплате в государственный бюджет[17].

Согласно законодательству, сумма транспортного налога составит 160 лошадиных сил * 45*0,5 = 3600 рублей в год.

Рассмотрим следующий пример.

Лицо проживает в Москве и владеет автомобилем марки АУДИ А7. Объем двигателя составляет 3 литра дизельного топлива. Мощность двигателя составляет 250 лошадиных сил. Данное лицо владеет данным автомобилем 6 месяцев. Автомобиль был выпущен в 2012 году. Повышающий коэффициент составляет 1,1. Налоговая ставка по Москве составляет 75 рублей.

Размер транспортного налога составит: 75 рублей * 245 лошадиных сил * 0,5*1,1 = 10106 рублей ежегодно. Данная сумма и будет составлять транспортный налог для данного налогоплательщика, который владеет указанным автомобилем.

Бывает ситуация, когда в ходе капитального ремонта автомобиль заменяется другим двигателем большей мощности. В таком случае владелец автомобиля должен написать заявление в ГИБДД по месту регистрации транспортного средства о внесении изменений в техпаспорте. Затем уже транспортный налог рассчитывать исходя из фактической мощности двигателя, которая подтверждена новыми регистрационными документами.

Транспортный налог, который был уплачен налогоплательщиком, идет в тот субъект РФ, в котором зарегистрировано данное транспортное средство. Денежные суммы, которые возникают в результате уплаты транспортного налога, идут на ремонт и строительство дорог, а также поддержания дорожного полотна в хорошем состоянии. Причет это касается дорог того субъекта РФ, куда уплачивается данный транспортный налог.

Случаются ситуации, когда в паспортных данных автомобилях, его мощность указывается в киловаттах. Во всех законодательных актах мощность транспортных средств указывается в лошадиных силах. Возникает вопрос: каким образом перевести киловатты в лошадиные силы с целью правильного их налогообложения.

1кВт = 1,35962 лошадиных сил[18].

Например: 93 кВт * 1,35962 = 126,44 лошадиных сил.

Начиная с 1 января 2011 года транспортный налог, так же как и земельный налог, уплачивается налогоплательщиками – физическими лицами не ранее 1 ноября года, следующим за налоговым периодом

Рассмотрим еще один пример. Предположим, что физическое лицо 6 июня 2014 года продало свой легковой автомобиль марки ЛАДА мощностью 70 лошадиных сил и 30 июня тут же приобрело новый автомобиль РЕНО мощностью уже 105 лошадиных сил.

Согласно законодательным актам со 2 мая 2014 года налогоплательщики обязаны самостоятельно сообщать в налоговую инспекцию о факте наличия транспортного средства. После этого налоговые органы самостоятельно рассчитываю сумму налога, и отправляют по почте сумму и сроки его уплаты. Если налог не заплатить, то за такое правонарушение предусмотрен штраф в размере 20 % от суммы задолженности за прошедший период.

Количество месяцев владения ЛАДА равно 6 (с января по июнь).

Количество месяцев владения ЛОГАН равно 7 (с июня по декабрь).

Рассчитаем транспортный налог для владельца данных автомобилей, если он является жителем Москвы.

Ставка транспортного налога на автомобили в Москве, мощность которых менее 100 лошадиных сил составляет 12.

Ставка транспортного налога на автомобили в Москве, мощность которых более 100 лошадиных сил составляет 25.

Сумма транспортного налога за 2014 год для владельца данных автомобилей равна следующему значению: 70*12*6/12+105*25*7/12 = 1951 рублей за весь 2014 год за оба автомобиля.

Но, в Москве существует налоговая льгота для тех автомобилей, чья мощность не превышает 70 лошадиных сил включительно. Значит сумма уплачено налога составит уже не 1951 рублей, а 105*25*7/12 = 1531 рублей.

Рассмотрим пример. Исходные данные взяты из предыдущего примера. Предположим, что физическое лицо 6 июня 2014 года продало свой легковой автомобиль марки ЛАДА мощностью 70 лошадиных сил и 30 июня тут же приобрело новый автомобиль РЕНО мощностью уже 105 лошадиных сил.

Согласно законодательным актам со 2 мая 2014 года налогоплательщики обязаны самостоятельно сообщать в налоговую инспекцию о факте наличия транспортного средства. После этого налоговые органы самостоятельно рассчитываю сумму налога, и отправляют по почте сумму и сроки его уплаты. Если налог не заплатить, то за такое правонарушение предусмотрен штраф в размере 20 % от суммы задолженности за прошедший период.

Количество месяцев владения ЛАДА равно 6 (с января по июнь)[19].

Количество месяцев владения ЛОГАН равно 7 (с июня по декабрь).

Ситуация аналогичная, но разница лишь в том, что владелец этих двух автомобилей является жителем Свердловской области[20].

Ставка транспортного налога на автомобили в Свердловской области, мощность которых менее 100 лошадиных сил составляет 0.

Ставка транспортного налога на автомобили в Свердловской области, мощность которых более 100 лошадиных сил составляет 9,4.

Сумма транспортного налога в таком случае составляет следующее значение: 70*0*6/12+105*9,4*7/12=576 рублей.

Таким образом, в данном разделе были рассмотрены практические примеры того, как рассчитывается транспортный налог для различных категорий налогоплательщиков, владеющими автомобилями с различными мощностями.

Особенности расчета транспортного налога на автомобили

Как рассчитать транспортный налог на автомобиль?

В большинстве случаев объектом налогообложения является не только автомобиль. Транспортный налог на него рассчитывается за период фактической регистрации на конкретном владельце. Но здесь есть свои нюансы:

Если автомобиль находился в собственности меньше года, то неполный месяц владения, согласно законодательных актов РФ, приравнивается к полному.

Если автомобиль был продан по доверенности, обязанность по оплате транспортного налога будет лежать на его фактическом собственнике.

В случае если автомобиль был угнан, транспортный налог на время розыскных и следственных мероприятий начисляться не будет, но для этого нужно предоставить в налоговую инспекцию справку из соответствующих органов.

Налог зависит от возраста автомобиля.Для правильного расчета суммы транспортного налога необходимо знать количество лет эксплуатации автомобиля.

В отдельных субъектах Российской Федерации ставка транспортного налога зависит от общего числа месяцев и лет эксплуатации.

Согласно разъяснениям Минфина, возраст машины необходимо отсчитывать не с года выпуска, а с 1 января следующего года.

Сумма транспортного налога рассчитывается по следующей формуле:

Налоговая ставка * Количество лошадиных сил = Сумма налога

Все начисления производятся согласно фактической мощности двигателя, указанной в техническом паспорте автомобиля. Это немного отличается от методики расчета налога на прибыль.

Средняя стоимость элитных легковых автомобилей ежегодно выставляется на официальном сайте Министерства Промышленности и Торговли. При формировании данного перечня учитываются статистические данные, данные таможенной статистики и информация о сделках с соответствующими моделями.

Формула для расчета средней стоимости автомобиля следующая и применяется в случаях, когда производитель или его уполномоченное лицо представлены на территории РФ. Эта формула выглядит следующим образом:

Средняя стоимость автомобиля = (Р1 + Р2) / 2[21]

Р1 - рекомендованная розничная цена автомобиля данной марки, модели, базовой версии автомобиля и года выпуска, полученная по состоянию на 1 июля соответствующего налогового периода;

Р2 - рекомендованная розничная цена автомобиля данной марки, модели, базовой версии автомобиля и года выпуска, полученная по состоянию на 1 декабря соответствующего налогового периода[22].

Напомним, что транспортный налог является региональным. Устанавливается он законами субъектов РФ и обязателен к уплате на территории соответствующего субъекта РФ (ст. 356 НК). Субъекты РФ определяют ставку налога в пределах, установленных Кодексом, порядок и сроки его уплаты.

Объектом обложения транспортным налогом признаются ТС, зарегистрированные в установленном порядке в соответствии с законодательством РФ (ст. 358 НК). Налоговым периодом по транспортному налогу в соответствии со ст. 360 Кодекса признается календарный год. Отчетными периодами для налогоплательщиков-организаций признаются I, II и III кварталы. При этом региональным властям дано право не устанавливать отчетные периоды.

Сумму налога, подлежащую уплате в бюджет по итогам налогового периода, рассчитывают путем умножения налоговой базы на соответствующую налоговую ставку (п. 2 ст. 362 НК). Причем если субъекты РФ не отменили отчетные периоды по данному налогу, то по итогам года нужно заплатить разницу между исчисленной суммой налога и суммами авансовых платежей, подлежащих перечислению по окончании отчетных периодов. В свою очередь авансы составляют 1/4 от произведения соответствующей налоговой базы и налоговой ставки (п. 2.1 ст. 362 НК).

Рассмотрим пример.

15 января 2014 года физическое лицо приобрело автомобиль BMW X5 M F15 M мощностью 450 лошадиных сил. Данный автомобиль 2013 года выпуска, а 16 февраля 2014 года данное физическое лицо осуществило продажу данного автомобиля.

Так как в данном случае январь и февраль принимаются за целые месяцы, то в целях налогообложения считается, что физическое лицо владело данным автомобилем 2 месяца: январь и февраль.

Кроме того, автомобиль относится к категории дорогостоящих, так как его сумма превышает стоимость в 3000000 рублей. Поэтому данное физическое лицо будет нести повышенную налоговую нагрузку в связи с этим фактом.

Рассмотрим, какой налог заплатит данное физическое лицо, если оно является жителем Москвы:

450*150*2/12*1,3 = 14625 рублей.

То есть, в 2014 году физическое лицо обязано уплатить в бюджет 14625 рублей.

Если же данное физическое лицо является жителем Свердловской области, то сумма налога в таком случае составит:

450*99,2*2/12*1,3 = 9672 рублей.

Таким образом, физическое лицо в 2014 году заплатит сумму налога в размере 9672 рублей.

Таким образом, в завершении данной главы можно прийти к соответствующему выводу:

1) были рассмотрены основные проблемы налогообложения транспортным налогом. Первая ситуация возникает в том случае, если не в полном объеме зарегистрированы права на объекты транспортных средств, приобретенные как до возникновения обязанности по их регистрации, так и после ее возникновения. Также проблема возникает также по причине того, что прием и обработка сведений затруднена из-за несовпадения формата передаваемых сведений. А в некоторых случаях проблема возникает из-за того, что передаваемые сведения некорректно оформлены.

Проблема налогообложения по данному налогу состоит также в том, что налогоплательщики и налоговые органы по-разному считают транспортный налог. Данная ситуация возникает по причине того, что налогоплательщики с точки зрения налогового органа неверно определяют вид транспортного средства. В результате налогоплательщики получают требование о доплате сумм налога.

2) были рассмотрены примеры расчета транспортного налога. Следует отметить, что ставки налога различные для различных регионов РФ. Были рассчитаны примеры и для Москвы и для регионов. Проведен сравнительный анализ ставок транспортного налога.

3) Были рассмотрены особенности налогообложения транспортным налогом на дорогие автомобили. Следует подчеркнуть, что помимо налоговых ставок, для дорогих автомобилей существует также и поправочный коэффициент.

Заключение

По проделанной работе можно сделать вывод, что были раскрыты общие сведения по транспортному налогу, подробно рассмотрена декларация по транспортному налогу, в которой формируется база для расчёта налога.

Транспортный налог установлен гл. 28 Налогового кодекса РФ и как все региональные налоги вводится в действие законами субъектов Федерации исходя из положений Кодекса. Налог является обязательным, поскольку субъектам Федерации не предоставлено право не вводить данный налог на соответствующей территории. Плательщиками налога являются физические лица и организации, на которых в соответствии с российским законодательством зарегистрированы транспортные средства, признанные объектом налогообложения. Объектом налогообложения Налоговый кодекс установил автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) суда и другие водные и воздушные транспортные средства, зарегистрированные в установленном российским законодательством порядке. Налоговая база по налогу установлена в зависимости от категории объекта налогообложения. Налоговые ставки по налогу устанавливаются законами субъектов Федерации в зависимости от налоговой базы и на основе определенных Налоговым кодексом средних ставок налогообложения.

Порядок исчисления налога установлен в зависимости от категории налогоплательщиков. В частности, налогоплательщики, являющиеся организациями, обязаны самостоятельно исчислять сумму налога. Сумма налога, подлежащая уплате налогоплательщиками – физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на российской территории. В связи с этим налогоплательщики, являющиеся физическими лицами, должны уплачивать налог на основании налогового уведомления, полученного от налогового органа.

Проблема налогообложения по данному налогу состоит также в том, что налогоплательщики и налоговые органы по-разному считают транспортный налог. Данная ситуация возникает по причине того, что налогоплательщики с точки зрения налогового органа неверно определяют вид транспортного средства. В результате налогоплательщики получают требование о доплате сумм налога.

2) были рассмотрены примеры расчета транспортного налога. Следует отметить, что ставки налога различные для различных регионов РФ. Были рассчитаны примеры и для Москвы и для регионов. Проведен сравнительный анализ ставок транспортного налога.

3) Были рассмотрены особенности налогообложения транспортным налогом на дорогие автомобили. Следует подчеркнуть, что помимо налоговых ставок, для дорогих автомобилей существует также и поправочный коэффициент.

Если подводить итоги по анализу транспортного налога, то можно прийти к выводу, что его характеризует недостаточность налоговых поступлений. Недостаточное получение средств порождает низкое качество дорог. Вследствие недостаточности финансирования бюджета, низкое качество дорог увеличивает износ автомобилей, а низкая проходимость способствует увеличению расхода топлива от простаивания машин в пробках. Согласно данным экспертов лишний час движения транспорта по дорогам России обходится в 1 млрд. руб.

Так как в РФ был отменен налог на пользование автодорогами, и налоговая система подверглась общему реформированию, то транспортный налог стал одним из основных источников его поступления.

Тем не менее, законодательство относительно транспортного налога еще далеко от совершенства. Недостаточно изучены и теоретически осмыслены проблемы формирования и функционирования транспортного налога, слабо проработаны правовые принципы и особенности проведения налоговой реформы.

В научной литературе еще недостаточно разработаны проблемы формирования и функционирования транспортного налога в условиях современной правовой политики налогообложения в условиях того, как исторически он развивался. Также слабо изучены вопросы применения мирового опыта в процессе формирования базы налогообложения транспортного налога в России.

Библиография

1. Федеральный закон от 31.07.98 г. № 146 – ФЗ. Налоговый Кодекс Российской Федерации. Часть первая.

2. Федеральный закон от 05.08.00 г. № 1117 – ФЗ. Налоговый Кодекс Российской Федерации. Часть вторая.

3. Балынин И.В. К вопросу о введении социально справедливого прогрессивного налогообложения доходов физических лиц в РФ // Налоги и налогообложение. – 2015. - № 4. – С. 300-311.

4. Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение. – 2015. - №4. – С. 277-288.

5. Евстигнеев Е.Н., Викторова Н.Д. Налоги и налогообложение. Теория и практикум / Е.Н. Евстигнеев, Н.Д. Викторова. Учебное пособие. – М.: Проспект, 2014. – 520 с.

6. Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник. – М.: ЮНИТИ-ДАНА, 2012. – 592 с.

7. Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – 544 с.

8. Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 224 с.

9. Мусаева Х.М. Налоговые возможности повышения эффективности управления доходами субъектов Российской Федерации// Налоги и налогообложение. – 2015. - № 11. – С. 834-844.

10. Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 532.

11. Полушин А.А. Методы совершенствования процессов подоходного налогообложения физических лиц через институт налоговых агентов // Финансы и управление. – 2015. - № 8. – С. 529-596.

Приложение 1

Приложение 2

Приложение 3

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 211. ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 212. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 213. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 213. ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 214. ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 214. ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 215. ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 229. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 230. ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 232. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 233. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288. ↑

-

Балынин И.В. К вопросу о введении социально справедливого прогрессивного налогообложения доходов физических лиц в РФ // Налоги и налогообложение. – 2015. -№4.-С.300-311. ↑

-

Балынин И.В. К вопросу о введении социально справедливого прогрессивного налогообложения доходов физических лиц в РФ // Налоги и налогообложение. – 2015. -№4.-С.300-311. ↑

-

Мусаева Х.М. Налоговые возможности повышения эффективности управления доходами субъектов Российской Федерации // Налоги и налогообложение.-2015.-№11.- С.834-844. ↑

- Налог на прибыль организаций

- Проектирование организации

- Виды налогов. Классификация налогов. Налоговая система. Налоговая политика (История становления налоговой системы в РФ)

- "Налог на добавленную стоимость"

- Налог на имущество организаций. Налог на имущество физических лиц (Анализ практических примеров расчета налога на имущество)

- Совершенствование налоговой системы России: основные направления и особенности. Общая сумма

- Совершенствование налоговой системы РФ: основные направления и особенности. Общая сумма

- Земельный налог

- Формирование группового поведения в организации

- Особенности налоговой политики в Российской Федерации

- Налог на имущество организаций. Налог на имущество физических лиц.

- Налоги и налообложение