Основы налоговой системы Российской Федерации

Содержание:

Введение

В развитии форм и методов взимания налогов можно выделить три крупных этапа. На начальном этапе развития от древнего мира до начала средних веков государство не имеет финансового аппарата для определения и сбора налогов. Оно определяет лишь общую сумму средств, которую желает получить, а сбор налогов поручает городу или общине. Очень часто оно прибегает к помощи откупщиков. На втором этапе (XVI — начало XIX вв.) в стране возникает сеть государственных учреждений, в том числе финансовых, и государство берет часть функций на себя: устанавливает квоту обложения, наблюдает за процессом сбора налогов, определяет этот процесс более или менее широкими рамками. Роль откупщиков налогов в этот период еще очень велика. И, наконец, третий, современный, этап - государство берет в свои руки все функции установления и взимания налогов, ибо правила обложения успели выработаться. Региональные органы власти, местные общины играют роль помощников государства, имея ту или иную степень самостоятельности.

Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей, предприятий независимо от ведомственной подчиненности, форм собственности и организационно - правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

События произошедшие 17 августа 1998 года резко усилили роль налогов в экономическом положении страны так как любое государство в послекризисной обстановке пытается поправить свое экономическое положение при помощи корректировки налоговой системы. А корректировки могут заключатся в следующем: или повышение налогового бремени, или его понижение плюс «упрощение» налогов. В первом случае можно получить кризис неплатежей так как многие предприятия и физические лица будут попросту уклонятся от уплаты налогов так как работать в убыток никто не хочет. За этим потянется целая вереница проблем которые могут не только усугубить кризис, но и привести к полному развалу экономики. Как правило, второй путь более прогрессивен, так как «упрощение» налогов и уменьшение налогового бремени до разумных пределов еще никогда не приводило к новому витку кризиса.

Таким образом, выбранная тема весьма актуальна, так как во время экономического кризиса оптимальное построение налоговой системы является одним из важнейших элементов успешного решения проблем, стоящих перед страной.

Значимость темы курсовой работы определяется тем, что роль и значение налоговых инструментов на сегодняшний день остается чрезвычайно высокой.

Таким образом, этим и определяется актуальность выбранной темы данной курсовой работы «Виды налогов. Классификация налогов. Налоговая система. Налоговая политика».

Объектом курсового исследования является понятие налога.

Предметом курсового исследования это теоретическая сущность налога и его практическое применение в реализации налоговой политики государства.

Цель исследования – на основе анализа общих принципов и экономических законов построения налоговой системы и структуры налоговой системы Российской Федерации выявить и обосновать пути совершенствования современной налоговой системы России.

Реализация указанной цели потребовала постановки и реализации ряда взаимосвязанных задач:

- определить сущность и теоретические принципы построения налоговой системы;

- проследить эволюцию налоговой системы в зависимости от развития экономики;

- проанализировать соответствие структуры налоговой системы России теоретическим принципам построения налоговых систем;

- определить пути дальнейшего совершенствования налоговой системы.

Прикладная значимость данного исследования определяется возможностью использования выводов работы в дальнейших разработках по дисциплине «Налоги и налогообложение», а также при написании выпускной квалификационной работы.

При написании курсовой работы были использованы нормативные акты Российской Федерации, в том числе главный налоговый документ страны – Налоговый Кодекс РФ с последними изменениями и дополнениями на 2016 год. Также теоретическую базу написания данной курсовой работы составили книги, изданные в период 2011-2014 годов, такими известными издательствами, как Проспект, Юнити, Юнити-Дана, Юрайт.

Проблеме видов налогов и его классификации посвящено множество работ. Это работы Евстигнеева, Молчанова, Колчина, Заяц и т.д. Немаловажную роль в написании данной работы сыграли научные статьи из периодической литературы «Налоги и налогообложение». Авторами тема исследования рассматривается полно и с новой точки зрения.

Цели и задачи курсовой работы обусловили следующую её структуру. Работа состоит из содержания, введения, двух глав («Теоретическое содержание понятия «налог»», «Анализ различных видов классификации налогов»), заключения, библиографии, приложений.

Глава 1. Основы налоговой системы Российской Федерации

1.1. Определение налога и его сущность

Объектами налогообложения, согласно Закону РФ, являются доходы (прибыль), стоимость отдельных товаров, отдельные виды деятельности налогоплательщика, операции с ценными бумагами, пользование природными ресурсами, имущества юридических и физических лиц, передача имущества, добавленная стоимость продукции, работ и услуг и другие объекты, установленные законодательными актами.

По налогам могут устанавливаться в порядке и на условиях, определяемых законодательными актами, следующая льгота:

- необлагаемый минимум объекта налога;

- изъятие из обложения определенных элементов объекта налога;

- освобождение от уплаты налога отдельных лиц или категории плательщиков;

- понижение налоговых ставок;

- вычет из налогового оклада (налогового платежа за расчетный период);

- целевые налоговые льготы, включая налоговые кредиты (отсрочку взимания налогов);

- прочие налоговые льготы[1].

Сущность налоговой системы РФ сформулирована в ст.6 Налогового Кодекса РФ: «Налоговая система РФ представляет собой совокупность предусмотренных настоящим Кодексом федеральных, региональных и местных налогов, принципов, форм и методов их установления, изменения и отмен, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности и мер ответственности за нарушение налогового законодательства».

Экономическое содержание налогов выражается взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства, с другой стороны, по поводу формирования государственных финансов.

Налоги являются необходимым звеном в осуществлении экономических отношений в государстве. Налоги зародились еще в период формирования и становления государственности. С течением времени, когда государственное устройство менялось, менялись формы налогов и налоговых систем государства.

А если говорить о налогах на сегодняшний день, то они обеспечивают основной приток в доходы государственного бюджета[2].

Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно-технического прогресса.

В развитии форм и методов взимания налогов можно выделить три крупных этапа. На начальном этапе развития от древнего мира до начала средних веков государство не имеет финансового аппарата для определения и сбора налогов. Оно определяет лишь общую сумму средств, которую желает получить, а сбор налогов поручает городу или общине. Очень часто оно прибегает к помощи откупщиков. На втором этапе (XVI — начало XIX вв.) в стране возникает сеть государственных учреждений, в том числе финансовых, и государство берет часть функций на себя: устанавливает квоту обложения, наблюдает за процессом сбора налогов, определяет этот процесс более или менее широкими рамками. Роль откупщиков налогов в этот период еще очень велика. И, наконец, третий, современный, этап - государство берет в свои руки все функции установления и взимания налогов, ибо правила обложения успели выработаться. Региональные органы власти, местные общины играют роль помощников государства, имея ту или иную степень самостоятельности.

Учитывая тот факт, что понятие налога очень древнее, в нем заключен не только сугубо экономический смысл. Налог имеет и философское значение. Философы трактовали налог, как общественно необходимое и полезное явление, который позволяет перераспределить части доходов богатых к бедным через государственную казну.

Труды Ф. Кенэ, А. Смита, Д. Рикардо положили начало классической теории налогообложения, реализуя которые национальные налоговые системы способны двигаться к оптимальному варианту[3]. Это был невероятный прогресс научной мысли, намного опередивший практику не только тех лет, но и современное её состояние. Этот период принято считать началом развития подлинной науки о налогообложении как об экономической и правовой категории, воплощающей своё объективное содержание на практике в конкретных формах.

Таким образом, можно отметить следующее:

- налог это важнейший элемент не только налоговой системы государства. Налог выступает основополагающим понятием построения всех экономических отношений в государстве.

- появления налога зародилось еще в древности с появлением и реализацией процесса государственности.

- налог носит обязательный и безвозмездный характер. То есть это означает, что у государства не возникает ответных обязанностей перед налогоплательщиками после уплаты налога. Налогоплательщики обязаны на безвозвратной основе платить тот или иной вид налога.

- налог имеет как экономический, так и философский смысл. Философский смысл понятия «налог» состоит в том, что налог позволяет перераспределить части доходов богатых к бедным через государственную казну.

1.2. Характеристика современной налоговой системы РФ

Налоговая система, действующая в России в настоящее время, сформировалась к началу 1992 года. Но уже в середине 1992 года и в последующие годы в нее были внесены существенные изменения. Появились новые виды налогов, а в существующие были внесены изменения.

Основные положения о налогах и сборах в Российской Федерации определены Конституцией РФ (ст. 57), Налоговым кодексом РФ, Законом РФ “Об основах налоговой системы в Российской Федерации” от 27 декабря 1991 года, федеральными законами о конкретных налогах и сборах.

Налоговый кодекс РФ заменяет Закон РФ от 27 декабря 1991 года “Об основах налоговой системы в Российской Федерации” и становится основным федеральным законодательным актом, регулирующим проблемы налогообложения юридических и физических лиц. Он устанавливает принципы построения и функционирования налоговой системы, порядок введения, изменения и отмены федеральных налогов, сборов и пошлин, принципы введения региональных и местных налогов и других обязательных платежей[4].

В основе Налогового кодекса – принцип справедливости, означающий, что каждое лицо должно уплачивать законно установленные налоги и сборы, основанные на признании всеобщности и равенства налогообложения. Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из политических, идеологических, этнических и других различий между налогоплательщиками. Не допускается установление дифференциальных ставок налогов, налоговых льгот в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала.

Все налоги в соответствии с Налоговым кодексом РФ разделены на три вида в зависимости от уровня их установления и изъятия:

Федеральные (на уровне страны);

Региональные (на уровне регионального органа государственной власти);

Местные (на уровне органа местного самоуправления)

Таким образом, в России действует трехуровневая налоговая система. Такая система присуща большинству государств, имеющих федеративное устройство.

1. Федеральные налоги представляют собой обязательные платежи физических и юридических лиц, которые устанавливаются высшим органом законодательной власти федеративного государства. Поступления от федеральных налогов зачисляются в федеральный бюджет либо распределяются между федеральным бюджетом и бюджетами субъектов РФ. Состав федеральных налогов, налогоплательщики, элементы налогообложения определяются высшим законодательным органом РФ. Федеральные налоги создают основу доходной части федерального бюджета, за счет них поддерживается финансовая стабильность нижестоящих – региональных и местных бюджетов. Перечень федеральных налогов и сборов устанавливается НК РФ, эти налоги обязательны к уплате на всей территории РФ.

В Российской Федерации установлены следующие федеральные налоги (ст.13 НК РФ)[5]:

а) налог на добавленную стоимость (НДС);

б) акцизы;

в) налог на прибыль (доход) организаций;

г) налог на доходы физических лиц (НДФЛ);

д) государственная пошлина;

е) единый социальный налог (ЕСН);

ж) налог на добычу полезных ископаемых (НДПИ);

з) водный налог;

и) сборы за пользование объектами водных биологических ресурсов.

2. Региональные налоги – это обязательные платежи, право устанавливать которые в соответствии с Конституцией РФ или иными законодательными актами принадлежит субъектам РФ. Налоги субъектов РФ определяются исходя из тех функций по расходным полномочиям, которые законодательно отнесены к компетенции властей субъектов РФ. Поступления от налогов субъектов РФ либо зачисляются в бюджет субъекта РФ, либо распределяются между бюджетом субъекта РФ и местными бюджетами.

В соответствии со ст.14 НК РФ, существуют следующие региональные налоги[6]:

а) налог на имущество организаций;

б) налог на игорный бизнес;

в) транспортный налог.

3. Местные налоги – это обязательные платежи физических и юридических лиц, поступающие в местные бюджеты. Они оказывают регулирующее воздействие на развитие социальной инфраструктуры. Платежи по местным налогам поступают в местные бюджеты. Это городские, районные, поселковые налоги. Общий порядок установления местных налогов предусмотрен ст.12 НК РФ. В соответствии с ней перечень местных налогов устанавливается НК РФ (ст.15) и нормативно-правовыми актами представительных органов местного самоуправления:

а) земельный налог;

б) налог на имущество физических лиц.

Часть налогов, относящихся в соответствии с классификацией к местным, является обязательной к применению на всей территории Российской Федерации; другая часть налогов вводится по решению органов местного самоуправления.

Разделение налогов по уровням власти обеспечивает осуществление государством регулирующей функции, позволяя ему воздействовать на социально-экономические процессы на федеральном, региональном и местном уровнях. Это разделение целесообразно проводить с учетом следующих принципов:

Налоговые доходы каждого уровня власти должны быть достаточны для финансирования закрепленных сфер или предметов ведения;

Чем менее мобильна налоговая база, тем на более низком уровне государственной власти производится ее налогообложение. Например, высокой мобильностью обладают труд и капитал, а низкой – природные ресурсы и недвижимость. Поэтому целесообразно закрепить на федеральном уровне налогообложение доходов физических и юридических лиц, а на иных уровнях – налогообложение имущества;

Большинство регулирующих налогов закрепляется на федеральном уровне;

Косвенные налоги – акцизы, налог на добавленную стоимость, таможенные пошлины – взимаются на федеральном уровне;

Налоговый кодекс призван решать следующие важнейшие задачи[7]:

- построение стабильной, единой для РФ налоговой системы с правовым механизмом взаимодействия всех ее элементов в рамках единого налогового правового пространства;

- развитие налогового федерализма, позволяющего обеспечить доходами федеральный, региональный и местные бюджеты закрепленными за ними и гарантированными налоговыми источниками;

- создание рациональной налоговой системы, обеспечивающей сбалансирование общегосударственных и частных интересов и способствующей развитию предпринимательства, активизации инвестиционной деятельности и увеличению богатства государства и граждан;

- снижение общего налогового бремени и уменьшение числа налогов;

- формирование единой налоговой правовой базы;

- совершенствование системы ответственности плательщиков за нарушение налогового законодательства.

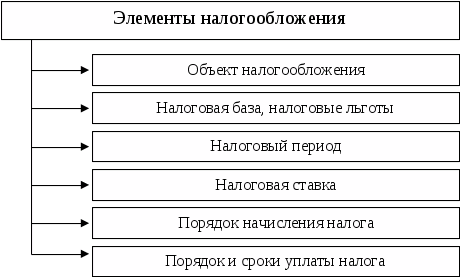

Налоговое законодательство РФ определяет, что налог считается установленным лишь в том случае, когда определены следующие элементы налогообложения: налогоплательщики, объекты налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога, налоговые льготы (в необходимых условиях). Аналогичный порядок устанавливается и к установлению сборов.

В соответствии с Налоговым кодексом РФ налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы.

Налогоплательщики и плательщики сборов обязаны[8]:

- уплачивать законно установленные налоги;

- встать на учет в органах Государственной налоговой службы РФ, если такая обязанность предусмотрена Кодексом;

- вести в установленном порядке учет своих доходов и расходов и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах;

- представлять в налоговый орган по месту учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах;

- представлять налоговым органам и их должностным лицам в случаях, предусмотренных Кодексом, документы, необходимые для исчисления и уплаты налогов;

- выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

- предоставлять налоговому органу необходимую информацию и документы в случаях и порядке, предусмотренных Кодексом;

- в течение трех лет обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы и уплаченные (удержанные) налоги;

- нести иные обязанности, предусмотренные законодательством о налогах и сборах.

Налоги в зависимости от источников уплаты можно разделить на пять основных групп[9]:

Первая группа представлена косвенными налогами, которые включаются в цену продукции (товара) сверх оптовой цены: НДС, акцизы, налог на реализацию горюче-смазочных материалов, налог с продаж.

Вторая группа состоит из налогов, которые в соответствии с законодательством включаются в себестоимость продукции (работ, услуг): земельный налог, таможенная пошлина, отчисления во внебюджетные фонды, некоторые налоги, служащие источником образования дорожных фондов.

К третьей группе относятся налоги, уменьшающие финансовый результат деятельности предприятия до налогообложения прибыли: налог на имущество предприятия, сбор на нужды образовательных учреждений, налог на рекламу, налог на содержание объектов жилищного фонда и социально-культурной сферы, сбор на содержание милиции, на благоустройство территории, сбор на парковку автотранспорта, сбор за право проведения кино- и телесъемок.

Четвертую группу составляет обособленно налог на прибыль (доход): единый налог на вмененный доход для определенных видов деятельности.

В пятую группу включаются налоги, относимые на чистую прибыль предприятия: налог на операции с ценными бумагами, местные налоги и сборы, за исключением налогов и сборов, отнесенных на другие источники.

Основное место в Российской налоговой системе занимают косвенные налоги. В составе доходов бюджета они занимают определенное место, (удельный вес этих налогов составляет 75% доходов бюджета).

1.3 Сущность налоговой политики и методы ее осуществления

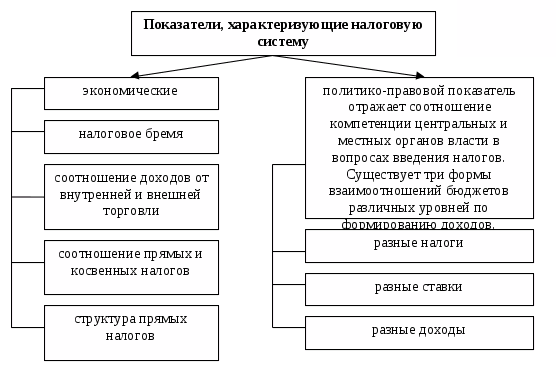

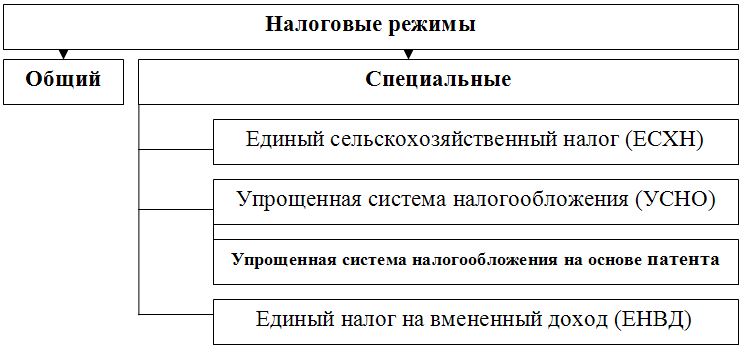

Параметры налоговой системы во многом зависят от проводимой государством налоговой политики, под которой понимается совокупность осуществляемых государством (муниципальным образованием) мероприятий, направленных на обеспечение своевременной и полной уплаты налогов и сборов, в объемах, позволяющих доставить ему необходимое финансирование. Иллюстрации к налогам представлены в приложении 1,2,3 к данной работе[10].

Однако взвешенная налоговая политика должна проводиться с учетом финансовых интересов не только государства, но и налогоплательщиков. Кроме того, налоговая политика должна быть целиком подчинена общепринятым принципам налогообложения[11]. Налоговую политику осуществляют Президент РФ, Федеральное Собрание РФ, Правительство РФ и органы исполнительной власти, наделенные соответствующей компетенцией. Органом непосредственно ответственным за проведение единой налоговой политики на территории Российской Федерации является Министерство финансов РФ, а за ее выработку и осуществление — Министерство РФ по налогам и сборам.

Налоговая политика проводится (осуществляется) ими посредством методов[12]:

— управления;

— информирования (пропаганды);

— воспитания;

— консультирования;

— льготирования;

— контролирования;

— принуждения.

Метод управления состоит в том, чтобы организовать налоговые органы таким образом, чтобы их основная цель была – это создать совершенную систему налогообложения с учетом возможностей ее развития.

Метод информирования или пропаганды состоит в том, чтобы налоговыми органами донести до налогоплательщика информации, которая необходимо для него для выполнения налогового законодательства. Речь идет о налогах и сборах, а также о порядке их исчисления и уплаты.

Метод воспитания состоит в том, чтобы привить налогоплательщику мысль о том, что необходимо четко и добросовестно исполнять свой гражданский долг перед обществом и государством.

Метод консультирования состоит в том, чтобы со стороны налоговых органов было объяснение информации о различных налогах и сборах.

Метод льготирования представляет собой деятельность финансовых органов по предоставлению отдельным категориям налогоплательщиков (плательщиков сборов) возможности не уплачивать налоги или сборы[13].

Контролирование, как метод, представляет собой деятельность налоговых органов с использованием специальных форм и методов по выявлению нарушений законодательства о налогах и сборах, в конечном счете, нацеленную на достижение высокого уровня налоговой дисциплины среди налогоплательщиков и налоговых агентов.

Принуждение, как метод, есть деятельность налоговых органов по принудительному исполнению налоговых обязанностей посредством применения в отношении недобросовестных налогоплательщиков мер взыскания и других санкций[14].

До недавнего времени при проведении налоговой политики налоговыми органами преимущественно использовались методы управления, контролирования и принуждения, теперь же достаточно активно осуществляется информирование, консультирование и воспитание населения. Это означает, что налоговая политика в большей степени стала учитывать интересы налогоплательщиков.

Таким образом, в заключении главы можно прийти к следующим выводам[15].

- была дана теоретическая характеристика понятию «налог».

- налог это важнейший элемент не только налоговой системы государства. Налог выступает основополагающим понятием построения всех экономических отношений в государстве.

- появления налога зародилось еще в древности с появлением и реализацией процесса государственности.

- налог носит обязательный и безвозмездный характер. То есть это означает, что у государства не возникает ответных обязанностей перед налогоплательщиками после уплаты налога. Налогоплательщики обязаны на безвозвратной основе платить тот или иной вид налога.

- налог имеет как экономический, так и философский смысл. Философский смысл понятия «налог» состоит в том, что налог позволяет перераспределить части доходов богатых к бедным через государственную казну.

- налоговая система – это совокупность налогов и сборов, которые взимаются в обязательном и безвозмездном порядке для того, чтобы реализовывать цели государства.

- налоговая система неразрывно действует с бюджетной политикой государства.

- налоговая политика должна придерживаться следующей тенденции. Если у налогоплательщика изымают более 40-50% доходов, то у него теряется всякий интерес к осуществлению трудовой деятельности и предпринимательской деятельности. Поэтому важно не переступать данную черту[16].

На сегодняшний день налоговая система и политика России все больше учитывает интересы простых граждан, и поэтому, можно говорить о повышении ее эффективности. Это поможет России противостоять внешнему воздействию.

Глава 2. Особенности современной налоговой системы России

2.1. Оптимизация налоговой системы Российской Федерации

На протяжении последнего десятилетия Россия находится в состоянии перманентного реформирования налоговой системы. Процесс совершенствования налоговой системы бесконечен, так как каждый новый этап в развитии общества имеет свои приоритеты экономического развития, что, в свою очередь, требует адекватного решения проблем взаимодействия хозяйствующих субъектов с государством.

Анализ исполнения федерального бюджета показывает, что основные причины бюджетного кризиса имеют воспроизводственный характер и кроются в накопившихся глубинных негативных явлениях в экономике, сужающих базу налогообложения и снижающих уровень поступления налоговых доходов. Избыточные обязательства государства породили высокие и слишком сложные налоги. Многочисленные льготы и неравное отношение налоговых органов к налогоплательщикам делают налоговую систему несправедливой. По всей стране процветают “налоговые оазисы”, создающие легальную основу для массового уклонения от налогов. Налоговое администрирование пока не достигло уровня, при котором платить налоги выгоднее, чем уходить от них[17].

Налоговая система еще содержит большое количество плохо собираемых налогов, осложняющих хозяйственную деятельность предприятий, способствующих уходу бизнеса в тень. Медленно идет процесс инвентаризации государственного имущества, хотя под вывесками бюджетных организаций часто прячутся от налогов обычные коммерческие предприятия.

По-прежнему имеют место недостатки в налоговом законодательстве, в практическом инструментарии исчисления и уплаты налогов и других обязательных платежей в бюджет, которые дают возможность недобросовестным налогоплательщикам не выполнять своих обязательств перед государством и приводят к существенным потерям для бюджета. Особенно отрицательно на налоговом процессе сказывается несовершенство устанавливающих порядок исполнения обязанностей по уплате налогов и сборов, взаимоотношения участников налоговых отношений, ответственность за совершение налоговых правонарушений.

Каковы же главные цели совершенствования налоговой политики Российской федерации? В среднесрочной перспективе – это снижение налоговой нагрузки на экономику, упорядочивание государственных обязательств, концентрация финансовых ресурсов на решение приоритетных задач, снижение зависимости бюджетных доходов от конъюнктуры мировых цен, создание эффективной системы межбюджетных отношений и управления государственными финансами.

Налоговая реформа призвана снизить налоговое бремя на налогоплательщиков, упростить налоговую систему, выровнять условия налогообложения и повысить качество налогового администрирования. Налогоплательщики должны быть защищены от произвола налоговых и таможенных инспекторов, в том числе с помощью эффективных судебных механизмов. В то же время должна быть ужесточена ответственность налогоплательщиков за неуплату налога, за налоговые правонарушения представляется целесообразным существенно повысить сумму штрафа.

В целом основными направлениями совершенствования налоговой системы являются[18]:

- обеспечение стабильности налоговой системы;

- максимальное упрощение налоговой системы, изъятие из законов и инструкций норм, имеющих неоднозначное толкование;

- ослабление налогового прессинга путем снижения налоговых ставок, обеспечение разумного уровня налоговых изъятий;

- оптимальное сочетание прямых и косвенных налогов. При этом следует иметь в виду, что в странах с развитой рыночной экономикой в последние годы предпочтение отдается прямым налогам, в то время как ориентация на косвенные налоги свидетельствуют о неспособности налоговых администраций организовать эффективный налоговый контроль за сбором прямых налогов;

- усиление роли имущественных налогов, имеющих устойчивую налогооблагаемую базу;

- приведение в соответствие с налоговым законодательством иных законов, так или иначе затрагивающих порядок исчисления и уплаты налогов;

- максимальный учет при налогообложении реальных издержек хозяйствующих субъектов, связанных с их производственной деятельностью;

- совершенствование подоходного налогообложения физических лиц, разработки гибкой шкалы налогообложения с учетом инфляционного процесса[19];

- развитие принципа добровольности при уплате налогов, неотъемлемой частью которого является своевременное информирование налогоплательщиков об изменениях налогового законодательства, оказание консультационных услуг при исчислении и уплате налогов.

Налоговый кодекс РФ имеет множество пробелов. К примеру, в нем не содержится запрета на установление индивидуальных налоговых льгот. Напротив, статья 56 Кодекса допускает возможность установления индивидуальных налоговых льгот, что противоречит принципам рыночных отношений и принятой налоговой политике. Налоговые льготы, первоначально носящие индивидуальных характер, являются прецедентом для их распространения в последующем и размывают налоговую систему, обязательный характер налоговых платежей. Только последовательное проведение линии на сокращение налоговых льгот будет способствовать выполнению налогоплательщиками своих обязательств перед бюджетом, улучшит собираемость налогов и повысит объем доходов бюджета.

Также следует отметить, что значительные суммы выводятся из-под налогообложения и контроля налоговых органов путем открытия налогоплательщиками многочисленных счетов в различных банках. Многие счета, в том числе и те, на которые обращается взыскание налогов в бюджет, являются бездействующими, остатки средств, как правило, на них минимальны. Однако закрытие таких счетов растягивается на длительный период, так как в соответствии со ст. 859 ГК РФ вопрос о закрытии банковского счета решается по требованию банка в судебном порядке при отсутствии операций по расчетному счету в течение года. Следовало бы существенно упростить порядок закрытия банковских счетов при отсутствии операций по ним в течение трех месяцев либо при проведении одноразовых, минимальных по объему операций в течение года[20].

Было бы целесообразным также дополнить налоговое законодательство нормами, вводящими временные правовые ограничения в деятельности предприятий, уклоняющихся от уплаты налогов и имеющих в течение длительного времени устойчивую, не снижающуюся задолженность по платежам в бюджет[21].

Надежды на решение острых для России проблем принято связывать с Налоговым кодексом.19 Вступление его в силу немало способствовало укреплению самосознания налогоплательщиков, повышения их статуса в системе взаимоотношений с налоговыми органами. В связи с этим существенное значение имеет введение в налоговых отношениях презумпции невиновности налогоплательщиков, расширение их прав, толкование всех неустранимых противоречий в налоговом законодательстве в пользу налогоплательщиков. Несмотря на отдельные недостатки части первой Налогового кодекса РФ, его принятие стало важной вехой на пути создания системы цивилизованных налоговых отношений. Завершить начатое – задача второй (специальной) части Налогового кодекса Российской Федерации.

В новых условиях развития рыночных отношений изменяется характер государственных расходов, их доля снижается в направлении финансирования народного хозяйства. Предприятия, приобретая все большую экономическую свободу, способны самостоятельно решать большинство задач своего хозяйственного развития. Все это способствует формированию такого состава и структуры государственных расходов, которые позволят решить в свою очередь три основные задачи[22]:

- финансирование потребностей социально незащищенных слоев населения;

- обеспечение потребностей фундаментальных научных исследований (космические программы, проблемы экологии и другие исследования);

- финансирование систем управления и обороты страны в пределах достаточности.

Однако переход к рынку требует специфических затрат, обеспечивающих структурную переориентацию предприятий и отраслей, поддержание территориальных пропорций хозяйствования, предотвращение последствий неминуемо наступающей безработицы, поддержание резко снижающегося уровня незащищенности слоев населения. Следствия ломки старых политических и экономических устоев в нашей стране являются исходной основой, предопределяющим условием для отработки оптимального уровня налогообложения:

- сокращение государственных расходов до оптимального, общественно необходимого уровня за счет отмены различного рода финансовых вливаний в неэффективные предприятия и отрасли и выделения федеральных бюджетных кредитов тем регионам, которые обеспечивают поступательное продвижение к рынку и рост благосостояния граждан;

- создание налоговой системы, стимулирующей развитие экономического базиса, а это – снижение налогового бремени для предприятий-производителей конкурентно способных товаров и услуг;

- государственное стимулирование инвестиций различными методами.

Таким образом, совершенствование налогообложения неразрывно связано с созданием прочного экономического базиса и стабильных политических условий общественного развития. От того, как скоро это будет создано, зависит формирование устойчивых предпосылок для постепенного превращения системы налогообложения в фактор экономического роста.

России нужна такая налоговая система, которая бы не тормозила развитие хозяйства, а являлась мощным импульсом к подъему экономики страны.

2.2. Порядок расчета налога на имущество

Физические лица признаются налогоплательщиками налога на имущество физических лиц, если владеют на праве собственности имуществом, которое является объектом налогообложения. Перечень облагаемого имущества приведен в ст. 401 НК РФ[23]. К такому имуществу законодателем отнесены[24]:

- жилой дом (в том числе жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства);

- квартира, комната;

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные объекты (здание, строение, сооружение, помещение).

Налоговая база налога на имущество физических лиц рассчитывается с использованием кадастровой стоимости имущества физического лица, если это предусмотрено законодательством. Интересно отметить, что на сегодняшний день лишь 28 объектов, которые будут учитывать налог по кадастровой стоимости[25]. Остальные все объекты будут рассчитывать налог по инвентаризационной стоимости.

Однако с 1 января 2020 г. налог на имущество будет рассчитываться только исходя из кадастровой стоимости недвижимости.

Для налогоплательщиков, которые рассчитывают налог по кадастровой стоимости, законодатель предусмотрел введение так называемых налоговых вычетов. Размер таких вычетов зависит от вида недвижимого имущества (см. таблицу).

В случае если физическое лицо при расчете налога применит указанные в таблице налоговые вычеты и налоговая база будет иметь отрицательное значение, то в целях исчисления имущественного налога такая налоговая база принимается равной нулю.

Следует отметить, что представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) вправе увеличивать размеры приведенных в таблице налоговых вычетов[26].

Сведения о кадастровой стоимости своего имущества можно найти на сайте Российского реестра.

Следует также отметить тот факт, что налоговые льготы по налогу на имущество физических лиц совсем не уменьшились.

Рассмотрим пример.

В собственности пенсионера, которому назначена пенсия в соответствии с пенсионным законодательством, имеются следующие объекты недвижимости:

- жилой дом;

- квартира.

На основании данных этого примера можно сделать вывод о том, что пенсионер полностью освобождается от уплаты налога на имущество физического лица. Причем, следует отметить, что если ранее существовала льгота для конкретного лица, то в случае принятия нового закона данная льгота пролонгируется следующим и новым законом. В таком случае документы, подтверждающие право на льготу представлять не требуется.

Налоговая льгота может быть предоставлена только в части одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

Рассмотрим следующий пример.

В собственности пенсионера, которому назначена пенсия в соответствии с пенсионным законодательством, имеются следующие объекты недвижимости:

- жилой дом;

- две квартиры.

Пенсионер полностью освобождается от уплаты налога на имущество в отношении жилого дома и одной квартиры[27].

В отношении второй квартиры пенсионер вправе воспользоваться налоговым вычетом. В этом случае пенсионер должен представить в налоговую инспекцию заявление с указанием одной из двух квартир, в отношении которой будет применяться налоговая льгота (п. 6 ст. 407 НК РФ).

Если физическое лицо не сделает выбор самостоятельно, то в отсутствии заявления налоговый вычет будет предоставлен в отношении одного объекта налогообложения каждого вида с максимально исчисленной суммой налога к уплате (п. 7 ст. 407 НК РФ) [28].

Следует отметить еще один важный момент. Налоговая льгота не предоставляется на имущество, кадастровая стоимость которого превышает 300000000 рублей. И не имеет значения, имеет ли владелец право на налоговую льготу или нет. В любом случае налог придется заплатить и в полной мере. То есть, если из соображений хитрости и экономии оформить элитную недвижимость на пенсионера, то налог придется заплатить в полном размере вне зависимости от того, что пенсионеру положены льготы в уплате налога на имущество физического лица.

Таким образом, можно отметить следующее:

- налог на имущество физических лиц является важным налогом, который формирует значительные поступления в государственный бюджет.

- налог на имущество физических лиц имеет объекты, субъекты, а также налоговую базу.

- налог на имущество физических лиц предусматривает широкий круг налоговых льгот.

2.3 Порядок расчета налога на прибыль

Налог на прибыль находится в числе самых главных источников пополнения доходной части Государственного бюджета. Плательщики налога на прибыль — все российские организации, а также иностранные организации, которые действуют посредством постоянных представительств в РФ и получают доходы от источников в РФ.

Объектом налогообложения признается полученная организацией прибыль.

Согласно общим правилам, прибыль определяется как разница между доходами и расходами предприятия (организации).

Доходом является экономическая выгода организации в натуральной или денежной форме.

Налоговый период составляет календарный год, отчетные периоды: 1-й квартал, полугодие, а также 9 месяцев календарного года. Налоговой базой является денежное выражение прибыли, которая подлежит налогообложению. Если по итогам календарного года расходы превышают доходы, то налоговой базе присваивается нулевое значение.

Налог на прибыль организаций является тем налогом, с помощью которого государство может наиболее активно воздействовать на развитие экономики[29]. Благодаря непосредственной связи этого налога с размером полученного налогоплательщиком дохода через механизм предоставления или отмены льгот и регулирования ставки государство стимулирует или ограничивает инвестиционную активность в различных отраслях экономики и регионах. Этим же целям служит и механизм инвестиционного налогового кредита, предоставляемого налогоплательщикам и погашаемого ими за счет прибыли. Значительную роль в регулировании экономики играет также амортизационная политика государства, напрямую связанная с налогообложением прибыли организаций.

В то же время фискальное значение данного налога в большинстве развитых стран мира невелико. Это положение не относится пока к Российской Федерации, где роль налога на прибыль организаций в формировании доходной части бюджета достаточно существенна. В налоговых доходах консолидированного бюджета Российской Федерации в 2000 г. поступления налога на прибыль составляют около 23 процентов. После НДС налог на прибыль организаций занимает второе место. Также высока его роль в формировании доходной базы консолидированных бюджетов субъектов Российской Федерации, где он занимает второе место в их доходных источниках, уступая лишь налогу на доходы с физических лиц.

Согласно ст. № 284 НК РФ, налоговая ставка по налогу на прибыль обладает значением в 20 %, кроме некоторых исключений. 2 % от суммы начисленного налога на прибыль организаций идет в Федеральный бюджет, а 18% перечисляется в местные бюджеты РФ[30].

Налоговая ставка на прибыль, средства по которой подлежат перечислению в местные бюджеты РФ, может быть снижена местными органами самоуправления для определенных категорий налогоплательщиков, однако ставка налога на прибыль не может обладать значением ниже 13,5 %.

Налог на прибыль играет первостепенную роль в формировании финансов и реализации экономики любого государства.

В первую очередь следовало бы отметить, что указанный вид налогообложения, облеченный в форму или налога на прибыль, или налога на доход юридических лиц, или налога с корпораций, применяется во всех без исключения развитых странах мира.

Именно с помощью налога на прибыль государство может оказывать влияние на экономику в целом, на уровень ее стагнации или развития. Благодаря системе налоговых льгот и налоговых ставок, государство может осуществлять стимулирование инвестиционной активности того или иного региона.

Рассмотрим пример расчета налога на прибыль. Предположим, что предприятие получило кредит в банковском учреждении на сумму в 1000000 рублей в текущем отчетном периоде. Предоплата по кредиту составила 400000 рублей.

Выручка от продаж в 1-м квартале составила 1,770 тыс. руб., в т. ч. НДС в сумме 270 тыс. рублей.

В производственном цикле были использованы сырье и материалы – 560 т. руб. Заработная плата рабочим составила 350 тыс. руб., страховые взносы из нее – 91 тыс. руб. Амортизация – 60 т. руб., проценты по выданному другой фирме кредиту – 25 т. руб.

Налоговый убыток предприятия прошлого периода составил 120 тыс. руб.

Расходы в данном примере за 1-й квартал 2016 составят: 1086 тыс. руб. (560+350+ 91+60+25)

Налогооблагаемая прибыль: 294 тыс. руб. ((1770 тыс. руб. – 270 тыс. руб.) – 1086 тыс. руб. – 120 тыс. руб.) [31]

Сумма налога на прибыль: 58,8 тыс. руб. (294 тыс. руб.* 20%), в т. ч. для перечисления в федеральный бюджет – 5,880 тыс. рублей, в местные бюджеты – 52,920 тыс. рублей[32].

Ежемесячные авансовые платежи, которые подлежат уплате в течение отчетного периода, должны быть перечислены не позднее 28-го числа каждого месяца такого периода.

Таким образом, в завершении главы можно прийти к следующим выводам:

- земельный налог представляет собой один из видов местного налога.

- ставки на земельный налог устанавливаются местными органами власти. Однако верхний и нижний предел строго установлен Налоговым Кодексом, рамки которого превосходить нельзя. Органы региональной власти стараются установить такие ставки земельного налога, которые равны верхнему пределу ставки, установленной НК РФ.

- на земельный налог органы местной власти стараются льгот не давать. Это приводит к тому, что растет рост расчета и уплаты налога в режиме реального времени через сеть интернет. В противном случае, то есть в случае наличия льготы, расчет и уплату налога придется осуществить на месте в налоговых органах.

- налог на имущество физических лиц является важным налогом, который формирует значительные поступления в государственный бюджет.

- налог на имущество физических лиц имеет объекты, субъекты, а также налоговую базу[33].

- налог на имущество физических лиц предусматривает широкий круг налоговых льгот.

- налог на прибыль юридических лиц играет важную роль в развитии экономики любого государства. Налог на прибыль призван стимулировать или тормозить инвестиционную активность того или иного региона.

- именно с помощью налога на прибыль государство может оказывать влияние на экономику в целом, на уровень ее стагнации или развития. Благодаря системе налоговых льгот и налоговых ставок, государство может осуществлять стимулирование инвестиционной активности того или иного региона.

Велика роль этого налога в развитии малого предпринимательства, а также в привлечении в экономику страны иностранных инвестиций, поскольку в законодательстве многих стран предусматривается полное или частичное освобождение от уплаты именно этого налога в первые годы создания и функционирования малых и совместных с иностранным участием предприятий и организаций.

Заключение

Налоговая система - это совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке и используемых государством для централизации части национального дохода в бюджетах всех уровней с последующим перераспределением в интересах государства. Она является важнейшим механизмом системы государственного регулирования экономики и выполняет следующие функции: обеспечение финансирования государственных расходов (фискальная функция); поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними (социальная функция); государственное регулирование экономики (регулирующая функция).

Оптимально построенная налоговая система должна, с одной стороны, обеспечивать финансовыми ресурсами потребности государства, а с другой стороны, не только не снижать стимулы налогоплательщика к предпринимательской деятельности, но и обязывать его к постоянному поиску путей повышения эффективности хозяйствования. Поэтому показатель налоговой нагрузки на налогоплательщика является достаточно серьёзным измерителем качества налоговой системы страны. Доказано, что при повышении налоговой нагрузки доходы бюджета сначала начинают расти, и достигают максимума, а затем резко снижаются, так как либо предпринимателю не выгодно развивать производство и он снижает обороты, сворачивает производство, либо налогоплательщик находит законные и незаконные способы уйти от уплаты налогов.

Однако именно распределение налогового бремени является, по моему мнению, главной проблемой для России. Учитывая, что у основной массы налогоплательщиков резко уменьшились доходы, а значит уменьшилась база для налогообложения, возникает вопрос о необходимости компенсировать эти потери. Для этого необходимо снова ввести прогрессивную ставку подоходного налога. Основные поступления в бюджет должны приходить от людей с очень высоким уровнем доходов, которых в нашей стране немало.

На сегодняшний день налоговая система и политика России все больше учитывает интересы простых граждан, и поэтому, можно говорить о повышении ее эффективности. Это поможет России противостоять внешнему воздействию.

- земельный налог представляет собой один из видов местного налога.

- ставки на земельный налог устанавливаются местными органами власти. Однако верхний и нижний предел строго установлен Налоговым Кодексом, рамки которого превосходить нельзя. Органы региональной власти стараются установить такие ставки земельного налога, которые равны верхнему пределу ставки, установленной НК РФ.

- на земельный налог органы местной власти стараются льгот не давать. Это приводит к тому, что растет рост расчета и уплаты налога в режиме реального времени через сеть интернет. В противном случае, то есть в случае наличия льготы, расчет и уплату налога придется осуществить на месте в налоговых органах.

- налог на имущество физических лиц является важным налогом, который формирует значительные поступления в государственный бюджет.

- налог на имущество физических лиц имеет объекты, субъекты, а также налоговую базу.

- налог на имущество физических лиц предусматривает широкий круг налоговых льгот.

- налог на прибыль юридических лиц играет важную роль в развитии экономики любого государства. Налог на прибыль призван стимулировать или тормозить инвестиционную активность того или иного региона.

Таким образом, налоговая система любого государства, в том числе и российского государства, предусматривает большое число налогов и сборов. Все они разных видов, но преследуют одну цель: пополнение государственного бюджета и формирование его доходной части. Известно, что именно налоги и налоговые поступления формируют 90% доходов в государственный бюджет. Отсюда вытекает тот факт, что значение налогов очень велико для государства. Его задача состоит в том, чтобы разработать оптимальную комбинацию данных налогов и сборов, чтобы осуществить следующее.

С одной стороны, чтобы не увеличивать налоговую нагрузку на субъектов налогообложения.

С другой стороны стимулировать инвестиционную активность и искоренить на подсознательном уровне налогоплательщиков вероятность и возможность уклонения от налогов.

С третьей стороны обеспечить приток налоговых поступлений в государственные и местные бюджеты.

Библиография

1. Федеральный закон от 31.07.98 г. № 146 – ФЗ. Налоговый Кодекс Российской Федерации. Часть первая.

2. Федеральный закон от 05.08.00 г. № 1117 – ФЗ. Налоговый Кодекс Российской Федерации. Часть вторая.

3. Документ Министерства Финансов Российской Федерации от 27.07.2015 г. «Основные направления налоговой политики на 2015 год и плановый период 2016 и 2017 годов».

4. Постановление Правительства Российской Федерации от 28 мая 1992 г. № 352 «О заключении межправительственных соглашений об избегании двойственного налогообложения доходов и имущества».

5. Евстигнеев Е.Н., Викторова Н.Д. Налоги и налогообложение. Теория и практикум / Е.Н. Евстигнеев, Н.Д. Викторова. Учебное пособие. – М.: Проспект, 2014. – 520 с.

6. Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – 240 с.

7. Волкова Н.Д., Лихтерман С.С., Ревазов М.А. Налоговая система России. – М.: МГГУ, 2005. – 481 с.

8. Евсеева А.А Счастливый билет российского налогоплательщика / Под ред. г. “Налоговые известия” № 16, 2006.

9. Капканщиков С.Г. Государственное регулирование экономики: учебник / С.Г. Капканщиков. – М.: Кнорус, 2009. – 295 с.

10. Финансы: Учебник для вузов/ под ред. проф. М.В. Романовского, проф. О.В. Врублевской, проф. Б.М. Сабанти. – М.: Юрайт-М, 2004. – 504 с.

11. Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62.

12. Цокова В.А.. Ретроспектива налоговой системы российского государства// Налоги и налогообложение. – 2015. - № 10. – С. 31-33.

13. Юткина Т.Ф. Методологические основы налогообложения. – Сыктывкар, 2003. - 385.

Приложение 1

Приложение 2

Приложение 3

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 212. ↑

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 212. ↑

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 212. ↑

-

Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62. ↑

-

Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62. ↑

-

Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62. ↑

-

Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62. ↑

-

Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62. ↑

-

Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62. ↑

-

Цокова В.А.. Ретроспектива налоговой системы российского государства// Налоги и налогообложение. – 2015. - № 10. – С. 31-33. ↑

-

Федеральный закон от 05.08.00 г. № 1117-ФЗ Налоговый Кодекс Российской Федерации. Часть вторая ↑

-

Цокова В.А.. Ретроспектива налоговой системы российского государства// Налоги и налогообложение. – 2015. - № 10. – С. 31-33. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Цокова В.А.. Ретроспектива налоговой системы российского государства// Налоги и налогообложение. – 2015. - № 10. – С. 31-33. ↑

-

Цокова В.А.. Ретроспектива налоговой системы российского государства// Налоги и налогообложение. – 2015. - № 10. – С. 31-33. ↑

-

Капканщиков С.Г. Государственное регулирование экономики: учебник / С.Г. Капканщиков. – М.: Кнорус, 2009. – 295 с. ↑

-

Капканщиков С.Г. Государственное регулирование экономики: учебник / С.Г. Капканщиков. – М.: Кнорус, 2009. – 295 с. ↑

-

Капканщиков С.Г. Государственное регулирование экономики: учебник / С.Г. Капканщиков. – М.: Кнорус, 2009. – 295 с. ↑

-

Федеральный закон от 05.08.00 г. № 1117-ФЗ Налоговый Кодекс Российской Федерации. Часть вторая ↑

-

Капканщиков С.Г. Государственное регулирование экономики: учебник / С.Г. Капканщиков. – М.: Кнорус, 2009. – 295 с. ↑

-

Капканщиков С.Г. Государственное регулирование экономики: учебник / С.Г. Капканщиков. – М.: Кнорус, 2009. – 295 с. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62. ↑

-

Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Шакиров Н. Шакиров И. Оптимизация налоговой системы // Экономист. – 2007. - №9. – С. 55-62. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Цокова В.А. Ретроспектива налоговой системы российского государства // налоги и налогообложение. – 2015. - № 10. – с. 31-33. ↑

-

Цокова В.А. Ретроспектива налоговой системы российского государства // налоги и налогообложение. – 2015. - № 10. – с. 31-33. ↑

-

Документ Министерства Финансов РФ от 27.07.2015 г. «Основные направления налоговой политики на 2015 год и плановый период 2016 и 2017 годов». URL www.minfin.ru (дата обращения: 25.01.2016). ↑

-

Федеральный закон от 05.08.00 г. № 1117-ФЗ Налоговый Кодекс Российской Федерации. Часть вторая ↑

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 185 ↑

- Менеджмент человеческих ресурсов (на примере ООО КОЛОР КИТ)

- Налог на имущество организаций. Налог на имущество физических лиц (Теоретические аспекты взимания налога на имущество физических и юридических лиц)

- Налог на доходы физических лиц (Анализ налога на доходы физических лиц в различных ситуациях)

- Формирование группового поведения в организации (Понятие и факторы формирования группового поведения в организации)

- История возникновения и развития коммерции и предпринимательства за рубежом и в России (Виды предпринимательской деятельности)

- Совершенствование налоговой системы РФ: основные направления и особенности. Основные федеральные налоги

- Налог на прибыль организаций

- Проектирование организации

- Виды налогов. Классификация налогов. Налоговая система. Налоговая политика (История становления налоговой системы в РФ)

- "Налог на добавленную стоимость"

- Налог на имущество организаций. Налог на имущество физических лиц (Анализ практических примеров расчета налога на имущество)

- Совершенствование налоговой системы России: основные направления и особенности. Общая сумма