Совершенствование налоговой системы РФ: основные направления и особенности. Основные федеральные налоги

Содержание:

Введение

Одна из самых острых проблем нашей экономики - это нехватка финансовых ресурсов (надо заметить, что такая проблема существует в нашей стране уже давно). Сейчас наиболее приемлемым способом решения данной проблемы может быть налоговое регулирование. Это - система особых мероприятий в области налогообложения, направленных на вмешательство государства в рыночную экономику в соответствии с принятой правительством концепцией экономического роста. Налоговое регулирование охватывает всю экономику в целом. Одним из аспектов налогового регулирования является взимание налогов с населения. В мировой практике взимания налогов эти налоги играют если не определяющую, то одну из главных ролей в регулировании экономики. Через систему косвенного и подоходного налогообложения государство воздействует на личное потребление и платежеспособный спрос населения путем установления необлагаемых минимумов, освобождения (полного или частичного) отдельных доходов и групп товаров от соответствующих налогов. Через регулирование платежеспособного спроса населения государство влияет на производство и предложение товаров и услуг, на личные сбережения и инвестиции. В своей курсовой работе я рассмотрела лишь основные моменты взимания налогов с населения, так как это тема неисчерпаема и наши экономисты в полном объеме не сформировали свое мнение о месте налогов с населения во время перехода России к рынку.

Значимость темы курсовой работы определяется тем, что государственные расходы и налоги активно используются властями для воздействия на экономическую ситуацию. Манипулируя ими, государство может повлиять на совокупный спрос и ВВП. Таким образом, государство увеличивает или сокращает и совокупный спрос на товары и услуги, и предложение на рынке произведенных в течение года конечных товаров и услуг (ВВП). В современной экономике неуклонно повышается удельный вес государственных финансов в общем объеме ВВП (включая госбюджет с его основными компонентами - государственными бюджетными расходами и налогами).

Таким образом, этим и определяется актуальность выбранной темы данной курсовой работы «Совершенствование налоговой системы РФ: основные направления и особенности. Общая сумма».

Объектом курсового исследования является основные направления налоговой политики в Российской Федерации.

Предметом курсового исследования это теоретические и практические аспекты налоговой политики Российской Федерации.

Цель курсовой работы - рассмотреть понятие налога как инструмента рыночного регулирования.

Для достижения данной цели были поставлены и решены следующие задачи:

- раскрыть сущность и функции налогов ;

- изучить воздействие налогов на объемы производства;

- выявить проблемы налогообложения в России и основные направления совершенствования в области налогообложения на современном этапе развития.

Прикладная значимость данного исследования определяется возможностью использования выводов работы в дальнейших разработках по дисциплине «Налоги и налогообложение», а также при написании выпускной квалификационной работы.

При написании курсовой работы были использованы нормативные акты Российской Федерации, в том числе главный налоговый документ страны – Налоговый Кодекс РФ с последними изменениями и дополнениями на 2016 год. Он дает широкое объяснение многим аспектам, которые были рассмотрены в данной работе. Также теоретическую базу написания данной курсовой работы составили книги, изданные в период 2011-2014 годов, такими известными издательствами, как Проспект, Юнити, Юнити-Дана, Юрайт. Это свидетельствует об актуальности тезисов, которые были проанализированы в данной работе.

Проблеме видов налогов и его классификации посвящено множество работ. Это работы Евстигнеева, Молчанова, Колчина, Заяц и т.д. Немаловажную роль в написании данной работы сыграли научные статьи из периодической литературы «Налоги и налогообложение», «Руководитель автономного учреждения», «Финансы и управление». Авторами тема исследования рассматривается полно и с новой точки зрения.

Цели и задачи курсовой работы обусловили следующую её структуру. Работа состоит из содержания, введения, двух глав, заключения, библиографии, приложений.

Глава 1. Налоги в экономической системе общества

1.1 Принципы налогообложения

Принципы налогообложения — это базовые идеи и положения, применяемые в налоговой сфере. В системе налогообложения можно выделить экономические, юридические и организационные принципы.

Экономические принципы впервые были сформулированы А. Смитом. Эти принципы присущи налогу как объективной экономической категории вне зависимости от конкретного государства и времени, поэтому их иногда называют фундаментальными принципами. В настоящее время экономические принципы претерпели некоторые изменения. Они именуются иначе и могут быть кратко охарактеризованы следующим образом[1]. Принципы налогооблажения:

1. Экономические

· Принцип хозяйственной независимости

· Принцип справедливости

· Принцип соразмерности

· Принцип учета интересов

· Принцип экономичности

2. Юридические

· Принцип нейтральности (равного налогового бремени)

· Принцип установления налогов законами

· Принцип приоритета налогового закона над неналоговым

· Принцип отрицания обратной силы налогового закона

· Принцип наличия в законе существенных элементов налога

· Принцип сочетания интересов государства и субъектов налоговых отношений

Организационные

· Принцип единства налоговой системы

· Принцип подвижности налогообложения

· Принцип стабильности налоговой системы

· Принцип множественности налогов

· Принцип исчерпывающего перечня налогов

Принцип справедливости (равенства налогообложения). Согласно этому принципу каждый должен принимать участие в финансировании расходов государства соразмерно своим доходам и возможностям. Две центральные идеи — 1) сумма взимаемых налогов должна определяться в зависимости от величины доходов налогоплательщика; 2) кто получает больше благ от государства, тот должен больше платить в виде налогов.

Принцип соразмерности. Предусматривает сбалансированность интересов налогоплательщика и государственного бюджета.

Принцип соразмерности характеризуется кривой Лэффера, показывающей зависимость налоговой базы от изменения ставок налога, а также зависимость бюджетных доходов от налогового бремени. Эффект кривой состоит в росте поступлений в бюджет с ростом налогов, если ставка до 50%, и в падении поступлений, если ставка более 50%.[2].

Итак, кривая Лаффэра оказывает изменения поступлений в бюджет в зависимости от размера налоговых ставок (исчисляемых в сопоставимых ценах). Эта кривая блестяще иллюстрирует, как при суммарном повышении ставок налога и иных обязательных платежей выше 37—40% происходит резкое снижение поступлений в бюджет. Вызвано это не столько уклонением от уплаты налогов, сколько простым обнищанием плательщиков налогов и фактическим уменьшением их числа. В этом случае уклонение от уплаты налогов начинает совпадать со стремлением сохранения деловой активности в предпринимательской среде. То есть законодатели, запуская механизм подавления налогами деловой активности, выпускают из бутылки нескольких джиннов: стремление предпринимателей жить одним днем, формирование параллельной экономики — экономики "черного нала", крыш, разборок. Подавление же активности некоммерческого сектора разрушает возможность решения проблем общества силами граждан и увеличивает нагрузку на бюджет.

Принцип учета интересов налогоплательщиков. Рассматривается через призму двух принципов А. Смита, а именно: принципа определенности (сумма, способ и время платежа должны быть точно известны налогоплательщику) и принципа удобства (налог взимается в такое время и таким способом, которые представляют наибольшие удобства для плательщика). Проявлением этого принципа является также простота исчисления и уплаты налога[3].

Принцип экономичности. Базируется еще на одном принципе А. Смита, согласно которому «каждый налог должен быть так устроен, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что поступает в кассы государства». По своей сути принцип экономичности (эффективности) означает, что суммы сборов по отдельному налогу должны, превышать затраты на его обслуживание, причем — в несколько раз.

Юридические принципы налогообложения — это общие и специальные принципы налогового права, ибо налогообложение есть смена форм собственности. Суть юридических принципов раскрывается в гл. 4 настоящего пособия[4].

Организационные принципы налогообложения — положения, на которых базируется построение налоговой системы и осуществляется взаимодействие ее структурных элементов.

1.2. Сущность и инструменты налоговой политики

Исторически возникновение налогов относится к периоду разделения общества на социальные группы и появления государства. Налоги представляют собой один из основных методов мобилизации государственных доходов. В условиях частной собственности и рыночных отношений налоги становятся главным методом сбора дохода в государственные бюджеты. Как часть распределительных отношений общества, налоги всегда отражают закономерности производства. Смена общественно-экономических формаций, изменения функций и роли государства влияют на конкретные формы налоговых изъятий. При феодализме доминировали различного рода натуральные сборы и повинности населения. С расширением функций феодального государства, образованием централизованных государств постепенно возрастает роль денежных налогов в формировании государственной казны. Налоги и другие компоненты налоговой системы являются инструментами налоговой политики[5].

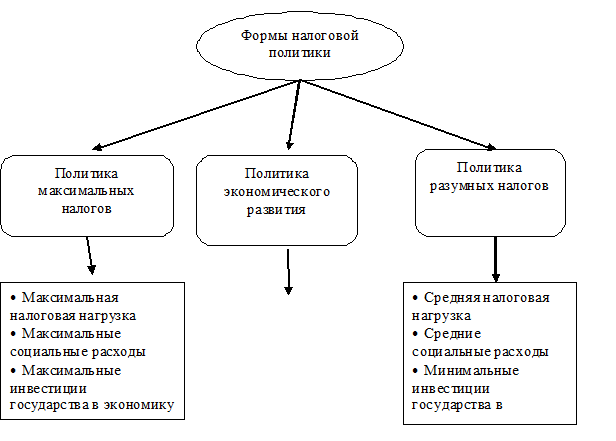

Следует отметить, что налоговая политика независима и самостоятельна в реализации своих целей и задач. Тем не мене, ее основная цель – собрать средства для реализации целей уже бюджетной политики государства. Наравне с этой целью, налоговая политика реализует еще одну важнейшую цель – это стимулирование экономического роста. Без реализации данной цели и задач невозможно дальнейшее развитие государства по пути развития.

Налоговая политика должна:

- давать возможность гражданам накапливать сбережения и давать возможность предприятиям накапливать капиталы[6].

- обеспечить эффективность взимания и перераспределения налоговых поступлений между бюджетами разных уровней.

- система налогообложения должна сохранять неизменность своих базисных принципов формирования на длительный период.

Еще одна важная особенность налоговой политики состоит в том, что она должна сглаживать возникающие неравенства между различными слоями населения в зависимости от уровня получаемого дохода. Отсюда связь между налоговой и социальной политикой высока и неразрывна. Также посредством различных инструментов налоговой политики можно оказывать существенное воздействие на природоохранную, валютную, таможенную государственную политику.

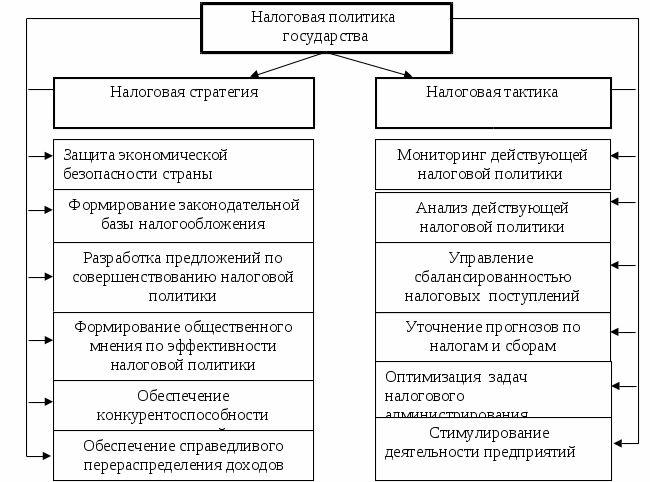

Налоговую политику можно свести к трем элементам[7]:

-определение и постановка основных целей, вытекающих из общих целей социально-экономического развития общества, их конкретизация до уровня перспективных и текущих задач (в этом смысле можно говорить о налоговой стратегии и налоговой тактике)[8];

-разработка методов, определение средств и конкретных организационных форм, которые будут обеспечивать намеченные цели и задачи;

-подбор, расстановка и обучение кадров, которые будут реализовывать цели.

Налоговая политика может быть действенной (как, впрочем, и любая политика) лишь в том случае, если она опирается на серьезные теоретические обоснования и глубокие концептуальные разработки.

Адамом Смитом была разработана уникальная концепция множественности налоговых платежей. Данный принцип множественности позволяет отразить уровни доходов всех категорий населения. Также принцип множественности позволяет отразить разнообразие всех форм доходов, воздействовать на производство, потребление и накопление.

Принцип множественности налогов позволяет разрабатывать умеренные ставки по каждому из видов налогов. С другой стороны принцип множественности имеет также и свои недостатки. Расчеты по налогам значительно усложняются, а, соответственно, усложняется и налоговый контроль за правильностью их исчисления. Постепенно появляются ходы и уловки, с помощью которых можно уклониться от уплаты налогов.

Марксистская теория придерживается другого мнения. Согласно ее положениям, ущемлять со стороны налогообложения следует богатых. То есть в данной теории отдается предпочтение именно прогрессивной системе налогообложения. Данная теория против косвенного налогообложения, так как они считаются регрессивными и ухудшают положение малоимущих граждан[9].

Д. Милль разработал налоговую теорию услуг, суть которой состоит в следующем: граждане должны уплачивать налоги пропорционально благам, получаемым ими от деятельности государства. С этой точки зрения в условиях роста коммерциализации образования, здравоохранения, культуры в России налоговую нагрузку на российских граждан следует снижать[10].

В целях ослабления социальной напряженности Милль предложил внести изменения в сферу распределения доходов: при подоходном налогообложении граждан следует вводить необлагаемый минимум, равный прожиточному минимуму. При этом надо учитывать как суммы доходов членов семьи (домохозяйства), так и суммы прожиточных минимумов для всех членов семьи. Такая политика несколько лет используется во Франции, где обложению подлежит доход не отдельного физического лица, а доход семьи.

Конечно, и российские ученые не могли обойти такой важный вопрос стороной. Российскими учеными выдвигаются различные теории, которые предлагают проведение следующих мероприятий:

- необходимо освободить от налогообложения минимальные доходы граждан за счет установления необлагаемого минимума на уровне, достаточном для проживания самого работника и его семьи.

- реализация вышеперечисленного принципа возможна посредство одновременным снижением выплаты социального характера, которые финансируются из государственного бюджета[11].

- одновременно государством должно поощряться создание частных пенсионных фондов, как форма возможности заработка дополнительной пенсии.

Таким образом, в данном разделе были проанализированы элементы налоговой системы.

- элемент постановки приоритетных целей, которые базируются из общих целей социально-экономического развития государства, а также их соответствие с текущими целями и задачами, которые действуют на сегодняшний день в государстве.

-разработка таких методов, которые будут обеспечивать реализацию целей и задач государства в целом;

-подбор, расстановка и обучение кадров, которые будут эффективно реализовывать цели и задачи налоговой политики государства.

Следует выделить преимущества и особенности поимущественного обложения[12]:

- прибыль не скрывается, так как ее сокрытие все равно оказывается бессмысленным.

- приводит к тому, что падает заинтересованность корпораций не выдавать дивиденды акционерам в пользу наращивания нераспределенных прибылей.

- создает источник доходов региональных бюджетов;

- стимулирует рациональное, эффективное использование производственных ресурсов, поскольку платить приходится даже за неиспользуемое имущество.

7) В современных условиях существенное значение приобретает воздействие налогов на ускорение научно-технического прогресса. В этой сфере возможны различные методы и решения. Например, проведение политики ускоренной амортизации. Правда, этот прием имеет особую значимость для капиталоемких отраслей.

Особую роль в рамках неоклассического направления играет научная школа «экономики предложения».

Налоговая политика этой школы предусматривает:

- снизить предельные ставки налога на доходы граждан, что сразу же приведет к повышению производительности труда;

- снизить предельные ставки налога на прибыль предприятий с целью определения фактора роста инвестиций[13].

- сокращение непроизводительных расходов государства на регулирование экономики как фактор повышения производительных расходов частного сектора и роста частных инвестиций[14];

- стабильность налоговой системы и налоговой политики как фактор снижения риска и неопределенности и повышения уверенности предпринимателей и потребителей.

Таким образом, в заключении главы можно отметить следующее:

- было определено понятие налоговой политики, как важнейшего инструмента государственного регулирования экономики.

- без налоговой политики невозможно существование государства в принципе. Для того, чтобы реализовывать программы различной направленности, государство нуждается в средствах, которые оно получает посредство претворения налоговой политики в жизнь.

- налоговая политика преследует различные виды целей: экономические, фискальные, социальные и международные цели.

- налоговая политика должна быть эффективной и в равной и полной мере отражать интересы всех без исключения слоев и категорий общества, и должна базироваться на принципе справедливости.

- элемент постановки приоритетных целей, которые базируются из общих целей социально-экономического развития государства, а также их соответствие с текущими целями и задачами, которые действуют на сегодняшний день в государстве.

-разработка таких методов, которые будут обеспечивать реализацию целей и задач государства в целом;

-подбор, расстановка и обучение кадров, которые будут эффективно реализовывать цели и задачи налоговой политики государства.

- были рассмотрены основные проблемы, которые встречаются при реализации налоговой политики государства.

- большие дебаты и споры среди экономистов и ученых вызывает необходимость установления прогрессивных или регрессивных ставок налогообложения. Одни экономисты считают, что необходимо придерживаться прогрессивного налогообложения, то есть увеличивать ставку налога по мере роста доходов. Другие экономисты считают, что это будет тормозить предпринимательскую активность, и будет расти сокрытие доходов от налогов.

Цели регулирования и сферы государственного вмешательства в экономику обширны и весьма различны по странам и историческим периодам, но почти всегда и везде заметную роль в процессе регулирования играли налоги. Не является исключением из этого правила и современная Россия. Призывы к усилению налогового стимулирования производства были и остаются неотъемлемой частью всех политических лозунгов и экономических программ. При этом налогам вменяется поистине безграничная область применения. В этой связи совершенно необходимо правильно определить действительные возможности налогов по эффективному влиянию на экономику.

Вопрос о функциях налога нельзя считать решенным. По существу бесспорной может быть признана только одна функция — фискальная: все прочие предназначения налогов, включая и их регулирующую (экономическую, стимулирующую) функцию, содержат в своем обосновании неустранимые изъяны. В то же время и отрицать воздействие налогов на многие социально-экономические процессы невозможно[15].

Разрешение этого кажущегося противоречия состоит в том, что налог, как любое сложное общественное явление, обладает очень широким спектром действия и поэтому может использоваться вне внутренне присущей ему роли. Если взять, к примеру, деньги, то их эффективность как стимула чрезвычайно высока, однако никому не придет в голову вменять деньгам стимулирующую функцию. Стимулирующая роль денег — вторична, они потому и могут стимулировать (поощрять, наказывать), что имеют “способность” быть средством платежа или сохранять стоимость. Стимулирующей функции у денег нет потому, что стимулом, собственно говоря, является получение или неполучение денег[16].

Так, налоги как орудие фиска, изымая деньги прежде всего из рук активных и сильных плательщиков, безусловно тормозят накопление, ослабляют стимулы к зарабатыванию средств. Вместе с тем, та же фискальная сущность налогов лежит в основе формирования бюджета и тем самым создает общие условия для нормального развития производства, расширения социальных гарантий и политической стабильности. Деньги, изымаемые из производства, направляются затем на финансирование непроизводственной сферы, что в определенной мере расширяет спрос и поощряет производство.

Глава 2. Роль налогов в формировании финансов государств

2.1. Особенности налоговой политики РФ

Социально-экономическая сущность и роль налогов проявляется в их функциях, т.е. в основных направлениях воздействия налогов па развитие общества и государства. Функции налогов являются способом выражения их различных свойств. Функции показывают, каким путем реализуется общественное назначение налогов как инструмента распределения и перераспределения государственных доходов.

Налоги используются всеми рыночными государствами как метод прямого влияния на бюджетные отношения и опосредованного (через систему льгот и санкций) воздействия па производителей товаров, работ и услуг. Через налоги достигается относительное равновесие общественных потребностей и ресурсов, необходимых для их удовлетворения, через налоги обеспечивается рациональное использование природных богатств, в частности путем введения штрафов и иных ограничений на распространение вредных производств. Посредством налогов государство решает экономические, социальные и другие общественные проблемы.

Особенности формирования налоговой политики в Российской Федерации состоит в том, что налоговая политика формируется на трех уровнях: федеральном, региональном и местном уровнях. Однако на каждом уровне налоговая политика реализует свои цели в соответствии с установленными компетенциями.

Важнейшей приоритетной целью формирования налоговой политики на будущий год является ориентир на инновационное развитие предприятий, главным образом в отношении уплаты страховых взносов во внебюджетные фонды. Данное новшество состоит в том, чтобы от пониженной ставки постепенно переходить к установленным 34% вплоть до 2020 года[17].

К мерам инновационной поддержки Минфин России относит завершение реформы системы начисления налоговой амортизации. Предлагается формировать амортизационные группы по функциональному признаку, а не по каждому объекту, с сокращением сроков амортизации отдельных видов основных средств, что создаст стимулы к технологическому обновлению[18].

Также в будущем планируется уменьшить объем и перечень документов, которые необходимы для подтверждения целесообразности применения нулевой ставки НДС при экспортных операциях. Также планируется освободить от налогообложения оборудование с высокой степенью энергетической эффективности сроком на три года от момента его эксплуатации.

Особые льготы предусматриваются для предприятий, осуществляющих деятельность в области науки, здравоохранения, образования (причем как некоммерческих, так и коммерческих), вплоть до введения нулевой ставки по налогу на прибыль.

Министерство Финансов также преследует цель рассмотрения новых правил системы налогообложения. В частности необходимо рассмотреть возможность ограничения принятия убытков юридических лиц, которые реорганизованы в ходе процесса слияния между двумя или несколькими предприятиями[19].

Также предусматривается принятие новых правил отнесения процентов по долговым обязательствам к расходам и правил предотвращения недостаточной капитализации. В области акцизов предполагается индексация ставок акцизов на табачную продукцию, а также переход на авансовую уплату акцизов на алкогольную продукцию.

Стратегической целью остается введение налога на недвижимость. Запланировано реформирование упрощенной системы налогообложения в виде патента и единого налога на вмененный доход[20].

2.2. Основные федеральные налоги

Правительством РФ одобрены Основные направления налоговой политики Российской Федерации на 2016 год и на плановый период 2017–2018 годов. В перспективе на данные годы сохраняется приоритет недопущения какого-либо увеличения налоговой нагрузки[21].

Главная мысль налоговой политики в перспективе вплоть до 2018 года состоит в том, чтобы не допустить налоговую нагрузку[22]. Это связано с тем, что государство хочет добиться справедливости налоговой системы для инвесторов с целью привлечения капитал, в том числе и иностранного. Наряду с недопущением налоговой нагрузки, также стимулируется проведение различных мер антикризисного характера, повышается налоговое администрирование.

Налоговая политика будет реагировать на современные глобальные вызовы, среди которых названы санкции, введенные против РФ, и низкие цены на нефть.

Рассмотрим основные направления налоговой политики Российской Федерации и дадим им детальный анализ.

1) Меры, направленные на легализацию капиталов и активов, в том числе их возврат в Российскую Федерацию[23]

08.06.2015 вступил в силу Федеральный закон от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации»[24]. Соответствующие изменения в НК РФ внесены принятым одновременно Федеральным законом от 08.06.2015 № 150-ФЗ.

Суть и значение добровольного декларирования состоит в том, чтобы обеспечить правовые гарантии тем, кто имеет капиталы, в том числе и за пределами Российской Федерации. Благодаря системе добровольного декларирования создадутся стимулы для добросовестного исполнения своих налоговых обязанностей перед государством[25].

Интересен тот факт, что субъектам налогообложения в Российской Федерации будет разрешено уменьшение до нуля минимального срока владения объектом недвижимости, а также понизить вплоть до нуля значение понижающего коэффициента.

Рассмотрим также необходимость увеличения первоначальной стоимости амортизируемого имущества для целей налогообложения. Налоговой политикой в перспективе до 2018 года указывается тот факт, что необходимо повысить пороговое значение стоимости амортизируемого имущества до 100000 рублей.

Также еще одним новшеством является тот факт, что ранее первоначальная стоимость основного средства для целей его признания как таковым основным средством составляла 40000 рублей. Сейчас предполагается, что данная сумма составит уже 100000 рублей.

2) Меры по налоговому стимулированию развития малого предпринимательства через специальные налоговые режимы[26].

Малое предпринимательство также можно стимулировать при помощи налоговых инструментов и налоговой политики в частности. Итак, рассмотрим данные направления:

1) расширение перечня видов деятельности, в отношении которых может применяться патентная система налогообложения;

2) распространение права на применение двухлетних «налоговых каникул» по упрощенной системе налогообложения и патентной системе налогообложения на деятельность в сфере бытовых услуг;

3) предоставление субъектам Российской Федерации права снижать ставки налога для налогоплательщиков, применяющих УСН с объектом налогообложения в виде доходов, с 6% до 1% в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности[27];

4) предоставление права представительным органам муниципальных образований, законодательным органам городов федерального значения Москвы, Санкт-Петербурга и Севастополя снижать ставки ЕНВД с 15% до 7,5% в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности[28].

Таким образом, в завершении данного раздела можно прийти к следующим выводам.

- приоритеты налоговой политики Российской Федерации состоят в первую очередь, в недопущении налоговой нагрузки на налогоплательщиков. Это возможно реализовать посредством ввода системы добровольного декларирования налогоплательщиками своего имущества. При этом данная информация будет охраняться, как налоговая тайна и не будет разглашена против интересов декларанта.

- также планируется предпринять все меры, чтобы возвратить капитал обратно в Россию из иностранных государств. Эта мера направлена на стимулирование инвестиционной активности предпринимателей, которые готовы и желают вкладывать средства в развитие бизнеса и страны в целом.

- особое место в налоговой политике занимает патентная система налогообложения, которая призвана стимулировать активность малого предпринимательства. То есть все направления налоговой политики направлены в целом на развитие страны.

2.3 Сущность бюджетной политики

В странах с развивающейся экономикой стимулирующая фискальная политика ведет к росту дефицита и, следовательно, государственного долга. При этом обычно в периоды «перегрева» сдерживающая фискальная политика осуществляется не так активно, то есть оказывается асимметричной, смещенной в сторону стимулирования, что также приводит к постоянному наращиванию долга. Рост государственного долга в странах с формирующимся рынком служит неблагоприятным фактором и повышает риски для данной страны в будущем[29].

В частности, это может привести к тому, что ставки по внешним заимствованиям для таких стран оказываются завышенными, дополнительно усугубляя ситуацию. Еще одна серьезная проблема -- обеспечение «временности» стимулирующей фискальной политики. Если в кризисный период были снижены налоги или государство приняло на себя новые расходные обязательства, то даже при переходе к стадии подъема отменить такие изменения часто бывает политически сложно.

Поэтому в случае принятия решения о тех или иных стимулирующих мерах фискальной политики правительству необходимо тщательно проанализировать возможности по их сворачиванию в будущем. Один из важнейших факторов эффективности антикризисной фискальной политики -- адресность принимаемых мер, будь то меры социальной поддержки или стимулирования предприятий реального сектора.

Перед нашей страной стоят следующие задачи, касающиеся фискальной политики и требующие достаточно быстрых решений.

Использование мер монетарной и фискальной политики для стабилизации ситуации на финансовом рынке страны. Как уже было отмечено, решение данной задачи в основном обеспечивается мерами денежно-кредитной политики, однако и фискальные меры также могут использоваться, тем более при наличии значительных резервов (в том числе средств нефтегазовых фондов). Однако ключевой вопрос здесь: как определить оптимальные меры и объем бюджетных средств, которые оказали бы положительное влияние на финансовый сектор, но не привели бы к неблагоприятным средне- и долгосрочным последствиям - инфляции, резкому росту бюджетного дефицита и т. д.

Использование мер фискальной политики для решения острых социальных проблем. В условиях мирового финансового кризиса, экономической нестабильности и замедления темпов экономического роста при одновременном достаточно высоком уровне инфляции Россия, как и другие страны, может столкнуться с различными социальными проблемами. С одной стороны, это снижение уровня жизни граждан, рост безработицы, а с другой -- замедление развития отраслей социальной сферы. Здесь важен выбор мер стимулирующей политики, чтобы помощь получали именно те, кто в ней действительно нуждается, а бюджетные расходы не приводили к дополнительному росту инфляции.

Поддержка реального сектора экономики в условиях возможной рецессии. Во избежание резкого спада в реальном секторе экономики (в силу неблагоприятных внешних условий и внутренней нестабильности) и связанных с этим экономических и социальных последствий необходимы стимулирующие меры со стороны государства. [30].

В данном разделе рассмотрим перспективы бюджетной и налоговой политики России на 2016 год.

В связи с высоким уровнем неопределенности трехлетний цикл временно заменен на однолетний (предыдущий переход на однолетний бюджет был в кризисном 2009 году). Однако рассматриваемые ниже документы (за исключением проекта бюджета на 2016 год) рассчитаны на период до 2018 года включительно[31].

В документах Правительства РФ проанализированы и структурированы основные неблагоприятные условия, которые в ближайшие годы будут ограничивать социально-экономическое развитие России. По мнению правительства, за последнее время усилились три ключевых дисбаланса экономического развития, а также возникли три вызова, с которыми в дальнейшем предстоит столкнуться России.

Также в перспективе налоговой и бюджетной политики на 2016 год ожидается и планируется завершение работы по формированию нормативных затрат на оказание услуг муниципального и государственного характера. Все это будет способствовать, и стимулировать прозрачность в определении стоимости государственных и региональных услуг[32].

В свою очередь, улучшение качества государственных услуг должно привести к тому, что повысится конкурентоспособность государственных юридических лиц среди общего количества юридических лиц.

В планы на будущее входит принятие федерального закона об оказании государственных (муниципальных) услуг от имени публично-правового образования физическим и (или) юридическим лицам на конкурентной основе. Это позволит вовлечь организации, не являющиеся госучреждениями, в процесс предоставления таких услуг.

Что касается государственных услуг населению и бизнесу, оказываемых органами власти, качество предоставления данных услуг предполагается радикально повысить:

1) В связи с тем, что будет введена система единого окна, ТОО эффективность государственных и муниципальных услуг повысится в несколько раз[33].

2) Перевод государственных и муниципальных услуг в электронный вид также будет способствовать повышению эффективности со стороны предоставления данных государственных и муниципальных услуг[34]. Причем доля граждан, использующих механизм получения государственных и муниципальных услуг в электронной форме, к 2018 году должна достичь не менее 70%;

3) Отныне граждане самостоятельно могут оценить качество работы государственных и муниципальных услуг.

4) Внедряется пластиковая электронная карта с удостоверением личности на электронном носителе информации[35].

Основные направления налоговой политики позволяют экономическим агентам определить свои бизнес - ориентиры с учетом предполагаемых изменений в налоговой сфере[36]. В течение очередного трехлетнего периода приоритетом Правительства РФ останется недопущение какого-либо увеличения налоговой нагрузки на экономику. Фактический мораторий должен обеспечить стабильность налоговой системы и повысить ее привлекательность для инвесторов. Одновременно планируется дальнейшее применение мер налогового стимулирования инвестиций, проведение антикризисных налоговых мер, повышение эффективности системы налогового администрирования[37].

Таким образом, в завершении главы можно прийти к следующим выводам.

- были рассмотрены основные направления налоговой политики РФ в 2016 году, определены цели и основные приоритеты данной налоговой политики.

- приоритетом налоговой политики РФ на 2016 год является обеспечение социальной справедливости между различными категориями населения посредством системы налогообложения.

- необходимо сформировать условия для достойного уровня ведения предпринимательской активности, стимулировать инвестиции и инновационное развитие.

- приоритеты налоговой политики Российской Федерации состоят в первую очередь, в недопущении налоговой нагрузки на налогоплательщиков. Это возможно реализовать посредством ввода системы добровольного декларирования налогоплательщиками своего имущества. При этом данная информация будет охраняться, как налоговая тайна и не будет разглашена против интересов декларанта.

- также планируется предпринять все меры, чтобы возвратить капитал обратно в Россию из иностранных государств. Эта мера направлена на стимулирование инвестиционной активности предпринимателей, которые готовы и желают вкладывать средства в развитие бизнеса и страны в целом.

- особое место в налоговой политике занимает патентная система налогообложения, которая призвана стимулировать активность малого предпринимательства. То есть все направления налоговой политики направлены в целом на развитие страны.

- определены перспективы бюджетной и налоговой политики Российской Федерации на 2016 год, которые чрезвычайно важны, особенно в условиях непростой экономической ситуации, в которой находится Россия на сегодняшний день.

Заключение

Действующая налоговая система угнетает экономику, особенно ее производственный сектор. Простые расчеты показывают, что среднее предприятие обязано перечислять в бюджет до 46% вновь созданной стоимости. Даже в развитых странах со стабильной социально-экономической обстановкой столь высокие ставки налогов являются редкостью и, как правило, ведут к низким темпам экономического роста.

Угнетая предприятия высокими налогами, государство одновременно пытается поддержать хотя бы часть из них с помощью адресных налоговых льгот. Но это только ухудшает экономическую ситуацию. Во-первых, адресные льготы предоставляются отельным предприятиям и организациям вне системы государственных приоритетов. Это искажает мотивацию руководителей предприятий, ориентирует их не на повышение эффективности работы предприятий, а на установление взаимовыгодных условий с органами власти. Во-вторых, льготы законном основании уклоняются от налогов, другие годами накапливают недоимки, а добросовестные плательщики оказываются в наименее выгодном положении, часто становясь способствуют развитию теневой экономики, создают основу для коррупции, позволяют льготникам оказывать услуги по выводу из-под налогообложения всех желающих путем заключения фиктивных сделок. В итоге одни предприятия на вполне неконкурентоспособными, и либо теряют позиции в конкурентной борьбе, либо начинают уклоняться от налогов.

Продвижение налоговой реформы, несомненно, должно положительно повлиять на решение проблем, возникающих на сегодняшний день между государством и предприятием. Однако учитывая богатую отрицательную практику, накопленную предприятиями в ходе их адаптации к действующей налоговой системе, можно предположить, что процесс отказа предприятий от применения механизмов снижения налоговых обязательств займет длительное время. При этом государству, несмотря на возможные убытки от снижения уровня налогового бремени на начальном этапе налоговой реформы, необходимо соблюдать последовательность шагов по реформированию налоговой системы. Только в этом случае можно рассчитывать на доверие со стороны предприятий и на положительный исход налоговой реформы, что позволит увеличить наполнение бюджета и обеспечить переход к цивилизованным отношениям между государством и предприятиями.

Таким образом необходимо сделать следующие выводы:

- были рассмотрены основные проблемы, которые встречаются при реализации налоговой политики государства.

- большие дебаты и споры среди экономистов и ученых вызывает необходимость установления прогрессивных или регрессивных ставок налогообложения. Одни экономисты считают, что необходимо придерживаться прогрессивного налогообложения, то есть увеличивать ставку налога по мере роста доходов. Другие экономисты считают, что это будет тормозить предпринимательскую активность, и будет расти сокрытие доходов от налогов.

- необходимо сформировать условия для достойного уровня ведения предпринимательской активности, стимулировать инвестиции и инновационное развитие.

- приоритеты налоговой политики Российской Федерации состоят в первую очередь, в недопущении налоговой нагрузки на налогоплательщиков. Это возможно реализовать посредством ввода системы добровольного декларирования налогоплательщиками своего имущества. При этом данная информация будет охраняться, как налоговая тайна и не будет разглашена против интересов декларанта.

- также планируется предпринять все меры, чтобы возвратить капитал обратно в Россию из иностранных государств. Эта мера направлена на стимулирование инвестиционной активности предпринимателей, которые готовы и желают вкладывать средства в развитие бизнеса и страны в целом.

- особое место в налоговой политике занимает патентная система налогообложения, которая призвана стимулировать активность малого предпринимательства. То есть все направления налоговой политики направлены в целом на развитие страны.

- определены перспективы бюджетной и налоговой политики Российской Федерации на 2016 год, которые чрезвычайно важны, особенно в условиях непростой экономической ситуации, в которой находится Россия на сегодняшний день.

Таким образом, можно отметить, что значение налоговой политики переоценить трудно. Ведь налоговая политика – это важнейший инструмент государственного регулирования экономики и социальной жизни в целом. Вот почему очень важно сохранять баланс между направлениями налоговой политики государства и инструментами ее реализации.

Библиография

1. Федеральный закон от 31.07.98 г. № 146 – ФЗ. Налоговый Кодекс Российской Федерации. Часть первая.

2. Федеральный закон от 05.08.00 г. № 1117 – ФЗ. Налоговый Кодекс Российской Федерации. Часть вторая.

3. Федеральный закон от 08.06.2015 г. № 140– ФЗ. «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации».

4. «Основные направления налоговой политики РФ на 2016 год и на плановый период 2017-2018 годов».

5. Александров И.М. Налоги и налогообложение. / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко, 2011. – 340 с.

6. Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – 240 с.

7. Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – 254 с.

8. Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 344 с.

9. Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – 544 с.

10. Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 224 с.

11. Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 300 с.

12. Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение. – 2015. - №4. – С. 277-288.

13. Княжева О.В. Современная налоговая политика России и тенденции ее развития в 2015-2016 гг. // Финансы и управление. – 2015. - № 3. – С. 25-40.

Приложение 1

Приложение 2

Приложение 3

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 110. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 210. ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 240. ↑

-

Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – с. 121 ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 200с. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 324 с. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 200с. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 324 с. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 200с. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 324 с. ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 200с. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 324 с. ↑

-

«Основные направления налоговой политики РФ на 2016 год и на плановый период 2017-2018 годов» ↑

-

Княжева О.В. Современная налоговая политика России и тенденции ее развития в 2015-2016 гг. // Финансы и управление. – 2015. -№ 3.- С. 25-40. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288. ↑

-

Княжева О.В. Современная налоговая политика России и тенденции ее развития в 2015-2016 гг. // Финансы и управление. – 2015. -№ 3.- С. 25-40. ↑

-

«Основные направления налоговой политики РФ на 2016 год и на плановый период 2017-2018 годов» ↑

-

«Основные направления налоговой политики РФ на 2016 год и на плановый период 2017-2018 годов» ↑

-

Федеральный закон от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и внесении изменений в отдельные законодательные акты РФ» ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

«Основные направления налоговой политики РФ на 2016 год и на плановый период 2017-2018 годов» ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 334 с. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 334 с. ↑

-

«Основные направления налоговой политики РФ на 2016 год и на плановый период 2017-2018 годов» ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 335 с. ↑

-

«Основные направления налоговой политики РФ на 2016 год и на плановый период 2017-2018 годов» ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 335 с. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

«Основные направления налоговой политики РФ на 2016 год и на плановый период 2017-2018 годов» ↑

- Различные формы соглашений (или сговоров, или координированного поведения) компаний

- Учет наличных денежных средств в кассе предприятия (Учет расчетов с применение контрольно-кассовых машин)

- Понятие и виды аутсорсинга

- Современное состояние и перспективы развития международной валютной системы

- Понятие, признаки и правовое регулирование несостоятельности (банкротства) индивидуального предпринимателя

- Психологии малых групп (сплоченность, социально-психологический климат, уровень развития группы, конфликты, групповые нормы и т.д)

- Основы налоговой системы Российской Федерации

- Менеджмент человеческих ресурсов (на примере ООО КОЛОР КИТ)

- Налог на имущество организаций. Налог на имущество физических лиц (Теоретические аспекты взимания налога на имущество физических и юридических лиц)

- Налог на доходы физических лиц (Анализ налога на доходы физических лиц в различных ситуациях)

- Формирование группового поведения в организации (Понятие и факторы формирования группового поведения в организации)

- История возникновения и развития коммерции и предпринимательства за рубежом и в России (Виды предпринимательской деятельности)