Объекты налогообложения: учет, регистрация, контроль (Порядок учета объектов налогообложения)

Содержание:

Введение

В наше время всем известно, что признаком экономического роста страны является не только наращивание объемов валового внутреннего продукта (ВВП), но и рост жизненного уровня ее населения. Темпы роста ВВП для экономики страны - это важное, но не достаточное условие. России жизненно необходим не только рост количественных показателей, но и качественное развитие экономики. Из опыта стран с рыночной экономикой видно, что важнейшим условием качественного развития страны является одновременное функционирование крупных, средних и малых предприятий, а также осуществление я деятельности, базирующийся на личном труде.

В процессе перехода к рыночной экономии общество переживает системные преобразования во всех сферах своей жизнедеятельности-политической, правовой, экономической, социальной и т.д. Характер рыночных реформ требует переосмысления многих воззрений, которые казались ранее незыблемыми. Вопросы развития и поддержки малого и среднего бизнеса, который может и должен стать важным фактором подъема российской экономики, следует отнести к числу проблем экономического характера.

Значимость темы курсовой работы определяется тем, что на сегодняшний день объекты налогообложения в значительной степени потеряли связь с налоговой политикой государства. Это вызвано высокими ставками налогов, которые породили желание субъектов налогообложения скрывать свои объекты налогообложения от уплаты налоговых платежей и сборов.

Таким образом, этим и определяется актуальность выбранной темы данной курсовой работы «Объекты налогообложения: учет, регистрация, контроль».

Объектом курсового исследования являются объекты налогообложения.

Предметом курсового исследования это теоретические аспекты и практические применения налогового законодательства к объектам налогообложения.

В соответствии с этим целью курсовой работы является рассмотрение и исследование, как с теоретической, так и с практической стороны применения в налоговых целях объектов налогообложения.

Исходя из данной цели, в работе ставятся и решаются следующие задачи:

В первой главе планируется рассмотреть теоретическую характеристику объектов налогообложения в налоговой системе государства. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть понятие объекта налогообложения;

- рассмотреть порядок учета и регистрации объектов налогообложения;

- изучить роль контроля в осуществлении уплаты налога с объектов налогообложения.

Во второй главе планируется рассмотреть и проанализировать практическое использование объектов налогообложения в налоговых целях. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть виды и причины налоговых правонарушений, связанных с объектами налогообложения;

- рассмотреть новый порядок обложения налогом на имущество движимых объектов;

- рассмотреть порядок регистрации налога на игорный бизнес;

- сделать соответствующие выводы по результатам исследований.

Прикладная значимость данного исследования определяется возможностью использования выводов работы в дальнейших разработках по дисциплине «Налоги и налогообложение», а также при написании выпускной квалификационной работы.

При написании курсовой работы были использованы нормативные акты Российской Федерации, в том числе главный налоговый документ страны – Налоговый Кодекс РФ с последними изменениями и дополнениями на 2016 год. Он дает широкое объяснение многим аспектам, которые были рассмотрены в данной работе. Также теоретическую базу написания данной курсовой работы составили книги, изданные в период 2011-2014 годов, такими известными издательствами, как Проспект, Юнити, Юнити-Дана, Юрайт. Это свидетельствует об актуальности тезисов, которые были проанализированы в данной работе.

Проблеме видов налогов и его классификации посвящено множество работ. Это работы Евстигнеева, Молчанова, Колчина, Заяц и т.д. Немаловажную роль в написании данной работы сыграли научные статьи из периодической литературы «Налоги и налогообложение», а также «Финансы и управление». Авторами тема исследования рассматривается полно и с новой точки зрения.

Цели и задачи курсовой работы обусловили следующую её структуру. Работа состоит из содержания, введения, двух глав («теоретическая характеристика объектов налогообложения в налоговой системе государства», «Практическое использование объектов налогообложения в налоговых целях в РФ»), заключения, библиографии, приложений.

Глава 1. Объектов налогообложения в налоговой системе государства

1.1. Предмет и объект налогообложения

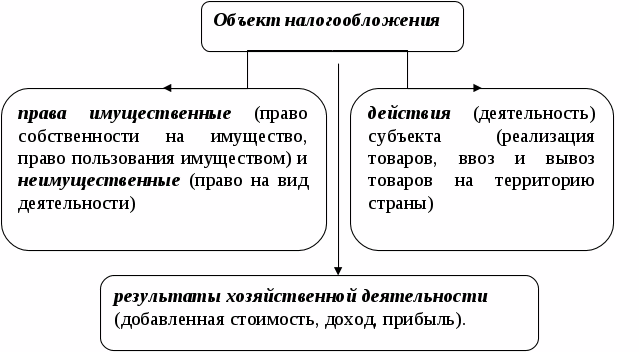

Объекты налогообложения и их состав регулируются Налоговым Кодексом Российской Федерации. Согласно данному главному налоговому документу страны, к объектам налогообложения можно отнести следующие элементы налоговой системы[1]: - реализация товаров (работ, услуг); - имущество; - прибыль; - доход; - расход; - или иное обстоятельство, которое имеет стоимостное, количественное и физическое выражение. Также еще это обстоятельство должно иметь такую характеристику, которая вызывает у налогоплательщика и у налоговых органов налоговые отношения[2].

Каждый объект налогообложения, подлежит регистрации в налоговом органе по месту установки этого объекта налогообложения не позднее, чем за два рабочих дня до даты установки каждого объекта налогообложения. Регистрация производится налоговым органом на основании заявления налогоплательщика о регистрации объекта (объектов) налогообложения с обязательной выдачей свидетельства о регистрации объекта (объектов) налогообложения. Форма указанного заявления и форма указанного свидетельства утверждаются Министерством Финансов Российской Федерации.

Налогоплательщики, не состоящие на учете в налоговых органах на территории того субъекта Российской Федерации, где устанавливается объект налогообложения, обязаны встать на учет в налоговых органах по месту установки такого объекта налогообложения в срок не позднее, чем за два рабочих дня до даты установки каждого объекта налогообложения.

Налогоплательщик также обязан зарегистрировать в налоговых органах по месту регистрации объектов налогообложения любое изменение количества объектов налогообложения не позднее, чем за два рабочих дня до даты установки или выбытия каждого объекта налогообложения

Объект налогообложения считается зарегистрированным с даты предоставления налогоплательщиком в налоговый орган заявления о регистрации объекта налогообложения.

Объект налогообложения считается выбывшим с даты предоставления налогоплательщиком в налоговый орган заявления о регистрации изменений (уменьшении) количества объектов налогообложения[3].

Игровые автоматы могут быть объединены в игровой развлекательный комплекс. При этом игровой автомат, входящий в данный комплекс, может иметь все основные блоки игрового автомата, либо отдельные из вышеперечисленных блоков могут быть общими для всего комплекса.

В процессе игры на игровом автомате, входящем в игровой комплекс, игровая ситуация одного игрока не зависит от игровых ситуаций других игроков, каждый игровой автомат полностью автономен в реализации случайного выпадения результата игры после сделанной ставки.

Учитывая изложенное, в случае если оборудование каждого из нескольких игровых мест игрового автомата "Столбик" подпадает под вышеуказанные понятия игрового автомата, то игровой автомат "Столбик" будет являться игровым комплексом, состоящим из нескольких игровых автоматов, объединенных в один корпус. В связи с этим регистрации в установленном порядке в налоговых органах подлежит каждый игровой автомат, входящий в состав игрового развлекательного комплекса "Столбик".

В случае, если хотя бы одно из вышеуказанных условий будет отсутствовать, например, игровая ситуация одного игрока будет зависеть от игровых ситуаций других игроков и каждый игровой автомат, входящий в игровой комплекс, не будет автономен в реализации случайного выпадения результата игры после сделанной ставки, регистрации в установленном порядке в налоговых органах подлежит один игровой автомат, независимо от количества игроков.

Игра является одним из способов развлечения и характерная для некоторых игр направленность на развитие реакции либо способности к анализу не лишает их наличия азарта. Исходя из этого, игровые автоматы с выигрышем в виде мягкой игрушки подпадают по действие главы 29 НК РФ.

Каждый объект налогообложения должен быть зарегистрирован в налоговом органе по месту установки этого объекта не позднее, чем за два рабочих дня до установки каждого объекта. Если объекты налогообложения планируется установить на территории того субъекта Российской Федерации, где налогоплательщик не состоит на учете, он обязан встать на учет в налоговых органах по месту установки таких объектов также не позднее, чем за два рабочих дня до даты установки каждого объекта налогообложения[4].

Налогоплательщики подлежат постановке на учет в налоговых органах по месту нахождения организации, месту нахождения ее обособленных подразделений, месту жительства физического лица, а также по месту нахождения принадлежащего им недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным НК РФ. Обособленным подразделением организации согласно пункту 2 статьи 11 НК РФ признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Предпринимательская деятельность в области игорного бизнеса в части организации тотализатора также имеет свои особенности. Организация, осуществляющая такую деятельность, может создавать сеть пунктов, объединенных в единую систему, которые принимают ставки на исход какого-либо события, а также выплачивают соответствующие выигрыши. Общая сумма сделанных ставок может учитываться как в головном подразделении организации, организующей тотализатор, так и в самих пунктах тотализатора[5].

При определении количества объектов налогообложения у тотализатора, имеющего сеть пунктов, объединенных в единую систему, следует также иметь в виду, что специфика данного вида предпринимательской деятельности требует специального оборудованного места для осуществления приема ставок и выплат соответствующих сумм выигрышей.

Поэтому, в том случае если, организация тотализатора позволяет учитывать общую сумму ставок и подлежащую выплате сумму выигрыша в каждом территориально обособленном подразделении, то объектом налогообложения, подлежащим регистрации, будет являться каждое территориальное обособленное структурное подразделение тотализатора.

Если же организация тотализатора не позволяет учитывать общую сумму ставок и сумму выигрыша, подлежащую выплате, в каждом территориально обособленном подразделении, то объектом налогообложения, подлежащим регистрации в налоговых органах, будет являться головное подразделение организации.

В отношении игровых автоматов следует иметь в виду следующее: если игровой автомат расположен вне места нахождения организации (места нахождения обособленного подразделения организации), постановка на учет данного объекта налогообложения осуществляется в налоговом органе по месту нахождения организации.

Индивидуальный предприниматель, осуществляющий предпринимательскую деятельность в сфере игорного бизнеса на территории субъекта Российской Федерации по месту своего жительства, а также на территории других субъектов Российской Федерации, обязан поставить все имеющиеся объекты налогообложения налогом на игорный бизнес на учет в налоговом органе по месту своего жительства. Для регистрации объекта или объектов налогообложения налогоплательщик должен представить в налоговый орган заявление о регистрации. Форма заявления о регистрации объекта (объектов) налогообложения налогом на игорный бизнес утверждена Приказом Минфина Российской Федерации от 24 января 2005 года №8н "Об утверждении формы заявления о регистрации объекта (объектов) налогообложения налогом на игорный бизнес"[6].

Обязанностью налогоплательщика является и регистрация в налоговых органах по месту регистрации объектов налогообложения и регистрация любого изменения количества объектов налогообложения. Такая регистрация осуществляется не позднее, чем за два рабочих дня до даты установки или выбытия каждого объекта.

Заявление о регистрации может быть представлено налогоплательщиком в налоговый орган лично или через представителя, также оно может быть направлено в виде почтового отправления с описью вложения. Объект налогообложения считается зарегистрированным с даты представления налогоплательщиком в налоговый орган заявления о регистрации объекта (объектов) налогообложения налогом на игорный бизнес.

Выбывшим объект налогообложения считается с даты представления налогоплательщиком заявления о регистрации изменений (уменьшений) количества объектов налогообложения.

Факт регистрации подтверждается обязательной выдачей налогоплательщику свидетельства о регистрации. Свидетельство о регистрации должно быть выдано налогоплательщику в течение пяти рабочих дней с даты получения заявления от налогоплательщика о регистрации объектов налогообложения.

Внесение изменений в ранее выданное свидетельство, связанное с изменением количества объектов налогообложения, или выдача нового свидетельства осуществляется также в течение пяти рабочих дней с даты получения заявления об изменении количества объектов налогообложения. Если налогоплательщику выдается новое свидетельство о регистрации объектов налогообложения налогом на игорный бизнес, ранее выданное свидетельство изымается налоговым органом, а вновь выданному свидетельству присваивается новый номер.

За нарушение сроков регистрации объектов налогообложения, изменения их количества главой 29 НК РФ предусмотрен штраф, который взимается в трехкратном размере ставки налога, установленной для соответствующего объекта игорного бизнеса.

Если налогоплательщик допустит нарушение во второй раз, то размер штрафа увеличится вдвое и составит уже шестикратный размер ставки налога.

1.2. Порядок учета объектов налогообложения

Больше всего проблем возникает тогда, когда предприниматели выбирают традиционную систему обложения объектов налогообложения. Так показывает практика. Поэтому, рассмотрим, какие трудности и особенности регистрации и учета объектов налогообложения при данной системе.

Очень важно любому предпринимателю определить налогооблагаемую базу (доход), так как с этих сумм исчисляются налог на доходы физических лиц (НДФЛ) и единый социальный налог (ЕСН). Налогооблагаемая база определяется как разница между валовым доходом, полученным за конкретный отчетный период, и суммой затрат, понесенных предпринимателем за этот же период, непосредственно связанных с получением прибыли.

Известно, что прибыль – это количество финансовых ресурсов, которые остаются в результате осуществления операционной деятельности предпринимателя за вычетом всех полученных затрат и расходов, в том числе и обязательств по налогам и сборам в бюджет. Известно, что предприниматель берет на себя риск, с которым он сталкивается в управлении своим бизнесом. В таком случае состав затрат и их понятие приобретает особую значимость и актуальность для предпринимателей любого уровня деятельности[7].

Немало вопросов, связанных с расходной частью, возникает, когда коммерческая деятельность осуществляется по нескольким направлениям, например, оптовая торговля и розница, переработка продуктов питания и общепит, и т. д., и для извлечения доходов используются одни и те же производственные площади, основные средства[8].

Поэтому рассмотрим в дальнейшем состав затрат предприятия, которые предприятие осуществляет в ходе осуществления своей предпринимательской и операционной деятельности.

1) материальные расходы;

2) расходы на оплату труда;

3) амортизационные отчисления;

4) прочие расходы[9].

Материальные затраты включают в себя затраты на приобретение сырья, материалов и комплектующих изделий, необходимых для осуществления производственного процесса. Сюда входят детали для сборных конструкций, если речь идет о производстве непродовольственных товаров, ингредиенты для производства пищевых товаров и прочие. К материальным затратам также относят затраты на энергетические ресурсы, которые были потрачены именно для осуществления производственного процесса. При этом следует учитывать, что сумма НДС по приобретенным для осуществления предпринимательской деятельности материальным ценностям входит в стоимость понесенных затрат[10].

К материальным затратам также следует отнести транспортные расходы, которые относятся на себестоимость производимой продукции.

Расходы на оплату труда включают в себя заработную плату производственным рабочим, то есть тем, которые участвовали в непосредственном создании производственной продукции. Также, если в индивидуальных трудовых договорах учтены различные выплаты для работников, то они также относятся на себестоимость производимой продукции.

Следующим видом затрат является амортизация основных средств. В этом случае для определения первоначальной стоимости объекта учитываются все фактически понесенные затраты, связанные с приобретением, обслуживанием, монтажом, пусконаладочными работами, за исключением сумм налогов, учитываемых в составе расходов в соответствии с налоговым законодательством.

Налоговые органы считают, что необходимо исключать из состава расходов в целях налогообложения затраты на оплату труда бухгалтеру, который ведет учет данного предприятия. В связи с этим возникает множество споров. Налоговые органы оперируют тем, что предприниматель самостоятельно должен вести бухгалтерскую отчетность и бухгалтерский учет своего предприятия. А пользуется он услугами бухгалтера лишь по причине своей некомпетентности.

Суды данную ситуацию могут разрешить как в сторону налогового органа, так и в сторону налогоплательщика, о чем свидетельствует немало примеров подобного разногласия.

Следует отметить, что порядок учета объектов налогообложения всегда должен предполагать наличие правильно оформленной и грамотно составленной первичной документации. В первую очередь, первичные документы должны содержать следующую информацию:

- название документа;

- дату операции;

- вид хозяйственной операции;

- полное наименование юридического лица;

- стоимость хозяйственной операции (в денежном или натуральном исчислении);

- подписи должностных лиц[11].

Таким образом, следует отметить тот факт, что был рассмотрен порядок учета и регистрации объектов налогообложения. Между налоговыми органами и налогоплательщиками возникают множество споров и разногласий по поводу особенностей ведения учета объектов налогообложения, которые разрешаются только в судебных органов.

1.3 Налоговый контроль за исчислением и уплатой налога

Важную составляющую часть системы налогообложения имеет контроль в осуществлении уплаты налога с объектов налогообложения. Объекты налогообложения являются объектами налоговой проверки со стороны контролирующих органов[12].

В данном разделе рассмотрим роль и значение внезапной проверки в осуществлении уплаты налога с объектов налогообложения. Это очень важно, так как налоги с объектов налогообложения имеют федеральное и региональное значение.

При проведении выездной налоговой проверки по налогу на имущество организаций объектами контроля являются:

1) учредительные документы (договор, устав);

2) свидетельство о постановке на налоговый учет;

3) бухгалтерская отчетность: бухгалтерский баланс, отчет о прибылях и убытках, отчет об изменениях капитала, отчет о движении денежных средств, приложение к бухгалтерскому балансу и т.д.;

4) данные по счетам 01, 02, 03, 58, 79 бухгалтерского учета;

5) налоговые декларации (расчеты) по налогу на имущество организаций;

6) договоры: купли-продажи, о сдаче имущества в аренду, в том числе финансовой аренды (лизинга);

7) платежные банковские поручения, приходные и расходные кассовые ордера;

8) унифицированные формы первичной учетной документации по учету основных средств;

9) счета-фактуры;

10) учетные регистры, например главная книга, оборотные ведомости, журналы-ордера.

Налоговая проверка объектов налогообложения может осуществляться различными способами. Речь идет о сплошном и выборочном методе. Сплошной метод более детальный, но и более продолжительный по времени.

Налоговая проверка объектов налогообложения включает в себя следующие мероприятия:

- анализируются операционная и финансово-хозяйственная деятельность налогоплательщика. Для анализа берется информация, которая имеет значение для того, чтобы сформировать выводы о том, насколько правильно были перечислены суммы налога с объектов налогообложения в государственный бюджет.

- выявляются различные недочеты и ошибки в содержании документов, которые подлежат анализу.

- выявляется факт нарушения порядка организации и ведения бухгалтерского учета, а также анализируются влияние различных нарушений в формировании налоговой базы[13].

- могут быть установлены различные нарушения в части занижения налоговой базы, а также могут быть выявлены другие правонарушения в части налогового законодательства[14].

- по итогам проверки формируется база доказательств по поводу выявленных правонарушениям. Все доказательства должны быть документально подтверждены. Должна быть сформирована законодательная база, чтобы у налоговых органов была возможность предъявить требования к налогоплательщику по доначислении сумм.

Проверка документов, подтверждающих осуществление хозяйственной операции, включает формальную (наличие реквизитов), арифметическую и правовую проверки.

Проверяя правильность определения налоговой базы, налоговые органы принимают во внимание основные положения учетной политики, которые влияют на расчет налога на имущество.

Особое внимание контролирующие органы уделяют расчету амортизации на основные средства. Министерство финансов устанавливает четыре способами расчета бухгалтерской амортизации:

-линейный;

-уменьшаемого остатка;

-списания амортизации по сумме чисел лет срока полезного использования;

-списания стоимости пропорционально объему продукции (работ)[15].

Может возникнуть такая ситуация, когда в результате осуществления налоговой проверки осуществляется изъятие документов, которые могут послужить доказательной базой. Также может возникнуть ситуация, когда у налоговых органов возникают подозрения в части того, что проверяемый субъект хозяйствования может сжечь, уничтожить или испортить требуемый документ. Тогда налоговыми органами проводится изъятие документации[16].

При проведении выездной налоговой проверки возможны также осмотр территорий и помещений, которые используются для осуществления предпринимательской деятельности и получения дохода, и инвентаризация имущества налогоплательщика с целью проверки достоверности данных, содержащихся в документах налогоплательщика, выяснения иных обстоятельств, имеющих значение для проверки[17].

Таким образом, в данной главе были рассмотрены основные теоретические характеристики объектов налогообложения и были сделаны соответствующие выводы:

- Объект налогообложения имеет характер обязательного элемента, который выражает характеристику юридического факта, которое имеет какое-либо отношение к предмету налогообложения. Данный юридический факт подразумевает под собой действие, состояние и событие, в результате которого возникают налоговые отношения между объектами и субъектами налоговой системы государства.

- В части учета объектов налоговых отношений могут возникать различные споры по поводу учета тех или иных расходов, которые завышают или занижают налоговую базу. Такие разногласия часто рассматриваются в судебных инстанциях.

- Для осуществления контроля объектов налогообложения налоговыми органами проводятся налоговые проверки, которые преследуют цель обеспечения предоставления достоверной информации об объектах налогообложения.

Глава 2. Объекты налогообложения в РФ

2.1. Налоговые правонарушений, их признаки и состав

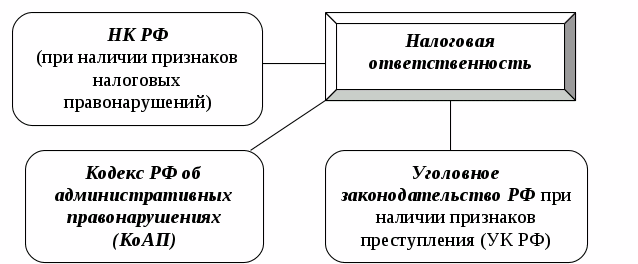

В зависимости от объекта можно выделить два основных вида налоговых правонарушений:

а) правонарушения, посягающие на налоговые отношения, связанные с непосредственным осуществлением налоговых изъятий и непосредственно влекущие финансовые потери государства;

б) правонарушения, посягающие на отношения, обеспечивающие соблюдение установленного порядка управления в сфере налогообложения.

По непосредственному объекту состава налоговых правонарушений можно выделить правонарушения, посягающие на[18]:

- материальные фискальные права государства, т.е. нарушающие урегулированные налоговым законодательством общественные отношения, обеспечивающие уплату или изъятие налога;

- процессуальные фискальные права государства, т.е. нарушающие урегулированные налоговым законодательством общественные отношения, обеспечивающие учет налогоплательщиков, производство налогового контроля, осуществление производства по делам о налоговых правонарушениях.

Определяя систему нарушений законодательства о налогах и сборах в зависимости от направленности деяний можно выделить:

- правонарушения против системы налогов;

- правонарушения против прав и свобод налогоплательщиков;

- правонарушения против системы гарантий выполнения обязанностей налогоплательщика;

- правонарушения против исполнения доходной части бюджетов;

- правонарушения против контрольных функций налоговых органов;

- правонарушения против порядка ведения бухгалтерского учета, составления и представления бухгалтерской и налоговой отчетности;

- правонарушения против обязанности по уплате налогов.

Необходимо помнить, что не всякое отрицательное деяние участника налоговых правоотношений может быть квалифицировано, как правонарушение, влекущее за собой юридическую ответственность. Чтобы деяние повлекло за собой ответственность оно должно обладать правовыми признаками и элементами состава правонарушения, т.е. иметь состав правонарушения.

Состав правонарушения – это система объективных и субъективных элементов деяния. Как всякая система, т.е. целостное единство, состав правонарушения состоит из ряда взаимосвязанных подсистем и элементов. Отсутствие хотя бы одной подсистемы или элемента состава правонарушения приводит к распадению системы, т.е. отсутствию состава правонарушения в целом.

Состав правонарушения образуют элементы[19]:

– объект правонарушения, т.е. объект правовой охраны, включающий в себя общественные отношения или интересы:

– субъект правонарушения - это дееспособное лицо, совершившее данное правонарушение;

– объективная сторона правонарушения, здесь имеется в виду само противоправное деяние, т.е. способ, место, время и т.д., его отрицательные последствия и причинная связь между деянием и результатом;

– субъективная сторона правонарушения характеризуется элементами цели, мотива, степени вины в форме умысла или небрежности (халатности).

Все четыре элемента состава правонарушения взаимосвязаны и взаимодействуют между собой. Объект взаимодействует с объективной стороной состава, определяя элемент ущерба. Объективная сторона, как акт поведения, взаимодействует с субъектом правонарушения, совершающим то или иное деяние, причиняющее вред объекту.

Опираясь на элементы состава правонарушения можно разобрать правонарушение на составляющие его элементы и подробно исследовать.

Таким образом, составом налогового правонарушения является совокупность установленных Кодексом объективных и субъективных элементов (признаков), характеризующих деяние (действие или бездействие) как конкретное правонарушение.

Объект налогового правонарушения – охраняемые законодательством о налогах и сборах общественные отношения, которым совершенным налоговым правонарушением причиняется или причинен вред.

В зависимости от объекта налогового правонарушения, можно выделить налоговые правонарушения, направленные против системы отношений по взиманию (уплата, перечисление) налогов, которые наносят непосредственный имущественный ущерб по формированию доходной части бюджетной системы: неуплата или неполная уплата налогов (ст. 122 НК РФ), невыполнение налоговым агентом обязанностей по удержанию и (или) перечислению налогов (ст. 123 НК РФ)[20].

В качестве объекта данных видов налоговых правонарушений выступает посягательство на материальные фискальные права государства[21].

- налоговые правонарушения, направленные против системы отношений налогового контроля, которые наносят своего рода организационный ущерб, так как в результате их совершения, налоговые органы не могут полноценно осуществлять свои контрольные функции: нарушение срока постановки на учет (ст. 116 НК РФ), уклонение от постановки на учет в налоговом органе (ст. 117 НК РФ), нарушение срока представления сведений об открытии и закрытии счета в банке (ст.118 НК РФ), непредставление налоговой декларации (ст.119 НК РФ), грубое нарушение правил учета доходов и расходов и объектов налогообложения (ст.120 НК РФ), несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест (ст.125 НК РФ), непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст.126 НК РФ), ответственность свидетеля (ст.128 НК РФ), отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, даче заведомо ложного заключения или осуществления заведомо ожного перевода (ст.129 НК РФ), неправомерное несообщение сведений налоговому органу (ст.129.1 НК РФ)[22].

Объективная сторона налогового правонарушения – совокупность признаков, характеризующих внешнюю сторону налогового правонарушения.

Объективная сторона налогового правонарушения является критерием разграничения налоговых правонарушений, совпадающих по объекту и (или) другим элементам (признакам)[23].

Субъект налогового правонарушения – лицо, совершившее налоговое правонарушение.

Субъектом правонарушения, согласно ст. 107 НК РФ является - лицо, совершившее правонарушение и подлежащее наказанию.

Субъект правонарушения характеризирует свойства, позволяющие применить к нему меры ответственности. Для физических и юридических лиц эти свойства различны. Так, признак достижения лицом установленного законом возраста свойствен только физическим лицам.

Поэтому для четкого установления характеристик субъектов нарушений налогового законодательства, прежде всего, выделяют группы субъектов: физические лица и юридические лица.

Физические лица как субъекты нарушений налогового законодательства подразделяются на две категории.

К первой относятся те лица, которые участвуют в налоговых отношениях в качестве налогоплательщиков и налоговых агентов, ко второй - участвующие в этих отношениях в качестве должностных лиц.

Должностные лица - это служащие, имеющие право совершать в пределах своей компетенции властные действия, влекущие юридические последствия, а также руководить подчиненными им работниками и давать им обязательные для исполнения распоряжения[24].

Необходимо учитывать, что должностные лица государственных органов могут реализовывать особые полномочия. Они имеют право предъявлять юридически властные требования и применять меры административного воздействия к органам и лицам, не находящимся в их подчинении. Это полномочия административной власти. Ответственность за нарушения, допущенные должностными лицами при реализации полномочий административной власти, налоговым законодательством не устанавливается. Так, ответственность руководителя налоговой инспекции за злоупотребления властью при разрешении спора с налогоплательщиком будет рассматриваться не как нарушение налогового законодательства, а как должностное правонарушение.

Руководители предприятий и организаций, главные бухгалтеры могут привлекаться к ответственности за нарушения законодательства о налогах и сборах. Так, на должностных лиц предприятий, учреждений, организаций, виновных в отсутствии бухгалтерского учета или ведении его с нарушением установленного порядка и искажении бухгалтерских отчетов, может быть наложен административный штраф. Они же несут уголовную ответственность за уклонение от уплаты налогов с организаций (ст.199 УК РФ).

В тех случаях, когда допущенное должностным лицом нарушение норм законодательства о налогах и сборах не связано с ненадлежащим исполнением им должностных обязанностей, оно привлекается к ответственности не как должностное лицо, а, например, как налогоплательщик.

Так, если руководитель предприятия уклоняется от уплаты налога с личных доходов, то он отвечает перед законом как налогоплательщик, а не как должностное лицо. Если он использует свое должностное положение (дает указание бухгалтеру не документировать операцию), то это обстоятельство может повлиять на характер и размер ответственности, но не на статус нарушителя налогового законодательства[25].

К ответственности может привлекаться только лицо, способное в силу возраста осознавать противоправность своих поступков.

Способность человека отдавать отчет в своих действиях и руководить ими определяется не только его возрастом. Другим признаком является вменяемость, т.е. состояние психики, при котором человек может осознавать значение своих поступков, руководить ими.

Невменяемый не может нести ответственности за правонарушение, поскольку в его совершении не участвовали его сознание или воля.

Существует мнение, что вменяемость характеризует не субъект правонарушения, а субъективную сторону, поскольку определяет психическое отношение лица к содеянному. Эта позиция нашла отражение в НК РФ. В соответствии со ст.111 Кодекса способность лица отдавать себе отчет в своих действиях или руководить ими характеризует субъективную сторону нарушения налогового законодательства[26].

Вряд ли можно согласиться с таким подходом. Субъективная сторона предполагает самооценку. В данном же случае речь идет об определенных болезненных состояниях. Вменяемость характеризует самого человека как здорового или больного.

Можно сделать вывод, что субъектом ответственности за нарушения налогового законодательства является вменяемое лицо, достигшее 16-летнего возраста. В установленных законом случаях субъект может иметь дополнительные признаки (статус должностного лица и т.п.).

Субъектами ответственности за нарушения налогового законодательства выступают также организации. К организациям НК РФ относит российских и иностранных юридических лиц, иностранные компании и другие корпоративные образования, обладающие гражданской правоспособностью, международные организации, их филиалы и представительства.

2.2. Регистрация имущества движимых объектов

Новый порядок обложения налогом на имущество движимых объектов представляет собой значительный интерес со стороны широкой публики налогоплательщиков. Поэтому данный вопрос нашел широкое распространение в периодическом издании Новая бухгалтерия.

По общему правилу, объектом налогообложения по налогу на имущество является движимое и недвижимое имущество, которое учитывается на балансе в составе основных средств согласно бухгалтерским стандартам с учетом установленных особенностей.

В 2016 году особый порядок налогообложения предусмотрен для следующих категорий имущества предприятия[27]:

- для имущества, которое было передано в доверительное управление.

- для имущества, которое было передано концессионеру.

- для других отдельных видов имущества.

Перечень имущества, не признаваемого объектом налогообложения, приведен в п. 4 ст. 374 НК РФ.

С 1 января 2013 года из налогооблагаемой базы по налогу на имущество исключались те объекты недвижимого имущества, которые приняты на учет, как основные средства в период с 1 января 2013 года. Данное правило существовало до 1 января 2015 года.

Налоговые льготы по налогу на имущество установлены ст. 381 НК РФ. Льготы установлены как в отношении отдельных категорий налогоплательщиков, так и в отношении определенного имущества. С 1 января 2015 г. расширен перечень льгот в отношении движимого имущества, освобождаемого от налогообложения[28].

С 2015 года под налоговую льготу попадает движимое имущество, которое принято на учет с 1 января 2013 года в качестве состава основных средств.

Налоговые льготы в отношении движимого имущества могут иметь различную трактовку.

Например, если основные средства получены в результате ликвидации и реорганизации предприятия, то они являются объектом обложения налога на имущество на общих основаниях. Причиной введения на законодательном уровне данного ограничения явились факты злоупотребления налогоплательщиками освобождением. Так, на практике имело место перераспределение имущества внутри группы взаимозависимых лиц, а также путем реорганизации, ликвидации организации[29].

Среди интересных моментов в новом порядке обложения налогом на имущество можно выделить спорные вопросы в отношении принадлежности объектов к движимому и недвижимому имуществу. Интересен тот факт, что в налоговом законодательстве само по себе понятие движимого имущества отсутствует. Поэтому в данном случае необходимо исходить от обратного. К недвижимому имуществу относят землю, здания, недра, воздушные и морские суда. Поэтому к движимому имуществу вещи, которые не относят к недвижимому имуществу[30].

Основные спорные моменты возникают в части движимого имущества. Часто возникает такая ситуация, когда движимые объекты включаются в состав имущества и зарегистрированы уже, как сложная вещь. Например, здание имеет в своей структуре неразрывные части: канализация, электроснабжение, лифты и прочие коммуникации. Сами по себе данные объекты не являются недвижимыми объектами и не могут самостоятельно существовать в разрыве конкретно от данного здания. Тогда спорный вопрос возникает в том, можно ли не облагать налогом данные элементы здания и учесть их отдельным инвентарным номером[31].

Правила отнесения объектов имущества к движимому и недвижимому имуществу определены в отдельных положениях Федерального закона от 30.12.2009 № 384-ФЗ «Технический регламент о безопасности зданий и сооружений»[32]. При рассмотрении споров относительно учета сложных объектов в качестве единого инвентарного объекта именно к этому документу апеллируют арбитражные суды.

Так вот, согласно данному документу коммуникации внутри зданий входят в объект недвижимого имущества, так как они не могут существовать в разрыве от здания. Речь идет о системе отопления, о канализационных трубах, об электрических сетях и прочее.

Рассмотрим пример. Предприятие ООО «АВТОМИР» располагает на балансе своего предприятия несколько объектов движимого имущества. По каждому объекту начислена своя остаточная стоимость. В таком случае алгоритм расчета авансовых платежей будет иметь следующий вид:

1) в первую очередь необходимо определить остаточную стоимость имущества, которое не подлежит налогообложению. Это имущество I—II амортизационной группы: 50 000 руб. + 40 000 руб. + 30 000 руб. + 20 000 руб. = 340 000 руб.; [33]

2) далее необходимо определить среднюю остаточную стоимость имущества, которое попадает под различные налоговые льготы. Это имущество III—Х амортизационной группы, принятое на баланс после 01.01.2013: (12 000000 руб. + 11 650 000 руб. + 11 300 000 руб. + 10 950 000 руб.): 4 = 11 475 000 руб.;

3) Далее необходимо определить среднюю остаточную стоимость имущества, которое подлежит процессу налогообложения.

Это имущество III—Х амортизационной группы, принятое на баланс до 01.01.2013: (450 000 руб. + 400 000 руб. + 350 000 руб. + 300 000 руб.) : 4 = = 375 000 руб.; [34]

4) В итоге необходимо определить конечную сумму авансового платежа по налогу на имущество за I квартал 2015 г: 375 000 руб. х 2,2% : 4 = 2063 руб.

Таким образом, в данном разделе был изучен новый порядок налогообложения такого объекта налогообложения, как движимое имущество.

2.3.Достоинства и недостатки ЕНВД

Две проблемы стоят перед налоговой системой: увеличение налоговых платежей в бюджет (одновременно с повышением собираемости налогов) и ослабление налогового бремени.

Организации и физические лица, уплачивающие единый налог, попадают в более здоровую правовую ситуацию. Простота исчисления и стабильность налога позволяют избежать значительных непознавательных налоговых правонарушений и, правильно рассчитав свои силы, правильно организовать бизнес.

Кажущиеся удобными и выгодными уплата нескольких налогов одним платежом, упрощение отчетности скрывают ряд проблем. При всех равных коэффициентах и параметрах один магазин торгует мебелью, другой-одеждой, третий-ювилирными изделиями. Нельзя считать их доход одинаковым с 1 квадратного метра торговой площади. Поэтому, при расчете базовой доходности необходима связь с подотраслевой рентабельностью.

Единый налог освобождает налоговые органы от работы по выездной и камеральной проверкам самой многочисленной группы налогоплательщиков. Это позволяет сосредоточить усилия на других направлениях работы (проверке крупных и средних плательщиков)[35].

В связи с применением ЕНВД возникла проблема ответственности предприятий за сохранность чистоты окружающей природной среды. Упразднение соответствующих платежей привело к у трате контроля за загрязнением окружающей среды. Введение единого налога на вмененный доход по отдельным регионам РФ в значительных размерах (до 40%)сократило поступление обязательных платежей за загрязнение окружающей природной среды.

Определить положительные и отрицательные стороны ЕНВД и сделать выводы позволяет практика применения данного налога на территориях субъектов РФ.ЕНВД помагает ФНС России, его территориальным подразделениям лучше исполнить свою главную задачу – осуществить контроль за соблюдением налогового законодательства, за правильностью внесения в соответствующий бюджет государственных налогов и других платежей, установленных законодательство, за правильностью внесения в собственный бюджет государственных налогов и других платежей установленных законодательством.

Среди достоинств ЕНВД основных является простота его изъятия что показала практика. Теперь больше 80 процентов предпринимателей (даже те, которые не платили никогда сдавая нулевые балансы и декларации) своевременно и полном объеме производят его уплату.

Государственные органы исполнительной власти получили надежный и стабильный источник формирования доходной части бюджета при котором налоговые поступления довольно легко прогнозируются.

В рамках существующего федерального закона одновременное его применение в полном объеме для юридических и физических лиц не целесообразно, так как возможно избежать значительных потерь доходов бюджета от перевода организации на уплату единого налога. Можно повысить базовую доходность по торговле, общественному питанию, автотранспортным и бытовым услугам до такого уровня, при котором потери бюджета по юридическим лицам будут сведены к нулю, но тогда сумм налога станет неподъемной для предпринимателей, что будет стимулировать их уход в «теневой оборот».В то же время отмена или ограничение применения ЕНВД для юридических лиц спровоцирует юридических лиц к перерегистрации в категорию индивидуальных предпринимателей. Установлению «справедливого» (с точки зрения государства и предпринимателя) порядка определения величины налога поможет создание корректирующей методики расчета вмененного дохода,которая должна учитывать как правовой статус предпринимателя, так и виды его деятельности.

Остановить сокращение численности малых предприятий и стимулировать развитие малого бизнеса позволяет:

- ведение единого налога взамен нескольких существующих

-простота расчета налога по результатам хозяйственной деятельности

-охват всей совокупности малых предприятий упрощенного налогообложения

- значительное сокращение операций бухгалтерского учета.

Заключение

Налоги - это обязательные платежи юридических и физических лиц, поступающие государству в заранее установленных законом размерах и в определенные сроки. Исторически их возникновение относится к периоду разделения общества на социальные группы и появлению государства.

Государство без налогов существовать не может, поскольку они представляют собой главный метод мобилизации доходов во все звенья бюджетной системы в условиях господства частной собственности и рыночных отношений.

Налоги являются важнейшим орудием перераспределения национального дохода, специфической формой производственных отношений, которые формируют их общественное содержание. Налоги как часть распределительных отношений общества отражают закономерности производства.

Кроме того, налоги имеют материальную основу, т.е. в основном за их счет создается финансовая база для выполнения государством его функций и задач.

В заключении необходимо отсетить что, объект налогообложения имеет характер обязательного элемента, который выражает характеристику юридического факта, которое имеет какое-либо отношение к предмету налогообложения. Данный юридический факт подразумевает под собой действие, состояние и событие, в результате которого возникают налоговые отношения между объектами и субъектами налоговой системы государства.

В части учета объектов налоговых отношений могут возникать различные споры по поводу учета тех или иных расходов, которые завышают или занижают налоговую базу. Такие разногласия часто рассматриваются в судебных инстанциях. Для осуществления контроля объектов налогообложения налоговыми органами проводятся налоговые проверки, которые преследуют цель обеспечения предоставления достоверной информации об объектах налогообложения.

Во второй главе были проанализированы виды и причины налоговых правонарушений, которые связаны с объектами налогообложения. Однако налоговые преступления обладают отличительной особенностью. Они носят собирательный характер. Это значит, что если было выявлено одно нарушение, то по нему, как по цепочке, можно выявить правонарушения и весь механизм уклонения уплаты того или иного налога. Существует более 100 налоговых правонарушений, которые связаны именно с объектами налогообложения. Самым распространенным правонарушением является сокрытие прибыли. Это очень серьезное налоговое правонарушение, которое выявляется в ходе налоговой проверки. В ходе проверки могут быть даже изъяты документы, подтверждающие факт совершения сокрытия прибыли и переданы в следственные органы для дальнейшей передачи в судебные органы.

Причиной введения на законодательном уровне данного ограничения явились факты злоупотребления налогоплательщиками освобождением. Так, на практике имело место перераспределение имущества внутри группы взаимозависимых лиц, а также путем реорганизации, ликвидации организации. Особый порядок регистрации существует также и для объектов налогообложения в игорном бизнесе. Штрафы за его игнорирование очень жесткие и призваны соблюдать налоговую дисциплину.

Таким образом, объект налогообложения является неотъемлемой частью налоговой системы государства. Без объекта налогообложения невозможно взимание налога, так как это нелогично и не имеет никакого смысла. Поэтому, возрастает роль правильного учета и регистрации объекта налогообложения. Именно в таком случае возможно правильное отражение данных о поступлении доходов в бюджет в виде налогов и сборов.

Особое значение также имеет и контроль объектов налогообложения, что ведет к росту добросовестности среди налогоплательщиков, а, значит, и к повышению налоговой дисциплины налогоплательщиков.

Библиография

1. Федеральный закон от 31.07.98 г. № 146 – ФЗ. Налоговый Кодекс Российской Федерации. Часть первая.

2. Федеральный закон от 05.08.00 г. № 1117 – ФЗ. Налоговый Кодекс Российской Федерации. Часть вторая.

3. Федеральный закон от 30.12.2009 г. № 384– ФЗ. «Технический регламент о безопасности зданий и сооружений».

4. «Основные направления налоговой политики РФ на 2016 год и на плановый период 2017-2018 годов».

5. Александров И.М. Налоги и налогообложение. / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко, 2011. – 340 с.

6. Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – 240 с.

7. Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – 254 с.

8. Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник. – М.: ЮНИТИ-ДАНА, 2012. – 592 с.

9. Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – 544 с.

10. Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 224 с.

11. Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение. – 2015. - №4. – С. 277-288.

12. Княжева О.В. Современная налоговая политика России и тенденции ее развития в 2015-2016 гг. // Финансы и управление. – 2015. - № 3. – С. 25-40.

13. Стародубцева И. Новый порядок обложения налогом на имущество движимых объектов // Новая бухгалтерия. – 2015. - № 3. – С. 35-41.

Приложение 1

Приложение 2

Приложение 3

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 109. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 271. ↑

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 109. ↑

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 109. ↑

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 109. ↑

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 109. ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 217. ↑

-

Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник.- М.: ЮНИТИ- ДАНА, 2012. – с. 155. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.201. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 203. ↑

-

Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник.- М.: ЮНИТИ- ДАНА, 2012. – с. 147. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 282. ↑

-

Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник.- М.: ЮНИТИ- ДАНА, 2012. – с. 129. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 242. ↑

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 112. ↑

-

Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – с. 112. ↑

-

Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник.- М.: ЮНИТИ- ДАНА, 2012. – с. 127. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Княжева О.В. Современная налоговая политика России и тенденции ее развития в 2015-2016 гг. // Финансы и управление. – 2015. -№ 3.- С. 25-40. ↑

-

Стародубцева И. Новый порядок обложения налогом на имущество движимых объектов // Новая бухгалтерия. – 2015. -№3. – С.35-41. ↑

-

Княжева О.В. Современная налоговая политика России и тенденции ее развития в 2015-2016 гг. // Финансы и управление. – 2015. -№ 3.- С. 25-40. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Стародубцева И. Новый порядок обложения налогом на имущество движимых объектов // Новая бухгалтерия. – 2015. -№3. – С.35-41. ↑

-

Федеральный закон от 30.12.2009 г. № 384 – ФЗ «Технический регламент о безопасности зданий и сооружений» ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Княжева О.В. Современная налоговая политика России и тенденции ее развития в 2015-2016 гг. // Финансы и управление. – 2015. -№ 3.- С. 25-40. ↑

-

Княжева О.В. Современная налоговая политика России и тенденции ее развития в 2015-2016 гг. // Финансы и управление. – 2015. -№ 3.- С. 25-40. ↑

- Организационная культура и ее роль в современных организациях (на примере ООО РОССПЕЦХОЛОД)

- Земельный налог (Коэффициент земельного налога)

- Особенности управления организациями в современных условиях и пути его совершенствования (Сущность и содержание теории управления)

- «Разработка проекта информационной системы обработки заказа клиента в интернет-фирме, включая обработку заказа и проверку, и обработку оплаты»

- «Классификация языков программирования высокого уровня. »

- Назначение бухгалтерского учета и его регулирование

- Методы анализа маркетинговой информации

- Выбор стиля руководства в организации (Основные понятия)

- Налоговые правонарушения (Понятие, признаки, элементы)

- Акции: понятие и классификация»

- Процессы принятия решений в организации (на примере ООО Тандем)

- Менеджмент как организационно–целевое управление (Методика программно-целевого управления предприятием)