Методы оценки эффективности финансово-кредитных институтов

Содержание:

Введение

Возникновение таких процессов как приватизация, появление фондового рынка, развитие системы страхования, переход коммерческих банков на систему выдачи кредитов под залог имущества формируют потребность в проведении работ, по оценке бизнеса.

Оценка бизнеса необходима для выбора обоснованного направления реструктуризации бизнеса. В процессе оценки бизнеса выявляют альтернативные подходы к управлению и определяют, какой из них обеспечит максимальную эффективность, а, следовательно, и более высокую рыночную стоимость, что и является основной целью собственника и задачей управляющих фирм в рыночной экономике.

Кредитно-финансовые институты вступили в период серьезных преобразований, вызванных изменениями на финансовом рынке кризисными явлениями, свойственными переходной рыночной экономике. Эти и другие явления увеличивают риски проведения кредитно-финансовых операций, обостряют проблему увеличения прибыльности и ликвидности.

Указанные проблемы приобрели широкомасштабный характер, и практически каждая кредитно-финансовая организация в той или иной степени испытывает трудности. Современные структурные преобразования кредитных институтов стимулируют процесс как слияний и поглощений в банковской сфере, так и в форме объединения банковского и промышленного капиталов. В этих условиях рыночная оценка стоимости кредитно-финансовых институтов, их активов и пассивов становится действенными инструментами оздоровления кредитно-финансовых институтов.

Отмеченные проблемы обусловили актуальность данной темы и определили постановку цели и задач работы.

Целью данной работы является изучение особенностей метода капитализации к оценке стоимости финансово-кредитных институтов.

Задачи: раскрыть понятие кредитно-финансовых институтов как объекта оценки; рассмотреть основные методы оценки стоимости кредитно-финансовых институтов; изучить особенности метода капитализации к оценке стоимости финансово-кредитных институтов.

Глава I. Оценка финансово-кредитных институтов

Развитие рыночной экономики в России привело к многообразию форм собственности и возрождению собственника, к увеличению количества объектов собственности в хозяйственном обороте. У каждого, кто задумывается реализовать свои права собственника, возникает ряд проблем и вопросов.Одним из основных является вопрос о стоимости объекта собственности. С этими проблемами сталкиваются предприятия, финансовые институты,фирмы, акционерные общества. Акционирование предприятий, развитие ипотечного кредитования, фондового рынка и системы страхования также формируют потребность в новой услуге - оценке стоимости объектов и прав собственности.

Оценка стоимости бизнеса, как и любого другого объекта собственности, представляет собой целенаправленный упорядоченный процесс определения величины стоимости объекта в денежном выражении с учетом влияющих на нее факторов в конкретный момент времени в условиях конкретного рынка.

Выяснив, что назначение оценки заключается в определении рыночной или иной стоимости объекта оценки с целью эффективного управления и распоряжения им, в курсовой работе мы определим, что такое финансово-кредитные институты и оценка их стоимости.

1.1 Финансово-кредитные институты и их виды

Финансово-кредитные институты (далее - Институты) – государственные и частные коммерческие организации, уполномоченные осуществлять финансовые операции по кредитованию, депонированию вкладов, ведению расчётных счетов, купле/продаже валюты и ценных бумаг, оказанию финансовых услуг. Российское законодательство предусматривает следующие виды Институтов (Табл. №1).

Табл. №1

Виды финансово-кредитных институтов

|

№ |

Вид Института |

Название закона, устанавливающего принципы деятельности данного института |

|

1 |

Кредитные организации |

ФЗ «О банках и банковской деятельности» от 02.12.1990 №395-1(ред. от 23.07.2010) |

|

2 |

Инвестиционные фонды |

ФЗ от 29.11.01 №156-ФЗ «Об инвестиционных фондах» (ред. от 22.04.2010) |

|

3 |

Пенсионные фонды |

ФЗ от 7.05.98 № 75-ФЗ «О негосударственных пенсионных фондах» (ред. от 22.04.2010) |

|

4 |

Страховые организации |

ФЗ от 27.11.92 № 4015-1 «Об организации страхового дела в РФ» (ред. от 27.07.2010) |

|

5 |

Кредитные кооперативы |

ФЗ от 18.07.2009 N 190-ФЗ «О кредитной кооперации» |

|

6 |

Профессиональные участники рынка ценных бумаг |

ФЗ от 22.04.96 № 39-ФЗ «О рынке ценных бумаг» (ред. от 27.07.2010) |

К Институтам также относят валютные биржи, и различного рода финансовые компании. К финансовым компаниям, работающим на российском финансовом рынке, можно отнести венчурные, дилинговые, брокерские компании, финансовые корпорации и т.п.

1.2 Понятие оценки финансовых институтов

Оценка стоимости финансовых институтов - это определение рыночной стоимости финансового института в денежном выражении на конкретную дату с учетом факторов совокупного риска, времени, ожидания дохода.Стоимость финансового института - это стоимость его бизнеса.

Процесс оценки бизнеса предусматривает определение задачи, сбор и анализ информации в целях получения обоснованной оценки стоимости.

Процесс оценки делится на семь этапов:

- - Определение задачи.

- - Составление плана оценки.

- - Сбор и проверка информации.

- - Выбор уместных подходов к оценке.

- - Согласование результатов и подготовки итогового заключения.

- - Отчет о результатах оценки стоимости.

- - Представление и защита отчета.

Следует заметить, что в силу значительных колебаний цен на активы Институтов, существуют особенности оценки их стоимости.

Российская экономика предъявляет спрос на стоимостную оценку при осуществлении таких видов деятельности как кредитование под залог, купля-продажа акций, дополнительная эмиссия, страхованиеимущества и пр. Кроме того, заказчики испытывают потребность в проведении независимой экспертизы по многим направлениям, а именно:

1) повышение инвестиционной привлекательности проектов;

2) обеспечение бесконфликтного осуществления внешнего управления;

3) повышение эффективности управления активами предприятия (анализ активов с целью определения их оптимальной структуры; оценка активов, в том числе для выявления «неработающих» статей; оценка с целью определения вклада отдельных активов в стоимость всего бизнеса);

4) проведение реорганизации предприятия; оценка активов бизнеса при слиянии, выделении, поглощении; при отчуждении имущества, частично или полностью, принадлежащего государству, субъектам РФ или муниципальным образованиям; оценка стоимости долей уставного капитала при выходе из состава учредителей;

5) оптимизация налогообложения юридических лиц и др.

Метод оценки должен определяться причинами ее проведения. Ниже в Табл. № 2 приведена примерная классификация существующих целей оценки бизнеса со стороны различных субъектов.

Табл. № 2

Классификация целей оценки бизнеса

|

№ |

Субъект оценки |

Цели оценки |

|

1. |

Предприятие как юридическое лицо |

Обеспечение экономической безопасности |

|

Разработка планов развития предприятия |

||

|

Выпуск акций |

||

|

Оценка эффективности менеджмента. |

||

|

2. |

Собственник |

Выбор варианта распоряжения собственностью |

|

Составление объединительных и разделительных балансов при реструктуризации |

||

|

Обоснование цены купли-продажи предприятия или его доли |

||

|

Установление размера выручки при упорядоченной ликвидации предприятия |

||

|

3. |

Кредитные учреждения |

Проверка финансовой дееспособности заемщика |

|

Определение размера ссуды, выдаваемой под залог |

||

|

4. |

Страховые предприятия |

Установление размера страхового взноса |

|

Определение суммы страховых выплат |

||

|

5. |

Фондовые биржи |

Расчет конъюнктурных характеристик |

|

Проверка обоснованности котировок ценных бумаг |

||

|

6. |

Инвесторы |

Проверка целесообразности инвестиционных вложений |

|

Определения допустимой цены покупки предприятия с целью включения его в инвестиционный проект |

После определения причин возникновения оценки и прежде чем приступать к обсуждению подходов и методов, применяемых в процессе оценки бизнеса необходимо четко понимать, что весь процесс оценки напрямую зависит от причин, ее побудивших и целей ею преследуемых. При этом один и тот же объект на одну дату обладает разной стоимостью в зависимости от целей его оценки, и, следовательно, стоимость определяется различными методами. Оценка проводится для определения кредитоспособности и платежеспособности финансового института.

Предварительная оценка рыночной стоимости его активов и пассивов позволяет уменьшить риск невозврата кредита или просрочки платежей, в т.ч. при межбанковском кредитовании, не допустить «цепную реакцию» банкротств.

Не менее важна оценка с целью выявления стоимости капитала для инвестора. Так, оцениваются акции (паи) финансового института на случай их приобретения на рынке для последующей продажи, установления корпоративного контроля или приобретения права владения, получения дохода. Такая оценка позволяет определить рискованность вложений, максим, сумму возможных потерь, реальные блага, которые можно получить: дивиденды, доступ к информации, льготные кредиты и т.п. Оценивается и стоимость вновь размещаемых акций финансового института. В этом, как правило, заинтересован сам эмитент, т.к. оценка поможет определить рациональность проведения новой эмиссии и увеличения уставного фонда. К оценке рыночной стоимости активов прибегают в случае их продажи (приобретения).

Поддерживаемая на должном уровне стоимость активов обеспечивает сохранность средств вкладчиков и создает источники для их роста. Снижение стоимости до критического уровня может послужить причиной реорганизации (слияния, присоединения), банкротства финансовых институтов. В этой ситуации ради спасения оставшихся сегментов компании ее руководство может прибегнуть к изменению структуры активов, сокращению видов и объема деятельности, ликвидации части активов (все это предполагает их оценку).

Обеспечение безопасности и стабильности финансовой отрасли со стороны регулирующих органов также требует проведения оценки стоимости финансового института. Неплатежеспособность возникает тогда, когда обязательства превышают активы, поэтому регулярная переоценка стоимости активов в соответствии с их рыночной стоимостью наряду с другими мероприятиями позволяет контролировать финансовое положение компании.

Оценка рыночной стоимости финансового института осуществляется и в других целях, однако независимо от цели она базируется на определённых принципах оценки. Различают общие принципы, применяемые при оценке любого объекта, и специфические принципы, обусловленные особенностями финансового института: портфельность, экономическое разделение, различие внутренней и внешней оценок.

Принцип портфельности означает необходимость проведения неразрывной комплексной оценки активов и пассивов кредитной организации.

Принцип экономического разделения предполагает возможность разделения и соединения имущественных прав при оценке (здесь может быть разделение на пакеты имущественных интересов: физическое деление на виды активов, например, кредиты по срокам и т.п.).

Принцип различия внутренней и внешней оценок заключается в том, что информационная база влияет на методы оценки и ее результаты.

При оценке финансовых институтов используют методы доходного подхода, затратного подхода и сравнительного подхода. Каждый из подходов предопределяет использование при оценке внутренне присущих ему методов. Выбор конкретного метода зависит от объекта и цели оценки, имеющейся в распоряжении оценщика информации, состояния рыночной среды и ряда других факторов, оказывающих влияние на конечные результаты.

Наиболее подходящей процедурой для оценки бизнеса является, как правило, доходный подход, методы которого основаны на определении текущей стоимости будущих доходов. Однако полезно бывает использовать и сравнительный и затратный подходы; в некоторых случаях они могут быть более точными или более эффективными. Во многих случаях каждый из трех подходов может быть использован для проверки оценки стоимости, полученной другими подходами.

В рамках доходного подхода стоимость бизнеса может быть определена двумя методами:

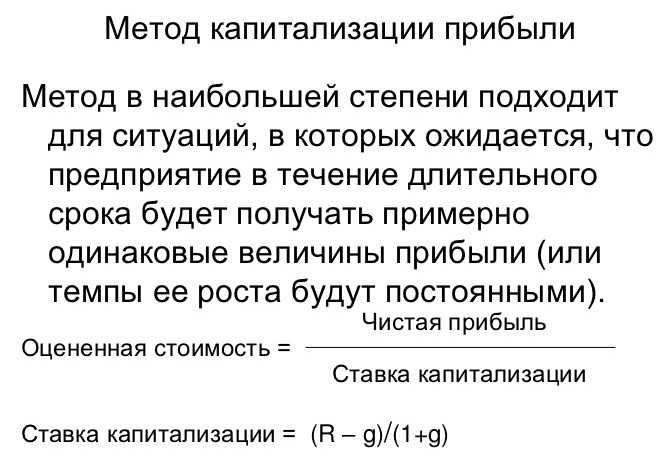

- методом капитализации прибыли - определяется уровень дохода за первый прогнозный год и предполагается, что доход будет таким же и в последующие прогнозные годы (в случае применения метода дисконтирования денежных потоков определяется уровень доходов за каждый год прогнозного периода). Метод применяется для оценки «зрелых» предприятий, которые имеют определенную прибыльную историю хозяйственной деятельности, успели накопить активы, стабильно функционируют;

- методом дисконтированных денежных потоков - если предполагается, что будущие доходы будут изменяться по годам прогнозного периода, когда предприятия реализуют влияющий на денежные потоки инвестиционный проект или являются молодыми. Определение стоимости бизнеса этим методом основано на раздельном дисконтировании разновременных изменяющихся денежных потоков.

В целом доходный подход всегда является преобладающим при оценке бизнеса как действующего. Применение доходного подхода к оценке финансовых институтов основывается на методах и приемах его использования при оценке бизнеса как такового, с учетом особенностей данного бизнеса.

Глава II. Метод капитализации к оценке стоимости финансово-кредитных институтов

2.1 Метод капитализации дохода

Капитализация — это превращение денежного потока в стоимость путем деления или умножения (чаще деления) рассчитанной величины потока дохода на коэффициент капитализации или мультипликатор.

Таким образом, метод капитализации – это метод определения стоимости бизнеса одним из двух действий:

- либо путем деления оцененного годового дохода, получаемого от ведения данного бизнеса, на коэффициент капитализации,

- либо путем умножения на некоторый мультипликатор.

В данном методе осуществляется капитализация чистого денежного потока. В результате получается капитализированная стоимость неограниченного во времени потока дохода.

Базовые формулы:

где, Vm — оцениваемая стоимость.

Д — доход.

К — коэффициент капитализации.

М — мультипликатор.

Суть метода капитализации заключается в определении величины ежегодных доходов и соответствующей этим доходам ставки капитализации, на основе которой рассчитывается рыночная стоимость компании.

Существует множество методов капитализации дохода предприятия, различающиеся в зависимости от принятых для базы (видов) дохода и фактора, на который делятся или умножаются эти доходы. Важно выделить следующие:

- капитализацию чистого дохода (до налогообложения, выплаты процентов и капитализации затрат);

- капитализацию чистого дохода (после налогообложения, выплаты процентов и капитальных затрат);

- капитализацию фактических дивидендов;

- капитализацию потенциальных дивидендов;

- использование мультипликаторов: цена/прибыль, цена/выручка и др.

На практике данный метод выполняется в 6 этапов:

Этап 1. Обоснование стабильности (относительной стабильности) получения доходов проводится на основе анализа нормализованной финансовой отчетности.

Этап 2. Выбор вида дохода, который будет капитализирован. В качестве капитализируемого дохода в оценке бизнеса могут выступать выручка или показатели, так или иначе учитывающие амортизационные отчисления: чистая прибыль после уплаты налогов, прибыль до уплаты налогов, величина денежного потока.Капитализация прибыли в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины прибыли.

Этап 3. Определение величины капитализируемого дохода. В качестве величины дохода, подлежащей капитализации, может быть выбрана:

1) величина дохода, спрогнозированная на один год после даты оценки;

2) средняя величина выбранного вида дохода, рассчитанная на основе ретроспективных и, возможно, прогнозных данных.

Важную роль играет нормализация дохода, т.е. устранение единовременных отклонений в потоках дохода. Определение размера прогнозируемого нормализованного дохода осуществляется с помощью статистических формул по расчету простой средней, средневзвешенной средней или метода экстраполяции.

Этап 4. Расчет ставки капитализации. Ставка капитализации — коэффициент, преобразующий доход одного года в стоимость объекта. Ставка капитализации характеризуется соотношением годового дохода и стоимости имущества:

R = I / V

где, R — ставка капитализации;

V — стоимость;

I — ожидаемый доход за один год после даты оценки.

Ставка капитализации может устанавливаться оценщиком на основе изучения отрасли. Часто ставка капитализации выбирается на основе ставки дисконтирования. Для этого из ставки дисконтирования вычитается темп роста капитализируемого дохода (денежного потока или прибыли), в зависимости от того, какая величина капитализируется. Соответственно, для одного и того же предприятия ставка капитализации обычно ниже, чем ставка дисконта. Если темп роста дохода предполагается равным нулю, ставка капитализации будет равна ставке дисконтирования.

Этап 5. Капитализация дохода, т.е. определение стоимости кредитно-финансовых институтов по формуле

V = D/R,

где, D — чистый доход финансового института за год;

R — ставка дисконтирования (коэффициент капитализации).

Данная техника расчета применима к равномерному денежному потоку или потоку, характеризующемуся одинаковыми постоянными темпами роста.

Чистый доход при этом равен прибыли после налогов, увеличенной на все выплаты инвесторам (т.е. проценты и дивиденды), плюс все неденежные расходы, относимые на издержки (амортизация), минус денежные выплаты (неполучения), связанные с увеличением оборотного (денежные средства, рост дебиторской задолженности) или основного (новое оборудование) капитала. Получившееся число отражает денежную сумму, произведенную финансовым институтом для тех, кто вложил в него средства - его владельцев и кредиторов.

При расчете чистого дохода важно правильно выбрать период времени, за который производятся расчеты. Это может быть несколько периодов в прошлом, обычно пять, а могут использоваться данные о доходах за несколько периодов в прошлом и прогнозы на ближайшее будущее. Например, могут быть использованы данные о доходах за 2 ближайших периода в прошлом, за текущий период и за 2 года в будущем.

В качестве анализируемого периода можно выбрать три периода в прошлом, либо два периода в прошлом, один в настоящем и два прогнозных периода. Особое внимание следует обращать на сопоставимость используемых показателей.

Капитализируемой базой, как правило, является скорректированная прибыль компании, тем не менее, в практике иногда используется выручка, либо финансовый результат до налогообложения.

Показатель чистой прибыли обычно используется для оценки компаний, в активах которых преобладает быстроизнашивающееся оборудование. Для компаний, обладающих значительной недвижимостью, балансовая стоимость которых уменьшается, а фактическая остается почти неизменной, предпочитают использовать денежный поток.

Следующий важный вопрос, который возникает при расчете чистого дохода — выбор способа его расчета.

Простейшим способом является расчет по формуле средней арифметической чистого дохода. Более точно рыночную стоимость обычно удается рассчитать в случае определения чистого дохода по формуле средневзвешивания или тренду. Если в динамике показателя чистого дохода за выбранный ретроспективный период не прослеживается какой-либо четкой тенденции, то базовый показатель чистого дохода компании может быть получен как среднеарифметическая за этот период. Если же аналитик считает, что для прогноза будущих чистых доходов наиболее важными являются чистые доходы за последние периоды, то он использует весовые коэффициенты.

Ставка дисконтирования - представляет собой ставку, используемую для приведения ожидаемых будущих доходов (расходов) к текущей стоимости. Коэффициент капитализации может быть рассчитан на основе ставки дисконтирования (вычитанием из ставки дисконтирования ожидаемых среднегодовых темпов роста денежного потока). Таким образом, при отсутствии роста денежного потока коэффициент капитализации равен ставке дисконтирования.

При выведении соответствующей ставки дисконтирования необходимо учитывать, что существующая в экономике неопределенность, асимметрично распределенные и подвижные области давления со стороны различных заинтересованных групп искажают структуру относительной «покупательной способности» инвестиций и стоимости предприятий. Дело в том, что в реальности рыночные процентные ставки отражают не столько просто прибыльность реальных инвестиций, сколько моральный риск и способ отбора инвестиционных проектов.

Инвестиции в денежные активы не только не тождественны реальным инвестициям, но могут вытеснять их. В наибольшей степени это относится к финансовым рынкам, выполняющим в экономике важнейшую функцию переброски капитала в более эффективные отрасли. В частности, банки склонны давать в долг старым клиентам, во многом руководствуясь субъективными так называемыми «мягкими» критериями. И, хотя этот усложняющий фактор присущ экономикам всех стран, его эффект гипертрофирован в российских условиях, где рынок функционирует в весьма специфической форме, затрудняя тем самым объективное обоснование ставки дисконтирования, исходя из применяемых в других странах методик при оценке стоимости предприятий.

Для определения ставки капитализации определяют ставку дисконта, которая может быть рассчитана с использованием следующих моделей и методик:

- Модель оценки капитальных активов (CapitalAssetPricingModel - САРМ).

Модель ценообразования финансовых активов была сформулирована в 1964 году В. Шарпом, а также Д. Линтнером и Ж. Моссэном на базе теории портфеля.САРМ является описательной моделью формирования цен финансовых активов на основе их текущего дохода и нормы прибыли. Основной идеей САРМ является предположение о том, что норма прибыли инвестиции является линейной функцией ассоциируемых с ней рисков:

rs = rrf + бета(rm – rrf) ,

где rs - норма прибыли по инвестиции s;

rrf - безрисковая норма;

rm - рыночная норма прибыли;

бета - показатель рыночного риска актива.

Линейная форма зависимости имеет место только в результате действия основных допущений модели, из которых для целей анализа прежде всего, следует отметить следующие:

- Инвесторы производят оценку инвестиционных портфелей, основываясь на ожидаемых величинах прибыли и их стандартных отклонениях за период владения;

- Инвесторы никогда не бывают пресыщенными. При выборе между двумя портфелями они предпочтут тот, который при прочих равных условиях дает наибольшую ожидаемую прибыль;

- Инвесторы не склонны к риску. При выборе между двумя портфелями они предпочтут тот, который при прочих равных условиях имеет наименьшее стандартное отклонение;

- Существует безрисковая процентная ставка, по которой инвестор может дать в долг или взять в долг денежные средства. При этом безрисковая ставка для всех инвесторов одинакова.

Модель САРМ базируется на теории портфеля и описывает состояние рыночного равновесия, когда все инвесторы поступают одинаково и можно выявить соотношение между риском и прибылью каждого актива. При этом каждый инвестор владеет одинаковым набором рискованных активов и различными количествами берисковых инструментов заимствования или кредитования. Именно изменение доли безрисковых вложений позволяет инвесторам достигать желаемого соотношения риска и прибыли всего портфеля.

Одним из следствий взятого в основу состояния рыночного равновесия является присутствие в каждом портфеле абсолютно всех активов, имеющихся на рынке, в пропорции, соответствующей составу так называемого рыночного портфеля. В свою очередь, рыночный портфель включает все виды активов, доля каждого из которых определяется отношением его совокупной рыночной стоимости к совокупной рыночной стоимости всех активов.

Определив основные «рамки», в пределах которых работает САРМ, перейдем к рассмотрению основных входящих в модель величин и методов их определения.

Безрисковая ставка. Для работы на рынке финансовых активов, то есть ценных бумаг, в качестве безрисковой ставки rrf принимаются ставки по государственным ценным бумагам. Практика зарубежного фондового рынка в качестве ставки, примерно соответствующей безрисковой, определяет ставку по краткосрочным (до 3 месяцев) государственным обязательствам, учетную ставку или ставку рефинансирования Центрального банка, средневзвешенную ставку по межбанковским кредитам (например, ставку LIBOR).

Рыночная ставка. По определению рыночная ставка rm соответствует прибыльности рыночного портфеля, который является основой САРМ. Теоретически рыночный портфель должен включать все активы общества, включая все виды ценных бумаг, недвижимость, наличные деньги, драгоценные металлы, произведения искусства, товары длительного пользования.

Коэффициент бета. По определению бета рассчитывается как ковариация отдельного актива и рыночного портфеля в целом. Так же, как и в случае rm, на практике можно определить только историческое значение бета, сохранение которого в будущем является вопросом весьма спорным.

Норма прибыли инвестиции rs. В результате применения САРМ аналитик получает норму прибыли конкретной инвестиции, которая при оценке данной инвестиции используется как норма дисконтирования. Вполне закономерно, что величина rs суммирует все «допуски» составляющих. При этом одним из наиболее спорных является вопрос корректности применения исторической нормы прибыли для дисконтирования денежных потоков, поступающих через несколько лет в будущем. Наконец, подчеркну, что ни достоверно подтвердить, ни опровергнуть результат, полученный с применением САРМ, нельзя.

- Кумулятивный метод (получил наибольшее распространение в российской практике).

В отличие от метода САРМ кумулятивный подход выводит ставку дисконтирования путем суммирования нескольких составляющих. Подобно методу САРМ за базу расчетов берется ставка дохода по безрисковым ценным бумагам. Затем к ней прибавляются дополнительные премии, связанные с риском инвестирования в конкретное предприятие, вносятся поправки на действие количественных и качественных факторов риска, связанных с его спецификой.

Безрисковая ставка определяется аналогично способу, описанному для модели САРМ. Размер остальных премий выводится на основе эмпирических данных. Данные премии, как правило, классифицируются по стране, типу предприятия (например, начиная с крупной фирмы, акции которой включены в фондовый индекс, и заканчивая венчурной компанией, занимающейся разработкой инновационного продукта), его размеру, отрасли, региону деятельности и т.п. Политические и макроэкономические риски оцениваются обычно через спрэд или разницу в доходности государственных валютных облигаций исследуемой страны и страны-эмитента валюты. Кроме того, их можно оценивать и экспертным путем через изучение политической и макроэкономической ситуации.

3) Другие методы оценки ставки дисконтирования.

Широко использоваться могут эвристические методы обоснования нормы дисконта, которые в основном базируются на «здравом смысле». В настоящее время специалисты определяют ставку дисконта в размере от 14 до 20% годовых в валюте как адекватную риску вложения в акции крупных российских предприятий, в том числе банков.

Метод капитализации чистого дохода не учитывает стоимость материальных и нематериальных активов. Он измеряет эффективность использования всех активов с точки зрения их способности производить доход. Оценщик дает заключение о динамике дохода и выбирает норму капитализации. Чем более обоснованны значения для денежного потока и норма капитализации, тем больший вес будет иметь для потенциального покупателя оценка, полученная данным методом.

Метод капитализации чистого дохода используется, если:

- прогнозируемые доходы стабильны во времени и положительны;

- темпы роста доходов предсказуемы.

2.2 Область применения, достоинства и недостатки метода капитализации

Метод капитализации - один из вариантов расчета в доходном подходе, позволяющий с максимальной точностью вычислить цену недвижимости. Как и в ряде других способов, метод капитализации основан на следующем принципе: цена имущества (собственности) эквивалентна текущей стоимости будущих затрат на ее содержание.

Метод капитализации - способ вычисления цены имущества, суть которого в превращении чистого операционного дохода в стоимость. Операции по расчету производятся путем простой формулы - ЧОД делится на коэффициент капитализации.

Метод капитализации: сущность, плюсы и минусы

При оценке бизнеса (имущества) все чаще применяется метод капитализации, как один из способов доходного подхода. Такой вид расчета актуален только при наличии всех необходимых данных, а также при условии, что ожидаемая прибыль будет стабильной или же сохранит незначительные темпы роста. Эти условия напрямую касаются, к примеру, арендного бизнеса, когда основной вид дохода - это плата за аренду помещения.

Текущая цена имущества зависит от изменений коэффициента капитализации, поэтому применение описываемого метода подразумевает четкое обоснование параметра. Сама капитализация - преобразование финансового потока в цену (стоимость) посредством деления расчетного параметра на мультипликатор (коэффициент капитализации). Всю суть метода можно выразить в простой формуле:

Vm = Прибыль/К (или V) = М*Д,

где К - коэффициент капитализации,

Д - прибыль;

М - мультипликатор,

Vm - стоимость оценки объекта.

Сущность метода капитализации - в вычислении объема ежегодной прибыли с учетом ставки капитализации, на базе которой и производится расчет стоимости компании. Применение этой методики позволяет специалисту решить несколько задач:

- вычислить продолжительность периода, в который производится анализ;

- вычислить капитализируемую базу;

- рассчитать коэффициент капитализации;

- произвести расчет рыночной цены.

На сегодня есть несколько методик капитализации компании. Они различаются в зависимости от видов прибыли, а также параметров, которые выступают в качестве делителей (множителей) при выполнении расчетов. Так, можно выделить капитализацию:

- фактических (реальных) дивидендов;

- чистой прибыли до момента выплаты налогов;

- чистой прибыли уже после выплаты налогов;

- потенциальных дивидендов и так далее.

Расчет чистой прибыли должен выполняться в определенный срок. Анализ можно произвести для трех периодов в прошлом или же использоваться три временных промежутка (два периода до момента расчета, один - на текущий момент и два - в будущем). Важный момент - сопоставить полученные параметры.

К преимуществам метода капитализации стоит отнести:

- простоту вычисления;

- возможность оценить реальную рыночную конъюнктуру.

Недостатки метода капитализации заключаются в невозможности его применения в следующих случаях:

- при отсутствии необходимых данных о рыночных операциях;

- когда предприятие находится еще на этапе становления;

- объект оценки нуждается в проведении серьезных работ по реструктуризации.

Глава III. Роль России в функционировании международных финансовых институтов

3. 1. Россия и международные финансовые институты на современном этапе

Интеграция России в мировую экономику предполагает ее сотрудничество с международными финансовыми и экономическими организациями, международными банками, которые в современных условиях формирования единого экономического пространства призваны:

- объединить усилия мирового сообщества в целях стабилизации международных финансов и мировой экономики и предотвращения системных и мировых кризисов;

- осуществлять межгосударственное валютное и кредитно-финансовое регулирование, банковское обеспечение делового сотрудничества стран с целью развития мирохозяйственных связей;

- совместно разрабатывать и координировать стратегию и тактику мировой валютной и кредитно-финансовой политики.

К основным сферам взаимодействия Банка России с международными валютно-кредитными и финансовыми институтами относятся:

- предоставление международных кредитов и займов;

- совместные межправительственные обсуждения в рамках семинаров, форумов, встреч управляющих центральными банками в целях выработки эффективных рекомендаций в области денежно-кредитной, финансовой, валютной политики;

- сбор и распространение информации, относящейся прежде всего к денежно-кредитной и финансовой сферам;

- подготовка и издание статистических работ, проведение научных исследований по актуальны экономическим проблемам, в первую очередь валютно-кредитными и финансовым.

Вступление России в международные финансовые институты обусловлено постепенной интеграцией страны в глобализирующееся мировое хозяйство и его институциональную структуру, включающую многочисленные международные финансовые организации. Сферы их деятельности различны.

Одни международные финансовые институты предоставляют кредиты, что открывает доступ странам-заемщикам на мировой рынок ссудных капиталов. Другие стали форумом для межправительственного обсуждения, выработки консенсуса и рекомендаций по валютной, кредитной и финансовой политике. Третьи обеспечивают сбор и распространение информации, выпускают статистические и научно-исследовательские издания по актуальным экономическим, в том числе валютно-кредитным и банковским, проблемам. Некоторые международные финансовые институты выполняют все перечисленные функции.

Участие России в международных финансовых организациях дает ей возможность заимствовать у них средства на определенных условиях, что повышает ее кредитный рейтинг и открывает доступ на мировой рынок ссудных капиталов. Такое кредитное сотрудничество может способствовать развитию экономики, если международные кредиты эффективно используются.

Не менее важны рекомендации международных организаций по совершенствованию банковского надзора, техническая помощь по обучению банкиров, разработка международных стандартов учета и отчетности организаций, включая банки, а также унифицированных правил основных форм международных расчетов. Рациональное использование этого мирового опыта, обобщенного международными организациями в виде рекомендаций, важно для модернизации российской банковской системы.

Участие России в международных финансовых организациях требует выполнения ряда обязанностей. Признание уставов этих организаций предполагает приведение национального законодательства, в частности, банковского и валютного, в соответствие с международными соглашениями, правовыми нормами.

Заимствование кредитов, особенно в МВФ, налагает на Россию обязательство соблюдать их условия, выполнять одобренную Фондом стабилизационную программу, которая не всегда отвечает интересам страны. ВБ, предоставляя кредиты, требует выполнения его рекомендаций по развитию кредитуемой отрасли.

За внешней либеральностью условий кредитов международных финансовых институтов скрываются жесткие требования, позволяющие им влиять на экономику, денежное обращение, банковскую систему стран-заемщиков.

В условиях улучшения макроэкономических показателей России ее сотрудничество с международными финансовыми институтами станет более эффективным.

Международное сотрудничество по линии Банка России осуществляется с международными финансовыми организациями и международными банками, международными экономическими организациями, в т. ч. с межгосударственными группами и объединениями, международными экономическими форумами.

Кроме того, Банк России ведет активную работу по линии таких международных экономических организаций, как «Группа восьми», «Группа двадцати», Организация экономического сотрудничества и развития, Всемирная торговая организация, форум «Азиатско-Тихоокеанское экономическое сотрудничество» и другие, а также непосредственно взаимодействует с центральными банками иностранных государств.

Результаты взаимодействия России с международными финансовыми институтами неоднозначны. Внешние заимствования, особенно у МВФ, не всегда были эффективными и оправданными. Полученные средства в большинстве случаев использовались не для технологической перестройки экономики, а для покрытия бюджетного дефицита и обслуживания государственного долга. В целом, можно выделить ряд проблем сложившегося сотрудничества России с международными финансовыми институтами, которые необходимо учитывать в перспективе, в частности, при совершенствовании отношений с международными региональными банками развития.

Во-первых, медленно осваивались кредиты, предназначенные для реализации инвестиционных проектов МБРР и ЕБРР, особенно в первые годы их деятельности в России. Причины этого кроются в отсутствии эффективного контроля за ходом реализации проектов российскими органами исполнительной власти, несовершенстве законодательной базы, регламентирующей использования кредитов, а также в недостаточном знакомстве экспертов международных финансовых организаций со спецификой российских условий.

Во-вторых, кредиты ведущих международных финансовых институтов при их сравнительно невысокой договорной стоимости связаны со значительными косвенными расходами (консультационными услуги, расходы на содержание групп реализации проектов, комиссии за обязательство и т. п. ), а также требуют выполнения ряда условий до начала реализации кредитуемых проектов. Это в итоге снижает финансовую эффективность кредитов международных финансовых организаций и делает их сравнимыми по стоимости и по срокам с заимствованиями на мировом рынке.

В-третьих, практическое значение участия России межгосударственных банках (МИБ, МБЭС, МГБ) для развития отечественной экономики не соответствует ее доли в уставном капитале этих организаций и требует пересмотра государственной политики в отношении сотрудничества с ними.

Немаловажной причиной малой эффективности сотрудничества России с международными финансовыми институтами являлось отсутствие обоснованной государственной политики в данной сфере. В различных ведомствах долгое время (до середины 2009 г. ) отсутствовал системный подход к вопросу об этом сотрудничестве. Под международными финансовыми организациями понималось лишь ведущие валютно-кредитные и финансовые организации - МВФ, Всемирный банк, ЕБРР, в то время как Россия была членом более десяти организаций, имеющих подобный статус. В отношениях сотрудничества России с международными финансовыми институтами доминировала позиция страны-заемщика, рассчитывающей лишь на получение льготных кредитов и помощи. Кроме того, получение Россией замов часто не отвечало ее общеэкономическим целям. В результате наблюдалось значительное распыление заемных средств по большому числу не связанных между собой проектов.

Впервые стратегический подход к сотрудничеству России с Всемирным банкjм был реализован при разработке государственной Программы сотрудничества (принята 21 февраля 2002 года), затем была сформирована и принята Программа сотрудничество с ЕБРР, а в последующем разработана и представлена Программа сотрудничества с ЕИБ. Подготовка и реализация этих программ стали основой формирования государственной среднесрочной политике России по отношению к МФО. [5]

В 2010-2012 годах финансово-экономическая ситуация в России стала весьма благоприятной. Профицит государственного бюджета, рост золотовалютных резервов, приток инвестиций, значительное повышение кредитного рейтинга и улучшение условий привлечение займов на внешних и внутренних рынках привели к снижению привлекательности займов МФО как источников финансирование бюджетных расходов, связанных с реализацией проектов в социальной сфере и государственном управлении. Поэтому встал вопрос об изменении политики дальнейших государственных заимствований у МБРР и ЕБРР.

3.2 Перспективы развития отношений России с международными финансовыми институтами

Взаимодействие с международными финансовыми институтами (МФО) продолжает оставаться одним из важных направлений российской экономической дипломатии.

Наблюдающееся с 2010 г. общее улучшение экономической конъюнктуры в России позволило не прибегать в последнее время к финансовой помощи Международного валютного фонда. Ранее сотрудничество России с Фондом осуществлялось на основе регулярно согласуемых программ, определявших параметры оказания финансового содействия по линии МВФ и обязательства российской стороны по осуществлению определенных макроэкономических мероприятий. К 2010 году Россия использовала ресурсы МВФ восемь раз на общую сумму около 22 млрд. долл. США.

Продолжается плодотворное сотрудничество России со Всемирным банком и Европейским банком реконструкции и развития (ЕБРР), успешная реализация проектов которых на территории России способствует развитию инфраструктуры и экономическим реформам.

Основными направлениями работы с упомянутыми МФО являются улучшение делового климата и развитие конкуренции, управление государственным сектором, социальные вопросы, борьба с распространением инфекционных заболеваний и защита окружающей среды.

В последние годы продолжалось осуществление практических шагов по анализу условий и возможностей оформления полноформатного участия России в Межамериканском банке развития (МАБР) и Азиатском банке развития (АзБР). В качестве наблюдателя российские делегации принимают участие в работе ежегодных собраний советов управляющих указанных банков.

Возможное членство России в АзБР и МАБР способствовало бы укреплению политических и торгово-экономических позиций России в Азии и Латинской Америке в долгосрочной перспективе, продвижению интересов российского бизнеса на азиатском и латиноамериканском рынках.

Важным направлением внешней политики осталось нахождение приемлемого решения долговых вопросов. В рамках Парижского клуба кредиторов (ПК) продолжилось конструктивное взаимодействие России со своими зарубежными кредиторами. Его особенностью по-прежнему оставалось четкое, а в отдельных случаях - и с опережением графика, обслуживание Россией всей своей внешней задолженности исключительно за счет собственных средств, без привлечения новых займов.

В настоящее время Россия вышла на новый этап сотрудничества с Парижским клубом, особенностью которого является осуществление всех текущих платежей по обслуживанию внешней задолженности в полном объеме. Ведется комплексная работа по обеспечению погашения задолженности иностранных государств перед Россией с использованием взаимоприемлемых схем выплат долга.

Россия играет важную роль в реализации Инициативы по облегчению долгового бремени беднейших стран (Инициатива HIPC). Вклад нашей страны стал крупнейшим среди всех доноров по отношению к национальному ВВП. По этому показателю Россия занимает первое место в мире. По абсолютным же величинам списания долгов слаборазвитым странам - третье место после Японии и Франции.

На современном этапе наибольший интерес в сотрудничестве с международными финансовыми организациями представляет не столько привлечение кредитных ресурсов, сколько использование наработанных ими стандартов и технологий для повышения эффективности федеральных программ и проектов, а также расширения сфер применения финансовых ресурсов международных финансовых институтов без предоставления суверенных гарантий Российской Федерации.

Россия отошла от практики заимствований в целях поддержки платежного баланса, когда займы предоставлялись в поддержку осуществления ключевых реформ на федеральном уровне (налоговая служба, казначейство, таможенная служба, кадастр).

В то же время во многих сферах перед страной по-прежнему стоят важные задачи. Некоторые из них, например реформа жилищнокоммунального хозяйства, связаны с переходным периодом; другие, например развитие частно-государственных партнерств, направлены на создание новых движущих факторов экономической диверсификации и роста.

Процесс адаптации к рыночной экономике в такой большой стране, как Россия, по понятным причинам происходит неравномерно, поэтому внимание необходимо уделять, прежде всего, преодолению растущего разрыва между процветающими и отстающими регионами. Ограниченность возможностей и финансовых ресурсов замедляет реализацию на местах хорошо разработанных реформ - полномасштабное преодоление указанных ограничений требует всех ресурсов, какие Россия способна мобилизовать и внутри страны, и за ее пределами.

Россия заинтересована в дальнейшем получении поддержки международных финансовых организаций в виде гибкого набора аналитических и консультационных услуг и отдельных приоритетных инвестиционных проектов в целях осуществления ключевых реформ. Программа сотрудничества должна зависеть, главным образом, от федерального финансирования, а международные финансовые институты должны предоставлять, прежде всего, свой аналитический и технический опыт, а также опыт управления проектами.

Россия заинтересована в выработке такого партнерства с Всемирным банком, которое отвечало бы как основным проблемам страны, так и ее возможностям. Такое партнерство было бы аналогом деятельности Банка в других странах со средним уровнем доходов.

Также для совершенствования отношений России с международными финансовыми институтами необходимо:

- сотрудничество должно осуществляться на основе соглашений, программ, стратегий, четко определяющих его цели, способствовать реализации среднесрочных программ социально-экономического развития, при этом должен применяться системный подход, базирующийся на принципе максимального использования сравнительных преимуществ сотрудничества с каждой международной финансовой организацией в качестве ее члена или на договорной основе;

- фундаментом сотрудничества должны стать четкое определение роли каждой из сторон и контроль за использование заимствованных средств, нужно разграничить ответственность и функции международных финансовых институтах и государственных ведомств, отвечающих за осуществление сотрудничества с ними от имени Российской Федерации;

- концепция сотрудничества должна быть ориентирована на сокращение заемные ресурсы - сконцентрированы на реализации крупных инвестиционных проектов общегосударственного значения;

- информация о характере и рамках соглашений о сотрудничестве должна быть доступной как для государственных ведомств, так и для широкой общественности;

- государственная политика сотрудничества России с международными финансовыми институтами, на современном этапе должна быть ориентирована на эффективное использование возможностей и преимуществ, которое предоставляет членство в международных финансовых организациях. [13]

Таким образом, сотрудничество с ведущими финансовыми организациями способствует осуществлению социально-экономических реформ в Российской Федерации. Взаимодействие Российской Федерации с Международным валютным фондом, Группой Всемирного банка, Европейским банком реконструкции и развития позволяет повысить эффективность участия России в международных кредитно-финансовых отношениях, укрепить российские позиции в сообществе развитых стран, использовать международный опыт в совершенствовании российской финансовой системы и государственного управления.

Заключение

Финансово-кредитные институты – это государственные и частные коммерческие организации, уполномоченные осуществлять финансовые операции по кредитованию, депонированию вкладов, ведению расчётных счетов, купле/продаже валюты и ценных бумаг, оказанию финансовых услуг

Стоимость финансового института - это стоимость его бизнеса. Выбор же метода определения стоимости финансового института зависит от целей оценки. Первый и наиболее очевидный аргумент необходимости оценки стоимости и выявления рыночной цены финансовых институтов в России - это процесс реструктуризации и смены собственников. Очевидно, что новый инвестор или кредитор, которому предлагается обменять долги банка на его акции, захочет знать, сколько этот банк может стоить и есть ли вероятность, что его стоимость может увеличиться с течением времени за счет капитализации денежных потоков, генерируемых банком.

В данной работе, в целях оценки стоимости Институтов, рассмотрен метод капитализации доходов в рамках доходного подхода.

Метод капитализации дохода — оценка имущества на основе капитализации дохода за первый прогнозный год при предположении, что величина дохода будет такой же и в последующие прогнозные годы.

Капитализация дохода — процесс, определяющий взаимосвязь будущего дохода и текущей стоимости оцениваемого объекта.

Метод капитализации дохода реализуется посредством капитализации будущего нормализованного денежного потока или капитализации будущей усредненной прибыли.

По сравнению с методом дисконтирования денежных потоков, метод капитализации дохода более прост, так как не требуется составления средне- и долгосрочных прогнозов доходов, однако его применение ограничено крутом предприятий с относительно стабильными доходами, находящихся на стадии зрелости своего жизненного цикла, рынок сбыта которых устоялся и в долгосрочной перспективе не предполагается значительных изменений.

Если предполагается, что будущие доходы будут изменяться по годам прогнозного периода, для оценки применяется метод дисконтирования денежных потоков.

Метод капитализации доходов представляет собой определение стоимости объекта через перевод годового (или среднегодового) чистого операционного дохода в текущую стоимость.В оценке бизнеса метод капитализации дохода применяется довольно редко из-за значительных колебаний величин прибылей или денежных потоков по годам, характерных для большинства оцениваемых предприятий.

Таким образом, оценка финансово-кредитных институтов зависит от множества факторов, например, таких, как вид Института, цель оценки, структура активов, поэтому качественную оценку финансово-кредитных институтов, может осуществить только высококлассный специалист, хорошо ориентирующийся в данной отрасли и владеющий всеми методами оценки.

Международные финансовые институты представляют собой международные организации, созданные на основе межгосударственных соглашений в целях регулирования финансовых отношений для обеспечения стабилизации мировой экономики.

Возникновение международных финансовых институтов обусловлено главным образом развитием процесса глобализации в мировом хозяйстве и усилением нестабильности мировой валютной системы и мировых финансовых рынков. Целями деятельности всех без исключения международных финансовых институтов являются оказание помощи странам в укреплении и поддержании основных условий, которые необходимы для привлечения частных инвестиций и поддержания их на должном уровне.

К международным финансовым институтам относятся Международный валютный фонд, Всемирный банк, Европейский банк реконструкции и развития, Банк международных расчетов и региональные банки развития Азии, Америки, Африки и др.

Россия является полноправным членом практически всех международных и межгосударственных финансовых институтов, пользуется их займами и вносит свои вклады. Эти финансовые институты играют важную роль в развитии экономики России. Россия накопила значительный опыт работы с ведущими международными финансовыми организациями, осуществлявшими поддержку социально-экономических реформ в Российской Федерации -Международным валютным фондом (МВФ), Группой Всемирного банка (ВБ), Европейским банком реконструкции и развития (ЕБРР).

В последние годы наметилась тенденция к изменению характера взаимодействия с этими организациями. Россия, являющаяся крупным акционером в Международном валютном Фонде, Всемирном банке, Европейском банке реконструкции и развития и имеющая своих директоров в представительствах, стремится всё больше выполнять роль акционера и всё меньше - роль заёмщика.

Подводя итог, можно дать некоторые рекомендации при дальнейшем сотрудничестве России с международными финансовыми институтами:

- повысить эффективность участия России в международных кредитно-финансовых отношениях в ситуации, когда Россия, с одной стороны, является одним из главных кредиторов стран третьего мира и особенно стран СНГ, а с другой стороны, выступает заемщиком на рынке финансовых кредитов;

- укрепить российские позиции в сообществе развитых государств;

- повысить доверие инвесторов к экономической политике Российской Федерации;

- использовать опыт МВФ для совершенствования российской финансовой системы, а также технического содействия со стороны международных финансовых организаций с целью повышения эффективности государственного управления и квалификации государственных служащих;

- сохранить благоприятные условия взаимодействия с международными финансовыми организациями, которые могут быть важны в случае возникновения потребности в получении финансовой помощи с их стороны.

Список литературы

- Оценка финансово-кредитных институтов Ссылка на источник - http://market-pages.ru/osnocen/28.html

- Понятие оценки финансовых институтов Ссылка на источник – http://finzz.ru/metod-kapitalizacii-doxodov.html

- Область применения, достоинства и недостатки метода капитализации Ссылка на источник – https://utmagazine.ru/posts/9695-kapitalizaciya-dohoda

- Оценка стоимости предприятия ссылка на источник - https://www.spbgasu.ru/upload-files/vuz_v_licah/publish/asaul_aa/uchposob/17._-44____.pdf

- Ссылка на источник - http://economy.gov.ru/minec/activity/sections/integration/formuep

- Ссылка на источник - https://www.top-ocenka.com/ocenka-celi.html

- Международные финансовые и кредитные отношения [Эл. ресурс]. – Интернет-ресурс: http://rudiplom.ru/lecture/mezhdunarodnye-finansovye-i-kreditnye-otnosheniya/: по состоянию на 01.04.2010 г.

- Область применения, достоинства и недостатки метода капитализации . Ссылка на источник - https://utmagazine.ru/posts/12041-metod-kapitalizacii

Размещено на Allbest.ru

- Методы оценки эффективности финансово-кредитных институтов на примере «Банк ВТБ (ПАО)»

- Понятие денежной системы, генезис её названия

- Характеристика общей теории права и государства как науки и учебной дисциплины (Развитие системы юридических наук)

- Объекты авторского права

- Технология «клиент-сервер» (Основные понятия серверов)

- Функции операционных систем персональных компьютеров (Функциональные возможности и задачи ОС 8)

- Обучение персонала организации

- Отличие бухгалтерского учета от налогового учета (Сущность и содержание бухгалтерского учета)

- Банковская система, ее элементы и важнейшие свойства (Теоретические аспекты банковской системы)

- Определение инвестиционной привлекательности финансово-кредитных институтов (Теоретические аспекты оценки финансово-кредитных институтов)

- Управление финансами и пути его совершенствования в РФ (Сущность финансов РФ)

- Семья и ее социальные функции