Принципы подготовки и предоставления финансовой отчетности

Содержание:

ВВЕДЕНИЕ

Данная работа посвящена изучению принципов подготовки и представления финансовой отчетности.

Актуальность рассматриваемой темы определяется тем, что в современной рыночной экономике бухгалтерская (финансовая) отчетность играет важную роль, в ней содержится информация, которая служит основой для принятия решения коммерческих, производственных и организационных вопросов: установление уровня цен на продукцию, возможные объемы производства и реализации продукции, возможные скидки с цены при условии досрочной оплаты продукции. Данными бухгалтерской (финансовой) отчетности пользуются не только управленческий персонал, но и широким кругом внешних пользователей. Бухгалтерская (финансовая) отчетность в обязательном порядке должна быть представлена администрацией организации ее собственникам и государственным органам.

В настоящее время существующая бухгалтерская отчетность очень трудна для восприятия даже специалисту. Многие ее пользователи не имеют базового бухгалтерского образования, что негативно влияет на качество принимаемых решений, поскольку ограничивает использование отчетной информации. В данной ситуации возрастает роль специалистов в области бухгалтерского учета, способных читать отчетность, понимать задачи и цели пользователей отчетности.

Исходя из этого, можно выявить следующие важные проблемы, задачи реформирования в Российской Федерации бухгалтерского учета в соответствии с международными стандартами финансовой отчетности (МСФО), отсутствие необходимых учебников, ограниченность специальной литературы и недостаточное обеспечение нормативными документами.

Цель работы заключается в исследовании принципов подготовки и представления финансовой отчетности.

Поставленная цель определила задачи работы:

- рассмотреть понятие и значения бухгалтерской (финансовой) отчетности;

- изучить принципы, цели и задачи бухгалтерской отчетности;

- описать требования к бухгалтерской (финансовой) отчетности;

- рассмотреть пользователей отчетности и сроки ее предоставления;

- исследовать состав бухгалтерской (финансовой) отчетности и требования предъявляемые к ней;

- проанализировать порядок предоставления финансовой отчетности;

- изучить порядок подготовки и предоставления бухгалтерской (финансовой) отчетности;

- описать проблемы подготовки и предоставления бухгалтерской (финансовой) отчетности.

Объект исследования – финансовая отчетность.

Предмет исследования – принципы подготовки и представления финансовой отчетности.

В процессе написания работы были использованы следующие научные методы: анализ, синтез, обобщение, группировки.

По структуре работа состоит из введения, трех глав, заключения, списка использованных источников. Первая глава исследования посвящена теоретическим аспектам бухгалтерской (финансовой) отчетности. Во второй главе работы рассматриваются формирование и представление бухгалтерской отчетности. В третьей главе представлен процесс подготовки и предоставления бухгалтерской (финансовой) отчетности.

Источниковую базу исследования составили научные исследования, посвященные подготовке и представлению финансовой отчетности.

Методологической основой написания курсовой работы послужили законодательство в области учета, труды в области анализа финансовой отчетности отечественных и зарубежных экономистов, интернет ресурсы.

1. Теоретические аспекты бухгалтерской (финансовой) отчетности

1.1. Понятие и значения бухгалтерской (финансовой) отчетности

В современном мире управление финансово- хозяйственными процессами имеет очень большое значение. В руководителе должны сочетаться не только такие качества, как интуиция, логика и профессионализм, но и такие как возможность оценивать отчетные показатели, которые формируются в системе бухгалтерской (финансовой) отчетности организации.

В условиях абсолютной осведомленности, рынок пытается обеспечить те результаты, которые ему приписывают модели спроса и предложения. Единственным основным инструментом передачи информации о хозяйственной деятельности рыночных субъектов и позволяет приблизиться к условиям «совершенной конкуренции» выступает бухгалтерский учет.

Из этого следует, что бухгалтерская (финансовая) отчетность становится главным инструментом построения рыночной экономики, также она служит дополнительным инструментом планирования и контроля достижения экономических целей предприятия, которые можно свести к двум важнейшим мотивам: получение прибыли и сохранение источника дохода. Эти два мотива на практике могут иметь различную степень важности, в зависимости от предпочтения собственников капитала.

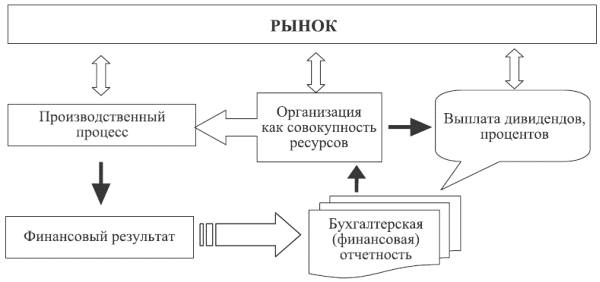

Бухгалтерская финансовая отчетность является основным информационным результатом, сформированным на счетах бухгалтерского учета за истекший финансовый год и отражающим конечный итог всей хозяйственной деятельности организации за этот год, как показано на рисунке 1.

Рис. 1. Схема формирования бухгалтерской (финансовой) отчетности

Понятие бухгалтерской отчетности дано в федеральном законе от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете», где сказано, что бухгалтерская отчетность представляет собой систему показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты её деятельности за отчетный период.[1]

Рассмотрим такие понятия, как отчетный период, отчетная дата и пользователь. Отчетный период – это период, за который организация должна составлять бухгалтерскую отчетность.

Отчетная дата – это дата, по состоянию на которую организация должна составлять бухгалтерскую отчетность.

Пользователь – это физическое или юридическое лицо, заинтересованное в информации об организации.

На рисунке 2 можно проследить, как делятся основные пользователи на внутренних и внешних. К внешним пользователям относятся участники (собственники) организации, настоящие и потенциальные инвесторы, кредитующие банки, поставщики, налоговые и финансовые органы, обслуживающие банки, правительственные органы, страховые организации, покупатели, а также аудиторские организации. К внутренним пользователям относятся совет директоров, правление, руководители подразделений, менеджеры, служащие. [10, с. 25]

Рис. 2 Схема пользователей бухгалтерской (финансовой) отчетности.

Федеральный закон «О бухгалтерском учёте» – N 402-ФЗ – устанавливает единые требования к бухучёту и к финансовой отчётности. Этот закон создаёт правовой механизм, который регулирует бухгалтерский учет. [12, с. 126]

Все организации должны производить заполнение форм бухгалтерской (финансовой) отчетности на основе данных синтетического и аналитического учета, которые обобщены и сгруппированы в соответствии с действующими 6нормативными документами. Из этого можно сделать вывод, что бухгалтерская (финансовая) отчетность является итоговым этапом учетного процесса в целом. При этом организация самостоятельно выбирает конкретные способы и приемы ведения учета, а также составление бухгалтерской отчетности. Бухгалтерская (финансовая) отчетность предприятия должна давать достоверные сведения о финансовом и имущественном положении. Для обеспечения этих сведений на предприятии должна проводиться инвентаризация. Бухгалтерская (финансовая) отчетность должна включать в себя данные деятельности всех подразделений. Если этих данных недостаточно для формирования полного представления о финансовом положении предприятия, то в бухгалтерскую (финансовую) отчетность предприятия включают соответствующие дополнительные показатели и пояснения, которые рекомендованы Минфином РФ.

Бухгалтерская (финансовая) отчетность включает в себя данные деятельности всех его подразделений. Показатели об отдельных доходах, активах, обязательствах, расходах раскрываются обособленно в бухгалтерской (финансовой) отчетности в возможности их существенности и если без знания о них заинтересованных пользователей невозможна оценка финансового положения предприятия или финансовых результатов его деятельности.

Существенным считается тот показатель, если его не раскрытие влияет на экономическое решение заинтересованных пользователей. Существенной признается сумма, отношение которой к общему итогу составляет не менее 5% за отчетный год.

По новым требованиям законодательства (вступившим в силу с первого января 2013 года) каждое предприятие должно вести бухгалтерскую документацию. Даже те организации, которые действуют на упрощенной системе налогообложения.

Законодательная база Согласно требованиям Министерства финансов, каждое предприятие должно отражать результат своей деятельности документально, в частности – вести учет всех активов и обязательств. То есть каждая хозяйственная, имущественная, финансовая и иная операция – даже покупка шариковой ручки – должна быть зафиксирована [17, с. 136].

В конце календарного года каждое предприятие на основе первичной документации готовит общий отчет и предоставляет его в Налоговую службу и Государственный комитет статистики. Таким образом осуществляется государственный контроль за предпринимательской деятельностью.

Как уже упоминалось выше, ежегодно предприятия сдают сведения о деятельности за отчетный период в контролирующие органы. Информация должна быть структурирована и изложена согласно действующим правилам, к тому же на бланках установленного образца. Ежегодно все организации подают: бухгалтерский баланс; отчет о финансовых результатах. При необходимости, если требуется более полно отобразить какие-нибудь позиции баланса или отчета, можно прилагать к обязательному пакету документов пояснительную записку, графики и дополнительные отчеты – но это не является непременным требованием.

Организации, которые согласно законодательству должны предоставлять сведения о своем финансовом положении и результатах за год в публичный доступ, должны проходить аудит, перед тем как публиковать документы.

Вместе с публикацией баланса и отчета о финансовых результатах всем заинтересованным должно быть представлено и заключение аудиторов, более того, без оценки и подписи проверяющих отчетность считается недействительной. Раньше заключение аудиторов требовалось предоставлять и в органы государственного контроля, но с 2013 года это требование отменили [17, с. 139].

Сущность бухгалтерской отчетности – это обобщение данных текущего бухгалтерского учета в виде удобных таблиц, графиков и прочих установленных форм, а также предоставление этих сведений руководителям предприятий, контролирующим органам, потенциальным инвесторам, партнерам или клиентам, или же любому лицу, согласно его правам. Обычно отчетность составляется по мере необходимости: как итог деятельности за календарный год, по требованию проверяющей комиссии или руководства. Поэтому ее можно классифицировать по периодичности составления (годовая и промежуточная), назначению (внешняя и внутренняя), степени обобщения данных (первичная и сводная) по видам и экономическому содержанию.

В зависимости от задач, которые должны решить бухгалтерские отчеты, в них могут быть внесены сведения о деятельности всей организации или же лишь об отдельных филиалах, отраслях производства или структурных подразделений. В зависимости от назначения – внутреннего или внешнего – данные также могут различаться. В публичные отчеты могут включаться лишь общие сведения и показатели, в то время как в во внутреннюю входят самые полные и подробные данные. [17, с. 142]

Таким образом, бухгалтерская (финансовая) отчетность играет очень большую роль в формировании полной и достоверной информации о предприятии, а также обеспечивает полной информацией о финансовом состоянии предприятия.

1.2. Принципы, цели и задачи бухгалтерской отчетности

Отчет компании, либо финансовая отчетность – показывает совокупность учета, которые отражаются в форме некоторых таблиц, а также характеризуют положение компании, с финансовой стороны (предприятия/фабрики/завода и т.д.), за определенный, так называемый отчетный период, а так же дает анализ движения имущества и разных обязательств. Финансовая отчетность компании составляется исключительно из данных, которые предоставляют бухгалтера (бухгалтерский учет). [18, с. 206]

На текущий момент существует только четыре вида финансовой отчетности: [17, с. 56]

- Бухгалтерский баланс: формирует пассивы, а так же активы компании, группирует их и выражает в денежном эквиваленте;

- Отчет об изменении капитала: дает полную информацию о движении капиталов, таких как: уставной, резервный и дополнительный, а еще и об изменении величины нераспределенной прибыли/непокрытого убытка компании;

- Отчет о финансовых результатах: показывает одни из самых важных данных, – это расходы, доходы, общие финансовые результаты с начала года и конкретно до отчетной даты либо отчетного периода, чаще всего они совпадают;

- Отчет о движении средств: дает понять, какая разница между оттоком и притоком средств у компании за отчетный период.

Самой главной целью отчетности является показание состояния компании с финансовой стороны, ее результаты, а так же изменение финансирования на следующий отчетный период. Финансовая отчетность обязательно должна содержать всю информацию про обязательства компании, ее результаты, активы и пассивы, а также те обстоятельства или события, которые изменили активы и пассивы, либо обязательства. Данную информацию могут предоставить всем, в частности она необходима потенциально заинтересованным инвесторам, для принятия каких-либо решений, например покупки того или иного предприятия, либо акций этой компании. Аналогично эти данные могут просмотреть и простые граждане, заинтересованные в данном предприятии, а также поставщики, государственные органы, кредиторы и т.д., которые имеют определенный интерес и хотят его реализовать.

Правила составления финансовой отчётности:

- Правило объективности. Отчетность обязательно должна отражать только правдивую информацию и реальное положение компании, а так же ее дел;

- Правило учета по начислению. В этом правиле следует фиксировать операции связанные не только с деньгами, но и продажи/покупки в кредит, бартер (обмен на равных условиях), обмен активами/пассивами и т.д. Важно фиксировать все до одной сделки, которые имеют хотя бы малый денежный потенциал;

- Правило соответствия. Все финансовые операции должны соответствовать всем параметрам, которые учтены на бумаге;

- Правило разумности. Необходимо, чтобы финансовый учет не засорялся не нужной информацией, т.е. многие детали можно пропускать, которые не играют большой роли;

- Правило консерватизма. Всегда следует избегать включения в отчетность слишком оптимистичной информации, которая в будущем может не оправдать себя. Необходимо только следовать четкому математическому расчету, а также избегать чрезмерной эмоциональности. Финансовая отчетность должна быть четко и тщательно обоснована, желательно циферно.

Бухгалтерская отчётность регламентируется специальными международными и национальными стандартами. Если международная организация одна это International Accounting Standard Committee (IASC), либо в некоторых источниках можно увидеть так International Accounting Standards Board (IASB), разницы нет никакой, это одна и та же организация, то вот национальных столько же, сколько стран существует. Самые известные – это US GAAP в США и UK GAAP, в Великобритании. [20, с.256]

В России отчетность регламентируется законодательством, а конкретнее Законом о бухгалтерском учете и Положениями о бухгалтерском учете. Знания в области бухгалтерского учета, компетентные сотрудники в данной сфере могут обеспечить предприятие корректным ведением бухгалтерской отчетности, что позволит избежать штрафных санкций от налоговых органов и помочь предприятию выйти на новый уровень развития.

Для анализа финансовой отчетности применяются множество показателей, которые выбирают в зависимости от целей анализа. Анализ абсолютных показателей, процентных (сравнение), горизонтальных процентных изменений, вертикальных процентных изменений, анализ тенденций, а также анализ с использованием финансовых коэффициентов. Данные показатели являются важнейшими инструментами для работы и составления финансовой отчетности. В них выражены все показатели за отчетный период предприятия, описаны статьи выявления важнейших отклонений, пути их решения. Также описаны наиболее прибыльные и рентабельные статьи, а так же пути их совершения в будущем.

1.3. Требования к бухгалтерской (финансовой) отчетности

Основные требования составления бухгалтерской отчетности регламентируются Федеральным законом «О бухгалтерском учете» и приложением по бухгалтерскому учету «Бухгалтерская отчетность организации» [20, с. 209].

Исходя из единых основополагающих принципов и правил ведения бухгалтерского учета для всех организаций, являющихся юридическими лицами, независимо от организационно-правовой формы, показатели отчетности должны быть взаимоувязаны и дополнять друг друга.

Информация, содержащаяся в отчетности, должна отвечать определенным качественным признаками: понятность, полнота, достоверность, существенность, нейтральность, сопоставимость.

Понятность информации предоставленной в бухгалтерской отчетности, является важнейшим качеством, по которому отчетность становится полезной пользователям. Суть такого качества информации заключается в том, что содержание бухгалтерской отчетности должно быть доступно для понимания пользователей, даже если они не имеют специальной профессиональной подготовки.

Достоверной и полной считается бухгалтерская отчетность, сформированная в соответствии с правилами, установленными нормативными актами по ведению бухгалтерского учета, и ее данные дают правдивое представление о финансовом положении и финансовых результатах деятельности организации, а также об изменениях и финансовом положении.

Существенность показателей, содержащихся в бухгалтерской отчетности, определяется не столько их количественным выражением, сколько той ролью, которую играет наличие определенной информации в оказанной заинтересованным пользователям в оценке финансового положения и финансовых результатов деятельности организации. Показатель считается существенным, если его отсутствие в отчетности может повлиять на экономические решения пользователей, принимаемые на основе отчетной информации. При формировании показателей отчетности организация сама определят степень существенности того или иного показателя в зависимости от его оценки, характера и конкретных обстоятельств возникновения. При этом существенной признается сумма, отношение которой к общему итогу соответствующих данных за отчетный период составляет не менее 5%.

Сопоставимость бухгалтерской отчетности предусматривает возможность сравнения отчетных данных с показателями предыдущего отчетного периода.

Поэтому в соответствии с этим требованием по каждому показателю бухгалтерской отчетности должны быть приведены данные минимум за два года – отчетный и предшествующий отчетному, иначе данные отчетности не могут характеризовать динамику работы организации и, следовательно, теряют свою аналитичность. Составление бухгалтерской отчетности в сопоставимых единицах позволяет осуществлять сравнимость данных о деятельности аналогичных организаций. Сопоставимость показателей достигается за счет последовательности применения учетной политики от одного отчетного периода к другому.

Соблюдение указанных бухгалтерских принципов и требований при подготовке бухгалтерской отчетности способствует тому, что пользователи отчетной информации могут составить правдивую и объективную картину о деятельности интересующей их организации.

1.4. Пользователи отчетности и сроки ее предоставления

Обязательным условием при сдаче отчётности является её достоверность, искажений быть не должно. Все ошибки в отчётах могут быть преднамеренными (предприниматель и его бухгалтерия намеренно пытаются обмануть проверяющие органы или пользователей финансовой отчётности ради своей выгоды) и непреднамеренными (результат действия или бездеятельности, возникший из-за недосмотра – наличие арифметических и логических ошибок в учёте) [20, с.43].

Финансовую отчётность классифицируют по различным параметрам.

В зависимости от её назначения:

- внутренняя отчётность (используется руководителями, а создаётся согласно правилам, нормам и в сроки, которые установлены руководством предприятия);

- внешняя отчётность (составляется преимущественно для инвесторов и различных кредиторов, а также для налоговых служб, по правилам, которые устанавливает государство).

В зависимости от периода:

- промежуточная отчётность (за квартал, месяц, полугодие). Все организации обязаны подавать годовую и квартальную отчётность собственникам их имущества, органам исполнительно власти и налоговой инспекции, а также другим органам, в чьи обязанности входит получение такой отчётности. Исключение составляют только бюджетные организации;

- годовая (содержит в себе показатели деятельности за отчётный календарный год).

По степени детализации:

- общая (характеризует всю деятельность);

- специальная отчётность (характеризует только отдельные направления деятельности предприятия).

Отчётность должна составляться непрерывно со дня создания организации до снятия её с учёта.

Сроки сдачи бухгалтерской отчётности будут зависеть от того, промежуточная или годовая отчётность сдаётся.

Годовая – сдаётся в течение 90 дней после окончания года (до 01.04 того года, который следует за отчётным). Промежуточная отчётность подлежит сдаче не позже, чем через 30 дней после окончания полугодия или квартала.

Исключением являются только такие организации, которые совсем освобождены от ведения бухучёта, остальные же должны следовать инструкциям.

Сроки хранения финансовой отчётности – не меньше 5 лет. Для годовой отчётности этот срок увеличивается до 10 лет, а при необходимости руководство организации может увеличить период хранения документации.

Состав, сроки предоставления отчётности в соответствующие органы и порядок её оформления строго регламентируется Законом о бухгалтерском учёте, а также национальным стандартом (положением) бухгалтерского учёта.

Сроки подачи деклараций указаны в Налоговом кодексе и других нормативных документах о налогах. Если сроки предоставления бухгалтерской отчетности нарушаются – это карается штрафами. Во время предоставления отчётности теперь не нужно подавать аудиторское заключение, однако при подаче информации в Государственный комитет статистики – такое заключение обязательно.

С 01.01.2013 баланс необходимо сдавать в двух экземплярах – один для инспекции, второй для Государственной статической службы.

К внутренним пользователям бухгалтерской отчетности относятся работники организации руководители различного уровня, экономисты, плановики, аналитики.

К внешним – относятся юридические или физические лица, находящиеся вне организации.

Внешних пользователей можно подразделить еще на 2 группы пользователи, имеющие прямую заинтересованность в успешной деятельности организации банки, поставщики и подрядчики, акционеры и т.д.и пользователи, имеющие косвенную заинтересованность в успешной деятельности организации налоговая служба, внебюджетные фонды, фондовые биржи, профсоюзы и т.д.

В соответствии с действующим законодательством все организации в обязательном порядке и в установленные сроки должны представлять бухгалтерскую отчетность – учредителям, участникам организации или собственникам ее имущества – территориальным органам государственной статистики по месту регистрации – органам, уполномоченным управлять государственным имуществом если организация – МУП – другим органам исполнительной власти налоговым инспекциям.

В установленные законодательством адреса годовая бухгалтерская отчетность предоставляется в течение 90 дней по окончании года, а промежуточная в течение 30 дней по окончании отчетного периода, если иное не установлено законодательством РФ. Конкретная дата представления бухгалтерской отчетности определяется организацией самостоятельно в пределах установленных сроков.

2. Формирование и представление бухгалтерской отчетности

2.1. Состав бухгалтерской (финансовой) отчетности и требования предъявляемые к ней

При составлении бухгалтерской отчетности отчетной датой является последний календарный день отчетного периода. При составлении бухгалтерской отчетности за отчетный год отчетным годом является включительно календарный год с 1 января по 31 декабря.

1-ым отчетным годом для вновь созданных организаций является период с даты их регистрации по 31 декабря соответствующего года. Для организаций, созданных после 31 октября – по 31 декабря следующего года.

Бухгалтерская отчетность является открытой для заинтересованных пользователей, которые могут знакомиться с ней и получать копии.

Годовая бухгалтерская отчетность должна быть утверждена в соответствии с Положением по ведению бухгалтерского учета №34-Н.[2]

Например, в соответствии с федеральным законом от 8 февраля 1998 года №14-ФЗ «Об обществах с ограниченной ответственностью» и федеральном законе «Об акционерных обществах» от 26 декабря 1995 года №208-ФЗ, утверждение бухгалтерского баланса является компетенцией общего собрания участников.

Открытые акционерные общества и другие кредитные учреждения, страховые организации, биржи, инвестиционные фонды обязаны публиковать годовую бухгалтерскую отчетность не позднее 1 июня следующего за отчетным годом.

Состав промежуточной и годовой отчетности различны.

Промежуточная бухгалтерская отчетность включает:

- бухгалтерский баланс (форма №1);

- отчет о финансовых результатах деятельности (форма №2).

Годовая бухгалтерская отчетность включает:

- бухгалтерский баланс (форма №1);

- отчет о финансовых результатах деятельности (форма №2);

- отчет об изменении капитала (форма №3);

- отчет о движении денежных средств (форма №4);

- приложение к бухгалтерскому учету (форма №5);

- пояснительную записку;

- аудиторское заключение, которое подтверждает достоверность бухгалтерской отчетности.

Вместе с тем субъекты малого предпринимательства, которые применяют упрощенную схему налогообложения и не обязанные проводит независимую аудиторскую проверку, имеют право не представлять в составе годовой бухгалтерской отчетности форму №3, №4 и №5, а также пояснительную записку.

Некоммерческие организации имеют право не предоставлять в составе годовой бухгалтерской отчетности форму №3, №4, №5, но потом им рекомендуется включать в состав отчет о целевом использовании полученных средств (форма №6).

Разрешено не предоставлять промышленную годовую отчетность общественным организациям, которые не осуществляют предпринимательскую деятельность и не имеют оборотов по продаже продукции, работ и услуг.

По степени обобщения отчетных данных отчетность бывает:

- первичная;

- сводная.

Первичная отчетность составляет и представляет каждое юридическое лицо самостоятельно.

Сводную отчетность составляет материнская компания по данным, представляемыми организациями, входящими в холдинг.

При формировании показателей бухгалтерской отчетности руководствуются следующими нормативными актами:

1. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ-4/99, утвержденное приказом Минфина от 6 июля 1999 года №43-Н;

2. Приказ Минфина РФ от 13 января 2000 года №4-Н, называющийся «О формах бухгалтерской отчетности организации».

Требования, предъявляемые к бухгалтерской отчетности, сформулированы и изложены в ПБУ-4/99 «Бухгалтерская отчетность организации» и в Приказе 67н «О формах бухгалтерской отчетности» и сводятся к следующему:

1. Бухгалтерская (финансовая) отчетность обязана предоставлять достоверное и полное понятие о финансовом положении организации, а также об имущественном и финансовых результатах её деятельности.

Приказом Минфина РФ №4-Н утверждены образцы форм бухгалтерской отчетности как промежуточной, так и годовой, и указания об их объеме, о порядке составления и представления. Минфин отказался от утверждения единых типов форм бухгалтерской отчетности. Предприятия могут дополнять или сокращать эти формы, включая или исключая определенные показатели. Но предприятие не вправе изменять принципы построения этих форм, например, разрабатывая форму баланса, предприятие должно соблюдать порядок расположения статей по степени возрастания ликвидности, сохранять коды итоговых строк, коды строк разделов и групп статей баланса в том виде, в котором они приведены в образцах.

2. При формировании бухгалтерской отчетности организацией должна быть обеспечена нейтральность информации, т.е. должно быть исключено одностороннее удовлетворение интересов единых групп пользователей перед другими. Бухгалтерская отчетность должна включать показатели деятельности всех филиалов, представительств и других подразделений, включая выделенные на отдельные балансы. Незаполненные показатели и строки должны быть прочеркнуты. По каждому числовому показателю, кроме отчета, составленного за 1-ый отчетный период, должны быть приведены данные минимум за 2 года.

3. В бухгалтерской отчетности должна быть обеспечена сопоставимость данных с показателями за соответствующий период предыдущего года, исходя из изменений учетной политики и нормативных актов по бухгалтерскому учету.

4. Показатели об отдельных активах, обязательствах, доходах, расходах и хозяйственных операциях должны приводиться в бухгалтерской отчетности, обосновано, в случаях их существенности. Существенной признается сумма, отношение которой к общему итогу соответствующих данных, составляет не менее 5%.

5. Содержание и формы бухгалтерского баланса, отчета о прибылях и убытках и пояснений к ним применяются последовательно от одного отчетного периода к другому.

6. Составление и представление бухгалтерской отчетности производится в тысячах рублях без десятичных знаков. Организациям, которые имеют существенные обороты товаров, обязательств, разрешается представлять бухгалтерскую отчетность в миллионах рублях без десятичных знаков. Субъекты малого предпринимательства, малые организации при незначительной сумме активов представляют отчетность в целых рублях.

7. Состав годовой бухгалтерской отчетности подтверждается результатами инвентаризации имущества и финансовых результатов в соответствии с методическими указаниями по инвентаризации, утвержденными приказом Минфина РФ от 13 июня 1995 года №49.

8. Формы бухгалтерской отчетности не должны содержать никаких подчисток и помарок, если выявлено искажение отчетных данных самой организацией и контролирующими органами, то их исправление производится в бухгалтерской отчетности того отчетного периода, в котором были обнаружены искажения её данных.

9. Подписывается бухгалтерская отчетность руководителем и главным бухгалтером и, если у бухгалтера есть удостоверение профессионального бухгалтера, то ставится его номер. Если в организациях учет велся на договорных началах специализированной организацией или специалистом, то отчетность подписывается руководителем специализированной организации или специалистом.

10. Годовая бухгалтерская отчетность представляется в отдельной папке в виде и должна быть составлена в валюте Российской Федерации.

11. В отчетности не допускается зачет между статьями актива и пассива, статьями прибылей и убытков. Бухгалтерский баланс содержит показатели в НЕТТО оценке, то есть за вычетом регулирующих величин. Это значит, что основные средства и нематериальные активы отражаются в балансе по остаточной стоимости.

12. При составлении отчетности должны быть выполнены требования по раскрытию информации об изменениях в учетной политике в организации, которые оказали влияние на финансовое положение и эти изменения должны быть оценены и раскрыты в пояснительной записке.

13. При отражении данных в бухгалтерской отчетности если показатель должен вычитаться из соответствующих показателей при исчислении итогов или имеет отрицательное значение, то он должен записываться в круглых скобках (например, непокрытый убыток).

14. При составлении отчетности в случае выявления организацией неправильного отражения хозяйственных операций текущего периода до окончания отчетного года, исправления производятся записями по соответствующим статьям бухгалтерской отчетности в том же месяце отчетного периода, когда искажения выявлены. При выявлении же неправильного отражения хозяйственных операций в отчетном году после его окончания, но за который бухгалтерская отчетность не утверждена, исправления производятся записями декабря этого года. В случаях выявления организацией в текущем отчетном периоде неправильного отражения хозяйственных операций на счетах бухгалтерской отчетности в прошлом году, исправления в бухгалтерской отчетности после утверждения бухгалтерской отчетности не вносятся.[5]

Бухгалтерский баланс – самая главная форма бухгалтерской отчетности. По международным правилам финансовой отчетности (International Accounting Standard Committee, IASC, комитет, который контролирует данную деятельность), баланс компании обязательно должен содержать такие параметры, как: активы, собственный капитал и обязательства. Он характеризует финансовое, а так же имущественное состояние организации в денежном эквиваленте, на отчетный период.

Баланс всегда состоит только из трех частей: обязательства, капитал и активы. Чаще всего в отчетности они следуют четко друг за другом, хотя бывают исключения. Показывают средства, какие были использованы и используются бизнесом – это активы, а так же кто конкретно предоставил данные средства, а самое главное в каком размере, т.е. сколько – это пункты обязательств и собственного капитала. Все средства, которые имеются у предприятия – это либо заемные средства, предоставленные кредиторами, т.е. обязательства, либо средства предоставленные собственниками, т.е. личный капитал. Поэтому, сумма, которую будут требовать в будущем кредиторы, как минимум должна быть равна сумме активов, для того, чтобы хотя – бы элементарно предприятие работало не в убыток себе, а желательно и развивалось.

Важнейшим отчетом, который проводится на любом предприятии, является бухгалтерский баланс. И главная задача для любого бухгалтера – это его сведение.

Общий баланс делится на два столбца – актив и пассив. Составляя отчетную документацию, бухгалтер должен правильно распределить данные всего учета по этим столбцам. Если итоговая цифра в сумме как первого, так и второго столбца сошлась, это значит, что общий баланс подведен правильно.

Актив – это имущество предприятия или физического лица, от которого ожидается получение прибыли и материальных выгод. Этот термин также активно используется для обозначения имущества предприятия, отображающего его общую стоимость. В бухгалтерском балансе активы отражаются наряду с пассивами, что позволяет увидеть реальные перспективы организации. [17, с. 310]

Активам свойственны три неотъемлемых характеристики:

- Умелое управление позволяет получать выгоду от использования актива;

- Сделка, дающая право на использование актива уже произошла, то есть, он является объектом собственности;

- Использование потенциала актива прочно связано с концентрацией денежных потоков в будущем.

Прежде всего, активы следует разделить на материальные и нематериальные. Первые имеют вполне осязаемую форму и представлены недвижимостью, техникой, ценными бумагами и деньгами, которые отображаются в любой документации.

Нематериальные активы редко подвергают оформленной оценке, но важности от этого они не теряют. На каждом производстве требуются квалифицированные специалисты, а существование венчурной фирмы и вовсе невозможно без ноу-хау.

Активы также отличаются и степенью ликвидности. Наиболее высоколиквидной формой являются наличные деньги, а самыми низкими показателями обладает высокоспециализированная техника.

Согласно установленной форме, в бухгалтерском балансе отображается две основные категории активов предприятия:

- Оборотные – средства, участвующие в ежедневных расходах производства: денежный оборотный капитал, дебиторская задолженность, запасы сырья;

- Внеоборотные – активы, не участвующие в формировании оборота: основные средства, дорогостоящая техника, долгосрочные вложения.

Между тем, суммирование оборотных и внеоборотных активов не всегда позволяет оценить истинную стоимость компании. Поэтому в качестве более объективного показателя используется такая категория, как чистые активы.

Под чистыми активами понимают сумму отображенных в балансе активов за вычетом основных категорий пассивов. В мировой практике именно этот показатель является наиболее значимым и определяет собственный капитал предприятия.

Для расчета чистых активов в бухгалтерский баланс вносят основные категории активов:

- Внеоборотные активы: долгосрочные вложения, нематериальные активы, основной капитал, производственные помещения и незавершенное строительство;

- Оборотные активы: запасы сырья, краткосрочные вложения и депозиты, дебиторскую задолженность партнеров, задолженности учредителей по взносам в уставной капитал.

Второй стороной баланса являются категории пассивов:

- Задолженность по кредитам и прочие долговые обязательства;

- Кредиторская задолженность поставщикам;

- Задолженность акционерам по дивидендам, учредителям по выплате доходов;

- Предстоящие в обозримом будущем расходы.

Чистые активы считают синонимом общего капитала организации, выражающим ее совокупную стоимость на данный момент времени. Но объективность такой оценки становится спорна, потому как в бухгалтерский баланс могут не войти еще три категории: мнимые и фиктивные активы, которые присутствуют лишь на бумаге, и скрытые резервы компании.

Пассивы в бухгалтерском учете находятся с правой стороны и являют собой объединение всех обязанностей предприятия. Их анализ, как правило, осуществляется на базе сведений, полученных из бухгалтерского баланса, причем данные должны быть собраны сразу за несколько отчетных периодов предприятия. После этого определяется динамика развития некоторых статей и производится расчет пути их изменения с течением времени как по цене, так и по их значению в общей структуре. [18, с. 314]

Для финансирования своей деятельности каждое предприятие обычно применяет один из двух вариантов, собственные или заемные средства, разберем данный момент более подробно.

Собственный капитал предприятия вычисляется посредством разности между стоимостью активов и заемных средств. Для его анализа необходимо выявить источники его формирования и возможные риски в случае их изменения. Также есть возможность вычисления способностей организации сохранять и наращивать уже имеющиеся сбережения.

Собственный капитал компании включает в себя средства, полученные от инвесторов и средства накопленные в результате деятельности предприятия. В бухгалтерской отчетности собственный капитал обычно выражается в таких статьях, как уставной, резервный и добавочный капитал, а также нераспределенная прибыль.

Конечно же, активы не возникают беспричинно, пассивы как раз и являются их источниками появления. Как следствие активы формируют пассивы, и это можно увидеть, проведя анализ некоторых примеров.

Уставный капитал – это совокупность взносов учредителей во время создания компании. Его величина вписана в учредительную документацию. Решение о его изменении, как правило, может быть принято только на общем акционерном собрании. Уставной капитал служит для определения минимального объема собственности юридического лица, который дает гарантию его кредиторам.

Резервный капитал создается для того, чтобы была возможность покрыть расходы предприятия в тяжелые для него времена, либо для выплаты дивидендов акционерам и обладателям привилегированных акций в случае недостаточного количества денег для их погашения. Помимо этого, резервные средства также могут быть применены для уменьшения количество обращающихся облигаций компании и выкупа своих же акций для прочих целей. Вместе с тем он также является частью стоимости ее активов. Резервный капитал может сохраняться в любом виде, это не обязательно могут быть денежные средства. Его размер обычно определяется в пределах 5% уставного капитала.

Добавочный капитал является дополнительными средствами, которые образуются во время деятельности предприятия, к примеру, путем переоценки основного капитала компании, бюджетных ассигнований либо эмиссионных доходов. В целом он является достаточно разнородным финансовым источником.

Нераспределенная прибыль – это чистый годовой доход предприятия, который в дальнейшем может быть применен для приобретения различных материалов, основных средств либо их совершенствования, ремонта и т.д., что показывает, что он также является пассивом. Нераспределенная прибыль определяет, насколько увеличилась стоимость активов предприятия за счет самостоятельно сгенерированных денежных средств. Эта стоимость не была распределена среди акционеров и поэтому называется нераспределенной прибылью.

Целевые средства – это материальные либо денежные ресурсы, которые предприятие получило из внешних источников. Таковыми могут являться государство, учредители, контрагенты, физические лица и т.д. Данные средства могут быть предоставлены в виде кредитной помощи, различных взносов в фонд устава либо при совместной работе в форме грантов, субсидий субвенций и т.д.

Займы, кредиты – вид пассива, при котором предприятие получает возможность взять кредит для своих целей (приобретения новой продукции, ремонта оборудования, постройки офиса и пр.).

Важнейшим моментом для определения финансовой стойкости организации является ее способность к генерации доходов, поэтому здесь необходимо регулярно проводить оценку динамики каждой статьи в отчетной документации за несколько отчетных периодов деятельности предприятия. Необходимо удостовериться, что за этот промежуток времени учетная политика предприятия не претерпела серьезных изменений, так как это может оказать серьезное влияние на величину статей пассива.

Если вкратце охарактеризовать что такое пассивы предприятия, то это источники финансирования материально-хозяйственной деятельности, которые необходимы для формирования ее активов. В общей сложности все источники формируют общий капитал, который группируется по различным признакам.

В Российской Федерации существует закон N 402-ФЗ, где в 1 части 14 статьи указано, что годовая бухгалтерская (финансовая) отчётность состоит конкретно из бухгалтерского баланса, отчёта о финансовых результатах и приложений к ним. Если исходить из этого закона, то получается, что годовой бухгалтерский (финансовый) отчет должен именоваться как отчет о финансовых результатах, где прописана прибыль/убыток за отчетный период.

Отчёт о движении денежных средств, данный отчёт компании показывает о тех источниках средств, которые были использованы в определенный период времени, это может быть как с начала года до отчетного периода, так и за определенный месяц/неделю/день. В этом отчете содержится классификация основных источников дохода, выплаты, а также основные статьи расхода, направления расходов и т.д.

Данный отчет показывает всецело ту картину, которая существует на текущий момент в компании, а именно краткосрочная ликвидность (способность быстро продать активы и перевести их в денежный эквивалент), долгосрочная кредитоспособность и после сделать анализ компании с финансовой стороны.

Промежуточная отчётность составляется не на полный отчетный год, а на определенный период, т.е. делается для того, чтобы посмотреть на компанию в разрезе определенного квартала/месяца, каковы были статьи прибыли/убытков, чтобы либо добавить в финансовый отчет дополнительных статей для улучшения работы и прибыльности, либо оставить таким, каков он есть. Промежуточная финансовая отчётность чаще всего состоит из сокращенных форм, хотя могут использоваться и полные версии, это не категорично.

В финансовый учет обязательно должны входить еще такие пункты, как отчетный баланс, отчет о движении средств и финансовые результаты компании. Перечень параметров, которые должны быть опубликованы, четко прописаны законодательством страны, ее стандартами и дополнениями, а так же могут быть изменены в связи с международными стандартами в будущем, из-за часто меняющегося законодательства.

2.2. Порядок предоставления финансовой отчетности

Годовая бухгалтерская (финансовая) отчетность должна предоставляться в органы государственной статистики в обязательном порядке всеми юридическими лицами, обязанными вести бухгалтерский учет, включая применяющих упрощенную систему налогообложения, за исключением государственных (муниципальных) учреждений, кредитных и страховых организаций. [6]

Предоставление годовой бухгалтерской отчетности регламентирует порядок представления обязательного экземпляра бухгалтерской (финансовой) отчетности (утвержден приказом Росстата от 31 марта 2014 года № 220).

Обязательный экземпляр годовой бухгалтерской отчетности за 2015 год предоставляется в течение трех месяцев после окончания отчетного года, т.е. – не позднее 31 марта 2016 года.

Годовая бухгалтерская (финансовая) отчетность предоставляется на основе образцов форм бухгалтерской отчетности, приведенных в приложении к приказу Министерства финансов Российской Федерации от 2 июля 2010 года № 66н с учетом дополнений.

Приоритетный способ предоставления годовой бухгалтерской отчетности в органы государственной статистики – через специализированных операторов связи по телекоммуникационным каналам связи в формате ХML-шаблонов Федеральной налоговой службы. В этом случае организация не обязана предоставлять ее на бумажном носителе:

- Приказ ФНС России от 03.09.2013 № MMВ-7-6/313@ «Об утверждении формата представления бухгалтерской (финансовой) отчетности в электронной форме»;

- Приказ ФНС России от 03.09.2013 № MMВ-7-6/311@ «Об утверждении формата представления бухгалтерской (финансовой) отчетности субъектов малого предпринимательства в электронной форме»;

- Приказ ФНС России от 03.09.2013 № MMВ-7-6/312@ «Об утверждении формата представления бухгалтерской (финансовой) отчетности социально ориентированных некоммерческих организаций в электронной форме».

При предоставлении обязательного экземпляра годовой бухгалтерской (финансовой) отчетности, которая подлежит обязательному аудиту, аудиторское заключение о ней предоставляется вместе с такой отчетностью либо не позднее 10 рабочих дней со дня, следующего за датой аудиторского заключения, но не позднее 31 декабря года, следующего за отчетным годом.

Нарушение порядка предоставления обязательного экземпляра бухгалтерской (финансовой) отчетности, аудиторского заключения, а равно предоставление информации в неполном объеме или в искаженном виде является административным правонарушением, ответственность за которое предусмотрена статьей 19.7 Кодекса Российской Федерации об административных правонарушениях.

3. Процесс подготовки и предоставления бухгалтерской (финансовой) отчетности

3.1. Подготовка и предоставление бухгалтерской (финансовой) отчетности

При подготовке бухгалтерской (финансовой) отчетности следует проанализировать много документов, как работало предприятие в отчетном периоде.

Бухгалтерский баланс является основным документом при подготовке бухгалтерской отчетности. Он дает представление о доходах и расходах предприятия, о его пассивах и активах, о количестве заемных средств, о составе имущества.

При подготовке бухгалтерской отчетности к бухгалтерскому балансу прилагаются отчеты о прибылях и убытках предприятия и о движении наличности. Также нужно составить пояснительную записку, где должны отображаться данные, которые не вошли в бухгалтерский баланс.

Процессы подготовки бухгалтерской (финансовой) отчетности можно разделить на два основных этапа:

- Первый этап включает в себя сбор и подготовку материалов для составления бухгалтерской отчетности. Этот этап необходим, чтобы в свое время выявить ошибки, которые были допущены при введении бухгалтерского учета в отчетном периоде, а затем использовать только достоверные данные для подготовки бухгалтерского отчета. Сбор необходимой информации за отчетный период позволяет вовремя выявить ошибки, которые могут искажать бухгалтерский учет на производстве.

Точный анализ финансовой информации при подготовке бухгалтерской (финансовой) отчетности позволяет своевременно исправлять ошибки, не собирая их от одного отчетного квартала к следующему. Необходимо понимать то, что недостоверные данные, которые используются при подготовке бухгалтерской отчетности, могут стать причиной штрафных санкций со стороны налогового органа.

- На втором этапе вся собранная и проверенная информация заносится в необходимые формы отчетности.

Эти формы разные и зависят от того, по какой системе работает предприятие, за какой отчетный период идет подготовка бухгалтерских сведений. После того, как документы все готовы, они должны быть все подписаны и скреплены печатью, а затем направлены в заинтересованные органы.

Порядок представления отчетности представляет собой следующее, если у предприятия есть дочерние и зависимые общества, кроме личного бухгалтерского отчета, они оформляют сводную бухгалтерскую отчетность, которая включает показатели этих обществ, оказавшихся на территории РФ.

Сводная бухгалтерская отчетность представляет собой систему признаков, в ней отражается финансовое состояние предприятия на отчетную дату, а также финансовые итоги за отчетный период группы объеденных предприятий.

Министерства, ведомства и др. федеральные исполнительные органы предоставляют сводную годовую бухгалтерскую отчетность по компаниям, раздельно по каждому акционерному обществу, часть акций которых прикреплена в федеральной собственности. Эта сводная отчетность предоставляется в Минфин России, в Минэкономики Российской федерации и Госкомстату России в следующие сроки:

-унитарные предприятия – не позже 25 апреля последующего за отчетным годом;

-акционерные общества – не позже 1 августа последующего за отчетным годом. Годовая бухгалтерская отчетность для юридических лиц, которые создали на добровольных началах организации, предоставляется по правилам и в сроки, которые указанные в их учредительных документах.

3.2. Проблемы подготовки и предоставления бухгалтерской (финансовой) отчетности

В современной рыночной экономике существует ряд проблем подготовки и предоставления бухгалтерской (финансовой) отчетности. На мой взгляд, одной из таких проблем является не правильное понимание и применение в практике существующие стандарты бухгалтерского учета. В настоящее время существуют некоторые проблемы в разработке и применении международных стандартов отечественного бухгалтерского (финансового) учета, совершенствование модели подготовки и переподготовки специалистов в области бухгалтерского учета и аудита. Институт профессиональных бухгалтеров России (ИПБР), играет большое значение в решение этих проблем поскольку он объединяет наиболее квалифицированные, профессионально подготовленные учетные кадры, а также имеет возможность участвовать в решении проблем отечественного бухгалтерского учета. [12, с. 95]

В практике многих зарубежных государств пользуются спросом различные модели бухгалтерского учета, которые отвечают международным стандартам. К таким моделям относятся латиноамериканская, англо-американская, и континентальная (европейская). Если мы будем выбирать страну, то она должна соответствовать модели учета. Также нужно учитывать следующие немаловажные факторы: законодательные ,социально-экономические, образовательные, политические, международные факторы. В нашей стране пользуется спросом европейская модель. В ее основу положены французские и немецкие принципы и правила ведения бухгалтерского учета. Эту модель следует использовать с учетом специфических особенностей российской экономики, национальных традиций, достижений в области теории и практики бухгалтерского учета.[15, с. 89] Следующая проблема, это отсутствие использования в финансовом учете автоматизации вычислительных работ. Автоматизация помогла сделать проще алгоритм составления и анализ бухгалтерской отчетности, а также повысить качество и сроки выполнения и составления финансовой информации. Кроме того, надо более усовершенствовать методики учебных дисциплин, чтобы подготовка высококвалифицированных специалистов должна отвечать международным требованиям.

Современная модель подготовки и переподготовки отечественных специалистов по бухгалтерскому учету и аудиту должна отвечать соответствующим требованиям рыночной экономики и региональным потребностям. Это связано с развитием, как содержания, так и организации учебного процесса. Выпускники вузов учетно-аудиторского профиля еще не обладают достаточными знаниями по налогообложению, менеджменту, правовым вопросам, договорным отношениям, кредитованию, финансам, прогрессивным формам ведения бухгалтерского учета и аудита, знаниями аналитической компетенции, умением работать в режиме ситуационного управления. Система высшего учетного образования должна обеспечить разностороннюю и глубокую подготовку специалистов, которые обладают стратегическим мышлением, стремящихся к постоянному обновлению знаний, умеющим прогнозировать события.

Профессиональная подготовка и переподготовка бухгалтеров и аудиторов связана с использованием качественной учебной литературы. До сих пор, к сожалению, отсутствуют четкие научные концепции их разработки дифференцированно для преподавателей и студентов высших, средних и специальных учебных заведений и курсовой сети. Учебники и учебные пособия часто дублируют содержание нормативных документов, излагают материал традиционно. Учебники для вузов по специальности «Бухгалтерский учет и аудит» должны иметь глубокое изложение современного материала по темам, включая вопросы дискуссионного характера; в конце каждой темы – контрольные вопросы. Они должны постоянно обновляться и переиздаваться. Необходимо разработать издание учебников и учебных пособий, имеющих отраслевую направленность, а также учебной и методической литературы по переподготовке бухгалтеров и аудиторов. Необходимо совершенствование методики изложения учетных дисциплин, широкое использование активных методов обучения, переподготовка преподавателей.

Благодаря решению этих проблем современная рыночная экономика достигнет высокого уровня.

ЗАКЛЮЧЕНИЕ

В современной рыночной экономике бухгалтерская (финансовая) отчетность играет важную роль, в ней содержится информация, которая служит основой для принятия решения коммерческих, производственных и организационных вопросов: возможные объемы производства и реализации продукции, установление уровня цен на продукцию, возможные скидки с цены при условии досрочной оплаты продукции. Данными бухгалтерской (финансовой) отчетности использует широкий круг внешних пользователей. Бухгалтерская (финансовая) отчетность в обязательном порядке должна быть представлена администрацией организации ее собственникам и государственным органам.

Бухгалтерская отчетность представляет собой систему показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а так же финансовые результаты ее деятельности за отчетный период.

Бухгалтерская отчетность как элемент метода б/у является завершающим этапом учетного процесса. По внешнему виду отчетность представляет собой таблицы, заполненные по данным синтетического и аналитического учета.

В условиях формирования и развития рыночных отношений возрастает значение объективной и достоверной отчетности. Анализ показателей отчетности позволяет определить общую стоимость имущества предприятия, величину собственного капитала предприятия и заемных средств.

Самой главной целью отчетности является показание состояния компании с финансовой стороны, ее результаты, а так же изменение финансирования на следующий отчетный период. Финансовая отчетность обязательно должна содержать всю информацию про обязательства компании, ее результаты, активы и пассивы, а также те обстоятельства или события, которые изменили активы и пассивы, либо обязательства. Данную информацию могут предоставить всем, в частности она необходима потенциально заинтересованным инвесторам, для принятия каких-либо решений, например покупки того или иного предприятия, либо акций этой компании. Аналогично эти данные могут просмотреть и простые граждане, заинтересованные в данном предприятии, а также поставщики, государственные органы, кредиторы и т.д., которые имеют определенный интерес и хотят его реализовать.

В данной работе были проанализированы проблемы подготовки и предоставления бухгалтерской (финансовой) отчетности. На мой взгляд, в бухгалтерской (финансовой) отчетности существует великое множество проблем, которые тормозят развитие этого направления. Это и ненадлежащее понимание, и применение существующих стандартов бухгалтерского учета, отсутствие использования в финансовом учете автоматизации вычислительных работ. Кроме того, надо усовершенствовать методики учебных дисциплин, чтобы подготовка высококвалифицированных специалистов должна отвечать международным требованиям.

Я считаю, что высшим учебным заведениям не хватает специализированной учебной литературы, выпускникам этих заведений не хватает опыта. Несмотря на все эти проблемы современная бухгалтерская (финансовая) отчетность смело шагает вперед и с каждым годом набирает обороты

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Федеральный закон от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете». Режим доступа: http://base.garant.ru/70103036/

- Приказ от 29 июля 1998 г. N 34н «Об утверждении положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации». Режим доступа: http://base.garant.ru/12112848/

- Федеральный закон Российской Федерации от 8 февраля 1998 г. N 14-ФЗ. Режим доступа: http://ivo.garant.ru/#/document/12109720/paragraph/255790:1

- Федеральный закон от 26.12.1995 N 208-ФЗ (ред. от 29.06.2015) «Об акционерных обществах». Режим доступа:http://ivo.garant.ru/#/document/10105712/paragraph/5708525:3

- Приказ Минфина РФ от 6 июля 1999 г. N 43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99» (с изменениями и дополнениями). Режим доступа: http://base.garant.ru/12116599/

- Приказ Минфина РФ от 6 июля 1999 г. N 43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99» (с изменениями и дополнениями).

- Приказ Минфина РФ №67н «О формах бухгалтерской отчетности организаций» от 22.07.2003 [Электронный ресурс]. – М., [2016].

- Приказ Минфина РФ № 66н «О формах бухгалтерской отчетности организаций» от 02.07.2010 [Электронный ресурс]. – М., [2016].

- Приказ Минфина РФ от 13 июня 1995 г. N 49 «Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств» (с изменениями и дополнениями). Режим доступа: http://base.garant.ru/10103513/

- Алексеева, Г.И. Бухгалтерский учет: Учебник / С.Р. Богомолец, Г.И. Алексеева, Т.П. Алавердова; Под ред. С.Р. Богомолец. – М.: МФПУ Университет, 2013. – 720 c.

- Балабанов И.Т. Финансовый анализ и планирование хозяйствующего субъекта. – 2-е изд., доп. – М.: Финансы и статистика, 2014. – 235 с.

- Бархатов, А.П. Бухгалтерский учет внешнеэкономической деятельности: Учебное пособие / А.П. Бархатов. – М.: Дашков и К, 2013. – 268 c.

- Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретация / Л.А. Бернстайн. – М.: Финансы и статистика, 2014. – 624 с.

- Варламов, С. Бухгалтерский учет в торговле / С. Варламов, М.В. Марчук. – СПб.: Питер, 2013. – 128 c.

- Касьянова, Г.Ю. Бухгалтерский учет: просто о сложном: Самоучитель по формуле «три в одном»: бухучет + налоги + документооборот / Г.Ю. Касьянова. – М.: АБАК, 2013. – 728 c.

- Кровелицкая, Л.П. Бухгалтерский учет в коммерческих банках: Учебное пособие / Л.В. Усатова, М.С. Сероштан, Е.В. Арская. – М.: Дашков и К, 2012. – 392 c.

- Пошерстник Н.В. Бухгалтерский учет на современном предприятии. – М.: ТК Велби, Проспект, 2015. – 552 с.

- Савицкая Г.В., Анализ хозяйственной деятельности.2-е изд., испр. и доп. – Минск: РИГТО, 2014. – 367 с.

- Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами. Учеб. пособие для вузов. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАЦА, 2013. – 639 с.

- Шеремет А.Д., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА-М, 2014. – 237с.

- Банк России – как системообразующий элемент национальной банковской системы

- Финансы акционерных обществ (СУЩНОСТЬ ФИНАНСОВ АКЦИОНЕРНЫХ ОБЩЕСТВ)

- Государственное регулирование инвестиционной деятельности РФ

- Математические модели принятия решений: классификация математических моделей задач ПР. Общая характеристика и особенности рассматриваемых классов моделей

- Аналитический обзор моделей принятия решения

- Нечеткая логика и нейронные сети в теории и на практике

- Роль лица, принимающего решения

- Нечеткая логика и нейросети

- Аппаратная платформа персонального компьютера

- «Проектный офис: принципы и этапы формирования» .

- Особенности составления и представления управленческой отчетности

- Налоговый учет расходов при реализации имущества