Анализ структуры денежных потоков

Содержание:

ВВЕДЕНИЕ

Для осуществления нормальной жизнедеятельности организация должна располагать оптимальной суммой денежных средств. Недостаток средств может негативно отразиться на деятельности организации и привести к неплатежеспособности, снижению ликвидности, убыточности и даже прекращению функционирования организации в качестве хозяйствующего субъекта рынка. Избыток денежных средств также может иметь отрицательные последствия для организации. Избыточная денежная масса, не вовлеченная в производственно-коммерческий оборот, не приносит дохода. Следовательно, необходимы систематический детальный анализ и оценка денежных потоков организации.

Целью написания данной курсовой работы является изучение методики анализа структуры денежных потоков организации на примере ПАО «ОТИСИФАРМ». Бухгалтерский учет в компании ведется финансово-бухгалтерской службой, возглавляемой Главным бухгалтером. Основным видом деятельности Общества является оптовая торговля фармацевтическими и медицинскими товарами.

Для достижения поставленной цели необходимо решить следующие задачи:

- раскрыть методические основы анализа денежных потоков;

- изучить показатели денежных потоков, а также факторы, определяющие их величину;

- охарактеризовать методы анализа денежных потоков (прямой, косвенный, коэффициентный).

При написании курсовой работы были использованы такие методы исследования, как: сравнительный анализ, анализ относительных показателей (коэффициентов), балансовый, вертикальный, горизонтальный анализ и другие.

1. Теоретические основы анализа движения денежных потоков предприятия

1.1 Роль и значение анализа движения денежных потоков предприятия

Денежный поток характеризует степень самофинансирования предприятия, его финансовую стабильность, финансовый потенциал, доходность. Финансовое благополучие предприятия во многом зависит от притока денежных средств, обеспечивающих покрытие его обязательств. Отсутствие минимально-необходимого запаса денежных средств может указывать на финансовые затруднения. Избыток денежных средств может быть знаком того, что предприятие терпит убытки.

В этом и заключается важная роль анализа денежных потоков, создающего основу для формирования эффективной политики и принятия управленческих решений руководством организации, которая обусловлена рядом причин:

- денежные потоки обслуживают функционирование организации практически во всех аспектах деятельности;

- оптимальные денежные потоки обеспечивают финансовую устойчивость и платежеспособность организации;

- рационализация денежных потоков способствует достижению ритмичности производственно-коммерческого процесса организации;

- эффективное управление денежными потоками сокращает потребность организации в привлечении заемного капитала;

- оптимизация денежных потоков является предпосылкой ускорения оборачиваемости капитала организации в целом;

- рациональное использование высвободившихся денежных средств в результате оптимизации денежных потоков способствует расширению масштабов производства и росту выручки от продажи продукции, товаров (работ, услуг), получению дополнительных доходов.

Таким образом, цель анализа денежных потоков — это получение необходимого объема их параметров, дающих точную и своевременную характеристику направлений поступления и расходования денежных средств, объемов, состава, структуры, объективных и субъективных, внешних и внутренних факторов, оказывающих различное влияние на изменение денежных потоков [2].

1.2. Источники информации, приемы и способы анализа структуры денежных потоков

Основными источниками для анализа денежных потоков являются «Бухгалтерский баланс» и «Отчет о движении денежных средств» составленные за отчетный год в разрезе видов деятельности предприятия.

Отчет о движении денежных средств представляет собой обобщение данных о денежных средствах, а также высоколиквидных финансовых вложениях, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (далее - денежные эквиваленты) [2].

В отчете о движении денежных средств отражаются платежи организации и поступления в организацию денежных средств и денежных эквивалентов, а также остатки денежных средств и денежных эквивалентов на начало и конец отчетного периода [3].

В составе отчета выделяют три вида деятельности, которые представлены на рисунке 1.

Операционная (текущая)

Финансовая

Инвестиционная

Рисунок 1. Виды деятельности предприятия

Денежные потоки организации от операций, связанных с осуществлением обычной деятельности организации, приносящей выручку, классифицируются как денежные потоки от текущих операций. Денежные потоки от текущих операций, как правило, связаны с формированием прибыли (убытка) организации от продаж.

Информация о денежных потоках от текущих операций показывает пользователям бухгалтерской отчетности организации уровень обеспеченности организации денежными средствами, достаточными для погашения кредитов, поддержания деятельности организации на уровне существующих объемов производства, выплаты дивидендов и новых инвестиций без привлечения внешних источников финансирования. Информация о составе денежных потоков от текущих операций в предыдущих периодах в сочетании с другой информацией, представляемой в бухгалтерской отчетности организации, обеспечивает основу для прогнозирования будущих денежных потоков от текущих операций [1].

Примерами денежных потоков от текущих операций являются:

а) поступления от продажи покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

б) поступления арендных платежей, роялти, комиссионных и иных аналогичных платежей;

в) платежи поставщикам (подрядчикам) за сырье, материалы, работы, услуги;

г) оплата труда работников организации, а также платежи в их пользу третьим лицам;

д) платежи налога на прибыль организаций (за исключением случаев, когда налог на прибыль организаций непосредственно связан с денежными потоками от инвестиционных или финансовых операций);

е) уплата процентов по долговым обязательствам, за исключением процентов, включаемых в стоимость инвестиционных активов в соответствии с Положением по бухгалтерскому учету "Учет расходов по займам и кредитам" (ПБУ 15/2008);

ж) поступление процентов по дебиторской задолженности покупателей (заказчиков);

з) денежные потоки по финансовым вложениям, приобретаемым с целью их перепродажи в краткосрочной перспективе (как правило, в течение трех месяцев).

Денежные потоки организации от операций, связанных с приобретением, созданием или выбытием внеоборотных активов организации, классифицируются как денежные потоки от инвестиционных операций.

Информация о денежных потоках от инвестиционных операций показывает пользователям бухгалтерской отчетности организации уровень затрат организации, осуществленных для приобретения или создания внеоборотных активов, обеспечивающих денежные поступления в будущем [1].

Примерами денежных потоков от инвестиционных операций являются:

а) платежи поставщикам (подрядчикам) и работникам организации в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов, в том числе затраты на научно-исследовательские, опытно-конструкторские и технологические работы;

б) уплата процентов по долговым обязательствам, включаемым в стоимость инвестиционных активов в соответствии с ПБУ 15/2008;

в) поступления от продажи внеоборотных активов;

г) платежи в связи с приобретением акций (долей участия) в других организациях, за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

д) поступления от продажи акций (долей участия) в других организациях, за исключением финансовых вложений, приобретенных с целью перепродажи в краткосрочной перспективе;

е) предоставление займов другим лицам;

ж) возврат займов, предоставленных другим лицам;

з) платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

и) поступления от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам), за исключением финансовых вложений, приобретенных с целью перепродажи в краткосрочной перспективе;

к) дивиденды и аналогичные поступления от долевого участия в других организациях;

л) поступления процентов по долговым финансовым вложениям, за исключением приобретенных с целью перепродажи в краткосрочной перспективе.

Денежные потоки организации от операций, связанных с привлечением организацией финансирования на долговой или долевой основе, приводящих к изменению величины и структуры капитала и заемных средств организации, классифицируются как денежные потоки от финансовых операций [1].

Информация о денежных потоках от финансовых операций обеспечивает основу для прогнозирования требований кредиторов и акционеров (участников) в отношении будущих денежных потоков организации, а также будущих потребностей организации в привлечении долгового и долевого финансирования.

Примерами денежных потоков от финансовых операций организации являются:

а) денежные вклады собственников (участников), поступления от выпуска акций, увеличения долей участия;

б) платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников;

в) уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников);

г) поступления от выпуска облигаций, векселей и других долговых ценных бумаг;

д) платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг;

е) получение кредитов и займов от других лиц;

ж) возврат кредитов и займов, полученных от других лиц.

В отчете содержится информация, вытекающая из записей на счетах бухгалтерского учета денежных средств. Соответственно, отраженные в «Отчете о движении денежных средств» на конец учетного периода, должны соответствовать данным по денежным средствам в «Бухгалтерском балансе».

Реализация методики анализа денежных средств имеет определенную последовательность.

На первом этапе рассматривается динамика объема формирования положительного денежного потока организации (притока денежных средств) по отдельным источникам. Особое внимание необходимо уделить соотношению источников образования положительного денежного потока: внутренних (выручки от продаж) и внешних (полученных займов, кредитов), выявлению степени зависимости от внешних источников.

Второй этап анализа заключается в изучении динамики объема отрицательного денежного потока организации (оттока денежных средств), а также его структуры по направлениям расходования денежных средств.

На третьем этапе анализируется сбалансированность положительного и отрицательного денежных потоков по общему объему.

На четвертом этапе определяются роль показателя чистой прибыли в формировании чистого денежного потока, влияние на него различных факторов: изменения за анализируемый период остатков производственных запасов, дебиторской и кредиторской задолженности, начисленной амортизации, образованных резервов и т.п. Особое место уделяется характеристике «качества чистого денежного потока», т.е. структуре источников его формирования. Высокий уровень качества чистого денежного потока характеризуется ростом удельного веса чистой прибыли, полученной за счет роста выручки от продаж, снижения себестоимости. Низкое качество имеет чистый денежный поток, значительная часть которого получена за счет роста цен на реализованную продукцию, обусловленного в большей степени инфляционными процессами, доходов от прочих операций, чрезвычайных событий и т.п.

Пятый этап – это коэффициентный анализ, в процессе которого рассчитываются необходимые показатели, характеризующие эффективность использования денежных средств в организации. С помощью расчета коэффициентов проводится моделирование факторных систем с целью выявления и количественного измерения разнообразных резервов роста эффективности управления денежными потоками.

Для изучения влияния факторов на формирование положительного, отрицательного и чистого денежных потоков используют прямой, коэффициентный или косвенный метод анализа.

Прямой метод анализа движения денежных средств по видам деятельности организации позволяет оценить :

- объемы и источники получения денежных средств, а также направления их использования в процессе осуществления текущей (обычной) деятельности;

- достаточность собственных средств организации для инвестиционной деятельности;

- необходимость привлечения дополнительных заемных средств в рамках финансовой деятельности;

- прогноз в обеспечении постоянной платежеспособности, т.е. полной и своевременной оплаты текущих обязательств в будущем.

Прямой метод анализа движения денежных средств заключается в рассмотрении данных о положительных и отрицательных денежных потоках организации, сформированных на основе кассового метода путем включения в отчет хозяйственных оборотов, связанных с денежными операциями. Прямой метод основан на сравнении показателей, содержащихся в отчете о движении денежных средств, исчислении и оценке необходимых величин (абсолютных и относительных отклонений, темпов роста и прироста, удельного веса показателей притока и оттока денежных средств) за отчетный период, а также оценке динамики этих показателей [6].

Прямой метод анализа структуры денежных потоков имеет весьма существенный недостаток: он не позволяет проанализировать влияние изменений различных факторов на изменение остатка денежных средств во взаимосвязи с изменением показателей, формирующих финансовые результаты деятельности организации.

Косвенный метод анализа денежных потоков позволяет раскрыть взаимосвязь полученного конечного финансового результата и чистого денежного потока, определить влияние различных факторов финансово-хозяйственной деятельности организации на чистый денежный поток, установить, какие факторы сыграли наиболее существенную роль в плане отвлечения денежных средств, и какие источники были привлечены организацией для компенсации денежной массы [6].

Однако надежность информации, раскрываемой в отчете о движении денежных средств, сформированном косвенным методом, зависит от достоверности отражаемого в отчете о прибылях и убытках конечного финансового результата.

Коэффициентный анализ является неотъемлемой частью анализа денежных потоков. С его помощью изучаются уровни и их отклонения от плановых и базисных значений различных относительных показателей, характеризующих денежные потоки, а также рассчитываются коэффициенты эффективности использования денежных средств организации.

Важным моментом в коэффициентном методе анализа является изучение динамики различных коэффициентов, позволяющее установить положительные и отрицательные тенденции, отражающие качество управления денежными потоками организации, а также разработать необходимые мероприятия для внесения соответствующих коррективов по оптимизации управленческих решений в процессе осуществления хозяйственной деятельности.

На основании данных финансовой отчетности рассчитываются следующие коэффициенты эффективности использования денежных средств:

Для оценки синхронности формирования различных видов денежных потоков рассчитывается коэффициент ликвидности денежного потока в разрезе отдельных временных интервалов (месяц, квартал) внутри рассматриваемого периода (года) [5].

КЛДП=ДПп / ДПо

где ДПп - положительный денежный поток (приток);

ДПо - отрицательный денежный поток (отток) денежных средств за анализируемый период.

Для обеспечения требуемой ликвидности денежного потока этот коэффициент должен иметь значение не меньше единицы. Превышение данной минимальной величины будет генерировать рост остатка денежных средств на конец расчетного периода, т. е. способствовать повышению значения общей платежеспособности предприятия (Оборотные активы / Краткосрочные обязательства).

Коэффициент текущей платежеспособности за год характеризует достаточность денежного потока по текущей деятельности за период.

КплТД= ДПпТД / ДПоТД

где ДПпТД - положительный денежный поток по текущей деятельности за анализируемый период;

ДПоТД - отток по текущей деятельности за анализируемый период.

Оптимальные значения коэффициента платежеспособности находятся в интервале 0,5 – 0,7. Более низкие значения свидетельствуют о зависимости предприятия от внешних источников финансирования и возможной неустойчивости финансового положения. Значение коэффициента платежеспособности выше оптимального уровня свидетельствует о высокой платежеспособности предприятия.

Коэффициент обеспеченности денежными средствами, характеризует, сколько в среднем дней организация сможет работать без дополнительного притока денежных средств.

Кодс=ДСср*365 / ПЛтек

где ДСср - величина денежных средств (средняя за период) рассчитанная по балансу или отчету о движении денежных средств;

ПЛтек - платежи по текущей деятельности.

Достаточность денежного потока по текущей деятельности для погашения обязательств.

Дфин = ЧДПТД / ДПоФД

где ЧДПТД - чистый денежный поток по текущей деятельности;

ДПоФД - оттоки денежных средств по финансовой деятельности.

Высокое значение показателя (больше единицы) свидетельствует о возможности организации за счет собственных средств погашать обязательства.

Коэффициент достаточности чистого денежного потока является одним из важнейших показателей, определяющих достаточность создаваемого организацией чистого денежного потока, с учетом финансируемых потребностей

Кддп = ЧДПтд / (ЗК+З+Д)

где ЧДПтд - чистый денежный поток по текущей деятельности за период; ЗК - выплаты по долго- и краткосрочным кредитам и займам за период;

З - прирост (снижение) остатка материальных оборотных активов за период;

Д - дивиденды, выплаченные собственникам организации за период.

Если значение коэффициента достаточности чистого денежного потока больше или равно единице, это означает, что чистый денежный поток текущего периода был достаточным для увеличения стоимости внеоборотных активов и выплаты дивидендов.

2. Анализ структуры денежных потоков ПАО «ОТИСИФАРМ»

2.1 Анализ денежных средств организации

В первую очередь необходимо рассчитать величину чистого денежного потока с помощью формулы:

NCF = CFO + CFF + CFI, где

CFO – денежные потоки операционной деятельности,

CFF – денежные потоки финансовой деятельности

CFI – денежные потоки инвестиционной деятельности

Таким образом, чистый денежный поток предприятия будет на начало 2016 г. составит 958 084,00 руб., а на 31.12.2016 г. – 3 751 160,00 руб.

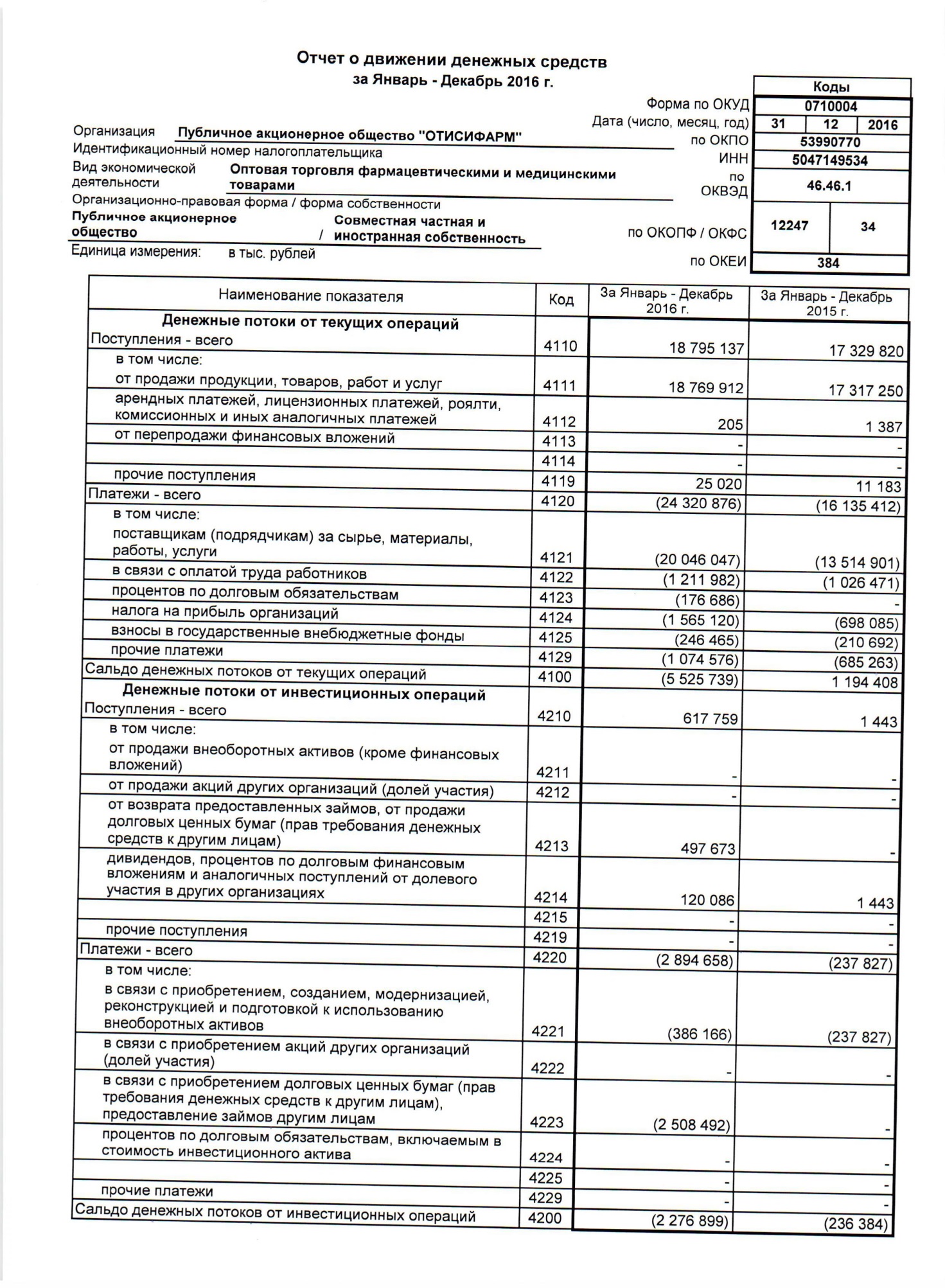

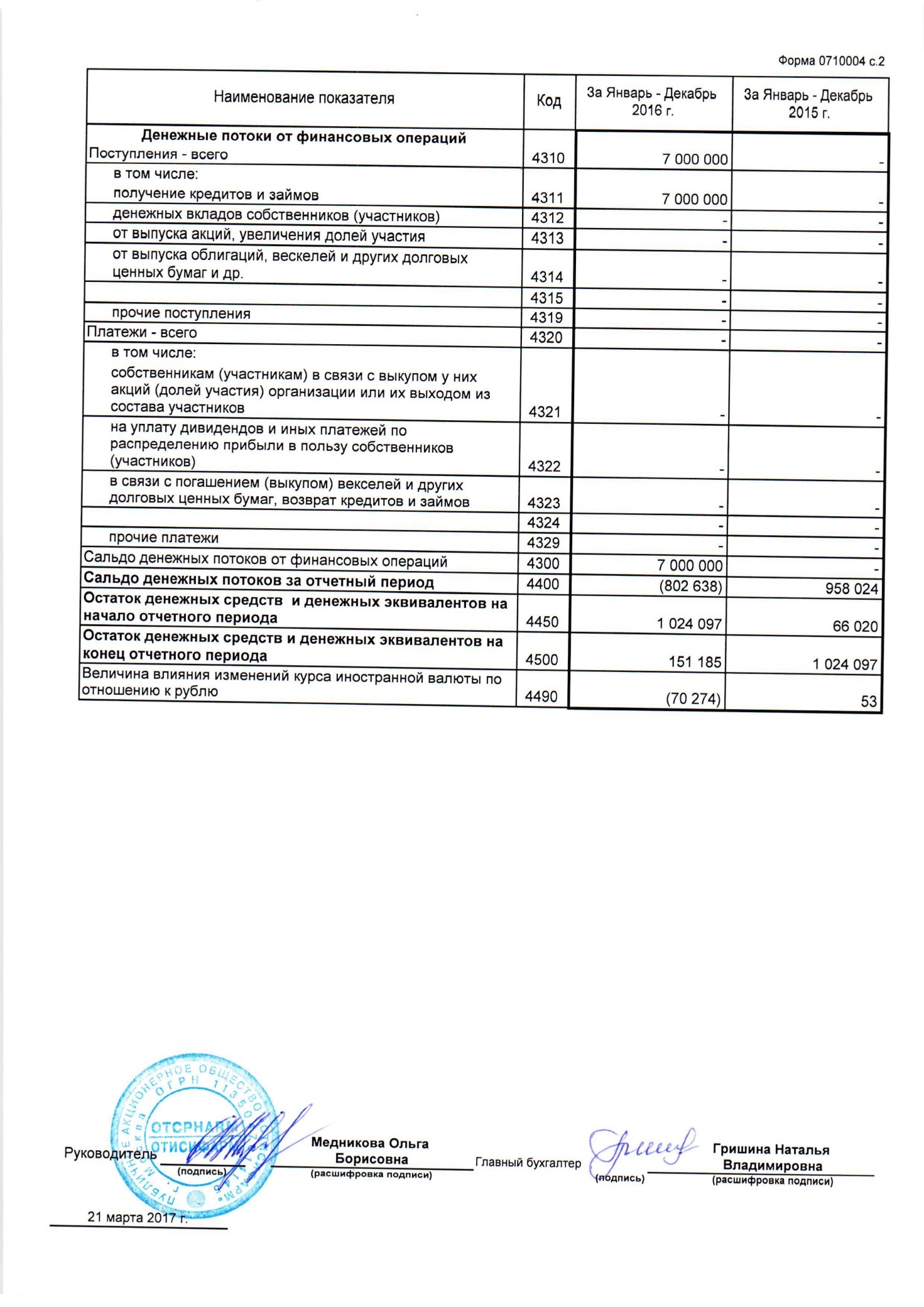

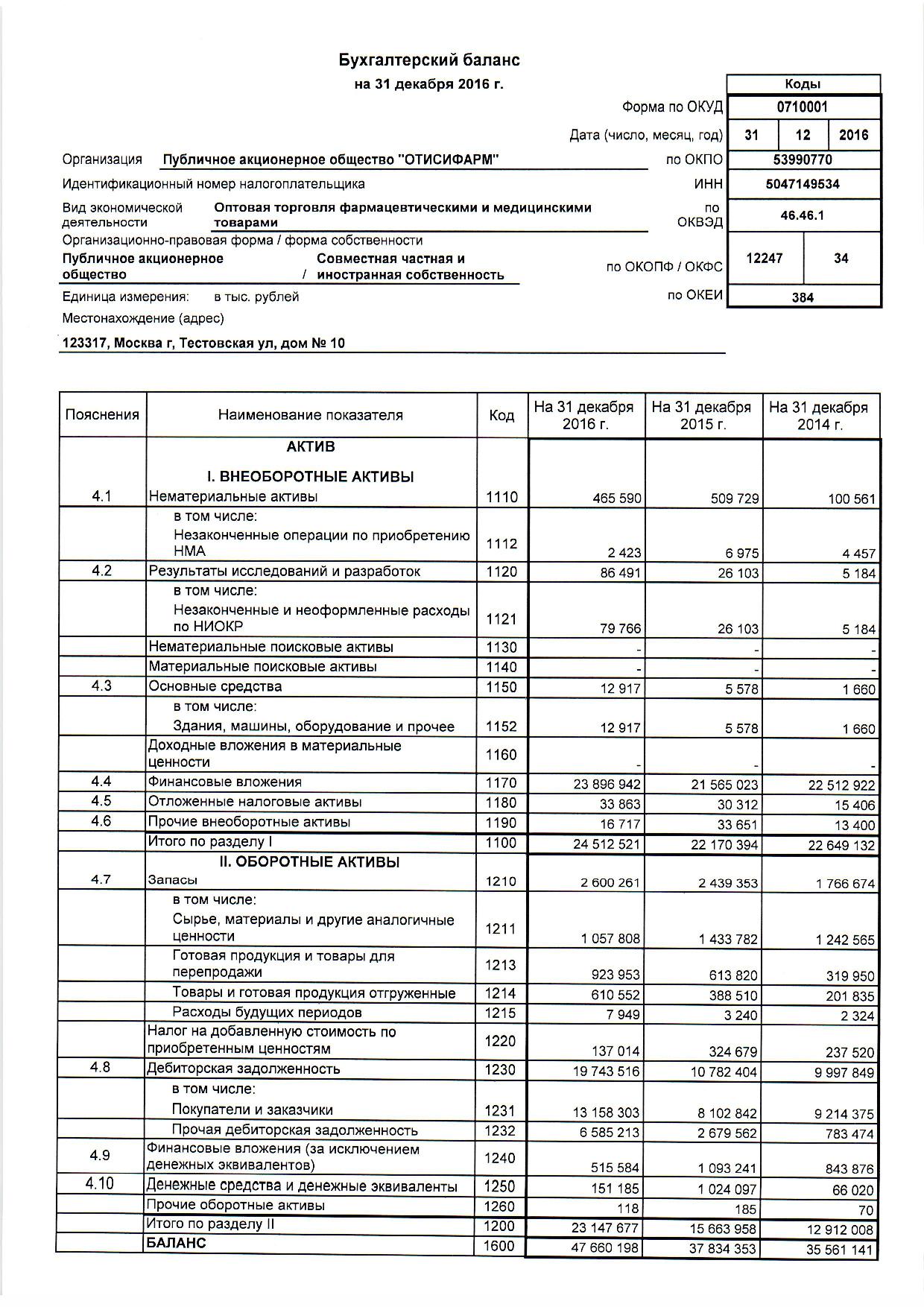

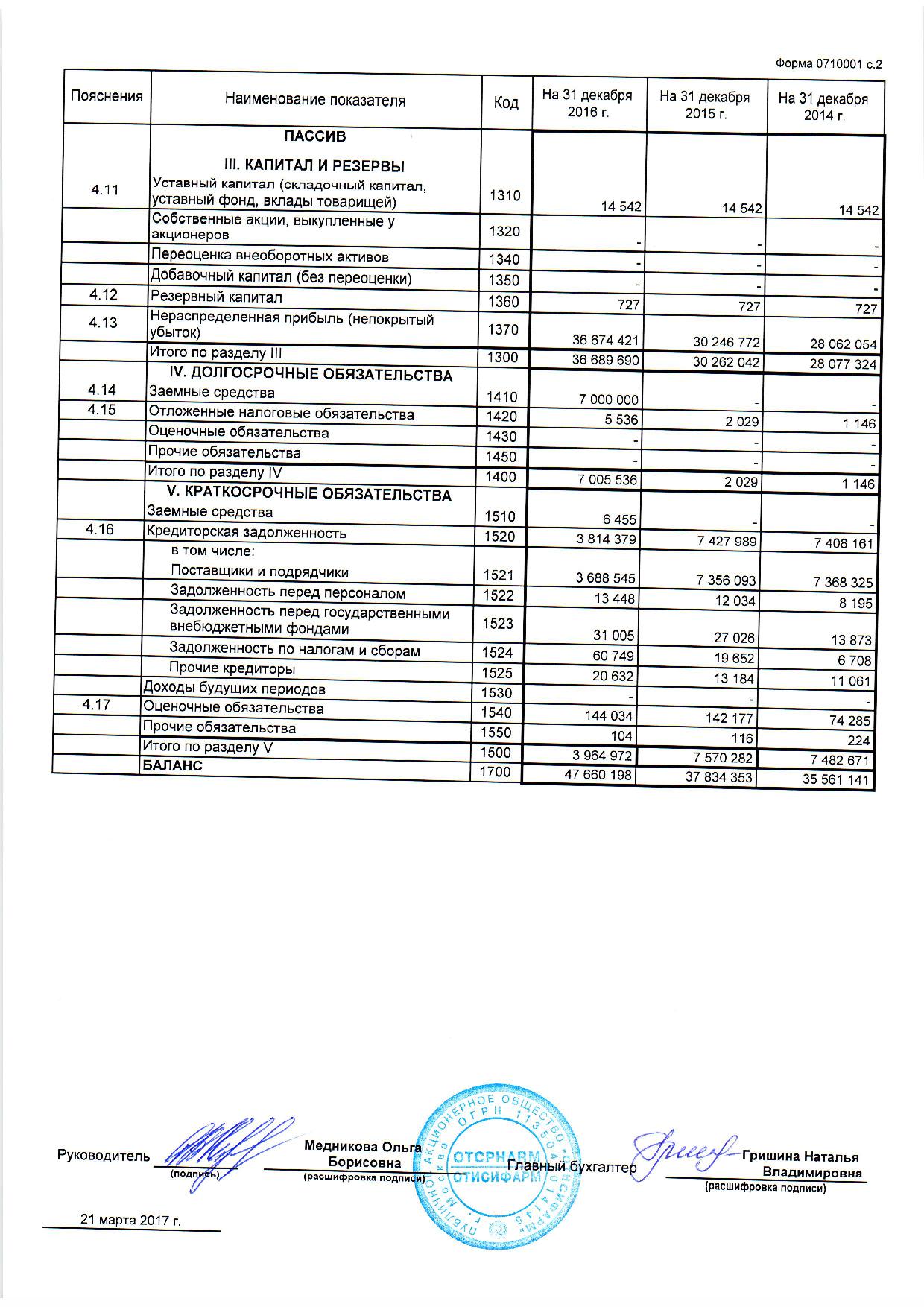

Для анализа движения структуры средств на предприятии используем данные Отчета о движении денежных средств (приложение 1) и Бухгалтерский баланс (приложение 2) за 2016 гг. и проанализируем движение денежных средств от текущей, инвестиционной и финансовой деятельности в динамике, используя коэффициентный метод. Данные расчетов представлены в таблице 1.

Анализ движения денежных средств Таблица 1

|

Показатель |

31.12 2015 г. |

31.12.2016 г. |

|

Коэффициент обеспеченности денежными средствами |

1 |

1 |

|

Коэффициент текущей платежеспособности |

1 |

0,8 |

|

Коэффициент обеспеченности денежными средствами |

1 |

0,9 |

|

Достаточность денежного потока по текущей деятельности |

1 |

1 |

|

Коэффициент достаточности чистого денежного потока |

1 |

1,1 |

Данные, приведенные в таблице 1, свидетельствуют о высокой финансовой устойчивости Общества.

В результате осуществления в 2016 г. производственно-коммерческой деятельности организация существенно увеличила объем денежной массы в части как поступления денежных средств, так и их оттока. Данную ситуацию можно оценить положительно, поскольку она является следствием роста масштабов производства и реализации продукции. Рассматривая показатели денежных потоков по видам деятельности, следует отметить, что наибольший объем денежной массы обеспечивает основную текущую деятельность организации. Из исследуемого Отчета видно, что приток денежных средств составил 1 463 317,00 руб. Это можно считать положительным фактом, так как именно текущая (основная) деятельность должна обеспечивать условие достаточности денежных средств для осуществления операций по инвестиционной и финансовой деятельности.

Сравнение величин притока и оттока денежных средств по инвестиционной деятельности в 2016 г. показало превышение последнего на 616 316,00 рублей. Организация, имея значительные высвобожденные денежные средства от текущей деятельности, активно формировало в 2016 г. свою материально-техническую базу и осуществляло иные долгосрочные вложения, имея целью получение отдачи на вложенные средства в относительно отдаленной перспективе, что вполне может соответствовать производственно-коммерческим целям данной организации.

ЗАКЛЮЧЕНИЕ

Отчет о движении денежных потоков обеспечивает важную информацию о денежных поступлениях компании и ее денежных выплатах в течение отчетного периода, а также информацию об операционной, инвестиционной и финансовой деятельности компании. Несмотря на то, что отчет о финансовых результатах отображает меру успеха компании, денежные средства и движение денежных средств также имеют важное значение для долгосрочного успеха компании. Информация об источниках и направлениях использования денежных средств помогает кредиторам, инвесторам и другим пользователям отчетности о движении денежных средств оценить ликвидность компании, платежеспособность и финансовую гибкость. Основные особенности заключаются в следующем:

- деятельность, которая приводит к движению денежных потоков, подразделяется на три категории: операционная деятельность, инвестиционная деятельность, а также финансовая деятельность.

- компании могут использовать прямой или косвенный метод для представления информации об операционном денежном потоке:

- прямой метод описывает приток операционных денежных средств зависимо от источника (например, денежные средства, полученные от клиентов, денежные средства, полученные от инвестиционного дохода) и отток операционных денежных средств зависимо от направления использования (например, денежные средства, уплаченные поставщикам, денежные средства, уплаченные за использование кредитных ресурсов).

- косвенный метод отображает связь между чистой прибылью и чистым денежным потоком от операционной деятельности путем корректировки чистой прибыли на неденежные изменения и сокращение или увеличение оборотного капитала.

- Отчет о движении денежных средств связан с отчетом о финансовых результатах компании и балансом и частично строится по их данным.

- Несмотря на то, что косвенный метод чаще всего используется компаниями, аналитик обычно может преобразовать его в прямой формат, следуя простому трехступенчатому процессу.

- Аналитик может использовать горизонтально-вертикальный анализ для отчета о движении денежных средств. Есть два подхода к построению вертикального анализа – путем разделения отдельных оттоков или притоков на общую сумму притока и оттока или путем разделения отдельных элементов на сумму выручки.

- В процессе анализа отчета о движении денежных потоков также можно использовать финансовые показатели для измерения прибыльности компании, производительности и финансовой устойчивости.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Приказ Минфина РФ от 02.02.2011 N 11н "Об утверждении Положения по бухгалтерскому учету "Отчет о движении денежных средств" (ПБУ 23/2011)" (Зарегистрировано в Минюсте РФ 29.03.2011 N 20336) [Электронный ресурс] – URL: http://www.consultant.ru

- Анализ хозяйственной деятельности предприятия: Учебник. Ковалёва В.Д. 2010. - 229 c.

- Пучкова С.И. Бухгалтерская (финансовая) отчетность. М.: ИД «ФБК-Пресс», 2014. - 359с.

- Новодворский В.Д., Метелкин Е.А. Об "Отчете о движении денежных средств. // Бухгалтерский учет. - 2014. - №8. – С. 24-28

- Методические указания по проведению анализа финансового состояния организаций [Электронный ресурс] – URL: https://www.audit-it.ru

- Парушина И.В. Анализ движения денежных средств. // Бухгалтерский учет. - 2013. - № 5. - С.50-59.

ПРИЛОЖЕНИ 1

ПРИЛОЖЕНИЕ 2

- ФОРМЫ ПРОЯВЛЕНИЯ ДЕВИАНТНОГО ПОВЕДЕНИЯ В ОРГАНИЗАЦИИ)

- Право потребителей на информацию о товарах (ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ПО ТОВАРУ И ТОВАРНОЙ ИНФОРМАЦИИ)

- Использование в деятельности менеджера современных концепции лидерства)

- Общая оценка деловой активности организации

- Разработка предложений по формированию корпоративной культуры ОП ЗАО «Премьер Парк».

- Особенности политики развития персонала предприятий

- Роль человеческого фактора в менеджменте. Кадровая политика в менеджменте

- Менеджмент человеческих ресурсов (Анализ кадровой политики предприятия)

- Влияние кадровой стратегии на работу службы персонала (ООО «РиЛиДез»)

- «Методы управленческой деятельности на государственном и муниципальном уровнях»

- Управление поведением в конфликтных ситуациях (на примере компании «Яндекс»)

- Политика психологической поддержки персонала в системе стратегического управления кадровым направлением деятельности организации (ООО «ГТС»)