Сущность и значение бухгалтерского баланса предприятия

Содержание:

Введение

В процессе осуществления своей деятельности предприятия вступают в хозяйственные связи с разными предприятиями, организациями и физическими лицами должны не допустить банкротства предприятия в условиях рыночной экономики. Они должны хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую - заемные.

Оценка платежеспособности предприятия осуществляется на основе характеристики ликвидности.

Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В тоже время ликвидность характеризует не только текущее состояние расчетов, но и перспективу.

Ликвидности баланса представляет собой возможности предприятия обратить активы в наличность и погасить свои платежные обязательства.

Актуальность темы исследования определяется тем, что необходимо выявить и прогнозировать существующие и потенциальные проблемы, производственные и финансовые риски, определять воздействие принимаемых решений на уровень рисков и достижения поставленных целей.

Объектом исследования является организация ОАО "Мосэнерго".

Целью данной курсовой работы является изучение методики анализа ликвидности баланса.

Задачи выполнения курсовой работы:

1. Рассмотреть методику анализа ликвидности баланса;

2. Изучить показатели ликвидности баланса;

3. Сделать анализ ликвидности баланса конкретного предприятия.

Глава 2 Теоретические аспекты анализа ликвидности бухгалтерского баланса организации.

Сущность и значение бухгалтерского баланса предприятия

В бухгалтерском учете баланс рассматривается как способ обобщения и группировки хозяйственных средств предприятия и источников на конкретный момент времени в денежном (стоимостном) выражении.

В бухгалтерском балансе должны быть выполнены следующие требования:

1)Правдивость;

2)Реальность;

3)Единство;

4)Преемственность;

5)Ясность.

Баланс-отчетный документ, составляющийся на первое число месяца и представляется в установленный срок.

Составление баланса является третьим этапом учетного процесса после текущего наблюдения, систематизации и группировки учетной информации. Правильная организация первых двух этапов учета гарантирует достоверность, точность и юридическую обоснованность каждой суммы, указанной в бухгалтерском балансе.

Данные баланса необходимы:

1.для контроля за наличием и структурой средств и источников;

2.для контроля за размещением средств;

3.для контроля за степенью изношенности основных средств предприятия;

4.для анализа финансового состояния и платежеспособности предприятия.

Данные бухгалтерского баланса на начало отчетного периода должны быть сопоставимы с данными бухгалтерского баланса за период, предшествующий отчетному. При этом должны быть учтены все изменения, связанные с реорганизацией, а также с применением Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008).

Основа построения баланса это классификация хозяйственных средств, которые представлены по двум направлениям:

1.по составу и размещению средств - актив баланса;

2.по источникам их формирования и целевому назначению - пассив баланса.

Баланс разделяется на актив и пассив. Они всегда должен быть равны.

Актив баланса состоит из:

- внеоборотные активы (активы, которые используются более 1 года: оборудования, здания, нематериальные активы, долгосрочные вложения и т.п.);

- оборотные активы (активы, которые используют менее 1 года: сырье, материалы, краткосрочная дебиторская задолженность, денежные средства и т.п.).

Пассив Бухгалтерского баланса состоит из трех разделов:

- капитал и резервы (собственные средства владельцев компании);

- долгосрочные обязательства (займы, кредиты и прочая задолженность со сроком погашения более 1 года);

- краткосрочные обязательства (текущая задолженность перед работниками, поставщиками и др. долги, подлежащие выплате в течение 1 года).

Основным элементом бухгалтерского баланса является бухгалтерская статья, которая соответствует конкретному виду имущества, обязательств, источнику формирования имущества.

Балансовые статьи объединяются в группы - разделы баланса. Объединение балансовых статей в группы (разделы) осуществляется исходя из их экономического содержания. Каждая статья (строка) баланса имеет свой порядковый номер, что облегчает ее нахождение и ссылки на отдельные статьи. Для отражения состояния средств в балансе предусмотрены две графы для цифровых показателей на начало отчетного года и конец отчетного периода.

Итоговая сумма остатков средств предприятия в активе и пассиве по строке «Баланс», носит название валюты баланса. Валюта баланса отражает в активной и пассивной частях бухгалтерское соответствие размеров экономических ресурсов организации объему финансовых ресурсов, предоставленных собственниками и кредиторами.

При составлении бухгалтерского баланса как отчета об имущественном состоянии предприятия используется только часть содержащейся на счетах бухгалтерского учета информации в виде сальдо, поэтому бухгалтерский баланс именуют сальдовым.

1.2 Методика анализа ликвидности активов и пассивов организации

Для проведения анализа ликвидности бухгалтерского баланса необходимо использовать саму информацию бухгалтерского баланса и отчетность финансовых результатов.

Ликвидность-Это способность активов превращаться в Ликвидность активов -определяется как величина обратная времени, необходимая для превращения их в денежные средства.

Чем меньше времени необходимо для превращения активов в деньги ,тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Ниже приведены группировки по активу и пассиву, которые осуществляются по отношению к балансу.

Наиболее ликвидные активы

1.Краткосрочные финансовые вложения и деньги

А1( стр 1240+стр1250)

2.Быстрореализуемые активы(краткосрочные)

А2 (стр 1230)

3.Медленно реализуемые(Запасы, НДС, Долгосрочные обязательства, прочие оборотные активы)

А3(стр 1210+стр1220+стр1260)

4.Труднореализуемые активы (внеоборотные активы)

А4( стр 1100)

Группировка пассивов по степени срочности погашения обязательств.

1.Наиболее срочные обязательства( кредиторская задолженность)

П1(стр.1520)

2.Краткосрочные обязательства( краткосрочные кредиты и займы, задолженность учредителя по выплате доходов, прочие краткосрочные обязательства)

П2 ( стр.1510+стр1550)

3.Долгосрочные обязательства( долгосрочные обязательства ,доходы будущего периода и предстоящих резервов)

П3( стр.1440+стр1530+стр.1540)

4.Постоянные или устойчивые пассивы( Итог 3 раздела пассива баланса собственного капитала)

П4(стр1300)

Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1 > П1; А2 >П2; А3 >П3; А4 < П4.

Выполнение первых трех неравенств с необходимостью влечет за собой выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер, но и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличие у предприятия собственных оборотных средств.

Помимо этого нужно рассчитать следующие коэффициенты, которые характеризующие платежеспособность предприятия

1.Текущая ликвидность-Определяет платежеспособность организации на ближайший промежуток времени.

ТЛ=(А1+А2)-(П1+П2)

+ платежеспособная организация

- неплатежеспособная организация

2. Перспективная – свидельствует платежеспособности или неплатежеспособности организации за счет предполагаемых будущих поступлений и платежей.

ПЛ=А3-П3

+ платежеспособна

- неплатежеспособна

4.Общий показатель ликвидности- коэффициент, который выражает способность предприятия рассчитываться по всем видам обязательств – как по ближайшим, так и по отдаленным.

L1= ≥ 1

5.Коэффицент абсолютной ликвидности- Показывает , какая доля краткосрочных долговых обязательств будет покрыта за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. абсолютно ликвидными активами.

L2= ≥ 0,2…0,5

6.Промежуточный коэффицент- это более жесткая оценка ликвидности предприятия. Этот коэффициент также называется "кислотным тестом", и рассчитывается с использованием только части текущих активов - денежных средств, легко реализуемых ценных бумаг и дебиторской задолженности, которые сопоставляются с текущими обязательствами:

L3= ≥ 0,7…0,8 ( допускается 1 )

7.Коэффицент текущей ликвидности- показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

L4= ≥ 1,5…2,5( Если ниже 1,то есть финансовый риск)

8.Коэффицент маневренности капитала- показывает, способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников.

L5= ≥ 0,2…0,5

На основании расчетов делаются выводы и вносятся предложения по улучшению финансового состояния предприятия.

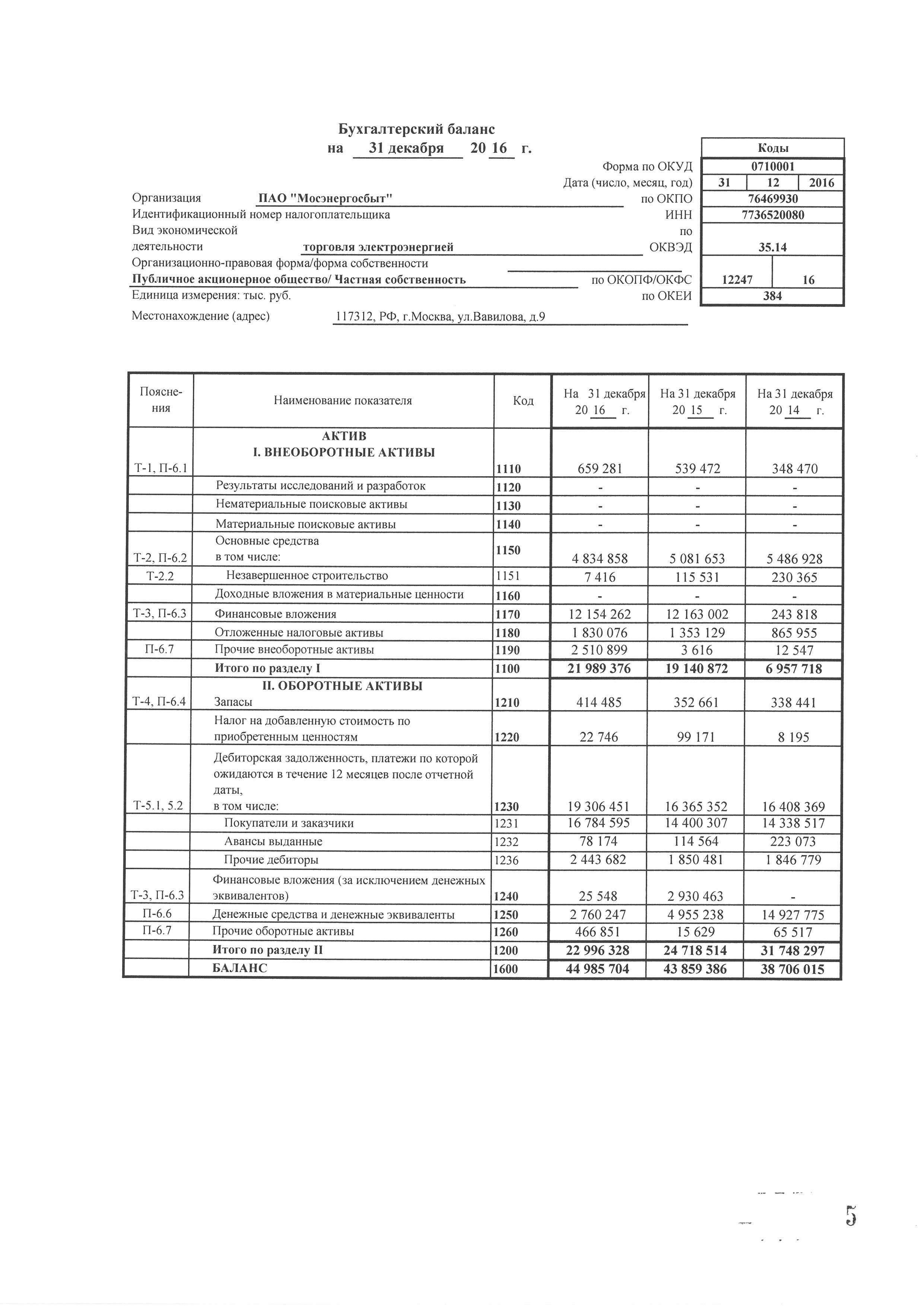

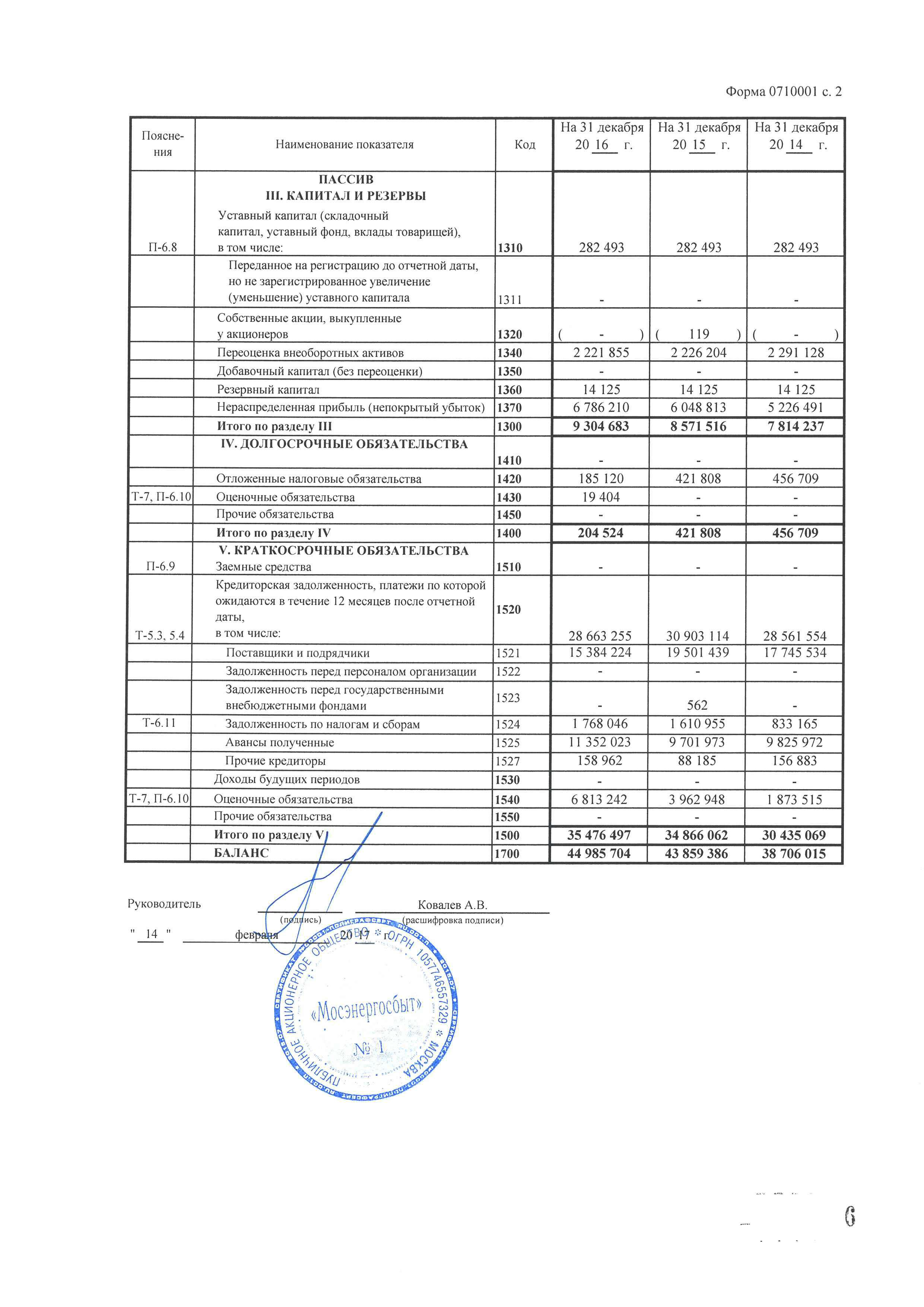

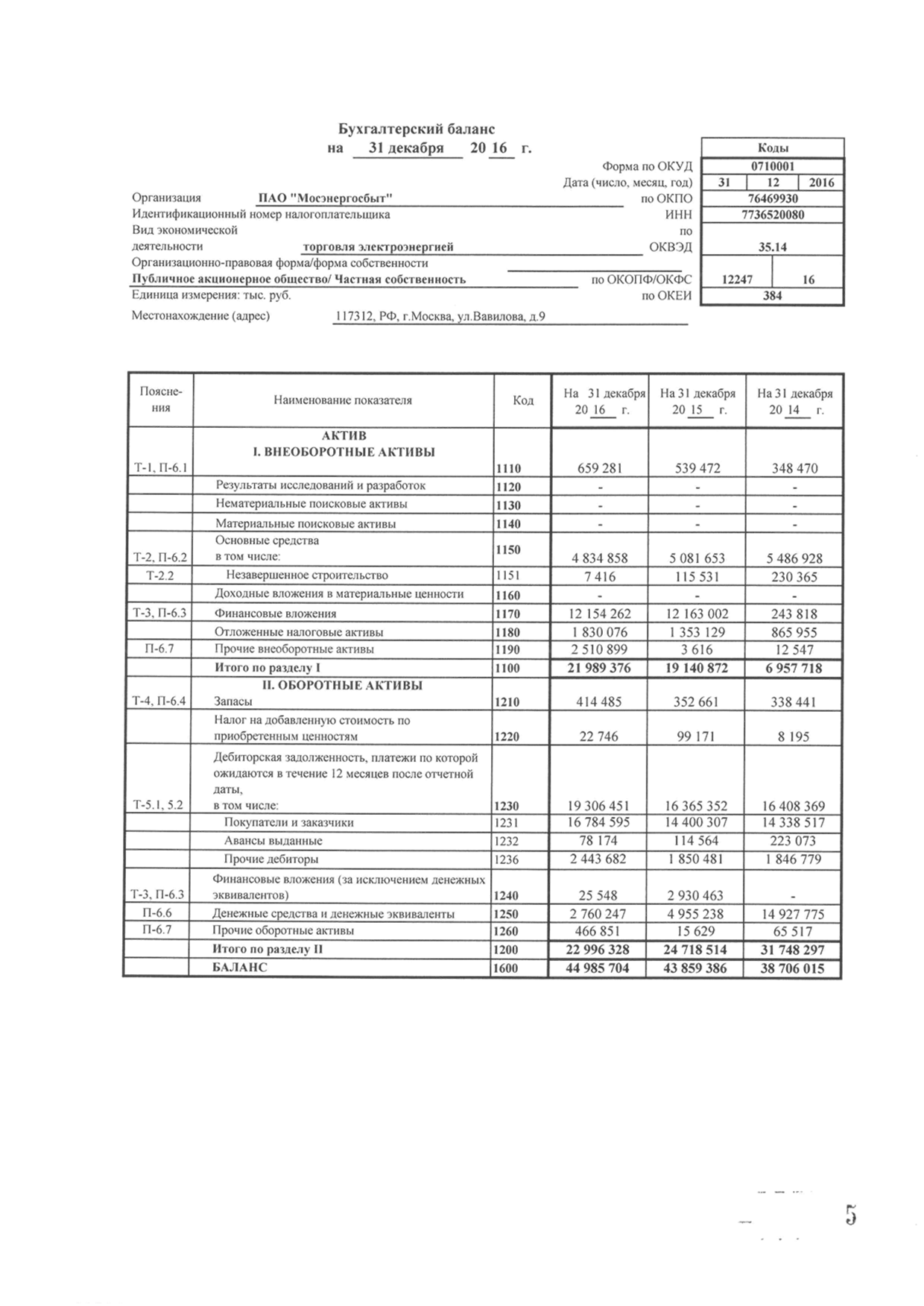

Глава 2 Анализ ликвидности бухгалтерского баланса на примере ПАО” Мосэнергосбыт”

2.1.Организационно – экономическая характеристика

Объектом исследования данной курсовой является предприятие ПАО ”Мосэнергоcбыт”. Организационно-правовая форма организации – Публичное акционерное общество/Частная собственность. Юридический и физический адрес: 117312, г. Москва, ул. Вавилова д 9.

Основными видами предоставляемых услуг организации ПАО “Мосэнергосбыт”

являются:

-

- Покупка и реализация (продажа) электрической энергии.

Основными приоритетами компании являются:

1.Оказание консалтинговых и иных услуг, связанных с реализацией электрической энергии юридическим и физическим лицам.

2.Является основным поставщиком электроэнергии на энергосбытовом рынке Московского региона.

3.Появление новых ценовых категорий, увеличений возможностей для потребителей электроэнергии снижать расходы на энергоснабжение на розничном рынке.

4.Самая большая доля рынка.

5.Современные стандарты обслуживания клиентов.

6. Опыт организации энергосбытовой деятельности на территории МУП и ОПП.

7. Предоставление широкого спектра сопутствующих

энергоснабжению услуг.

8. Увеличение полезного отпуска за счет привлечения

новых клиентов, возврата бывших клиентов и «точеч-

ного» привлечения клиентов за пределами Москвы и

Московской области.

9. Развитие розничной сети: открытие лайт-офисов.

Организационная структура ПАО «Энергосбыт» представлена на рисунке 1. Управление ПАО строится по линейно-функциональной схеме. К основным преимуществам данной структуры можно отнести повышение обоснованности команд управления линейного руководителя за счет привлечения советников, принцип единоначалия и полную ответственность руководителя за принимаемые решения.

Ген.директор

Зам. директора

Главный инженер

Зам.директора по экономике

и финансам

Управление коммерческого учета энергии

Финанс.управление

Директор по городским отд.

Директор по МРО

Отдел методологии ЭСД

Экономическое управление

Отдел планирования ЭСД

ОДС

Управления казначейства

Отдел взаимодействия с сетевыми организациями

Отдел балансов электрической энергии

Отдел по охране труда

Проектная группа по разработке маркетинговой стратегии

Отдел мониторинга

Отдел по работе с подрядными орг.

Рисунок 1. Организационная структура ПАО «Мосэнергосбыт»

Руководство текущей деятельностью Общества осуществляется единоличным исполнительным органом общества. Исполнительным органом является директор подотчетный в своей деятельности общему собранию участников общества. Единоличный исполнительный орган без доверенности действует от имени Общества, в том числе представляет его интересы, совершает сделки , утверждает штаты, издает приказы и дает указания, обязательные для исполнения всеми работниками.

Таблица 1 – Основные экономические показатели предприятия ПАО«Мосэнергосбыт» за 2015 – 2016 гг.

|

показатели |

2016 |

2015 |

(+-) т.р |

|

Выручка, тыс. руб |

290785716 |

265953161 |

+24832555 |

|

Себестоимость, тыс. руб |

95171226 |

90089224 |

+5082002 |

|

Валовая прибыль, тыс. руб |

195614490 |

175863937 |

+19750553 |

|

Коммерческие расходы, тыс. руб |

191462495 |

171907415 |

+19555080 |

|

Прибыль (убыток) от продаж, тыс. руб |

4151995 |

3956522 |

+195473 |

|

Прибыль до налогообложения, тыс.руб |

625753 |

967762 |

-342009 |

|

Чистая прибыль (убыток), тыс. руб |

722697 |

735256 |

-12559 |

|

Всего |

778534372 |

709473277 |

69061095 |

Из данной таблицы мы можем заметить, что на 2016 год у организации экономический рост. Увеличение прибыли на 24832555 т.р; Увеличение себестоимости на 5082002 т.р, Но так же и увеличились коммерческие расходы на 19555080 т.р. Имеется убыток от продаж на 12559т.р. и уменьшение прибыли до налогообложения на 342009 т.р. Таким образом организация имеет убыточную прибыль ,для которой нужно увеличить себестоимость продаж.

2.2.Экономический анализ ликвидности имущества

и обязательств организации

По данным отчетности ПАО «Энергосбыт» рассчитаем показатели ликвидности

|

Актив |

Пассив |

Платежные излишки или недостатки |

|||

|

31.12.15 |

31.12.16 |

31.12.15 |

31.12.16 |

31.12.15 |

31.12.15 |

|

А1 |

А1 |

P1 |

P1 |

||

|

7885702 |

2785795 |

30903114 |

28663255 |

-23017413 |

-25877460 |

|

A2 |

A2 |

P2 |

P2 |

||

|

16365352 |

19306451 |

- |

- |

+16365352 |

+19306451 |

|

A3 |

A3 |

P3 |

P3 |

||

|

467461 |

904082 |

4384756 |

7017766 |

-3917295 |

-6113684 |

|

A4 |

A4 |

P4 |

P4 |

||

|

19140872 |

21989376 |

8571516 |

9304683 |

+10569356 |

+12684693 |

|

ВСЕГО |

|||||

|

43859386 |

44985704 |

43859386 |

44985704 |

0 |

0 |

Текущая ликвидность

ТЛ=(А1+А2)-(П1+П2)

31.12.15

ТЛ= (7885701+16365352)-30903114= - 6 652 061

31.12.16

ТЛ=(2785795+19306451)-28663255= - 6 571 009

Вывод: организация не платежеспособна и не в состоянии стабильно оплачивать текущие счета.

Перспективная ликвидность

ПЛ=А3-П3

31.12.15

ПЛ=467461-4384756= - 3 917 295

31.12.16

ПЛ=904082-7017766= - 6 113 684

Вывод: Организация не платежеспособна за счет предполагаемых будущих поступлений и платежей.

Общий показатель ликвидности

L1=

31.12.15

L1== 0,27

31.12.16

L1= =0,41

Вывод: У организации оборотные активы покроют краткосрочных обязательства.

Коэффициент абсолютной ликвидности

L2=

31.12.15

L2== 0,25

31.12.16

L2== 0,09

Вывод: Нормативное ограничение Кал > 0.2 означает, что каждый день подлежат погашению не менее 20% краткосрочных обязательств организации.

Промежуточный коэффициент

L3=

31.12.15

L3= = 0,78

31.12.16

L3= = 0,77

Вывод: Организация может погасить текущие обязательства.

Коэффициент текущей ликвидности

L4=

31.12.15.

L4= = 0,79

31.12.16

L4= = 3,37

Вывод: Организация способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

коэффициент манёвренности капитала

L5=

31.12.15

L5= = 2,72

31.12.16

L5== 3,56

Вывод: У организации высокая финансовая устойчивость.

Таким образом, организация имеет стабильную финансовую устойчивость. Может погасить все обязательства, но не платежеспособна за счет предполагаемых будущих поступлений и платежей.

Заключение

В ходе проведения изучения и анализа ликвидности баланса организации мы изучили, что ликвидность баланса зависит от степени соответствия величины имеющихся платежных средств величине долгосрочных долговых обязательств. Степень ликвидности определяется продолжительностью временного периода, в течение которого может быть осуществлена трансформация какого - либо актива в денежные средства. Чем короче период, тем выше ликвидность актива.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности погашения.

Список использованной литературы

1.Селезнева Н. Н. Анализ финансовой отчетности организации: учебное пособие / Н. Н. Селезнева, А. Ф. Ионова. - 3-е изд., перераб. и доп. - М.: Юнити-Дана, 2015. – 583с. - режим доступа http:// biblioclub.ru

2.Илышева Н. Н. Анализ финансовой отчетности: учебное пособие / Н. Н. Илышева, С. И. Крылов. - М.: Юнити-Дана, 2015. – 241с. - режим доступа http:// biblioclub.ru

4. Скобелева Е. В., Григорьева Е. А., Пахновская Н. М.Корпоративные финансы. Практикум: учебное пособие, ОГУ, 2015 год -377 с.

5. Коновалов Н. В. Методы финансового анализа как инструменты принятия управленческого решения, Лаборатория книги ,2009 год - 198 с

6.Официальный сайт «Консультант Плюс» http://www.consultant.ru/

Приложение

- Выбор стиля руководства в организации (на примере АО «РТК»)

- Особенности кадровой стратегии торговых организаций.

- Разработка элементов визуальной коммуникации для графического комплекса фестиваля

- Теоретические аспекты коммерческой деятельности организации

- понятие и цели адаптации

- Основания изменения и расторжения гражданско-правовых договоров

- Анализ движения денежных средств. структура движения денежных средств. Взаимосвязь чистой прибыли и движения денежных средств. (Экономическая сущность денежных потоков организации)

- Теоретические основы разгосударствления и приватизации собственности.

- Типы банкетов и современные формы банкетного обслуживания

- Виды бизнес-планирования

- Сущность и способы коммуникации

- «Показатели (оценка) эффективности организационных структур» .