Международный Валютный Фонд (Структура МВФ, цели и роль его кредитов в обеспечении сбалансированности платёжных балансов стран-участниц)

Содержание:

Введение

Институциональная структура международных валютно-кредитных и финансовых отношений включает многочисленные валютно-кредитные и финансовые организации, которые в той или иной мере выполняют функции регулирования международных валютных, кредитных и финансовых отношений, проведения исследований по проблемам валютно-кредитной и финансовой сфер мирового хозяйства, выработки рекомендаций и предложений. Эти организации объединяет общая цель — развитие сотрудничества и обеспечение целостности и стабилизации сложного и противоречивого всемирного хозяйства.

Среди них особое место занимают организации в системе ООН: Международный валютный фонд (МВФ) и группа Всемирного банка – Международный банк реконструкции и развития (МБРР) и три его филиала – Международная ассоциация развития (МАО), Международная финансовая корпорация (МФК) и Многостороннее инвестиционно-гарантийное агентство (МИГА).

Международный Валютный Фонд — межправительственная организация, предназначенная для регулирования валютно-кредитных отношений между государствами–членами и оказания им финансовой помощи при валютных затруднениях, вызываемых дефицитом платежного баланса, путем предоставления кратко– и среднесрочных кредитов в иностранной валюте. Фонд — специализированное учреждение ООН — практически служит институциональной основой мировой валютной системы. МВФ был учрежден на международной валютно-финансовой конференции ООН, проходившей с 01 по 22 июля 1944 года в Бреттон-Вудсе (США, штат Нью–Гэмпшир). Конференция приняла Статьи Соглашения о МВФ, которое является его Уставом и вступило в силу 27 декабря 1945 года; практическую деятельность Фонд начал с 1 марта 1947 года.

Международный валютный фонд играет значительную роль, как в развитии экономик стран-участников, так и в развитии мировой экономики в целом. Поэтому изучение его сущности, методов работы и роли в мировой экономике важно для создания полной ратины функционирования международных экономических отношений. В этом и состоит актуальность рассмотрения данной темы.

В связи с эволюцией мировой валютной системы Устав МВФ трижды пересматривался:

в 1969 году с введением системы СДР;

в 1976 году с созданием Ямайской валютной системы;

в ноябре 1992 года с включением санкции — приостановки права участвовать в голосовании — по отношению к странам не погасившим свои долги Фонду.

Главной целью данной курсовой работы является изучение Международного валютного фонда и его основных функций и направление деятельности.

Следовательно, можно определить следующие задачи данной курсовой работы:

-изучение истории, целей, задач и структуры МВФ;

-рассмотрение деятельности МВФ в валютно-кредитной сфере;

-определение роли и места МВФ в системе международных валютно-финансовых отношений.

Степень изученности данной темы можно назвать сравнительно высокой. Из авторов литературы, в которой рассматривается история МВФ, можно отметить Ван де Вее, Страгис Ю.П., Шевчук Д.А., а деятельность МВФ и его роль в мировой экономике рассматривали Герчиков И.Н., Цыганков Т.М., Козак Г.О. и Ковалевский В.В. В той же степени данная тематика освещается в статьях Буториной Ольга. О финансовом анализе деятельности коммерческого банка писала Жарковская Е.П. Международные валютно-кредитные, и финансовые отношения раскрывает Красавина Л.Н.

Предметом исследования являются функции и направления деятельности международного валютного фонда.

Объектом исследования является МВФ.

Ни одна другая международная организация не подвергалась столь резкой критики со стороны развивающихся стран как МВФ. Фонд оказывает сильное воздействие на социально-экономические процессы в этих регионах, особенно в условиях долгового кризиса. Однако без активного вмешательства Фонда в долговой кризис последствия его для развивающихся стран и мировой кредитной системы было бы гораздо более серьезным.

В первой части данной контрольной работы представлены сущность, основные функции и история МВФ. Вторя часть, раскрывает основные направления деятельности МВФ. В конце работы сделаны выводы.

1. Международный валютный фонд: структура, цели и функции

1.1. Структура МВФ, цели и роль его кредитов в обеспечении сбалансированности платёжных балансов стран-участниц

МВФ (International Monetary Fund. IMF) — межправительственная организация, предназначенная для регулирования валютно-кредитных отношений между государствами-членами и оказания им финансовой помощи при валютных затруднениях, вызываемых дефицитом платежного баланса, путем предоставления кратко- и среднесрочных кредитов в иностранной валюте. Фонд — специализированное учреждение ООН — практически служит институциональной основой мировой валютной системы. МВФ был учрежден на международной валютно-финансовой конференции ООН (1- 22 июля 1944 г.) в Бреттон-Вудсе (США, штат Нью-Гэмпшир). Конференция приняла Статьи Соглашения (Articles of Agreement) о МВФ, которое исполняет роль его Устава и вступило в силу 27 декабря 1945 г.; практическую деятельность Фонд начал с 1 марта 1947 г1.

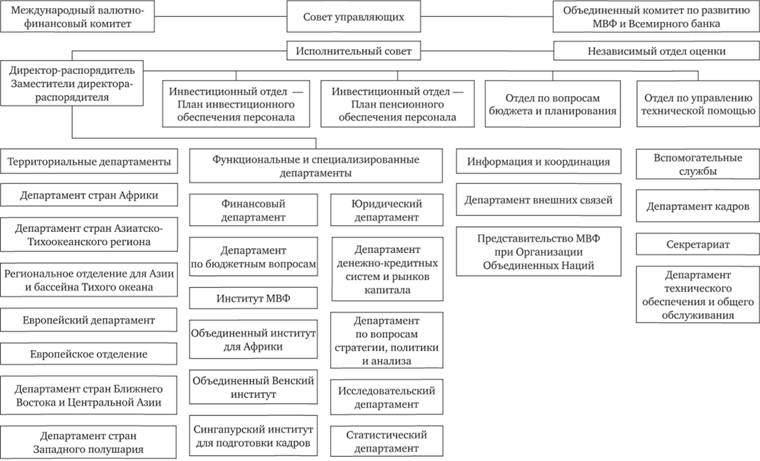

Высшим руководящим органом МВФ является Совет управляющих, который состоит из представителей всех стран-членов (как правило, ответственного за проведение валютной политики министра или главы центрального банка с заместителем). Управляющие встречаются раз в год на сессиях. За исключением обязательных полномочий, таких как приём новых членов, пересмотр квот, изменение валютных паритетов и др., Совет может делегировать исполнение своих обязанностей Директорату. При Совете работают два комитета: Временный комитет и Комитет по развитию. Временный комитет консультирует Совет по управленческим вопросам текущего контроля за мировой валютной системой и её приспособлением к меняющимся условиям. Комитет развития консультирует относительно особенностей потребностей беднейших стран.

Исполнительный комитет отвечает за текущие дела МВФ. 7 из 24 исполнительных директоров назначаются странами с наибольшими квотами (Германия, Великобритания, Китай, Саудовская Аравия, США, Франция и Япония), остальные 17 выбираются Советом управляющих с учётом принципа регионального представительства. Заседания Исполнительного совета проходят 2 - 3 раза в неделю под председательством директора-распорядителя, которого выбирает Исполнительный совет. Если президентом Мирового банка является американец, то директор-распорядитель МВФ по традиции - европеец.

Персонал МВФ насчитывает почти 2000 человек из более чем 100 стран1. Основная часть его работает в штаб-квартире в Вашингтоне, незначительная часть служащих задействована в отделениях в Париже, Женеве и ООН в Нью-Йорке, или являются временными представителями МВФ в странах-членах

Целями создания МВФ были следующие:

содействовать сбалансированному росту международной торговли;

поддерживать устойчивость валютных курсов;

способствовать созданию многосторонней системы расчетов по текущим операциям между членами Фонда и устранению валютных ограничений, тормозящих рост международной торговли;

предоставлять странам-членам кредитные ресурсы, позволяющие регулировать несбалансированность внешних платежей без использования ограничительных мер в области внешней торговли и расчетов;

служить форумом для консультаций и сотрудничества в области международных валютных вопросов.

МВФ занимается экономическими проблемами и концентрирует усилия согласно Уставу на расширении и укреплении экономики стран, являющихся его членами. Идея создания МВФ понятна: стабильная мировая экономика невозможна без стабильности национальных валют (в Бреттон-Вудсе было решено впервые сделать мировую экономику открытой, рыночной и стабильной)1. А потому МВФ задумывался как своеобразное общество взаимного кредита, помогающее своим участникам преодолеть временные финансовые трудности2.

Универсальность МВФ по сравнению с другими организациями определяется тем, что он сочетает регулирующие, консультативные и финансовые функции, которые были поручены ему участниками Бреттон-Вудской конференции.

Вот они:

МВФ должен следить за соблюдением кодекса поведения, касающегося политики валютных курсов и ограничений в отношении платежей по текущим операциям;

он должен предоставлять членам Фонда финансовые ресурсы, с тем чтобы они могли соблюдать кодекс поведения в то время, когда они исправляют нарушения равновесия платежного баланса или стремятся избежать таких нарушений;

он должен обеспечить форум, на котором члены Фонда могут консультироваться друг с другом и сотрудничать по международным валютным вопросам.

В соответствии с Уставом в центре внимания МВФ находятся вопросы наблюдения за политикой стран-членов в отношении валютных курсов. С углублением тенденций к становлению глобальной экономики указанная роль возросла. Это связано также и с тем, что после вступления в МВФ бывших социалистических стран эта организация стала подлинно всемирной. Украина присоединилась к МВФ в 1992 году.

За время своего существования МВФ превратился в подлинно универсальную организацию, добился широкого признания в качестве главного наднационального органа регулирования международных валютно-кредитных отношений, авторитетного центра международного кредитования, координатора межгосударственных кредитных потоков и гаранта платежеспособности стран-заемщиц. Одновременно он начинает играть важную роль в реализации решений «семерки» ведущих государств Запада, становится ключевым звеном формирующейся системы регулирования мировой экономики, международной координации, согласования национальных макроэкономических политик. Фонд зарекомендовал себя активно функционирующим мировым валютным институтом, накопил большой и полезный опыт.

Однако в настоящее время в связи со «сменой власти» в МВФ ведутся дискуссии относительно целей, задач и функций МВФ. Критики МВФ, включая членов комиссии Мельтцера, считают, что этот институт чересчур велик, чрезмерно влиятелен и слишком широк по охвату. МВФ пытается управлять экономической деятельностью более чем 50 стран. Во многих случаях он навязывает программы, реализация которых длится годами или даже десятилетиями после того, как кризисная ситуация в экономике миновала.

Изменение правил предоставления экономической помощи является одной из инициатив нового директора-распорядителя МВФ Хорста Келера, который назначил специальную комиссию для изучения этого вопроса.

Главной целью МВФ во время финансовых кризисов, по словам представителя Фонда, будет отныне восстановление доверия инвесторов путем предоставления помощи пострадавшим странам в управлении финансами и местными валютами. МВФ также готовится отказаться от практики навязывания радикальных экономических реформ, как платы за предоставление кредитов от Фонда, поскольку это противоречит новым целям. Кроме этого, планируется также разделение функций с другим финансовым институтом - Всемирным банком.

1.2. Кредитная деятельность МВФ

В Уставе Фонда для идентификации его кредитной деятельности используются два понятия:

1) сделка (transaction) - предоставление валютных средств странам из его ресурсов:

2) операция (operation) - оказание посреднических финансовых и технических услуг за счет заемных средств. МВФ осуществляет кредитные операции только с официальными органами - казначействами, центральными банками, стабилизационными фондами. Различаются кредиты на покрытие дефицита платежного баланса и на поддержку структурной перестройки экономической политики стран-членов2.

Страна, нуждающаяся в иностранной валюте, производит покупку (purchase) или иначе заимствование (drawing) иностранной валюты либо СДР в обмен на эквивалентное количество сисей национальной валюты, которое зачисляется на счет МВФ в центральном банке данной страны. При разработке механизма МВФ предполагалось, что страны-члены будут предъявлять равномерный спрос на валюты, а поэтому их национальные валюты, поступающие в Фонд, станут переходить от одной страны к другой. Таким образом, эти операции не должны были являться кредитными в строгом смысле слова. На практике в Фонд обращаются с просьбами о предоставлении кредита главным образом страны с неконвертируемыми валютами. Вследствие этого, МВФ, как правило, предоставляет валютные кредиты государствам-членам как бы «под залог» соответствующих сумм неконвертируемых национальных валют. Поскольку на них нет спроса, они остаются в Фонде до выкупа их странами-эмитентами этих валют.

Доступ стран-членов к кредитным ресурсам МВФ ограничен определенными условиями. Согласно первоначальному Уставу, они состояли в следующем: во-первых, сумма валюты, полученной страной-членом за двенадцать месяцев, предшествовавших его новому обращению в Фонд, включая испрашиваемую сумму, не должна была превышать 25% величины квоты страны; во-вторых, общая сумма валюты данной страны в активах МВФ не могла превышать 200% величины ее квоты (включая 75% квоты, внесенных в Фонд по подписке). В пересмотренном в 1978 г. уставе первое ограничение было устранено. Это позволяет странам-членам использовать их возможности получения валюты в МВФ в течение более короткого срока, чем пять лет, которые нужны были для этого прежде. Что касается второго условия, то в исключительных обстоятельствах и его действие может приостанавливаться1.

МВФ взимает со стран-заемщиц разовый комиссионный сбор в размере 0,5% от суммы сделки и определенную плату (charge), или процентную ставку, за предоставляемые им кредиты, которая базируется на рыночных ставках.

По истечении установленного периода времени страна-член обязана произвести обратную операцию — выкупить национальную валюту у Фонда, вернув ему средства в СДР или иностранных валютах. Помимо того, страна-заемщик обязана досрочно производить выкуп своей излишней для Фонда валюты по мере улучшения ее платежного баланса и увеличения валютных резервов. Если находящаяся в МВФ национальная валюта страны-должника покупается другим государством-членом, то тем самым погашается ее задолженность Фонду2.

Приобретаемая страной-членом в МВФ первая порция иностранной валюты в размере до 25% квоты (до Ямайского соглашения бывшая золотая доля) с 1978 г. называется резервной долей. Она определяется как превышение величины квоты страны-члена над суммой находящегося в распоряжении Фонда запаса национальной валюты данной страны.

Средства в иностранной валюте, которые могут быть приобретены страной-членом сверх резервной доли (100% величины квоты), делятся на четыре кредитные доли (транши) по 25% квоты. Предельная сумма кредита, которую страна может приобрести у МВФ в результате полного использования резервной и кредитных долей, составляет 125% размера ее квоты. Обязательства страны-заемщицы, предусматривающие проведение ею соответствующих финансово-экономических мероприятий, фиксируются в «письме о намерениях», направляемом в МВФ. Если Фонд сочтет, что страна использует кредит «в противоречии с целями Фонда» или не выполняет его предписаний, он может ограничить или полностью прекратить кредитование страны. Использование первой кредитной доли может быть осуществлено как в форме прямой покупки иностранной валюты, при которой страна получает всю испрашиваемую сумму немедленно после одобрения Фондом ее запроса, так и путем заключения с МВФ соглашения о резервном кредите.

Соглашения о резервном кредите, или соглашения «стэнд-бай» (Stand-by Arrangements), обеспечивают стране-члену гарантию того, что она сможет получать иностранную валюту от МВФ в обмен на национальную в соответствии с договоренностью в любое время при соблюдении страной оговоренных условий. Подобная практика предоставления кредитов аналогична открытию кредитной линии.

Главным назначением кредитов «стэнд-бай» является в настоящее время кредитование макроэкономических стабилизационных программ стран-членов МВФ. Валюта, предоставляемая Фондом в виде резервного кредита в рамках верхних кредитных долей, выдается определенными порциями (траншами) через установленные промежутки времени в течение срока соглашения.

Основанием для обращения страны к МВФ с просьбой о предоставлении кредита в рамках системы расширенного кредитования может быть серьезное нарушение равновесия платежного баланса, вызванное структурными расстройствами в области производства, торговли или ценового механизма. Соглашения о расширенных кредитах обычно ограничены сроком в три года; при необходимости и по просьбе стран-членов — до четырех лет. С ноября 1992 г. действуют следующие лимиты доступа стран-членов к ресурсам МВФ в рамках резервных и расширенных кредитных соглашений (вместе или раздельно): предоставление кредитов на протяжении года до 68 "и квоты страны-члена: кумулятивная, включающая задолженность страны но ранее полученным кредитам, предельная величина - 300"/о квоты (в чистом исчислении, т. е. за вычетом суммы предстоящего выкупа страной ее национальной валюты в течение срока кредитного соглашения)1.

Специальные фонды. В целях расширения своих кредитных возможностей МВФ практикует создание специальных фондов (англ. facility - устройство, механизм, фонд). Они различаются по целям, условиям и стоимости кредита.

1. Фонд компенсационного и непредвиденного кредитования предназначен для кредитования стран-членов МВФ, у которых дефицит платежного баланса обусловлен внешними, не зависящими от них факторами. В их числе: стихийные бедствия, непредвиденное падение мировых цен, промышленный спад и введение протекционистских ограничений в странах-импортерах. появление товаров-заменителей и т. п. Этот фонд включает три компонента:

1) с 1963 г. кредитование (в настоящее время до 30% квоты) стран, особенно экспортеров сырья, валютные поступления которых сокращаются в результате падения мировых цен на сырье;

2) с 1981 г. кредитование (до 15"/о квоты) стран-импортеров зерна, испытывающих трудности в связи с ростом мировых цен на зерно: с декабря 1990 г. по июнь 1992 г. кредитование стран-импортеров нефти, нефтепродуктов и природного газа:

3) с 1988 г. компенсационное финансирование непредвиденных потерь для помощи странам, испытывающим влияние непредсказуемых внешних факторов (до 30% квоты).

Кроме того, страна имеет возможность обратиться к МВФ с просьбой о выделении средств в счет особой кредитной доли (до 20% квоты), которая может быть использована по выбору в дополнение к любому из перечисленных трех видов кредитования. Если трудности платежного баланса вызваны лишь снижением экспортной выручки либо увеличением расходов на импорт зерновых, лимит компенсационных кредитов ограничивается 65% квоты страны. При использовании странами кредитов Фонда для возмещения убытков, связанных одновременно с падением экспортной выручки и увеличением расходов на импорт зерна, а также в случае одновременного применения двух из трех компонентов механизма компенсационного кредитования устанавливается комбинированный лимит в размере 80% квоты. Общий лимит доступа к кредитам Фонда компенсационного и непредвиденного кредитования с учетом всех его компонентов составляет 9 5 "/о квоты страны.

2. В июне 1969 г. создан Фонд кредитования буферных (резервных) запасов для оказания помощи странам, участвующим в создании подобных запасов сырьевых товаров в соответствии с международными соглашениями, если это ухудшает их платежный баланс. Лимит — 30% квоты.

3. С 1989 г. функционирует Фонд финансовой поддержки операций по сокращению и обслуживанию внешнего долга. Это объясняется активной ролью МВФ в урегулировании долгового кризиса развивающихся стран в 80-х годах. При предоставлении резервных или расширенных кредитов странам-должникам часть суммы этих кредитов (до 25%) может быть зарезервирована в целях сокращения основного долга. Кроме того, в целях частичной компенсации процентных платежей либо дополнительного обеспечения основного долга при обмене по паритетной стоимости долговых обязательств на облигации с более низкой процентной ставкой МВФ может выделять дополнительные средства сверх резервных или расширенных кредитов. Лимит кредитов составляет с ноября 1992 г. 30% квоты страны. Фактически величины дополнительного кредита определяются Фондом в результате рассмотрения каждого конкретного случая, с учетом «степени радикальности» программы макроэкономической стабилизации и структурной перестройки соответствующей страны.

4. В апреле 1993 г. МВФ учредил Фонд поддержки структурных преобразований. Этот фонд ориентирован на страны, осуществляющие переход к рыночной экономике путем радикальных экономических и политических реформ. Поводом для его использования может быть, во-первых, резкое падение поступлений от экспорта вследствие перехода к многосторонней, основанной на рыночных ценах торговле, во-вторых, значительное и устойчивое увеличение стоимости импорта из-за мировых цен, особенно на энергоносители, и. в-третьих, сочетание обоих этих явлений. Предоставление кредитов в данном случае обусловливается выполнением страной-заемщицей набора более «мягких» макроэкономических обязательств, чем те, с которыми связано получение стандартных полномасштабных резервных кредитов. Страны-члены могут получать средства в рамках «промежуточного», или «переходного», кредитования до 50% их квоты. Кредиты предоставляются двумя равными долями по 50% каждая с интервалом в полгода. Практически этот фонд образован главным образом для стран бывшего СССР, переживающих огромные трудности в условиях перехода к рыночной экономике и не способных пока выполнять обычные жесткие требования МВФ.

Получение странами членами МВФ средств из специальных фондов - это дополнение к их кредитным долям. Использование страной ресурсов специальных фондов может увеличивать находящийся в распоряжении МВФ запас ее национальной валюты сверх кумулятивных пределов, установленных для получения кредитных долей1.

Кроме функционирующих ныне четырех специальных фондов МВФ периодически создает временные кредитные фонды в целях решения острых проблем международных валютных отношений. Для их формирования привлекаются заемные средства из различных внешних официальных источников. К временным специальным фондам относятся:

1) Нефтяной фонд в объеме 6,9 млрд. СДР, или 8 млрд. долл. (1974—1976 гг.). предоставлял кредиты странам-членам МВФ для покрытия дополнительных расходов, вызванных увеличением стоимости импорта нефти и нефтепродуктов. Необходимые для этого ресурсы ссудили преимущественно страны—экспортеры нефти. Развивающиеся страны количественно преобладали среди получателей кредитов, но их доля была невелика (1/3) по сравнению с развитыми государствами. Условия предоставления кредитов из нефтяного фонда были жесткие: сравнительно высокие процентные ставки (не менее 7,2% годовых); обязательное выполнение рекомендаций МВФ при проведении национальной энергетической и валютной политики. Вследствие этого доступ развивающихся стран к ресурсам нефтяного фонда был ограничен: за счет его кредитов они покрыли лишь 1/3 дополнительных расходов на импорт подорожавшей нефти;

2) Доверительный фонд — в объеме 4 млрд. СДР, или 4,9 млрд. долл. (1976-- -1981 гг.); создан в основном за счет прибыли от продажи на аукционах части золотого запаса МВФ. Получателями кредитов из этого фонда являлись наименее развитые страны. Условия данных кредитов были сравнительно льготные: страны-заемщики не вносили в МВФ эквивалент получаемых средств в национальной валюте, процентная ставка невысокая 0,5%, срок кредита 10 лет. Эти условия в наибольшей степени отвечали требованиям развивающихся стран. 55 стран получили из доверительного фонда 3 млрд. СДР. Остальная часть была передана развивающимся государствам пропорционально их квотам:

3) Фонд дополнительного кредитования или фонд Виттевеена по имени директора-распорядителя МВФ; время действия 19791984 гг. Цель этого фонда — предоставлять за счет заемных средств дополнительные кредиты странам, испытывающим особенно резкие и затяжные кризисы платежных балансов и исчерпавшим лимиты обычных кредитов МВФ. Ресурсы фонда Виттевеена (7,8 млрд. СДР, свыше 10 млрд. долл.) сформированы за счет кредитов 13 стран-членов МВФ, а также Швейцарского национального банка. Кредиты из этого фонда получили 26 стран:

4) Фонд расширенного доступа к ресурсам МВФ; преемник фонда дополнительного кредитования, функционировал в 19811992 гг. Цель фонда предоставлять дополнительные кредиты странам-членам, у которых масштабы неравновесий платежных балансов непомерно велики по сравнению с размерами их квот. Этот фонд использовался в тех случаях, когда страна нуждалась в средствах в больших размерах, чем она могла получить в МВФ в рамках четырех кредитных долей и системы расширенного кредитования, и на более продолжительный срок для осуществления корректирующих экономических мер при большем периоде погашения кредита. Источником ресурсов фонда являлись собственные средства МВФ, привлеченные в форме подписки, и заимствования у других стран. В связи с увеличением квот стран-членов МВФ указанный фонд прекратил свою деятельность в ноябре 1992 г.;

5) Фонд структурной перестройки (с марта 1986 г.): предоставляет льготные кредиты беднейшим развивающимся странам, испытывающим хронический кризис платежного баланса в целях осуществления среднесрочных программ макроэкономической и структурной перестройки. По состоянию на сентябрь 1993 г. 36 стран (из 61 страны, имеющей на них право) получили эти льготные кредиты в сумме 1,5 млрд. СДР, или около 2,1 млрд. долл. Условия займов: 0,5% годовых: погашение в течение 10 лет; т рационный период до 5'/2 лет. Лимит кредитов — до 50% квоты. Источник ресурсов (2,7 млрд. СДР) — погашение кредитов, предоставленных доверительным фондом;

6) Расширенный фонд структурной перестройки; с декабря 1987 г. предоставляет кредиты за счет как неиспользованных ресурсов фонда структурной перестройки, так и специальных займов и пожертвований (6 млрд. СДР). По своим целям и механизму функционирования этот фонд является преемником фонда структурной перестройки. Помимо 61 страны право получения кредитов от этого фонда в апреле 1992 г. было предоставлено еще 11 странам, включая Албанию и Монголию. 29 стран использовали это право к сентябрю 1993 г. на сумму 3,2 млрд. СДР (фактически - 2,4 млрд. СДР). Страна-член имеет возможность получать эти кредиты сроком на 3 года до 190% квоты, иногда при исключительных обстоятельствах до 255% квоты. Первоначально срок для заключения соглашений о займах был установлен по ноябрь 1990 г., в дальнейшем он неоднократно продлевался (до 28 февраля 1994 г.).

В конце 1993 г. образован новый расширенный фонд структурной перестройки — правопреемник предыдущего. Объем нового фонда — 5 млрд. СДР (около 7 млрд. долл.) для предоставления льготных займов сроком три года и 2 млрд. СДР (около 3 млрд. долл.) для субсидирования процентных ставок по этим займам. К маю 1994 г. 43 страны согласились участвовать в формировании этого фонда. В программах структурной перестройки экономики, которые станут осуществляться при содействии нового фонда, будет уделяться больше внимания социальной защите населения и совершенствованию структуры государственных расходов. Срок действия нового расширенного фонда структурной перестройки — до конца 1996 г., а средства по заключенным соглашениям будут предоставляться странам-заемщикам до конца 1999 г.

Образование дополнительных специальных фондов в рамках МВФ путем заимствования ресурсов у других стран-членов - это одно из проявлений процесса адаптации системы межгосударственного кредитования и валютного регулирования к меняющимся условиям мировой экономики. МВФ выполняет роль посредника при перераспределении ссудного капитала от более благополучных стран-кредиторов к странам, испытывающим потребность в кредитах. Одновременно, оказывая силовое воздействие на экономическую политику стран-заемщиц. он выступает в качестве гаранта возвращения этих средств.

1.3. Роль МВФ в регулировании международных валютно-кредитных отношений

МВФ осуществляет наблюдение и контроль за соблюдением странами-членами своего Устава, который фиксирует основные структурные принципы мировой валютной системы.

Во-первых, МВФ наделен полномочиями создавать безусловные ликвидные средства путем выпуска СДР. Последние предназначены для пополнения официальных валютных резервов, погашения пассивного сальдо платежного баланса, расчетов стран с Фондом. Страна, имея счет в СДР, может приобретать у других участников системы СДР конвертируемую валюту. Регулирующая роль МВФ заключается в том, что он обеспечивает странам гарантированную возможность приобретения необходимой валюты в обмен на СДР путем назначения стран, которые ее предоставляют. При этом МВФ учитывает состояние платежного баланса и валютных резервов «назначенных» стран-кредиторов. МВФ контролирует соблюдение установленных лимитов операций в СДР. Каждая страна обязана принимать СДР в обмен на конвертируемую валюту в пределах двойной суммы ее лимита в СДР. т.е. пока сумма СДР на счете не возрастет до 300% по отношению к чистой кумулятивной величине выделенных ей Фондом СДР.

После пересмотра в 70-е годы Устава МВФ расширены возможности стран использовать СДР для более широкого круга операций со всеми признанными Фондом владельцами этих резервных активов без его активного посредничества, как это было прежде. Операции в СДР дают возможность странам в известной мере покрывать дефицит их платежного баланса.

Предполагалось, что СДР будут выступать в роли альтернативы как золоту, так и доллару, а также другим национальным валютам, исполняющим функцию международного резервного средства. Намечалось также использовать единицу СДР в качестве универсального стоимостного эталона для установления паритетов денежных единиц стран-членов. Иными словами, ставилась цель трансформировать СДР в основу международного валютного механизма. Пока нет оснований говорить о реальном прогрессе на пути перестройки структуры международной валютной ликвидности путем унификации резервных активов на базе СДР. Продвижение этого процесса тормозят, в частности, США, поскольку они не намерены отказаться от роли доллара как международного платежно-резервного средства. Система СДР не решила проблему интернационализации международной ликвидности и централизованного управления ею.

Во-вторых, МВФ выступает в качестве проводника принятой Западом, по инициативе США, установки на демонетизацию золота, ослабление его роли в мировой валютной системе. Соглашение о создании МВФ отводило золоту важное место в его ликвидных ресурсах. Согласно Статье III каждая страна при вступлении в Фонд должна была уплатить золотом взнос в размере 25% ее квоты либо 10% ее официальных золото-долларовых резервов в зависимости от того, какая величина меньше. При увеличении капитала Фонда каждая страна была обязана оплачивать золотом 25% подписки в соответствии с повышением ее квоты. В соответствии со Статьей VII Соглашения МВФ предоставлялось право использовать имеющееся у него золото для пополнения своих валютных ресурсов, а это повышало степень ликвидности капитала Фонда1.

Все страны-члены должны были выразить паритеты своих валют в определенном количестве золота в качестве общего мерила стоимости (Статья IV, раздел 1 ,а); фиксированное золотое содержание имела и единица стоимости СДР.

В соответствии со Статьей V. раздел 2.а. МВФ должен руководствоваться в своих действиях «целью не допускать регулирования цены или установления фиксированной цены на рынке золота», что равнозначно трактовке золота как обычного рыночного товара.

В-третьих, МВФ осуществляет межгосударственное регулирование режима валютных курсов. В соответствии с Уставом, определившим принципы Бреттонвудской валютной системы, МВФ контролировал соблюдение странами-членами принятых ими и утвержденных Фондом официальных золотых и валютных паритетов, а также санкционировал их изменения. Легализация в обновленном Уставе (с 1978 г.) режима плавающих валютных курсов не означает, что МВФ вообще устранился от воздействия на валютную политику стран-членов. В Статье IV измененного Устава МВФ зафиксирована обязанность каждой страны «сотрудничать с Фондом и с другими странами-членами в целях обеспечения упорядоченных валютных механизмов и содействия поддержанию стабильной системы валютных курсов». Страна-член должна, в частности, «избегать манипулирования валютными курсами или мировой валютной системой, направленного на то, чтобы препятствовать эффективной перестройке платежного баланса или получать несправедливые конкурентные преимущества перед другими странами-членами».

Вторая серия поправок к Уставу МВФ предоставила странам-членам возможность выбора: либо сохранять плавающий курс валюты, либо установить и поддерживать фиксированный курс валюты (центральный курс), который может быть выражен в единице СДР или иной международной счетной денежной единице.

В-четвертых, важным направлением регулирующей деятельности МВФ является устранение валютных ограничений. Статьи Соглашения МВФ регламентируют функционирование механизма валютных рынков, режим валютных операций. Статья VIII содержит обязательство стран-членов не вводить без согласия Фонда ограничений в отношении платежей и переводов по текущим операциям платежного баланса, не использовать дискриминационных валютных режимов и не прибегать к множественности валютных курсов. Валютные ограничения допускаются только в двух случаях:

на основании Статьи XIV Устава их могут сохранять или устанавливать новые члены МВФ в течение переходного периода, продолжительность которого не определена;

официальное заявление Фонда о дефицитности определенной валюты дает право любой стране-члену после консультации с Фондом вводить временные ограничения операций в этой валюте.

В-пятых, МВФ участвует в регулировании международных валютно-кредитных отношений путем предоставления кредитов странам, а главное, в результате выполнения им функции координатора международного кредитования. Частные коммерческие банки рассматривают МВФ как гаранта получения максимально высоких прибылей и инструмент, способствующий расширению их кредитной деятельности в странах-заемщиках. Заключения МВФ об экономической политике и уровне платежеспособности того или иного правительства расцениваются частными банками как показатель международного доверия к заемщику. Поэтому даже небольшой кредит, полученный от МВФ, приобретает эффект цепной реакции, открывая возможность привлечения более крупных сумм на рынке ссудных капиталов. Таким образом, происходит фактическое согласование кредитной политики МВФ, с одной стороны, и главных кредиторов (как государственных, так и частных) мирового рынка ссудных капиталов — с другой1.

МВФ наряду с другими международными организациями активно участвует в урегулировании внешнего долга развивающихся стран, стран Восточной Европы, России, других государств СНГ. Что касается ТНК и ТНБ, то они поддерживают мероприятия МВФ лишь в той мере, в какой его кредитная политика отвечает их собственным интересам, обеспечивая регулярность платежей стран-должников. Поэтому эффективность регулирования спекулятивных перемещений краткосрочных капиталов, координации процесса выравнивания диспропорций в международных платежах, целенаправленного воздействия на международную ликвидность в ряде случаев ослабляется противодействием частных компаний и банков.

В-шестых, МВФ осуществляет постоянный надзор и наблюдение за макроэкономической политикой стран-участниц и состоянием мировой экономики. Он собирает огромный массив информации, относящейся к отдельным странам и к мирохозяйственным процессам в целом. Эта информация включает сведения о динамике экономического роста и цен, денежном обращении, экспорте и импорте товаров, услуг, капиталов, состоянии платежных балансов, официальных золотых и валютных резервов, производстве, экспорте и импорте золота, размерах заграничных капиталовложений, движении валютных курсов и многом другом и подвергается тщательной аналитической обработке. Страны-члены обязаны беспрепятственно предоставлять Фонду эти сведения и консультироваться с ним по вопросам их макроэкономической и валютной политики. МВФ осуществляет надзор за макроэкономической и валютной политикой двумя путями. Одним из них являются предусмотренные Статьей IV Устава консультации с правительственными учреждениями стран-членов. Другой путь — это регулярные (дважды в год) обсуждения доклада «Мировой экономический обзор». Такие обсуждения представляют собой анализ глобальной экономической ситуации а многосторонней перспективе. МВФ занимается также оказанием технической помощи странам-членам и предоставлением им разнообразного набора консультационных услуг.

За время своего существования МВФ превратился в подлинно универсальную организацию, добился широкого признания в качестве главного наднационального органа регулирования международных валютно-кредитных отношений, авторитетного центра международного кредитования, координатора межгосударственных кредитных потоков и гаранта платежеспособности стран-заемщиц. Одновременно он начинает играть важную роль в реализации решений «семерки» ведущих государств Запада, становится ключевым звеном формирующейся системы регулирования мировой экономики, международной координации, согласования национальных макроэкономических политик. Фонд зарекомендовал себя активно функционирующим мировым валютным институтом, накопил большой и полезный опыт.

2. Направления деятельности и особенности

3 декабря на сайте МВФ появился доклад "Либерализация и управление потоками капиталов: институциональный подход", датированный 14 ноября 2012 г. Доклад представляет собой итог дискуссии, развернутой в МВФ в 2011 году и обобщает аналитические материалы, ранее опубликованные фондом. В преамбуле указывается, что, если в 80-е годы отношение финансовых потоков к мировому ВВП составляло 5%, то в 2007 г. оно выросло до 20%.

Чтение доклада создает ощущение зазеркалья. МВФ, который в 90-е годы бескомпромиссно требовал от развивающихся стран либерализации валютных режимов и снятия ограничений на пути движения капиталов, теперь пропагандирует умеренность. Вот несколько основополагающих принципов доклада (в авторском переводе и с сокращениями):

-Движение капиталов порождает не только выгоды, но и риски, в том числе для стран, давно имеющих открытую экономику.

-Либерализация движения капиталов более выгодна странам, имеющим достаточный уровень развития финансовой системы и институтов.

-Чтобы выгоды либерализации перевешивали издержки, она должна быть плановой, своевременной и последовательной.

-Страны, всегда ограничивавшие движение капиталов, скорее всего, выиграют от их упорядоченной либерализации. Однако нельзя считать, что полная либерализация целесообразна всегда и для всех стран.

-Резкий приток и отток капиталов может затруднять проведение макроэкономической политики. Ответные меры должны приниматься как странами-реципиентами, так и странами происхождения финансовых потоков.

-Главными инструментами снижения рисков, вызванных движением капиталов, являются макроэкономическая политика, финансовый надзор и регулирование.

-Правительства всех стран (в том числе с исходящими потоками капиталов) должны считаться с последствиями своих действий для глобальной экономической и финансовой стабильности.

Непонятно, каким образом МВФ планирует претворять в жизнь принцип ответственности стран-экспортеров и стран-импортеров капитала. Даже внутри ЕС подобный вопрос был поставлен на повестку дня только в результате текущего кризиса. Конкретные механизмы мягкого или жесткого принуждения пока не имеют даже самых общих контуров. Поучительна в этом плане история Маастрихтских критериев. Для исполнения бюджетной дисциплины потребовалось принятие Пакта стабильности и роста, но и он не гарантировал от накопления значительных дефицитов. И это притом, что ЕС - гораздо более сплоченное сообщество, чем группа стран-членов МВФ.

2.1 Сущность деятельности МВФ ХХ века

В Уставе Фонда для идентификации его кредитной деятельности используются два понятия:

1) сделка (transaction) - предоставление валютных средств странам из его ресурсов;

2) операция (operation) - оказание посреднических финансовых и технических услуг за счет заемных средств. МВФ осуществляет кредитные операции только с официальными органами - казначействами, центральными банками, стабилизационными фондами.

Различаются кредиты на покрытие дефицита платежного баланса и на поддержку структурной перестройки экономической политики стран-членов.

На практике в Фонд обращаются с просьбами о предоставлении кредита главным образом страны с неконвертируемыми валютами. Вследствие этого МВФ, как правило, предоставляет валютные кредиты государствам-членам как бы "под залог" соответствующих сумм неконвертируемых национальных валют.

МВФ взимает со стран-заемщиц разовый комиссионный сбор в размере 0,5% от суммы сделки и определенную плату (charge), или процентную ставку, за предоставляемые им кредиты, которая базируется на рыночных ставках. По истечении установленного периода времени страна-член обязана произвести обратную операцию - выкупить национальную валюту у Фонда, вернув ему средства в СДР или иностранных валютах.

Соглашения о резервном кредите, или соглашения "стэнд-бай" обеспечивают стране-члену гарантию того, что она сможет получать иностранную валюту от МВФ в обмен на национальную в соответствии с договоренностью в любое время при соблюдении страной оговоренных условий.

Основанием для обращения страны к МВФ с просьбой о предоставлении кредита в рамках системы расширенного кредитования может быть серьезное нарушение равновесия платежного баланса, вызванное структурными расстройствами в области производства, торговли или ценового механизма.

В целях расширения своих кредитных возможностей МВФ практикует создание специальных фондов (англ. facility - устройство, механизм, фонд). Они различаются по целям, условиям и стоимости кредита.

Фонд компенсационного и непредвиденного кредитования предназначен для кредитования стран-членов МВФ, у которых дефицит платежного баланса обусловлен внешними, не зависящими от них факторами. В их числе: стихийные бедствия, непредвиденное падение мировых цен, промышленный спад и введение протекционистских ограничений в странах-импортерах, появление товаров-заменителей и т.п.

В июне 1969 г. создан Фонд кредитования буферных (резервных) запасов для оказания помощи странам, участвующим в создании подобных запасов сырьевых товаров в соответствии с международными соглашениями, если это ухудшает их платежный баланс.

С 1989 г. функционирует Фонд финансовой поддержки операций по сокращению и обслуживанию внешнего долга. Это объясняется активной ролью МВФ в урегулировании долгового кризиса развивающихся стран в 80-х годах.

В апреле 1993 г. МВФ учредил Фонд поддержки структурных преобразований. Этот фонд ориентирован на страны, осуществляющие переход к рыночной экономике путем радикальных экономических и политических реформ.

2.2 Влияние кризиса на деятельность МВФ в ХХI веке

Мировая экономика вступает в период значительного спада в условиях самого опасного финансового шока на развитых финансовых рынках с 1930-х годов. Прогнозируется, что мировой рост существенно замедлится в 2008 году, и небольшой подъем, возможно, начнется лишь в 2009 году. Инфляция достигла высокого уровня вследствие быстрого роста цен на биржевые товары. Ситуация характеризуется исключительной неопределенностью и сопряжена с существенными рисками снижения темпов роста. Ближайшая задача состоит в том, чтобы стабилизировать финансовые условия и при этом помочь странам преодолеть период низкой активности и удерживать инфляцию под контролем.

Крайне архаичной остается и система назначения руководителей и Всемирного банка, и Международного валютного фонда. Тогда, в далеком 1944 году, было решено, что главой ВБ будет назначаться кто-то из американцев, а главой МВФ - европеец, на этот пост претендовать изначально не могут. Вот и на этот раз попытки России протолкнуть на пост директора-распорядителя МВФ «не согласованную» с Евросоюзом фигуру ни к чему не привели. На этот пост был назначен бывший министр финансов Франции, социалист Доминик Стросс-Канн. Естественно, Стросс-Канна тут же исключили из социалистической партии Франции как ренегата, а вот когда Николя Саркози стал президентом страны, тот тут же решил отблагодарить Стросс-Канна за оказанную ему поддержку и фактический развал коалиции социалистов изнутри накануне второго тура президентских выборов и выдвинуть его на пост нового главы МВФ.Именно из-за совокупности подобных факторов Россия тогда и решила выдвинуть на пост главы МВФ другого, но тоже европейского кандидата, мотивируя это желанием создать хотя бы видимость конкурентной борьбы за данный пост. В августе российский министр финансов выдвинул на этот пост бывшего главу Центробанка Чехии Иозефа Тошовского. Однако тут же последовала резкая реакция со стороны, прежде всего Чехии: дескать, мы такого человека не знаем, и будем поддерживать того, кого нам укажут в Евросоюзе.В итоге российская кандидатура вообще не рассматривалась на заседании Совета директоров, и француз без всякой альтернативы стал новым директором - распорядителем Международного валютного фонда.

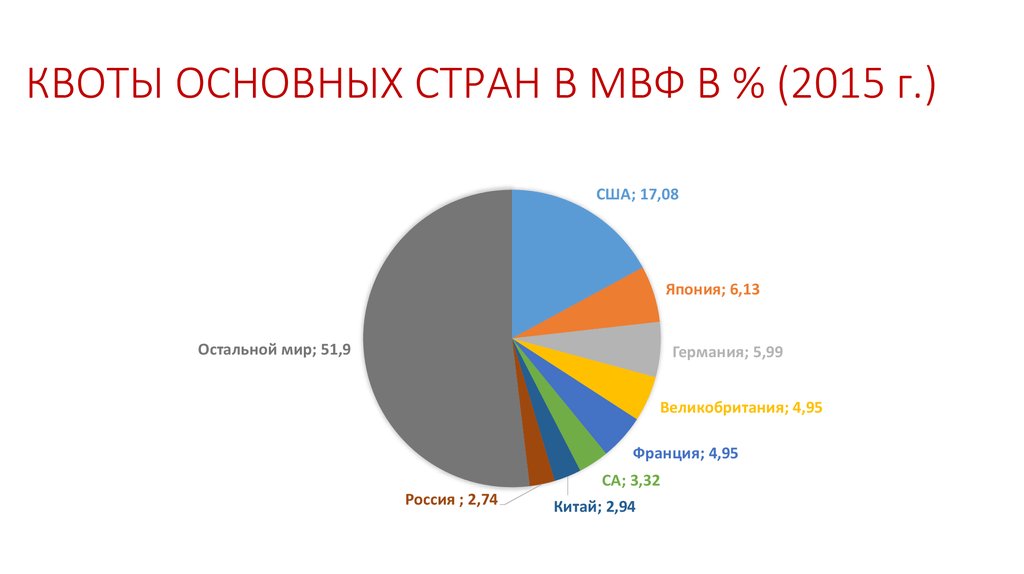

Разумеется, французский директор-распорядитель Фонда неплохо был информирован об усилиях России не допустить его назначения на пост главы МВФ, а посему, как только его официальное утверждение состоялось в конце сентября, он тут же решил разобраться с теми, кто ему мешал.На самом же деле ситуация складывается следующая. В совокупности Соединенные Штаты и страны Евросоюза обладают на сегодня 50% всей квоты при голосовании в МВФ и фактически могут провести любое решение вне зависимости от того, что по этому поводу будут думать не только Россия, но и все другие страны, вместе взятые. В этом плане что 1,7%, что 2,7% голосов, для России не имеет никакого значения. Критикуют МВФ и многие другие страны, особенно те, кто играет ведущие роли в современной мировой экономике, но в силу устаревшей архаичной системы квот и распределений времен окончания Второй мировой войны фактически не имеет шансов влиять на принятие решений международными финансовыми институтами.

Кризис Международного валютного фонда наступил не вчера и даже не позавчера. Эту организацию критикуют уже давно, и надо сказать - по делу. Напомню, что в отличие от Всемирного банка, который ведет самые разные проекты в социальной и финансовой сферах, МВФ призван фактически выступать в роли «мирового денежного спасателя» в случае финансового краха в той или иной точке мира. Это означает, что МВФ в случае того же дефолта по типу российского в 1998 году или мексиканского в 1995, выделяют в спасательном порядке миллиарды долларов помощи прежде всего бюджетам этих стран, а затем за «операцию спасения» страна уже многие годы должна будет расплачиваться с кредиторами.

Однако в последние годы ситуация с подобными финансовыми «прокладками» от МВФ стала кардинально меняться. Практически никто сегодня не берет у МВФ связанные финансовые кредиты для стабилизации собственной властной системы. И даже те, кто раньше получал кредиты от МВФ, стараются как можно скорее избавиться от этого финансового ярма. Та же Россия, к очень большому неудовольствию руководства МВФ, досрочно погасила свои долги перед этой организацией, а недавно то же самое - и опять-таки намного раньше планируемых сроков - сделала Аргентина.

Система, созданная в далекие 40-е годы прошлого столетия, когда в мире правили совсем другие порядки и законы, давно уже в сфере международных финансов не работает. Но это уже не задача, а беда господина Стросс-Канна. Ведь его миссия по спасению МВФ может привести к тому, что эту организацию в ближайшем будущем просто расформируют, вне зависимости от того, у кого в ее Совете директоров Фонда будет больше голосов - у России или у Свазиленда.

2.3 Проблемы МВФ

Главный экономист МВФ Оливье Бланшар оценивает перспективы роста мировой экономика как посредственные. Не исключено, что на практике дело пойдет по негативному сценарию. Два основных препятствия для экономического роста, согласно версии МВФ: начатая консолидация государственных бюджетов и улучшение соотношения между собственным и заемным капиталом коммерческих банков (англ. - deleveraging). Первое не позволит правительствам понижать налоги и, таким образом, стимулировать рост. Второе ограничит объем кредитов, выдаваемых частному сектору. Чтобы смягчить действие названных факторов, МВФ настойчиво рекомендует ЕЦБ продолжить вливание ликвидности в банковский сектор. Без повышения темпов роста, по словам Бланшара, не будет сокращения безработицы, особенно молодежной. К началу 70-х годов неизбежность развала Бреттон-Вудской валютной системы вследствие развития ее внутренних противоречий стала очевидной. Постоянные валютные лихорадки, хаотичное движение огромных масс краткосрочного капитала из страны а страну, усиление инфляционных тенденций в большинстве капиталистических стран вели к углубляющейся дестабилизации платежных балансов. Отказ западноевропейских государств от своих обязательств по поддержке курса доллара и прекращение размена американской валюты на золото в официальном порядке в 1971 году означали, что основополагающие принципы системы золотодолларового стандарта рухнули. Начавшееся плавание валют привело де-факто к кардинальному изменению механизмов движения международной ликвидности и выравнивания платежных балансов.

В этих условиях неопределенным остался вопрос о статусе МВФ. Многие монетаристски настроенные критики считали, что в мире плавающих валютных курсов Фонд, первоначально созданный для обеспечения валютной стабильности, оказывается функционально излишним. Более того, оказалось, что МВФ не смог осуществить полностью ни одной из поставленных перед ним целей, зафиксированных в его Уставе. Однако только реформа валютной системы могла окончательно определить судьбу МВФ. Подготовка проекта реформы велась сначала в рамках созданного при МВФ Комитета 20?, в состав которого вошли представители как развитых капиталистических, так и развивающихся стран (правда, при решающей роли первых). С самого начала своей деятельности Комитет столкнулся с серьезными трудностями из-за разногласий между представленными в нем странами-членами МВФ и к 1974 году прекратил функционировать, так и не разработав проекта мировой валютной реформы. Эта работа была продолжена в рамках специально созданных двух новых органов МВФ - Временного комитета, изучающего проблемы перестройки международной валютной системы, и Комитета развития, занимающегося вопросами финансирования развивающихся стран. В январе 1976 года сессия Временного комитета МВФ утвердила ряд принципиальных изменений в Уставе МВФ, которые всего лишь де-юре зафиксировали изменения, происшедшие в валютно-финансовой системе капитализма. Новые поправки в Уставе вступили в силу с 1 апреля 1976 года и состояли в следующем:

-отменяется официальная цена золота;

-предполагается превратить СДР в главный резервный актив;

-официально закрепляется система плавающих курсов;

-повышаются требования к координации внутренней и внешней экономической политики стран-членов МВФ.

Половинчатая и противоречивая реформа валютной системы капитализма предопределила и дальнейшую эволюцию МВФ, его место и роль в международных экономических отношениях.

Во-первых, заметно меньшую роль Фонд начал играть в деле регулирования и координации экономической политики развитых капиталистических стран.

Во-вторых, координирующие функции МВФ в отношениях с развивающимися странами усилились. Об этом свидетельствуют такие явления как ужесточение условий, которыми оговариваются кредиты Фонда, высокая цена внутренней экономической перестройки в развивающихся странах.

В-третьих, ресурсы Фонда оказываются неадекватными тем проблемам, которые он пытается решить. Растет разрыв между размерами дефицитов платежных балансов развивающихся стран и их квотами в МВФ. Доля ликвидных ресурсов МВФ в международных резервах падает. Таким образом, вклад МВФ а дело урегулирования платежных балансов и совершенствования структуры международной ликвидности уменьшается.

В-четвертых, резко расширились функции МВФ как финансового посредника. Кредитование стало практически основной сферой его деятельности, причем размеры предоставленных ресурсов больше не зависят только от взносов стран-участниц, так как Фонд активизировал свои заемные операции.

Основными кредиторами Фонда являются развитые капиталистические страны, а основными получателями мобилизованных средств -развивающиеся страны.

Несмотря на все происшедшие изменения, основные организационные принципы МВФ остались неизменными, а они являются одним из важных пунктов, а котором расходятся позиции различных групп стран в вопросах дальнейшей перестройки международной валютно-финансовой системы. До сих пор продолжаются дискуссии о целесообразности получения займов МВФ. Ведь рецептура, предлагаемая Фондом, весьма стандартизирована и зачастую не учитывает особенностей развития той или иной страны. По мнению ряда экспертов, требования МВФ по ужесточению бюджетной и денежной политики часто только усугубляли тяжесть кризиса, приводя к дефляции .

2.4 МВФ и Россия

Для объяснения обусловленности и необходимости вступления Российской Федерации в МВФ в 1992 году необходимо рассмотреть экономическую ситуацию, сложившуюся в СССР до 1991 года., определить круг основных экономических и политических проблем, с которыми столкнулось руководство Российской Федерации в период с 1991 по 1992 год. Именно события конца 80-х начала 90-х годов обусловили необходимость вступления Российской Федерации в МВФ, а также обозначили задачи, которые руководство страны пыталось решить сведениям шагом.

В период с 1991 года по 1992 год Россия столкнулась с недоверием со стороны иностранного капитала, что усугубляло кризисную ситуацию, вызванную сменой курса. Стране были необходимы финансовые средства для реализации экономических преобразований эффективного встраивания в систему международных валютно-финансовых, производственных и торговых отношений.

Следует отметить, что предоставляемая МВФ финансовая помощь, по сути, относится к разряду суверенных заимствований (правительственных кредитов).

Оценка роли Международного валютного фонда в экономике современного мира, как показывают последние публикации в отечественной и зарубежной печати, является весьма актуальной и злободневной. Международный кредитно-финансовый кризис 1997-1999 гг., не обошедший стороной и Российскую Федерацию, показал определенную противоречивость и неоднозначность рецептов, предлагаемых международными финансовыми организациями вообще, и Международным валютным фондом в частности, для решения насущных экономических проблем в странах, претендовавших, да и претендующих на получение займов со стороны МВФ.

Так чем был вызван азиатский кризис, переросший затем в международный? Может быть, внутригосударственной коррупцией, чрезмерным срастанием власти и бизнеса, всегда в долгосрочном периоде порождающими мало конкурентную и слабоустойчивую экономику, или наоборот, слепым следованием рецептам Международного валютного фонда, обострившимися противоречиями внутри Ямайской валютной системы, у истоков создания которой стояли эксперты Фонда, или простой служебной халатностью, невниманием специалистов Фонда по отношению к своим азиатским клиентам? На все эти вопросы мировая экономическая общественность пока не готова дать ясный и четкий ответ.

Российская Федерация вступила в Международный валютный фонд в июне 1992 г., и нашу страну представляет отдельный исполнительный директор в Исполнительном совете, что говорит о признании МВФ статуса России как правопреемницы бывшего СССР.

В настоящее время МВФ является официальным кредитором РФ. Заемщиком выступает Правительство РФ или народный банк .

Заключение

Международный валютный фонд (МВФ) - International Monetary Fund (IMF) - международная организация, участники которой обязаны в соответствии со статьями соглашения (Articles Agreement), принятого в 1944 г., соблюдать правила ведения международных операций и тесно сотрудничать по вопросам международной валютной политики и межгосударственного платёжного оборота, а также оказывать взаимную финансовую помощь для преодоления дефицита платёжного баланса. Финансовый год фонда длится с 1 мая по 1 апреля. Соглашение о создании МВФ было принято в июле 1944 г. на международной валютно-финансовой конференции 45 государств в Бреттон-Вудсе и вступило в силу с 27 декабря 1945 г. С тех пор МВФ играет ведущую роль.

МВФ создан для регулирования отношений в сфере валютных расчётов между государствами и осуществления финансовой помощи странам-членам через предоставление им при возникновении валютных затруднений, обусловленных нарушением равновесия платёжных балансов, краткосрочных кредитов в иностранной валюте. Фонд действует как специализированная организация системы ООН. Практически МВФ является институциональной основой современной международной валютной системы.

В современных условиях высокой экономической открытости национальных хозяйств требуется информационная прозрачность на основе единых для всех стран стандартов бюджетной отчетности, данных о валютных резервах центральных банков, о состоянии платежных балансов, в особенности по счетам движения капиталов, и т.п. Это повышает степень доверия стран друг к другу, позволяет в случае осложнения финансовой ситуации в той или иной стране заблаговременно принимать меры и самим ее властям, и иностранным инвесторам, и МВФ.

Не менее серьезные преобразования предстоят на надгосударственном уровне. МВФ и Всемирный банк, сконструированные для иной эпохи, несмотря на некоторые модификации этих институтов, не в состоянии обеспечивать стабильность многократно усложнившейся мировой финансовой системы. Практика ГАТТ/ВТО и Евросоюза свидетельствует, что никакая система многосторонних договоренностей не может работать сколько-нибудь эффективно без надгосударственного координирующего механизма. Функции такого механизма в мировой финансовой сфере следует значительно расширить по сравнению с нынешними функциями МВФ, чтобы он мог не просто помогать странам, попавшим в беду, а контролировать и прогнозировать состояние всей мировой финансовой системы, заблаговременно принимая надлежащие меры по предотвращению нарушений ее равновесия на любом уровне - глобальном, региональном или страновом.

Глобальный экономический кризис еще не достиг своей низшей точки. Крупнейшие промышленно развитые страны переживают глубокий спад, а в развивающемся мире происходит резкое замедление роста. Для многих важных в экономическом отношении стран нельзя исключить опасность попадания в дефляционную ловушку. Первая задача на сегодня - «тушение пожара», однако не менее срочная задача - признать коренные причины кризиса и начать глубокую реформу глобальной системы экономического руководства.

Не секрет, что система международных финансовых отношений, которая формировалась еще по итогам окончания Второй мировой войны, себя изжила. Когда знаменитые Бреттон-Вудские соглашения только подписывались, больше половины мира лежало в руинах, массовой была бедность, и крупнейшие развитые страны тогда думали о том, как бы все-таки нормализовать политический и финансовый миропорядок и сделать денежную международную систему более устойчивой и надежной. Однако с тех пор прошло более 60 лет, ситуация с соотношением бедных и богатых кардинально в мире изменилась, и все те рецепты развития и экономической стабилизации, которые прописывались при создании Всемирного банка и Международного Валютного Фонда, давно уже на практике не работают.

Итак, в условиях постоянно возникающих и развивающихся кризисных явлений в сфере валютных отношений капитализма приоритеты в деятельности Фонда претерпели значительную эволюцию. Пересмотры квот стран-членов Фонда и общего порядка использования его ресурсов, создание международного актива СДР и расширение кредитной деятельности привели к тому, что МВФ превратился в международную финансовую организацию, выполняющую функции фонда, банка, и эмиссионного учреждения одновременно. Причем чисто банковские функции финансового посредника в процессе мобилизации и распределения ресурсов получают в деятельности МВФ все большее значение.

Список использованных источников

- Авдокушин Е.Ф. Международные экономические отношения: учебник.- М.: Экономистъ, 2007.- 366 с.

- Джеффри Сакс, Укротить МВФ И Всемирный банк // Независимая газета -№7. 2005. С. 4-7.

- Красавина Л.Н. Международные валютно-кредитные и финансовые отношения – М.: Международные отношения, 2007. – 655 с.

- Международные валютно-кредитные и финансовые отношения: учебник / Под ред. Л.Н. Красавиной. - М.: Финансы и статистика, 2008. – 634 с.

- Международные экономические отношения: учебник / Под общ. ред. В.Е. Рыбалкина. – М.: ЗАО «Бизнес-школа «Интел-Синтез», Дипломатическая академия МИД РФ, 2009. – 368 с.

- Международные экономические отношения: учебник для вузов / Под ред. В.Е. Рыбалкина.- М.: ЮНИТИ-ДАНА, 2006. – 605 с.

- Финансовое право: учебник / Под ред. Н.И.Химичёволй. – М.: Юристъ, 2008. – 678 с.

- Эриашвили Н.Д. Финансовое право: учебник для вузов. – М.: ЮНИТИ-ДАНА, Закон и право, 2007. – 544 с.

- 1.Белоглазова Г.Н., Деньги. Кредит. Банки - М., 2009. -620с.

- 2.Бурмистрова Л.М. Финансы организаций (предприятий). 2009 -240с

- .Ван дер Bee. История мировой экономики. 1945-1990 . - М.: Наука, 1994. -413 с.

- .Воеводина Н., Дусенбаев А. Экономическая история России. 2010 -190с

- .Гаврилова, Попов, Финансы организаций (предприятий). Учебник. - 3-е изд. 2007. -608с

1 Международные валютно-кредитные и финансовые отношения: учебник / Под ред. Л.Н. Красавиной. - М.: Финансы и статистика, 2008. С. 80.

1 Авдокушин Е.Ф. Международные экономические отношения: учебник.- М.: Экономистъ, 2007. С. 122.

1 Джеффри Сакс, Укротить МВФ И Всемирный банк // Независимая газета -№7. 2005. С. 5.

2 Финансы. Денежное обращение. Кредит: учебник для вузов / Под. ред. проф. Л.А. Дробозиной. М., 2008 - С. 132.

1 Красавина Л.Н. Международные валютно-кредитные и финансовые отношения. – М., 2007. С. 128-129.

2 Финансовое право: учебник / Под ред. Н.И.Химичёволй. – М.: Юристъ, 2008. С. 178.

1 Международные экономические отношения: учебник / Под общ. ред. В.Е. Рыбалкина. – М.: ЗАО «Бизнес-школа «Интел-Синтез», Дипломатическая академия МИД РФ, 2009. С. 189.

2 Эриашвили Н.Д. Финансовое право: учебник для вузов. – М.: ЮНИТИ-ДАНА, Закон и право, 2007. С. 99.

1 Международные экономические отношения: учебник для вузов / Под ред. В.Е. Рыбалкина.- М.: ЮНИТИ-ДАНА, 2006. С. 185.

1 Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. - М., 2005 – с. 121-122.

1 Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. - М., 2005 – с. 136-137.

1 Международные экономические отношения: Учебник/ под общ. ред. В.Е.Рыбалкина.-2-е изд., перераб. и доп. – М., 2005. – с. 88-89.

1 Международные экономические отношения: Учебник/ под общ. ред. В.Е.Рыбалкина.-2-е изд., перераб. и доп. – М., 2005. – с. 96-97.

1 Джеффри Сакс, Укротить МВФ И Всемирный банк // Независимая газета -№7 – 2005 – С. 4-5.

Приложение 2

Список государств-членов МВФ

Австралия Австрия Азербайджан Албания Алжир Ангола Антигуа и Барбуда Аргентина Армения Афганистан Багамские Острова Бангладеш Барбадос Бахрейн Белиз Беларусь Бельгия Бенин Болгария Боливия Босния и Герцеговина Ботсвана Бразилия Бруней Буркина-Фасо Бурунди Бутан Вануату Великобритания Венгрия Венесуэла Вьетнам Габон Гаити Гайана Гамбия Гана Гватемала Гвинея Гвинея-Бисау Германия Гондурас Гренада Греция Грузия Дания Джибути ДоминикаДоминиканская Респ. Египет Заир Замбия Зимбабве Израиль Индия Индонезия Иордания Ирак Иран Ирландия Исландия Испания Италия Йемен Кабо-Верде Казахстан Камбоджа Камерун Канада Катар Кения Кипр Кирибати Китай Колумбия Коморские Острова Конго Коста-Рика Кот-д'Ивуар Кувейт Кыргызстан Лаос Латвия Лесото Либерия Ливан Ливия Литва Лихтенштейн Люксембург Маврикий Мавритания Мадагаскар Македония Малави МалайзияМальта Марокко Маршалловы Острова Мексика Мозамбик Молдова Монголия Мьянма Намибия Непал Нигер Нигерия Нидерланды Никарагуа Новая Зеландия Норвегия ОАЭ Оман Пакистан Панама Папуа-Новая Гвинея Парагвай Перу Польша Португалия Республика Корея Российская Федерация Руанда Румыния Сальвадор Самоа Сан-Марино Сан-Томе и Принсипи Саудовская Аравия Свазиленд Сейшельские Острова Сенегал Сент-Винсент и Гренадины Сент-Китс и Невис Сент-Люсия Сингапур Сирия Словакия Словения США Соединенные Штаты МикронезииСоломоновы Острова Сомали Судан Суринам Сьерра-Леоне Таджикистан Таиланд Танзания Того Тонга Тринидад и Тобаго Тунис Туркмения Турция Уганда Узбекистан Украина Уругвай Фиджи Филиппины Финляндия Франция Хорватия Центральноафриканская Республика Чад Чехия Чили Швеция Швейцария Шри-Ланка Эквадор Экваториальная Гвинея Эстония Эфиопия ЮАР Ямайка Япония

Приложение 3

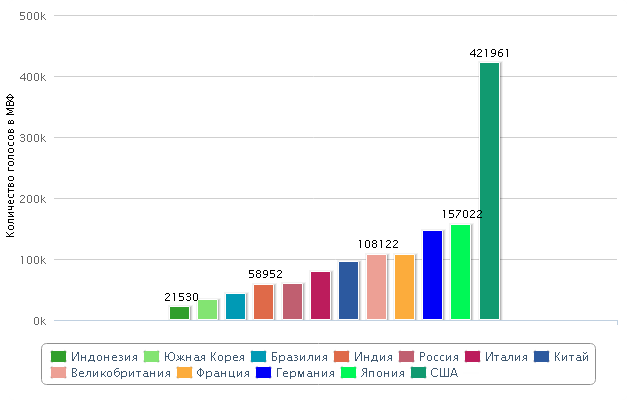

Государства-члены с наибольшим количеством квот и голосов

Приложение 1

Структурная схема организации МВФ

Приложение 4

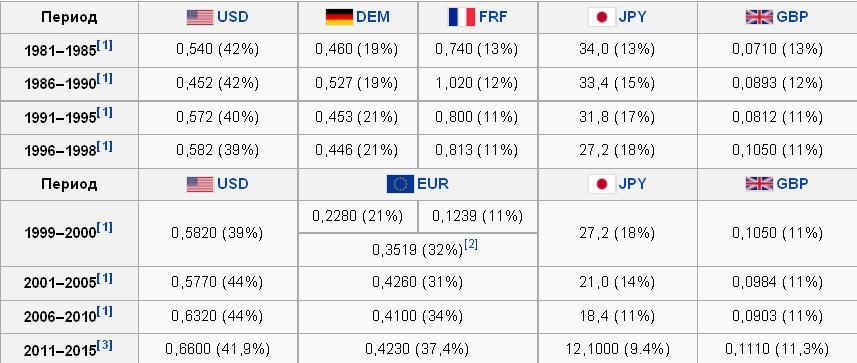

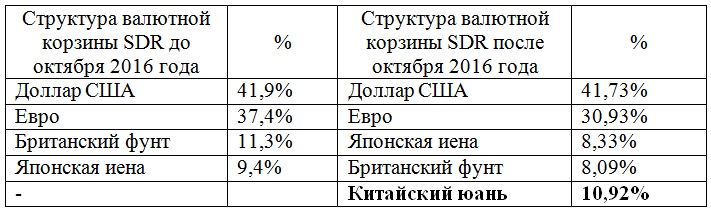

Курсы мировых валют к СДР и их веса в структуре валютной корзины

- Человеческий фактор в управлении организации

- Выбор стиля руководства в организации (Понятие «Стиль руководства» и факторы формирования)

- Влияние кадровой стратегии на работу службы персонала (Теоретические основы кадровой стратегии предприятий)

- «Менеджмент человеческих ресурсов»(Теоретические основы менеджмента человеческих ресурсов)

- Сущность оптовых ярмарок их функции и роль в товароснабжение

- РОЛЬ ЛИЧНОСТИ В ОРГАНИЗАЦИИ

- Построение эффективности структуры управления компанией (Теоретические основы структур управления предприятием)

- «Понятие предпринимательского договора» .

- Статус нотариуса (Эволюция нотариата в России)

- Внеоборотные активы предприятия (Теоретические аспекты управления внеоборотных активов и их роль в деятельности организации)

- Учет лизинговых операций (Понятие лизинга)

- Россия в системе международных кредитных отношений (История развития кредитных отношений в России)