Личное страхование и перспективы его развития в РФ (Страхование жизни)

Содержание:

Введение

Под личным страхованием подразумевается отрасль страхования, с помощью которой осуществляется страховая защита семейных доходов граждан или укрепление достигнутого семейного благосостояния. Необходимость такой страховой защиты связана с: вероятностью наступления смерти кормильца или члена семьи; потерей здоровья, что, как правило, влечет за собой снижение уровня семейного дохода; стремлением граждан иметь семейные сбережения в целях укрепления материального достатка, используя для этого личное страхование.

Согласно Закону «Об организации страхового дела в Российской Федерации» личное страхование представляет собой систему отношений между страхователями и страховщиками по оказанию страховой услуги, когда защита имущественных интересов связана с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователей или застрахованных.

В качестве объектов личного страхования выступают жизнь, здоровье и трудоспособность человека, а конкретными событиями, на случай которых оно проводится, — дожитие до окончания срока страхования, обусловленного возраста или события, наступление смерти страхователя или застрахованного либо потеря ими здоровья в период страхования от оговоренных событий, как правило, от несчастных случаев. Страхователями по личному страхованию могут выступать как физические, так и юридические лица, а застрахованными — только физические лица. В любом случае личное страхование всегда связано с физическим лицом.

В качестве застрахованных могут выступать дееспособные и недееспособные физические лица. При личном страховании страхователь может быть одновременно и застрахованным лицом. Защита интересов, связанная с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица, осуществляется разными видами личного страхования, если выплата страхового обеспечения по условиям договора связывается с такими видами. Другими словами, в условиях личного страхования страхуемые виды должны быть указаны в качестве страховых событий. Целью в данной курсовой работе будет рассмотрение личного страхования в РФ и за рубежом.

Задачами курсовой работы является:

- изучение теоретических основ личного страхования;

- проведение анализа рынка страхования;

- исследование перспектив развития личного страхования в РФ

Данная курсовая работа содержит теоретические, методические и практические вопросы в сфере личного страхования и его развития в РФ.

Информационно-нормативно-правовая база исследований представлена содержанием научных статей российских и зарубежных учёных по проблемам развития личного страхования. 2

Глава 1. Экономическое содержание личного страхования

Согласно ст. 934 Гражданского кодекса РФ, по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая). При определении базы для уплаты налога на доходы физических лиц не учитываются доходы, полученные в виде страховых выплат по:

- обязательному страхованию;

- добровольному долгосрочному (на срок не менее пяти лет) страхованию жизни;

- возмещению вреда жизни и здоровью;

- оплате медицинских расходов (за исключением оплаты санаторно-курортных путевок);

- добровольному пенсионному страхованию, если такие выплаты осуществляются при наступлении пенсионных оснований в соответствии с законодательством РФ.

Суммы страховых выплат, полученные по договорам добровольного страхования жизни, заключенным на срок менее пяти лет, не учитываются при определении налоговой базы, если суммы таких страховых выплат не превышают сумм, внесенных физическими лицами в виде страховых взносов, увеличенных страховщиками на сумму, рассчитанную исходя из действующей ставки рефинансирования Центрального банка РФ на момент заключения договора страхования. В противном случае разница между указанными суммами учитывается при определении налоговой базы и подлежит налогообложению по ставке 35%.

Если суммы страховых взносов вносятся за работников из средств работодателей, то они не облагаются налогом на доходы физических лиц по следующим договорам:

- обязательного страхования;

- добровольного страхования, предусматривающим выплаты в возмещение вреда жизни и здоровью застрахованных лиц или оплату медицинских расходов при условии отсутствия выплат непосредственно застрахованным физическим лицам;

- добровольного пенсионного страхования при условии, что общая сумма страховых взносов не превысит 2000 руб. в год на одного работника.

Работодатели также не начисляют единый социальный налог на страховые взносы, если они платят их за своих работников из чистой прибыли. В случае же отнесения сумм взносов на себестоимость не надо начислять социальный налог только на взносы, уплачиваемые по договорам:

- обязательного страхования работников; 3

- добровольного личного страхования работников, заключаемым на срок не менее одного года и предусматривающим оплату страховщиками медицинских расходов;

- добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти или утраты трудоспособности в связи с исполнением трудовых обязанностей.

4

1.2. Личное страхование в развитых зарубежных странах

1.1. Страхование жизни

Страхование жизни на Западе является сильно развитым видом страхования, у нас в силу экономических и политических причин этот вид страхования развит довольно слабо с преобладанием краткосрочного страхования жизни.

Страховой риск при страховании жизни это продолжительность человеческой жизни. Риском не является сама смерть, а время её наступления. Потому, что страховой риск имеет два аспекта:

- смерть в молодом возрасте или ранее средней продолжительности жизни;

- дожитие до старости, требующее получения регулярных доходов без продолжения трудовой деятельности.

В РФ существуют следующие виды страхования жизни:

- страхование жизни на срок;

- пожизненное страхование на случай смерти;

- смешанное страхование жизни;

- страхование дополнительной пенсии;

- возвратное страхование.

Срочное страхование жизни бывает на случай смерти или дожития. При срочном страховании на случай смерти выплата страховой суммы производится в случае, если застрахованный умирает раньше указанного в договоре срока, отсюда следует, что страховую сумму получает выгода приобретатель. В случае срочного страхование на случай дожития выплата страховой суммы и начисленных процентов производится в случае дожития застрахованного лица до определённого договором срока.

Смешанное страхование жизни наиболее часто включает в себя:

- страхование на дожитие;

- страхование на случай смерти;

- страхование на случай смерти от несчастных случаев.

По смешанной форме страхователь страхует себя, но при этом в договоре указывается выгода приобретатель.

Если в период действия договора страхования со страхователем происходит несчастный случай, то ему выплачивается часть страховой суммы или полностью, в зависимости от степени утраты здоровья. 5

При дожитии до установленного срока, страхователь получает право получать всю страховую сумму, при условии, что полис был полностью оплачен страховыми взносами. Выплаты полной страховой суммы в связи с дожитием производится, не зависимо от того получал ли застрахованный, в период действия договора, страховые выплаты по несчастным случаям.

Страхование дополнительной пенсии (аннуитет). Договор страхования, по которому выплачивается годовая рента, в течение какого-либо периода жизни страхователя, в обмен на уплату однократной премии при подписании договора страхования. На практике годовая рента может выплачиваться ежеквартально, ежемесячно, но в сумме всегда равна начисленной за год. Чаще всего для оплаты единовременной премии используются страховые суммы, накопленные по смешенному страхованию жизни или страхованию на дожитие. Чаще всего аннуитеты покупают при выходе на пенсию или для образования детей, т.е. в пользу третьих лиц.

Для определения страховых тарифов по аннуитетам используют таблицы смертности не для населения в целом, а для населения, имеющего более высокие показатели здоровья и соответственно меньший коэффициент смертности.

Виды аннуитетов:

- Простой аннуитет (классический), при оплате одноразовой премии застрахованному выплачивается годовая рента пожизненно если страхователь умирает раньше, чем используется вся внесённая сумма, то её остаток остаётся у страховщика. Если страховая сумма исчерпана, а страхователь живёт, то страховщик выплачивает ему указанную ренту до конца его жизни;

- Отложенный, при заключении договора страхования оговаривается период между заключением договора и началом выплаты ренты, за этот срок назначаются периодические премии для оплаты аннуитета;

- Срочный аннуитет, страховой договор предусматривает выплату ренты только до строго оговоренной даты или до преждевременной смерти;

- Гарантированный аннуитет, по договору предусматривается выплата ренты пожизненно или в течение гарантированного срока в зависимости от того какой из этих периодов окажется более длительным. Таким образом, в случае смерти застрахованного в течение фиксированного периода рента будет выплачена наследникам, единовременно или периодически до окончания этого периода.

- Аннуитет защиты капитала, по этому договору страхования застрахованный или наследники получают полную стоимость уплаченных премий в любом случае.

6

- Если застрахованный умер раньше, чем сумма выплаченной ренты будет ровна сумме уплаченных премий, то оставшаяся разница выплачивается наследникам. Если застрахованный остается, жив в течение срока действия договора, то он сам получает оплаченный капитал в виде ренты.

По договору «возвратного страхование жизни» страховая компания возвращает застрахованному или его наследникам при наступлении страхового случая увеличенный страховой взнос. В случаи смерти – 300%накопленной суммы страховых взносов, в случаи инвалидности I и II группы – 200%, в случаи инвалидности III группы – 150%. Однако если страховой случай произошёл в первые 6 месяцев, то страхователь получает только всего 100%. Этот договор заключается на неопределённый срок. Договор считается прекращенным, если со страхователем произошёл страховой случай и ему возвращён увеличенный страховой взнос или клиент может прекратить договор страхования, самостоятельно подав соответствующее заявление страховщику. Обычно, он получает назад 90% от выплаченных страховых взносов.

7

1.2. Страхование от несчастных случаев и болезней

Этот вид страхования предусматривает два вида выплат:

- выплата фиксированной суммы;

- частичную или полную компенсацию дополнительных расходов застрахованного при наступлении страхового случая.

Возможна и комбинация обоих видов выплат.

В объём ответственности страховщика включается:

- нанесение вреда здоровью застрахованного в результате несчастного случая или болезни;

- смерть застрахованного в результате несчастного случая или болезни;

- временная или постоянная утрата трудоспособности по указанным причинам.

Объектом страхования здесь является имущественные интересы застрахованного, связанные с:

- снижение дохода;

- дополнительные затраты при утрате трудоспособности или смерти застрахованного в результате несчастного случая.

Несчастный случай – это непредвиденное событие, следствием которого является потеря здоровья или смерть застрахованного.

Несчастным случаем не считается:

- самоубийство или покушение на него;

- умышленное причинение застрахованного самому себе телесных повреждений;

- травмы и смерть застрахованного полученные в результате алкогольного, наркотического или токсического опьянения.

8

Размер страховой суммы установлены по соглашению сторон и именно в этих пределах отвечает страховщик. Общая сумма выплат за один или нескольких страховых случаев не может превышать страховую сумму.

Договор страхования от несчастных случаев может быть заключён на любой срок. Дата окончания договора обязательно указывается в полисе. Если наступает страховой случай, то страхователь или выгода приобретатель должен сообщить об этом страховщику с момента, когда у него появилась такая возможность.

Страховой случай подтверждается документами из лечебного учреждения. Размер страхового возмещения определяется характером страхового случая и условиями страхования. При временной утрате трудоспособности оплата производится за каждый нетрудовой день в абсолютной сумме, но может так же производиться в размере процента от страховой суммы. Иногда в договоре устанавливается франшиза в днях, срок выплат также ограничивается (пособия по болезни до трёх месяцев, при несчастном случае до 5 лет). В договоре установлены и фиксированы суммы, они производятся в следующих случаях:

- в случаях смерти;

- при потери глаз;

- при потери конечностей;

- при постоянной или полной нетрудоспособности.

При постоянной утрате общей трудоспособности выплаты производятся по установленным в договоре процентам от страховой суммы, в зависимости от полученной группы инвалидности:

I группа – 80% от страховой суммы;

II группа – 65% от страховой суммы;

III группа – 50% от страховой суммы.

Требование на выплату страховой суммы может быть обращено к страховщику в течение трёх лет со дня наступления страхового случая.

Автострахование от несчастных случаев

9

По этому полису может быть покрыт риск от несчастных случаев для водителя или пассажиров. Страхование несчастных случаев, связанных с использованием автотранспорта, а также с посадкой и высадкой из него. Несчастные случаи происходящие в гараже, при ремонте автотранспорта по этому полису не покрывается.

Существуют различные системы автострахования от несчастных случаев:

- страхование одного водителя;

- система страхования мест, когда по дифференцированным целям страхуется место водителя, переднее пассажирское, задние пассажирские. Если машина рассчитана на 5 человек, а в ней находилось 6 человек, то один из них страховку не получит;

- паушальная, договор заключается на определённую страховую сумму и эта сумма при наступлении страхового события делится на число пассажиров, находящихся в автомобиле;

- система профессионального страхования водителей и их помощников.

10

1.3. Добровольное медицинское страхование

Целью медицинского страхования является компенсация (полная или частичная) дополнительных расходов застрахованного, которые вызваны его обращением в медицинское учреждение за медицинскими услугами, включёнными в программу медицинского страхования. В качестве страхователя могут выступать дееспособные физические, а так же юридические лица, заключающие договор в пользу третьих лиц. Страховым случаем здесь является обращение застрахованного в медицинское учреждение по поводу получения лечебной, консультационной или иной помощи. В договоре обязательно перечислены как медицинские учреждения, так и перечень медицинских услуг, которые он может там получить. В медицинском страховании всегда существует ряд исключений:

- на страхование не принимаются лица, стоящие на учёте в: наркологическом, психоневрологическом, туберкулёзном, кожно-венерологическом диспансере;

- исключены из покрытия травмы, полученные в состоянии алкогольного, наркотического или токсического опьянения, ряд тяжёлых заболеваний, покушение на самоубийство, членовредительство, умышленное преступление застрахованного, связанного со страховым случаем;

- не оплачиваются медицинские услуги в медицинских учреждениях, не предусмотренных договором страхования.

Обычно, страховые компании предлагают своим клиентам несколько программ. Страхование этих программ различается качеством предоставляемых услуг и ценами. Договор страхования может быть заключён по следующим условиям:

- гарантирование предоставления медицинских услуг при амбулаторном лечении;

- гарантирование предоставления медицинских услуг при стационарном лечении;

- полная страховая ответственность.

Страховая сумма по договору страхования имеет минимальный предельный уровень, который определяется из перечня медицинских услуг, предусмотренных договором. Конкретная страховая сумма устанавливается индивидуально на основе программы, которую выбирает страхователь. В объём страховой ответственности не включаются обязательства, покрываемые обязательным медицинским страхованием. Договор страхования, обычно, заключается сроком на 1 год.

11

Взносы могут быть уплачены, как единовременно, так и периодичны в течение всего срока страхования. Страхователь получает на руки страховой полис и медицинскую карточку.

Страхование выезжающих за рубеж

Страхование покрывает риск внезапного заболевания или телесных повреждений, полученных застрахованным в результате несчастного случая, а так же смерти во время пребывания за границей

Услуги, которые предоставляются по полису следующие:

- экстренная медицинская помощь;

- эвакуация, визит родственников, организация оплаты срочного возвращения, вывоз детей оставшихся без присмотра;

- услуги по оказанию юридической и административной помощи;

- услуги по эвакуации водителя и пассажиров в случае неисправности транспортного средства.

12

1.4. Особенности личного страхования

Личное страхование тесно связано с жизненным циклом человека. В юности и в период активной жизни более востребовано страхование от несчастных случаев, в зрелом возрасте – страхование жизни, в старости – пенсионное страхование и в течение всей жизни – медицинское страхование.

Личное страхование выполняет важную социальную функцию по сравнению с другими отраслями страхования, обеспечивая сохранение здоровья и накопление средств для поддержания приемлемого уровня жизни при утрате трудоспособности.

Личное страхование служит дополнением к государственному социальному страхованию.

В то же время развитие страхования жизни крайне важно и для наполнения национальной экономики средствами длительного пользования за счет инвестирования страховых резервов по долгосрочным договорам страхования. Страхование жизни наряду с пенсионным страхованием является важнейшим показателем общего уровня развития национальной экономики.

В отличие от других отраслей личное страхование наиболее подвержено негативному влиянию инфляции, которая и явилась одной из важнейших причин его упадка в России. Однако проводимая реформа государственного пенсионного обеспечения, введение обязательного страхования от несчастных случаев на производстве и профессиональных заболеваний, ожидаемые изменения в системе обязательного медицинского страхования должны послужить стимулом для развития добровольных видов личного страхования, дополняющих государственное социальное страхование.

Особенностью личного страхования является то, что его объекты не имеют объективного критерия стоимости, поэтому страховая сумма не отражает реальной стоимости объекта, а определяется пожеланиями и материальными возможностями страхователя.

13

Глава 2. Перспективы развития рынка личного страхования

Во всех экономически развитых странах страхование является стратегическим сектором экономики. Объем резервов и сроки, на которые размещаются средства, превращают страховые компании в мощнейшие финансовые кредитующие институты. Посредством своей деятельности они концентрируют в своих руках огромную финансовую мощь. Поэтому очевидно, что сферу страхования необходимо развивать и что ее ждет большое будущее.

Перспективы развития страхового рынка в России трудно предугадать, так как они во многом зависят от состояния экономики страны, уровня ее развития, благосостояния и страховой культуры людей. Совершенно очевидно, что в стране с непредсказуемым экономическим курсом население, живущее потребностями одного дня, не будет заботиться о накоплении с каждым днем обесценивающегося капитала. В таких экономических условиях долгосрочные накопительные страховые программы не работают.

У рынка страхования жизни большой потенциал. По консервативным прогнозам, в 2006-2010 годах рынок классического накопительного страхования жизни в России будет расти в среднем на 30-40% в год и к 2010 году составит $1–1,5 млрд. [4, с. 58]. Основной движущей силой развития рынка страхования жизни станут корпоративные клиенты, а наиболее интересным продуктом – смешанное страхование жизни. Именно на этот вид страхования делают ставку ведущие страховщики.

Нынешнее положение страхования в финансовой системе России не соответствует задачам, которые должны стоять перед страховой отраслью. Страхование — это единственный вид экономической деятельности, который сопровождает человека всю жизнь: еще до его рождения и даже после его смерти. Это программы медицинского страхования, накопительного страхования жизни, страхования путешествующих, то есть все от беременности до выплат после смерти застрахованного. В странах с развитой рыночной экономикой история страхования насчитывает уже более двухсот лет. В России же, следует признать, страхование находится пока в самом начале своего развития.

14

2.1. Правовое регулирование сферы страхования

Отношения в сфере страхования можно разделить на две группы: 1. Отношения между страховщиками и страхователями (выгодоприобретателями) по поводу создания и использования страховых фондов. 2. Отношения по поводу надлежащего функционирования страхового фонда и обеспечения его целевого назначения между органом государственного страхового надзора, а также иными государственными органами, и страховщиками, регулируемые путем властных предписаний государственных органов. Соответственно такому разграничению общественных отношений в области страхования формируется и законодательство в этой сфере, а именно: 1. Государственное регулирование страховой деятельности –требования к субъектам, положения о лицензировании, формировании страховых резервов, надзор – сформулировано в Федеральном законе «О страховании» от 27.11.92 №4015-1 (с последующими изменениями и дополнениями) и в ряде других источников права в области государственного регулирования страховой деятельности. 2. Частное -правовое регулирование – регулирование договора страхования, отношений между страховщиком и страхователем (выгода приобретателем) и т.п. – сформулировано в Гражданском кодексе РФ, а также в некоторых иных источниках гражданского права. Основополагающим нормативно-правовым актом в системе государственного регулирования страховой деятельности в РФ является Закон РФ «О страховании», который с 01.01.98 действует с внесенными в него изменениями и дополнениями в новой редакции «Об организации страхового дела в Российской Федерации» от 31.12.97 №157-ФЗ. Настоящий Закон является базовым по отношению к другим законам в области страхования

15

2.2. АНАЛИЗ СОВРЕМЕННОГО СОСТОЯНИЯ РЫНКА ЛИЧНОГО СТРАХОВАНИЯ РОССИИ

В отличие от экономически развитых стран, где институт страхования развивался как органический элемент социально-экономической системы, развитие страхования в России в значительной степени происходит спонтанно. Российский страховой рынок в своем становлении в условиях перехода к новым экономическим отношениям прошел несколько этапов. Условно их можно обозначить следующим образом: · 1991-1996 гг. – период формирования страхового рынка, в котором были заложены законодательные основы его функционирования; · конец 1996 – август 1998 г. – принятие второй части ГК РФ, совершенствование законодательства в области страховой деятельности; · конец 1998 г. – наст. вр. – современный этап. Для его начала была характерна тенденция устойчивого сокращения числа и прибыли страховых организаций, но уже в 1999-2000 гг. она была успешно преодолена.

Важным индикатором динамики и текущего состояния страхового рынка являются данные о страховых премиях и выплатах. В период 2004-2006 гг. доля страховых премий по личному страхованию и страхованию жизни на общем страховом рынке РФ составляла 33%, 18% и 15% соответственно, показывая отрицательную динамику. Доля страховых выплат в этот период была 52%, 23% и 37%. На страховом рынке Новосибирска в рассматриваемые годы показатели были следующие: премии 25%, 16% и 16%, выплаты – 31%, 15% и 13%. Видно, что имеется отрицательный прирост доли премий и выплат в общем страховом рынке. При этом абсолютные показатели по личному страхованию демонстрируют рост, а по страхованию жизни – спад. Из этого следует, что сфера личного страхования развивается, но в динамике своего развития уступает другим видам страхования. Относительно страхования жизни можно сказать, что оно теряет популярность у страхователей. Личное страхование (кроме страхования жизни) занимает небольшую долю в портфелях российских страховщиков. Основными потребителями услуг по личному страхованию являются корпоративные клиенты, для которых оно становится важным элементом «социального пакета».

16

По данным Всероссийского союза страховщиков (ВСС), около 80-85% взносов и 90-95% выплат по личному страхованию (кроме страхования жизни) приходится на добровольное медицинское страхование (ДМС), а 15-20% взносов и 5-10% выплат – на страхование от несчастного случая [1]. Особенностью российской практики ДМС является доминирование доли юридических лиц в премиях и выплатах. Подавляющее большинство договоров ДМС заключено с физическими лицами, но более 90% взносов и выплат приходится на коллективные договоры по ДМС за счет юридических лиц. По оценкам ВВС, в настоящее время не более 8% населения России могут получать медицинскую помощь по программам добровольного медицинского страхования, что, однако, в четыре раза больше аналогичного показателя в 2000-2001 г. Основные тенденции последних лет на рынке ДМС связаны с повышением стоимости медицинских услуг, что вызвано как общеэкономическими факторами, так и почти полной исчерпанностью свободных ресурсов медицинских учреждений, оказывающих качественные медицинские услуги. Что касается пенсионного страхования, то в России оно пока практически не развито. Фактически, этот вид страхования предлагают лишь несколько страховых компаний.

17

2.3. Роль личного страхования в жизни общества

Страхование, и особенно страхование жизни, в современном обществе играет большую роль в функционировании экономики и поддержке жизненного уровня населения. Поэтому в странах Западной Европы, США и Японии страхование жизни – самый популярный вид страхования, его доля на рынке – от 60% до 80%

Аккумулируя огромные средства и являясь важным средоточием концентрации капитала, страхование является стратегически важной отраслью экономики, обеспечивая подавляющую часть инвестиций в ее развитие и освобождая государственные бюджеты от расходов на возмещение убытков от непредвиденных событий. Основной ролью личного страхования является повышение социальной защищенности населения путем выплат денежных компенсаций в случае потери здоровья, жизни или трудоспособности, повышение объема пенсий за счет выплат рент (аннуитетов), обеспечение населения качественным медицинским обслуживанием и многое другое. В свою очередь, высокая социальная защищенность населения способствует повышению доверия к правительству, стабилизации политической обстановки, что можно считать политической ролью личного страхования. Экономическая роль личного страхования заключается в том, что страховые выплаты по договорам личного страхования уменьшают расходную часть государственного бюджета на социальные программы, а денежные средства, аккумулируемые страховыми компаниями, могут стать источником значительных долгосрочных инвестиций в экономику государства. В России это имеет особое значение в связи с кризисом пенсионной системы и неблагоприятными демографическими тенденциями. В условиях дефицита инвестиционных ресурсов привлечение с помощью страховых технологий сбережений населения может стать существенным элементом государственной финансовой политики и способствовать снижению внешних заимствований. Страхование, как метод управления рисками, способствует защите интересов граждан, их безопасности. Роль страхования особенно важна в контексте экономических реформ, поскольку оно стимулирует развитие рыночных отношений и деловой активности, улучшает инвестиционный климат. Значимость страхования существенно возрастает в период перехода к рынку и укрепления частной собственности.

18

В отличие от планово-административной системы, государство перестает нести ответственность за возмещение ущерба в случае неблагоприятных событий, стихийных бедствий и катастроф. В свою очередь, это способствует формированию спроса на страховые услуги. Степень развития страхового рынка отражает возможности экономического роста страны. Способствуя перераспределению рисков между экономическими субъектами и возмещению убытков за счет накопления, страхование позволяет повысить эффективность экономики, поэтому развитие национальной системы страхования – одна из важных стратегических задач в области создания инфраструктуры рынка.

19

2.4. Проблемы развития сферы личного страхования и пути их решения

Личное страхование, и особенно страхование жизни, - развитая и экономически значимая отрасль страхования в европейских странах. В России существует ряд проблем, препятствующих развитию данной отрасли. Сложности с развитием страхования жизни объясняются тем, что в российской практике оно часто используется как способ оптимизации налоговой нагрузки на предприятия и слабо связано с реальной защитой интересов страхователей. Исходя из опыта западных стран, можно заключить, что долгосрочное страхование жизни является наиболее перспективным и массовым видом страхования: на его долю приходится от 40% до 80% всей собираемой страховой премии

Для быстрого развития этого вида страхования необходимо наличие как минимум двух условий: нужно поддерживать долгосрочную надежность и устойчивость финансовой системы в целом, что обеспечит сохранность вложений; доходность накопительного страхования должна быть сравнима с другими инвестиционными инструментами при сопоставимом уровне риска (например, банковский депозит). Одна из основных проблем в развитии страхования жизни – слабые стимулы к накоплению, в том числе и налогового характера. Сегодня налоговое законодательство устанавливает практически запретительные барьеры на пути развития данного вида страхования. Например, накопительное страхование за счет средств работодателя облагается: во-первых, единым социальным налогом, во-вторых, подоходным налогом на страховые взносы (также на выплаты, если они производятся), в-третьих, налогом на прибыль, если сумма взносов превышает 12% от суммы расходов на оплату труда. Кроме того, приемлемая доходность инвестиций может быть обеспечена только при длительных сроках действия договоров – от 10 лет и более. Однако такие договоры не пользуются у страхователей спросом из-за высокой рискованности долгосрочных вложений.

20

Таким образом, можно сделать вывод, что основными факторами, способствующими развитию системы страхования вообще и личного в частности, являются: наличие страхового интереса, платежеспособного спроса, эффективных каналов продаж, благоприятного налогового климата, политической и экономической стабильности, доверия населения к власти и финансово-экономическим институтам, формирование рыночного отношения к вопросам социальной защиты.

21

2.5. Личное страхование в развитых зарубежных странах

Особенности страхования в зарубежных странах наиболее ярко просматриваются на примере страховых рынков США, Великобритании и Германии.

Американский страховой бизнес отличается огромным размахом и не имеет себе равных в мире. Американские страховые монополии контролируют примерно 50% всего страхового рынка индустриально развитых стран мира. В США работает свыше 8 тыс. компаний имущественного страхования и около 2 тыс. компаний по страхованию жизни.

Каждый штат имеет свое страховой законодательство и свой регулирующий орган. Единого федерального Закона о страховании и единого федерального органа по надзору за страховой деятельностью нет.

Каждый штат выдвигает свои требования к минимальному уровню капитала, видам предлагаемого страхования, проводит ревизию подконтрольных страховых компаний, осуществляет общее регулирование страховой деятельности путем выдачи лицензии брокерам, агентам и самим страховым компаниям. В США имеются два типа страховых компаний - акционерные общества и общества взаимного страхования. Государственных страховых фирм не существует. Акции акционерных обществ может приобрести как физическое, так и юридическое лицо.

Страховые компании осуществляют три типа страхования:

- 1. бекфиты (страхование жизни и здоровья, медицинское, пенсии, сберегательное и т.д.);

- 2. коммерческое (широкий спектр);

3. личное (подразумевается страхование строений, автомобилей и другого имущества граждан). Законодательно предусмотрена специализация страховых компаний на проведение операций по страхованию жизни и имущества.

Страховая индустрия США является единственной, которая не попадает под антимонопольное законодательство.

22

Деятельность всех страховщиков США тщательно анализируется тремя консалтинговыми компаниями: A. M. Best, Moody S, Standart & Poors, которые занимаются анализом состояния анализа страховых фирм и ежеквартально издают каталоги по их работе. Они публикуют в печати официальные рейтинги страховых компаний по надежности для клиента и данные по состоянию их платежеспособности. Отдельные компании, особенно брокерские, имеют специальные подразделения по анализу деятельности других компаний. При этом основными факторами, по которым производится анализ, являются: финансовое положение, выплаты по искам и уровень сервиса, безопасность и предотвращение потерь, гибкость в работе компании, стоимость услуг (минимальные тарифные ставки).Уровень потерь, доходы и коэффициент прибыли по инвестициям и уровень дебиторской задолженности считаются критериями эффективности работы страховщика.Одной из важнейших особенностей крупнейших компаний США по страхованию жизни является то обстоятельство, что в силу высокого авторитета страховых компаний в их управление передаются многомиллиардные средства, принадлежащие различным пенсионным фондам. Задача страховых обществ в этом случае - путем разумной инвестиционной политики обеспечить сохранность и прирост доверенных средств. За управление этими средствами страховые компании взимают комиссионное вознаграждение. Даже умеренные размеры - 0,1% от взятых в управление сумм приносят миллионные доходы.

Инвестиционные вложения имеют огромное значение для американских обществ по страхованию жизни. Инвестиционные ресурсы превращают страховые компании в один из влиятельных внешних центров финансового контроля по отношению к промышленным корпорациям.

Финансовые связи подкрепляются личной унией, по неполным данным, страховщики США заседают в 27 из каждых 100 советов директоров американских промышленных корпораций. Впереди страховых компаний в этом плане - только коммерческие и инвестиционные банки.

Организационную основу американских страховых компаний составляют акционерные общества и общества взаимного страхования («мьючуелз»). Существует институт андеррайтеров и страховых брокеров - страховых агентов или независимых брокерских фирм. Так, например, одно из крупнейших обществ по страхованию жизни - общество «Пруденшл» имеет 22 тыс. страховых брокеров. Из независимых брокерских фирм можно назвать «Марш-Макленан», «Александр энд Александр», «Фрек Холл» и др.

23

Крупнейшие страховые компании мира, и прежде всего США, представляют собой финансовые конгломераты: через дочерние компании они могут помимо страхования заниматься предоставлением кредитов и займов, организовывать чековое обслуживание клиентов, эмитировать расчетные кредитные карточки, проводить операции с недвижимостью, с ценными бумагами, управлять имуществом и капиталом по поручению клиентов.

Страховой бизнес Великобритании на протяжении многих лет концентрируется в Лондоне как мировом финансовом центре. Крупнейший Лондонский международный страховой рынок обслуживает финансовые потоки ряда стран и компаний. Авторитет Лондонского международного страхового рынка опирается на значительный кадровый потенциал специалистов страхового дела, высокоразвитую инфраструктуру рынка, а также присутствие здесь широко известной за пределами Великобритании страховой корпорации Ллойд. В Лондоне расположены представительства или дочерние структуры всех крупнейших страховых компаний мира. Здесь сконцентрированы также центральные офисы всех крупнейших международных страховых и перестраховочных брокеров. Работает старейшее (основано в 1760 г.) и наиболее авторитетное классификационное общество - Регистр судоходства «Ллойд». В Лондоне расположена штаб-квартиры ряда международных страховых организаций, а также некоторые структуры национального страхового рынка (институт Лондонских страховщиков, Институт дипломированных страховщиков и др.), деятельность которых носит международный характер.

Личное страхование в Великобритании сконцентрировано в специализированных страховых компаниях, пенсионных фондах, а также инвестиционных компаниях (строительных обществах), осуществляющих продажу недвижимости населению. За последние 10 лет отмечается устойчивый рост сбора страховых платежей.

Имущественное страхование среди населения представлено рядом традиционных видов. Среди них страхование легковых автомобилей в частной собственности, домашнего имущества, гражданской ответственности и др.

Институциональная структура страхового рынка Великобритании представлена акционерными обществами, которые принадлежат их собственникам - акционерам; обществами взаимного страхования, которые принадлежат их страхователям; дружескими обществами; отделениями и представительствами иностранных страховых компаний. Крупное самостоятельное звено национального страхового рынка, имеющее международное значение - страховая корпорация «Ллойд». 24

В соответствии с директивами ЕЭС начиная с 1982 года в Великобритании не создаются новые универсальные (композитные) страховые компании. Полисы личного и имущественного страхования могут быть выданы в рамках одной и той же группы страховых компаний. Страховые компании Великобритании не вправе заниматься какими-либо другими видами бизнеса кроме страхования.

Базовая структура Лондонского международного страхового рынка - корпорация «Ллойд» представлена 400 страховыми синдикатами, которые объединяют физических лиц - андеррайтеров, непосредственно осуществляющих страховой бизнес корпорации. Андеррайтеры несут неограниченную ответственность по обязательствам, вытекающим из условий заключенных ими договоров страхования в рамках синдиката. Динамичные и подвижные структуры синдикатов, имеющих выраженную специализацию по видам (классам) страхования, образуют экономическую среду международного страхового рынка в системе корпорации «Ллойд». Каждый синдикат представлен на этом рынке через лидирующего андеррайтера, который непосредственно принимает риски на страхование в синдикате от посредника - брокера «Ллойда». Членство корпоративной структуры «Ллойда» открыто для всех граждан Великобритании и иностранцев.

Договоры страхования в Великобритании заключаются непосредственно страховыми компаниями, а также при посредничестве андеррайтинговых агентств и страховых посредников (агентов и брокеров).

Прямая продажа страховых полисов потенциальным клиентам в значительной степени опирается на рекламу в средствах массовой информации, адресную почтовую рассылку информационных материалов населению с предложением заключить договор, а также соответствующие телефонные звонки, имеющие целью установить непосредственный контакт с возможными будущими страхователями.

Функции органа государственного страхового надзора в Великобритании возложены на Департамент торговли и промышленности (DTI). Страховые компании и физические лица не вправе заниматься страхованием в Великобритании до тех пор, пока не получат лицензию DTI. Отдельные лицензии необходимо получать для проведения операций по каждому виду (классу) страхования. Иностранные страховые компании, функционирующие на страховом рынке Великобритании, проводят страховые операции на тех же условиях, что и английские конкуренты.

25

Великобритании, адекватно взятым обязательствам по заключенным договорам страхования и перестрахования. Деятельность страховика по операциям перестрахования и ретроцессии также подлежит процедуре лицензирования на общих основаниях со стороны DTI.

Особые меры государственного регулирования применяются в отношении страховщиков, специализирущихся на операциях накопительного страхования жизни долгосрочных пенсионных планов накопления сбережений к определенному возрасту. Правовую базу для этого регулирования создает Закон о финансовом обслуживании 1986 г. В соответствиис ним общества личного стахования обязаны пройти регистрацию в специальных уполномоченных организациях - Управлении по ценным бумагам и инвестициям или Регулирующей организации компании по страхованию жизни и паевых фондов.

Деятельность страховых посредников в Великобритании также подлежит регулированию и лицензированию. Это в первую очередь относится к деятельности страховых и перестраховочных брокеров. Без соответствующей регистрации в Регистрационном совете страховых брокеров и занесения сведений в государственный реестр страховых брокеров деятельность страхового посредника является незаконной. Физический лица, претендующие на присвоение квалификации «страховой брокер», обязаны сдать квалификационный экзамен по теории и практике страхового дела, а также показать экспертам, что они имеют минимальный капитал 1000 фунтов стерлингов для начала своих посреднических операций.

В Великобритании действует обязательное страхование гражданской ответственности за ущерб перед третьими лицами, причиненный владельцами автотранспорта, авиаперевозками, лицами, занимающимися верховой ездой, а также лицами, которые содержат в домашних условиях животных, опасных для окружающих. Кроме того, предусмотрено обязательное страхование профессиональной ответственности для адвокатов, бухгалтеров, страховых брокеров, а также операторов атомной энергетической установки. Договоры обязательного страхования (в силу действующего законодательства) заключаются страховыми компаниями, присутствующими на английском рынке. Государственные организации Великобритании вопросами обязательного страхования не занимаются.

Страховой рынок Германии характеризуется динамичным развитием. Ежегодный прирост объема поступлений страховых платежей в Германии составляет 10%. Личное страхование в структуре национального страхового рынка занимает около 37%. Медицинское страхование составляет около 12% общего объема поступления страховых платежей, имущественное - 51%.

26

Страховое дело в Германии разделено между системой государственного социального обеспечения и частным сектором страховых услуг. Социальное страхование обязательно для всех работников наемного труда, если они не охвачены сектором частных страховых дел. Имеется в виду страхование по старости, на случай безработицы, страхование на случай временной утраты трудоспособности.

Частный сектор страховых услуг в Германии представлен следующими видами страховщиков - акционерные страховые общества, общества взаимного страхования и государственные страховые корпорации.

Федеративное устройство Германии является важным фактором в развитии каналов продвижения страховых услуг. Большинство крупных страховых компаний решают вопросы активизации по заключению новых и возобновлению ранее действующих договоров через страховых агентов.

Крупным источником привлечения клиентуры служит работа независимых страховых брокеров, обслуживающих различные страховые компании. Широко представлена прямая продажа полисов, осуществляемая непосредственно из офисов страховых компаний.

Все действующие в Германии национальные и иностранные страховые компании подлежат обязательному государственному страховому надзору со стороны Федерального ведомства надзора за деятельностью страховых компаний (BAV), расположенного в Берлине. Основная его цель - защита интересов страхователей, поскольку в Германии нет особого централизованного гарантийного фонда для возмещения убытков страхователям ввиду непредвиденного банкротства их страховщиков. Исключение составляет особый гарантийный фонд страхований гражданской ответственности владельцев автотранспортных средств.

Все прямые страховщики, исключая перестраховочные компании, должны обращаться в BAV за получением лицензии на страховую деятельность. Иностранные страховщики также должны пройти процедуру лицензирования.

Обязательное страхование в Германии носит относительно ограниченный характер. Федеральное законодательство устанавливает обязательное страхование работодателя за ущерб наемным работникам, причиненный производственной травмой или вредными условиями труда, обязательное страхование гражданской ответственности владельцев транспортных средств за ущерб перед третьими лицами в результате ДТП.

27

Обязательное страхование профессиональной (гражданской) ответственности авиационных перевозчиков и диспетчеров по управлению движением гражданских воздушных судов, бухгалтеров, охотников, операторов автономных энергетических установок, потребителей атомной энергии и радиоактивных изотопов, товаропроизводителей фармацевтической продукции.

Таким образом, страхование в зарубежных странах представляет собой часть международного страхового рынка. Вместе с тем оно является важным сектором национальных экономик, обеспечивая перераспределение 8-12% валового национального продукта. Аккумулируемые через страхование денежные средства служат источником крупных инвестиций. Финансовые потоки страховых компаний в значительной мере ориентированы на обслуживание государственного долга. Государственное регулирование страховой деятельности за рубежом в основном направлено на контроль за финансовой стороной работы страховых компаний.

28

Глава 3. осуществляемых операций по страхованию жизни РФ.

Для определения размера отрасли страхования жизни методологически в мировой практике известны различные подходы. В частности, можно в качестве показателей совокупного объема отрасли считать только объем премий, собранных страховыми компаниями по операциям страхования жизни.

Рисунок 1. Динамика страховых премий по страхованию жизни и личному страхованию по компаниям, осуществляющим страхование жизни

Другой подход, которого мы будем придерживаться в данном обзоре, основан на учете совокупного объема премий компаний, которые осуществляют операции по страхованию жизни, с учетом продуктов по страхованию от несчастных случаев и болезней и медицинскому страхованию. 29

При таком подходе совокупный объем премий в отрасли страхования жизни в 2008 году составит 56,4 млрд руб., (что на 31.12.2008 г. было эквивалентно 1,9 млн долл. США), или 10,2% от общего объема премий по страхованию (кроме ОМС), собранного за год. Таким образом, в 2008 году доля премии, собранной в отрасли страхования жизни, в валовом внутреннем продукте составила 0,1%. Премия на душу населения составила 397 рублей.

Как и ранее, доля отрасли страхования жизни на рынке страхования в России несопоставимо меньше, чем в странах с развитой рыночной экономикой. Например, в 2007 году доля рынка страхования жизни в Польше составила 51%, или 8 млрд долл. США; Чехии - 41%, или 2,7 млрд долл. США; Болгарии - 15%, или 0,2 млрд долл. США. В свою очередь, в таких странах, как Япония, страхование жизни занимает 78% рынка, или 330,7 млрд долл. США; Великобритания - 75%, или 349,7 млрд долл. США; Франция - 70%, или 187 млрд долл. США.

30

3.1. Структура рынка

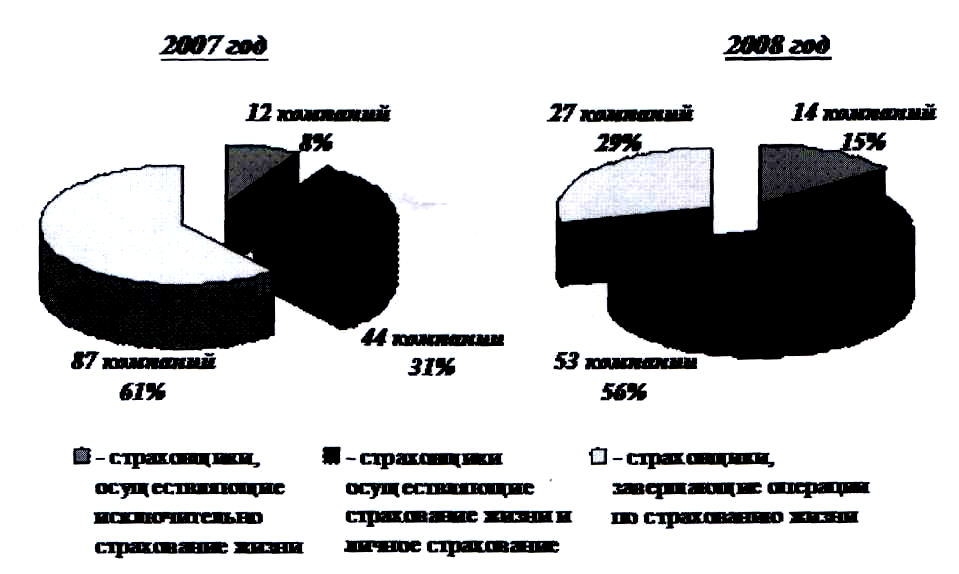

В целом, в условиях завершения отраслевой специализации доля компаний, относящихся к отрасли страхования жизни, сокращается. Если в 2007 году 10% компаний от их общего числа на рынке проводили операции страхования в обеих отраслях, то к концу прошлого года «совместителей» осталось только 3%. Сейчас сориентированы на отрасль страхования жизни 8,5% страховщиков на рынке.

Количество страховщиков, проводящих как только операции по страхованию жизни, так и по страхованию жизни и личному страхованию одновременно, за год увеличилось в практически одинаковой пропорции (порядка 30% по сравнению с 2007 годом).

Таблица 1. Структура рынка страхования жизни, 2007-2008 гг.

|

Компании |

2007 год |

2008 год |

|

Всего компаний, осуществляющих страхование жизни в том числе: |

143 (17%) |

94 (12%) |

|

- страховщики, осуществляющие исключительно страхование жизни |

12 (1,4%) |

14 (1,8%) |

|

- страховщики, осуществляющие страхование жизни и личное страхование |

44 (5,1%) |

53 (6,7%) |

|

- страховщики, завершающие операции по страхованию жизни |

87 (10,1%) |

25 (3,2%) |

31

Что касается внутриотраслевой структуры, то пропорциональное распределение двукратного сокращения доли компаний, доводящих операции по страхованию жизни с 61 до 29% привело к структуре, в которой чуть более половины компаний на рынке проводит страхование жизни и личное страхование и 15% компаний занимаются исключительно страхованием жизни. То есть в настоящее время можно говорить о достаточно высокой скорости завершения специализации, что является позитивным процессом для дальнейшего развития и повышения прозрачности рынка.

Рисунок 2. Структура рынка страхования жизни, 2007-2008 гг.

32

3.2. Сегмент страхования жизни

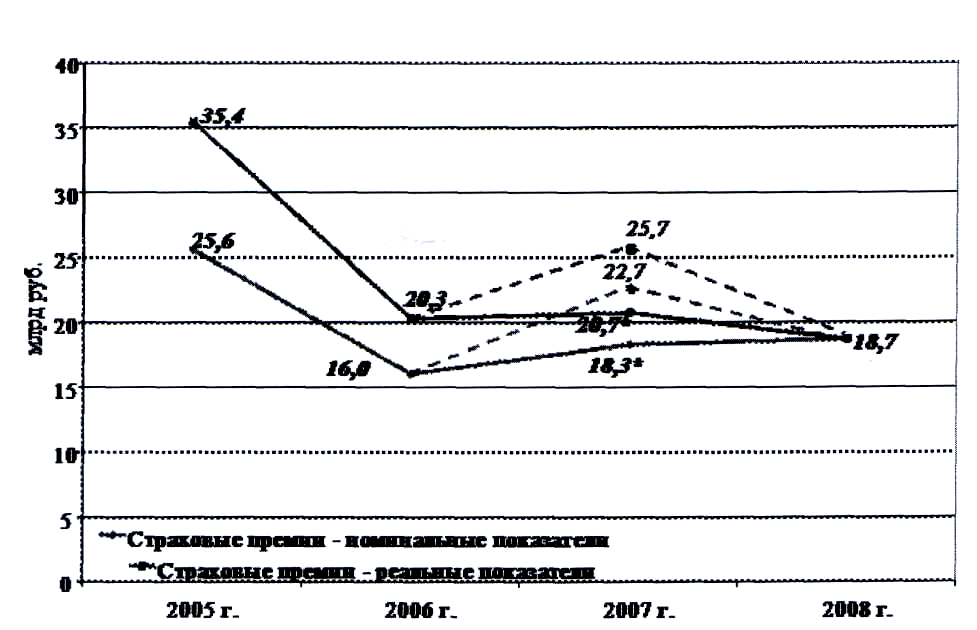

В соответствии с данными Федеральной службы страхового надзора о номинальных показателях премий и выплат страховых компаний в 2008 году объем рынка страхования жизни составил 18,7 млрд рублей, формально сократившись на 18% по сравнению с аналогичным показателем предыдущего года, что в общем объеме страховых премий составило 3,4%. Но данного сокращения в действительности не произошло. Такая динамика номинальных показателей обусловлена спецификой отражения в бухгалтерском учете операций по передаче страхового портфеля, которая приводит к удвоению показателей в рамках совокупного объема передачи, что также было отмечено Федеральной службой страхового надзора годом ранее в ежеквартальных сообщениях для прессы.

В рамках специализации по отраслям в 2007 году передача портфелей по страхованию жизни носила массовый характер, и это привело к почти двукратному увеличению показателей страховых премий и выплат в III квартале 2007 года. Если произвести корректировку на это удвоение, то тенденция изменится коренным образом.

С учетом оценочных данных по передаче страховых портфелей (для оценки реального изменения объема рынка было исключено дублирование премий и выплат, переданных в 2007 году страховыми компаниями, оценка объема передачи была представлена ФССН годом ранее) объем премии по страхованию жизни по рынку в целом по итогам 2008 года увеличился примерно на 2% по сравнению с предыдущим годом в номинальном выражении.

33

При переходе к реальным показателям (для корректировки на инфляцию использовался индекс потребительских цен в соответствии с данными Росстата) мы все-таки зафиксируем изменение реального роста 2007 года на 10-процентное сокращение объема премий по страхованию жизни в 2008 году по сравнению с аналогичным показателем предыдущего года.

34

Рис 3. Динамика развития страхования жизни в сопоставимых ценах 2008 года

В четвертом квартале 2008 года по оценкам «Аудиторской компании «Мариллион» объем рынка страхования жизни составил порядка 5 млрд рублей. Соответствующее сокращение премий по страхованию жизни в IV квартале 2008 года по сравнению с предшествующим кварталом составило 7%. Учитывая, что состав отчитавшихся ФССН по итогам отчетного периода страховых компаний меняется от квартала к кварталу, абсолютно точно определить размер ежеквартальных премий нельзя, поэтому для компаний не отчитавшихся, но сохранивших лицензии в текущем периоде, принимаются оценочные показатели и совокупный, объем премий также носит оценочный характер. В связи с кризисом на рынке страхования жизни возникли две разнонаправленные тенденции, одна - способствующая сокращению, другая -росту объема страховых премий, в связи с чем совокупные показатели объемов пока не претерпели значительных изменений.

35

Заключение

В данной работе мы рассмотрели теоретические аспекты личного страхования, такие как определение, основные категории, содержание видов личного страхования, а также особенности личного страхования.

Подводя итог, можно сделать следующий вывод. Личное страхование является одной из важнейших отраслей страхование.

Огромную роль в эффективном развитии личного страхования играет формирование рыночного сознания у населения. Необходимо, чтобы граждане отказались от мысли, что государство им «должно». Безусловно, социальная поддержка со стороны государства должна сохраняться, однако основную составляющую таких выплат должны формировать сами граждане, заключая соответствующие договора страхования.

Необходимо также расширять спектр обязательного страхования. Но делать это нужно очень осторожно, с особой тщательностью проектируя страховые тарифы. Иначе эти меры вызовут активное недовольство населения, подрывая доверие к страховщикам и к страхованию как экономическому институту.

Развитие страхования неразрывно связано с развитием экономики страны в целом. При слабой экономике, не может быть и речи о развитой системе страхования. Напротив, в условиях развитой экономики формируется платёжеспособный спрос на страховые услуги.

Экономический кризис 1998 года разорил множество страховых компаний. Однако для самых сильных и конкурентоспособных страховщиков, сумевших удержаться на рынке, он напротив послужил сильным экономическим толчком. В настоящий момент отрасль страхования, в том числе и личного, в нашей стране активно развивается. Растут показатели суммарных объёмов страховых премий. Большая доля в структуре страховых премий приходится на страхование жизни, в том числе и долгосрочного.

36

Библиография

1. Гражданский кодекс Российской Федерации (часть вторая)” от 26.01.1996 N 14-ФЗ (ред. от 02.12.2013), глава 48 «Страхование»

2. Ахвледиани Ю.Т, Шахова В.В., Страхование: учебник, издательство: Юнити-Дана, 2011 г.

3. Короткова Ю. Е. Краткий курс по страхованию: учеб. пособие для ву-зов. – М. : Окей-книга, 2010.

4. Федорова Т.А. «Страхование». Учебник – М. Экономист, 2006.

5. Материалы с портала http://www.consultant.ru/

6. Материалы с портала http://www.garant.ru/

7. Материалы с официального сайта компании «РОСНО» www.rosno.ru

8. Материалы с официального сайта компании «Росгосстрах» www.rgs.ru

9.агентство страховых новостей АСН [Электронный ресурс]. Режим доступа: http://www.insur-info.ru/statistics

10. Гинзбург А. И. Страхование. 2-е изд. – СПб: Питер, 2006 – 208 с.

11. Головнин А.Н. Сравнительный анализ функционирования рынков страхования жизни США и ФРГ // Страховое дело. – 2007. – №1. – С. 15-31.

12. Гребенщиков Э. Российский рынок страхования: параметры, пропорции и тенденции // РЦБ. – 2007. – №2. – С. 57-61.

13. Жукова Т. Конец эпохи нерешительности // Русский полис. – 2007. – №1. – С. 70-74.

14. Ломакин-Румянцев И. Уточненные сведения о деятельности страховых организаций за 2006 год по состоянию на 20.03.07 // Финансовая газета. – 2007. – №15. – 12 апр. – С. 7.

15. Ломакин-Румянцев И. Сведения о деятельности страховых организаций за 1 полугодие 2007 // Финансовая газета. – 2007. – №34. – 23 авг. – С. 6.

16. Лысенко С.И. Факторы роста и прогнозные тенденции страхового бизнеса в России // Финансы и кредит. – 2007. – №4. – С. 70-76.

17. Методический журнал «Организация продаж страховых продуктов» [Электронный ресурс]. Режим доступа:

http://www.reglament.net/ins/prod_article.htm

18. Натхов Т. А. Рынок страхования в России: основные тенденции и проблемы развития // Вопросы экономики. – 2006. – №12. – С.115-125.

19. Официальный сайт Ассоциации страховщиков России [Электронный ресурс]. Режим доступа: http://asr-insurance.ru/base_legislation

20. Официальный сайт Федеральной службы страхового надзора [Электронный ресурс]. Режим доступа: http://www.fssn.ru/www/site.nsf/web/stat

37

21. Панорама страхования // Эксперт РА. – 2007. – №39. – С. 121.

22. Скамай Л. Г., Мазурина Т. Ю. Страховое дело: Учебное пособие – М.: ИНФРА-М, 2006 – 256 с.

23. Финансы: Учебник / Под ред. А. Г. Грязновой, Е. В. Маркиной. – М.: Финансы и статистика, 2006. – 504 с.

24. Финансы: Учебник – 2-е изд., перераб. и доп. / Под ред. В. В. Ковалева. – М.: ТК Велби, изд-во Проспект, 2006. – 640 с.

38

|

Отрасли и виды страхования |

2004 |

2005 |

Прирост, % |

2006 |

Прирост, % |

||

|

Добровольное страхование |

|||||||

|

страхование жизни |

|

25 039 |

-80 |

16 581 |

-34 |

||

|

личное страхование |

33 300 |

38 954 |

17 |

42 028 |

8 |

||

|

имущества |

32 500 |

45 594 |

40 |

64 648 |

42 |

||

|

ответственности |

1 200 |

1 123 |

-6 |

|

21 |

||

|

Обязательное страхование |

|||||||

|

страхование пассажиров |

0,3 |

0,3 |

0 |

0,3 |

0 |

||

|

гос. страхование сотрудников ГНС РФ |

2,4 |

2 |

-17 |

2 |

0 |

||

|

гос. страхование военнослужащих и прирав. к ним в обяз. гос. страховании лиц |

390 |

420 |

8 |

420 |

0 |

||

|

ОСАГО |

19 200 |

27 640 |

44 |

33 290 |

20 |

||

|

ОМС |

93 400 |

135 928 |

46 |

190 652 |

40 |

||

|

Страховая премия (всего) |

304 093 |

274 700 |

10 |

348 983 |

27 |

Показатели страховых премий и выплат, 2004-2006 гг.

- Разработать справочную систему по стандартным функциям выбранного языка программирования ( С++)

- Организация рекламной деятельности в организации (ЗАО «Бокс»)

- Договора и их виды, как одна из форм организации коммерческой деятельности по работе с контрагентами (на примере конкретной организации) (ЗАО «Транспорт+»)

- Структура нормы права (НОРМА ПРАВА: ПОНЯТИЕ, СУЩНОСТЬ, СТРОЕНИЕ)

- Контроль за профессиональной деятельностью нотариуса в РФ

- Бюджетная система России

- Сравнительный анализ компетенций менеджеров (ООО «Радеж»)и предпринимателей в российских компаниях

- Игра как метод воспитания (сущность и основные функции игры в процессе воспитания)

- Игра как метод воспитания

- Руководство, стили руководства ( ООО «Красный куб»)

- Руководство, стили руководства

- Коммерческая деятельность розничного торгового предприятия и ее совершенствование (ЗАО «Листопад»)