Бюджетная система России

Содержание:

ВВЕДЕНИЕ

Бюджетная система в условиях рыночных отношений, многообразия форм собственности, бюджетной самостоятельности регионов играет все более важную роль в реализации единой финансовой политики государства, цели которой обусловливаются его экономической политикой. При этом значение государственного финансового регулирования через бюджетную систему трудно переоценить, хотя нельзя не учитывать и происходящие в настоящее время изменения в практике перераспределения финансовых ресурсов. Задачей особой важности становится при этом обеспечение надлежащего выполнения всеми субъектами бюджетных правоотношений их обязательств перед бюджетом и внебюджетными фондами.

К настоящему времени постепенно складывается целостность законодательной базы бюджетной системы страны. Бюджетное законодательство приобретает качества системности, целостности, базирующейся на единых принципах функционирования. Его можно классифицировать на несколько подсистем:

- Во-первых, это Бюджетный кодекс, который в целом регулирует бюджетные правоотношения. Бюджетный кодекс входит в общую часть бюджетного права.

- Во-вторых, это нормативные акты, определяющие параметры бюджета того или иного уровня на очередной год. Специфика данной группы нормативных актов состоит в том, что они принимаются только на один финансовый год и подлежат опубликованию немедленно после их принятия и подписания в установленном порядке. Эти законодательные акты содержат нормы, входящие в особенную часть бюджетного права. Имеют свою специфику и нормы права, регулирующие межбюджетные отношения. Данную категорию правоотношений, кстати, могут регулировать также отдельные договоры между субъектами бюджетного права.

ГЛАВА 1. ПОНЯТИЕ БЮДЖЕТНОЙ СИСТЕМЫ, ПРИНЦИПЫ

Бюджетная система – форма образования и расходования денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления ( ст.6 гл.1 БК РФ)[1]

Бюджетное устройство определяет организацию бюджетной системы, взаимоотношения ее звеньев, правовые основы функционирования бюджетов, их состав и структуру, процедурные вопросы формирования и использования бюджетных средств.

В соответствии с Разделом 1 БК РФ к элементам бюджетного устройства Российской Федерации относятся:

1. Бюджетная система Российской Федерации;

2. Бюджетная классификация Российской Федерации;

3. Принципы бюджетной системы Российской Федерации

Ст. 6 гл. 1 БК РФ определяет, что бюджетная система Российской Федерации - это основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая законодательством Российской Федерации совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

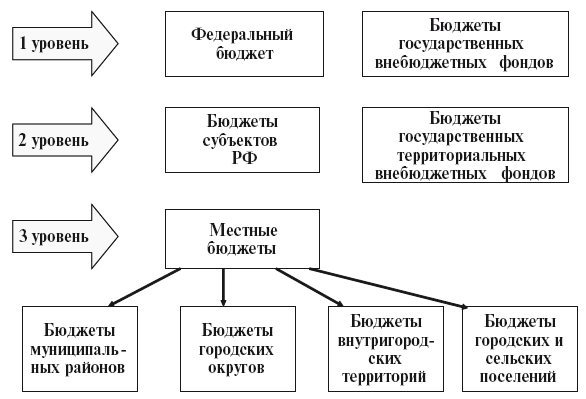

В соответствии со ст. 10 гл.3 БК РФ к уровням бюджетной системы Российской Федерации относятся:

1. Первый уровень - федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации;

2. Второй уровень - бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

3. Третий уровень - местные бюджеты, в том числе:

- бюджеты муниципальных районов, городских округов, внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

- бюджеты городских и сельских поселений, бюджеты внутригородских районов.

Рисунок 1. Структура бюджетной системы Российской Федерации

Все бюджеты бюджетной системы Российской Федерации являются автономными и самостоятельными (каждый бюджет имеет свои источники доходов и расходов). Однако при необходимости в Бюджетном кодексе РФ предусмотрено составление консолидированного бюджета. На каждом уровне происходит процесс разработки, принятия, исполнения, контроля финансовых средств бюджетов.

Федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации предназначены для исполнения расходных обязательств Российской Федерации (ст.13 гл.3 БК РФ)

Федеральный бюджет и бюджеты государственных внебюджетных фондов разрабатываются и утверждаются в форме федеральных законов.

Каждый субъект Российской Федерации имеет собственный бюджет и бюджет территориального государственного внебюджетного фонда.

Бюджет субъекта Российской Федерации (региональный бюджет) - форма образования и расходования денежных средств на финансовый год, предназначенных для исполнения расходных обязательств соответствующего субъекта Российской Федерации.

Бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов разрабатываются и утверждаются в форме законов субъектов РФ. Каждое муниципальное образование имеет собственный бюджет.

Местный бюджет (бюджет муниципального образования) - фонд денежных средств, предназначенный для исполнения расходных обязательств муниципального образования. Местные бюджеты разрабатываются и утверждаются в форме нормативно—правовых актов представительных органов местного самоуправления.

В качестве составной части бюджетов городских и сельских поселений могут быть предусмотрены сметы доходов и расходов отдельных населенных пунктов, других территорий, не являющихся муниципальными образованиями. В соответствии с Федеральным законом от 6 октября 2003 г. N 131-ФЗ "Об общих принципах организации местного самоуправления в Российской Федерации"[2] утверждение местного бюджета и отчета о его исполнении к исключительной компетенции представительного органа муниципального образования.

Для всех уровней годовой бюджет составляется на один финансовый год, который соответствует календарному году и длится с 1 января по 31 декабря (ст.12 гл.3 БК РФ).

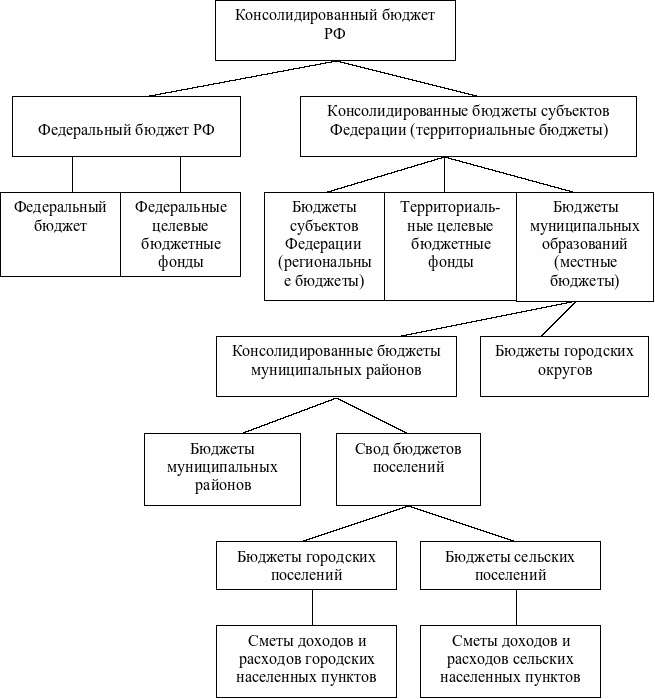

Консолидированный бюджет - это свод бюджетов на данной территории. Консолидированный бюджет используется для анализа показателей бюджетной системы, а также при установлении нормативов отчислений от федеральных налогов в бюджеты субъектов федерации. Консолидированный бюджет РФ не утверждается законодательными органами власти.

В состав консолидированного бюджета РФ входят:

1. Федеральный бюджет;

2. Свод консолидированных бюджетов субъектов Российской Федерации (без учета межбюджетных трансфертов между этими бюджетами).

В консолидированный бюджет Российской Федерации (рис. 2) не попадают бюджеты государственных и территориальных внебюджетных фондов

Рисунок 2. Консолидированный бюджет

В состав консолидированного бюджета субъекта РФ входят:

1. Бюджет субъекта Российской Федерации;

2. Свод бюджетов муниципальных образований, входящих в состав субъекта Российской Федерации (без учета межбюджетных трансфертов между этими бюджетами).

В состав консолидированного бюджета муниципального района входят:

1. Бюджет муниципального района (районный бюджет);

2. Свод бюджетов городских и сельских поселений, входящих в состав муниципального района (без учета межбюджетных трансфертов между этими бюджетами).

Бюджеты внебюджетных фондов не входят в состав бюджетной системы Российской Федерации, так как:

- бюджеты государственных внебюджетных фондов утверждаются отдельными федеральными законами на федеральном уровне и законами субъектов РФ в отношении территориальных внебюджетных фондов;

- бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов также имеют форму закона - закона субъекта Российской Федерации.

Бюджетная система РФ основана на принципах (ст.28 гл 5 БК РФ):

1. Единства бюджетной системы РФ (ст.29 гл.5 БК РФ) означает единство:

- бюджетного законодательства РФ;

- принципов организации и функционирования бюджетной системы Российской Федерации;

- форм бюджетной документации и бюджетной отчетности;

- бюджетной классификации бюджетной системы РФ;

- бюджетных мер принуждения за нарушение бюджетного законодательства РФ;

- единый порядок установления и исполнения расходных обязательств;

- формирования доходов и осуществления расходов бюджетов бюджетной системы РФ;

- ведения бюджетного учета и составления бюджетной отчетности бюджетов бюджетной системы РФ

2. Разграничения доходов, расходов и источников финансирования дефицитов бюджетов между бюджетами бюджетной системы РФ (ст.30 гл.5 БК РФ) означает закрепление в соответствии с законодательством РФ доходов, расходов и источников финансирования дефицитов бюджетов за бюджетами бюджетной системы Российской Федерации.

3. Самостоятельности бюджетов всех уровней (ст.31 гл.5 БК РФ) означает право законодательных (представительных) органов государственной власти и органов местного самоуправления на каждом уровне бюджетной системы самостоятельно обеспечивать:

- сбалансированность соответствующих бюджетов и эффективность использования бюджетных средств;

- осуществлять бюджетный процесс;

- устанавливать в соответствии с законодательством Российской Федерации налоги и сборы, доходы от которых подлежат зачислению в соответствующие бюджеты бюджетной системы Российской Федерации;

- определять формы и направления расходования средств бюджетов;

- предоставлять средства из бюджета на исполнение расходных обязательств, устанавливаемых иными органами государственной власти и органами местного самоуправления, исключительно в форме межбюджетных трансфертов.

4. Равенства бюджетных прав субъектов РФ, муниципальных образований (ст.31.1 гл.5 БК РФ) означает определение бюджетных полномочий органов государственной власти субъектов Российской Федерации и органов местного самоуправления, установление и исполнение расходных обязательств, формирование налоговых и неналоговых доходов бюджетов субъектов Российской Федерации и местных бюджетов, определение объема, форм и порядка предоставления межбюджетных трансфертов в соответствии с едиными принципами и требованиями, установленными Бюджетным Кодексом.

5. Полноты отражения доходов, расходов и источников финансирования дефицитов бюджетов (ст.32 гл.5 БК РФ) означает, что все доходы, расходы и источники финансирования дефицитов бюджетов в обязательном порядке и в полном объеме отражаются в соответствующих бюджетах.

6. Сбалансированности бюджета (ст.33 гл.5 БК РФ) означает, что объем предусмотренных бюджетом расходов должен соответствовать суммарному объему доходов бюджета и поступлений источников финансирования его дефицита. При составлении, рассмотрении, утверждении и исполнении бюджета уполномоченные органы должны исходить из необходимости минимизации размера дефицита бюджета. Превышение расходов бюджета над его доходами называют бюджетный дефицит (или дефицит бюджета); если доходы государственного бюджета превышают его расходы, то это называется бюджетный профицит (или профицит бюджета).

7. Эффективности использования бюджетных средств (ст.34 гл.5 БК РФ) означает, что при составлении и исполнении бюджетов участники бюджетного процесса в рамках установленных им бюджетных полномочий должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств и достижения наилучшего результата с использованием определенного бюджетом объема средств (результативности).

8. Общего (совокупного) покрытия расходов бюджетов (ст.35 гл.5 БК РФ) означает, что расходы бюджета не могут быть увязаны с определенными доходами бюджета и источниками финансирования дефицита бюджета, если иное не предусмотрено законом (решением) о бюджете в части, касающейся: субвенций и субсидий, полученных из других бюджетов бюджетной системы Российской Федерации; средств целевых иностранных кредитов (заимствований); добровольных взносов, пожертвований, средств самообложения граждан; расходов бюджета, осуществляемых в соответствии с международными договорами (соглашениями) с участием Российской Федерации; расходов бюджета, осуществляемых за пределами территории Российской Федерации; отдельных видов неналоговых доходов, предлагаемых к введению (отражению в бюджете) начиная с очередного финансового года; расходов бюджета, осуществляемых в случаях и в пределах поступления отдельных видов неналоговых доходов.

9. Прозрачности (открытости) (ст.36 гл.5 БК РФ) означает:

- обязательное опубликование в средствах массовой информации утвержденных бюджетов и отчетов об их исполнении;

- обязательную открытость для общества и средств массовой информации проектов бюджетов, внесенных в законодательные (представительные) органы государственной власти;

- обеспечение доступа к информации, размещенной в информационно-телекоммуникационной сети "Интернет" на едином портале бюджетной системы Российской Федерации;

- стабильность бюджетной классификации Российской Федерации, а также обеспечение сопоставимости показателей бюджета отчетного, текущего и очередного финансового года (очередного финансового года и планового периода).

10. Достоверности бюджета (ст.37 гл.5 БК РФ) означает надежность показателей прогноза социально-экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета.

11. Адресности и целевого характера бюджетных средств (ст.38 гл.5 БК РФ) означает, что бюджетные ассигнования и лимиты бюджетных обязательств доводятся до конкретных получателей бюджетных средств с указанием цели их использования.

12. Подведомственности расходов бюджетов (ст.38.1 гл.5 БК РФ) означает, что получатели бюджетных средств вправе получать бюджетные ассигнования и лимиты бюджетных обязательств только от главного распорядителя бюджетных средств, в ведении которого они находятся.

13. Единства кассы (ст.38.2 гл.5 БК РФ) означает зачисление всех кассовых поступлений и осуществление всех кассовых выплат с единого счета бюджета.

ГЛАВА 2. ОБЩИЕ ПОЛОЖЕНИЯ О ДОХОДАХ БЮДЖЕТА

Доходы бюджета – это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ, субъектов РФ и местного самоуправления.

Для бюджетов бюджетной системы Российской Федерации (ст.20 гл. 4 БК РФ) группами и подгруппами доходов бюджетов являются:

1. налоговые доходы;

2. неналоговые доходы;

3. безвозмездные поступления.

Налог - обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоговые платежи характеризуются следующими признаками:

1. Установление и взимание этих платежей осуществляется на основе принятых законодательных актов государства, прежде всего его конституции;

2. Конкретный перечень налогов, порядок их исчисления и взимания определяются налоговым кодексом государства;

3. Императивность налогов, обусловленная первым признаком, означает безусловную обязанность плательщика своевременно и в полном объеме уплатить налог государству;

4. Индивидуальная безвозмездность налогов, т.е. конкретный налогоплательщик, уплатив налог, не получает какой-либо выгоды или компенсации от государства. С экономической точки зрения данный признак проявляется в одностороннем движении стоимости от плательщика к государству;

5. Все уплачиваемые налоги предназначены для финансового обеспечения деятельности государства.

Налоговый кодекс РФ дает следующие характеристики налогов и сборов (рис.3)

Рисунок 3. Основные элементы налога

Таблица 1

Перечень налогов зачисляемых по уровням бюджетной системы РФ

|

Федеральный бюджет (ст.13 гл.2 НК РФ) |

Бюджет субъекта Российской Федерации (ст.14 гл.2 НК РФ) |

Бюджеты муниципальных образований (ст.15 гл.2 НК РФ) |

|

1. налог на добавленную стоимость; 2. акцизы; 3. налог на доходы физических лиц; 4. налог на прибыль организаций; 5. налог на добычу полезных ископаемых; 6. водный налог; 7. сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; 8. государственная пошлина. |

1. налог на имущество организаций; 2. налог на игорный бизнес; 3. транспортный налог. |

1. земельный налог; 2. налог на имущество физических лиц. |

К собственным доходам бюджетов относятся (ст. 47 гл.6 БК РФ):

1) налоговые доходы, зачисляемые в бюджеты в соответствии с бюджетным законодательством Российской Федерации и законодательством о налогах и сборах;

2) неналоговые доходы, зачисляемые в бюджеты в соответствии с законодательством Российской Федерации, законами субъектов Российской Федерации и муниципальными правовыми актами представительных органов муниципальных образований;

3) доходы, полученные бюджетами в виде безвозмездных поступлений, за исключением субвенций

К неналоговым доходам бюджетов относятся:

1) доходы от использования имущества, находящегося в государственной или муниципальной собственности;

2) доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности;

3) доходы от платных услуг, оказываемых соответствующими органами государственной власти, органами местного самоуправления, а также бюджетными учреждениями, находящимися в ведении соответственно федеральных органов исполнительной власти. Органов исполнительной власти субъектов Российской Федерации, органов местного самоуправления;

4) средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия; средства самообложения граждан;

5) доходы в виде финансовой помощи и бюджетных ссуд, полученных от бюджетов других уровней бюджетной системы Российской Федерации;

6) иные неналоговые доходы.

Неналоговые доходы по сравнению с налоговыми имеют следующие отличия:

- Во-первых, механизм их установления, исчисления и взимания определяется комплексом нормативных правовых актов: Гражданским кодексом РФ, Уголовным кодексом РФ, Кодексом РФ об административных правонарушениях, федеральными законами, регулирующими порядок использования и приватизации государственного и муниципального имущества и др.

- Во-вторых, они могут иметь как обязательный (санкции, штрафы), так и необязательный характер и взиматься соответственно на принудительной и добровольной основе, т.е. основанием для их возникновения может быть волеизъявление самого плательщика. Для неналоговых доходов в большей степени характерен признак целевой направленности в их использовании.

- В-третьих, основные их виды не предполагают установления конкретных ставок, сроков уплаты и других элементов, что характерно для налоговых платежей.

- В-четвертых, большинство неналоговых доходов зачисляется в тот или иной бюджет в полном объеме, являясь его собственными доходами. Вместе с тем неналоговые доходы любого бюджета не играют главной фискальной роли.

- В-пятых, величина платежа не зависит от дохода (прибыли) плательщика и не связана с результатами его хозяйственной деятельности.

К безвозмездным поступлениям относятся поступления:

1. от нерезидентов;

2. от бюджетов других уровней;

3. от государственных внебюджетных фондов;

4. от государственных организаций;

5. от наднациональных организаций;

6. средства, передаваемые в целевые бюджетные фонды.

Структура доходов федерального бюджета определяется:

1. потребностями государства в финансовых ресурсах;

2. возможностями государства по мобилизации этих ресурсов;

3. особенностями проводимой экономической политики.

Налоговые доходы федерального бюджета включают:

- доходы от федеральных налогов и сборов, в т.ч. налогов, предусмотренных специальными налоговыми режимами, зачисляемые в федеральный бюджет;

- денежные взыскания в виде санкций, применяемых по отдельным видам налогов и сборов, подлежащих зачислению в федеральный бюджет.

Налоговые доходы зачисляются в федеральный бюджет по нормативам, установленным Бюджетным кодексом Российской Федерации (ст. 50, 46), а также федеральным законом о федеральном бюджете.

Неналоговые доходы федерального бюджета включают:

- таможенные пошлины и таможенные сборы;

- доходы от использования имущества, находящегося в государственной собственности Российской Федерации (за исключением имущества федеральных бюджетных и автономных учреждений и т.д.), доходов от платных услуг, оказываемых федеральными казенными учреждениями;

- доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгметаллов и драгкамней), за исключением имущества федеральных бюджетных и автономных учреждений, имущества федеральных государственных унитарных предприятий, в том числе казенных;

- часть прибыли унитарных предприятий, созданных РФ, остающейся после уплаты налогов;

- платежи при пользовании природными ресурсами (плата за пользование лесов, водными объектами, водными биологическими ресурсами);

- административные платежи и сборы;

- штрафы, санкции и возмещение вреда, причиненного Российской Федерации;

- прибыль Центрального банка РФ, оставшаяся после уплаты налогов и иных обязательных платежей;

- другие неналоговые доходы.

Сведения показателей доходов федерального бюджета РФ представлены в табл.2

Таблица 2

Доходы федерального бюджета в 2018-2021 гг[3].

|

Показатель |

2018 |

2019 |

2020 |

2021 |

|

Всего |

18 7475 |

19 969,3 |

20 218,6 |

20 978,0 |

|

Процентов ВВП |

18,5 |

18,9 |

18,3 |

17,7 |

|

Нефтегазовые доходы |

8 714,3 |

8 298,2 |

7 936,3 |

8 018,2 |

|

Процентов ВВП |

8,6 |

7,8 |

7,2 |

6,8 |

|

Из них |

||||

|

Завершение налогового маневра в нефтегазовой отрасли и введение НДД |

-93,2 |

174,8 |

371,6 |

|

|

Базовые нефтегазовые доходы |

4 699,4 |

4 929,1 |

5 159,3 |

5 386,2 |

|

Завершение налогового маневра в нефтегазовой отрасли и введение НДД |

-1,3 |

54,9 |

108,7 |

|

|

Ненефтегазовые доходы |

10 033,2 |

11 671,1 |

12 282,3 |

12 959,8 |

|

Процентов ВВП |

9,9 |

11,0 |

11,1 |

10,9 |

|

Связанные с внутренним производством |

5 188,2 |

5 916,3 |

6 216,4 |

6 577,9 |

|

НДС на товары, реализуемые на территории Российской Федерации, в т.ч.: |

3 446,5 |

3 986,4 |

4 279,3 |

4 609,4 |

|

Повышение ставки НДС с 18% до 20% |

256,9 |

359,8 |

387,5 |

|

|

Акцизы на производимые товары, в т.ч.: |

845,2 |

969,6 |

959,1 |

948,8 |

|

Повышение норматива зачисления акцизов на крепкий алкоголь в бюджеты субъектов РФ |

-59,0 |

-62,1 |

-65,6 |

|

|

Поэтапная передача акцизов на нефтепродукты в бюджеты субъектов Российской Федерации |

-57,0 |

95,6 |

||

|

Налог на прибыль |

896,5 |

960,3 |

978,0 |

1 019,7 |

|

Связанные с импортом |

3 151,8 |

3 667,5 |

3 916,9 |

4 204,6 |

|

НДС на ввозимые товары в т.ч.: |

2 432,7 |

2 913,3 |

3 115,9 |

3 348,7 |

|

Повышение ставки НДС с 18% до 20% |

268,5 |

287,1 |

308,6 |

|

|

Акцизы на ввозимые товары |

95,7 |

98,7 |

106,3 |

111,9 |

|

Ввозные таможенные пошлины |

623,4 |

655,5 |

694,7 |

744,0 |

|

Прочие доходы |

1 693,2 |

2 087,3 |

2 149,0 |

2 177,3 |

В 2019 году ожидается увеличение доходов федерального бюджета по отношению к ВВП, что связано с предполагаемыми изменениями налогового законодательства (в первую очередь, повышением ставки НДС с 18 до 20%) и изменением макроэкономических показателей, что позволит компенсировать снижение нефтегазовых доходов по сравнению с текущим годом из-за предполагаемого снижения цены на нефть.

В последующие годы ожидается снижение доли доходов федерального бюджета к ВВП за счет дальнейшего снижения нефтегазовых доходов, что обусловлено следующими факторами:

- во-первых, ожидается, что после небольшого кратковременного всплеска цен на углеводороды в текущем году, приведшего к росту нефтегазовых доходов, в отсутствие серьезных шоков в глобальной экономике цены на энергоносители на мировом рынке вернутся к структурно сбалансированному уровню (нефть марки Юралс 57,9 долларов США за баррель в 2021 году), в то время как курс рубля к доллару США в 2019 - 2021 годах будет оставаться стабильным в реальном выражении;

- во-вторых, в течение прогнозного периода доля самого нефтегазового сектора в структуре ВВП продолжит снижаться на фоне отстающих темпов роста (снижения по отдельным позициям) физических объемов добычи и экспорта данной продукции, в том числе в рамках выполнения соглашения производителей нефти о заморозке ее добычи;

- в-третьих, по мере роста истощенности разрабатываемых запасов, а также переноса инвестиций на льготные месторождения продолжит расти размер льгот предприятий нефтегазового сектора;

- в-четвертых, в результате введения налога на дополнительный доход от добычи углеводородного сырья ожидается снижение поступлений налога на добычу полезных ископаемых при добыче на льготируемых месторождениях.

В прогнозе доходов на 2019 - 2021 годы учтено завершение налогового маневра в нефтегазовой отрасли, при этом доходы в части налога на добычу полезных ископаемых увеличатся за счет повышения ставки НДПИ на нефть и отмены части льгот при добыче сверхвязкой и трудноизвлекаемой нефти при одновременном снижении экспортной пошлины на углеводородное сырье и нефтепродукты с доведением их к 2024 году до нулевого уровня. При этом предусмотрено введение возвратного акциза на нефть для нефтепереработки и повышение ставок возвратных акцизов на отдельные нефтепродукты.

Ненефтегазовые доходы федерального бюджета существенно увеличатся по отношению к ВВП в 2019 (на 1,1 п.п.), а затем будут оставаться на стабильном уровне (+0,1 п.п. в 2020 году и -0,2 п.п. в 2021 году).

Структура ненефтегазовых доходов в 2019 - 2021 годах остается стабильной при незначительном росте доли НДС (на 2,3 п.п.) и одновременном снижении доли акцизов на товары, производимые на территории Российской Федерации (на 1,0 п.п.) в результате передачи части акцизов в бюджеты субъектов Российской Федерации: норматив зачисления акцизов на крепкий алкоголь в бюджеты субъектов с 2019 года повысится с 50 до 80 процентов, норматив зачисления акцизов на нефтепродукты будет постепенно увеличиваться начиная с 2020 года, и к 2024 году будет доведен до 100%.

Эти меры в соответствии с целями и задачами бюджетной политики не только обеспечат положительный эффект с фискальной точки зрения, но и поспособствуют созданию положительных структурных изменений и устранению препятствий для сбалансированного развития экономики.

Отклонение доходов при новых нормативах распределения акцизов на нефтепродукты рассчитано по сравнению с установленными в бюджетном законодательстве (41,8% в федеральный бюджет в 2020 году (временная норма) и 12% в федеральный бюджет в 2021 году (статья 50 Бюджетного кодекса Российской Федерации)).

Безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации:

- безвозмездные поступления от юридических и физических лиц;

- от международных организаций;

- правительств иностранных государств, в т.ч. добровольные пожертвования

В доходах федерального бюджета также учитываются:

- прибыль Банка России;

- доходы от внешнеэкономической деятельности;

- доходы от реализации государственных запасов и резервов.

Доходы федерального бюджета могут передаваться бюджетам субъектов Федерации и местным бюджетам по нормативам, устанавливаемым законом о федеральном бюджете на очередной год.

Бюджет субъекта Российской Федерации (региональный бюджет) — форма образования и расходования денежных средств на финансовый год, предназначенных для исполнения расходных обязательств соответствующего субъекта Российской Федерации (ст. 15 БК РФ)[4].

Налоговые доходы бюджетов субъектов Российской Федерации включают доходы от:

- федеральных налогов и сборов, в т.ч. налогов, предусмотренных специальными налоговыми режимами, зачисляемых в бюджеты субъектов Российской Федерации;

- региональных налогов, зачисляемых в бюджеты субъектов Российской Федерации;

- денежные взыскания в виде санкций, применяемых по отдельным видам налогов и сборов, подлежащих зачислению в бюджеты субъектов Российской Федерации;

Неналоговые доходы бюджетов субъектов Российской Федерации:

- доходы от использования имущества, находящегося в государственной собственности субъектов Российской Федерации, за исключением имущества бюджетных и автономных учреждений субъектов РФ, а также имущества ГУП субъектов РФ, в том числе – казенных;

- доходы от продажи имущества (кроме акций и иных форм участия в капитале), за исключением имущества бюджетных и автономных учреждений субъектов РФ, а также имущества ГУП субъектов РФ, в том числе казенных;

- доходы от платных услуг, оказываемых казенными учреждениями субъектов РФ;

- часть прибыли унитарных предприятий субъектов РФ после уплаты налогов;

- платежи при пользовании природными ресурсами (плата за использование лесов, за пользование водными объектами);

- административные платежи и сборы, штрафы, санкции и возмещение ущерба субъектам Российской Федерации.

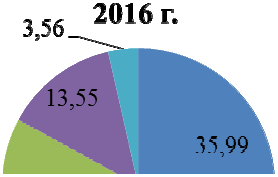

Сведения поступлений налоговых и неналоговых доходов в бюджет Республики Башкортостан представлены в рис.4,5

5

,

35

12

,

31

17

,

18

13

13

,

,

07

3

2014

г

.

Налог

на

прибыль

организаций

Налог

на

доходы

физических

лиц

Налоги

на

товары

(

работы

,

услуги

,

)

реализуемые

на

территории

Российской

Федерации

Налоги

на

имущество

Прочие

налоговые

доходы

37

,

0

9

4

,

30

8

1

15

,

8

13

,

8

3

,

42

3

2015

г

.

Рисунок 4. Налоговые доходы бюджета Республики Башкортостан в 2014-2016 гг.

Среди налоговых доходов бюджета Республики Башкортостан преобладают налог на прибыль организации (НПО) - 35,99 %, налог на доходы физических лиц (НДФЛ) - 29,35%. Данные налоги в течение трехлетнего периода приносили наибольшую долю средств в бюджет субъекта. При этом объем поступлений по НПО вырос на 10,08% в 2015 г., а по НДФЛ – на 3,2%. В 2016 г. темп прироста доходов, полученных по НПО составил 9,09% по сравнению с предыдущим отчетным периодом, а по НДФЛ – 8,29%.

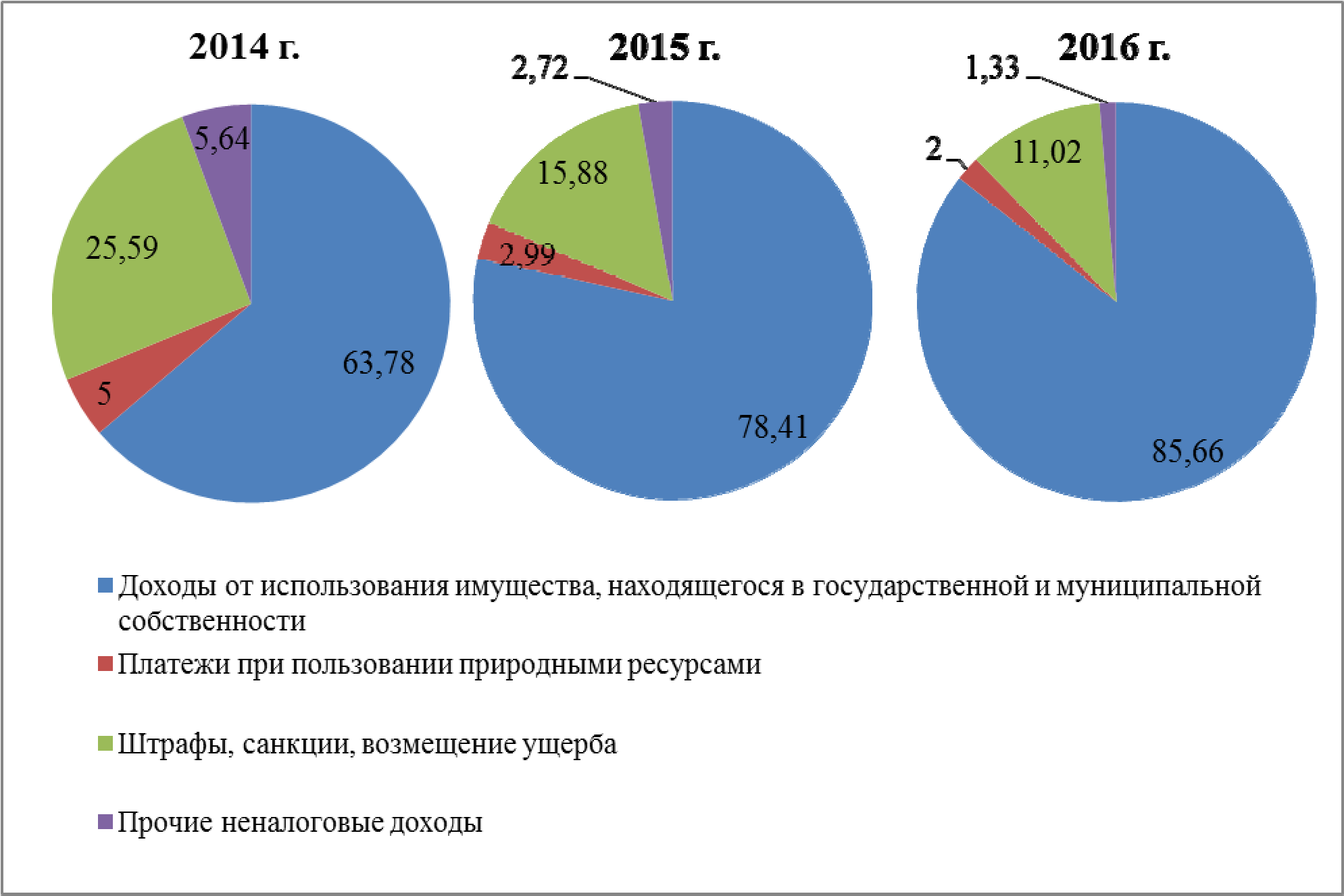

Рисунок 5. Неналоговые доходы бюджета Республики Башкортостан в 2014-2016 гг.

Неналоговые доходы Республики Башкортостан в 2014-2016 гг. преимущественно формировались за счет доходов от использования имущества, находящегося в государственной и муниципальной собственности (табл.3). Доля данных доходов в общем объеме неналоговых доходов составила 85,66%. Неналоговые доходы бюджета Республики Башкортостан ежегодно увеличивались. В 2015 г. темп прироста составил 81,16%, а в 2016 г. – 41,44%. При этом такой рост был обусловлен растущей долей доходов от использования имущества, находящегося в государственной и муниципальной собственности.

Рисунок 6. Структура доходов бюджета Республики Башкортостан, млрд.руб.

В структуре доходов бюджета Республики Башкортостан преобладают налоговые доходы (рис.6). В 2016 г. их доля в общем объеме доходов исследуемого субъекта составила около 67%. Удельный вес неналоговых доходов и безвозмездных поступлений составил соответственно около 21% и 11%. При этом фактические показатели превысили плановые. В 2014 г. расхождение между плановыми фактическими показателями составило 1,13 млрд руб. В 2016 г. – 8,52 млрд руб., план по доходам был перевыполнен на 5,52%. Точность прогноза в 2016 г. была самой низкой за трехлетний период.

Местный бюджет (бюджет муниципального образования) - фонд денежных средств, предназначенный для исполнения расходных обязательств муниципального образования.

Налоговые доходы местных бюджетов включают доходы от:

- федеральных налогов, в т.ч. налогов, предусмотренных специальными налоговыми режимами, зачисляемых в местные бюджеты в соответствии с Бюджетным кодексом Российской Федерации, законодательством субъектов Российской Федерации и муниципальными правовыми актами;

- региональных налогов, зачисляемых в местные бюджеты в соответствии с законодательством субъектов Российской Федерации и муниципальными правовыми актами;

- местных налогов, зачисляемых в местные бюджеты в соответствии с Бюджетным кодексом Российской Федерации и муниципальными правовыми актами;

- денежные взыскания в виде санкций, применяемых по налогам и сборам, подлежащим зачислению в местные бюджеты.

Неналоговые доходы местных бюджетов:

- доходы от использования имущества, находящегося в муниципальной собственности (за исключением имущества муниципальных бюджетных и автономных учреждений, а также имущества МУП, в т.ч. казенных);

- доходы от продажи имущества (кроме акций и иных форм участия в капитале), находящегося в муниципальной собственности, за исключением имущества муниципальных бюджетных и автономных учреждений, а также имущества МУП, в т.ч. казенных);

- доходы от платных услуг, оказываемых муниципальными казенными учреждениями;

- часть прибыли МУП, остающейся после уплаты налогов;

- плата за пользование водными объектами в зависимости от права собственности водными объектами;

- плата за негативное воздействие на окружающую среду.

Структура доходов местных бюджетов представлена на рис.7

Рисунок 7. Структура доходов местного бюджета городского округа город Мегион за 2016 год.

Основными источниками формирования собственных доходов местного бюджета в 2016 году явились: налог на доходы физических лиц – 56,8% от суммы собственных доходов, налоги на имущество – 2,9%, налоги на совокупный доход – 11,6%, доходы от использования имущества, находящегося в муниципальной собственности – 19,7%, доходы от продажи материальных и нематериальных активов – 4,5%. В отчетном периоде собственные доходы составили 1217472,1 тыс. рублей и увеличились на 1,5% по отношению к 2015 году.

Анализ формирования бюджетных доходов позволяет выделить две основные группы факторов, влияющих на эту тенденцию:

- Во-первых, значительная часть финансовых ресурсов аккумулируются в государственных внебюджетных фондах; значительно выросли затраты по обслуживанию государственного долга; велики расходы на оборону и содержание правоохранительных органов и т.д;

- Во-вторых, объем и доля бюджетов субъектов РФ должны увеличиваться в связи с передачей им социальных и производственных объектов, ранее финансируемых из федерального бюджета (из- за перераспределения компетенции); передачей объектов социальной и производственной инфраструктуры приватизированных и акционерных предприятий, а также предприятий военно-промышленного комплекса и др. причинами.

ГЛАВА 3. ОБЩИЕ ПОЛОЖЕНИЯ О РАСХОДАХ БЮДЖЕТА

Расходы бюджета – это денежные средства, направляемые на финансовое обеспечение задач и функций государственного и местного самоуправления.

Различают три структуры расходов бюджета:

1. Функциональную;

2. Экономическую;

3. Ведомственную.

Расходы бюджетов, за исключением расходов на погашение и обслуживание внешнего государственного долга, поступают в бюджет и воздействуют на расширение совокупного внутреннего спроса, на все факторы производства и конечную продукцию, стимулируя, таким образом, и экономический рост. К началу XXI века уровень расходов бюджетов в разных странах колеблется в широком диапазоне - от 20 до 50%, который снижается относительно ВВП. В странах с социально ориентированной экономикой он значительно выше среднего уровня.

Следует отметить две важные макроэкономические особенности расходов:

- Во-первых, расходы по своей сути более гибкие по сравнению с доходами. Так, незначительное увеличение налогов, например, путем повышения таможенных пошлин или акцизов, отмены отдельных налоговых льгот, проходит относительно незаметно для общества в целом. Оно касается в основном отдельных групп представителей предпринимательства. Сокращение социальных расходов, объемов финансирования социальных отраслей затрагивает широкие слои населения, приводит к нарастанию напряженности и отрицательным последствиям. Поэтому практически во всех странах происходит постоянный рост расходов, даже если снижаются доходы, что приводит к образованию дефицита бюджета.

- Во-вторых, расходы обладают мультипликационным эффектом: финансовые потоки расходов приводят в движение частный капитал, например, государственные закупки, государственно-частное финансирование приоритетных инвестиционных проектов. Иначе говоря, практически каждый выплаченный рубль за счет расходов бюджетов Российской Федерации прямо или косвенно способствует росту ВВП страны. С 2008 года в практику была введена норма о разделении расходных обязательств на действующие и принимаемые, что создает новые условия для планирования бюджетных ассигнований, в том числе на среднесрочную перспективу.

Согласно Бюджетному кодексу Российской Федерации классификация расходов представляет собой группировку расходов бюджетов всех уровней бюджетной системы Российской Федерации по разделам, подразделам, целевым статьям и видам расходов бюджетов

Классификация расходов бюджетов включает в себя:

- разделы расходов бюджетов;

- подразделы классификации расходов бюджетов;

- целевые статьи расходов бюджетов;

- и виды расходов.

Едиными для бюджетов бюджетной системы Российской Федерации являются разделы и подразделы классификации расходов бюджетов:

- общегосударственные вопросы;

- национальная оборона;

- национальная безопасность и правоохранительная деятельность;

- национальная экономика;

- жилищно-коммунальное хозяйство;

- охрана окружающей среды;

- образование;

- культура, кинематография;

- средства массовой информации;

- здравоохранение;

- физическая культура и спорт;

- социальная политика;

- обслуживание государственного и муниципального долга;

- межбюджетные трансферты.

Приведенная выше классификация расходов бюджета является функциональной, которая отражает наиболее важные направления обеспечения финансирования государства и наиболее важные сферы жизнедеятельности граждан Российской Федерации.

Субъекты Российской Федерации и муниципальные образования могут детализировать расходы бюджета в части целевых статей и видов расходов бюджета. Перечень целевых статей и коды этих статей, и видов расходов бюджета утверждаются в составе ведомственной структуры расходов законом (решением) о бюджете либо в установленных Бюджетным кодексом Российской Федерации случаях сводной бюджетной росписью соответствующего бюджета.

Следует заметить, что в составе расходов бюджета всех уровней бюджетной системы Российской Федерации (за исключением бюджетов государственных внебюджетных фондов) предусматривается создание резервных фондов исполнительных органов власти (местных администраций) таких как резервного фонда Правительства Российской Федерации, резервных фондов высших исполнительных органов власти субъектов Российской Федерации, резервных фондов местных администраций.

Размер резервных фондов исполнительных органов власти (местных администраций) устанавливается законами (решениями) о бюджетах и не может превышать 3% утвержденного общего объема расходов бюджета страны. Средства резервных фондов исполнительных органов власти и местных администраций направляются на финансовое обеспечение непредвиденных расходов, в том числе на проведение аварийно-восстановительных работ, чрезвычайных ситуаций и иных мероприятий, связанных с ликвидацией последствий стихийных бедствий и ситуаций.

Порядок использования средств резервного фонда Правительства Российской Федерации, резервного фонда высшего исполнительного органа власти субъекта Российской Федерации, резервного фонда местной администрации, предусмотренных в составе федерального бюджета, бюджета субъекта Российской Федерации, местного бюджета, устанавливается Правительством Российской Федерации, высшим исполнительным органом власти субъекта Российской Федерации, местной администрацией.

Целевые статьи расходов бюджетов формируются в соответствии с государственными (муниципальными) программами, не включенными в государственные (муниципальные) программы направлениями деятельности органов государственной власти, органов управления государственными внебюджетными фондами, органов местного самоуправления, органов местной администрации, наиболее значимых учреждений науки, образования, культуры и здравоохранения, указанных в ведомственной структуре расходов бюджета.

Функциональная классификация - группировка расходов бюджетов всех уровней, отражающая направление бюджетных средств на выполнение основных функций государства. Группировка имеет четырехуровневую структуру: разделы и подразделы, целевые статьи и виды расходов.

Ведомственная классификация - это группировка расходов, отражающая распределение бюджетных средств по главным распорядителям средств федерального бюджета.

Главный распорядитель средств федерального бюджета (субъекта Российской Федерации) – орган государственной власти Российской Федерации, имеющий право распределять средства федерального бюджета (субъекта Российской Федерации) по подведомственным распорядителям и получателям бюджетных средств, а также наиболее значимое бюджетное учреждение науки, образования, культуры, здравоохранения и средств массовой информации.

Экономическая классификация расходов бюджетов - показывает те виды финансовых операций, с помощью которых государство выполняет свои функции как внутри страны, так и во взаимоотношениях с другими странами. К основным видам финансовых операций относятся:

- выплата заработной платы рабочим и служащим;

- покупка товаров и услуг;

- выплата процентов;

- трансфертные платежи;

- предоставление кредитов другим экономическим агентам.

Расходы определяются как государственные платежи, которые не возвращаются, т.е. которые не вызывают и не погашают финансовых требований.

Различают три категории расходов:

- текущие;

- капитальные расходы;

- возмездные, т.е. заплаченные в обмен на что-то, как, например, приобретение товаров и услуг, так и безвозмездные.

Текущие расходы - это часть расходов бюджетов, обеспечивающая текущее функционирование органов государственной власти, бюджетных учреждений и т. п. В категорию "Текущие расходы" включаются следующие группы: закупки товаров и услуг; выплаты процентов; субсидии и текущие трансферты; оплата услуг по признанию прав собственности за рубежом. В свою очередь в группу "Закупка товаров и услуг" включаются следующие предметные статьи: оплата труда государственных служащих; начисления на оплату труда; приобретение предметов снабжения и расходных материалов; командировки и служебные разъезды, оплата транспортных услуг, оплата услуг связи, оплата коммунальных услуг, оплата геологоразведочных работ и др. Предметные статьи разделяются на подстатьи, которые отражают наиболее детальное распределение доходов бюджета.

Капитальные расходы — это часть расходов бюджетов, обеспечивающая инновационную и инвестиционную деятельность. В составе капитальных расходов может быть выделен бюджет развития. Капитальные расходы имеют следующие группы: капитальные вложения в основные фонды, создание государственных запасов и резервов, приобретение земли и нематериальных активов, капитальные трансферты.

Структура расходов федерального бюджета определяется функциями государства. При формировании бюджетов всех уровней предусматривается создание резервных фондов. Резервный фонд в федеральном бюджете не может превышать 3% утвержденных расходов федерального бюджета.

Сведения о расходах федерального бюджета РФ представлены в табл.3

Таблица 3

Расходы федерального бюджета РФ на 2018-2021 гг., в млрд.руб[5].

|

Показатель |

2018 г. |

2019 г. |

2020 г. |

2021 г. |

|

Всего |

16 591 |

18 037 |

18 994 |

20 026 |

|

Общегосударственные вопросы |

1 297,2 |

1 406,5 |

1 428,5 |

1 539,9 |

|

Национальная оборона |

2 797,1 |

2 914,2 |

3 019,5 |

3 160,2 |

|

Национальная безопасность и правоохранительная деятельность |

2 105,4 |

2 247,4 |

2 216,6 |

2 295,9 |

|

Национальная экономика |

2 378,5 |

2 655,7 |

2 602,2 |

2 813,8 |

|

Жилищно-коммунальное хозяйство |

147,6 |

192,2 |

197,1 |

187,6 |

|

Охрана окружающей среды |

95,9 |

197,1 |

230,9 |

267,5 |

|

Образование |

689,7 |

829,2 |

847,1 |

881,3 |

|

Культура, кинематография |

103,2 |

125,3 |

116,2 |

122,1 |

|

Здравоохранение |

479,7 |

653,2 |

918,4 |

855,9 |

|

Социальная политика |

4 654,6 |

4 890,5 |

4 924,1 |

4 757,7 |

|

Физическая культура и спорт |

64,8 |

54,7 |

54,9 |

49,5 |

|

Средства массовой информации |

84,1 |

75,0 |

68,4 |

68,7 |

|

Обслуживание государственного и муниципального долга |

824,3 |

852,1 |

967,6 |

1 095,0 |

|

Межбюджетные трансферты |

869,1 |

944,1 |

928,1 |

929,8 |

Расходная часть федерального бюджета было исполнено на 16591 млрд. рублей. Планируется данные показатели на 2020 и 2021 года в следующем объеме: на 2016 год – 18 994 млрд. рублей и на 2017 год в размере 20 026 млрд. рублей.

В расходах федерального бюджета на 2020 год финансирование общегосударственных вопросов составляет 1428,5 млрд. рублей. В 2018 году данный раздел был исполнен на сумму 1297,2 млрд. рублей, с увеличением к 2019 году на 109,3 млрд. рублей. В 2019 году общегосударственные вопросы запланированы на сумму 1406,5 млрд. рублей, что на 22 млрд. рублей меньше по сравнению с 2020 годом.

В соответствии с Бюджетным кодексом Российской Федерации формирование бюджетных расходов определяется следующим образом: формирование расходов бюджетов бюджетной системы Российской Федерации осуществляется в соответствии с расходными обязательствами, предусмотренными законодательством Российской Федерации разграничением полномочий федеральных органов власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, исполнение которых должно происходить в очередном финансовом году и плановом периоде за счет средств бюджетов соответствующих уровней бюджетной системы Российской Федерации.

Для субъектов Российской Федерации и муниципальных образований ключевыми моментами являются:

- расходы региональных и местных бюджетов формируются в соответствии с расходными обязательствами;

- расходные обязательства субъектов Российской Федерации и муниципальных образований устанавливаются законодательством Российской Федерации о разграничении полномочий между публично-правовыми образованиями;

- расходные обязательства определяются их исполнением в очередном финансовом году, также в плановом периоде в соответствии с законодательством Российской Федерации, субъектов Российской Федерации, нормативных правовых актов муниципальных образований, договорами и соглашениями;

- расходные обязательства обеспечиваются за счет средств соответствующего бюджета субъекта Российской Федерации и бюджета муниципального образования.

Следовательно, в основе формирования расходов региональных и местных бюджетов лежат расходные обязательства - установленные законом, иным нормативно-правовым актом, договором или соглашением обязанности субъектов Российской Федерации, муниципального образования или действующего от его имени казенного учреждения предоставить физическому или юридическому лицу, иному публично-правовому образованию, субъекту международного права средства из соответствующего бюджета страны.

ЗАКЛЮЧЕНИЕ

На протяжении последнего десятилетия бюджетная система РФ постоянно подвергалась изменениям ввиду нестабильности социальных и экономических процессов, происходящих в России в условиях перехода от социалистического метода хозяйствования к рыночным отношениям.

Современная ситуация в бюджетной сфере России свидетельствует о необходимости усиления регулирующей роли государства в системе бюджетных отношений между органами управления, ответственными за формирование бюджетов, распределение бюджетных ресурсов и пополнение доходов в бюджет.

С одной стороны, это объясняется тем, что в условиях рыночных отношений сужаются возможности государства оказывать влияние на экономические процессы. С другой стороны, заметно возрастание роли и значения бюджетов как важнейших инструментов государственного регулирования экономики и социальной сферы территориальных образований.

Бюджетная система государства, являясь частью инфраструктуры экономического базиса, подвержена его влиянию. Колебания и изменения базиса приводят к изменению бюджетной системы и к корректировке ее функций. В настоящее время главными проблемами в бюджетной сфере являются:

- сбалансированность бюджетов всех уровней и государственных внебюджетных фондов;

- совершенствование бюджетного федерализма, системы регулирования бюджетными ресурсами и бюджетного процесса;

- укрепление системы финансового контроля за целевым, экономичным и эффективным использованием бюджетных средств на всех уровнях бюджетной системы;

- разработка методологических подходов, методов и методик формирования бюджетов и распределения бюджетных средств.

Реформирование бюджетной системы требует осмысления накопленного опыта, выявления и изучения эволюционных процессов, обобщения разработанных принципов, методов и методик и их реализации в практику бюджетной системы и бюджетного процесса.

Это совершенствование следует осуществлять как по отношению к внутренним, межбюджетным отношениям, основывая их на принципах бюджетного федерализма, так и по отношению к количественным и качественным показателям самого бюджета, способствуя его сбалансированности и осуществляя достаточный контроль за уровнем госдолга и возможного бюджетного дефицита.

Ведь только в совокупности эти изменения способны превратить госбюджет в мощный стимул экономического роста.

Следует также отметить, что принятие нового Бюджетного кодекса РФ названо данной Программой в числе условий для преодоления финансового кризиса (БК РФ входит в состав предложенного Правительством антикризисного пакета нормативных актов) и, несомненно, имеет огромное значение для нормализации бюджетных отношений в РФ.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Федеральный закон "О федеральном бюджете на 2018 год и на плановый период 2019 и 2020 годов и на 2021 год на основе бюджетных ассигнований " от 05.12.2017 N 362-ФЗ // www.consultant.ru

2. Официально правовой сайт КонсультантПлюс // www.consultant.ru

3. Официальный сайт Казначейства России [Электронный ресурс]. – Режим доступа: www.roskazna.ru/ (Дата обращения: 14.12.2017).

4. Блаженкова Н.М. Финансы // 2017 г.

5. ««Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2018 - 2019 годов и на плановый период 2020 и 2021 годов» (утв. Минфином России)// www. consultant.ru

6. Бюджетный кодекс Российской Федерации" от 31.07.1998 N 145-ФЗ (ред. от 27.12.2019) // www.consultant.ru

7. Федеральный закон от 06.10.2003 N 131-ФЗ (ред. от 27.12.2019) "Об общих принципах организации местного самоуправления в Российской Федерации" // www.consultant.ru

8. Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994 N 51-ФЗ (ред. от 16.12.2019) // www.consultant.ru

-

"Бюджетный кодекс Российской Федерации" от 31.07.1998 N 145-ФЗ (ред. от 27.12.2019) ↑

-

Федеральный закон от 06.10.2003 N 131-ФЗ (ред. от 27.12.2019) "Об общих принципах организации местного самоуправления в Российской Федерации"

-

«Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2018 - 2019 годов и на плановый период 2020 и 2021 годов» (утв. Минфином России) ↑

-

"Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994 N 51-ФЗ (ред. от 16.12.2019) ↑

-

Федеральный закон "О федеральном бюджете на 2018 год и на плановый период 2019 и 2020 годов и на 2021 год на основе бюджетных ассигнований " от 05.12.2017 N 362-ФЗ ↑

- Финансовая политика и её реализация в РФ

- Применение здоровьесберегающих технологий в образовательном процессе начальной школы

- Адаптация детей в условиях первого класса школы (Эмпирическое изучение особенностей адаптации детей к школе)

- Формы государственного устройства.

- Теория политической коммуникации на современном этапе развития

- Игра как деятельность и как метод организации школьной жизни ( Восприятие игр в педагогике и обучении детей)

- Личное страхование и перспективы его развития в РФ (Страхование жизни)

- Разработать справочную систему по стандартным функциям выбранного языка программирования ( С++)

- Организация рекламной деятельности в организации (ЗАО «Бокс»)

- Договора и их виды, как одна из форм организации коммерческой деятельности по работе с контрагентами (на примере конкретной организации) (ЗАО «Транспорт+»)

- Структура нормы права (НОРМА ПРАВА: ПОНЯТИЕ, СУЩНОСТЬ, СТРОЕНИЕ)

- Контроль за профессиональной деятельностью нотариуса в РФ