Имущественное налогообложение банков в РФ (Налогообложение в банковской деятельности)

Содержание:

ВВЕДЕНИЕ

Налоги являются основным источником формирования доходной части бюджета РФ. И не последнюю роль в этом играют налоги с физических лиц. Физические лица в РФ облагаются несколькими видами налогов, в том числе транспортным налогом, рядом косвенных налогов, включаемых в стоимость покупаемой физическим лицом продукции (например, акцизы), но основными налогами, которые уплачивают практически все граждане, является подоходный налог с физических лиц и налог на имущество физических лиц.

С экономической точки зрения налог с физического лица - отчуждение в пользу государства (муниципального образования) части принадлежащего ему на праве собственности имущества. Обязанности по уплате налогов возникают у физического лица при наличии у него объекта налогообложения. Все это, в конечном счете, влияет на финансовые результаты, величину чистой прибыли, рентабельность деятельности, стоимость бизнеса, возможность осуществления инвестиций.

Важное место в налоговой системе занимает налог на имущество предприятий, который в перспективе должен получить дальнейшее развитие. Данный налог относится к числу республиканских и краевых налогов Российской Федерации.

Банки и кредитные учреждения являются плательщиками этого налога. Центральный банк Российской Федерации и его учреждения не являются плательщиками налога на имущество.

Для банков и кредитных учреждений, использующих для осуществления основной деятельности привлеченные средства юридических и физических лиц, объектом налогообложения являются собственные основные и оборотные средства, а также финансовые активы, принадлежащие им.

Не облагается налогом имущество вновь созданных банков в течение года после их регистрации. Филиалы имеют право на указанную льготу в пределах года после регистрации головного банка.

Ставки налога на имущество банков определяются законодательными органами республик в составе Российской Федерации, краевыми и областными соответствующими органами. Однако предельный размер налоговой ставки на имущество не может превышать 2% от налогооблагаемой базы.

Цель работы – изучить вопросы имущественного налогообложения банков в РФ.

Для реализации поставленной цели были решены задачи работы:

- изучить сущность системы налогообложения;

- познакомиться с методами оптимизации системы налогообложения;

- выявить особенности налогообложения в банковской деятельности;

- рассмотреть имущественное налогообложение банков в РФ.

Действующий в настоящее время в России порядок налогообложения имущества организаций подвергается серьезной критике, поскольку включение в налоговую базу таких элементов как запасы и затраты не отражают экономической сущности имущественного налогообложения. Обложение основных средств по остаточной стоимости не поощряет инвестиции в производственный основной капитал, скорее подавляет стремление хозяйствующих субъектов обновлять мощности, поскольку введение в действие новых средств труда означает мгновенное обложение авансированной в них стоимости высоким имущественным налогом

ГЛАВА 1 НАЛОГООБЛОЖЕНИЕ В БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ

1.1 Особенности налогообложения в банковской деятельности

Одной из наиболее острых проблем, стоящих перед имущественным налогообложением является вопрос оперативного и достоверного учета и оценки объектов имущества, подлежащих налогообложению. В настоящее время российская оценочная практика выработала множество методов оценки, однако их использование в налоговой практике ограничено.

Как отмечается в литературе, необходимо не только перейти от оценки имущества, проводимой органами технической инвентаризации, но в первую очередь решить вопрос о совместной или раздельной оценке и раздельном или совместном налогообложении двух составляющих недвижимости - земли и имущества, и на этой основе создать единую всероссийскую базу имущественных объектов (кадастр имущества), учитывающих как объекты имущества, так и их владельцев.

Не станет преувеличением утверждение о том, что на сегодня в мире есть значительное число разных систем налогообложения. Рассмотрим специфику российской системы налогообложения банков коммерческого типа. Это даст возможность для самого полного представления о результативности российской налоговой системы.

Для работы банковской системы важно развивать систему налогообложения организаций кредитного типа. Банки и другие кредитные организации РФ при налогообложении сталкиваются со сложностями, которые во многом связаны с неразрешенностью и противоречивостью множества положений законодательства о налогах. Банки способны выступать в трех ролях:

1. самостоятельный налогоплательщик;

2. налоговый агент;

3. посредник между государством и налогоплательщиками.

Банки несут обязанность по уплате некоторых видов местных, региональных и федеральных налогов. Согласно обновлению налоговой системы, российские кредитные организации на сегодня уплачивают такие налоги федерального уровня, как налог на прибыль, налог на добавленную стоимость, страховые взносы в Пенсионный фонд РФ, Фонд социального страхования РФ, Фонд обязательного медицинского страхования и прочие; региональные налоги: транспортный налог, налог на имущество организаций и прочие; местные налоги: налог на операции с ценными бумагами и земельный налог. Рассмотрим кратко каждый из указанных налогов.

По налогу на прибыль для банковских организаций конкретизируются расходы и доходы, учитывая особенности, которые характерны для деятельности банков.

При определении объекта налогообложения по налогу на прибыль, банками в доходах, которые указаны в статьях 249 и 250 НК РФ, учитываются доходы, которые указаны в статье 290 НК РФ, являющиеся характерными именно для банков.

Полученные доходы банками уменьшаются на сумму осуществленных расходов по статьям 254-269 НК РФ, помимо этого, учитываются расходы по статье 291 НК РФ[1].

Сейчас одна из проблем – это вопрос отнесения расходов или доходов банковских организаций к расходам или доходам от реализации или внереализационным расходам или доходам, которые относятся или не относятся в налоговую базу по налогу на прибыль организаций. Ведется существенное число споров по этому вопросу, который связан с несогласием банковских организаций с трактовкой и содержанием разных расходов.

Причина кроется в том, что в статьях 290 и 291 НК РФ не конкретизируется то, какие доходы для банковских организаций представляют собой доходы от реализации, а какие являются внереализационными. В результате этого появляются вопросы: к какому виду для налогообложения прибыли стоит относить расходы и доходы, а от этой классификации во многом имеет зависимость правильность определения прибыли.

Например, согласно ст.265 НК РФ, часть рекламных расходов относится на расходы при определении прибыли в размере, который не превышает 1% выручки от реализации, а не внереализационных расходов[2].

Другая важная особенность обложения налогом на прибыль предприятий, которая установлена в статье 273 НК РФ, это механизм признания расходов и доходов, в соответствии с которым банковские организации не обладают правом на определение даты получения дохода (осуществление расхода) по кассовому методу. Итак, банковский сектор не располагает правом на применение метода начисления. Для банков, как особенной группы налогоплательщиков, также предусматривается создание дополнительного резерва – на возможные потери по ссудам, по ссудной задолженности и задолженности, которая приравнена к ней, в том числе по межбанковским депозитам и кредитам.

Суммы отчислений в резерв, в соответствии с пунктом 2 статьи 292 НК РФ, банк имеет право учитывать или включать в состав расходов внереализационного характера, учитывая нормативы в течение налогового или отчетного периода. Размеры отчислений в резерв формируются согласно «Положению о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (утв. Банком России 26.03.2004 № 254-П) (ред. от 14.11.2016) (Зарегистрировано в Минюсте России 26.04.2004 № 5774). Создание резерва вызвано тем, что помимо существующих для банков рисков, государство имеет заинтересованность в стабильной банковской системе.

Но государством выполняется регулирующая функция, оно влияет на кредитную деятельность банковских организаций, устанавливает ограничения по включению в резервы на возможные потери по ссудам. Это положение дает возможность конкретным образом оптимизировать банковское налогообложение в пределах действующего законодательства.

Трудоемкость расчета налога на прибыль и его контроля объясняет то, что этот налог представляет собой один из самых важных налогов, уплачиваемых банками. Значение этого налога обусловлено тем, что налогом на прибыль оказывается максимальное воздействие на процесс, а также результаты коммерческой деятельности банковских организаций.

Специфика механизма порядка уплаты и исчисления банковскими организациями и другими кредитными организациями НДС регламентирована Главой 21 НК РФ[3]. В банковских организациях НДС облагается незначительная доля услуг. Большая часть услуг финансового характера, в том числе банковских освобождаются от обложения НДС. Это обусловлено тем, что в банковской услуге отсутствует добавочная цена, так как не имеет зависимости от оплаты труда работников банков, амортизации и прочих показателей. На уровень тарифов по операциям банковского характера влияют кредитные, валютные и процентные риски, а также значительная конкуренция в области банковской деятельности. Относительно механизма налогообложения банков НДС предусмотрено две базовые обязанности[4]:

1. Банк обладает правом на освобождение от уплаты НДС согласно статье 149 НК РФ;

2. Банкам предоставляется возможность применения способа входного НДС, не предусмотренного для иных налогоплательщиков. Статья 149 НК РФ устанавливает банковские операции, не подлежащие налогообложению НДС и на осуществление которых необходима лицензия Центробанка. Невзирая на то, что Федеральным законом «О банках и банковской деятельности» от 2 декабря 1990г. № 395-1 инкассация относится к банковским услугам, согласно НК РФ эта операция представляет собой исключение и подлежит обложению НДС, так как перевозка денег обладает реальной стоимостью, являющейся объектом налогообложения по НДС[5].

Но зачастую объемы этого налога у банковских организаций составляют существенные величины, так как многие банки помимо операций, которые освобождаются от НДС, оказывают значительный объем услуг и операций, которые не относятся к характерным именно для этих экономических субъектов, и которые подлежат обложению этим налогом. К примеру, агентские операции, например, доверительное управление денежными средствами и другим имуществом по договорам с юридическими и физическими лицами. Операции по продаже имущества, операции факторинга, лизинга, форфейтинга облагаются НДС.

Также в структуре налогообложения следует выделить такие налоги как:

1. Налог на добавленную стоимость. Требуется обратить внимание на то, что большая доля услуг банковских организаций освобождается от уплаты этого налога, это можно объяснить тем, что определенные тарифы банков не базируются на себестоимости услуг. На их размер влияет конкуренция и риски.

2. Страховые взносы в Пенсионный фонд РФ, Фонд социального страхования РФ, Фонд обязательного медицинского страхования и прочие. Этот налог основан на том, что банковская организация в своем штате имеет работников, которым осуществляются выплаты по договорам трудового характера. Однако если данные выплаты не отнесены к расходам предприятия, они объектом налогообложения не считаются.

3. Транспортный налог выплачивают, лишь если банк обладает хотя бы одним транспортным средством.

4. Налог на имущество предприятий. Объект этого налога – это недвижимое и движимое имущество, которым обладает банк.

5. Плательщиками налога на операции с ценными бумагами являются эмитенты ценных бумаг.

6. Земельный налог. Банки платят данный налог только в двух случаях: 1. если здание, в котором находится банк, являются собственность; 2. Или когда банк осуществляет свою деятельность в арендованном помещении[6].

Реформирование налоговой системы продолжается, однако все еще остаются проблемы, связанные с налогообложением банковской деятельности.

В современных экономических условиях приоритетным является построение эффективной и стабильной системы налогообложения банков, направленной на создание благоприятных условий для осуществления деятельности, сохранение данных субъектов экономики в качестве одних из крупнейших налогоплательщиков, обеспечивающих доходность бюджетов разных уровней страны.

Налоги в банковской системе занимают важное место как инструмент проведения централизованной финансово-кредитной политики государства, в связи, с чем система налогообложения должна строиться на выборе наиболее эффективных концепций[7].

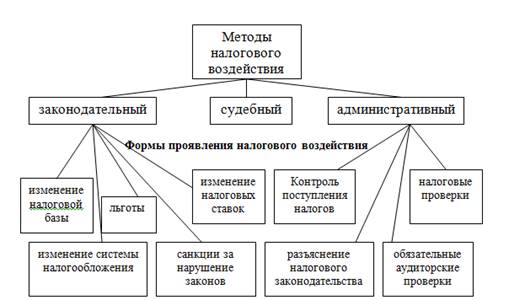

Воздействие государства на банки, в реализуемой смешанной модели, осуществляется различными методами: изменением налоговых ставок, налоговых баз, предоставлением или отменой льгот[8]. (Приложение 1)

Коммерческие банки могут выступать в качестве:

1. самостоятельных налогоплательщиков;

2. налоговых агентов;

3. посредников между государством и налогоплательщиками

Банки являются плательщиками следующих налогов:

Налог на прибыль. С 1 января 2002 года банки исчисляют и уплачивают налог на прибыль согласно главы 25 НК РФ

Налог на добавленную стоимость. Данный вид налога является на сегодняшний день одним из самых противоречивых в профессиональной банковской деятельности. Он регламентируется 21 главной НК РФ, в соответствии с которой в качестве налогооблагаемой базы выступают материальные объекты и услуги, не относящиеся к финансовой сфере. Поэтому в НК РФ предусмотрено освобождение банков от уплаты НДС в соответствии со ст. 149 НК РФ[9].

Транспортный налог. Кредитная организация обязана уплатить транспортный налог за каждое зарегистрированное транспортное средства, за исключением тех ТС, которые упомянуты в п.2 ст. 358 НК РФ. Банк – налогоплательщик самостоятельно рассчитывает сумму налога и подает налоговую декларацию в соответствии с требованиями НК РФ, как правило, данный налог уплачивает авансовым методом ежеквартально.

Налог на имущество. Объектом налогообложения признается движимое и недвижимое имущество, которым владеет банк.

Земельный налог. Еще одной разновидностью налога, который платит банк, является земельный налог. Данный вид налога уплачивается в случае, когда банк имеет в собственности или арендует здание (помещение).

Налогом облагаются операции коммерческих банков с использованием ценных бумаг.

Особое значение с точки зрения налогового регулирования на деятельность банков оказывает налог на прибыль, т.к. именно данный налог влияет на чистую прибыль полученную банками.

Объектом налогообложения по налогу на прибыль банком признаются доходы, которые указаны в статьях 249 и 250 НК РФ, а так же учитываются доходы, которые указаны в статье 290 НК РФ, являющиеся характерными именно для банков.

Полученные доходы банками уменьшаются на сумму осуществленных расходов по статьям 254-269 НК РФ, помимо этого, учитываются расходы по статье 291 НК РФ[10].

1.2 Оптимизация системы налогообложения

В современных условиях при налогообложении коммерческие банки сталкиваются со многими трудностями, которые связаны с неразрешенностью и противоречивостью множества положений законодательства о налогах.

Одной из трудностей в настоящий период является вопрос отнесения расходов или доходов банков к расходам или доходам от реализации или внереализационным расходам или доходам, которые относятся или не относятся в налоговую базу по налогу на прибыль организаций.

Это обусловлено тем, что в статьях 290 и 291 НК РФ не конкретизируется то, какие доходы для банковских организаций представляют собой доходы от реализации, а какие являются внереализационными[11].

В ходе рассмотрения данной проблемы возникает вопрос, к какому виду для налогообложения прибыли стоит относить расходы и доходы, ведь от этого зависит корректность определения прибыли.

Необходимость перспективного развития налогообложения коммерческих банков Российской Федерации обусловлена современным статусом банков для налоговых правоотношений.

Реформирование налоговой системы в настоящее время продолжается, но все еще остаются нерешенными ряд проблем, связанные с налогообложением банковской деятельности.

В современных экономических условиях приоритетным является построение эффективной и стабильной системы налогообложения банков, направленной на создание благоприятных условий для осуществления деятельности, сохранение данных субъектов экономики в качестве одних из крупнейших налогоплательщиков, обеспечивающих доходность бюджетов разных уровней страны[12].

Одной из самых серьезных проблем при определении налогооблагаемой базы по налогу на прибыль является право, коммерческих банков уменьшать налогооблагаемую прибыль на суммы отчислений, которые идут в резервы на возможные потери по ссудам. В нестабильных рыночных и экономических условиях, в которых работают кредитные организации, возникает основная масса рисков.

Проведя сравнительную характеристику установленной процентной ставки по налогу на прибыль уплачиваемого Российскими и зарубежными баками можно сделать вывод, что в России зафиксирована минимальная процентная ставка по налогу на прибыль. (Таблица 1 приложение 2)

Проведя ряд мероприятий по оптимизации российской системы налогообложения банковского сектора, государство и кредитные организации придут к гармонии в области налогообложения. Банк будет удовлетворять свои интересы как коммерческая организация, государство будет получать своевременное пополнение бюджета, клиенты смогут уверенно пользоваться услугами банка-лидера на выгодных условиях.

Все это сможет в будущем вывести отечественную экономику на новый уровень, так как коммерческие банки играют немаловажную роль в финансово-экономической политике государства.

Другие виды налогов

Среди других налогов коммерческими банками вносятся в бюджет:

налог на превышение фонда оплаты труда по сравнению с нормируемой величиной. Ставка данного налога равна 35% в первом квартале и 43% (для Москвы) - во втором. Нужно сказать, что налоговые отчисления существенны по этому налогу, так как уровень заработной платы работников банковской сферы намного превышает соответствующий уровень работников других сфер производства и услуг;

налог на дивиденды или на доход от участия в совместных предприятиях. Облагается налогом доход на вложенный капитал в размере 18% у источника выплаты;

налог на пользователей автомобильных дорог. Ставка установлена в размере 0,4% от объема реализации работ и услуг, однако предоставлено право субъектам Федерации осуществлять увеличение ставки;

транспортный налог. Ставка - 1% от фактической оплаты труда;

налог с владельцев автотранспортных средств. Объект налогообложения - мощность двигателя. Ставка дифференцирована;

налог на приобретение транспортных средств. Облагается налогом продажная цена без НДС, спец налога (по легковым автомобилям - без акцизов) в размере 20%;

налог для образования пенсионного фонда. Ставка 28% от средств, направляемых на оплату труда;

налог на социальное страхование. Ставка 5,4% от средств, направляемых на оплату труда;

взнос в Государственный фонд занятости. Ставка 2% от средств, направляемых на оплату труда;

обязательное медицинское страхование. Ставка 3,6% от средств, направляемых на оплату труда;

отчисления на нужды образования. Ставка 1% от средств, направляемых на оплату труда;

отчисления на содержание жилищно-культурного фонда. Ставка 1,5% от стоимости работ и услуг;

земельный налог. Ставки устанавливаются местными органами за 1 квадратный метр;

налог на рекламу. Ставка 5% от объема услуг по рекламе без НДС.

Определенной специфики в уплате данных налогов для банков не существует и коммерческие банки являются плательщиками данных налогов наряду со всеми предприятиями и организациями в соответствии с действующим законодательством Российской Федерации.

ГЛАВА 2 ИМУЩЕСТВЕННОЕ НАЛОГООБЛОЖЕНИЕ БАНКОВ В РФ

2.1 Особенности налогообложения имущества банков

Важное место в налоговой системе занимает налог на имущество предприятий, который в перспективе должен получить дальнейшее развитие. Данный налог относится к числу республиканских и краевых налогов Российской Федерации.

Банки и кредитные учреждения являются плательщиками этого налога. Центральный банк Российской Федерации и его учреждения не являются плательщиками налога на имущество.

Для банков и кредитных учреждений, использующих для осуществления основной деятельности привлеченные средства юридических и физических лиц, объектом налогообложения являются собственные основные и оборотные средства, а также финансовые активы, принадлежащие им.

Не облагается налогом имущество вновь созданных банков в течение года после их регистрации. Филиалы имеют право на указанную льготу в пределах года после регистрации головного банка.

Ставки налога на имущество банков определяются законодательными органами республик в составе Российской Федерации, краевыми и областными соответствующими органами. Однако предельный размер налоговой ставки на имущество не может превышать 2% от налогооблагаемой базы.

Сумма налога, подлежащая уплате в бюджет, исчисляется отдельно в отношении имущества, подлежащего налогообложению по местонахождению банка, в отношении имущества каждого обособленного подразделения банка, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения банка, обособленного подразделения банка, имеющего отдельный баланс, а также в отношении имущества, облагаемого по разным налоговым ставкам.

Налог и авансовые платежи по налогу подлежат уплате в порядке и сроки, которые установлены законами субъектов РФ.

Коммерческие банки обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога) налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу.

Налоговые расчеты по авансовым платежам по налогу представляются не позднее 30 календарных дней с даты окончания соответствующего отчетного периода.

Налоговая декларация по итогам налогового периода представляется не позднее 30 марта года, следующего за истекшим налоговым периодом.

Исчисляемая сумма налога вносится в виде обязательного платежа в бюджет в первоочередном порядке с соотнесением на операционные и разные расходы.

При исчислении налога учитываются результаты переоценки валютных средств и основных фондов, произведенной согласно соответствующему Указу Президента Российской Федерации от 14 июня 1992 года №629 и постановления Правительства России от 14 августа 1992 года №595.

Уплата налога производится по квартальным и годовым расчетам нарастающим итогом, в первом случае в пятидневный. во втором в десятидневный срок со дня, установленного для предоставления бухгалтерского отчета.

2.2 Налогообложение коммерческих банков налогом на имущество организаций

Для банков проблема налогообложения налогом на имущество организаций недвижимости, временно не используемой в основной деятельности, и долгосрочных активов, предназначенных для продажи, возникла не сегодня. И методология ее решения сформировалась у Минфина России и ФНС России уже давно. Поэтому введение с 2016 года счетов 619 и 620 в План счетов бухгалтерского учета в кредитных организациях (утв. положением Банка России от 16.07.2012 № 385-П) на эту методологию повлиять было не должно.

Минфин России указывал (и эта позиция была поддержана ВАС РФ): решение вопроса об учете объектов недвижимости в составе основных средств и включении в объект налогообложения по налогу на имущество организаций не должно зависеть от волеизъявления налогоплательщика, а определяется экономической сущностью объекта (письмо от 06.09.2006 № 03-06-01-02/35 направлено налоговым органам для использования в работе письмом ФНС России от 10.11.2006 № ММ-6-21/1094@, Определение ВАС РФ от 14.02.2008 № 758/08).

Иными словами, облагается не номер счета бухгалтерского учета, а объекты, соответствующие по своей экономической сути нормативному определению основных средств. И это полностью соответствует требованию пункта 3 статьи 3 НК РФ о том, что налоги должны иметь экономическое основание и не могут быть произвольными.

Более того, это соответствует и важнейшему принципу бухгалтерского учета – отражение в бухгалтерском учете фактов хозяйственной жизни, исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (приоритет содержания перед формой). Об этом сказано как в пункте 6 ПБУ 1/2008 «Учетная политика организации» (утв. приказом Минфина России от 06.10.2008 № 106н), так и в пункте 1.12.8 Положения № 385-П.

Однако нельзя забывать, что обязательным условием признания актива основным средством и ПБУ 6/01, и Положение № 448-П называют отсутствие у организации намерения по последующей перепродаже объекта. Критерий, который, безусловно, предполагает «волеизъявление» налогоплательщика.

Логично было бы предположить, что при заявленном Минфином России подходе решение данного вопроса не должно зависеть и от волеизъявления регулирующих органов, так как экономическая сущность объекта со временем не меняется и не зависит от текущей экономической ситуации. Однако в случае с объектами, учитываемыми банками на счете 620, эта гипотеза не подтверждается. Но сначала – о счете 619.

Налог на имущество организаций является региональным налогом. Он устанавливается главой 30 НК РФ и законами субъектов РФ и обязателен к уплате на территории соответствующего субъекта РФ. Налог относится к прямым налогам.

Устанавливая налог, законодательные (представительные) органы субъектов РФ определяют налоговую ставку в пределах, установленных главой 30 НК РФ, порядок и сроки уплаты налога, форму отчетности по налогу.

При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования.

Коммерческие банки являются налогоплательщиками налога на имущество организаций.

Объектом налогообложения признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе банка в качестве объектов основных средств, в соответствии с установленным порядком ведения бухгалтерского учета.

Не признаются объектами налогообложения земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы).

Налоговая база определяется исходя из среднегодовой стоимости имущества, признаваемого объектом налогообложения, учитываемого на балансе банка. При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета.

Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по местонахождению банка, в отношении имущества каждого обособленного подразделения банка, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения банка, обособленного подразделения банка, имеющего отдельный баланс, а также в отношении имущества, облагаемого по разным налоговым ставкам.

Налоговым периодом признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года. Законодательный (представительный) орган субъекта РФ при установлении налога вправе не устанавливать отчетные периоды.

По итогам налогового периода банк определяет среднегодовую стоимость имущества, признаваемого объектом налогообложения, по итогам каждого отчетного периода — среднюю стоимость имущества, признаваемого объектом налогообложения. Оба показателя рассчитываются по одной формуле как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу:

где Х1 Хn — остаточная стоимость имущества на 1-е число первого,..., n-го месяца налогового (отчетного) периода;

n — число месяцев в налоговом (отчетном) периоде;

Xn+1 — остаточная стоимость имущества на 1-е число месяца, следующего за налоговым (отчетным) периодом.

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

По окончании каждого отчетного периода банк уплачивает в бюджет сумму авансового платежа по налогу, равную 1/4 произведения средней стоимости имущества за отчетный период и ставки налога. Таким образом, сумма авансового платежа по налогу определяется по следующей формуле:

Аi =1/4хХхS:100

где Аi — авансовый платеж по налогу за i-й отчетный период;

Xi — средняя стоимость имущества, рассчитанная по данным i-го отчетного периода;

S — ставка налога, %.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога за налоговый период и суммой авансовых платежей по налогу. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, рассчитывается по следующей формуле:

где N — сумма налога, подлежащая уплате в бюджет по итогам налогового периода;

N - сумма налога за налоговый период.

Сумма налога за налоговый период исчисляется как произведение налоговой базы и налоговой ставки:

где Хгод — налоговая база (среднегодовая стоимость имущества) за налоговый период.

Законодательный (представительный) орган субъекта РФ при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

Сумма налога, подлежащая уплате в бюджет, исчисляется отдельно в отношении имущества, подлежащего налогообложению по местонахождению банка, в отношении имущества каждого обособленного подразделения банка, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения банка, обособленного подразделения банка, имеющего отдельный баланс, а также в отношении имущества, облагаемого по разным налоговым ставкам.

Налог и авансовые платежи по налогу подлежат уплате в порядке и сроки, которые установлены законами субъектов РФ.

Коммерческие банки обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога) налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу.

Налоговые расчеты по авансовым платежам по налогу представляются не позднее 30 календарных дней с даты окончания соответствующего отчетного периода.

Налоговая декларация по итогам налогового периода представляется не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налог на добавленную стоимость относится к федеральным налогам, которые устанавливаются НК РФ и обязательны к уплате на территории всей страны. Налог относится к косвенным налогам, так как налогоплательщиком является продавец товаров (работ, услуг), а фактическим носителем налога — потребитель этого товара (работы, услуги).

Порядок исчисления налога на добавленную стоимость регламентируется главой 21 части второй НК РФ, вступившей в силу с 1 января 2001 г.

Коммерческие банки являются налогоплательщиками налога на добавленную стоимость.

Налогообложение банковской деятельности налогом на добавленную стоимость имеет ряд специфических особенностей предусмотренных законодательством о налогах и сборах.

Объектом налогообложения по НДС признаются операции по реализации товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. При этом передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе также признается реализацией товаров (работ, услуг).

Однако, для целей налогообложения все операции и сделки, совершаемые коммерческими банками можно подразделить на два вида:

банковские операции, не подлежащие обложению НДС (освобожденные от обложения НДС);

прочие услуги, облагаемые НДС.

Налоговая база

Налоговая база при реализации коммерческим банком товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг), без включения в них налога.

При определении налоговой базы выручка (расходы) коммерческого банка в иностранной валюте пересчитывается в рубли по курсу Банка России соответственно на дату, соответствующую моменту определения налоговой базы при реализации (передаче) товаров (работ, услуг), имущественных прав.

При определении налоговой базы выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов коммерческого банка, связанных с расчетами по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами.

При получении банком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога.

Моментом определения налоговой базы является наиболее ранняя из следующих дат:

день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

При передаче имущественных прав в случае приобретения денежного требования у третьих лиц моментом определения налоговой базы является день уступки (последующей уступки) требования или день исполнения обязательства должником.

В случае, если моментом определения налоговой базы является день оплаты, частичной оплаты предстоящих поставок товаров (выполнения работ, оказания услуг) или день передачи имущественных прав, то на день отгрузки товаров (выполнения работ, оказания услуг) или на день передачи имущественных прав в счет поступившей ранее оплаты, частичной оплаты также возникает момент определения налоговой базы.

Порядок ведения раздельного учета по налогу

Поскольку коммерческие банки оказывают услуги как облагаемые налогом, так и необлагаемые налогом, то они обязаны вести раздельный учет НДС, уплаченного поставщикам при приобретении товаров (работ, услуг).

Ведение раздельного учета предполагает, что суммы НДС, уплаченные поставщикам при приобретении товаров (работ, услуг):

принимаются к вычету, если приобретенные товары (работы, услуги) используются для осуществления операций, облагаемых НДС;

относятся на расходы, уменьшающие налоговую базу по налогу на прибыль организаций, если приобретенные товары (работы, услуги) используются для осуществления операций, не облагаемых НДС;

частично принимаются к вычету, а частично относятся на расходы, уменьшающие налоговую базу по налогу на прибыль организаций, если приобретенные товары (работы, услуги) используются для осуществления как облагаемых налогом, так и не подлежащих налогообложению операций. При этом распределение суммы НДС на две части производится пропорционально у дельному весу оказанных банком услуг, налогооблагаемых НДС в общей стоимости услуг, оказанных банком за налоговых период.

Банк может избежать обязанности по ведению раздельного учета НДС, уплаченного поставщикам при приобретении товаров (работ, услуг), применяя п. 5 ст. 170 НК РФ. В этом случае банк включает в затраты, принимаемые к вычету при исчислении налога на прибыль организаций, суммы НДС, уплаченные поставщикам по приобретаемым товарам (работам, услугам). При этом вся сумма НДС, полученная ими по операциям, подлежащим налогообложению, подлежит уплате в бюджет.

Порядок исчисления и сроки уплаты налога

Налоговым периодом является квартал.

Сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, как уменьшенная на сумму налоговых вычетов общая сумма налога.

Общая сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Налогообложение банков производится по налоговой ставке 18%.

Налогообложение производится по расчетной ставке 18/118 в следующих случаях:

- при удержании налога в случае, когда коммерческий банк выступает в качестве налогового агента.

Коммерческий банк, приобретая на территории Российской Федерации товары (работы, услуги) у иностранных лиц, не состоящих на учете в налоговых органах в качестве налогоплательщиков, является налоговым агентом, обязанным исчислить, удержать у иностранной организации и перечислить в бюджет соответствующую сумму НДС. При этом налоговая база по НДС определяется банком как сумма дохода иностранной организации от реализации этих товаров (работ, услуг) с учетом налога.

Также банк является налоговым агентом, арендуя у органов государственной власти и управления и органов местного самоуправления федеральное имущество, имущество субъектов Российской Федерации и муниципальное имущество. При этом налоговая база по НДС определяется банком как сумма арендной платы с учетом налога. Банк обязан исчислить, удержать из доходов, уплачиваемых арендодателю, и уплатить в бюджет соответствующую сумму НДС;

- при реализации имущества, подлежащего учету по стоимости с учетом уплаченного НДС;

- при получении банком денежных средств в виде авансовых платежей в счет предстоящего оказания услуг, передачи имущественных прав.

При совершении операций, признаваемых объектом налогообложения, банк составляет счета-фактуры. Счет-фактура оформляется в срок не позднее пяти дней, считая со дня отгрузки товара (выполнения работ, оказания услуг) или со дня передачи имущественных прав в двух экземплярах.

Уплата налога производится по итогам каждого налогового периода не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Уплата налога банком в качестве налогового агента производится одновременно с выплатой (перечислением) денежных средств иностранной организации или органам государственной власти и управления или органам местного самоуправления.

Банк обязан представить в налоговый орган по месту своего учета соответствующую налоговую декларацию в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Согласно пункту 1 статьи 374 НК РФ, объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378, 378.1 и 378.2 НК РФ. Кроме того, иностранные организации, осуществляющие деятельность в Российской Федерации через постоянное представительство, ведут учет объектов налогообложения в порядке, установленном в Российской Федерации для ведения бухгалтерского учета.

Напомним, что объект налогообложения является одним из элементов налогообложения, без четкого определения которого налог не считается установленным (п. 6 ст. 3, п. 1 ст. 17 НК РФ). В случае с налогом на имущество организаций объект налогообложения, пусть не напрямую, а косвенно, определяется по правилам бухгалтерского учета.

А эти правила, во-первых, в период завершения перехода к МСФО подвержены существенным изменениям. Во-вторых, данные изменения осуществляются вне строгой процедуры, которая установлена для принятия и изменения федеральных законов о налогах и сборах.

Одним из путей решения этой проблемы является переход к налогообложению налогом на имущество организаций только объектов недвижимости. Это позволит исчислять налоговую базу не на основе данных бухгалтерского учета о балансовой стоимости объекта, а по его кадастровой стоимости. Но это только один из вариантов, и неизвестно, к какому решению придет законодатель.

ЗАКЛЮЧЕНИЕ

Естественно, налоговые платежи организаций влияют и на социальные процессы на микроуровне. На социальные процессы на микроуровне налоговые платежи влияют через эффективность функционирования организации. Чем более эффективно работает коммерческая организация, тем больше имеются возможности для повышения зарплаты работникам, выплатам социального характера, например, лечение, отдых, образование за счет организации, повышения страховых взносов, что влияет на будущую пенсию работника.

Рентабельно работающие организации образуют чистую прибыль, достаточную для развития производства. У них образуются собственные источники финансирования инвестиций для технического перевооружения производства. При необременительном налогообложении коммерческие организации имеют возможность такого развития. Поэтому налогообложение влияет на экономические и социальные процессы не только в текущем периоде, но и в перспективе, в первую очередь, через инвестиции[13].

В налоговой системе произошли значительные положительные сдвиги, которые позволили кредитным организациям существенно уменьшить налоговое бремя, что хорошо скажется на их финансовом состоянии.

Большое внимание следует уделить мерам по совершенствованию налогового администрирования, направленных, с одной стороны, на пресечение имеющейся практики уклонения от налогообложения путем использования имеющихся недоработок в законодательстве о налогах и сборах, и, с другой стороны, на безусловное обеспечение законных прав налогоплательщиков, повышение их защищенности от неправомерных требований налоговых органов, а также создание для налогоплательщиков максимально комфортных условий для уплаты налогов и сборов.

В конечном итоге система налогообложения должна способствовать кроме пополнения доходной части бюджета - подъему экономики, т.е. быть тем экономическим рычагом, при помощи которого производителю выгодно увеличивать мощности, наращивать объемы реализации продукции (работ, услуг)

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 28.12.2016)

- Алехин С. Н. Оценка налоговой нагрузки предприятий в условиях современного налогового законодательства РФ // Финансы и кредит. - 2016. -№ 9. - С. 60 - 65.

- Белецкий М.В. Новое в налогообложении коммерческих банков // Финансы. – 2014. – № 2.

- Гартвич, А. Налоги, сборы и страховые взносы. Правила исчисления. – СПб.: Питер, 2014. – 288с.

- Григорьева, О.Л. Налоги и налогообложение. – Ростов-на-дону: Феникс, 2011. – 192с

- Зарипова Н.Д. Анализ влияния налогов на результаты деятельности организаций // Экономика. – 2014. - №3. – С.60

- Касторнов Н. П. Механизм налогообложения в системе государственного регулирования АПК // Финансы и кредит. - 2016. -№ 7. - С. 47 - 48.

- Киреева Е.Ф. Налоги и налогообложение. Учебное пособие. – Мн.: БГЭУ, 2012.- 447 с.

- Кисель И.А. Развитие налогового менеджмента на предприятиях Республики Беларусь: автореферат дис. канд. экон. наук. – Минск: БГЭУ, 2015. – 27с.

- Ключков С.В. Развитие системы налогообложения коммерческих банков в современной экономике России: диссертация канд. экон. наук. Ростов-на-Дону, 2011. – 197 с.

- Кучеров, И.И. Налоговое право. Особенная часть. Учебник и практикум. – М.: Юрайт, 2014. – 310с.

- Лермонтов Ю.М. Оптимизация налогообложения: рекомендации по исчислению и уплате налогов. – М.: Налоговый вестник, 2008. – 352с.

- Лермонтов Ю.М Доходы в целях исчисления налога на прибыль: арбитражная практика. // Налогообложение, учет и отчетность в коммерческом банке / Ю.М. Лермонтов. – 2013. – №11. – С. 16–19.

- Лермонтов Ю.М. Выработка банком эффективной налоговой политики / Ю.М. Лермонтов // Налогообложение, учет и отчетность в коммерческом банке / . – 2014. - №12. – С. 33-37.

- Мизиковский Е.А. Концептуальные допущения в бухгалтерской отчетности по российским стандартам и МСФО // Вестник ИПБ (Вестник профессиональных бухгалтеров). – 2016. – № 1. – С. 30–34.

- Молчанов, С.Н. Налоги. Расчет и оптимизация. – М.: Питер, 2013. – 544с.

- Налогообложение коммерческих банков в Российской Федерации / под ред. Дадашев А.З. / – М.: Книжный мир, 2012. – 88с.

- Налогообложение организаций финансового сектора экономики: Учебное пособие / Под общ. ред. д.э.н.,проф. Е. Б. Шуваловой. — 2-е изд. — М.: Издательско-торговая корпорация «Дашков и К°», 2012. — 176 с.

- Пансков В. Г. Налоги и налоговая система Российской Федерации. М.: Финансы и статистика, 2015. - 464 с.

- Попов К.И., Харчук М.В. Особенности налогообложения банков в Российской Федерации // Молодежный научный форум: Общественные и экономические науки: электр. сб. ст. по мат. XLII междунар. студ. науч.-практ. конф. № 2(42). URL: https://nauchforum.ru/archive/MNF_social/2(42).pdf (дата обращения: 09.02.2018)

Приложение 1

Рисунок 1. Схема налогового воздействия государства на банковскую деятельность и формы их проявления

Приложение 2

|

Налоги, уплачиваемые банком |

Рос сия |

США |

откл |

Герма ния |

откл |

Франция |

откл |

Великоб- ритания |

откл |

|

Налог на прибыль |

20 |

35 |

175% |

33 |

65% |

33,3 |

166% |

40 |

200% |

|

НДС |

18 |

- |

- |

- |

- |

18,6% |

103,3% |

- |

- |

|

Налог на имущество |

2 |

1,4 |

70% |

0,6 |

30% |

1,5 |

75% |

1,5 |

75% |

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 28.12.2016) ↑

-

Лермонтов Ю.М Доходы в целях исчисления налога на прибыль: арбитражная практика. // Налогообложение, учет и отчетность в коммерческом банке / Ю.М. Лермонтов. – 2013. – №11. – С. 16–19. ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 28.12.2016) ↑

-

Лермонтов Ю.М Доходы в целях исчисления налога на прибыль: арбитражная практика. // Налогообложение, учет и отчетность в коммерческом банке / Ю.М. Лермонтов. – 2013. – №11. – С. 16–19. ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 28.12.2016) ↑

-

Лермонтов Ю.М Доходы в целях исчисления налога на прибыль: арбитражная практика. // Налогообложение, учет и отчетность в коммерческом банке / Ю.М. Лермонтов. – 2013. – №11. – С. 16–19. ↑

-

Чучманская А.А. Особенности налогообложения коммерческих банков в российской федерации // Научное сообщество студентов: междисциплинарные исследования: сб. ст. по мат. XXI междунар. студ. науч.-практ. конф. № 10(21). URL: https://sibac.info/archive/meghdis/10(21).pdf (дата обращения: 09.02.2018) ↑

-

Налогообложение коммерческих банков в Российской Федерации / под ред. Дадашев А.З. / – М.: Книжный мир, 2012. – 88с. ↑

-

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 28.12.2016) ↑

-

Налогообложение коммерческих банков в Российской Федерации / под ред. Дадашев А.З. / – М.: Книжный мир, 2012. – 88с. ↑

-

Налогообложение коммерческих банков в Российской Федерации / под ред. Дадашев А.З. / – М.: Книжный мир, 2012. – 88с. ↑

-

Попов К.И., Харчук М.В. Особенности налогообложения банков в Российской Федерации // Молодежный научный форум: Общественные и экономические науки: электр. сб. ст. по мат. XLII междунар. студ. науч.-практ. конф. № 2(42). URL: https://nauchforum.ru/archive/MNF_social/2(42).pdf (дата обращения: 09.02.2018) ↑

-

Зарипова Н.Д. Анализ влияния налогов на результаты деятельности организаций // Экономика. – 2014. - №3. – С.60 ↑

- Понятие, значение и принципы налогового учета

- Практика создания картелей

- "Определение, основные задачи и функции бухгалтерского учета организации"

- Реклама как сигнал и как информация (ЗАО «Легпромразвитие»)

- Баланс и отчетность (ОАО «Пролеска-Слоним»)

- "Особенности налогообложения налогом на прибыль кредитных организаций"

- "Анализ и оценка средств реализации структурных методов анализа и проектирования информационной системы"

- Менеджмент человеческих ресурсов (Факторы эффективного менеджмента)

- Основы лидерства

- Общие особенности кадровой стратегии корпораций (Реализация кадровой стратегии)

- Анализ бухгалтерского баланса предприятия и анализ финансового состояния предприятия.

- Понятие товарного знака. Брэнд