Эволюция форм и видов денег (Сущность и функции денег).

Содержание:

ВВЕДЕНИЕ

Для жизни надо деньги

Для счастья неизвестно что

Стою как Гамлет или Дельвиг

Иль неизвестно что.

Александр Смир (1995г.)

Актуальная и интересная тема денег. Я считаю, что в наше время деньги для многих стали смыслом жизни. Очень много людей тратят всё своё время на зарабатывание денег, жертвуя своей семьёй, родными, личной жизнью. "Деньги заколдовывают людей. Из-за них они мучаются, для них они трудятся. Они придумывают наиболее искусные способы потратить их. Деньги -единственный товар, который нельзя использовать иначе, кроме как освободиться от них. Они не накормят вас, не оденут, не дадут приюта и не развлекут до тех пор, пока вы не истратите или не инвестируете их. Люди почти все сделают для денег, и деньги почти все сделают для людей.

В своё время Бернард Шоу говорил: «Корень всех бед заключается в недостатке денег». Так почему же так тревожатся экономисты и так недовольны люди, когда в стране «слишком много» денег? Что такое деньги? Какова их роль в обществе? Можно ли с помощью денег воздействовать на экономическое развитие страны? Эти и подобные вопросы вызывают ожесточенные споры в научном мире.

Деньги являются важнейшим атрибутом рыночной экономики. От того, как функционирует денежная система, во многом зависит стабильность экономического развития страны. Предприниматели в своей хозяйственной деятельности постоянно имеют дело с денежными единицами своей страны и иностранных государств.

Деньги являются неотъемлемым составным элементом товарного производства и развиваются вместе с ним. Эволюция денег, их история являются составной частью эволюции и истории товарного производства, или рыночной экономики.

Целью курсовой работы является изучение эволюции форм и видов денег, их сущность и функции.

Задачи курсовой работы:

- определить сущность денег, как экономической категории;

- исследовать основные функции денег;

- исследовать эволюцию денег в России.

Объект исследования – деньги как экономическая категория.

Предмет исследования – процесс использования денег.

Методы исследования анализ литературы по теме исследования и синтез, научные результаты исследования, обобщенные взгляды учёных на функции и сущность денег.

1. СУЩНОСТЬ И ФУНКЦИИ ДЕНЕГ

1.1. Сущность денег

Вся структура современной экономики предопределена существованием денег. Деньги «родила» торговля, а поскольку торговля - одно из самых древних занятий человечества, то в ту же седую старину уходят корни и денежной системы, хотя устройство её (как и вид самих денег) многократно и сильно меняется на протяжении истёкших тысячелетий.

При натуральном хозяйстве, когда товар менялся на товар, потребность в деньгах не была столь острой, как при развитом рынке. И, тем не менее, даже самые примитивные государства создали свои виды денег. Роль денег, эталона всех обменов, Всегда выпадала тому товару, который был в изобилии или на который был наибольший спрос.

Историки обнаружили свидетельства того, что у народов мира роль денег играли самые разные товары: соль, хлопковые ткани, медные браслеты, золотой песок, лошади, раковины и даже сушеная рыба.

Сформулировать четкое и полное определение «денег» - практически невыполнимая задача. Связано это с многообразием функций и форм денег, которое постоянно расширяется.[1]

Деньги - это все то, что принимается в обмен на товары и услуги.

Деньги - это то, что они выполняют.

Деньги - это продукт соглашения между людьми.

Наиболее общее и приемлемое определение денег, как экономической категории можно сформулировать следующим образом:

Деньги - это всеобщий товарный эквивалент, универсальное средство обмена.

Сущность денег выражается в том, что деньги - это товар особого рода, выполняющий роль всеобщего эквивалента. Сегодня все расчеты выполняются в национальных валютах, которые не имеют золотого обеспечения.

В современной экономике деньги являются, по существу, декретивными деньгами, они - деньги потому, что государство объявило их законным платежным средством. Государство, выпуская денежные банкноты, не гарантирует их обмен на какой либо другой товар (золото), как это было до недавнего времени. Золото перестало играть роль денег. Сегодня все расчеты выполняются в национальных валютах, которые не имеют золотого обеспечения.

1.2. Функции денег

Главная функция денег – создание оптимальных условий обмена, сведение к минимуму времени и транзакционных издержек как следствие абсолютной ликвидности денег.

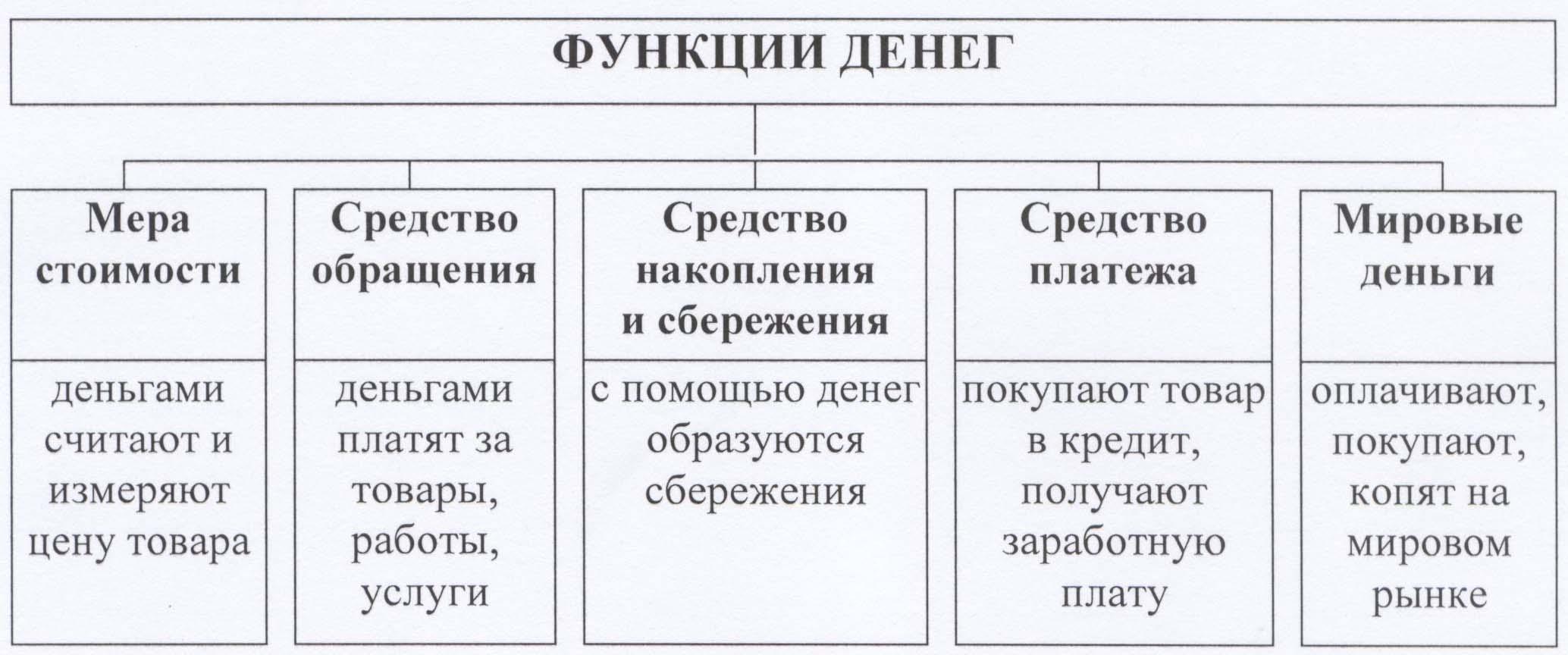

На протяжении длительной истории на разных её этапах деньги исполняли пять первичных специфических функций: средства обращения, меры стоимости, средства накопления, средства платежа и мировых денег. Функции денег составляют содержание этой категории. Они находятся в постоянном развитии. Значение каждой из них на разных исторических этапах может возрастать или снижаться (иногда практически до нуля). Самыми важными среди первичных функций являются средство обращения и мера стоимости.

Деньги как средство обращения

Данная функция полнее всего конкретизирует главную функцию денег: уточняет, каким образом деньги способствуют обмена благ друг на другу. Основной её смысл заключается в преодолении первой проблемы бартера: «дефицита двойного совпадения желаний». Функцию денег как средства обращения способен выполнять любой материальный предмет (ракушка, скот, меха, слитки металла, куски бумаги и т.п.). Но вещь, выполняющая функцию средства обращения, обязана обладать существенным качеством: люди должны быть согласны обменять деньги на любые вещи, и наоборот. В таком случае отпадает необходимость тратить время и усилия на поиски приемлемой бартерной сделки. Деньги как средство обращения существенно снижают трансакционные издержки. В условиях денежной экономики любой индивид может покупать любую вещь независимо оттого, что производит сам. Когда деньги используются как средство обращения, то обмен товаров друг на друга происходит при помощи двух трансакций: продажи (Т - Д) и купли (Д - Т). Таким образом, бартер (Т - Т) превращается в куплю-продажу (Т – Д - Т). Благодаря функционированию денег в качестве средства обращения преодолеваются те индивидуальные временные и пространственные границы, которые характерны при непосредственном обмене товара на товар. А это означает, что деньги как средство обращения способствуют развитию товарного обмена, разделению труда, специализации и экономическому прогрессу в целом.

Деньги как мера стоимости (ценности)

Функция денег как меры стоимости позволяет решить проблему бартера: привести к минимуму количество ценовых оценок. Вместе с тем функция денег как мера стоимости неотделима от функции денег как средства обращения. При обмене товаров между ними возникает определенные меновые пропорции. Стоимость блага, выраженная в деньгах, называется ценой. Она определяется общественно необходимыми затратами труда на его производство и реализацию. Заключенный в товаре общественно необходимый труд определяется в производстве через соизмерение товаров друг с другом до момента их реализации. Деньги как всеобщий эквивалент измеряют стоимость всех товаров. Однако не деньги делают товары соизмеримыми, а общественно необходимый труд, затраченный на производство товаров, создает условия их уравнивания.

Функции денег – меры стоимости и средства обращения – неразрывно связаны друг с другом. В свое время К. Маркс написал: «Товар становится деньгами, прежде всего как единство меры стоимостей и средства обращения, или – единство меры стоимости и средства обращения есть деньги». Данные две функции на фоне остальных являются принципиально важными. Если какой-либо актив не обладает хоть из двух рассмотренных функций, то он не может быть деньгами. В среде экономистов уже в течение многих десятилетий не утихает дискуссия о том, какая же из этих двух функций является главной, а какая вспомогательной. Сторонники товарной теории денег ставят на первое место функцию меры стоимости. Номиналисты придерживаются противоположного мнения. Функция меры стоимости и средства обращения равнозначны по важности и возникли одновременно: без обмена немыслимо определить стоимость, а без определения стоимости невозможен эквивалентный обмен, ибо данные две функции образуют неразрывное единство.

Деньги как средство накопления и сбережения

Обладатель денег является владельцем покупательной способности и получает возможность распределять своё потребление во времени, т.е. решать, когда совершить транзакцию: сегодня, завтра, через год. Деньги можно положить на банковский счет и выжидать оптимальный момент для совершения транзакции. К тому же определенная денежная сумма, как правило, должна храниться в качестве гарантии платежеспособности экономического агента. Значит ли это, что деньги способны сохранять ценность во времени лучше всех иных активов? В принципе, функцию средства накопления может выполнять любой другой актив: ценные бумаги, дома, земля, предметы искусства. Более того, эти прочие активы могут приносить доход (процент, прибыль, ренту). Так почему же чаще всего в виде средства накопления используют именно деньги, а не иные активы? Оказывается, что все прочие активы, кроме денег, менее приспособлены для выполнения функции средства накопления. Основные недостатки не денег при выполнении функции накопления таковы:

- большинство не денежных активов имеет большие издержки хранения.

- ценность не денежных активов, как правило, совершает большие колебания во времени. Естественно, что при очень высокой инфляции экономические субъекты стремятся перевести свои активы в не денежные формы, но при нормальной экономической конъюнктуре деньги оказываются предпочтительнее.

- Не денежные активы гораздо менее ликвидны, нежели деньги, которые имеют абсолютную ликвидность. Они способны быстро и без потерь обмениваться на все прочие активы в любой момент времени. И это является решающим преимуществом при исполнении функции средства накопления.

Деньги как средство платежа

Функция денег как средства платежа тесно связана с функцией средства обращения. Товары обмениваются на деньги в настоящем, они также могут трансформироваться в обещание заплатить деньги в будущем. Таким образом, деньги помогают осуществлять фьючерсные платежи. В современном обществе взаимные долги приняли огромные размеры. В настоящее время заключаются многочисленные фьючерсные контракты со сроками исполнения через несколько дней, месяцев, лет и даже десятилетий. В данном случае трансакции Т-Д и Д-Т разорваны во времени. Это означает, что продавец блага получает за него деньги не сразу, а через определенный срок либо покупатель, заплатив деньги, не сразу получает товар. И поэтому между заемщиками и кредиторами могут возникнуть проблемы. При этом инфляция играет на руку заемщикам и не выгодна кредиторам.

Функция мировых денег

Внешнеторговые связи, международные займы, оказание услуг внешнему партнеру вызвали появление мировых денег. Они функционируют как всеобщее платежное средство, всеобщее покупательное средство и всеобщая материализация общественного богатства. Мировые деньги в качестве международного средства выступают при расчетах по международным балансам: если платежи данной страны за определенный период превышают ее денежные поступления от других стран, то деньги представляют собой средство платежа.

2. ЭВОЛЮЦИЯ ФОРМ И ВИДОВ ДЕНЕГ

2.1. Происхождение денег

Происхождение денег связано с 7-8 тыс. лет до н. э., когда у первобытных племен появились излишки каких-то продуктов, которые можно было обменять на другие нужные продукты. Исторически в качестве средства облегчения обмена использовались - с переменным успехом - скот, сигары, раковины, камни, куски металла. Но чтобы служить в качестве денег, предмет должен пройти лишь одно испытание: он должен получить общее признание и покупателей, и продавцов как средство обмена. Деньги определяются самим обществом; все, что общество признает в качестве обращения - это и есть деньги. Действительно, деньги - это товар, выступающий в роли всеобщего эквивалента, отражающего стоимость всех прочих товаров. При натуральном хозяйстве, когда товар менялся на товар, потребность в деньгах не была столь острой, как при развитом рынке. И, тем не менее, даже самые примитивные государства создали свои виды денег. Роль денег, эталона всех обменов, всегда выпадала тому товару, который был в изобилии или на который был наибольший спрос.

Выделение пастушечьих племен в результате первого крупного общественного разделения труда превратило домашний скот в основное орудие обмена. Его многоцелевое назначение (мясо, молоко, шкура), с одной стороны и транспортабельность, сохраняемость в течение длительного времени, с другой стороны служили притягательной силой для выделения домашних животных в качестве всеобщего эквивалента. Сращивание денежных функций со скотом оставило глубокий след в истории времени и народов. Много доказательств этого содержится в преданиях, поэзии.

Богатство у древних германцев, по свидетельству Тициана, отождествляется с обладанием многочисленными стадами, согласно сборнику древнегерманского законодательства, а в качестве меры стоимости упоминается корова.

Историки обнаружили свидетельства того, что у народов мира роль денег играли самые разные товары: соль, хлопковые ткани, медные браслеты, золотой песок, лошади, раковины и даже сушеная рыба.

О том, сколь большую роль играли деньги в жизни людей с древнейших времен, красноречиво свидетельствует любопытный факт. В леднике Эцтальских Альп археологами была обнаружена мумия, пролежавшая там 5 тысяч лет. Когда её начали обследовать, то обнаружили, что одна из рук крепко сжата в кулак и держит медную пластинку. Это означает, что, попав в пургу и поняв, что находится на краю гибели, житель бронзового века больше всего боялся потерять самое ценное, что у него было с собой, - деньги, потому что именно такие медные пластинки играли роль денег.[2]

Северные народы применяли в качестве первого товар для обмена мех. Меховые деньги были широко распространены в Монголии, Тибете, Северной Сибири и районе Памира. В последствии в отдельных частях Центральной Европы орудием обращения становится хлеб, на территории современной Мексики - маис, в Малой Азии - оливковое масло, на полуострове Юкатан - мешочки с бобами какао, на Филиппинских островах.

Развитие ремесел и особенно плавки металлов несколько упростило дело. Роль посредников в обмене прочно закрепляется за слитками металлов. Первоначально это были медь, бронза, железо. Эти обменные эквиваленты расширяют сферу действия и стабилизируются, превращаясь тем самым в подлинные деньги в современном смысле. Обмен осуществляется уже по формуле «товар-деньги-товар».

Факт появления и распространения денег не ведет непосредственно к росту потребления товаров и услуг в обществе. Потребляют лишь то, что производится, а производство есть результат взаимодействия труда, земли и капитала. Опосредованное положительное влияние денег на производство, несомненно. Их использование сокращает общие издержки, время, необходимое для нахождения партнера, способствует дальнейшей специализации труда, развитию творчества. По мере увеличения общественного богатства роль всеобщего эквивалента закрепляется за драгоценными металлами (серебром, золотом), которые в силу своей редкости, высокой ценности при малом объеме, однородности, делимости и прочих полезных качествах были, можно сказать, обречены исполнять роль денежного материала в течение длительного периода человеческой истории.

Слово «деньги» возникло потому, что древние римляне использовали Храм богини Джуно Монета в качестве мастерской для чеканки монет. Со временем все места, где изготавливались монеты, стали называть «монета». Английский вариант этого слова «минт», французский - «моне»; от этого слова и произошло английское слово «мани»- деньги. Монеты, как таковые, существуют повсюду приблизительно уже в течение 2500 лет, но, как известно, им предшествовали разные предметы, используемые в качестве денег. В настенных рисунках Древнего Египта взвешивают на весах золотые кольца. В самых ранних рукописях (времён древней Месопотамии) упоминается использование в качестве денег отвешенного металла. В Китае, по меньшей мере, 3000 лет назад, в качестве денег применяли скорлупки каури, раковины некоторых видов моллюсков из Индийского океана. (Некоторые североамериканские индейцы тоже использовали в качестве денег чешую моллюсков, которую они называли вампум). Есть также свидетельства того, что тысячи лет назад в примитивных обществах использовали камни. У бумажных денег были предшественники в виде документов, обещающих платежи золотом, серебром или другими ценными предметами. Известные истории первые находившиеся в обращении банкноты были выпущены китайскими банкирами в восемнадцатом веке (банки и банкиры существовали повсюду уже в течение многих веков до появления первых банкнот). На ранней стадии банкноты поддерживались монетами, и именно благодаря этому их стали воспринимать как деньги. К семнадцатому веку бумажные деньги были в обращении в очень ограниченных количествах всего в нескольких странах.[3]

2.2. История развития форм и видов денег

Исходя из природы материала, можно выделить два основных вида денег: натуральные и символические деньги.

Натуральные (вещественные) деньги, их нередко называют действительными деньгами, включают все виды товаров, которые являлись всеобщими эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха, ракушки и т.п.), а также деньги из драгоценных металлов (золотые и серебряные).

Характерная особенность натуральных денег состояла в том, что они могли существовать не только в качестве денег, но и в качестве товара. Номинальная стоимость денег данного вида соответствовала их реальной стоимости (стоимости золота или серебра).

Металлические деньги существовали сначала в форме слитков определенного веса, а затем монет. Металлические деньги возникли в глубокой древности. В России появление первых монет относят к IX - X вв.; в тот период имели хождение как серебряные, так и золотые монеты. Эпохой господства золотых монет считают XIX в. и начало XX в.

Использование натуральных денег (прежде всего - золотых) в качестве всеобщего эквивалента имела ряд существенных преимуществ. Натуральные деньги имели собственную стоимость как товара. Поэтому в тот период не могло возникнуть ситуации несоответствия между объемом денежной массы и объемом товаров и услуг на рынке. Если на рынке возникал избыток денег, то золотые и серебряные монеты уходили из обращения, оседая в карманах их владельцев как сокровище. Ограниченность добычи золота и серебра являлась препятствием бесконтрольной эмиссии денег. Оба эти обстоятельства делали невозможной инфляцию, которая стала неизбежным злом при переходе от натуральных денег к их заменителям.

Однако с развитием рыночной экономики возможности использования натуральных денег оказались ограниченными. Для обслуживания расширяющихся хозяйственных связей требовалось все больше и больше денег. Золота не хватало, увеличение объема денежной массы для обеспечения сделок оказалось затруднительным, что, в свою очередь, сдерживало развитие товарообмена.

Символические деньги называют знаками стоимости, заменителями натуральных (вещественных) денег. К символическим деньгам относятся бумажные и кредитные деньги. Нам более привычны бумажные деньги. Впервые они появились в Китае в 812 г. Самые ранние в мире выпуски банкнот были осуществлены в Стокгольме в 1661 г. В США первые бумажные деньги были напечатаны в 1690 году в штате Массачусетс. В России бумажные деньги (ассигнации) впервые были введены при Екатерине II (1769 г.), поэтому неофициально они назывались «екатеринками»). Особенностью бумажных денег того времени был их свободный размен на золотые деньги (действовала система «золотого стандарта»).

Номинальная стоимость символических денег значительно выше, чем стоимость того материала, из которого они изготовлены. Например, наивысшая ценность десяти бумажных рублей состоит именно в их использовании в качестве денег, а не в каком-либо ином качестве.

Бумажные деньги впервые изобрели (их изобретали несколько раз) китайцы. Впервые они начали печататься в 812 г.н.э. и получили распространение к 970 г.н.э. В XV-XVIII деньги, изготовленные из бумаги, появились в Европе и так сильно распространились и прижились, что стали основным заменителем полноценных денег.

Исторически первым видом кредитных денег являлся вексель как первое долговое обязательство, дающее право владельцу право по истечении срока требовать от должника уплаты указанной денежной суммы. Вексель также мог передаваться другому лицу, таким образом он принимает некоторые черты денег, не выполняя роль всеобщего эквивалента.

Деньги возникли в период разложения первобытнообщинного строя, завершив процесс длительного развития форм стоимости товара. Деньгами становится какой-либо наиболее важный предмет потребления. У многих народов роль денег играл скот. Латинское название денег - pecunia - происходит от pecus - скот, как и русское слово товар от тюркского слова, означающего «скот». Гомер, говоря о некоторых видах оружия, оценивал их в быках. На территории современной Германии в I тыс. до н.э. имелись так называемые «коровьи деньги». У северных народов денежной единицей служил олень. У других народностей деньгами являлись сахар, слоновая кость, меха, опиум, какао, и т.д. Особенно известны в качестве денег раковины каури (cowry) или Cyprala moneta (змеиная головка) - беловатая раковинка 2-3 см длиной, добываемая в Индийском океане вывозимая в Индию, Цейлон, Африку. В древности она расходилась далеко: ее находили в скифских и русских погребальных курганах, в погребальных урнах северной Германии, в Англии, Швеции, в развалинах Ниневии. У североамериканских индейцев из раковин вырезали циллиндрики, нанизываемые на нитку, и называлось это вампум (wampon). Пояса с многочисленными нитками с нанизанными на них разноцветными циллиндриками так, что получались изображения птиц, зверей, составляли сокровища. Другие народы ( в основном северные) в качестве денег использовали ценные шкурки (Северная Америка, Аляска, Сибирь), и долгое время на Руси ( шкурка белки составляла копейку, сто шкурок - рубль).

Не все народы додумались до денег, например, у первобытных народов Австралии был простой обмен.

В некоторых странах деньгами служили продукты, получаемые от возделываемых культур. Так в Древней Мексике , Никарагуа, Гондурасе в качестве мелких денег употреблялись бобы какао. В некоторых областях Перу и Боливии ту же роль играл перец, в других областях Америки - листья табака, в Монголии - кирпичный чай. Знаменитый путешественник Пржевальский платил за барана 12-15 кирпичей, за верблюда 120-150 кирпичей. В Африке у многих племен деньгами служила бутылка рома, а в Сибири до сих пор «денежной единицей» является бутылка водки. У многих народов единицей ценности и платежа был раб: тропическая Африка, Новая Гвинея, Древняя Русь.

Многие народности в качестве денег использовали металлические бруски и пластины известного веса, порошка (золотого). Железные пластины были в употреблении в Спарте, у древних бритов, в Сенегале (Африка). Медные т-образные пластинки шириной 4-5 см, оловянные, хлопчатобумажные полоски были деньгами в Древней Мексике.

Фараоны Египта брали подать с Сирии серебряными кольцами и железными кирпичами. Вообще кольца как деньги были распространены и в Средней и Северной Европе еще в доисторическую эпоху. Да, женщины всегда оказывали огромное влияние на развитие общества.

Вавилоняне изобрели точные меры и весы, разделение на дюжины и шестидесятые, они использовали металлы как весовую ценность.

Финикийцы были древнейшими посредниками в деле обмена металлов. Различные металлы они добывали по всему миру. Наконец, появляются монеты.

Монеты впервые появились в Лидии и Древней Греции 8-7 в до н.э. Появляясь в развитых государствах, монеты быстро распространялись на соседние варварские племена, потом все далее и далее. В Древней Руси имели хождение римские и греческие золотые монеты. Для того, чтобы яснее представить себе картину распространения монет, посмотрим, кто заселял мир в те времена.

С падения Римской империи до эпохи Возрождения. Средние века - это многовековой период становления и разложения феодализма. Принято различать раннее средневековье (V в, а в отдельных азиатских государствах - III-XI вв) , классическое средневековье (конец XI в -XV в, в отдельных азиатских странах и XVI в включительно) и позднее средневековье (XVI в - середина XVII в, на Востоке - XVIII-XIX вв) .

Денежные системы, как и сами деньги, не изобретаются. Сложившись в древности в некоторых странах стихийно, они в дальнейшем развиваются по принципу преемственности. Тем не менее, установление точной генеалогии и взаимосвязи - дело подчас и невозможное.

Объясняется это тем, что:

1) монетные системы складывались, как правило, без четких законодательных актов, постепенно;

2) монетное дело в древности было чрезвычайно децентрализовано . Греция, Рим (а в последствии и Италия), позже - Русь XI-XIII вв, Германия в средние века;

3) в дошедшем до нас археологическом материале много «белых пятен»;

4) средние века вообще не знали устойчивых весовых единиц во времени и пространстве;

5) на средневековых монетах нет дат, о времени их выпуска можно судить лишь приблизительно.

Развитие промышленности к XV веку позволило увеличить добычу полезных ископаемых, в первую очередь, серебра и золота. Серебро в большом количестве добывала Германия (Саксония, позже г. Шнеберг), также много благородных металлов извлекали из недр Чехии (Табор, Зальцбург, Пржибрама, Куттенберг), Венгрии ( Кремнитц, Шемнитц), а Трансильвания еще при римлянах была местом добычи золота.

Частного владельца металла удерживали от вложения в монету последнего большие потери металла от угара, оплаты издержек чеканки и специальной монетной пошлины (сеньеража), а также нежелание раскрывать размеры своего богатства.

Чеканка оставалась в руках богатых землевладельцев, а также монастырей. По тем временам это был весьма трудоемкий процесс. Вся работа - всего 12 операций - до XVI века выполнялась вручную. Важнейшие из них:

1) плавка металла и превращение его в слитки (кованины);

2) расплющивание металла (выделка листов);

3) разрезывание листа на четырехугольные кусочки нужного веса;

4) закругление этого кусочка и превращение его в монетный круг;

5) штамповка (производилась двумя штемпелями на каждой из сторон монеты;

Во Франции со времен Филиппа IV по монетным заведениям стали рассылать свинцовые образцы монетных штемпелей.

В отношении пробы монеты следует отметить разницу между Францией, где обычая выпуска низкопробной монеты был повсеместен уже в начале X века и Германией, где низкопробная серебряная монета появляется позже и где прибавление лигатуры к серебру не стало всеобщим явлением.

В руках нарождающейся буржуазии оказалось довольно много золота и серебра, которые , как правило, хранились в слитках. Форма и вес слитков были различны. Удобство слитков было:

1) при перевозке;

2) при осуществлении крупных сделок, когда монеты принимались на вес;

3) возможность перечеканки на местную монету.

Разделение труда между слитками и монетами приобретает четкий характер.

Появление золотой чеканки означало, по существу, новый этап в истории денежного обращения Европы. Это было действительно началом эпохи господства монеты.

Тогда же делаются попытки дать приближенную к солиду укрупненную серебряную монету. Последняя возникла в виде монеты грошевого типа в Франции и Италии, затем распространяясь по всей Европе.

2.3. Эволюция денег в России, влияние мирового финансового кризиса на денежную систему РФ

Хотя племена славян и англов, саксов, норманнов, варягов образовались приблизительно в одно и то же время, после Великого Переселения Народов ( II век н.э.), по ряду причин образование сильного госудаства на Руси началось с X века, но зарождение монет произошло много раньше.

На нашей территории чеканка монет, серебряных и золотых, восходит к временам князя Владимира I (Киевская Русь, конец Х- начало ХI вв.). В «Русской Правде» металлические деньги продолжали называться, как я уже отмечала, «кунами», но появляются уже и серебряные «гривны». В XII - XV в.в. князья пытались чеканить свои «удельные» монеты. В Новгороде имели хождение иностранные деньги – «ефимки» (от «иохимсталеров» - серебряных немецких монет). В Московском княжестве инициатива чеканки серебряных монет принадлежала Дмитрию Донскому (ХIV в.), который начал переплавлять в русские «гривны» татарскую серебряную «деньгу». Иван III (конец XV в.) установил, что право чеканки монет должно принадлежать лишь «старшему» из князей, держателю Московского престола.

При Иване Грозном произошло первое упорядочение российской денежной системы. В начале его княжения в Московском государстве свободно обращались «московки» и «новгородки», причем первые по своему номиналу равнялись половине «новгородки». В начале XVII века на Руси установилась единая денежная единица - копейка (на монете был изображен всадник с копьем), весившая 0,68 грамм серебра. Это примерно соответствовало весу «новгородки»; продолжали чеканить и «московки», и «деньгу» в виде полкопейки, а также «полушки» - четверть копейки. Кроме того, в счетную систему были введены рубль, полтина, гривна, алтын, хотя чеканка серебряного рубля стала правилом лишь при Петре I. Золотые деньги – «червонцы» появились в России с 1718 года.

Выпуск князьями неполноценных монет, порча серебряных гривен путем их обрезания, появление «воровских» денег вели к повсеместному исчезновению полновесных монет, волнениям среди населения («медный бунт» при царе Александре Михайловиче в середине XVII в.). Пытаясь найти выход из трудностей, правительство начало чеканить медные деньги, придав им принудительный курс. Как следствие, стала расти рыночная цена серебряного рубля по сравнению с номиналом, исчезновение серебра из обращения и его сосредоточение у ростовщиков и менял, общее повышение товарных цен. В конце концов, медные деньги были изъяты из обращения. В конце XVII в. вес серебра в рублевых монетах был уменьшен на 30 %.

В России вплоть до XVII в. собственная добыча благородных металлов почти отсутствовала поэтому, монетные дворы, ставшие в XVII в. монополиями государства, переплавляли иностранные деньги. Согласно «монетарной регалии» Петра I был наложен жесткий запрет на вывоз из страны слитков драгоценных металлов и полноценных монет, между тем как вывоз порченой монеты разрешался. Итак, золото и серебро стали основой денежного обращения. Биметаллизм сохранялся вплоть до конца XIX века. Однако, в Европе XVIII - XIX в.в. золотые и серебряные монеты ходили в обороте, платежах, и прочих операциях наряду с бумажными деньгами.

Основой денежной системы Древней Руси стала гривна, весовая единица, древняя славянская денежная, служащая для измерения золота и серебра. Золотые, серебряные, бронзовые гривны употреблявшиеся женщинами в качестве украшения в виде обруча, носимые на шее (на «загривке»- отсюда и название) впоследствии стали основной денежной единицей Руси. Вот яркий пример огромного влияния женщин на жизнь общества, его развитие.

С вопросом о весе гривны обычно связывают и вопрос о ее происхождении. Если видеть в ней «русский фунт», либо его половину, значит, гривна восходит к древнему месопотамскому фунту, заимствованному Русью и сохранившимся у нас до введения метрической системы. Но в кладах обнаруживают слитки разного веса. Некоторые исследователи пришли к заключению, что вес гривны изменяется в зависимости от того, какая страна имела наибольшие торговые связи с данной местностью. Смена влияния Востока , Византии и Запада последовательно влияла на вес гривны (арабская унция, византийская литра, западная марка). Первой русской гривной принято считать киевскую шестиугольную гривну, вес которой колеблется от 34 до 39 золотников. Вначале разделения гривны не было, но затем в древней литературе появились названия «гривна серебра» и «гривна кун». Первое упоминание о гривне кун встречается в Ипатьевской летописи в 1287 году. Вопрос о том, что являет собой гривна кун, в чем состояло ее отличие от гривны серебра , является одним из спорных вопросов истории денег на Руси.

Период с XII по XIV век вошел в историю России как «безмонетный». На северо-востоке Руси появляются татарские монеты.

С XIII века, после попадания русских земель под монгольское иго, развитие монет пошло двумя путями. С XIV века в юго-западных землях появляются: пражский грош, денарий, квартник, полугрош, шеляг и другие западные монеты. Тогда же на северо-востоке Руси началась чеканка русских монет.

Деньга или деньга появилась как монета в конце XIV века в Москве, затем и в других русских княжествах. Из гривны серебра (204г) чеканили 200 денег , составляющих московский счетный рубль . Кроме денги чеканились полуденьги (полушки), в Новгороде и Пскове - четвертица, т.е. 1/4 деньги.

В юго-западных землях появляются: пражский грош, денарий, квартник, полугрош, шеляг и другие западные монеты. Тогда же на северо-востоке Руси началась чеканка русских монет из серебра и меди. Иван III - мудрый и великий государь - установил единую монету для всего государства с надписями на монетах «Оспадарь всея Руси». Большое ухудшение монеты в Московском княжестве произошло при Василии Темном и позднее, в XV-XVI веках, с появлением многочисленных обрезанных и поддельных монет. Возникла необходимость в реформировании и унификации денежной системы. После реформы Елены Глинской в 1534 году и присоединения Новгородского княжества к Московской Руси закрепилась общегосударственная денежная система, основу которой заложили Иван III и Василий III. Был учрежден монетный двор, монетная стопа была значительно снижена. Вместо 260 новгородок было положено чеканить 300. Однако ухудшение монеты наблюдалось и в последствии, в XVII веке. В 1620 году вводится новый чекан, на четверть более легкой монеты. Рубль новой чеканки становится равен 10 английским шиллингам вместо 14.

В середине XVII века финансовое состояние России под влиянием многочисленных войн было очень тяжелым. Важнейшим источником получения прибыли была внешняя торговля. Вырученные в ходе ее иоахимталеры (ефимки) перечеканили в русскую монету, содержащую меньше серебра. В условиях войны с Польшой правительство выпускает медные деньги с принудительным курсом, которые очень быстро вытеснили из обращения серебро. Но медные деньги легко подделывались, и , обесценившись, они вызвали Медный бунт 1662 года, после которого медные деньги были выкуплены по цене «за рубль медных денег две серебряные деньги».[4]

Данный период прежде всего характеризуется развитием кредитно-бумажных денег и вытеснение ими металлических монет. Для правильного восприятия изложенного ниже материала необходимо дать определения и разъяснения некоторым экономическим терминам и понятиям, таким как «бумажные деньги» и «кредитные деньги».

Правовую основу современной денежной системы России составляет Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 25.11.2009) «О Центральном банке Российской Федерации (Банке России)» (принят ГД ФС РФ 27.06.2002), согласно которому:

1) Денежная система Российской Федерации включает в себя официальную денежную единицу, порядок эмиссии наличных денег, организацию и регулирование денежного обращения.

2) Официальной денежной единицей (валютой) Российской Федерации является рубль. Один рубль состоит из 100 копеек.

3) Официальный курс рубля к денежным единицам других государств определяется Центральным банком Российской Федерации (Банком России).

4)Эмиссия наличных денег, организация их обращения и изъятия из обращения на территории Российской Федерации осуществляется исключительно Банком России.

Наличные деньги выпускаются в обращение в виде банковских билетов (банкнот) и металлической монеты.

Платежи на территории Российской Федерации осуществляются в виде наличных или безналичных денег.

В конституции Российской Федерации, в ст. 114, записано, что правительство России «обеспечивает проведение в Российской Федерации единой финансовой, кредитной и денежной политики», а в ст.71, определяющей разграничение полномочий между Федерацией и ее субъектами, зафиксировано, что в ведении Российской Федерации находятся «установление правовых основ единого рынка, финансовое, валютное, кредитное, таможенное регулирование, денежная эмиссия, основы ценовой политики, федеральные экономические службы, включая федеральные банки», а также «федеральный бюджет, федеральные налоги и сборы».

С конца 70-х годов денежная система страны дестабилизируется.

Национальная денежная единица – рубль оказалась в расчетах на территории СССР, а затем России, потесненной иностранными валютами, в первую очередь, долларом.

О расстройстве денежной системы говорит резкое изменение масштаба цен. В результате их роста покупательная способность упала. Резко возросла денежная масса.

Необходимость решения проблем стабилизации финансового рынка вылилось в либерализацию цен.

Кризисные события, наблюдавшиеся в американской финансовой системе во второй половине 2008 г и отразился на многих странах. Если следовать старой марксисткой теории, то к 2008 г. сформировались условия для циклического кризиса: перенакопление в ходе интенсивного подъема, усиление отраслевых дисбалансов, повышение инфляции. Можно утверждать, что подъем утратил свою устойчивость в августе 2007 г., когда затяжной кризис в секторе жилищного строительства США стал переходить в кризис ипотеки и распространяться на финансовый сектор. Именно в этот период начался взлет цен на нефть, металлы и продовольствие, а Россия испытала первый шок ликвидности.

Высокие темпы экономического роста в мире с начала 2000-х годов на фоне глубоких дисбалансов в сфере сбережений и накопления. В текущем цикле обострились системные проблемы в функционировании глобальной финансовой системы. С одной стороны, огромный накопленный отрицательный платежный баланс в США и в ЕС, а с другой – растущее положительно сальдо развивающихся стран, исчисляемое в триллионах долларов, или около 1,2% мирового ВВП. Поток сбережений из развивающихся стран – в основном Китая, Индии, стран – экспортеров нефти и России – составлял в последнее десятилетие примерно 1% нормы накопления развитых стран, компенсируя нехватку собственных сбережений.

Российский финансовый кризис: взрыватель чужой, но пороховой. Подъем в российской экономике в 1999 – 2008 гг. базировался на использовании преимущественно старых мощностей, определенного запаса рабочей силы, что обеспечило условия для высоких темпов роста при низкой норме накопления в 18 – 19% ВВП. Опора на самофинансирование, низкая капитализация банковской системы, серьезное отставание развития рынка корпоративных облигаций не позволяли активнее национальные сбережения.

Вложения в основной капитал определяют капиталоемкость экономики и выступают базой ее модернизации. Наращивание инвестиций – одна из первоочередных задач для поддержания высоких темпов экономического роста. В последние годы динамика инвестиций в России существенно ускорилась и в 2007 г. превысила 20% в реальном выражении. Сохранение высокой инвестиционной активности и резкий рост инвестиций в основной капитал – важный приоритет государственной экономической политики. Вместе с тем нередко упускается из виду вопрос об источниках финансирования вложений, их структуре, стоимости привлечения и устойчивости финансовых потоков.

По данным за 2007 г., около 42% инвестиций в основной капитал России финансировалось за счет собственных средств предприятий, тогда как в 2000 г. эта доля достигала 50%. Даже при самых благоприятных условиях собственные ресурсы предприятия ограничены размерами текущей прибыли и амортизации. Если норма прибыли на осуществляемые инвестиции выше стоимости привлечения капитала, то рационально заимствование средств из внешних источников. Сохранение высоких темпов инвестиционной активности фактически подразумевает их расширенное использование. Отметим, что в большинстве стран мира бюджетные инвестиции не превышают 3 – 4% ВВП, а в российских условиях особенно обоснованы сомнения в их экономической эффективности по сравнению с вложениями частного сектора. На фоне подъема 2000-х годов целый ряд проектов не получал финансирования, причем главным образом в области инфраструктуры и машиностроения; для них требовались прежде всего долгосрочные облигационные займы

В 2007 – 2008 гг. была создана система поддержки ликвидности банков, но меры, направленные на переключение экономических агентов на внутренние источники финансирования, не принимались. В целом Россия встретила мировой финансовый кризис с большими государственными резервами и слабой финансово-кредитной системой. В острой фазе кризиса крупнейшие финансовые группы оказались в зависимости от государства, поскольку увязли в краткосрочном заимствовании за рубежом под залог своих быстро падавших в цене акций. Руководство страны встало перед нетривиальным институциональным выбором: позволить иностранным держателям залогов получить контроль над огромной долей российских активов или платить за частный бизнес. Выбор в пользу второго пути дал государству огромные рычаги в национальной экономике – намного больше, чем могли мечтать любые сторонники ренационализации.

Нестабильность на мировых финансовых рынках заставила многих международных инвесторов выводить свои средства с рынков других стран, акции которых стали также заметно снижаться. Это в большой степени коснулось и российского рынка.

Однако меры оперативной антикризисной поддержки должны сочетаться с целенаправленной и системной политикой по созданию необходимых структурных основ на самом рынке, которые сделали бы его менее подверженным воздействию внешних шоков. Кризис высветил слабости российского фондового рынка, подчеркнув актуальность вопросов о формировании его более широкой национальной основы, об уменьшении спекулятивной направленности, увеличении внутренних источников фондирования, способных обеспечить его устойчивость в условиях внешней нестабильности и ограничений международной ликвидности.[5]

Дополнительная монетизация экономики в условиях открыто к внешнему рынку системы финансовых потоков также влечет за собой новые риски. Здесь, конечно, надо иметь в виду возможный рост инфляции, но еще важнее, чтобы ресурсы, поступающие в финансовую систему, направлялись в реальный сектор, а не оставались в ней в качестве страхового инструмента. Кроме того нужно минимизировать риски оттока рублевых средств на валютный рынок с последующим давлением на валютный курс и увеличением курсовых колебаний. В этих целях можно использовать различные нормативы и стимулы, фактически предполагающие создание механизмов управления финансовыми потоками.

ЗАКЛЮЧЕНИЕ

На основании изложенного в работе материала можно сделать ряд следующих выводов:

1. Сущность денег заключена в выполняемых ими пяти основных функциях: мера стоимости; средство обращения; средство накопления; средство платежа; мировые деньги. Каждая денежная функция при всей своей специфичности составляет органическое единство вместе с остальными.

2. Появление денег связано с развитием обмена, торговых отношений. Первые деньги были призваны решить проблемы в осуществлении бартерных сделок. Возникшая необходимость во всеобщем эквиваленте закрепила функцию денег за благородными металлами (золотом и серебром). Однако внутренняя полезность полноценных денег стала причиной их вытеснения бумажными деньгами.

3. Деньги обладают свойством наибольшей ликвидности, то есть в любой момент могут быть использованы для приобретения товаров или услуг. Они представляют собой общепризнанное средство обмена.

4. Выпуск бумажных денег должен быть ограничен количеством полноценных денег, необходимых для обращения в данный период, другими словами, количеством золотых денег, которые они замещают в обращении.

Подводя итог данной работы, необходимо отметить всю важность и актуальность денег в не только экономике страны, но и в жизни каждого человека. В своей работе я постаралась раскрыть природу происхождения денег, их видов, их основных функций, роль денег в экономике не только своей страны и показать всю тяжесть финансового кризиса.

Да, деньги играют колоссальную роль в нашей жизни, они дают нам очень много благ, но несмотря на это нельзя все сводить к деньгам. Есть вещи, которые нельзя купить ни за какие деньги мира, это: здоровье, жизнь. И если не будет этих вещей, то никакие деньги не помогут. Не стоит забывать, что деньги являются лишь средством торговли и экономических отношений в обществе. Это великое экономическое приобретение человечества, и конечно же неотъемлемая часть на протяжении всей нашей жизни.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. «Конституция Российской Федерации» (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ) // КонсультантПлюс

2. Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 25.11.2009) "О Центральном банке Российской Федерации (Банке России)" (принят ГД ФС РФ 27.06.2002)// КонсультантПлюс

3. Абалкин Л. Денежная масса, совокупный спрос и золотовалютные резервы. — Деньги и кредит, 2001, № 7 с. 230

4. Абрамова М.А., Александрова Л.С. Финансы, денежное обращение и кредит: Учеб. пособие.-М.:Институт международного права и экономики, 2006. с. 156

5. Амелин И. Актуальные вопросы лимитной политики банка/ И. Амелин / Банковское дело. -2005г. - №5

6. Банки и банковское дело/ Под ред. И.Т. Балабанова. - С.Пб.: ЭНТ-ПИ, 2006 г.с. 203

7. Бригхем Ю., Гапенски Л. Финансовый менеджмент. СПб., 2002 г с. 178

8. Борисов С.М. Российский рубль – резервная валюта? // Деньги и кредит. – 2008г. № 3. с. 118.

9. Галицкая С.В. Деньги. Кредит. Финансы. М., 2008. С. 736.

10. Государственное регулирование рыночной экономики. М., 2006. С. 616

11. Государственная промышленная политика России: проблемы формирования и реализации. М., 2005 с. 206

12. Денежное обращение. Под ред. Г.М. Колпаковой Финансы и статистика 2002г.с 352

13. Деньги, кредит, банки. Под ред. О.И.Лаврушинf. М.: Финансы и статистика 2003 г. С. 301

14. Деньги.Кредит.Банки: Учебник / Под ред. Е.Ф.Жукова – М.: ЮНИТИ,2002.- 623 С.

15. Долан Э.Д. Деньги, банки и кредитно-денежная политика. - М., 2001. с. 269

16. Жан–Луи Бенсон. Деньги и финансы. Учебное пособие, 2002 с. 405

17. Ионов В.М. Наличное денежное обращение: основные тенденции развития. // Деньги и кредит. – 2007г. - № 4. – с. 41-45; с. 326

18. Казимагомедов А.А., Гаджиев А.А. Деньги. Кредит. Банки. М., 2007. С. 560.

19. Кузнецова Е.И. Деньги, кредит, банки. М., 2007. С. 528.

20. Мировая валютная система и проблема конвертируемости рубля / Под ред. Н. Огарковой . М., 2006. С. 328.

21. Нуреев Р.М. Экономика развития. Модели становления рыночной экономики. М., 2008. С. 640.

22. Пономаренко А.А. Оценка спроса на деньги в условиях российской экономики. // Деньги и кредит. – 2008г. - № 2. – с.194;

23. Токарева А.Б. Платежные карты: реальное состояние и нереализованные возможности. // Деньги и кредит. – 2007г. - № 10. – с.92;

24. Экономика / Под ред. А.С. Булатова. – М.: Издательство БЕК, 2000. – 894 с.

25. Экономическая теория / Под ред. В.Д. Камаева. – М.: Гуманит. изд. центр ВЛАДОС, 2001. - с. 309.

26. Экономика. Учебник / Под ред. Булатова А.С.-М., 2002.с. 187

27. Электронный ресурс: http://www.minfin.ru/

28. Электронный ресурс: http://www.vedi.ru/

ПРИЛОЖЕНИЯ

[1] Денежное обращение. Под ред. Г.М. Колпаковой Финансы и статистика 2002г.(с.15)

[2] Кузнецова Е.И. Деньги, кредит, банки. М., 2007. (с. 328)

[3] Абрамова М.А., Александрова Л.С. Финансы, денежное обращение и кредит: Учеб. пособие.-М.:Институт международного права и экономики, 2006. (с. 86)

[4] Экономическая теория / Под ред. В.Д. Камаева. – М.: Гуманит. изд. центр ВЛАДОС, 2001г. (с. 97).

[5] Электронный ресурс: http://www.minfin.ru/

- Основные этапы формирования налогового учёта в развитии России

- Саморегуляция в условиях профессионального стресса

- Эмоциональная сфера человека

- Система налогового учета в РФ

- Понятие и структура правовой основы оперативной и розыскной деятельности

- Защита прав собственности в России

- Первичные документы в налоговом учете НДС»

- Социальное страхование в РФ и его функции

- Личное страхование и перспективы его развития в РФ (Сущность и виды личного страхования)

- Понятие оперативно-розыскной деятельности(Правовые основы оперативно-розыскной деятельности в России)

- Предмет, метод предпринимательского права и его принципы

- Проблемы диагностики и управления организационной культурой (Теоретические основы анализа организационной культуры)