Земельный налог (порядок установления, налогоплательщики, объект налогообложения )

Содержание:

Введение

Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со ст. 389 НК РФ, по состоянию на 1 января года, являющегося налоговым периодом, по сведениям государственного кадастра недвижимости.

Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством Российской Федерации.

Сведения о кадастровой стоимости земельных участков в виде кадастрового номера объекта недвижимости и его кадастровой стоимости предоставляются территориальным органом Росреестра по письменному заявлению налогоплательщика.

Сведения о кадастровой стоимости земельных участков размещаются на официальном сайте Росреестра в сети Интернет.

Налоговая база для каждого налогоплательщика, являющегося физическим лицом, определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним.

Рыночная экономика определила новые требования к порядку уплаты и исчисления земельного налога. Рыночная экономика предопределила роль и значение земли, а также ее место в новых условиях экономических отношений.

Землю, как объект обложения, можно охарактеризовать одно особенностью. Землю нельзя утратить, и в связи с этой особенностью можно отметить, что она является самым перспективным объектом налогообложения.

Важно определить достоинства и недостатки поземельного налогообложения, чтобы выработать оптимальную систему налогообложения.

Значимость темы курсовой работы определяется тем, что земельный налог является очень важным составляющим элементом, который пополняет местный бюджет.

Таким образом, этим и определяется актуальность выбранной темы данной курсовой работы «Земельный налог».

Объектом курсового исследования является земельный налог.

Предметом курсового исследования это теоретические аспекты и практические применения земельного налога в системе налогообложения Российской Федерации.

В соответствии с этим целью курсовой работы является рассмотрение и исследование, как с теоретической, так и с практической стороны аспектов механизма взимания и расчета земельного налога для субъектов налогообложения.

Исходя из данной цели, в работе ставятся и решаются следующие задачи:

В первой главе планируется рассмотреть теоретическую сущность земельного налога и особенности его уплаты. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть понятие земельного налога;

- рассмотреть элементы земельного налога;

- изучить порядок уплаты земельного налога и налоговые льготы.

Во второй главе планируется рассмотреть и проанализировать практические аспекты исчисления и уплаты земельного налога в Российской Федерации. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть расчет земельного налога для физических лиц в России в 2016 году;

- рассмотреть расчет земельного налога для юридических лиц в России в 2016 году;

- рассмотреть особенности расчета земельного налога по кадастровой стоимости участка;

- сделать соответствующие выводы по результатам исследований.

Прикладная значимость данного исследования определяется возможностью использования выводов работы в дальнейших разработках по дисциплине «Налоги и налогообложение», а также при написании выпускной квалификационной работы.

При написании курсовой работы были использованы нормативные акты Российской Федерации, в том числе главный налоговый документ страны – Налоговый Кодекс РФ с последними изменениями и дополнениями на 2016 год. Он дает широкое объяснение многим аспектам, которые были рассмотрены в данной работе. Также теоретическую базу написания данной курсовой работы составили книги, изданные в период 2011-2014 годов, такими известными издательствами, как Проспект, Юнити, Юнити-Дана, Юрайт. Это свидетельствует об актуальности тезисов, которые были проанализированы в данной работе.

Проблеме видов налогов и его классификации посвящено множество работ. Это работы Евстигнеева, Молчанова, Колчина, Заяц и т.д. Немаловажную роль в написании данной работы сыграли научные статьи из периодической литературы «Консультант». Авторами тема исследования рассматривается полно и с новой точки зрения.

Цели и задачи курсовой работы обусловили следующую её структуру. Работа состоит из содержания, введения, двух глав («Теоретическая сущность земельного налога и особенности его уплаты», «Практические аспекты исчисления и уплаты земельного налога в Российской Федерации»), заключения, библиографии, приложений.

Глава 1. Земельный налог: порядок установления, налогоплательщики, объект налогообложения

1.1. Земельный налог и объект налогообложения

Земельный налог является местным налогом, обязательным к уплате на территориях тех муниципальных образований, представительные органы власти которых приняли нормативный правовой акт о введении земельного налога в соответствии с главой 31 Налогового кодекса РФ. В городах Москве и Санкт-Петербурге земельный налог устанавливается и вводится в действие законами указанных субъектов Российской Федерации.

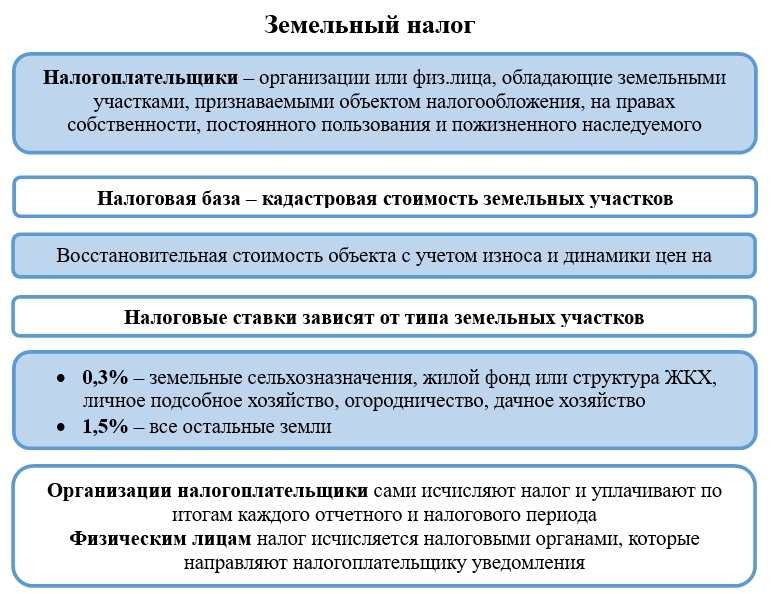

Земельный налог — уплачивают организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Земельный налог относится к местным налогам. Налогоплательщиками признаются организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

В соответствии со ст. 15 Земельного кодекса Российской Федерации собственностью граждан и юридических лиц являются земельные участки, приобретенные гражданами и юридическими лицами по основаниям, предусмотренным законодательством Российской Федерации[1].

Плательщиками земельного налога не признаются организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды[2].

Налогом облагаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог.

Не признаются объектом налогообложения:

• земельные участки, изъятые из оборота в соответствии с законодательством Российской Федерации;

• земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия;

• земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленные для обеспечения обороны, безопасности и таможенных нужд;

• земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, в пределах лесного фонда;

• земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда, за исключением земельных участков, занятых обособленными водными объектами[3].

Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения. Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством.

Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом. Налоговая база определяется отдельно в отношении долей в праве общей собственности на земельный участок, в отношении которых налогоплательщиками признаются разные лица либо установлены различные налоговые ставки[4].

Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений государственного земельного кадастра о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования (п. 3 ст. 391 НК РФ)[5].

Индивидуальные предприниматели определяют налоговую базу самостоятельно в отношении земельных участков, используемых ими в предпринимательской деятельности, на основании сведений государственного земельного кадастра о каждом земельном участке, принадлежащем им на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Налоговая база для каждого физического лица, не являющегося индивидуальным предпринимателем, определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими ведение государственного земельного кадастра, органами, осуществляющими регистрацию прав на недвижимое имущество и сделок с ним, и органами муниципальных образований.

Налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности. Налоговая база в отношении земельных участков, находящихся в общей совместной собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, в равных долях.

1.2. Исчисление земельного налога

Сумма земельного налога исчисляется по истечении налогового периода (ст. 396 НК РФ) как соответствующая налоговой ставке процентная доля налоговой базы, если иное не предусмотрено п. 15 и 16 ст. 396 НК РФ.

Формула для расчета земельного налога выглядит следующим образом:

Земельный налог = (НС х КС) : 100,

где НС — налоговая ставка;

КС — кадастровая стоимость земельного участка (налоговая база).

Пример. ООО «Промышленная компания» имеет один земельный участок сельскохозяйственного назначения и один земельный участок под производственным объектом[6]. Их кадастровая стоимость соответственно 1 500 000 руб. и 700 000 руб.

Органами местного самоуправления налоговая ставка установлена для земель сельскохозяйственного назначения — 0,3 %, для прочих земельных участков — 1,5 %.

Сумма земельного налога составит:

(0,3 х 1 500 000) : 100 = 4500 руб. — для земельного участка сельскохозяйственного назначения;

(1,5 х 700 000) : 100 = 10 500 руб. — для второго земельного участка.

Общая сумма земельного налога: 10 500 + 4500 = 15 000 руб.

Особые правила исчисления земельного налога установлены в отношении земельных участков, приобретенных в собственность физическими и юридическими лицами на условиях осуществления на них жилищного строительства, за исключением индивидуального жилищного строительства. В этом случае исчисление суммы налога (суммы авансовых платежей по налогу) производят с учетом коэффициента 2 в течение трехлетнего срока проектирования и строительства, вплоть до государственной регистрации прав на построенный объект недвижимости[7].

При завершении такого жилищного строительства и государственной регистрации прав на построенный объект недвижимости до истечения трехлетнего срока проектирования и строительства сумма налога, уплаченного в течение периода проектирования и строительства сверх суммы, исчисленной с учетом коэффициента 1, признается излишне уплаченной и подлежит зачету (возврату) налогоплательщику в общеустановленном порядке.

В отношении земельных участков, приобретенных в собственность физическими и юридическими лицами на условиях осуществления на них жилищного строительства, за исключением индивидуального жилищного строительства, исчисление суммы налога (суммы авансовых платежей по налогу) производят с учетом коэффициента 4 в течение периода проектирования и строительства, превышающего трехлетний срок, вплоть до государственной регистрации прав на построенный объект недвижимости.

Пример. ООО «Промышленная компания» приобрела в собственность земельный участок для жилищного строительства и год строит многоэтажный жилой дом. Кадастровая стоимость земельного участка — 1 500 000 руб., налоговая ставка — 0,3 %.

Сумма земельного налога за участок, приобретенный в собственность организацией для жилищного строительства, составит:

2 х ((1 500 000 х 0,3) : 100) = 9000 руб.,

где 2 — коэффициент, применяемый в отношении земельных участков, приобретенных в собственность на условиях осуществления на них жилищного строительства в течение трехлетнего срока проектирования и строительства, вплоть до государственной регистрации прав на построенный объект недвижимости.

Особые правила исчисления земельного налога установлены также в отношении земельных участков, приобретенных в собственность физическими лицами для индивидуального жилищного строительства. В данной ситуации исчисление суммы налога (суммы авансовых платежей по налогу) производят с учетом коэффициента 2 в течение периода проектирования и строительства, превышающего десятилетний срок, вплоть до государственной регистрации прав на построенный объект недвижимости.

Сумму налога (сумму авансовых платежей по налогу), которую должны уплатить в бюджет налогоплательщики — физические лица, исчисляют налоговые органы. Налогоплательщики-организации сумму налога (сумму авансовых платежей по налогу) рассчитывают самостоятельно. Налогоплательщики — физические лица, являющиеся индивидуальными предпринимателями, исчисляют сумму налога (сумму авансовых платежей по налогу) самостоятельно, но только в отношении земельных участков, используемых ими в предпринимательской деятельности.

Представительный орган муниципального образования (законодательные и представительные органы государственной власти городов федерального значения Москвы и Санкт-Петербурга) при установлении налога вправе предусмотреть в течение налогового периода не более двух авансовых платежей по налогу для физических лиц, уплачивающих налог на основании налогового уведомления[8].

Сумма авансового платежа по налогу, подлежащая уплате налогоплательщиком — физическим лицом на основании налогового уведомления, исчисляется как произведение соответствующей налоговой базы и принятой нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) доли налоговой ставки в размере, не превышающем одной второй налоговой ставки, определенной в соответствии со ст. 394 НК РФ, в случае установления одного авансового платежа и одной третьей налоговой ставки при двух авансовых платежах.

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога, исчисленной в соответствии с п. 1 ст. 396 НК РФ, и суммами подлежащих уплате в течение налогового периода авансовых платежей по налогу[9].

Налогоплательщики, в отношении которых отчетный период установлен равным кварталу, исчисляют суммы авансовых платежей по налогу по истечении каждого квартала текущего налогового периода как одну четвертую соответствующей налоговой ставки процентной доли кадастровой стоимости земельного участка по состоянию на 1 января года, являющегося налоговым периодом.

Особенности исчисления земельного налога при возникновении (прекращении) прав на земельный участок в течение налогового периода. В случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права собственности (бессрочного пользования, пожизненного наследуемого владения) на земельный участок (его долю) исчисление суммы налога (авансового платежа по налогу) в отношении данного земельного участка производят с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данный участок находился в собственности (бессрочном пользовании, пожизненном наследуемом владении) налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. Необходимо учитывать, что, если возникновение (прекращение) указанных прав произошло до 15 числа соответствующего месяца включительно, за полный месяц принимается месяц возникновения указанных прав; если после 15 числа — за полный месяц принимается месяц прекращения указанных прав.

Пример. Земельный участок, кадастровая стоимость которого 700 000 руб., приобретен в собственность 11 марта 2006 г. Налоговая ставка установлена в размере 1,5 %.

Коэффициент определяется как отношение числа полных месяцев, в течение которых земельный участок находится в собственности, к числу календарных месяцев:

К = 10 месяцев : 12 месяцев = 0,833.

Сумма налога составит:

0,833 х ((700 000 х 1,5) : 100) = = 8746,5 руб.

Особенности исчисления земельного налога в отношении земельного участка, перешедшего по наследству. В отношении земельного участка (его доли), перешедшего (перешедшей) по наследству к физическому лицу, налог исчисляется начиная с месяца открытия наследства. Наследство открывается со смертью гражданина. Объявление судом гражданина умершим влечет за собой те же правовые последствия, что и смерть гражданина (ст. 1113 ГК РФ)[10].

Днем открытия наследства является день смерти гражданина. При объявлении гражданина умершим днем открытия наследства считается день вступления в законную силу решения суда об объявлении гражданина умершим, а в случае, когда в соответствии с п. 3 ст. 45 ГК РФ днем смерти гражданина признан день его предполагаемой гибели, — день смерти, указанный в решении суда. Граждане, умершие в один и тот же день, считаются в целях наследственного правопреемства умершими одновременно и не наследуют друг после друга. При этом к наследованию призывают наследников каждого из них (ст. 1114 ГК РФ).

Порядок исчисления земельного налога для лиц, у которых возникло (прекратилось) право на налоговую льготу. Налогоплательщики, имеющие право на налоговые льготы, должны представить документы, подтверждающие такое право, в налоговые органы по месту нахождения земельного участка, признаваемого объектом налогообложения в соответствии со ст. 389 НК РФ.

В случае возникновения (прекращения) у налогоплательщиков в течение налогового (отчетного) периода права на налоговую льготу в отношении земельного участка исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых отсутствовала налоговая льгота, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц возникновения права на налоговую льготу, а также месяц прекращения указанного права принимается за полный месяц.

Представление информации в отношении земельных участков. Органы, осуществляющие ведение государственного земельного кадастра, и органы, проводящие государственную регистрацию прав на недвижимое имущество и сделок с ним, обязаны представлять в налоговые органы сведения о расположенных на подведомственной им территории земельных участках (зарегистрированных в этих органах правах и сделках) и их владельцах в течение десяти дней со дня соответствующей регистрации. Кроме того, органы, осуществляющие ведение государственного земельного кадастра, и органы муниципальных образований ежегодно до 1 февраля года, являющегося налоговым периодом, обязаны сообщать в налоговые органы по месту своего нахождения сведения о земельных участках, признаваемых объектом налогообложения согласно ст. 389 НК РФ, по состоянию на 1 января года, являющегося налоговым периодом[11].

Вышеизложенные сведения органы представляют по формам, установленным следующими документами.

1. Приказом Минфина РФ № 75н «Об утверждении формы «Сведения о земельных участках, признаваемых объектом налогообложения по земельному налогу» и рекомендации по ее заполнению».

2. Приказом Минфина РФ № 112н «Об утверждении формы «Сведения о земельных участках, а также о лицах, на которых зарегистрировано право собственности, право постоянного (бессрочного) пользования или право пожизненного наследуемого владения» и рекомендаций по ее заполнению».

По результатам проведения государственной кадастровой оценки земель кадастровая стоимость земельных участков по состоянию на 1 января календарного года подлежит доведению до сведения налогоплательщиков в порядке, определяемом органами местного самоуправления (исполнительными органами государственной власти городов федерального значения Москвы и Санкт-Петербурга), не позднее 1 марта этого года.

1.3 Элементы земельного налога

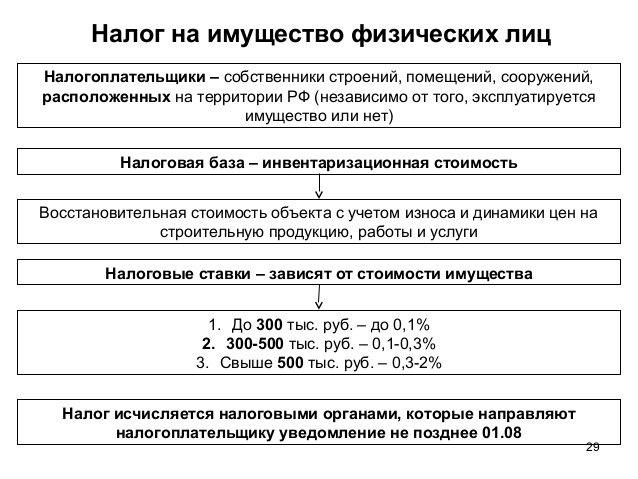

Элементы у земельного налога аналогичные элементам любого другого налога. Как и всякий вид налога, земельный налог обладает[12]:

- объектами налогообложения.

- субъектами налогообложения

- налоговой базой

- налоговыми ставками

- налоговыми льготами[13].

Элементы земельного налога наглядным образом представлены в виде рисунка в приложении 3 к данной работе. На данном рисунке дополнительно также выделяют еще несколько элементов земельного налога. Это налоговый период, порядок исчисления и уплаты земельного налога. Это также важнейшие элементы земельного налога, которые будут представлены во второй главе данной работы более детально и подробно.

Рассмотрим самый важный элемент земельного налога – это субъекты налогообложения земельным налогом или налогоплательщики земельного налога. Налогоплательщики земельного налога – это юридические и физические лица, которые являются собственниками земли, землевладельцами и пользователями земли.

Рассмотрим, какие определения данных понятий дает Земельный Кодекс Российской Федерации:

- собственники земельных участков - лица, являющиеся собственниками земельных участков;

- землепользователи - лица, владеющие и пользующиеся земельными участками на праве постоянного (бессрочного) пользования или на праве безвозмездного срочного пользования;

- землевладельцы - лица, владеющие и пользующиеся земельными участками на праве пожизненного наследуемого владения[14];

- юридические лица – это субъекты предпринимательства, образованные и осуществляющие свою деятельность в соответствии с законодательством Российской Федерации. К категории юридических лиц относят также иностранных юридических лиц, которые обладают гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории РФ[15].

Физические лица - граждане Российской Федерации, иностранные граждане и лица без гражданства.

Индивидуальные предприниматели - физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, частные охранники, частные детективы.

Далее рассмотрим еще один элемент земельного налога – это объекты налогообложения, то есть это то, что облагается земельным налогом.

В самом обобщенном виде к объектам обложения земельным налогом относят следующие объекты: это земельные участки и доли и части данных земельных участков. Если земельный участок по правам собственности разделен на несколько долей собственности, то объектом налогообложения земельным налогом является каждая доля земельного участка, которая в совокупности составляет единый земельный участок. Также в общем виде к объектам обложения земельным налогом относят также и земельные участки, которые предоставлены организациям и физическим лицам в собственность, владение или пользование.

Далее рассмотрим частный случай объектов налогообложения[16]:

- земли сельскохозяйственного назначения, предоставляемые хозяйственным товариществам и обществам, производственным кооперативам, иным коммерческим и некоммерческим организациям, подразделениям научно-исследовательских организаций, образовательным учреждениям сельскохозяйственного профиля, а также иным организациям. Цель данных сельскохозяйственных земель – это вести различные научно-технические разработки, исследования для создания различных сельскохозяйственных технологий, создания защитных насаждений.

- земли сельскохозяйственного назначения, предоставляемые гражданам для ведения крестьянского (фермерского) хозяйства и личного подсобного хозяйства[17];

- земли сельскохозяйственного назначения, предоставляемые гражданам и их объединениям для ведения садоводства, животноводства, огородничества и дачного строительства;

- земли промышленности, энергетики, транспорта, связи, используемые для обеспечения деятельности организаций и эксплуатации, расположенных на этих землях соответствующих объектов;

- земли для обеспечения космической деятельности[18];

- земли рекреационного назначения. В данную категорию земель входят земли, которые предназначены для туризма и отдыха, для организации спортивной и оздоровительной деятельности физкультурного характера. Также в данную категорию земель входят те земли, на которых расположены санатории, пансионаты, дома отдыха, кемпинги, туристические базы, стационарные и палаточные туристско-оздоровительные лагеря, детские туристические станции, туристские парки, лесопарки, детские и спортивные лагеря, другие аналогичные объекты;

- земли лесного и водного фондов[19].

Таким образом, в завершении раздела можно прийти к следующему выводу. Земельный налог, как и любой другой налог, имеет элементы, к которым относят объекты и субъекты налогообложения, порядок исчисления и уплаты налога, налоговую базу, ставки по земельному налогу, налоговые льготы по земельному налогу.

Глава 2. Порядок и сроки уплаты земельного налога

2.1 Порядок уплаты земельного налога и налоговые льготы

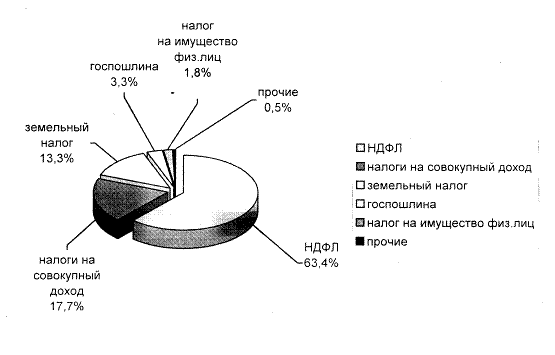

Земельный налог имеет большое значение в формировании местного бюджета. Роль и место земельного налога наглядным образом представлена в приложении 2 к данной работе. Несмотря на то, что удельный вес поступлений в бюджет от земельного налога не слишком высок, его роль нельзя не оценить. Землю нельзя утерять. Это важнейшее свойство объекта налогообложения земельным налогом дает основание утверждать, что у земли есть большой потенциал в части налогообложения в будущем.

Рассмотрим порядок уплаты земельного налога[20].

Земельный налог уплачивается один раз в год. Оплата должна производиться в налоговые органы по месту нахождения соответствующего земельного участка. Исчислением размера налога занимаются налоговые органы – ими же высылается налогоплательщику соответствующее налоговое уведомление.

Обязанность по уплате земельного налога возникает не сразу. Она возникает тогда, когда получено налоговое уведомление о том, что необходимо уплатить земельный налог.

При этом налогоплательщик обязан уплатить налог в течение одного месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога не указан в этом налоговом уведомлении[21].

В момент регистрации права субъекта на земельный участок он становится не только собственником земли, но и объектом налогообложения со стороны земельного налога. Однако в любом правиле есть исключения. В данном случае исключением может послужить случай наследования. Наследник имущества становится налогоплательщиком земельного налога в тот момент, когда он становится наследником фактически, то есть в момент смерти наследодателя. И не имеет значения, когда зарегистрировано право перехода наследства данному лицу. Земельный налог он обязан уплачивать в момент смерти наследодателя[22].

Пи анализе порядка исчислении и уплаты налога важно дать анализ налоговым льготам. Земельный налог, как и любой другой налог, обладает налоговыми льготами. Рассмотрим налоговые льготы для следующих категорий граждан. Налоговая база уменьшается на 10000 рублей на 1 налогоплательщика на территории одного муниципального образования в отношении земельного участка, которое находится у него во владении, пользовании и пожизненном наследовании, для следующих категорий налогоплательщиков[23]:

-героев Советского Союза, Героев РФ, полных кавалеров ордена Славы;

-инвалидов, имеющих III степень ограничения способности к трудовой деятельности, а также лиц, которые имеют I и II группу инвалидности, установленную до 1 января 2004 года без вынесения заключения о степени ограничения способности к трудовой деятельности;

-инвалидов с детства[24];

-ветеранов и инвалидов Великой Отечественной Войны, а также ветеранов и инвалидов боевых действий

-физических лиц, имеющих право на получение социальной поддержки в соответствии с некоторыми нормативными актами;

-физических лиц, принимавших в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

-физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику[25].

Налоговые льготы по земельному налогу устанавливаются федеральным законодательством. Однако, местные власти вправе также самостоятельно устанавливать льготы по уплате земельного налога. Информацию о дополнительных налоговых льготах можно получить в органах местной власти, относительно местоположения интересующего земельного участка в соответствующем регионе.

Для того, чтобы воспользоваться правом на уменьшение налоговой базы, лицу необходимо предоставить в налоговые органы соответствующие документы, подтверждающие его право на льготы.

Налоговым периодом для земельного налога признается календарный год[26].

Отчетными периодами для организаций и индивидуальных предпринимателей предусмотрены первый квартал, полугодие и третий квартал календарного года, но органы местного самоуправления и соответствующие органы городов федерального значения вправе не устанавливать отчетный период.

Бывает ситуация, когда для налогоплательщика установлена процедура уплаты земельного налога один раз в квартал. Тогда ставка земельного налога составляет ¼ от общей ставки земельного налога. Также органы местного самоуправления вправе устанавливать право субъекта налогообложения уплачивать земельный налог один раз в год[27].

Налог уплачивается в бюджет по месту нахождения земельного участка.

Налоговая декларация подается не позднее 1 февраля года, следующего за отчетным периодом. Форма налоговой декларации утверждается Министерством финансов РФ[28].

Таким образом, в завершении главы можно прийти к следующему выводу:

- в данной главе была проанализирована теоретическая сущность земельного налога и особенности и порядок его уплаты.

- земельный налог является одной из форм платы за землю в Российской Федерации, так как пользование землей в Российской Федерации является платной.

- земельный налог является местным налогом, доход от взимания которого попадает в местный бюджет того региона, где расположен земельный участок.

- в основе расчета земельного налога лежит кадастровая стоимость земельного участка. Если по каким-либо причинам кадастровую стоимость земельного участка невозможно определить, что расчет земельного налога производят на основании нормативной стоимости земли.

- земельный налог, хоть и составляет незначительную долю в бюджете, играет важную роль в формировании эффективной налоговой системы Российской Федерации.

- земельный налог, как и любой другой налог, имеет элементы, к которым относят объекты и субъекты налогообложения, порядок исчисления и уплаты налога, налоговую базу, ставки по земельному налогу, налоговые льготы по земельному налогу.

- земельный налог, как и любой другой налог, обладает особенностями порядка исчисления и уплаты. В уплате земельного налога предусмотрены различные налоговые льготы. В частности – это вычитание 10000 рублей из налоговой базы для отдельных категорий налогоплательщика. Земельный налог уплачивается один раз в год, но может быть разбит по кварталам. В таком случае ставка земельного налога за 1 квартал составляет ¼ от общей ставки земельного налога. Налог уплачивается в бюджет по месту нахождения земельного участка.

Налоговая декларация подается не позднее 1 февраля года, следующего за отчетным периодом. Форма налоговой декларации утверждается Министерством финансов РФ.

2.2 Расчет земельного налога для физических лиц

Расчет земельного налога для физических лиц в 2016 году имеет свои особенности. Известно, что физические лица также являются одними из субъектов налогообложения земельным налогом.

Объектом налогообложения земельным налогом для физических лиц является земельный участок, который находится в собственности физического лица. В том числе в объект налогообложения земельным налогом для физических лиц являются земельные участки, которые принадлежат им на праве постоянного пользования, праве пожизненного наследуемого владения.

Земельный налог является местным налогом, отсюда следует тот факт, что ставки, порядок исчисления и уплаты данного налога для физических лиц соответствующего региона, устанавливается законодательными органами данного региона[29].

Земельный налог для физических лиц рассчитывает налоговая инспекция, которая направляет плательщику налоговое уведомление. В налоговом уведомлении об уплате земельного налога для физического лица указывается сумма земельного налога и все данные, на основании которых данный земельный налог был рассчитан. В налоговом уведомлении отражаются следующие данные[30]:

-год, за который рассчитан налог;

-сведения о земельном участке (кадастровый номер, место нахождения);

-размер налоговой базы (кадастровая стоимость участка);

-налоговая ставка;

-налоговые льготы;

-сумма налога.

Физическое лицо должно проверять правильность расчета земельного налога на основании следующего алгоритма действий[31].

1) Необходимо выяснить, имеет ли физическое лицо право на налоговую льготу по земельному налогу. Для того, чтобы узнать, имеет ли физическое лицо право на налоговую льготу, необходимо узнать в нормативном правовом акте представительного органа власти муниципального образования. Для получения льготы нужно представить в налоговую инспекцию заявление и подтверждающие документы.

2) Необходимо установить, правильно ли определена налоговая база, за исключением случая, когда физическое лицо освобождено от уплаты налогов.

Налоговая база по земельному налогу - это кадастровая стоимость земельного участка на 1 января каждого года. Данные о такой стоимости налоговые органы получают от органов Федеральной службы государственной регистрации, кадастра и картографии.

Кадастровую стоимость земельного участка физического лица можно узнать по письменному запросу в орган Российского реестра, а также в земельной кадастровой палате по месту нахождения земельного участка физического лица.

Если земельный участок находится в долевой собственности у нескольких лиц, то налоговая база собственника должна быть рассчитана пропорционально его доле. Если участок принадлежит физическим лицам на праве общей совместной собственности без выделения долей, то налоговая база распределяется на каждого собственника в равных долях[32].

Отдельные категории физических лиц имеют право на уменьшение налогооблагаемой базы в сумме 10000 рублей в отношении одного земельного участка в пределах одного региона. Однако для этого в налоговую инспекцию нужно представить подтверждающие документы. Подать их нужно в срок, который установлен в местном законодательном акте, но не позже 1 февраля года, следующего за годом расчета.

3) Необходимо проверить, правильно ли применена налоговая ставка к земельному участку[33].

Известно, что налоговые ставки устанавливаются налоговым законодательством местных законодательных органов. Все ставки по земельному налогу представлены в нормативных документах того региона, где расположен данный земельный участок.

Ставки, которые установлены в местных нормативных правовых актах, ограничены максимальным размером согласно п. 1 ст. 394 НК РФ. Например, ставка земельного налога не может превышать 0,3 процента для сельскохозяйственных земель, участков для личного подсобного и дачного хозяйства, садоводства и огородничества и др. Максимум в 1,5 процента установлен в отношении иных участков.

Если ставки земельного налога нормативными правовыми актами муниципальных образований не установлены, то налог рассчитывается по ставкам, которые предусмотрены в п. 1 ст. 394 НК РФ (п. 3 ст. 394 НК РФ).

4) Необходимо рассчитать сумму земельного налога.

Шаг 4. Рассчитайте сумму земельного налога[34]

Сумма налога равна произведению налоговой базы и налоговой ставки (п. 1 ст. 396 НК РФ). Если физическое лицо имеет право на необлагаемую сумму, то оно должно учесть их при расчете суммы земельного налога.

Рассмотрим конкретный пример.

Недалеко от Москвы расположен земельный участок, который находится в собственности пенсионера Иванова Ивана.

Данный пенсионер использует данный земельный участок для осуществления на нем жилищного строительства.

Кадастровая стоимость земельного участка составляет 1000000 рублей.

Пенсионер Иванов Иван самостоятельно владеет данным имуществом, то есть является единственным собственником[35].

Согласно нормативным законодательным актам, налоговая ставка земельного налога составляет 0,25%. Рассчитаем сумму земельного налога, который предстоит к уплате пенсионеру Иванову Ивану.

Право собственности на данный участок зарегистрировано 15 октября 2015 года, то есть в собственности физического лица оно находится три полных месяца: октябрь, ноябрь, декабрь.

Таким образом, сумма земельного налога для данного физического лица составляет 1000000 рублей * 0,25% *3/12 месяцев = 625 рублей.

Таким образом, в завершении данного раздела можно прийти к следующим выводам:

- ставки на земельный налог для физических лиц устанавливаются местными органами власти того региона, где находится данный земельный участок, который подлежит обложению.

- отдельными положениями НК РФ предусмотрено снижение налоговой базы по земельному налогу на 10000 рублей.

- физическому лицу приходит требование об уплате земельного налога в письменной форме, которое он должен исполнить в обязательном порядке.

2.3 Расчет земельного налога для юридических лиц

Земельный налог с юридических лиц имеет такой же порядок расчета и уплаты, как и земельный налог с юридических лиц. Однако все же земельный налог с юридических лиц имеет свои отличительные особенности[36].

Налоговая база для земельного налога с юридических лиц– это стоимостная характеристика земли. Для этого налога – это кадастровая стоимость земельного участка, определённая в соответствии с законодательством субъекта федерации. Кадастровая стоимость, в соответствии со ст. 390 НК РФ определяется на 01 января каждого года. Узнать эту стоимость можно на официальном сайте субъекта федерации или же на сайте ФНС субъекта[37].

Земельный налог для юридических лиц рассчитывается в соответствии с кадастровой стоимостью земельного участка.

При расчете земельного налога, юридическое лицо должно интересоваться, имеет ли оно право на какие-то налоговые льготы в отношении земельного налога.

Существует 2 размера налоговых ставок по земельному налогу – 0,3% и 1,5% от кадастровой стоимости. Ставка в 0,3% предусмотрена для участков земли, которые: Имеют сельскохозяйственное назначение и используются для производства сельхоз продукции в населённых пунктах. Используются в ЖКХ, но при этом не относятся к жилому фонду. Приобретены для садоводства, огородничества и подсобного хозяйства. Ограничены в обороте из-за того, что они используются для нужд обороны, таможни и безопасности. Все остальные категории земель облагаются по ставке 1,5% от кадастровой стоимости. Кроме этого, субъектам федерации разрешено в законодательном порядке изменять процентные ставки по налогу в зависимости от категории земель и их назначения. Но превышать предел, установленный в НК РФ нельзя[38].

Как и в любой другой системе налогообложения, по земельному налогу также предусмотрены налоговые льготы некоторым категориям юридических лиц. Рассмотрим те категории юридических лиц, которые полностью освобождены от уплаты земельного налога в России[39].

1) Организации уголовно-исполнительной системы РФ. Однако освобождение распространяется лишь на те земельные участки, которые используются в соответствии с профессиональной деятельностью.

2) Организации, которые владеют на праве пожизненного владения земельными участками, на которых проходят автомобильные дороги.

3) Религиозные организации, но только в отношении тех земель, на которых расположены объекты религиозной направленности.

4) Все организации инвалидов. Это касается как общественных объединений, так и объединений предприятий, уставный капитал которых на 80% состоит из взносов инвалидов.

5) Организации народных промыслов.

6) Организации, являющиеся резидентами особой экономической зоны в отношении тех участков земли, которые располагаются в пределах этой зоны и используются для осуществления предпринимательской деятельности организации.

7) Организации, которые являются управляющими компаниями в Сколково.

8) Организации судостроения, которые являются резидентами особой экономической зоны[40].

А вот порядок уплаты земельного налога юридическими лицами существенным образом отличается от уплаты земельного налога физическими лицами[41]. Юридическим лицам не приходит налогового уведомления об уплате земельного налога. Они должны выплатить данный налог самостоятельно в бюджет в виде годового земельного налога и авансовых платежей по нему.

Авансовые платежи по земельному налогу необходимо выплачивать 4 раза в год после каждого квартала.

Рассмотрим пример. Предприятие ООО «АКОРД» владеет на праве собственности земельным участком. Кадастровая стоимость данного земельного участка составляет 2000000 рублей. Ставка земельного налога составляет 1,5%. Рассчитать сумму земельного налога за 2015 год.

Таким образом, сумма земельного налога равна: 2000000 рублей * 1,5% = 30000 рублей.

Таким образом, в данном разделе можно сделать соответствующие выводы:

- был проанализирован порядок расчета земельного налога для юридических лиц в 2016 году.

- земельный налог с юридических лиц имеет аналогичную налоговую базу и ставки с земельным налогом у физического лица.

- исключение составляют группа юридических лиц, которые полностью освобождены от уплаты земельного налога.

- порядок уплаты земельного налога юридическими лицами существенным образом отличается от уплаты земельного налога физическими лицами. Юридические лица обязаны выплатить данный налог самостоятельно в бюджет в виде годового земельного налога и авансовых платежей по нему.

Заключение

Имеется и срок, в течение которого плательщик обязан внести необходимую сумму. Согласно П.1Ст.57 НК РФ подобные выплаты должны вноситься в соответствующие инстанции до 15 июля каждого года. Если речь идет о транспортном налоге, то срок устанавливается не ранее 1 ноября. Конечно, выплата налога — процедура не самая приятная, и многие плательщики пытаются ее избежать, нарушая тем самым существующее законодательство, и не зная о возможных льготах. П.1Ст.56 НК РФ предусматривает специальные льготы на некоторые виды налогов. Так, например, льготы могут назначаться на доходы физ.лиц (например, в случае получения наследства или по вкладам в банках), на имущественный и транспортный налог. Уточнить все нюансы подобных льгот можно, например, в Ст.407 НК РФ. Налоговые сборы имеются во всех странах, и они четко фиксируются в существующем законодательстве. Чтобы не столкнуться с неприятными открытиями в плане налоговых долгов, плательщику стоит внимательно изучить свои права и обязанности. Разбор всех элементов налогообложения заметно облегчит процесс усвоения информации касательно налоговой базы.

В заключении данной курсовой работы были сделаны следующие выводы:

В первой главе была проанализирована теоретическая сущность земельного налога и порядка его уплаты.

- в данной главе была проанализирована теоретическая сущность земельного налога и особенности и порядок его уплаты.

- земельный налог является одной из форм платы за землю в Российской Федерации, так как пользование землей в Российской Федерации является платной.

- земельный налог является местным налогом, доход от взимания которого попадает в местный бюджет того региона, где расположен земельный участок.

- в основе расчета земельного налога лежит кадастровая стоимость земельного участка. Если по каким-либо причинам кадастровую стоимость земельного участка невозможно определить, что расчет земельного налога производят на основании нормативной стоимости земли.

- земельный налог, хоть и составляет незначительную долю в бюджете, играет важную роль в формировании эффективной налоговой системы Российской Федерации.

- земельный налог, как и любой другой налог, имеет элементы, к которым относят объекты и субъекты налогообложения, порядок исчисления и уплаты налога, налоговую базу, ставки по земельному налогу, налоговые льготы по земельному налогу.

- земельный налог, как и любой другой налог, обладает особенностями порядка исчисления и уплаты. В уплате земельного налога предусмотрены различные налоговые льготы. В частности – это вычитание 10000 рублей из налоговой базы для отдельных категорий налогоплательщика. Земельный налог уплачивается один раз в год, но может быть разбит по кварталам. В таком случае ставка земельного налога за 1 квартал составляет ¼ от общей ставки земельного налога. Налог уплачивается в бюджет по месту нахождения земельного участка.

Налоговая декларация подается не позднее 1 февраля года, следующего за отчетным периодом. Форма налоговой декларации утверждается Министерством финансов РФ.

Вторая глава посвящена практическим аспектам применения земельного налога.

- были проанализированы практические аспекты порядка исчисления и уплаты земельного налога в местный бюджет того региона, где расположен тот или иной земельный участок.

- ставки на земельный налог для физических лиц устанавливаются местными органами власти того региона, где находится данный земельный участок, который подлежит обложению.

- отдельными положениями НК РФ предусмотрено снижение налоговой базы по земельному налогу на 10000 рублей.

- физическому лицу приходит требование об уплате земельного налога в письменной форме, которое он должен исполнить в обязательном порядке.

- был проанализирован порядок расчета земельного налога для юридических лиц в 2016 году.

- земельный налог с юридических лиц имеет аналогичную налоговую базу и ставки с земельным налогом у физического лица.

- исключение составляют группа юридических лиц, которые полностью освобождены от уплаты земельного налога.

- порядок уплаты земельного налога юридическими лицами существенным образом отличается от уплаты земельного налога физическими лицами. Юридические лица обязаны выплатить данный налог самостоятельно в бюджет в виде годового земельного налога и авансовых платежей по нему.

- особое место в расчете земельного налога имеет кадастровая стоимость земельного участка. Ведь именно по ней и вычисляется земельный налог. Именно к кадастровой стоимости применяется налоговая ставка земельного налога, которая установлена законодательством местных органов власти того региона, где находится конкретный земельный участок.

Библиография

1. Федеральный закон от 31.07.98 г. № 146 – ФЗ. Налоговый Кодекс Российской Федерации. Часть первая.

2. Федеральный закон от 05.08.00 г. № 1117 – ФЗ. Налоговый Кодекс Российской Федерации. Часть вторая.

3. Федеральный закон от 25.10.01 г. № 136 – ФЗ. Земельный Кодекс Российской Федерации.

4. Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости».

5. Александров И.М. Налоги и налогообложение. / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко, 2011. – 340 с.

6. Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – 254 с.

7. Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 344 с.

8. Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – 544 с.

9. Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 224 с.

10. Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 300 с.

11. Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - №22. – С. 25.

Приложение 1

Приложение 2

Место земельного налога в системе налоговых платежей

Приложение 3

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 304 с. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 304 с. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 304 с. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.153. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.153. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.153. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости». ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 204. ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 304 с. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 201. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 304 с. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.153. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 201. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 305 с. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.173. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Мандрощенко О.В. Налоги и налогообложение / О.В. Мандрощенко. Учебное пособие. – М.: Дашков и К, 2012. – 306 с. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.171. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 250с. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 202. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 275с. ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 277с. ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Брызгалин А.В. Методы налоговой оптимизации: конкретные примеры // Консультант. – 2012. - № 22.- С. 25. ↑

-

Федеральный Закон от 25.10.01. № 136 – ФЗ Земельный Кодекс Российской Федерации ↑

-

Черник Д.Г. Налоги и налогообложение / Д.Г. Черник. Учебник. – М.: ЮНИТИ ДАНА,2012. – 277с. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

- Основы программирования на языке QBasic (История создания языка Basic)

- Управление поведением в конфликтных ситуациях (Теоретическая сущность конфликта и причины его возникновения)

- Налог на доходы физических лиц (Место налога на доходы физических лиц в бюджетной системе РФ)

- Менеджмент как организационно–целевое управление (на примере ОАО «Айвенго»)

- Понятие и значение продуктивности менеджмента организации

- Налог на прибыль организаций (Объект налогообложения)

- Основные функции в системе менеджмента (на примере ООО Пекарня)

- Налоговая система и принципы налогообложения

- Барьеры на пути эффективных коммуникаций (на примере ООО Морской бриз)

- Виды налогов. Классификация налогов. Налоговая система. Налоговая политика (структура налоговой системы в РФ)

- Построение организационных структур (на примере АО Новая Эра)

- Эффективность менеджмента организации (ООО ИнТайм)