Учет безналичных денежных средств (Сущность, понятие и элементы безналичных расчетов)

Содержание:

Введение

В современных условиях деньги являются неотъемлемым атрибутом хозяйственной жизни. Поэтому все сделки, связанные с поставками материальных ценностей и оказанием услуг, завершаются денежными расчетами, которые могут принимать как наличную, так и безналичную форму. Организация денежных расчетов с использованием безналичных денег гораздо предпочтительнее платежей наличными деньгами, поскольку достигается значительная экономия на издержках обращения. Широкому применению безналичных расчетов способствует разветвленная сеть банков, а также заинтересованность государства в их развитии.

Все безналичные расчеты осуществлялись на основе платежных документов, имеющих хождение только во внутрибанковском обороте. Указанные принципы расчетов не учитывали требования платежеспособности покупателя, отрицательного влияния нарушения хронологической очередности платежей на ликвидность балансов участников расчетов, возможность использования на практике других разнообразных и более гибких форм расчетов и способов платежа.

Развитие рыночных отношений в экономике потребовало изменения основ системы безналичных расчетов, в том числе принципов их организации.

Как и многие другие сегменты экономики, система безналичных расчетов в России развивается не так, как в других странах. На Западе первыми платежными картами были кредитные. В России же во время зарождения пластикового рынка общая нестабильность и недоверие к финансовым институтам были столь велики, что предлагать населению кредитные карты было бессмысленно: люди просто не хотели держать деньги на счетах, карточных или каких угодно. Поэтому развитие системы безналичных расчетов началось с зарплатных проектов, в рамках которых организации не выдают сотрудникам заработанные деньги наличными, а перечисляют их на карточные счета. В итоге и сегодня большинство россиян пользуется, в основном, дебетовыми карточками, с которых можно снять денег не больше, чем получил зарплаты. И использует карточки не в качестве платежного средства, а для получения наличных в банкоматах.

Культура жизни в кредит, которая на Западе является общепринятой, в России отсутствует. Сколько лет потребуется на ее формирование, неясно.

Наконец, некоторые мелкие и средние торгово-сервисные предприятия продолжают использовать «серые схемы» ухода от налогов, и их владельцам невыгодна работа с безналичными платежами, потому что такие расчеты абсолютно прозрачны для налоговых органов. Другие торговые предприятия не спешат внедрять безналичные схемы оплаты из-за необходимости уплаты высокой, на их взгляд, торговой уступки банку.

Государство прилагает существенные усилия для увеличения доли безналичных операций. Этим обусловлена актуальность темы данной работы.

Цель – исследовать формы безналичных расчетов.

Для достижения цели поставлены задачи:

- определить сущность, понятие и элементы безналичных расчетов;

- описать виды счетов и принципы организации безналичных расчетов;

- изучить формы безналичных расчетов;

- исследовать учет безналичных денежных средств;

- выявить особенности учета безналичных расчетов на специальных денежных счетах;

- изучить учет расчетов при помощи банковских карт.

Предмет исследования в работе – безналичные формы расчетов.

Теоретической основой послужили учебно – методическая литература по курсу, освящающая исследуемую тематику, а также периодические издания банковской сферы.

Практическая значимость работы – в глубоком изучении системы безналичных расчетов.

1. Безналичные расчеты: сущность, элементы, формы

1.1 Сущность, понятие и элементы безналичных расчетов

Все хозяйственные сделки обязательно завершаются денежными расчетами, которые могут принимать как наличную, так и безналичную формы. Безналичные расчеты – это денежные расчеты путем записей по счетам в банках, при которых деньги списываются со счета плательщика, и зачисляется на счет получателя. Безналичные расчеты организованы на основе совокупности принципов их организации, форм и способов расчетов и связанного с ними документооборота.

Широкая трактовка безналичных денег дается в справочном пособии «Деньги, кредит, банки» под редакцией Г.И. Кравцовой: «безналичные деньги - это денежные расчеты, совершаемые путем записей по счетам плательщиков и получателей средств, либо путем зачета взаимных требований, т.е. без использования наличных денег». Данное определение, во-первых, исключает из понятия безналичных денег в качестве обязательного элемента банк и, во-вторых, как следствие первого, расширяет сферу безналичного оборота небанковскими операциями, такими как зачеты или сделки с квазиденежными инструментами.

Таким образом, представления различных экономистов о безналичных деньгах и безналичных расчетах позволяют сделать выводы, что определение «безналичный» не предполагает применения наличных денег, а термин «расчеты» характеризует процесс подсчета денежных обязательств.

Безналичный денежный оборот (расчет) охватывает расчеты между:

- предприятиями, учреждениями, организациями разных форм собственности, имеющими счета в кредитных организациях;

- юридическими лицами и кредитными учреждениями по получению и возврату кредита;

- юридическими лицами и населением по выплате заработной платы, доходов по ценным бумагам;

- физическими лицами и юридическими лицами с казной государства по оплате налогов, сборов и других обязательных платежей, а также по получению бюджетных средств.

Можно определить следующие основные способы платежа:

- путем списания средств со счета плательщика с последующим их зачислением на счет получателя;

- путем зачисления средств на счета получателя с последующим их списанием со счета плательщика;

- с предварительным депонированием средств;

- за счет средств банка с последующим получением возмещения от плательщика;

- путем зачета взаимных требований и перечислением сальдо незачтенной суммы. [12]

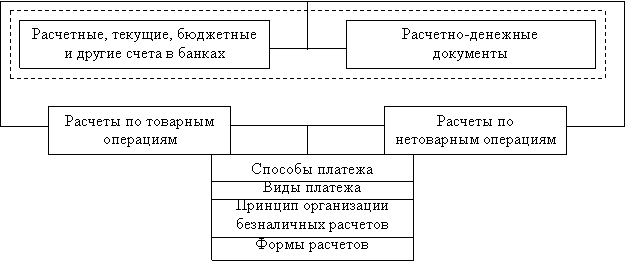

Система безналичных расчетов состоит из взаимосвязанных элементов рис.1. Основу ее составляют банковские счета предприятий (клиентов), а также расчетно-денежная документация.

Ускорение процесса реализации продукции и оборачиваемости оборотных средств во многом зависит от рациональной организации расчетов.

Безналичные расчеты осуществляются по товарным и нетоварным операциям. Расчеты по товарным операциям, т.е. расчеты за отгружаемую предприятиями продукцию, что сопровождается движением платежных документов и денег.

Расчеты по нетоварным операциям – это расчеты с финансовой системой – по уплате процентов за кредит и комиссионных; с вышестоящими и прочими организациями.

Рисунок 1 - Система безналичных расчетов

Расчетные операции отличаются по способу платежа, в котором отражаются характер его источника и форма движения. Применяются следующие способы платежа:

- перечисление денежных средств с расчетных (других) счетов плательщиков на счета получателей;

- зачет взаимных требований плательщиков и получателей (клиринг) с перечислением на соответствующие счета участников зачета лишь незачетной суммы;

- гарантированный платеж получателю, который может осуществляться банком из средств специально созданного депозита плательщика, а также без создания такового.

Виды платежа следующие: полной суммой, частями, а также по сальдо взаимных требований [13, c.52].

Формы и порядок оформления первичных документов, являющихся основанием для банковских расчетов и подтверждением их совершения, утверждены Положением № 383-П. Основные виды первичных документов при безналичных расчетах — это:

- Платежное поручение (ф. 0401060) — применяется для рублевых расчетов в РФ (по Положению № 383-П). В соответствии с поручением банк обязуется перевести денежные средства плательщика указанному в документе получателю. Является самым распространенным документом в безналичных расчетах.

- Платежное требование (ф. 0401061) — тоже для рублевых расчетов. Требование выставляет банку получатель средств. Банк переводит средства либо с согласия плательщика (с акцептом), либо без его участия (если это предусмотрено договором).

- Инкассовое поручение (ф. 0401071) — для расчетов в рублях. Применяется в случаях, когда средства переводятся по взысканию со стороны получателя (в особых случаях аналогичные взысканию условия могут быть отражены в договоре — тогда тоже применяется инкассо). Использование инкассо требует выполнения нескольких условий:

- возможность списывать средства по инкассо должна быть отражена в договоре банковского счета;

- у банка должны иметься сведения о получателе денег, с подтверждением права получателя выставлять инкассо.

- Аккредитив (ф. 0401063) — для расчетов в рублях. Посредством аккредитива плательщик поручает банку перевести деньги получателю при выполнении им определенных условий (обычно после предъявления банку пакета документов, подтверждающих определенные выполненные действия). Аккредитивная форма безналичных расчетов помогает обеспечить гарантии по сделке.

- Выписка банка (единая форма не установлена, поэтому может немного отличаться в разных банках) — показывает движение средств на лицевом счете клиента в банке. Для целей бухгалтерского учета безналичных расчетов следует иметь в виду, что традиционно выписка формируется именно так, как операции клиента отражаются на счете банка, т. е. зеркально. [12]

1.2 Виды счетов и принципы организации безналичных расчетов

Действующими нормативными актами дано предприятиям право без ограничений открывать в банках счета различных видов, которые предусмотрены действующим законодательством.

Счет является инструментом, позволяющим фиксировать движение денежных средств при ведении бухгалтерского учета и отчетности.

Счета различаются по их назначению, по валюте учета, по субъектному составу их владельцев, по объему осуществляемых операций и другим признакам.

В соответствии с характером деятельности клиента, его правовым статусом и правоспособностью банки вправе открывать расчетные, текущие, бюджетные, депозитные, аккредитивные, ссудные, валютные и иные счета.

Для расчетных операций используются разнообразные типы счетов. Среди них для обслуживания основной деятельности выделяется расчетный счет.

Расчетный счет является основным счетом предприятия и открывается в порядке, установленном законодательством РФ, для ведения расчетно-денежных операций по его деятельности.

Операции по расчетному счету предприятия показывают изменения его долговых требований и обязательств. Расчетные счета предназначаются и используются для зачисления выручки от реализации продукции (работ, услуг), учета своих доходов от внереализационных операций, сумм полученных кредитов и иных поступлений. С расчетных счетов осуществляются расчеты с поставщиками, с бюджетами по налогам и приравненных к ним платежам, с рабочими и служащими по оплате труда, с банками по полученным кредитам и процентам по ним, а также платежи по решениям судов и других органов, имеющих право принимать решение о взыскание средств со счетов предприятий в бесспорном порядке и др.).

Остаток расчетного счета показывает свободные денежные средства, которыми располагает его владелец. Банк выдает клиенту выписки по счету по мере совершения операций.

Предприятиям, имеющим отдельные нехозрасчетные подразделения (магазины, склады, филиалы и представительства коммерческих организаций), расположенные отдельно и осуществляющие все или часть функций предприятия (что должно быть указано в учредительных документах создавшего их юридического лица или в решении о создании филиалов юридическим лицам), по ходатайству владельца основного счета могут быть открыты субрасчетные счета. Субрасчетные счета могут быть открыты как по ходатайству владельца основного счета, так и на имя самого юридического лица. Субрасчетные счета открываются по месту нахождения филиалов (отделений) и представительств в таком же порядке, как открывается расчетный счет.

Операции по таким счетам ограничены и осуществляются, как правило, по разрешению головной организации в соответствии с конкретным перечнем операций, устанавливаемым головной организацией в соответствии с требованиями действующего законодательства.

Субрасчетные счета предназначаются для расчетов с поставщиками и покупателями за товарно-материальные ценности и оказанные услуги, а также для зачисления платежей покупателей, поступающих за отгруженные (отпущенные) товарно-материальные ценности и оказанные услуги. Основное назначение этих счетов – аккумуляция поступающей выручки филиалов (отделений) и представительств юридического лица для последующего перечисления на расчетный счет юридического лица и производства расчетов. Выдача наличных денег с этих счетов, в том числе и на заработную плату, как правило, не предусматривается.

Обособленному структурному подразделению, состоящему на отдельном балансе, по ходатайству коммерческой организации может быть открыт самостоятельный расчетный счет в обслуживающем ее банке.

Субрасчетный счет учитывается на тех же балансовых счетах, что и расчетные – в зависимости от организационно-правовой формы предприятия.

Временные расчетные счета учитываются, в зависимости от организационно-правовой формы юридического лица. Данный счет открывается на том же балансовом счете, что и по основной деятельности. [14]

Текущие счета открываются юридическим лицам – резидентам по законодательству РФ, являющимся некоммерческими организациями. Традиционно такие счета открываются общественным организациям, учреждениям и организациям, состоящим на федеральном, республиканском или местном бюджете.

Текущие счета предназначены для осуществления расчетных операций в соответствии с целями деятельности, предусмотренными учредительными документами юридического лица, а также в случаях, предусмотренных законодательством Российской Федерации.

Текущие счета предназначаются для зачисления выручки от реализации продукции (работ, услуг), осуществления расчетов с поставщиками, бюджетами по налогам и приравненным к ним платежам, учета сумм, полученных кредитов и иных поступлений, расчетов с рабочими и служащими по заработной плате и другим выплатам, включаемым в фонд потребления, а также для платежей по решениям судов и других органов, имеющих право принимать решение о взыскании средств со счетов юридических лиц в бесспорном порядке и др.

Текущие счета могут открываться филиалам (отделениям) и представительствам юридических лиц, а также филиалам (отделениям) и представительствам при предоставлении ходатайства юридического лица. По текущим счетам могу проводиться расчетные операции, связанные с оплатой труда, административно-хозяйственными расходами и т.д.

Текущие счета по внебюджетным средствам открываются предприятиям и организациям, состоящим на федеральном или местных бюджетах. Внебюджетными средствами являются средства, получаемые бюджетными учреждениями помимо ассигнований, выделяемых им из бюджета соответствующего уровня. В основном, это средства, получаемые от реализации продукции, выполнения работ, оказания услуг или осуществления иной деятельности. [13, c.54]

Перечисление средств с одного бюджетного счета предприятия, учреждения или организации на другой его бюджетный, текущий или расчетный счет не допускается, за исключением случаев:

- в связи с неправильно произведенными расходами;

- перечисление средств с бюджетных счетов на текущие счета по внебюджетным средствам в случае возмещения расходов по переданным материальным ценностям или оказанным услугам;

- возмещение расходов, произведенных с расчетных счетов, в тех случаях, когда мероприятия, финансирование которых должно производится из средств бюджета, полностью или частично осуществлены за счет временно позаимствованных собственных средств.

Банки имеют право открывать клиентам на определенный срок накопительные счета для зачисления средств. Расходование средств с этих счетов не допускается.

Средства с накопительных счетов по истечении срока перечисляются на оформленные в установленном порядке расчетные (текущие) счета клиентов. Накопительные счета не должны использоваться для задержки расчетов и нарушения действующей очередности платежей.

На счетах учета операций по расчетным (текущим) счетам могут открываться, в установленном порядке, отдельные лицевые счета клиентам для учета операций по использованию средств на капитальные вложения и другие цели. Открытие этих счетов и совершение по ним операций производится на договорных условиях на том же балансовом счете, где учитываются операции по расчетным (текущим) счетам. При этом не должна нарушаться действующая очередность платежей. Средства на эти счета должны перечисляться с расчетных (текущих) счетов. Контрольные функции кредитные организации осуществляют в пределах, определенных договорами.

Если на капитальные вложения выделяются бюджетные средства, то эти операции совершаются в порядке, изложенном по ведению операций с бюджетными средствами [12].

В соответствии с заключаемым договором с кредитной организаций (банком) могут быть открыты следующие счета:

1) корреспондентские счета - открываются кредитным организациям, а также иным организациям в соответствии с законодательством Российской Федерации или международным договором. Банку России открываются корреспондентские счета в иностранных валютах;

2) корреспондентские субсчета - открываются филиалам кредитных организаций;

3) счета доверительного управления - открываются доверительному управляющему для осуществления операций, связанных с деятельностью по доверительному управлению;

4) специальные банковские счета, в том числе специальные банковские счета банковского платежного агента, банковского платежного субагента, платежного агента, поставщика, торговый банковский счет, клиринговый банковский счет, счет гарантийного фонда платежной системы, номинальный счет, счет эскроу, залоговый счет, специальный банковский счет должника, открываются юридическим лицам, физическим лицам, индивидуальным предпринимателям, физическим лицам, занимающимся в установленном законодательством Российской Федерации порядке частной практикой, в случаях и в порядке, установленных законодательством Российской Федерации для осуществления предусмотренных им операций соответствующего вида;

5) счета по вкладам (депозитам) открываются соответственно физическим и юридическим лицам для учета денежных средств, размещаемых в банках с целью получения доходов в виде процентов, начисляемых на сумму размещенных денежных средств.

Принципы безналичных расчетов

1-й принцип: Безналичные расчеты осуществляются по банковским счетам, которые открываются клиентам как физическим, так и юридическим лицам для хранения и перевода средств.

2-й принцип: Платежи со счетов должны осуществляться банками по распоряжению их владельцев в порядке установленной ими очередности платежей и в пределах остатка средств на счете.

3-й принцип: Свобода выбора субъектами рынка форм безналичных расчетов и закрепления их в хозяйственных договорах при невмешательстве банков.

4-й принцип: Принцип срочности платежа. Срочный платеж может осуществляться: до начала торговой операции, немедленно или через определенный срок после совершения торговой операции, Досрочный платеж-выполнение денежных обязательств до истечения оговоренного срока. Отсроченный платеж – при невозможности погасить денежное обязательство в намеченный срок осуществляется продление первоначального срока. Просроченные платежи – при отсутствии средств у плательщика и невозможности получения кредита при наступлении срока платежа.

5-й принцип: Принцип обеспеченности платежа предполагает наличие у плательщика или у его гаранта ликвидных средств для погашения обязательств перед получателем денежных средств [9, с.56].

1.3 Формы безналичных расчетов

Формы расчетов между плательщиком и получателем средств определяются договором (соглашением, отдельными договоренностями).

Безналичные расчеты проводятся на основании расчетных документов установленной формы и с соблюдением соответствующего документооборота. В зависимости от вида расчетных документов, способа платежа и организации документооборота в банке, у плательщиков и получателей средств различают следующие основные формы безналичных расчетов: расчеты платежными поручениями, аккредитивную форму расчетов, расчеты чеками, расчеты платежными требованиями-поручениями.

Каждая форма безналичных расчетов, несмотря на особенности ее использования в различных странах или на разных исторических этапах развития каждой страны, имеет общие присущие ей черты (порядок документооборота, вид расчетного документа, способ платежа).

Итак, разнообразие применяемых форм расчетов и принципы выбора той или иной формы расчетов при заключении договоров и сделок зависят от конкретной экономической ситуации в стране, и претерпевают значительные изменения при проведении реформ в хозяйственной сфере.

Форма расчетов включает в себя способ платежа и соответствующий ему документооборот, т.е. система оформления, использования и движения расчетных документов и денежных средств.

В соответствии с действующим законодательством допускается использование следующих форм безналичных расчетов:

1) платежные поручения – письменное распоряжение владельца счета банку о перечислении определенной суммы с его счета на счет получателя средств.

Использование указанной формы расчетов означает, что банк берет на себя обязанность по поручению плательщика за счет средств, на его счете, перевести определенную денежную сумму на счет указанного плательщиком лица в этом или ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета, либо не определяется применяемая в банковской практике обычаями делового оборота.

По сравнению с ранее действующими правилами в Гражданском кодексе обнаруживается новый подход к регламентации формы расчетов, производимых на основе платежного поручения.

Во-первых, расчеты платежными поручениями возможны не только при межбанковских расчетах, но и в системе одного банка.

Во-вторых, не исключается возможность осуществления перевода денежных средств на счет самого плательщика, открытый как в банке, начавшем перевод, так и в ином банке по его платежному поручению.

В-третьих, значение приобретает срок исполнения обязательств банка по переводу денежных средств на основании платежного поручения плательщика, исчисляемый с момента получения банком такого платежного поручения и до зачисления соответствующей денежной суммы на счет получателя средств. (ст. 316 ГК РФ). [1]

Срок, в течение которого денежные средства плательщика на основании его платежного поручения, либо устанавливаться в соответствии с ним. В настоящее время согласно Федерального закона «О Центральном банке РФ» сроки осуществления безналичных расчетов определяются банком России. Однако общий срок безналичных расчетов не должен превышать двух операционных дней в пределах территории одного субъекта РФ и пяти операционных дней в пределах РФ. Платежные поручения представляются в банк на бланке установленной формы и содержат:

- наименование расчетного документа;

- номер платежного поручения, число, месяц, год его выписки; номер банка плательщика, его наименование;

- наименование плательщика, номер его расчетного счета в банке;

- наименование получателя средств, номер его счета в банке;

- наименование банка получателя и его номер;

- назначение платежа;

- сумма платежа, обозначенная цифрами и прописью;

- на первом экземпляре платежного поручения должны быть проставлены подписи представителей организации плательщика и оттиск печати.

2) платежные требования-поручения – требование поставщика к покупателю оплатить стоимость выполненных работ на основании приложенных документов. Этот документ выписывается поставщиком на основании фактического исполнения услуги на стандартном бланке и направляется в банк покупателя. Возможен прием требований -поручений на инкассо. Платежные требования-поручения поставщика могут быть оплачены только после акцепта плательщика.

Платежные поручения, полученные банком, должны исполняться в порядке очередности, установленной ст. 855 ГК (п. 3 ст. 864).

Согласно ст. 865 ГК РФ исполнение платежного поручения плательщика состоит в том, что принявший его банк обязан перечислить указанную в поручении сумму банку, в котором открыт счет получателя (также указанный в платежном поручении), для зачисления на счет получателя средств в установленный срок. [1]

Банк плательщика может по своему усмотрению выбрать оптимальную структуру расчетов.

2) Акцепты. Акцепт (англ. acceptance от лат. acceptus - принятый) - согласие на оплату расчетных документов или гарантия оплаты товаров и услуг во внутрихозяйственном и международном товарооборотах.

Различают Акцепт: вексельный (согласие плательщика - трассата - на оплату переводного векселя) и банковский (согласие банка на оплату расчетных документов или поручительство банка - аваль - в том, что документ будет оплачен). При банковском Акцепте требуется предварительное депонирование средств на сумму Акцепта.

3) Аккредитив. В этом случае банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель либо дать полномочия другому банку (исполняющему банку) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель. (п. 1 ст. 867 ГК РФ).

4) Вексельная форма безналичных расчетов, которая представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа – векселя [12]

Вексель – это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедателю) бесспорное право по наступлении срока требовать от должника уплаты обозначенной в векселе денежной суммы. Банковский вексель – это односторонне обязательство банка – эмитента векселя об уплате обозначенному в нем лицу или по его приказу определенной денежной суммы в установленный срок.

5) Расчеты по инкассо

При расчетах по инкассо банк-эмитент обязуется по поручению клиента осуществить за счет клиента действия по получению от плательщика платежа и (или) акцепта платежа (ст. 874 ГК). Для выполнения поручения клиента банк-эмитент вправе привлечь иной банк (исполняющий банк). Банк-эмитент несет ответственность перед клиентом за исполнение его поручения. (ст. 875 ГК).

6) Расчеты чеками. Чек по своей природе является ценной бумагой, т.е. документом, удостоверяющим с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении (ст. 142 ГК). В соответствии с Кодексом чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю (ст. 877 ГК).

Предъявление чека к платежу осуществляется чекодержателем путем представления чека в банк, обслуживающий чекодержателя, на инкассо (инкассирование чека). В этом случае оплата чека производится в общем порядке, предусмотренном для исполнения инкассового поручения.

7) Расчеты через пластиковые карты.[14]

2. Организация синтетического и аналитического учета расчетов безналичными денежными средствами на предприятии

2.1 Учет безналичных денежных средств

Учет денежных средств в организации решает задачи оперативного контроля за сохранностью наличных и безналичных денежных средств в организации. Кроме этого, важной задачей учета является достоверное и своевременное документирование операций с денежными средствами и контроль их целевого использования.

Безналичный оборот составляет значительную часть денежных потоков организации. Движение и хранение безналичных денежных средств осуществляется на расчетных счетах организации, открытых в учреждениях банков.

Основы регулирования безналичных денежных расчетов между юридическими лицами сформулированы в гл. 46 ГК РФ. В том числе Гражданским кодексом установлены:

- обязанность юридических лиц (и предпринимателей) вести основные расчеты по коммерческой деятельности в безналичном порядке (п. 2 ст. 861 ГК);

- порядок проведения безналичных расчетов (п. 3 ст. 861 ГК);

- основные формы безналичных расчетов в РФ: платежное поручение, чек, аккредитив, инкассо, а также свобода выбора формы расчетов юрлицами (ст. 862 ГК). [1]

Дальнейшая организация бухгалтерского учета безналичных расчетов должна вестись исходя из принципов, закрепленных в ГК РФ.

Для целей бухучета и ведения первичной документации применяются дополнительно:

- закон «О бухучете» от 06.12.2011 № 402-ФЗ;

- План счетов, утв. приказом Минфина от 21.10.2000 № 94н;

- Положение о правилах осуществления перевода денежных средств, утв. приказом Банка России от 19.06.2012 № 383-П;

- Указание Банка России «О расчетах наличными» от 07.10.2013 № 3073-У (в части, устанавливающей лимит, сверх которого расчеты должны быть только безналичными, далее — Указание № 3073-У).

Безналичные расчеты с поставщиками, заказчиками и персоналом занимают важное место в учете любой организации. Все безналичные расчеты, осуществляемые фирмами, возможно поделить на две группы:

- расчеты по обязательствам перед бюджетом, внебюджетными фондами и другие подобные платежи;

- расчеты по хозяйственным договорам и товарным операциям.

Платежи первой группы производятся, в большинстве случаев, по платежным поручениям, а расчеты второй группы осуществляются в разных формах, любая из которых имеет своеобразные изюминки. [7, c.45]

Расчеты по хозяйственным договорам и товарным операциям возможно классифицировать по разным показателям:

1. по назначению платежа (расчеты по обязательствам перед внебюджетными фондами и бюджетом, расчеты по хозяйственным договорам и товарным операциям)

2. по расчетным документам (платежные поручения, чеки, аккредитивы, платежные требования, инкассовые поручения)

3. по источникам средств, завлекаемым для оплаты сделки (за счет собственных средств предприятия, за счет кредитов и других заемных средств, за счет средств клиента (при посреднической деятельности)

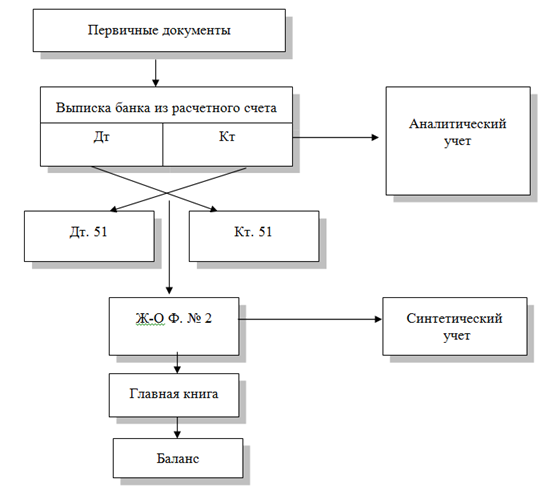

Для отражения обобщенной информации о безналичных операциях предприятие использует бухгалтерский счет учета 51.

Рисунок 2- Схема учета, отражаемая на 51 счете

Для учета операций, отражаемых на счете 51 "Расчетный счет", в бухгалтерии ведут специальные регистры: журнал-ордер № 2 и ведомость № 2.

Средства, поступающие на счет 51, отражаются по Дт, сумма списаний — по Кт. Основанием для отражения поступлений по счету 51, являются банковские выписки, суммы перечисления средств проводятся по счету на основании платежных поручений.

Организация аналитического учета по счету 51 осуществляется в разрезе контрагентов, с которыми ведутся расчеты, и в разрезе видов осуществляемых операций (перечисление средств поставщику, расчеты по кредиту, выплаты персоналу и т.п.).

Все записи в этих регистрах ведутся на основании выписок банка из расчетного счета и приложенных к ним документов, полученных от других предприятий, на основании которых списаны или зачислены средства, а также документы, выписанные предприятием.

Выписка из расчетного счета - это копия лицевого счета предприятия, открытого ему банком. Она отражает движение денежных средств на расчетном счете предприятия.

В выписке указываются:

- номер расчетного счета клиента;

- дата предыдущей выписки и ее исходящий остаток (он же является входящим остатком для последующей выписки);

- номера документов, на основании которых зачислены или списаны денежные средства;

- корреспондирующий счет-шифр бухгалтерии банка, которым закодированы финансовые операции предприятия;

- суммы по дебету и кредиту;

- остаток наличия средств на дату выписки.

При мемориально-ордерной форме синтетический учет осуществляется в главной книге в обобщенном виде, т.е. без подразделения по субсчетам, а аналитический учет - в контокоррентной книге, записи в которой ведутся в течение года.

При журнально-ордерной форме синтетический и аналитический учет совмещены в соответствующих журналах-ордерах и ведомостях, записи в которых осуществляются в течение месяца. После окончания месяца дебетовые и кредитовые обороты переносят в главную книгу.

При механизированной обработке экономической информации применяют таблично-автоматизированную форму учета или автоматизируют учет на базе персональных ЭВМ с использованием АРМ (автоматизированного рабочего места) бухгалтера.

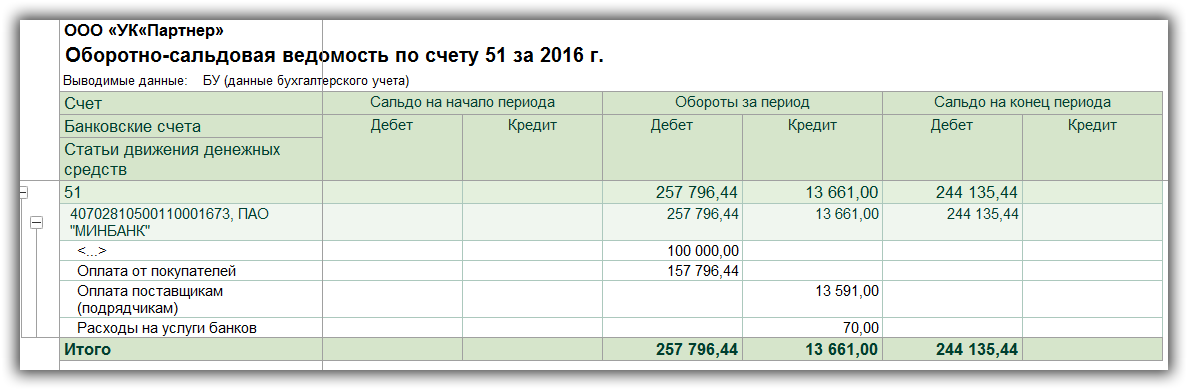

Основными отчетами, которыми современный бухгалтер получает информацию это: Оборотно-сальдовая ведомость по 51 счету; Анализ счета; Карточка счета (Приложение 2). [8, c.46]

Рисунок 3- Оборотно- сальдовая ведомость

Большинством операций, осуществляемых по счету 51, являются расчеты с поставщиками и покупателями, которые осуществляет компания согласно заключенных договоров.

Типовые проводки по данным операциям представлены в таблице 1 и Приложении 1 к данной работе.

Таблица 1- Типовые проводки по 51 счету [11]

|

Дт |

Кт |

Описание |

Документ |

|

51 |

62 |

Поступление средств от покупателя за товары (как в виде предоплаты, так и в качестве окончательного расчета за отгруженную продукцию) |

Банковская выписка |

|

51 |

60 |

Возврат поставщиком товаров (работ, услуг) ранее оплаченных средств |

Банковская выписка |

|

51 |

43 |

Поступление средств за услуги транспортировку готовой продукции |

Банковская выписка |

|

51 |

76 |

Зачисление средств по договорам с прочими контрагентами |

Банковская выписка |

|

60 |

51 |

Оплата поставщикам (подрядчикам) за товары (работы, услуги) в виде аванса, а также в качестве окончательного расчета за отгруженную продукцию (выполненные работы) |

Платежное поручение |

|

62 |

51 |

Возврат покупателям (заказчикам) средств, которые ранее были зачислены ошибочно |

Платежное поручение |

|

76 |

51 |

Перечисление средств сторонним организациям и лицам по прочим видам операций |

Платежное поручение |

|

51 |

90 |

Зачисление выручки, полученной от реализации товаров (работ, услуг) |

Банковская выписка |

|

51 |

91 |

Поступление средств в качестве доходов от реализации и прочего выбытия. Отражение внереализационных доходов. |

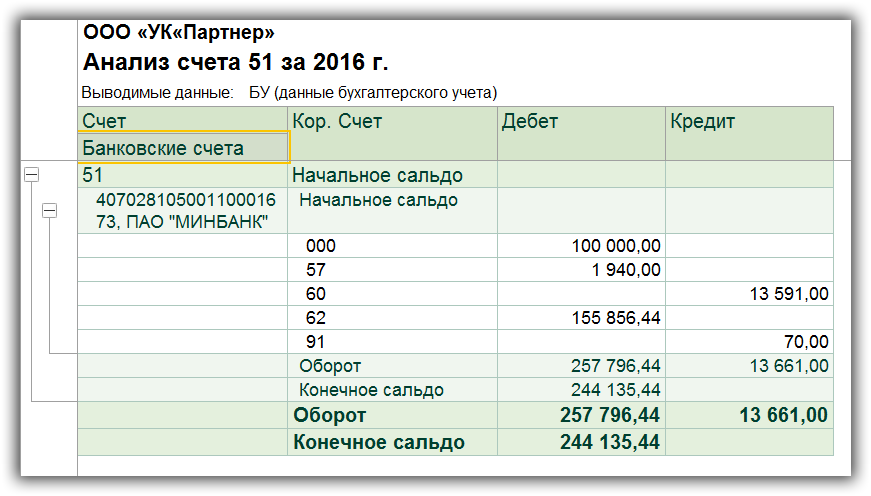

Анализ счета 51 доказывает, что он является активным, на нем ведется учет активов предприятия (безналичных денег), он всегда имеет дебетовое сальдо. Дебет 51 счета предназначен для отражения поступления безналичных денежных средств (увеличение актива), по кредиту счета 51 — списание безналичных денег (уменьшение актива).

Рисунок 4- Анализ счета 51

Порядок ведения бухгалтерского учета безналичных расчетов на предприятии связан не только с выполнением нормативов в части бухгалтерского учета, но и с требованиями, предъявляемыми гражданским законодательством и Банком России.

2.2 Учет безналичных расчетов на специальных денежных счетах

Организации имеют право открывать валютные счета на территории Российской Федерации в любом банке, уполномоченном центральным банком на проведение операций с иностранными валютами.

Для обобщения информации о наличии и движении средств в иностранной валюте используют счет 52 "Валютные счета". По дебету этого счета отражают поступление денежных средств на валютные счета организации, а по кредиту - списание денежных средств с валютных счетов. Операции по валютным счетам отражаются на основании выписок банка и приложенных к ним денежно-расчетных документов. Суммы, ошибочно отнесенные в дебет или кредит валютных счетов и обнаруженные при проверке выписок банка, отражают на счете 76 "Расчеты с разными дебиторами и кредиторами", субсчет 2 "Расчеты по претензиям".

Аналитический учет по счету 52 ведут по каждому счету, открытому в учреждениях банка для хранения денежных средств в иностранных валютах.

К счету 52 "Валютные счета" открывают следующие субсчета:

52-1 "Транзитные валютные счета";

52-2 "Текущие валютные счета";

52-3 "Валютные счета за рубежом".

Субсчет 52-1 "Транзитные валютные счета" открывается для зачисления в полном объеме поступлений в иностранной валюте. Исключение составляют следующие поступления иностранной валюты, зачисляемые сразу в дебет счета 52-2 "Текущие валютные счета":

1) перевод посреднической организацией после обязательной продажи ею части валютной выручки с отметкой в платежном поручении о произведенной продаже части валютной выручки;

2) иностранная валюта, приобретенная на внутреннем валютном рынке за российские рубли и иностранную валюту другого вида.

С кредита счета 52-1 "Транзитные валютные счета" иностранная валюта списывается в дебет счета 52-2 "Текущие валютные счета" и в ряде других случаев (при возвращении средств в иностранной валюте той организации, от которой они поступили, перечислении экспортной валютной выручки посредническими внешнеэкономическими организациями организациям, не являющимся резидентами Российской Федерации, за вычетом комиссионного вознаграждения и др.).

Субсчет 52-2 "Текущие валютные счета" открывается организациями для учета средств, оставшихся в распоряжении организации после обязательной продажи экспортной выручки и совершения иных операций по счету в соответствии с валютным законодательством. По дебету счета 52-2 "Текущие валютные счета" отражаются суммы в иностранной валюте, перечисленные с кредита счета 52, субсчет 1 "Транзитные валютные счета", а также суммы, которые зачисляются сразу на текущий валютный счет, минуя транзитный счет. С кредита счета 52, субсчет 2 "Текущие валютные счета", валюта списывается в безналичном и наличном порядке.

Снятие наличной иностранной валюты со счета 52, субсчет 2 "Текущие валютные счета", разрешается на оплату расходов, связанных с командированием работников организаций в иностранные государства, а также по специальному разрешению Банка России.

Валютные счета за рубежом открываются организациям, получившим разрешение Центрального банка Российской Федерации на открытие счетов в иностранных банках.

На субсчете 52-3 "Валютные счета за рубежом" отражается движение средств в иностранной валюте на валютных счетах за рубежом.

Банк начисляет и выплачивает проценты по валютным счетам в тех валютах, по которым имеет доходы от их размещения на международном валютном рынке.

Наряду с расчетным и валютным счетами для проведения безналичных операций используются специальные счета в банках, учет по которым ведется на счете 55. Этот счет предназначен для обобщения информации о наличии и движении денежных средств в рублях и иностранной валюте в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и иных специальных счетах, а также о движении средств целевого финансирования в той их части, которая подлежит обособленному хранению. [9, c.60]

К счету 55 могут быть открыты следующие субсчета:

55-1 «Аккредитивы»;

55-2 «Чековые книжки»;

55-3 «Депозитные счета» и др.

Аккредитивная форма расчетов применяется в двух случаях: когда она установлена договором и когда поставщик переводит покупателя на эту форму расчетов в соответствии с положениями о поставках продукции производственно-технического назначения и товаров народного потребления. Особенность аккредитивной формы расчетов в том, что оплату платежных документов производят по месту нахождения поставщика сразу после отгрузки им продукции.

На субсчете 55 1 «Аккредитивы» учитываются денежные средства, которые зарезервированы в аккредитивах, оформленных организацией, но еще не перечислены деловым партнерам. Имеются в виду так называемые покрытые аккредитивы, когда при оформлении аккредитива организацией плательщиком ее банк сразу списывает с расчетного счета всю сумму платежа по аккредитиву. Организация обязана вести аналитический учет по каждому оформленному аккредитиву, в частности, путем открытия к субсчету 55 1 «Аккредитивы» субсчетов более высокого порядка.

Когда организация оформляет непокрытый аккредитив, банк не списывает денежные средства с расчетного счета организации. Поэтому данное событие в бухгалтерском учете не отражается. При расчетах непокрытыми аккредитивами указанный субсчет не используется.

Списание суммы 2 500 000 руб. с расчетного счета с зачислением на субсчет аккредитива отражается в учете следующим образом:

Дебет 55 1 – Кредит 51 – 2 500 000 руб.

В результате этой проводки на субсчете 55 1 «Аккредитивы» остаток увеличивается на указанную сумму. Эти деньги по – прежнему являются имуществом организации, но по условиям аккредитива организация не может ими свободно распоряжаться.

Если получатель платежа выполнит все условия аккредитива, то эти деньги будут отправлены банком на его расчетный счет. Аккредитив будет закрыт, а в бухгалтерский учет организации вносится следующая запись:

Дебет 62 – Кредит 55 1 – 2 500 000 руб.

В результате этой проводки указанная сумма списывается с субсчета 55 1 и одновременно погашается задолженность перед получателем.

Но если получатель платежа не выполнит условия аккредитива, то по истечении срока действия аккредитив закрывается, а зарезервированная сумма возвращается на расчетный счет организации. В бухгалтерском учете это событие отражается следующей проводкой:

Дебет 51 – Кредит 55 1 – 2 500 000 руб.

При аккредитивной форме расчетов между организациями допускается частичный платеж по аккредитиву, когда сумма аккредитива используется не полностью. В этом случае закрытие аккредитива оформляется двумя проводками, первая из которых означает погашение задолженности перед получателем платежа, а вторая – возврат неиспользованной части суммы аккредитива на расчетный счет организации – плательщика.

На субсчете 55 2 «Чековые книжки» учитываются денежные средства, находящиеся в чековых книжках. Имеются в виду лимитированные чековые книжки, при оформлении которых коммерческий банк депонирует соответствующую сумму.

Проводка, отражающая депонирование суммы лимита 100 000 руб., может выглядеть следующим образом:

Дебет 55 2 – Кредит 51 – 100 000 руб.

Организация обязана вести аналитический учет по каждой оформленной чековой книжке. Для этого в ее рабочем плане счетов могут быть открыты субсчета к субсчету 55 2 «Чековые книжки» более высокого порядка.

Передача заполненного чека деловому партнеру (который после этого становится чекодержателем) в бухгалтерском учете не учитывается. Отражается более позднее событие: оплата банком предъявленного чека. Проводка, отражающая оплату чека на сумму 75 000 руб., предъявленного чекодержателем, может выглядеть следующим образом:

Дебет 62 – Кредит 55 2 – 75 000 руб.

Организация может вернуть банку не до конца использованную чековую книжку. При этом банк должен вернуть неиспользованную часть лимита на расчетный счет. Данное событие может быть оформлено следующей проводкой:

Дебет 51 – Кредит 55 2 – 25 000 руб.

На субсчете 55 3 «Депозитные счета» учитывается движение средств, вложенных организацией в банковские и другие вклады. Перечисление денежных средств во вклады отражается по дебету субсчета 55 3 «Депозитные счета» в корреспонденции со счетом 51 «Расчетные счета». При возврате банком сумм вкладов в бухгалтерском учете производятся обратные записи.

Приведем типовые бухгалтерские записи по учету средств на специальных счетах в банках:

Таблица 2- Типовые бухгалтерские записи по учету средств на счете 55

|

Операция |

Дебет счета |

Кредит счета |

|---|---|---|

|

Зачислены денежные средства в аккредитив |

55-1 |

51 |

|

Перечислены средства поставщику с аккредитива |

60 «Расчеты с поставщиками и подрядчиками» |

55-1 |

|

Возвращены неиспользованные средства с аккредитива |

51 |

55 |

|

Депонированы средства при выдаче чековой книжки |

55-2 |

51 |

Денежные средства в иностранных валютах учитываются на счете 55 обособленно. При этом аналитический учет по этому счету должен обеспечивать информацию о наличии и движении денежных средств в аккредитивах, чековых книжках, депозитах и т.п. на территории РФ и за ее пределами.

Денежные средства, поступающие в кассу организации, подлежат сдаче на счета в кредитных организациях. Порядок и сроки сдачи наличных денежных средств устанавливаются кредитной организацией с учетом территориального расположения организации, режима работы и специфики деятельности. При этом денежные средства могут быть сданы в кассы кредитной организации, инкассаторам, сберегательные кассы или кассы почтовых отделений. [7, c.49]

В период с момента передачи денежных средств инкассаторам или непосредственно кредитным организациям, сберегательным кассам или почтовым отделениям сданные денежные средства учитывают на активном синтетическом счете 57 "Переводы в пути". Основанием для принятия денежных средств на учет по счету 57 являются квитанции кредитной организации, сберегательной кассы или почтового отделения, копии сопроводительных ведомостей на сдачу выручки инкассаторам или другие подобные документы.

Суммы наличных денежных средств, сданных кредитным организациям, сберегательным банкам или почтовым отделениям, списывают в дебет счета 57 с кредита счета 50 "Касса".

При взносе наличными в вечернее время средства на расчетный счет могут быть зачислены только на следующий день. В бухгалтерском учете такая ситуация отражается двумя проводками. В первый день записывается проводка: Дебет 57 – Кредит 50, на следующий день: Дебет 51 – Кредит 57.

Первая проводка записывается на основании записи кассовой книги организации, вторая – на основании выписки с банковского счета.

С кредита счета 57 денежные средства списывают в дебет счета 51 "Расчетные счета" (согласно выписке банка) или других счетов в зависимости от их использования (50, 52, 62, 73).

Движение денежных средств (переводов) в иностранной валюте учитывают на счете 57 обособленно. [14]

2.3 Учет расчетов при помощи банковских карт

В последнее время поставщики товаров и услуг все чаще предоставляют покупателям возможность расплачиваться посредством пластиковых карт. Данный вид взаиморасчетов получил название эквайринг.

При эквайринге поставщик заключает договор с банком, и тот устанавливает в офисе или магазине электронное устройство (POS-терминал), позволяющее считывать информацию с денежной карты клиента. Кроме того, банк открывает для поставщика счет, на который будет поступать выручка. В момент оплаты необходимая сумма списывается с карты клиента, и через некоторое время (обычно через день-два) зачисляется на банковский счет продавца.

За услуги эквайринга (в том числе интенрнет-эквайринга) банк взимает с поставщика плату в виде процента от суммы платежа. Процент удерживается сразу в момент прохождения оплаты, и выручка поступает на счет продавца уже за минусом процента.

Несмотря на то, что при расчетах посредством пластиковой карты наличная оплата не происходит, продавец в общем случае обязан использовать контрольно-кассовую технику. Это прямо следует из пункта 1 статьи 5 Федерального закона от 22.05.03 № 54-ФЗ.

Продавцы, принимающие оплату посредством POS-терминалов, пробивают наличную выручку на одну секцию контрольно-кассовой машины (ККМ), а выручку по эквайрингу — на другую. Благодаря этому в Z-отчете наличная выручка отражается обособленно от выручки по эквайрингу. В результате сумма, оприходованная в кассу, должна совпадать с наличной выручкой. Что касается общего итога по Z-отчету, то он должен отличаться от оприходованной выручки на сумму, полученную при помощи карт.

Допустим, покупатели заплатили наличными 500 000 руб., а при помощи пластиковых карт — 300 000 руб. Итог по Z-отчету составляет 800 000 руб. (500 000 + 300 000), в кассу оприходовано 500 000 руб. Разница между этими величинами равна 300 000 руб., что соответствует выручке по эквайрингу.

Журнал кассира-операциониста следует заполнить следующим образом:

- в графе 11 «Сдано наличными» указать наличную выручку;

- в графе 12 «оплачено по документам» указать количество» оплат через терминал;

- в графе 13 «оплачено по документам, сумма» указать общую сумму, которая прошла по терминалу в течение смены;

- в графе 14 «Сдано всего» указать сумму показателей из графы 11 и графы 13.

Приходно-кассовый ордер (ПКО) следует выписать не на итоговую величину по Z-отчету, а только на сумму наличной выручки. Далее сведения о «приходнике» необходимо отразить в кассовой книге. Таким образом, кассовая книга должна содержать данные только о наличной выручке, сведения о выручке по эквайрингу в нее не попадают.

Пример. Торговая компания ООО УК «Партнер» находится на основной системе налогообложения и применяет метод начисления. С банком заключен договор эквайринга, стоимость услуг составляет 2 процента от суммы, поступившей с использованием пластиковых карт клиентов. 31 марта клиенты расплатились за товар при помощи карт через POS-терминал, величина выручки равна 10 000 000 руб. 01 апреля данная сумма за минусом процента, удержанного банком, была зачислена на счет компании. В банковской выписке процент выделен отдельной строкой.

31 марта бухгалтер сделал проводки:

Дт 62 Кт 90 – 10 000 000 руб. — отражена выручка от продаж;

Дт57 Кт 62 – 10 000 000 руб. — поступила оплата через терминал. В налоговом учете сформирован доход в размере 10 000 000 руб.

01 апреля бухгалтер сделал проводки:

Дт 91 Кт57 – 200 000 руб.(10 000 000 руб. х 2%) — удержана стоимость услуг банка;

Дт 51 Кт 57 – 9 800 000 руб.(10 000 000 — 200 000) — деньги зачислены на банковский счет. В налоговом учете сформированы расходы в размере 200 000 руб.

Если клиент по той или иной причине отказался от товара или услуги, оплаченной при помощи пластиковой карты, продавец обязан вернуть ему деньги. При этом возврат должен произойти на карту, вернуть средства наличными из кассы нельзя.

Оформление кассовых документов зависит от того, в какой момент покупатель отменил покупку. Если это произошло в тот же день, когда состоялась сама покупка, кассиру нужно пробить чек ККМ на возврат по секции эквайринга. Плюс к этому необходимо оформить акт о возврате по форме КМ-3. В журнале кассира-операциониста сумму возврата следует отразить в строке 15. Если покупатель вернул деньги на следующий день или позже, кассовый чек на возврат не пробивается, и акт по форме КМ-3 не составляется.

В бухучете при возврате денег на карту клиента чаще всего используют сторно проводок, созданных в момент покупки. Проще говоря, отмену выручки показывают двумя проводками. Первая — по дебету счета 90 и кредиту счета 62, вторая — по дебету счета 62 и кредиту счета 57. Затем после списания денег с банковского счета поставщика делается проводка по дебету счета 57 и кредиту счета 51. [10]

Заключение

Безналичные расчеты, заменяя обращение наличных денежных знаков, уменьшают потребность в них, ускоряют оборот средств в народном хозяйстве, сокращают издержки обращения, способствуют накоплению и аккумулированию денежных средств, облегчают их перераспределение через финансово-кредитную систему. Основанием осуществления безналичных расчетов является наличие заключенного договора между банком и клиентом. Однако в последнее время Национальный банк не обязательно связывает с наличием таких договоров возможность проведения безналичных расчетов. Расчеты в безналичной форме в виде банковского перевода проводятся на основании платежных инструкций. Расчеты в безналичной форме в виде банковского перевода могут быть проведены также на основании договора между банком и клиентом, содержащего сведения, необходимые для осуществления банковского перевода.

В соответствии с положением о регулировании безналичных средств, выделяются несколько форм безналичных расчетов:

Платежные поручения. Данная форма представляет собой распоряжения плательщика своему банковскому учреждению о передаче определенных денежных средств на счет получателя;

Аккредитив. Это денежное обязательство, которое принимается по требованию вкладчика, провести платежные операции в пользу получателя денежных средств;

Чек. Расчет осуществляется с помощью этих ценных бумаг, которые содержат распоряжения чекодателя банковскому учреждению провести платежные операции указанной в нем денежных средств чекодержателю;

Расчеты по инкассо. Данная форма расчетов выполняется на основании требований платежа и инкассовых поручений.

Порядок ведения бухгалтерского учета безналичных расчетов на предприятии связан не только с выполнением нормативов в части бухгалтерского учета, но и с требованиями, предъявляемыми гражданским законодательством и Банком России.

Алгоритм учета операций по расчетным счетам:

- Поступление денежных средств на учетную запись предприятия. Данная операция имеет отображение в счете 51 «Расчетные счета» типового плана счетов бухучета. Деньги могут зачисляться от приобретателей и заказчиков за реализованный товар, выполненные услуги, в виде кредитов от кредитных учреждений или от других учреждений, берущие на себя известные обязательства по договору. Также данная операция имеет отражение в учете на основании выписки банковского учреждения и приложенных к ней первоначальных документов, оформленных в письменном виде требования организации на перечисление безналичных денежных средств, в день поступления выписки;

- Перевод денег с учетной записи, используемой банковским учреждением для учета денежных операций предприятия. Данный процесс также имеет отражение в «Расчетных счетах» типового плана бухучета. Наиболее распространенная форма – это расчеты указаниями плательщика, приготовленные расчетным документом. Списание денег может происходить на основании расчетных документов, в которых содержатся требования взыскателя денежных средств к плательщику о перечислении какой-то суммы на его счет в банке в уплату долга;

- Возврат денежных средств на расчетный счет. Данная операция происходит по нескольким причинам. Например, из-за проблем купли-продажи или нарушения заключенного договора.

Так происходит бухучет платежных операций по расчету.

Основной формой ведения безналичных расчетов являются расчеты платежными поручениями. Для обобщения информации о наличии и движении денежных средств в валюте Российской Федерации на расчетных счетах организации, открытых в кредитных организациях, предназначен счет 51 «Расчетные счета».

Информация о состоянии и движении денежных средств отражается в финансовой отчетности предприятия. Бухгалтерский баланс содержит сведения об остатках денежных средств на начало и конец отчетного периода. Отчет о движении денежных средств отражает информацию о движении денежных средств по текущей, финансовой и инвестиционной деятельности.

В целях совершенствования учета используется интегрированная система «Банк-клиент» для ускорения обработки хозяйственных операций по учету денежных средств.

Список использованных источников

- Гражданский кодекс РФ. Часть 1. от 30.11.94 N 51-ФЗ (в ред. от 28.03.2017 № 39-ФЗ).

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации: Приказ Министерства финансов РФ от 29.07.98 г. № 34н (ред. от 29.03.2017)) // СПС Консультант Плюс.

- Учетная политика организации. Положение по бухгалтерскому учету. ПБУ 1 / 08: Приказ Министерства финансов РФ от 06.10.2008 г. № 106н (ред. от 06.04.2015) // СПС Консультант Плюс.

- О правилах осуществления перевода денежных средств: Положение ЦБ РФ от 19.06.2012 г. № 383-П // СПС Консультант Плюс.

- О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства. Указание ЦБ РФ от 11.03.2014 № 3210-У // СПС Консультант Плюс.

- Бухгалтерская (финансовая) отчетность: учебное пособие для студентов вузов, обучающихся по направлению "Экономика" и специальностям "Бухгалтерский учет, анализ и аудит", "Финансы и кредит" и "Налоги и налогообложение" / под редакцией Ю. И. Сигидова, А. И. Трубилина.- М.: Инфра- М, 2014. - Сер. Высшее образование.- 390 с.

- Баранников А.А. Роль бухгалтерского учета и внутреннего контроля в обеспечении экономической безопасности организации / А.А. Баранников, Ю.И. Сигидов // Главный бухгалтер. - 2015. - № 8. - С. 44-49.

- Ерёмина Н.В. Особенности безналичных расчетов / Н.В. Еремина, С.А. Сорокин // Бухгалтерский учет.- 2016.- №6.- С. 45-49

- Киселева Г.Н. Денежные активы и бухгалтерский учёт операций с денежными средствами организации / Г.Н. Киселева // Главный бухгалтер. - 2016. - № 3. - С. 56-62.

- Маврицкая Е.Н. Расчеты покупателей при помощи пластиковых карт / Е.Н Маврицкая / Бухгалтерия онлайн - [Электронный ресурс]: режим доступа: https://www.buhonline.ru/pub/beginner/2016/5/11054

- Проводки по счету «51 — Расчетный счет» // Сальдовка. Ру.- [Электронный ресурс]: режим доступа: https: //saldovka.com/ provodki/drugoe/ provodki-po-schetu-51.html

- Ряскова Н. Бухгалтерский учет расчетов безналичными денежными средствами / Н. Ряскова // Российский бухгалтер.- 2015.- № 10. [Электронный ресурс]: режим доступа: http://docs.cntd.ru/ document/ 420311387

- Ширшова Н.К. Бухгалтерский учет операций с безналичными денежными средствами / Н.К. Ширшова // Бухгалтерский учет.- 2016.- №8.- С. 51-55

- Электронный журнал: Бухгалтерский и налоговый учет для чайников.- Счет 50, 51. Учет наличных и безналичных денежных средств на предприятии.- [Электронный ресурс]: режим доступа: https://online-buhuchet.ru/uchet-nalichnyx-i-beznalichnyx-denezhnyx-sredstv-na-predpriyatii/

- Электронный журнал: Главная книга.- Учет безналичных денежных средств [Электронный ресурс]: режим доступа: http://glavkniga.ru/situations/k502402

Приложения

Типовые проводки по счету 51

|

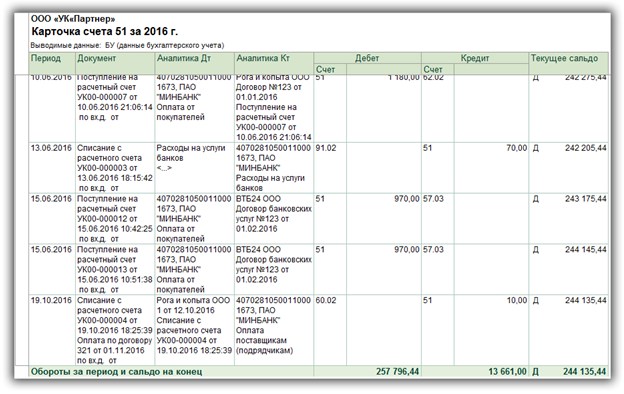

Приложение 2

Карточка счета 51

- Управленческий учет на исследуемом предприятии

- Особенности управления организациями в современных условиях и пути его совершенствования.(Теоретические основы управления организациями в современных условиях)

- Понятие «затраты», «расходы», «издержки» (ВИДЫ, КЛАССИФИКАЦИЯ РАСХОДОВ, ИЗДЕРЖЕК И ЗАТРАТ)

- Архитектура современных компьютеров (История возникновения и структура ПК)

- Архитектура современных компьютеров

- Корпоративная культура (Рекомендации по построению и улучшению корпоративной культуры компании ООО «Ашан»)

- Общие особенности кадровой стратегии организаций бюджетной сферы (Теоретико-методологические основы разработки корпоративной культуры)

- Анализ структуры торгового ассортимента. (на примере торгового предприятия)»

- Американская модель мененджмента

- Управления каналами сбыта в системе товародвижения реально существующей организации (РАЗРАБОТКА РЕКОМЕНДАЦИЙ ПО УЛУЧШЕНИЕ СБЫТОВОЙ ДЕЯТЕЛЬНОСТИ ООО «ОФИС-ПЛАСТ»)

- Теория государства и права. Судебная власть государства: организация и полномочия

- Понятие и сущность организационных коммуникаций в современной организации