Современные проблемы финансов предприятий (Управление финансами коммерческих организаций)

Содержание:

Введение

В современной рыночной экономике от предприятия требуется повышение эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, активизации предпринимательства и т.д. Важная роль в реализации этой задачи отводится анализу проблем управления финансами предприятий. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляются контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, его подразделений и работников.

Проблемы управления финансами коммерческих организаций крайне актуальны на сегодняшний день. Многие предприятия в нашей стране находятся на грани банкротства, причиной этого могло явиться не нахождение и непонимание проблем управления финансами организации.

Чтобы обеспечивать выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать денежные потоки предприятия. Обеспечение оптимального объема денежных средств предприятия определяет его конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в экономические интересы самого предприятия и его партнеров в финансовом и производственном отношении. Именно через разумную организацию и эффективное управление финансовыми на предприятии выстроится правильная их схема, которая будет гарантировать результаты, превышающие ожидания инвесторов, партнеров, конкурентов. Кроме этого необходимо проводить тщательный анализ финансового состояния предприятия, так как это позволяет вовремя выявлять недостатки управленческой политики коммерческой организации в области финансов.

Проблемы управления финансами коммерческих организаций рассматривали такие ученые, как Кандрашина Е.А., Коваленко Н. П., Никитушкина И.В., Волков А.Ю., Зборовская Е. Б., Рогова Е.М., Румянцева Е.Е.

Несмотря на большое разнообразие исследований в данной области, проблемы управления финансами коммерческих организаций на сегодняшний момент остается наиболее актуальными, и требуют дальнейшего изучения и разработок.

Целью работы является изучение современных проблем управления финансами предприятий.

Для достижения вышеизложенной цели, в работе поставлены следующие задачи:

- определить сущность и функции финансов предприятия;

- рассмотреть основы организации финансов коммерческой организации;

- изучить основы управления финансами предприятия;

- охарактеризовать проблемы предприятий в области управления финансами.

Объектом данной работы являются финансы. А ее предметом – проблемы в области управления финансами коммерческих организаций

При исследовании использованы следующие методы: изучение и анализ литературных источников, сравнение, анализ.

Работа состоит из двух глав, введения, заключения, списка использованной литературы.

1.Теоретические аспекты организации финансов предприятий

1.1 Сущность и принципы организации финансов коммерческих предприятий

Финансы – это отношения, которые возникают в процессе создания и распределения богатства общества, они связаны с государственным развитием и товарно-денежным оборотом [5].

Материальным основанием, которое соответствует финансам, являются деньги, выполняющие различные функции, главной из которых функция общего эквивалента – то есть товара, что является определяющим для других видов товаров, работ или услуг.

В отличие от денег, финансы это именно осуществляемые отношения, в частности с помощью денег.

Финансы организации – это такая система денежных отношений, в которой эти отношения неразрывно связаны с выполнением различных операций над доходами, в частности – с распределением и использованием. Еще говорят, что финансы организации участвуют в обеспечении деятельности организации. Как примеры использования денежных доходов организации, можно назвать выплату дивидендов, арендную плату, погашение банковских обязательств. Приведенное определение рассматривает данное понятие как экономическую категорию [11].

Система финансов предприятия представляет процесс формирования, распределения и применения внутреннего валового продукта в денежном выражении.

В ходе осуществления финансовых операций на предприятии образуются определенные финансовые отношения. Они неразрывно связаны со сбытом выпускаемой продукции, включают формирование финансов предприятия, использование полученной прибыли.

Денежные отношения – один из самых главных компонентов финансово-хозяйственной деятельности компании. Они связаны со всеми сторонами ее деятельности: для того чтобы получить сырье для выпуска продукции, сначала нужно перечислить деньги поставщикам, при реализации готовых товаров также на предприятие поступает выручка, внесение налоговых и бюджетных платежей, погашение действующих кредитов. Все перечисленные операции осуществляются за счет оборота финансовых ресурсов компании.

В основе финансовых отношений заложено реальное движение денег, иными словами, при распределении дохода необходимо проводить платежи, совершать расчеты; распределение не обходится без смены собственников денег и целевого обособления у одного собственника. Распределяемые денежные средства становятся финансовым ресурсом, который формирует государство и хозяйствующие субъекты.

Такие финансовые ресурсы, объединенные для дальнейшего использования, называются денежным фондом [9].

В финансовой системе финансам отводится особая роль. Неправильно полагать, что она главенствующая, поскольку в системе все элементы по своей значимости равны по отношению друг к другу в плане работоспособности системы. И всё же, любому элементу присущи специфичные аспекты формирования, распределения денежного фонда, влияния на воспроизводство экономики – по этим показателям проявляются особенности финансов организации.

Давая основную характеристику финансам организации в разрезе элемента системы, нужно сказать о том, что как раз на уровне элемента осуществляется первичное распределение цены общественного продукта по целевому назначению – это и прибыль предприятий, и зарплата, и различного рода отчисления, и т.д. Это можно назвать первичной сферой появления финансовых отношений. Финансы организаций являются первоначальным звеном в финансовой системе, и этим звеном в большой степени определяется уровень доходов, которые формирует государство, банк и т.д. [16].

Финансы организации обеспечивают ее деятельность в финансовом плане – это и есть их основная задача. Главный источник, из которого предприятие получает деньги на свою хозяйственную деятельность – это деньги от реализации производимой на предприятии продукции. Если создается такая ситуация, что средств временно недостаточно, организация может взять краткосрочный кредит в банке.

Долгосрочные потребности обеспечиваются посредством долгосрочного кредита или выпуска акций. Подобными решениями – о кредите или акциях – определяют структуру капитала предприятия [22].

Задачей финансов организации является, и поиск идеального соотношения объема возможного дохода и риска потерять деньги.

В делах корпоративных финансов очень значимы принимаемые решения об инвестициях, а управление инвестициями является важным аспектом финансов на уровне организации. Организация, прежде чем инвестировать средства, должна:

• провести анализ ряда факторов, в частности, выявить соотношения цели, времени, налогов, инфляции и чистых доходов;

• выбрать стратегию хеджирования;

• оценить эффективность инвестиции.

Управление финансами организации схоже с бухучетом с той разницей, что последний ведет учет уже проведенных операций, а учет финансов организации работает с финансовыми операциями, которые еще только предстоит провести[17].

Через функции проявляется сущность финансов предприятия. В различных литературных источниках перечень функций определяет по-разному. К функциям финансов организации причисляют много вариантов, например распределительная функция, воспроизводственная, контрольная, функция формирования доходов, функция планирования и т.д.

Из всех названных функций только три действительно важны и в значительной степени влияют на экономическое развитие. Финансы, как экономическая категория, являются денежными отношениями распределения и воспроизводства, следовательно, сущность финансов организации в полной мере выражена распределительной, воспроизводственной и контрольной функциями.

Также в рамках экономической категории финансы организации представляют собой инструмент распределения стоимости ВВП, откуда формируются доходы и фонды участников процесса воспроизводства экономика.

Воспроизводственная функция - основывается на движении денежных потоков по предприятию, которые связаны с возобновлением использованных ресурсов. В основном эта функция связана с обеспечением постоянного движения денежных потоков в ходе предпринимательской деятельности[15].

Функции, которые исполняют финансовые ресурсы предприятия тесно взаимосвязаны между собой. Поскольку воспроизводство денежных потоков является невозможным без их оптимального распределения, а оно в свою очередь не может достигаться без контроля за их организацией.

Распределительная функция хорошо прослеживается в формировании финансов организации, в частности, при распределении выручки предприятия от реализации своего продукта. Такая выручка – это доход организации. Как результат распределения:

• стоимость задействованных в производстве средств оказывается возмещенной;

• идет формирование фонда оплаты труда;

• появляются денежные фонды, обеспечивающие развитие производства, покрытие убытков, поощрение работников предприятия

• и т.д. [2].

Контрольная и распределительная функции органически связаны между собой, характеризуя один и тот же экономический процесс: формирование денежной стоимости и ее распределение. К примеру, своевременная уплата дебиторской задолженности влияет на объем получения спрогнозированного дохода, финансовую устойчивость организации, платежеспособность.

Анализ финансов организации тоже представляет собой проявление контрольной функции, анализируются при этом финансовые показатели: устойчивость и рентабельность, платежеспособность, выявление резервов экономического роста, сведение риска банкротства к минимуму и т.д.

В основе реализации этой функции заложена финансовая информация, то есть показатели стоимости, планы развития предприятия, отчетность бухгалтерии. Это причина, по которой едва ли не главное условие для того, чтобы выполнение контрольной функции было успешным – достоверность и реалистичность информации. Тогда можно выстроить систему финансовых показателей, которая позволит сделать оценку хозяйственной деятельности предприятия и устранить недостатки, если таковые будут найдены[2].

Таким образом, сущность финансов предприятия заключается в совокупности денежных операций, которые возникают по причине формирования потенциальных или фактических фондов денежных ресурсов, их распределения и применение на потребности производства.

1.2 Основы организации финансов коммерческих предприятий

Финансы предприятия активно используют для регулирования отраслевых соотношений и соблюдения оптимальных пропорций в рыночной экономике, разработке новых проектов, внедрение в производство новейших технологий. Организация финансов предприятия должна быть построена таким образом, чтобы была возможность привлекать денежные накопления населения для инвестиционных целей. Средства граждан необходимо вкладывать в ценные бумаги, которые выпускают отдельные компании.

Рассмотрим основные принципы организации финансовых ресурсов компании:

- финансовая независимость при проведении хозяйственной деятельности;

- самофинансирование;

- большой интерес к результативности своих действий;

- ответственность за полученные результаты;

- формирование финансовых резервных фондов;

- разделение финансовых ресурсов на собственные и привлеченные;

- обязательства перед бюджетом должны погашаться в первую очередь;

- мониторинг за финансовой деятельностью фирм и компаний[12].

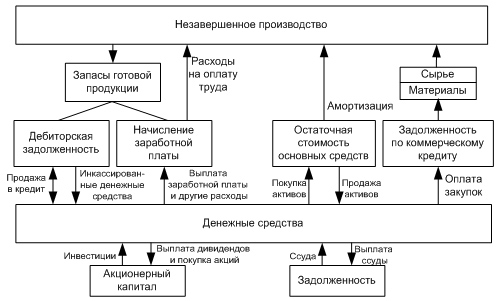

На рисунке 1 изображен кругооборот финансовых ресурсов на предприятии.

Рисунок 1 - Кругооборот финансовых ресурсов на предприятии

Кругооборот финансовых ресурсов предприятия является постоянным и непрерывным процессом. Каждая направленность денежных средств имеет свой источник формирования.

Активамипредприятия называют применение финансовых ресурсов, апассивами - все источники их формирования.

Масштаб полученных денежных ресурсов зависит от графика производства, количества продаж, погашения товарной и нетоварной дебиторской задолженности, капитальных инвестиций и финансовой поддержки [23].

Весь денежный поток предприятия характеризуется рядом взаимоотношений, которые объединены в четыре группы.

1 группа. Она самая большая по объемам финансовых операций и включает отношения компаний между собой, которые связаны со сбытом готовой продукции, покупкой материальных ценностей, необходимых для ведения хозяйственной деятельности. Значение данной группы финансовых связей первичное. Именно в сфере материального производства формируется национальный доход, компании получают прибыль от продажи своих товаров и услуг.

2 группа. Это совокупность финансовых отношений между подразделениями, отделами, бригадами, отношения в коллективе. Они связаны с выплатой заработной платы, разделением премиальных, оборотных средств и других материальных благ. Главная функция финансовых отношений данной группы – это формирование стимулов для эффективной работы, повышения уровня ответственности и заинтересованности в результатах своей работы. Отношения между сотрудниками – это их заработная плата.

3 группа. Включают отношения, связанные с образованием и использованием финансовых фондов, так как в условиях рыночной экономики они обязательно должны быть сформированы. Средства из них используются на пополнение оборотного капитала, финансирование импорта, проведение исследовательских работ и маркетингового анализа. Важную роль играет внутриотраслевое перераспределение финансовых ресурсов и способствует оптимизации платежного баланса предприятия.

Для того, чтобы объединить финансовые усилия, направленные на развитие производства, образовывают финансово-промышленные группы. Это позволяют добиться максимального результата.

Финансовые отношения у предприятия возникают с другими компаниями;внутри организации и финансово-промышленных групп;внутри холдинга;с банковскими учреждениями;поставщиками и покупателями;подрядчиками;транспортными и строительными фирмами;с иностранными компаниями;своим персоналом;внутри цехов и подразделений;с бюджетными учреждениями разных уровней;страховыми компаниями;внебюджетными фондами;финансовыми и инвестиционными фондами[20].

Учет финансов предприятия является одним из самых сложных участков. Финансы компании формируют: добавочный и резервный капитал, фонд накопления, амортизационный, валютный инвестиционный фонды, фонд потребления, выплаты заработной платы, внесения бюджетных платежей.

4 группа. Кредитная, налоговая и таможенная политика должны быть направлены на снижение темпов инфляции, поддержку производства и привлечение инвестиций. Например, во многих странах весь прирост производства освобожден от налогообложения. Это выгодно обеим сторонам, так как налоги данные компании оплачивают в полном размере, а через год эти поступления резко возрастают.

Со страховыми компаниями предприятия заключают договора по медицинскому и социальному страхованию. С банками предприятия формируют безналичные операции, а также платежи по погашению кратко- и долгосрочных кредитов. Кредитные средства для многих компаний являются основным источником для формирования оборотного капитала, модернизации и расширения производства, повышения качества выпускаемой продукции, решения временных финансовых проблем.

Банки предприятиям предлагают большой перечень нетрадиционных услуг. Например, траст, факторинг, форфейтинг и лизинг. Также создаются отдельные компании, которые специализируются на выполнении конкретно одной услуги.

Отношения с фондовым рынком формируются при купле-продаже ценных бумаг. Управление финансами предприятия должно быть построено таким образом, чтобы поддерживалось оптимальное отношение собственных и заемных финансовых ресурсов[20].

Основные и оборотные фонды предприятия являются главными составляющими финансовых ресурсов предприятия. Главной финансовой проблемой считают создание и пополнение основных и оборотных фондов. Первоначальное формирование финансовых ресурсов происходит при создании фирмы или компании, при образовании ее уставного капитала.

Уставной капитал - это весь капитал фирмы, который создается с учетом учредительных вкладов.Уставной капитал является главным источником собственных средств компании. Его сумма отражает стоимость выпущенных акций. Уменьшить или увеличить размер капитала можно за счет дополнительной эмиссии акций или их изъятия из обращения. Также можно корректировать номинальную стоимость своих ценных бумаг [14].

Перед финансовой службой поставлена очень ответственная задача – обеспечить эффективное использование и управление уставным фондом.

Главным источником при формировании финансов предприятия является его полученная прибыль, которая, в свою очередь, формируется с помощью валового дохода.

Валовая выручка - это полученный доход от реализации товаров и услуг за исключение затрат. Главным элементом валовой прибыли считают прибыль от продажи основного капитала.

Также, существуют второстепенные источники, такие как:

- доход от реализации или ликвидации имущества;

- амортизация необоротных активов;

- кредиты и поступления целевого характера;

- паевые и учредительные взносы;

- реализация эмитированных акций и облигаций;

- полученные дивиденды и проценты;

- выручка от проведения прочих финансовых операций[24].

Очень важным аспектом деятельности предприятия является создание различных финансовых фондов. За счет их средств финансируется хозяйственная деятельность, обеспечивается всеми необходимыми средствами, осуществляется расширенное производство, покупается новое оборудование, проходят расчеты с кредитными и бюджетными организациями.

Денежный фонд предприятия (добавочный капитал) включает: результаты переоценки основных средств, эмиссионную прибыль, бесплатно полученные материальные ценности на производственные цели, дотации из бюджета на формирование капитальных вложений, ресурсы на пополнение оборотных средств.

Резервный капитал формируется за счет отчислений от полученной прибыли. Его средства используют для покрытия непредвиденных затрат. Акционерные общества – на погашение облигаций и выкупа акций.

Фонд накопления формируется за счет отчислений из чистой прибыли. Его средства используют на расширение и модернизацию производства.

Инвестиционный фонд создан для финансирования простого воспроизводства основных средств. Он включает также и привлеченные финансовые ресурсы.

Акционерный капитал – это совокупность активов за минусом долгов общества. Он включает все собственные средства, которые формируют выше перечисленные фонды.

Анализ состояния финансов предприятия регулярно проводится. Финансовые ресурсы должны использоваться эффективно.

Фонд потребления формируется за счет отчислений от чистой прибыли. Его средства используют на выплату дивидендов, премий, материальной помощи, питание, транспортные затраты, оплату дополнительных отпусков.

Валютный фонд создается на предприятиях, которые занимаются экспортом или импортом. Они формируют валютные резервы для осуществления данных операций.Валютный фонд формируется на предприятиях, получающих валютную выручку от экспортных операций или покупающих валюту для импортных операций.

Выше рассмотренные фонды являются постоянными. Но предприятие может создавать и оперативные денежные фонды. Два или один раз в месяц создается фонд по выплате заработной платы. Ежегодно формируется фонд по выплате дивидендов акционерам предприятия. Периодически на предприятии формируется фонд для оплаты различных бюджетных платежей [18].

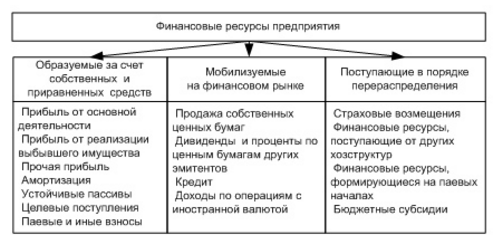

Итак, финансовые ресурсы коммерческих организации включают в себя финансы, образуемые за счет собственных и приравненных средств, финансы, мобилизуемые на финансовом рынке, и финансы, поступающие в порядке перераспределения (Рисунок 2).

Рисунок 2 – Состав финансовых ресурсов предприятия

Анализ финансов предприятия и управление ними осуществляется на основе финансового механизма. Это система управления финансами компании, которая предназначена для организации взаимодействия денежных фондов и финансовых отношений с целью их эффективного влияния на итоговые результаты деятельности компании. Данная система управления основывается на требования экономических законов[13].

Таким образом, как экономическая категорияфинансы коммерческой организациипредставляют собой совокупность денежных отношений, возникших у субъектов хозяйствования по поводу формирования целевых фондов денежных средств, их распределения и использования на нужды производства и потребления.А механизм организации финансов в организации должен быть построен таким образом, чтобы способствовать эффективному использованию финансовых ресурсов фирмы, выполнению их основных функций и полному взаимодействию.

2. Управление финансами коммерческих предприятий

2.1 Основы управления финансовыми ресурсами предприятий и организаций

Управление финансами – это комплекс мероприятий, совокупность стратегий и приемов, направленных на достижение высоких финансовых результатов и повышение эффективности финансовой системы в целом[3].

Грамотное финансовое управление – это 90% успеха. Главное здесь – определиться с целями:

1. Увеличение дохода за фиксированный промежуток времени (как правило, за один год). Любое финансовое управление (вне зависимости от структуры) должно ставить целью увеличение прибыли. В свою очередь доход формируется с учетом двух основных аспектов: эффективности хозяйственной деятельности компании и четкой реализации стратегии развития.

Дополнительный доход предприятия способствует повышению уровня прибыли руководителей. Как следствие, появляется заинтересованность в дальнейшем развитии структуры. При этом основная задача – точный расчет прибыли с учетом расходов, понесенных в период производства и продажи той или иной продукции (услуги) компании. Данное правило носит название «принцип начисления». При его четком соблюдении можно рассчитывать на повышение уровня рентабельности продукции, а также рост эффективности использования текущих ресурсов компании.

2. Повышение цены акционерного капитала. Еще одна задача – повысить стоимость предприятия, выраженную в ценных бумагах. Те акционерные общества, акции (облигации) которых вращаются на бирже, могут оценить свою компанию по простой формуле. Рыночная цена (не номинальная стоимость акции, как думают многие, а именно рыночная) умножается на общее число акций. Итоговый результат – это стоимость чистых активов и по совместительству цена самой компании [1].

Акционерам, в свою очередь, важно не просто получать прибыль по ценным бумагам (в виде дивидендов), но и видеть рост эмитента. Инвестор прекрасно осознает, что чем лучше развивается предприятие, тем больше он сможет заработать на продаже акции в дальнейшем.

3. Гарантия платежеспособности (ликвидности). Рентабельность предприятия – это не единственная задача управления финансами. Важно контролировать и регулировать течение входящих и исходящих средств. Особое внимание уделяется таким аспектам:

- контроль сроков дебиторской задолженности;

- оценка платежеспособности компаний;

- своевременное погашение обязательств;

- контроль возможностей компании осуществлять инвестиционную деятельность;

- контроль вывода средств из оборота (если это требуется для поддержания высокого уровня обеспечения)[1].

К основным функциям управления финансами можно отнести:

- финансовое прогнозирование. У финансовых руководителей есть возможность оценить общее состояние финансовых ресурсов на предприятии, их состояние и перспективы. При этом прогнозирование – это всегда первый этап перед составлением более глобального документа – финансового плана;

- финансовый анализ. Основная задача управления – собрать необходимую информацию, оптимизировать ее и на основе полученных данных принять правильное решение. Такая функция позволяет найти выход даже из самой сложной ситуации. Основные направления финансового анализа представлены на рисунке 3[8];

Рисунок 3 - Основные направления финансового анализа представлены

- контроль состояния денежных средств и их учет выступает в качестве обратного звена в общей цепи управления. Основные задачи – предоставление информации о правилах, нормах и перспективах применения финансов, а также четкого соблюдения действующих законов;

- оперативное регулирование капитала помогает быстрее реагировать на сложные ситуации и принимать верные решения. Оперативное регулирование дает шанс менять целевую направленность и перераспределять текущие ресурсы. На уровне государства управление финансами лежит на Министерстве финансов, а на уровне предприятия – на соответствующей финансовой службе;

- планирование финансовых ресурсов подразумевает четкое определение параметров системы, источников поступления капиталы и их размеров, путей расходования средств, уровня дефицита, потенциальной прибыли и расходов[10].

Для руководителя каждого предприятия одна из первостепенных задач – организовать работу финансового сектора и назначить на свои места хороших специалистов. Как правило, управление и организация финансов компании – это задача специально созданных отделов, у руля которых находятся свои руководители. В зависимости от структуры и сферы деятельности компании задачи и зона ответственности таких руководителей может различаться. Чаще всего обязательства финансовых управляющих формируются следующим образом:

- финансовый директор несет ответственность за планирование бюджета компании и проведение его анализа, функции финансового директора представлены на рисунке 4;

Рисунок 4 - Функции финансового директора представлены

- главный бухгалтер занимается контролем и учетом капитала предприятия;

- генеральный директор берет на себя функции общего финансового управления, а также возлагает организаторские функции.

Несмотря на разделение полномочий, организация финансовой деятельности – это задача всех структур. Соответственно, и ответственность также несут все[4].

В мировой практике работают немного иные подходы. Считается, что основные финансовые «нити» должны находиться в руках финансового директора, в том числе и бухгалтерская служба. Но в России, как правило, главный бухгалтер непосредственным образом подчинен генеральному директору.

Ниже по иерархии создаются дополнительные отделы, которые способствуют эффективному управлению всей финансовой структурой. В дальнейшем подразделения могут быть подчинены либо бухгалтеру, либо напрямую финансовому руководителю. При этом компания самостоятельно может определять, по какой структуре будет производиться работа, а также каким будет уровень подчинения финансовых служб и отделов.

Чаще всего разделение обязанностей происходит таким образом:

1. Генеральный директор занимается организацией работы финансовой службы, назначает на должность (или снимает с нее) финансовых руководителей, контролирует финансовую деятельность компании, ставит задачи и цели управления финансами. Кроме этого, генеральный директор участвует в организации работы финансовых отделов, отвечает за своевременную подачу налоговой отчетности, а также правильность ее оформления.

2. Финансовый директор берет на себя задачу финансового прогнозирования и планирования, производит финансовый анализ, определяет размер дивидендов по ценным бумагам, проводит общий анализ предприятия (в сфере финансов), определяет пути получения необходимых ресурсов, производит управление акционерными (заемными) средствами, управляет ликвидностью и принимает конкретные финансовые решения для устранения текущих проблем.

Одновременно с этим финансовый директор управляет инвестициями, запасами, валютными операциями и ценными бумагами, занимается страхованием рисков, организует работу финансовых отделов компании.

3. Главный бухгалтер выполняет следующие задачи – анализирует расходы и доходы компании, ведет бухгалтерский учет и учет расходов, собирает необходимую информацию и готовит финансовые отчеты, контролирует своевременность перевода налоговых платежей, осуществляет финансовое планирование на небольшие промежутки времени[25].

Любое предприятие ведет финансовую отчетность и готовит следующие отчеты – бухгалтерский баланс, отчет об изменениях капитала, отчет о финансовых результатах, отчет о движении капитала. Кроме этого, финансовая отчетность может дополняться аудиторским заключением, а также пояснительной запиской о применяемых методах учета.

2.2 Проблемы предприятий в области управления финансами

В период деятельности коммерческой организации может возникать целый ряд сложностей в организации и управлении финансами. При этом к наиболее распространенным проблемам можно отнести:

- дефицит финансовых средств;

- ошибки в управлении денежными потоками;

- освоение управленческого учета и правил его заполнения;

- бюджетирование и финансовое планирование;

- разработка стратегии (в первую очередь финансово-экономической);

- организационная структура финансового отдела;

- управление расходами и так далее [7].

Из всех перечисленных проблем первое место, как правило, занимает дефицит капитала на валютном и расчетном счетах. На практике часть «живых» средств в общем объеме валовой прибыли компании составляет не больше 20%. Что касается большей части капитала (80%), то на него приходятся различные зачеты, бартеры и так далее. Как следствие, появлялся дефицит ликвидных средств, накапливались долги.

Следующая проблема связана с неумением управлять финансовыми потоками. Средние потери, связанные с ошибками руководителей, могут составлять до 25% от общего оборота, что зачастую выливается в крупные суммы. Основная причина – отсутствие нормального планирования в компании, а также качественного контроля имеющихся в распоряжении средств. Все это может привести к увеличению общего период возврата долга или проведению незапланированного бартерного обмена [4].

При этом проблемы финансов, связанные с неэффективным управлением, можно условно поделить на две оставляющие:

- внутренние. К ним можно отнести низкую эффективность работы сбытовых и маркетинговых служб, отсутствие инструментов для автоматизации процессов планирования и управления денежными средствами компании, ошибки в процедурах анализа и контроля движении капитала, недоработки в финансовом плане и так далее;

- внешние. Применение малоэффективных или слишком сложных расчетных схем с участием дочерних компаний и прочих посторонних структур, нестабильность на рынке и невозможность четкого прогнозирования будущего уровня спроса и объемов поступления капитала.

Часто проблемы финансов вызваны явными недостатками краткосрочных и долгосрочных планов. К таковым можно отнести:

- недоработку при составлении планов и недостаточное внимание таким разделам, как контроль движения материальных или товарно-материальных ресурсов;

- низкую степень детализации (или ее полное отсутствие) по группам товаров, а также маржинальному доходу. В этом случае руководство не имеет возможности проводить правильный анализ доходности имеющегося в распоряжении ассортимента;

- ошибки в выборе форм составления планов, которые не дают в полной мере получить информацию о динамике движения средств и определить периоды с явным дефицитом денежных средств. Как следствие, затягивается принятие решений по нейтрализации проблемы;

- отсутствие планового баланса компании;

- недостаточное внимание к ключевым показателям на начало планового периода. Все это уменьшает или сводит на «нет» эффективность финансового плана в целом[6].

С учетом вышесказанного можно выделить главную причину финансовых проблем компании - отсутствие четкого планирования, как с позиции проведенных платежей, так и в сфере поступлений денежных средств. Все, чем занимается в этом случае руководство, так это «затыканием» текущих финансовых «дыр» компании. В основе принятых решений, как правило, лежат субъективные взгляды о решении тех или иных платежей. Итог – неэффективное использование имеющегося капитала.

Решение проблем управления финансами коммерческой организации

Суть решения финансовых проблем сводится к работе в нескольких направлениях – корпоративном праве, управлении и бухгалтерскому учете. Предприниматели должны понимать, что современный бизнес очень нестабилен и к существующим условиям нужно уметь приспосабливаться.

В первую очередь внимание должно уделяться профилактике и своевременному устранению финансовых рисков. Основная задача таких мер – предупреждение и недопущение потенциальных проблем, связанных с потерей контроля над финансовыми потоками и ошибочным планированием капитала. Чтобы своевременно и правильно принимать решения, необходимо иметь под рукой всю информацию о развитии компании в прошлом и о текущей динамке движения капитала.

Один из основных рисков компании – срыв в реализации бизнес-проекта. Причин может быть несколько – завышенные цели, ошибки в расчетах, неправильно выбранная область предпринимательской деятельности и так далее. Еще одна частая проблем – низкий уровень финансирования компаний. Как следствие, предприятие не располагает необходимым для ведения деятельности капиталом. Второй причиной может быть коррупция, мошенничество и прочие негативные факторы.

Во избежание проблем, необходимо четкое соблюдение требований нормативно-правовых актов. Особенное внимание стоит уделять качеству продукции, планированию, безопасности труда и так далее. Это позволит избежать финансовых наказаний в виде штрафов или пени. Не менее важными аспектами деятельности является своевременное погашение налоговой задолженности и четкое выполнение контрактных обязательств.

При разработке стратегии деятельности компании, важно уделять внимание системе защиты от рисков, в которой стоит предусмотреть:

- создание резервного капитала;

- распределение рисков;

- определение допустимых границ рисков. Здесь должны быть рассмотрены различные ситуации – наилучшего и наихудшего сценариев;

- перенаправление рисков на другие организации, к примеру, страховые компании. Речь идет о страховании имущества, ответственности и так далее;

- формирование резервов, необходимых для решения текущих проблем компании.

Чтобы избежать финансовых проблем в бизнес-деятельности, важно руководствоваться следующими принципами:

- перед началом реализации бизнес-проекта провести исследование потенциальной прибыли в выбранной сфере деятельности. Параллельно необходимо сравнить полученные результаты от общей доходности при хранении своих средств в банке. Если прибыль от депозита выше, то необходимо выбирать другое направление. Реализация текущего бизнес-проекта является бессмысленной и просто займет личное время;

- важно проанализировать, будет ли продукт (услуга) интересны потенциальным покупателям, насколько серьезного спроса можно ожидать в будущем;

- при определении экономических результатов важно уделять внимание не только общим цифрам, но данным по деятельности в различных сферах;

- при реализации плана важно все время сопоставлять текущие результаты деятельности с теми, чтобы указаны в проекте. Если есть существенные отклонения, то причины должны быть выявлены и устранены;

- проведение полноценного финансового анализа является обязательным для любой компании в период всей деятельности. Необходимо сравнивать цифры, характеризующие деятельность компании по различным годам, сопоставлять их с текущими реалиями или же результатами других компаний. В процессе анализа должно уделяться внимание таким показателям, как рентабельность, уровень прибыли, ликвидность, задолженность, оборот и так далее;

- организация комплексного финансового планирования. Здесь важно рассчитывать планы движения финансовых потоков по всем проектам и подразделениям, планы по предприятию в целом, его расходам и доходам. Время от времени должен проводиться анализ планов и фактической их реализации, а также корректировка ошибочных решений[19].

При выполнении упомянутых рекомендаций много проще обеспечить эффективное управление финансовыми потоками компании, гарантировать полноценную деятельность все отделов и служб, исключить проблемы финансов из повестки дня и обеспечить стабильное повышение прибыли.

Наличие под рукой комплексного финансового плана позволяет руководству видеть реальную картину бизнеса, своевременно проводить анализ и вносить исправления в реализацию целей. При этом план необходимо не просто обсуждать, а обосновывать каждую его строку и назначать ответственных лиц за реализацию тех или иных задач.

Таким образом, в настоящее время проблемы управления финансами коммерческих организаций актуальны для многих предприятий. Причиной этого могло явиться не нахождение и непонимание проблем управления финансами организации. Поэтому необходимо проводить тщательный анализ финансового состояния предприятия, т.к. это позволяет вовремя выявлять недостатки управленческой политики коммерческой организации.

Заключение

Финансы предприятия – это такая система денежных отношений, в которой эти отношения неразрывно связаны с выполнением различных операций над доходами, в частности – с распределением и использованием. Финансы фирмы участвуют в обеспечении деятельности организации. Как примеры использования денежных доходов предприятия, можно назвать выплату дивидендов, арендную плату, погашение банковских обязательств.

Через функции проявляется сущность финансов организации. К функциям финансов предприятия причисляют много вариантов, например распределительная функция, воспроизводственная, контрольная, функция формирования доходов, функция планирования и т.д.

Основные принципы организации финансовых ресурсов фирмы: финансовая независимость при проведении хозяйственной деятельности; самофинансирование; большой интерес к результативности своих действий; ответственность за полученные результаты; разделение финансовых ресурсов на собственные и привлеченные; формирование финансовых резервных фондов; обязательства перед бюджетом должны погашаться в первую очередь; мониторинг за финансовой деятельностью компаний.

Основные и оборотные фонды организации являются главными составляющими финансовых ресурсов предприятия. Главной финансовой проблемой считают создание и пополнение основных и оборотных фондов фирмы. Первоначальное формирование финансовых ресурсов происходит при создании предприятия, при образовании ее уставного капитала. Главным источником при формировании финансов фирмы является его полученная прибыль, которая, формируется с помощью валового дохода.

Также, существуют второстепенные источники, такие как: доход от реализации или ликвидации имущества; кредиты и поступления целевого характера; амортизация необоротных активов; паевые и учредительные взносы; реализация эмитированных акций и облигаций; полученные дивиденды и проценты; выручка от проведения прочих финансовых операций.

Управление финансами представляет собой комплекс мероприятий, совокупность стратегий и приемов, направленных на достижение высоких финансовых результатов и повышение эффективности финансовой системы в целом.

К основным функциям управления финансами можно отнести: финансовое прогнозирование; финансовый анализ; оперативное регулирование; контроль состояния денежных средств и их учет; планирование финансовых ресурсов. Любая организация ведет финансовую отчетность и готовит следующие отчеты – бухгалтерский баланс, отчет об изменениях капитала, отчет о финансовых результатах. Также финансовая отчетность может дополняться аудиторским заключением, а также пояснительной запиской о применяемых методах учета.

В период деятельности предприятия может возникать целый ряд сложностей в организации и управлении финансами. При этом к наиболее распространенным проблемам можно отнести: неправильное бюджетирование и финансовое планирование; дефицит финансовых средств; ошибки в управлении денежными потоками; освоение управленческого учета и правил его заполнения; разработка стратегии; организационная структура финансового отдела; управление расходами и так далее.

Таким образом, с учетом вышесказанного можно выделить главную причину финансовых проблем компании –это отсутствие четкого планирования, как с позиции проведенных платежей, так и в сфере поступлений денежных средств.

Список использованной литературы

1. Балихина, Н.В. Финансы и налогообложение организаций: Учебник для магистров, обучающихся по направлениям «Финансы и кредит» и «Экономика» / Н.В. Балихина, М.Е. Косов, Т.Н. Оканова. - М.: ЮНИТИ-ДАНА, 2013. - 623 c.

2. Борисова, О.В. Корпоративные финансы: Учебник / О.В. Борисова, Н.И. Малых, Ю.И. Грищенко. - Люберцы: Юрайт, 2016. - 621 c.

3. Волков, А.Ю., Зборовская, Е. Б. Об управлении финансами предприятий и направлениях его совершенствования [Электронный ресурс] // Интернет-журнал «НАУКОВЕДЕНИЕ» Том 7, - №5 (2015). - Режим доступа:http://naukovedenie.ru/PDF/228EVN515.pdf. Дата обращения: 01.05.2017.

4. Гавирова Д. Л. Управление денежным потоком коммерческого предприятия // Молодой ученый. — 2014. — №20. — С. 255-256.

5. Гребенников, П.И. Корпоративные финансы: Учебник и практикум / П.И. Гребенников, Л.С. Тарасевич. - Люберцы: Юрайт, 2016. - 252 c.

6. Дудкина А. В. Проблемные вопросы учета финансовых вложений в коммерческой организации [Текст] // Проблемы и перспективы экономики и управления: материалы II Междунар. науч. конф. (г. Санкт-Петербург, июнь 2013 г.). — СПб.: Реноме, 2013. — С. 74-77.

7. Екимова, К.В. Финансы организаций (предприятий): Учебник / К.В. Екимова, Т.В. Шубина. - М.: НИЦ ИНФРА-М, 2013. - 375 c.

8. Зборовская Е.Б. Финансовая устойчивость компании в современных условиях // Партнерство бизнеса и образования в инновационном развитии региона. Материалы XIII Международной научно-практической конференции. 2014. С. 140-144.

9. Ионова, Ю.Г. Финансовый менеджмент / Ю.Г. Ионова. - М.: МФПУ Университет, 2015. - 288 c.

10. Исламиев, Р. Р. Управление финансами предприятия // Актуальные вопросы экономических наук. - 2013. - №30. – с 237 – 241.

11. Кандрашина, Е.А. Финансовый менеджмент: Учебник / Е.А. Кандрашина. - М.: Дашков и К, 2015. - 220 c.

12. Ковалев, В.В. Корпоративные финансы и учет: понятия, алгоритмы, показатели: Учебное пособие / В.В. Ковалев. - М.: Проспект, 2015. - 1000 c.

13. Колчина, Н.В. Финансы организаций (предприятий): Учебник для студентов вузов / Н.В. Колчина, Г.Б. Поляк, Л.М. Бурмистрова. - М.: ЮНИТИ-ДАНА, 2014. - 407 c.

14. Леонтьев, В.Е. Корпоративные финансы: Учебник / В.Е. Леонтьев, В.В. Бочаров, Н.П. Радковская. - Люберцы: Юрайт, 2016. - 331 c.

15. Лупей, Н.А. Финансы торговых организаций. и доп: Учебное пособие / Н.А. Лупей. - М.: ЮНИТИ, 2014. - 143 c.

16. Мазурина, Т.Ю. Финансы организаций (предприятий): Учебник / Т.Ю. Мазурина. - М.: НИЦ ИНФРА-М, 2013. - 462 c.

17. Никитушкина, И.В. Корпоративные финансы: Учебник / И.В. Никитушкина, С.Г. Макарова, С.С. Студников. - Люберцы: Юрайт, 2016. - 521c.

18. Рогова, Е.М. Финансовый менеджмент: Учебник / Е.М. Рогова, Е.А. Ткаченко. - Люберцы: Юрайт, 2016. - 540 c.

19. Румянцева, Е.Е. Финансовый менеджмент: Учебник и практикум для бакалавриата и магистратуры / Е.Е. Румянцева. - Люберцы: Юрайт,2016. - 360 c.

20. Станиславчик, Е.Н. Финансовый менеджмент: управление денежными потоками: Учебное пособие / Е.Н. Станиславчик. - М.: ДиС, 2015. - 272 c.

21. Тютюкина, Е.Б. Финансы организаций (предприятий): Учебник / Е.Б. Тютюкина. - М.: Дашков и К, 2014. - 544 c.

22. Финансовый учет и отчетность: учебник / Под ред. д-ра экон. наук A.M. Петрова. – М.: Вузовский учебник: ИНФРА-М, 2015. – 464 с.

23. Шарудина,З.А. Анализ денежных потоков коммерческих организаций // Инновации и качество. — 2014. — №17. — С. 6-12.

24. Шеремет, А.Д.; Сайфулин, Р.С. Финансы предприятий. Учебное пособие; М.: Инфра-М - Москва, 2014. - 343 c.

25. Этрилл, П. Финансовый менеджмент и управленческий учет для руководителей и бизнесменов / П. Этрилл. - М.: Альпина Паблишер, 2016.-648c.

- Роль международного валютного фонда в регулировании международного финансового рынка (Международные финансы)

- Нотариальные действия (Стадии нотариального производства )

- Нотариат в РФ (Тенденции развития нотариата в Российской Федерации)

- Профессиональный стресс в управленческой деятельности (ООО «АЗНХ групп» )

- Роль мотивации в поведении организации (ООО «Росгосстрах» в г.Вологда)

- Управление рисками в проектной среде (ООО «Световые Технологии»)

- Управление инновационными проектами на современном этапе

- Анализ внешней и внутренней среды организации (ПАО «Росгосстрах»)

- Налоговые отношения (Структура и классификация налоговых правоотношений)

- Роль мотивации в поведении организации (Retail&Banking)

- Налоговый контроль и проверки

- Основы программирования на языке QBasic