Перспективы развития сферы кредитования физических лиц

Содержание:

Введение

Кредитование физических и юридических лиц относится к традиционным видам предоставляемых банком услуг. С каждым годом оно получает все наибольшее развитие и распространение. Не случайно банк называется кредитным институтом. Наибольшая часть активов банков по-прежнему помещена в кредитные операции.

Актуальность кредитования физических лиц для банков сегодня очевидна. Банкиры сходятся на том, что и дальше кредитование физических лиц будет расти опережающими темпами, однако основными игроками на нем будут крупные и некоторые средние банки, имеющие широкую филиальную сеть.

Объектом исследования данной работы является кредитование физических лиц коммерческими банками. Цель курсовой работы - дать оценку состояния и развития кредитования физических лиц, также рассмотреть проблемы присущие кредитованию на современном этапе развития.

Уже давно в нашу привычную жизнь вошло такое понятие как кредитование физических лиц, или как еще говорят, кредиты частным лицам. В настоящее время, кредиты физическим лицам позволяют достичь желанной цели немедленно, когда нам это необходимо. Благодаря кредитованию любой человек может приобрести машину, бытовую технику, мебель, слетать в отпуск, отдохнуть, сделать ремонт в квартире, получить образование и даже приобрести недвижимость, не дожидаясь полного накопления необходимой для этого суммы.

Кредиты физическим лицам избавляют нас от многих проблем, связанных с томительным ожиданием покупки нужных нам вещей, товаров, недвижимости. Каждый человек с легализованной заработной платой может всегда найти приемлемый вариант кредитования для себя. Однако в последнее время банки зачастую предлагают кредитование частных лиц, позволяющее людям, даже с «серым» доходом, получить кредит. Это так называемые экспресс-кредиты, часто их называют кредит без справки о доходах, или кредит без залога.

Кредитование физических лиц – это услуга, доступная практически каждому, с любыми формами и размерами доходов. Более того, каждый человек, так или иначе, сталкивался с кредитованием. Даже если сам лично и не брал кредит, то был у кого-то поручителем, или просто задумывался о том, чтобы начать «жить в долг». Сегодня все больше людей сталкиваются с кредитованием и между банками разворачивается настоящая борьба за каждого нового клиента.

Обычно банки имеют специализацию, то есть приоритетные направления деятельности: одни работают с юридическими лицами – кредитуют бизнес, а другие ориентированы на физических лиц и делают ставку на потребительское кредитование, ипотеку или автокредитование.

Многие банки развивают розничное кредитование, которое, по оценке экспертов, является наиболее доходным и неосвоенным направлением бизнеса. Однако около половины совокупных активов приходится на ссуды юр.лицам.

Потребительское кредитование – один из самых быстроразвивающихся рынков в банковском секторе. Все больше и больше банков предлагает своим клиентам самые разные программы кредитования, как целевого (автомобильное и ипотечное кредитование, кредиты на отдых и ремонт квартиры), так и нецелевого, когда банк выдает клиенту взаймы определенную сумму денег, а клиент распоряжается ею по собственному усмотрению.

Плюс потребительского кредитования достаточно очевиден. Он выражается в кратком и емком слогане: «Не копи – купи». Действительно, при обилии банков и кредитных программ на рынке потребительского кредитования, практически каждый, кто обладает небольшим, но стабильным доходом, может позволить себе осуществить свою мечту «в кредит». Это может быть все что угодно: от загородного дома до норковой шубы. Главное – доказать банку свою платежеспособность.

1 Теоретические основы кредитования физических лиц

1.1 Сущность и роль кредитования физических лиц

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику имеют возможность получить от него дополнительные денежные средства. Кредит, предоставляемый в денежной форме, представляет собой новые платежные средства.

Для того, чтобы проанализировать теоретические основы организации кредитования физических лиц, представляется необходимым исследовать эту тему через призму анализа таких понятий, как принципы, субъекты и объекты кредитования.

Принципы кредитования отражают сущность кредита, а также требования объективных экономических законов в сфере кредитных отношений, без понимания которых невозможно разобраться в основах кредитования физических лиц. Они не остаются неизменными, а видоизменяются: старые отмирают появляются новые, сохраняется прежняя их форма при изменении сущности и т.п. Большинство экономистов к принципам кредитования относят: срочность, целевой характер, платность, обеспеченность и дифференцированный режим кредитования Заемщиков. Некоторые авторы в их числе еще называют возвратность кредита. На наш взгляд, это свойство, органически присущее кредиту как экономической категории, т.е. его существенная черта. Экономической основой данного принципа является непрерывность кругооборота средств, высвобождение их в денежной форме после его завершения. Поэтому правильнее говорить о таком принципе, как возвратность кредита в определенный срок, т.е. срочности кредита. Принцип срочности означает, что кредит выдается на четко указанный срок. Этот срок оговаривается в кредитном договоре. Существует несколько способов указания срока погашения кредита физическими лицами, а именно:

возврат всей суммы основного долга и процентов по нему по фиксированной ставке в четко установленные периоды времени;

- возврат суммы основного долга в четко определенные промежутки времени, для каждого из которых установлена своя процентная ставка, т.е. это кредит с плавающей процентной ставкой (ролловерный);

- возврат в четко установленные периоды времени только суммы процентов по кредиту и возврат по истечении срока действия кредитного договора всей суммы основного долга по кредиту;

- указывается не время возврата кредита и процентов по нему, а только условия их возврата. Например, возврат кредита по первому требованию кредитора (онкольный кредит), порядок погашения кредита (овердрафт, контокоррентный кредит). Срочность кредита означает его возврат.

Принцип целевого характера кредита предполагает выдачу ссуд на строго определенные цели, которые так же, как и объекты, могут широко варьироваться. Каждый потенциальный Заемщик, испрашивая кредит, обязательно указывает конкретную цель. Банк, выдав кредит, призван проверять целевое его использование, в случаях же нарушения условий кредитного договора должен применять санкции.

Принцип возвратности кредита заключается в том, что по окончании срока кредитного договора заемные деньги должны быть возвращены кредитору в полной сумме (основной долг) и с процентами. В случае невозврата кредита в срок Заемщику начисляются пени (т.е. штрафные санкции), размер которых устанавливается в кредитном договоре.

Важнейшим элементом механизма кредитования выступают объекты и субъекты кредитования.

Под объектами понимается потребность в средствах, вытекающая из кругооборота средств и обусловленная нормальными условиями воспроизводства. В связи с этим кредиты не могут предоставляться на покрытие убытков или для оправдания бесхозяйственности. Объектами кредитования могут выступать материальные ценности, затраты, а также их совокупность.

Объект кредитования - это вещь, под которую выдается кредит и ради которой заключается кредитная сделка. Кредиты выдаются под разные элементы материальных запасов. В промышленности банки кредитуют сырье, основные и вспомогательные материалы, незавершенное производство, готовую продукцию и др., в торговле - товары, находящиеся в товарообороте.

Объект банковского кредитования может быть частным (то, подо что выдается кредит, обособляется, отделяется от объекта других кредитов) или совокупным (кредит выдается под множество объектов, не обособленных друг от друга). Кредит не обязательно выдается на формирование материального объекта – объектом может выступать его потребность в дополнительных ресурсах.

Субъектами кредитования являются юридические либо физические лица, дееспособные и имеющие материальные или иные гарантии совершать экономические, в том числе кредитные, сделки.

Заемщиком может выступить любой субъект собственности, внушающий банку доверие, обладающий определенными материальными и правовыми гарантиями, желающий платить процент за кредит и возвращать его кредитному учреждению.

Субъекты получения кредитов могут быть разного уровня - от частного лица, предприятия до государства.

Принципы, субъекты и объекты кредитования связаны между собой и выступают важной составной частью теоретических основ организации кредитования физических лиц.

1.2 Нормативно-правовое регулирование, задачи и принципы бухгалтерского учета кредитных операций банка с физическими лицами

Процесс кредитования, по мнению специалистов банковского дела, представляет собой передачу денег или материальных ценностей одной стороной (заимодавцем или кредитором) другой стороне (заемщику) на условиях возвратности, платности и срочности. Кредит является договором займа по поводу предоставления денежных средств или товарно-материальных ценностей на определенных условиях (плата процентов, срок возврата) с целью обеспечения хозяйственной деятельности, удовлетворения потребностей в предоставляемых вещах и т.п.

Потребительский кредит, является одной из форм кредита и служит средством удовлетворения различных потребительских нужд населения. В определенной степени он содействует выравниванию потребления групп населения с различным уровнем доходов.

Потребительский кредит представляет собой продажу торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставление банками ссуд на покупку потребительских товаров, а также на оплату различного рода расходов личного характера.

В России потребительским кредитом называют – любые виды ссуд, предоставляемые населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и др..

В отличие от других кредитов объектом потребительского кредита могут быть и товары, и деньги. Субъектами кредита, с одной стороны, выступают кредиторы – коммерческие банки, специальные учреждения потребительского кредита, магазины и другие учреждения, имеющие право на осуществление кредитной деятельности, а с другой стороны – заемщики-люди.

Кредитная организация должна осуществлять кредитование населения при соблюдении важнейших принципов, т.е. главных правил, которые позволяют обеспечивать возвратное движение средств, а именно: принципы срочности, возвратности, обеспеченности, платности и дифференцированное. Применение всех принципов кредитования позволяет соблюсти интересы обоих субъектов кредитной сделки: банка и заемщика.

Рассмотрим значение вышеуказанных принципов кредитования:

Принцип срочности означает, что кредит должен быть, не только возвращен, а возвращен в строго определенный срок, то есть срок кредитования является предельным временем нахождения заемных средств у заемщика.

Принцип возвратности заключается в том, что по окончании срока кредитного договора заемные деньги должны быть возвращены кредитору в полной сумме (основной долг) плюс проценты. При этом подразумевается не только возврат кредита в конечный срок, но и промежуточные платежи.

Принцип обеспеченности предполагает наличие у заемщика юридически оформленных обязательств, гарантирующих своевременный возврат кредита: залогового обязательства, договора-гарантии, договора-поручительства

Принцип платности означает, что каждый заемщик должен внести банку определенную плату за временное пользование денежными средствами. Реализация этого принципа осуществляется через механизм банковского процента. Банку платность кредита обеспечивает покрытие его затрат, связанных с уплатой процентов за привлеченные средства, затрат по содержанию своего аппарата, а также обеспечивает получение прибыли для увеличения ресурсных фондов кредитования.

Дифференцированность кредитования означает, что коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита. Кредит должен предоставляться только тем заемщикам, которые в состоянии его своевременно вернуть. Поэтому дифференциация кредитования должна осуществляться на основе показателей кредитоспособности, под которой понимается финансовое состояние заемщика, дающее уверенность в его способности и готовности возвратить кредит в обусловленные договором сроки.

Правовое регулирование отношений, возникающих между кредитором и заемщиком в связи с предоставлением последнему потребительского кредита, осуществляется в соответствии с параграфом 2 главы 42 части второй Гражданского кодекса Российской Федерации (далее – ГК РФ) и иными нормативными актами.

Согласно ст. 819 ГК РФ, основанием для возникновения таких отношений и одновременно основанием для предоставления кредита и его последующего использования служит кредитный договор, содержание и форма которого должны отвечать определенным требованиям.

С правовой точки зрения принципиально важно включение в содержание кредитного договора сведений о предмете договора, сторонах договора и их взаимных обязанностях. Предметом кредитного договора выступает собственно потребительский кредит, а сторонами кредитного договора – банк (иная кредитная организация) и физическое лицо (гражданин). Основу содержания кредитного договора образуют положения, устанавливающие взаимные обязанности сторон. В соответствии с договором кредитор обязуется предоставить заемщику денежные средства в размере и на условиях, определенных договором, а заемщик, со своей стороны, обязуется к конкретному сроку полностью возвратить кредитору предоставленные последним денежные средства и, кроме того, уплатить проценты за пользование кредитом.

Согласно ст. 820 ГК РФ, кредитный договор должен быть совершен в письменной форме, при этом не имеет значения размер кредита. Кредитный договор составляется в двух экземплярах и в общем случае (если договором не предусмотрено иное) вступает в силу со дня подписания его обеими сторонами.

Стоит обратить внимание на то, что клиенту кредитной организации предоставляется возможность отказа от предоставления (получения) потребительского кредита. Согласно ст. 821 ГК РФ, такое право предоставлено кредитору в случае выявления обстоятельств, очевидно свидетельствующих о том, что предоставляемый заемщику кредит не будет возвращен (погашен) в срок, а также в случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита (например, предназначенного для приобретения автомобиля, получения платных услуг в области медицины и т. п.).

Со своей стороны, заемщик также вправе отказаться от получения потребительского кредита (полностью или частично), но только после уведомления об этом кредитора, совершенного до установленного договором срока его предоставления.

По субъектам кредитной сделки различают: банковские потребительские кредиты; кредиты, предоставляемые населению торговыми организациями; потребительские кредиты кредитно-финансовых учреждений небанковского типа (ломбарды, пункты проката, кассы взаимопомощи, кредитные кооперативы, строительные общества, пенсионные фонды); личные или частные потребительские кредиты, предоставляемые частными лицами; потребительские кредиты, предоставляемые заемщикам непосредственно на предприятиях и в организациях, в которых они работают.

По обеспечению различают кредиты необеспеченные (бланковые) и обеспеченные (залогом, гарантиями, поручительствами, страхованием).

По срокам кредитования потребительские кредиты подразделяются на кредиты:

- краткосрочные (сроком от 1 дня до 1 года);

- среднесрочные (сроком от 1 года до 3-5 лет);

- долгосрочные (сроком свыше 3-5 лет).

В настоящее время в России в связи с общей экономической нестабильностью деление потребительских кредитов по срокам носит условный характер. Банки обычно делят их на краткосрочные (до 1 года) и долгосрочные (свыше 1 года).

В зависимости от порядка предоставления потребительские кредиты делят на кредиты: выданные наличными деньгами, безналичным путем.

По способу предоставления средств кредиты делятся на: кредиты разовые и кредиты, предоставляемые путем открытия кредитной линии. Открытие кредитной линии может производиться с использованием кредитных карт.

По методу погашения различают: кредиты, погашаемые единовременно; кредиты с рассрочкой платежа (ежемесячно, ежеквартально и т.д.).

Кредит, погашаемый единовременно отличается тем, что погашение производится одним платежом.

Кредит с рассрочкой платежа предполагает периодическое погашение суммы основного долга и процентов, а кредит без рассрочки платежа - это кредит с единовременным погашением суммы основного долга и процентов, т.е. одним платежом по основному долгу и процентам по кредиту. Кредит с рассрочкой платежа в большинстве случаев заемщик получает для покупки товаров или покрытия других расходов и обязуется погашать его ежемесячно равными долями. Кредиты, предоставляемые по кредитным картам, и овердрафт по текущим счетам формально можно отнести к кредитам с рассрочкой платежа, так как по ним также осуществляются периодические (в основном ежемесячные) платежи, но они имеют ряд особенностей, поэтому выделяются в отдельную группу потребительских кредитов. Большинство кредитов с рассрочкой платежа являются обеспеченными.

Примером кредита без рассрочки платежа может служить так называемый бриджинг-кредит, который выдается для покупки нового дома частным лицом в сумме разницы стоимости нового и старого дома.

В России наблюдается не только рост объемов выдаваемых кредитов, но и расширение их видов. Рассмотрим наиболее популярные виды потребительского кредитования.

Наиболее выдаваемый вид потребительского кредита, который предоставляется банками физическим лицам – это кредит на неотложные нужды. Потребительский кредит на неотложные нужды является многоцелевым, что помимо сказанного освобождает заемщика и от необходимости документально подтверждать, каким именно образом был израсходован предоставленный банком кредит. Более того, такой кредит может быть предоставлен (в пределах установленного банком размера, рассчитываемого на основе оценки платежеспособности заемщика) практически любому дееспособному гражданину.

Другой весьма популярный у заемщиков вид потребительского кредита – это единовременный кредит. Как правило, единовременный кредит предоставляется гражданам на срок до двух лет, преимущественно в рублях. Особенностью рассматриваемого вида кредита является то, что он предоставляется и погашается единовременно, а не частями. При этом проценты по кредиту уплачиваются ежемесячно.

Следующий вид потребительского кредита – это возобновляемый. Особенностью рассматриваемого вида кредита является то, что он предоставляется на определенный срок, но строго в пределах периода действия так называемой кредитной линии. Подобный способ кредитования весьма удобен для обеспечения разовых покупок, срок совершения которых заемщиком по тем или иным причинам не определен, но вместе с тем заемщику требуется гарантия того, что в случае необходимости кредит будет предоставлен ему безотлагательно.

Другой особенностью является заключение между банком и заемщиком общего (предварительного) соглашения об открытии кредитной линии и в дополнение к нему одного или нескольких кредитных договоров. Подписание соглашения и договора может быть осуществлено одновременно или по отдельности.

В отличие от рассмотренных ранее пенсионный кредит, будучи многоцелевым, предоставляется только гражданам, достигнувшим пенсионного возраста, но продолжающим при этом работать. Рассматриваемый вид кредита предоставляется на сравнительно небольшой срок (до трех лет).

Предоставление пенсионного кредита производится единовременно или частями, в наличной или безналичной форме. При выдаче кредита с заемщика обычно взимается единовременная фиксированная плата.

Необходимо отметить, что в некоторых случаях банки могут ограничивать предельный срок погашения кредита датой достижения заемщиком определенного возраста (например, возраста 70 лет).

Кредит для молодой семьи предоставляться тем, кто еще очень далек от пенсии, однако также испытывает потребность в кредитных средствах.

Потенциальные заемщики должны соответствовать формальным требованиям банка, предоставляющего рассматриваемый вид кредита, – например, состоять в зарегистрированном браке и пребывать в возрасте не старше 28-30 лет. В случае заключения кредитного договора молодые супруги будут представлять одну из его сторон в качестве созаемщиков.

Существует такой вид потребительского кредитования как доверительный кредит или кредит для добросовестных заемщиков. Он предоставляется гражданам, ранее обращавшимся к тому или иному банку за получением потребительского кредита и добросовестно выполнившим свои обязательства по его погашению.

Рассмотрим следующий распространенный вид потребительского кредита – на недвижимость. Принципиальное отличие данного вида потребительского кредита от ипотечного заключается в том, что первый не требует от заемщика передачи в залог кредитуемой квартиры или дома. В большинстве случаев кредит на недвижимость – это хорошая альтернатива для потенциальных заемщиков, не желающих в связи с намерением приобрести жилое помещение по тем или иным причинам заключать с банком договор ипотечного кредитования.

Особого рассмотрения заслуживает порядок определения максимального размера кредита на недвижимость. В соответствии с существующей практикой максимальный размер такого кредита (с учетом платежеспособности потенциального заемщика) не может превышать 70-90% общей стоимости кредитуемого жилого помещения. Таким образом, потенциальный заемщик должен быть в любом случае готов к оплате стартового взноса за квартиру или жилой дом в размере от 10 до 30% его общей стоимости и, кроме того, к документальному подтверждению факта оплаты перед банком. Невыполнение этого условия сделает предоставление кредита невозможным.

Еще одной особенностью является более продолжительный (по сравнению с другими видами кредитов) срок предоставления кредита на недвижимость. В настоящее время он может колебаться от 15 до 27 лет, что, конечно же, связано и с размером суммы предоставляемых кредитных средств. Кредит на недвижимость предоставляется в любой валюте, но только единовременно и в безналичной форме. Как правило, после зачисления на текущий счет заемщика кредитных средств (в соответствии с поручением последнего) последние перечисляются на счет организации или физического лица – продавца жилого помещения.

Для приобретения в кредит потребительских товаров потенциальным заемщикам имеет смысл воспользоваться таким видом потребительского кредитования как кредит на приобретение потребительских товаров с отсрочкой платежа или товарный кредит.

Характерной особенностью товарного кредита является то, что его максимальный размер определяется не только с учетом платежеспособности потенциального заемщика, но и, исходя из срока, на который планируется предоставить ему кредитные средства. При этом предельный срок предоставления товарного кредита обычно не превышает 5-7 лет.

Товарный кредит предоставляется практически любому дееспособному гражданину без обеспечения или с обеспечением обязательств заемщика по погашению кредита. Выдача кредитных средств производится безналично в любой валюте путем зачисления на текущий счет или кредитную карту заемщика.

Потребительский кредит может быть предоставлен также заемщикам, желающим воспользоваться платными услугами – например, в области образования, туризма, медицины, ремонтно-эксплуатационного обслуживания жилых помещений и т.п. – с отсрочкой платежа. Подобный вид кредита так и называется – кредит на платные услуги с отсрочкой платежа, причем спектр таких услуг с каждым годом все более расширяется.

Как и в случае с товарным кредитом, кредитный договор на предоставление кредита на платные услуги также заключается гражданами при посредничестве организации, реализующей те или иные потребительские услуги и, в свою очередь, предварительно заключившей соответствующий договор с банком. В случае предоставления кредита на платные услуги заемщику предстоит по требованию банка подтвердить, что кредитные средства были использованы им в соответствии с назначением кредита.

Необходимо обратить внимание на то, что в некоторых случаях кредитный договор может заключаться не только с заемщиком, но и с созаемщиками. В качестве последних могут, к примеру, выступать родители несовершеннолетнего обучаемого при заключении договора на кредитование платных образовательных услуг.

Предельный срок предоставления кредита обычно не превышает 10 лет. Фактический срок предоставления кредита определяется исходя из продолжительности обучения.

Максимальный размер кредита определяется с учетом платежеспособности потенциального заемщика, но при этом, как правило, не может превышать 90% общей стоимости кредитуемой услуги. Таким образом, потенциальный заемщик должен быть в любом случае готов к оплате стартового взноса за платную услугу в размере от 10% его общей стоимости и, кроме того, к документальному подтверждению факта оплаты перед банком.

Кредит на платные услуги предоставляется без обеспечения или с обеспечением обязательств заемщика по погашению кредита. Выдача кредитных средств, как правило, производится безналично в любой валюте путем зачисления на текущий счет или кредитную карту заемщика – единовременно или частями.

Рассмотрим ещё один вариант потребительского кредита – кредит под залог материальных ценностей или ломбардный кредит. Особенностью данного вида кредита является то, что решение о его предоставлении принимается банком без учета платежеспособности потенциального заемщика, поскольку фактически платежеспособность заемщика подтверждают представленные им банку документы, свидетельствующие о принадлежности ему передаваемых в залог материальных ценностей: мерных слитков драгоценных металлов, акций (облигаций), драгоценных ювелирных изделий.

Процентная ставка по данному виду кредита обычно устанавливается на несколько более низком уровне по сравнению с ранее рассмотренными видами кредитов. Срок принятия решения о предоставлении кредита меньше обыкновенного (несколько дней). Как правило, кредитные средства предоставляются заемщику на срок не более 12 месяцев. Выдача кредитных средств производится безналично в любой валюте путем зачисления на текущий счет или кредитную карту заемщика.

Максимальный размер кредита определяется в зависимости от стоимости передаваемых в залог материальных ценностей и на практике не превышает 70-90% их оценочной стоимости.

Рассмотрим следующий вид потребительского кредитования – автокредитование. При отсутствии или недостаточном количестве собственных средств автокредитование является возможностью приобретения собственного автомобиля (как нового, так и с пробегом, но не старше девяти лет).

Автокредит – это кредит, предоставляемый гражданам на приобретение авто- и мототехники, а также вспомогательного оборудования к ней. Чаще всего, на автокредит все же приобретают именно легковые автомобили, но по согласованию с кредитором предоставленные средства, в принципе, можно использовать на покупку мотоцикла, маунтин-байка или трейлера (домика-прицепа).

Автокредитование имеет некоторые отличия от рассмотренных ранее потребительских кредитов:

- автокредит вне зависимости от того, какое именно «средство передвижения» приобретается, является исключительно целевым;

- размер предоставляемых средств, который (в общем случае) больше, нежели размер обыкновенного потребительского кредита;

- автокредит практически всегда предоставляется под соответствующее обеспечение обязательств заемщика по погашению, чаще всего под залог кредитуемого автомобиля;

- специфическое страховое сопровождение автокредита, одновременно с кредитным договором заемщик заключает страховое соглашение.

- автокредит предоставляется только при участии посреднической торговой организации – автосалона (автомагазина), заключившего договор о сотрудничестве с соответствующим банком.

Максимальный срок автокредитования составляет не более пяти-семи лет. Значение процентной ставки по автокредиту постепенно возрастает в зависимости от срока его предоставления.

Автокредит предоставляется заемщику единовременно или частями, в наличной или безналичной форме. По просьбе заемщика, зафиксированной в договоре, предоставление кредитных средств может быть отложено на срок до года, т.е. до момента фактического приобретения автомобиля, подтвержденного документально.

Рассмотрим ещё один довольно распространенный вид потребительского кредитования – ипотечный жилищный кредит. Ипотека – это залог недвижимого имущества, которое служит обеспечением надлежащего исполнения заемщиком обязательств по кредитному договору. Ипотекой обеспечивается выплата всех сумм, причитающихся банку-кредитору. Этот кредит, предоставленный физическому лицу банком на срок от трех лет под залог кредитуемого жилого помещения, которое в данном случае выступает в качестве обеспечения обязательства заемщика по погашению кредита. Ипотечное кредитование регламентируется федеральным законом от 16 июля 1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» (в редакции от 13.05.2008).

Ипотечное кредитование с целью приобретения жилья приобретает все большую популярность. В последние годы рост инфляции гораздо выше предполагаемого аналитиками уровня. Помимо инфляции происходит естественный рост цен на жилье. В таких условиях взять кредит и приобрести жилье сейчас выгоднее, чем копить деньги на приобретение его в неопределенном будущем.

Помимо того, среди преимуществ ипотечного кредитования (жилье в рассрочку) можно отметить:

1) возможность в кратчайшие сроки вселиться в собственное новое жилье, в том числе в квартиру в новостройке;

2) долгосрочный кредит с фиксированной суммой выплат;

3) возможность прописки в приобретенной по ипотечному кредиту квартире;

4) выгодное капиталовложение средств (при нынешних тенденциях рынка цены на недвижимость растут в среднем на 14,5-30% в год).

Характерными особенностями ипотечного жилищного кредита являются:

- более продолжительный (в общем случае) период кредитования (на практике – до 25-30 лет);

- более значительный (в среднем) размер кредитных средств, что обусловлено стоимостью кредитуемого товара – жилого помещения;

- предоставление кредитных средств под залог кредитуемого жилого помещения либо иное соответствующее обеспечение.

1.3. Понятие кредитоспособности заемщика

Анализ кредитоспособности заемщика важен на всех стадиях процесса кредитных взаимоотношений между кредитором и заемщиком и сопровождается детальным исследованием количественных и качественных характеристик заемщика с точки зрения их влияния на класс кредитоспособности, качество обеспечения по кредиту и степень кредитного риска. Также для анализа кредитоспособности заемщика используются данные бюро кредитных историй. Анализ кредитоспособности проводится на основе представленной заемщиком заявки на выдачу кредита

Кредитоспособность (платежеспособность) заемщика – это его комплексная финансовая характеристика, представленная финансовыми и нефинансовыми показателями, позволяющая оценить его возможность в будущем полностью и в срок, предусмотренный в кредитном договоре, рассчитаться по своим долговым обязательствам перед кредитором, а также определяющая степень риска банка при кредитовании конкретного заемщика.

Кредитоспособность заемщика зависит от многих факторов, каждый из которых должен быть оценен и изучен. Значимой и весьма сложной для аналитика проблемой является определение изменения всех факторов, причин и обстоятельств, влияющих на кредитоспособность в перспективе. Поэтому цель анализа кредитоспособности заемщика состоит в комплексном изучении его деятельности для обоснованной оценки возможности вернуть предоставленные ему ресурсы и предполагает решение следующих задач:

- обоснование оптимальной величины предоставляемых кредитором финансовых ресурсов и способов их погашения;

- определение эффективности использования заемщиком кредитных ресурсов;

- осуществление текущей оценки финансового состояния заемщика и прогнозирование ее изменения после предоставления кредитных ресурсов;

- проведение текущего контроля (мониторинга) со стороны кредитора за соблюдением заемщиком требований в отношении показателей его финансового состояния;

- анализ целесообразности и результативности принимаемых менеджментом решений по достижению и поддержанию на приемлемом уровне кредитоспособности организации-заемщика;

- выявление факторов кредитного риска и оценка их влияния на принятие решений о выдаче кредита заемщику;

- анализ достаточности и надежности предоставленного заемщиком обеспечения.

После проведения комплексного анализа кредитоспособности заемщика принимается решение о предоставлении кредита.

Кредитная организация вправе отказать в выдаче кредита в следующих случаях:

- если при проведении проверки выявлены факты предоставления поддельных документов или недостоверных сведений;

- если платежеспособность заемщика или представленное обеспечение возврата кредита не удовлетворяет установленным требованиям.

Кредитоспособность заемщика, как и обеспечение кредита, является одним из важнейших факторов возвратности кредита.

Глава 2: Анализ кредитов физических лиц на примере ПАО «СБЕРБАНК»

2.1 Краткая характеристика банка ПАО «Сбербанк»

На сегодняшний день Сбербанк России является крупнейшим банком Российской Федерации, Центральной и Восточной Европы, занимает лидирующие позиции в основных сегментах финансового рынка России и входит в двадцатку крупнейших по капитализации банков мира занял 17 место в рейтинге самых дорогих банковских брендов в мире, опубликованном консалтинговой компанией BrandFinance, стоимость бренда которого оценена почти в 11млрд.долларов. (см. Приложение 1 «Крупнейшие Российские банковские бренды»)

Сберегательный банк России является коммерческим банком и осуществляет банковские операции с целью получения прибыли. Сбербанк привлекает денежные средства во вклады, ведет расчетно-кассовое обслуживание клиентов, осуществляет операции с валютой и ценными бумагами, обеспечивает сохранность денежных средств.

Сбербанк России является современным и универсальным банком с большой долей участия частного капитала, в том числе иностранных инвесторов. Структура акционерного капитала Сбербанка России свидетельствует о его высокой инвестиционной привлекательности, так как контрольный пакет акций принадлежит Центральному банку России, а также акционерами Сбербанка являются более 273 тысяч юридических и физических лиц.

Полное фирменное наименование:

Публичное акционерное общество "Сбербанк России"

Адрес из устава:

117997, г. Москва, ул. Вавилова, д.19

Уставный капитал:

67 760 844 000,00 руб., дата изменения величины уставного капитала: 24.04.2007

2.2 Процесс кредитования физических лиц и перспективы развития в ПАО «Сбербанк»

Привлекая свободные средства граждан во вклады, при которых возникают отношения банк - должник, а клиент - кредитор, банк в тоже время развивает различные виды кредитования физических лиц, т.е. банк и клиент в этом случае меняются местами. Те и другие операции относятся к кредитным операциям. В первом случае это пассивные операции, во втором - активные.

Сбербанк России является одним из крупнейших участников рынка кредитов физических лиц, предлагая наиболее разнообразный перечень кредитных продуктов, постоянно расширяя и совершенствуя его.

Ниже представлены виды выдаваемых Сбербанком кредитов населению.

Кредит на неотложные нужды предоставляется гражданам Российской Федерации в возрасте от 18 до 70 лет, имеющим постоянный источник дохода на потребительские цели. В рублях кредит предоставляется на срок до 5 лет под ставку 19% годовых. В долларах США и евро - под ставку 17,5% годовых независимо от срока кредитования. Сумма кредита зависит от платежеспособности клиента.

Пенсионный кредит предоставляется работающему пенсионеру, достигшему пенсионного возраста. Кредит предоставляется на срок до 2-х лет под ставку - 18% годовых в рублях. Сумма кредита зависит от платежеспособности заемщика.

Единовременный кредит выдается на любые потребительские цели на срок до 1,5 лет под 16% годовых. Проценты выплачиваются ежемесячно, а погашение основного долга осуществляется единовременно в конце срока пользования кредитом. При досрочном погашении кредита или его части в течение первых 6 месяцев с даты выдачи кредита с заемщика взимается плата за досрочное погашение в размере, установленном кредитным договором.

Возобновляемый кредит предоставляется на основании кредитного договора, заключаемого в рамках генерального соглашения об открытии кредитной линии. Кредитный договор заключается сроком на 1 год, Генеральное соглашение - на 3 года и 1 месяц. Кредит предоставляется в рублях под 17% годовых. Погашение основного долга осуществляется единовременно в конце срока пользования кредитом, но возможно досрочное погашение кредита без ограничений и дополнительной платы.

Кредит на приобретение объектов недвижимости предоставляется на приобретение, строительство и реконструкцию объектов недвижимости, на срок - до 15 лет под 11,5% годовых в рублях, 12% годовых в валюте. Сумма кредита не может превышать 70% стоимости объекта недвижимости и зависит от платежеспособности клиента. Обязательным условием является предоставление заемщиком документов, свидетельствующих об оплате не менее 30 % от стоимости объекта недвижимости.

Ипотечный кредит предоставляется на приобретение, строительство жилья в рамках Договора о сотрудничестве, заключенного между банком и застройщиком. Кредит выдается на срок до 15 лет под 12% годовых в рублях и 12,25% годовых в долларах США и евро. Сумма кредита не может превышать 90% стоимости объекта недвижимости и зависит от платежеспособности заемщика. Обязательным условием является предоставление заемщиком документов, свидетельствующих об оплате не менее 10% от стоимости жилья.

Кредит "Молодая семья" предоставляется молодым семьям на приобретение, строительство объектов недвижимости при условии, что хотя бы один из супругов не достиг 30-ти летнего возраста. Срок кредитования - 15 лет под 18% годовых в рублях, 11% годовых в долларах США. Максимальная сумма кредита зависит от общего дохода семьи, также во внимание может быть принят доход родителей и не может превышать:

- 90% стоимости объекта недвижимости для молодой семьи с детьми,

- 70% стоимости объекта недвижимости для молодой семьи без детей.

Образовательный кредит сроком пользования до 11 лет предназначен для оплаты обучения на дневном отделении средних специальных и высших учебных заведений, зарегистрированных на территории РФ. Кредит предоставляется учащемуся и его представителю. Сумму кредитования определяет банк, принимая во внимание платежеспособность законного представителя учащегося и предлагаемое обеспечение кредита, однако максимальный размер кредита не должен превышать 70 % стоимости обучения.

Общий срок кредитования может быть пролонгирован в случае, если учащийся берет академический отпуск или его призывают на военную службу. На весь период обучения банк предоставляет льготу по погашению кредита - отсрочку по возврату основного долга, т.е. ежемесячно клиент выплачивает только проценты за кредит. В процессе оформления кредита банк самостоятельно проверяет наличие всех необходимых лицензий и аккредитаций у выбранного клиентом учебного заведения. Процентная ставка - 19% годовых.

Экспресс-кредит под залог ценных бумаг предоставляется на потребительские цели под заклад ценных бумаг Сбербанка на срок до 6-ти месяцев. Процентная ставка в рублях - 15% годовых. Размер кредита зависит только от оценочной стоимости ценных бумаг, передаваемых в заклад. Основной долг и проценты за пользование кредитом погашаются единовременно, в определенный кредитным договором срок.

Автокредит выдается на приобретение транспортного средства на основании договора о сотрудничестве, заключаемого между банком и фирмой. Предоставляется на срок не более 5 лет под 11% годовых в рублях, 11,5% годовых в валюте. Максимальная сумма кредита определяется на основе доходов заемщика, но не более 85% цены транспортного средства. Обеспечение по кредиту - залог приобретаемого транспортного средства и поручительство супруга заемщика без учета его платежеспособности.

Товарный кредит предоставляется на потребительские цели в рублях и в валюте под залог приобретаемой дорогостоящей техники, мебели и т.п. в сети фирмы, осуществляющей их розничную реализацию и заключившей с банком договор о сотрудничестве на срок до 5 лет. Процентная ставка:

- срок до 1,5 лет: 20% - в рублях; 12,5% - в валюте,

- срок до 3-х лет: 18% - в рублях; 11% - в валюте,

- срок до 5 лет: 18,5% - в рублях; 11,5% - в валюте.

Сумма кредита определяется, исходя из платежеспособности заемщика, но не может превышать по кредитам до 1,5 тыс. долл. включительно - 90%, по кредитам свыше 1,5 тыс. долл. полной стоимости приобретаемых товаров.

Кредиты под залог мерных слитков драгоценных металлов предоставляется на потребительские цели на срок до 6 месяцев под 17 % годовых в рублях. Сумма кредита - не более 80% от оценочной стоимости мерных слитков и не зависит от платежеспособности клиента. Основной долг и проценты за пользование кредитом погашаются единовременно, в определенный кредитным договором срок.

Корпоративный кредит. Кредит предоставляется на потребительские цели физическим лицам из числа работников предприятий и организаций - клиентов Сбербанка России при условии заключения между банком и организацией договора о сотрудничестве. Срок кредитования - до 5 лет. Процентная ставка:

- до 1 года: 15% в рублях, 10% в валюте;

- до 3-х лет: 16% в рублях, 11% в валюте;

- до 5-ти лет: 18% в рублях, 11,5% в валюте.

Сумма кредита не может превышать 40 тыс. долларов США или рублевого эквивалента этой суммы. Погашение кредита осуществляется единовременно в конце срока действия кредитного договора или по графику платежей. Сумма кредита не зависит от платежеспособности клиента.

Народный телефон. Кредит предоставляется на оплату услуг по установке телефона и подключению к абонентской сети, а также на приобретение и подключение мобильного телефона. Срок кредита - до 5 лет под 19% годовых в рублях. Сумма кредита не должна превышать сумму, указанную в договоре об оказании услуг телефонной связи и зависит от платежеспособности клиента.

Доверительный кредит предоставляется физическим лицам при наличии положительной кредитной истории в Сбербанке России продолжительностью 6 месяцев, на рассматриваемом отрезке времени 4 года. Выдается без оформления обеспечения на срок до 6 месяцев под 19% годовых в рублях и зависит от платежеспособности заемщика.

Виды ссуд - это инструментарий кредитной политики банка в области кредитования физических лиц. Чем он разнообразнее, тем полнее могут быть удовлетворены индивидуальные потребности клиентов. Это тактика банка, в которую входит также правила осуществления кредитных сделок и порядок организации кредитного процесса.

В понятие кредитной политики также входит стратегия в области кредитных операций, т.е. это приоритеты, принципы и содержательные цели банка на кредитном рынке.

Кредитная политика создает необходимые общие предпосылки эффективной работы персонала кредитного подразделения банка. Считается, что риски банка повышаются, если он не имеет своей кредитной политики, либо он не довел ее до исполнителей, либо банк имеет противоречивую или некорректную политику.

2.3 Основные этапы процесса кредитования физических лиц в банке

Одним из наиважнейших направлений деятельности банка Сбербанка России является процесс кредитования.

Процесс кредитования является сложной процедурой, состоящей из нескольких взаимодополняемых стадий, пренебрежение каждой из которых чревато серьезными ошибками и просчетами.

Первая стадия кредитного процесса заключается в оценке экономической и демографической ситуации в данном регионе, анализе конкурентной среды проверки готовности банка к работе с различными видами кредитования, принятии ряда внутрибанковских нормативных документов.

Исходя из проведенных исследований руководство банка принимает меморандум кредитной политики на конкретный период, в котором излагаются:

1) Основные направления кредитной работы банка на предстоящий период, конкретные показатели кредитной деятельности (нормативы и лимиты), обеспечивающие необходимый уровень рентабельности и защищенности от кредитных рисков.

2) Положение о порядке выдачи кредитов, где отражается:

а) организация кредитного процесса;

б) перечень требуемых документов от заемщика и стандарты подготовки проектов кредитных договоров;

в) правила проведения оценки обеспечения.

Только после принятия этих документов, регламентирующих кредитный процесс, можно говорить о внутренней готовности банка к работе к второй основной стадии кредитования предоставление кредита, которая включает в себя несколько этапов.

При обращении клиента в банк за получением кредита кредитный работник выясняет цель, на которую испрашивается кредит, разъясняет условия и порядок предоставления кредита, знакомит с перечнем документов, необходимых для получения кредита:

- заявление - анкета;

- заверенные кредитным работником копии паспортов заемщика, его поручителя или залогодателя;

- документы, подтверждающие величину доходов и размер производимых удержаний заемщика и его поручителя;

- документы по предоставляемому залогу (при необходимости).

Кредитный работник производит проверку представленных заемщиком и поручителем документов и сведений, указанных в заявлении-анкете, рассчитывает платежеспособность заемщика и поручителя.

После непосредственной проверки кредитным работником представленный заемщиком пакет документов направляется в юридическое подразделение и подразделение безопасности банка.

Юридическая служба анализирует представленные документы с точки зрения правильности оформления и соответствия действующему законодательству. Служба безопасности проводит проверку паспортных данных, места жительства, места работы заемщика и сведений, указанных в анкете.

По результатам проверки и анализа документов юридическое подразделение и подразделение безопасности банка составляют письменные заключения, которые передаются в кредитующее подразделение.

В случае принятия в залог недвижимого имущества, транспортных средств и другого имущества кредитующее подразделение может привлечь к работе по определению оценочной стоимости этого имущества специалиста банка по вопросам недвижимости, специалиста дочернего предприятия, либо независимого оценщика.

Оценка и возможность приема в обеспечение по кредитному договору ценных бумаг определяется специалистами банка, осуществляющими операции с ценными бумагами.

Кредитный работник анализирует и обобщает представленные из других подразделений банка материалы, определяет максимально возможный размер кредита и готовит заключение о возможности предоставления кредита.

Кредитный работник вправе самостоятельно принять решение об отказе в выдаче кредита если:

- подразделением безопасности или юридическим подразделением банка даны отрицательные заключения о возможности предоставления кредита заемщику;

- при проверке выявлены факты предоставления поддельных документов или недостоверных сведений;

- имела место отрицательная кредитная история.

В этом случае кредитный работник направляет заемщику письменное уведомление за подписью руководителя об отказе в предоставлении кредита.

Заключение кредитного работника, завизированное руководителем кредитующего подразделения, заключения других подразделений банка направляются для принятия решения о предоставлении (отказе в предоставлении) кредита на рассмотрение кредитного комитета банка.

Решение кредитного комитета оформляется протоколом с указанием всех параметров кредитной сделки.

При принятии положительного решения кредитный работник сообщает об этом заемщику, делает отметку в журнале регистрации заявлений, направляет в подразделение учета кредитных операций распоряжение о резервировании номера ссудного счета и оформляет с заемщиком кредитные документы:

- кредитный договор;

- срочное обязательство;

- договор поручительства или договор залога.

Все документы составляются в 3-х экземплярах: один экземпляр каждого документа - для заемщика, два экземпляра - для банка.

После оформления договоров производится выдача кредита в соответствии с условиями кредитного договора, как наличными деньгами, так и в безналичном порядке.

После заключения кредитного договора и выдачи физическому лицу кредита начинается третья стадия кредитного процесса - контроль за использованием кредита, главная цель которого состоит в обеспечении надлежащего погашения кредита и регулярной уплаты процентов.

В течение всего срока действия кредитного договора кредитующее подразделение:

- контролирует исполнение заемщиком условий договора;

- осуществляет контроль за выполнением заемщиком отлагательных условий по кредитному договору;

- осуществляет проверку (не реже 1 раза в год) наличия и сохранности предмета залога по кредитному договору, а также своевременную переоценку обеспечения;

- осуществляет мониторинг и оценку кредитного риска ссудной задолженности с целью ее классификации;

- рассматривает заявки заемщика, поручителя и залогодателя об изменении условий заключенных кредитных документов; оформляет изменения условий кредитования в соответствии с решением кредитного комитета банка;

- своевременно извещает подразделение сопровождения кредитных операций об изменениях условий действующих кредитных договоров и передает ему со служебной запиской оформленную дополнительную кредитную документацию для учета и хранения;

- принимает своевременные меры к погашению проблемной и просроченной задолженности;

ведет кредитное дело и по факту закрытия кредитного договора передает его в архив.

Заключение

Роль кредита в современном обществе очень велика. При переходе России к рынку затронуты были и кредитные отношения. Поэтому одним из обязательных условий формирования рынка является коренная перестройка денежного обращения и кредита. Создание финансового рынка означает принципиальное изменение роли кредитных институтов в управлении народным хозяйством и повышение роли кредита в современном обществе.

Проанализировав работу Тихвинского Отделения Сбербанка 1882 в сфере кредитования физических лиц, можно сделать следующие выводы и внести свои предложения по улучшению работы в этом направлении.

При организации кредитования физических лиц необходимо учитывать влияние сам процесс управления, который включает в себя: анализ и оценку кредитных рисков, определение величины рисков, само управление кредитными рисками и контроль за эффективностью управления.

По мере стабилизации экономической ситуации в стране и росте платежеспособного спроса населения растет спрос на кредиты. О том, что кредиты востребованы физическими лицами, говорит рост кредитного портфеля. Для более результативной и эффективной работы по направлению кредитования Тихвинского Отделения Сбербанка 1882 желательно мотивировать сотрудников кредитного отдела путем проведения презентации, подробных разъяснений некоторых видов кредитов, имеющих наибольший спрос у населения. Для более успешного привлечения клиентов необходимо провести дополнительный инструктаж по обслуживанию клиентов. В Отделениях Сбербанка должна быть размещена реклама и краткая информация о кредитах (в виде брошюр, каталогов, проспектов, а также на информационных стендах.

По своей сути банковский кредит представляет сложную систему многосторонних отношений между банками, экономикой, государством и населением. Любая кредитная сделка строится на классических рыночных принципах платности, срочности, возвратности, обеспеченности, целевого использования и дифференцированности кредита. Нарушение даже одного из этих принципов деформирует суть кредита и превращает его из мощного рыночного стимула экономического роста в такой же сильный антистимул. Поэтому управление банковским кредитом - важнейшая составляющая банковского менеджмента, сильно влияющая на его ликвидность и надежность. Управление банковским кредитом - это система органически связанных и взаимообусловленных следующих основных элементов: принципов кредитования, объектов кредитования, методов выдачи и погашения кредитов, форм и способов планирования кредитной деятельности, организации контроля за использованием кредитных ресурсов.

Эффективность кредитной деятельности банков зависит от качества кредитного портфеля, степени рискованности кредитной политики. Невозврат кредита - один из решающих факторов, ухудшающих финансовое положение банков. Основной фактор, определяющий качество кредитного портфеля, - это качество кредита, определяемое сложной совокупностью показателей. Наиболее значимые из них: ликвидность, доходность, степень риска. Ликвидность кредитов определяется сроками их возврата. Доходность определяется процентной маржой. Анализ доходности кредитных операций дополняется оценкой степени их риска. Как правило, высокая прибыль сопряжена с большим риском.

Кредитные риски при ненадлежащем их учете могут привести к банкротству банка. Поэтому предопределена актуальность управления кредитными рисками.

Для оценки кредитного риска используются различные методы: аналитический, статистический, рейтинговые оценки. Уровень кредитного риска определяется внешними и внутренними факторами, наиболее значимые из которых кредитоспособность заемщика, качество обеспечения кредитов и их диверсифицированность.

Кредитоспособность заемщика - это синтетический показатель, в котором фокусируется вся совокупность условий и факторов, определяющих характер и эффективность его деятельности. Оценка кредитоспособности клиентов базируется на основе глубокого и объективного анализа предоставляемой информации.

Качество кредитного портфеля и банка и взвешенность его кредитной политики существенно влияют на его имидж и рейтинг.

Важнейшим условием эффективности кредитной политики банка является ее адекватность реальной социально-экономической и политической конъюнктуре в каждый данный момент. Отсюда необходимость постоянного ее совершенствования, уточнения, конкретизации. Кредитная политика банка должна постоянно учитывать все новое и прогрессивное в банковской деятельности. В конечном счете вся суть кредитной политики состоит в высокоэффективной организации кредитного портфеля.

Кредит способен оказать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег.

Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а, следовательно, концентрации производства. Он может сыграть заметную роль и в осуществлении программы приватизации государственной и муниципальной собственности на основе акционирования предприятий. Условие размещения акций на рынке являются накопление значительных денежных капиталов и их сосредоточение в кредитной системе. Кредитная система в лице банков принимает активное участие и в самом выпуске, и в размещении акций.

Оставаясь лидером национальной банковской системы, Сбербанк России ощущает возрастающее конкурентное давление как со стороны российских банковских институтов, так и со стороны небанковских финансовых посредников, иностранных банков, развивающих операции трансграничного кредитования, рынка корпоративных облигаций.

Кредитный рынок - несущая конструкция индустриальной рыночной экономики. Предоставление кредитов - основная функция банков, осуществляемая для финансирования инвестиционных и потребительских целей предпринимательских структур, физических лиц и государства. Уровень и качество кредитной деятельности банков - решающий фактор динамики макроэкономики и ее эффективности.

Список литературы

-

-

-

- Гражданский кодекс Российской Федерации.

- Закон РФ "О банках и банковской деятельности" от 3 февраля 1996 N 17-Ф с изменениями на 29 декабря 2004 года.

- Инструкция Банка России от 16.01.2004г. №110-И "Об обязательных нормативах банков" (с изменениями на 13.08.2004г.)

- Положение ЦБ РФ от 31 августа 1998 года №54-П "О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)" (с изменениями на 27 июля 2001 года)

- Положение ЦБ РФ от 26 марта 2004 года №254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности" (с последующими изменениями и дополнениями)

- Правила кредитования физических лиц Сбербанком России и его филиалами №229-3-р от 30.05.2003 г. с последующими изменениями и дополнениями.

-

-

7. Сайт центрального банка России РФ https://cbr.ru/banking_sector/credit/coinfo/?id=350000004

8. Сайт Сбербанка https://www.sberbank.ru/ru/about/main

Приложения

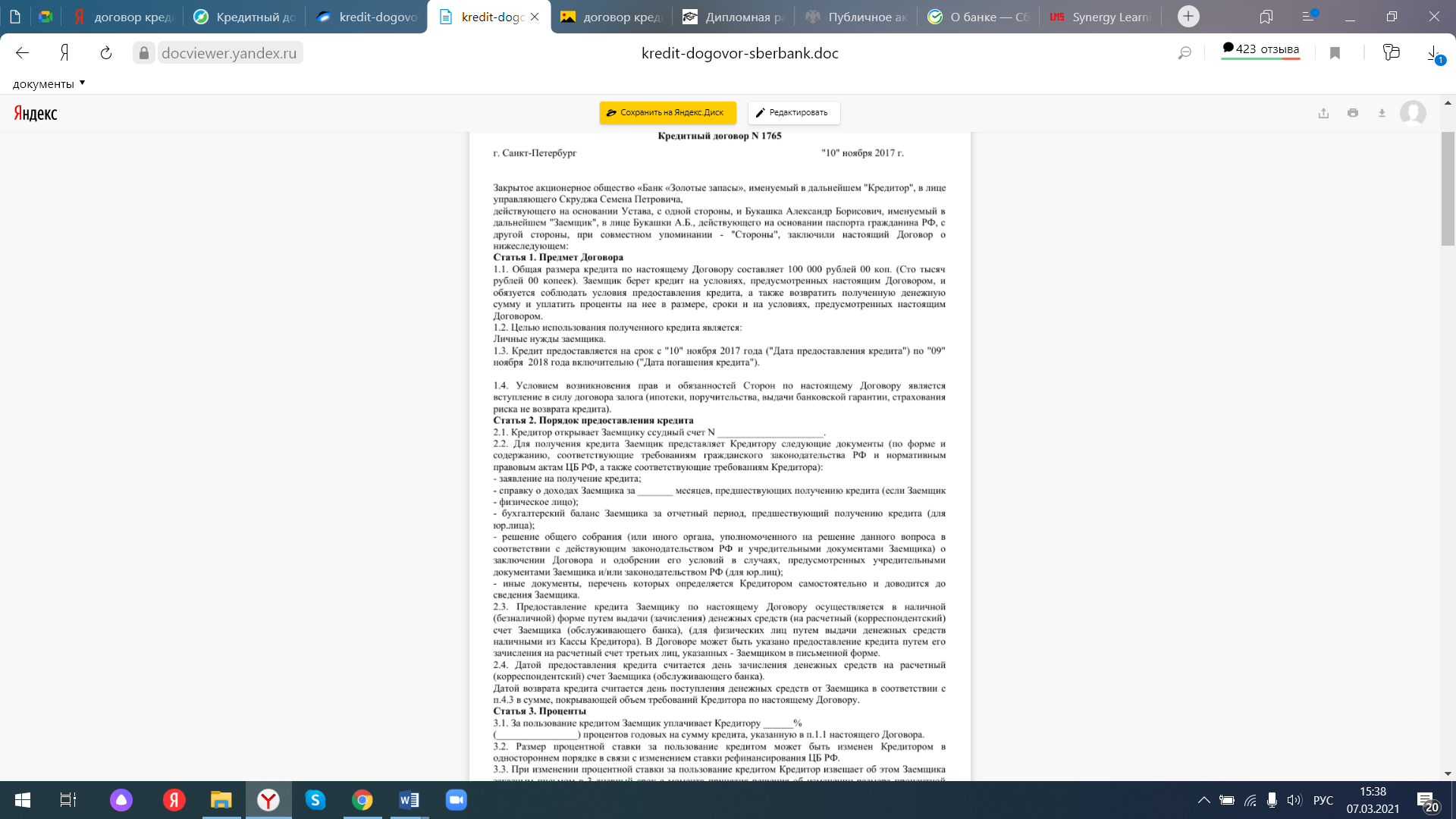

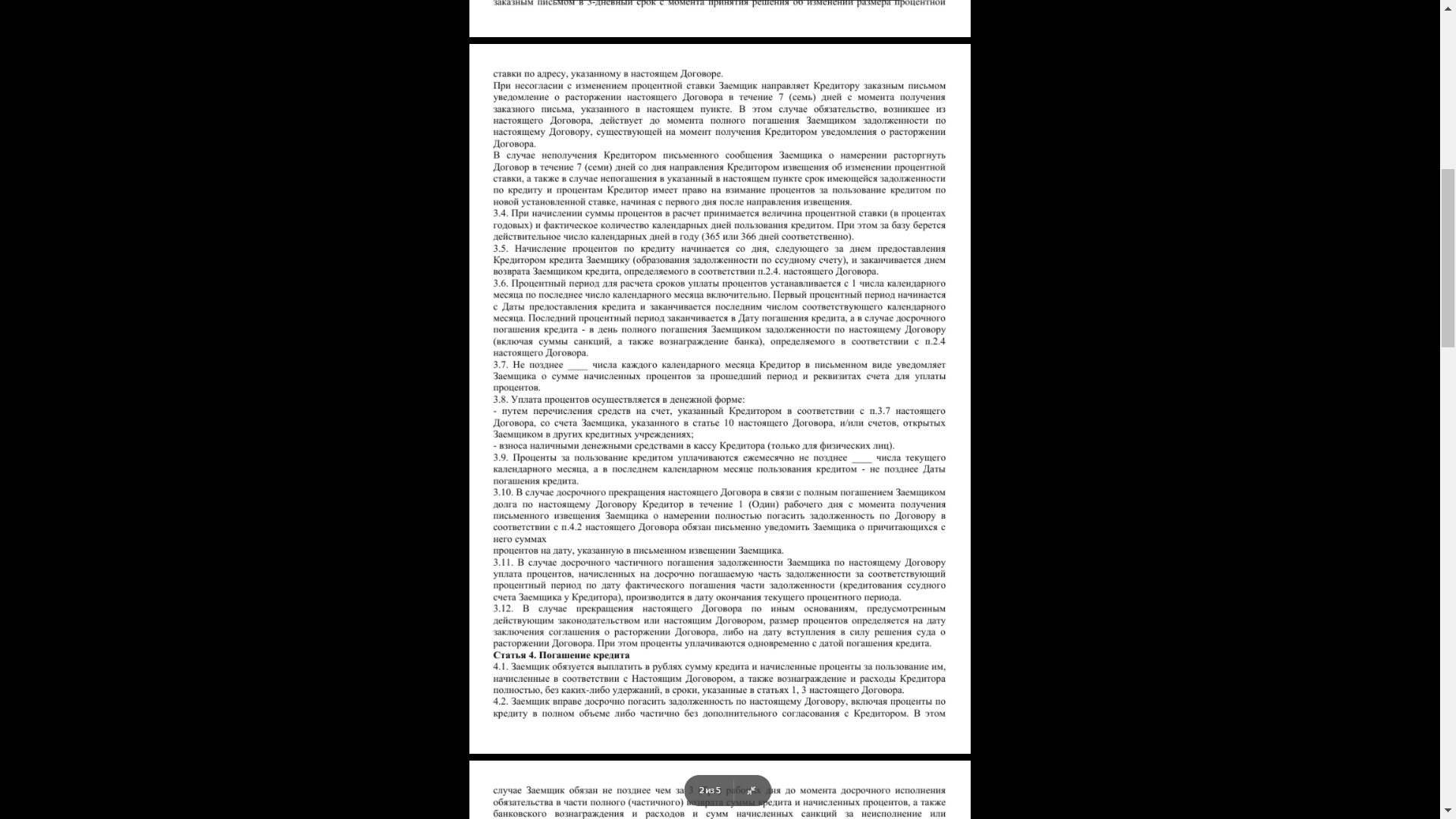

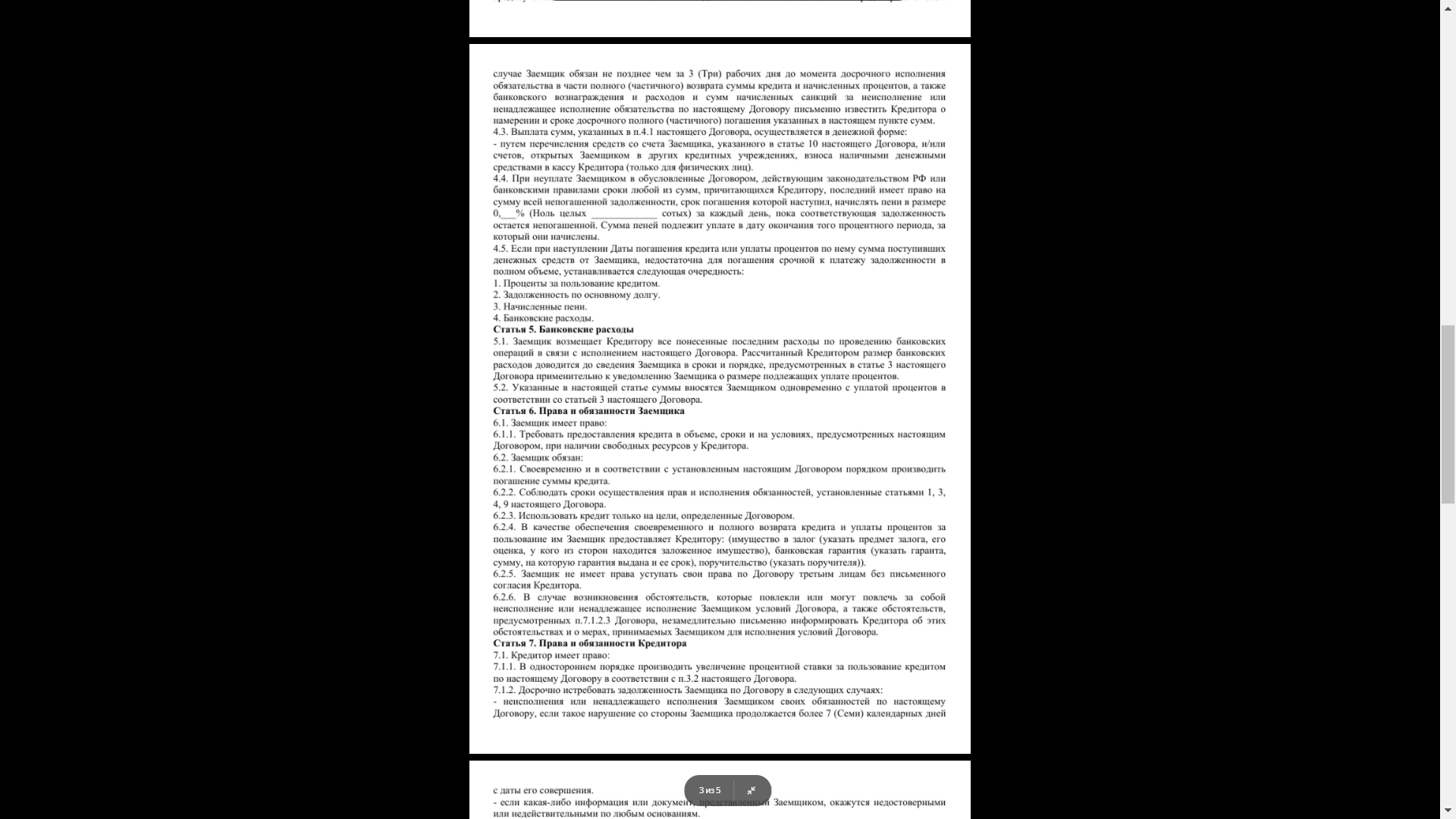

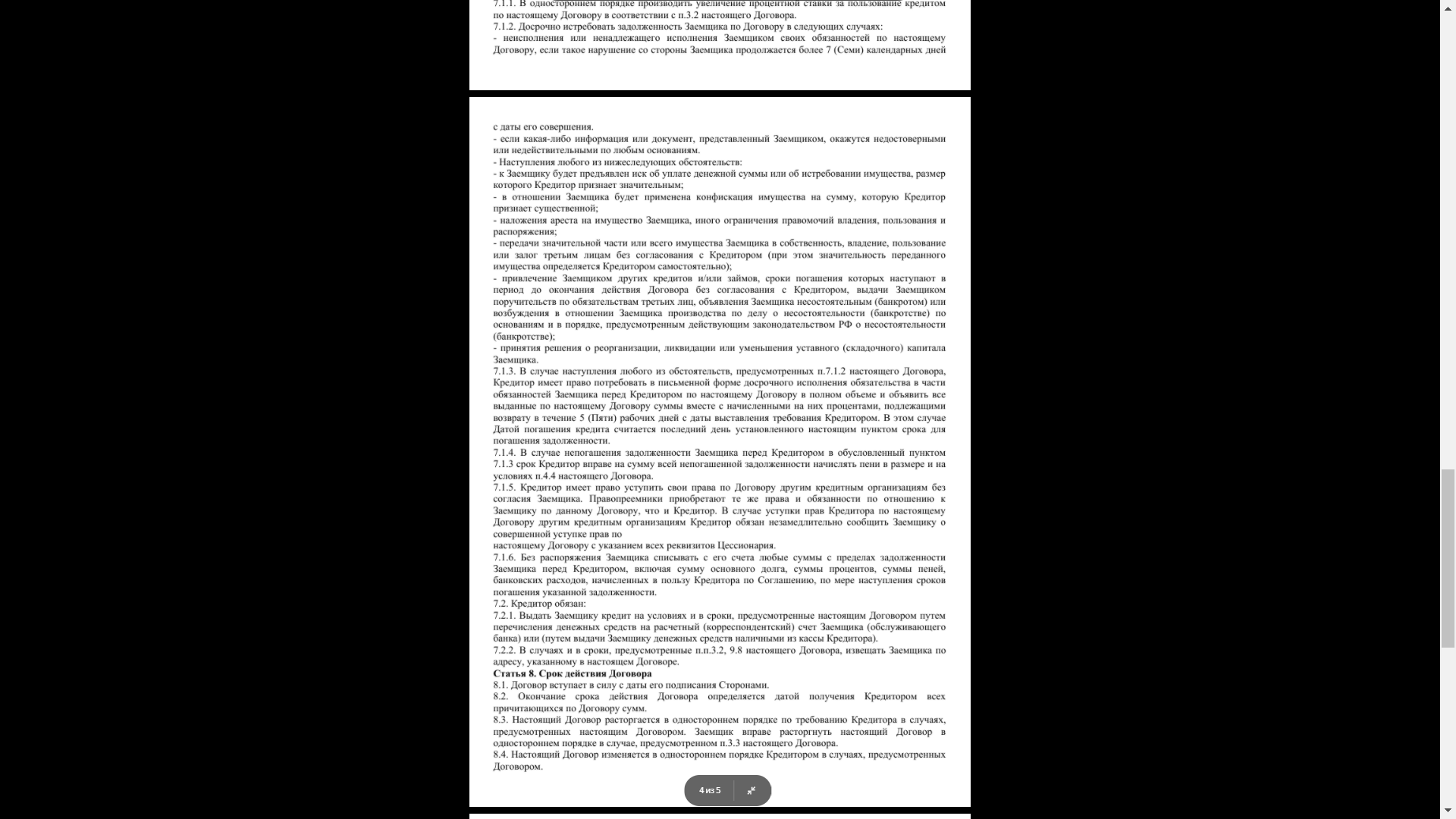

1. Договор кредитования физических лиц образец сбербанк

- Управление ростом бизнеса

- Социально-психологические характеристики неформальных групп

- Формирование межличностных отношений в детском коллективе (Особенности общения в дошкольном возрасте)

- Дидактическая игра как метод обучения

- Управление приемом, размещением и хранением товаров. Классификация запасов. На примере реально существующей организации (Особенности управления приема товара в торговом зале).

- Определение точки безубыточности на основе отчета о финансовых результатах (на примере ПАО НК «Роснефть»)

- Понятие государства (Сущность государства)

- Понятие государства

- Страхование и его роль в развитии экономики (Теоретические аспекты страхования)

- Прямые налоги и их место в налоговой системе РФ

- Характеристика объектов коммерческой деятельности в торговле

- Налоги и порядок налогообложения в организации