Личное страхование,проблемы и перспективы его развития в РФ

Содержание:

Введение

Страхование - это такой вид необходимой общественно полезной деятельности, при которой граждане и организации заранее страхуют себя от неблагоприятных последствий в сфере их материальных и личных нематериальных благ путем внесения денежных взносов в особый фонд специализированной организации (страховщика), оказывающей страховые услуги, а эта организация при наступлении указанных последствий выплачивает за счет средств этого фонда страхователю или иному лицу обусловленную сумму.

Личное страхование в нашей стране на протяжении многих десятилетий являлось основой всей системы страхования. В настоящее время в условиях нестабильной экономики, инфляции личное страхование потеряло свою популярность, а система долгосрочного страхования практически сейчас стоит на нуле. Люди бояться использовать этот вид страхования либо из-за недоверия к институтам страхования, либо из-за недостатка средств, либо просто из-за менталитета. Попробуем в этой курсовой работе разобраться, почему же личное страхование так плохо развивается в России? Личное страхование – важная составляющая формирования финансового рынка, позволяющая, с одной стороны, повысить социальную защищенность граждан, а с другой – создавать крупные инвестиционные ресурсы, финансировать серьезные государственные и коммерческие проекты в различных отраслях экономики. Отсутствие страховой культуры, а также возрастающее различие в уровне доходов населения не позволяют привлекать денежные средства широких слоев населения в страховые фонды. Все это говорит об актуальности темы курсовой работы – об актуальности рассмотрения вопросов, связанных со сферой личного страхования, и нахождения путей их решения.

Цель работы – разностороннее рассмотрение современного состояния системы личного страхования в России, определение роли и значения страхования в жизни общества и в экономике страны, определение перспектив развития страхования.

Задачами курсовой работы являются:

-изучение теоретических основ;

-проведение анализа рынка страхования;

-исследование перспектив развития личного страхования в РФ.

Данная курсовая работа содержит теоретические, методические и практические вопросы в сфере личного страхования и его развития в РФ.

Информационно-нормативно-правовая база исследований предоставлена содержанием научных статей российских ученых по проблемам развития личного страхования.

Личное страхование

Понятие, виды и классификация личного страхования

Страхование – это способ возмещения убытков, которые потерпело физическое или юридическое лицо, посредством их распределения между многими лицами (страховой совокупностью). Возмещение убытков производится из средств страхового фонда, который находится в ведении страховой организации (страховщика). Страхование может осуществляться в обязательной (в силу закона) и добровольной (как взаимное волеизъявление сторон) формах.

По объектам страхования различают личное, имущественное и страхование ответственности.

Личное страхование – система отношений между страхователями и страховщиками по оказанию страховой услуги, когда защита интересов связана с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователей или застрахованных. Страхователями по личному страхованию могут выступать как физические, так и юридические лица, а застрахованными – только физические лица.

Личное страхование включает следующие виды страхования:

1. Страхование жизни - виды страхования, где в качестве объекта выступают определённые события в жизни застрахованного лица, например:

-

- дожитие до определённого возраста;

- смерть застрахованного;

- предусмотренные договором страхования события в жизни застрахованного:

- бракосочетание;

- поступление в учебное заведение;

- другие события, предусмотренные договором страхования;

- страхование жизни с условием периодических страховых выплат.

- Пенсионное страхование – это вид личного страхования, при котором страхователь единовременно или в рассрочку уплачивает страховой взнос, а страховщик берет на себя обязательство периодически выплачивать застрахованному пенсию. Различают временную и пожизненную пенсии.

- Страхование от несчастных случаев и болезней предусматривает выплату страховой суммы (полностью или частично) в связи с наступлением неблагоприятных явлений или их последствий, связанных с жизнью и здоровьем страхователя (застрахованного).

В отличие от страхования жизни, страхование от несчастного случая носит кратковременный характер ( как правило, на срок около одного года, а страхование жизни от нескольких лет до десятков лет).

Виды страхования от несчастного случая:

-

- страхование пассажиров;

- страхование детей;

- страхование работников предприятия;

- страхование граждан (страховая премия зависит от образа жизни застрахованного);

4. Медицинское страхование. Целью медицинского страхования является компенсация (полная или частичная) дополнительных расходов застрахованного, которые вызваны его обращением в медицинское учреждение за медицинскими услугами, включенными в программу медицинского страхования. Страховым случаем здесь является обращение застрахованного в медицинское учреждение для получения лечебной, консультационной или иной помощи.[9]

Различают следующие виды медицинского страхования:

-

- обязательное медицинское страхование, которым охвачены все категории граждан (полис ОМС, который оформляется сразу после рождения ребенка);

- добровольное медицинское страхование, которое осуществляется в коллективной (работодатель страхует своих работников) или индивидуальной форме;

- страхование медицинских расходов граждан, в том числе туристов, выезжающих за рубеж;

- другие виды медицинского страхования.

В личном страховании может применяться смешанное страхование жизни. Например, страхование на дожитие, страхование от несчастного случая.

Классификация личного страхования производится по следующим признакам:

- По объему риска:

• страхование на случай дожития или смерти;

• страхование на случай инвалидности или недееспособности;

• страхование медицинских расходов.

- По виду:

• страхование жизни;

• страхование от несчастных случаев.

- По количеству лиц, указанных в договоре:

• индивидуальное страхование (страхователем выступает одно физическое лицо);

• коллективное страхование (страхователями или застрахованными выступает группа физических лиц).

- По длительности страхового обеспечения:

• краткосрочное (менее одного года);

• среднесрочное (один год—пять лет);

• долгосрочное (6—15 лет).

- По форме выплаты страхового обеспечения:

• с единовременной выплатой страховой суммы;

• с выплатой страховой суммы в форме ренты.

- По форме уплаты страховых премий:

• страхование с уплатой единовременных премий;

• страхование с ежегодной уплатой премий;

• страхование с ежемесячной уплатой премий.

- По страховым интересам:

• партнеры по бизнесу;

• работодатель в жизни своих работников;

• супруг в жизни другого супруга;

• кредитор в жизни должника;

• родители в жизни детей.

Личное страхование в РФ

Статистика рынка страхования в I квартале 2017 года зафиксировала рост за счет добровольного страхования:

- премии – 7,5%;

- взносы – 5,2%.

Статистика страхования показывает, что отношение премий к ВВП составило 1,4%. Доля страхования жизни увеличилась на 1/3.

Статистика рынка личного страхования РФ зафиксировала развитие накопительного продукта. Более высокая доходность привела к перемещению денег из банковских депозитов в систему накопительного страхования жизни.

Люди стали уделять больше внимания на личное страхование, чем в предыдущие годы. Далее рассмотрим причины этого явления.

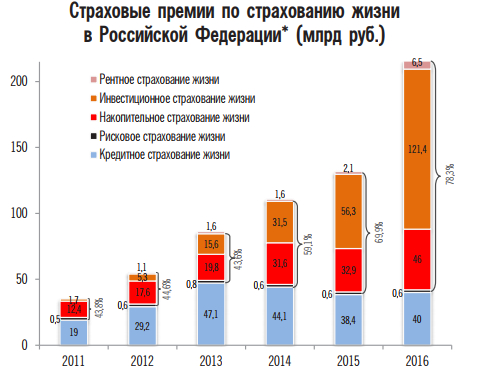

За 6 месяцев 2017 года в России сборы достигли 141 млрд. руб., что составило 22% от общего объема премий по всем отраслям. На графике видна динамика по годам:

Из графика видно, что в период с 2011 года по 2016 повысилось именно инвестиционное страхование жизни. Инвестиционное страхование жизни (ИСЖ) – это долгосрочные инвестиции с преимуществом страхования жизни, иными словами это инвестиции в виде страхового полиса. В России наиболее широкое применение полисов обязательного медицинского страхования (ОМС). При наличии этого полиса Гражданин России имеет право получить медицинскую помощь в любой государственной больнице бесплатно.

Немаловажную роль играет и защита кредитов. За десять месяцев 2017 года количество заявлений на кредиты увеличилось на 89% по сравнению с аналогичным периодом 2016-го года. Из этого следует, что и число страхования кредитов тоже увеличилось, так как банку нужны гарантии, что кредитополучатель выплатит кредит в полном объеме и в срок.

Некоторые банки и организации предлагают более выгодные процентные ставки при условии страхования кредитов. Если должник умирает, то остаток долга покрывает страховщик.

Страхование ипотеки включает не только жизнь и здоровье заемщика, но и имущество Страхование жизни и здоровья по закону является добровольным. Однако банки вынуждают заемщиков покупать полисы, чтобы минимизировать собственные потери. Например, невозможно взять кредит для покупки жилья без ипотечного страхования. По статистике средний размер выданного кредита в 2017 году составил 1,83 млн. руб.

Сколько возмещается при страховании потребительских кредитов? В случае смерти или постоянной утраты трудоспособности сумма равна размеру займа.[15]

Статистика страхования жизни в 2016 году выросла на 66%. В денежном выражении цифра 215,7 млрд. руб. За три года сегмент вырос более чем в 10 раз.

Статистика ДС демонстрирует увеличение объема взносов преимущественно за счет СЖ. Доля в совокупных взносах увеличилась до 18,9%.

Большая часть выплат приходится на инвестиционное страхование жизни (ИСЖ). Риски – дожитие до окончания действия договора или кончина по любой причине. Около 12,8% совокупного объема выплат приходится на СЖ.

Статистика пенсионного страхования составляет всего лишь 4,8%. Средняя премия по ИСЖ в 2017 году – 364,6 тыс. руб. В 2016 году цифра достигала 438,7 тыс.

Рис.1.1

Статистика договоров страхования показывает, что количество заключенных полисов увеличилось на 82,4%. Цифра достигла 0,11 млн. единиц.

В мире есть даже страхование заключенных. Компенсация выдается при нанесении вреда здоровью человека в тюрьме.

Несчастные случаи.

Статистика страхования от несчастных случаев (НС) показывает, что больше всего продукт продают банки. В 2016 году кредитные организации обеспечили 53% премий. За первый квартал 2017 года было заключено 11,3 млн. договоров, что на 48,4% больше чем в 2016. Однако средняя премия подешевела на 28,4%. Тарифы по несчастным случаям:

- от 1,1% для граждан (24 часа в сутки);

- от 8,5% защита детей;

- от 0,5% при ДТП.

Статистика в медицинском страховании

В I квартале 2017 года наблюдалась положительная динамика. Сборы по медицинскому страхованию по статистике выросли на 11%. Выплаты остались на прежнем уровне. В 2016 году лидировал ДМС – 21,7% от общего объема премий.

В 2017 году средняя премия по договору страхования здоровью составляла 30,9 тыс. руб., что на 7,3 больше чем в 2016. Общий размер выплат – 22 млрд. Прирост составил 2,8%.

Статистика рынка страхования насчитала 68,5 млрд. руб. взносов в ДМС, что на 6.7 млрд. больше чем в 2016. Количество заключенных договоров выросло на 3,3% и достигло 2,2 млн. ед.

Также широкое распространение в настоящее время получили полисы для туристов.

Страхование за рубежом (выезжающих за границу) необходимо для получения визы при въезде в ряд государств. Сюда относятся страны Шенгенского соглашения. Страхование иностранных граждан в Беларуси также является обязательным. Срок действия соглашения – период пребывания в стране. Приобрести полис можно при пересечении Государственной границы.

Страхование туристов подразумевает защиту имущественных интересов путешествующих. Базовые виды страхования в туризме:

- медицинское;

- имущественное.

Турист также может оформить защиту гражданской ответственности. Возмещению подлежат убытки, причиненные здоровью или имуществу других людей. Стоимость полиса зависит от условий страхования. Влияющие факторы:

- количество рисков;

- возраст человека;

- страна нахождения;

- срок действия договора.

Защита работников

В любой компании может произойти чрезвычайное происшествие, после которого работодатель обязан выплатить компенсацию. Если работники застрахованы, то выплату осуществляет страховая компания. В среднем цена полиса составляет 0,5–3% от максимальной суммы покрытия. Защита заработной платы гарантирует сохранение выплат при банкротстве компании. Не стоит пренебрегать этим пунктом. Так как статистика показывает, что в последнее время увеличилось число производственных травм.

Социальное страхование на производстве обеспечивает гарантии сотрудников по следующим направлениям:

- Оплата больничного листа.

- Возмещение вреда нанесенного здоровью работника при исполнении им своих профессиональных обязанностей.

Добровольное страхование от болезни подразумевает возмещение расходов возникших при лечении внезапного заболевания.

Для женщин есть страхование по временной нетрудоспособности в связи с материнством. Они получают пособие по беременности и родам. Если женщина работала, то пособия выплачивает ей работодатель, если нет – то государство.

В 2017 году рынок страхования жизни в Российской Федерации показывает темпы развития, которые опережают прирост экономики и страховой отрасли в целом:

- Отношение премий по страхованию жизни к ВВП увеличилось с 0,062% в 2016 году до 0,086% в 2017 году.

- Средняя премия по страхованию жизни на одного жителя Российской Федерации выросла с 242 рублей в 2016 году до 375 рублей в 2017 году, этим самым более чем в два раза превысила докризисные показатели.

- Доля премий по страхованию жизни на страховом рынке увеличилась с 2,7% в 2016 году до 3,5% в 2017 году.

- Третий год подряд прирост премий по страхованию жизни опережает другие виды страхования и превышает 40% в год (43% в 2015 году, 53,8% в 2016 году и 55,5% в 2017 году). Премии по страхованию жизни составили 53,8 млрд рублей.

- В 2017 году более 6,2 млн россиян и 27 тыс. компаний приобрели полисы страхования жизни.

- В I полугодии 2018 года рынок страхования жизни сохранил высокие темпы прироста на уровне 65%, премии увеличились до 36,4 млрд рублей.

В 2017 году активы страховщиков жизни выросли на 43%, до 145 млрд рублей, инвестиции – на 32%, до 85 млрд рублей.

Страховщики жизни в Российской Федерации на начало 2018 года более половины инвестиций (56,5%) произвели в государственные и муниципальные ценные бумаги, 30,2% – в банковские депозиты, 9,5% – в облигации компаний и банков, 2,8% – в акции и 1,0% – в прочие активы.

Финансовые показатели личного страхования для России:

Таблица «Страховые премии и выплаты по основным видам личного страхования, ФСФР, 2017 год»

|

Вид личного страхования |

Премии, тыс.руб |

Выплаты,тыс. руб |

|

Страхование жизни, всего |

34 721 171 |

7 660 969 |

|

Страхование жизни на дожитие |

29 106 572 |

6 145 776 |

|

Страхование ренты |

4 604 080 |

916 142 |

|

Пенсионное страхование |

1 010 519 |

599 051 |

|

Личное страхование, кроме страхования жизни |

145 783 949 |

81 468 275 |

|

Страхование от несчастных случаев и болезней |

48 600 160 |

8 005 097 |

|

Добровольное медицинское страхование |

97 183 789 |

73 463 178 |

|

Обязательное личное страхование, всего |

---- |

---- |

|

Обязательное страхование пассажиров |

467 606 |

1 018 |

|

Обязательное страхование сотрудников налоговых органов |

21 592 |

24 036 |

|

Обязательное страхование военнослужащих |

6 755 733 |

|

Значение личного страхования в РФ

Аккумулируя огромные средства и являясь важным средоточием концентрации капитала, страхование является стратегически важной отраслью экономики, которая обеспечивает подавляющую часть инвестиций в ее развитие и освобождая государственные бюджеты от расходов на возмещение убытков от непредвиденных событий. Основной ролью личного страхования является повышение социальной защищенности населения путем выплат денежных компенсаций в случае потери здоровья, жизни или трудоспособности, повышение объема пенсий за счёт выплат рент, (обеспечение населения качественным медицинским обслуживанием и многое другое. В свою очередь, высокая социальная защищенность населения способствует повышению доверия к правительству, стабилизации политической обстановки, что можно считать политической ролью личного страхования.

Экономическая роль личного страхования заключается в том, что страховые выплаты по договорам личного страхования уменьшают расходную часть государственного бюджета на социальные программы, а денежные средства, аккумулируемые страховыми компаниями, могут стать источником значительных долгосрочных инвестиций в экономику государства. В России это имеет особое значение в связи с кризисом пенсионной системы и неблагоприятными демографическими тенденциями. В условиях дефицита инвестиционных ресурсов привлечение с помощью страховых технологий сбережений населения может стать существенным элементом государственной финансовой политики и способствовать снижению внешних заимствований [13].

Страхование, как метод управления рисками, способствует защите интересов граждан, их безопасности. Роль страхования особенно важна в контексте экономических реформ, поскольку оно стимулирует развитие рыночных отношений и деловой активности, улучшает инвестиционный климат. Значимость страхования существенно возрастает в период перехода к рынку и укрепления частной собственности. В отличие от планово-административной системы, государство перестает нести ответственность за возмещение ущерба в случае неблагоприятных событий, стихийных бедствий и катастроф. В свою очередь, это способствует формированию спроса на страховые услуги.

При этом особая роль страхования проявляется в решении социальных проблем общества. Социальные гарантии населению страховщики способны предоставлять наряду с государством, а порой и опережая государство [19].

Рассмотрим более подробно значение личного страхования в социальном, экономическом и политическом аспектах жизни современного общества и государства.

Основной ролью личного страхования является повышения социальной защищённости населения, путём выплат денежных компенсаций в случае потери здоровья, жизни или трудоспособности, повышение объёма пенсий, за счёт выплат рент (аннуитетов), а так же обеспечения населения качественным медицинским обслуживанием и многое другое.

В свою очередь высокая социальная защищённость населения способствует повышению доверия к правительству, стабилизации политической обстановки, что можно считать политической составляющей развития личного страхования.

Наконец страховые выплаты по договорам личного страхования уменьшают расходную часть государственного бюджета на социальные программы, а денежные средства, аккумулируемые страховыми компаниями, могут стать источником значительных долгосрочных инвестиций в экономику государства - экономическая роль личного страхования.

Из предыдущих абзацев, очевидно, следует, что развитие страхования вообще и личного страхования частности является важнейшей направлением деятельности современного Российского государства [8].

В последнее время Федеральное собрание и правительство России приняли целый ряд важных решений в области государственного регулирования социального страхования. Цель этих решений - преодолеть складывающуюся негативную тенденцию, которая, с одной стороны, связана с неблагоприятной демографической ситуацией, а с другой - с кризисом перераспределительной системы пенсионного и социального страхования.

Однако при еще более подробном анализе состояния дел со страхованием жизни в России становится очевидно, что до сих пор в его основании имеется целый ряд зыбких мест, которые необходимо устранить как можно быстрее [6].

Подводя итог работы, можно сделать вывод, что страхование - стратегически важный элемент экономической системы. Оно позволяет создавать крупные инвестиционные ресурсы, освобождает государственный бюджет от необходимости возмещения убытков от непредвиденных событий, повышает социальную защищенность граждан. Личное страхование выполняет важную социальную функцию, поскольку затрагивают интересы каждого человека. Поэтому развитию и поддержанию личного страхования необходимо уделить особое внимание. В развитых странах личное страхование занимает первое место среди других отраслей страхования по объемам собираемой премии.

Анализ страхования жизни в РФ

Анализ осуществляемых операций по страхованию жизни в РФ

В отличие от экономически развитых стран, где институт страхования развивался как органический элемент социально-экономической системы, развитие страхования в России в значительной степени происходит спонтанно.

Российский страховой рынок в своем становлении в условиях перехода к новым экономическим отношениям прошел несколько этапов. Условно их можно обозначить следующим образом:

·1991-1996 гг. – период формирования страхового рынка, в котором были заложены законодательные основы его функционирования;

·конец 1996 – август 1998 г. – принятие второй части ГК РФ, совершенствование законодательства в области страховой деятельности;

·конец 1998 г. – наст. вр. – современный этап. Для его начала была характерна тенденция устойчивого сокращения числа и прибыли страховых организаций, но уже в 1999-2000 гг. она была успешно преодолена.

Интересен анализ количественных и качественных тенденций, сложившихся в сфере личного страхования за последние годы.[14]

Таблица 1 – Страховые премии по РФ, 2015-2017 гг., млн. руб.

|

Отрасли и виды страхования |

2015 |

2016 |

Прирост, % |

2017 |

Прирост, % |

|

Добровольное страхование |

|||||

|

Страхование жизни |

102 200 |

25 300 |

-75 |

15 984 |

-37 |

|

Личное страхование |

52 900 |

64 000 |

21 |

76 950 |

20 |

|

Имущества |

153 100 |

185 600 |

21 |

227 912 |

23 |

|

Ответственности |

12 200 |

16 200 |

33 |

16 533 |

2 |

|

Обязательное страхование |

|||||

|

Страхование пассажиров |

50 |

50 |

0 |

50 |

0 |

|

Государственное страхование сотрудников ГНС РФ |

0,7 |

1 |

43 |

1 |

0 |

|

Государственное страхование военнослужащих |

430 |

460 |

7 |

530 |

15 |

|

ОСАГО |

49 200 |

53 700 |

9 |

63 874 |

19 |

|

ОМС |

97 200 |

140 700 |

45 |

203 534 |

45 |

|

Страховая премия (всего) |

467 281 |

194 911 |

-59 |

228 493 |

163 |

Важным индикатором динамики и текущего состояния страхового рынка являются данные о страховых премиях и выплатах. В период 2015-2017 гг. доля страховых премий по личному страхованию и страхованию жизни на общем страховом рынке РФ составляла 33%, 18% и 15% соответственно, показывая отрицательную динамику. Доля страховых выплат в этот период была 52%, 23% и 37%.

Личное страхование (кроме страхования жизни) занимает небольшую долю в портфелях российских страховщиков. Основными потребителями услуг по личному страхованию являются корпоративные клиенты, для которых оно становится важным элементом «социального пакета».

По данным Всероссийского союза страховщиков (ВСС), около 80-85% взносов и 90-95% выплат по личному страхованию (кроме страхования жизни) приходится на добровольное медицинское страхование (ДМС), а 15-20% взносов и 5-10% выплат – на страхование от несчастного случая [1]. Подавляющее большинство договоров ДМС заключено с физическими лицами, но более 90% взносов и выплат приходится на коллективные договоры по ДМС за счет юридических лиц.

Основные тенденции последних лет на рынке ДМС связаны с повышением стоимости медицинских услуг, что вызвано как общеэкономическими факторами, так и почти полной исчерпанностью свободных ресурсов медицинских учреждений, оказывающих качественные медицинские услуги.

Пенсионное страхование в России пока не развито. Фактически, этот вид страхования предлагают лишь несколько страховых компаний, но пока люди не пользуются этим.

Проведем анализ отношения целевой аудитории к личному страхованию.

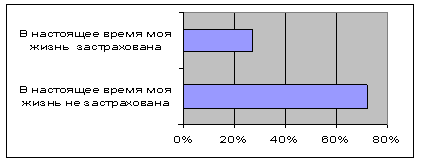

«Универсальное рейтинговое агентство» провело аналитическое исследование, опросив более 1200 физических лиц в разных регионах России. Исследование показало, что очень малый процент опрошенных в настоящее время заключили договор на страхование жизни [10].

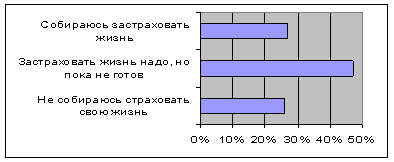

Рисунок1.2 – Застрахованные и незастрахованные лица.

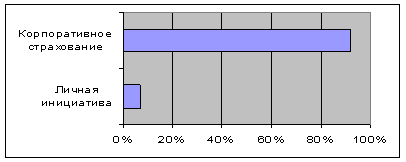

Однако, если ознакомиться со следующими результатами, становится понятно, что лишь 7% от числа застрахованных сделали это самостоятельно

Рисунок1.3 – Застрахованные по личной инициативе и корпоративно.

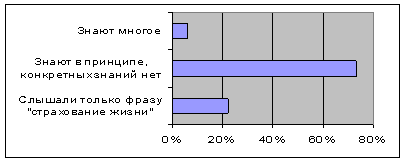

Такое положение связано с тем, что во многих компаниях страхование работников входит в компенсационный пакет, то есть выходя на работу, работодатель обязательно страхует своего сотрудника. Из более чем 1200 респондентов было выявлено всего лишь 24 человека, которые самостоятельно застраховали свою жизнь. Как выяснилось, причина – в крайне низкой информированности.

Рисунок1.4 – Информированность респондентов в области страхования.

Таким образом, подавляющее количество опрошенных не имеют полного представления о страховании жизни. Между тем, из них как минимум 70% являются потенциальной целевой аудиторией данного вида страхования.

Рисунок1.4 – Отношение опрошенных к страхованию жизни.

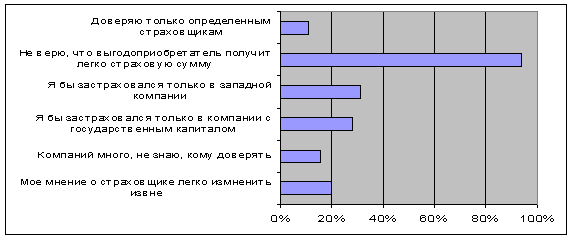

Очевидно, что емкость рынка достаточно высока, но осведомленность людей низкая. Из этого можно сделать вывод, что одна из причин такого низкого употребления данного продукта – недоверие к страховщикам.

Рисунок1.5 – Показатели доверия к страховщикам.

Данные показывают высокую неуверенность страхователей в отношении страховых компаний. Основная проблем – боязнь быть обманутыми после наступления страхового случая. Подавляющее большинство респондентов считают, что после их смерти выгодоприобретатель не сможет легко и без проблем получить страховую сумму. Из них 77% считают, что страховая сумма будет выдана не в полном объеме, а 23% – что не будет выдана вообще. Становится очевидно, что страховщикам предстоят значительные шаги по укреплению своей репутации.

Также я сама провела небольшое исследование, опросив по 20 человек сельских и городских жителей, застрахованы ли они, если нет, то почему. Из 20 человек сельских жителей застраховано только трое, из городских 9 человек. Причины были разные:

- плохая осведомленность о личном страховании;

- чисто моральная сторона (что если застрахуешь, то обязательно что-нибудь случится);

- материальная сторона (слишком большая роскошь - личное страхование, у людей просто не хватает денежных средств, чтобы застраховаться);

- недоверие страховым компаниям (обманут, не выплатят).

Сравнив ответы и количество застрахованных лиц городского и сельского населения, я сделала вывод о том, что все-таки многое зависит от доходов граждан. Так как доход сельских жителей не большой, то и застрахованных мало. Они надеяться на«авось, прокатит».

По итогам 2017 года крупнейшим страховщиком по сборам, как и годом ранее, стал «Согаз» — 158млрд собранных премий, следует из статистики ЦБ. Второй по размеру собранных премий стала компания «Сбербанк страхование жизни» (102млрд) — годом ранее это место занимал «Росгосстрах», который теперь опустился на шестое место. При этом «Росгосстрах» уступил второе место «Сбербанк страхование жизни» еще по итогам девяти месяцев 2017 года — тогда страховщик опустился на третье место. В тройку лидеров, как и в 2016 году, вошла «РЕСО-Гарантия» с 89млрд собранных премий.

Уход «Росгосстраха» из тройки лидеров связан со стратегией страховщика активно сокращать свою долю в убыточном сегменте ОСАГО. Если в 2016 году компания занимала 23,5% рынка автогражданки, то по итогам 2017 года ее доля упала до 13% (31млрд премий). «Мы будем сохранять свою долю на уровне, который наметили еще летом 2017 года и который сейчас держим — около 10% рынка ОСАГО», — заявлял ранее РБК генеральный директор компании Николаус Фрай. На рынке ОСАГО «Росгосстрах» также сместился с первого места на второе — теперь лидер рынка автогражданки компания «РЕСО-Гарантия» (36,2млрд премий).

В прошлом году страховщики в целом увеличили объем премий на 8,3%, до 1,3трлн руб., а объем выплат увеличился на 0,8%, до 509,7млрд руб.

Драйвером рынка осталось страхование жизни, взносы по которому за 2017 год выросли на 53,7%, до 331,5млрд руб., указано в сообщении регулятора. Доля страхования жизни составила 25,9% от всего страхового рынка — на 7 больше, чем годом ранее. При этом наибольший рост в структуре премий показала категория «прочее страхование жизни», куда входит инвестиционное (ИСЖ) — оно прибавило сразу 61,1%, до 285млрд руб.

Однако резко выросли и выплаты по этому виду страхования: они прибавили 21,7%, достигнув 36,5млрд руб. Участники рынка, однако, к резкому росту были готовы: в 2017 году начались первые выплаты по полисам ИСЖ. Например, «Сбербанк страхование жизни», на который приходится почти 70% всех сборов по страхованию жизни в России, отчитался, что в прошлом году выплатил 400млн руб. по первым полисам ИСЖ.

В основном страхование жизни продается через банки: на них пришлось 88% продаж. С учетом продаж других видов страхования доля банковского канала составила 30,6% (+ 5,9 п.п.). Интерес банков к продвижению страховых продуктов объясняется высокими комиссиями: их вознаграждение за продажу полисов страхования жизни составило 50,5млрд руб., страховых продуктов в целом — 96,9млрд руб., указывает ЦБ. Доли вознаграждения банков во взносах, полученных через них, достигли 17,3 и 24,8% соответственно.

Комиссия банка за продажу ИСЖ составляет от 6 до 11%, оценивал ранее РБК менеджер крупного банка, возглавляющий департамент комиссионных продуктов. Менеджер другого крупного банка, занимающий аналогичную должность, сообщал, что такая комиссия составляет в среднем по рынку около 8%.

На конец 2017 года уровень собственного капитала (отношение собственного капитала к обязательствам), рассчитанный АСЖ по сводному балансу изученных страховщиков жизни в Российской Федерации, составил 17,2%.

На протяжении 2014-2017 гг. наблюдается тенденция снижения показателя уровня собственного капитала страховщиков жизни с 26,3% на конец 2014 года до 17,2% на конец 2017 года.

Снижение уровня собственного капитала свидетельствует о высокой активности компаний на рынке страхования жизни и расширении активов за счет привлеченных средств, в первую очередь, страховых резервов. Показатель уровня собственного капитала считается достаточным от 20%.

В 2017 году российский страховой рынок показал самый заметный рост за последние несколько лет. Рынок страхования подвергся ряду преобразований, оказавших как положительное, так и отрицательное воздействие на развитие многих страховых компаний.

Главным событием 2017 года, оказавшим значительное влияние на российский страховой рынок, стало увеличение требований к минимальному размеру уставного капитала страховых компаний. С 1 января 2017 года размер уставного капитала для страховщиков, занимающихся исключительно медицинским страхованием, устанавливается в размере 240 млн. рублей. Минимальный размер уставного капитала для страховщиков, осуществляющих имущественное страхование или страхование от несчастных случаев и заболеваний, составляет 120 млн. рублей, страхование жизни - 240 млн. рублей, перестрахование - 480 млн. рублей. При этом до принятия закона уставный капитал страховых компаний мог составлять 30 млн. рублей, независимо от перечня предоставляемых услуг. Таким образом, повышение капитализации для ряда страховщиков оказалось весьма существенным, почти в 4-16 раз. Для многих небольших игроков, не имеющих крупных акционеров или не входящих в финансово-промышленные группы, четырехкратное увеличение объема уставного капитала, которое необходимо было осуществить в относительно сжатые сроки, стало неразрешимой задачей и вынудило компании, не соответствующие требованиям регулятора, покинуть рынок. Уход этих компаний стимулировал дальнейшую консолидацию страхового рынка. Так за 2017 г. было отозвано 103 лицензии. В результате на страховом рынке осталось 555 страховых компаний.

Результаты 2017 года и I полугодия 2018 года на рынке страхования жизни позволяют положительно оценивать количественный прогноз по развитию страхования жизни, основанный на комплексной реализации мер, направленных на развитие страхования жизни в Российской Федерации. Прогноз выделяет основные показатели рынка страхования жизни, достигаемые за десятилетний период до 2022 года:

– Увеличение премии по страхованию жизни в России до $200 премии на одного жителя;

– Повышение отношения премий по страхованию жизни к ВВП до 1,5–2%;

– Увеличение доли страхования жизни в общем объеме страхового рынка до 50%;

– Наращивание общего объема активов по страхованию жизни до 1 трлн руб. или 2–3% от ВВП;

– Расширение пользования населением услугами по страхованию жизни до 25% от общей численности россиян;

– Консолидация рынка страхования жизни до 30 устойчивых и прибыльных компаний.

Во всем мире полис страхования жизни - признанный инструмент достижения различных имущественных целей. Речь здесь может идти о финансировании в будущем дорогостоящего образования для детей, дополнительном материальном обеспечении при выходе на пенсию, накоплении финансовых средств на иные нужды.

Классическое страхование жизни предусматривает выплаты страхового обеспечения в случае смерти застрахованного или при дожитии до установленного в договоре срока. Очень часто договор страхования жизни содержит дополнительные программы страхования от несчастного случая. Спектр таких программ чрезвычайно широк. Они могут включать как стандартные риски, такие как травма, инвалидность, временная нетрудоспособность, так и предусматривать покрытия, получившие распространение на рынке лишь относительно недавно. Среди последних можно назвать освобождение от уплаты премий при наступлении инвалидности, страхование от критических заболеваний, хирургические вмешательства и т.д. Нередко страховщик предлагает повышенное страховое обеспечение на случай смерти застрахованного в результате несчастного случая. Что касается выплаты по дожитию, что здесь у выгодоприобретателя есть выбор. Он может получить полную сумму обеспечения и распорядится ей по своему усмотрению или преобразовать страховую выплату в единовременный взнос по договору пенсионного страхования. Такое решение экономически оправдано в связи с тем, что государственная пенсионная система в данный момент не способна обеспечить желаемого уровня жизни.

Одним из важнейших условий успеха компании по страхованию жизни является эффективная организация каналов продаж.

Сегодня в России наиболее эффективный канал продаж - это агентская сеть. Продажи через агентов дают возможность компании персонифицировать предоставлять услуги на профессиональном уровне, наиболее полно учитывать пожелания граждан. Само собой разумеется, что агенты обязаны хорошо знать продукты, страховые технологии, преимущества предлагаемых услуг. Страховая компания должна организовать процесс обучения агентов, способствовать их профессиональному росту.

По мере развития страхования жизни должна возрасти роль специализированных брокеров. На Западе брокеры - это весьма распространенный канал продаж. Думается, что и для России развитие сети брокеров по страхованию жизни - вопрос ближайшего будущего. А вот банковские окна в России не получили еще должного распространения, хотя данный канал продаж, я думаю, несомненно, перспективен. На Западе продажи через банковские окна эффективны. Например, во Франции, Испании и Италии, где существует традиционно высокое доверие к банкам, доля сборов страховых премий по страхованию жизни посредством Bancassurance в среднем превышает 60%. В то же время в Германии, где клиенты по-прежнему предпочитают общаться с агентом "лицом к лицу", этот показатель составляет около 25%, а в Великобритании - всего 15%.

В целом же, вывод можно сделать следующий. Продукты страхования жизни продаются сегодня в России, в основном, через агентскую сеть. Иные каналы продаж в настоящее время, скорее, дополняют основной. На наш взгляд, на относительно молодом рынке страхования жизни в России их использование в ближайшей перспективе будет ограниченным.

По данным некоторых исследований, в России обучение детей - одна из наиболее психологических значимых и приоритетных тем в планировании семейных финансов. По результатам опросов, в среднем почти 60% родителей детей в возрасте от 13 до 20 лет твердо намерены дать своему ребенку высшее образование. Более 42% родителей готовы нести существенные расходы в связи с поступлением детей в ВУЗы. Что касается самих молодых людей, то среди них тех, кто считает, что для успешного карьерного и личного роста необходимо получение высшего образования, становится все больше. В ВУЗы сегодня поступает абсолютное большинство выпускников средних школ. По количеству студентов Россия входит в число мировых лидеров - на 10 тыс. населения приходится 340 учащихся высших учебных заведений. Востребованность высшего образования, убежденность молодых людей и их родителей в карьерной ценности диплома, привели к расширению коммерческого приема в высшие учебные заведения. Число коммерческих вузов выросло за последнее десятилетие в 2,5 раза. В 1993 году доля студентов, обучающихся за счет средств бюджета, составляла 93,62%, в 2002 году - 50%. И в настоящее время уже порядка 60 % российских студентов оплачивают свое образование.

В этих условиях открываются широкие возможности для развития страховых инструментов в сфере платного образования. Накопительные образовательные программы, которые предлагают страховые компании, становятся надежным инструментом, гарантирующим ребенку получение высшего образования, причем в любом заранее определенном университете или институте.

Технология накопления средств на обучение ребенка через механизм страхования жизни, например, в компании "Жизнь" следующая. В рамках страховой образовательной программы страхователь, как правило, родитель, уплачивает страховую премию, после чего "Жизнь", когда наступает время обучения, осуществляет периодические выплаты для финансирования образования в выбранном ВУЗе. Специализированная страховая программа "Образование без границ", предлагает родителям на выбор ведущие учебные заведения как в России, так и за рубежом. При этом клиенту предоставляется полная информация о специализации того или иного высшего учебного заведения, о продолжительности и стоимости обучения в нем. После выбора ВУЗа, разрабатывается индивидуальная страховая программа, соответствующая потребностям и возможностям клиента. Страхователь может выбрать любой вариант оплаты страховой премии - ежемесячно, ежеквартально, раз в полгода или же ежегодно, причем в любом из трех валютных эквивалентов: рубль, доллар США или евро. Страховую премию можно уплачивать наличными или переводить как с банковского счета, так и через отделения Почты России.

Помимо гарантированной доходности, клиенту предлагается участие в прибыли компании. Это означает, что фактически величина выплат с большой вероятностью превысит зафиксированную в договоре гарантированную сумму. Важнейшее преимущество данных программ заключается в том, что компания обязуется выплатить страховое обеспечение (то есть платежи за обучение) даже в случае ухода страхователя из жизни и прекращения уплаты взносов. Кроме того, у клиента есть возможность пересмотреть условия договора уже после вступления его в силу - в зависимости от изменившихся условий, финансового состояния, потребностей и предпочтений. Дополнительные опции могут быть предусмотрены на случай наступления инвалидности или нетрудоспособности страхователя в результате несчастного случая, а также при наступлении критического заболевания. В случае смерти страхователя (родителя) продукт предусматривает освобождение от дальнейшей уплаты взносов. [6]

Рассмотрим деятельность страховой компании на рынке страхования жизни на примере компании "Росгосстрах".

По данным Федеральной службы страхового надзора, доля ОАО "Росгосстрах" на российском страховом рынке составила 0,49% (против 0,32% в 2015году), в том числе по добровольному страхованию (за исключением операций по страхованию жизни)-0,21% (в 2015году-0,14%);

Общество продолжает действовать на рынке страхования, осуществляемого за счет средств федерального и местного бюджетов, в том числе обязательного страхования. В 2016году Общество приняло участие в открытых конкурсах и аукционах, организованных федеральными, региональными и местными органами исполнительной власти, включая МВД России и его территориальные подразделения, Минобороны России, Государственную фельдъегерскую службу (ГФС России), Федеральную службу по контролю за оборотом наркотиков (ФСКН России). По результатам указанных конкурсов и аукционов Общество осуществляет обязательное страхование:

·гражданской ответственности МВД России (включая территориальные подразделения, ГФС России, как владельца транспортных средств;

·обязательное государственное страхование жизни и здоровья военнослужащих внутренних войск МВД России, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации, содержащихся за счет средств федерального бюджета и бюджетов других уровней (в 2012 году заключено более 160 контрактов на осуществление страхования за счет местных бюджетов), а также сотрудников ГФС России и ФСКН России. В рамках реализации Государственного контракта от 26.01.2004 №11051 объем поступившей в 2012 г. страховой премии составил 2,31 млрд. рублей (100,13% от предусмотренной Контрактом), объем страховых выплат-2,16 млрд. рублей.

·Приоритетным направлением деятельности ОАО "Росгосстрах" остается обслуживание массового сегмента физических лиц, в первую очередь в области страхования: недвижимости (квартир и загородных строений), домашнего имущества, ответственности, от несчастных случаев и болезней, добровольного автострахования;

Договор страхования жизни всегда индивидуален, как и любая жизнь, поэтому условия договора будут включать в себя все запросы и пожелания клиента (будь то защита жизни или осуществление накоплений) и соответствовать его/ее финансовым возможностям.

Накопительные программы РОСГОССТРАХ-ЖИЗНЬ делятся на два класса:

"Классика"

Эти программы предполагают динамичную гарантированную доходность, величина которой составляет от 6 до 4%, с учетом которой рассчитывается размер уплачиваемых взносов. При наступлении страхового случая клиент или его близкие получают страховую сумму, зафиксированную в страховом полисе.

"Престиж"

Эти программы предполагают:

1. Гарантированную доходность - 3% годовых, с учетом которой рассчитывается размер уплачиваемых взносов.

2. Инвестиционный доход, увеличивающий размер выплат при наступлении страховых событий.

При этом взносы можно вносить по графику:

-ежемесячно,

-ежеквартально,

-раз в полгода,

-ежегодно,

-единовременно.

Размер взноса неограничен и зависит только от финансовых возможностей.

Крупным страховым компаниям, в том числе международным, целесообразно развивать партнерские отношения с региональными страховщиками, которые хорошо знают рынок, его особенности, местные условия. В свою очередь партнерство региональных страховых компаний с известными международными страховщиками позволяет страховым компаниям в регионах значительно расширить спектр услуг, повысить уровень сервиса, укрепить деловую репутацию. Кроме того, такое сотрудничество выгодно также с точки зрения бизнеса, так как региональные партнеры получают от своих международных партнеров агентские комиссии.

Дополнительной возможностью расширения бизнеса региональных страховщиков, не предоставляющих услуги по страхованию жизни, могут стать отраслевые перекрестные продажи: реализация продуктов по страхованию жизни международных компаний. Это позволит региональным страховым компаниям обеспечить комплексность при обслуживании клиентов, укрепить рейтинговые позиции вследствие дистрибуции мировых брендов, повысить доходность, и в целом упрочить позиции на региональных рынках. В свою очередь международные компании могут обращаться к региональным коллегам с целью привлечения их к обслуживанию своих клиентов в программах защиты жизни и здоровья.

Важной задачей является организация эффективного контроля над деятельностью регионального подразделения. Эффективно контролировать деятельность филиалов и представительств можно, сочетая регулярный анализ отчетности об активности сотрудников регионального подразделения и личное общение с сотрудниками. Необходимо также проводить анализ работы всех региональных структур в целом. Головная компания должна контролировать и состояние человеческих ресурсов. Как показывает практика, важнейший фактор заинтересованности регионального подразделения в работе - это мотивация.

Что касается рекламы и PR-поддержки продвижения продуктов страхования жизни в регионах, то их следует осуществлять в соответствии с конкретной ситуацией. При этом очень важно учитывать менталитет людей. С точки зрения менталитета населения, каждый регион - единственный в своем роде, и те подходы, которые эффективны для Москвы, могут оказаться не действенными, к примеру, в Санкт-Петербурге или Тюмени. Реклама и PR-поддержка должны носить и разъяснительный, и брендовый характер, ведь страхование жизни - относительно новый вид страхования, и необходимо донести до каждого его неоспоримые преимущества. Но самое главное, это, бесспорно, доверие граждан к страховой компании. Именно доверие - главный фактор успеха деятельности компании в любом регионе, ведь программы страхования жизни являются долгосрочными и подразумевают постоянное взаимодействие страховщика и страхователя. И такое взаимодействие может быть успешным только в случае доверительных отношений между страховой компанией и клиентом.

Перспективы развития личного страхования

Страхование, и особенно страхование жизни, в современном обществе играет большую роль в функционировании экономики и поддержке жизненного уровня населения. Поэтому в странах Западной Европы, США и Японии страхование жизни – самый популярный вид страхования [9].

Страхование является стратегически важной отраслью экономики, обеспечивая подавляющую часть инвестиций в ее развитие и освобождая государственные бюджеты от расходов на возмещение убытков от непредвиденных событий. Основной ролью личного страхования является повышение социальной защищенности населения путем выплат денежных компенсаций в случае потери здоровья, жизни или трудоспособности, повышение объема пенсий за счет выплат рент (аннуитетов), обеспечение населения качественным медицинским обслуживанием и многое другое. В свою очередь, высокая социальная защищенность населения способствует повышению доверия к правительству, стабилизации политической обстановки, что можно считать политической ролью личного страхования.

Экономическая роль личного страхования заключается в том, что страховые выплаты по договорам личного страхования уменьшают расходную часть государственного бюджета на социальные программы, а денежные средства, аккумулируемые страховыми компаниями, могут стать источником значительных долгосрочных инвестиций в экономику государства. В России это имеет особое значение в связи с кризисом пенсионной системы и неблагоприятными демографическими тенденциями. В условиях дефицита инвестиционных ресурсов привлечение с помощью страховых технологий сбережений населения может стать существенным элементом государственной финансовой политики и способствовать снижению внешних заимствований.

Страхование, как метод управления рисками, способствует защите интересов граждан, их безопасности. Роль страхования особенно важна в контексте экономических реформ, поскольку оно стимулирует развитие рыночных отношений и деловой активности, улучшает инвестиционный климат. Значимость страхования существенно возрастает в период перехода к рынку и укрепления частной собственности. В отличие от планово-административной системы, государство перестает нести ответственность за возмещение ущерба в случае неблагоприятных событий, стихийных бедствий и катастроф. В свою очередь, это способствует формированию спроса на страховые услуги.

Степень развития страхового рынка отражает возможности экономического роста страны. Способствуя перераспределению рисков между экономическими субъектами и возмещению убытков за счет накопления, страхование позволяет повысить эффективность экономики, поэтому развитие национальной системы страхования – одна из важных стратегических задач в области создания инфраструктуры рынка.

В России существует ряд проблем, препятствующих развитию данной отрасли. Сложности с развитием страхования жизни объясняются тем, что в российской практике оно часто используется как способ оптимизации налоговой нагрузки на предприятия и слабо связано с реальной защитой интересов страхователей.

Исходя из опыта западных стран, можно заключить, что долгосрочное страхование жизни является наиболее перспективным и массовым видом страхования: на его долю приходится от 40% до 80% всей собираемой страховой премии [11]. Для быстрого развития этого вида страхования необходимо наличие как минимум двух условий: нужно поддерживать долгосрочную надежность и устойчивость финансовой системы в целом, что обеспечит сохранность вложений; доходность накопительного страхования должна быть сравнима с другими инвестиционными инструментами при сопоставимом уровне риска (например, банковский депозит).

Одна из основных проблем в развитии страхования жизни – слабые стимулы к накоплению, в том числе и налогового характера. Сегодня налоговое законодательство устанавливает практически запретительные барьеры на пути развития данного вида страхования. Например, накопительное страхование за счет средств работодателя облагается: во-первых, единым социальным налогом, во-вторых, подоходным налогом на страховые взносы (также на выплаты, если они производятся), в-третьих, налогом на прибыль, если сумма взносов превышает 12% от суммы расходов на оплату труда [5,]. Кроме того, приемлемая доходность инвестиций может быть обеспечена только при длительных сроках действия договоров – от 10 лет и более. Однако такие договоры не пользуются у страхователей спросом из-за высокой рискованности долгосрочных вложений.

Таким образом, можно сделать вывод, что основными факторами, способствующими развитию системы страхования вообще и личного в частности, являются: наличие страхового интереса, платежеспособного спроса, эффективных каналов продаж, благоприятного налогового климата, политической и экономической стабильности, доверия населения к власти и финансово-экономическим институтам, формирование рыночного отношения к вопросам социальной защиты.

Заключение

Подводя итог работы, я сделала вывод, что страхование – стратегически важный элемент экономической системы. Оно позволяет создавать крупные инвестиционные ресурсы, освобождает государственный бюджет от необходимости возмещения убытков от непредвиденных событий, повышает социальную защищенность граждан.

Личное страхование выполняет важную социальную функцию, так как затрагивают интересы каждого человека. Поэтому развитию и поддержанию личного страхования необходимо уделить особое внимание. В развитых странах личное страхование занимает первое место среди других отраслей страхования по объемам собираемой премии.

Система страхования в России в настоящее время еще не окончательно сформирована и продолжает свое развитие. Но по сравнению с предыдущими годами, в настоящее время личное страхование все же повышает динамику своего развития. Люди становятся более образованнее в области страхования, много информации в СМИ, интернет источниках. Страховые компании потихоньку набирают обороты по продаваемости своего страхового продукта, в частности в области личного страхования. Люди начинают доверять им и страхуют жизни, имущество, репутацию и т.д.

К числу основных направлений развития сферы страхования относятся:

·совершенствование законодательной базы и механизма защиты интересов страхователя;

·повышение надежности системы страхования;

·увеличение финансового потенциала российских страховщиков;

·создание эффективных сфер для размещения временно свободных средств страховых компаний;

·повышение уровня платежеспособности страхователей;

·появление стимулов для заключения договоров страхования;

·повышение страховой культуры и информированности населения.

Развитие сферы страхования в этих направлениях поможет ей стать неотъемлемым и значимым звеном финансовой системы России.

Рынок личного страхования имеет большой потенциал. Являясь частью экономической системы, он во многом зависит от нее. В то же время, активно развиваясь, личное страхование способно стать важнейшим элементом роста экономики. Россия имеет все возможности для завоевания большой доли мирового рынка страхования, поскольку находится в выгодном положении по сравнению с другими странами – обладает огромными человеческими ресурсами.

Написав эту работу и изучив материалы по личному страхованию, я сделала выводы для себя, что нельзя полагаться на судьбу и удачу. В ближайшее время я иду страховать жизнь.

Список использованных источников:

- Адамчук Н.Г. Экономические основы страхования жизни. Страховое дело № 9-2013, с. 26-38;

- Архипов А. Обеспечение прав страхователей и застрахованных в системе личного страхования // Страховое дело. - 2014. - N 6. - С.48;

- Основы страховой деятельности: учебник под ред. Т.А. Федоровой - М.: БЕК, 2014;

- Страхование: итоги года // Финансы. 2015. - №3. - с.59-61;

- Страхование: Учебник/ под ред. Т.А. Федоровой. - 2-е изд., перераб. и доп. - М.: Экономистъ, 2016. - 875 с.;

- Основы страховой деятельности: учебник под ред. Т.А. Федоровой - М.: БЕК, 2016;

- Баранова А.Д. Проблемы изменения условий договора страхования пенсии / А.Д. Баранова // Страховое дело. - 2014. - №6. - с.30-39;

- Дюжиков Е.Ф. Некоторые вопросы совершенствования регулирования страхования жизни в России / Е.Ф. Дюжиков // Финансы. 201145. - №6. - с.54-59;

- Коломин Е.В. Теоретические и практические аспекты страховой защиты жизни и здоровья граждан России / Е.В. Коломин // Финансы. 2015. - №7. - с.47-51;

- Куликов С.В. Финансовый анализ страховых организаций: учеб. Пособие / С.В. куликов. - Ростов н/Д.: Феникс, 2016. - с.221;

- Никулина Н.Н. Финансовый менеджмент страховой организации : учеб. пособие / Н.Н.Никулина, С.В. Березин. -М.: Юнити - Дана, 2014. - 431 с.;

- Орлов А.Н. Страховые продукты, формирующие социальный пакет / А.Н. Орлов // Страховое дело. 2015. - №10. - с.32-37.;

- Пастухов Б.И. Долгосрочное страхование жизни в системе пенсионной реформы / Б.И. Пастухов // Финансы. 2015. - №9 - с.38-42.;

- Русецкая Э.А. Выявление потребностей населения в страховой защите / Э.А. Русецкая // Страховое дело. 2014. - №10. - с.38-44.;

- Русецкая Э.А. Совершенствование медицинского страхования как центрального звена безопасности жизнедеятельности граждан / Э.А. Русецкая // Страховое дело. 2015. - №4. - с.19-32.\4

- Социальное страхование: учебник / под ред. Н.А. Крачевского. - М.: Издательско - торговая корпорация "Дашков и Ко", 2016- 403 с.;

- Страхование: учебник / под ред. Л.А.Орланюк - Малицкой, С.Ю. Яновой. - М. : Изд-во Юрайт, 2016. - 828 с.;

- http://aszh.ru/wp-content/uploads/Annual_report_ASZ_2013.pdf

- http://ru.wikipedia.org/wiki/Страхование_жизни

http://www.grandars.ru/

- Выбор приоритетного варианта сокращения персонала (Расчёт потребности в персонале)

- Анализ оборотного капитала предприятия (ООО «Ярмарка горящих туров»)

- Учет основных средств (ООО «АЛЬФА»)

- Жизненный цикл организации и управление организацией ( Гулькевичского (АПСКГ) )

- Выбор стиля руководства в организации.(ФОРМИРОВАНИЕ СТИЛЯ УПРАВЛЕНИЯ В СОВРЕМЕННЫХ ОРГАНИЗАЦИЯХ)

- Виды налогов. Классификация налогов. Налоговая система. Налоговая политика в РФ

- Основные функции в системе менеджмента (Google)

- Роль мотивации в поведении организации ООО "Лидер"

- Роль мотивации в поведении организации (Понятие и роль мотивации персонала)

- Роль мотивации в поведении организации (Crowne Plaza World Trade Centre Moscow)

- Международный валютный фонд: цели, функции, особенности

- Личное страхование и перспективы его развития в РФ (Анализ страхования жизни в РФ)