Государственный внешний долг Российской Федерации, его характеристика

Содержание:

Введение

Бюджетные отношения представляют собой финансовые отношения государства на федеральном, региональном и местном уровнях с государственными, акционерными и иными предприятиями и организациями, а также населением по поводу формирования и использования централизованного фонда денежных ресурсов, необходимого для успешной реализации финансовой политики государства.

Совокупность всех видов бюджетов образует бюджетную систему государства. Взаимосвязь между ее отдельными звеньями, организацию и принципы построения бюджетной системы принято называть бюджетным устройством. Федеральные, региональные и местные органы государственной власти и управления посредством бюджетных отношений получают в свое распоряжение определенную часть перераспределяемого национального дохода, которая направляется на строго определенные цели в зависимости от разграничения.

Центральное место в системе государственных финансов занимает государственный бюджет. Его главнейшие функции - проведение в жизнь финансовой политики, организация выполнения финансовой программы правительства.

Одним из наиболее острых вопросов бюджетной политики любого государства является бюджетный дефицит. Бюджетный дефицит—это превышение размера государственных расходов над величиной бюджетных поступлений. Когда правительство имеет дефицит бюджета, то его расходы больше его доходов. Бюджетный дефицит, несомненно, относится к так называемым отрицательным экономическим категориям типа инфляции, кризиса, безработицы, банкротства, которые, однако, являются неотъемлемыми элементами экономической системы. Более того, без них экономическая система утрачивает способность к поступательному развитию. Тем не менее, бюджетный дефицит нельзя однозначно относить к разряду чрезвычайных, катастрофических событий, так как различным может быть качество, природа дефицита. Цель данной работы заключается в том, чтобы в определённой степени систематизировать сведения, касающиеся современных воззрений на дефицит бюджета как экономическую категорию, мер его регулирования, состояния этой проблемы в нашей стране.

Цель курсовой работы – раскрыть сущность бюджетного дефицита и государственного долга, способы его регулирования.

Поставленная цель обусловила решение следующих задач:

- Раскрыть понятие бюджета;

- Рассмотреть бюджетный дефицит, его виды и концепции регулирования;

- Дать характеристику государственному долгу, его видам и факторам воздействия;

- Определить причины возникновения бюджетного дефицита и увеличения государственного долга;

- Оценить зарубежный опыт управления бюджетным дефицитом и возможности его использования на практике.

- Рассмотреть внешний государственный долг России в современных условиях

ГЛАВА 1 БЮДЖЕТНЫЙ ДЕФИЦИТ И ГОСУДАРСТВЕННЫЙ ДОЛГ: ОПРЕДЕЛЕНИЯ, ПОКАЗАТЕЛИ И ПРОБЛЕМЫ КОЛИЧЕСТВЕННОЙ ОЦЕНКИ

1.1. Понятие бюджета. Бюджетный дефицит, его виды и концепции регулирования

Государственный бюджет – это баланс доходов и расходов государства за определенный период времени (обычно год), представляющий собой основной финансовый план страны, который после его принятия законодательным органом власти (парламентом, государственной думой, конгрессом и т.п.) приобретает силу закона и обязателен для исполнения.

При выполнении своих функций государство несет многочисленные расходы.[1]

По целям расходы государства могут быть разделены на расходы:

• на политические цели:

1) расходы на обеспечение национальной обороны и безопасности, т.е. содержание армии, полиции, судов и т.п.;

2) расходы на содержание аппарата управления государством

• на экономические цели:

1) расходы на содержание и обеспечение функционирования государственного сектора экономики,

2) расходы на помощь (субсидирование) частному сектору экономики

• на социальные цели:

1) расходы на социальное обеспечение (выплату пенсий, стипендий, пособий);

2) расходы на образование, здравоохранение, развитие фундаментальной науки, охрану окружающей среды.

С макроэкономической точки зрения все государственные расходы делятся на:

- государственные закупки товаров и услуг (их стоимость включается в ВВП);

- трансферты (их стоимость не включается в ВВП);

- выплаты процентов по государственным облигациям (обслуживание государственного долга).

Основными источниками доходов государства являются:

- налоги (включая взносы на социальное страхование);

- прибыль государственных предприятий;

- сеньораж (доход от эмиссии денег);

- доходы от приватизации.

Бюджетный дефицит - превышение расходов над доходами государственного бюджетного фонда. Его нельзя категорично относить к разряду чрезвычайных, катастрофических финансовых явлений, так как различным может быть качество, природа дефицита. Проведение политики дефицитного финансирования активирует экономический рост и обеспечивает полную занятость.

Государственные бюджеты большинства стран с развитой рыночной экономикой хронически дефицитны. Это связано с необходимостью осуществления крупных государственных вложений в развитие экономики, при этом дефицит не является отражением кризисного течения, а скорее становиться следствием стремления государства обеспечить прогрессивные сдвиги в структуре общественного воспроизводства.

Основными причинами бюджетного дефицита могут являться:

1) Увеличение государственных расходов в военное время, при различного рода стихийных бедствиях или в периоды других социальных конфликтов, то есть, когда становиться невозможным мобилизовать финансовые ресурсы в необходимых размерах.

2) Кризисные явления в экономике (спад производства, рост убыточности, снижение рентабельности предприятий и другие), неэффективность финансово-кредитных связей, неспособность правительства держать под контролем финансовую ситуацию в стране.

3) Необходимость осуществления крупных государственных инвестиций в развитие экономики.

4) Сокращение налоговых поступлений без корректировки государственных расходов, а так же неудовлетворительная организация сбора налогов и платежей (уклонение от уплаты налогов, рост объема недоимок).

5) Нарастание убытков и финансовых потерь предприятий и организаций, при общем ухудшение финансового положения реального сектора и сокращение налогооблагаемой базы.

6) Активизация государственной социальной политики.

7) Повышение долгосрочной напряженности в бюджетно-налоговой сфере в результате:

- увеличения государственных расходов на социальное обеспечение и здравоохранение - преимущественно в тех странах, где возрастает доля пожилого населения;

- увеличения государственных расходов на образование и создание новых рабочих мест - характерно для тех стран, где возрастает доля молодого населения.

В соответствии со ст. 96.7 БК РФ введенной в 2008 году:

Ненефтегазовый дефицит федерального бюджета представляет собой разницу между объемом доходов федерального бюджета без учета нефтегазовых доходов федерального бюджета и доходов от управления средствами Резервного фонда и Фонда национального благосостояния и общим объемом расходов федерального бюджета в соответствующем финансовом году. Ненефтегазовый дефицит федерального бюджета не может превышать 4,7 процента прогнозируемого в соответствующем финансовом году валового внутреннего продукта, указанного в федеральном законе о федеральном бюджете на очередной финансовый год и плановый период.

Данный термин в свою очередь связан с такими понятиями, как нефтегазовые доходы (ст. 96.6) и нефтегазовый трансферт (ст. 96.8).

Нефтегазовые доходы используются для финансового обеспечения нефтегазового трансферта, а также для формирования Резервного фонда и Фонда национального благосостояния. К таким доходам федерального бюджета относятся доходы федерального бюджета от уплаты:

- налога на добычу полезных ископаемых в виде углеводородного сырья (нефть, газ горючий природный из всех видов месторождений углеводородного сырья, газовый конденсат из всех видов месторождений углеводородного сырья).

- вывозных таможенных пошлин на нефть сырую.

- вывозных таможенных пошлин на газ природный.

- вывозных таможенных пошлин на товары, выработанные из нефти.

Нефтегазовый трансферт представляет собой часть средств федерального бюджета, используемых для финансирования ненефтегазового дефицита федерального бюджета за счет нефтегазовых доходов федерального бюджета и средств Резервного фонда

Кассовый дефицит - недостаток наличных денежных средств в компании.

Выделяют также активный и пассивный дефициты. Активный дефицит возникает в результате превышения расходов над доходами, а пассивный - в результате снижения налоговых ставок и прочих поступлений, что является следствием замедления темпов экономического роста, недоплат и т.п.

Вопрос о соотношении государственных доходов и расходов является дискуссионным и имеет концептуальные основы.

Существуют три концепции балансирования государственного бюджета:

1) Первая концепция базируется на том, что бюджет должен быть ежегодно сбалансирован. Однако ежегодно балансируемый бюджет в основном исключает или в значительной степени уменьшает эффективность фискальной политики государства, имеющей антициклическую, стабилизирующую направленность. Хуже того, ежегодно балансируемый бюджет на самом деле углубляет колебания экономического цикла. Ежегодно балансируемый бюджет не является экономически нейтральным.

2) Вторая концепция базируется на том, что бюджет должен быть сбалансирован в ходе экономического цикла, а не за каждый год. Данная концепция предполагает, что правительство осуществляет антициклическое воздействие и одновременно стремится сбалансировать бюджет. В этом случае, бюджет не должен балансироваться ежегодно. Достаточно, чтобы он был сбалансирован в ходе экономического цикла. Логическое обоснование этой концепции бюджетной политики просто, разумно и привлекательно. Для того, чтобы противостоять спаду, правительство должно снизить налоги и увеличить правительственные расходы, тем самым сознательно вызывает дефицит бюджета.

В ходе последующего инфляционного подьема правительство повышает налоги и правитальственные расходы. Возникающее на этой основе положительное сальдо бюджета может быть использовано на покрытие федерального долга, возникшего в период спада. Таким образом правительство проводит позитивную антициклическую политику и одновременно балансирует бюджет, но не на ежегодной основе, а за период в несколько лет. Но в данной концепции бюджета существует ключевая проблема, которая состоит в том, что спады и подъемы в экономическом цикле могут быть неодинаковыми по глубине и продолжительности. Например, длительный и глубокий спад может смениться коротким периодом подъема.

3) Третья концепция связана с идеей так называемых функциональных финансов. В соответствии с этой идеей вопрос о балансированности бюджета - на ежегодной или на циклической основе - второстепенный. Первоначальной целью федеральных финансов является обеспечение не инфляционной полной занятости, то есть балансирование экономики, а не бюджета. В соответствии с данной концепцией проблемы, связанные с государственными дефицитами или излишками, малозначимы в сравнении с высшей степени нежелательными альтернативами продолжительных спадов или устойчивой инфляции.

Вторая и третья концепции лежат в основе финансовой политики, ориентированной на бюджетный дефицит и опирающейся на потенциал денежного хозяйства страны.

Статья 94 БК РФ.

В состав источников внутреннего финансирования дефицита федерального бюджета включаются:

- разница между средствами, поступившими от размещения государственных ценных бумаг Российской Федерации, номинальная стоимость которых указана в валюте Российской Федерации, и средствами, направленными на их погашение.

- разница между полученными и погашенными Российской Федерацией в валюте Российской Федерации бюджетными кредитами, предоставленными федеральному бюджету другими бюджетами бюджетной системы Российской Федерации.

- разница между полученными и погашенными Российской Федерацией в валюте Российской Федерации кредитами кредитных организаций.

В состав источников внешнего финансирования дефицита федерального бюджета включаются:

- разница между средствами, поступившими от размещения государственных займов, которые осуществляются путем выпуска государственных ценных бумаг от имени Российской Федерации и номинальная стоимость которых указана в иностранной валюте, и средствами, направленными на их погашение;

- разница между полученными и погашенными Российской Федерацией в иностранной валюте кредитами иностранных государств, включая целевые иностранные кредиты (заимствования), с учетом средств, перечисленных из федерального бюджета российским поставщикам товаров и (или) услуг на экспорт в счет погашения государственного внешнего долга Российской Федерации, международных финансовых организаций, иных субъектов международного права и иностранных юридических лиц;

- разница между полученными и погашенными Российской Федерацией в иностранной валюте кредитами кредитных организаций.[2]

1.2. Государственный долг, его виды и факторы воздействия

Современный мир не раз подвергался воздействию финансового кризиса. По мнению экспертов, в основе кризиса обычно лежат долги, которые накапливаются у государств. Поскольку каждое государство имеет определенный уровень расхода денежных ресурсов, может возникнуть ситуация, когда этих ресурсов не хватает, чтобы удовлетворить потребности данной страны, а так же для того, чтобы государство могло выполнять свои функции.

Возникает дефицит государственного бюджета. В такой ситуации государство может привлечь дополнительные средства тремя способами:

- Дополнительная эмиссия денег;

- Займы средств у населения собственной страны, т.е. у юридических и физических лиц (внутренний долг);

- Займы средств у других государств или у международных организаций финансов (внешний долг).

Первый способ заимствования средств является денежным или эмиссионным, а последние два способа – долговыми, и в сумме составляют государственный долг.

Другими словами, государственный долг – это сумма всех видов долговых обязательств государства перед различными кредиторами. Государственные займы считаются наиболее экономически оправданным источником покрытия дефицита госбюджета.

Причинами возникновения государственного долга могут быть: увеличение расходов государства без соответствующего роста его доходов, циклические спады экономики, сокращение налогов для стимулирования экономики без одновременного уменьшения государственных расходов. Государственный долг имеет каждая страна. Он необходим, если стране не достаточно собственных средств на быстрый вывод экономики из тяжелого положения или на развитие новых производственных отраслей.

По абсолютной величине трудно оценить влияние долга на экономику страны. Более наглядны относительные показатели, которые рассчитываются по отношению к ВВП или ВНП в процентах. Допустимой нормой считается величина госдолга не более 60% от ВВП. Если темпы роста государственного долга не превышают темпов роста ВВП, положение не критично.

Многие страны имеют специальные службы для управления государственным долгом. Задача таких служб – не допустить, чтобы долг превысил ВНП более, чем в 2,5 раза, так как это представляет серьезную угрозу для стабильности экономики государства. Управление государственным долгом подразумевает следующие меры:

- использование заимствованных средств с максимальной эффективностью;

- изыскание средств для выплаты долга;

- сохранение величины государственного долга на уровне, безопасном для экономики;

- нейтрализация нежелательных последствий долга.

Среди методов управления государственным долгом применяются следующие:

- рефинансирование – погашение старой задолженности посредством выпуска новых займов;

- аннулирование или дефолт – отказ государства от обязательств по долгу; происходит, как правило, вследствие смены государственной власти, когда новое правительство отказывается от обязательств старого, либо в случае финансовой несостоятельности страны;

- реструктуризация – изменение условий и сроков погашения долга с согласия кредиторов;

- новация – прекращение действия обязательств между кредитором и заемщиком путем взаимного соглашения, а так же замена старых обязательств на новые, с новыми условиями погашения долгов;

- унификация – объединение ранее выпущенных займов в один новый для сокращения расходов государства и упрощения обслуживания;

- конверсия – изменение величины доходности займов;

- консолидация – изменение сроков уже выпущенных займов, при этом владельцы облигаций и ценных бумаг продолжают получать по ним доход;

- отсрочка погашения займа – в отличие от консолидации, в этом случае прекращается выплата доходов владельцам ценных бумаг.

Кроме прочих показателей, так же важна структура государственного долга. Особенностью структуры государственного долга экономически развитых стран является наличие значительного внутреннего долга, что является дополнительным фактором стабилизации и дальнейшего развития экономики.

При этом денежные средства используются эффективно, не ведут к уменьшению национального богатства, а отрицательные последствия в основном перекрываются положительным эффектом экономического развития.

Если внутренний государственный долг означает практически, что нация одалживает средства себе самой, и не оказывает на экономику существенного отрицательного влияния, то внешний государственный долг должен контролироваться, чтобы не ввести страну в зависимость от кредиторов. Часто кредиторы предоставляют средства с условием внесения своих корректив в экономическую политику государства-заемщика.

Рост внешнего долга, как правило, подрывает международный авторитет государства и снижает доверие населения к политике своего правительства. На обслуживание долга идут дополнительные материальные средства, что ведет к росту налогов и ложится дополнительным бременем на население. Как правило, увеличение налогов снижает стимул к труду, инвестированию в экономику, инновациям. Особенно значительных средств требует оплата внешнего государственного долга и процентов по нему.

Последние события в мире показали, что долговые проблемы разных стран оказывают влияние друг на друга: стоит лишь одной из них объявить дефолт, как последует цепная реакция, поскольку величина внешнего долга большинства государств значительно превышает их ВВП. Греция – одна из самых проблемных стран Европы.

Несмотря на возможность смягчения угрожающего ей дефолта усилиями стран Евросоюза, ее долги могут в результате обернуться серьезной проблемой для экономик других стран. Размер внешнего долга Греции составляет по отношению к ВВП 252%, долг на душу населения составляет 38,073 евро.

Ирландия в настоящее время проводит политику экономии госбюджета, вероятность дефолта очень высока, поскольку отношение внешнего долга к ВВП у нее рекордно высокое, более 1000%, на душу населения приходится долг в 390,969 евро. Крупнейшим кредитором Ирландии является Великобритания.

Внешний долг самой Великобритании составляет 436% к ВВП, но, не смотря на это, вероятность банкротства низкая, так как данное государство обладает большим количеством высококачественных активов. Угрозу для финансового благополучия Великобритании составляют проблемы Ирландии, Испании и Италии.

Замедление крупнейшей экономики ЕС, Германии, происходит в основном из-за проблем периферийных стран Евросоюза, которые могут сказаться так же и на мировой экономике в целом. Внешний долг Германии составляет к ВВП 176%. Франция, имеющая вторую по величине экономику в ЕС, по оценкам экспертов, имеет среднюю вероятность дефолта, процент внешнего долга к ВВП - 235%.

Третье место в мире занимает экономика Японии, особенность которой в том, что ее основными кредиторами являются собственные компании и банки. Госдолг Японии - 233% от ВВП, в то время, как внешний – 50% к ВВП. Правительство планирует к 2020 году сделать бюджет префицитным, вероятность дефолта, согласно мнению экспертов, низкая.

Государственный долг России составляет 36,0 млрд. долларов, доля внешнего долга – в пределах 10% от ВВП. Это одно из самых низких значений среди государств. Максимального уровня госдолг России достигал в 1998 году – 146,4 % ВВП.[3]

ГЛАВА 2. СРАВНИТЕЛЬНЫЕ ХАРАКТЕРИСТИКИ ГОСУДАРСТВЕННОГО ДОЛГА РОССИИ И ЗАРУБЕЖНЫХ СТРАН

2.1 Зарубежный опыт управления бюджетным дефицитом и возможности его использования на практике

Финансовая нестабильность мировой экономики значительно повлияла на финансовые рынки. Одна из сфер, которая потерпела существенных изменений - это государственный долг.

Существование государственной задолженности – обыкновенное явление во всех странах мира.

Теоретические и практические аспекты государственного долга, его регулирование изучались экономистами разных стран на протяжении столетий. Среди исследователей, которые обращались к тематике государственного заимствования, его роли можем назвать А.Смита, Д. Рикардо, Ф.Кене, Дж.Кейнса, П.Кругмана, украинских экономистов Т.Вахненко, И.Лютого, Н.Зражевскую, С.Марченко, Я.Онищук.

Существуют разные мнения о значении государственного заимствования, o его позитивной и негативной роли для экономики страны. Например, представители классической политической экономии А.Смит и Д. Риккардо указывали на негативное влияние государственного долга. А.Смит писал, что «политика государственной задолженности постепенно ослабляет страну, которая пользуется ею». В противовес такому мнению, немецкий экономист Вильгельм Вагнер считает, что инвестиции в материальное производство и нематериальные активы необходимо финансировать с помощью государственных заимствований, постоянные же издержки должны финансироваться за счет налоговых платежей. Также Дж. Кейнс предлагал стимулировать потребление путем дополнительных государственных издержек за счет заимствований сбережений частного сектора.

В наше время экономисты понимают, что государственный долг – это большой источник финансового капитала для экономики, будущих инвестиций.

В тоже время основная проблема государственной задолженности – это ее допустимый размер, который будет безопасным для экономики. В то же время, финансовый кризис показал опасность неэффективного управления государственной задолженностью.

Согласно Маастрихтскому договору, страны-члены Европейского Союза должны удерживать государственный долг на уровне 60%.

Как почти всегда в экономике, в данных государственного долга важны не абсолютные, а относительные значения. К примеру, в случае абсолютного показателя ВВП, Китай находится на втором месте. Однако, стоит разделить его на количество человек (1,371 млрд.), производящих этот ВВП, чтобы оценить эффективность, и КНР уже на 71-ом месте – рядом с Россией.

Относительно пресловутого “госдолга США” работает тот же принцип. Да, долг действительно большой, cейчас он приближается к $20 трлн. Однако при этом и экономика США не маленькая. Размер годового ВВП немногим меньше – $19,3 трлн. Если переводить на человеческий язык – это долг, размером с годовую зарплату, что вполне приемлемо.

По аналогии с зарплатой, долг в 100 тысяч для человека с доходом в 15 тыс. – огромная сумма, а 500 тысяч для человека с доходом в 100 лишь неудобство. Поэтому, для того чтобы оценить долговую нагрузку, экономисты рассматривают отношение государственного долга к ВВП – доходу той или иной страны. Которое, впрочем, тоже ничего не значит.

Небольшой долг может означать, например, как в случае с Венесуэлой, не то, что вы не хотите брать взаймы, а то, что вам не хотят давать.

Таблица 1

Государственный долг стран мира 2017, % к ВВП

|

Место |

Страна |

|

|

1 |

Япония |

250.91 |

|

2 |

Ливан |

147.62 |

|

3 |

Италия |

131.71 |

|

4 |

Эритрея |

127.5 |

|

5 |

Португалия |

127.33 |

|

6 |

Кабо-Верде |

122.25 |

|

7 |

Бутан |

122.12 |

|

8 |

Ямайка |

116.07 |

|

9 |

США |

107.48 |

|

10 |

Барбадос |

106.58 |

|

11 |

Бельгия |

106.52 |

|

12 |

Гамбия |

99.24 |

|

13 |

Ливия |

98.94 |

|

14 |

Франция |

98.84 |

|

15 |

Испания |

98.47 |

|

16 |

Сингапур |

97.93 |

|

17 |

Мальдивы |

95.84 |

|

18 |

Кипр |

95.32 |

|

19 |

Ирак |

95.22 |

|

20 |

Мавритания |

94.58 |

|

21 |

Сан-Томе и Принсипи |

93.77 |

|

22 |

Украина |

92.31 |

|

23 |

Белиз |

92.04 |

|

24 |

Бахрейн |

92.01 |

|

25 |

Канада |

90.56 |

|

26 |

Хорватия |

88.99 |

|

27 |

Египет |

88.82 |

|

28 |

Антигуа и Барбуда |

88.08 |

|

29 |

Великобритания |

87.92 |

|

30 |

Сент-Люсия |

87.87 |

|

31 |

Иордания |

87.45 |

|

32 |

Ирландия |

84.6 |

|

33 |

Австрия |

83.85 |

|

34 |

Мозамбик |

82.02 |

|

35 |

Словения |

81.78 |

|

36 |

Сент-Винсент и Гренадины |

81.73 |

|

37 |

Доминика |

81.28 |

|

38 |

Бразилия |

80.49 |

|

39 |

Гренада |

78.26 |

|

40 |

Сербия |

77.94 |

|

41 |

Черногория |

76.99 |

|

42 |

Шри-Ланка |

74.83 |

|

43 |

Венгрия |

74.46 |

|

44 |

Киргизия |

73.52 |

|

45 |

Гана |

72.21 |

|

46 |

Тринидад и Тобаго |

69.4 |

|

47 |

Республика Конго |

68.99 |

|

48 |

Беларусь |

68.89 |

|

49 |

Ангола |

68.65 |

|

50 |

Албания |

67.77 |

|

51 |

Израиль |

67.69 |

|

52 |

Багамские Острова |

67.56 |

|

53 |

Малави |

67.45 |

|

54 |

Финляндия |

66.25 |

|

55 |

Лаос |

66.11 |

|

56 |

Германия |

65.88 |

|

57 |

Индия |

65.56 |

|

58 |

Нидерланды |

64.89 |

|

59 |

Вьетнам |

64.82 |

|

60 |

Уругвай |

64.01 |

|

61 |

Марокко |

63.97 |

|

62 |

Пакистан |

63.66 |

|

63 |

Того |

63.13 |

|

64 |

Сальвадор |

61.79 |

|

65 |

Джибути |

61.33 |

|

66 |

Аргентина |

60.87 |

|

67 |

Мальта |

60.78 |

|

68 |

Тунис |

59.27 |

|

69 |

Эфиопия |

59.03 |

|

70 |

Замбия |

58.61 |

|

71 |

Лесото |

58.5 |

|

72 |

Сейшельские Острова |

58.49 |

|

73 |

Йемен |

58.15 |

|

74 |

Пуэрто-Рико |

57.7 |

|

75 |

Маврикий |

57.56 |

|

76 |

Самоа |

57.01 |

|

77 |

Катар |

56.38 |

|

78 |

Сенегал |

56.22 |

|

79 |

Сент-Китс и Невис |

55.98 |

|

80 |

Малайзия |

54.96 |

|

81 |

Кения |

54.96 |

|

82 |

Мексика |

54.89 |

|

83 |

Зимбабве |

54.89 |

|

84 |

Таджикистан |

54.43 |

|

85 |

Гайана |

54.1 |

|

86 |

Польша |

52.85 |

|

87 |

Исландия |

52.63 |

|

88 |

Судан |

52.43 |

|

89 |

Сьерра-Леоне |

52.14 |

|

90 |

Центральноафриканская республика |

52.11 |

|

91 |

Южно-Африканская Республика |

52.11 |

|

92 |

Словакия |

51.89 |

|

93 |

Гондурас |

49.76 |

|

94 |

Габон |

49.52 |

|

95 |

Китай |

49.32 |

|

96 |

Армения |

48.93 |

|

97 |

Боливия |

48.28 |

|

98 |

Колумбия |

47.99 |

|

99 |

Нигер |

47.85 |

|

100 |

Дания |

47.73 |

Отметим, что стран, не имеющих внешнего долга, удивительно малое количество – только три (Бруней, Макао и Республика Палау), в отличие от других государств, которые должны практически всему миру.

Есть страны, которые являются одновременно и заемщиками, и кредиторами в отношении друг друга. Так почему же они не произведут взаимозачет своих финансовых задолженностей? А вот это зависит не только от политических взаимоотношений между ними, но и от условий кредитного займа – сроков погашения, процентных выплат и т. д. Ведь взаимозачет таких долгов может не только обнулить задолженности, но и серьезно повлиять на оборотные средства государственных финансовых компаний. Такая ситуация в свою очередь может привести к кризису экономики обоих государств.

США, лидирующая по величине внешнего долга другим странам мира, является должницей Китая, Японии, России, Великобритании, Швейцарии, Тайваню, Бразилии, то есть тем государствам, которые экспортируют нефть, держат облигации, имеют паевые инвестфонды. Но наибольшая задолженность у США перед ФРС – Федеральной резервной системой, которая выполняет функции центрального банка этой страны.

При достаточно подробном анализе рейтингов можно увидеть, что экономически оправданными являются не внешние займы, а внутреннее заимствование. Этот вариант хорош тем, что долги не увеличат денежную базу, а оборот финансовых средств будет осуществляться только в пределах одного государства.

Состояние государственной задолженности разных стран ощутило определенные изменения вследствие нестабильности мировых финансовых ринков. Финансовый кризис указал на недостатки организации экономик разных стран, в том числе и проблемы контроля и облуживания государственного долга. Согласно нашему мнению, важной является проблема учета и управления государственной задолженностью, контроля над ведением расчетов по облуживанию государственного долга.[4]

История невозврата долгов суверенными государствами, в том числе иностранным кредиторам, уходит корнями глубоко в античность. За последние двести лет мир пережил пять масштабных и затяжных "дефолтных эпидемий".

История невозврата долгов суверенными государствами, в том числе иностранным кредиторам, уходит корнями глубоко в античность. Причины государственных дефолтов были разными — от чисто экономических, когда заемщик действительно был не в состоянии производить платежи, до политических, когда сильный не платил слабому, либо когда новое правительство отказывалось признавать долги, сделанные предшествующим руководством.

Американские экономисты Кармен Райнхарт из Университета Мэриленда, и Кеннет Рогофф, профессор Гарварда и бывший главный экономист МВФ, в своей работе "Времена меняются: обзор финансовых кризисов последних восьми столетий" отмечают, что в период с 1300 по 1799 год по своим счетам регулярно отказывались платить ведущие западноевропейские страны, включая Францию, Англию, Германию, Португалию и Испанию. Лидером по числу дефолтов за эти пять столетий была Франция, где подобная ситуация случалась восемь раз, в том числе четыре раза в XVIII веке — в 1701, 1715, 1770 и 1788 годах.

За истекшие два века, отмечают Райнхарт и Рогофф, мир пережил пять масштабных и затяжных "дефолтных эпидемий". Первая пришлась на наполеоновские войны, вторая продолжалась с 1820-х по 1840-е годы, третья, начавшись в 1870-х годах, также затянулась на два десятилетия. Четвертая глобальная волна дефолтов, начатая с Великой депрессии, продлилась вплоть до 1950-х годов. Наконец, последняя эпидемия охватила 1980-1990-е годы.

Среди европейских стран, объявлявших банкротство в XIX-XX веках, Австро-Венгрия, которая объявляла дефолт пять раз; Испания, объявлявшая дефолт восемь раз (с учетом еще шести дефолтов, зафиксированных в предыдущие столетия).

Греция дефолт или реструктуризацию долгов проводила за свою современную историю (с 1829 года) пять раз и находилась в этом состоянии, согласно выкладкам Рогоффа, половину всего своего независимого существования.

Кроме того, в XIX веке география государственных банкротств существенно расширилась за счет получивших независимость латиноамериканских стран: Колумбия, Доминиканская Республика, Гватемала и Мексика объявляли дефолт по четыре раза, а Венесуэла — шесть. В 1875 году обанкротилась Оттоманская империя.

Другой известный дефолт XIX века — дефолт, объявленный правительством Египта в 1875 году, после которого зона Суэцкого канала оказалась фактически аннексированной европейскими державами.

В XX веке дефолт объявляли в основном неевропейские страны, хотя Германия, Австрия, Венгрия и Польша каждая пережили его по два раза.

В январе 1918 года Советская Россия отказалась платить по долгам царского и Временного правительств. Лишь к концу XX века, когда эти долги сильно девальвировались, новое российское государство решило их частично погасить. То же произошло и с советским долгом по ленд-лизу: когда началась "холодная война" правительство СССР прекратило платежи по поставкам американского оружия в годы Отечественной войны; современное российское правительство признало этот долг.

В 1930 году Великобритания отказалась обслуживать свой долг Америке в 14,5 миллиарда долларов. Частично она оправдывала свои действия тем, что ряд правительств американских штатов находились тогда в дефолте по обязательствам перед Великобританией, взятым еще в середине XIX века и существенно превысившим к 1930 году английский долг Америке. Последовав примеру Великобритании, долги Первой мировой не вернули Америке также Франция и Италия. На Германии лежал долг по выплате репараций (в международном праве возмещение государством в силу мирного договора или иных международных актов ущерба, причиненного им государствам, подвергшимся нападению), тянувшийся со времен Версальского договора 1919 года. Правительство Гитлера в 1933 году от их выплаты отказалось, но послевоенное правительство Аденауэра вновь признало их, и в 1953 году ФРГ обязалась выплатить их после воссоединения Германии.

Однако, став единой, в 1990 году Германия на 20 лет реструктуризировала эти долги.

Турция, Бразилия и Перу оказывались в прошлом столетии неплатежеспособными по пять раз, Коста-Рика и Гватемала — по шесть. Нигерия, несмотря на недолгую историю (она получила независимость в 1960 году), успела обанкротиться пять раз.

Последний всплеск дефолтов был отмечен в 1990-е годы, когда по обязательствам в национальной валюте дефолт объявляли 12 стран, в том числе Ангола (1992-1997), Аргентина и Бразилия (1986-1990), Венесуэла (1995-1998), Хорватия (1993-1996), Шри-Ланка (1996). В 1998 году дефолт объявила и Россия.

Государства-должники, особенно обремененные большими внутренними долгами, часто вместо отказа обслуживать долг прибегали к девальвации национальной валюты. Эта мера фактически аналогична "частичному дефолту" по внутреннему долгу. Так, в частности, поступили Аргентина в 1991 году, Мексика в 1994 году, Индонезия и Южная Корея в 1997 году.

По оценкам рейтингового агентства Standard & Poor's, в 1997 году в состоянии дефолта по своим долговым обязательствам (как банковским, так и облигационным) находилось 37 стран. К ноябрю 1998 года в состоянии дефолта находилась 31 страна.

Самым катастрофическим оказался дефолт в Аргентине в 2001 году, который привел к смене нескольких правительств, погромам и мародерству в городах этой страны.

В сентябре 2003 года Аргентина объявила о дефолте по долгам МВФ. Правительство страны решило отложить платежи в размере 2,9 миллиарда долларов, мотивируя это угрозой для резервов Центрального банка. Отказ Аргентины платить по долгам стал самым крупным дефолтом в истории МВФ.

В декабре 2008 года президент Эквадора Рафаэль Корреа объявил о том, что страна отказывается платить 30,6 миллиона долларов процентов по глобальным облигациям. Ранее Эквадор уже отказывался платить по своим обязательствам в 1980-1990-х годах.

Эксперты отмечают, что значимых экономик, ни разу не объявлявших дефолта по внешнему долгу, очень мало — среди них США, Канада, Австралия, Новая Зеландия; скандинавские страны и Бельгия в Европе; Гонконг, Малайзия, Сингапур, Тайвань в Азии.

В истории США было два эпизода (в 1790 и 1933 годах), когда правительство не платило полностью по долгам, хотя и не допустило дефолта в техническом смысле этого термина. В обоих случаях инвесторов в американские ценные бумаги вынудили согласиться на выплату долга с дисконтом.

Еще один редкий исторический казус показывает, что даже минимальная задержка с выплатой долга грозит США непропорционально большим ущербом. В 1979 году США из-за технической ошибки допустили "мини-дефолт" по облигациям на 122 миллиона долларов (это лишь одна сотая процента от всей суммы тогдашнего долга в 800 миллиардов). Но стоимость заимствований в тот год выросла на 0,6%, или на шесть миллиардов долларов.

2011 год стал для США годом обострения проблем с государственным долгом. Из-за отсутствия решения по максимальному уровню госдолга, который был превышен в мае, страна фактически балансировала на грани дефолта и кризиса. Однако 2 августа 2011 года президент США Барак Обама подписал одобренный обеими палатами конгресса закон о повышении потолка госдолга, компромиссный вариант которого был разработан лишь 31 июля — за два дня до "часа X" — 2 августа, когда Америке при отсутствии решения по госдолгу пришлось бы объявить технический дефолт.

Почему госдолг США не может расти бесконечно?

В случае если расходы бюджета США превышают его доходы, американское государство выпускает долговые облигации – трежери. Необходимую сумму в бюджет, Штатам дорисовывает ФРС, которой взамен созданных из воздуха долларов и отдаются долговые облигации. Потом Федрезерв продает эти трежери Центральным банкам разных стран и частным инвесторам.

Это суть существующей системы.

Список главных держателей долговых бумаг США выглядит так:

1. Китай.

2. Япония.

3. Великобритания.

4. Швейцария. И так далее.

Россия в этом списке сегодня на седьмом месте.

Долговые бумаги США, мол, самые надежные, вот все и любят их покупать. Пусть процент небольшой, зато есть уверенность в надежности размещения денег.

Отлично, пусть все дело именно в надежности. Давайте представим себе ситуацию: есть надежный банк, любая другая структура. И она, эта структура, готова привлечь ваши деньги. Взять их у вас в долг, а взамен дать вам долговую расписку, по которой вы получите небольшой процент через некоторое время. При этом структура эта очень надежна. Всегда выполняла свои обязательства.

В этом случае, выгодно ли, разумно ли дать этой структуре деньги в долг?

А вот теперь задам вам один ключевой вопрос: а надо ли давать этой структуре в долг, если у вас самих нет денег?

Вопрос этот звучит странно. Если денег нет, то и давать в долг, вроде бы нечего. Так?

В обычной жизни так и есть. А вот в современной мировой экономике все по-другому.

Дело в том, что большинство основных кредиторов Соединенных Штатов… сами являются должниками!!!

Стали бы вы в обычной жизни брать в долг в одном банке, чтобы дать в долг другому? При том, что возьмете вы в долг под 5%, а взаймы дадите под 2%?

Ведь та самая надежная структура, которая никогда никого не обманывала, пользуясь своей репутацией, ПЛАТИТ МИНИМАЛЬНЫЙ % на свои долговые облигации.

Гособлигации США считаются очень надежными, поэтому % по ним небольшой. Вот Греция, она считается ненадежным кредитором, поэтому ее долговые бумаги сейчас уже дошли до 30% годовых.

Кто сможет объяснить, в чем будет бизнес, если брать под большой % и давать в долг под маленький? Бизнеса не будет. Будет только убыток. И неважно, насколько надежен тот, кому вы дали в долг в таком варианте. У вас неизбежно будет убыток.

Даже если вы сами очень надежный заемщик, и вам дают в долг ровно под такой же %, под какой вы потом эти деньги дадите в долг другой структуре, то и тогда ничего кроме геморроя вы такими операциями не заработаете.

А все «цивилизованные страны» действуют именно вопреки здравому смыслу.

Великобритания, Япония, Швейцария, Греция и другие страны Запада покупают американские долговые обязательства.

При этом у них у самих огромный государственный долг. Намеренно не хочу грузить читателя цифрами, потому, что важно просто понять принцип этого круговорота абсурда.

Только один пример – США должны Швейцарии порядка $740 млрд., при этом сама Швейцария должна уже в свою очередь $1,3 трлн.

То есть Швейцария берет в долг, чтобы львиную долю этих денег …дать в долг США.

(В процентном отношении долг кредиторов США иногда даже более «тяжелый», чем у Штатов. Госдолг США –около 98% ВВП, Великобритания – 416%, Швейцария – 271%.).

Иными словами, Великобритания, Япония, Швейцария, Греция и другие страны Запада берут в долг, выпускают свои долговые обязательства, чтобы на полученные покупать долговые бумаги США. Все берут в долг, чтобы дать в долг Соединенным Штатам.

Зачем?

Это и есть круговорот абсурда. Никакой экономикой, никаким здравым смыслом это все объяснить невозможно.

А теперь, собственно говоря, о том, почему госдолг США не может расти вечно.

Это невозможно, потому, что в мире существует такая наука – математика. Госдолг США и расходы по его содержанию стали расти огромными темпами.

«За 10 лет, начиная с 2000 года, прирост долга США оказался больше, чем прирост за 60 лет с 1940 года по 2000 годы включительно».

Грубо говоря, сейчас государственный долг США увеличивается за год на сумму, для увеличения которую раньше уходили десятилетия!

Это значит, что весь мир должен все больше и больше покупать трежерей. Каждый год все больше. А это невозможно – в мире просто нет столько денег. Даже если вся Россия и вся Саудовская Аравия начнут добывать нефть круглыми сутками. Без отдыха и перерыва. То все равно в мире не смогут всю ее переработать, произвести из нее что-то, продать это что-то, потребить полученное, а на вырученные деньги всем странам дружно купить очередную порцию сверхнадежных американских бумаг.

Поэтому размер госдолга имеет большое значение. Триллион долларов только на бумаге не сильно отличается от 20 или 30 триллионов. Для мировой экономики это совершенно разные величины.

Проблема в том, что скупать долговые бумаги США во все возрастающем объеме мир не может физически. Нет столько денег, нет столько свободных денег. Даже брать в долг уже стало сложно, потому, что все Западные страны должны друг другу, покупают друг у друга долговые обязательства, чтобы потом полученные деньги дать в долг США.

У кого нет денег, а у кого нет и политического желания продолжать такие покупки.

Китай, Россия и некоторые другие страны, начинают вести более независимую политику. В первую очередь – они уже не горят желанием также активно покупать трежери, как это делали ранее.

Что делать, если ваши долговые расписки не выкупаются в нужном, полном объеме?

Покупать их самому. И друзей попросить.

Именно поэтому список основных кредиторов Штатов изменился за последнее время. Россия с третьего места ушла на седьмое, а на эту «бронзу» пришла Великобритания. Изо всех сил помогающая своему американскому партнеру.

Но все же список главных кредиторов США, который обычно публикуется – неверный.

Почему?

Потому, что главным кредитором США является ФРС.

На сегодняшний день, как сказали в «Евроньюс», «ФРС и частным инвесторам принадлежит 70% американского долга».

Куда интереснее было бы узнать, какая часть госдолга США сегодня реально принадлежит одному Федрезерву. «Без частных инвесторов». Процентов 35-40%?

Поскольку Великобритания, Япония и дружественная Швейцария, как их ни напрягай, уже ФИЗИЧЕСКИ не могут выкупить весь необходимый объем американских облигаций, то потихонечку это делает ФРС.

Так вот, процент госдолга США в руках Федрезерва, будет все время расти. ФРС будет само выкупать американские облигации и становится держателем все большего % американского госдолга. Причем, процесс этот будет идти по нарастающей. И очень быстро – математика не дает другой возможности.

В конце концов – когда ФРС станет владельцем 95% долга США, доллару вполне может придти конец, как мировой валюте.

Потому, что долларовый поток, на 95% будет замкнут внутри коридора США – ФРС, и не будет попадать в мировую экономику.

Вот в таком царстве абсурда мы и живем, благодаря банкирам, создавшим частные ФРС и Банк Англии. Но только признаваться самим себе в этом готовы далеко не все жители нашей планеты.[5]

2.2 Проблема внешнего государственного долга Российской Федерации в современных условиях

Подавляющее число стран испытывает недостаток в собственных ресурсах для осуществления социально-экономических преобразований, покрытия дефицита бюджета и осуществления внутренних вложений, поэтому многие страны прибегают к внешним источникам финансирования, отсюда и возникает государственный долг.

Проблема внешнего государственного долга России является достаточно серьезной, если рассматривать ее с точки зрения перспектив развития экономики нашей страны и укрепления, а также улучшения, своих позиций в мировой хозяйственной системе.

Актуальность данной темы определяется тем, что большая величина государственного долга России негативно влияет на состояние федерального бюджета, стабильность национальной валюты, инвестиционный климат и способствует усилению зависимости страны от других государств, что в свою очередь ограничивает возможность проведения самостоятельной внешней политики с целью удовлетворения собственных интересов. В данной работе будет проанализировано текущее состояние государственного внешнего долга России, а также намечены возможные пути решения данной проблемы.

Внешний государственный долг — суммарные денежные обязательства государства, выражаемые денежной суммой, подлежащей возврату внешним кредиторам на определенную дату, то есть общая задолженность страны по внешним займам и не выплаченным по ним процентам. Именно внешний государственный долг представляет большую опасность для страны.

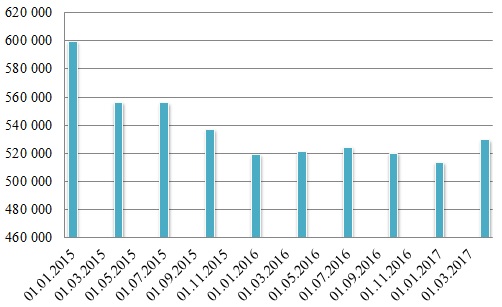

Вплоть до 2014 года внешний долг нашей страны стремительно рос, затем наблюдается понижательная тенденция. На рисунке 1 представлена динамика внешнего долга России в последние годы.

Рисунок 1. Динамика внешнего долга России в 2015-2017 гг.

Составлено по данным ЦБ РФ[6]

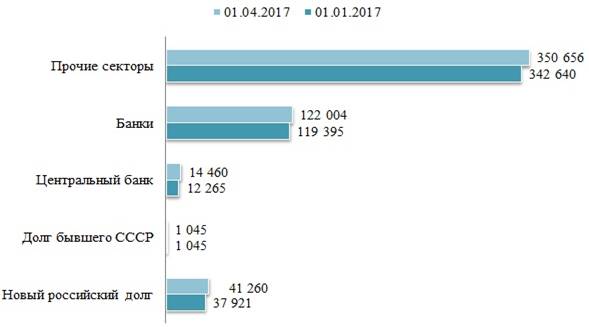

Из рисунка видно, что вплоть до января 2017 года в целом сохранялась данная тенденция, но к 1 апрелю 2017 года величина внешнего долга вновь возросла и составила 529,7 млрд долларов, увеличение в абсолютных значениях составило 16,2 млрд, а в относительных – 3,1%. Рост внешней задолженности в целом наблюдался по всем секторам, что можно увидеть на рисунке 2. Данное изменение, в свою очередь, было обусловлено переоценкой долговых обязательств, номинированных в национальной валюте, в условиях укрепления российского рубля.

Рисунок 2. Изменение внешней задолженности России по секторам

Составлено по данным ЦБ РФ[6]

Наибольшее увеличение составила статья «прочие секторы» в размере 8016 млн долларов США, или на 2,4%. Без изменений, соответственно, остался долг бывшего СССР, который с каждым годом уменьшается.

Внешний долг России почти на 67% представлен статьей «прочие секторы», что включает в себя долговые обязательства перед прямыми инвесторами и предприятиями прямого инвестирования, кредиты и депозиты, долговые ценные бумаги, торговые кредиты, задолженность по финансовому лизингу и прочая задолженность. Крайний срок погашения по которым в соответствии с прогнозами специалистов наступит лишь в 2043 году, то есть практически основную часть долга Россия погасит не скоро.

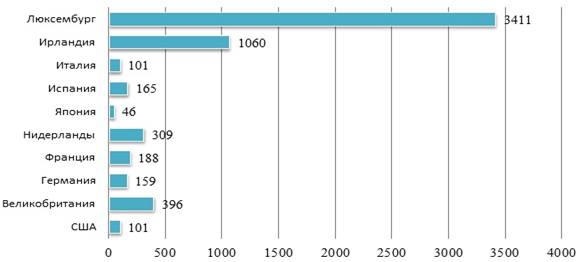

Конечно, если рассмотреть отношение российского долга в процентах к ВВП, то по итогам 2016 года данный показатель составляет всего лишь 17% ВВП [5], эта сумма кажется небольшой, а на фоне мировых долгов – вообще ничто. Данные по другим странам представлены на рисунке 3.

Рисунок 3. Отношение внешнего долга к ВВП разных стран мира в %

Составлено по данным «Внешний долг стран мира»[2]

Видим, что страной с наибольшим процентом долга к ВВП является Люксембург. Долг Японии составляет 46% к ВВП, что также достаточно большой показатель, если сравнивать его с российским показателем. Именно поэтому в целом текущая ситуация считается нормальной. Конечно, падение цен на нефть, до сих пор продолжающийся конфликт с Украиной, ограничение доступа российских корпораций к мировым рынкам капитала, ослабление рубля и другие проблемы не позволяют быстро сокращать внешний долг.

Сравнивая государственный долг России с другими странами, мы видим, что внешний долг нашей страны значительно ниже, чем в других странах.

Но есть еще одна проблема: в России функционирует большое количество компаний, у которых долги достаточно велики как по отношению к выручке, так и по отношению к ВВП. По подсчетам некоторых экспертов суммарная величина внешнего госдолга России и долгов госкомпаний уже сопоставима с внешним долгом США.

По прогнозам специалистов, наша страна с каждым годом будет сокращать внешний долг, но наблюдая за текущей ситуацией в стране, любой гражданин нашей страны видит, что курс «рубль — доллар» все еще велик [1].

Основной причиной сложившейся ситуации является до сих пор не выработанная продуманная политика, которая обеспечила бы доступ к долгосрочным финансовым ресурсам. Ведь у нас в стране большая часть средств из бюджета идет на внешние выплаты государственного долга, что в свою очередь негативно сказывается на бизнесе, который нуждается в поддержке со стороны государства.

На наш взгляд, политика по управлению государственным долгом должна достигнуть 2 цели: разработать программу по финансированию дефицита бюджета и способствовать развитию внутреннего финансового рынка. Для реализации этих целей необходимо:

- расширить перечень государственных долговых документов, номинал которых бы индексировался в соответствии с динамикой инфляции;

- разработать программы сотрудничества с международными рейтинговыми агентствами с целью обеспечения нашей страны новейшей и ежедневно обновляющейся информацией о текущей и прогнозируемой экономической ситуации;

- расширить каналы коммуникации с международными инвесторами;

- обеспечить привлечение денежных средств на краткосрочный период для бесперебойности платежеспособности федерального бюджета;

- обеспечить осуществление мер, предусмотренных стратегией «Основные направления развития и обеспечения стабильности функционирования финансового рынка РФ на период 2016–2018 годов»:

- обеспечение защиты прав потребителей финансовых услуг, финансовой доступности и повышение финансовой грамотности населения РФ;

- дестимулирование недобросовестного поведения на финансовом рынке;

- развитие рынка облигаций и синдицированного кредитования и активное использование отечественных финансовых институтов;

- совершенствование регулирования финансового рынка, в т.ч. применение пропорционального регулирования, оптимизация регуляторной нагрузки на участников финансового рынка;

- подготовка квалифицированных кадров для финансовых институтов;

- совершенствование механизмов электронного взаимодействия на финансовом рынке;

- совершенствование инструментария по обеспечению стабильности финансового рынка [4].

Таким образом, проблема внешнего государственного долга является чрезвычайно важной для нашей страны еще со времен СССР. Несмотря на то, что с каждым годом величина госдолга уменьшается, экономическая ситуация в стране не улучшается, поэтому для решения этой проблемы государству необходимо разработать продуманную долгосрочную программу, обеспечивающую не только рациональное и продуманное погашение внешнего долга, но и поддержать бизнес, достойное функционирование которого обеспечивает рабочие места для граждан нашей страны.

Заключение

В заключение курсовой работы можно сделать вывод о том, что современная экономическая теория и практика уделяют большое внимание проблемам дефицита бюджета и государственного долга. В настоящее время это является существенной проблемой практически для всех стран мира - развитых, развивающихся, с переходной экономикой, различного общественного строя. Общее макроэкономическое развитие в значительной степени зависит от формирования доходов и расходов бюджета (в том числе, бюджетного дефицита), а также объемов и характеристик государственного долга. Именно поэтому важнейшей задачей экономической политики государств является поиск оптимального решения проблем бюджетного дефицита и государственного долга. Все поставленные задачи курсовой работы изучены и выполнены, цель исследования ясна и выявлена.

Государственный долг влияет на экономический рост, денежное обращение, уровень инфляции, ставки рефинансирования, занятости, объема инвестиций в экономику страны в целом и реальный сектор экономики, приводит к сокращению инвестиционных ресурсов в экономике, нарушению воспроизводственных процессов, снижению экономического роста.

Государственный долг может оказывать как отрицательное, так и положительное влияние на экономическое развитие в зависимости от экономического цикла. Прежде чем делать выводы относительно характера влияния государственного долга на экономическое развитие, следует осуществить соответствующие просчеты и анализ. Должны быть просчитаны (проанализированы) кратко-, средне- и долгосрочные последствия государственных заимствований на макроэкономическое развитие. Государство может регулировать состояние бюджетного дефицита и государственного долга при помощи различных инструментов государственно-долговой политики: повышением налогов, рефинансированием государственного долга и монетизацией бюджетного дефицита.

Также можно сделать вывод о том, что во многих странах мира вопрос о государственном долге стоит очень остро. В работе приведены сравнительные таблицы показателей государственного долга в различных странах (в Приложениях).

Можно говорить, что на данный момент ситуация с государственным долгом и бюджетным дефицитом в нашей стране стабильная.

Управление государственным долгом является частью системы управления финансовыми ресурсами Российской Федерации, поскольку государственный долг при непродуманной долговой политике является потенциальным источником экономических и политических рисков. Данный фактор предопределяет тесную взаимосвязь управления государственным долгом с вопросами экономической безопасности Российской Федерации.

Качественное и эффективное управление долгом означает не только отсутствие просроченных долговых обязательств, оптимизацию расходов на обслуживание государственного долга Российской Федерации, но и создание прозрачной системы управления долгом с использованием четких процедур и механизмов публичного раскрытия информации о долге.

Российская Федерация будет стремиться к проведению максимально гибкой политики заимствований, позволяющей оперативно заменять одни долговые инструменты другими, в зависимости от изменения условий на внутреннем и внешнем рынках в интересах бюджета Российской Федерации.

Список использованных источников

|

1 |

Бюджетный кодекс Российской Федерации от 31 июля 1998 г. №145-ФЗ (с изменениями от 24 июля 2007 г.) |

|

2 |

Астапов К. Управление внешним и внутренним государственным долгом в России / К. Астапов // Мировая экономика и международные отношения. – 2008. – №2. – С. 26–35. |

|

3 |

Амирханова Ф. Внешний долг: непривычные решения / Ф. Амирханова // Экономика и жизнь.- 2011.- №2.- С. 56-59. |

|

4 |

Албекова И.М. Государственная экономическая политика: учеб. пособие/ И.М. Албекова.- Минск. :Астра, 2010.- 456 с. |

|

5 |

Белова В.К. Введение в макроэкономику. Бюджетный дефицит государственный долг /В.К. Белова // Социально - политический журнал.- 2012.- №6.- С.89-96. |

|

6 |

Бескова И.А. Анализ управления государственным долгом Российской Федерации / И.А. Бескова// Финансы. – 2007. – №2. – С. 72–73. |

|

7 |

Вавилов А. Государственный долг: Уроки кризиса и принципы управления: учеб. пособие. – М. : Юнити - Дана, 2007. – 304 с. |

|

8 |

Жуков П.Е. Долги по ГКО-ОФЗ надо возвращать / П.Е. Жуков/Финансы. - 2004. - № 10. - с. 3-8. |

|

9 |

Замков О.О. Бюджетный дефицит, государственный долг и экономический рост / О.О. Замков// Вестник БДЭУ.- 2013. - №31.- С.23-29. |

|

10 |

Златкин Б.И. Ситуация с государственным долгом нуждается в аналитиках / Б.И. Златкин // Финансы.- 2012.- №7.- C.10-21. |

|

11 |

Налиевский Д., Бабенков А. Фондовый кризис и его влияние на взаимосвязь финансовых рынков /Д. Налиевский // РЦБ. - 2016. - № 7. - С. - 21-24. |

|

12 |

Неймышев П.А. Азиатский кризис и его влияние на российский финансовый рынок / П.А. Неймышев// Финансы. - 2011. - № 8. - С. 51-54. |

|

13 |

Ованесов А., Грабаров А., Гейнц Д. В Россию можно верить / А. Ованесов// РЦБ. - 2013.- № 14. -С. 4-20. |

|

14 |

Родионова В.М. Управления государственным долгом: учеб. пособие. – М.: Финансы и статистика, 2008.- 564 с. |

|

15 |

Павлова А. Источники финансирования бюджетного дефицита: проблемы и тенденции / А. Павлова // Экономист. - 2012. - № 1. - С. 76-79. |

|

16 |

Рыбалко Г. П. О внешних заимствованиях России / Г.П. Рыбалко // Финансы. - 2011. - № 7. - С. 18-23. |

|

17 |

Саркисянц А.Г. Геополитика мирового долга / А.Г. Саркисянц // Финансы и кредит.- 2011.- №9.- С.15-27. |

|

18 |

Титков В. Проблемы управления российским внешним долгом / В. Титков // Вопросы экономики. - 2012. - № 11. -С. 15-19. |

|

19 |

Хакамада И. Государственный долг: структура и управление / И. Хакамада // Вопросы экономики. - 2005. - № 4. - С. 67 -79. |

|

20 |

Хакамада. И. Модернизация системы государственных заимствований и управление госдолгом / И. Хакамада//РЦБ. - 2004.-№5.- С. 45-49. |

|

21 |

Чепурина Л. Внешний долг России /Л. Чепурина // Финансы и кредит. - 2013. - № 8. - С. 5-8. |

|

22 |

Официальный сайт «Мир словарей» [Электронный ресурс].- Режим доступа: http://referat.mirslovarei.com/ |

|

23 |

Официальный сайт «Мировая экономика» [Электронный ресурс].- Режим доступа: http://www.ereport.ru/ |

|

24 |

Экономический журнал [Электронный ресурс].- Режим доступа: http://timesnet.ru/ |

|

25 |

Институт бизнеса и права [Электронный ресурс].- Режим доступа: http://www.ibl.ru/ |

|

26 |

Новости Ньюслэнд [Электронный ресурс].- Режим доступа: http://newsland.com/ |

-

Официальный сайт «Мир словарей» [Электронный ресурс].- Режим доступа: http://referat.mirslovarei.com/ ↑

-

Официальный сайт «Мировая экономика» [Электронный ресурс].- Режим доступа: http://www.ereport.ru/ ↑

-

Экономический журнал [Электронный ресурс].- Режим доступа: http://timesnet.ru/ ↑

-

Институт бизнеса и права [Электронный ресурс].- Режим доступа: http://www.ibl.ru/ ↑

-

Новости Ньюслэнд [Электронный ресурс].- Режим доступа: http://newsland.com/ ↑

- Проблемы использования зарубежного опыта организации государственной службы в современной России (на примере Германия, США, Венгрия и Польша)

- Роль воспитателя в процессе адаптации детей к дошкольному учреждению

- Метод тестирования в психологии и педагогике: надежность, валидность, стандартизация (Виды тестирования и их особенности)

- Основные функции в системе менеджмента

- Состояние, показатели развития и проблемы современного российского образования

- Финансовые ресурсы некоммерческих организаций

- Права и обязанности прокурора в оперативно-розыскной деятельности (Сущность и значение поисковой деятельности подразделений, осуществляющих оперативно-розыскную деятельность)

- Юридические лица как субъекты предпринимательского права (Обзор проекта изменений ГК РФ: о юридических лицах)

- Процедуры несостоятельности (банкротства) (Сущность, виды и процедуры банкротства)

- Понятие и виды сделок (Особые разновидности гражданско – правовых сделок)

- Международное частное право в нотариальной деятельности (Взаимосвязь нотариальной деятельности и международного частного права)

- Менеджмент как организационно-целевое управление (Организационное управление, сущность и содержание)