Анализ денежных средств предприятия на примере АО «Восточный порт» (г. Находка)

Содержание:

ВВЕДЕНИЕ

Развитие организации обусловлено ее платежеспособностью и финансовой устойчивостью, которые в свою очередь зависят от достаточности объема денежных потоков и степени их синхронизации во времени. Главным источником поступления денежных средств является основная деятельность, которая должна обеспечивать все потребности организации в денежных средствах и минимально необходимом их остатке.

При отсутствии последнего организация может испытывать некоторые трудности со своевременным погашением обязательств. Чрезмерная величина остатка денежных средств свидетельствует об их нерациональном использовании, получении убытков в виде влияния инфляции, упущенных выгодах от их возможного размещения и получения дополнительной прибыли.

Совершенствование методов рыночного управления, внедрение современных информационных технологий, появление новых видов денежных средств постоянно находятся в центре внимания зарубежных и отечественных экономистов. Однако сегодня не все составляющие денежных потоков, их учета и анализа нашли отражение в нормативных документах Российской Федерации и при использовании в практической деятельности коммерческих организаций. Это и определило актуальность темы .

Значимость денежных средств в обеспечении непрерывной деятельности коммерческих организаций и необходимость методических разработок для обеспечения их учета и анализа обусловили актуальность темы работы с практической точки зрения.

В связи с тем, что анализ денежных потоков занимает важное место в управлении организацией, вопросы их учета и анализа находят отражение во многих трудах зарубежных и отечественных ученых. Существенный вклад в разработку данного вопроса внесли X. Андерсон, Л.А. Бернстайн, М.Ф. Ван Бред, Б. Коласс, Ж. Перар, Б. Райан, Ж. Ришар, Д. Стоун, Д.Г. Сигл, Дж. К. Ван Хорн, Э.С. Хендриксен, Ю.А. Бабаев, М.И. Баканов, С.Б. Барнгольц, И.Т. Балабанов, И.А. Бланк, В.В. Бочаров, Л.Т. Гиляровская, О.В. Ефимова, В.В. Ковалев, А.Ш. Маргулис, Е.А. Мизиковский, В.Д. Новодворский, В.Ф. Палий, Н.С. Пласкова, Г.В. Савицкая, Е.М. Сорокина, А.Н. Хорин, А.Д. Шеремет и др.

Однако следует отметить, что в современной научной литературе комплексных работ, посвященных исследованию учета и анализа денежных потоков, практически нет. Разработка единого понятийного аппарата, рекомендаций по осуществлению учета денежных средств и их анализу чрезвычайно важна для повышения уровня функционирования коммерческой организации.

Целью работы является исследование бухгалтерского учета и анализа денежных средств в коммерческих организациях в современных рыночных условиях.

Для достижения поставленной цели исследования решались следующие задачи:

- раскрыть экономическую сущность денежных средств;

- проанализировать учет и анализ денежных средств;

Предметом исследования является организация бухгалтерского учета движения денежных средств в организациях коммерческой структуры.

Объектом исследования является организация учета и анализа денежных средств.

Методы исследования – сбор, обобщение, систематизация и анализ информации, формальное представление.

Работа состоит из введения, двух глав, заключения, списка использованных источников.

Глава 1. Теоретические аспекты анализа денежных средств

1.1 Денежные средства как источник формирования денежных потоков

На сегодняшний день актуальность и значимость денежных средств и денежных эквивалентов в деятельности предприятия не вызывает сомнений. Понятие и значимость, состав и структура денежных средств — вопрос, который требует детального изучения и оценки.

Денежные средства можно обозначить как источники аккумулированные в наличной и безналичной формах деньги государства, предприятий, населения и другие средства, легко обращаемые в деньги. Денежные средства представляют собой аккумулированные в различных формах, чаще всего на счетах в банках различного рода доходы и поступления, которые находятся в постоянном обороте у различных объектов хозяйствования[1].

Денежные средства предприятий по своей природе представляют совокупность денежных средств, которые находятся в кассе, на банковских счетах, представленных расчетным, валютным, специальным или депозитным счетом. Также денежные средства способны храниться на аккредитивах счетах, могут быть учтены как переводах в пути и денежных документах. В широком смысле к денежным активам относят также вложения в легко реализуемые ценные бумаги и требования на получение денежных средств.

Подобного рода определений достаточно много, но суть денежных средств остается неизменной — это основной ресурс и одно из выгодных вложений. Денежные эквиваленты — денежные средства, а также высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости. К денежным эквивалентам могут быть отнесены, например, открытые в кредитных организациях депозиты до востребования.

В современной деятельности предприятия денежные средства могут быть в наличной и безналичной формах. В наличной форме денежные средства представляют собой денежные средства в кассе предприятия. В безналичной форме денежные средства обычно хранятся на расчётных счетах в банках. Но безналичные формы могут быть представлены как отечественной валюте — то есть в рублях, рублевые эквиваленты безналичных денежных средств хранятся на расчетом счете организации в банке. Но предприятие также имеет право открыть и использовать валютный счет, то есть счет на котором хранится денежные эквиваленты, выраженные в иностранной валюте. В соответствии с гражданским законодательством РФ предприятия имеют право могут открывать счета в банках.

Расчетным счетом является основной счет предприятия, через который проводятся все денежные операции без ограничения их перечня. Со счета организации денежные средства могут списываться только по распоряжению его владельца, то есть по распоряжению дирекции той или иной организации, без распоряжения владельца счета денежные средства могут быть списаны только в исключительных случаях, предусмотренных законодательством. При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований средства списываются по мере их поступления в очередности, установленной законодательством. Гражданский Кодекс РФ предоставляет перечень безналичных форм расчетов, формы избираются организациями самостоятельно и предусматриваются в договорах, заключаемых с контрагентами[2].

Безналичные расчеты оформляются денежно-расчетными документами установленной формы:

- платежные поручения;

- требования-поручения;

- расчеты по инкассо;

- аккредитивы;

- чеки.

В учете денежные средства в иностранных валютах отражаются в рублях в суммах, определяемых путем пересчета иностранной валюты в установленном порядке. В части ведение бухгалтерского учета для контроля за движением денежных средств предназначены специальные счета учета денежных средств. Счета этого раздела предназначены для обобщения информации о наличии и движении денежных средств в российской и иностранных валютах, находящихся в кассе, на расчетных, валютных и других счетах, открытых в кредитных организациях на территории страны и за ее пределами, а также ценных бумаг, платежных и денежных документов.

Денежные средства о своей природе представляют собой начальную и конечную стадию кругооборота хозяйственных средств, скорость движения денежных средств определяется эффективностью деятельности предприятия. Объем имеющихся у предприятия денег определяет платежеспособность предприятия (одну из важнейших характеристик финансового положения предприятия). Денежные средства — это уникальный вид оборотных средств, который обладает абсолютной ликвидностью, т. е. способен немедленно выступать средством платежа по обязательствам предприятия в любое время. Уровень платежеспособности предприятия может выступать сопоставление уровня денежных средств с текущими обязательствами предприятия, но также необходимо учитывать необходимость приобретения текущих ресурсов.

С другой стороны, излишние запасы могут приводнить к замедлению оборота и к снижению эффективности использования. Таким образом, задача учета — сохранение повседневной платежеспособности предприятия и извлечение дополнительной прибыли за счет инвестиций. Денежные средства являются источником формирования денежного потока.

Денежный поток можно охарактеризовать как разницу между денежными поступлениями и потреблением организации. Эффективное управление денежными потоками позволяет снизить потребность в капитале, ускорить обороты, а также выявить финансовые резервы внутри предприятия и тем самым снизить объемы внешних займов [3]. Движение денежных средств всегда рассматривается за какой-то период времени. Чаще всего это финансовый год. Но если в организации имеет место дефицит финансовых средств, то в зависимости от временного промежутка преследуются цели: в краткосрочном периоде — ускорение привлечения денег и замедление выплат, в долгосрочном — рост объема положительного денежного потока и снижение объема отрицательного.

Последняя цель может быть достигнута благодаря привлечению средств стратегических инвесторов, финансовых кредитов, проведению дополнительной эмиссии акций, а также продаже финансовых инструментов инвестирования.

Все денежные потоки можно разделить на три группы:

- денежные потоки от основной или операционной деятельности. Прирост данного потока дают основные виды деятельности: продажа, дивиденды, получаемые от инвестиций. Уменьшается поток за счет производственных расходов, в том числе выплат процентов и налогов;

- денежные потоки от инвестиционной деятельности. В эту группу моно включить денежный поток, который формируется на основании долгосрочных активов. Прирост средств данного потока происходит за счет уменьшения объема инвестиций, списания недвижимости и оборудования, а также при реализации нематериальных и других активов;

- денежные потоки от финансовой деятельности. Данный поток формируют долгосрочные пассивы и собственный капитал. Увеличение долгосрочных заемных средств или реализация акций формирует приток, уменьшение пассивов и распределение дивидендов акционерам формирует отток. Являясь значимым и важным объектом деятельности предприятия денежные средства требуют контроля и формирования отчётности.

Для контроля за использованием денежных средств формируются экономические службы на предприятия. А с целью контроля в области учета и в области соблюдения законодательства применяют аудиторские проверки. Аудит может быть как внутренним, так и внешним с привлечением сторонних аудиторов[3].

Денежные средства, а также и операции формирующие денежные потоки требуют детального учета и контроля. Контроль может быть внешним и внутренним. С точки зрения внешнего контроля можно выделить аудиторскую проверку — как самый эффективный способ контроля. В силу того, что движение денежных средств носит массовый характер, этот этап аудиторской проверки является достаточно трудоемким. Однако формирование движения денежных средств — однообразная операция, а методы или процедуры проверки достаточно просты. Именно при проверке этого участка основному аудитору целесообразно привлекать ассистентов. Путем проведения сплошной проверки аудитору необходимо убедиться, соответствует ли принятый на предприятии порядок учета денежных средств порядку, установленному соответствующими нормативными документами.

Так, порядок хранения, расходования и учета денежных средств в кассе установлен письмом Центробанка РФ. При проверке операций по учету денежных средств следует установить соблюдается ли предприятием установленный лимит хранения наличных денежных средств, так как в кассе можно хранить лишь небольшие денежные суммы для оплаты мелких хозяйственных расходов, выдачи авансов на командировки и других небольших платежей. Превышение установленных лимитов в кассе допускается лишь в течение пяти рабочих дней, если этот период совпадает с выплатой заработной платы сотрудникам предприятия, пособий по временной нетрудоспособности и премий.

Все операции по поступлению и расходованию денежных средств кассир записывает в кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной печатью. Количество листов в ней должно быть заверено подписями руководителя предприятия и главного бухгалтера. В конце рабочего дня кассир подсчитывает в кассовой книге итог операций за день и выводит остаток денег в кассе на следующий день. Записи в кассовой книге ведут через копировальную бумагу одновременно на двух листах. Один лист отрывной, его сдают в конце дня вместе со всеми приходными и расходными документами в качестве отчета по кассовым операциям.

При рассмотрении вопроса денежных средств, можно выявить основные проблемные аспекты, которые требуют внимания руководства: - несоблюдение законодательства в области учета и хранения денежных средств; - не рациональное использование денежных средств. Руководство предприятий должно понимать, что денежные средства способны приносить экономическую выгоду только тогда, когда они рационально и эффективно используются. Обобщая все вышесказанное, необходимо отметить, что денежные средства, как источник денежных потоков и как наиболее ликвидный актив, требует качества учета и детального контроля при осуществлении расчетных операций. Также руководство организации должно контролировать соблюдение норм законодательства РФ в области учета денежных средств, только в данном случае предприятие сможет выгодно и рационально осуществлять свою деятельность.

1.2 Проблема учета анализа и аудита денежных средств

Не секрет, что сегодня главной проблемой российских предприятий как и экономики в целом, является дефицит денежных средств для осуществления производственной деятельности. Одной из причин нехватки денежных средств выступает нерациональное их использования. В связи с изложенным, очевидно, что особую актуальность приобретает анализ, учет и аудит денежных потоков предприятия, при этом под денежными потоками понимается — движение денежных средств на счетах предприятия и в кассе в процессе хозяйственной дятельности[4].

Анализ последних исследований и публикаций. Анализ учет и аудит денежных средств, является одним из основных этапов управления на предприятии. Вопросы учета и анализа денежных потоков, достаточно часто рассматриваются и находят свое отражение в трудах зарубежных и отечественных авторов. Значительный вклад в решение данного вопроса внесли Х. Андерсон, Ж. Перар, Д. Стоун, Д. Г. Сигл, Э. С. Хендриксен, М. И. Баканов, С. Б. Барнгольц, Ю. А. Бабаев, И. Т. Балабанов, И. А. Бланк, В. В. Бочаров, Л. Т. Гиляровская, О. В. Ефимова, В. В. Ковалев, А. Ш. Маргулис, Е. А. Мизиковский, В. Д. Новодворский, В. Ф. Палий, Н. С. Пласкова, Г. В. Савицкая, Е. М. Сорокина, А. Н. Хорин, А. Д. Шеремет и др.

Несмотря на то, что как отмечалось выше, к данной теме обращалось достаточно много ученых, следует подчеркнуть, что в современной научной литературе комплексных работ, посвященных исследованию учета и анализа денежных потоков, очень мало. Разработка единого комплекса и рекомендаций по осуществлению учета денежных средств и их анализу являются необходимыми, особенно, когда экономика страны находится в кризисных условиях.

Предприятия в процессе хозяйственной деятельности устанавливают экономические отношения с поставщиками и покупателями. Отношения между ними, как правило, оформляются договорами. Четкое выполнение договорных обязательств и правильная организация расчетов между предприятиями ведут к своевременному поступлению денежных средств. Денежные средства предприятия — это совокупность денег, находящихся в кассе, на банковских расчетных, валютных, специальных и депозитных счетах, в выставленных аккредитивах, чековых книжках, переводах в пути и денежных документах.

Именно денежные средства характеризуют начальную и конечную стадии кругооборота хозяйственных средств. Скоростью их движения во многом определяется эффективностью всей предпринимательской деятельности организации. Денежные средства являются наиболее ликвидными, а следовательно наиболее подвижными активами организации. Операции с денежными средствами, носят глубокий характер, охватывая все сферы деятельности и поэтому наиболее уязвимыми с точки зрения нарушений. Аудит денежных средств — это проверка факта наличия денег средств в распоряжении предприятия и правильности отображения их движения в документах.

Проверка правильности учета денег и эквивалентов является критически важной для предприятия, так как денежные средства — это универсальный инструмент хозяйственной деятельности. Поскольку обращение денежных средств — это процесс, непрерывный, важно, чтобы был установлен постоянный и систематический контроль за денежными средствами[5].

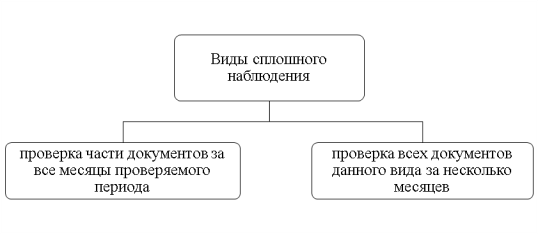

Операции, которые связанны с движением денежных средств (проверка кассовых, банковских и валютных операции) должны проверяться сплошным методом. Существует два вида сплошного наблюдения (рис 1).

Рис. 1. Виды сплошного наблюдения

Для контроля и соблюдение порядка осуществления кассовых операций применяется метод взаимного контроля, при котором сравнивается отражение одной кассовой операции в различных учетных регистрах. При изучении состояния внутреннего контроля на предприятии, должна даваться предварительная оценка соблюдения на предприятии кассовой дисциплины.

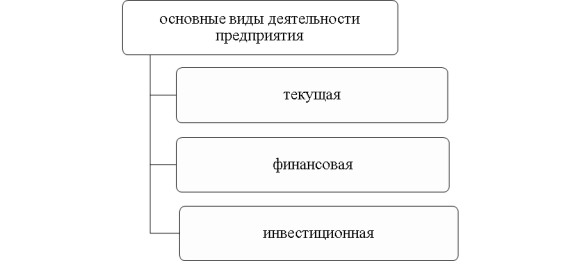

На основании предварительной оценки, аудитор выявляет более уязвимые места, планирует состав основных проверочных процедур, определяет специфические черты ведения учета на предприятии. Наиболее важным при проведении аудита денежных средств, является оценка синхронности поступлений и платежей. Чтобы оценить и раскрыть реальное движение денежных средств на предприятии, а также увязать величину полученного финансового результата с состоянием денежных средств, следует определить все направления поступления денежных средств, а также их выбытия. Направления движения денежных средств принято рассматривать в разрезе основных видов деятельности (рис 2).

Рис. 2. Основные виды деятельности предприятия

Направление денежных средств характеризуются оттоком и притоком.

Отток денежных средств в рамках текущей деятельности определяют:

уплата по счетам поставщиков,

отчисления в фонды социального страхования и обеспечения,

расчеты с бюджетом,

выплата заработной платы.

Приток — в первую очередь:

с получение выручки от реализации продукции,

авансы от покупателей и заказчиков,

выполнения работ и оказания услуг.

Источники поступления могут быть двух видов: внешние и внутренние. Внешние поступления — это кредиты и инвестиции любого происхождения. Внутренние поступления делятся на две группы: доходы от реализации и оказания услуг, а также внереализованные доходы, являющиеся как бы побочным продуктом основной хозяйственной деятельности. Поступления денежных средств от текущей деятельности определяют возможности предприятия по его дальнейшему существованию и развитию, выплаты дивидендов собственникам и выплаты долгов.

В связи с этим денежные потоки текущей деятельности предприятия, являются определяющими. Предприятие не сможет эффективно осуществлять свою деятельность в том случае, если итоговый результат данного раздела представляет выбытие денежных средств. Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (реализацией) имущества, имеющего долгосрочное использование. В первую очередь это касается поступления (выбытия) основных средств и нематериальных активов[6].

Финансовая деятельность предприятия связана с притоком средств в следствие получения краткосрочных и долгосрочных и долгосрочных займов и кредитов и их оттоком в виде погашения задолженности по полученным ранее кредитам и выплате дивидендов. Поэтому стратегический учет является важнейшей составляющей учетно аналитической системы.

В экономической литературе, денежный поток, определяется как остаток денежных средств, что не в полной мере отражает его экономическую сущность.

Денежному потоку присуще следующие черты:

денежный поток образуется в процессе хозяйственной деятельности организации;

характеризует собой движение денежных средств за определенный отчетный период;

может быть положительным или отрицательным (приток и отток денежных средств);

определение денежного потока происходит за конкретные интервалы времени.

На основании изложенного денежный поток можно определить как движение денежных средств, образующееся в процессе хозяйственной деятельности организации, распределенное во времени, которое характеризуется поступлением (притоком) или выбытием (оттоком) денежных средств. Классификацией денежных потоков в отечественной литературе занимались многие авторы, однако они по-разному оценивают необходимость систематизации денежных потоков.

В результате критического осмысления различных признаков классификации денежных потоков были выделены признаки, которые, с точки зрения автора, наиболее полно раскрывают природу денежных средств и могут быть использованы для целей управления:

по виду денежного потока в отчетном периоде: фактический денежный поток; плановый денежный поток;

по взаимосвязи денежных потоков с получением доходов: денежные потоки, связанные и не связанные с получением доходов организацией;

по форме используемых денежных средств: наличный денежный поток; безналичный денежный поток; электронный денежный поток (основания для выделения последнего обозначены далее).

Основной целью разделения денежных потоков по различным признакам является оперативное управление денежными потоками и их анализ для обеспечения финансового равновесия организации в процессе ее хозяйственной деятельности. При проведении аудита необходимо учитывать особенности денежных потоков как объекта учета, оказывающих существенное влияние на процессы оценки, планирования, проведение аудиторских процедур.

Эффективность проведения аудиторской проверки зависит от четкого определения целей, путей наиболее эффективного их достижения в рамках разработанных плана и программы аудита. Осуществление аудита денежных потоков связано с разработкой программы аудита, которая представляет собой определенную последовательность действий, позволяющих повысить качество проверки. В связи с вышеизложенным, для наиболее эффективного проведения аудита денежных потоков рекомендуется разработать внутрифирменный стандарт аудита, который учитывал бы особенности проверяемого предприятия. Условием повышения качества функционирования и учета денежных потоков должно стать применение процесса бюджетирования, планирования денежных потоков организации.

Многие ученые рекомендуют на коммерческом предприятии определить взаимосвязь системы бюджетирования с применяемыми учетными системами и разработать бюджет денежных потоков, в основе которого лежал бы кассовый метод определения финансовых результатов, что позволит рассматривать денежные потоки в разрезе видов деятельности. Проведение стратегического анализа денежных потоков необходимо осуществлять на основе разработанной методики, учитывающей влияние на организацию факторов ближней и дальней внешней среды.

Методика организации учета и анализа денежных потоков должна включать взаимосвязанные этапы:

проведение внутреннего аудита денежных потоков

проведение их внутреннего анализа;

выявление направлений их движения;

осуществление мониторинга;

разработка основных элементов учетной политики для учета денежных средств;

осуществление анализа,

планирование денежных потоков и составление прогнозного баланса;

оказание сопутствующих аудиту услуг в области денежных потоков.

Таким образом, предложенная методика организации учета аудита и анализа денежных потоков, обеспечит возможность определения финансового результата кассовым методом по видам деятельности. В свою очередь, детализировано представленная информация в разрезе всех составляющих поступлений и платежей, доходов и расходов по видам деятельности, облегчит анализ и контроль за денежными потоками, что позволит своевременно выявлять отклонения фактических данных от запланированных.

Глава 2. Анализ учета денежных средств

2.1 Необходимость проведения аудита денежных средств как фактора успешного функционирования организации

Для начала необходимо дать определение денежных средств организации. Денежные средства организации — это прежде всего финансовые ресурсы организации. К денежным средствам очень часто относят: – денежные средства на расчетных счетах; – средства которые хранятся на специальных банковских счетах; – денежные средства находящиеся в кассе; – денежные средства которые хранятся на валютных счетах[7].

Также в денежном средствам предприятия можно отнести и активы предприятия, которые ликвидный и наиболее близки к понятию наличные денежные средства. Для понимания сущности ликвидности в экономической науке выделяют понятие «мера»- это возможность быстро с наименьшими потерями продать данный актив и преобразовать его в денежные знаки. Далее обратим внимание ещё на одну классификацию денежных средств, а в последующем объект аудита.

Практики указывают следующий классификатор денежных средств: это денежные средства в кассах организации, это банковские счета, это те денежные средства, которые находятся на руках у подотчетных лиц, также это другие активы у которых высокая степень ликвидности Для бухгалтерского учета наиболее интересны все функции денег, так как любая организация осуществляет свою деятельность и нуждается в денежных средствах. Организация получает денежные средства при продаже услуг, готовой продукции, товаров, которые она реализует и поступлений от операций с ценными бумагами

Естественно для операции важное значение имеет учет денежных средств- это как правило организация денежного обращения, расчетов и кредитования. Также бухгалтерский учет денежных средств -это платежная дисциплина современной организации и показатели эффективного использования финансовых ресурсов[8].

Вне сомнений, что любая организация, как правило, должна использовать денежные средства в русле приумножения сохранения и правильного использования. Указанная такая задача возложена на бухгалтерию. Где же возникает вопрос того, насколько важен бухгалтерский учет денежных средств в организации и какое важное значение он имеет для предприятия. Как известно, при правильной организации расчетов денежного обращения, укрепление платежной дисциплины указывает на эффективное использование финансовых ресурсов.

В указанных условиях очень важен финансовый контроль, который позволяет соблюдать денежную и расчетную дисциплину, сохранение наличных денег и финансовых документов предприятия. В современных условиях, а это условия рыночной экономики, необходимо опираться на принципы; что качественная и правильное использование денежных средств не может просто так приносить предприятию так называемый дополнительный доход. В связи с этим необходимо чаще и чаще думать о рациональном вложения свободных денежных средств предприятия[9].

Описанный процесс учёта достаточно объёмен и сложен. В данном случае на помощь приходит такое финансовое явление как аудиторская проверка. Аудиторская проверка касается проверки операций с денежными средствами, включает проверку как банковских и валютных операций. Существует одна основная цель- это установление достоверности совершения операций с денежными средствами предприятия в соответствии с действующим российским законодательством.

Конечно же, на большинстве современных предприятий существуют огромные объемы операций с денежными средствами и бывает очень затруднительно осуществить процесс проверки операций с этими средствами. В контексте сказанного, от аудитора требуется повышенное внимание. Так как очень часто случаются процессы злоупотребления должностных лиц служебным положением[10].

В ходе проведения проверки аудитор руководствуется законодательством Российской Федерации и нормативными документами Министерства финансов РФ, Центрального банка Российской Федерации. Организации расходуют денежные средства на развитие основной деятельности, приобретение материальных ценностей, оплату труда работников; осуществляют вложения во внеоборотные активы. Ранее было сказано, что процесс хозяйственной деятельности организации завязан на ведение расчетов с поставщиками, с кредитными учреждениями и иные финансовые операции в частности с персоналом организации. Процесс расчёт с персоналом более чем другой завязан на бюджет и различные виды платежей. Не являются исключением и заслуживают особого внимания органы социального обеспечения и другие юридические и физические лица по разным хозяйственным операциям[11].

К примеру, четкая организация процесса, который захватывает процедуры расчёта между покупателем и поставщиком может оказать самое прямое влияние на процесс оборачиваемости оборотных средств организации и своевременное поступление на счет организации денежных средств. Конечно же, для бухгалтера, который касается данного направления основополагающим является тот момент, что он обязан от контролировать контроль за уплатой. Результатом аудиторской проверки устанавливается фактическое отношение администрации к организации учета и обеспечению сохранности и целевого использования денежных средств на предприятии. Соответственно аудитор намечает для себя объекты повышенного внимания при планировании контрольных процедур, последовательность этапов проведения проверки, конкретные источники получения данных, уточняет аудиторский риск. С целью упорядочения его действий рекомендуется разрабатывать специальную программу проверки.

Правильно составленная программа проверки поможет аудитору в дальнейшем последовательно изучить различные участки учета операций с денежными средствами, избегая повторов и пропусков, целенаправленно осуществить сбор необходимых доказательств и их документирование. Таким образом, для любой организации или предприятия, цель которого получение прибыли, учёт и консолидация денежных средств. Аудиторская проверка является необходимым механизмом сохранности и целевого использования денежных средств организации.

2.2 Организация бухгалтерского учета денежных средств, анализ денежных потоков на примере АО «Восточный порт» (г. Находка)

АО «Восточный Порт» — крупнейшая стивидорная компания России, специализирующаяся на перевалке каменного угля. АО «Восточный Порт» осуществляет свою производственно-хозяйственную деятельность в условиях полной самостоятельности и экономической ответственности. Оно планирует свою работу основываясь на заключаемых договорах, исходя из общих интересов работников и совладельцев. АО «Восточный Порт» реализует свои услуги по договорам.

Единый план счетов АО «Восточный Порт» был разработан на основании Плана счетов учета финансовой деятельности всех российских предприятий и принятой Инструкции, разъясняющей правила его применения (утвержденная приказом Минфина Российской Федерации от 31 октября 2000 года № 94н). Единый план счетов АО «Восточный Порт» предопределяет принятую схему построения аналитического и синтетического бухгалтерского учета в порту.

Принятый и подписанный директором план счетов является обязательным к применению всеми работниками бухгалтерии АО «Восточный Порт». Дирекция бухгалтерского учета АО «Восточный Порт» может вносить дополнения и изменения к всероссийскому плану счетов в случае если будет такая необходимость.

Филиалам порта не разрешается дополнить, исключить или изменить какой-либо счет, субсчет, коды и группы аналитического учета утвержденного рабочего плана счетов без всех необходимых согласований с бухгалтерией АО «Восточный Порт». Однако, подразделения порта вправе вводить совершенно новые коды бухгалтерского аналитического учета самостоятельно в тех группах, где это непосредственно предусмотрено.

По учетной политики АО «Восточный Порт» и утвержденному плану счетов данной компании синтетический учет всех операций по счетам денежных средств принято вести на счетах 51 и 50. На активном синтетическом сч. 50 «Касса» по дебету данного счета записываются поступившие денежных средства в кассу порта, по кредиту же записывается выбытие денег. С целью организации расчетов наличными денежными средствами АО «Восточный Порт» создало кассу и соблюдаются все требования, которые установлены

Порядком ведения кассовых операций в РФ. Все наличные денежные средства АО «Восточный Порт» хранятся в «Банке Приморье». Но данная компания хранит оговоренную сумму наличных денежных средств в кассе с целью покрытия текущих расходов. Данное ограничение именуется лимитом остатка наличности в кассе или более упрощенно лимитом остатка кассы предприятия.

Все кассовые операции бухгалтерии порта оформляются типовыми межведомственными формами первичной бухгалтерской учетной документации[12]. Унифицированные формы документации по учету кассовых операций на предприятии АО «Восточный Порт» приведены в таблице 1.

Таблица 1 Формы бухгалтерской документации учета кассовых операций вАО «Восточный Порт»

|

Номер формы документа |

Наименование бухгалтерской формы |

Применение |

|

КО-1 |

Приходный кассовый ордер |

Используется для оформления поступления наличных денег в кассу порта; |

|

КО-2 |

Расходный кассовый ордер |

Используется для оформления выдачи наличных денег из кассы порта; |

|

КО- 3 |

Журнал регистрации расходных и приходных кассовых документов |

Используется с целью регистрации бухгалтерской службой порта расходных и приходных кассовых ордеров и заменяющих документов; |

|

КО- 4 |

Кассовая книга |

Используется для учета поступлений и выдач наличных денег организации в кассе; |

|

КО- 5 |

Книга учета принятых и выданных кассиром денежных средств |

Используется для учета денег, выданных кассиром из кассы организации другим кассирам или доверенному лицу (раздатчику), а также учета возврата кассовых документов по произведенным операциям и наличных денег. |

Все имеющиеся документы, которые являются основанием для совершения кассовых операций, направляются в бухгалтерию порта. Квитанция к приходному кассовому ордеру, являющаяся необходимым элементом ордера и сам приходный кассовый ордер бухгалтер заполняет одновременно и подписывает главным бухгалтером порта[13]. Квитанция приходного кассового ордера выписывается только после получения денежных средств. Все первичные документы в АО «Восточный Порт» оформляются в момент совершения хозяйственных операций, а если это не возможно, то уже после ее завершения.

Поступление всех наличных денежных средств в кассу АО «Восточный Порт» оформляется приходным кассовым ордером. Данный ордер бухгалтер выписывает в одном экземпляре и подписывается главным бухгалтером и кассиром порта. Как уже было сказано, для бухгалтерского учета кассовых операций в АО «Восточный Порт» планом счетов предусмотрено использование активного счета — 50 «Касса».

Счет 50 «Касса» предназначается для обобщения всей имеющейся информации о движении и наличии денег в кассе порта. По дебету счета 50 «Касса» находит отражение поступление денежных средств в кассу порта. В кассе бухгалтерии порта может храниться не только российская валюта, но и иностранная валюта. Выбытие и поступление наличных денежных средств в кассе бухгалтерии порта отражается бухгалтерскими проводками, которые приведенными в таблице 2.

Таблица 2 Выбытие ипоступление наличных денежных средств вкассе бухгалтерии порта[14].

|

N п/п |

Содержание операции |

Корреспонденция счетов |

Первичная документация |

|

1 |

Переданы денежные средства из операционной кассы в кассу организации |

50–1 50–2 |

Формы N КО-1«Приходный кассовый ордер», N КМ-4 «Журнал кассира-операциониста» |

|

2 |

Получены денежные средства в кассу расчетного счета |

50 51 |

Форма N КО-1«Приходный кассовый ордер», выписка банка по расчетному счету, корешок чека |

|

3 |

Получены денежные средства в кассу с валютного счета |

50 52 |

Форма N КО-1«Приходный кассовый ордер», выписка банка по валютному счету |

|

4 |

Получены денежные средства в кассу со специального счета |

50 55 |

Форма N КО-1«Приходный кассовый ордер», выписка банка по специальному счету |

|

5 |

Получен аванс наличными в счет поставки товаров (работ, услуг) |

50 62 |

Форма N КО-1«Приходный кассовый ордер», чек ККМ |

|

6 |

Отражена продажа продукции за наличный расчет |

50 62 |

Форма N КО-1«Приходный кассовый ордер», чек ККМ |

|

7 |

Отражен возврат в кассу излишне выданных сумм оплаты труда |

50 70 |

Форма N КО-1«Приходный кассовый ордер» |

Таким образом, все принятое документальное оформление всех кассовых операций в АО «Восточный Порт» ведется по пяти принятым унифицированным формам и бухгалтера обязаны заполнятся соответственным образом. Учет всех бухгалтерских операций по расчетному счету ведется на активном счете 51 «Расчетный счет».

По дебету данного счета 51 «Расчетный счет» отражается остаток денег на начало месяца и поступление денежных средств в течение отчетного месяца, а по кредиту данного счета отражается изъятие денежных средств с расчетного счета в банке[15]. Для бухгалтерского учета всех операций по счету 51 «Расчетный счет» в порту используется журнал — ордер № 02 «Расчетный счет», на котором отражаются обороты по кредиту счета 51 за отчетный месяц.

Для более полного и точного контроля операций по расчетному счету в банке ведутся записи по дебету счета 51 ведомости № 2[16]. Все записи, совершаемые по журналу — ордеру № 02 ведутся на основе банковских выписок с расчетного счета «Банка Приморья», которые периодически порт получает из данного банка.

АО «Восточный Порт» ежедневно получает от банка «Банк Приморья» выписку с приложенными копиями всех документов, являющихся основанием списания денежных средства. Синтетический учет всех операций по расчетному счету бухгалтер порта ведет на активном счете 51 «Расчетный счет».

Основанием для отражения операций по счету 51 являются выписки банка. Таким образом, учет денежных средств в АО «Восточный Порт» ведется согласно всем принятым принципам бухгалтерского учета и автоматизированным способом

ЗАКЛЮЧЕНИЕ

Денежные средства – это ресурс, необходимый для осуществления организацией любой основной деятельности (производственной, посреднической, коммерческой и т. д.). Ритмичность, слаженность и высокая результативность работы предприятия во многом зависят от его обеспеченности денежными средствами. От эффективности использования денежных средств зависит финансовая устойчивость предприятия.

Поэтому бухгалтерский учет денежных средств имеет важное значение для правильной организации денежного обращения, в эффективном использовании финансовых ресурсов. Умелое распределение денежных средств само по себе может приносить организации дополнительный доход. Поэтому нужно постоянно думать о рациональном вложении временно свободных денежных средств для получения прибыли.

При кажущейся простоте учета денежных расчетов и, в частности, кассовых операций, тем не менее, многие практические работники допускают грубые нарушения действующих правил учета и расчетов наличными деньгами. Это порой оборачивается для организации значительными финансовыми потерями в виде штрафных санкций. При проведении расчетных операций банки контролируют соблюдение организации платежной и договорной дисциплины, а также содействуют применению наиболее целесообразных форм расчетов.

При рассмотрении вопроса денежных средств, можно выявить основные проблемные аспекты, которые требуют внимания руководства: - несоблюдение законодательства в области учета и хранения денежных средств; - не рациональное использование денежных средств. Руководство предприятий должно понимать, что денежные средства способны приносить экономическую выгоду только тогда, когда они рационально и эффективно используются. Обобщая все вышесказанное, необходимо отметить, что денежные средства, как источник денежных потоков и как наиболее ликвидный актив, требует качества учета и детального контроля при осуществлении расчетных операций.

Также руководство организации должно контролировать соблюдение норм законодательства РФ в области учета денежных средств, только в данном случае предприятие сможет выгодно и рационально осуществлять свою деятельность

Список использованных источников

- Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99. Утв. Приказом Министерства финансов Российской Федерации от 6.07.1999 №43н (ред. от 18.09.2006).– М.: Проспект, 2007. – 184 с.

- Новый план счетов бухгалтерского учета финансово-хозяйственной деятельности и Инструкция по его применению. – М.: ИКЦ «Март»; Ростов н/Д: Издательский центр «МарТ», 2008. – 160 с.

- Бабаев Ю.А., Комисарова И.П. Бухгалтерский учет. – М.: ЮНИТИ-ДАНА, 2014. – 527 с.

- Безруких П.С. Проверьте лимит остатка кассы // Главная книга. – 2014. - №9. – С. 14-15.

- Бухгалтерский учет в коммерческих организациях / Е.И. Костюкова, В.И. Кузнецова, Н.В. Кулиш и др. – М.: Финансы и статистика, 2015. – 656 с.

- Глушков, И. Е. Бухгалтерский учет на современном предприятии: Эффективное учебное и практическое пособие по бухгалтерскому учету / И. Е. Глушков. — М.: КНОРУС — Экор — книга, 2013. — 808 с.

- Денежные средства: учет, анализ, аудит: Учебное пособие для вузов / Под ред. В. А. Пипко. — Ростов н/Д, Феникс, 2014. — 416 с.

- Деньги, кредит, банки / Г.И. Кравцова, О.И. Румянцева, Г.С. Кузьменко Минск: БГЭУ Минск, 2014. – 444 с.

- Жукова Н.А. Безналичные расчеты // Аудит и налогообложение. – 2015. - №4. – С. 32-35.

- Журавлев В.Н. Кассовые операции в примерах. – М.: Налог Инфо, 2014. 116 с.

- Камышанов, П. И. Бухгалтерский (финансовый) учет: Учебник /П. И. Камышанов. — М.: ОМЕГА — Л, 2013. — 656 с.

- Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятий. – М.: Проспект, 2016. – 424 с.

- Кохно П.А. Расчет наличными с юридическими лицами // Торговля: бухгалтерский учет и налогообложение. – 2015. - №2. – С. 41-45.

- Лиханова З.К. Прогнозирование стоимости бизнеса и управление денежными потоками: альтернативный подход // Экономический анализ: теория и практика. – 2014. – №2. – С. 16-22.

- Любушин Н.П. Комплексный экономический анализ хозяйственной деятельности 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2015. – 448 с.

- Малафеева М.В., Стулова О.Е. Оценка влияния дебиторской задолженности на цикл денежного обращения // Экономический анализ: теория и практика. – 2014. №9. – С. 14-16.

- Парушина, Н. В. Анализ движения денежных средств / Н. В. Парушина // Бухгалтерский учет. — 2013. — № 5. — С. 58–60. на примере АО «Восточный порт» (г. Находка) [Текст] // Актуальные вопросы экономики и управления: материалы IV междунар. науч. конф. (г. Москва, июнь 2016 г.). — М.: Буки-Веди, 2016. — С. 117-120.

- Пипко В.А. Денежные средства: учет, анализ, аудит. – М.: Финансы и статистика, 2015. – 240 с.

- Пласкова Н.С. Экономический анализ. – М.: Эксмо, 2014. – 704 с.

- Пошерстник, Е. Б. Денежные средства и расчеты / Е. Б. Пошерстник. — М.: Герда, 2014. — 312 с.

- Радченко Ю.В. Анализ финансовой отчетности. – Ростов н/Д: Феникс, 2014. – 192 с.

- Финансовый механизм и право: монография / отв. ред. С. В. Запольский. — М.: КОНТРАКТ, 2014.

-

Денежные средства: учет, анализ, аудит: Учебное пособие для вузов / Под ред. В. А. Пипко. — Ростов н/Д, Феникс, 2014. — 416 с. ↑

-

Жукова Н.А. Безналичные расчеты // Аудит и налогообложение. – 2015. - №4. – С. 32-35. ↑

-

Кохно П.А. Расчет наличными с юридическими лицами // Торговля: бухгалтерский учет и налогообложение. – 2015. - №2. – С. 41-45. ↑

-

Пошерстник, Е. Б. Денежные средства и расчеты / Е. Б. Пошерстник. — М.: Герда, 2014. — 312 с. ↑

-

Пипко В.А. Денежные средства: учет, анализ, аудит. – М.: Финансы и статистика, 2015. – 240 с. ↑

-

Глушков, И. Е. Бухгалтерский учет на современном предприятии: Эффективное учебное и практическое пособие по бухгалтерскому учету / И. Е. Глушков. — М.: КНОРУС — Экор — книга, 2013. — 808 с. ↑

-

Глушков, И. Е. Бухгалтерский учет на современном предприятии: Эффективное учебное и практическое пособие по бухгалтерскому учету / И. Е. Глушков. — М.: КНОРУС — Экор — книга, 2013. — 808 с. ↑

-

Деньги, кредит, банки / Г.И. Кравцова, О.И. Румянцева, Г.С. Кузьменко Минск: БГЭУ Минск, 2014. – 444 с. ↑

-

Жукова Н.А. Безналичные расчеты // Аудит и налогообложение. – 2015. - №4. – С. 32-35. ↑

-

Камышанов, П. И. Бухгалтерский (финансовый) учет: Учебник /П. И. Камышанов. — М.: ОМЕГА — Л, 2013. — 656 с. ↑

-

Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятий. – М.: Проспект, 2016. – 424 с. ↑

-

Пошерстник, Е. Б. Денежные средства и расчеты / Е. Б. Пошерстник. — М.: Герда, 2014. — 312 с. ↑

-

Денежные средства: учет, анализ, аудит: Учебное пособие для вузов / Под ред. В. А. Пипко. — Ростов н/Д, Феникс, 2014. — 416 с. ↑

-

Камышанов, П. И. Бухгалтерский (финансовый) учет: Учебник /П. И. Камышанов. — М.: ОМЕГА — Л, 2013. — 656 с. ↑

-

Камышанов, П. И. Бухгалтерский (финансовый) учет: Учебник /П. И. Камышанов. — М.: ОМЕГА — Л, 2013. — 656 с. ↑

-

Парушина, Н. В. Анализ движения денежных средств / Н. В. Парушина // Бухгалтерский учет. — 2013. — № 5. — С. 58–60. ↑

- Управление инвестиционной деятельностью предприятия (ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ЭФФЕКТИВНОСТЬЮ РЕАЛЬНЫХ ИНВЕСТИЦИЙ В КОММЕРЧЕСКОМ БАНКЕ)

- Разработка бизнес-плана кафе ООО «Vanità»

- Обоснование проектных решений по информационному обеспечению

- Процесс построения модели управленческого решения (Виды моделей управленческих решений)

- Управление оборотными средствами на предприятии АО "Микояновский мясокомбинат"

- Понятие системы права и ее структурные характеристики (Подразделение системы права на частное, публичное, материальное и процессуальное)

- Роль мотивации в поведении организации (Теоретические аспекты управления мотивацией персонала)

- Бюджетный федерализм в Российской Федерации (Теоретические аспекты бюджетного федерализма)

- Местное самоуправление в Российской Федерации: тенденции и перспективы развития (Теоретические аспекты местного самоуправления.)

- Сетевая форма организации бизнеса. Теоретические аспекты сетевой формы организации бизнеса

- Понятие хозяйственного учета, его виды, учетные измерители. Теоретические аспекты хозяйственного учета на предприятии

- Управление рентабельностью на предприятии ООО «Кредо»