Аналитические регистры по налогу на прибыль (Теоретические аспекты исчисления налога на прибыль)

Налог на прибыль занимает одно из ведущих положений в системе налогов государства, так как поступления от налога являются важной доходной статьей бюджета страны. Величина налога зависит от финансовых результатов деятельности организации. Данный налог начисляется на прибыль, которая является объектом налогообложения.

Прибыль - положительная разница между полученным общим доходом организации от реализации продукции (товаров, услуг, работ), а также доходом от прочих финансовых поступлений за определенный период и затратами на производство или приобретение, хранение и сбыт этих товаров и услуг в денежном выражении.

Прибыль организаций является важнейшей экономической категорией и представляет собой главную цель жизнедеятельности коммерческой организации, а для государства - источник уплаты налогов.

Из этих соображений вопросы о формировании и налогообложении прибыли в коммерческой организации, ее анализе и отражении в бухгалтерском и налоговом учете являются весьма существенными.

Вышеназванные актуальные вопросы учета и анализа расчетов по налогу на прибыль, их теоретический и правовой аспекты, а также практическая значимость свидетельствует об актуальности исследуемой проблемы, что и обусловило выбор темы нашей выпускной квалификационной работы.

Объектом исследования является строительная организация - акционерное общество «Северная Строительная Компания».

Компания зарегистрирована в 2009 году в городе Санкт- Петербург. Основной вид деятельности - субподрядные работы в области благоустройства территории, дорожные работы, проектирование и монтаж инженерных сетей, разработка котлованов.

Предмет исследования - теоретические, методические и практические аспекты учета и анализа расчетов по налогу на прибыль на данном предприятии.

Целью данной работы является изучение вопросов формирования и налогообложения прибыли в теории и на практике, механизма отражения в и налоговом учете операций по учету налога на прибыль.

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть нормативно-правовую базу учета расчетов по налогу на прибыль;

- дать характеристику основным элементам налога на прибыль;

- охарактеризовать налоговые регистры на прибыль

- рассмотреть порядок формирования налогообложения прибыли и учета расчетов по налогу на прибыль в бухгалтерском и налоговом учете;

- дать организационно-экономическую характеристику предприятию АО «Северная Строительная Компания»;

- проанализировать показатели прибыли объекта исследования и их влияние на размер налога на прибыль;

В процессе исследования применялись общенаучные методы: наблюдение, сравнительный анализ, синтез, мониторинг экспертных оценок и информационно-правовых систем в рамках предмета исследования, изучение и анализ научной литературы. Методы системного и экономического анализа - горизонтальный и вертикальный анализ данных бухгалтерского баланса, анализ финансовых коэффициентов платежеспособности, ликвидности и финансовой устойчивости предприятия, факторный анализ прибыли.

Глава 1 Теоретические аспекты исчисления налога на прибыль

1.1 Налог на прибыль организаций: характеристика элементов налогообложения

Исходя из вышеизложенного следует, что прибыль как основной финансовый результат предпринимательской деятельности обеспечивает потребности самой организации, а также общества в целом. Поэтому, налог на прибыль в налоговой системе любого государства является традиционно бюджетообразующим. В Российской налоговой системе данный налог также занимает центральное место. Он является инструментом перераспределения национального дохода, одним из ключевых статей доходов федерального бюджета.

Налог на прибыль организаций является прямым налогом, то есть его окончательная сумма полностью зависит от итогового финансового результата деятельности предприятия, который является обязательным к уплате на всей территории Российской Федерации. Кроме того, это федеральный налог, законодательное и нормативное регулирование которого осуществляется законодательными актами РФ. Но отдельные вопросы налога отнесены к компетенции законодательных и исполнительных органов власти субъектов РФ.

В экономическом аспекте налог на прибыль выступает как форма изъятия части чистого дохода, созданного производительным трудом.

Основным нормативным актом, обеспечивающим правовое регулирование уплаты налога на прибыль организации, является вторая часть Налогового Кодекса РФ, глава 25. [2]

Налог на прибыль применяется организациями с 01.01.1992 года и действует повсеместно на всей территории России. Налоговые платежи по нему поступают в бюджет страны различных уровней: в федеральный бюджет и в бюджеты субъектов РФ.

Рассмотрим основные элементы данного налога и дадим характеристику.

Налогоплательщиками налога на прибыль, согласно статье 246 главы 25 Налогового кодекса РФ, «являются российские организации и иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации».

«Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком» [2]. Прибыль может быть получена от реализации продукции, продажи товаров, выполнения работ, оказания услуг и доходов от внереализационных операций, уменьшенных на величину расходов по данным операциям.

При этом прибыль у различных категорий налогоплательщиков может быть разная, соответственно, и объект обложения налогом (доход) будет разный. Существуют правила отнесения доходов к прибыли налогоплательщика для целей налогообложения налогом на прибыль (см. таблицу 1).

Таблица 1

Правила отнесения доходов к прибыли налогоплательщика

|

Налогоплательщик |

Прибыль для цепей налогообложения |

|

Российская организация |

Полученные доходы, уменьшенные на величину произведенных расходов |

|

Иностранная организация, действующая в РФ через постоянные представительства |

Полученный через постоянные представительства доход, уменьшенный на величину произведенных этими представительствами расходов |

|

Иностранная организация |

Доход, полученный от источников в РФ |

Порядок признания доходов и расходов для целей налогового учета регламентирован Налоговым кодексом [2] и зачастую отличается от порядка признания доходов и расходов, принятого в бухгалтерском учете. Поэтому на предприятиях ведут, как правило, и бухгалтерский и налоговый учет. Дадим определение налоговому учету.

«Налоговый учет - это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым Кодексом РФ» [16, C.14].

Налоговый учет на предприятии должен вестись в соответствии с учетной политикой организации по налогообложению, которая специально должна быть утверждена для этих целей.

Объект налогообложения должен иметь стоимостную, количественную или физическую характеристики - налоговую базу. Налоговая база определяется нарастающим итогом с начала года.

Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета.

У налогоплательщика есть право не уплачивать налог по итогам налогового периода, когда за этот период получен убыток - отрицательная разница между доходом и расходом. В таком случае налоговая база считается равной нулю.

«Налогоплательщики, понесшие убыток в предыдущем налоговом периоде, имеют право уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка или на часть такой суммы, то есть перенести убыток на будущее»[2].

Также стоит отметить, что ранее организации могли переносить убытки на будущее только в течение 10 лет. С 1 января 2017 года сумму убытка можно переносить на все последующие годы, не только на десять лет. То есть теперь убытки можно списывать до полного их погашения. Только убытки, понесенные более чем в одном налоговом периоде, переносятся на будущее в той очередности, в которой они понесены. В качестве подтверждения факта получения убытка налогоплательщик должен хранить соответствующие подтверждающие документы, весь период, в течение которого он уменьшает налоговую базу.

Налоговая база рассчитывается организацией самостоятельно и должна содержать следующие данные:

- «период, за который определяется налоговая база (с начала налогового периода нарастающим итогом);

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налогом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- сумму внереализационных расходов;

- прибыль (убыток) от внереализационных операций;

- итого налоговая база за отчетный (налоговый) период;

- сумма убытка, переносимого с прошлых налоговых периодов и уменьшающего налоговую базу;

- итого налоговая база за отчетный (налоговый) период за вычетом соответствующей суммы убытка» [22, С. 279].

Таким образом, на основании данных налогового учета организации определяют налоговую базу самостоятельно каждый отчетный и налоговый период.

Налоговый период - это период, по окончании которого исчислена налоговая база и подлежащая уплате сумма налога.

«Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы» [26, С. 225]

Налоговым периодом для всех групп налогоплательщиков признается один календарный год.

Отчетный период - это период, по окончании которого уплачиваются авансовые платежи. Он составляет для налогоплательщиков либо квартал (три календарных месяца) либо «налогоплательщики имеют право перейти на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли, подлежащей исчислению» [2].

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и т. д. до конца календарного года.

Важно подчеркнуть, что при переходе на режим уплаты авансовых платежей исходя из фактической прибыли, это закрепляется в учетной политике организации на следующий налоговый период.

Согласно ст. 284 НК РФ, налоговая ставка по налогу на прибыль обладает значением в 20 %, кроме некоторых исключений. При этом, 3 % от суммы начисленного налога на прибыль организаций уплачивается в Федеральный бюджет, а 17% перечисляется в местные бюджеты РФ.

Законодательством установлено, что налоговая ставка налога, которая поступает в бюджет субъектов РФ, может быть установлена ниже для отдельных категорий налогоплательщиков законами этих субъектов РФ.

Кроме того, существует льготная ставка - это ноль процентов. Она может быть использована медицинскими и образовательными учреждениями (при соблюдении данными учреждениями законодательства РФ).

В целях налогообложения доходы организации можно поделить на две группы:

а) доходы, которые учитываемые при налогообложении прибыли:

- доходы от реализации продукции (товаров, работ, услуг);

- внереализационные доходы.

б) доходы, не принимаемые для целей налогообложения. [10, С. 114]

Доходом считается экономическая выгода в денежном или натуральном выражении, но не всякая экономическая выгода будет признана доходом. Для этого согласно главе 25 НК РФ должны выполняться условия: она получена в денежном выражении или иным имуществом, ее размер можно оценить, соблюдаются другие правила главы 25 НК РФ. [2]

Налогоплательщик вправе уменьшить полученные доходы на сумму произведенных расходов. Расходы - это такие затраты, которые обоснованы и документально подтверждены и относятся к осуществляемой деятельности организации.

По аналогии с доходами, расходы в налоговом учете также делятся на расходы, связанные с производством и реализацией и на внереализационные расходы. Есть еще расходы, которые не учитываются организацией при налогообложении прибыли.

Расходы, относящиеся к производству и реализации, классифицируют так:

Материальные затраты - это вид затрат, образующих себестоимость продукции - материалы, сырье, топливо и иные ресурсы.

В расходы на оплату труда включаются все виды оплаты труда в денежной и (или) натуральной форме. К ним можно отнести: стимулирующие начисления и надбавки, компенсационные начисления, премии и единовременные поощрительные начисления, и другие расходы.

Амортизационные отчисления - это расходы налогоплательщика на амортизируемое имущество. Под амортизируемым понимается имущество, находящееся на праве собственности, используемое им для получения дохода и погашение стоимости которого производится путем начисления амортизации.

К внереализационным затратам относят расходы, связанные с производственным процессом, но которые не признаются в качестве перечисленных выше групп.

«Существует два метода признания доходов и расходов - метод начисления и кассовый метод, каждый из которых имеет свои преимущества и недостатки. При методе начисления организация учитывает доходы и расходы в том периоде, в котором они имеют место, независимо от фактического движения денежных средств на счете или в кассе. При кассовом методе доходы и расходы учитываются на дату поступления или выбытия денежных средств. Однако кассовый метод могут применять только те организации, у которых за предыдущие четыре квартала выручка от реализации без учета НДС в среднем не превысила одного миллиона рублей за каждый квартал» [23, с. 130].

Как и в каком порядке уплачивать налог на прибыль подробно описано в статье 287 НК РФ. Там же указаны точные сроки перечисления суммы налога и авансовых платежей по нему в бюджет.

Так, налог по итогам года следует уплатить не позднее подачи налоговой декларации - не позднее 28 марта следующего года.

А вот срок уплаты авансовых платежей по итогам отчетных периодов зависит от того, каким способом организация исчисляет авансовые платежи. Если отчетным периодом для организации признается квартал, то квартальный аванс необходимо перечислить до двадцать восьмого числа следующего месяца.

Иногда компания помимо квартального аванса платит ежемесячные платежи. Тогда организация заплатит внутри квартала еще ежемесячные авансовые платежи до двадцать восьмого числа следующего месяца.

При этом уплаченные ежемесячные авансы засчитываются в счет квартального аванса, а квартальные авансы в счет налога за год. Те же организации, которые платят авансы по фактической прибыли, перечисляют их не позднее двадцать восьмого числа месяца, следующего за тем, по итогам которого исчислен налог.

Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять налоговые декларации по налогу.

Квартальная отчетность представляется в налоговый орган по месту регистрации предприятия не позже 28 числа месяца, следующего за отчетным, а годовая декларация сдается не позднее 28 апреля.

1.2 Бухгалтерский и налоговый учет расчетов по

Бухгалтерский учет расчетов по налогу на прибыль ведут большинство организаций для корректного формирования суммы налога.

В России для отражения операций по формированию налога на прибыль применяется ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».[5]

Согласно данному российскому стандарту в результате различий между нормами действующего законодательства по бухгалтерскому и налоговому учету образуются разницы, влияние которых на расчеты по налогу на прибыль, мы должны отразить в учетных регистрах и раскрыть в бухгалтерской отчетности.

Это различие является разницей между бухгалтерской прибылью и налогооблагаемой прибылью отчетного периода, образующейся в результате применения разных правил признания доходов и расходов в бухгалтерском и налоговом учете, которое делится на постоянные и временные разницы. Такие разницы приводят к возникновению налоговых обязательств (в случае недоплаты налога исходя из данных бухгалтерского учета) или налоговых активов (если образуется переплата по налогу).

Под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль - в другом или в других отчетных периодах. Временные разницы бывают двух видов - вычитаемые и налогооблагаемые (п. 10 ПБУ 18/02). [5].

Вычитаемые временные разницы при формировании налогооблагаемой прибыли приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога, подлежащего к уплате в бюджет в будущем, то есть приводят к формированию отложенного налогового актива (ОНА).

Для обобщения информации о наличии и движении ОНА используется счет 09 «Отложенные налоговые активы». Если актив образован, на сумму, увеличивающую величину условного расхода (дохода) отчетного периода, делается следующая проводка: Дебет 09 - Кредит 68. То есть данной проводкой сумма налога на прибыль, полученная в бухгалтерском учете «подтягивается» к сумме налога на прибыль, рассчитанной по данным налогового учета. Частичное или полное погашение ОНА в последующих отчетных периодах за счет уменьшения условного расхода отчетного периода отражается записью: Дебет 68 - Кредит 09.

Возникновение налогооблагаемых временных разниц в бухгалтерском учете приводит к формированию отложенного налога на прибыль, увеличивающего сумму налога на прибыль к уплате в бюджет в следующем периоде. То есть образуется отложенное налоговое обязательство (ОНО).

Учет ОНО ведется по счету 77 «Отложенные налоговые обязательства». Формирование отражается проводкой: Дебет 68 - Кредит 77. Его частичное или полное погашение в счет начислений налога на прибыль отчетного периода подтверждается записью: Дебет 77 - Кредит 68.

Для определения размера ОНА и ОНО используется формула:

ОНА (ОНО) = ВР х СНП

ОНА (ОНО) - отложенный налоговый актив (отложенное налоговое обязательство);

ВР - сумма временной разницы;

СНП - ставка по налогу на прибыль, выраженная в процентах, действующая на отчетную дату.

Возникновение постоянной разницы происходит тогда, когда некоторый доход или расход учитывают полностью или частично только в бухгалтерском учете или только при налогообложении. Вот, например, когда это происходит:

а) в бухгалтерском учете расходы отражают полностью, а в налоговом только в установленном размере (проценты по кредитам и займам, рекламным, представительским и иным нормируемым расходам);

б) в случае безвозмездной передачи имущества (товаров, услуг). Такие затраты признаются только в бухгалтерском учете;

в) перенос убытка на будущее. После определенного срока (десять лет) при налогообложении учесть его уже нельзя.

Возникновение постоянных разниц служит причиной доначисления либо уменьшения суммы налога на прибыль, исчисленного исходя из бухгалтерской прибыли.

Таким образом, под постоянной разницей понимается какой- либо доход (расход), который признается только в бухгалтерском учете или только для целей налогообложения. Образовавшаяся разница не включается в налогооблагаемую базу по налогу на прибыль как в отчетном, так и в последующих периодах.

Для учета постоянных налоговых обязательств и активов открывается к счету 99 «Прибыли и убытки» одноименные субсчета.

Значение ПНА и ПНО вычисляется - умножением суммы разницы между бухгалтерским и налоговым учетом, на действующую налоговую ставку.

После этого определяется сумма налога на прибыль или как его еще называют - условный расход. Определять его, согласно п. 20 ПБУ 18/02, необходимо по формуле:

Ур = Пдно х СНП

УР - условный расход по налогу на прибыль;

Пдно - прибыль до налогообложения по данным бухучета;

СНП - ставка налога на прибыль.

Начисление суммы полученного условного расхода производится по данным налогового учета и отражается по дебету счета 99 «Прибыли и убытки» и кредиту счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль». В случае убытка (условный доход) делают следующую запись: Дебет 68 «Расчеты по налогам и сборам» - Кредит 99 «Прибыли и убытки».

Далее бухгалтером вычисляется текущий налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Текущим налогом на прибыль признается налог на прибыль для целей налогообложения, определяемый исходя из величины условного расхода, скорректированной на суммы постоянного налогового обязательства, отложенного налогового актива и отложенного налогового обязательства отчетного периода. Поэтому, формула выглядит таким образом:

ТН = УР + ПНО - ПНА + ОНА - ОНО

ТН - текущий налог на прибыль;

УР - условный расход по налогу на прибыль;

ПНО - постоянное налоговое обязательство;

ПНА - постоянный налоговый актив;

ОНА - отложенный налоговый актив;

ОНО - отложенное налоговое обязательство.

Стоит подчеркнуть, что при отсутствии в отчетном периоде ПНО и ПНА, ОНА и ОНО, условный расход (условный доход) по налогу на прибыль равен текущему налогу на прибыль (текущему налоговому убытку).

В бухгалтерской отчетности текущий налог отражается в качестве обязательства, равного сумме неоплаченной величины налога в бюджет в отчете о финансовых результатах в строке 2410. Там же отражаются ПНО и ПНА - строка 2421. А вот отложенные налоговые активы и обязательства отражаются в бухгалтерском балансе в качестве внеоборотных активов и долгосрочных обязательств соответственно.

Многие нормы российских положений по бухучету позаимствованы из международных стандартов. ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» не исключение: его прообраз - МСФО 12 «Налоги на прибыль» (МСФО (IAS) 12).

«Общий смысл методологии учета налога на прибыль, определяемой МСФО, состоит в следующем: налог на прибыль представляет собой статью расхода, отражаемую в отчете о прибылях и убытках, которая разделяется на две составляющие - текущий налог и отложенный (отсроченный) налог. Под текущим налогом понимается сумма налогов на прибыль, подлежащих оплате (или возмещаемых) относительно налогооблагаемой прибыли (налогового убытка) за отчетный период. В бухгалтерском балансе отражается неоплаченная часть обязательства или предварительные платежи. Отложенный налог определяется расхождением между величинами бухгалтерской и налогооблагаемой прибыли» [16, с. 157].

На первый взгляд международный и российские стандарты имеют некое сходство. Однако при детальном рассмотрении выясняется, что эти документы имеют серьезные принципиальные различия. «Они заключаются в следующем:

-разница подходов: ПБУ 18/02 берет за основу отчета всю имеющуюся информацию о доходах и убытках, а МСФО основывается на бухгалтерском балансе.

-в МСФО не требуется отражать постоянные разницы, ПБУ 18/02 наоборот требует это делать.

-два стандарта имеют различные схемы отображения налогов по расходам в бухгалтерском учете.

-при использовании ПБУ 18/02 нет необходимости в бухгалтерской отчетности отображать процесс слияния различных организаций, а также осуществлять переоценку стоимости обязательств, активов».

1.3 Регистры налогового учета по налогу на прибыль

Для организации налогового учета ФНС рекомендовало ведение следующих регистров учета (приложение 2).(Рекомендации МНС России «Система налогового учета, рекомендуемая МНС России для исчисления прибыли в соответствии с нормами гл.25 НК РФ). Данный документ носит рекомендательный, а не обязательный характер.

Регистры учета хозяйственных операций являются источником систематизированной информации о проводимых организацией операциях, которые тем или иным образом влияют на величину налоговой базы в текущем или будущих периодах. Настоящий перечень включает все основные операции, связанные с утратой или получением права собственности на объекты гражданских прав (имущество, в том числе деньги, работы, услуги, права) по сделкам с третьими лицами. В отношении проводимых учреждением операций по признанию задолженностей и иных установленных НК РФ объектов налогообложения перечень может быть дополнен. В частности, в нем отсутствуют регистры по учету операций выявления результатов инвентаризации, переоценки имущества (кроме амортизируемого имущества и ценных бумаг). [27, С. 85]

Регистры учета состояния единицы налогового учета являются источником систематизированной информации о состоянии показателей объекта учета, сведения о которых используются более одного отчетного (налогового) периода. Ведение регистра должно обеспечить отражение информации о состоянии объекта учета на каждую текущую дату и изменении состояния объектов налогового учета во времени. Содержащиеся в регистрах сведения о величине показателей используются для формирования суммы расходов, подлежащих учету в составе того или иного элемента затрат в текущем отчетном периоде.

Регистр учета поступлений целевых средствнекоммерческими организациямиформируется для обобщения информации по денежным средствам, другому имуществу, работам, услугам, полученным в рамках благотворительной деятельности, в том числе в виде благотворительной помощи, пожертвований, других целевых поступлений, средств целевого финансирования и средств, полученных в виде безвозмездной помощи (содействия), поступившим некоммерческим организациям, включая бюджетные учреждения, в течение налогового периода в соответствии с пп. 15 п. 1 ст. 251 НК РФ, пп. 6 и 8 п. 1 ст. 251 НК РФ, п. 2 ст. 251 НК РФ (целевые средства) на содержание некоммерческих организаций и ведение ими уставной деятельности. В соответствии со ст. 251 НК РФ ведение учета доходов и расходов целевых средств, а также сумм доходов и расходов от деятельности, связанной с получением доходов от реализации, и внереализационных доходов и расходов производится раздельно. [2]

В регистре отражаются средства, признанные в соответствии с гл. 25 НК РФ для некоммерческих организаций, включая бюджетные учреждения, целевыми средствами по каждому факту их поступления, в момент фактического получения имущества, товаров, работ, услуг и прав. Ведение регистра учета поступлений целевых средств в течение налогового периода производится в хронологическом порядке с указанием вида поступлений - наименования полученных целевых средств и присвоенного кода.

Регистры промежуточных расчетов предназначены для отражения и хранения информации о порядке проведения налогоплательщиком расчетов промежуточных показателей, необходимых для формирования налоговой базы в порядке, указанном гл. 25 НК РФ. Под промежуточными понимаются показатели, для которых не предусмотрено соответствующих отдельных строк в декларации, то есть их значения хотя и участвуют в формировании отчетных данных, но не в полном объеме через специальные расчеты или в составе обобщающего показателя. Показатели регистров данной группы должны в полном объеме отразить все этапы проведения промежуточных расчетов и величину всех показателей, участвующих в расчете.

Регистры формирования отчетных данных обеспечивают информацией о порядке получения значений конкретных строк налоговой Декларации.

Обобщающим признаком для всех вышеперечисленных регистров является формирование в них конечных данных налоговой отчетности. Одновременно в этих регистрах как результат расчетов выявляется и систематизируется и иная информация, переносимая в Регистры учета состояния единицы налогового учета или Регистры промежуточных расчетов.

Ф, данные налогового учета - это данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет).

При этом аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

К сожалению, до сих пор случается, что бухгалтер при расчете налоговой базы по налогу на прибыль использует распечатанные регистры бухучета с пометками и корректировками «на полях».

Соответственно, при внесении уточнений в декларацию по налогу на прибыль и при любом пересчете налоговой базы, в процессе работы, все приходится пересчитывать заново. В последствии не легко вспомнить, откуда взялись итоговые цифры. А ведь вспоминать придется, если ИФНС примет решение о проведении выездной налоговой проверки.

Регистры налогового учета можно вести и хранить как в электронном виде так и на бумажных носителях. Формы регистров нужно закрепить в учетной политике организаций, в виде приложений к ней.

В связи с вышесказанным давайте рассмотрим вариант формирования налоговых регистров на основании (и с необходимыми дополнениями) регистров бухгалтерского учета с помощью таблиц программы Excel. Использование расчетных таблиц сократит вероятность ошибки, упростит работу и будет способствовать наглядности используемой информации.

Для начала постараемся вести учет так, чтобы методы учета и списания расходов в бухгалтерском учете были максимально приближены к налоговому учету.

Для этого желательно пользоваться одинаковым методом начисления амортизации для целей НУ и БУ, одинаковыми способами списания МПЗ. При списании в БУ общехозяйственных расходов - использовать метод «директ-костинг», а не распределять их на себестоимость отдельных видов продукции.

Так же нужно постараться, чтобы на счетах учета расходов:

20 счет «Основное производство»;

23 счет «Вспомогательные производства»;

25 счет «Общепроизводственные расходы»;

26 счет «Общехозяйственные расходы»;

29 счет «Обслуживающие производства и хозяйства»;

44 счет «Коммерческие расходы»; [20, С. 35]

расходы, не принимаемые для целей налогообложения, отображались бы обособленно (еще удобней, когда их там нет вовсе, а все они учтены на счете 91 «Прочие доходы и расходы», но это не всегда возможно).

Выделить расходы можно с помощью аналитического учета, введя разную аналитику для расходов, принимаемых для целей НУ и не принимаемых для целей НУ. Например «рекламные расходы, принимаемые для целей НУ» и «рекламные расходы, НЕ ПРИНИМАЕМЫЕ для целей НУ».

В случаях, когда такое разделение проблематично или невозможно (например, при использовании амортизационной премии для целей НУ), следует опираться на расчетные данные. То есть к регистрам НУ в части расчета амортизации надо будет приложить амортизационную ведомость для целей НУ, чтобы подтвердить сумму расходов на амортизацию для целей налогового учета.

Период закрыт, все регламентные операции проведены, расходы определены, распределены и списаны. Можно переходить к формированию регистров.

Глава 2. Налоговый учет расчетов по налогу на прибыль в АО «СЕВЕРНАЯ СТРОИТЕЛЬНАЯ КОМПАНИЯ»

2.1 Организационно-экономическая характеристика АО «Северная Строительная Компания»

Акционерное общество «Северная Строительная Компания», (сокращенно АО «ССК») - это развивающаяся компания, занятая в сфере строительства и проектных работ в г. Санкт-Петербурге.

С 2004 года компания работает на строительном рынке Санкт-Петербурга и Ленинградской области и стабильно развивается в выбранных направлениях деятельности.

Основатель и руководитель компании - Ивлев Андрей Александрович. Учредительный документ - Устав, Уставный капитал составляет 10 000 рублей.

АО «Северная Строительная Компания» производит работы нулевого цикла, осуществляет дорожное строительство, комплексное благоустройство территорий, проектирование и строительство инженерных сетей (водопровод, канализация, тепловые сети), монолитные работы, отделочные и общестроительные работы, а также осуществляет поставки строительных материалов и предлагает в аренду строительную технику. Также организация активно выступает в качестве субподрядчика на крупных строительных объектах долевого строительства, сотрудничает с крупными компаниями отрасли: ООО «ЛСР. Строительство-Северо-Запад», ООО «ЭталонПромстрой», ООО «Норманн-Строй», АО «Новатор», АО ССМО «ЛенСпецСМУ» и др.

Цель АО «Северная Строительная Компания»: не только удовлетворить возрастающий спрос на качественные услуги, но и обеспечить условия для их совершенствования.

Задача АО «Северная Строительная Компания» состоит в предоставлении своим клиентам сервис высокого уровня. Компания никогда не забывает, что развитие зависит от клиентов, поэтому компания заинтересована в долгосрочном взаимовыгодном сотрудничестве.

По состоянию на 01.01.2019 г. штатная численность организации составляет 47 человек. На каждую должность имеется утвержденная генеральным директором должностная инструкция.

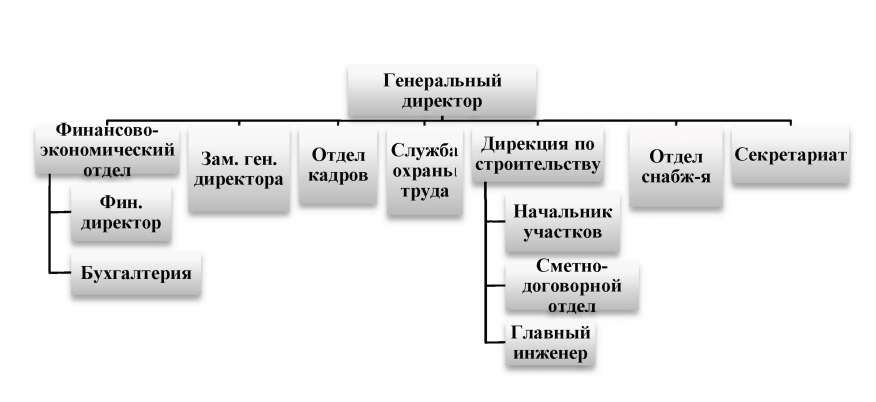

Организационно-управленческая структура компании АО «Северная Строительная Компания» соответствует требованиям рынка и специфике услуг компании. Организационная структура управления АО «Северная Строительная Компания» представлена на рисунке 1.

Рисунок 1. Организационная структура АО «ССК»

Бухгалтерский и налоговый учет на предприятии осуществляется, автоматизировано с применением компьютерной техники и программ «1С: Предприятие 8.3».

АО «ССК» исчисляет и уплачивает налоги в соответствии с законодательством РФ о налогах и сборах. Для обеспечения правильного и полного формирования налогооблагаемых баз по всем налогам и сборам бухгалтерская служба представляет необходимую информацию в сроки, установленные графиком документооборота, в формах и объемах, утвержденных отдельными внутренними распорядительными документами.

Система налогообложения - общая. Законодательной базой, регулирующей учет налога на прибыль в организации, является Налоговый кодекс и ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». АО «ССК» является субъектом малого предпринимательства, поэтому в налоговые и статистические органы не сдается отчетность по форме №3 «Отчет об изменениях капитала», №4 «Отчет о движении денежных средств» и №5 «Отчет о целевом использовании средств».

Что касается непосредственно бухгалтерского учета, для строительства используются счета, аналогичные любому иному производству. Однако, налоговые регистры на предприятии не предусмотрены, налоговый учет ведется в бухгалтерских регистрах существующие расхождения между бухгалтерским и налоговым учетом не учитываются. На предприятии отсутствует официально утвержденная налоговая учетная политика.

Организация имеет расчетные счета в трех банках: ПАО «ВТБ 24», ПАО «СБЕРБАНК», ПАО «ДОНХЛЕББАНК».

Бухгалтерская служба, возглавляемая главным бухгалтером, исполняет контроль по отражению на счетах хозяйственных операций, предоставляет оперативную управленческую информацию руководству компании, подписывает совместно с руководителем компании документы, служащие основанием для приемки товарно-материальных ценностей, денежных средств, расчетно-кредитных и финансовых обязательств, осуществляет планирование и финансовый контроль, и прочее. Структура бухгалтерской службы представлена в таблице 2.

Таблица 2

Структура бухгалтерской службы АО «ССК»

|

Должность |

Функция |

|

Главный бухгалтер |

Организация непрерывного процесса по ведению бухгалтерского учета в организации. Разработка мероприятий, направленного на формирование учетной политики предприятия. Составление и сдача финансовой бухгалтерской отчетности. Руководящий и контролирующий надзор за всеми видами финансовых операций, контроль за своевременностью их исполнения. |

|

Бухгалтер по расчетам с персоналом |

Расчет заработной платы и учет расчетов с работниками предприятия. Учет расчетов с внебюджетными фондами по страховым взносам. |

|

Бухгалтер по учету материалов и расчету себестоимости |

Учет поступления и расходования основных средств и материальных ценностей, их хранение и использование, расчеты с поставщиками. Учет затрат и калькуляция себестоимости строительно-монтажных работ, определение затрат на незавершенное производство. |

|

Бухгалтер - кассир |

Учет кассовых операций и ведение документации по кассе. Осуществление расчетов с сотрудниками по авансовым отчетам, выплата заработной платы через кассу. |

2.2 Учет формирования базы и расчетов и налоговых регистров по налогу на прибыль

Своевременный и достоверный расчет налога на прибыль - важнейшая задача для предприятий. Как и любая организация, применяющая общую систему налогообложения (ОСНО), АО «ССК» в конце года обязана подвести итоги деятельности, подсчитать финансовый результат, а затем отчитаться перед государством и уплатить ключевой налог - налог на прибыль. Процесс определения налога на прибыль многоступенчатый и последовательный, а потому сложный и трудоемкий. Осложнение данного процесса вызвано тем, что компания должна вести бухгалтерский учет, чтобы определить финансовый результат деятельности, который показывает эффективность ее работы (он требуется учредителям, инвесторам, банкам и т.п.). Кроме того, она обязана вести налоговый учет, необходимый для определения базы расчета налога на прибыль.

Таким образом, бухгалтерская прибыль одновременно выступает и финансовым результатом в бухгалтерском учете, и налоговой базой - в налоговом, (при условии отсутствия постоянных и временных разниц в учете за отчетный период).

Доходы и расходы классифицируются на доходы и расходы от обычной (основной) деятельности и прочие (внереализационные) доходы и расходы.

Основные показатели деятельности АО «ССК», как строительной организации, - доходы и расходы по договорам строительного подряда, отличительным нюансом становится потребность отображения доходов и расходов по отдельности для каждого строительного объекта.

Налогооблагаемым доходом от основной деятельности АО «ССК» является выручка от сдачи выполненных работ заказчикам - договорная цена без налога на добавленную стоимость. Начисление выручки происходит в момент подписания сторонами предусмотренных в договорах подряда документов: Акта приемки выполненных работ (форма №КС-2). На основании данных №КС-2 заполняется Справка о стоимости выполненных работ и затрат (форма №КС-3). Эта Справка применяется для расчетов с заказчиком за выполненные работы.

Договором подряда может быть предусмотрена поэтапная сдача работ. В этом случае по мере приемки работ по каждому этапу в учете подрядчика отражается реализация работ по выполненному этапу. Признание выручки отражается проводкой: Дебет 62 - Кредит 90/1- отражена реализация в момент, когда заказчик подписал акт приемки выполненного результата работ по договору в целом или этапа работ.

Внереализационными доходами у компании могу быть: положительные курсовые и суммовые разницы; прибыль прошлых лет, выявленная в отчетном году; штрафы, пени; имущество, полученное безвозмездно; проценты по коммерческим кредитам и векселям; стоимость ценностей полученных при ликвидации ОС; стоимость ценностей, выявленных при инвентаризации; списанная кредиторская задолженность; полученные дивиденды; полученные проценты по займам; доходы от участия в совместной деятельности и прочие. Такие хозяйственные операции оформляются проводкой: Дебет 66 (76,62,51 и т.д.) - Кредит 91/1.

В основном неосновной доход фирмы - продажа неиспользованных строительных материалов, остающихся на складах и сдача арендованной строительной техники в субаренду.

Расходы от основной деятельности компании - это затраты по договору строительного подряда, составляющие себестоимость строительных работ и непосредственно связанные с производством строительных работ, его организацией и обслуживанием. Как правило, они группируются по статьям расходов:

- Материальные расходы - расходы на приобретение материалов, комплектующих, топлива и ГСМ, оборудования.

- Расходы на оплату труда, в том числе заработная плата, премии, доплаты, оплата простоя, компенсации за неиспользованный отпуск, резервы на оплату отпусков.

- Амортизация основных средств.

- Прочие (накладные) расходы, такие как, аренда имущества, расходы по эксплуатации строительных машин и механизмов, консультационные, информационные, юридические услуги, реклама, командировочные и представительские расходы, страхование имущества, подготовка и переподготовка кадров.

У АО «ССК» ключевая статья «аренда спецтехники», это связано с тем, что 90% строительной техники фирма арендует.

Учет затрат ведется на счете 20 «Основное производство». На этом счете отражаются все затраты, связанные с выполнением работ по договору. Аналитический учет ведется в разрезе каждого заключенного договора с заказчиком.

Общехозяйственные и общепроизводственные расходы, накапливаемые на счете 26 и 25 соответственно списываются ежемесячно в дебет счета 20 на увеличение затрат по строительству и отражаются проводкой: Дебет 20 - Кредит 26 (25).

Важной особенностью учета затрат в АО «ССК» является то, что списание накопленных затрат со счета 20 осуществляется по мере сдачи произведенных работ заказчику и подписания соответствующих актов.

То есть компания формирует незавершенное производство на счете 20 в течение всего срока договора проводкой: Дебет 20 - Кредит 10 (70, 60 и пр.) - учтены расходы на выполнение работ, формирующих незавершенное производство. В момент приемки выполненных работ заказчиком (подписания акта приемки №КС-2) накопленные затраты списываются со счета 20 в дебет счета 90 «Продажи»: Дебет 90/2 - Кредит 20 - списаны расходы на выполнение работ.

Внереализационные расходы компании несильно отличаются от расходов других организаций: проценты по кредитам и займам, проценты по судебные расходы и арбитражные сборы, штрафы, пени за нарушение условий договоров, недостачи или порча материальных ценностей, убытки прошлых лет, выявленные в отчетном периоде, потери от стихийных бедствий, списанная дебиторская задолженность. Делается запись: Дебет 91/2 - Кредит 66 (76,62,58,71 и др.).

Стоит отметить, что в статье 270 НК РФ приведен список затрат, которые не уменьшают доход компании, например, взносы в уставной капитал; предоплата за товар или услугу; путевки на лечение и отдых сотрудников; оплата спортивных и культурных мероприятий, стоимость подписки на газеты и другие расходы. Такие расходы учитываются отдельной статьей «не принимаемые для целей налогообложения».

Расходы организаций, которые относятся к налоговой базе, в обязательном порядке должны быть подтверждены документами, быть экономически обоснованными, относится к деятельности предприятия, которая направлена на получение доходов. Невыполнение хотя бы одного из условий ведет к тому, что расходы не будет признаны.

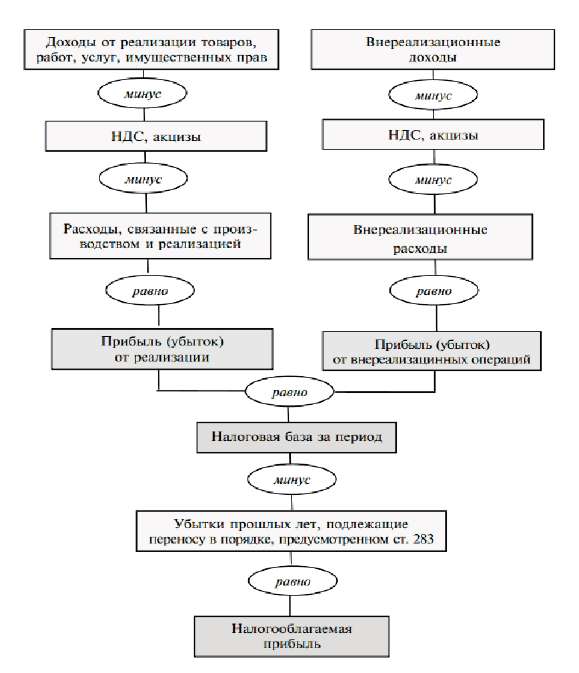

Рассмотрим формирование налоговой базы по налогу на прибыль (см. рисунок 2).

Рисунок 2. Базовая схема расчета налога на прибыль

Таким образом, «Расчет налоговой базы должен содержать следующие данные:

- период, за который определяется налоговая база (с начала налогового периода нарастающим итогом);

- сумма доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумма расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумма внереализационных доходов;

- сумма внереализационных расходов». [22, с. 183].

Произведем расчет налога на прибыль АО «ССК» за 2018 год, на основании данных налоговой декларации по налогу на прибыль за 2018 год. В 2017 году ставки по налогу на прибыль соответственно составляют 20%, из них в федеральный бюджет поступает 3%, в региональный бюджет - 17%.

Таблица 3

Расчет налоговой базы по налогу на прибыль АО « ССК».

|

Показатель |

Значение |

|

Выручка (без НДС) |

316 729 643 |

|

Внереализационные доходы |

25 251 531 |

|

Итого налогооблагаемые доходы органи |

341 981 174 |

|

зации за год |

|

|

Расходы от основной деятельности |

(330 025 085) |

|

Внереализационные расходы |

(11 180 233) |

|

Итого вычитаемые доходы организации за год |

(341 205 318) |

|

Итого прибыль |

775 856 |

|

Убытки прошлых лет |

0 |

|

Налоговая база для исчисления налога |

775 856 |

|

Налог на прибыль по ставке 20%, из них: |

155 171 |

|

Федеральный бюджет |

23 276 |

|

Бюджет субъекта РФ |

131 895 |

Таким образом, налог к уплате в бюджет за 2018 год составил 155 171 руб., из них 23 276 руб. перечислено в федеральный бюджет, 131 895 - в региональный бюджет.

«Рассчитанная и уплаченная сумма налога на прибыль предприятия должна найти отражение в отчетности, прежде всего, в бухгалтерском учете. Делается это с помощью проводок. Они помогают «связать» воедино полученные показатели налога, полученные из двух видов учета - бухгалтерского и налогового» [19, с. 117].

Предприятие, рассчитываясь с бюджетами, использует счет 68 «Расчеты с бюджетом», субсчет 4 «Налог на прибыль». Начисление видно по кредиту, расчет - по дебету.

- Дебет 99 «Условный доход/расход по налогу на прибыль» - Кредит 68 - начислен условный расход (или наоборот, если зафиксирован убыток по итогам года);

- Дебет 68 «Расчеты с бюджетом» - Кредит 51 «Расчетный счет» - сумма налога перечислена в бюджет государства.

2.3 Анализ показателей прибыли и налога на прибыль АО «Северная Строительная Компания»

«Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов. Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов, во-первых, оценку изменений по каждому показателю за анализируемый период («горизонтальный анализ» показателей); во-вторых, оценку структуры показателей прибыли» и изменения их структуры («вертикальный анализ» показателей)» [24].

Основные показатели итоговых финансовых результатов деятельности организации закреплены в форме №2 «Отчет о финансовых результатах» (см. Приложение Б).

К ним относятся:

а) прибыль (убыток) от реализации продукции;

б) прибыль (убыток) от прочей реализации;

в) прочие доходы и прочие расходы;

г) валовая прибыль (убыток);

д) прибыль (убыток) до налогообложения;

«Анализ бухгалтерской прибыли (до налогообложения) начинается с анализа ее динамики как в целом, так и в разрезе элементов, формирующих ее структуру» [26].

На основе данных Формы №2 «Отчета о финансовых результатах» можно составить таблицы, позволяющие исследовать динамику и структуру прибыли как в общей сумме, так и в разрезе составляющих ее элементов. Уровень и динамику показателей прибыли и убытков за отчетный период наглядно иллюстрирует таблица 4.

Таблица 4

Анализ структуры и динамики прибыли за 2017-2018 годы

|

Наименование показателя |

2017 г. |

2018 г. |

Абсолютный прирост, тыс. руб- |

Темп роста, % |

Темп прироста, % |

|

Выручка |

167775 |

316645 |

148870 |

188,73 |

88,73 |

|

Себестоимость продаж |

140551 |

310958 |

170407 |

221,24 |

121,24 |

|

Валовая прибыль (убыток) |

27224 |

5687 |

-21537 |

20,89 |

-79,11 |

|

Управленческие расходы |

21949 |

19067 |

-2 882 |

86,87 |

-13,13 |

|

Прибыль (убыток) от продаж |

5275 |

-13380 |

-8105 |

253,65 |

153,65 |

|

Прочие доходы |

5776 |

24660 |

18884 |

426,94 |

326,94 |

|

Прочие расходы |

7088 |

8901 |

1813 |

125,58 |

25,58 |

|

Прибыль (убыток) до налогообложения |

821 |

495 |

-326 |

60,29 |

-39,71 |

|

Налог на прибыль |

209 |

158 |

-51 |

75,60 |

-24,40 |

|

Чистая прибыль (убыток) |

524 |

212 |

-312 |

40,46 |

-59,54 |

Данные таблицы показывают, что, несмотря на существенный рост выручки в 2018 г. - темп прироста 88,73%, прибыль от реализации в 2018 году уменьшилась на 21 537 тыс. руб. или на 79,11%. Снижение произошло в связи с опережающим ростом себестоимости продукции (121,24% рост себестоимости по сравнению с 88,73% выручки). Это стало причиной получения убытка от основной деятельности в 2018 году, хотя управленческие расходы были меньше на 2 882 тыс.руб.

Из данных таблицы видно, что балансовая прибыль в 2018 г. тоже сократилась по сравнению с 2017 г. с 821 тыс. руб. до 495 тыс. руб. на 39,71%. Увеличение прочих доходов в 4,3 раза не отразилось на росте балансовой прибыли.

В связи со снижением налогооблагаемой прибыли налог сократился на 51 тыс. руб.

Несмотря на рост выручки АО «ССК» по итогам 2018 г. до 316 645 тыс. руб. с 167775 тыс. руб. в 2017 г. (рост на 88,73%), чистая прибыль фирмы в 2018 г. снизилась до 212 тыс. руб. с 524 тыс. руб. в 2017 г. (снижение на 59,54%).

Таким образом, в 2018 г. предприятие ухудшило свои показатели: чистая прибыль сократилась на 312 тыс. руб. или в 2,5 раза по сравнению с 2017 г.

Большое значение для оценки финансовых результатов деятельности предприятия имеет факторный анализ прибыли от реализации продукции, или по-иному - валовой прибыли.

С помощью факторного анализа выявим влияние отдельных факторов на значение прибыли, используя четырехфакторную модель анализа прибыли.

Как правило, основными факторами, оказывающими влияние на валовую прибыль предприятия, признаются:

а) объем реализации продукции (V);

б) уровень структуры продукции (уд.в.);

в) уровень себестоимости продаж (с/с)

г) уровень среднереализационных цен (Ц).

На основании данных из формы №2 «Отчет о финансовых результатах» сформируем таблицу исходных данных для расчета показателей ( таблица 5).

Таблица 5

Расчет влияния факторов на изменение суммы прибыли от реализации продукции методом четырехфакторной модели

|

№п/п |

Показатели |

Базисный показатель, тыс. руб. (2017 г.) |

По базису на фактически реализованную продукцию, тыс. руб. |

Отчетный показатель, тыс. руб. (2018 г.) |

|

1 |

Выручка от реализации (В) |

167 775 |

301 566,66 |

316 645 |

|

2 |

Себестоимость реализованной продукции (с/с) |

140 551 |

296 150,47 |

310 958 |

|

3 |

Прибыль от реализации (П) (п.1-п.2) |

27 224 |

5 416,19 |

5 687 |

«Для применения данной методики необходимо ввести дополнительные данные, а именно: для сопоставления данных отчетного и базисного периодов рассчитаем показатель «По базису на фактически реализованную продукцию», который определяется умножением базисных величин на индекс инфляции текущего года» [29]. Допустим, в анализируемом периоде цены на реализуемые товары возросли в среднем на 5,4%1:

B(p0q0) = 316645 + 1.05 = 301566,66 B(p0q1) = 310958 + 1.05 = 296150,47 Прибыль за анализируемый период снизилась на 21 537 тыс.руб.:

ДП = 5687 - 27 224 = -21537 Найдем изменение значение валовой прибыли за счет каждого из факторов:

- Если сравнивать сумму прибыли на начало периода и прибыль, рассчитанную исходя из фактического объема и ассортимента, но при ценах и себестоимости продукции на начало периода, то разница между ними показывает насколько произошло изменение прибыли за счет объема и структуры продукции отчетного периода:

ДП(Р) = 5 416,19 - 27 224 = - 21 807,81 тыс. руб.

- Чтобы найти влияние только объема продаж, необходимо прибыль на начало периода умножить на процент роста объема производства, который определяется делением выручки от реализации, рассчитанной, исходя из базисной цены и фактического объема продукции на выручку на начало периода: Процент роста объема производства:

k = 301 566,66 +167 775 X 100% - 100% = 79.75% ДП (V) = 27 224 X 79.75% = 21 711,14 тыс. руб.

- Определим влияние структурного фактора: ДП (уд.в.) = -21 807,81 - 21 711,14 = - 43 518,95 тыс. руб.

- Влияние изменения себестоимости на сумму прибыли устанавливается сравнением затрат, полученных при фактическом объеме реализации и себестоимости единицы продукции на начало периода и фактической себестоимостью на конец периода: ДП (c.c.) = 296 150,47 - 310 958 = - 14 807,53 тыс. руб.

- Изменение суммы прибыли за счет отпускных цен на продукцию определяется сопоставлением фактической выручки от реализации на конец отчетного периода с выручкой от реализации, рассчитанной при фактическом объеме и ценах на начало периода: ДП (ц) = 316 645 - 301 566,66 = 15 078,34 тыс. руб.

Получаем общее изменение прибыли от данных факторов как суммирование полученных результатов:

ЛП = 21 711,14 - 43 518,95 - 14 807,53 + 15 078,34 = - 21 537 тыс. руб.

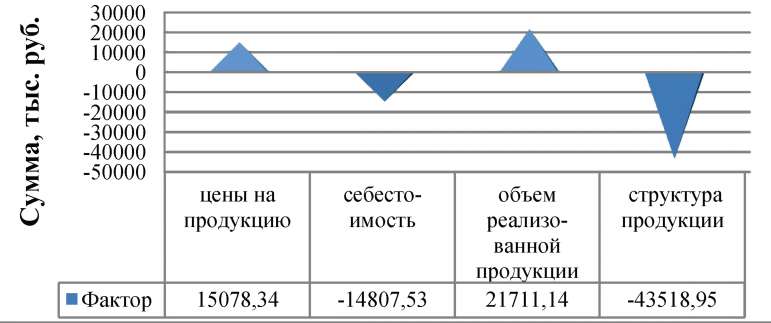

Рисунок 3.Сводные данные влияния факторов

на валовую прибыль

Рисунок 3 наглядно демонстрирует, что наибольшее влияние на изменение прибыли от реализации оказало увеличение себестоимости продукции, а также произошло перераспределение структуры прибыли.

Проанализируем, как отразилось снижение значения прибыли до налогообложения на текущий налог на прибыль (таблица 6).

Таблица 6

Анализ прибыли до налогообложения и налога на прибыль

|

Показатель |

2018 г, тыс. руб. |

2017 г, тыс. руб. |

Отклонение абсолютное, тыс. руб. |

Отклонение относительное, тыс. руб. |

|

Прибыль до налогообложения |

495 |

821 |

-326 |

-60,29 |

|

Налог на прибыль |

158 |

209 |

-51 |

-75,60 |

На протяжении отчетного периода уменьшается прибыль до налогообложения и уменьшается налог на прибыль. Заметим в связи с этим, что снижение налога на прибыль показал более интенсивную динамику по сравнению со снижением показателя прибыли за аналогичный период. Так, прибыль относительно прошлогоднего показателя снизилась на 60, 3%, а налог уменьшился на 75, 6%.

В результате углубленного анализа финансово-экономического состояния организации и обобщения полученной информации следует, что финансовое положение организации соответствует низкой финансовой устойчивости, вследствие того, что доля собственных средств в источниках финансирования составляет 1%, остальное - заемные средства.

В ходе анализа прибыли от реализации отчетного года выявлено, что прибыль за рассматриваемый период уменьшилась на 21 537 тыс. руб. или на 79,11% и составила 5 275 тыс. руб. по сравнению с прошлым годом. Снижение данного показателя, в конечном итоге, отразилось на результате чистой прибыли, которая сократилась на 312 тыс. руб. или в 2,5 раза по сравнению с 2017 г. Снижение управленческих расходов является основным фактором экономии затрат и потенциальным резервом роста прибыли. В отчетном году данный показатель снизился на 2 882 тыс. руб.

Факторный анализ прибыли показал, что на изменение прибыли от реализации, в основном, оказало влияние увеличение себестоимости продукции и структуры прибыли. Это могло стать причиной того, что акцент доходности в формировании результатов деятельности организации сместился от результатов основной деятельности к прочим внереализационным доходам компании. Как следствие - основным источником формирования прибыли предприятия за 2018 год является статья прочие доходы - 24 660 тыс. руб., на 18 884 тыс. руб. больше, чем в прошлом году и на 18 973 тыс. руб. больше, чем валовая прибыль.

Таким образом, считаем деятельность АО «ССК» прибыльной, однако в связи с ростом себестоимости продукции наблюдается негативная динамика снижения балансовой и чистой прибыли предприятия на конец рассматриваемого периода. Это отражается на налоговых отчислениях, их уменьшение обусловлено только снижением налогооблагаемой базы, так как ставка налога осталась неизменной. К этому можно добавить, что предприятие АО «ССК» необходимо увеличить цены на продукцию, а также наметить мероприятия по снижению расходов по основным видам деятельности.

ЗАКЛЮЧЕНИЕ

В данной работе мы попытались рассмотреть проблему оптимизации отчислений по налогу на прибыль, а также отразить теоретические и практические особенности бухгалтерского и налогового учета расчетов по налогу на прибыль.

Прибыль - это важная экономическая категория, представляющая собой обобщающий показатель финансовых результатов хозяйственной деятельности, который определяется как разница между выручкой, полученной от реализации произведенной продукции, и затратами на осуществление данной деятельности, исчисленная в денежном выражении.

Налог на прибыль представляет собой прямой, федеральный налог, взимаемый с прибыли организаций и предприятий и регулируемый главой 25 НК РФ.

В Российском законодательстве формирование расчетов по налогу на прибыль регулируется Положение по бухгалтерскому учету (ПБУ) 18/02 «Учет расчетов по налогу на прибыль». В Международной практике для этих целей используют Стандарт 12 МСФО «Налоги на прибыль». Главное отличие между этими нормативными актами обусловлено разными целями составления отчетности. Одной из основных задач МСФО (IAS) 12 является обеспечение заинтересованных пользователей достоверной информацией. Налог на прибыль оказывает влияние на отток финансов и величину прибыли, поэтому, согласно Стандарту 12 МСФО, он подлежит включению и отражению в отчетности. Задача ПБУ 18/02 заключается в установлении взаимосвязи между прибылями, полученными по данным бухгалтерского и налогового учета. Эти различия в целях и приводят к различию в методах и результатах.

Объект исследования нашей работы - строительная организация - акционерное общество «Северная Строительная Компания».

В нашей работе мы дали организационно-экономическую характеристику объекту исследования, а также оценили финансовое состояние и платежеспособность организации, выполнили анализ структуры и динамики активов предприятия.

Анализ динамики и структуры бухгалтерского баланса показал, что у организации 99% имущества составляют оборотные активы и есть незначительная доля внеоборотных средств (1%). За период активы организации увеличились на 85 818 тыс. руб., что составляет 38,14% от валюты баланса. В основном, это произошло за счет повышение доли оборотных активов: за счет увеличения доли запасов (на 51,78%) и денежных средств (в 83,50 раз). Поскольку денежные средства это наиболее легко реализуемые активы, то увеличение их доли (при условии нормальной инфляции 5-8%) можно рассматривать как положительную тенденцию. А вот увеличение более чем на 50% МПЗ свидетельствует о неэффективном использовании ресурсов. Излишки материалов и сырья приводят к росту издержек на их хранение, а также возникает риск порчи и морального износа.

В пассиве за анализируемый период наблюдается изменение структуры: возникновение долгосрочных обязательств (+100%), краткосрочные обязательства, наоборот, уменьшились за год за счет погашения займов на 84,07. Формирование долгосрочных обязательств в размере 100%, говорит об увеличении долгового бремени. Собственный капитал по состоянию на 31.12.2018 вырос на 7,30% за счет нераспределенной прибыли, и его доля в валюте баланса составляет 1%.

Расчет и анализ коэффициентов финансовой устойчивости выявил, доля собственных средств в источниках финансирования составляет 1%, остальное - заемные средства, что свидетельствует о повышении финансовой зависимости предприятия от внешних источников финансирования.

Анализ платежеспособности показал, что текущая ликвидность не высокая, но соответствует норме, это значит, что у предприятия в целом хватит средств для погашения своих краткосрочных обязательств. Однако коэффициент абсолютной и быстрой ликвидности ниже нормативного. Это говорит о том, что организация не располагает достаточной долей ликвидных активов (средства на расчетных счетах и в кассе, в краткосрочных ценных бумагах, а также поступлений по расчетам) для скорейшего погашения за счет их своих краткосрочных обязательств.

Таким образом, анализ финансового положения предприятия показывает, что его финансовое состояние неустойчивое, так как существует высокая зависимость организации от заемного капитала, что привело к ухудшению общего финансового положения и понижению его общей платежеспособности.

Расчет и анализ основных показателей прибыли показал, что наибольшее влияние на изменение прибыли от реализации оказало увеличение себестоимости продукции, а также произошло перераспределение структуры прибыли.

Налоговая оптимизация необходима каждому экономическому субъекту, так как это позволяет минимизировать затраты денежных средств, которые будут использованы в деятельности организации.

В целях оптимизации налогообложения АО «Северная Строительная Компания» были разработаны рекомендации по совершенствованию налогового учета компании.

Полагаем, главным источником по оптимизации налоговой базы и налоговых платежей выступает налоговая учетная политика.

Рекомендуем АО «ССК» в своей деятельности использовать учетную политику для целей налогообложения, так как грамотно составленная учетная политика позволяет предприятию заниматься текущим налоговым планированием и формировать финансовые результаты его деятельности.

Еще одним из направлений оптимизации налога на прибыль является выбор оптимального способа начисления амортизации.

Нелинейный способ начисления амортизации считаем преимущественным за счет того, что возникает отсрочка платежа по налогу на прибыль. Отсрочка платежей появляется потому, что нелинейный метод предусматривает начисление амортизации в первые годы срока службы объектов более быстрыми темпами по сравнению с амортизационными отчислениями, рассчитанными линейным методом. Однако у этого способа есть недостаток - он применим только для целей налогового учета. Это может привести к возникновению разниц между бухгалтерской и налогооблагаемой прибылью, и как следствие, увеличение трудозатрат бухгалтерии.

Амортизационная премия - дополнительная возможность организации уменьшить текущие налоговые платежи и списать единовременно на затраты от 10 до 30% стоимости основного средства.

Таким образом, полагаем, использование предложенных мер, направленных на построение налоговой учетно-аналитической системы позволят осуществлять эффективное управление организацией, а также принимать рациональные экономические решения.

Список использованных источников

- Гражданский кодекс Российской Федерации. Часть первая [Электронный ресурс]: Федер. закон от 30.11.1994 № 51-ФЗ http://www.consultant.ru

- Налоговый кодекс Российской Федерации. Часть вторая [Электронный ресурс]: Федер. закон от 05.08.2000 № 117-ФЗ http:// www.garant.ru.

- О бухгалтерском учете [Электронный ресурс]: Федер. закон от 06.12.2011 № 402-ФЗ http://www.consultant.ru

- Положение по ведению бухгалтерского учета и отчетности в Российской Федерации [Электронный ресурс]: утв. Приказом Министерства финансов РФ от 29.07.1998 № 34н http:// www.garant.ru

- Положение по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» [Электронный ресурс]: утв. Приказом Министерства финансов РФ от 19.11. 2002 №114н ). http:// www.garant.ru.

- Методические указания по бухгалтерскому учету материально- производственных запасов [Электронный ресурс]: утв. Приказом Минфина России от 28.12.2001 № 119н (в ред. Приказа Минфина России от 24.12.2010 № 186н) http:// www.garant.ru

- Бульхина Ю.И., Герасимова Л.И. Организация налогового учета//В сборнике: актуальные проблемы развития социально-экономических систем Сборник научных трудов. 2016. С. 195-199.

- Губарева О.И. Налоговый и бухгалтерский учет: концепции и проблемы взаимодействия//Научный мир. 2017. №7. с.72-74.

- Грузинов, В. П. Экономика предприятия, 3-е изд., перераб. и доп.: учебник для вузов/ В. П. Грузинов, В. Д. Грибов. М.: Финансы и статистика, 2017.-336 с.

- Дедова О.В., Дворецкая Ю.А. Совершенствование налогового учета на предприятии//Вестник Брянского государственного университета. 2019. № 3 (41). С. 112-119.

- Дюжов А.В. Налоговый учёт и его значение в исчислении налогооблагаемой прибыли//Экономика и управление: проблемы, решения. 2018. Т. 2. № 12. С. 65-67.

- Евстигнеев Е.Н., Викторова Н.Г. Налоги и налогообложение. Теория и практикум: учебное пособие. М.: Проспект, 2018.- 520 с.

- Евстигнеев Е.Н., Викторова Н.Г. Налоговый менеджмент и налоговое планирование в России: Монография. М.: ИНФРА-М, 2016.- 270 с.

- Елисеев М.Е Лайко А.В. Основные аспекты учета налога на прибыль// Кубанский государственный университет. 2016. №3. с. -86-90

- Ефимова О.В. Анализ финансовой отчетности: учебное пособие / Ефимова О.В. М.: Из-во «Омега - Л», 2016.- 388 с.

- Зиганшина З.А., Таканаев Р.Р., Халаветдинов Р.Р. Роль регистров в бухгалтерском и налоговом учете//Новая наука: Современное состояние и пути развития. 2016. № 12-1. С. 156-158.

- Илышева Н.И. Анализ финансовой отчетности: учебник / Н.И. Илышева, С.И. Крылов. М.: Финансы и статистика: ИНФРА- М, 2017.- 368 с.

- Ковалева И.А., Соснова И.И., Авророва Н.А. Выявление ошибок в регистрах налогового учета//В сборнике: Поколение будущего: Взгляд молодых ученых- 2017 Сборник научных статей 6-й Международной молодежной научной конференции. В 4-х томах. Ответственный редактор А.А. Горохов. 2017. С. 156-159.

- Лермонтов Ю.М. Оптимизация налогообложения: рекомендации по исчислению и уплате налогов / Издательство: Налоговый вестник, 2017. №4.- С. 11-17

- М. Куцко Формы №№ КС-2, КС-3: Специфика налогового учета// ЦиСН, 2016. №8. с 34-37.

- Малис Н.И. Налоговый учет и отчетность: учебник и практикум для академического бакалавриата/ Н.И. Малис, Л.П. Грундел, А.С. Зинягина. М.: Юрайт, 2018. 313 с.

- Мамедова М.С. Подходы к ведению налогового учета//В сборнике: Бухгалтерский учет: достижения и научные перспективы XXI века Материалы Международной научно-практической конференции кафедры бухгалтерского учета университета. 2016. С. 277-282.

- Масленникова Е.С. Организация налогового учета на предприятии//В сборнике: Экономическая наука: тенденции развития материалы круглого стола магистрантов. 2017. С. 124-131.

- Оптимизация прибыли предприятия минимизация налогов, как способ оптимизации прибыли: сб. науч. тр./Современные концепции развития науки; под ред. А.А. Сукиасян. Уфа: Аэтерна, 2015. - 50-53 с.

- Попова Г.Л. Финансово-статистический анализ взаимосвязи объемов прибыли и налога на прибыль// Вопросы современной науки и практики. Университет им. В.И. Вернадского, 2017. -№1 (45). С. 182-184.

- Фахретдинова Э.Н. Роль и формы аналитических регистров налогового учета//В сборнике: закономерности и тенденции развития науки в современном обществе сборник статей международной научно-практической конференции : в 3 ч.. 2016. С. 224-226.

- Чувикова В.В. Бухгалтерский учет и анализ: Учебник для бакалавров/ Чувикова В.В. Т.Б. Иззука. М.: Дашков и К, 2015. -248 с.

- Шестаков П.С. Амортизационная политика современного предприятия: учебник для вузов/ П.С. Шестаков. -М.: Лаборатория книги, 2017.- 144 с.

- Юматова Т.В. Разработка регистров бухгалтерского и налогового учета//В сборнике: современные проблемы финансового регулирования и учета в агропромышленном комплексе Материалы II Всероссийской (национальной научно-практической конференции с международным участием). Под общей редакцией Сухановой С.Ф.. 2018. С. 312-317.

- Сущность и содержание прямого налогообложения.

- Анализ коммерческой деятельности спортивной организации (на примере ФК «Балтика-Калининград»).

- Анализ состояния защиты коммерческой информации ООО «БелСпецЭкспорт» и разработка предложений по совершенствованию данного процесса

- менеджмент профессиональной спортивной лиги (на примере Профессиональной футбольной лиге)

- «Распределение и использование прибыли как источник экономического роста предприятий.»

- Подходы к управлению человеческими ресурсами (Факторы и этапы адаптации персонала в организации)

- Формирование и использование финансовых ресурсов некоммерческих организаций (на примере автономного учреждения МАОУ «Ашапская СОШ»)

- Теоретические основы интегрированных коммуникаций

- Теоретические аспекты маркетинговых структур предприятия.

- Организация исследования

- Управление поведением в конфликтных ситуациях (УП «Бобруйский торговый центр»)

- Понятие и основные элементы логистической системы