Виды профессиональной деятельности на рынке ценных бумаг (Дилерская деятельность)

Содержание:

Введение

Современный рынок ценных бумаг в России в достаточной степени сформирован. На нем широко представлены как эмитенты ценных бумаг, многочисленные компании и предприятия, государство и муниципальные образования, так и инвесторы, заинтересованные в наилучшем для себя размещении средств. Очевидным становится необходимость существования структур, которые позволяли бы с обоюдной выгодой для себя, безопасностью и удобством двум этим заинтересованным сторонам проводить операции с ценными бумагами. Здесь необходимо отметить и структуры, ведущие учет прав собственности на ценные бумаги и упрощающие процедуры перехода прав собственности при операциях с ними (реестродержатели, депозитарии и трансфер-агенты).

Учитывая специфику рынка бумаг необходимо и наличие организаций, профессионально работающих на рынке в качестве посредников (брокерские инвестиционные компании и банки). Важной составляющей рынка ценных бумаг является также и функционирование структур, непосредственно осуществляющих организацию торговли ценными бумагами (структуры биржевой торговли).

Цель данной курсовой работы - изучить основные виды профессиональной деятельности на рынке ценных бумаг.

Для этого необходимо выполнить следующие задачи:

- дать понятие профессиональной деятельности на рынке ценных бумаг.

- перечислить виды профессиональной деятельности на рынке ценных бумаг.

- охарактеризовать отдельные виды профессиональной деятельности на рынке ценных бумаг.

1 Основные положения о профессиональной деятельности на рынке ценных бумаг

1.1 Понятие профессиональной деятельности на рынке ценных бумаг

Деятельность на рынке ценных бумаг обособлена от работы других рынков — товарных, валютных, страховых и т.п. В этом смысле любая деятельность на рынке ценных бумаг характерна лишь для данного рынка, а потому и является своего рода профессиональной деятельностью. Следовательно, даже эмитенты и инвесторы — самые главные участники рынка ценных бумаг — по отношению к участникам других рынков (кроме собственного) являются профессиональными участниками.

Другой аспект состоит в разделении деятельности внутри данного рынка на профессиональную и непрофессиональную. Критерием здесь является объект вложения капитала со стороны участника рынка ценных бумаг, т. е. имеет место вложение капитала в сами ценные бумаги или же в тот или иной вид услуг (как результат коммерческой деятельности), оказываемых участникам данного рынка. Под профессиональной деятельностью на рынке ценных бумаг понимается деятельность, основанная на вложении капитала не в самое ценную бумагу, а в услуги, оказываемые эмитентам и инвесторам, т. е. тем участникам рынка, капитал которых непосредственно связан с существованием ценной бумаги.

Таким образом, профессиональная деятельность на рынке ценных бумаг — это оказание услуг участникам данного рынка на компетентной и на коммерческой основе.

В сравнении с деятельностью эмитента или инвестора на рынке ценных бумаг, которая выражается в привлечении или вложении капитала посредством ценных бумаг, деятельность профессионального участника — это его работа, которая выступает основным источником его совокупного дохода. Источником же чистого дохода эмитента или инвестора является привлеченный капитал или капитал в форме ценной бумаги.

Деятельность конкретного эмитента или инвестора не является жесткозакрепленной за рынком ценной бумаги, так как в силу мобильности данной формы капитала каждый может свободно уйти с рынка ценных бумаг на иной рынок.

Иное дело, деятельность тех, кто вложил свой капитал в услуги как бизнес на рынке ценных бумаг. Он не может также легко и свободно уйти с данного рынка, поскольку на другом рынке он уже не может действовать как профессионал, пока не получит лицензию, ему надо переучиваться, нанимать новый штат сотрудников.[1]

1.2 Виды профессиональной деятельности на рынке ценных бумаг

Профессиональные участники рынка – это юридические лица, которые осуществляют виды деятельности в соответствии с ФЗ «О рынке ценных бумаг»[2].

Профессиональная деятельность на рынке ценных бумаг – это оказание услуг участникам данного рынка на компетентной и на коммерческой основе; в юридическом аспекте только при наличии разрешения (лицензии) на это со стороны государства.

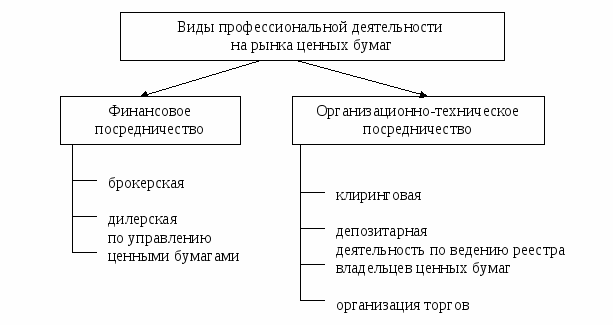

Виды профессиональной деятельности (Приложение № 1):

- брокерская;

- дилерская;

- по управлению ценными бумагами;

- по определению взаимных обязательств (клиринг);

- депозитарная;

- по ведению реестра владельцев ценных бумаг;

- по организации торговли на рынке ценных бумаг.

Профессиональный участник рынка, осуществляющий деятельность по управлению ценными бумагами, называется управляющим. Профессиональный участник рынка, осуществляющий деятельность по определению взаимных обязательств, называется клиринговой организацией. Профессиональный участник рынка, осуществляющий депозитарную деятельность, называется депозитарием. Профессиональный участник рынка, осуществляющий деятельность по ведению реестра владельцев ценных бумаг, называется держателем реестра, или регистратором. Профессиональный участник рынка, осуществляющий деятельность по организации торговли, называется организатором торговли на рынке ценных бумаг.

Межрыночный профессиональный участник – это участник рынка, который на профессиональной основе оказывает услуги участникам сразу нескольких рынков.

Профессиональные участники других рынков могут одновременно получить юридический статус и профессионального участника рынка ценных бумаг.

Самое главное в этой ситуации состоит в том, что профессиональные участники других рынков, кроме оказания своих непосредственных профессиональных услуг участникам рынка ценных бумаг, получают право на оказание профессиональных услуг, которые характерны лишь для рынка ценных бумаг. В этом случае они как бы становятся профессионалами вдвойне: межрыночными профессионалами и профессионалами рынка ценных бумаг.

Виды профессиональной деятельности на рынке ценных бумаг могут совмещаться в деятельности одного и того же участника рынка, но только в разрешенных сочетаниях.

К группам таких допускаемых сочетаний можно отнести следующие:

первая группа – профессиональная деятельность по ведению реестра владельцев именных ценных бумаг не может совмещаться ни с какими другими видами профессиональной деятельности на рынке ценных бумаг;

вторая группа – брокерская, дилерская, депозитарная виды деятельности и деятельность по управлению ценными бумагами могут совмещаться между собой в разных сочетаниях;

третья группа – депозитарная, клиринговая деятельность и деятельность по организации торговли на рынке ценных бумаг могут совмещаться между собой в разных сочетаниях.[3]

2 Отдельные виды профессиональной деятельности на рынке ценных бумаг

2.1 Брокерская деятельность

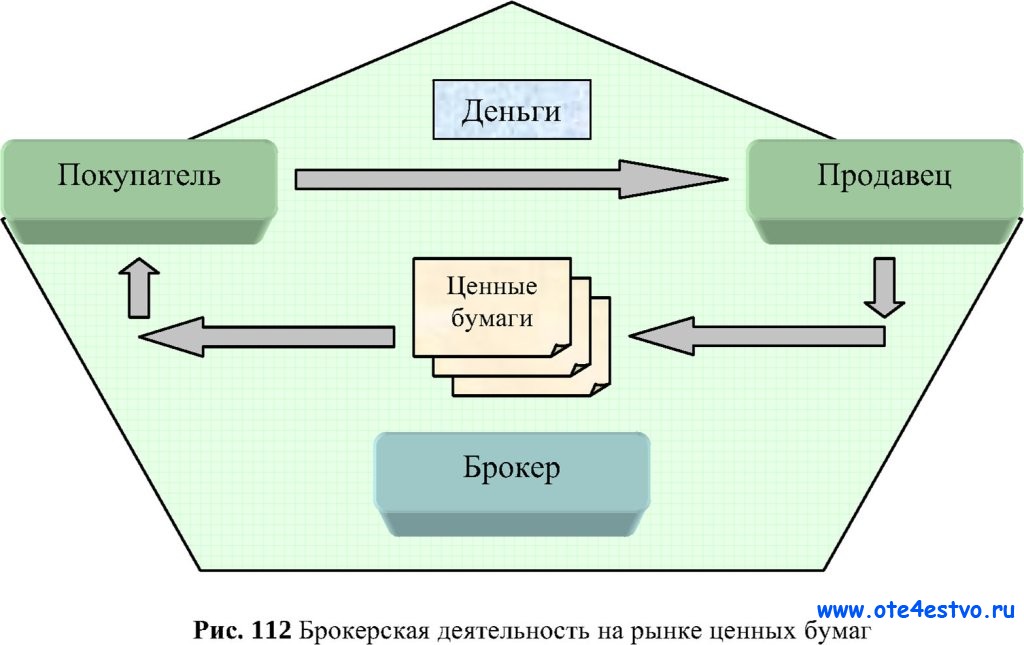

Брокерская деятельность – деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента или от своего имени и за счет клиента на основании возмездных договоров с клиентом (Приложение № 2).

Брокерская деятельность на рынке ценных бумаг может совмещаться с другими видами профессиональной деятельности (дилерской, управлением ценными бумагами, депозитарной), но не может совмещаться с деятельностью на иных рынках, кроме рынка ценных бумаг.

Договор поручения:

- содержание договора: брокер обязуется совершить от имени клиента и за его счет определенные юридические действия, прежде всего куплю-продажу ценных бумаг;

- права и обязанности клиента: права и обязанности по сделке, совершенной брокером, возникают непосредственно у самого клиента;

- обязанности брокера:

- исполнить поручение (приказ) клиента;

- информировать клиента о ходе исполнения его поручения;

- передавать без задержек ценные бумаги или деньги по совершенным сделкам;

- после выполнения поручения или при прекращении действия договора брокер должен вернуть доверенность клиенту;

- оплата услуг брокера: клиент уплачивает брокеру вознаграждение и понесенные издержки.

Договор комиссии:

- содержание договора: брокер обязуется по поручению клиента совершить от своего имени и за счет клиента определенные юридические действия, прежде всего куплю-продажу ценных бумаг;

- главное отличие от договора поручения: права и обязанности по сделке, совершенной брокером как комиссионером, возникают непосредственно у самого брокера, даже если клиент назван в сделке и вступил в отношения с третьим лицом по исполнению сделки;

- обязанности брокера:

- исполнить поручение (приказ) клиента на наиболее выгодных для клиента условиях;

- информировать клиента о ходе исполнения его поручения;

- передавать без задержек ценные бумаги или деньги по совершенным сделкам;

- не вправе отказаться от исполнения договора комиссии, если срок договора еще не истек;

- в обязанности брокера не входит отвечать перед клиентом за неисполнение третьим лицом сделки, кроме случаев, когда он не проявил необходимой осмотрительности в выборе этого лица либо принял на себя ручательство за исполнение сделки (которое называется «делькредере»);

- оплата услуг брокера: клиент уплачивает брокеру вознаграждение и понесенные издержки в соответствии с условиями договора.

Договор агентирования:

- содержание договора: брокер обязуется за вознаграждение совершить по поручению клиента юридические действия от своего имени, но за счет клиента, или от имени клиента и за счет клиента;

- суть договора:

- если брокер осуществляет куплю-продажу ценных бумаг от имени и за счет клиента, то обязанным по договору становится клиент, а сам договор агентирования уподобляется договору поручения;

- если брокер осуществляет куплю-продажу ценных бумаг от своего имени и за счет клиента, то обязанным по договору становится сам брокер, а договор агентирования уподобляется договору комиссии.[4]

2.2 Дилерская деятельность

Дилерская деятельность – это совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам.

Необходимо различать, во-первых, дилерскую деятельность как профессиональную деятельность на рынке ценных бумаг; во-вторых, дилерскую деятельность как торговую деятельность, осуществляемую за счет своих средств.

Маркет-мейкер – это дилер, который как бы отвечает за рынок определенной ценной бумаги, поддерживает его ликвидность (торгуемость), определяет текущие цены на конкретную ценную бумагу в зависимости от складывающегося спроса и предложения на нее. Обычно дилер обязательно специализируется на каких-либо видах или группах ценных бумаг, поскольку:

- общее их число огромно и не может быть охвачено никаким отдельным участником рынка;

- дилер выступает как специалист рынка данной ценной бумаги, и поэтому он лучше всех других участников рынка может отслеживать динамику ее рыночной цены.

В отличие от дохода брокера доход дилера складывается из разницы между продаваемыми им бумагами и ценой их покупки у других участников рынка.

Основные функции дилера:

- функции, которые выполняет брокер на рынке ценных бумаг, включая функции финансового консультанта;

- организация и поддержание оборота (ликвидности) рынка определенных ценных бумаг (маркет-мейкерство).

Вторая из указанных функций составляет основное содержание дилерской деятельности и в свою очередь включает целый ряд действий на рынке. В частности:

- объявление цен покупки и продажи ценной бумаги в соответствующей торговой системе;

- обязательства по покупке и продаже ценной бумаги по цене, объявленной на момент поступления приказа; установление минимального и максимального количества ценных бумаг, которые могут быть куплены (проданы) по объявленным ценам;

- установление в необходимых случаях сроков, в течение которых действуют объявленные цены.

Обязанности дилера на рынке. Так как дилер непосредственно находится на рынке, точнее, представляет сам рынок, то он обладает совершенно неоспоримыми преимуществами перед любыми другими участниками рынка, перед всеми его клиентами. В связи с этим к дилеру предъявляются требования, которые он должен неукоснительно соблюдать. Так, он должен:

- всегда действовать в интересах своего клиента (независимо от его вида);

- в первоочередном порядке исполнять приказы клиента по отношению к своим собственным;

- обеспечивать клиентам наилучшие условия по уровню цен, срокам исполнения и размерам сделок и т. п.;

- своевременно доводить до участников рынка рыночную информацию по курируемым ценным бумагам и не искажать эту информацию;

- не понуждать клиентов к совершению сделок;

- не манипулировать ценами и т. п.[5]

2.3 Деятельность по управлению ценными бумагами

Деятельность по управлению ценными бумагами – это осуществление юридическим лицом от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц:

- ценными бумагами;

- денежными средствами, предназначенными для инвестирования в ценные бумаги;

- денежными средствами и ценными бумагами, получаемыми в процессе управления ценными бумагами.

В качестве управляющего на рынке ценных бумаг обычно выступают коммерческие банки, инвестиционные компании и специально создаваемые для этих целей управляющие компании.

Преимущества доверительного управления на рынке ценных бумаг коренятся в профессиональном характере такого рода управления и его потенциально неограниченных масштабах.

Профессиональное управление большими капиталами по сравнению с индивидуальным управлением ценными бумагами, как правило, обеспечивает следующие неоспоримые преимущества:

- более высокую доходность от инвестирования капитала в ценные бумаги;

- более низкие затраты, связанные с проведением операций на рынке ценных бумаг;

- более низкие рыночные риски всевозможных потерь от изменения рыночной конъюнктуры.

Доверительное управление ценными бумагами лежит в основе коллективных форм инвестирования на рынке ценных бумаг, существующих в форме различного рода инвестиционных фондов: паевых инвестиционных фондов, негосударственных пенсионных фондов и т. д.

В основе деятельности по управлению ценными бумагами лежит договор доверительного управления. Его основными характеристиками являются:

- юридические наименования сторон договора: по данному договору клиент называется учредителем управления, а профессиональный участник рынка – доверительным управляющим;

- содержание договора: клиент передает управляющему на определенный срок денежные средства, предназначенные для инвестирования в ценные бумаги, а управляющий обязуется управлять совокупным имуществом (денежными средствами и ценными бумагами) в интересах клиента или указанного им лица;

- права доверительного управляющего: доверительный управляющий в пределах, установленных договором доверительного управления, осуществляет правомочия собственника в отношении денег и ценных бумаг, переданных ему в доверительное управление;

- обязанности управляющего:

- управлять доверенным ему имуществом в интересах своих доверителей; при заключении сделок с ценными бумагами, переданными ему в управление, обязательно указывать, что он действует в качестве доверительного управляющего (делается пометка «Д. У»);

- вести обособленный учет имущества, переданного ему в доверительное управление, от своего собственного имущества;

- оплата услуг управляющего: доверительный управляющий получает вознаграждение в соответствии с заключенным договором, а возмещение расходов, связанных с осуществлением процесса доверительного управления, производится за счет доходов, возникающих в ходе этого управления.[6]

2.4 Деятельность по определению взаимных обязательств (клиринг)

Клиринговая деятельность – это деятельность по установлению взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним) и их зачету по поставкам ценных бумаг и расчетам по ним.

Клиринговая деятельность может осуществляться только юридическим лицом на основе соответствующей лицензии. Организация, специализирующаяся на клиринге между участниками соответствующего рынка, может называться: клиринговая организация, клиринговая палата, клиринговый центр, расчетная палата.

Требования, предъявляемые к клиринговой организации. Клиринговая организация осуществляет свою деятельность на основе разработанных ею правил, которые должны быть утверждены федеральным органом исполнительной власти по рынку ценных бумаг.

Если клиринговая организация одновременно осуществляет и расчеты по сделкам с ценными бумагами, то она обязана сформировать в установленных размерах специальные фонды для снижения рисков неисполнения сделок с ценными бумагами.

Процедура клиринга. В соответствии с понятием «клиринговая деятельность» процедура клиринга состоит из трех частей:

1) сбор исходной информации, ее сверка и в случае наличия расхождений в информации, полученной от противоположных сторон сделки, проведение ее корректировки;

2) подготовка бухгалтерских документов на основе исходной информации о сделках; данная информация необходима, чтобы провести соответствующие перечисления денежных средств с банковских или иных расчетных счетов участников рынка и перерегистрации прав собственности на передаваемые в связи с этим ценные бумаги;

3) проведение зачета взаимных требований участников рынка друг перед другом по денежным платежам и поставкам каждой ценной бумаги. Процедура зачета позволяет резко сократить потоки денег и перемещения ценных бумаг между участниками рынка, поскольку в этом случае осуществляются лишь движение итоговых денежных сумм и сальдированное перемещение ценных бумаг.

Клиринговая организация обязана возмещать потери от операционных рисков своим клиентам за счет собственных ресурсов.[7]

2.5 Деятельность по ведению реестра владельцев ценных бумаг

Деятельность по ведению реестра владельцев ценных бумаг – это сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг.

Система ведения реестра владельцев ценных бумаг – это совокупность данных, зафиксированных на бумажном носителе и/или с использованием электронной базы данных, обеспечивающая идентификацию зарегистрированных в системе ведения реестра владельцев ценных бумаг номинальных держателей и владельцев ценных бумаг и учет их прав в отношении ценных бумаг, зарегистрированных на их имя, позволяющая получать и направлять информацию указанным лицам и составлять реестр владельцев ценных бумаг.

Реестр владельцев ценных бумаг – это часть системы ведения реестра, представляющая собой список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им именных ценных бумаг, составленный по состоянию на любую установленную дату и позволяющий идентифицировать этих владельцев, количество и категорию принадлежащих им ценных бумаг.

Держатель реестра и регистратор. Держатель реестра – это юридическое лицо, которое оказывает услуги по ведению реестра владельцев ценных бумаг.

Держателем реестра может быть:

- эмитент ценной бумаги в случае, если число владельцев эмитированных им именных ценных бумаг (кроме акций) не превышает 500 лиц, а в случае акций – не превышает 50 лиц;

- регистратор – это профессиональный участник рынка ценных бумаг, т. е. независимая от эмитента специализированная организация, которая осуществляет деятельность по ведению реестра владельцев ценных бумаг;

- в случае, если число владельцев ценных бумаг превышает 500 (а в случае акций – 50 и более), их реестр в обязательном порядке ведет профессиональный участник.

Регистратор может вести реестры владельцев ценных бумаг неограниченного числа эмитентов. В свою очередь, эмитент может заключить договор на ведение реестра всех своих эмиссионных ценных бумаг только с одним регистратором.

Деятельность по ведению системы реестра владельцев ценных бумаг является исключительным видом деятельности регистратора на рынке, которая не может совмещаться ни с какими другими видами профессиональной деятельности на рынке ценных бумаг.[8]

2.6 Депозитарная деятельность

Депозитарная деятельность – это оказание услуг по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги.

Хранение сертификатов ценных бумаг, или ценных бумаг в документарной форме, как самостоятельный вид деятельности, не является профессиональной деятельностью на рынке ценных бумаг и может осуществляться другими его участниками.

Депозитарий – это в большей степени участник вторичного рынка ценных бумаг в отличие от регистратора, который по преимуществу является участником первичного рынка. Реестродержатель отвечает за фиксацию отношений между эмитентом и инвесторами, ее поддержание и обновление, что входит в круг отношений первичного рынка ценных бумаг. Депозитарий, наоборот, фиксирует отношения между инвесторами при смене собственности на ценные бумаги, которая имеет место на вторичном рынке. Его задача состоит в обеспечении быстрого и дешевого способа перевода прав на ценную бумагу с одного участника рынка на другого.

Пользователь услуг депозитария называется депонентом, а открываемый ему в депозитарии счет – счетом депо.

Изменение способа удостоверения прав на ценные бумаги в депозитарии. Передача учета ценных бумаг в депозитарий осуществляется:

- когда сертификат ценной бумаги передается на хранение в депозитарий. В этом случае происходит замена документарного способа удостоверения прав на ценную бумагу на бездокументарный способ, т. е. учет операций с данными ценными бумагами в дальнейшем осуществляется в виде записей на счетах депо без выписывания новых сертификатов (возможны разные варианты этой ситуации в зависимости от условий эмиссии документарной ценной бумаги: предполагает ли она выписку сертификатов частным владельцам ценных бумаг или существует лишь сертификат на выпуск данной ценной бумаги в целом);

- когда депозитарий становится номинальным держателем ценных бумаг в системе реестра их владельцев. В этом случае происходит простая передача учета соответствующих ценных бумаг от регистратора (т. е. с лицевых счетов их владельцев) к депозитарию (т. е. на счета депо этих же владельцев).

Аналогично депозитарий может быть депонентом другого депозитария или иметь в качестве своих депонентов других депозитариев.

Депозитарий оказывает свои услуги на основании депозитарного договора, заключаемого со своими депонентами. В соответствии с этим договором:

- депозитарий не может распоряжаться ценными бумагами депонентов, кроме выполнения их поручений относительно данных ценных бумаг; на ценные бумаги депонентов не может быть обращено взыскание по обязательствам депозитария;

- депозитарий несет ответственность за хранение переданных ему сертификатов ценных бумаг.

2.7 Деятельность по организации торговли на рынке ценных бумаг

Деятельность по организации торговли на рынке ценных бумаг — это предоставление услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Участник рынка в общем случае называется организатором торговли, основным видом которой на рынке ценных бумаг является фондовая биржа.

Современная организация торговли на рынке ценных бумаг невозможна без ее совмещения или взаимоувязки с депозитарной и клиринговой видами деятельности.

Организатор торговли получает лицензию сроком на 10 лет. Лицензии выдаются раздельно для организации торговли на небиржевом рынке и для организации торговли в качестве фондовой биржи. В свою очередь, эти лицензии существуют в двух подвидах: для организации рынка государственных ценных бумаг и корпоративных ценных бумаг.

Организатор торговли по определению должен иметь пакет документов, позволяющих организовать рынок ценных бумаг. Этот пакет включает:

- правила допуска участников рынка к рынку (к торгам);

- правила допуска ценных бумаг на рынок (к торгам);

- правила заключения и сверки сделок на рынке;

- правила регистрации сделок;

- порядок исполнения сделок;

- правила, позволяющие ограничивать манипулирование ценами на рынке;

- расписание предоставления услуг организатором торговли;

- регламент внесения изменений и дополнений в нормативные документы;

- список ценных бумаг, допущенных к торгам.

Организатор торговли должен предоставлять информацию по каждой заключенной на рынке сделке любому заинтересованному лицу путем дачи сведений о:

- дате и времени заключения сделки;

- наименовании ценной бумаги;

- государственном номере ее регистрации;

- рыночной цене (за единицу);

- количестве проданных (купленных) ценных бумаг по сделке.

В Федеральном законе "О рынке ценных бумаг" отсутствует юридическое определение фондовой биржи. Имеется лишь указание, что фондовой биржей признается организатор торговли на рынке ценных бумаг, отвечающий требованиям гл. 3 Закона. Кроме того, есть упоминание о том, что фондовая биржа оказывает услуги, непосредственно способствующие совершению сделок с ценными бумагами.

С формальной стороны можно сказать, что фондовая биржа является организатором рынка ценных бумаг, который имеет лицензию фондовой биржи.

Юридическое лицо, осуществляющее деятельность фондовой биржи, т. е. имеющее лицензию фондовой биржи, может совмещать свою деятельность только со следующими видами деятельности на рынке: деятельностью валютной биржи; деятельностью товарной биржи; клиринговой деятельностью (клиринг по операциям с ценными бумагами и инвестиционными паями); деятельностью по распространению информации; издательской деятельностью; сдачей имущества в аренду.

По российскому законодательству фондовая биржа может быть:

- некоммерческим партнерством;

- акционерным обществом.

Фондовая биржа как некоммерческое партнерство — это некоммерческая организация, созданная ее членами с целью организации торговли ценными бумагами по правилам, которые устанавливаются данной организацией. Ее целью как организации является не извлечение прибыли, а создание благоприятных условий для получения прибыли ее членами от торговли ценными бумагами.

Фондовая биржа как акционерное общество — это коммерческая организация, нацеленная на получение прибыли и рост курсовой стоимости ее акций.

По закону одному акционеру (члену) биржи не может принадлежать 20% и более ее акций (или голосов на собрании в случае членства). Данное ограничение не имеет силы, если акционером (членом) биржи является другая фондовая биржа.

Фондовая биржа в форме некоммерческого партнерства может быть преобразована в акционерное общество по решению ее членов.

Участники фондовой биржи различаются в зависимости от ее организационной формы. Если биржа есть некоммерческое партнерство, то участниками могут быть только ее члены — те лица, которые ее создали. Если биржа является акционерным обществом, то происходит процесс разделения ее членов на акционеров и участников, т. е. тех, кто получает право торговать на данной бирже. Акционером биржи может быть любой участник рынка ценных бумаг. Участниками акционерной биржи могут быть только профессиональные торговцы: брокеры, дилеры и управляющие (ценными бумагами). Порядок допуска к торгам на бирже тех или иных конкретных участников устанавливается биржей. Все остальные участники рынка ценных бумаг могут совершать свои операции на фондовой бирже исключительно через участников данной биржи. Основные требования к деятельности фондовой биржи полностью соответствуют требованиям, предъявляемым ко всем организаторам торговли на рынке ценных бумаг.

Отличительными особенностями этих требований являются:

правила допуска ценных бумаг к торгам разделяются на две группы:

- на правила листинга/делистинга ценных бумаг и правила допуска ценных бумаг без прохождения процедуры листинга;

- фондовая биржа может утверждать спецификации сделок, исполнение обязательств по которым зависит от изменения цен на ценные бумаги или от изменения фондовых индексов.

- фондовая биржа должна обеспечивать гласность и публичность проводимых ею торгов: указывать место и время их проведения, сообщать котировку ценных бумаг, результаты торгов.

Биржа самостоятельно устанавливает размеры и порядок взимания своих доходов и направления их использования. Основными видами доходов фондовой биржи являются:

- взносы ее участников (если биржа существует в форме некоммерческого партнерства);

- плата за листинг;

- плата за всевозможные услуги биржи, прежде всего, биржевые сборы по заключенным сделкам;

- поступления от продажи биржевой информации;

- доходы от аренды помещений и оборудования;

- доходы от продажи биржевых технологий и т.п.;

- поступления за использование фондовых индексов данной биржи в качестве рыночных активов; штрафы.[9]

Заключение

В настоящее время уровень развития российского рынка ценных бумаг, сложившаяся нормативно-правовая база регулирования этого рынка, а также достигнутый уровень его развития позволяют сделать вывод о наличии возможностей качественного повышения конкурентоспособности российского рынка ценных бумаг и формирования на его основе самостоятельного мирового финансового центра.

Согласно разворачивающимся в мире тенденциям число стран, где могут сохраниться и продолжать функционировать полноценные рынки ценных бумаг, постепенно сокращается. Есть основания полагать, что уже в ближайшее десятилетие сохраняющиеся немногочисленные национальные финансовые рынки будут приобретать форму мировых финансовых центров, а их наличие в той или иной стране будет одним из важнейших признаков конкурентоспособности экономик таких стран, роста их влияния в мире, обязательным условием их экономического, а значит и политического суверенитета. Поэтому обеспечение долгосрочной конкурентоспособности российского финансового рынка, формирование в России мирового финансового центра не может рассматриваться как сугубо "отраслевая" или "ведомственная" задача. Решение этой задачи должно стать важнейшим приоритетом долгосрочной экономической политики России.

Список используемой литературы

Нормативно-правовые акты

- Федеральный закон "О рынке ценных бумаг" от 22.04.1996 N 39-ФЗ

Учебная литература

- Гавриленко, В.Г. Рынок ценных бумаг: энциклопедический словарь / В. Г. Гавриленко. - Минск: Право и экономика, 2011. – 664-666 с.

- Галанов, В.А. Рынок ценных бумаг: Учебное пособие / В.А. Галанов. - М.: ИЦ РИОР, ИНФРА-М, 2011. – 253 c.

- Едронова, В.Н. Рынок ценных бумаг: Учебное пособие / В.Н. Едронова, Т.Н. Новожилова. - М.: Магистр, 2010. - 684 c.

- Рынок ценных бумаг: учебник / В. А. Лялин, П. В. Воробьев. - Москва: Проспект, 2013. - 398 с.

- Маманович, П.А. Рынок ценных бумаг / П. А. Маманович. - Минск: Белпринт, 2013. - 340 с.

- Маховикова, Г.А., Селищев, А.С. Рынок ценных бумаг / Г.А. Маховикова. - М.: Юрайт, 2013. - 432 с.

- Рынок ценных бумаг: учебное пособие /М. Миркин. — Москва, 2012. — с. 12

- Чалдаева, Л.А. Рынок ценных бумаг: Учебник для бакалавров / Л.А. Чалдаева, А.А. Килячков. - М.: Юрайт, 2012. - 857 c.

Приложение № 1

Приложение № 2

-

Рынок ценных бумаг: учебник / В. А. Лялин, П. В. Воробьев. - Москва: Проспект, 2013. - 398 с. ↑

-

Федеральный закон "О рынке ценных бумаг" от 22.04.1996 N 39-ФЗ ↑

-

Маховикова, Г.А., Селищев, А.С. Рынок ценных бумаг / Г.А. Маховикова. - М.: Юрайт, 2013. - 432 с. ↑

-

Рынок ценных бумаг: учебное пособие /М. Миркин. — Москва, 2012. — с. 12 ↑

-

Галанов, В.А. Рынок ценных бумаг: Учебное пособие / В.А. Галанов. - М.: ИЦ РИОР, ИНФРА-М, 2011. – 253 c. ↑

-

Маманович, П.А. Рынок ценных бумаг / П. А. Маманович. - Минск: Белпринт, 2013. - 340 с. ↑

-

Чалдаева, Л.А. Рынок ценных бумаг: Учебник для бакалавров / Л.А. Чалдаева, А.А. Килячков. - М.: Юрайт, 2012. - 857 c. ↑

-

Едронова, В.Н. Рынок ценных бумаг: Учебное пособие / В.Н. Едронова, Т.Н. Новожилова. - М.: Магистр, 2010. - 684 c. ↑

-

Гавриленко, В.Г. Рынок ценных бумаг: энциклопедический словарь / В. Г. Гавриленко. - Минск: Право и экономика, 2011. – 664-666 с. ↑

- Оказание финансовой помощи группой Всемирного банка (Организационная структура и деятельность Всемирного банка)

- Страхование и его роль в развитии экономики (Роль личного страхования в обеспечении защиты интересов граждан)

- Рынок ценных бумаг (История формирования рынка ценных бумаг в России)

- «Менеджмент человеческих ресурсов».

- Цели создания запасов и их классификация(Теоретические аспекты механизма управления запасами в организации)

- Конституционные принципы оперативно-розыскной деятельности (Принципы оперативно-розыскной деятельности)

- Понятие, цель и функции менеджмента

- Понятие и основные признаки правовой нормы(ПОНЯТИЕ, ПРИЗНАКИ И ВИДЫ НОРМ ПРАВА)

- ТРУДОВОЙ СТАЖ (Выслуга лет и ее характеристика)

- Правовые основы оперативно-розыскной деятельности. Структура ФЗ об ОРД ( Понятие правового регулирования оперативно-розыскной деятельности)

- Лицензирование отдельных видов предпринимательской деятельности .

- Нотариат в РФ (Актуальные перспективы развития законодательства, регулирующего нотариальную деятельность)