Теоретические основы прибыли, как экономической категории и объекта управления

Содержание:

ВВЕДЕНИЕ

Актуальность темы курсовой работы вытекает из того, что прибыль представляет собой окончательный финансовый результат деятельности предприятия. Вместе с тем, прибыль — это основная цель предпринимательской деятельности, которая характеризуется абсолютной эффективностью работы предприятий, в процессе функционирования, которые стремятся к получению наибольшей прибыли. Реализация данной цели возможна только в том случае, если субъект хозяйствования производит продукцию (работы, услуги), которые по своим потребительским свойствам соответствуют потребностям общества.

Объектом исследования курсовой работы является предприятие ООО «Медведь».

Предметом исследования курсовой работы является формирование и использование прибыли ООО «Медведь».

Целью данной курсовой работы является разработка предложений по оптимизации процессов формирования и использования прибыли в ООО «Медведь».

Для реализации цели ставятся следующие задачи:

- определить теоретические основы анализа финансового состояния предприятия;

- отразить основные понятия на основании нормативной базы;

- дать организационно-экономическую характеристику ООО «Медведь»;

- оценить финансовое состояние ООО «Медведь»;

- исследовать объем работ, услуг, учет прочих доходов и расходов, учет прибылей, убытков, учет нераспределенной прибыли (непокрытого убытка);

- на основе анализа полученных данных предложить мероприятия по увеличению прибыли ООО «Медведь».

Информационной базой для написания курсовой работы послужили нормативно-правовые акты Российской Федерации, научная и периодическая литература по теме исследования, а также бухгалтерская и финансовая отчетность ООО «Медведь».

Для написания работы используются экономический и финансовый методы анализа. При этом применяются приемы сравнения, сопоставления, аналитических таблиц.

Практическая значимость состоит в том, что данный материал может послужить хорошей основой для наглядного изучения проблемы, а также может быть применен в качестве лекционных занятий.

Теоретическая значимость курсовой работы состоит в том, что в процессе рассмотрения данной темы с различных позиций, используются взгляды и мнения различных авторов, таких как Алексеева Г.И., Астахов В.П., Бороненкова С.А., Бусуек Н.А., Барышникова Н.С., Варламов С., Гвелесиани Т.В., Екимова К.В., и др.

Курсовая работа состоит из введения, трех глав, заключения, списка использованных источников и приложений.

1. Теоретические основы прибыли, как экономической категории и объекта управления

1.1 Понятие, сущность, виды и классификация прибыли предприятия

Современные условия ведения бизнеса характеризуются рыночной экономикой, которая в свою очередь предъявляет очень высокие требования к управлению хозяйствующим субъектом. Динамично изменяется и экономическая ситуация в стране, при этом заставляя руководителей предприятий принимать оперативные решения по осуществлению мероприятий поддержки финансового состояния, и решения, которые связаны с изменением политики компании в соответствии со сложившимися условиями.

Благодаря прибыли компании живут, продолжая свою деятельность, и развивается в разных направлениях: расширении производства, выпуска новой продукции, расширении сети продаж и т. д. И потому, прибыль можно определить, как основную цель предприятия и показатель результатов его деятельности. При этом, каждая организация сама планирует свою деятельность и дальнейшее развитие. Но вместе с тем, подобные решения необходимо принимать исходя из факторов спроса, возможностей организации и необходимости в дальнейшем развитии.

Такой автор экономической литераторы, как Фролова Т. А. объясняя значение понятия «прибыль», говорит, что это определенная часть выручки, которая остаётся в организации после вычета всех затрат на производство и реализацию продукции [34, с. 64].

Бланк И.А. поясняет, что прибыль — это вознаграждение за предпринимательский риск, то есть доход предпринимателя, выраженный в денежной форме на вложенный капитал. Прибыль представляет собой разницу между общим доходом и общими затратами в процессе осуществления предпринимательской деятельности [29, с. 42].

Таким образом, прибыль – это часть выручки, остающаяся у компании после того как, будут вычтены все налоги и затраты на производство продукции. Иными словами, прибыль является основной целью коммерческой организации [14, с. 101].

Безусловно, для организаций прибыль – это ключевой интерес к введению бизнеса, и чем больше сумма прибыли, тем больше денежных средств компания сможет направить на развитие производства продукции.

Удовлетворение интереса роста прибыли компаний у работников вызвано тем что происходит рост заработной платы, и ее рост предоставляет возможность для дополнительного стимулирования работников.

Но в первую очередь в росте прибыли заинтересованы собственники компаний, так как ее рост способствует увеличению получаемых ими дивидендов, а также увеличение ресурсов их собственности.

Перейдем к рассмотрению сущности прибыли, которую можно рассмотреть с различных позиций, но наиболее распространенным является анализ прибыли с функциональной точки зрения и с позиции происхождения.

Такой американский экономист П. Самуэльсон является сторонников функционального подхода, и прибыль определяет следующим образом:

- прибыль – это доход компании от факторов производства;

- прибыль - вознаграждение за предпринимательскую деятельность;

- прибыль – это монополистический доход в конкретных рыночных ситуациях.

Сторонникам позиции происхождения являются такие экономисты Германии как Ф. Хайек, Д. Сахал, и прибыль определяют, как:

- прибыль – это определенная награда, которая была заработана в результате предпринимательской деятельности;

- прибыль – это неожиданная денежная сумма, полученная при благоприятных стечениях обстоятельств, признанную органом государственной власти или соответствующим законодательством.

Различается много видов прибыли, например, минимальная прибыль, нормальная прибыль, максимальная прибыль, экономическая прибыль, и так далее.

Номинальная прибыль характеризуется фактическим размером прибыли, которая получена компанией. Максимальная, минимальная и нормальная прибыль связаны с различными уровнями объема производства и указывают, в какой области находится компания.

Минимальная прибыль обеспечивает компании минимальный уровень дохода на инвестируемый в производство капитал, иногда она способна лишь погасить затраты на производство продукции [10, с. 49].

Нормальная прибыль — это минимальный доход, который необходим для удержания компанией своих позиций в своей отрасли.

Максимальная прибыль является целью компании, и именно она указывается при планировании деятельности организации, и достичь ее можно в итоге снижения издержек на производство и реализацию продукции до минимума.

Консолидированная прибыль свободна от бухгалтерской отчетности о деятельности и финансовых результатах отдельно материнских и дочерних организаций. Ее применение выгодно в связи с экономией на налоговых платежах и снижении отрицательных последствий в реализации рисков.

Под экономической прибылью понимается разница между выручкой, иными словами валовым доходом и экономическими издержками [8, с. 97].

Таким образом, прибыль характеризует эффективность использования всех ресурсов компании. Прибыль – это разность между полученной выручкой и затратами на производство и реализацию продукции. Из чего следует что прибыль является основной целью компании, чьи экономические интересы заключается в ее росте.

1.2 Механизм распределения и использования прибыли

Одним самых важных хозяйственных процессов является распределение и использование прибыли компании. Данный процесс обеспечивает покрытие потребностей предпринимателей и формирование доходов государства.

Экономический анализ является важной стадией работы, он идет перед планированием и прогнозированием ресурсов компании.

Этапы проведения анализа формирования и использования прибыли:

- изучение прибыли в динамике по составу;

- проведение факторного анализа прибыли от реализации;

- проведение анализа причин отклонений прибыли, в зависимости от процентов к получению и уплате, прочих операционных доходов, внереализационных доходов и расходов;

- проведение анализа формирования чистой прибыли на накопление и потребление;

- вывод оценки эффективности распределения прибыли;

- проведение анализа использования прибыли на накопление и потребление;

- разработка предложений к составлению финансового плана.

Анализ состава прибыли позволяет выработать необходимую стратегию поведения, которая направлена на минимизацию потерь и финансового риска от вложений в данное предприятие. При этом, главным источником информации при анализе финансовых результатов, прибыли служат данные финансовой отчетности ф. 2 «Отчет о прибылях и убытках».

Та часть прибыли, которая остается в распоряжении компании, используется им самостоятельно и направляется на дельнейшее развитие деятельности компании, и никакие государственные органы не вправе вмешиваться в процесс использования, удовлетворения материальных и социальных потребностей трудовых коллективов [12, с. 74].

Объект распределения прибыли – это балансовая прибыль компании. Распределение прибыли компании – это направление прибыли в бюджет и по статьям использования в компании.

Перед распределением балансовой цены компании подразумевается течение прибыли в госбюджет и соответственно статьям применения в компании. Законодательно распределение прибыли регулируется в части, какая поступает в бюджеты различных уровней в виде налогов и прочих неотъемлемых платежей. В зоне ответственности компании располагается: формулировка направлений расходования выгоды, остающейся в предписании компании, структуры статей ее применения.

Распределение выгоды базируется на последующих началах:

- выполнение обещаний пред страной;

- обеспечение вещественной заинтересованности сотрудников в достижении верхних результатов при минимальных расходах;

- накопление своего капитала, который обеспечивает ход постоянного формирования бизнеса;

- выполнение обещаний пред учредителями, инвесторами, заимодавцами.

Распределение прибыли — это направленность выгоды:

- в образование прибыли правительственного бюджета,

- в формирование отраслевых, областных, внутрихозяйственных фондов валютных средств,

- в удовлетворенность прочих потребностей обществ, компаний и учреждений.

Основа распределения прибыли состоит:

- в комбинирование заинтересованностей сообщества с увлечениями трудовых обществ, формирование у их интереса в совершенствовании собственной работы,

- в увеличении выгоды и ее разумном применении в увеличение производства,

- в общественном формировании и физическом одобрении сотрудников.

Принципы распределения прибыли допускается выразить последующим типом:

- прибыль, получаемая предприятием в следствии производственно-хозяйственной и экономической работы, делится меж страной и предприятием равно как хозяйствующим типом;

- прибыль для страны поступает в надлежащие бюджеты в разновидности налогов и сборов, ставки каковых никак не могут быть свободно изменены. Структура и ставки налогов, процедура их исчисления и вкладов в госбюджет устанавливаются законодательно;

- величина прибыли компании, оставшейся в его распоряжении в последствии уплаты налогов, никак не должна уменьшать его интереса в увеличении размера изготовления и усовершенствовании итогов производственно-хозяйственной и экономической работы;

- прибыль, остающаяся в распоряжении компании, в главную очередность устремляется в скопление, обеспечивающее его последующее формирование, и только лишь в другой части - в использование.

Распределение чистой прибыли - одна из направлений внутризаводского планирования, значимость которого в обстоятельствах рыночной экономики увеличивается, отображает процесс развития фондов и запасов компании с целью финансирования потребностей изготовления и формирования общественной среды.

Чистая прибыль - это выручка, сохранившаяся в распоряжении компании в последствии уплаты налогов и прочих неотъемлемых платежей. С нее берутся наказания, уплачиваемые в госбюджет и отдельные внебюджетные средства.

Порядок распределения и применения прибыли в компании отмечается в уставе компании и обусловливается расположением, что разрабатывается соответственными подразделениями финансовых отраслей, ратифицируется управляющим органом компании.

Главное правило: распределения прибыли следует гарантировать экономическими ресурсами необходимости наращенного воспроизводства в основании определения рационального соответствия меж средствами, обращаемыми в использование и накапливание.

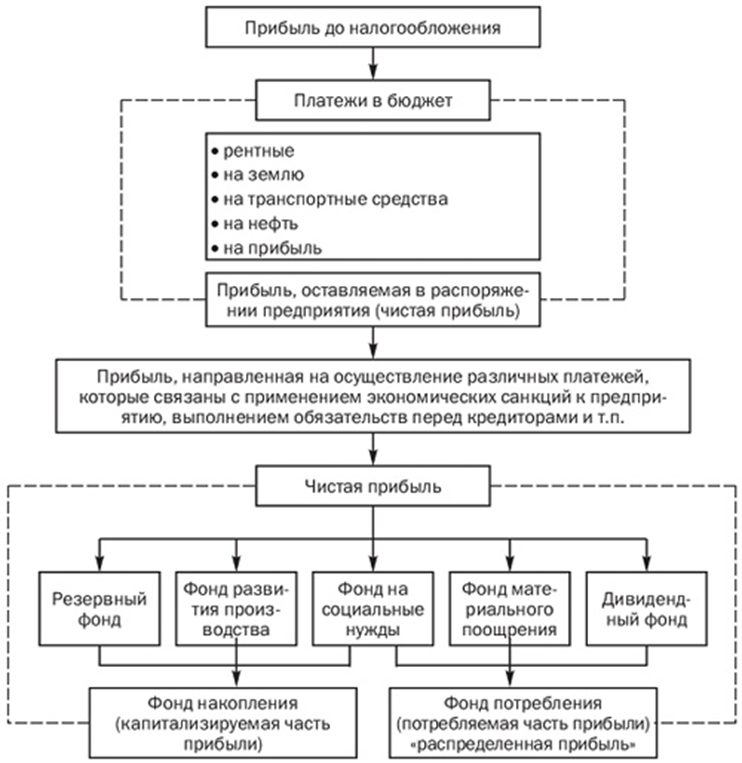

Способ главных течений распределения прибыли – рисунок 1.

Рисунок 1 - Способ главных течений распределения прибыли

Деления прибыли в капитализируемую и употребляемую части, что устанавливается в согласовании с учредительными бумагами, пристрастиями учредителей, обусловливается в подчиненности от стратегии развития бизнеса.

Порядок распределения прибыли находится в зависимости от того, в какой период сформировано объединение. Если объединение сформировано в точный период, в таком случае чистая прибыль делится меж соучастниками в согласовании с их частями в складочном капитале; если объединение сформировано в продолжительный либо неустановленный период, из прибыли могут складываться разные фонды.

Таким образом, прибыль — важнейший источник обеспечения общегосударственных потребностей, так как налог на прибыль является одним из базовых налогов налоговой системы страны. В результате за счет прибыли обеспечивается: полнота доходов бюджетной системы; развитие социальных потребностей всего населения, т.е. медицины, образования, науки, детских учреждений и др.; финансирование обороны страны.

Чем больше прибыль предприятий и организаций страны, тем крепче национальная денежная единица — рубль. Это означает стабилизацию макроэкономических показателей и, как результат. — снижение уровня инфляции, рост материального благосостояния населения.

1.3 Основные методы анализа и оптимизации прибыли

Для результативного и более быстрого достижения данной цели в процессе анализа прибыли должен быть решен ряд поставленных задач:

1. Объективная оценка выполнения и соответствия составленному плану или стратегии. Определение процентного соотношения соответствия ранее выстроенному прогнозу роста предприятия. Также, одной из составляющих данной задачи является оценка динамичности результатов финансовой отрасли.

2. Еще одной важной задачей для достижения плана считается изучение структурированной части прибыли и ее состава.

3. Определение всевозможных, даже незначительных, изменений в факторах, влияющих на ход финансовой отрасли предприятия и источники формирования ключевой прибыли предприятия.

4. Проведение анализа и выставление оценки качественной составляющей прибыли предприятия.

5. Детальное изучение отраслей, пропорций и наиболее частых решений, касающихся распределения основного и дополнительного дохода предприятия.

6. Обязательный поиск и определение скрытых резервов, имеющих прямое влияние на рост прибыли.

7. Разработка методологической составляющей деятельности предприятия, которая в будущем будет направлена на повышение эффективности в использовании прибыли при учете всех перспектив развития компании, в том числе и отрицательных [13, с. 97].

Так как качество прибыли (убытка) до налогообложения определяется ее структурой, то целесообразно обратить особое внимание на изменение удельного веса прибыли от продаж в прибыли до налогообложения.

Поэтому желательно следующее соотношение темпа роста прибыли от продаж (ТРПР) и темпа роста прибыли до налогообложения (ТРПДН):

ТРПР > = ТРПДН (1)

Наряду с этим в процессе проведения анализа дается обобщающая оценка рентабельности активов и продаж.

2. Как уже известно, прибыль может быть получена предприятием в различных видах. Следовательно, следующим шагом будет анализ структуры прибыли, чтобы выявить, в какой степени повлияли на совокупную прибыль предприятия прибыль от реализации продукции, товаров, услуг, прочего имущества и имущественных прав и т.п. [18, с. 41].

Далее анализируются основные источники формирования прибыли (убытка) до налогообложения: прибыль (убыток) от продаж и прибыль (убыток) от прочей деятельности – в отдельности.

По итогам аналитических расчетов делается вывод о влиянии на отклонение прибыли (убытка) от продаж изменений величин каждого из элементов, определяющих ее формирование.

Далее проверяется выполнение условия оптимизации прибыли от продаж:

ТРВРН > ТРСП (2)

где, ТРВРН - темп роста выручки (нетто) от продаж;

ТРСП - темп роста полной себестоимости реализованной продукции (суммы себестоимости продаж, управленческих и коммерческих расходов).

По итогам аналитических расчетов делается вывод о влиянии изменения суммы связанных с прочей деятельностью доходов и расходов в целом и отдельных их элементов на отклонение величины прибыли (убытка) от прочей деятельности [11, с. 101].

Анализ чистой прибыли (убытка) ведется в разрезе определяющих ее элементов, которыми являются прибыль (убыток) до налогообложения, отложенные налоговые активы, отложенные налоговые обязательства и текущий налог на прибыль. В ходе анализа изучаются ее объем, состав, структура и динамика.

По итогам расчетов делается вывод о влиянии на отклонение суммы чистой прибыли (убытка) изменений величин определяющих ее элементов.

Далее, надо рассчитать показатели рентабельности активов, продаж, капитала по прибыли от продаж и по чистой прибыли:

Рентабельность продаж по валовой прибыли, %: Rвп = ВП / РП * 100 (3)

Рентабельность продаж по прибыли от продаж, % : Rпп = ПП / РП * 100 (4)

Рентабельность продаж по чистой прибыли от продаж, % : Rчпп = ЧПП /

РП * 100 (5)

Рентабельность активов по прибыли до налогообложения, %: Rнп = НП /

Аср.г. * 100 (6)

Рентабельность активов по чистой прибыли от обычной деятельности, %:

Rчп = ЧП / Аср.г. * 100 (7)

где, ВП - Валовая прибыль (стр. 029 ф.№2);

РП - Выручка (нетто) (стр. 010 ф.№2);

ПП - Прибыль (убыток) от продаж (стр. 050 ф.№2);

ЧПП - Чистая прибыль (стр. 190 ф.№2);

НП - Прибыль (убыток) до налогообложения (стр. 140 ф.№2);

Аср.г. - Стоимость активов в среднегодовом исчислении (стр. 290 ф.№1).

Следующим этапом является определение факторов, повлиявших на изменение прибыли, например, на величину прибыли от продаж влияют цены на готовую продукцию и элементы расходов, формирующие себестоимость, система налогообложения, объем реализации, изменение себестоимости реализованной продукции, изменение величины коммерческих и управленческих расходов.

Заключительным этапом выступает выявление имеющихся резервов роста нормы и массы прибыли предприятия [18, с. 82].

Таким образом, для повышения эффективности деятельности предприятия финансовая служба предприятия может использовать различные современные методы анализа прибыли, и методы управления этим показателем, предлагаемые специалистами или на их основе разработать собственные наиболее подходящие для каждого конкретного предприятия.

2. Анализ формирования и использования прибыли (на примере ООО «Медведь»)

2.1 Организационно-экономическая характеристика ООО «Медведь»

Основным видом деятельности является «Переработка и консервирование рыбы, ракообразных и моллюсков». Переработка и консервирование рыбы - это ответственный процесс, который начинается после ее добычи. Сложность задачи заключается в том, что она содержит в себе разнообразные этапы для выполнения, которых может потребоваться дополнительное оборудование. ООО «Медведь» выполняет следующие виды переработки: 1. Консервирование. 2. Разделка и нарезка продуктов. 3. Выполнение копчения. 4. Сбор и переработка отходов.

Организационная структура ООО «Медведь» представлена на рисунке 2.

Рисунок 2 - Организационная структура ООО «Медведь»

Организационная структура управления в ООО «Медведь» является линейно-функциональной. Линейно-функциональная организационная структура управления ООО «Медведь» является наиболее эффективной для данной компании, так как содействуют эффективному выполнению стандартизированных эксплуатационных мероприятий, ориентированы на ценовую конкуренцию.

Основные показатели ООО «Медведь» представлены в Приложении А.

Далее проведем анализ эффективности хозяйствования ООО «Медведь» - таблица 1.

Таблица 1 - Анализ эффективности хозяйственной деятельности предприятия ООО «Медведь» за 2017-2018 годы (тыс. руб./чел.)

|

Показатели |

2017 |

2018 |

Абсолютное отклонение, (+, -) |

Темп роста, % |

|

Выручка от продаж |

22940,00 |

26541,00 |

7305,00 |

137,98 |

|

Себестоимость продаж |

22225,00 |

25164,00 |

6538,00 |

135,10 |

|

Количество работников |

70 |

77 |

7 |

5,5 |

|

Среднегодовая выработка одного работника |

112,94 |

110,76 |

-1,28 |

101,16 |

Как видно из таблицы 1, происходит рост объема производимой продукции ООО «Медведь», но при этом рост выручки происходит в большей степени за счет количественных факторов, о чем говорит комплексный показатель эффективности хозяйствования, который увеличился на 38,3 %.

Таблица 2 - Влияние цен на изменение выручки от реализации продукции ООО «Медведь» в 2018 году

|

Годы |

Выручка от реализации, тыс. руб. |

Абсолютный прирост за год |

Темп роста, % |

|||||

|

в действующих ценах |

индекс цен |

в сопоставимых ценах |

всего |

в т.ч. за счет изменения |

в действующих ценах |

в сопоставимых ценах |

||

|

физического объема продаж |

роста цен |

|||||||

|

2017 |

54 092 |

- |

- |

- |

- |

- |

- |

- |

|

2018 |

92 266 |

1,2 |

76888,3 |

38174 |

+22796,3 |

+15377,7 |

170,6 |

142,1 |

По результатам таблицы 2 можно отметить следующее: - произошел рост объема выручки от реализации продукции в 2018 году, который составил 38174 тыс. руб., что в свою очередь произошло из-за роста цен в размере 153777 тысяч рублей, а также роста продаж - 22796,3 тыс. руб.

Таблица 3 - Сравнительный аналитический ООО «Медведь»

|

Актив/пассив баланса |

На 31.12. 2016 |

На 31.12. 2017 |

На 20.12. 2018 |

|||

|

тыс. руб. |

Уд.вес, % |

тыс. руб. |

Уд.вес, % |

тыс. руб. |

Уд.вес, % |

|

|

задолженность |

1 187 |

83% |

1 229 |

89% |

1 250 |

96% |

|

обязательства |

- |

- |

- |

0% |

26 |

0,07% |

|

кредиты и займы |

6 754 |

22; |

2 282 |

23% |

28 775 |

77% |

|

задолженность |

617 |

601 |

581 |

64% |

663 |

16% |

В оборотных произошли изменения - дебиторской увеличилась на 27 тыс. руб. Увеличение задолженности с стороны о задержке ООО «Медведь» платежей, с стороны − на предстоящее поступление средств. ООО «Медведь» имеет платежеспособных дебиторов, то в этом ей финансовое благополучие.

Таблица 4 - состава, и дебиторской ООО «Медведь»

|

Показатель |

2016 |

2017 |

2018 |

Изм., 2016/2017 |

Изм., 2017/2018 |

|||||

|

т.р. |

% |

т.р. |

% |

т.р. |

% |

т.р. |

% |

т.р. |

% |

|

|

1. Дебиторская задолженность, всего, в том числе: |

1 187 |

100 |

1 229 |

100 |

1 250 |

100 |

42 |

- |

21 |

- |

|

1.1. задолженность покупателей и заказчиков |

1 107 |

90,7 |

1 117 |

90,88 |

1 133 |

90,6 |

10 |

1,0 |

16 |

-0,28 |

|

1.2. поставщиков и по выданным |

71 |

5,8 |

70 |

5,70 |

73 |

5,80 |

1 |

0,9 |

3 |

0,10 |

|

1.3. подотчетных лиц |

6 |

0,49 |

6 |

0,49 |

8 |

0,60 |

- |

0 |

2 |

0,11 |

|

1.4. прочих дебиторов |

37 |

2,97 |

36 |

2,93 |

38 |

3,00 |

1 |

0,9 |

2 |

0,07 |

|

2. дебиторская задолженность |

72 |

- |

70 |

- |

66 |

- |

2 |

0,9 |

-4 |

- |

Как из 4, задолженность в 2018 году на 21 тыс. руб. в с 2017 годом. этому долга клиентов, а увеличение на 16 000 рублей. увеличение о количества и на услуг, что в приведет к прибыли при данной задолженности.

Структура дебиторской задолженности практически не претерпела изменений по сравнению с 2017 годом. Все так же больший удельный вес в общей задолженности имеет задолженность покупателей и заказчиков и составляет она 90,60%. По сравнению с прошлым периодом ее удельный вес уменьшился на 0,29%. Для наглядности структура дебиторской задолженности в 2017 году представлена на рисунке 3.

Рисунок 3 - дебиторской в ООО «Медведь»

Далее проанализировать дебиторской задолженности. Расчет показателей, оборачиваемость дебиторской задолженности ООО «Медведь», приведен в таблице 5.

Таблица 5 - Оборачиваемость задолженности ООО «Медведь»

|

Показатель |

2016 |

2017 |

2018 |

Изменение 2016/2017 |

Изменение 2017/2018 |

|

1. Выручка, тыс. руб. |

20 614 |

22 940 |

26 541 |

2326 |

3601 |

|

2.Дебиторская задолженность, тыс. руб. |

1 187 |

1 250 |

1 229 |

63 |

21 |

|

3. оборачиваемости задолженности |

5,421 |

5,542 |

5,841 |

-0,121 |

-0,299 |

|

4. дебиторской задолженности, дни |

66 |

66 |

62 |

0 |

3 |

Исходя из в 6, сказать, что с в ООО «Медведь» ухудшается. дебиторской уменьшился на 0,299 по с 2017 годом, а оборачиваемости на 3 дня по с годом. В ООО «Медведь» в 2018 году покупателям отсрочка платежей. Это бузусловно положительный момент в деловых с клментами. При этом это плохо сказывается на дебиторской и ее оборачиваемости. Потому перейдем к анализу коэффициента оборачиваемости дебиторской задолженности. Расчет влияния прибыли на изменение коэффициента оборачиваемости дебиторской задолженности показал следующее: УКобДЗ = Вр0 / ДЗ1 = 5,637

КобДЗ (Вр) = УКобДЗ - КобДЗ1 = -0,203

Расчет влияние среднегодовой величины дебиторской задолженности на изменение коэффициента оборачиваемости дебиторской задолженности показал следующее: КобДЗ (ДЗ) = КобДЗ0 - УКобДЗ = -0,095

Таким образом полученные результаты свидетелсьтвуют о том что, оба фактора плохо влияют на коэффициента дебиторской задолженности (- 0,203 и - 0,095).

Таблица 6 - Анализ состава, структуры и динамики кредиторской задолженности ООО «Медведь»

|

Показатель |

2016 |

2017 |

2018 |

Изм., (+, -)2016/2017 |

Изм., (+, -) 2017/2018 |

|||||

|

т. р. |

% |

т. р. |

% |

т. р. |

% |

т.р. |

% |

т. р. |

% |

|

|

Кредиторская задолженность, всего, в т.ч.: |

540 |

100 |

581 |

100 |

663 |

100 |

41 |

- |

82 |

- |

|

1. поставщикам и подрядчикам |

354 |

65,5 |

393 |

67,71 |

464 |

69,91 |

39 |

1,1 |

71 |

2,20 |

|

2. по полученным |

68 |

12,2 |

68 |

11,71 |

64 |

9,58 |

0 |

- |

-4 |

-2,14 |

|

3. по и сборам |

30 |

0,5 |

31 |

5,25 |

34 |

5,05 |

1 |

0,3 |

3 |

-0,20 |

|

4. по страхованию и обеспечению |

19 |

0,3 |

19 |

3,27 |

21 |

3,09 |

0 |

- |

2 |

-0,18 |

|

5. перед по труда |

58 |

10,7 |

59 |

10,08 |

62 |

9,28 |

1 |

0,3 |

3 |

-0,80 |

|

6. прочим кредиторам |

11 |

0,2 |

12 |

1,98 |

21 |

3,09 |

1 |

0,2 |

9 |

1,11 |

Из таблицы 6 следует что, кредиторская задолженность ООО «Медведь» повысилась на 120 000 рублей в сравнении с 2016 годом. При этом, самый большой рост на изменение кредиторской задолженности произошел по причине роста задолженности поставщикам и подрядчикам, в сумме 71 000 рублей.

Отмечен спад задолженности ООО «Медведь» по авансам, в сумме 4 000 рублей, это говорит о том, что покупатели и заказчики выбирают способ расчетов без предоплаты, что не является положительным для ООО «Медведь». Так же снизилась сумма задолженности бюджету и внебюджетным фондам на 3 000 руб. и 2 000 руб. соответственно. Наибольший удельный вес в структуре кредиторской задолженности ООО «Медведь» за 2018 год имеет задолженность поставщикам и подрядчикам, что составляет 69, 9 %, и в сравнении с 2017 годом произошло увеличение на 2 %.

На рисунке 4 представлена структура кредиторской задолженности.

Рисунок 4 - Структура кредиторской задолженности ООО «Медведь»

Перейдем к расчету оборачиваемости кредиторской задолженности ООО «Медведь» – таблица 7.

Таблица 7 - Оборачиваемость кредиторской задолженности ООО «Медведь»

|

Показатель |

2016 |

2017 |

2018 |

Изменение, (+, -)2015/2016 |

Изменение, (+, -)2016/2017 |

|

1. Выручка, тыс. руб. |

20 614 |

22 940 |

26 541 |

2326 |

3601 |

|

2.Кредиторская задолженность, тыс. руб. |

540 |

581 |

663 |

41 |

82 |

|

3.Коэффициент кредиторской задолженности |

5,9 |

5,9 |

5,7 |

0 |

0,2 |

|

4. оборачиваемости кредиторской задолженности, дни |

30 |

30 |

35 |

0 |

5 |

По результатам таблицы 7, произошло уменьшение коэффициента оборачиваемости кредиторской задолженности, и оборота на 5 суток.

Проведем расчет влияния выручки на изменение коэффициента оборачиваемости кредиторской задолженности: УКобКЗ = Вр0 / КЗ1 = 11,935

КобКЗ (Вр) = УКобКЗ - КобКЗ1 = -0,431

Расчет влияния среднегодовой величины кредиторской задолженности на изменение коэффициента оборачиваемости кредиторской задолженности показал следующее: КобКЗ (КЗ) = КобКЗ0 - УКобКЗ = -1,485

Высчитанные показатели говорят об отрицательном влиянии на снижение коэффициента оборачиваемости кредиторской задолженности. В большей степени повлияло уменьшение величины кредиторской задолженности на 82 000 рублей.

В таблице 8 представлен анализ коэффициента соотношения дебиторской и кредиторской задолженности.

Таблица 8 - соотношения и задолженности в ООО «Медведь»

|

Показатель |

2016 |

2017 |

2018 |

Изменение, (+, -)2016/2017 |

Изменение, (+, -)2017/2018 |

|

1. Общая сумма дебиторской задолженности |

1 187 |

1 229 |

1 250 |

42 |

21 |

|

2. Общая сумма кредиторской задолженности |

540 |

663 |

581 |

123 |

82 |

|

3. Соотношение дебиторской и кредиторской задолженности |

1,904 |

2,115 |

1,885 |

0,211 |

0,23 |

Как следует из таблицы 8, коэффициент соотношения дебиторской и кредиторской задолженности снизился на 0,230, что в 2018 году составило 1,8, но несмотря на данное снижение, это говорит о том, что сумма дебиторской задолженности покрывает сумму кредиторской задолженности.

Таблица 9 – Соотношение полученных и выданных авансов ООО «Медведь»

|

Показатель |

2016 |

2017 |

2018 |

Изменение, (+, -)2016/2017 |

Изменение, (+, -)2017/2018 |

|

1. полученные, тыс. руб. |

69 |

68 |

64 |

-1 |

-4 |

|

2. выданные, тыс. руб. |

70 |

70 |

73 |

0 |

3 |

|

3. авансов и выданных |

0,985 |

0,971 |

0,876 |

0,014 |

-0,095 |

Из таблицы 9 следует что, выданные авансы превышают полученные авансы. В 2018 произошел рост выданных авансов на 3 000 рублей, полученные авансы снизились на 4 000 рублей, что говорит о том что происходит превышение оттока денежных средств над их притоком.

Таблица 10 - Анализ деловой активности ООО «Медведь» за 2016-2018 гг. (в тыс. руб.)

|

Показатель |

Период |

Отклонения 2017/2018 |

|||

|

2016 |

2017 |

2018 |

Абсолютное (V) |

Относи тельное,% |

|

|

Коэффициент активов |

2,4 |

2,4 |

2,5 |

0,1 |

4,2 |

|

Коэффициент собственного капитала |

12,8 |

12,7 |

13,1 |

-0,4 |

3,1 |

|

Коэффициент оборотных активов |

2,5 |

2,5 |

2,6 |

0,1 |

+ 4 |

|

Коэффициент дебиторской задолженности |

5,4 |

7,1 |

7,3 |

0,2 |

2,8 |

|

Коэффициент кредиторской задолженности |

5,7 |

5,7 |

5,9 |

0,2 |

+ 3,5 |

|

Коэффициент денежных средств |

101,8 |

102,9 |

106,6 |

3,7 |

- 3,6 |

|

Коэффициент запасов |

4,5 |

4,5 |

4,6 |

0,1 |

+ 2,2 |

Коэффициент оборачиваемости активов в 2018 году увеличился на 0,1 тысяч рублей или 4,2 процентов по сравнению с 2017 годом, это повышение свидетельствует о более эффективном использовании средств в отчетном периоде. Рост коэффициента оборачиваемости собственного капитала составил 0,4 тыс. руб., в процентом вражении данный показатель составил 5.1 %, это говорит о том, что ООО «Медведь» вводит в оборот собственные средства. Коэффициент оборачиваемости оборотных активов в 2018 году. По сравнению с 2017 годом, увеличился на 0,1 тысяч рублей или на 4 процента, это говорит о том, что скорость оборота мобильных активов увеличилась.

Анализ расчета оценки рентабельности в ООО «Медведь» за 2017-2018 года приводится в таблице 11. Анализ производится на основании формы отчетности «Бухгалтерский баланс» и «Отчет о финансовых результатах».

Таблица 11 - расчета рентабельности в ООО «Медведь» за 2017-2018гг. (в тыс. руб.)

|

Показатели |

Период |

Отклонения 2016/2017 |

Отклонения 2017/2018 |

||||

|

2016 |

2017 |

2018 |

Абсолютное (+,-) |

Относительное.% |

Абсолютное (+,-) |

Относительное.% |

|

|

Рентабельность с предприятия, % |

|||||||

|

Рентабельность активов |

71,6 |

74,4 |

64,5 |

2,8 |

0,9 |

-10 |

- 13,3 |

|

Рентабельность капитала |

346,2 |

348,2 |

379,8 |

2 |

1,0 |

+ 31,6 |

+ 9,1 |

|

Рентабельность с собственников предприятия, % |

|||||||

|

Рентабельность капитала |

346,2 |

348,2 |

379,8 |

2 |

1,0 |

+ 31,6 |

+ 9,1 |

|

Рентабельность продаж, % |

|||||||

|

Норма прибыли |

0,6 |

0,6 |

0,55 |

0 |

0 |

-0,05 |

-8,5 |

|

Норма прибыли |

0,4 |

0,4 |

0,3 |

0 |

0 |

-0,1 |

-25 |

|

Норма прибыли |

0,33 |

0,31 |

0,25 |

0,2 |

09 |

-0,06 |

-19,4 |

Рентабельность в 2018 году по с 2017 снизилась на 15,3 процентов, т. е. доля прибыли к активов уменьшилась. инвестированного капитала в 2018 году по с 2017 увеличилась на 51,6 процентов, это об эффективности вложения в ООО «Медведь» как собственных, так и средств. Рентабельность капитала прибыль, собственник получит с вложенных в средств. С рубля, в предприятие, в 2018 году на 31,6 больше, чем в 2017 году.

Таким образом, видно, что в ООО «Медведь» есть существуют свои недостатки в оценке финансового состояния предприятия, так, для эффективной работы необходим обязательный анализ, который, к сожалению, не ведется. И потому, рекомендовано проводить оперативный анализ в ООО «Медведь», который позволит вовремя принять меры по улучшению финансового состояния предприятия.

2.2 Анализ образования и распределения прибыли в ООО «Медведь»

Рассмотрим основные экономические показатели деятельности ООО «Медведь», представленные в таблице 12.

Таблица 12 - Основные показатели деятельности ООО «Медведь»

|

Показатель |

2014г. |

2015г. |

2016г. |

2017г. |

2018г. |

Отклонение 2018 г. к 2014г |

||||||||||||||

|

тыс. руб. |

% |

|||||||||||||||||||

|

Выручка, тыс. руб. |

19236,00 |

16094,00 |

20101,00 |

22940,00 |

26541,00 |

7305,00 |

137,98 |

|||||||||||||

|

Себестоимость продукции, тыс. руб. |

18626,00 |

17855,00 |

18985 |

22225,00 |

25164,00 |

6538,00 |

135,10 |

|||||||||||||

|

Прибыль от услуг, тыс. руб. |

610,00 |

-1761,00 |

1116,00 |

715,00 |

1377,00 |

767,00 |

225,74 |

|||||||||||||

|

Затраты на 1 рубль произведенной продукции, тыс. руб. |

0,97 |

1,11 |

0,94 |

0,97 |

0,95 |

-0,02 |

97,94 |

|||||||||||||

|

Численность ППП, чел |

63 |

66 |

70 |

70 |

67 |

0 |

0 |

|||||||||||||

|

Фонд оплаты труда, тыс. руб. |

632,00 |

716,00 |

813,00 |

813,00 |

834,00 |

202,00 |

131,96 |

|||||||||||||

|

Среднемесячная заработная плата 1 работника, тыс. руб. |

10,00 |

10,8 |

11,6 |

11,6 |

12,00 |

2,00 |

120,00 |

|||||||||||||

|

Выработка на 1 работника ППП тыс. рублей/чел |

120,87 |

121,78 |

123,65 |

112,94 |

110,76 |

-1,28 |

101,16 |

|||||||||||||

Анализируя данную таблицу можно сделать следующие выводы, что выручка от произведенной продукции в 2018 г. в течение пяти лет увеличивается на 7305,00 тыс. руб. В 2015 г. по сравнению с 2014 снижение произошло на 16,33%, это произошло из-за всемирного глобального кризиса, удорожания ГСМ. Как следствие, себестоимость услуг в отчётном году повысилась на 6538,00 тыс. руб. или на 35,10%. Прибыль от услуг увеличивается на 767,00 тыс. руб. или на 125,74%, это можно объяснить тем, что увеличилась выручка. Затраты на 1 рубль оказанных услуг уменьшилась в связи с увеличением прибыли что положительно сказалось на финансовом состоянии предприятия. Выработка на 1 работника уменьшилась на 1,28 тыс. руб., что означает уменьшение производительности труда, а это отрицательно сказалась на финансовом состоянии ООО «Медведь».

Степень использования основных фондов ООО «Медведь» характеризуется показателями фондоотдачи, фондоемкости и фондовооруженности. Обеспеченность основными производственными фондами и эффективность их использования рассмотрим в следующей таблице 13.

Таблица 13 - Обеспеченность основными производственными средствами и эффективность их использования

|

Показатели |

2014 |

2015 |

2016 |

2017 |

2018 |

Отклонение 2014 г. г. к 2018 г. (+, -) |

|

Среднегодовая стоимость основных производственных средств, тыс. руб. |

7808,8 |

7648,8 |

7341,7 |

7019,4 |

6851,7 |

-957,1 |

|

Фондовооруженность, тыс. руб. |

123,9 |

115,9 |

104,9 |

100,3 |

102,3 |

21,6 |

|

Фондоотдача, тыс. руб. |

2,46 |

2,10 |

2,74 |

3,27 |

3,87 |

-1,41 |

|

Фондоемкость, тыс. руб. |

0,41 |

0,47 |

0,37 |

0,31 |

0,26 |

0,15 |

|

Выручка от оказания услуг, тыс. руб. |

19236,00 |

16094,00 |

20101,00 |

22940,00 |

26541,00 |

+7305 |

|

Прибыль от услуг, тыс. руб. |

610,00 |

-1761,00 |

1116,00 |

715,00 |

1377,00 |

767 |

|

Фондорентабельность, тыс. руб. |

0,08 |

0,23 |

0,15 |

0,10 |

0,2 |

-0,12 |

Среднегодовая стоимость основных производственных средств за последние 5 лет уменьшается. Уменьшение стоимости основных производственных средств означает понижающуюся вооруженность труда основными производственными фондами во всех отраслях материального производства. Фондовооруженность труда тоже уменьшилась. Оснащенность работников ООО «Медведь» основными средствами уменьшилась на 21,6 тысячи рублей по отношения к 2014 году.

Такая оснащенность достигнута из-за не обновления основных средств. Эффективность использования средств характеризуется таким показателем как фондоотдача. Чем лучше используются основные средства, тем выше показатель фондоотдачи. Судя по тому, что данный показатель на предприятии повысился в 2018 году на 1,41 тыс. рублей по сравнению с 2014 годом – эффективность использования основных производственных средств повышается. Наибольшая прибыль на 100 рублей основных производственных средств наблюдается в 2015 году – 0,12 тыс. рублей. В 2016 году видно резкое снижение данного показателя. Но к концу 2017 года эта прибыль выросла до 0,12 тыс. рублей.

Рассмотрим финансовые результаты от предоставления услуг в динамике по годам в таблице 14.

Таблица 14 - Финансовые результаты от реализации продукции в динамике

|

Показатели |

2014 |

2015 |

2016 |

2017 |

2018 |

Отклонение 2018 г. к 2014г (+, -) в руб. |

|

Прибыль, тыс. руб. |

610,00 |

-1761,00 |

1116,00 |

715,00 |

1377,00 |

767 |

|

Выручка, тыс. руб. |

19236,00 |

16094,00 |

20101,00 |

22940,00 |

26541,00 |

+7305 |

|

Рентабельность, % |

3,17 |

-10,94 |

5,55 |

3,12 |

5,19 |

2,02 |

Прибыль с каждым годом неуклонно увеличивается что положительно сказалось на деятельности предприятия. Также на протяжении всего анализируемого периода деятельность ООО «Медведь» является рентабельным. Для того чтобы выявить факторы, влияющие на результаты деятельности ООО «Медведь», необходимо рассмотреть его финансовое состояние в таблице 15.

Таблица 15 - Основные показатели финансового состояния ООО «Медведь», тыс. руб.

|

Показатель |

2014 |

2015 |

2016 |

2017 |

2018 |

Изменения в абсолютных величинах |

Изменения темпа роста, % |

|

Общая стоимость имущества предприятия |

7808,8 |

7648,8 |

7341,7 |

7019,4 |

6851,7 |

-957,1 |

-12,26 |

|

Стоимость иммобилизованных средств |

7818,8 |

7657,8 |

7339,7 |

7015,4 |

6845,7 |

-973,1 |

-12,44 |

|

Стоимость мобильных средств |

4852 |

4368 |

4084 |

4155 |

3663 |

-1189 |

-24,5 |

|

Стоимость материальных оборотных средств |

989 |

951 |

949 |

947 |

915 |

-74 |

-7,5 |

|

Величина собственного капитала предприятия |

5212 |

5049 |

4886 |

4723 |

4560 |

-652 |

-14,29 |

|

Величина заемного капитала предприятия |

- |

- |

- |

- |

- |

- |

- |

|

Стоимость оборотного капитала |

1096 |

1120 |

1170 |

1203 |

1244 |

148 |

15,17 |

|

Наличие собственных оборотных средств |

1096 |

1120 |

1170 |

1203 |

1244 |

148 |

15,17 |

Общая стоимость имущества ООО «Медведь» в 2018 году составила 6851,7 тыс. руб., по сравнению с 2014г. стоимость имущества уменьшается на 957,1 тыс. руб. или 12,25%. Имущество предприятия уменьшается за счет уменьшения внеоборотных активов на 957,1 тыс. руб. и уменьшение оборотных активов на 74 тыс. руб.

Негативным явлением в деятельности ООО «Медведь» является неуклонное снижение в динамике по годам величины стоимости собственных оборотных средств на 957,1 тыс. руб. Или 86,74 % и стоимость оборотного капитала уменьшилась – на 973,1 тыс. руб. или на 12,44 %.

Таблица 16 - Показатели платежеспособности

|

Показатель |

2014 |

2015 |

2016 |

2017 |

2018 |

Изменения за период |

|

Коэффициент абсолютной ликвидности |

0,001 |

0,045 |

0,029 |

0,35 |

0,046 |

0,045 |

|

Коэффициент промежуточной ликвидности |

0,36 |

0,48 |

0,25 |

0,19 |

0,23 |

-0,13 |

|

Коэффициент покрытия |

1,67 |

1,49 |

1,54 |

1,35 |

1,31 |

-0,36 |

|

Оборотный капитал, тыс. руб. |

989 |

951 |

949 |

947 |

915 |

-74 |

|

Коэффициент маневренности |

0,23 |

0,20 |

0,19 |

0,16 |

0,15 |

-0,08 |

У ООО «Медведь» финансовое состояние неустойчивое. За счет денежных средств на счете ООО «Медведь» могла погасить в 2014 году 1% своих краткосрочных обязательств, а в 2018 году только 46% при норме 20%.

За счет своевременного погашения дебиторской задолженности платежные возможности ООО «Медведь» возрастают в начале анализируемого периода с 1 до 36%, а в отчетном году тенденция к снижению с 36 до 23%. В динамике за 5 лет промежуточная ликвидность ООО «Медведь» снижается с 23% до 36%. К 2018 году на 1 рубль краткосрочных обязательств приходится всего 1,31 рублей оборотных активов при норме 2 рубля. А в 2018 году оборотный капитал сформирован и находится в мобильной форме. Так как за анализируемые 5 лет платежные возможности предприятия незначительно увеличилась, можно сделать вывод о том, что ООО «Медведь» является платежеспособным предприятием.

Таблица 17 - Анализ ликвидности баланса ООО «Медведь»

|

Актив |

На начало периода |

На конец периода |

Пассив |

На начало периода |

На конец периода |

|

А1. Наиболее ликвидные активы |

43 |

50 |

П1. Наиболее срочные обязательства |

11591 |

12220 |

|

А2. Быстро реализуемые активы |

4729 |

5881 |

П2. Краткосрочные обязательства |

- |

- |

|

А3. Медленно реализуемые активы |

947 |

915 |

П3. Долгосрочные обязательства |

- |

- |

|

А4. Трудно реализуемые активы |

7015 |

6852 |

П4. Постоянные пассивы |

1143 |

1478 |

|

Баланс |

12734 |

13698 |

Баланс |

12734 |

13698 |

В данном случае баланс на начало и конец года не является абсолютно ликвидным, так как не соблюдается неравенства А1> П1. По первой группе активов и пассивов за прошлый и отчетный годы наблюдается платежный избыток (А1-П1<0), по второй и третьей группам активов и пассивов на начало и конец периода 2018 года присутствует платежный избыток (А2,3-П2,3>0), по четвертой группе активов и пассивов за 2018 год был -платежный избыток (П4-А4>0). Минимальным условием финансовой устойчивости является выполнение неравенства А4 <П4, что свидетельствует о наличии у предприятия собственных внеоборотных средств. На конец периода 2018 года не выполняется равенство (А1 + А2)> (П1 + П2), не выполняется равенство (А1+А2+А3)> (П1+П2+П3) значит баланс имеет неперспективную ликвидность.

В «Отчете о прибылях и убытках» содержатся сведения о финансовых результатах деятельности ООО «Медведь» в целом и суммы их составляющих.

Таблица 18 - Отчет о прибылях и убытках ООО «Медведь»

|

Наименование показателя |

За отчетный период, тыс. руб. |

За аналогичный период предыдущего года, тыс. руб. |

|

Выручка |

22940 |

26541 |

|

Себестоимость продаж |

21343 |

24174 |

|

Валовая прибыль (убыток) |

1597 |

2367 |

Сумма бухгалтерского финансового результата, оставшаяся после вычета из прибыли начисленного с нее налога, в постсоветской экономической теории именовалась чистой прибылью, что не соответствует международной учетной практике. В ООО «Медведь» на основании отчета о прибылях и убытках видно, по сравнению с прошлым годом, сумма чистой прибыли увеличилась на 662 тыс. рублей. Данные об использовании чистой прибыли ООО «Медведь» представлены в таблице 19.

Таблица 19 - Данные об использовании чистой прибыли ООО «Медведь»

|

Наименование |

% |

2014 |

2015 |

2016 |

2017 |

2018 |

Отклонение 2018 г. к 2014 г |

|

Отчисление собственнику |

75 |

458 |

1321 |

837 |

536 |

1033 |

575 |

|

Фонд резервный |

15 |

92 |

264 |

167 |

107 |

207 |

115 |

|

Фонд социальной сферы |

10 |

60 |

176 |

112 |

72 |

137 |

77 |

|

Чистая прибыль |

100 |

610 |

1761 |

1116 |

715 |

1377 |

767 |

Как показывает данные таблицы за 2014-2018 года выросла сумма распределения чистой прибыли по всем фондам ООО «Медведь»: отчисления собственнику на 575 тыс. рублей; в резервный фонд на 115 тыс. рублей; социальный фонд на 77 тыс. рублей.

3. Разработка направлений по увеличению прибыли ООО «Медведь»

3.1 Рекомендации по увеличению прибыли ООО «Медведь»

Основываясь на результатах проведенного анализа финансовых результатов ООО «Медведь», предприятию необходимо разработать маркетинговую стратегию, направленную на завоевание большей доли рынка, а также совершенствование системы продаж с целью увеличения доходов.

В первую очередь необходимо исключение из числа предприятий-партнеров дебиторов с высоким уровнем риска. Для этого необходимо:

- собрать информацию о покупателях тщательно проанализировать ее;

Рассмотрим основных покупателей-дебиторов в таблице 20.

Таблица 20 - Характеристика основных покупателей-дебиторов ООО «Медведь»

|

Наименование организации |

Наличие учредительных документов |

Наличие и содержание первичных документов |

Наличие актов сверок |

Степень выполнения обязательств по расчетам |

|

ООО «Ферма» |

имеется |

имеется |

имеется |

среднее |

|

ООО «Традиция» |

Не имеется |

имеется |

имеется |

низкое |

|

ООО «Горизонт» |

Не имеется |

имеется |

имеется |

высокое |

|

ООО «Коридор» |

Не имеется |

имеется |

имеется |

среднее |

|

ООО «Европром» |

Не имеется |

имеется |

имеется |

высокое |

Для улучшения ООО «Медведь» работать и внедрить мероприятия, улучшению показателей. этого снижения запасов, источников средств, либо за счет долгосрочных и кредитов.

На основе технико-экономических было выявлено, что кредиторскую и задолженности. образом, предлагается следующих мероприятий:

- предоставление системы дебиторам;

- продажа путем факторинга;

- погашение кредиторской за счет из кассы.

1) Погашение возможно в предложенных к размеру задолженности в на платежей, при или своевременном платежах. Так, при платеже могут 5-7 процентов, при платеже 2-3 процента, при просроченного платежа - за счет или санкции за платежа.

Предоставление скидки как покупателю, так и продавцу. имеет выгоду от снижения на товаров, получает выгоду в с средств, в задолженность, которая, как и запасы, собой денежных средств.

Таблица 21 - ООО «Медведь»

|

Дебиторы |

Задолженность |

|

Крупные дебиторы |

|

|

ООО «Ферма» |

50 345 |

|

ООО «Традиция» |

52 520 |

|

ООО «Горизонт» |

80 900 |

|

Прочие дебиторы |

51 200 |

|

Итого дебиторов |

234 965 |

|

Средние дебиторы |

|

|

ООО «Сотка» |

10 535 |

|

ООО «Коридор» |

20 620 |

|

Прочие дебиторы |

60 354 |

|

Итого дебиторов |

91 509 |

|

Мелкие дебиторы |

|

|

ООО «Европром» |

70 250 |

|

ООО «Сервис» |

90 550 |

|

Прочие дебиторы |

95 097 |

|

Итого дебиторов |

255 897 |

|

Итого дебиторов |

582 371 |

Из списка самыми являются ООО «Ферма», ООО «Традиция» и ООО «Коридор»», сотрудничают с ООО «Медведь» уже в пяти лет.

2) Следующим мероприятием по уменьшению дебиторской задолженности мы предлагаем провести факторинг. На практике, доля в на составляет 20-50 процентов. Расчет данных мероприятий будет произведен в пункте 3.2. работы.

Кредиторскую задолженность погасить из в 200 000 руб. ООО «Медведь» для этих данную подготовила назад. Таким образом, предложенные нами различные мероприятия благоприятно оказали влияние на улучшение работы с дебиторами, уменьшение дебиторской задолженности, и как следствие увеличению прибыли.

Вместе с тем, наиболее важным и эффективным мероприятием, эффективно влияющим на финансовое состояние ООО «Медведь» является снижение затратных статей услуг. Полная себестоимость услуг по статьям затрат в таблице 22:

Таблица 22 - Полная себестоимость продукции по статьям затрат ООО «Медведь»

|

Статья затрат |

Сумма |

Удельный вес в % |

|

Материальный затраты |

11892 |

47 |

|

Заработная плата |

10002 |

40 |

|

Отчисления на социальные нужды |

2335 |

9 |

|

Амортизация |

245 |

1 |

|

Прочие затраты |

690 |

3 |

|

Итого |

25164 |

100 |

|

Полная себестоимость |

25164 |

100 |

Если проанализировать себестоимость продукции предприятия ООО «Медведь» по элементам затрат, то можно увидеть, что наибольший удельный вес имеют материальные затраты. Предположим, что ООО «Медведь» находит пути снижения материальных затрат на 10% (предприятие может найти более «выгодного» контрагента, применять материалы, требующие меньшего расхода при сохранении аналогичных свойств).

В этом случае себестоимость составит, вместо 25164 т. руб., 20141 тыс. руб., прибыль до налогообложения - 3445 тыс. руб. Если данную прибыль направить на увеличение собственных средств ООО «Медведь» и предположить погашение дебиторской задолженности, то финансовая устойчивость и ликвидность ООО «Медведь» позволят улучшить показатели прибыли.

Основываясь на результатах проведенного анализа финансовых результатов ООО «Медведь» важным мероприятием по увеличению прибыли является увеличение выручки от реализации продукции. Доход предприятия ООО «Медведь» составляет 26541 тыс. рублей и складывается из произведения оборота продукции.

В ходе анализа выяснилось, что состояние основных производственных фондов ООО «Медведь» за анализируемый период находится в неудовлетворительном состоянии. ООО «Медведь» в условиях повышенного спроса на услуги необходимо увеличивать объемы реализации продукции. Однако имеющийся производственное оборудование не позволяет этого сделать. Поэтому одним из направлений роста прибыли и рентабельности ООО «Медведь» является осуществление инвестиционной деятельности. ООО «Медведь» необходимо приобрести новое производственное оборудование, рыночная стоимость которого в настоящее время составляет около 19 миллионов рублей. Собственные средства на предприятии ООО «Медведь» недостаточно. Следовательно, приобретение производственного оборудования (к примеру, филетировочная машина для рыбы) возможно либо с привлечением банковского кредита, либо по договору лизинга.

Рассчитаем затраты на приобретение производственного оборудования с привлечением кредитных ресурсов. Для этого необходимо будет взять кредит в сумме 19 миллионов на 2 года под 20% годовых. Объем возвращаемой суммы по кредиту будет 22958 тыс. рублей. Необходимое оборудование в настоящее время предоставляет в лизинг лизинговая компания. Договор финансового лизинга содержит следующие условия:

- стоимость имущества у лизингодателя на момент заключения договора – 19 миллионов руб.;

- срок действия договора – 24 месяца, по истечении которых лизингополучатель ООО «Медведь» выкупает имущество по остаточной стоимости;

Дисконтная стоимость производственного оборудования составит 22456025 рублей, что меньше на 502,3 тысячи рублей, чем на приобретение на банковский кредит. При вводе в эксплуатацию производственного оборудования, увеличится объем оказываемых услуг и уменьшатся расходы на ремонт техники. Следовательно, увеличится чистая прибыль ООО «Медведь».

3.2 Расчет экономической эффективности от предложенных мероприятий

Произведем расчет погашения дебиторской задолженности путем предложения скидок к размеру задолженности в обмен на укоренение платежей, особенно при досрочном или своевременном платежах.

Переходим к расчетам.

1. предоставление для ООО «Ферма».

50 345 *4/100 = 2014,8 руб. - 4-х скидка для дебитора, а для ООО «Медведь» эта записывается на затраты.

50 345 - 2014,8 = 48331,2 руб. - задолженность ООО «Ферма» со скидкой.

Таким образом, при скидки на 2014,8 руб. ООО «Ферма» 3 погасит свою в 48331,2 руб.

2. предоставление для ООО «Традиция».

52 520 * 4/100 = 2100,8 руб. - скидка для дебитора

52 520 - 2100,8 = 50419,2 руб. - задолженность ООО «Традиция» со скидкой.

Таким образом, при скидки на 2100,8 руб. ООО «Традиция» три погасит свою в 50419,2 руб.

3. предоставление для ООО «Коридор».

20 620 * 5/100 = 1031 руб. - скидка, ООО «Медведь».

20 620 – 1031 = 19589 руб. - ООО «Коридор» с скидки ООО «Медведь».

Таким образом, месяц ООО «Коридор» свою ООО «Медведь» в 19589 руб., с скидки в 1031 руб.

Подведем итог, 50 345 + 52 520 + 20 620 = 123485 руб. - задолженность. 2014,8 + 2100,8 + 1031= 5145,6 руб. - при системы скидок.

В общем применяя данное мероприятие, мы выявили, что применение системы скидок очень эффективно для погашения дебиторской задолженности, где затраты на данное предложение совсем невелики.

2) Факторинг. Участие принимают 3 стороны: - поставщик (кредитор); - покупатель (дебитор); - банк (фактор). Итак, предположим, что мы фактор - задолженность всех средних дебиторов, составляет 91 509 руб. Эта называется денежного требования.

Фактор - выплачивает нам аванс в виде 75 от денежного требования. 25 процентов, за комиссии (4 процента) она после того, как по отсрочки перечислит за факторинговой компании.

1) 91 509 руб. - денежного требования.

2) 91 509 руб. * 75/100 = 68631,75 руб. - денежного аванса.

3) 91 509 * 4/100 = 3660,36 руб. - комиссия.

Но так как отсрочку платежа, ООО «Медведь» выступает в роли банка, то справедливо, что продукции с платежа в сторону от по предоплате. образом, за может на покупателя. На практике, доля в на составляет 20 - 50 процентов. Так и поступим. факторинговые с пополам. 3660,36 /2 = 1830,18 руб. - комиссия.

В итоге, получаем, 91 509 - 3660,36 = 87848,54 руб.

87848,54 руб.- цена, по ООО «Медведь» продало по средним дебитором. Таким образом, ООО «Медведь» свою задолженность компании за 87848,54 руб., за это 3660,36 руб., где видно, что мероприятие выгодно при дебиторской задолженности.

Таблица 23 - внедрения и скидок

|

Дебиторы |

Задолженность |

Изменения |

||

|

До внедрения |

После внедрения |

Абсолютные, руб. |

Относительные % |

|

|

Крупные дебиторы |

234 965 |

230850,4 |

-4114,6 |

98 |

|

Средние дебиторы |

91 509 |

90478 |

-1031 |

98 |

|

Мелкие дебиторы |

255 897 |

255 897 |

0 |

0 |

|

Итого по дебиторам |

582 371 |

577225,4 |

-5145,6 |

99 |

Из видно, что мероприятия, при их применении, дебиторскую задолженность на 99 (5145,6 руб.), при этом организации на минимальны.

Таблица 24 - по состояния и задолженности

|

Мероприятия |

Эффект |

Затраты |

|

1. системы дебиторам |

123485 |

5145,6 |

|

2. дебиторской путем факторинга |

577225,4 |

87848,54 |

|

4. кредиторской за счет из кассы |

200000 |

200000 |

|

Итого |

900710,4 |

292994,14 |

Эффективность = 900710,4/ 292994,14=3,0. Так как быть единицы. То как из (3,0), наше мероприятия благоприятное как на уменьшение задолженности, так и на дебиторской задолженности покупателям, а на чистой ООО «Медведь».

Далее рассчитаем экономический эффект от предложенных мероприятий от снижения себестоимости услуг за счет увеличения объемов производства продукции. Предлагается оптимизировать работу по приобретению ГСМ и запасных частей, что позволит получать скидки от поставщиков при их закупке в размере 5% и снизить себестоимость услуг.

Расчет экономического эффекта от внедрения данного мероприятия приведен в таблице. Расчет изменения экономических показателей ООО «Медведь» при увеличении объема продукции (Таблица 25).

Таблица 25 - Расчет изменения экономических показателей ООО «Медведь»

|

Основные показатели |

2018 год |

По плану |

Отклонения относительные в % |

|

Объем продукции |

26541 |

29195 |

110 |

|

Себестоимость продукции |

25164 |

27239 |

108 |

|

Валовая прибыль |

1377 |

1956 |

142 |

Из приведенной таблицы видно, от проведения таких мероприятий ООО «Медведь» получит дополнительно 579 тыс. рублей валовой прибыли.

Поступление дебиторской задолженности на общую сумму 2760,12 тыс. руб. ожидается в течение 3-х месяцев по данным ООО «Медведь». Немедленное погашение 2760,12 тыс. руб. сократит сумму задолженности дебиторов на величину, определяемую выражением:

S = Rp / 100 (2.1)

где S - сумма сокращения долга (экономия) дебиторов от поступлений средств без отсрочки;

R - сумма поступлений;

p - ставка предоставляемой скидки за поступление средств без отсрочки, предоставляется 10% скидка на услуги.

S=2760,12 *10/100= 276 тыс. руб.

ООО «Медведь» при этом получит дополнительную прибыль, определяемую по формуле:

Pдоп=(R-S) * kCV /100, при T Tотч (2.2)

где kCV - рентабельность переменных расходов=972/2160 =4,5%

Согласно условиям, период погашения дебиторской задолженности по данному виду расчётов не меньше числа дней в отчётном периоде (T =190 дней, а Tотч = 189,45) дней, что соответствует установленному ограничению. Дополнительная прибыль от суммы поступлений без отсрочки составит:

Pдоп = (2760,12 -276) *4,5/100=111,8 тыс. руб.

Обобщим данные показатели планирования от деятельности ООО «Медведь» в целом (Таблица 26).

Таблица 26 - План финансовых результатов ООО «Медведь» на 2020 год

|

Показатели |

2019 г. |

2020 г. план |

Отклонения 2020 к 2019 г. в % |

|

Прибыль, тыс. |

1377 |

1956 |

142 |

|

Выручка, тыс. |

26541 |

29195 |

110 |

|

Рентабельность, % |

5,19 |

6,70 |

129 |

По данным в таблицы 26 видно, что от предложенных мероприятий по оптимизации прибыли, рентабельность ООО «Медведь» увеличится на 129 % по сравнению с 2018 годом. Что означает улучшение финансового состояния по плану на 2019 года ООО «Медведь».

ЗАКЛЮЧЕНИЕ

Важнейшим качественным показателем эффективности деятельности предприятия, характеризующем рациональность использования средств производства, материальных, трудовых и финансовых ресурсов является прибыль.

Анализ был проведен на базе ООО «Медведь». ООО «Медведь» - это компания по переработке рыбной продукции. Несмотря на кризисное положение в российской экономике и, следовательно, в отрасли рыбной промышленности, которое напрямую зависит от объема инвестиций, ООО «Медведь» продолжает удерживать относительно стабильное положение путем увеличения ассортимента производимых продукции и услуг, расширения способов взаиморасчетов с заказчиками и поставщиками, постоянного контроля за качеством и себестоимостью услуг и продукции.

По результатам проведенного финансового анализа можно сделать следующие выводы: выручка от оказания услуг в 2018 г. в течение пяти лет увеличивается. Несмотря на то, что уровень доходов и рентабельность ООО «Медведь» за анализируемый период находится в устойчивом финансовом состоянии, необходима работа по дальнейшей их оптимизации - повышению доходов от основной деятельности, поскольку как все предприятия страны, ООО «Медведь» работает в условиях жесткой конкуренции.

Основываясь на результатах проведенного анализа финансовых результатов ООО «Медведь», предприятию необходимо разработать маркетинговую стратегию, направленную на завоевание большей доли рынка, а также совершенствование системы продаж с целью увеличения доходов.

ООО «Медведь» можно также рекомендовать к использованию ряд приемов, направленных на сокращение нахождения средств в дебиторской задолженности с целью ускорения расчетов с покупателями и своевременного получения доходов. В первую очередь необходимо исключение из числа предприятий-партнеров дебиторов с высоким уровнем риска. Наиболее важным и эффективным мероприятием, эффективно влияющим на финансовое состояние ООО «Медведь» является снижение затратных статей услуг.

От предложенных мероприятий по оптимизации прибыли, рентабельность ООО «Медведь» увеличится на 129 % по сравнению с 2019 годом. Что означает улучшение финансового состояния по плану на 2020 года ООО «Медведь».

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Приказ Минфина России от 06.05.1999 N 32н (ред. от 06.04.2015) "Об утверждении Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99" (Зарегистрировано в Минюсте России 31.05.1999 N 1791)

- Приказ Минфина России от 06.05.1999 N 33н (ред. от 06.04.2015) "Об утверждении Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99" (Зарегистрировано в Минюсте России 31.05.1999 N 1790)

- Астахов, В.П. Бухгалтерский учет от А до Я: Учебное пособие / В.П. Астахов. - Рн/Д: Феникс, 2016. - 479 c.

- Бороненкова, С.А. Бухгалтерский учет и экономический анализ в страховых организациях: Учебник / С.А. Бороненкова, Т.И. Буянова. - М.: ИНФРА-М, 2015. - 478 c.

- Бреславцева, Н.А. Бухгалтерский учет: Учебное пособие / Н.А. Бреславцева, Н.В. Михайлова, О.Н. Гончаренко. - Рн/Д: Феникс, 2017. - 318 c.

- Барышникова, Н.С Финансы организаций (предприятий): Учебное пособие / Н.С Барышникова. - СПб.: Проспект Науки, 2017. - 320 c.

- Букирь, М.Я. Финансы организаций (предприятий).Учебное пособие для ВУЗов / М.Я. Букирь. - М.: КноРус, 2018. - 597 c.

- Воронина, Л.И. Бухгалтерский учет: Учебник / Л.И. Воронина. - М.: Альфа-М, НИЦ ИНФРА-М, 2015. - 480 c.

- Гончарова, Н.М. Бухгалтерский учет. Краткий курс: Учебное пособие / Н.М. Гончарова. - М.: Форум, 2016. - 160 c.

- Городецкая, М.И. Бухгалтерский учет и налогообложение в индустрии туризма: Учебное пособие / М.И. Городецкая. - М.: Вузовский учебник, ИНФРА-М, 2015. - 304 c.

- Дмитриева, И.М. Бухгалтерский учет и аудит: Учебное пособие / И.М. Дмитриева. - М.: Юрайт, 2015. - 287 c.

- Ерофеева, В.А. Бухгалтерский учет: краткий курс лекций / В.А. Ерофеева, О.В. Тимофеева. - М.: Юрайт, ИД Юрайт, 2014. - 137 c.

- Екимова, К.В. Финансы организаций (предприятий): Учебник / К.В. Екимова, Т.В. Шубина. - М.: НИЦ ИНФРА-М, 2016. - 375 c.

- Ивасенко, А.Г. Финансы организаций. Менеджмент и анализ / А.Г. Ивасенко. - М.: КноРус, 2017. - 304 c.

- Колчина, Н.В. Финансы организаций (предприятий): Учебник для студентов вузов, обучающихся по экономическим специальностям, специальности "Финансы и кредит" / Н.В. Колчина, Г.Б. Поляк, Л.М. Бурмистрова. - М.: ЮНИТИ-ДАНА, 2017. - 407 c.

- Караванова, Б. Бухгалтерский учет на предприятиях туристской индустрии: Учебное пособие для студ. учреждений высш. проф. образования / Б.П. Караванова, Т.М. Хорошилова. - М.: ИЦ Академия, 2016. - 224 c.

- Кеворкова, Ж.А. Бухгалтерский учет, анализ и аудит внешнеэкономической деятельности: Учебник / Ю.А. Бабаев, М.В. Друцкая, Ж.А. Кеворкова, Е.Е. Листопад; Под ред. Ю.А. Бабаева. - М.: Вузовский учебник, НИЦ ИНФРА-М, 2016. - 395 c.

- Кондраков, Н.П. Бухгалтерский учет в схемах и таблицах / Н.П. Кондраков, И.Н. Кондраков. - М.: Проспект, 2015. - 280 c.

- Кровелицкая, Л.П. Бухгалтерский учет в коммерческих банках: Учебное пособие / Л.В. Усатова, М.С. Сероштан, Е.В. Арская. - М.: Дашков и К, 2015. - 392 c.

- Лупей, Н.А. Финансы торговых организаций: Учебное пособие для студентов вузов, обучающихся по специальностям "Коммерция (торговое дело)" и "Маркетинг" / Н.А. Лупей. - М.: ЮНИТИ-ДАНА, 2017. - 143 c.

- Лунева, А.М. Бухгалтерский учет: Учебное пособие / М.П. Переверзев, А.М. Лунева; Под общ. ред. М.П. Переверзев. - М.: НИЦ ИНФРА-М, 2016. - 221 c.

- Лытнева, Н.А. Бухгалтерский учет и анализ: Учебное пособие / Н.А. Лытнева, Е.А. Кыштымова, Н.В. Парушина. - Рн/Д: Феникс, 2015. - 604 c.

- Медведев, А.В. Бухгалтерский учет, анализ, аудит: Учебное пособие / П.Г. Пономаренко, А.В. Медведев, А.Н. Трофимова; Под общ. ред. П.Г. Пономаренко. - Мн.: Вышэйшая шк., 2016. - 558 c.

- Сапожникова, Н.Г. Бухгалтерский учет. В 3-х т. Т. 3. Бухгалтерский учет: 73. Сапожникова, Н.Г. Бухгалтерский учет: Учебник / Н.Г. Сапожникова. - М.: КноРус, 2015. - 456 c.

- Сысоева, Г.Ф. Бухгалтерский учет, налогообложение и анализ внешнеэкономической деятельности: Учебник для магистров / Г.Ф. Сысоева, И.П. Малецкая. - М.: Юрайт, 2014. - 424 c.

- Широбоков, В.Г. Бухгалтерский учет в организациях АПК: Учебник / В.Г. Широбоков. - М.: ФиС, 2018. - 688 c.

- Фролова Т.А. Экономика предприятия: конспект лекций. Таганрог: Изд-во ТТИ ФЮУ, 2016, 155 с.

- Роль культуры гостиничного обслуживания

- Анализ внешней и внутренней среды организации (Анализ внешней и внутренней среды ООО «Бакон»)

- Проведение анализа затрат ООО «Крит» для выявления путей их снижения

- Теоретические аспекты государственной

- Роль заимствованной лексики в системе языка

- ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПЕРЕВОДА ОРАТОРСКОЙ РЕЧИ»

- Понятие и виды наследования (Субъекты наследственных)

- Рассмотрение кадровой политики организации для обеспечения качества ее персонала на уровне

- Понятие и виды ценных бумаг (Правовое положение эмитентов и инвесторов на рынке ценных бумаг)

- Анализ современных представлений о мотивации организационного поведения в условиях кризиса

- Реклама как часть маркетингового комплекса

- Углубленное изучение и всесторонний анализ становления и развития бухгалтерского учета