Понятие и виды ценных бумаг (Правовое положение эмитентов и инвесторов на рынке ценных бумаг)

Содержание:

ВВЕДЕНИЕ

Ценные бумаги представляются самым важным элементом инвестиционной деятельности страны, рынок ценных бумаг является одним из более активно развивающихся сегментом экономики России.

Взаимоотношения по регулированию фондовой торговой площадки представляются предметом регулирования большого количества отраслей права России: финансового – при установлении публично-правового контролирования эмиссии и обращения ценных бумаг; банковского – в выступлении банка эмитентом ценных бумаг; международного частного и публичного права – при участии иностранных инвесторов во вложении в деятельности российских юридических лиц; административного – при контролировании рамок участия правительства в управлении финансами, обращением и эмиссией ценных бумаг; гражданского – при установлении сути и частноправовых баз обращения ценных бумаг; налогового – при обложении налогов доходного поступления, полученного за счет участия в фондовом рынке; уголовного – при установлении мер государственной защиты участвующих финансовой работы и т. д.

Из всех перечисленных отраслей предметом правового регулирования представляются разные аспекты функционирования фондовой торговой площадки. Для правового контроля собственно правоотношений в области оборота ценных бумаг специальным представляется финансовый характер данных взаимоотношений, т.е. применение ценных бумаг для предпринимательства.

Актуальность исследования правового режима оборота ценных бумаг обусловлены происходящими процессами реформирования в сфере экономики, финансов, инвестиций, поиском эффективных форм и методов государственного воздействия на общественные взаимоотношения, складывающиеся в данных сферах со стороны государства. В зависимости от объектов, субъектного состава, целей возникновения общественные взаимоотношения в сфере оборота ценных бумаг имеют разную природу и характер. С одной стороны, они возникают по поводу совокупности самостоятельных, разнообразных, не связанных меж собой объектов, меж субъектами, за действенными на разных стадиях и процессах оборота отдельных видов ценных бумаг. Это ставит вопросы обеспечения связи меж такими правоотношениями и их субъектами, создания инфраструктуры ранка ценных бумаг (депозитариев, клиринговых центров и др.). С иной стороны, существенное значение имеет характеристика объектов оборота, так как далеко не все ценные бумаги эмитентов пользуются одинаковым спросом у инвесторов. При создании условий для инноваций в обороте ценных бумаг и разработке соответствующего механизма организации системы управления ценными бумагами необходим дифференцированный подход, учитывающий специфику определенного из уровней оборота, соответствующие им формы и способы организации.

Международный опыт административно-правового регулирования оборота ценных бумаг представляет интерес с точки зрения, сформировавшейся в разных государствах системы государственного воздействия на общественные взаимоотношения в сфере торговой площадки ценных бумаг, форм и методов административно-правового регулирования и административно-правового воздействия на участвующих оборота, механизма государственного надзора и надзора, защиты прав участвующих оборота и ответственности за нарушение установленных правил и требований допуска к профессиональной работы в сфере оборота ценных бумаг, их выпуска, регистрации, продажи. В исследовании представляется нужным представить характеристику основных сформировавшихся в мире моделей воздействия государства на данную сферу финансовой торговой площадки, раскрыть основные административно-правовые формы и способы воздействия на общественные взаимоотношения в сфере оборота ценных бумаг, раскрыть механизм административно-правового регулирования и систему органов государственной власти, осуществляющих государственное управление на рынке ценных бумаг.

Целью данной работы представляется изучение понятия и видов ценных бумаг.

Для достижения поставленной цели, нужно решить следующие задачи:

- рассмотреть правовую характеристику ценных бумаг по Российскому законодательству;

- изучить правовое регулирование применение ценных бумаг в гражданском обороте;

- определить пути совершенствования регулирования оборота ценных бумаг.

Объект исследования – правовые отношения, которые складываются в обороте ценных бумаг. Предмет исследования – законодательное регулирование правового положения ценных бумаг.

Методическую и теоретическую основу исследования понятия и видов ценных бумаг составили труды отечественных и зарубежных ученых, постановления Правительства РФ и указы Президента РФ, законодательные акты иных стран, а также иной методический материал по изучаемым вопросам.

В процессе изучения и обработки материалов применялись следующие способы исследований: абстрактно-логический, монографический, экономико-статистический, расчетно-конструктивный, использовались основные приемы анализа.

1. ПРАВОВАЯ ХАРАКТЕРИСТИКА ЦЕННЫХ БУМАГ ПО РОССИЙСКОМУ ЗАКОНОДАТЕЛЬСТВУ

1.1 Определение и назначение ценной бумаги

Ценная бумага представляется «экономическим» изобретением: ценная бумага в экономическом понимании, наряду с деньгами и товаром, представляется формой существования капитала. Обычно на рынке в обращении находятся товары и деньги, и в случае, когда у лица имеется потребность передать деньги (товары) иному лицу, но их нет в наличии, то они могут быть заменены ценными бумагами. Вместе с этим ценность подобной бумаги содержится в тех правах, какие она выдает своему обладателю, так как ее владелец обменивает собственную продукцию, либо финансы на ценную бумагу лишь в той ситуации, когда он точно знает, что данная бумага не хуже, а даже удобнее, чем сами деньги, либо продукция[1]. Таким образом, ценная бумага имеет двоякую природу:

- с одной стороны, она фиксирует возникающие взаимоотношения меж тем, кто дал ценную бумагу, и тем, кто ее принял вместо денег либо товара;

- с иной стороны, ценная бумага сама может являться товаром, так как имеет определенную ценность.

Ценная бумага – это вид пребывания капитала, которая отличается от его производительной, товарной и денежной форм, какая способна быть в продаже вместо него самого, обращаясь на рынке как товар и приносить доходные поступления. Это особый вид пребывания капитала вместе с его пребыванием в производительной, товарной и денежной форм. Сущность ее содержится в том, что у владельца капитала самого капитала нет, но есть все права на него, какие и утверждены в виде ценных бумаг.

Ценными бумагами в юридическом смысле представляются ценные документы, какие ценны не сами по себе как бумаги – материальные предметы – в силу своих естественных свойств, а в силу содержащегося в них права на какую-либо ценность.

В виде ценной бумаги могут утверждаться любые общественнозначимые права, когда они имеют финансовую стоимость. Изменение экономических отношений приводит к появлению новых форм их фиксирования посредством ценных бумаг, а значит, и возникают новые виды ценных бумаг.

Векселя, акции и облигации государственного долга, считаются первыми ценными бумагами (XIV–XV вв.). В то время как результат больших открытие новых местностей намного раздвинулись границы торговли между народами, и бизнесменам нужны были большое количество капитала для того, чтобы иметь новые перспективы. Даже затраты по изучению появляющихся торговых площадок продаж и мест добычи сырья оказались не по силам отдельным лицам, итогом чего явилось возникновение акционерных обществ (первые акционерные общества возникли в период с 1600 по 1628 г.) – английских и голландских предприятий по торговле с Индией, компании Гудзонова залива, какие и стали первыми крупными эмитентами ценных бумаг. Акции компании Гудзонова залива до настоящего времени котируются на фондовых биржах Лондона и Торонто[2].

Векселя были очень обширно прибывали в Германии, Великобритании, и других государствах, активно торговавших с Индией, Китаем и др., так как были очень удобным инструментом взаиморасчетов меж покупателями и поставщиками, но уже и на том этапе становления вексельной системы не обходилось без мошенничества.

Практически вместе с акциями возникли и облигации, что дало толчок дополнительному пребыванию инвестиций.

Соотношение ценных бумаг и нынешних денег как юридических вещей может быть представлено следующим образом:

Общее:

- оба вида суть юридические, т. е. совершенно абстрактные, вещи. Они не представляются результатами человеческого труда либо процесса материального производства;

- могут быть лишь двух видах – наличной, либо документарной, и безналичной, либо бездокументарной;

- есть лишь по закону, а не по желанию отдельных участвующих торговой площадки.

Различие:

- юридическая основа: в юридическом смысле деньги есть законный платежный ресурс, а ценные бумаги – по понятию – имущественное право. Платежный ресурс – это постоянно имущественное право, но имущественное право не всегда представляется платежным ресурсом;

- вид эмитента: деньги печатаются лишь государством (обычно Центральным банком государства), а ценные бумаги способны выпускаться практическими всеми участниками торговой площадки;

- субординация: деньги есть более «первичная» вещь в сравнении с ценной бумагой, так как их, обычно, ничто не способно подменить. Ценная бумага при нужности может быть заменена иной формой связи меж участниками торговой площадки;

- финансовая основа: современные деньги есть заместитель функционирующих денег. Ценные бумаги могут заменять любые виды существования стоимости[3].

По своему юридическому содержанию ценная бумага есть имущественное право. Но это такое особое имущественное право, которое в юридическом плане приравнено к вещи. В результате юридическая сущность ценной бумаги имеет двойственный характер: ценная бумага одновременно есть и имущественное право обладание, и вещь.

Ценная бумага как товар обращается на особом, своем собственном, рынке – рынке ценных бумаг, являющемся сегментом финансовой торговой площадки.

Из вышесказанного возможно вывести следующие назначении ценных бумаг:

- ценные бумаги перераспределяют денежные средства меж отраслями и сферами экономики, меж населением и государством, меж территориями и странами;

- предоставляют определенные дополнительные права ее владельцам;

- обеспечивают получение доходного поступления на капитал и возврат самого капитала[4].

Фундаментальными требованиями к ценным бумагам как к правам на ресурсы (капитал, товары и пр.) представляются:

- Ликвидность – способность ценной бумаги быть быстро проданной (погашенной) и обращенной в денежные средства.

- Обращаемость – возможность продаваться и покупаться на рынке, быть предметом гражданско-правовых сделок (купля-продажа, мена, дарение, хранение, возможность передаваться по наследству, быть предметом залога, средством платежа и пр.).

- Стандартность, т. е. наличие стандартного содержания, что и делает ценную бумагу товаром, способным обращаться.

- Документальность (независимо от того, существует ли ценная бумага в форме бумажного документа либо в безналичной форме записи по счетам – ст. 149 ГК РФ). Документ – это материальная форма с установленной на нем показателями в форме текста, записи звуков, либо изображения, который предназначен в целях передачи во временном промежутке и пространстве для сохранения и общественного применения. Документ представляет собой информационную запись, за содержание которой составившее ее лицо несет ответственность, и считается подлинным, когда на нем имеется подпись лица, которое его составило.

- Серийность означает возможность выпускаться однородными сериями.

- Рыночность: ценные бумаги – это особенный товар, какой обязан иметь собственный рынок с особенными ему организацией, законами ценообразования и раскрытия информации, осуществления торгов и пр.

- Обязательность выполнения согласно ст. 147 ГК РФ означает, что не позволителен отказ от выполнения обязательства, отраженного ценной бумагой.

- Риск, т. е. возможность потерь, связанных с инвестициями в ценные бумаги.

- Признание и регулирование государством, что должно обеспечить правовую основу выпуска и обращения ценных бумаг, а также доверие публики к ним[5].

Одной из задач законодателя ввиду этого представляется выработка общего понятия ценной бумаги, определение того, что нужно понимать под ценной бумагой. В ст. 142 ГК РФ закрепляется, что ценная бумага – это документ установленной формы, имеющий обязательные реквизиты, удостоверяющий имущественные права, осуществление либо передача каких возможны лишь при его предъявлении. Но данное определение не представляется универсальным и подвергается критике. Разные исследователи выделяют разные признаки ценной бумаги, позволяющие отделить ее от иных документов.

Рассмотрим признаки, какие представляются достаточными для того, чтобы определить, что же законодатель понимает под ценной бумагой:

- ценная бумага удостоверяет субъективные гражданские права. Именно потому она и имеет ценность. Виды прав, какие могут удостоверяться ценными бумагами, определяются не самими участниками, а законом. При этом она может удостоверять не лишь имущественные права, но и совокупность имущественных и неимущественных прав.

Права на имущество, определяемые ценными бумагами, способны быть обязательственными и вещно-обязательственными.

При этом ценная бумага представляется односторонним обязательством, осуществлять закрепленные в ней права может лишь ее владелец. Потребовать от владельца, чтобы он реализовал воплощенные в ценной бумаге права, не может никто.

- презентативность представляется вторым признаком ценной бумаги. Для осуществления воплощенного в ней права ценная бумага обязана быть предъявлена, т. е. обязана произойти ее презентация. Презентация необходима для того, чтобы кредитор и должник могли удостовериться в легитимности ценной бумаги, т. е. что именно они представляются кредитором и должником по ценной бумаге.

- публичная достоверность означает, что кредитор и должник должны доверяться формальным признакам (реквизитам) ценной бумаги, не принимая во внимание иные обстоятельства (почему была выдана ценная бумага, как она оказалась у своего владельца и др.).

Публичная достоверность означает, что отказ от выполнения обязательства, воплощенного в ценной бумаге, возможен только, если: а) несоответствуют реквизиты ценной бумаги; б) доказан факт подлога либо подделки ценной бумаги; в) доказана недобросовестность держателя ценной бумаги.

Наличие ценной бумаги создает не подлежащее опровержению состояние, при котором должник обязан исполнить свои обязательства по ценной бумаге. Должник не может освобождать себя от выполнения обязательства по ценной бумаге, ссылаясь на какие-либо обстоятельства, сопровождавшие ее выдачу.

- легальные основания отнесения документа к ценной бумаге, т. е. при решении вопроса, относится либо нет документ к числу ценных бумаг, нужно ориентироваться на чисто формальные признаки – назван он таким законом либо нет.

- оборотоспособность ценной бумаги, т. е. способность ценной бумаги быть предметом гражданско-правовых и коммерческих сделок (товаром);

- формальность означает, что ценная бумага обязана содержать все установленные законом реквизиты: наименование ценной бумаги, включенное в текст документа; наименование эмитента и держателя ценной бумаги; указание даты и места выпуска; подпись лица, ответственного за выпуск ценной бумаги. Отсутствие установленных реквизитов в соответствии с п. 2 ст. 144 ГК РФ влечет ничтожность (недействительность) ценной бумаги[6].

Таким образом, определение ценной бумаги многогранно, так как сами взаимоотношения, какие отражаются ею, слишком усложнены, и к тому же они регулярно изменяют свой вид и развиваются, что отражается во все новых видах пребывания ценных бумаг. Возможно даже сказать, что ценная бумага – это особенный товар, какой обращается на особенном, своем собственном рынке – рынке ценных бумаг, но не имеет ни денежной, ни вещественной потребительской цены, то есть не представляется ни физическим товаром, ни услугой. В широком понимании ценная бумага – это любой документ (бумага) какой продается и покупается по соответствующей цене. Теоретическое определение ценной бумаги более узкое, так как оно включает в себя лишь такие ценные бумаги, какие отражают конкретные имущественные взаимоотношения, а не любые взаимоотношения, например взаимоотношения религиозной веры либо веры во что-либо иное. Практический подход к установлению ценной бумаги может быть в следующем. Когда нельзя дать конкретное юридическое и научное определение, когда нельзя сформулировать понятие ценной бумаги на все случаи жизни, то эту проблему, возможно обойти через перечисления признанных правительством определенных видов ценных бумаг, какие есть на практике. К примеру, в Гражданском кодеке РФ либо в иных законах, которые относятся к рынку ценных бумаг, конкретные виды бумаг устанавливаются именно как ценные бумаги. С иной стороны, все что выставлено как ценная бумага, попадает под законодательные акты, контролирующие ее жизнь от момента выпуска до окончания периода обращения.

1.2 Классификация ценных бумаг

Есть классификации ценных бумаг и классификации видов ценных бумаг.

Классификации ценных бумаг – это разделение ценных бумаг на формы по конкретным признакам, какие им принадлежат.

Классификации разновидностей ценных бумаг – это разбивка на группы ценных бумаг одной и той же формы; это разделение форм ценных бумаг на подвиды. В свою очередь, подвиды способны разделятся еще больше. К примеру, акция – один вид ценной бумаги. Но акция может быть привилегированной и обыкновенной.

В базе каждой классификации лежит разделение всех ценных бумаг на виды, типы и классы.

Вид – качественная характеристика ценной бумаги: доходность, срок обращения, эмитент.

Тип – сочетание разных видов ценных бумаг, объединенных какимлибо общим признаком.

Класс – совокупность однородных предметов, обладающих каким-либо определенным качеством, свойством, отношением[7].

а) Существующие в нынешней мировой практике ценные бумаги разделяются на 2 класса.

1. Главные ценные бумаги – это ценные бумаги, в базе каких лежат имущественные права на какой-либо актив (товар, деньги и др.).

Главные ценные бумаги разделяются на 2 подгруппы:

Первичные – базируются на активах, в число каких не входят сами ценные бумаги:

- денежные: акции, облигации, векселя, чеки, депозитные сертификаты, денежные контракты, казначейские обязательства государства;

- товарные: закладные, коносаменты, складские свидетельства и др. (не представляются инструментами фондовой торговой площадки);

- корпоративные, какие закрепляют право участия в делах акционерного общества – акции.

Вторичные – издаются на базе первичных ценных бумаг – это ценные бумаги на ценные бумаги.

2. Производные – без документарный вид отражения имущественного права (обязательства), который возник в связи с изменением стоимости лежащего в базе данной ценной бумаги биржевого актива.

Когда несколько облегчить это понятие, то возможно было бы говорить, что производная ценная бумага – это ценная бумага на какой-либо стоимостной актив: на стоимость продукции (обычно биржевых товаров: мяса, зерна, золота нефти и т. п.); на цены главных ценных бумаг (обычно на индексы акций, на облигации); на цены кредитной торговой площадки (процентные ставки); на цены валютной торговой площадки (валютные курсы) и т. п.

Производными ценными бумагами являются: фьючерсные контракты (валютные, товарные, индексные, процентные и др.), опционы которые свободно обращаются.

б) Типы современных ценных бумаг[8].

В зависимости от функций у держателя, целей выпуска ценных бумаг, характера сделок, лежащих в базе их выпуска, способов предоставления ресурсов и выплаты доходных поступлений различают:

- долговые частные ценные бумаги, о посредствующие кредитные взаимоотношения. Они подтверждают взаимоотношения займа меж владельцем ценных бумаг (кредитором) и лицом, выпустившим ценную бумагу (должником либо заемщиком): облигации, закладные, депозитные и сберегательные сертификаты, векселя, казначейские ноты, казначейские векселя и др.;

- долевые частные ценные бумаги удостоверяют факт внесения ресурсов в капитал эмитента, право на долю имущества эмитента и право на получение доходного поступления. Период действия подобных бумаг чаще не ограничен. К таким ценным бумагам причисляют, к примеру, акции.

Производные от выше указанных ценные бумаги не отражают ни взаимоотношения долга, ни имущественных прав меж владельцем ценных бумаг и их эмитентом. Возникают они потому, что есть долевые и долговые ценные бумаги, и удостоверяют право их владельца на приобретение ценных бумаг первого порядка. К таким относят: варранты, фьючерсные контракты, приватизационные чеки, обратимые облигации (облигации, какие спустя определенное время могут быть обменены на акции), обратимые привилегированные акции (привилегированные акции, какие в определенной период обмениваются на обыкновенные акции), специальные ценные бумаги банков и определенные др.

Отдельный вид производных фондовых ценностей – обязанности и права, которые вытекают из опционных договоров, по каким одна из сторон обретает возможность приобрести либо продать определенные ценные бумаги по зафиксированной цене на конкретный период времени в будущем, а иная – обязуется при нужности обеспечить реализацию указанного права.

В зависимости от эмитентов выделяются следующие типы ценных бумаг:

- частные (корпоративные): долговые обязательства, какие размещаются коммерческими организациями для заимствования на фондовом рынке денежных средств, нужных для решения стоящих перед ними текущих и перспективных задач. Наиболее распространены облигации;

- государственные (государственные, муниципальные и ценные бумаги государственных учреждений)[9].

Классификаций ценных бумаг существует очень много.

1. По способу легитимации права на ценную бумагу различают ценные бумаги на предъявителя, ордерные и именные. Важность данной классификации, закрепленной в ст. 145 ГК РФ, состоит в том, что в ней презюмируется законность прав держателя ценной бумаги: для осуществления прав, закрепленных в ценной бумаге, он не обязан доказывать правомерность владения ценной бумагой.

Ценные бумаги на предъявителя – правами обладает предъявитель ценной бумаги. Переход прав на подобные ценные бумаги и реализация утвержденных ими прав не требует идентификации обладателя. Для передачи иному лицу прав, удостоверенных ценной бумагой на предъявителя, достаточно простого вручения данной ценной бумаги этому лицу. Новый владелец ценной бумаги на предъявителя будет обладать всеми вытекающими из нее правами.

Именные ценные бумаги – права, утвержденные ценной бумагой, принадлежат названному в ценной бумаге лицу. Переход прав на именные ценные бумаги и реализации прав, утвержденных ими, требуют обязательной идентификации собственника. Для того, чтобы переложить права, утвержденные именной ценной бумагой, нужно переуступить эту ценную бумагу новому владельцу в обычном гражданско-правовом порядке, установленном для уступки требований (цессии), т. е. путем заключения сделки меж новым и предыдущим владельцами подобной ценной бумаги.

Ордерные ценные бумаги – права принадлежат названному в ценной бумаге лицу, какое способно само реализовать данные права, либо назначить собственным распоряжением (приказом) иное управомоченное лицо[10].

Владелец ордерной ценной бумаги легитимируется как предъявлением самой ценной бумаги, так и непрерывным рядом передаточных надписей. Непрерывность устанавливается по чисто формальным признакам: нужно, чтобы под каждой передаточной надписью стояла подпись лица, указанного в предыдущей надписи в качестве индоссата.

Вид ценной бумаги по способу легитимации определяет и обязанности, которые возникли у прежних владельцев ценных бумаг при передаче прав на ценные бумаги:

- Так, в соответствии со ст. 390 ГК РФ, лицо, которые передают права по именной ценной бумаге, несет ответственность лишь за недействительность соответствующего требования, закрепленного данной ценной бумагой, но не за его невыполнение.

- Что же касается ордерной ценной бумаги, то при ее передаче путем учинения индоссамента прежний владелец ценной бумаги несет ответственность не лишь за недействительность права, но и за его невыполнение (п. 3 ст. 146 ГК РФ). Иными словами, все бывшие владельцы ордерной ценной бумаги, последовательно передававшие ее путем реализации индоссаментов, как и лицо, выдавшее ценную бумагу, несут солидарную ответственность перед законным владельцем данной ценной бумаги. Последний вправе требовать выполнение обязательств по ценной бумаге как от лица, ее выдавшего, так и от любого индоссанта.

- Из содержания и формы ценной бумаги на предъявителя вытекает, что в качестве субъекта права признается лицо, обладающее документом (п. 1 ст. 146 ГК РФ). Следовательно, должник обязан предоставить выполнение владельцу, не требуя, помимо предъявления документа, какой-либо дополнительной легитимации[11].

Способы перехода прав на эмиссионные ценные бумаги зависят от класса и формы ценных бумаг.

На предъявительские ценные бумаги права переходят к приобретателю:

а) при нахождении сертификата у владельца – в момент передачи сертификата приобретателю;

б) когда сертификат хранится в депозитарии и (или) в депозитарии учитываются права на такие бумаги – в момент осуществления приходной записи по счету депо приобретателя.

На именную ценную бумагу:

а) в случае учета прав на ценную бумагу в депозитарии – с момента внесения приходной записи по счету депо приобретателя;

б) в случае учета прав в системе ведения реестра – с момента внесения

приходной записи по лицевому счету приобретателя[12].

II. Общепризнанной представляется классификация ценных бумаг на эмиссионные и не эмиссионные.

Согласно Федеральному закону от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» (далее – ФЗ «О РЦБ») эмиссионная ценная бумага характеризуется одновременно следующими признаками:

- закрепляет совокупность имущественных и не имущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением закрепленных законом формы и порядка;

- размещается выпусками;

- имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

Типичными представителями эмиссионных ценных бумаг служат акции и облигации.

Неэмиссионные ценные бумаги не обладают совокупностью указанных трех признаков. К неэмиссионным ценным бумагам возможно отнести депозитные и сберегательные сертификаты, векселя, чеки и др.

Эмиссионные ценные бумаги выпускаются в двух формах – документарной и бездокументарной.

Документарная форма эмиссионных ценных бумаг – форма, при которой владелец устанавливается на основании оформленного надлежащим образом сертификата ценной бумаги или, в случае депонирования такого, на основании записи по счету депо. ФЗ «О РЦБ» установлен перечень обязательных реквизитов, какие обязан содержать сертификат эмиссионной ценной бумаги.

Бездокументарная форма эмиссионных ценных бумаг – форма, при которой владелец устанавливается на основании записи в системе ведения реестра владельцев ценных бумаг или, в случае депонирования ценных бумаг, на основании записи по счету депо.

Согласно ФЗ «О РЦБ», именные эмиссионные ценные бумаги могут размещаться эмитентом лишь в без документарной форме.

III. В юридической литературе были предложены иные классификации видов ценных бумаг.

Так, В.А. Белов предлагает в зависимости от хозяйственной цели, ради которой выпускаются ценные бумаги, различать три группы ценных бумаг – инвестиционные, торговые и товаро распорядительные[13].

Инвестиционные ценные бумаги служат для получения денежных ресурсов и иного имущества в собственность для ведения основной коммерческой работы.

Торговые ценные бумаги – цель получения кредита под единичные конкретные операции.

Товарораспорядительные ценные бумаги – для получения товаров во временное целевое владение в целях производства с ними каких-либо операций в интересах кредитора.

Право, регулируя взаимоотношения, в каких ценная бумага представляется товаром, либо взаимоотношения, в каких ценная бумага представляется способом фиксации отношений, призвано упорядочить эти взаимоотношения, исключить возможность злоупотребления со стороны участвующих данных отношений.

Для того, чтобы закрепить ценную бумагу как способ фиксации отношений меж участниками финансового оборота (возникновение меж ними прав и обязанностей), законодатель:

- определяет перечень конкретных отношений, какие могут фиксироваться путем выдачи ценной бумаги и, следовательно, закрепляет виды ценных бумаг, какими могут фиксироваться взаимоотношения. Отсюда действует правило: лишь то считается ценной бумагой, что прямо названо такой законодателем. Разные законодатели определяют данный перечень по-разному, потому в разных странах имеются разные виды ценных бумаг;

- устанавливает единообразные строгие требования к каждой закрепленной ценной бумаге, что дает возможность придать ей достоверность, т. е. обязанность по тем требованиям (правам), какие она воплощает, а в случае не выполнения данных требований (обязательств) она дает возможность обращаться за принудительным их выполнением[14].

Регулируя взаимоотношения по обращению ценной бумаги как товара, законодатель выстраивает свои действия в зависимости от того, закрепляет ли ценная бумага «индивидуально-возникающие» взаимоотношения меж участниками торговой площадки либо же она призвана закрепить «массововозникающие» взаимоотношения.

При индивидуальных взаимоотношениях каждая ценная бумага будет обладать своими собственными характеристиками, какие определяются самими же участниками, т. е. как тем, кто выдал, так и тем, кто принял ценную бумагу (сумма, срок и т. п.).

В массовых (групповых) взаимоотношениях ценные бумаги выпускаются сериями, и внутри серии все они обладают одинаковыми характеристиками, какие определяет лицо, их выпускающее (эмитент), а приобретатель (инвестор) не может повлиять на их характеристики.

Понятно, что когда это индивидуальная ценная бумага, то законодатель ограничивается лишь закреплением общих правил, касающихся передачи прав по ценной бумаге.

Когда же имеет место массовая ценная бумага, то на законодателя возлагается обязанность надзора за тем, чтобы права инвесторов не ущемлялись со стороны эмитентов. Помимо этого, законодатель закрепляет не лишь правила обращения данных ценных бумаг, но и придает правовую определенность институтам, способствующим этому обращению. Таким образом, формируется правовая база, регулирующая рынок эмиссионных ценных бумаг (или фондовый рынок).

Право, регулируя взаимоотношения, в каких ценная бумаг представляется способом фиксации отношений, либо же взаимоотношения, в каких ценная бумага представляется товаром, призвано упорядочить эти взаимоотношения, исключить возможность злоупотребления со стороны участвующих данных отношений.

Нормы, регулирующие оборот ценных бумаг и функционирование торговой площадки ценных бумаг, включены в различные правовые акты.

На первом месте находится, конечно же, Гражданский кодекс Российской Федерации.

В ГК РФ упоминание о ценных бумагах как объектах гражданских прав содержится в ст. 128, где ценные бумаги отнесены к вещам[15].

Глава 7 «Ценные бумаги» подразд. 3 «Объекты гражданских прав» включает 8 статей (142–149), содержащих нормы о понятии ценной бумаги, видах ценных бумаг, требованиях к ним, о субъектах прав, удостоверенных ценными бумагами, о передаче прав по ценной бумаге, исполнении по ней; восстановлении ценной бумаги; о бездокументарных ценных бумагах.

Помимо этого, упоминания об отдельных видах ценных бумаг и особенностях их обращения имеются в иных разделах ГК РФ.

Правоотношения по поводу отдельных видов ценных бумаг урегулированы в иных законах.

Значительный массив норм, регулирующих взаимоотношения по поводу ценных бумаг, сосредоточен в Федеральном законе «О рынке ценных бумаг».

Нормы о восстановлении прав по ордерным и предъявительским ценным бумагам содержаться в процессуальном законодательстве: гл. 34 (ст.294–301) «Восстановление прав по утраченным ценным бумагам на предъявителя либо ордерным ценным бумагам (вызывное производство)» Гражданского процессуального кодекса РФ.

Для того, чтобы закрепить ценную бумагу как способ фиксации отношений меж участниками финансового оборота (возникновение меж ними прав и обязанностей), законодатель:

- определяет перечень конкретных отношений, какие могут фиксироваться путем выдачи ценной бумаги и, следовательно, закрепляет виды ценных бумаг, какими могут фиксироваться взаимоотношения. Отсюда действует правило: лишь то считается ценной бумагой, что прямо названо такой законодателем. Разные законодатели определяют данный перечень по-разному, потому в разных странах имеются разные виды ценных бумаг;

- устанавливает единообразные строгие требования к каждой закрепленной ценной бумаге, что дает возможность придать ей достоверность, т. е. обязанность по тем требованиям (правам), какие она воплощает, а в случае невыполнения данных требований (обязательств) она дает возможность обращаться за принудительным их выполнением[16][17].

Регулируя взаимоотношения по обращению ценной бумаги как товара, законодатель выстраивает свои действия в зависимости от того, закрепляет ли ценная бумага «индивидуально-возникающие» взаимоотношения меж участниками торговой площадки, либо же она призвана закрепить «массововозникающие» взаимоотношения[18].

При индивидуальных взаимоотношениях каждая ценная бумага будет обладать своими собственными характеристиками, какие определяются самими же участниками, т. е. как тем, кто выдал, так и тем, кто принял ценную бумагу (сумма, срок и т. п.).

В массовых (групповых) взаимоотношениях ценные бумаги выпускаются сериями, и внутри серии все они обладают одинаковыми характеристиками, какие определяет лицо, их выпускающее (эмитент), а приобретатель (инвестор) не может повлиять на их характеристики.

Понятно, что когда это индивидуальная ценная бумага, то законодатель ограничивается лишь закреплением общих правил, касающихся передачи прав по ценной бумаге.

Когда же имеет место массовая ценная бумага, то на законодателя возлагается обязанность надзора за тем, чтобы права инвесторов не ущемлялись со стороны эмитентов. Помимо этого, законодатель закрепляет не лишь правила обращения данных ценных бумаг, но и придает правовую определенность институтам, способствующим этому обращению. Таким образом, формируется правовая база, регулирующая рынок эмиссионных ценных бумаг (или фондовый рынок).

В настоящее время в отношении признания того либо иного документа ценной бумагой ГК РФ придерживается так называемого принципа легалитета, означающего, что ценной бумагой может быть признан лишь такой документ, какой отнесен к числу ценных бумаг законом. Данное положение представляется традиционным для континентальной правовой семьи.

2. ПРАВОВОЕ РЕГУЛИРОВАНИЕ ПРИМЕНЕНИЕ ЦЕННЫХ БУМАГ В ГРАЖДАНСКОМ ОБОРОТЕ

2.1 Рынок ценных бумаг в системе рыночной экономики

Рыночная экономика как система экономических отношений представляет собой совокупность разных торговых площадок. Одним из таких торговых площадок представляется рынок ценных бумаг. Он призван, с одной стороны, способствовать развитию так называемых первичных торговых площадок (товарно-торговой площадки, торговой площадки работ, торговой площадки услуг и т.д.), а с иной – решать собственные задачи, способствовать реализации функций, направленных на обеспечение процесса инвестиций в производство и сферу услуг, получение прибыли от операций на рынке и т.д.

Рынок ценных бумаг – это совокупность экономических отношений, возникающих меж его участниками (субъектами) по поводу объектов торговой площадки[19].

С точки зрения товарного хозяйства рынок ценных бумаг, с одной стороны, подобен рынку любого иного товара, ибо ценная бумага – это тоже товар, а с иной – имеет особенности, связанные со спецификой своего товара – ценных бумаг.

Первое отличие состоит в объекте и объеме торговой площадки. У них разные объекты торговой площадки: ценная бумага либо материальный товар (работа, услуга). В экономическом плане ценная бумага есть товар, либо потребительная стоимость, чаще всего обмениваемая на деньги.

Цена ценной бумаги как товара не имеет материального содержания.

Порядок определения рыночной цены на рынке ценных бумаг иной, чем на товарном рынке. Цена вещественного товара базируется на его стоимости, т.е. на затратах человеческого труда. Цена ценной бумаги не имеет стоимости в качестве своей основы, так как ценная бумага не есть результат труда. Для определенного вида ценной бумаги рынком вырабатываются свои «правила» ценообразования, какие основываются на тех стоимостных взаимоотношениях, формой существования каких представляется соответствующий вид ценной бумаги.

Объем торговой площадки ценных бумаг обычно превышает масштабы торговой площадки материальных благ потому, что рост производства материальных благ всегда ограничен материальными и трудовыми ресурсами, потребностями в тех либо иных вещах. У торговой площадки ценных бумаг нет каких-либо видимых границ.

Второе отличие – способ образования торговой площадки.

Рынок вещественного товара состоит из трех стадий: производство товара, доведение его до потребителя и его потребление.

Рынок ценной бумаги не имеет стадий производства и потребления. Это есть рынок, какой с точки зрения вещественного товара находится лишь в пределах стадии обращения. Вместо стадии «производства» имеется стадия выпуска ценной бумаги, а вместо стадии «потребления» – стадия гашения ценной бумаги.

Третье различие меж этими торговой площадками – значимость процесса обращения.

Для вещественного товара нужно обращение, т.е. нужно «провести» товар от стадии его изготовления до стадии его потребления. Чем быстрее и короче данный путь, тем товар обходится дешевле потребителю. Товар создается для того, чтобы его потребить, а не для того, чтобы он «повисал» в сфере обращения.

Иное дело – ценная бумага. Ценная бумага существует лишь в процессе обращения: чем больше обращается (отчуждается) ценная бумага, тем большую ценность она имеет для участвующих торговой площадки ценных бумаг. Следовательно, скорость обращения ценной бумаги – важнейший показатель ее «качества». Прекращение процесса обращения есть «гибель» для ценной бумаги.

Четвертое различие отражает субординацию сравниваемых торговых площадок. Вследствие того, что материальное товарное производство – основа человеческого существования, рынок материальных товаров первичен по отношению к рынку ценных бумаг.

Так как одной из основополагающих целей товарной экономики вообще представляется получение прибыли, так как любая деятельность есть либо обязана быть сферой приумножения капитала, и с этой позиции любой рынок есть одновременно и рынок для вложения капиталов.

Капитал – это имущество, владение, пользование и распоряжение которым приносит чистый доход в любой рыночной форме (прибыль, процент, дивиденд и т.п.) его собственникам, владельцам[20].

Денежные средства могут быть вложены в производственную и торговую деятельность, недвижимость, драгоценные металлы и т.п., и во всех случаях эти денежные средства с течением времени могут принести прибыль. Но в приведенных случаях отсутствует сам процесс предварительного накопления нужной для капитального вложения денежной суммы. Ведь прежде чем вложить капитал, его надо накопить либо откуда-нибудь получить.

Сфера, где возможно накопить капитал либо откуда его получить, есть финансовая сфера работы.

Главными торговой площадками, на каких преобладают финансовые взаимоотношения, представляются:

- рынок банковских капиталов;

- рынок ценных бумаг;

- валютный рынок;

- рынок страховых и пенсионных фондов.

Итак, следует различать торговые площадки, куда возможно лишь вкладывать капитал, либо первичные торговые площадки, и собственно финансовые торговые площадки, где эти капиталы накапливаются, концентрируются, централизуются и вкладываются, в конечном счете, в первичные торговые площадки.

Финансовый рынок – это рынок посредников меж первичными владельцами денежных ресурсов и их конечными пользователями. Другими словами – это экономические взаимоотношения по поводу перераспределения ресурсов меж кредиторами и заемщиками при помощи посредников на базе спроса и предложения[21].

Финансовый рынок состоит из денежной торговой площадки и торговой площадки капиталов.

Рынок капиталов, в свою очередь, состоит из фондовой торговой площадки и кредитной торговой площадки.

Фондовый рынок составляет часть торговой площадки ценных бумаг. На фондовом рынке обращаются лишь эмиссионные (инвестиционные) ценные бумаги, прежде всего акции, облигации, иные ЭЦБ, отвечающие требованиям Закона «О РЦБ».

Значительная часть ценных бумаг относится не к фондовой, а к денежной и товарной торговой площадки:

- к ценным бумагам товарной торговой площадки относятся векселя, варранты, коносаменты, производные ценные бумаги товарной торговой площадки;

- к ценным бумагам денежной торговой площадки – чеки, сберегательные книжки на предъявителя и другие ценные бумаги, связанные с обращением денежных ресурсов на рынке.

Помимо этого, нужно учитывать, что в уровнях развития современной торговой площадки все большую роль играют так называемые производные инструменты (деривативы) финансовых, денежных и товарных торговых площадок (фьючерсы, опционы, свопы).

Рынок ценных бумаг – одна из многих сфер приложения свободных капиталов, а потому ему приходится конкурировать за их привлечение.

Движение ресурсов меж разными торговой площадками вложений капитала происходит в зависимости от многих факторов, основными из каких представляются:

- степень доходности торговой площадки;

- уровни налогообложения на рынке;

- уровень риска потери капитала либо недополучения ожидаемого доходного поступления;

- организация торговой площадки и удобства для инвестора;

- возможность быстрого входа на рынок и ухода с него;

- уровень информированности торговой площадки и т.п.

Рынок ценных бумаг, как и любой иной рынок, представляет собой систему, где сталкиваются спрос и предложение, определяется цена на соответствующий товар.

При этом рынок ценных бумаг в рыночной экономике выполняет различные назначении. Все их многообразие возможно сгруппировать в два блока: обще рыночные назначении, присущие обычно каждому рынку, и специфические назначении, какие отличают его от иных торговых площадок.

К обще рыночным назначениям относятся:

- коммерческая значимость, т.е. значимость получения прибыли от операций на данном рынке;

- ценовая значимость, т.е. обеспечение процесса складывания рыночных цен на ценные бумаги, постоянное движение, прогнозирование и т. д.;

- информационная значимость, т.е. произведение и доведение до своих участвующих информации об объектах торговли и ее участниках;

- регулирующая значимость, т.е. создание правил торговли и участия в ней, порядок разрешения споров меж участниками, органы надзора либо даже управления и т.д.;

- обеспечение конкуренции напервичных торговых площадок и повышение результативности их функционирования;

- обеспечение стабильности функционирования рыночной экономики в целом[22].

К специфическим назначениям относятся:

- пере распределительная значимость, т.е. осуществляется перераспределение сбережений из их простых денежных форм в различные формы капитала;

- перераспределение денежных ресурсов меж отраслями и сферами рыночной экономики;

- трансформация сбережений, прежде всего населения, из непроизводительной в производительную форму;

- финансирование дефицита бюджетов разных уровней на не инфляционной базе, т.е. без выпуска в обращение дополнительных денежных средств;

- защитная значимость, либо значимость страхования ценовых и иных финансовых рисков (хеджирование)[23].

Специфика защитной на значении торговой площадки ценных бумаг состоит в том, что инвестирование свободных накоплений в ценные бумаги дает возможность прежде всего защитить их от инфляции. Иная сторона этой же назначении дает возможность защищать капитал инвестора путем его распределения меж разными видами ценных бумаг и ценными бумагами разных эмитентов. Способ защиты капитала путем его правильного распределения меж разными ценными бумагами, включая и иные возможные его вложения в другие инструменты, называется диверсификацией.

Хеджирование невозможно в одностороннем порядке: когда есть тот, кто желает застраховаться от риска, то обязана быть и иная сторона, которая считает возможным для себя принять данный риск. С помощью торговой площадки ценных бумаг возможно попытаться переложить риск на инвестора – спекулянта, желающего рискнуть. Следовательно, сутью хеджирования на рынке ценных бумаг представляется перераспределение рисков.

Значение торговой площадки ценных бумаг для финансовой системы любой страны трудно переоценить. Его роль в экономике возможно рассматривать с двух точек зрения – макрофинансовой и микрофинансовой.

С макрофинансовой точки зрения состояние торговой площадки ценных бумаг имеет значение для стабильного развития экономики в целом. Его крах, т. е. сильное падение курсовой стоимости ценных бумаг за короткий промежуток времени, может вызвать застой в экономике. Это объясняется тем, что падение стоимости ценных бумаг может причинить материальный ущерб инвесторам и, как следствие, привести к сокращению потребления. Спрос на товары и услуги падает, у организаций накапливается нереализованная продукция, они начинают сокращать производство и увольнять работников, что еще больше сокращает уровень потребления. Помимо этого, падение курсовой стоимости уменьшит возможности организаций по аккумулированию нужных им ресурсов за счет выпуска новых бумаг[24].

Также ситуация на рынке ценных бумаг сигнализирует о будущем стоянии экономики. Такая связь возникает потому, что инвесторы, стремясь предвидеть будущие результаты работы той либо иной организации, находятся в процессе постоянного поиска и анализа информации. Когда полученная информация положительна, они покупают соответствующие ценные бумаги в противном случае – продают. В результате курсовая стоимость ценной бумаги начинает изменяться уже до того момента, как станут известны окончательные итоги работы данной организации. Падение курсовой стоимости ценных бумаг предвещает спад деловой активности, и наоборот.

С микрофинансовой точки зрения рынок ценных бумаг служит дополнительным источником финансирования работы разных субъектов. С его помощью лица, нуждающиеся в инвестициях, получают возможность привлечь нужные ресурсы для реализации тех либо иных инвестиционных проектов. Так, для финансирования потребности в оборотном капитале эмитент может выпустить кратко срочные долговые ценные бумаги.

Таким образом, в развитой рыночной экономике рынок ценных бумаг представляется альтернативным источником привлечения финансовых ресурсов для развития разных сфер.

Помимо этого, рынок ценных бумаг выступает альтернативным механизмом для сбережения и накопления денежных ресурсов и, наконец, он служит индикатором состояния и развития экономики.

Виды торговой площадки ценных бумаг выделяются на базе тех либо иных классифицирующих признаков.

1) В зависимости от того, что представляется предметом отношений меж участниками торговой площадки, выделяют:

– рынок акций, рынок облигаций, в том числе государственных; – рынок производных финансовых инструментов.

2) В зависимости от связи объектов торговой площадки ценных бумаг с их выпуском и обращением выделяют:

- первичные торговые площадки, т. е. взаимоотношения по поводу выпуска и размещения;

- вторичные торговые площадки, т.е. взаимоотношения по поводу обращения.

3) В зависимости от степени урегулированности отношений возможно выделить:

- организованный рынок ценных бумаг, в рамках которого есть биржевой рынок и рынок, функционирующий на площадках организаторов торговли на рынке ценных бумаг, участниками каких могут быть профессиональные участники торговой площадки;

- неорганизованный рынок ценных бумаг, участниками которого могут быть физические лица – не предприниматели.

Неорганизованный рынок – это всегда внебиржевой рынок, где стороны сделки самостоятельно договариваются меж собой.

4) По способу заключения сделок выделяют:

- публичный рынок;

- электронный (компьютеризированный) рынок ценных бумаг, в том числе основанный на интернет-технологиях.

5) В зависимости от места и времени проведения торгов ценными бумагами различают:

- биржевой рынок – это рынок, имеющий юридический статус биржи;

- внебиржевой (небиржевой) рынок – это рынок, характеризующийся хаотичностью процесса заключения сделок купли-продажи с ценными бумагами во времени и пространстве, а в организационно-юридическом плане данный рынок рассредоточен по государству и по участникам.

6) В зависимости от срока выполнения заключаемых на рынке сделок с ценными бумагами выделяют:

- кассовый рынок («кэш» либо «спот»-рынок), какой предполагает выполнение сделок в течение 1–2 дней и требует поставки самой ценной бумаги в физическом виде;

- срочный рынок ценных бумаг, какой предполагает заключение сделок со сроком выполнения более трех рабочих дней, чаще всего со сроком выполнения три месяца, т. е. отсроченный срок выполнения сделки.

7) В зависимости от того, кто представляется эмитентом, выделяют:

- рынок корпоративных ценных бумаг;

- рынок государственных ценных бумаг.

8) В зависимости от масштабов торговой площадки различают:

- мировой рынок;

- национальный рынок ценных бумаг[25].

Ценные бумаги и другие объекты торговой площадки ценных бумаг, представляя собой определенного свойства товар, требуют собственной организации движения, что предполагает, прежде всего, наличие хорошо развитой нормативно-правовой основы. Под нормативно-правовой основной следует понимать всю совокупность нормативных правовых актов, регулирующих имущественные и иные взаимоотношения на рынке.

Регулирование торговой площадки ценных бумаг преследует цель сокращения рисков на рынке, недопущение кризисов, достижение позитивных экономических и социальных результатов его развития, защиту прав и законных интересов его участвующих.

В настоящее время есть следующие формы регулирования:

- государственное, которое опирается на законодательство, в том числе гражданское (определение понятии ценных бумаг, упорядочение сделок с ними), и налоговое (устанавливает правила налогообложения операций с ценными бумагами);

- биржевое, т.е. регулирование через правила работы общих и специализированных фондовых бирж;

- саморегулирование – через деятельность разных ассоциаций профессионалов фондовой торговой площадки[26].

Нормативно-правовую основу торговой площадки ценных бумаг составляют Конституция РФ (ч. 1 ст. 8, п. «ж» ст. 71, ч. 1 ст. 74 и др.), Гражданский кодекс РФ, федеральные законы: «Об акционерных обществах» от 16 ноября 1995 г., «О рынке ценных бумаг» от 11 апреля 1996 г. «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» от 19 июля 1998 г., «О защите прав и законныхинтересов инвесторов на рынке ценных бумаг» от 5 марта 1999 г., «Об инвестиционных фондах» от 19 ноября 2001 г., указы Президента РФ и постановления Правительства России.

Особенность нормативно-правовой основы торговой площадки ценных бумаг состоит в той значительной роли, которая принадлежит в ней нормативным актам, принимаемым ФСФР, так как именно данный орган исполнительной власти проводит государственную политику в области торговой площадки ценных бумаг.

Специфика функционирования и управления на рынке ценных бумаг определяет также большое значение нормативных актов, принимаемых ЦБ РФ (регистрация выпусков ценных бумаг кредитных организаций), Министерством финансов РФ (регистрация выпусков государственных и муниципальных ценных бумаг), другими органами исполнительной власти.

Бесспорно, важное место в нормативно-правовой базе торговой площадки принадлежит внутренним (локальным) нормативным актам, в частности внутренним актам профессиональных участвующих торговой площадки ценных бумаг.

Наконец, показательной характеристикой нормативно-правовой основы торговой площадки ценных бумаг представляется наличие значительного количества нормативных актов, принимаемых саморегулируемыми организациями (например, ПАРТАД, НАУФОР).

2.2 Правовое положение эмитентов и инвесторов на рынке ценных бумаг

Участники торговой площадки ценных бумаг – это субъекты, вступающие меж собой в определенные экономические взаимоотношения по поводу выпуска и обращения ценных бумаг.

Выделяется несколько групп участвующих торговой площадки ценных бумаг:

- эмитенты;

- инвесторы;

- профессиональные участники (посредники) и иные субъекты, обеспечивающие функционирование инфраструктуры торговой площадки; 4) саморегулируемые организации; 5) органы государства[27].

Каждый из участвующих обладает целым рядом особенностей, предопределенных теми специфическими назначениями, какие они выполняют на рынке ценных бумаг. Меж всеми участниками складываются тесные взаимоотношения, обеспечивающие функционирование торговой площадки. Центральное место в системе участвующих торговой площадки ценных бумаг занимают эмитенты и инвесторы, так как именно они формируют спрос и предложение на рынке.

Рассмотрим конкретнее особенности их правового статуса.

Значение эмитента для торговой площадки ценных бумаг трудно переоценить. Эта группа участвующих торговой площадки ценных бумаг крайне важна для нормального функционирования данного сектора рыночной экономики.

Эмитент с финансовой точки зрения представляется потребителем особых товаров и услуг на рынке ценных бумаг. Именно он, прежде всего, определяет потребность и спрос на рынке ценных бумаг. Эмитент выпускает на рынок тот самый товар (ценную бумагу), вокруг которого складываются все взаимоотношения на фондовом рынке. Помимо этого, характеризуя фигуру эмитента, не надо забывать, что основное предназначение торговой площадки ценных бумаг состоит в создании условий и предоставлении возможностей предпринимателям, коммерческим организациям, публично-правовым образованиям в получении нужных финансовых ресурсов для развития производства товаров, выполнения работ и оказания услуг.

Эмитент – юридическое лицо либо органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими (ст. 1 Закона «О РЦБ»).

Приведенное определение дает определение эмитента в узком смысле. Оно не раскрывает всей сущности, в том числе финансовой, эмитента как участника отношений на рынке ценных бумаг.

В определение, раскрывающее определение эмитента в широком смысле, следует включить и граждан-предпринимателей, а также государство, государственные и муниципальные образования.

Эмитент поставляет на рынок ценных бумаг товар – ценную бумагу, качество которой определяется статусом эмитента, хозяйственнофинансовыми результатами его работы.

В литературе широко представлены классификации эмитентов, имеющие в своей базе как экономические, так и юридические критерии. Отразим правовые основания классификации эмитентов.

Основополагающий классификационный критерий заложен в самом определении эмитента, закрепленном в Законе «О РЦБ». Основанием выделения той либо иной группы эмитентов представляется их принадлежность к тому либо иному виду лиц, поименованному в ГК РФ: физические лица, юридические лица и публично-правовые образования (Российская Федерация, субъекты РФ и муниципальные образования)[28].

Физические лица, не имеющие статуса предпринимателя, не могут выпускать ЭЦБ, что не исключает возможности их выступления в качестве лиц, выпускающих иные виды ценных бумаг. Закон «О РЦБ» не предусматривает также возможности выступать в качестве эмитента эмиссионных ценных бумаг гражданина-предпринимателя.

Юридические лица могут выпускать ЭЦБ, но существует множество особенностей для определенного вида юридических лиц, что дает возможность, в свою очередь, классифицировать юридических лиц-эмитентов по критерию, основанному на их принадлежности к той либо иной организационно-правовой форме.

В отношении РФ, субъектов РФ и муниципальных образований следует отметить, что особенности эмиссии государственных и муниципальных ценных бумаг с учетом определенной специфики соответствующих субъектов, выступающих и как обычные субъекты права и, одновременно, наделенных властными полномочиями, определяется в Федеральном законе 19 июля 1998 г. № 136-ФЗ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг». Данный закон фиксирует ограничения прав соответствующих субъектов при осуществлении эмиссии ценных бумаг[29].

По признаку места нахождения эмитентов следует классифицировать на российских и иностранных. Нужно иметь в виду, что иностранный эмитент, преследующий цель осуществить первичное размещение на российском фондовом рынке своих ценных бумаг либо добиться обращения на российском рынке своих ценных бумаг, обязан зарегистрировать проспект эмиссии данных ценных бумаг в ФСФР.

Эмитентов – юридических лиц возможно классифицировать и в зависимости от вида их работы. В частности ФЗ от 16 ноября1995 г. № 108-ФЗ «Об акционерных обществах» указывает, что «особенности создания и правового положения акционерных обществ в сферах банковской, инвестиционной и страховой работы определяются федеральными законами» (п. 3 ст. 1)[30].

Эмитент – тот субъект торговой площадки ценных бумаг, какой присутствует на нем постоянно. Он не исчезает после проведения эмиссии и размещения ценных бумаг. Эмитент имеет не лишь права, но и несет обязанности. Правам эмитента корреспондируют обязанности, например, государственных органов на стадии выпуска ценных бумаг по проверке соответствия действий эмитента законодательству РФ, а обязанностям – права инвесторов, возникающие у них после проведения размещения ценных бумаг.

Таким образом, эмитенты на рынке ценных бумаг выступают в роли первоначальных продавцов ценных бумаг. Они формируют спрос на деньги и предложение на ценные бумаги. По своему составу эмитенты достаточно разнообразны: от РФ до юридических лиц. Наиболее крупным и высоконадежным эмитентом в мировой практике представляются государственные органы. Выпускаемые ими ценные бумаги – низко рискованные (безрискованные), но низко доходные. Вместе с тем самым распространенным (многочисленным) эмитентом представляются акционерные общества.

Эмитенту всегда противостоит инвестор: когда эмитент формирует спрос на инвестиционный капитал, то инвестор предлагает имеющиеся у него средства и формирует спрос на ценные бумаги либо иные производные финансовые инструменты. Инвестор, наряду с эмитентом, профессиональными участниками торговой площадки, органами государственного управления, представляется субъектом торговой площадки ценных бумаг, и его деятельность подпадает под действие Закона «О РЦБ».

Интерес эмитента состоит в привлечении капитала, инвестор же заинтересован во вложении собственных, заемных либо привлеченных средств. Когда эмитент – всегда субъект лишь торговой площадки ценных бумаг, то инвестор может быть субъектом и иных видов торговой площадки. Но, несмотря на разную «полярность» интересов эмитентов и инвесторов, достижение стоящих перед ними целей возможно лишь в рамках тесного взаимодействия35.

Понятия инвестора, инвестиционной работы, инвестиций представляются обще рыночными, т. е. общими для разных сегментов торговой площадки, но, учитывая существенные особенности финансового торговой площадки и торговой площадки ценных бумаг. Эти понятия требуют детального анализа применительно к взаимоотношениям, возникающим именно на данных торговых площадках.

Определение «инвестор» выводится через определение «вложение». Собственно инвестиции – это и есть вложение, капиталовложение. Таким образом, определение «инвестор» раскрывается через понятия инвестиции и инвестиционной работы.

Инвестиционная деятельность определяется как «вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного результата» (ст. 1 ФЗ от15 января 1999 г. № 39ФЗ «Об инвестиционной работы в форме капитальных вложений»).

Инвестициями представляются денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной работы в целях получения прибыли и (или) достижения иного полезного результата. Данное определение следует рассматривать как общее, применимое к инвестиционным взаимоотношениям во всей рыночной экономике.

Выделяются различные виды инвестиций и способы инвестирования: прямые инвестиции (приобретение предприятий, зданий, сооружений, вложения в производственную деятельность, предоставление кредитных ресурсов и т. д.) и портфельные инвестиции – инвестиции в ценные бумаги.

Следует указать, что инвестор на товарном рынке (рынке работ, услуг и т. д.) и инвестор на рынке ценных бумаг имеют в своей работы существенные различия.

Потребности инвесторов предопределяют и преследуемые ими на рынке ценных бумаг цели. Основными целями инвестора на рынке ценных бумаг представляются обеспечение безопасности вложений, прежде всего от инфляционных потерь, рост вложений, получение на них стабильного доходного поступления. В целом, рынок ценных бумаг предлагает широкий спектр финансовых инструментов для инвесторов с разными инвестиционными целями и склонностью к риску.

Права инвесторов закреплены в действующем законодательстве, в том числе и в законодательстве о рынке ценных бумаг. Следует подчеркнуть равенство прав инвесторов, но законодатель может предусмотреть и преимущества для определенных категорий инвесторов.

Права, принадлежащие инвестору, условно возможно разделить на две группы:

- основные права как наиболее важные и существенные для инвестора – владельца соответствующей ценной бумаги.

- специальные, либо особые, права, какие имеет и какими наделен инвестор при взаимодействии с профессиональными участниками (когда они не выступают в качестве инвесторов) и другими субъектами торговой площадки ценных бумаг[31].

Достаточно сложно отграничить условно выделяемые основные права инвесторов от тех прав, какими обладают инвесторы при взаимодействии с профессиональными участниками и другими субъектами торговой площадки ценных бумаг. Тем не менее, анализ действующего законодательства о рынке ценных бумаг дает возможность выделить специальные права, возникающие у инвестора, при взаимодействии с эмитентом, регистратором, с номинальным держателем, с организатором торговли, депозитарием и определенными другими участниками торговой площадки.

Рассматривая сделки с ценными бумагами, следует исходить из определения сделки, данной в ст. 153 ГК РФ. Следовательно, сделка с ценными бумагами есть действие, связанное с возникновением, прекращением либо изменением гражданских прав и обязанностей, в частности имущественных прав, заложенных в ценных бумагах.

Сделки с ценными бумагами следует рассматривать с точки зрения следующих аспектов:

- организационной;

- финансовой; – правовой.

С организационной точки зрения сделки с ценными бумагами характеризуются определенным порядком действий, нужных для заключения сделки, а также определяются документы, нужные для ее реализации, какими она оформляется.

Экономический аспект обусловливается целью заключения сделки, например, спекуляции либо хеджирования от неблагоприятного изменения цен, инвестирования временно свободных денежных средств.

Правовой аспект сделки отражает ее существенные уровни и содержание, т. е. те права и обязанности, какие приобретают участники сделки в процессе ее реализации, включая имущественную ответственность при нарушении ее условий.

Данные аспекты сделок с ценными бумагами проявляются и в их содержании, так как касаются вопросов, решающихся при взаимном соглашении сторон, участвующих в сделке. Обязательными при этом представляются:

- предмет сделки (сама ценная бумага, клиринговая услуга и пр.);

- объект сделки – ценные бумаги, какие покупаются либо продаются (Когда предметом сделки представляется работа либо услуга);

- цена, по которой заключается сделка (Когда она возмездная);

- срок выполнения сделки (когда стороны обязаны исполнить свои обязательства);

- срок расчета по сделке[32].

Сделки с ценными бумагами могут быть как двусторонними и многосторонними (договоры, например, дарение, залог, купля-продажа, доверительное управление, заем и др.), так и односторонними (например, завещание ценных бумаг, наследование и пр.).

Двусторонние и многосторонние сделки с ценными бумагами представляют собой договоры, т. е. согласно ст. 420 ГК РФ взаимное соглашение двух либо нескольких лиц об установлении, изменении либо прекращении гражданских прав и обязанностей в отношении ценных бумаг.

Существенные уровни таких договоров определяются нормами гражданского законодательства (в основном, это ГК РФ), но в любом случае в них обязан быть согласован предмет договора.

Требования, которым обязан соответствовать предмет договора –сами ценные бумаги либо услуги в отношении них (брокерские, по доверительному управлению и пр.), а также иные существенные уровни устанавливаются как нормами ГК РФ (например, гл. 42 «Заем и кредит», гл. 44 «Банковский вклад», гл. 46 «Расчеты», гл. 47 «Хранение», гл. 49 «Поручение», гл. 51 «Комиссия», гл. 52 «Агентирование»,гл. 53 «Доверительное управление» и др.), так и нормами специальных законов (например, Кодексом торгового мореплавания, ФЗ «О РЦБ», ФЗ «Об ипотечных ценных бумагах», ФЗ «Об ипотеке(залоге недвижимости)», ФЗ «Об инвестиционных фондах», Положением о переводном и простом векселе и пр.)[33].

ЗАКЛЮЧЕНИЕ

Данная работа была посвящена теме «Понятие и виды ценных бумаг».

В первой главе курсовой работы были рассмотрены теоретические аспекты правового регулирования обращения ценных бумаг.

Ценная бумага — это такой документ, какой удостоверяет право собственности владельца ценной бумаги на имущество либо на капитал, какой отдан взаймы за предоставление определенного вознаграждения — дивиденда либо же процента.

На первоначальном этапе становления торговой площадки ценных бумаг главным нормативным документом являлось «Положение о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР», которое установило порядок государственной регистрации ценных бумаг и определило основы работы фондовых бирж и многое другое. После принятия нового ГК РФ законодательство о ценных бумагах получило развитие. Гражданским кодексом РФ дал новое определение ценной бумаги, установил критерии классификации ценных бумаг и прочее.

В данное время взаимоотношения, какие связаны с обращением ценных бумаг, регулируются такими правовыми актами, как федеральные законные «О рынке ценных бумаг», «Об акционерных обществах», «О защите прав и законных интересов инвесторов на рынке ценных бумаг», «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг», «О защите конкуренции на рынке финансовых услуг» и многие другие.

Во второй главе данной работы рассматривается правовое регулирование применение ценных бумаг в гражданском обороте.

Сам процесс выпуска ценных бумаг в обращение - это установленный законодательно порядок действий эмитента по размещению ценных бумаг.

В третьей главе рассматривались виды правонарушений в обращении ценных бумаг, а также пути совершенствования правового регулирования обращения ценных бумаг.

Одна из главных проблем ценных бумаг заключается в том, что они позиционируются как объекты гражданских прав в силу закрепления соответствующей нормы в ГК и выступают следствием существования сделки (договора), обеспечивая соответствующим правоотношениям свойство оборачиваемости, что порождает вещно-обязательственный дуализм правовой природы ценных бумаг.

Законодательная дефиниция ценной бумаги не дает возможность утверждать о наличии ценных бумаг как единого объекта гражданских прав в силу логического противоречия определения ценной бумаги через определение документа и требования ее выпуска в бездокументарной форме, на которую нельзя распространить режим электронного документа ввиду несоответствия его сущности, закрепленной в правовой системе РФ, сущности самой ценной бумаги.

Ценная бумага едина по содержанию, но двух - вариантах по внешней форме фиксации, иными словами, по юридическому обособлению. Практическая значимость данного анализа заключена в таком подходе к ценной бумаге, какой дает возможность определить гражданско-правовое содержание, включающее совокупность имущественных, а в случаях, предусмотренных законодательством, - и обусловленных ими неимущественных прав, перечень и объем каких устанавливаются для определенного вида ценных бумаг, удостоверяемых с соблюдением предусмотренных законодательством формы и обязательных реквизитов.

Но в случаях, предусмотренных законодательными актами, для владельцев ценных бумаг могут устанавливаться обязанности по отношению к эмитенту.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

Нормативные правовые акты

- Конституция Российской Федерации (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ поправках к Конституции РФ от 30.12.2008 г. № 6-ФКЗ, от 30.12.2008 г. № 7-ФКЗ, от 05.02.2014 г. № 2-ФКЗ, от 21.07.2014 г. № 11-ФКЗ) // Собрание законодательства РФ, 2014. № 31. Ст. 4398.

- Гражданский кодекс РФ (часть 1) от 30 ноября 1994г. №51-ФЗ // Собрание законодательства РФ. 1994. №32. Ст. 3301.

- "Кодекс Российской Федерации об административных правонарушениях" от 30.12.2001 N 195-ФЗ (ред. от 02.08.2019) (с изм. и доп., вступ. в силу с 01.11.2019) // Собрание законодательства РФ. 2002. N 1 (ч. 1). Ст. 1.

- "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 29.09.2019) (с изм. и доп., вступ. в силу с 01.11.2019)// Собрание законодательства РФ. 2000. №32. Ст. 3340.

- Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 26.07.2019) "О рынке ценных бумаг" // Собрание законодательства РФ. N 17. 1996. Ст. 1918.

- Федеральный закон от 05.03.1999 N 46-ФЗ (ред. от 03.07.2016) "О защите прав и законных интересов инвесторов на рынке ценных бумаг" // Собрание законодательства РФ. 1999. N 10. Ст. 1163

- Федеральный закон от 05.03.1999 N 46-ФЗ (ред. от 03.07.2016) "О защите прав и законных интересов инвесторов на рынке ценных бумаг" // Российская газета. N 248. 29.12.1995

- Федеральный закон от 21.11.2011 N 325-ФЗ (ред. от 27.12.2018) "Об организованных торгах" (с изм. и доп., вступ. в силу с 01.05.2019) // Собрание законодательства РФ. 2011. N 48. Ст. 6726.

Специальная литература

- Арямов А.А. Актуальные проблемы уголовного права и криминологии: сборник научных трудов кафедры уголовного права. М.: Российский государственный университет правосудия, 2015. 256 c.

- Беляев М.А. Комментарий к Федеральному закону от 11 ноября 2003 г. № 152-ФЗ «Об ипотечных ценных бумагах».Саратов: Ай Пи Эр Медиа, 2015. 197 c.

- Белякова А.В.Проблемы развития процессуального права России: монография. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 224 с.

- Богданова Е.Е. Договорное право России: реформирование, проблемы и тенденции развития: монография. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 192 с.

- Богуславский М. М. Международное частное право: учебник. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 672 с.

- Богустов А.А. Правовое регулирование торговой площадки ценных бумаг: ответы на экзаменационные вопросы. М.: ТетраСистемс, 2015. 128 c.

- Габов А.В. Юридические лица в российском гражданском праве: монография. Том 2. Виды юридических лиц в российском законодательстве. М.: НИЦ ИНФРА-М, 2016. - 352 с.

- Габов А.В. Юридические лица в российском гражданском праве: монография. Том 3. Создание, реорганизация и ликвидация юридических лиц. М.: НИЦ ИНФРА-М, 2016. - 280 с.

- Газалиев М.М. Рынок ценных бумаг: учебное пособие для бакалавров. М.: Дашков и К, 2015. 169 c.

- Галанов В. А. Рынок ценных бумаг: учебник. М.: НИЦ ИНФРА-М, 2016. 378 с.

- Галкова Е.В. Правовое регулирование эмиссии ценных бумаг по российскому праву и праву зарубежных стран (сравнительно-правовой аспект): монография. М.: Статут, 2015. 240 c.

- Глушецкий А.А. Размещение ценных бумаг: экономические основы и правовое регулирование: монографии. М.: Статут, 2015. 621 c.

- Деминой Л.А. Философия права: концептуальные основы преподавания в юридических вузах: монография. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 224 с.

- Дмитренко А.В. Уголовно-исполнительное право: учебное пособие М.: ИЦ РИОР, НИЦ ИНФРА-М, 2016. 280 с.

- Дмитриева О.В.Бухгалтерский учет и анализ операций с ценными бумагами: учебник М.: НИЦ ИНФРА-М, 2016. 216 с.

- Довгяло В.К. Международное право: практикум. Пермь: Пермский государственный гуманитарно-педагогический университет, 2015. 71 c.

- Долинская В.В. Общее собрание акционеров: монография. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 160 с.

- Егоров А.В. Актуальные проблемы гражданского права: сборник работ выпускников Российской школы частного права. М.: Статут, 2015. 511 c.

- Елизарова Н.В. Комментарий к Федеральному закону от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» (2-е издание переработанное и дополненное). Саратов: Ай Пи Эр Медиа, 2015. 337 c.

- Исаков В.Б. Правовая аналитика: учебное пособие. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 384 с.

- Итяшева И.А. Правовое регулирование ценных бумаг и торговой площадки ценных бумаг: учебное пособие. М.: Международный юридический институт, 2015. 246 c.

- Килясханов, И. Ш. Финансовое право: учеб.пособие для студентов вузов, обучающихся по специальности 030501 «Юриспруденция». М. : ЮНИТИ-ДАНА : Закон и право, 2015. 479 с.

- Кирьянов И. В.Рынок ценных бумаг и биржевое дело: учебное пособие. М.: НИЦ ИНФРА-М, 2016. 264 с.

- Колошинская Н.В. Конституционное право России: учебное пособие. СПб.: Троицкий мост, 2016. 168 c.

- Лазарев В.В. История и методология юридической науки: учебник. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 496 с.

- Лифшиц И.М. Правовое регулирование торговой площадки ценных бумаг в Европейском Союзе: учебник. М.: Статут, 2015. 253 c.

- Лоренц Л.Л. Виндикация: юридическая природа и проблемы реализации: монография. М.: НИЦ ИНФРА-М, 2016. 164 с.

- Мамедов А.А. Финансово-правовое регулирование страховой работы (проблемы и перспективы): монография. М.: Юриспруденция, 2015. 143 c.

- Манохин В.М. Административное право России: практикум. Саратов: Ай Пи Эр Медиа, 2015. 168 c.

- Ноздрачев А. Ф. Разрешительная система в Российской Федерации: монография. М.: НИЦ ИНФРА-М, 2016. 928 с.

- Павликова С.Г. Применение международного финансового права в Российской Федерации: монография. М.: НИЦ ИНФРА-М, 2016. 140 с.

- Петрова Ю.А. Золотые правила успешного сбыта: монография. Саратов: Ай Пи Эр Медиа, 2016. 113 c.

- Пинская М.Р. Международное налогообложение: размывание налоговой базы с использованием офшоров: монография. М.: НИЦ ИНФРА-М, 2016. 192 с.

- Попов Л.Л.Административное право: учебник. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 704 с.

- Пржиленский В.И. Философия юридической науки: учебное пособие. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 208 с.

- Суглобов А.Е. Операции с ценными бумага: учебно-практическое пособие. М.: ЮНИТИ-ДАНА, 2015. 191 c.

- Тиунов О.И. Международное право: учебник. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 752 с.

- Удалова Н.М. Гражданское право: шпаргалки. М.: Ростов-на-Дону: Феникс, 2016. 155 c.

- Упертов Л.Д. Правовое регулирование торговой площадки ценных бумаг. Практикум: учебное пособие. Новосибирск: Новосибирский государственный технический университет, 2015. 107 c.

- Фадеев В.И. Конституционное право: Практикум для бакалавров. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. 272 с.

- ХейрЛакхбир. Ценные бумаги, обеспеченные ипотекой и активами: монография. М.: Альпина Паблишер, 2016. 416 c.

- Хлюстов П. В. Договор гражданском праве: монография. М.: НИЦ ИНФРА-М, 2016. 88 с.

- Холкина М.Г. Защита прав инвесторов на рынке ценных бумаг: монография. Саратов: Вузовское образование, 2015. 99 c.

- Шлепкина Е.А. Правовое регулирование торговой площадки ценных бумаг. Практикум: учебное пособие. Новосибирск: Новосибирский государственный технический университет, 2015. 107 c.

Материалы юридической практики

- Определения Судебной коллегии по гражданским делам ВС РФ от 23.12.2008 N 24-В08-5

- Постановление ФАС Московского округа от 16.05.2007,

22.05.2007 № КГ-А40/4163-07 по делу № А40-34273/0646263

- Решение № 2-2090/2016 от 12 апреля 2016 г. по делу № 22090/2016

- Решение № 2-1031/2016 от 7 апреля 2016 г. по делу № 21031/2016

- Апелляционное определение № 33-912/2016 от 30 марта 2016 г. по делу № 33-912/2016

- Решение № 2-1745/2016 от 31 марта 2016 г. по делу № 2-745/2016

- Решение № 2-521/2016 от 31 марта 2016 г. по делу № 2-521/2016

ПРИЛОЖЕНИЯ

Приложение 1

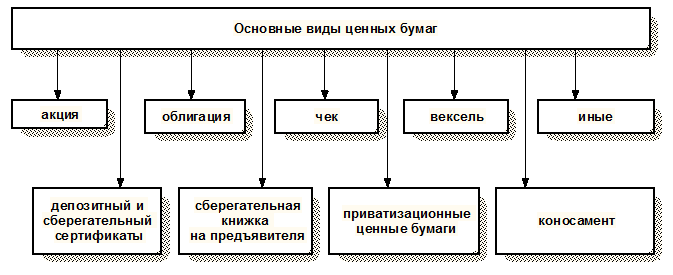

Основные виды ценных бумаг

-

Манохин В.М. Административное право России: практикум. Саратов: Ай Пи Эр Медиа, 2015. С.89 ↑

-

Килясханов, И. Ш. Финансовое право: учеб.пособие для студентов вузов, обучающихся по специальности 030501 «Юриспруденция». М. : ЮНИТИ-ДАНА : Закон и право, 2015.

С. 72 ↑

-

Довгяло В.К. Международное право: практикум. Пермь: Пермский государственный гуманитарно-педагогический университет, 2015. С. 56 ↑

-

Деминой Л.А. Философия права: концептуальные основы преподавания в юридических вузах: монография. М.: Юр.Норма, НИЦ ИНФРА-М, 2016. С. 97 ↑

-

Долинская В.В. Общее собрание акционеров: монография. М.: Юр.Норма, НИЦ

ИНФРА-М, 2016. С. 36 ↑

-

Галкова Е.В. Правовое регулирование эмиссии ценных бумаг по российскому праву и праву зарубежных стран (сравнительно-правовой аспект): монография. М.: Статут, 2015. С. 111 ↑

-

Дмитриева О.В.Бухгалтерский учет и анализ операций с ценными бумагами: учебник

М.: НИЦ ИНФРА-М, 2016. С. 142 ↑

-

Егоров А.В. Актуальные проблемы гражданского права: сборник работ выпускников Российской школы частного права. М.: Статут, 2015. С. 375 ↑

-

Галкова Е.В. Правовое регулирование эмиссии ценных бумаг по российскому праву и праву зарубежных стран (сравнительно-правовой аспект): монография. М.: Статут, 2015. С. 142 ↑

-

Богустов А.А. Правовое регулирование торговой площадки ценных бумаг: ответы на экзаменационные вопросы. М.: ТетраСистемс, 2015. С. 93 ↑

-

Дмитренко А.В. Уголовно-исполнительное право: учебное пособие М.: ИЦ РИОР, НИЦ ИНФРА-М, 2016. С. 73 ↑

-

Егоров А.В. Актуальные проблемы гражданского права: сборник работ выпускников Российской школы частного права. М.: Статут, 2015. С. 482 ↑

-