Структура банковской системы РФ

Содержание:

Введение

Одной из основных и неотъемлемых структур в экономике является банковская система. Развитие банков шло параллельно и тесно переплеталось с товаропроизводством и товарообращением. При этом банки способствуют росту производительности общественного труда и существенно повышают общую эффективность производства благодаря проведению денежных расчетов, кредитованию хозяйства и выступлению посредниками в перераспределении капиталов.

Главной сферой национального хозяйства любого развитого государства является современная банковская система. Её практическая роль заключается в следующем: управление в государстве системой платежей и расчётов, направление сбережений населения к фирмам и производственным структурам, осуществление большей части своих коммерческих сделок через вклады, инвестиции и кредитные операции. Коммерческие банки регулируют движение денежных потоков, влияя на их общую массу, включая количество наличных денег, находящихся в обращении, скорость оборота денежных потоков и эмиссию, действуют в соответствии с денежно-кредитной политикой государства. Обеспечение постоянства уровня цен, при достижении которого рыночные отношения влияют на экономику народного хозяйства самым эффективным образом, и залог снижения темпов инфляции – это стабилизация роста денежной массы.

Современная банковская система является сферой многообразных услуг: от традиционных расчётно-кассовых и депозитно-ссудных операций, определяющих основу банковского дела, до новейших форм финансовых и денежно-кредитных инструментов, которые используют банковские структуры (траст, лизинг, факторинг и пр.).

Тема очень актуальна на сегодняшние дни, так как для рыночной экономики функционирование финансовых организаций играет очень большое значение. В наше время, в условиях развитых финансовых и товарных рынков, структура банковской системы намного усложняется. Появляются новые инструменты и методы обслуживания клиентуры, новые виды финансовых и кредитных учреждений.

В связи с тем, что в настоящее время деятельность банковских учреждений очень многообразна, их истинная сущность оказывается неопределенной. Сегодня банки занимаются разнообразными видами операций. Кроме организации денежного оборота и кредитных отношений, через них осуществляются страховые операции, купля-продажа ценных бумаг, посреднические сделки и управление имуществом, финансирование народного хозяйства.

Целью исследования данной работы является изучение банковской системы: сущности и структуры.

В соответствии с целью, основными задачами курсовой работы являются:

- Рассмотрение сущности и признаков банковской системы;

- Рассмотрение особенностей развития банковской системы в РФ;

- Рассмотрение структуры банковской системы РФ.

Глава 1. Сущность банковской системы

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операциями. Они не только организуют денежный оборот и кредитные отношения, через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения осуществляют консультирование, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия. Словом, создается впечатление не о специфике, о многоликой сути банка. В разряд его деятельности подключаются такие ее виды, которые могут выполнять и другие учреждения [1]

В условиях рынка банки являются ключевым звеном, питающим народное хозяйство дополнительными денежными ресурсами. Современные банки не только торгуют деньгами, одновременно они являются аналитиками рынка. По своему местоположению банки оказываются ближе всего к бизнесу, его потребностям, меняющейся конъюнктуре. Таким образом, рынок неизбежно выдвигает банк в число основополагающих, ключевых элементов экономического регулирования.

Банк – финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых денег.[2]

Банковская система – совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Включает Центральный банк, сеть коммерческих банков и других кредитно-расчетных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций[3].

Кейнс сравнивал банковскую систему с кровеносной системой организма, а капиталы - с кровью, питающей различные его части. Он считал, что государство, регулируя с помощью банков движение потоков финансовых средств, может воздействовать на национальную экономику и оказывать поддержку тем отраслям, которые отстают от общего развития.

Таким образом, мы подходим к более глубокому пониманию роли банковской системы, т.е. к тому, что важнейшая её задача - создание и функционирование рынка капитала, как основного звена национальной экономики, определяющего в целом её развитие.

Современная банковская система России представляет собой систему переходного периода. Она выступает, как рыночная модель и разделена два яруса: первый ярус охватывает учреждения Центрального Банка РФ, осуществляющего выпуск денег в обращение (эмиссию), его задачей являются обеспечение стабильности рубля, надзор и контроль за деятельностью коммерческих банков. Второй ярус состоит из различных деловых банков, задача которых – обслуживание клиентов (предприятий, организаций, населения), предоставление им разнообразных услуг (кредитование, расчеты, кассовые, депозитные, валютные операции и др.).

Банковская система находится в стадии переходной системы: она содержит компоненты рыночной банковской системы, однако их взаимодействие в настоящее время недостаточно развито.

Банковская система выступает как самоорганизующаяся, поскольку изменение экономической конъюнктуры, политической ситуации неизбежно приводит к изменению политики банка.3

В период экономических кризисов и политической нестабильности банковская система сокращает долгосрочные инвестиции в производство, уменьшает сроки кредитования. Напротив, в условиях экономической и политической стабильности и, следовательно, сокращения риска банки активизируют свою деятельность как по обслуживанию основной производственной деятельности предприятий, так и долгосрочному кредитованию хозяйства, получают доходы преимущественно за счет традиционных процентных поступлений от операций по кредитованию субъектов экономики.

Банки, неадекватно реагирующие на изменение экономической ситуации, неизбежно оказываются в сложном экономическом положении, теряют клиентов, несут убытки, в конечном счете, перестают существовать.

Банковская система выступает как управляемая система. Центральный банк, проводя независимую денежно-кредитную политику в различных формах подотчетен лишь парламенту либо исполнительной власти. Деловые банки, будучи юридическими лицами, функционируют на базе общего и специального банковского законодательства, их деятельность регулируется экономическими нормативами, устанавливаемыми центральным банком, который осуществляет контроль за деятельностью кредитных институтов.

Все эти признаки свойственны и российской банковской системе, которая в современных условиях, будучи системой переходного периода, тем не менее является развивающейся системой. Нормативная и законодательная база их деятельности постоянно совершенствуется. Экономический кризис, обвал банковской системы 1998 году как следствие значительных диспропорций в национальной экономике и денежном обороте затормозили развитие банков, по некоторым позициям отбросили их на несколько лет назад, девальвировав капиталы денежно-кредитных институтов, сократив их численность, однако как рыночные институты банки сохранили свою значимость в экономике переходного периода.

Таким образом, можно выделить следующие наиболее существенные признаки, характеризующие банковскую систему, которые включает элементы, подчиненные определенному единству, отвечающие единым целям[4].

Банковская система не изолирована от окружающей среды, напротив, она тесно взаимодействует с ней, представляет собой подсистему более общего образования, в качестве которого выступает экономическая система. Будучи частью более общего образования, банковская система функционирует в рамках общих и специфических банковских законов и подчинена общим юридическим нормам общества.

Рассмотрим элементы банковской системы по отдельности, так как элементы банковской системы образуют единство, выражают при том специфику целого и выступают носителями его свойств.

Элементами банковской системы являются банки, некоторые специальные финансовые институты, выполняющие банковские операции, но не имеющие статуса банка, а также некоторые дополнительные учреждения, образующие банковскую инфраструктуру и обеспечивающие жизнедеятельность кредитных институтов.

Существуют различные виды банков, которые можно классифицировать следующим образом:

По форме собственности выделяют – государственные, акционерные, кооперативные, частные и смешанные банки.

Государственная форма собственности чаще всего относится к центральным банкам. Капитал Банка России принадлежит государству. Подобная ситуация сложилась в отношении центральных банков таких стран, как Германия, Франция, Великобритания, Бельгия. Доля государства в капитале центрального банка Японии составляет 50%, остальная часть принадлежит банкам; в Швейцарии государству принадлежат 47% капитала центрального банка, оставшиеся 53% принадлежат кантонам); в Австрии 50% капитала Австрийского национального банка владеет государство, другой половиной - частные лица.

Коммерческие банки в рыночном хозяйстве чаще всего являются частными (по международной терминологии понятие частного банка относится не только и даже не столько к банкам, принадлежащим отдельным лицам, сколько к акционерным и кооперативным банкам).

По законодательству большинства стран на национальных банковских рынках допускается функционирование иностранных банков. В ряде стран (во Франции) деятельность иностранных банков не ограничивается. В России, Канаде и других странах для иностранных банков вводятся определенные ограничения, в рамках которых они могут осуществлять свои операции. В России совокупный капитал иностранных банков не должен превышать 15%.

По функциональному назначению банки можно подразделить на эмиссионные, депозитные и коммерческие.

Эмиссионными являются все центральные банки, их классической операцией выступает выпуск наличных денег в обращение. Они не заняты обслуживанием индивидуальных клиентов.

Депозитные банки специализируются на аккумуляции сбережений населения. Депозитная операция (прием вкладов) служит для данных банков основной операцией.

Коммерческие банки заняты всеми операциями, дозволенными банковским законодательством. Коммерческие банки составляют основное ядро второго яруса банковской системы рыночного хозяйства.

По характеру выполняемых операций банки делятся на универсальные и специализированные.

Универсальные банки могут выполнять весь набор банковских услуг, обслуживать клиентов независимо от направленности их деятельности, как физических, так и юридических лиц.

В числе специализированных банков находятся банки, специализирующиеся на внешнеэкономических операциях, ипотечные банки и другие. В отличие от универсальных банков они специализируются на определенных видах операций.

В России чаще всего декларируется необходимость развития универсальных банков. Считается, что универсальность деятельности способствует диверсификации и уменьшению риска, более удобна клиенту, поскольку он может удовлетворять потребности в более многообразных видах банковского продукта. Универсальным банкам уделяют значительное внимание в большинстве европейских стран. Идея универсальной банковской деятельности развивалась параллельно с развитием специализации банковского хозяйства. Принято считать, что специализация позволяет банкам повышать качество обслуживания клиентов, снижать себестоимость банковского продукта. Мировой опыт свидетельствует о том, что банки могут развиваться как по линии универсальности, так и по линии специализации. В том и другом случаях банки могут получить хорошую прибыль, и лишь клиенты определяют предпочтительность той или иной линии развития[5].

Виды банков можно классифицировать по обслуживаемым отраслям.

Это могут быть банки многоотраслевые и обслуживающие преимущественно одну из отраслей или подотраслей (авиационную, автомобильную, нефтехимическую промышленность, сельское хозяйство). В России преобладают многоотраслевые банки, что более предпочтительно с позиции снижения банковского риска. Вместе с тем в стране достаточно представлены банки, созданные группой предприятий отраслей. Они обслуживают преимущественно потребности своих учредителей; у таких банков существенно возрастают риски невозврата кредитов.

По числу филиалов банки можно разделить на бесфилиальные и многофилиальные.

Наибольшее число филиалов в России имеет Сберегательный банк РФ. В целом по России в среднем 3,7 филиала на каждый коммерческий банк.

По сфере обслуживания банки делятся на региональные, межрегиональные, национальные, международные.

К региональным банкам, обслуживающим главным образом какой-либо местный регион, относятся и муниципальные банки.

По масштабам деятельности можно выделить малые, средние, крупные банки, банковские консорциумы, межбанковские объединения.

В ряде стран функционируют учреждения мелкого кредита. К ним относятся ссудо-сберегательные банки, строительно-сберегательные кассы, кредитная кооперация5.

В банковской системе действуют также банки специального назначения и небанковские кредитные организации.

Банки специального назначения выполняют основные операции по указанию органов исполнительной власти, являются уполномоченными банками, осуществляют финансирование определенных государственных программ. Наряду с данными операциями уполномоченные банки выполняют и другие операции, вытекающие из их статуса как банка.

Небанковская кредитная организация – это предприятие, имеющее право осуществлять отдельные банковские операции, допустимое сочетание которых определяется ЦБ. Существуют расчетные НКО и организации инкассации. Расчетные НКО вправе осуществлять: открытие и ведение банковских счетов юридических лиц; расчеты по поручению юридических лиц; обслуживание юридических лиц на рынке МБК, валютном рынке и рынке драгоценных металлов; кассовое обслуживание юридических лиц; операции по купле-продаже иностранной валюты в безналичной форме. Организации инкассации производят инкассирование денежных средств, векселей, платежных и расчетных документов.

К элементам банковской системы относят и банковскую инфраструктуру. В нее входят различного рода предприятия, агентства и службы, которые обеспечивают жизнедеятельность банков. Банковская инфраструктура включает информационное, методическое, научное, кадровое обеспечение, а также средства связи, коммуникации и др.

В условиях рынка банки прежде всего нуждаются в широкой и оперативной информации о состоянии экономики, ее отраслях, группах предприятий, отдельных предприятиях, обращающихся в банк за кредитом и другими услугами. Для оценки кредитоспособности клиентов, экономического и делового рынка, для консультирования предприятий и населения, управления имуществом клиента банки нуждаются в подробной информации5.

В условиях рынка, сильной конкуренции, а также экономического кризиса, нестабильности финансов государства и предприятий информационное обеспечение выступает естественным требованием, без которого банки не могут без ущерба для своего капитала и капитала клиентов финансировать различного рода проекты. Наличие информации и ее анализ становятся обязательным атрибутом технологии предоставления банковских услуг.

Информация, необходимая банкам, обычно предоставляется специальными агентствами – кредитными бюро, в ряде стран сведения, в которых нуждаются банки, публикуются в многочисленных справочниках (торговых и промышленных регистрах), журналах, специальных оперативных изданиях.

Необходимым компонентом банковской инфраструктуры выступает и методическое обеспечение. Особенность российских коммерческих банков состоит в том, что они зачастую не имеют унифицированных подзаконных актов, осуществляют операции на базе своих собственных методик и положений.

Особым блоком банковской системы служит банковское законодательство, которое призвано регулировать банковскую деятельность. В настоящее время в России действуют три закона, прямо относящихся к работе банков. Это Федеральные законы «О Центральном банке РФ» (1995), «О банках и банковской деятельности» (1996), «О несостоятельности (банкротстве) кредитных организаций» (1999). Международная практика показывает, что законы о банковских институтах должны быть дополнены законами о специальных банках, о банковских холдингах, объединениях и консорциумах, кредитной кооперации и других институтах мелкого кредита. Помимо этого в систему банковского законодательства обычно также входят законы, регулирующие различие аспекты банковской деятельности, в том числе кредитное дело, систему электронных платежей, банковскую тайну, банкротство банков. В системе банковского законодательства выделяются одновременно законы всеобщего действия (Гражданский кодекс РФ), а также законы, обеспечивающие регулирование параллельно существующих институтов и затрагивающие банковскую деятельность. В данной группе законов в ряде стран действуют законы о бирже, акцизных бумагах, об ипотеке, трасте и трастовых операциях, о финансово-промышленных компаниях, инвестиционных фондах .[6]

Рыночные денежные отношения составляют сферу деятельности банков и кредитных учреждений, которые действуют:

- на рынках национальных денег;

- на рынке валют;

- на РЦБ и на рынке благородных металлов;

- на первичном, вторичном, на промежуточных рынках в процессе непрямого (банковского) финансирования, причем на всех этих рынках на ряду с банками действуют и кредиторские учреждения.

Их объединяет одно качество – они специализируются на рыночных денежных отношениях или операциях, но в силу определенных обстоятельств они должны делить обязанности между собой, и этому способствует с одной стороны очень широкий перечень операций, составляющий основу и, с другой стороны, ограничение возможности каждой организации, с третьей стороны, изначальное содержательное различие между банками и кредитными учреждениями.6

Существует два признака, существенно отличающие банки от другого кредитного учреждения, и эти два признака ставят банки в особое положение:

1. Банки – логически одно исходное звено, так как главная способность банка, начиная с ЦБ, – выпускать в обращение и изымать из обращения деньги, а деньги носят первичный характер по отношению ко всему финансовому инструментарию, включающий РЦБ, и, кроме того, все кредитные учреждения обслуживаются банками.

2. Банк – основное и главное звено финансового рынка, то есть банки – это единственные учреждения, которые реализуют в своей деятельности полный набор рыночных денежных отношений, то есть операций. Банки являются организациями, ориентированные на универсальность деятельности в своей сфере. Другими словами, развитость и интересы банка являются решающими факторами, от которых зависит насколько полно в рамках законодательства, они займут сферу финансового рынка и в каких нишах этого рынка они готовы или вынуждены терпеть присутствие кредитного учреждения.6

«Готовы» – в том случае, когда узко специализируемые кредитные учреждения лучше подготовлены к ведению тех или иных операций и когда это целесообразно с точки зрения обеих сторон. «Вынуждены» – когда кредитные учреждения готовы конкурировать с банками. Таким образом:

- банки по определению являются универсальными финансовыми институтами, а не одно кредитное учреждение универсальностью не обладает, т.к. они являются узко специализированными;

- банки обеспечивают оборот платежными средствами, что препятствует внутреннюю взаимосвязь с расчетными, кредитными, кассовыми операциями;

- банки располагают возможностями повышения кредиторского вложения в определенной мере независимо от наличных резервов;

- в данной деятельности принимают участие не только коммерческие, но ЦБ;

- исключительная прерогатива банков реализуется в 2-х группах операций:

5.1. прием денег во вклады – депозиты;

5.2. выдача денежных кредитов.

Именно эти операции являются решающими и их проведение означает снижение либо повышение денежной массы, то есть сжатие или эмиссию денег.

Приемом вкладов и выдачей кредитов занимаются и кредитные учреждения, но банковское обслуживание имеет глубокую специфику. Клиенты банка могут распоряжаться вложенными в него денежными средствами, а клиенты кредитных учреждений не имеют такого права. Кредитное учреждение само является распорядителем кредитных денег. Кредитные учреждения не могут в отличие от банков заниматься пересылкой и перемещением денег по территории, поскольку их клиенты не являются распорядителями средств. Глубоко специфичные банковские ссуды, с точки зрения ссудодателя они разделяются на ссуду-заем и ссуду-кредит. При займе происходит только изменение прав распоряжения денег, и новых денег при этом не появляется. Займы могут давать только небанковские кредитные учреждения, так как только они являются распорядителями денег и свободно ими распоряжаются, в том числе они могут передавать это право третьим лицам. Поскольку банки не являются распорядителями денег, то банки могут выдавать только кредит - создаются новые деньги, при этом общая сумма денег в системе повышается на сумму выданных кредитов. Заем не может превышать сумму привлеченных средств, а объемы кредита практически не имеют ограничений.6

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), и небанковские кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании и др.).[7]

Центральный (эмиссионный) банк в большинстве стран принадлежит государству. Но даже если государство формально не владеет его капиталом (США, Италия, Швейцария) или владеет частично (Бельгия – 50%, Япония-55%), центральный банк выполняет функции государственного органа. Центральный банк обладает монопольным правом на выпуск в обращение (эмиссию) банкнот – основной составляющей налично-денежной массы. Он хранит официальные золото - валютные резервы, проводит государственную политику, регулируя кредитно-денежную сферу и валютные отношения. Центральный банк участвует в управлении государственным долгом и осуществляет расчетно-кассовое обслуживание бюджета государства.

По своему положению в кредитной системе центральный банк играет роль «банка банков», то есть хранит обязательные резервы и свободные средства коммерческих банков и других учреждений, предоставляет им ссуды, выступает в качестве «кредитора последней инстанции», организует национальную систему взаимозачетов денежных обязательств либо непосредственно через свои отделения, либо через специальные расчетные палаты.

Коммерческие банки – основное звено кредитной системы. Они выполняют практически все виды банковских операций. Исторически сложившимися функциями коммерческих банков является прием вкладов на текущие счета, краткосрочное кредитование промышленных и торговых предприятий, осуществление расчетов между ними. В современных условиях коммерческим банкам удалось существенно расширить прием срочных и сберегательных вкладов, средне- и долгосрочное кредитование, создать систему кредитования населения (потребительского кредита).

Коммерческие банки создаются на паевых или акционерных началах и могут различаться: по способу формирования уставного капитала (с участием государства, иностранного капитала и др.), по специализации, по территории деятельности, видам совершаемых операций и т.д. Средства коммерческих банков делятся на собственные (уставной фонд, резервный фонд и другие фонды, образованные за счет прибыли) и привлеченные (средства на счетах предприятий, их вклады и депозиты, вклады граждан и т.д.).[8]

Инвестиционные операции коммерческих банков связаны в основном с куплей-продажей ценных бумаг правительства и местных органов власти.

Коммерческие банки выполняют расчетно-комиссионные и торгово-комиссионные операции, занимаются факторингом, лизингом, активно расширяют зарубежную филиальную сеть и участвуют в многонациональных консорциумах (банковских синдикатах).[9]

Инвестиционные банки (в Великобритании – эмиссионные дома, во Франции – деловые банки) специализируются на эмиссионно-учредительных операциях. По поручению предприятий от государства, нуждающихся в долгосрочных вложениях и прибегающих к выпуску акций и облигаций, инвестиционные банки берут на себя определение размера, условий, срока эмиссии, выбор типа ценных бумаг, а также обязанности по их размещению и организации вторичного обращения. Учреждения этого типа гарантируют покупку выпущенных ценных бумаг, приобретая и продавая их за свой счет или организуя для этого банковские синдикаты, предоставляют покупателям акции и облигации, ссуды. Хотя доля инвестиционных банков в активах кредитной системы сравнительно невелика, они благодаря их информированности и учредительским связям играют в экономике важнейшую роль.

Сберегательные банки (в США – взаимосберегательные банки, в ФРГ – сберегательные кассы) – это, как правило, небольшие кредитные учреждения местного значения, которые объединяются в национальные ассоциации и обычно контролируются государством, а нередко и принадлежит ему. Пассивные операции сберегательных банков включают прием вкладов от населения на текущие и другие счета. Активные операции представлены потребительским и ипотечным кредитом, банковскими ссудами, покупкой частных и государственных бумаг. Сберегательные банки выпускают кредитные карточки .[10]

Ипотечные банки – учреждения, предоставляющие долгосрочный кредит под залог недвижимости (земли, зданий, сооружений). Пассивные операции этих банков состоят в выпуске ипотечных облигаций .6

Ипотечный кредит – это долгосрочная ссуда, выдаваемая ипотечными, коммерческими банками, страховыми и строительными обществами и другими финансово-кредитными учреждениями под залог и земли и строений производственного и жилого назначения. Ипотечный кредит применяется главным образом в сельском хозяйстве, а также в жилищном и других видах строительства. В результате увеличивается размер производительно используемого капитала.[11]

Коммерческими банками, фирмами – поставщиками оборудования, финансовыми компаниями предоставляются кредиты промышленно-торговым корпорациям под залог машин и оборудования. В этом случае сумма ипотечного кредита ниже рыночной стоимости закладываемого оборудования и других активов корпораций. Кроме того, размеры ипотечного кредита уменьшаются в зависимости от степени износа закладываемого оборудования.

Процентные ставки по ипотечному кредиту определяются спросом и предложением и дифференцируются в зависимости от положения заемщика.

Ипотечный кредит широко распространен в странах с рыночной экономикой. Ссуды выделяются на жилищное и производственное строительство под высокий процент (10 – 20%).

Банки потребительского кредита – тип банков, которые функционируют в основном за счет кредитов, полученных в коммерческих банках, и выдачи краткосрочных и среднесрочных ссуд на приобретение дорогостоящих товаров длительного пользования.[12]

Главную роль в банковском деле играют банковские группы, в составе которых выделяются головная компания (крупный банк – холдинг), филиалы (дочерние общества), а также представительства, агентства, отделения.

Банковский холдинг представляет собой держательскую (холдинговую) компанию, владеющую пакетами акций и иных ценных бумаг других компаний и осуществляющую операции с этими ценными бумагами. Помимо чистых холдингов, занимающихся только указанными операциями, существуют смешанные холдинги, которые, кроме того, ведут предпринимательскую деятельность в различных сферах экономики. В этом случае холдинг создается, как правило, в связи с основанием головной компанией дочерних производственных фирм. Холдинговые компании могут иметь сложную структуру, когда головной холдинг контролирует через систему участий, т.е. через владение акциями, дочерние компании-холдинги, в свою очередь, являющиеся держателями акций различных фирм. Материнская (головная) холдинговая компания получает прибыль за счет дивидендов на контролируемые ею акции дочерних компаний, а также в некоторых случаях за счет перевода части прибыли дочерних компаний на основе специальных соглашений. Холдинг, обычно, выступает в качестве собственника контрольного пакета акций, что позволяет ему оказывать решающее влияние на функционирование подконтрольных компаний. Как правило, холдинги могут иметь различные правовые формы: обществ с ограниченной ответственностью, товариществ, компаний, акционерных обществ. Наиболее распространены холдинги, организованные как акционерные общества (в том числе и с участием государства).[13]

Особенностью банковских групп являются наличие в их составе филиалов. Банковский филиал выступает как юридическое лицо, регистрируется в местных органах власти и считается резидентом страны требования, имеет самостоятельный баланс. Он может выполнять все те же операции, что и банк-учредитель, но может быть и специализированным. Крупные банки часто основывают филиалы, занимающиеся факторингом, лизингом, консультациями. Пользуясь юридической независимостью филиалов, коммерческие банки осуществляют через них запрещенные сделки с ценными бумагами компаний небанковского сектора.[14]

В отличие от филиала представительство, агентство и отделение юридическими лицами не являются и не имеют самостоятельного баланса. Представительство занимается лишь сбором информации, поиском клиентов и рекламой. Коммерческая деятельность представительствам запрещена. Агентство уполномочено осуществлять активные банковские операции (кредитные и инвестиционные), расчетное обслуживание. Однако эти операции оно проводит за счет банка-учредителя, так как само агентство не имеет права принимать вклады и, следовательно, не располагает собственной ресурсной базой. Отделение, в отличие от агентства, проводит как активные, так и пассивные операции. Перечень их может совпадать с перечнем операций банка-учредителя или ограничиваться какой-то его частью.

Банки по характеру собственности делятся на: частные, кооперативные, муниципальные (коммунальные), государственные, смешанные (т.е. созданные с участием государства).[15]

В банковском деле, как и в промышленности, свободная конкуренция неизбежно вызывает концентрацию. Одни банки поглощаются более могущественными конкурентами, другие, формально сохраняя самостоятельность, фактически попадают под власть более сильных конкурентов. Происходит слияние, «сплетение» банков. Число банков сокращается, но вместе с тем увеличиваются их размеры, возрастает объем операций. В каждой стране выделяются немногие крупнейшие банки, на счетах которых собираются огромные суммы свободных средств, ищущих прибыльного применения.

Конкуренция наблюдается как между отдельными банками, так и между крупнейшими союзами банковского капитала. У последних все более усиливается стремление к монополистическому соглашению, к объединению банков. Крупные финансовые операции – размещение государственных займов, организация крупных акционерных обществ – все чаще осуществляется не каким-либо отдельным банком, а при помощи соглашения между несколькими ведущими банками.[16]

Централизация банковского капитала проявляется в слиянии крупных банков в крупнейшие банковские объединения, в росте филиальной сети крупных банков. Банковские объединения – это банки-гиганты, играющие господствующую роль в банковском деле.

Существуют несколько форм банковских объединений:

- Банковские картели – это соглашения, ограничивающие самостоятельность отдельных банков и свободную конкуренцию между ними путем согласования и установления единообразных процентных ставок, проведения одинаковой дивидендной политики и т.п.

- Банковские синдикаты, или консорциумы – соглашения между несколькими банками для совместного проведения крупных финансовых операций.

- Банковские тресты – это объединения, возникающие путем полного слияния нескольких банков, причем происходит объединение капиталов этих банков и осуществляется единое управление ими.

- Банковские концерны – это объединение многих банков, формально сохраняющих самостоятельность, но находящихся под финансовым контролем одного крупного банка, скупившего контрольные пакеты их акций.16

В конкурентной борьбе крупные банки имеют решающие преимущества перед мелкими:

Во-первых, они обладают большими возможностями для привлечения вкладов, так как вкладчики предпочитают помещать свои средства в крупные, более солидные и устойчивые банки, а не мелкие, которые чаще терпят крах.

Во-вторых, крупные банки обычно обладают сетью филиалов (отделений, агентств, контор), расположенных во многих городах, чего не имеют мелкие банки.

В-третьих, у крупных банков издержки по ведению операций относительно меньше вследствие большего масштаба этих операций. Это позволяет крупным банкам взимать меньшую плату с клиентов за выполнение для них расчетных и кредитных операций, что, естественно, привлекает клиентуру. Превосходство крупных банков еще более усиливается из-за широкого применения компьютеров и другой вычислительной техники.

В борьбе с банками-аутсайдерами банковские объединения прибегают к различным методам конкурентной борьбы: с помощью рекламы, путем открытия своих филиалов в районе деятельности аутсайдеров и переманивания клиентов посредством предоставления им тех или иных льгот. Борьба за клиентуру ведется и между самими банковскими объединениями; каждый крупный банк стремится переманить клиентов у других крупных банков.

Между банковскими объединениями ведется также борьба за контроль над предприятиями, в которых они участвуют. Если, например, акциями промышленной компании владеют несколько крупных банков, то каждый из них стремиться продвинуть на руководящие посты в этой компании своих представителей, чтобы оказывать наибольшее влияние, а следовательно, получать наибольшие выгоды для ведения денежно-кредитных операций.9

Глава 2. Структура банковской системы РФ

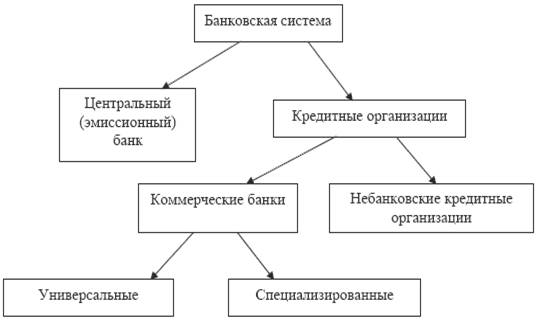

Банковская система РФ имеет двухуровневую структуру. На первом уровне находится Центральный банк РФ, на втором - различные кредитные организации. Схематично банковская система России представлена на рисунке 1.1.[17]

Рисунок 1.1 - Структура банковской системы

В странах с развитой рыночной экономикой сложилась следующая структура банковской системы [18]:

1. Центральный (эмиссионный) банк.

2. Коммерческие банки которые включают в себя: универсальные банки специализированные банки, инвестиционные банки, сберегательные банки, инновационные банки, ипотечные банки, Банки потребительского кредита, отраслевые банки, внутрипроизводственные банки.

Небанковские кредитно-финансовые институты: инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании.

Эту структуру принято называть двухуровневой, так как основными уровнями являются Центральный банк и коммерческий банк.

Центральный (эмиссионный) банк в большинстве стран принадлежит государству. Но даже если государство формально не владеет его капиталом (США, Италия, Швейцария) или владеет частично (Бельгия - 50%, Япония - 55%), Центральный банк выполняет функции государственного органа.[19] Центральный банк обладает монопольным правом на выпуск в обращение (эмиссию) банкнот - основной составляющей налично денежной массы. Он хранит официальные золотовалютные резервы, проводит государственную политику, регулируя кредитно-денежную сферу и валютные отношения. Центральный банк участвует в управлении государственным долгом и осуществляет кассово-расчетное обслуживание бюджета государства.

По своему положению в кредитной системе Центральный банк играет роль «банка банков», т.е. хранит обязательные резервы и свободные средства коммерческих банков и других учреждений, предоставляет им ссуды, выступает в качестве «кредитора последней инстанции», организует национальную систему взаимозачетов денежных обязательств либо непосредственно через свои отделения, либо через специальные расчетные палаты.

Центральные, национальные банки подчинены представительным законодательным, а не исполнительным органам власти (в России - Государственной Думе).[20] Их взаимодействие определено законодательными актами, в соответствии с которыми центральные банки являются автономными, независимыми учреждениями. И решение только нескольких наиболее важных вопросов может осуществляться на основе постановлений законодательных органов, которые в дальнейшем являются руководством к действию для банков.

В России в систему управления Центрального банка (ЦБ) входят более 80 национальных банков и главных управлений ЦБ, которые не обладают автономией.[21] В ряде стран центральные банки подчиняются непосредственно исполнительной власти - правительству.

Вторым уровнем денежно-кредитного хозяйства, как уже отмечалось, являются коммерческие банки и другие финансово-кредитные учреждения. Они занимаются аккумуляцией свободных денежных ресурсов в форме депозитов (вкладов), ведением текущих счетов и всех видов расчетов между соответствующими хозяйственными субъектами, являющимися их клиентами. Остановимся на важнейших принципах и функциях коммерческих банков.

Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов.18Это означает, что коммерческий банк должен не только обеспечивать количественное соответствие между своими ресурсами и кредитными вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им ресурсов. Прежде всего, это относится к срокам тех и других.

Вторым важнейшим принципом, на котором базируется деятельность, является экономическая самостоятельность коммерческих банков, подразумевающая и экономическую ответственность за результаты своей деятельности. Экономическая самостоятельность предполагает свободу распоряжения собственными средствами банка и привлеченными ресурсами, свободный выбор клиентов и вкладчиков, распоряжение доходами банка. По своим обязательствам коммерческий банк отвечает всеми принадлежащими ему средствами и имуществом. Весь риск от своих операций коммерческий банк берет на себя.

Третий принцип заключается в рыночном характере взаимоотношения коммерческого банка со своими клиентами. Предоставляя ссуды, коммерческий банк исходит, прежде всего, из рыночных критериев прибыльности риска и ликвидности.

Четвертый принцип работы коммерческого банка состоит в регулировании его деятельности косвенными экономическими (а не административными) методами. Государство определяет лишь «правила игры» для коммерческих банков, но не может отдавать им приказов. Коммерческие банки - основное звено кредитной системы. Они выполняют практически все виды банковских операций. Исторически сложившимися функциями коммерческих банков являются прием вкладов на текущие счета, кредитование промышленных и торговых предприятий, осуществление расчетов между ними. Коммерческие банки создаются на паевых или акционерных началах и могут различаться: по способу формирования уставного капитала (с участием государства, иностранного капитала и др.), по специализации, по территории деятельности, видам совершаемых операций и т.д. Средства коммерческих банков делятся на собственные (уставной фонд, резервный фонд и другие фонды, образованные за счет прибыли) и привлеченные (средства на счетах предприятий, их вклады и депозиты, вклады граждан и т.д.).

Кроме банков, перемещение денежных средств на рынке осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компании, брокерские, дилерские фирмы и т.д. Но банки как субъекты финансового риска имеют два существенных признака, отличающие их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозиты, вкладные свидетельства, сберегательные сертификаты и пр.), а мобилизованные на этой основе средства размещают в долговые обязательства и ценные бумаги, выпущенные другими. Это отличает банки от финансовых брокеров и дилеров, осуществляющих свою деятельность на финансовом рынке, не выпуская собственных долговых обязательств.

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами, например при помещении средств клиентов на счета и во вклады, при выпуске депозитных сертификатов и т.п. Фиксированные по сумме долга обязательства несут в себе наибольший риск для посредников (банков), поскольку должны быть оплачены в полной сумме независимо от рыночной конъюнктуры, в то время как инвестиционная компания (фонд) все риски, связанные с изменением стоимости ее активов и пассивов, распределяет среди своих акционеров.

Заключение

Таким образом, подводя итоги, можно сделать следующие выводы.

Банковская система сегодня - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков и товарного производства и обращения исторически шло параллельно и тесно переплеталось. При этом банки, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства.

Современные кредитно-банковские системы имеют сложную, многозвенную структуру. Можно выделить три важнейших элемента современной кредитной системы:

· центральный банк;

· коммерческие банки;

· специализированные финансовые учреждения (страховые, ипотечные, сберегательные).

С экономической точки зрения коммерческие банки относятся к особой категории деловых предприятий, получивших название финансовых посредников. Они привлекают капиталы, сбережения населения и другие денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале. Банки создают новые требования и обязательства, которые становятся товаром на денежном рынке. Так, принимая вклады клиентов, коммерческий банк создает новое обязательство - депозит, а выдавая ссуду - новое требование к заемщику. Этот процесс создания новых обязательств составляет сущность финансового посредничества. Эта трансформация позволяет преодолеть сложности прямого контакта сберегателей и заемщиков, возникающие из-за несовпадения предлагаемых и требуемых сумм, их сроков, доходности, и т.д.

Следует иметь в виду, что банки не просто хранилища денег и кассы для их выдачи и предоставления в кредит. Они представляют мощный инструмент структурной политики и регуляции экономики, осуществляемой путем перераспределения финансов, капитала в форме банковского кредитования инвестиций, необходимых для предпринимательской деятельности, создания и развития производственных и социальных объектов. Банки могут направлять денежные средства, финансовые ресурсы в виде кредитов в те отрасли, сферы, регионы, где капитал найдет лучшее, эффективное применение.

Наряду с центральными банками, коммерческие выполняют также важную функцию регулирования денежного обращения. В банковской системе центральный (эмиссионный) банк определён как главный банк страны и кредитор последней инстанции. Он находится в государственной собственности и на него возложены функции общего регулирования деятельности каждого коммерческого банка в рамках единой денежно - кредитной системы страны. Центральный банк призван приводить их деятельность в соответствие с общей экономической стратегией, и выступает ключевым агентом государственной денежно-кредитной политики, при этом со стороны центрального банка используются в первую очередь экономические методы управления и только в отдельных случаях административные.

Таким образом, мы видим, что банки играют очень важную роль в экономике. Поэтому именно с налаживания нормально функционирующей банковской системы нужно начинать выход из кризисного положения, сложившегося у нас в стране. В настоящее время, в связи с нехваткой квалифицированных кадров и стремительным ростом количества коммерческих банков в эту сферу идут мало подготовленные работники, которые не имеют специального образования. Это приводит к неудовлетворительной работе банков и стремлению их просто быстрее заработать деньги. Зачастую банки выдают кредиты предприятиям, даже не проверив их состоятельность. Все это приводит к ухудшению экономической ситуации в стране. Поэтому я считаю, что необходимо упорядочить работу банков, увеличить контроль за их деятельностью, и, только после этого, можно переходить к оздоровлению всей экономики

Список использованной литературы

- Банковское дело: Учебник / Под ред. О.И. Лаврушина. - М.: КНОРУС. - 2016.- 800 с.

- Вечканов Г.С., Вечканова Г.Р. Современная экономическая энциклопедия. - СПб.: Лань. – 2011. – 316 с.

- Абрамова М.А., Шакер И.Е. Финансы и кредит. - М.: Юриспруденция. - 2006. – 324 с.

- Финансы и кредит: Учебн. пособие / Под ред. проф. А.М. Ковалевой. – М.: Финансы и статистика. – 2013. – 298 с.

- Денежное обращение и банки: Учеб пособие / Под ред. Г.Н. Белоглазовой. – М.: Финансы и статистика. – 2014. – 276 с.

- Кураков Л.П., Тимирязев В.Г., Кураков В.Л. Современные банковские системы. Учебн. пособ. – 5-е изд., перераб. и доп. – М., Гелиос АРВ. – 2014. – 298 с.

- Банковское дело: Учеб. для вузов / Под. ред. О.И. Лаврушина. – 4-е. изд., перераб. и доп. – М.: Финансы и статистика. – 2009. – 326 с.

- Деньги, кредит, банки / Под ред. Е.Ф.Жукова. – М.: Дело, 2005. – 624 с.

- Деньги, кредит, банки: Учебник / Под ред. О.И. Лаврушина. - М.: КНОРУС. - 2016. – 286 с.

- Краткий экономический словарь /под ред. А.Н. Азрилияна. – 6.-изд. доп. – М.: Институт новой экономики. – 2014. – 1088 с.

- Финансово-кредитный энциклопедический словарь / Под ред. А.Г. Грязновой. - М.: Финансы и статистика. - 2012. – 826 с.

- Деньги, кредит, банки: Учебник для вузов / Под ред. В.А. Щегорцова. – М.: ЮНИТИ-ДАНА. – 2010. – 383 с.

- Финансы и кредит: Учебн. пособие / Под ред. проф. А.М. Ковалевой. – М.: Финансы и статистика. – 2013. – 298 с.

- Финансы. Деньги. Кредит: Учебное пособие / Под ред. Е.Г Черновой. - М.: ТК Велби. - 2014. - 208 с.

- Абрамова М.А., Шакер И.Е. Финансы и кредит. - М.: Юриспруденция. - 2009. – 324 с.

- Банковское дело: учебник для вузов под редакцией ред. Коробова, Г.Г. – M.: Экономистъ – 2014. – 751 с.

- Структура банковской системы РФ [Электронный ресурс] URL: http://www.xliby.ru/delovaja_literatura/finansy_i_kredit_uchebnoe_posobie/p14.php.

- Пучкова П. Банковский депозит: от информационного обеспечения к аналитическим решениям. М., 2009. С. 132.

- Центральный банк РФ [Электронный ресурс] URL: http://www.cbr.ru/.

- Шатковская Т. Развитие региональных рынков банковских услуг в 2005-2009 годах // Банковское дела №12. М., 2010.

- Юрий Вешкин, Грета Авагян Экономический анализ деятельности коммерческого банка. // Инфра-М, Магистр, 2016. С. 432.

-

Банковское дело: Учебник / Под ред. О.И. Лаврушина. - М.: КНОРУС. - 2016.- 800 с. ↑

-

Вечканов Г.С., Вечканова Г.Р. Современная экономическая энциклопедия. - СПб.: Лань.–2011. – с.34 ↑

-

Абрамова М.А., Шакер И.Е. Финансы и кредит. - М.: Юриспруденция. - 2006. – с.288. ↑

-

Финансы и кредит: Учебн. пособие / Под ред. проф. А.М. Ковалевой. – М.: Финансы и статистика. – 2013. – с.202 ↑

-

Денежное обращение и банки: Учеб пособие / Под ред. Г.Н. Белоглазовой. – М.: Финансы и статистика. – 2014. – с.83-84 ↑

-

Кураков Л.П., Тимирязев В.Г., Кураков В.Л. Современные банковские системы. Учебн. пособ. – 3-е изд., перераб. и доп. – М., Гелиос АРВ. – 2014. –с.166-168 ↑

-

Банковское дело: Учеб. для вузов / Под. ред. О.И. Лаврушина. – 4-е. изд., перераб. и доп. – М.: Финансы и статистика. – 2009. – с.171 ↑

-

Деньги, кредит, банки / Под ред. Е.Ф.Жукова. – М.: Дело, 2005. –с.504 ↑

-

Деньги, кредит, банки: Учебник / Под ред. О.И. Лаврушина. - М.: КНОРУС. - 2016. – с.186 ↑

-

Краткий экономический словарь /под ред. А.Н. Азрилияна. – 6.-изд. доп. – М.: Институт новой экономики. – 2014. – с.198 ↑

-

Финансово-кредитный энциклопедический словарь / Под ред. А.Г. Грязновой. - М.: Финансы и статистика. - 2012. – с.388 ↑

-

Деньги, кредит, банки: Учебник для вузов / Под ред. В.А. Щегорцова. – М.: ЮНИТИ-ДАНА. – 2010. –с.301 ↑

-

Финансы и кредит: Учебн. пособие / Под ред. проф. А.М. Ковалевой. –М.: Финансы и статистика. – 2013.–с.186 ↑

-

Финансы. Деньги. Кредит: Учебное пособие / Под ред. Е.Г Черновой. - М.: ТК Велби. - 2014. -с.178 ↑

-

Абрамова М.А., Шакер И.Е. Финансы и кредит. - М.: Юриспруденция. - 2009. – с.250 ↑

-

Банковское дело: учебник для вузов под редакцией ред. Коробова, Г.Г. – M.: Экономистъ – 2014. –с.155,157 ↑

-

URL: http://www.xliby.ru/delovaja_literatura/finansy_i_kredit_uchebnoe_posobie/p14.php ↑

-

Пучкова П. Банковский депозит: от информационного обеспечения к аналитическим решениям. М., 2009. С. 132. ↑

-

Центральный банк РФ [Электронный ресурс] URL: http://www.cbr.ru/. ↑

-

Шатковская Т. Развитие региональных рынков банковских услуг в 2005-2009 годах // Банковское дела №12. М., 2010., с14-17 ↑

-

Юрий Вешкин, Грета Авагян Экономический анализ деятельности коммерческого банка. // Инфра-М, Магистр, 2016. С. 368. ↑

- Способы планирования времени проекта

- Структура и состав комплекса технических средств и конфигурация сети

- Эффективность менеджмента организации (Теоретические аспекты менеджмента организации).

- Публичная власть.

- ТЕОРЕТИЧЕСКИЕ И ПРАВОВЫЕ АСПЕКТЫ государственных пособий гражданам, имеющим детей

- Построение организационных структур

- Технология обслуживания клиентов в ресторане»

- Процессы принятия решений в организации.

- Ценообразование в сфере питания, на пример реально существующей организации

- Понятия кредитных операций, их сущность и классификация

- Сущность финансов и их функции.

- 1.Мировая валютная система