Принципы подготовки и предоставления финансовой отчетности (Состав, элементы и формы финансовой отчетности)

Содержание:

ВВЕДЕНИЕ

Целью финансовой (бухгалтерской) отчетности является предоставление необходимой полезной информации всем потенциальным пользователям, заинтересованным в получении информации о финансовом положении предприятия (либо консолидированной группы предприятий) и его изменениях, о результатах хозяйственной деятельности, эффективности управления и степени ответственности руководителей за порученное дело.

Целью финансовой отчетности общего назначения провозглашается представление информации о финансовом положении, финансовых результатах коммерческой и финансовой деятельности и движении денежных средств, которая может быть полезной широкому кругу пользователей для принятия решений о платежеспособности и устойчивости данной компании, о прогнозах ее будущего развития, о возможных поступлениях и оттоках денежных средств в будущем, о качестве руководства компании и доверии к его компетентности и честности.

Для того чтобы пользователи финансовой отчетности получали полноценную и достоверную информацию, профессиональный бухгалтер должен постоянно поддерживать свою квалификацию, иметь независимое мнение и руководствоваться своим профессиональным суждением.

Цель курсовой работы – исследовать принципы подготовки и представления финансовой отчетности на предприятии.

В соответствии с поставленной целью были определены задачи курсовой работы:

- рассмотреть значение и концепции финансовой отчетности, объем, элементы и формы, а также сходства и различия в составлении финансовой отчетности по РСБУ и по МСФО 10;

- проанализировать процедуру предоставления финансовой отчетности, ее принципы подготовки и предоставление;

- изучить бухгалтерскую отчетность для анализа финансово-хозяйственной деятельности предприятия;

Методологической основой для написания курсовой работы послужили труды зарубежных и отечественных экономистов и финансистов, разрабатывающих проблемы улучшения бухгалтерского учета.

1.Значение и концепции финансовой отчетности

1.1. Состав, элементы и формы финансовой отчетности

Отчетность представляет собой систему показателей, отражающих результаты хозяйственной деятельности организации за отчетный период. Отчетность включает таблицы, которые составляют по данным бухгалтерского, статистического и оперативного учета, и является завершающим этапом учетной работы .

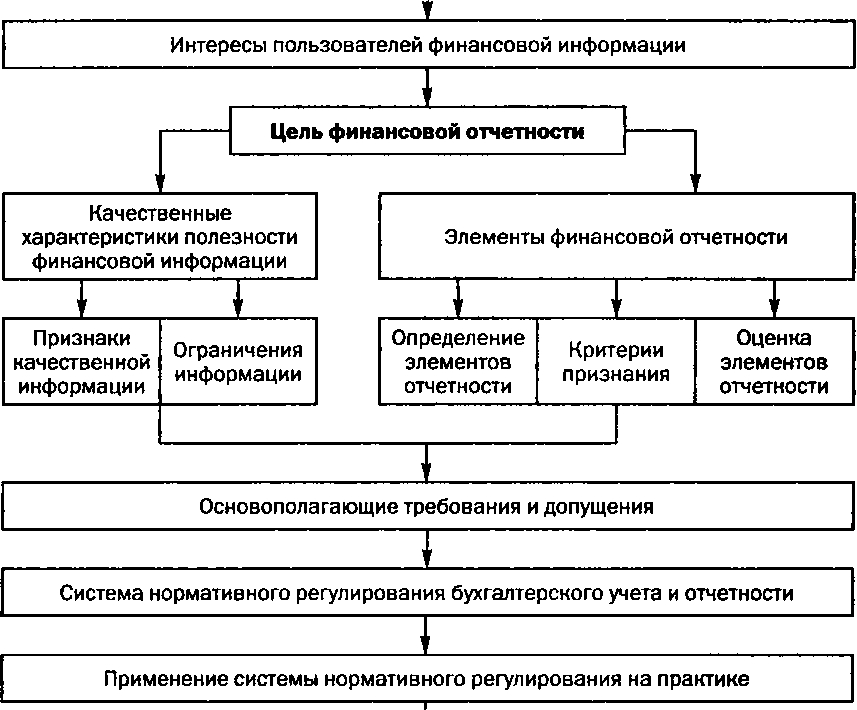

Концепция финансового учета и отчетности - это основные принципы ведения бухгалтерского учета и составления финансовой отчетности. Схематично концепция представлена на рисунке 1.

Рисунок 1. Элементы концептуальной основы финансового учета и отчетности

Основная задача отчетности - изыскание резервов дальнейшего роста и совершенствования деятельности организации, стабильности на рынке. По данным отчетности руководитель организации отчитывается перед трудовым коллективом, учредителями, государством.

Цель финансовой отчетности состоит в представлении информации о финансовом положении, результатах деятельности и изменениях в финансовом положении организации, полезной широкому кругу пользователей при принятии экономических решений.

Финансовое положение организации определяется существующими в ее распоряжении ресурсами, структурой источников этих ресурсов, ликвидностью и платежеспособностью организации, а также ее способностью адаптироваться к изменениям в среде функционирования. Информация о финансовом положении формируется главным образом в виде бухгалтерского баланса.

Информация о финансовых результатах деятельности организации требует оценки потенциальных изменений в ресурсах, которые, вероятно, станет контролировать организация в будущем при прогнозировании способности вызывать денежные потоки на основе имеющихся ресурсов при обосновании эффективности, с которой организация может использовать дополнительные ресурсы. Данная информация обеспечивается главным образом отчетом о прибылях и убытках.

Состав финансовой отчетности. Финансовая отчетность организации представляет собой систему показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты ее деятельности за отчетный период.

Состав и формы финансовой отчетности организаций устанавливаются Министерством финансов РФ.

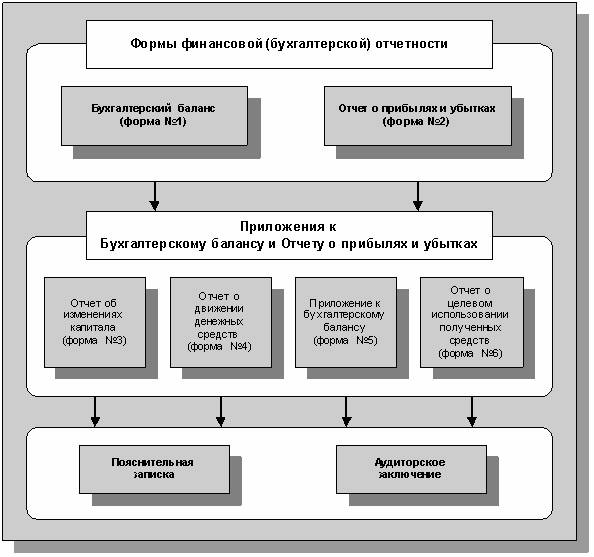

В настоящее время в состав годовой бухгалтерской отчетности включаются:

1.Бухгалтерский баланс - форма № 1.

2.Отчет о прибылях и убытках - форма № 2.

• Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках:

2.1.Отчет об изменениях капитала - форма № 3.

2.2. Отчет о движении денежных средств - форма № 4.

2.3. Приложение к бухгалтерскому балансу - форма № 5.

•2.4.Пояснительная записка.

3. Аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту.

Схематично состав и содержание финансовой отчетности представлено на рисунке 2.

Рисунок 2. Формы финансовой отчетности

Все элементы финансовой отчетности связаны между собой и отражают разные аспекты одних и тех же хозяйственных операций и явлений. Бухгалтерский баланс содержит информацию о финансовом положении организации на определенную дату. Отчет о прибылях и убытках отражает сведения о формировании и использовании прибыли организации. Отчет об изменениях капитала - данные о движении собственного капитала организации, фондов и резервов и дает возможность оценить изменения, происходящие в собственном капитале организации. Отчет о движении денежных средств содержит информацию о движении денежных средств организации в наличной и безналичной формах. Направления движения денежных средств рассматриваются в разрезе основных видов деятельности организации: текущей, инвестиционной и финансовой.

Организация может представлять дополнительную информацию, сопутствующую бухгалтерской отчетности, полезную для пользователей отчетности. Такая информация может быть представлена в виде аналитических таблиц, графиков и диаграмм и включать сведения о динамике, важнейших экономических и финансовых показателях деятельности организации за ряд лет, планы развития организации; данные о предполагаемых капитальных и долгосрочных финансовых вложениях; характеризовать политику организации в отношении заемных средств, управления рисками, деятельность организации в области научно-исследовательских и опытно-конструкторских работ, природоохранные мероприятия и прочее.

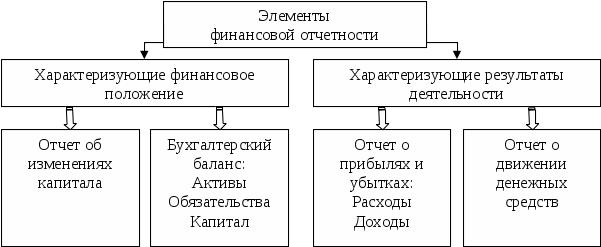

Элементы финансовой отчетности. Информация, на основании которой готовится финансовая отчетность, в соответствии с ее экономическим содержанием, объединяется в определенные укрупненные категории, которые получили название элементов финансовой отчетности.

В МСФО выделяют 5 основных элементов финансовой отчетности, которые условно можно разделить на 2 группы.

1. Элементы, оценивающие финансовое положение и входящие в состав бухгалтерского баланса:

-активы;

-обязательства;

-капитал.

2.Элементы, характеризующие результаты хозяйственной деятельности и составляющие отчет о прибылях и убытках:

-доходы;

-расходы.

1. Активы (Assets) - в международной практике (МСФО) под активами понимаются ресурсы и имущество, контролируемые предприятием и представляющие собой результат операций и событий, состоявшихся в отчетном или иных прошлых периодах. Существенным признаком активов является их способность обеспечить в будущем определенную экономическую выгоду, которая должна заключаться в поступлении денежных средств или их эквивалентов.

2. Обязательства (Liabilities) - это текущие обязательства предприятия, возникающие из предшествующих событий, и представляющие собой различные виды кредиторской задолженности, погашение или урегулирование которых приведет к снижению экономической выгоды в виде уменьшения реальных активов. В данную подгруппу относятся займы, долговые обязательства, банковские кредиты, задолженность поставщикам, различным юридическим и физическим лицам, резервы предстоящих расходов и т.п.

3. Капитал (Сapital; Equity) представляет собой оставшуюся долю собственных активов предприятия после вычета обязательств.

Общий капитал компании можно разделить на две части:

- капитал, полученный от своих акционеров. В финансовой отчетности капитал, внесенный акционерами, делится на сумму номинальной стоимости акций и эмиссионный доход, полученный в результате реализации акций при первичном размещении сверх номинальной стоимости;

капитал, полученный в результате собственной деятельности путем капитализации нераспределенной прибыли и создания соответствующих резервов.

4. Расходы компании (Expenses) - это уменьшение экономических выгод за отчетный период в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Расходы, в свою очередь, подразделяются на 2 подгруппы:

- обычные расходы, осуществляемые для извлечения (получения) доходов;

- прочие расходы, не создающие каких-либо экономических выгод (доходов или активов) в будущем.

Обычные расходы признаются в финансовой отчетности в том отчетном периоде, в котором они возникли в виде уменьшения активов и увеличения обязательств, в прямой связи с доходами, поступившими по данным операциям. При отражении расходов согласно МСФО действует правило (matching concept) соответствия доходов и обычных расходов, которое должно соблюдаться неукоснительно. Если поступление доходов предусматривается в обозримом будущем, понесенные расходы включаются в активы компании (например, капитальные вложения в основной капитал, производственные расходы в запасах, незавершенном производстве, готовых товарах, расходы на приобретение финансовых и нематериальных активов.)

Прочие расходы отражаются в финансовой отчетности в том отчетном периоде, в котором выясняется, что они не могут стать причиной будущих экономических выгод или такие выгоды не очевидны и не поддаются надежной оценке.

Принципиальным является тот факт, что убытки не признаются в качестве самостоятельного элемента финансовой отчетности, а рассматриваются как расходы, уменьшающие в конечном итоге собственный капитал компании.

При сравнении определения расходов МСФО и российским стандартом («Расходы организации» ПБУ 10/99) очевидно, что российский стандарт обладает более сложной структурой, где расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на:

-расходы по обычным видам деятельности;

-операционные расходы;

-внереализационные расходы;

-прочие (вкл. чрезвычайные).

5. Доходы компании (Income) - это увеличение экономических выгод предприятия за отчетный период, которое выражается в увеличении активов или уменьшении обязательств, результатом которых является увеличение капитала (причем увеличение капитала не должно происходить за счет вкладов собственников).

Доходы выступают в двух формах:

-выручка;

-выигрыши.

Выручка - это регулярные доходы от обычной деятельности: от продажи товаров и услуг, от процентов и вознаграждений, дивидендов, лицензионных платежей и роялти, арендной платы, доходы от реализации недвижимости, специально купленной для перепродажи, и инвестиционной собственности.

Не являются выручкой: суммы, инкассированные от имени третьей стороны, такие как налоги с продаж, НДС, другие суммы, собираемые при агентских отношениях от имени принципала.

Выигрыши - это прочие доходы нерегулярного характера, которые не требуют сколько-нибудь существенных расходов на их получение: доходы от штрафов и компенсаций, безвозмездное финансирование и субсидии, курсовые валютные разницы, дооценка другого оборотного имущества, доходы от продажи основных средств и неликвидов, которые по своей природе не отличаются от выручки, но являются случайными; они не могут быть отнесены к операциям, характерным для обычной деятельности компании.

В соответствии с концепцией МСФО доход отражается в финансовой отчетности в момент, когда выполняются следующие условия:

-требования к исполнению сделки удовлетворены;

-большая часть прав и ответственности переданы другой стороне по данной сделке

-имеется достаточная уверенность в получении удовлетворения по предъявленным счетам.

Схематично элементы финансовой отчетности представлены на рисунке 3.

Рисунок 3. Элементы финансовой отчетности

1.2. Сходства и различия в составлении финансовой отчетности по РСБУ и по МСФО 10

Такие понятия, как: Российские стандарты бухгалтерского учета (РСБУ); Международные стандарты финансовой отчетности (МСФО), редко затрагивают одну и ту же компанию одновременно. Чаще всего бухгалтерам хватает национальных стандартов, которые Минфин предложил видеть в Положениях о бухгалтерском учете (ПБУ).

Международные стандарты необходимы только тем организациям, которые имеют иностранные инвестиции, сами инвестируют в заграничный бизнес, представлены в других странах или реализуют свои акции на Московской и других биржах. Именно им нужно иметь возможность сформировать финансовую отчетность одновременно по РСБУ и МСФО. Ведь хотя Минфин и ввел международные стандарты в действие на территории России, Росстат и ФНС не примет отчетность, выполненную по МСФО, а инвесторы, в свою очередь, вряд ли захотят почитать отчет о финансовых результатах, составленный по нормам РСБУ.

Глобальные различия между международной и российской системами финансовой отчетности и бухучете заключаются в концепции составления документации. Хотя Минфин России и работает над их сближением, пока существенная разница сохраняется. Ведь у этих двух стандартов разные цели составления финансовой отчетности. Условно их можно обозначить так:

-в МСФО — это демонстрация бухгалтерской и управленческой информации для кредиторов и инвесторов;

-в РСБУ — это контроль уполномоченных надзорных органов за ведением учета и составлением документации. Именно поэтому и подход, а также принципы составления отчетов различаются. В чем же заключается эта разница?

Кратко перечень основных различий этих двух систем выглядят так: 1.Приоритет в МФСО экономического содержания над юридической документальной формой.

2.Принципы соответствия доходов и расходов.

3.Валюта отчетности и временная стоимость денежных средств.

4.Консолидация отчетности.

5.Учет обесценивания долгосрочных активов.

6.Преобладание в МФСО профессионального мнения бухгалтера над первичным документом.

7.Определение отчетного периода.

8.Определение процентного дохода.

9.Многокомпонентные соглашения и их содержание.

10.Принципы определения налоговой базы.

11.Принципы отчетности о движении денежных средств.

В таблице 1. представлено различие в структуре и особенностях формирования отчетов.

Таблица 1. Различие в структуре и особенностях формирования отчетов МФСО и РСБУ.

|

МСФО |

РСБУ |

|

|

Баланс |

Активы и обязательства можно отражать в порядке их ликвидности без разбивки на текущие и долгосрочные. |

Активы и обязательства имеют четкую градацию, разделяющую их на текущие и долгосрочные |

|

Отчет о прибылях и убытках |

Отражают расходы по функциональности или содержанию. При решении о представлении затрат по функциям, в примечаниях к отчету раскрывается информация по содержанию. Чрезвычайные статьи в отчете не предусмотрены. |

Расходы классифицируются по функциям, а в примечаниях – по содержанию. В составе прочих затрат предусмотрены чрезвычайные статьи, расшифровываются которые в примечаниях. |

|

Отчет о движении денежных средств |

Составляется прямым или косвенным методом. Наряду с денежными средствами отражают их эквиваленты (овердрафты, краткосрочные депозиты). |

Составляется только прямым методом, детализируя информацию о видах денежных поступлений по текущей, инвестиционной и финансовой деятельности. Включаются только денежные средства. |

В таблице 2 представлено различие в учете и отражении операций.

Таблица № 2 Различия в учете и отражении операций МСФО И РСБУ

|

МСФО |

РСБУ |

||

|

Момент признания выручки |

Выручка от продаж признается при передаче покупателю рисков и выгод, связанных с правом владения товаром, независимо от факта перехода права собственности. Работают программы лояльности клиентов в розничной торговле. К ним относятся мероприятия, направленные на развитие повторных продаж – дисконтные карты, бонусы, накопительные баллы, учитываемые как отдельный компонент сделки. |

Право собственности на товар переходит от компании к покупателю при реализации. В РСБУ не рассматриваются программы лояльности клиентов. |

|

|

ОС |

1. Первоначальная стоимость ОС (IAS 1) включает предполагаемые затраты на будущий демонтаж, вывоз оборудования и восстановления природных ресурсов после того, как демонтажные работы закончены. Т.е. в амортизацию объекта изначально закладываются расходы по ликвидации. 2. При приобретении ОС (IAS 16) с отсрочкой платежа, первоначальная стоимость формируется с учетом дисконта, поскольку фактически средство приобретается дешевле. |

В ПБУ 6/01 такая возможность не предусмотрена, подобные затраты признаются расходами при их возникновении. Приобретенное ОС приходуется по номинальной стоимости. |

|

|

МПЗ |

По IAS 2 запасы учитываются по меньшей из величин – себестоимости или чистой продажной цене, складывающейся из разности предполагаемой цены реализации и всех расходов, связанных с производством и транспортировкой. |

Чаще всего материалы согласно ПБУ 5/01 приходуются по фактической себестоимости. |

|

|

Расходы будущих периодов |

В МСФО РПЗ не признаются в качестве активов. |

РПЗ отражаются в прочих внеоборотных активах или запасах. |

|

Отличие МСФО от РСБУ – факт неоспоримый, однако знания особенностей ведения учета и составления финансовой отчетности в разных стандартах существенно облегчит работу финансиста.

2. Предоставление финансовой отчетности

2.1.Принципы подготовки и составления финансовой отчетности

Подготовка стандартов финансовой отчетности должна осуществляться в соответствии с основополагающими принципами МСФО. Принципы подготовки и представления финансовой отчетности, разработанные Между$ народным комитетом стандартов финансовой отчетности, были опубликованы в 1989 г. Эти принципы:

- определяют общие правила подготовки и представления финансовой отчетности;

- предоставляют инструкции для разработчиков стандартов в процессе их разработки,

- обеспечивают бухгалтеров, аудиторов и пользователей информацией и необходимыми знаниями при трактовке Международных стандартов финансовой отчетности, а также для работы с теми темами, которые еще не охвачены МСФО.

Принципы не являются международным стандартом. Принципы имеют непосредственное отношение к:

- основным целям финансовых отчетов;

- качественным характеристикам финансовых отчетов;

- элементам финансовых отчетов;

- концепциям капитала и поддержания капитала.

Предназначение и сфера применения принципов. Принципы определяют основополагающие положения в отношении подготовки и предоставления ФО для внешних пользователей. Они предназначены для того, чтобы помогать:

1) СМСФО в разработке будущих и пересмотре уже существующих МСФО, в продвижении гармонизации правил, бухгалтерских стандартов и процедур, связанных с представлением ФО, путем обеспечения основы для сокращения числа альтернативных подходов к учетной интерпретации;

2) Национальным органам стандартизации в разработке национальных стандартов;

3) Составителям ФО в применении МСФО

4) Аудиторам в формировании мнения о соответствии или несоответствии ФО МСФО

5) Пользователям ФО, составленной в соответствии с МСФО, в интерпретации содержащейся в ней информации

Пользователи ФО и их информационные потребности. ФО общего назначения предназначена для широкого круга пользователей. В принципах определены группы пользователей ФО, а также их информационные потребности.

Группы пользователей:

1) Инвесторы, вкладывающие капитал, и их консультанты; акционеры, заинтересованные в информации, позволяющей им оценить способность компании выплачивать им дивиденды

2) Работники и представляющие их группы - заинтересованы в информации о стабильности и прибыльности своих нанимателей, а также в информации, которая позволяет им оценить способность своей компании обеспечить з/п, пенсию, трудоустройство

3) Заимодавцы - интересуются информацией, позволяющей им определить будет ли заем и причитающиеся по ним проценты возвращены вовремя

4) Поставщики и прочие торговые кредиторы - интересуются информацией, которая дает им возможность определить: будет ли в срок погашена задолженность перед ними

5) Покупатели - интересуются информацией о стабильности компании, особенно когда они имеют с ней долгосрочные отношения или зависят от неё

6) Правительство и их органы - заинтересованы в распределении ресурсов, а значит и в деятельности компаний

7) Общественность - интересует информация о тенденциях и последних изменениях благосостояния компании и диапазоне её деятельности. На местном уровне компании и общество совместно решают проблемы занятости, экологии, здравоохранения и обеспечения безопасности. Эту категорию пользователи интересует информация, которая может быть и не финансовой

К основным принципам подготовки и составления финансовой отчетности относятся:

- метод начисления;

- непрерывность деятельности компании.

Кроме этих основополагающих принципов в стандартах изложены качественные характеристики финансовой отчетности, которые представляют собой постоянные признаки, обеспечивающие полезность представляемой информации для пользователей:

- уместность, на которую влияет ее характер, и существенность информации;

-надежность, в основе которой лежат: достоверное представление информации; приоритет содержания перед формой; нейтральность; осмотрительность; полнота;

- сопоставимость;

- понятность.

Предоставление уместной и надежной информации ограничивается следующими факторами:

- своевременность;

- баланс между выгодами и затратами;

- баланс между качественными характеристиками.

Основополагающие допущения:

1) Учет по методу начисления. Согласно этому методу, результаты операций и прочих событий признаются по факту их совершения (а не тогда, когда денежные средства или их эквиваленты получены или выплачены). Они отражаются в учетных записях и включаются в финансовую отчетность периодов, к которым относятся. Финансовая отчетность, составленная по методу начисления, информирует пользователей не только о прошлых операциях, связанных с выплатой и получением денежных средств, но также и об обязательствах заплатить деньги в будущем, и о ресурсах, представляющих денежные средства, которые будут получены в будущем.

2) Непрерывность деятельности. Финансовая отчетность обычно составляется на основе допущения, что компания действует, и будет действовать в обозримом будущем. Таким образом, предполагается, что компания не собирается ликвидироваться или существенно сократить масштабы своей деятельности; если такое намерение или необходимость существуют, финансовая отчетность должна составляться на другой основе, и применяемая основа должна раскрываться.

Качественные характеристики информации:

1) Понятность, т.е. доступность информации для понимания пользователем. Предполагается, что для этого пользователи должны иметь достаточные знания в сфере деловой и экономической деятельности, бухгалтерского учета и желание изучать информацию с должным старанием. Но информация о сложных вопросах, которые должны быть отражены в финансовой отчетности ввиду их важности для принятия пользователями экономических решений, не должна исключаться только из-за того, что может оказаться слишком сложной для понимания определенными пользователями.

2) Уместность - информация является уместной, когда она влияет на экономические решения пользователей, помогая им оценивать прошлые, настоящие и будущие события, подтверждать или исправлять их прошлые оценки. На уместность информации серьезное влияние оказывает ее характер и существенность. Определение существенности, соответствующее современным требованиям, дано в МСФО (IAS) 1 «Предоставление ФО»

3) Надежность. Информация является надежной, когда в ней нет существенных ошибок и искажений

4) Сопоставимость. Пользователи должны иметь возможность сопоставлять финансовую отчетность компании за разные периоды и ФО разных компаний за 1 период

Элементы ФО. ФО отражает финансовые результаты операций и других событий, объединяя их экономическими характеристиками. Эти широкие категории называются элементами ФО. Элементами, непосредственно связанными с измерением финансового положения в балансе, являются активы, обязательства и капитал.

1. Активы - ресурсы, контролируемые компанией в результате событий прошлых периодов, от которых компания ожидает экономической выгоды в будущем.

2. Обязательства - текущая задолженность компании, возникающая из событий прошлых периодов, урегулирование которой приведет к оттоку из компании ресурсов, содержащих экономическую выгоду.

3. Капитал - доля в активах компании, остающаяся после вычетов всех обязательств.

Элементами, непосредственно связанными с измерениями результатов деятельности в отчете и П и У, являются доходы и расходы.

Доходы - увеличение экономических выгод в течении отчетного периода, происходящие в форме поступления или увеличения активов или уменьшение обязательств, что выражается в увеличении капитала, не связанного с вкладами участников акционерного капитала.

Расходы - уменьшение экономических выгод в течении отчетного периода, происходящие в форме выбытия или уменьшения активов или увеличения обязательств, ведущих к уменьшению капитала, не связанных с его распределением между участниками акционерного капитала.

Оценка элементов ФО. Оценка - процесс определения денежных величин, в которых элементы ФО должны признаваться и отражаться в балансе и в отчете о П и У. В ФО в разной степени и в разной комбинации используются следующие методы:

1) Фактическая стоимость приобретения (историческая или первоначальная);

2) Текущая (восстановительная) стоимость;

3) Возможная стоимость продажи;

4) Дисконтированная стоимость - активы отражаются по дисконтированной стоимости будущего чистого поступления ДС, которые как предполагается, будут создаваться данным активом при нормальном ходе дел. Обязательства отражаются по дисконтированной стоимости будущего чистого выбытия ДС, которые как предполагается, потребуются для исполнения обязательств при нормальном ходе дел.

Чаще других компании используют фактическую стоимость. Обычно она используется в комбинации с другими методами оценки. В настоящее время основной тенденцией в МСФО является переход к оценке статей по справедливой стоимости. Понятие справедливой стоимости в принципах не рассматривается. Сущность данной оценки раскрывается непосредственно в отдельных стандартах МСФО16, 38, 40 …

Справедливая стоимость(fait value) - представляет сумму ДС, за которую хорошо осведомленные желающие совершить сделку независимые друг от друга стороны согласны обменять актив.

2.2. Представление финансовой отчетности

Представление финансовой отчетности состоит в формулировке правил по представлению предприятием финансовой отчетности, сопоставимой как во времени (за ряд отчетных периодов), так и с финансовой отчетностью других предприятий.

МСФО (IAS) 1 устанавливает требования по представлению финансовой отчетности, содержит указания по ее составу, а также определяет минимальные требования к содержанию отчетности.Положения МСФО (IAS) 1 относятся ко всей финансовой отчетности общего назначения, представленной в соответствии с МСФО.

Требования МСФО (IAS) 1 не распространяются на промежуточную финансовую отчетность. МСФО (IAS) 1 применяется всеми организациями, независимо от того, составляют ли они консолидированную или отдельную финансовую отчетность.

Финансовая отчетность - это структурированное представление информации о финансовом положении и финансовых результатах деятельности предприятий. Задача финансовой отчетности состоит в представлении информации о финансовом положении, финансовых результатах и движении денежных средств, которая может оказаться полезной для широкого круга лиц при принятии решений. Финансовая отчетность также показывает результаты деятельности руководства по управлению ресурсами предприятий. Для решения указанной задачи финансовая отчетность представляет следующую информацию об предприятии :

-активы;

-обязательства;

- капитал;

- доходы и расходы, включая прибыли и убытки;

-поступления от распределения между владельцами, действующими в качестве владельцев капитала;

-денежные потоки.

Наряду с информацией, приведенной в примечаниях, указанные сведения помогают пользователям финансовой отчетности прогнозировать движение денежных средств организации, определять сроки возникновения и степень определенности денежных потоков.

За подготовку и предоставление финансовой отчетности отвечает Совет директоров и (или) другой управляющий орган хозяйствующего субъекта.

В соответствии с МСФО 1 полный комплект финансовой отчетности в обязательном порядке должен содержать:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- отчет об изменениях в капитале (то есть отчет, показывающий все изменения в капитале, либо изменения не относящиеся к уставному капиталу);

- отчет о движении денежных средств;

- учетную политику и примечания. Требования МСФО 1 действуют только в отношении финансовой отчетности, но не прочей информации, которая может содержатся в приложениях. Помимо приложений, существует также целый ряд компонентов, не входящих в состав финансовой отчетности, которые, однако желательно предоставлять. К их числу относятся:

-финансовый обзор, который включает текущие результаты, финансовые позиции, а также возникшие неопределенности;

-отчет по вопросам окружающей среды;

-отчеты о добавленной стоимости. Финансовая отчетность и ее отдельные компоненты должны быть точно определены и отделены от прочей информации, представленной в отчетности, причем каждый компонент отчетности должен быть строго определен.

Идентификационными данными финансовой отчетности являются:

-наименование хозяйствующего субъекта;

- вид отчетности: консолидированная (неконсолидированная);

- отчетная дата, отчетный период;

- валюта отчетности;

- единицы измерения (например, тыс., млн).

Приказом Минфина России от 29.07.98 № 34н установлено, что хозяйствующий субъект должен составлять бухгалтерскую отчетность за месяц, квартал и год нарастающим итогом с начала отчетного года, если иное не установлено законодательством РФ. При этом месячная и квартальная бухгалтерская отчетность является промежуточной. Промежуточная и годовая финансовая отчетность составляется на основе единых принципов.

В соответствии с МСФО 1 финансовая отчетность должна предоставляться не реже одного раза в год. Хозяйствующий субъект должен быть в состоянии выпустить отчетность в течение шести месяцев после отчетной даты.

Предприятие должно представить все финансовые отчеты в полном комплекте финансовой отчетности. Предприятие может представить компоненты дохода и расхода либо как часть общего отчета о совокупном доходе, либо в отдельном отчете о прибылях и убытках. При представлении отчета о прибылях и убытках, этот отчет является частью полного комплекта финансовой отчетности и должен быть представлен непосредственно перед отчетом о совокупном доходе.

Аудиторское заключение, не являясь обязательным, обеспечивает пользователей независимым подтверждением уровня достоверности отчетных показателей.

Помимо финансовой отчетности многие предприятия представляют финансовый обзор, подготовленный руководством, в котором дается характеристика основных финансовых результатов деятельности организации, ее финансового положения, а также факторов неопределенности, которые приходится принимать во внимание при формировании отчетности.

Такой отчет может включать обзор:

-основных факторов, определяющих финансовые результаты, в том числе изменений условий хозяйствования, и их последствия; а также инвестиционной и дивидендной политики, направленной на поддержание достигнутого уровня и дальнейшее повышение эффективности работы;

-источников финансирования и соотношения собственных и привлеченных средств;

-ресурсов, которые не были отражены в отчете о финансовом положении в соответствии с МСФО.

Многие организации также представляют и другие виды отчетов, например о природоохранных мероприятиях, о добавленной стоимости, в частности, в отраслях, где экологические факторы имеют особое значение, а также в тех случаях, когда работники рассматриваются как значимая группа пользователей. Отчеты, представляемые за рамками финансовой отчетности, не относятся к сфере МСФО.

Основные пользователи финансовой отчетности.

1.Инвесторы, вкладывающие капитал (что имеет определенный риск), а также их консультанты, которых интересует риск и доходность инвестиций. Им необходимо знать, стоит ли приобретать, удерживать или продавать инвестиции (а также способность компании выплачивать дивиденды), работники и их представители заинтересованы в стабильности и рентабельности своих работодателей. Для них также важна оценка способности компании обеспечивать занятость и выплату заработка и пенсионных вознаграждений.

2.Заимодавцы. Заимодавцам необходимо знать, будут ли предоставленные ими займы и проценты по ним выплачены в установленные сроки.

3.Правительство, представленное различными министерствами.

Интерес к финансовой отчетности со стороны клиентов, поставщиков и других торговых кредиторов неизменно растет. Что касается банков, то их финансовую отчетность анализируют банки-корреспонденты, вкладчики и инстанции, регулирующие банки, чтобы оценить риски и управление банком. На основе такого анализа они могут определить стоимость и цену фондов, которые они планируют кредитовать банку.

Среди указанных выше потребностей можно выделить общие для всех пользователей. Так, если финансовая отчетность будет отвечать информационным потребностям инвесторов, то она также будет отвечать и большей части потребностей прочих пользователей.

Основную ответственность за представление финансовой отчетности несет руководство предприятий.

3. Значение финансовой (бухгалтерской) отчетности для контроля и анализа финансово - хозяйственной деятельности организаций

В современных условиях коммерческие организации (предприятия) имеют достаточно высокую степень свободы в принятии управленческих решений, выборе партнёров, поиске источников финансирования своей деятельности. При этом различные заинтересованные пользователи (собственники, инвесторы, банки, поставщики, покупатели и др.) нуждаются в достоверной информации о финансовом состоянии и результатах деятельности хозяйствующих субъектов, с которыми они строят деловые отношения. Основным и наиболее доступным источником такой информации выступает бухгалтерская отчётность.

Бухгалтерская отчётность - единая система данных об активах, капитале, обязательствах и финансовых результатах хозяйственной деятельности организации, формируемых на основе данных бухгалтерского учёта по утвержденным формам.

В бухгалтерскую отчётность должны включаться показатели, необходимые для формирования достоверного и полного представления о финансовом положении организации, финансовых результатах её деятельности и изменениях в её финансовом положении. Организация может вводить в рекомендуемые Минфином России образцы форм бухгалтерской отчётности дополнительные показатели и, наоборот, не приводить те или иные статьи ввиду отсутствия соответствующих активов, обязательств, доходов и расходов. При этом должны быть соблюдены общие принципы построения форм отчётности.

Бухгалтерская отчётность служит инструментом планирования и контроля достижения экономических целей хозяйствующего субъекта, главными среди которых являются получение прибыли, а также сохранение и наращивание капитала.

Оба контроля (прибыль и капитал), их величина и изменение находят отражение в бухгалтерской отчётности. На основе её данных заинтересованные пользователи получают возможность:

- оценить финансовое положение потенциальных партнёров;

- принять решение о целесообразности и условиях ведения дел с тем или иным партнёром;

- избежать выдачи кредита ненадёжным клиентам;

- оценить целесообразность приобретения активов (например, ценных бумаг) той или иной организации;

- диагностировать банкротство и т.п.

По данным бухгалтерского баланса можно осуществить следующие аналитические процедуры:

- проанализировать состав, структуру и динамику активов (имущества) и источников их формирования (собственных и заёмных);

- путём сопоставления отдельных статей актива и пассива баланса оценить платёжеспособность организации;

- на основе изучения соотношения величины собственного и заёмного капитала оценить финансовую устойчивость предприятия;

- по данным отчёта о прибылях и убытках можно оценить рентабельность капитала, эффективность использования собственных и заёмных средств, оборачиваемость активов и изменение этих показателей.

Отчёт о прибылях и убытках позволяет проанализировать состав, структуру и динамику доходов и расходов, выявить факторы изменения показателей прибыли (от продаж до налогообложения, чистой), оценить рентабельность обычных видов деятельности.

По данным отчёта об изменениях капитала проводится анализ динамики всех основных составляющих собственного капитала (уставного, добавочного, резервного капитала, нераспределённой прибыли), оценка изменения резервов, создаваемых организацией, чистых активов и средств, полученных из бюджета и внебюджетных фондов на финансирование расходов по обычным видам деятельности и вложений во внеоборотные активы.

Отчёт о движении денежных средств позволяет изучить денежные потоки организации в виде поступлений (притоков) и расходования (оттоков) денежных средств в разрезе текущей (обычной), инвестиционной и финансовой деятельности за два года.

Данные приложения к бухгалтерскому балансу дают возможность проанализировать изменение величины амортизируемого имущества (нематериальных активов, основных средств, доходных вложений в материальные ценности), отдельных видов финансовых вложений, дебиторской и кредиторской задолженности, структуру и динамику расходов по обычным видам деятельности, а также средств целевого финансирования и бюджетных кредитов.

Анализ финансовой отчётности должен начинаться с оценки надёжности представленной в ней информации. Данное условие особенно важно для внешних пользователей, так как обоснованность принимаемых ими решений во многом зависит от достоверности информации бухгалтерской отчётности.

Надёжность информации определяется качеством учётной работы и эффективностью системы внутреннего контроля в организации.

Важнейшими условиями, обеспечивающими реальность баланса и других форм отчётности, являются:

- согласованность с бухгалтерскими книгами, регистрами и другими документами;

- соответствие результатам инвентаризации (инвентарность баланса);

- корректность оценок статей активов и пассивов, обеспечивающих соответствие данных баланса реальному имущественному и финансовому положению организации.

Внешние аналитики проверить соблюдение названных условий в полном объёме не могут. Поэтому для оценки объективности данных бухгалтерской отчётности они должны знать приёмы искажения финансовой информации и их последствия для получения представления о финансовом состоянии организации.

Выделяют две группы типичных ошибок и приёмов искажения отчётной информации:

- искажения, влияющие на ясность и достоверность информации, но не затрагивающие величину финансового результата или собственного капитала организации (приёмы вуалирования);

- искажения, связанные, как правило, с получением неверного значения финанcового результата или собственного капитала (приёмы фальсификации).

Основными целями искажения бухгалтерской отчётности являются:

- преувеличение или преуменьшение результатов хозяйственной деятельности за отчётный период;

- завышение суммы собственного капитала;

- сокрытие тех или иных особенностей в структуре имущества и источников его формирования;

- ретуширование имущественного положения в результате завышения объёма ликвидных активов и занижения обязательств.

Знание перечисленных приёмов позволяет внешним пользователям более объективно оценить финансовое положение анализируемого предприятия.

Финансовый анализ, основанный на использовании в качестве информационной базы только финансовой (бухгалтерской) отчётности, приобретает характер внешнего. Выделяют следующие характерные особенности внешнего финансового анализа:

- множественность субъектов анализа и пользователей информации о деятельности организации (собственники, инвесторы, кредитные организации, поставщики, государственные органы управления и контроля и другие);

- разнообразие целей и экономических интересов субъектов анализа;

- наличие типовых методик и процедур;

- ориентация анализа только на внешнюю отчётность предприятия;

- ограниченность задач анализа как следствие предыдущего фактора;

- максимальная открытость результатов анализа для пользователей информации о деятельности организации.

При привлечении дополнительной информации (данных финансового, управленческого, статистического, оперативного учётов, нормативной и плановой информации) становится возможным дополнить результаты финансового анализа другими аспектами:

- анализом эффективности вложения капитала;

- анализом цены капитала;

- оценкой обоснованности политики распределения и использования прибыли;

- анализом целесообразности инвестиций;

- оценкой потребности в собственном оборотном капитале и другое.

Задачами финансово-экономического анализа являются правильные оценки начального финансово-экономического состояния и динамики его дальнейшего развития. Решение задач финансово-экономического анализа складываются из:

1) основных факторов, вызывающих изменения в финансово-экономическом состоянии;

2) изменений финансово-экономического состояния в пространственно-временном разрезе;

3) идентификации финансово-экономического положения;

4) оценки динамики структуры и состава активов, их состояния и движения;

5) оценки динамики структуры и состава источников собственного и заемного капитала, их состояния и изменения;

6) оценки платежеспособности предприятия и оценки ликвидности баланса;

7) оценки относительных и абсолютных показателей финансовой устойчивости предприятия;

8) оценки эффективности использования средств и ресурсов предприятия;

9) повышения научно-экономической обоснованности бизнес-планов, бизнес-процессов, нормативов в процессе их разработки;

10) объективного и всестороннего исследования выполнения бизнес-планов, бизнес-процессов и соблюдения нормативов;

11) определения эффективности использования трудовых и материальных ресурсов;

12) контроля за осуществлением требований коммерческого расчета;

13) проверки оптимальности управленческих решений;

14) внутрихозяйственных резервов укрепления финансового состояния.

Существуют различные классификации методов финансового анализа.

Практика финансового анализа выработала основные правила чтения (методику анализа) финансовых отчетов. Среди них можно выделить основные:

1) горизонтальный анализ (временной) - сравнение каждой позиции отчетности с предыдущим периодом.

2) вертикальный анализ (структурный) - определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом.

3) трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя. С помощью тренда ведется перспективный прогнозный анализ.

4) анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности по отдельным показателям фирмы, определение взаимосвязи показателей.

5) сравнительный анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со средне отраслевыми и средними хозяйственными данными.

Анализ хозяйственной деятельности является важным элементом в системе управления производством, действенным средством выявления внутрихозяйственных резервов, основой разработки научно обоснованных планов-прогнозов и управленческих решений и контроля за их выполнением с целью повышения эффективности функционирования предприятия.

ЗАКЛЮЧЕНИЕ

Подводя итоги, можно отметить, что подготовка стандартов финансовой отчетности должна происходить в соответствии с основополагающими принципами МСФО, утвержденными Комитетом по международным стандартам (КМСФО). Эти принципы таковы:

-концепции, заложенные в основе подготовки и представления финансовой отчетности;

-помощь органам стандартизации в разработке стандартов;

-помощь бухгалтерам, аудиторам и пользователям финансовой отчетности.

Принципы не являются стандартом. Принципы имеют непосредственное отношение к:

-целям финансовой отчетности;

-качественным характеристикам финансовой отчетности;

-элементам финансовой отчетности;

-концепциям капитала и поддержания капитала.

Финансовая отчетность, по сути, является товаром, качество которого определяется содержащейся в ней информацией. Государственное регулирование неспособно обеспечить необходимое качество финансовой отчетности. Это подтверждает и складывающаяся система российских положений по бухгалтерскому учету, которые утверждаются Минфином России.

В ходе выполнения курсовой работы была достигнута цель - исследование принципов по подготовке и представлении финансовой отчетности на предприятии.

Для достижения данной цели были выполнены следующие задачи:

- подробно рассмотрено значение и концепции финансовой отчетности, объем, элементы и формы, а также сходства и различия в составлении финансовой отчетности по РСБУ и по МСФО 10;

- проанализирована процедура предоставления финансовой отчетности, ее принципы подготовки и предоставление;

- изучена бухгалтерская отчетность предприятия, дана характеристика значения такой отчетности для контроля и анализа финансово-хозяйственной деятельности .

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Федеральный закон «О бухгалтерском учете» от 21 ноября 1996г. №129- ФЗ в редакции изменений и дополнений, внесенных Федеральным законом от 23 июля 1998г. № 123-ФЗ

2.Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99) (в ред. Приказа Минфина РФ от 18.09.2006 N115н)

3. Реформа бухгалтерского учета. Федеральный закон «О бухгалтерском учете». Двадцать положений по бухгалтерскому учету. – М.: Ось-89, 2003

4.Аверчев И.В. МСФО. Практика применения. - М.: Финансы и статистика, 2008. - 310 с.

5.Аверчев И.В. Подготовка международной финансовой отчетности российскими предприятиями и банками. - М.: Вершина, 2010

6. Анализ финансовой отчетности: учебник / Под ред. М.А. Вахрушиной, Н.С. Пласковой. - М.: ВЗФЭИ, Вузовский учебник, 2007. - 294с.

7. Бухгалтерский (финансовый) учет: учеб. / Под ред. проф.Ю.А. Бабаева, - 2-е изд. перераб. и доп. - М.: Вузовский учебник, 2008. - 650с.

8. Бухгалтерский учет: учеб.для студ. сред.проф.учеб.заведений / Под ред. А.И. Гомола, В.Е.Кириллов, С.В. Кириллов. - 4-е изд., испр. - М.: Издательский центр «Академия», 2008. - 384с.

9. Гусарова Л.В. Составление финансовой отчетности некоммерческих организаций по международным стандартам // Бухгалтерский учет. М.:2008. №20. с 76-79.

10.Ендовицкий Д.А. Международные стандарты аудиторской деятельности: учеб. пособие / Д.А. Ендовицкий, И.В. Панина. - М.: ЮНИТИ, 2006. - 270 с.

11. Журнал «Аудитор» №2-2012 .

12.Журнал «Новая бухгалтерия» N 2, 2014 г.

13. Кондрабаева Е.А. Концептуальные основы составления финансовой отчетности // Бухгалтерский учет. М.:2008. №18. с.72-74.

14.Ковалев С.Г., Малькова Т.Н. Международные стандарты финансовой отчетности в примерах и задачах (для бухгалтеров). - М.: Финансы и статистика, 2009. - 296 с.

15. Международные стандарты учета и финансовой отчетности: учеб. пособ./ Под ред. М.А. Вахрушиной – М.: БАГСУ, Вузовский учебник, 2008. – 320с

16. Международные стандарты бухгалтерского учета, аудита и учетная политика российских фирм / Н.Л. Маренков, Т.И. Кравцова, Т.Н. Веселова, Т.В. Грицюк - М., 2011 г.

17.Палий В.Ф. Международные стандарты финансовой отчетности. - М.: Финансы и статистика, 2008. - 346 с.

18.Парфенов К.Г. Международные стандарты финансовой отчетности (МСФО): план-конспект. - М.: Парфенов.Ру, 2003. - 92 с.

19. Свод кодексов и законов Российской Федерации. - СПб.:ИД «Весь», 2003.

- ИНТЕРНЕТ - МАРКЕТИНГОВЫЕ РЕШЕНИЯ ПО ВЕДЕНИЮ БИЗНЕСА СПА-САЛОНОВ

- Влияние процесса коммуникации на эффективность управления организацией

- Налоговый учет индивидуальных предпринимателей

- Учет основных средств. МСФО 16 «Основные средства» ЗАО «Искра» ПКИ 6, ПКИ 23

- Процесс принятия управленческого решения (ООО «Карина»)

- «Обследование помещений, зданий, сооружений, участков местности и транспортных средств»

- Авиаперевозки

- Выбор стиля руководства в организации (организационно-экономическая характеристика предприятия)

- Бюджетные реформы в России

- осударственная социальная политика в сфере занятости молодежи - региональный аспект

- Понятия экономического анализа

- Налоговый учет индивидуальных предпринимателей (доходы, включаемые в объект обложения)