Первичные учётные документы

Содержание:

Введение

Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Первичный документ - бухгалтерский документ, составляемый в момент совершения хозяйственных операций и являющийся первым свидетельством их совершения[1].

Актуальность темы курсовой работы состоит в том, что первичный учет является базой бухгалтерского учета, результаты анализа состояния первичного учета на 70-80% можно проецировать на всю систему бухгалтерского учета и систему внутреннего контроля на предприятии.

Основная цель курсовой работы показать важность правильного составления первичной документации.

В соответствии с данной целью в исследовании были поставлены следующие задачи:

- дать определение понятию первичных учётных документов и показать их значение на предприятии,

- рассмотреть классификацию первичных учётных документов,

- показать существующие формы первичных учётных документов[2].

Глава 1. Понятие и состав, требования предъявляемые к первичным документам

Первичные бухгалтерские документы имеют важное значение не только в вопросах учета, но и касательно налогового законодательства, в частности определения объема обязательств. Потому ответственному за составление первичной документации крайне важно знать все нюансы ведения учета, а кроме того, понимать их классификацию для упрощения работы.

Первичными принято считать те документы, которые регистрируют определенные хозяйственные действия, уже осуществленные. Оставить запись в бухгалтерском учете и внести ее в регистр можно исключительно при наличии документации первичного учета. Она считается неотъемлемой частью системы управления предприятием. Исходя из этого можно смело утверждать, что первичные документы бухгалтерского учета — это документальное подтверждение осуществленных сделок, связанных с хозяйственной деятельностью субъекта и принесших некий экономический эффект[3].

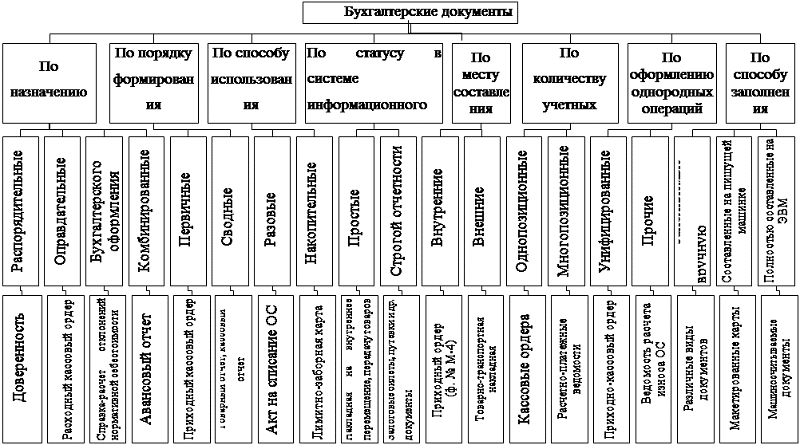

Классификация

Все моменты, затрагивающие вопрос касательно первичных учетных документов, подчиняются положениям и нормам 402-ФЗ. В нормативе обозначено, что данные справки нужны при взаимодействии с налоговыми структурами в качестве подтверждения правильности расчетов. А это означает, что у налоговиков не возникнет никаких нареканий касательно процесса определения базы налогообложения.

В соответствии с действующими регламентами, первичная документация подлежит обязательному хранению в течение 4-х лет. В этот период налоговики могут в любой момент запросить документы для изучения и проверки. Кроме того, первичная документация часто выступает в качестве доказательной базы в судебных тяжбах.

Стоит отметить, что на законодательном уровне не закреплены конкретные формы первичной документации. По данному вопросу у хозяйствующего субъекта появляется возможность выбора того варианта, который удовлетворит его запросы и будет служить хорошим подспорьем в дальнейшей работе.

Как правило, полный список справок, выполняющих основополагающие функции, остается неизменным и утверждается на высшем уровне. На текущий момент к данной категории относят[4]:

- Договора. В них оговариваются конкретные условия сделки, ответственность сторон и финансовые вопросы. В целом, тут указываются все условия, которые тем или иным образом имеют отношение к проводимой сделке. Отметим, что для некоторых операций письменная форма договора не обязательна. Так, с момента получения покупателем товарного чека, сделка признается заключенной.

- Счета. При помощи документов данного типа покупатель подтверждает готовность оплатить товар (услугу) продавца. А помимо того, в счетах могут быть представлены дополнительные условия сделки и зафиксированы конкретные расценки, которые продавец устанавливает на свою продукцию и услуги. Если по каким-то причинам покупателя не устроит представленный ему товар (услуга), на основании счета он имеет право требовать возврат своих средств.

- Товарная накладная. В ней отображается полный перечень всех товаров или материалов, которые передаются. Накладная должна быть составлена в нескольких вариантах в зависимости от количества участников сделки.

- Акт приема-передачи. Он составляется по итогам предоставления услуги в качестве подтверждения того, что результат труда соответствует ранее заявленным критериям и полностью одобрен принимающей стороной.

- Расчетные ведомости. В них отображаются все вопросы, связанные с расчетом с наемным персоналом по оплате труда. Причем здесь должна быть отображена вся информация, касающаяся премий, доплат и прочих механизмов финансового стимулирования работников.

- Акты приемки-передачи № ОС-1. Данный тип документации используется для фиксации любых мероприятий, связанных с вводом или выводом основных средств.

- Кассовые документы, к которым принадлежат приходные и расходные кассовые ордера, а кроме того, кассовая книга. В них содержатся сведения относительно финансовых, проведенных в рамках реализации, разнообразных сделках[5].

Классификация

Виды первичных документов в бухгалтерском учетов довольно разнообразны и прежде всего зависят от конкретной цели использования документа в обозримом будущем. Однако самый популярный классификационный признак заключается в разделении первичной документации на внутреннюю и внешнюю.

Внутренний документ является собственностью компании и выпускается ею для разрешения определенных вопросов. Он составляется специалистами фирмы и распространяет свое действие исключительно в пределах юрисдикции данной фирмы. Таким образом, указанная категория состоит из тех документов, которые необходимы для эффективного ведения хозяйственной деятельности в рамках одной компании. В то же время, если документ поступает на фирму со стороны или же составляется специалистами компании и впоследствии передается другим юридическим лицам (налоговым органам, клиентам и т. д.), то он будет признан как внешний[6].

В свою очередь, внутренние документы также имеют свои классификационные признаки, которые дают возможность сгруппировать их в три категории:

- Распорядительные (организационные). В них указывается информация, которая должна быть донесена до ведома сотрудников компании, структурных подразделений, филиалов и их руководителей. При их помощи компания отдает определенные распоряжения, которые должны будут тщательно выполняться. К данной группе можно отнести разнообразные приказы, распоряжения и многое другое[7].

- Исполнительные (оправдательные), в которых изначально отображаются факты, подтверждающие проведение определенных операций хозяйственного назначения и их завершение.

- Документы бухгалтерского оформления. Данная категория является обобщающей и нужна для систематизации сведений, содержащихся в других бумагах и их дальнейшего сбора в единый документ.

При определенных обстоятельствах документация также может быть комбинированной. В данную группу можно отнести те бумаги, которые могут одновременно содержать в себе ключевые признаки организационной и оправдательной документации. Самыми яркими примерами здесь являются различные кассовые ордера, требования, авансовая отчетность и многое другое.

Учетные регистры и их классификация

При совершении любой сделки подготавливается первичная документация. Как только она полностью оформлена, все сведения, указанные в ней, должны быть продублированы в соответствующий учетный регистр. А он являет собой своеобразный носитель, аккумулирующий основную информацию по сделке. Отталкиваясь от сути регистра, можно выделить несколько классификационных признаков. К примеру, по внешнему облику регистры предстают перед пользователями в виде книг, простых листов и учетных карт[8].

Исходя из механизмов ведения регистра можно выделить еще 3 группы:

- Хронологические, в которых все произошедшие события указываются со строгим соблюдением временных рамок. То есть сначала нужно указать те операции, которые произошли раньше и так далее. Подобные регистры наиболее сложные, так как в них содержится огромный массив информации, и довольно часто можно не учесть какое-либо действие.

- Систематические, в которых изначально все сделки вносятся в виде экономических показателей. Таким образом, регистры данного типа отображают экономический эффект от свершившихся хозяйственных сделок и анализируют показатели расходов и доходов. Самым ярким примером систематического регистра выступает кассовая книга.

- Комбинированные, которые имеют основополагающие признаки как систематических, так и хронологических регистров.

Содержание первичной документации

У многих пользователей возникает вопрос о том, что относится к первичным документам бухгалтерского учета, и какие требования к ним предъявляются. На законодательном уровне закреплено несколько положений, которые устанавливают, что в документах первичного учета в обязательном порядке должны присутствовать определенные сведения. В частности, в соответствии с п.2 ст.9 ФЗ-402, первичная документация должна содержать следующую информацию:

- наименование документа;

- дата составления;

- сведения о лице, которое составило указанный документ (полное наименование предприятия);

- суть хозяйственной деятельности, связанной с данным документом;

- финансовые расчеты относительно произошедшей сделки;

- подписи должностных лиц, несущих ответственность за сделку, и их инициалы.

Образец первичного бухгалтерского документа

Правила оформления документов

Законодатель устанавливает определенные правила оформления документов первичного учета. Так, одним из ключевых требований считается аккуратность и отсутствие любых грамматических и пунктуационных ошибок и опечаток. Если налоговая служба обнаружит определенные недочеты, нарушителю придется заново переделывать документ, а при повторном нарушении можно попасть на штрафные санкции. В целом, по данному вопросу следует обратить пристальное внимание на следующие рекомендации:

- Допускается использование шариковых и чернильных ручек, специальной вычислительной техники и компьютеров.

- Составление можно начинать тогда, когда предполагается проведение неких хозяйственных операций, которые нужно будет отобразить. При этом, в исключительных ситуациях вполне допускается оформление документа после завершения сделки.

- Все расчетные данные должны быть отображены как в числовой форме, так и в письменной. Таким образом, около каждой цифры должна стоять пропись.

- Крайне важно заполнить все реквизиты, указанные на бланке. Если по каким-то причинам сведений нет, нельзя оставлять пустую строку. В ней должен появится прочерк.

Если не придерживаться данных рекомендаций, можно столкнуться со значительными сложностями. Так, если налоговая служба при проверке признает документ некорректным, появятся сомнения в правильности проведенных расчетов и определении налоговой базы.

Если по каким-то причинам необходимо внести определенные корректировки, ни в коем случае нельзя пользоваться корректорами и штриховкой, так как они недопустимы. Исправления можно сделать следующими способами:

- Контурное исправление. Если указаны неверные сведения, их необходимо перечеркнуть тонкой линией, а рядом указать правильные данные. При этом обязательно на месте каждого такого исправления должна стоять сноска «Исправленному верить» с указанием даты исправления и подписи должностного лица, который внес правку. Однако отметим, что в случае с документами, отображающими поступление и расходование денежных средств, такой способ будет нецелесообразным.

- Дополнительная запись. Этот способ применяют в тех ситуациях, когда суммарные значения сделок оформляются с существенно сниженными показателями. Чтобы не составлять документ по-новому, можно сделать дополнительные проводки на недостающие суммы в текущем периоде или следующим за ним.

- Сторно. Неправильная запись исправляется с применением отрицательных значений. Все неверно указанные сведения повторяются красными чернилами, а рядом указываются правильные записи.

Первичные учетные документы могут составляться как в письменной, так и в электронной форме. В последнее время многие компании дублируют сведения и составляют как бумажные, так и электронные версии. Первые в дальнейшем используются для внутренних интересов, а вот электронные копии передаются на проверку в ФНС по требованию.

Можно сделать несколько выводов. Государство не утверждает никаких обязательных форм для первичной документации, что дает хозяйствующим субъектам право самостоятельного определения формы документа, которая будет в дальнейшем использоваться на практике. Сразу же после оформления документа все данные из него должны быть перенесены в учетный регистр.

Все предприятия, которых законодательство обязало вести бухгалтерский учет, должны оформлять каждую хозяйственную операцию соответствующим первичным документом.

Что такое хозяйственная операция? Это какое-либо событие из жизни предприятия, которое оказывает влияние на структуру его активов и/или движение денежных средств.

Закон о бухгалтерском учете требует, чтобы первичные документы оформлялись в момент совершения хозяйственной операции. Если же выполнять действие и тут же его документировать не представляется возможным, то закон разрешает оформить первичные учетные документы сразу же после его окончания.

Первичные документы могут быть как бумажными, так и электронными, последние должны быть заверены соответствующими электронными подписями. Однако если наличие бумажного первичного документа требуется по условиям договора или законодательно, то хозяйствующий субъект по требованию контрагента обязан будет изготовить бумажные копии соответствующих электронных документов[9].

Обязательные реквизиты первичного документа

Основной бухгалтерский закон предъявляет четкие требования к оформлению любого первичного документа, составляемого субъектами предпринимательства.

В обязательном порядке первичный документ должен содержать:

непосредственно название документа;

дата, когда документ был составлен;

название субъекта хозяйствования, от имени которого совершается операция;

суть хозяйственной операции;

натуральные (с указанием единицы измерения) и/или денежные измерители хозяйственной операции;

указание должности лиц, совершивших хозяйственную операцию, ответственных за ее правильность и за верное оформление документов;

подписи таких лиц с указанием их фамилий и другой личной информации, которая поможет их идентифицировать.

Новый федеральный закон N 402-ФЗ, который вступил в силу с 01.01.2013 года, разрешает хозяйствующим субъектам самостоятельно устанавливать формы первичных документов. Они должны быть поданы на утверждение руководителю предприятия лицом, ответственным за ведение бухгалтерского учета предприятия.

Правда, Министерство финансов РФ в тексте Информации N ПЗ-10/2012 отмечает, что унифицированные формы, применение которых уполномоченные органы устанавливают на основании других федеральных законов или в соответствии с ними, остаются обязательными к использованию при совершении конкретных хозяйственных операций.

Например, Банк России утвердил в соответствующем положении обязательное использование стандартных бланков кассовых документов. Однако разрабатывать собственные формы первичных документов не каждому под силу. Это потребует времени и усилий, к тому же их составитель должен обладать соответствующей квалификацией.

А потому можно по-прежнему пользоваться типовыми бланками, которые разработал Госкомстат РФ. Но не забудьте утвердить соответствующие формы приказом по предприятию за подписью директора.

В разных областях бухгалтерского учета используются различные формы первичных документов. Мы приведем лишь основные первичные документы, с которыми сталкивается любое предприятие в процессе работы. Однако существует еще множество специальных форм, использующихся в соответствующих ситуациях и отраслях. К примеру, утвержден ряд форм для сельскохозяйственных, торговых, добывающих, транспортных и других предприятий[10].

К специфическим операциям можно отнести списание естественной убыли, ответственное хранение, лизинг и многое другое.

Учет основных средств (ОС) и нематериальных активов (НМА)

Основные средства — это такие материальные активы, которые служат более 1 года и переносят свою стоимость на готовый продукт частями.

Для их учета Госкомстат РФ предусмотрел специальные типовые формы:

— при постановке объекта основных средств на учет заполняется форма № ОС-1 и заводится инвентарная карточка по форме № ОС-6;

— перемещение объектов ОС сопровождается оформлением акта приема-передачи или же просто отмечается в инвентарной карточке;

— при списании объекта ОС заполняют форму № ОС-4;

— для учета объектов НМА предусмотрена специальная форма № НМА-

— для инвентаризации разработаны формы № ИНВ-1 и № ИНВ-1а (инвентаризационная опись), № ИНВ-18 (сличительная ведомость), № ИНВ-22 (приказ) и № ИНВ-26 (ведомость результатов).

Учет запасов и готовой продукции

Эта область бухгалтерского учета фиксирует движение всех активов, срок службы которых составляет менее 12 месяцев. Это сырье, материалы, запчасти, офисные расходные материалы, упаковка, и т.д., а также готовая продукция. Такой учет еще называют складским.

Здесь применяют следующие формы:

приходная накладная;

все материалы и товары группируются по определенным признакам, а на каждую группу заводится карточка учета материалов по форме № М–17;

для списания материалов используют требование-накладную по установленной форме № М–11, а товары списываются при продаже;

движение по складу оформляется в виде материального отчета, а в магазинах и торговых предприятиях — товарного отчета № ТОРГ-29.

Кроме того, законодательством предусмотрено периодическое проведение инвентаризаций таких активов, для этого используются следующие документы:

инвентаризационная опись (№ ИНВ-3);

приказ о проведении инвентаризации (№ ИНВ-22);

сличительная ведомость результатов инвентаризации (№ ИНВ-19);

ведомость учета результатов инвентаризации (№ ИНВ-26).

Расчеты с покупателями

Для осуществления взаимодействия с покупателями оформляют следующий пакет документов:

счет-фактура;

товарная или расходная накладная — форма Торг 12;

акт приема-передачи работ или услуг;

транспортная накладная — форма 1-Т;

кроме того, периодически проводят инвентаризацию взаиморасчетов с покупателями, где применяется акт инвентаризации расчетов — форма ИНВ-

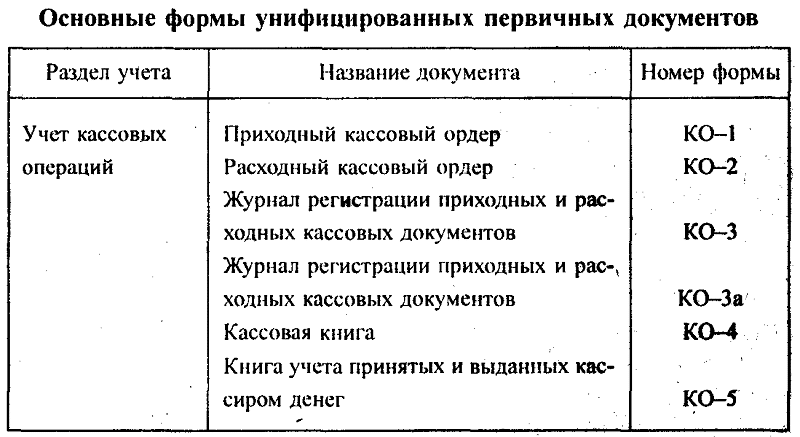

17. Учет денежных средств в кассе и на расчетном счете

Следует помнить, что исправления в любых кассовых документах недопустимы. Документ, в котором содержатся исправления, считается недействительным.

Основные кассовые первичные документы это:

приходный кассовый ордер (№ КО-1);

расходный кассовый ордер (№ КО-2);

кассовая книга (№ КО-4);

книга учета принятых и выданных денежных средств (№ КО-5);

журнал регистрации приходных и расходных кассовых ордеров (№ КО-3);

авансовый отчет (№ АО-1);

акт инвентаризации денежных средств (№ ИНВ-15).

Для учета операций на банковских счетах предприятия используют платежное поручение и банковские выписки.

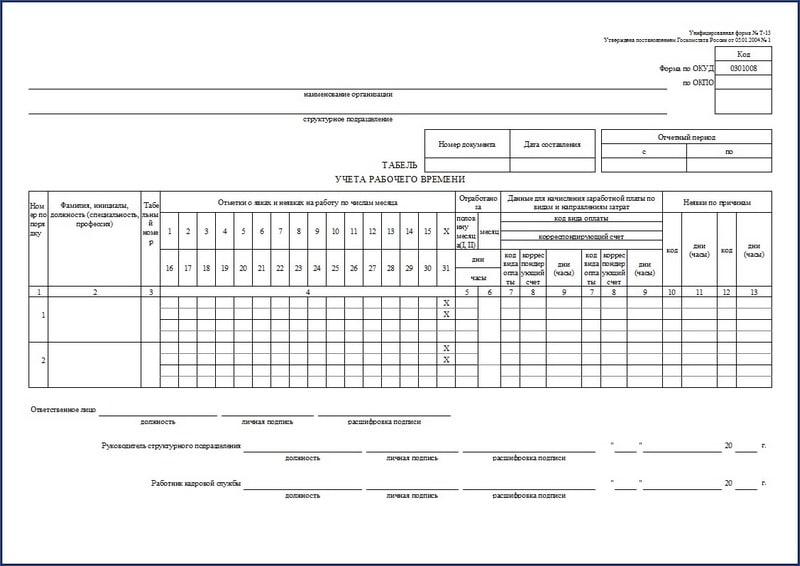

Учет заработной платы

В работе с заработной платой наемных работников в обязательном порядке оформляются следующие документы:

платежная ведомость (№ Т-53);

расчетная ведомость (№ Т-51);

расчетно-платежная ведомость (№Т-49);

расчетный листок;

справка о доходах (№ 2-НДФЛ).

Во всех первичных документах, кроме кассовых, Закон о бухгалтерском учете разрешает делать исправления. Рядом с таким исправлением должны быть указаны фамилия и должность ответственного лица, а также дата корректировки[11].

Впрочем, чистые, правильно заполненные, упорядоченные и заархивированные документы нередко служат и руководству предприятия, особенно это важно в ситуациях с судебными тяжбами. А потому работать с первичными учетными документами необходимо аккуратно и внимательно[12].

Глава 2. Практические основы применения первичных документов

Любая хозяйственная деятельность предприятия в обязательном порядке отображается в бухгалтерских документах. Причем соответствующие записи должны делаться либо в процессе совершения той или иной операции, либо же непосредственно после ее окончания.

Первичная документация в 2017 году, как и ранее, заполняется сплошным методом, с фиксацией всех данных по проведенным операциям. В дальнейшем происходит обработка сведений при составлении отчетов.

Ведение учета допускается как на бумаге, так и в электронном виде (1С), после чего материалы распечатываются. Наличие на форме, созданной при помощи специальных компьютерных программ, подписи ответственного лица является несомненным признаком того, что это копия.

Начиная с лета 2015 года, разрешается использовать при ведении дел между хозяйствующими субъектами исключительно электронные виды документооборота, при условии наличия взаимного согласия.

Что такое первичная документация

В эту категорию входят те формы, которые служат основанием для учета:

приема и выдачи товарно-материальных ценностей;

денежных сумм;

активов иного рода, используемых в ходе проведения уставной деятельности;

прихода финансов;

выдачи средств, находящихся на учете (ценные бумаги и пр.);

выполненных услуг или работ;

других действий, имеющих отношение к непосредственной деятельности хозяйствующего субъекта[13].

Нормативная база

Вопросы оформления и ведения данных форм учета регламентируются профильным федеральным законом. Первичная документация должна составляться и вестись тщательно и очень ответственно. Ведь на основе этих форм и создается отчетность, а также определяется величина налоговых сборов.

Все эти формы считаются юридически значимыми документами при наличии у них следующих атрибутов:

название;

дата оформления;

данные хозяйствующего субъекта;

назначение операции;

присутствие натурального и стоимостного выражения профильной деятельности предприятия;

Ф. И. О., должность и подпись уполномоченного лица.

При отсутствии одного или нескольких вышеуказанных атрибутов документация учитываться не может. Все значения, указываемые в первичных бумагах, в обязательном порядке подтверждаются соответствующими документами и должны быть оправданы с экономической точки зрения.

Нередко в ходе работы служащие бухгалтерии допускают ошибки. В этой ситуации законодательство разрешает вносить исправления, при условии соблюдения следующей процедуры:

ошибочные данные перечеркиваются (так, чтобы их можно было легко прочитать);

рядом вносятся правильные сведения;

они сопровождаются отметкой «Верно»;

ставится дата внесения поправки;

текст скрепляется автографом уполномоченного лица с указанием Ф. И. О. и должности.

В связи с тем, что законодательство допускает заполнение первичных форм как от руки, так и с использованием оргтехники, разрешено вносить исправления в обоих случаях.

Некорректное заполнение определяется по наличию следующих признаков:

нет оттиска печати;

имеется факсимиле подписи должностного лица;

бумага скреплена автографами служащих, не упоминаемых в приказе.

Поскольку в 2017 году допускается в определенных случаях документация без печати, то чтобы избежать возникновения конфликтов с налоговой службой и другими субъектами, такую практику нужно закрепить внутренним регуляторным актом или в договоре с компаниями-партнерами.

Наличие факсимильной подписи в первую очередь следует согласовывать с сотрудничающими организациями. Фискальное ведомство ни при каких условиях бумаги с таким вариантом автографа не примет.

Если документация подписывается лицом, в ней не упоминаемым, то такое право следует закрепить выдачей соответствующей доверенности, в которой содержится перечень служащих, допущенных к заверению первичных форм, при отсутствии уполномоченного лица.

В ситуации, когда будет выявлено применение форм с неполными данными или отсутствие некоторых документов бухучета, используемых при формировании базы налогообложения, предусмотрено наказание – денежное взыскание (статья 120 Налогового кодекса России).

Хозяйствующему субъекту разрешается применять в документообороте формы унифицированного вида или же создавать собственные. В обоих случаях список используемых образцов необходимо привести в специальном приложении к политике учета хозяйствующего субъекта[14]. Законодательно запрещена самостоятельная разработка документов, имеющих отношение к:

кассовому учету;

расчетам, производимым при помощи контрольной техники;

транспортным перевозкам.

Также не позволяется заменять формы, разработанные ведомствами для узких направлений хозяйственной деятельности. К примеру, не допускаются изменения в путевые листы, образец которых был утвержден Министерством транспорта РФ.

Как свидетельствует практика, подавляющее большинство компаний предпочитает пользоваться именно унифицированными формами. В тех же случаях, когда это не представляется возможным, необходимо разрабатывать собственные бланки с соблюдением таких требований: необходимо указывать обязательные реквизиты;

формы утверждаются в согласии с нормами политики учета организации;

производится уведомление налоговой службы об использовании собственных бланков;

обеспечивается предварительное согласование новых документов с деловыми партнерами в письменной форме, с приложением образцов.

В том случае, если партнер намеревается использовать данные формы при расчете налоговой базы, ему следует представить подтверждение, что указанные образцы имеют юридическую силу.

Виды учетных форм

В зависимости от направления деятельности компании, используются определенные бланки. Они разделяются на группы, по операциям.

Кассовый учет применяется для фиксации операций, проводимых с наличными и безналичными средствами. К таким формам относятся в частности кассовые ордера. Данный документ выписывается каждый раз, при проведении соответствующей операции. Приходный ордер используется для оформления поступлений выручки через контрольно-кассовую машину. Регистрировать ПКО необходимо в журнале. Каждому бланку присваивается порядковый номер.

В кассовую книгу записывают все сведения, касающиеся расхода и получения средств на протяжении дня. В конце его указывается остаток. Этот журнал разрешено вести только в одном экземпляре.

В случае если касса использует БСО (бланки строгой отчетности), их обязательно нужно регистрировать в особом журнале. Важно помнить, что хранение упомянутых выше документов организовывается особым порядком – их сберегают в опломбированных сейфах.

Документация, используемая при банковском учете, необходима для фиксации безналичных расчетов. Основной формой в данном случае является платежное поручение. Этот бланк заполняется в ситуации, когда необходимо перевести деньги со счета предприятия другим ведомствам или хозяйствующим субъектам. Операция проводится финансовым учреждением, только если платежка заверена подписью должностного лица, ранее согласованной с банком[15].

Использование инкассового поручения, равно как и мемориального ордера, целесообразно при безакцептном списании средств.

Отчетность по заработной плате. Основным документов считается ведомость. Она используется для:

расчета окладов;

выдачи вознаграждения;

фиксации данных о различных удержаниях (алименты, налоги и пр.).

Помимо того, применяется также записка-расчет, эта форма необходима при определении величины отпускных.

При помощи учетных карточек происходит фиксация полученных сотрудниками сумм, удержаний и фискальных взносов.

Зарплатные ведомости регистрируются в специальном журнале.

Документацией, используемой при учете основных средств и товарно-материальных ценностей, является накладная определенной формы. Речь идет о ТОРГ-12. При помощи указанного документа передаются и получаются ТМЦ, происходит оприходование их на складе.

Итоговой формой проверки ОС и материальных ценностей является инвентаризационный акт.

Хранение

Согласно действующему законодательству, все формы первичного учета необходимо хранить на протяжении пятилетнего срока. Документация может понадобиться в ситуации, когда потребуется уточнить те или иные данные.

Формы, имеющие отношение к кадровым вопросам, необходимо сберегать 75 лет. При отсутствии возможности хранить бумаги в организации, они передаются в городской архив.

Глава 3. Первичная документация на примере ООО «Магнит»

Первичные учетные документы составляются в момент совершения хозяйственной операции, а если это является невозможным – непосредственно по окончании операции. При реализации товаров, продукции, работ и услуг с применением контрольно-кассовой машины первичный учетный документ составляется по окончании операции на основании кассовых чеков. Создание первичных учетных документов, порядок и сроки передачи их для отражения в бухгалтерском учете производятся в соответствии с графиком документооборота[16].

Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности предприятие проводит инвентаризацию имущества и товара, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка. Инвентаризация обязательно проводится перед составлением годовой бухгалтерской отчетности, при смене материально ответственных лиц, при выявлении фактов хищения, злоупотребления или порчи имущества, в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, а также при реорганизации или ликвидации предприятия[17].

Стоимость нематериальных активов организации предварительно формируется на счете 08 "Капитальные вложения» (НДС относится на счет 19), а потом приходуются на основании акта приема-передачи на счете 04 "Нематериальные активы». Начисление износа погашается путем начисления амортизации линейным способом исходя из срока полезного использования. Если срок полезного использования установить не представляется возможным, то используется нормативно установленный срок – 10 лет[18].

Приобретенные материальные ценности приходуются на счете 10 "Материалы» по фактической себестоимости их приобретения и кредитуются со счетами 60, 71, 76/5. Организация с целью определения фактической себестоимости материальных ресурсов и товаров, списываемых или реализованных в отчетном периоде, использует вариант оценки материалов по себестоимости первых по времени приобретения (ФИФО). Налог на добавленную стоимость берется к возмещению по факту его оприходования и оплаты[19].

Заключение

Первичные бухгалтерские документы имеют важное значение не только в вопросах учета, но и касательно налогового законодательства, в частности определения объема обязательств. Потому ответственному за составление первичной документации крайне важно знать все нюансы ведения учета, а кроме того, понимать их классификацию для упрощения работы.

Первичными принято считать те документы, которые регистрируют определенные хозяйственные действия, уже осуществленные. Оставить запись в бухгалтерском учете и внести ее в регистр можно исключительно при наличии документации первичного учета. Она считается неотъемлемой частью системы управления предприятием. Исходя из этого можно смело утверждать, что первичные документы бухгалтерского учета — это документальное подтверждение осуществленных сделок, связанных с хозяйственной деятельностью субъекта и принесших некий экономический эффект.

В соответствии с действующими регламентами, первичная документация подлежит обязательному хранению в течение 4-х лет. В этот период налоговики могут в любой момент запросить документы для изучения и проверки. Кроме того, первичная документация часто выступает в качестве доказательной базы в судебных тяжбах[20].

Стоит отметить, что на законодательном уровне не закреплены конкретные формы первичной документации. По данному вопросу у хозяйствующего субъекта появляется возможность выбора того варианта, который удовлетворит его запросы и будет служить хорошим подспорьем в дальнейшей работе[21].

Список использованных источников

1. Налоговый кодекс Российской Федерации (часть первая): [федерал.закон от 31.07.1998 № 146-ФЗ (ред. от 28.06.2014)] // Справочная правовая система «КонсультантПлюс» [Электронный ресурс]. - Режим доступа: http://www.consultant.ru/popular/nalog1/.

2. Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 04.11.2014) «О бухгалтерском учете» URL:https://www.consultant.ru/document/cons_doc_LAW_122855/

3. Налоговый учет и аудит: состояние и развитие [Текст] : монография / Н.Т. Лабынцев [и др.]. - Ростов н/Д: Изд-во Рост.гос. экон. ун-та (РИНХ), 2010. - 263 с.

4. Налогообложение организаций и физических лиц: учебник / Т.Е. Косарева, Л.А. Юринова, Л.Г. Баранова и др.; под ред. Т.Е. Косаревой. - 7-е изд., испр. и доп. - СПб.: Изд-во СПбГУЭФ, 2011.-- 239 с.

5. Недерица А.Д. Налогообложение : Курс лекций / А.Д. Недерица. - Кишинев: Изд-во МЭА, 2010 - 216 с.

6. Нестеров, Г.Г. Налоговый учет: учебник / Г.Г. Нестеров, А.В. Терзиди; 2-е изд., перераб. и доп. - М.: Рид Групп, 2011. - 304 c. - (Национальное экономическое образование).

7. Терентьева Т.В. Теория бухгалтерского учета: Учеб. Пособие / Т.В. Терентьева. - М.: Вузовский учебник, 2012. - 208 с.

8. Чипуренко, Е.В. Налоговый анализ деятельности коммерческой организации. Монография / Е.В. Чипуренко. - М.: Дюжина и К, 2011. - 256 с

9. Шароватова, Е.А. Концепция современного развития управленческого учета [Текст]: моногр. /Е.А. Шароватова. - М.: Финпресс, 2011. - 225 c.

10. Шестакова, Е.В. Оптимизация налогов / Е.В. Шестакова. - Ростов н/Д: Феникс, 2013. - 331 с. - (Библиотека бухгалтера).

-

Терентьева Т.В. Теория бухгалтерского учета: Учеб. Пособие / Т.В. Терентьева. - М.: Вузовский учебник, 2012. - 208 с. ↑

-

Шароватова, Е.А. Концепция современного развития управленческого учета [Текст]: моногр. /Е.А. Шароватова. - М.: Финпресс, 2011. - 225 c. ↑

-

Шестакова, Е.В. Оптимизация налогов / Е.В. Шестакова. - Ростов н/Д: Феникс, 2013. - 331 с. - (Библиотека бухгалтера). ↑

-

Шестакова, Е.В. Оптимизация налогов / Е.В. Шестакова. - Ростов н/Д: Феникс, 2013. - 331 с. - (Библиотека бухгалтера). ↑

-

Шестакова, Е.В. Оптимизация налогов / Е.В. Шестакова. - Ростов н/Д: Феникс, 2013. - 331 с. - (Библиотека бухгалтера). ↑

-

Терентьева Т.В. Теория бухгалтерского учета: Учеб. Пособие / Т.В. Терентьева. - М.: Вузовский учебник, 2012. - 208 с. ↑

-

Шароватова, Е.А. Концепция современного развития управленческого учета [Текст]: моногр. /Е.А. Шароватова. - М.: Финпресс, 2011. - 225 c. ↑

-

Шестакова, Е.В. Оптимизация налогов / Е.В. Шестакова. - Ростов н/Д: Феникс, 2013. - 331 с. - (Библиотека бухгалтера). ↑

-

Шароватова, Е.А. Концепция современного развития управленческого учета [Текст]: моногр. /Е.А. Шароватова. - М.: Финпресс, 2011. - 225 c. ↑

-

Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 04.11.2014) «О бухгалтерском учете» URL:https://www.consultant.ru/document/cons_doc_LAW_122855/ ↑

-

Шестакова, Е.В. Оптимизация налогов / Е.В. Шестакова. - Ростов н/Д: Феникс, 2013. - 331 с. - (Библиотека бухгалтера). ↑

-

Шестакова, Е.В. Оптимизация налогов / Е.В. Шестакова. - Ростов н/Д: Феникс, 2013. - 331 с. - (Библиотека бухгалтера). ↑

-

Терентьева Т.В. Теория бухгалтерского учета: Учеб. Пособие / Т.В. Терентьева. - М.: Вузовский учебник, 2012. - 208 с. ↑

-

Шароватова, Е.А. Концепция современного развития управленческого учета [Текст]: моногр. /Е.А. Шароватова. - М.: Финпресс, 2011. - 225 c. ↑

-

Терентьева Т.В. Теория бухгалтерского учета: Учеб. Пособие / Т.В. Терентьева. - М.: Вузовский учебник, 2012. - 208 с. ↑

-

Шароватова, Е.А. Концепция современного развития управленческого учета [Текст]: моногр. /Е.А. Шароватова. - М.: Финпресс, 2011. - 225 c. ↑

-

Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от 04.11.2014) «О бухгалтерском учете» URL:https://www.consultant.ru/document/cons_doc_LAW_122855/ ↑

-

Шестакова, Е.В. Оптимизация налогов / Е.В. Шестакова. - Ростов н/Д: Феникс, 2013. - 331 с. - (Библиотека бухгалтера). ↑

-

Терентьева Т.В. Теория бухгалтерского учета: Учеб. Пособие / Т.В. Терентьева. - М.: Вузовский учебник, 2012. - 208 с. ↑

-

Шестакова, Е.В. Оптимизация налогов / Е.В. Шестакова. - Ростов н/Д: Феникс, 2013. - 331 с. - (Библиотека бухгалтера). ↑

-

Терентьева Т.В. Теория бухгалтерского учета: Учеб. Пособие / Т.В. Терентьева. - М.: Вузовский учебник, 2012. - 208 с. ↑

- Разработка и реализация конфигурации "Музыкальная студия" на платформе 1С: Предприятие 8.2

- Интернет-маркетинговые решения для мебельной фабрики

- PR в системе Интегрированных коммуникаций (Структура системы маркетинговых коммуникаций.)

- Роль мотивации в поведении организации (Теоретические аспекты разработки управленческих решений в оперативном планировании)

- Нормативно-правовая база современного российского законодательства нормирования труда и ее применение в конкретных практических условиях.

- Условия выбора метода адекватного управленческой проблеме

- Небанковские кредитные организации: виды, основные функции и операции, роль в кредитной системе РФ

- Распределение и использование прибыли как источник экономического роста предприятий. Понятие, сущность и виды прибыли

- Разработка конфигурации «Рекламное агентство» в среде 1С: Предприятие

- Анализ рентабельности активов и собственного капитала (на примере МУП «ВКХ»)

- Инвестиционная деятельность в индустрии спорта (Инвестиции в спорт)

- Реклама как сигнал и как информация. Теоретические основы рекламной деятельности предприятия