Первичные документы в налоговом учете ( Значение и сущность НДС)

Содержание:

ВВЕДЕНИЕ

Налог на добавленную стоимость (НДС) самый сложный для исчисления из всех налогов, входящих в налоговую систему РФ. Его традиционно относят к категории косвенных налогов, которые в виде своеобразных надбавок взимаются через цену товара. НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

Основу для осуществления налогового учета на предприятиях составляют данные первичной документации. Большей частью информацию, необходимую для исчисления налогов, формируют данные первичных бухгалтерских документов, однако существует особый класс первичных документов, применяемых для целей налогового учета.

Изучению этого налога и его первичной документацией посвящена наша курсовая работа.

Актуальность темы данной курсовой работы обусловлена тем, что налог на добавленную стоимость признан основным федеральным налогом. Он занимает важное место в системе налогов России. Учитывая сущность налога на добавленную стоимость, можно сказать, что он - довольно эффективное средство пополнения государственного бюджета, так как обложение конечных стоимостей практически всех товаров довольно высоким дополнительным платежам, с взиманием последнего в пользу государства в принципе может быть неэффективным только в том случае, если в государстве полностью прекратится торговля. Однако, это представляется маловероятным.

Целью курсовой работы является изучение первичных документов для исчисления налога на добавленную стоимость на конкретном предприятии, которое применяет налоговый учет в системе НДС

Задачами курсовой работы являются:

- изучение нормативного регулирования налога на добавленную стоимость в Российской Федерации;

- рассмотрение теоретических основ налога на добавленную стоимость;

- рассмотрение краткой характеристики организации Индивидуальный предприниматель Мерзляков Сергей Николаевич;

- рассмотрение организации бухгалтерского и налогового учета у ИП Мерзляков С.Н.;

- углубление и расширение знаний, умений, навыков по учету расчетов по налогу на добавленную стоимость.

1. Значение и сущность НДС

В российском законодательстве налог на добавленную стоимость представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесённых на издержки производства и обращения.

НДС охватывает все стадии производства и продажи продукции, включая стадию розничной торговли.

Основным законодательным актом, регулирующим обложение налогом на добавленную стоимость, является Налоговый Кодекс Российской Федерации, в особенности ее 21 глава. Налог на добавленную стоимость регулируется Налоговым Кодексом Российской Федерации с 2002 года.

Наиболее значимым и подробным источниками освещающим исчисление и порядок уплаты налога на добавленную стоимость являются учебные пособия: «Налогообложение организаций в Российской Федерации», авторами которого являются Мешков Д.А., Топчи Ю.А., а также «Налоги и налогообложение» авторы Черник Д.Г., Шмелев Д.Ю.

Налог на добавленную стоимость относят к одному из важных налогов. Его механизм исчисления довольно сложный. При исчислении НДС применяется понятие «добавленная стоимость». Налог на добавленную стоимость является формой изъятия в бюджет части стоимости товара, работы или услуги, которая перечисляется в бюджет по мере продажи этих самых товаров, работ или услуг. Это часть стоимости образуется на всех стадиях процесса производства товаров, работ и услуг. Надо отметить, что на каждом этапе производства товаров, работ и услуг налог начисляется с той суммы, которую добавили («добавленная стоимость») в процессе доработки продукта или продвижения продукта к покупателю. Двойственность природы НДС выражается в том, что он взимается при заключении каждой сделки и не накапливается в цене товара. Сутью налога на добавленную стоимость является уплата суммы налога производителем или продавцом продукции (товаров, работ или услуг) с той части добавленной стоимости, которую он сам добавляет.

Необходимым условием для выделения сумм НДС в расчетных документах является их наличие в первичных учетных документах, на основании которых производятся записи в регистрах бухгалтерского учета и которые отражают факт совершения хозяйственной операции.

Расчетные документы, в которых не выделена сумма НДС, учреждениями банков не должны приниматься к исполнению. Иногда налогоплательщики налога на добавленную стоимость изыскивают способы уклонения от уплаты налога, что приводит к большому количеству судебных разбирательств.

Сумма НДС рассчитывается путем умножения налогооблагаемой базы на ставку НДС. Применяемые твердые и расчетные ставки НДС, установленные НК РФ, включают:

- 0% - экспортные операции и др. (пп. 1, 3 - 8 п. 1 ст. 164);

-10% - продовольственные товары первой необходимости: мясо и мясопродукты, молочные продукты, яйца, продукты детского питания, масло растительное, сахар, соль, крупа, мука, товары для детей и др. (пп. 1 - 4 п. 2 ст. 164);

- 20% - товары, не перечисленные в названных выше пунктах (п. п. 1, 2, 4 ст. 164);

2. Порядок и сроки уплаты НДС в бюджет

НДС уплачивается по итогам каждого налогового периода исходя из фактической реализации за истекшей период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

При ввозе товаров в Россию сумма НДС уплачивается в соответствии с таможенным законодательством.

НДС, подлежащий уплате в бюджет, по операциям реализации на территории РФ уплачивается по месту налогового учета плательщика.

Налоговые агенты уплачивают НДС по итогам налогового периода, в котором произошла соответствующая реализация, по месту своего нахождения.

Плательщики обязаны представить в налоговые органы по месту своего учета налоговую декларацию в срок не позднее 20 числа месяца, следующего за истекшим налоговым периодом.

Плательщики с ежемесячными в течении квартала суммами выручки от реализации без учета НДС, не превышающими 2 млн.руб., вправе уплачивать НДС исходя из фактической реализации за истекший квартал не позднее 20-го числа месяца, следующего за истекшим кварталом.

Плательщики, уплачивающие налог ежеквартально, представляют декларацию в срок не позднее 20-го числа месяца, следующего за истекшим кварталом.

3. Первичные документы необходимые для налогового учета в системе НДС

С 1 января 1997 г. все плательщики налога на добавленную стоимость обязаны составлять счета-фактуры на реализацию продукции (работ, услуг).

Порядку составления счетов-фактур посвящена ст. 169 НК РФ.

Постановлением Правительства РФ от 2 декабря 2000 г. № 914 утверждены Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость.

В настоящее время для учета НДС необходимы следующие документы:

• счета-фактуры, заполненные в порядке установленном НК РФ;

• журналы учета счетов-фактур;

• книги продаж и покупок;

• первичные учетные документы, в которых НДС выделяется отдельной суммой (накладные, акты приемки-сдачи работ и т.п.);

• специальные дополнительные расчеты по отдельным операциям (бухгалтерская справка);

• бухгалтерские регистры.

Налоговые декларации по НДС составляются на основании книг покупок и книг продаж, а также данных бухгалтерского учета налогоплательщика.

Счета-фактуры являются основными первичными документами налогового учета. Журналы учета счетов-фактур, книги покупок и продаж являются сводными налоговыми документами. При правильном ведении бухгалтерского и налогового учета результат бухгалтерских регистров и сводных налоговых документов должен быть одинаковым.

3.1. Требования к счетам-фактурам

Составление счетов-фактур

Счета-фактуры обязаны составлять все плательщики НДС. В соответствии со ст. 143 НК РФ плательщиками НДС являются:

• организации;

• индивидуальные предприниматели;

• лица, признанные налогоплательщиками в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом Российской Федерации.

Счета-фактуры составляются при совершении операций, признаваемых объектом налогообложения.

В ст. 146 НК РФ приводится перечень операций, признаваемых объектом налогообложения:

• реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав;

• передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

• выполнение строительно-монтажных работ для собственного потребления;

• ввоз товаров на таможенную территорию Российской Федерации.

В последнем случае счета-фактуры не выписываются, а их функции выполняют таможенные декларации.

Следует заметить, что организации и индивидуальные предприниматели, получившие освобождение от исполнения обязанностей плательщика НДС, продолжают выписывать счета-фактуры. Они не перестают быть налогоплательщиками, а лишь получают льготу по исчислению этого налога. При этом они выставляют счета-фактуры без выделения соответствующих сумм налога. На счете-фактуре делается надпись или ставится штамп «Без налога (НДС)».

Аналогичную надпись на выписываемых счетах делают и налогоплательщики при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению или освобождены от налогообложения.

Не составляют счета-фактуры организации и индивидуальные предприниматели:

• занятые в розничной торговле и общественном питании и реализующие товары за наличный расчет;

• выполняющие работы и оказывающие платные услуги непосредственно населению.

Для них требование по выставлению счетов-фактур считается выполненным, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

3.2 Оформление счетов-фактур

В соответствии с п. 3 ст. 168 НК РФ при реализации товаров (работ, услуг) налогоплательщики обязаны выставлять счета-фактуры не позднее пяти дней, считая со дня отгрузки товара (выполнения работ, оказания услуг). Так, если отгрузка товара или подписание акта на выполнение работ, оказание услуг были произведены 7 января, то счет-фактура должен быть выставлен продавцом покупателю не позднее 11 января.

Если же отгрузка товара или подписание акта на выполнение работ, оказание услуг были произведены в конце налогового периода, то счет-фактура должен быть выставлен также не позднее пяти дней, но до конца налогового периода.

Так, если отгрузка произведена 29 марта, то счет-фактура должен быть выставлен не позднее 31 марта.

Это требование основывается на том, что в соответствии с п. 4 ст. 166 НК РФ сумма НДС исчисляется по итогам каждого налогового периода по всем операциям, признаваемым объектом налогообложения, дата реализации (передачи) которых относится к этому налоговому периоду. То есть если реализация товара произошла в марте, то и НДС к уплате в бюджет с этой реализации должен быть начислен в I квартале, а, следовательно, и счет-фактура также должен быть выставлен в марте покупателю кассовый чек или иной документ установленной формы.

Счета-фактуры обычно составляются в двух экземплярах: первый экземпляр передается покупателю, второй остается у продавца.

Счет-фактура может быть составлен и выставлен на бумажном носителе и (или) в электронном виде.

Счет-фактура, составленный в электронном виде, подписывается электронной цифровой подписью руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации, индивидуального предпринимателя в соответствии с законодательством Российской Федерации.

3.3 Заполнение счетов-фактур

Счет-фактура является документом, служащим для принятия предъявленных сумм НДС к вычету или возмещению.

Счета-фактуры, составленные и выставленные с нарушением порядка, установленного НК РФ, не могут являться основанием для принятия предъявленных покупателю продавцом сумм налога к вычету или возмещению. Предъявление дополнительных требований по заполнению счетов-фактур является неправомерным, поэтому, чтобы не подводить своих покупателей и заказчиков, следует очень внимательно и аккуратно заполнять обязательные реквизиты счета-фактуры.

Обязательные реквизиты счета-фактуры приводятся в п. 5 и 6 ст. 169 НК РФ.

Форма счета-фактуры дана в Постановлении № 914.

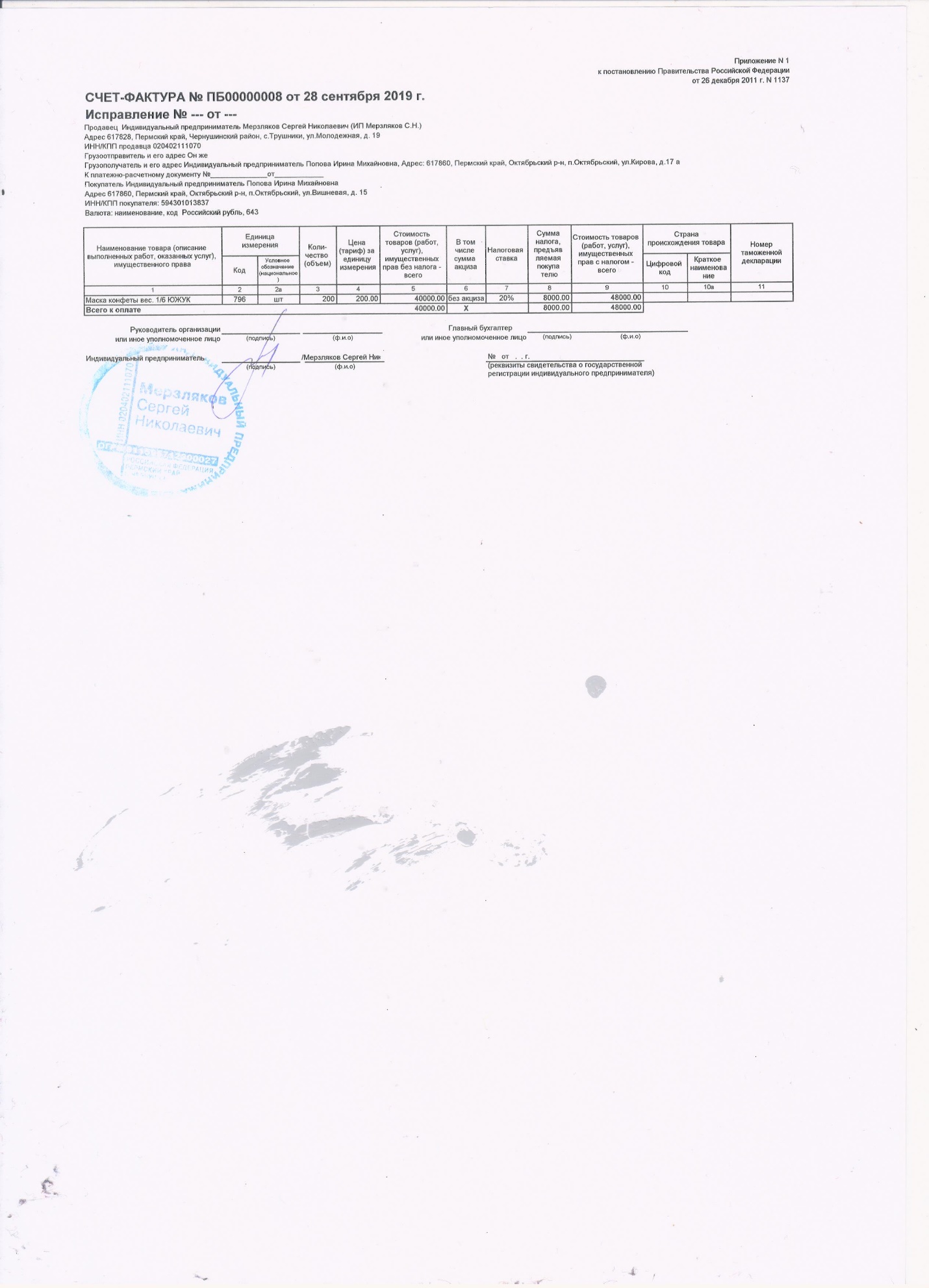

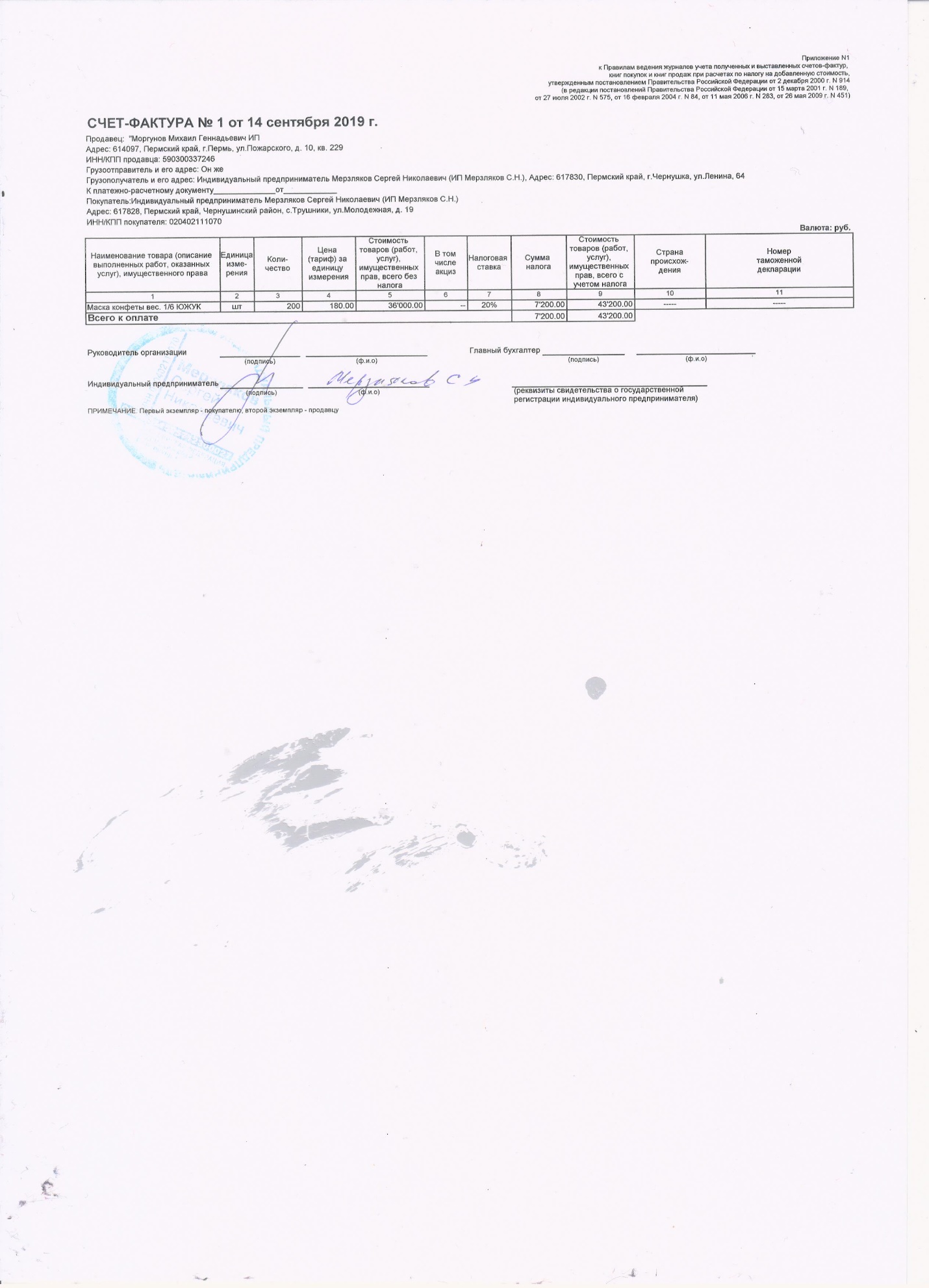

Рассмотрим обязательные реквизиты. Для этого возьмем счет фактуру ИП Мерзлякова С.Н. (приложение 1)

Номер счета-фактуры — строка 1.

Нумерация осуществляется в соответствии с журналом учета выдаваемых счетов-фактур.

Дата счета-фактуры — строка 1.

В данном случае имеется в виду дата выписки, составления счета-фактуры. Участники операции:

а) продавец — строка 2;

б) покупатель — строка 6;

в) грузоотправитель — строка 3;

г) грузополучатель — строка 4.

Под продавцом и покупателем понимаются участники различных сделок, один из которых — продавец — имеет какое-либо не денежное обязательство, а другой — покупатель — обязан за это расплатиться. Иными словами, продавец — поставщик ТМЦ, исполнитель услуг, подрядчик, арендодатель, перевозчик и т.д., покупатель — заказчик, клиент, арендатор и др.

Чтобы заполнить счет-фактуру, необходимо указать следующую информацию о покупателе и продавце:

• в строке «Продавец» или «Покупатель» — полное или сокращенное наименование, закрепленное в учредительных документах;

• в строке «Адрес» — юридический адрес, соответствующий учредительным документам. (Не путать с фактическим);

• в строке «Идентификационный номер продавца или покупателя» — ИНН и в строке «Код причины постановки на учет налогоплательщика — продавца или покупателя» — КПП.

Грузоотправитель — лицо, которое непосредственно передает товар (сдает перевозчику):

• наименование — полное или сокращенное наименование грузоотправителя, указанное в учредительных документах. Если продавец и грузоотправитель — одно и то же лицо, то можно написать «он же». Если продавец и грузоотправитель не являются одним и тем же лицом, то указывается почтовый адрес грузоотправителя.

Грузополучатель — лицо, фактически получающее товар:

• наименование — полное или сокращенное наименование грузоотправителя, указанное в учредительных документах;

• почтовый адрес.

ОБРАТИТЕ ВНИМАНИЕ!

В этой строке нельзя писать «Он же», даже если покупатель и грузополучатель — одно и то же лицо. Дело в том, что информация о грузоотправителе располагается в счете-фактуре после информации о продавце. Соответственно, в этом случае сразу понятно, о ком идет речь. Сведения же о: грузополучателе следует указывать после сведений о грузоотправителе. Если мы напишем в строке: о грузополучателе «он же», то получится, что грузополучатель — то же лицо, что и грузоотправитель.

В строке 5 «Оплата» указываются реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека. Данный показатель заполняется только в том случае, когда к моменту составления счета-фактуры уже имеется в наличии расчетный документ. В обычной ситуации это возможно при получении аванса или если оплата осуществляется в момент выписки счета-фактуры.

В остальных случаях строка не заполняется.

Предмет операции (товар, работы, услуги):

• в графе 1 указываются наименование товаров (работ, услуг) и их технические характеристики, включая номера моделей, типы, размеры, ГОСТы, параметры и т.п. (например, «Маска конфеты вес. 1/6 ЮЖУК»), описание выполненных работ, оказанных услуг. В этой графе указывается также наименование переданных имущественных прав;

• графе 2 — принятая по данному товару единица измерения (штуки, килограммы, метры и т.д.) при возможности ее указания. Так, например, консультационные услуги можно измерить в часах, а ремонтно-строительные работы не имеют единиц измерения. В последнем случае графа не заполняется;

• графе 3 — количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения. Заполняется также при возможности их указания;

• графе 4 — цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета НДС (в случае применения государственных регулируемых цен (тарифов), включающих в себя НДС, — цена (тариф) за единицу измерения с НДС);

• графе 5 — стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без НДС;

• графе 6 — сумма акциза по подакцизным товарам. Если товар не подакцизный, то графа не заполняется;

• графе 7 — налоговая ставка налога НДС, Их существует три — 20, 10 и 0%;

• графе 8 — сумма НДС, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав, определяемая исходя из применяемых налоговых ставок. Рассчитывается путем умножения показателя графы 5 на ставку графы 7 в процентах;

• графе 9 — стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы НДС Рассчитывается путем суммирования показателя графы 5 и НДС графы 8;

• графе 10 — страна происхождения товара. Указывается в отношении товаров, страной происхождения которых не является Российская Федерация;

• графе 11 — номер грузовой таможенной декларации, в соответствии с которой было произведено таможенное оформление товара иностранного производства. При реализации товара отечественного производства в графе ставится прочерк. Если организация не является непосредственным импортером продаваемого товара, то этот показатель переписывается из счета-фактуры поставщика, у которого был приобретен товар. За правильность указания номера таможенной декларации отвечает этот поставщик. Сам налогоплательщик несет ответственность только за соответствие указанных им сведений данным, которые содержатся в полученных им счетах-фактурах.

Кроме этих счет-фактура содержит следующие реквизиты. Подписи от продавца и их расшифровки:

• руководитель организации;

• главный бухгалтер.

Чтобы не приостанавливать работу руководителя и главного бухгалтера, подписание счетов-фактур в крупных организациях возлагается на уполномоченных лиц (приказ).

Подписи на счете-фактуре должны быть оригинальными. Не разрешается применять факсимиле.

С 1 сентября 2010 г. Федеральным законом от 27.07.2010 № 229-ФЗ перечень обязательных реквизитов счетов-фактур дополнен реквизитом «Наименование валюты». В случае если по условиям сделки обязательство выражено в иностранной валюте, то и суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте. Поэтому сумма в счете-фактуре может быть указана не обязательно в рублях. Но в действующей форме счета-фактуры показатель «Наименование валюты» отсутствует. Минфин России в своих разъяснениях неоднократно указывал, что до утверждения Правительством РФ формы счета-фактуры, предусматривающей показатель «Наименование валюты» и порядок заполнения этого показателя, указывать в счетах-фактурах наименование валюты не требуется (письма Минфина России от 12.10.2010 № 03-07-09/46, от 22.10.2010 № 03-07-11/417, от 29.12.2010 № 03-07-09/55). Поэтому в настоящий момент данный показатель может указываться в качестве дополнительного реквизита.

Счет-фактура может быть заверен печатью организации. Но этот реквизит не является обязательным, хотя документ, заверенный печатью, вызывает большее уважение и снижается вероятность подделки.

Если счет-фактура выставляется индивидуальным предпринимателем, то обязательно указываются реквизиты свидетельства о государственной регистрации этого предпринимателя.

4. Правила ведения журналов учета полученных и выставленных счетов-фактур

В соответствии с п. 3 ст. 169 НК РФ все налогоплательщики обязаны вести журналы учета полученных и выданных счетов-фактур. Порядок их ведения приведен в Постановлении N° 914.

4.1 Ведение журналов учета полученных счетов-фактур

Покупатели ведут журнал учета полученных от продавцов счетов-фактур. Полученные счета-фактуры хранятся в этом журнале.

Учет полученных от продавцов счетов-фактур ведется в журнале по мере их поступления. На это следует обратить внимание, так как очень часто налогоплательщики подбирают счета-фактуры по мере принятия НДС к вычету, а не по мере их поступления в организацию.

Журнал учета полученных счетов-фактур должен быть прошнурован и пронумерован. Полученные счета-фактуры хранятся вместе с журналом учета в течение пяти лет с даты их выдачи.

Согласно п. 5 Постановления № 914 в журнале учета полученных счетов-фактур у покупателя-импортера при ввозе товаров на таможенную территорию Российской Федерации должны храниться грузовые таможенные декларации или их копии, заверенные в установленном порядке, и платежные документы,

Скорее всего, налогоплательщику будет неудобно хранить платежные документы в журнале учета. Платежные документы должны храниться в качестве приложений к выпискам банка (если оплата производилась безналичным путем) или в авансовых отчетах сотрудников организации (если оплата производилась наличными деньгами). Можно порекомендовать хранить в журнале копии платежных документов, заверенные руководством организации. На них следует сделать отметку, где находятся оригиналы.

При приобретении услуг по найму жилых помещений в период служебной командировки работников и услуг по перевозке работников к месту служебной командировки и обратно, включая услуги по предоставлению в пользование в поездах постельных принадлежностей, заполненные в установленном порядке бланки строгой отчетности (или их копии) с выделенной отдельной строкой суммой НДС хранятся у покупателя в журнале учета полученных счетов-фактур.

На практике налогоплательщики-покупатели часто сталкиваются с ситуацией, когда счет-фактура, выписанный продавцом в одном отчетном периоде, попадает к налогоплательщику-покупателю значительно позже. В этом случае желательно подтвердить дату получения счета-фактуры. Для этого следует сохранить конверт с почтовым штемпелем или получить подпись курьера, доставившего документы.

Форма журнала учета полученных счетов-фактур законодательно не установлена, поэтому, если налогоплательщик будет просто сшивать счета-фактуры за определенный период (например, за налоговый период), это не будет ошибкой.

Последовательность работы с журналом учета получаемых счетов-фактур следующая:

1) при получении счета-фактуры ему присваивается соответствующий номер согласно журналу;

2) данные полученных счетов-фактур отражаются в журнале;

3) полученные счета-фактуры подшиваются в журнал;

4) когда возникает право на принятие сумм НДС к вычету, можно перенести показатели данного счета-фактуры в книгу покупок.

4.2. Ведение журнала учета выставленных счетов-фактур

Продавцы ведут журнал учета выставленных покупателям счетов-фактур. Выставленные счета-фактуры хранятся вместе с этим журналом.

Учет счетов-фактур в журнале ведется в хронологическом порядке по мере их выставления.

Журнал учета должен быть прошнурован и пронумерован. Выданные счета-фактуры хранятся вместе с журналом учета в течение пяти лет с даты их выдачи.

Форма журнала учета выставленных счетов-фактур законодательно не установлена. Поэтому, если налогоплательщик будет просто сшивать счета-фактуры за определенный период (например, за налоговый период), это не будет ошибкой.

Порядок работы с журналом учета выдаваемых счетов-фактур следующий:

1) при составлении счета-фактуры ему присваивается соответствующий номер согласно журналу;

2) данные выданных счетов-фактур отражаются в оглавлении журнала;

3) вторые экземпляры выданных счетов-фактур подшиваются в журнале;

4) когда возникает обязанность по начислению сумм НДС к уплате в бюджет, можно перенести показатели данного счета-фактуры в книгу продаж.

5. Порядок ведения книг продаж и покупок

5.1. Ведение книги продаж продавцом

Для учета счетов-фактур, выписанных покупателю, налогоплательщики обязаны вести кроме журнала учета выставленных счетов-фактур книгу продаж.

В ней регистрируются счета-фактуры, составляемые продавцом при совершении операций, признаваемых объектами, которые облагаются налогом НДС, в том числе не подлежащих налогообложению (освобождаемых от налогообложения).

Если налогоплательщик выдает покупателю вместо счета-фактуры, приравниваемые к нему документы, то в книге продаж регистрируются эти документы. Такими документами являются ленты контрольно-кассовых машин и бланки строгой отчетности либо суммарные данные документов строгой отчетности на основании описи, составленной по итогам продаж за календарный месяц.

При получении денежных средств в виде оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав продавцом составляется счет-фактура, который регистрируется в книге продаж.

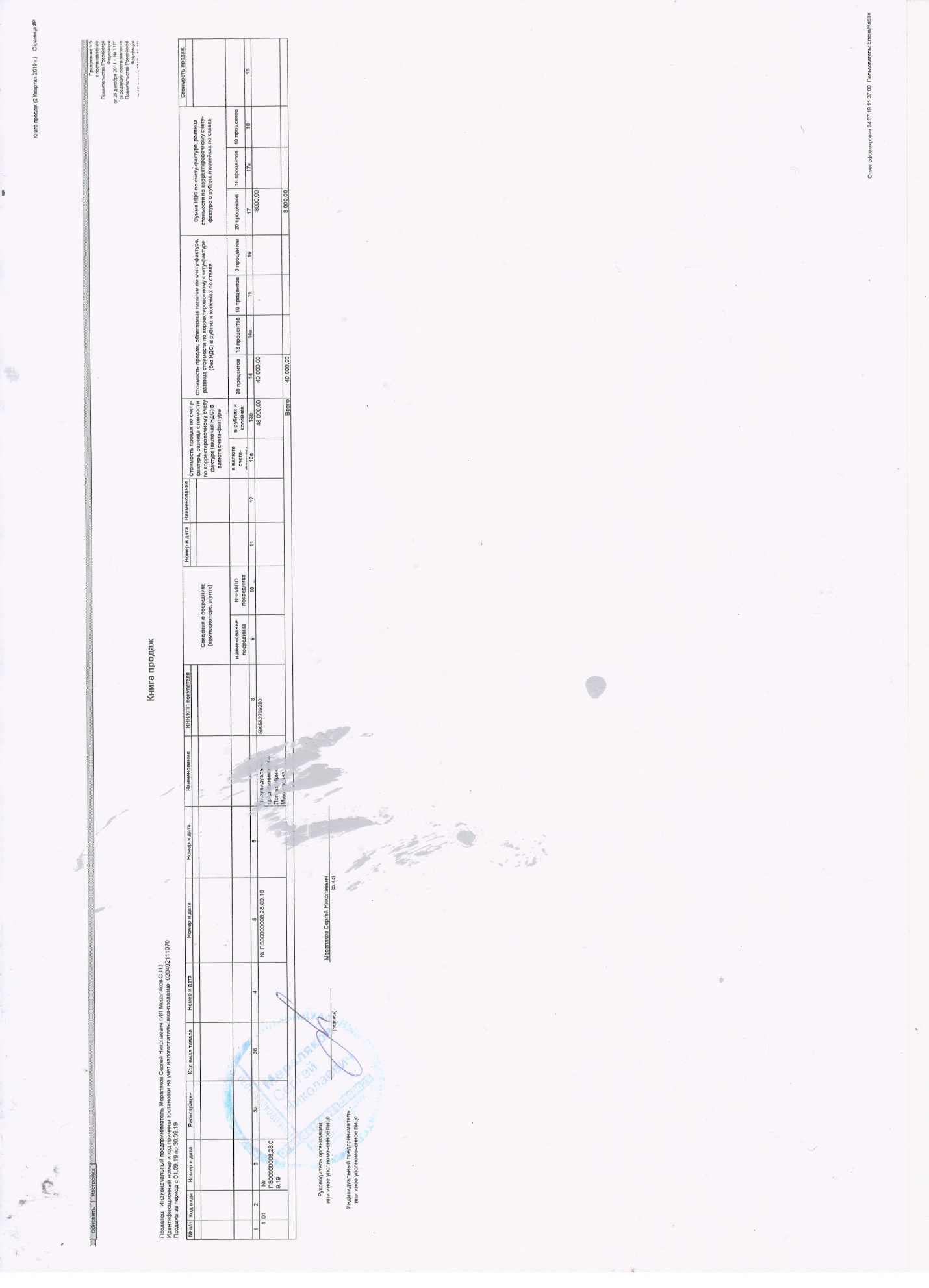

Книга продаж ведется налогоплательщиком в целях определения суммы налогового обязательства по НДС.

Книга продаж должна храниться у поставщика в течение полных пяти лет с даты последней записи. Книга продаж должна быть прошнурована, а ее страницы — пронумерованы и скреплены печатью. Контроль за правильностью ведения книги продаж осуществляется руководителем организации или уполномоченным им лицом.

Регистрация счетов-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство.

Книга продаж может вестись в электронном виде. По истечении налогового периода, но не позднее 20-го числа месяца, следующего за истекшим налоговым периодом, книга продаж распечатывается, страницы пронумеровываются и скрепляются печатью.

В верхней части каждого листа книги продаж указывается:

• полное или сокращенное наименование продавца в соответствии с учредительными документами;

• идентификационный номер продавца (ИНН) и код причины постановки на учет (КПП);

• налоговый период, в котором произведены продажи (определяется в соответствии со ст. 163 НК РФ).

Рассмотрим книгу продаж на примере ИП Мерзляков С. Н. (Приложение 2)

Книга продаж содержит следующие строки:

наименование продавца

ИНН\КПП

налоговый период.

При заполнении книги продаж указывается:

В графе 2 – код вида операции, заполняется в соответствии с Приложением к приказу ФНС России № ММВ-7-3/136 от 14.03.2016.

В соответствующих графах 3 – 12 внимательно заполняются данные о дате и номере счета-фактуре, исправления счета-фактуры и корректировочного документа, наименование, ИНН\КПП покупателя или посредника, данные об уплате.

В графах 13а – 19 без ошибок предоставляют сведения о сумме и размере НДС.

Неправильное заполнение форм книги продаж ведет к искажению суммы налога, предоставлению уточненной декларации, штрафа и пеням, а также к проблемам с вычетами у покупателей

5.2. Ведение книги покупок продавца

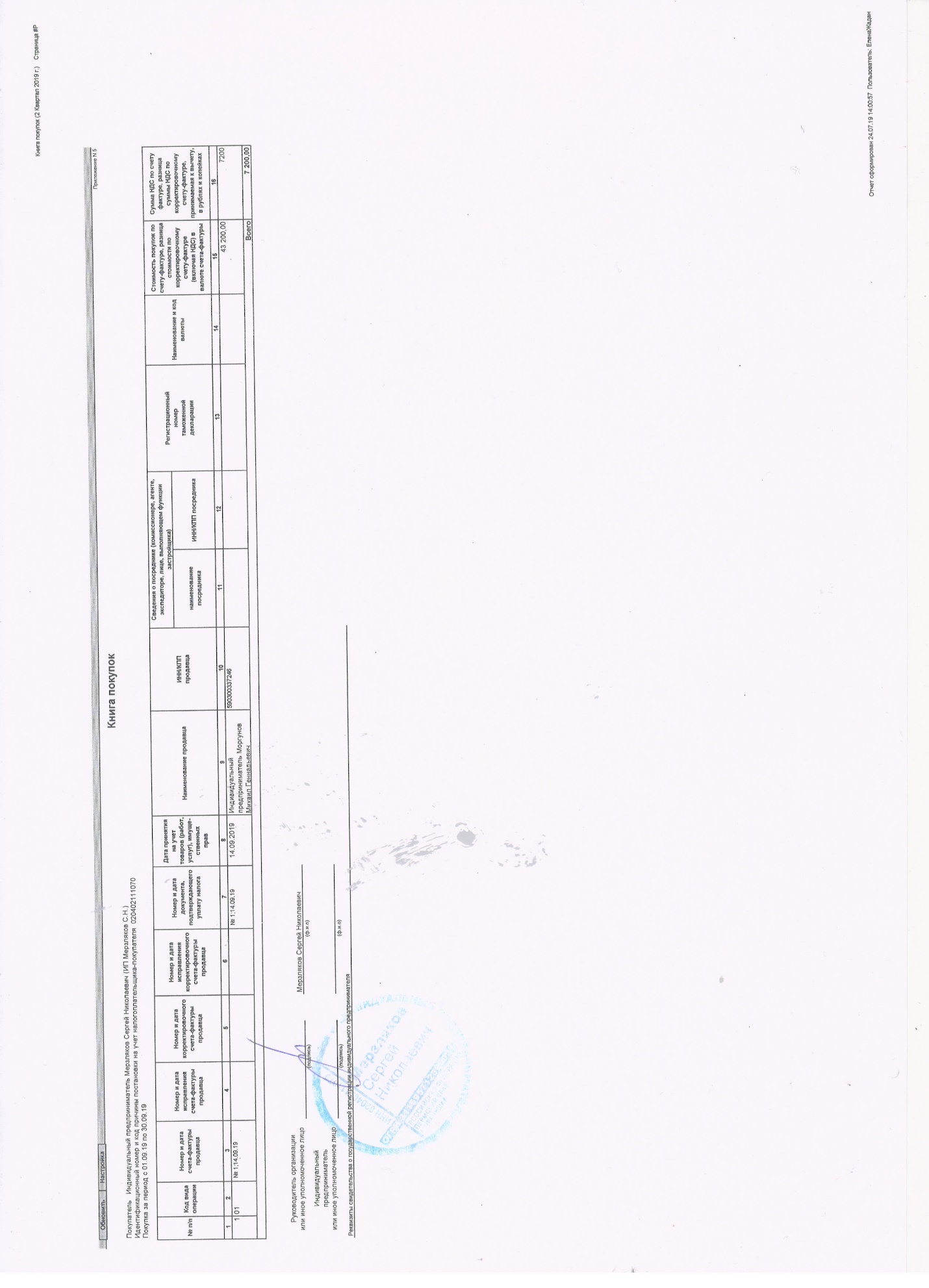

Для учета счетов-фактур, выставленных продавцами товаров (работ, услуг), налогоплательщики-покупатели обязаны вести кроме журнала учета полученных счетов-фактур книгу покупок.

В ней регистрируются счета-фактуры, выставленные продавцами покупателям товаров (работ, услуг), в целях определения суммы НДС, предъявляемой последней к вычету (возмещению).

Суммы НДС по приобретенным (оприходованным) товарам (работам, услугам) принимаются к вычету (возмещению) у покупателя только при наличии счетов-фактур, подтверждающих стоимость приобретенных товаров (работ, услуг), и соответствующих записей в книге покупок.

Счета-фактуры, полученные от продавцов, регистрируются в книге покупок в хронологическом порядке в том налоговом периоде, когда возникает возможность принять сумму НДС к вычету, в соответствии с порядком, установленном в ст. 172 НК РФ.

ОБРАТИТЕ ВНИМАНИЕ! В соответствии с п. 2 ст. 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на: территории Российской Федерации. Таким образом, в книге покупок могут регистрироваться только счета-фактуры, выданные российским контрагентом. Счета-фактуры, выданные иностранными контрагентами, в книге покупок не регистрируются.

Книга покупок хранится у покупателя в течение полных пяти лет с даты последней записи.

Книга покупок должна быть прошнурована, а ее страницы — пронумерованы и скреплены печатью.

Книга покупок может вестись в электронном виде. По истечение налогового периода, но не позднее 20-го числа месяца, следующего за истекшим налоговым периодом, книга покупок распечатывается, страницы пронумеровываются и скрепляются печатью.

Контроль за правильностью ведения книги покупок осуществляется руководителем организации или уполномоченным им лицом.

Рассмотрим книгу покупок на примере ИП Мерзляков С.Н. (Приложение 3)

Книга покупок содержит следующие строки:

наименование покупателя

ИНН\КПП

налоговый период.

Табличная часть состоит из 16 граф. В каждой строчке в соответствующих графах указываются поступившие от поставщиков счета-фактуры в хронологическом порядке. Особое внимание при заполнении табличной части следует уделить правильности заполнения следующих граф:

графа 2 — код операции, заполняется в соответствии с Приложением к приказу ФНС России от 14.03.2016 № ММВ-7-3/136;

графы 3-5 - дата и номер счет-фактуры продавца, исправления счет-фактуры и корректировочного;

графа 9,11 – наименование продавца и посредника соответственно;

графа 10,12 – ИНН/КПП продавца и посредника соответственно;

графа 13 – регистрационный номер таможенной декларации;

графа 15 –стоимость покупок или разница стоимости по корректировочному счету-фактуре, с НДС;

графа 16 – сумма НДС.

Верно заполненные графы – залог успешного прохождения камеральной налоговой проверки и возможность применения налоговых вычетов.

В книге покупок указываются сведения по вычетам на основе счета-фактуры.

На основании этих данных заполняется налоговая декларация по НДС.

6. Краткая характеристика ИП Мерзляков С.Н.

Рассмотрим данные первичных документов на предприятии ИП Мерзляков Сергей Николаевич.

Фирма занимается оптовой торговлей кондитерскими изделиями. Для дальнейшей реализации предприятие приобрело у ИП Моргунов М.Г. конфеты «Маска» в количестве 200 кг по цене 180 руб. за 1 кг без НДС, НДС 20 % – 36,00 руб., что было оформлено счетом-фактурой № 1 от 14 сентября 2019 г. (Приложение №4). Конфеты «Маска» в полном объеме (200 кг) реализованы ИП Поповой И.М. по цене 200 руб. за 1 кг без НДС, НДС 20 % – 40 руб., по счету-фактуре № 8 от 28 сентября 2019 г (Приложение №1).

Для целей налогообложения НДС предприятие определяет момент признания выручки от реализации методом начисления, т. е. в момент отгрузки товара. Необходимо отразить указанные операции в налоговом учете по НДС у ИП Мерзлякова С.Н. в сентябре 2019 г. и исчислить НДС к уплате.

Комментарий: Согласно подп. 1 п. 1 ст. 146 НК РФ объектом налогообложения по НДС признаются операции по реализации товаров (работ, услуг) на территории Российской Федерации, т. е. реализация конфет «Маска» подлежит обложению НДС. С учетом ставки налога 20 %, используемой на основании ст. 164 НК РФ, сумма НДС с продажи конфет у ИП Мерзлякова С.Н. составит 8 000 руб. (200 кг × 40 руб.). Указанная сумма отражена в счете-фактуре № 8 от 28 сентября 2012 г., составленном при отпуске конфет ИП Поповой И.М.

В соответствии с п. 1 ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму налога на установленные действующим законодательством налоговые вычеты. Согласно подп. 2 п. 2 ст. 171 НК РФ вычетам подлежат только суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории Российской Федерации либо фактически уплаченные ими при ввозе товаров на таможенную территорию Российской Федерации, после принятия на учет указанных товаров (работ, услуг), имущественных прав при наличии соответствующих первичных документов.

На основании НК РФ сумма НДС может быть принята к вычету при соблюдении двух основных условий:

1) товары (работа, услуга) должны быть получены (выполнены, оказаны);

2) товары (работа, услуга) должны быть отфактурованы, т. е. на них должна быть составлена счет-фактура, поскольку она, согласно п. 1 ст. 169 НК РФ, является документом, служащим основанием для принятия предъявленных сумм НДС к вычету.

Таким образом, ИП Мерзляков С.Н. имеет право уменьшить сумму НДС к уплате, исчисленную с реализации конфет «Маска», на сумму НДС при их приобретении. Она составляет 7 200 руб. (200 кг × 36,00 руб.).

Получается, ИП Мерзляков С.Н. должен уплатить в бюджет в сентябре 2019 г. только 800 руб. НДС (8 000 (НДС с реализации) – 7 200 руб. (НДС к вычету)).

На основании данных счетов – фактур составляются книга покупок (приложение №3) и книга продаж (приложение № 2) соответствующего периода.

Затем на основании итоговых данных книг покупок и продаж составляется декларация по НДС.

Заключение

Налог на добавленную стоимость (НДС) - косвенный налог, форма изъятия в бюджет государства части добавленной стоимости, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации.

Основные элементы НДС, установленные Главой 21 Налогового Кодекса РФ:

налогоплательщики;

объект налогообложения;

налогооблагаемая база;

налоговый период;

налоговые ставки;

порядок исчисления налога;

порядок и сроки уплаты налога;

налоговые льготы.

Данные элементы необходимо знать для учета НДС в организации. Для правильного ведения налогового учета, необходимо знание некоторых особенностей налогообложения НДС, таких как: место реализации товаров. Так как от места реализации товаров зависит: будет ли она облагаться налогом. Момент определения налоговой базы также является важным, ведь обозначает возникновение у налогоплательщика обязанности по уплате налога в бюджет. Для получения вычета или льготы по НДС существуют определенные условия, обозначенные в НК РФ, которые в основном сводятся к наличию правильно заполненных и оформленных форм налогового учета по НДС.

К основным формам налогового учета по НДС относятся:

счет-фактура;

книга покупок;

книга продаж;

журнал учета выставленных и полученных счетов-фактур;

Данные формы утверждены федеральными органами государственной власти и являются обязательными для заполнения при ведении налогового учета на предприятии.

Основными из них являются: счет-фактура и налоговая декларация - именно на их основании НДС принимается к вычету (также требуются первичные документы при принятии товаров, работ, услуг к учету).

Таким образом, можно сделать вывод о том, что цель выполнения данной курсовой работы была достигнута, а задачи выполнены.

Список использованной литературы

1. Налоговый Кодекс Российской Федерации, глава 21 «Налог на добавленную стоимость» (с изменениями и дополнениями от 30 декабря 2012 г.).

2. Гуккаев В.Б. Производство: налоги и учет. - М.: Бератор - Пресс, 2009.

3. Русакова И.Г., Кашин В.А. Налоги и налогообложение: Учебное пособие для вузов. - М.: Юнити, 2011.

4. «Налог на добавленную стоимость» Учебно-практическое пособие по дистанционному обучению. М: 2012 г.

5. Пансков В.Г. Налоги и налоговая система Российской Федерации: учебник. - М.: Финансы и статистика, 2010.

6. Сидорова Н.И. Специфика и функции НДС // Финансы, №2, 2011

7. Захарькин, В.Р. Налог на добавленную стоимость: новое в законодательстве / В.Р. Захарькин. – М.: Омега – Л. 2010. – 123с.

Электронные ресурсы:

1)www.consultant.ru/popular/nalog1/naloghelp/

2)www.nalog.ru

Приложения

Приложение 1

Приложение 2

Приложение 3

Приложение 4

- Формирование и использование финансовых ресурсов некоммерческих организаций (на примере спортивного клуба "АРТ-КЛУБ")

- Японская модель менеджмента

- Японская модель менеджмента (Японский менталитет)

- Основные элементы валютно-финансовой системы и их функции

- Страхование и его роль в развитии экономики (Принципы страхования)

- Управление миграционными процессами ( Понятие и механизмы реализации )

- Американизмы в английском языке (Становление американского варианта английского языка)

- Проблема переводимости (Неологизмы в книге Дж. Роулинг как репрезентанты проблемы переводимости)

- Понятие и виды субъектов правоотношений (Общая характеристика правоотношений)

- Нотариат в Рф (Проверка дееспособности граждан)

- Взаимодействие органов государственной власти и местного самоуправления (Зарубежный опыт взаимодействия)

- Основные этапы формирования налогового учета в России (История налогового учёта)