Перспективы и направления развития банковской системы россии

Содержание:

«Введение»

Банки – это огромное достижение цивилизации. Эффективность экономической системы зависит от многих составляющих, но, несомненно, важными факторами являются состояние и тенденции развития банковского сектора.

Актуальность исследования проблем и перспектив развития банковской системы определяется особой важностью этого компонента финансового сектора и рыночных основ функционирования экономики нашей страны. Именно с помощью банковского сектора осуществляется перераспределение и мобилизация капиталов, регулируются денежные расчеты, опосредуются товарные потоки. Банковская система всегда находится в центре любых экономических проектов государства, поэтому от ее состояния и динамики развития, политики государства в отношении банковской системы зависит судьба экономики страны. Поэтому только финансово устойчивые, эффективно функционирующие и конкурентные в мировом масштабе российские банки смогут обеспечить преумножение богатств России.

На современном этапе в России без качественного скачка в развитии национальной банковской системы невозможно добиться как существенного прогресса в развитии экономики, так и повышения уровня жизни населения страны.

Объектом исследования в данной курсовой работе является банковская система Российской Федерации, её структура, механизм функционирования, принципы организации.

Предметом исследования является анализ современного состояния банковской системы РФ и проблем ее развития.

Цель данной курсовой работы на основе анализа состояния современной банковской системы РФ сформулировать и обосновать основные направления совершенствования банковской системы РФ.

«Глава 1»

1.1 Перспективы развития банковской системы России

В последнее время в экономической жизни России происходят непростые явления, обусловленные мировым финансовым кризисом. Глобальная финансовая система претерпевает принципиальные изменения. В условиях таких изменений и качественно новых рисков простых решений уже не существует.

1.2. В рамках обеспечения устойчивости финансовой системы Правительство действует по трем направлениям:

- 1. Расширение ресурсной базы и повышение ликвидности всей финансовой системы.

- 2. Повышение доступности банковского кредитования для предприятий реального сектора.

- 3. Обеспечение санации банков, испытывающих трудности, но важных с точки зрения общей устойчивости банковской системы.

Банковская система России ненамного старше отечественного фондового рынка, а это значит, что к ней смело можно применять термин «развивающаяся». По сравнению с банковскими системами Америки и Швейцарии, наша «кровеносная система» экономики находится на этапе своего становления.

Бурное развитие спектра банковских услуг, начатое в постперестроечное время, было прервано дважды: в августе 1998 года и в 2008 году. Оба раза банковская система испытала на себе последствия кризисов и была отброшена назад в своем развитии.

Несмотря на то, что причины кризисов были различны, последствия их для банковской системы идентичны и легко предсказуемы.

Прямым результатом кризиса 1998 года стало резкое изъятие средств вкладчиками, прекратившее существование нескольких десятков банков. Также перспективные на тот момент высокотехнологические сегменты -- такие, как интернет-банкинг и специализированные пластиковые карты, были фактически заморожены и продолжили свое развитие спустя годы -- в 2000-2001 гг.

Сегодня, в условиях развитых товарных и финансовых рынков, структура банковской системы резко усложняется. Появились новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживания клиентуры. Совершается переход от административно управляемой высокомонополизированной государственной банковской структуры к динамичной, гибкой, основанной на частной и коллективной собственности системы кредитных учреждений, ориентированных на коммерческий успех, на получение прибыли, а также усилен контроль за реализацией мероприятий по предупреждению банкротства и ходом процедур банкротства небанковских финансовых организаций в целях создания возможности для хранения активов и максимизации удовлетворения требований кредиторов, включая физических лиц.

В данное время идет поиск и становление оптимальных форм институционного устройства кредитной системы, эффективно работающего механизма на рынке капиталов, новых методов обслуживания коммерческих структур. Также проводятся работы по улучшению обслуживания частных лиц и привлечению их денежных средств. Создание устойчивой, гибкой и эффективной банковской инфраструктуры -- одна из важнейших задач экономической реформы в России. Построение такого банковского механизма возможно лишь путем восстановления утраченных рациональных принципов функционирования кредитных учреждений.

Власть заинтересована в сохранении банковской активности, потому что от деятельности системообразующих банков зависит работа целых отраслей. Поэтому мелкие банки не входят в фокус внимания политиков и чиновников и редко получают государственные дотации. Проведена работа по подготовке проекта Стратегии развития банковского сектора в 2009-2016гг. Поставленные в ней задачи частично реализованы, достигнут рост объемов кредитования реального сектора и потребителей. Однако, по общему признанию экономистов, банковский сектор в России все еще остается недостаточно конкурентоспособным и низко капитализированным. Новые задачи развития, более амбициозные и смелые, требуют новых подходов и идей, которые позволят преодолеть инерционную динамику развития, выйти на новую траекторию роста.

В Стратегии рассмотрен вопрос о комплексной модернизации российского финансового рынка в самых разных сферах. При этом было бы неправильно разделять банками рынки капиталов, ценных бумаг и страхования. Необходимо комплексное и синхронное развитие всех секторов отечественного финансового рынка.

1.3 Факторы, влияющие на развитие банковской систем.

На ход развития банковской системы влияет ряд макроэкономических и политических факторов. Среди них можно выделить такие, как:

- степень зрелости товарно-денежных отношений;

- общественный и экономический порядок, его целевое назначение и социальная направленность;

- законодательные основы и акты;

- общее представление о сущности и роли банка в экономике.

Банки выполняют операции, носящие в основном денежный характер. Они принимают денежные вклады, выдают денежные кредиты, совершают денежные расчеты в наличной и безналичной формах. Поэтому степень развитости товарно-денежных отношений, развитости торговли, денежного обращения предопределяют и масштабы, и содержание банковской деятельности. Кредитор превращается в банк не сам по себе, а по мере формирования достаточно оживленного денежного и торгового оборотов, когда помимо торговли деньгами банковское дело стало основным занятием предприятия, когда оно отделилось от торговли, стало самостоятельным видом промысла. На развитие банков влияет развитие национальных рынков, международной торговли. Спрос на банковские услуги расширяется по мере увеличения производства, масштабов обмена между товаропроизводителями.

При общем поступательном развитии банковского хозяйства оно может в то же время сдерживаться войнами, которые связаны с разрушением материальных благ и имущества. Негативное влияние на банковскую систему могут также оказать и затяжные экономические кризисы.

Общественный и экономический порядок неизбежно затрагивает и характер деятельности банковской системы. Если в обществе не поощряются сбережения, банки не могут мобилизовать свободные ресурсы; если вместо товарообмена вводятся обязательные изъятия продуктов; если в целом не поощряется деятельность банков, отдается предпочтение распределению, а не обмену продуктов, то кредитные учреждения не получают импульсов для развития, более того, банки могут быть свернуты, как это, например, было в нашей стране в период военного коммунизма. На развитие банков влияют и запрещения местных властей. Местные лобби, составленное из местных банков, местных предпринимателей, может воздействовать на принятие решений по открытию филиалов других банков. Естественное для развития банков взыскание ссудного процента может сдерживаться общим представлением общества о его ценностях и морали.

Заметное влияние на развитие банковской системы может оказать законодательная база той или иной страны. Как отмечалось ранее, в некоторых странах банкам запрещается выполнять определенные операции с ценными бумагами, вкладывать свои капиталы в капиталы предприятий. В ряде стран банкам не разрешено заниматься страхованием. В США действует система двойного подчинения, когда образовать банк могут как власти отдельных штатов, так и федеральное правительство. В свою очередь по закону банки могут сами выбрать свою юрисдикцию (органы регулирования и контроля). В соответствии с законодательством в некоторых странах центральные банки могут широко заниматься обслуживанием хозяйства, в других их основная функция сосредоточена на выпуске денег в обращение и укрепление их платежеспособности.

Законодательство оказывает воздействие на развитие банковской системы не только своими запретами. Известны многочисленные примеры, когда в соответствии с тем или иным законом учреждается тот или иной банк, призванный содействовать развитию той или иной отрасли народного хозяйства (промышленности, торговли, транспорта и т.п.).

На развитие банковской системы огромное влияние оказывают и общие представления о сущности и роли банка в экономике. В распределительной системе банк воспринимается как часть государственного аппарата управления, как орган контроля, надзора за деятельностью предприятий. Банк в этой связи выступал как бы в роли надстройки, не создающей своего продукта. Иное положение занимают банки в условиях рыночной экономики. Банковская система приобретает двухуровневый характер, собственность на банки приобретает черты, адекватные многообразию форм собственности в хозяйстве, появляются частные, кооперативные и акционерные банки, такие специализированные кредитные учреждения как ипотечные, муниципальные банки; система становится более многосторонней, приобретает более законченные черты, предлагает обществу более широкий спектр операций и услуг.

Развитие банковской системы нужно рассматривать не только в историческом разрезе, но и с позиции ее современного положения. Здесь также можно выделить некоторые факторы, в том числе состояние экономического развития, межбанковская конкуренция и др.

Банковская система приобретает особый положительный заряд в своем развитии в фазе экономического подъема, когда спрос на банковский продукт и банковские услуги существенно возрастает. Вместе с увеличением объема банковских операций возрастает банковский доход, который используется на развитие кредитного учреждения. В фазе подъема сокращаются экономические риски, деятельность банковской системы приобретает стабильный характер. Напротив, в условиях экономического кризиса, сопровождающегося инфляцией, дефицитом местных и федеральных финансов, развитие банков дестабилизируется, размер ресурсов, аккумулируемых банками, резко сокращается, что приводит к снижению традиционных банковских операций, банки вынуждены искать побочные источники дохода, что увеличивает риски, отвлекает банковские ресурсы от производительной деятельности. В условиях инфляции обесценивается капитальная база коммерческих банков, падают их доходы от кредитных операций. Дефицит бюджета зачастую приводит к его покрытию за счет дополнительной эмиссии денежных знаков, что еще больше дестабилизирует денежный рынок.

На состоянии банковской системы и ее текущем развитии отражаются и политические факторы. Здесь, прежде всего, оказывается важной общая политическая направленность государства. Если государство провозглашает цели развития частной собственности, рыночных отношений, то это содействует привлечению и росту частного банковского капитала, увеличению численности кредитных учреждений. Неопределенность политических мотивов и ценностей государства приводит к задержке развития банков, оттоку капиталов за границу. На текущее развитие банков может повлиять даже смена в стране политического лидера. Его политическая и экономическая программа может не отвечать интересам банковского капитала, в связи с чем банки не стремятся развивать свои операции, сдерживают инвестиции в народное хозяйство.

В мировой практике существует специальный термин - политические риски, в соответствии с которыми страны ранжируются по отношению друг к другу; странам с высоким рейтингом политического риска, как правило, сокращается либо полностью прекращается кредитная поддержка со стороны международных банковских институтов, а также со стороны отдельных стран, располагающих свободными денежными средствами.

На развитие банковской системы может оказать влияние и текущая экономическая политика государства. Центральный банк как национальный институт располагает значительным инструментарием, с помощью которого он может регулировать деятельность как отдельных банков, так и банковской системы в целом. Проводя политику, направленную на стабилизацию банковской системы, Центральный банк может требовать от коммерческих банков увеличения их резервов, выдавать им в порядке поддержки краткосрочные кредиты или, напротив, отзывать лицензии на проведение банковских операций, сдерживать открытие филиалов. В соответствии с политикой Центрального банка коммерческие банки также меняют свою тактику - расширяют или сужают инвестиции, регулируют направление своей деятельности.

Довольно заметным фактором, определяющим развитие банковской системы, является межбанковская конкуренция. Наличие достаточно представительною числа самостоятельных банков в стране и ее отдельных регионах создает определенную среду, в которой банки вынуждены вступать в борьбу за клиента, улучшать качество обслуживания, расширять услуги, предлагать рынку новые продукты.

В странах с рыночной ориентацией конкуренция способствует развитию банковской системы. В законодательстве данных стран содержатся специальные положения, сдерживающие образование монополизма в банковской сфере, поскольку считается, что монополизм как антипод конкуренции не содействует развитию банковского рынка.

Развитие банковской системы может сдерживаться под влиянием таких факторов, как чрезмерный налоговый пресс на банковскую прибыль, отсутствие достаточных ресурсов для активного ведения банковских операций, недостаток квалифицированных кадров и др. В странах с переходной экономикой зачастую именно эти факторы не позволяют банкам делать более широкие шаги в своем развитии.

Развитие банковской системы можно рассматривать с качественной точки зрения. С качественной стороны развитие банковской системы характеризуется не только с позиции достаточности уставного капитала банков, но и с позиции роста инвестиций в сферу производства, увеличения перечня предоставляемых услуг, в том числе новых банковских продуктов и технологий. С качественной стороны роль банков определяется тем, насколько они реально оказывают воздействие на ускорение экономического роста, повышение эффективности производства.

Таким образом, банковская система оказывает огромное разностороннее воздействие на жизнедеятельность государства в целом. Бесперебойное и эффективное функционирование государственных органов и учреждений, развитие суверенного государства в целом напрямую зависят от состояния банковской системы страны, от ее устойчивости и надежности. Элементами банковской системы являются банки, некоторые специальные финансовые институты, выполняющие банковские операции, но не имеющие статуса банка, а также некоторые дополнительные учреждения, образующие банковскую инфраструктуру и обеспечивающие жизнедеятельность кредитных институтов. Банковская система функционирует в рамках общих и специфических банковских законов, подчинена общим юридическим нормам общества, ее акты, хотя и выражают особенности банковского сектора, однако могут вноситься в общую систему, как и она сама только в том случае, если не противоречит общим устоям и принципам, строит общую систему как единое целое.

«Глава 2»

2.1 Основными задачами нового этапа развития банковского сектора должны стать:

- - устойчивый рост финансового рынка России и значительное ускорение темпов его развития;

- - выявление «точек роста», связанных с вовлечением в финансовый оборот материальных активов кратного увеличения мощности национальной финансовой системы;

- - выработка механизмов государственной поддержки и стимулирования банковско-финансового сектора;

- - развитие нормативно-правовой базы и институционной среды;

- - повышение доступности банковских услуг;

- - повышение финансовой грамотности населения.

В результате осуществления стратегии развития планируется обеспечить как минимум 5-процентный темп роста ВВП в среднем на протяжении 10 лет, что соответствует увеличению объема ВВП в 2010 году по сравнению с 1999 годом на 70%. С учетом благоприятных внешних и внутренних факторов необходимо рассмотреть вариант достижения в ближайшей перспективе более высоких темпов экономического развития. При этом интенсивность экономического развития будет зависеть от активности государственной экономической политики, использующей преимущественно косвенные методы воздействия на все сферы хозяйствования.

В предполагаемом проекте ставятся действительно актуальные задачи, требующие безотлагательного решения, но при этом не всегда четко и конкретно указываются пути такого решения.

Сами банки, независимо от размера активов, хотят с минимальными потерями выйти из кризиса. В борьбе за лучшее будущее они экстренно пересматривают риски, пытаются произвести возможное рефинансирование займов и избавляются от балласта. Например, продажа кредитного портфеля низкого качества позволяет перенести фокус своего внимания на более доходные операции. Но такие меры не способны избавить банковские организации от «работы над ошибками». Ужесточение требований к заемщикам иногда может полностью прекратить деятельность по выдаче кредитов. С одной стороны, это избавит банк от накопления кредитных рисков, а с другой стороны, полностью лишит его маржи от параллельных операций «размещение вкладов-выдача кредитов». Российские банки, прошедшие большой путь от чисто спекулятивных операций до цивилизованного кредитования реального сектора и населения, должны постоянно искать новые точки равновесия между «средствами и их источниками».

Современный банковский сектор — важный и основополагающий элемент финансовой системы России. Базовые функции Банковской отрасли сегодня состоят из:

− аккумулирование временно свободных денежных средств и использование их в активных операциях;

− «кровеносная система» различных сфер хозяйственной деятельности. Современная банковская система - это сфера многочисленных услуг. Сложность банковской системы определяет широкий спектр взаимоотношений с клиентами, партнёрами и другими пользователями банковских услуг.

В настоящее время только банковская отрасль испытывает серьезную нагрузку, связанную с ответственностью по принятым обязательствам, именно в ней концентрируется целый ряд всевозможных рисков. Кроме того, банковский сектор столкнулся со значительным количеством проблем, связанных с текущим масштабным кризисом, и это требует необходимости быстро адаптироваться к изменяющимся условиям. За почти 30 лет существования банковский сектор перенёс несколько тяжёлых по своим последствиям кризисов. Да и сегодня банковская система Российской Федерации переживает не самые лёгкие времена.

Следует отметить, что именно в условиях кризиса роль банков усиливается, из-за:

− необходимости поддержания финансовой стабильности;

− обеспечения бесперебойности расчётов между экономическими субъектами; − необходимости инвестирования реального сектора экономики.

Таким образом, банковская система сегодня - это «проводник» стабилизационной политики государства, что вызывает к ней особый интерес, как к специфической отрасли экономики. В условиях актуализации проблем российских регионов, возникла необходимость определения функционала регионального банковского сектора в общей системе общественно-экономических отношений. Сегодня региональная экономика испытывает потребность в соответствующей системе финансового обеспечения, которое невозможно без участия банков.

Важным атрибутом развития рыночных отношений стало наличие конкуренции. Россия находится сегодня на этапе формирования и становления институциональных основ конкуренции и доминирования её наличия ее во всех сферах хозяйствования, включая банковский сектор. Следовательно, становится актуальным вопрос повышения конкурентоспособности банковских продуктов и услуг, расширения сфер деятельности банковского сектора, разработки обоснованной конкурентной стратегии роста, которая позволит сформировать конкурентные преимущества банка и выступать своеобразным регулятором на рынке банковских продуктов и услуг. Сегодня в экономике банковского сектора, по моему мнению, присутствует ряд проблем, которые сдерживают развитие их конкурентных преимуществ, среди них ориентир на те виды деятельности, которые приносят быстрый экономический эффект, но не перспективны с точки зрения долгосрочной аналтики.

Недостаточно внимания уделяется комплексному анализу, прогнозированию внешней и внутренней среды банка, разработке гибких стратегий. По моему мнению, именно ориентиры на методологию стратегического управления поможет определить те приоритетные направления развития банковского бизнеса, которые будут способствовать успешному развитию в стабильных условиях, а также, противостоять воздействию нарастающих воздействий в ситуациях неопределённости. Реакция банковского сектора на различного рода внешние факторы, которые способствуют развитию банковского кризиса, во многом зависит от эффективности надзора и регулирования деятельности банковского сектора. В современных российских условиях назрела необходимость совершенствования системы регулирования банковской деятельности и банковского надзора. Необходимость банковского надзора определяется спецификой деятельности конкретного банка, но особое внимание здесь должно уделяться завоеванию доверия населения к банковской деятельности и защите средств вкладчиков. Степень доверия к банку является отражением уверенности партнеров банка в его надежности.

Современные условия функционирования банковского сектора характеризуются неопределённостью, динамичностью, наличием большого количества случайных факторов, которые, к сожалению, оказывают дестабилизирующее влияние на качественные характеристики банка. В результате возникает потребность в более качественной оценке реального состояния банка и оценке его возможности отвечать как текущим требованиям, так и прогнозным ожиданиям его партнёров. В настоящее время, основополагающим критерием оценки экономического состояния банка, который будет определять его конкурентоспособность и потенциал в эффективной реализации экономических интересов всех участников банковского процесса, является надёжность банка. Многообразие различных трактовок данной дефиниции, которую мы уже рассмотрели в п.п. 3.1, не только затрудняет оценку надёжности того или иного банка, но и создаёт препятствие для сущностного понимания данного показателя.

Итак, организованная на конкурентной базе современная банковская система взаимодействует со всеми заинтересованными сторонами и стремится к сохранению общественного доверия к ней путем достижения эффектной и стабильной работы каждого банка, выступающего самостоятельным участником банковского рынка. В настоящее время банковские институты сосредоточивают у себя значительные объемы ссудного капитала путем привлечения свободных денежных средств предприятий, правительственных учреждений, сбережений населения. Еще никогда в распоряжении банковского сектора не находился такой значительный объем средств, как сегодня. Крупный рынок, его рост, значительный уровень рентабельности характеризуют в настоящий момент этот сегмент российской экономики. Здесь также следует отметить, что происходящие внутри страны экономические, политические и социальные явления обусловливают определенные тенденции и проблемы в развитии отечественного банковского сектора.

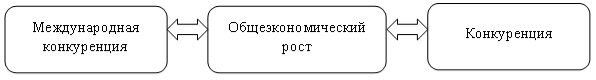

Рис. 1. Общие тенденции определяющие развитие современного банковского сектора

Самой мощной тенденцией является международная конкуренция. Федеральным законом № 173-Ф3 от 10.12.2003 «О валютном регулировании и валютном контроле» (с изменениями от 29.06.2004) российским резидентам были разрешены практически все виды банковских услуг не только на территории РФ, но и за ее пределами. В условиях санкционных ограничений крупнейшие российские компании (крупнейшие и лучшие клиенты российских банков), испытывая недостаток в объемных и качественных банковских услугах, все большую и большую долю своего так называемого «банковского кошелька», своего потребления банковских услуг производят за счет поставщиков этих услуг, находящихся за пределами РФ.

Следовательно, в сложившейся геополитической ситуации национальные банки проигрывают конкуренцию за лучшего клиента. Даже такие крупнейшие, как Сбербанк, Внешторгбанк, не говоря уже о более мелких частных банках, вынуждены отдавать значительную и лучшую часть клиентского сегмента иностранным банкам.

Сегодня как никогда становится актуальным вопрос выживаемости отечественных банков. Крупные российские банки примерно уже 2–2,5 года ведут активную политику проникновения в сектор средних российских предприятий, заменяя ими выбытие более крупных клиентов, вытесняя более мелкие банки в малый российский бизнес. Таким образом, возникает тенденция, проходящая через всю российскую банковскую систему и порождающая единые ее последствия: значительное число малых российских банков чувствует себя все более и более напряженно и готовится к одному из нескольких сценариев.

Первый сценарий — предполагает продажу себя в качестве филиалов крупнейшим российским банкам.

Второй сценарий — предполагает объединение малых банков на региональном уровне в той или иной форме.

Третий сценарий предполагает специализацию банков в какой-либо географической или отраслевой клиентской нише с целью стать более конкурентоспособным в определенном небольшом клиентском сегменте и тем самым выжить.

Четвертый сценарий для тех, кто не решится на предыдущие: уход с банковского рынка.

Вторая тенденция определяется общеэкономическим ростом, на фоне которого происходит развитие банковской системы. Поэтому, несмотря на то что первая тенденция, конкуренция, усиливается, но общий рост экономики обосновывает рост спроса на банковские услуги.

Третья тенденция, опять же непосредственно связанная с неотъемлемым атрибутом рыночной экономики — усиливающейся конкуренцией, что предполагает существенное изменение структуры банковской системы. Тенденции развития банковского сектора на конец 2016 года представлены в таблице:

Таблица 1. Прогноз составлен специалистами «Ра-Эксперт» в начале 2016 года.

|

Показатель |

Негативный сценарий |

Базовый сценарий |

Позитивный сценарий |

|

Цена нефти, дол. за баррель |

25 |

35 |

45 |

|

Темп прироста реального ВВП, % |

-2 |

-1 |

0.5 |

|

Курс рубль/доллар |

100 |

80 |

65 |

|

Уровень инфляции, % |

14 |

10 |

7 |

|

Ключевая ставка ЦБ РФ, % |

12 |

11 |

8 |

В соответствии с данными таблицы 1, количественные характеристики банковской сферы опосредованы ценовой политикой на нефть. Реализация базового сценария — средняя цена за баррель нефти составит 35 долларов, при курсе доллара — 80 рублей. В этом случае, ключевая ставка Центробанка составит 11 %, темп инфляции — 10 %. Негативный сценарий предполагает, что цена за баррель нефти составит 25 долларов, курс доллара — 100 рублей, что несравнимо больше, чем предусмотрено в базовом сценарии. Сегодня ситуация такова, что она в большей степени соответствует позитивному сценарию развития банковского сектора, что соответствует прогнозным оценкам экспертов на начало года. Рассмотрим прогноз по динамике финансовых показателей (таблица 2).

Таблица 2

Финансовые показатели банковской системы РФ в 2016 году, млрд. руб. [68]

|

Показатель |

Негативный сценарий |

Базовый сценарий |

Позитивный сценарий |

|

Активы |

81000 |

83500 |

86000 |

|

Кредиты крупному бизнесу |

28500 |

30000 |

31500 |

|

Кредиты малому и среднему бизнесу |

4700 |

4900 |

5200 |

|

Необеспеченные кредиты физических лиц |

5400 |

5700 |

5900 |

|

Ипотечные кредиты |

3600 |

4000 |

4300 |

|

Прибыль |

180 |

300 |

430 |

В соответствии данными таблицы 2, при реализации базового сценария, активы коммерческих банков увеличатся на 2 %. При высоких темпах инфляции спрос на банковские продукты сократится. Негативный сценарий предполагает, что

активы банка не увеличатся, позитивный, наоборот предполагает их рост. За последние годы правила игры в банковской сфере существенно изменились. Конкретные, наиболее значимые изменения, которые государство в лице Центрального банка провело в банковской системе, следующие:

− самое важное и заметное изменение связано с введением системы страхования вкладов. Это непростой процесс, и здесь ставятся следующие задачи: укрепить доверие населения к национальной банковской системе и создать систему страхования вкладов как элемент финансовой стабильности и страны в целом; − чтобы не потерять конкурентные преимущества банкам необходимо постоянно совершенствовать свои операции и услуги, внедрять более прогрессивные структуры управления и информационные технологии, которые позволяли бы гибко реагировать на изменяющиеся внешние условия; − целый ряд нормативно-инструктивных актов, разработанных ЦБ, был направлен на повышение качества кредитного портфеля, на улучшение управления ликвидностью, совершенствование внутреннего контроля и т. д.

По результатам исследования, можно сделать следующие выводы: − мы определили, что обеспечение стабильности деятельности банковской системы состоит в обеспечении ее устойчивости по отношению к внешним вызовам. Важными показателями устойчивости являются: экономическая, финансовая, организационно-структурная, функциональная, коммерческая и капитальная устойчивость банка.

«Заключение»

В итоге исследования, основных направлений развития банковской системы России можно сделать следующие выводы:

В структуру банковской системы РФ включены все кредитные организации (банки и небанковские кредитные организации, которые, исходя из содержания их деятельности, можно назвать банками с ограниченным кругом операций), имеющие лицензию Банка России и Центральный Банк РФ.

К основным принципам организации банковской системы России относятся двухуровневая структура, осуществление банковского регулирования и надзора центральным банком, универсальность деловых банков, коммерческая направленность деятельности банков.

Основным в банковской системе РФ является Центральный банк - элемент, который контролирует и регулирует деятельность остальных элементов - кредитных организаций.

На процесс развития банковской системы также влияет совокупность факторов как внешних по отношению к банковской системе, так и внутренних.

Основными позитивными факторами, влияющими на развитие российских банков, и отмечаемыми большинством рейтинговых агентств, сегодня являются:

1. повышение профессионализма и качества управления, в том числе контроля рисков;

2. последовательное изменение модели развития банков, четкое позиционирование себя на рынке;

3. постепенный переход на международные стандарты оценки и планирования бизнеса;

4. поддержка государства банковского бизнеса.

К негативным факторам можно отнести:

1. несовершенство системы банковского регулирования и надзора;

2. рост расслоения банков, увеличение разрыва между частными и государственными банками;

3. риски, связанные с непрозрачностью структуры собственности;

4. неустойчивость показателей прибыльности;

5. понижение доверия к банкам и спад спроса на банковские услуги со стороны предприятий и населения;

6. неблагоприятная экономическая обстановка на мировых финансовых рынках;

Как видно, негативных факторов, влияющих на развитие российской банковской системы больше, чем позитивных. В основном это обусловлено замедлением мировой экономики, падения мировых и российских индексов фондовых рынков, уход иностранного капитала из российской экономики и снижением мировых цен на нефть.

Для устранения негативных факторов и развития банковской системы при неблагоприятных внешних условиях требует следующих:

- Обеспечение прозрачных условий вывода с рынка наименее эффективных игроков, проведение по всем правилам процедур банкротств неплатежеспособных банков и корпораций с тщательным контролем за их осуществлением в целях недопущения вывода активов;

- Уменьшение разрыва между темпами роста кредитов и депозитов;

- Поддержание государством уровня ликвидности, необходимое для текущей структуры банковской системы, либо принятие мер для ее укрупнения и капитализации с выходом на более низкий уровень ликвидности;

- Системное реформирование банковского сектора следует проводить исключительно на основе подготовленных совместно с банковским сообществом 15-летней стратегии развития и пятилетнего плана конкретных мероприятий, ежегодно корректируемых в соответствии с макроэкономической ситуацией;

- Банк России должен участвовать в подготовке и реализации национальной политики по экономическому росту, а не сводить свою денежно-кредитную политику лишь к снижению инфляции, её искусственное подавление тормозит экономический рост;

- Разработать концепцию российского банковского права и планово реализовать её в виде системы нормативных актов;

- Банковское сообщество совместно с регулятором должно построить современный организованный рынок межбанковского кредитования, т.к. излишняя ликвидность крупнейших банков должна поглощаться банковской системой, а не откладываться "мертвым" капиталом в Банке России.

Список литературы

|

1. Банк и банковские операции. Учебник; КноРус - Москва, 2015. - 272 c. |

7.Адмаев В. Банковский сектор в 2016 году. Прогноз [Электронный ресурс] // Режим доступа: http://fip-expert.ru/main/339-bankovskiy-sektor-v-2016-godu-prognoz.html, дата обращения 15.10.2016 г. Андреев М. Ю. Эконометрическое исследование и модельное описаниедеятельности современной российской банковской. М.: Вычислительный центр РАН им. А. А. Дородницына, 2010. – 135 с. Арсюхин Е. Весеннее обострение кредита. Банкиры встречают обещанный кризис ликвидности слухами и легкой паникой // Российская бизнес-газета. — 2010. – № 8. — С. 66–70. Ассоциация региональных банков России. Официальный сайт. [Электронный ресурс] // Режим доступа: http://www.asros.ru/ru/events/509, дата обращения 19.10.2016 г. Астрелина В. В. Управление ликвидностью в российском коммерческом банке: учеб. — М.: Форум: ИНФРА-М, 2012. — 175 с. Ахметов Р. Р. Вопросы стабильности финансовых рынков и развитиеэкономической системы // Финансы. — 2012. – № 1. — С.32–39.

- Управление финансовыми потоками проектов в сфере транспорта

- Понятие правонарушения (Причины правонарушений)

- Понятие и виды толкования правовых норм в РФ

- Особенности политики мотивации персонала организаций бюджетной сферы (Краткая характеристика организации и кадрового потенциала)

- Правовые основы оперативно-розыскной деятельности (ЗАДАЧИ И ПРИНЦИПЫ ОПЕРАТИВНО-РОЗЫСКНОЙ ДЕЯТЕЛЬНОСТИ )

- Создание и функционирование маркетинговой службы в организации (Роль и значение маркетинговой службы в современных организациях )

- Теория и практика разделения властей(Теоретические основы принципа разделения властей )

- Понятие и признаки права. Взаимосвязь объективного и субъективного права

- Сравнительная характеристика валютной системы России и зарубежных стран (Понятие денежной системы и ее правовое регулирование)

- Понятие и виды правосознания (Правовая культура и её роль)

- Перспективы и направления развития банковской системы в России

- Финансы в экономической системе (Сравнительная характеристика финансов и денег)