Особенности бухгалтерского и налогового учета основных средств

Содержание:

Введение

Основные средства играют огромную роль в процессе труда, так как они в своей совокупности образуют производственно-техническую базу и определяют производственную мощь предприятия.

К основным средствам относятся материальные, то есть имеющие материально-вещественную форму, активы, включающие недвижимость (землю, здания, сооружения и другие объекты, связанные с землей) и оборудование, которое используется компанией для производства или поставки товаров и услуг, для сдачи в аренду другим компаниям, либо для административных целей и которые предполагается использовать более чем одного периода.

Основные средства занимают особое место в системе бухгалтерского и налогового учета.

Это объясняется тем, что они образуют производственно-техническую базу и определяют производственную цель хозяйства.

Учет основных средств - один из сложнейших объектов бухгалтерского учета на предприятии. Помимо бухгалтерского, также выделяется и налоговый учет основных средств, что требует от бухгалтера большой работы. Поэтому работник, ведущий, учет основных средств, должен обладать очень высокой квалификацией, и в совершенстве должен знать данный объект учета.

В данной курсовой работе будут рассмотрены вопросы бухгалтерского и налогового учета основных средств. Также будет рассмотрено основное отличие в ведении бухгалтерского и налогового учета основных средств.

Объектом изучения курсовой работы является организация ООО «Титан».

Цель данной курсовой работы - изучить теоретические основы учета основных средств, рассмотреть действующую практику учета основных средств на ООО «Титан», а также наметить пути ее совершенствования. Изучить классификацию основных средств, особенности аналитического и синтетического учета, нормативные документы, регламентирующие их учет; дать организационно-экономическую характеристику объекта исследования ООО «Титан»; изучить документальное оформление и учет поступления и выбытия основных средств, также дать оценку налоговому учету основных средств на предприятии.

ГЛАВА 1. БУХГЛАРТЕРСКИЙ УЧЕТ ОСНОВНЫХ СРЕДСТВ

1.1. Понятие основных средств и задачи их учета. Классификация основных средств.

Порядок бухгалтерского учета основных средств регулируется двумя документами:

– ПБУ 6/01 «Учет основных средств», утвержденным Приказом Минфина России от 30.03.2001 N 26н;

– Методическими указаниями по бухгалтерскому учету основных средств, утвержденными Приказом Минфина России от 13.10.2003 N 91н.

В целях налогообложения прибыли, правила бухгалтерского учета основных средств не применяются, поскольку в гл. 25 НК РФ содержатся специальные правила налогового учета операций с основными средствами. По многим вопросам правила налогового учета основных средств совпадают с правилами, установленными бухгалтерским законодательством. Однако есть и принципиальные отличия, которые неизбежно приводят к расхождению данных бухгалтерского и налогового учета.

Основные средства — это часть имущества, используемая в качестве средств труда при производстве продукции, выполнении работ или оказании услуг, либо для управления организации в течение периода, превышающего 12 месяцев или обычный операционный цикл, если он превышает 12 месяцев.

С 1 января 2016 года вступают в силу изменения, внесенные в п. 1 ст. 256 и п. 1 ст. 257 НК РФ Федеральным законом от 08.06.2015 N 150-ФЗ (далее - Закон N 150-ФЗ). Новая редакция указанных норм устанавливает, что амортизируемым имуществом для целей налогообложения прибыли признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 рублей, а под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 100 000 рублей. В Бухгалтерском учете лимит стоимости основных средств остается 40 000 рублей.

В соответствии с Планом счетов активы, являющиеся основными средствами, отражались на счете 01 «Основные средства».

Принятие к учету в качестве основных средств означает, что формирование стоимости основного средства закончено, и производится перевод фактических затрат с кредита счета 08 в дебет счета учета основных средств.

Изменения редакции п. 4 ПБУ 6/01 позволяют делать бухгалтерскую запись Д-т 01 К-т 08 не в момент ввода в эксплуатацию (так поступают многие). Такая запись производится в момент, когда объект готов к эксплуатации, и никакие дополнительные действия над ним производить не нужно, в связи, с чем объект может находиться в запасе до того момента, когда возникнет необходимость использовать его в производстве. Поэтому нет смысла называть незавершенными капитальными вложениями то, что фактически является основным средством.

Машины и оборудование, не требующие монтажа, а также требующие монтажа, но предназначенные для запаса (резерва), принимаются к бухгалтерскому учету в качестве основных средств на основании утвержденного руководителем акта приемки-передачи основных средств. Следовательно, такие основные средства числятся в запасе на счете 01 «Основные средства», что предусмотрено Планом счетов.

В бухгалтерском учете объекты основных средств подлежат оценки по первоначальной, восстановительной и остаточной стоимости. Имущество, полученное безвозмездно, оценивается по рыночной стоимости на дату оприходования, а имущество, произведенное в самой организации, - по стоимости его изготовления. С учетом указанных принципов осуществляется формирование первоначальной стоимости основных средств.

По первоначальной стоимости основные средства принимаются к бухгалтерскому учету. Порядок формирования первоначальной стоимости объектов основных средств зависит от способа их получения. С 2006 года в первоначальную стоимость не включаются регистрационные сборы, произведенные в связи с приобретением (получением) прав на объект основных средств. Проценты по займам и кредитам, непосредственно относящиеся к приобретению или строительству основных средств, включаются в их первоначальную стоимость, если указанные основные средства являются инвестиционными активами. В противном случае они являются текущими (операционными) расходами организации. [1]

К затратам, включаемым в первоначальную стоимость, относятся общехозяйственные и иные затраты организации, непосредственно связанные с приобретением объектов основных средств.

Фактические затраты на приобретение и сооружение основных средств определяются (уменьшаются или увеличиваются) с учетом суммовых разниц, возникающих в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте. При этом затраты, произведенные в иностранной валюте, пересчитываются в рубли по курсу Банка России, действующему на дату принятия объекта к бухгалтерскому учету в качестве вложений во внеоборотные активы.

В бухгалтерском балансе основные средства отражаются в составе внеоборотных активов по остаточной стоимости, которая определяется как разница между первоначальной (восстановительной) стоимостью и суммой начисленной амортизации.

Изменение первоначальной стоимости допускается только при достройке, дооборудовании, реконструкции, модернизации, частичной ликвидации и переоценки основных средств.

При переоценки определяется восстановительная стоимость, представляющая собой сумму денежных средств, которая должна быть уплачена организацией на дату проведения переоценки в случае необходимости замены какого-либо объекта. После отражения в бухгалтерском учете результатов переоценки в аналитическом и синтетическом учете движение объектов основных средств, подвергшихся переоценке, отражается по восстановительной стоимости. Амортизационные отчисления в бухгалтерском учете также исчисляются исходя из восстановительной стоимости.

Переоценка объекта основных средств, производится путём пересчёта его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее, и суммы амортизации, начисленной за всё время использования объекта. Результаты проведённой на первое число отчётного года переоценки объектов основных средств подлежат отражению в бухгалтерском учёте обособленно. Результаты переоценки не включаются в данные бухгалтерской отчётности предыдущего отчётного года и принимаются при формировании данных бухгалтерского баланса на начало отчётного года.

Сумма дооценки объекта основных средств в результате переоценки зачисляется в добавочный капитал организации с отражением в бухгалтерском учете по Дебету 01 «Основные средства» и Кредиту 83 «Добавочный капитал». Сумма дооценки объекта основных средств, равная сумме уценки его, проведенной в предыдущие отчетные периоды и отнесенной на счет учета нераспределенной прибыли (непокрытого убытка), зачисляется на счет учета нераспределенной прибыли (непокрытого убытка). При этом делаются бухгалтерские записи: Дебет 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит 01 – на сумму уменьшения первоначальной (восстановительной) стоимости основных средств; Дебет 02 «Амортизация основных средств» Кредит 84 «Нераспределенная прибыль (непокрытый убыток)» – на сумму уменьшения начисленной амортизации основных средств.

Единицей бухгалтерского учета основных средств является инвентарный.

Из п. 6 ПБУ 6/01. следует, что отдельные части (приспособления, принадлежности) признаются единым инвентарным объектом, если они могут выполнять свои функции только в едином комплексе.

Наверное, каждая организация столкнулась с проблемой выбора, к примеру, при учете компьютеров, как же учитывать его составные части (монитор, клавиатуру, мышь, принтер), каждый в отдельности или вместе. Проблема обострялась возможностью списания на затраты малоценных частей в полном размере в момент ввода их в эксплуатацию, а налоговые органы были против учета компьютеров по частям, поскольку это вело к недоплате налога на прибыль и имущество.

На этом основании, на практике, налоговые органы настаивают на том, что, например, при приобретении компьютера по частям (отдельно системный блок, монитор, клавиатура, мышь) организация должна сформировать единый инвентарный объект, состоящий из всех этих частей. Учитывать каждую часть как отдельный инвентарный объект основных средств нельзя.

Согласно ПБУ 6/01 предусмотрено, что в качестве самостоятельного инвентарного объекта учитываются части, сроки полезного использования которых существенно отличаются.

Условия принятия активов к бухгалтерскому учету в качестве основного средства

Согласно новой редакции п. 4 ПБУ 6/01, имущество учитывается в составе основных средств организации при единовременном выполнении следующих условий:

- имущество используется в производстве продукции при выполнении работ или оказании услуг, либо для управленческих нужд организации, либо для предоставления организацией за плату во временное владение или во временное пользование;

- имущество используется в течение длительного времени, (продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев);

- организацией не предполагается последующая перепродажа данного имущества;

- имущество способно приносить организации экономические выгоды (доход) в будущем.

Классификация основных средств по ОКОФ

Классификация основных средств, включаемых в амортизационные группы (далее – Классификация), утверждена постановлением Правительства РФ от 01.01.2002 N 1 «О Классификации основных средств, включаемых в амортизационные группы» и состоит из десяти амортизационных групп. Классификация предназначается для обязательного использования всеми организациями независимо от форм собственности при начислении амортизации и износа основных средств на основе Классификации.

Организация должна присвоить каждой единице амортизируемых основных средств код, соответствующий нижнему уровню классификационного деления, согласно Общероссийскому классификатору основных фондов, утвержденному постановлением Госстандарта России от 26.12.1999 г. N 359. Указанная Классификация может использоваться для целей бухгалтерского учета.

В соответствии с Общероссийским классификатором основных фондов в бухгалтерском учете к основным средствам относятся:

- здания;

- сооружения;

- рабочие и силовые машины и оборудование;

- измерительные и регулирующие приборы и устройства;

- вычислительная техника;

- транспортные средства;

- инструмент;

- производственный и хозяйственный инвентарь и принадлежности;

- рабочий, продуктивный и племенной скот;

- многолетние насаждения;

- внутрихозяйственные дороги и прочие соответствующие объекты;

- капитальные вложения на коренное улучшение земель;

- капитальные вложения в арендованные объекты основных средств;

- земельные участки и объекты природопользования.

Согласно Постановлению N 1, все амортизируемые основные средства объединены в десять амортизационных групп:

– первая группа – все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

– вторая группа – имущество со сроком полезного использования свыше 2 лет до 3 лет включительно;

– третья группа – имущество со сроком полезного использования свыше 3 лет до 5 лет включительно;

– четвертая группа – имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

– пятая группа – имущество со сроком полезного использования свыше 7 лет до 10 лет включительно;

– шестая группа – имущество со сроком полезного использования свыше 10 лет до 15 лет включительно;

– седьмая группа – имущество со сроком полезного использования свыше 15 лет до 20 лет включительно;

– восьмая группа – имущество со сроком полезного использования свыше 20 лет до 25 лет включительно;

– девятая группа – имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

– десятая группа – имущество со сроком полезного использования свыше 30 лет.

Если основное средство не поименовано ни в одной из амортизационных групп, установленных Классификацией основных средств, то налогоплательщик устанавливает срок полезного использования на основании рекомендаций завода-изготовителя или в соответствии с техническими условиями.

1.2 Учет поступления и выбытия основных средств

Основные средства принимаются к бухгалтерскому учету в случае их приобретения, сооружения и изготовления, внесения учредителями в счет их вкладов в уставный (складочный) капитал, получения по договору дарения и иных случаях безвозмездного получения и других поступлений.

Обобщенная информация о наличии и движении основных средств, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении, формируется на счете 01 «Основные средства», а аналитический учет ведется по объектам основных средств. Если принадлежащие организации объекты недвижимости предназначены для предоставления другим лицам за плату во временное пользование (владение и пользование) в целях получения дохода, то их следует рассматривать как доходные вложения в материальные ценности с отражением на счете 03 «Доходные вложения в материальные ценности». [2]

Поступающие основные средства принимает комиссия, назначаемая руководителем организации. Для оформления приемки комиссия составляет в одном экземпляре акт о приеме-передаче объекта основных средств (форма № ОС-1) на каждый объект в отдельности. Общий акт на несколько объектов основных средств (форма № ОС-1б) можно составлять лишь в том случае, если объекты однотипны, имеют одинаковую стоимость и приняты одновременно под ответственность одного и того же лица.

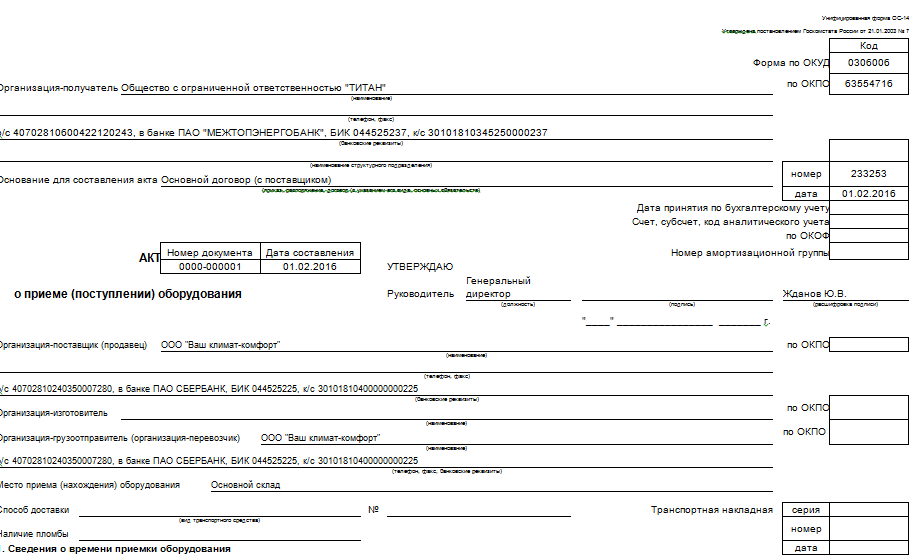

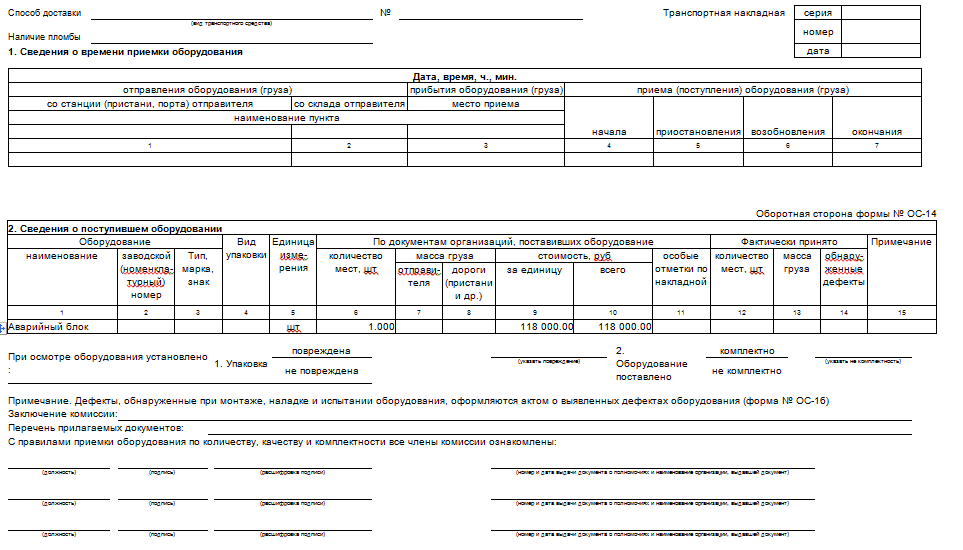

Поступившее на склад оборудование для установки оформляют актом о приеме оборудования (форма № ОС-14). Передачу оборудования монтажным организациям оформляют актом о приеме-передаче оборудования в монтаж (форма № ОС-15) с указанием монтажной организации, наименования и стоимости переданного оборудования, его комплектности и выявленных при наружном осмотре оборудования дефектах.

Перемещение основных средств из одного цеха и участка в другие в пределах одной организации осуществляется по распоряжению соответствующего отдела организации и оформляются также актом приема-передачи основных средств (форма № ОС-1). Накладная выписывается в двух экземплярах при передаче основных средств из запаса в эксплуатацию и из цеха в цех, отдел. Бухгалтерия на основании первого экземпляра осуществляет запись в инвентарной карточке и перекладывает ее по месту нового нахождения, эксплуатации. Сдатчик на основании второго экземпляра накладной отмечает в инвентарном списке о выбытии объекта.

Основные средства принимаются к бухгалтерскому учету при их приобретении, сооружении, изготовлении, внесении учредителями в качестве вклада в уставный (складочный) капитал, получении по договору дарения (безвозмездно) и в других случаях.

В любом случае бухгалтерский учет поступления основных средств ведется с использованием счета 08 «Вложения во внеоборотные активы» в разрезе субсчетов: 08-1 «Приобретение земельных участков», 08-2 «Приобретение объектов природопользования», 08-3 «Строительство объектов основных средств», 08-4 «Приобретение объектов основных средств». По Дебету счета 08 отражаются произведенные организацией затраты, связанные с приобретением (поступлением) основных средств, затраты по приведению их в состояние, пригодное к использованию, а также рыночная стоимость (при безвозмездном получении) и согласованная стоимость (при внесении в уставный капитал) поступивших основных средств. По Кредиту счета осуществляется списание сформированной первоначальной стоимости по принятым к учету объектам основных средств. Сальдо по счету 08 показывает величину вложений организации в незавершенное строительство, незаконченные операции по приобретению (поступлению) основных средств.

При покупке объекта основных средств, первоначальная стоимость является фактическими затратами по его приобретению. При этом делаются следующие записи: Дебет 01 Кредит 08 в размере фактических затрат по приобретению.[3]

При получении объектов в обмен на другое имущество - по стоимости ценностей, передаваемых в обмен за основные средства, которая устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных ценностей. При этом делаются следующие записи: Дебет 08 Кредит 60 «Расчеты с поставщиками и подрядчиками» отражается стоимость полученных объектов; Дебет 01 Кредит 08 отражается ввод объектов в состав основных средств.

При строительстве объектов основных средств подрядным или хозяйственным способом первоначальная стоимость определяется исходя из суммы фактических затрат на законченное и сданное капитальное строительство. Объекты законченного капитального строительства, выполненного подрядным или хозяйственным способами, принимаются в эксплуатацию и зачисляются в состав собственных основных средств в оценки по первоначальной стоимости следующим образом: Дебет 01 Кредит 08 субсчет «Строительство объектов основных средств» отражаются фактические затраты или стоимость работ, предъявленных подрядчиками к оплате.

Если объекты основных средств поступили по договору дарения либо безвозмездно, то их первоначальная стоимость формируется на счете 08, на основе их текущей рыночной стоимости. При этом делаются следующие записи: Дебет 08 Кредит 98 «Доходы будущих периодов» отражается принятие объекта к учету; Дебет 01 Кредит 08 отражается ввод объектов в состав основных средств; Дебет 98 Кредит 91 «Прочие доходы и расходы» отражается доход в размере начисленной амортизации по эксплуатируемому объекту.

Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации по договоренности сторон.

При этом делаются следующие записи: Дебет 08 Кредит 75 «Расчеты с учредителями» отражается договорная стоимость объекта. В случае превышения оценочной стоимости полученных основных средств над величиной вклада, отраженной в учредительных документах, на сумму превышения делается запись: Дебет 75 Кредит 83 «Добавочный капитал».

1.3 Учет амортизации основных средств

Стоимость объектов основных средств погашается посредством начисления амортизации.

Начисление амортизации по основным средствам производится одним из следующих способов:

-линейный способ;

-способ уменьшаемого остатка;

-способ списания стоимости по сумме чисел лет срока полезного использования;

-способ списания стоимости пропорционально объему продукции (работ).

Организации вправе применять один или несколько способов начисления амортизации одновременно. При этом единый способ амортизации устанавливается по каждой группе однородных объектов основных средств и применяется в течение всего срока полезного использования объектов, входящих в эту группу. Избранные организацией способы начисления амортизации фиксируются в учетной политике для целей бухгалтерского учета.

При применении любого из четырех способов начисления амортизации учитывается срок полезного использования объекта. Сроком полезного использования является период, в течение которого использование объекта основных средств приносит экономические выгоды (доход) организации.

Порядок исчисления амортизационных отчислений зависит от применяемых организацией способов амортизации.

При начислении амортизации линейным способом и способом уменьшаемого остатка организации должны определить по каждому объекту норму амортизационных отчислений исходя из срока его полезного использования. Для целей бухгалтерского учета годовая норма амортизации объекта основных средств рассчитывается путем деления 100 % на количество лет срока полезного использования этого объекта.

При любом способе начисления амортизации, кроме способа списания стоимости пропорционально объему продукции (работ), первоначально рассчитывается годовая сумма амортизационных отчислений.

При линейном способе годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и нормы амортизации. В том случае, если объект основных средств подвергался переоценке, сумма амортизации определяется исходя из текущей (восстановительной) стоимости. При этом способе годовые суммы амортизационных отчислений за весь период эксплуатации объекта тождественны. Это свидетельствует о равномерном перенесении стоимости основных средств на создаваемую продукцию (оказанные услуги, выполненные работы).

Способ уменьшаемого остатка предполагает, что эффективность использования основных средств в каждом последующем году снижается, так как ресурс их работы постепенно исчерпывается. При этом годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной в зависимости от срока полезного использования этого объекта с учетом коэффициента не выше 3, установленного организацией. Коэффициенты должны устанавливать организации в учетной политике по группам основных средств.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной (восстановительной) стоимости объекта основных средств и соотношения, где в числителе – число лет, остающихся до конца срока полезного использования объекта, а в знаменателе – сумма чисел лет срока полезного использования объекта.

При применении трех рассмотренных способов начисления амортизации сумма ежемесячных амортизационных отчислений определяется путем деления суммы годовой амортизации на 12 месяцев. В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до конца отчетного года.

Способ списания стоимости пропорционально объему продукции (работ) основан на том, что амортизация основных средств зависит от результата их эксплуатации, а время использования в этом случае никакой роли не играет. При этом способе годовая сумма амортизации не исчисляется. Начисление амортизационных отчислений производится за каждый месяц исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования данного объекта. При применении этого метода начисления амортизации для каждой группы основных средств используется соответствующий показатель объема работ или продукции, который указывается в учетной политике для целей бухгалтерского учета.

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации пересматривается срок полезного использования по этому объекту. Амортизация в этом случае определяется исходя из остаточной стоимости объекта (с учетом затрат на улучшения) и нового срока использования.

Начисление амортизации по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, к которому оно относится.

Начисление амортизационных отчислений по вновь поступившему объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и продолжается до полного погашения стоимости либо списания этого объекта с бухгалтерского учета. При этом амортизацию прекращают начислять с первого числа месяца, следующего за месяцем полного погашения стоимости основных средств либо их списания с бухгалтерского учета. Начисление амортизации не приостанавливается в течение всего срока полезного использования объекта, кроме случаев его перевода на консервацию на срок более трех месяцев, а также в период восстановления объекта продолжительностью более 12 месяцев.

Для обобщения информации об амортизации, накопленной за время эксплуатации объекта, в бухгалтерском учете используется счет 02 «Амортизация основных средств».

Начисленная за отчетный месяц сумма амортизации отражается в бухгалтерском учете по Кредиту 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (расходов на продажу) в зависимости от назначения соответствующих объектов основных средств: Дебет 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства», 44 «Расходы на продажу» Кредит 02 «Амортизация основных средств».

1.4 Выводы по главе 1

Таким образом, можно вывести основные понятие из первой главы курсовой работы:

К основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты.

В составе основных средств учитываются также: капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

Основным документом, регулирующим основные средства в бухгалтерском учете, является Положение по бухгалтерском учету 6/01 «Учет основных средств».

Учет основных средств ведется на счете 01 «Основные средства».

Начисление амортизации по основным средствам производится одним из 4х способов в бухгалтерском учете:

-линейный способ;

-способ уменьшаемого остатка;

-способ списания стоимости по сумме чисел лет срока полезного использования;

-способ списания стоимости пропорционально объему продукции (работ).

Учет амортизации ведется на счете 02 «Амортизация основных средств».

Поступление основных средств может осуществляться с помощью: приобретения, в счет вклада в уставный капитал, при строительстве, при дарении (безвозмездное получение), в обмен на другое имущество.

Таким образом, подчеркнем основное из главы 2:

При организации налогового учета поступления основных средств необходимо учитывать следующее. Как правило, у хозяйствующих субъектов состав основных средств и порядок формирования их первоначальной стоимости в бухгалтерском и налоговом учете в основном совпадают. Поэтому при интегрированной системе налогового учета в учетной политике для целей налогообложения организации могут предусмотреть применение в качестве регистров налогового учета поступления основных средств соответствующих регистров бухгалтерского учета (ведомостей по счетам 08 «Вложения во внеоборотные активы» и 01 «Основные средства»). В тех случаях, когда оценка основных средств в бухгалтерском и налоговом учете не совпадает, следует использовать специальный регистр налогового учета для корректировки бухгалтерских данных. Форма регистра разрабатывается организацией самостоятельно и утверждается приложением к учетной политике для целей налогообложения.

Налоговый учет поступления основных средств должен нести за собой: правильное определение первоначальной стоимости принимаемых к учету объектов; группировку имущества по амортизационным группам и определение срока полезного использования.

Для целей налогообложения важный момент имеет вид признания доходов и расходов. Это может быть кассовый метод или метод начисления.

Амортизация в налоговом учете в отличии от бухгалтерского учета начисляется двумя методами: линейный и не линейный.

Поэтому, чтобы сблизить бухгалтерский и налоговый учет, можно использовать линейный метод.

Однако, выбрав для налогового учета нелинейный метод, организация может в первые годы эксплуатации основного средства уменьшить облагаемую налогом прибыль в большей сумме.

ГЛАВА 2 НАЛОГОВЫЙ УЧЕТ ОСНОВНЫХ СРЕДСТВ

2.1 Основные средства как объект налогового учета

Для целей налогообложения прибыли основные средства классифицируются как часть амортизируемого имущества. Амортизируемым имуществом для целей налогообложения прибыли признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, стоимость которых погашается путем начисления амортизации. К амортизируемому имуществу относится имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 рублей. При этом указанное имущество должно использоваться для извлечения дохода. Таким образом, определение основных средств в налоговом учете в целом соответствует их понятию в бухгалтерском учете. В качестве основного условия отнесения основных средств к амортизируемому имуществу является принадлежность основных средств налогоплательщику на праве собственности, приобретенном в установленном законом порядке. Исключение составляет имущество, являющееся предметом лизинга, если оно учитывается на балансе лизингополучателя. Указанное имущество признается амортизируемым для целей налогообложения у лизингополучателя, несмотря на то, что является собственностью лизингодателя.[4]

Амортизируемым имуществом также признаются капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений, произведенных арендатором с согласия арендодателя.

Основные средства, права на которые подлежат государственной регистрации, включаются в состав амортизируемого имущества с момента документального подтверждения факта подачи документов на регистрации.[5]

Исходя из требований статьи 323 Налогового кодекса РФ, единицей налогового учета основных средств является отдельный объект основных средств. В большинстве случаев в бухгалтерском и налоговом учете основными средствами считаются одни и те же объекты имущества.

Подтверждением данных налогового учета являются первичные учетные документы. Поэтому налоговый учет основных средств целесообразно вести на основе тех же первичных документов, которые используются в бухгалтерском учете. Это акты о приеме-передаче основных средств (формы №ОС-1,ОС-1а,ОС-1б), инвентарные карточки и инвентарная книга учета основных средств (формы № ОС-6б,ОС-6а,ОС-6) и другие документы.

В тех случаях, когда оценка основных средств или способ начисления амортизации по данному объекту основных средств в бухгалтерском и налоговом учете не совпадают, в унифицированные формы первичной документации следует вводить дополнительные реквизиты для целей налогового учета.

В налоговом (как и в бухгалтерском) учете применяются три вида стоимости амортизируемого имущества: первоначальная, восстановительная и остаточная. К налоговому учету амортизируемое имущество принимается по первоначальной стоимости, формируемой в соответствии со статьей 257 Налогового кодекса РФ. Как и в бухгалтерском учете, порядок формирования первоначальной стоимости зависит от способа поступления амортизируемого имущества.

Для целей налогообложения не включаются в первоначальную стоимость основных средств:

- проценты по долговым обязательствам, полученным для их приобретения (создания). Они относятся на внереализационные расходы;

- платежи за регистрацию прав на недвижимое имущество и землю, платежи за предоставление информации о зарегистрированных правах, оплата услуг уполномоченных органов и специализированных организаций по оценке имущества и тому подобное. Указанные расходы включаются для целей налогообложения в прочие расходы;

- расходы по страхованию основных средств. Они включаются в прочие расходы;

- суммовые разницы. Они включаются во внереализационные доходы и расходы.[6]

Если при сооружении, изготовлении, доставке и доведении объекта до состояния, пригодного к эксплуатации, налогоплательщик использует сырье, комплектующие изделия, полуфабрикаты и иные материальные ценности или потребляет работы, услуги собственного производства, то оценка этой продукции, результатов этих работ или услуг собственного производства осуществляется исходя из оценки готовой продукции (работ, услуг) в соответствии со статьей 319 Налогового кодекса РФ. Первоначальная стоимость объекта основных средств собственного производства определяется на базе прямых расходов как стоимость готовой продукции. При изготовлении (сооружении) объекта основных средств хозяйственным способом формирование первоначальной стоимости этого объекта осуществляется в общеустановленном порядке, путем суммирования всех расходов, связанных с сооружением объекта и доведением до состояния, пригодного к эксплуатации.

При получении амортизируемого имущества безвозмездно его оценка осуществляется исходя из рыночных цен, определяемых с учетом положений статьи 40 Налогового кодекса РФ, но не ниже остаточной стоимости по данным налогового учета передающей стороны. Кроме того, в первоначальную стоимость включаются также расходы по доведению до состояния, пригодного к эксплуатации.

Основные средства, полученные в виде взноса (вклада) в уставный (складочный) капитал организации, в целях налогообложения принимаются по остаточной стоимости, определяемой по данным налогового учета у передающей стороны на дату перехода права собственности. Также в стоимость полученного имущества для целей налогообложения включаются дополнительные расходы, которые осуществляются передающей стороной, при условии, что эти расходы определены в качестве взноса (вклада) в уставный (складочный) капитал.

Изменения первоначальной стоимости в результате переоценок основных средств, проводимых после введение в действие главы 25 Налогового кодекса РФ и отражаемых в бухгалтерском учете, не признаются для целей налогообложения.

Остаточная стоимость в налоговом учете определяется в следующем порядке:

- по основным средствам, введенным в эксплуатацию до вступления в действие главы 25 Налогового кодекса РФ, – как разница между восстановительной стоимостью и суммой начисленной за период эксплуатации амортизации (с учетом переоценки этой суммы);

- по основным средствам, введенным в эксплуатацию после вступления в действие главы 25 Налогового Кодекса РФ, – как разница между первоначальной стоимостью и суммой начисленной за период эксплуатации амортизации.

В зависимости от содержания операций, совершаемых с основными средствами, используются разные способы их оценки.

2.2 Налоговый учет поступления и выбытия основных средств

Порядок ведения налогового учета поступления и выбытия основных средств устанавливается организациями самостоятельно и закрепляется в учетной политике для целей налогообложения. Возможны два варианта ведения налогового учета:

- создание автономной системы налогового учета, не связанной с бухгалтерским учетом. При этом каждая хозяйственная операция одновременно фиксируется в соответствующем регистре налогового учета и в бухгалтерском учете. Общими для обоих видов учета являются лишь первичные документы, а взаимодействие двух систем учета сводится к минимуму: данные бухгалтерского учета не используются в налоговом учете, а данные налогового учета применяются в части ведения бухгалтерского учета расчетов по налогу на прибыль для отражения постоянных и отложенных налоговых обязательств, отложенных налоговых активов. Этот вариант приемлем в условиях автоматизированной формы бухгалтерского учета. При этом должны быть использованы специальные бухгалтерские программы, позволяющие вести бухгалтерский и налоговый учет параллельно;

- создание интегрированной системы налогового учета (на основе данных бухгалтерского учета). В этом случае необходима такая методологическая и организационная основа, которая позволит наиболее рационально, с наименьшими временными и финансовыми затратами вести оба вида учета путем максимального их сближения. Инструментами такого сближения являются учетная политика, организация рационального документооборота, выбор регистров налогового учета.

В связи с реализацией и прочим выбытием амортизируемого имущества организации получают доходы и несут расходы, порядок признания которых для целей налогообложения прибыли установлен в статье 268 Налогового кодекса РФ.

Доходом от реализации амортизируемого имущества признается выручка от его реализации за вычетом сумм налогов, предъявляемых покупателю. Выручка от реализации уменьшается на остаточную стоимость имущества, а также на сумму расходов, непосредственно связанных с реализацией (расходы по оценке, хранению, обслуживанию и транспортировке).

Остаточная стоимость исчисляется в порядке, определенном в пункте 1 статьи 257 Налогового кодекса РФ:

- по основным средствам, введенным в эксплуатацию до вступления в действие главы 25 Налогового кодекса РФ, как разница между восстановительной стоимостью и суммой начисленной за период эксплуатации амортизации (с учетом переоценки этой суммы);

- по основным средствам, введенным в эксплуатацию после вступления в действие главы 25 Налогового кодекса РФ, как разница между первоначальной стоимостью и суммой начисленной за период эксплуатации амортизации.

Если остаточная стоимость объекта основных средств с учетом расходов, связанных с его реализацией, превышает выручку от реализации, разница между этими величинами признается убытком налогоплательщика, учитываемым для целей налогообложения. Сумма убытка от реализации основных средств включается в состав прочих расходов равными долями в течение срока, определяемого как разница между сроком полезного использования и фактическим сроком его эксплуатации до момента реализации.

Для целей налогообложения доходы и расходы признаются в зависимости от метода их определения: кассового метода или метода начисления.

При методе начисления доходы от реализации признаются на день отгрузки (передачи) товаров (работ, услуг, имущественных прав), который в соответствии с пунктом 1 статьи 39 Налогового кодекса РФ определяется на дату перехода права собственности, независимо от фактического поступления денежных средств, иного имущества (работ, услуг).

При кассовом методе датой получения дохода признается день поступления средств на счета банка и (или) в кассу или иного имущества.

На дату реализации амортизируемого имущества сумма полученного дохода или расхода должна фиксироваться в аналитическом учете. При этом налоговый учет доходов и расходов по амортизируемому имуществу ведется пообъектно.

При списании объектов амортизируемого имущества вследствие морального и физического износа в качестве внереализационных расходов признаются расходы на ликвидацию выводимых из эксплуатации основных средств (расходы на демонтаж, разборку). Внереализационными расходами также считаются суммы не доначисленной в соответствии с установленным сроком полезного использования амортизации. Для целей налогообложения прибыли не принимается стоимость безвозмездно переданного имущества, а также расходы, связанные с его передачей.

Списание убытков от реализации (выбытия) амортизируемого имущества, признаваемых для целей налогообложения, на прочие расходы производится в течение длительного времени. Для контроля своевременности и правильности их списания в течение отчетного и налогового (с начала года) периодов, а также в течение нескольких налоговых периодов от даты возникновения необходимо вести налоговый учет движения выявленных сумм убытка до полного их списания по каждому реализованному объекту.

2.3 Налоговый учет амортизации основных средств

Амортизация для целей налогообложения начисляется по основным средствам, признаваемым амортизируемым имуществом в соответствии со статьей 256 Налогового кодекса РФ.

В налоговом учете для целей начисления амортизации основные средства объединяются в десять групп в зависимости от срока полезного использования (таблица 3).

Таблица 3

Амортизационные группы основных средств

|

Группы |

Срок полезного использования |

|

Первая группа |

от 1 года до 2 лет включительно |

|

Вторая группа |

свыше 2 лет до 3 лет включительно |

|

Третья группа |

свыше 3 лет до 5 лет включительно |

|

Четвертая группа |

свыше 5 лет до 7 лет включительно |

|

Пятая группа |

свыше 7 лет до 10 лет включительно |

|

Шестая группа |

свыше 10 лет до 15 лет включительно |

|

Седьмая группа |

свыше 15 лет до 20 лет включительно |

|

Восьмая группа |

свыше 20 лет до 25 лет включительно |

|

Девятая группа |

свыше 25 лет до 30 лет включительно |

|

Десятая группа |

свыше 30 лет |

Сроком полезного использования признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика.

Для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями организаций-изготовителей.

Амортизация для целей налогообложения начисляется ежемесячно отдельно по каждому объекту основных средств. Также, как и в бухгалтерском учете, начисление амортизации производится с 1-го числа месяца, следующего за месяцем ввода объекта в эксплуатацию.

Начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости объекта основных средств или, когда объект выбыл из состава амортизируемого имущества по любым основаниям.

Величина амортизационных отчислений определяется исходя из первоначальной (остаточной) стоимости основных средств, срока полезного использования и применяемого метода амортизации.

Для целей налогообложения прибыли признается амортизация, исчисленная одним из следующих методов:

- линейным методом;

- нелинейным методом.

Выбор метода осуществляется организацией самостоятельно. При этом к зданиям, сооружениям, передаточным устройствам, входящим в восьмую –десятую амортизационные группы, применяется только линейный метод начисления амортизации.[7]

Выбранный метод применяется в отношении объекта амортизируемого имущества в течение всего периода начисления амортизации по этому объекту. При применении линейного метода сумма начисленной за один месяц амортизации определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации. При этом норма амортизации по каждому объекту амортизируемого имущества определяется по формуле 1:

К=(1/n)*100%, (1)

где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого

Линейный метод начисления амортизации в налоговом учете соответствует линейному способу начисления амортизации в бухгалтерском учете. При этом сумма амортизационных отчислений в каждом месяце эксплуатации объекта будет одинаковой.

При применении нелинейного метода сумма начисленной за один месяц амортизации определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации. Норма амортизации объекта амортизируемого имущества определяется по формуле 2:

К = (2/n)*100%, (2)

где К – норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20% от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

- остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

- сумма начисленной за один месяц амортизации в отношении данного объекта амортизируемого имущества определяется путем деления базовой стоимости на количество месяцев, оставшихся до истечения срока полезного использования данного объекта. Месяцем, в котором остаточная стоимость фиксируется как базовая, является месяц, следующий за месяцем, в котором остаточная стоимость достигает величины, равной или меньшей 20 % от первоначальной стоимости.

Налоговым кодексом РФ в отдельных случаях предусмотрено применение к установленным нормам амортизации повышающих коэффициентов. При этом повышающие коэффициенты установлены в зависимости от условий использования основных средств и видов налогоплательщиков:

- в условиях агрессивной среды или повышенной сменности;

- основные средства, являющиеся предметов лизинга.

Амортизационные отчисления для целей налогообложения включаются в расходы отчетного периода в зависимости от применяемого организацией способа определения доходов и расходов.

При методе начисления амортизация признается в качестве расхода, ежемесячно исходя из суммы начисленной амортизации, рассчитываемой в соответствии с порядком, установленным статьями 259 и 322 Налогового кодекса РФ.

При кассовом методе амортизация также учитывается в качестве расхода в суммах, начисленных за отчетный (налоговый) период. При этом начисление амортизации производится только по оплаченным налогоплательщиком основным средствам.

Величина амортизационных отчислений, исчисленных в соответствии с требованиями главы 25 Налогового Кодекса РФ, отличается от ее величины в бухгалтерском учете в следующих случаях:

- при применении разных способов амортизации;

- вследствие отличий в порядке формирования первоначальной стоимости;

Если в налоговом учете не могут использоваться данные бухгалтерского учета, расчет амортизационных отчислений следует вести в специальном регистре налогового учета.

2.4 Выводы по главе 2

Таким образом, подчеркнем основное из главы 2:

При организации налогового учета поступления основных средств необходимо учитывать следующее. Как правило, у хозяйствующих субъектов состав основных средств и порядок формирования их первоначальной стоимости в бухгалтерском и налоговом учете в основном совпадают. Поэтому при интегрированной системе налогового учета в учетной политике для целей налогообложения организации могут предусмотреть применение в качестве регистров налогового учета поступления основных средств соответствующих регистров бухгалтерского учета (ведомостей по счетам 08 «Вложения во внеоборотные активы» и 01 «Основные средства»). В тех случаях, когда оценка основных средств в бухгалтерском и налоговом учете не совпадает, следует использовать специальный регистр налогового учета для корректировки бухгалтерских данных. Форма регистра разрабатывается организацией самостоятельно и утверждается приложением к учетной политике для целей налогообложения.

Налоговый учет поступления основных средств должен нести за собой: правильное определение первоначальной стоимости принимаемых к учету объектов; группировку имущества по амортизационным группам и определение срока полезного использования.

Для целей налогообложения важный момент имеет вид признания доходов и расходов. Это может быть кассовый метод или метод начисления.

Амортизация в налоговом учете в отличии от бухгалтерского учета начисляется двумя методами: линейный и не линейный.

Поэтому, чтобы сблизить бухгалтерский и налоговый учет, можно использовать линейный метод.

Однако, выбрав для налогового учета нелинейный метод, организация может в первые годы эксплуатации основного средства уменьшить облагаемую налогом прибыль в большей сумме.

ГЛАВА 3 БУХГАЛТЕРСКИЙ И НАЛОГОВЫЙ УЧЕТ ОСНОВНЫХ СРЕДСТВ НА ПРИМЕРЕ ООО «Титан»

3.1 Основная характеристика объекта исследования предприятия

В учетной политике ОАО «Титан» для целей налогообложения устанавливается порядок ведения налогового учете отдельных хозяйственных операций и объектов.

Согласно учетной политике ОАО «Титан», утвержденной на 2015 год, в целях налогообложения, при определении налоговой базы по налогу на прибыль доходы и расходы признаются по методу начисления. По остальным налогам и сборам выручка от продажи строительных товаров по мере оплаты. День оплаты является датой возникновения налогового обязательства.

В целях контроля за формированием показателей, учитываемых при расчете налоговой базы, в налоговых регистрах указывается источник информации (первичные документы, регистры бухгалтерского учета, разработочные таблицы, бухгалтерские справки и др.).

При расчете налога на прибыль в состав прочих расходов, связанных с реализацией, включаются суммы комиссионных сборов и расходов за выполненные сторонними организациями работы (предоставленные услуги), а также арендные платежи за арендуемое (принятое в лизинг) имущество. В целях налогообложения прибыли указанные расходы признаются на дату предъявления налогоплательщику документов.

Исчисление квартальных авансовых платежей по налогу на прибыль производится исходя из ставки налога и фактически полученной прибыли, рассчитанной нарастающим итогом с начала налогового периода. Уплата ежемесячных авансовых платежей производится равными долями в размере одной трети подлежащего уплате квартального авансового платежа за квартал, предшествующий кварталу, в котором производится уплата ежемесячных авансовых платежей.

При уплате налогов и сборов в первоочередном порядке уплачивается основная сумма задолженности (недоимка), а пени уплачиваются после погашения основной задолженности в полном объеме.

Погашение недоимки начинается с задолженности за последний налоговый (отчетный) период, если иное не указано в платежных документах.

Представим организационную структуру предприятия на рис. 1.1

Директор

Заведующий

материалами

Отдел

кадров

Инженер по

снабжению

Менеджер

Лаборатория

Строительный цех

Четыре бригады

Заведующий складом

(кладовщик)

финансист

Механическая

группа

Главный

инженер

Экономист

Бухгалтер

Кассир

Главный

бухгалтер

Начисление налога на прибыль осуществляется ежеквартально с уплатой авансовых платежей в бюджет, в течение квартала исходя из предполагаемой суммы прибыли за налогооблагаемый период и ставки налога.

Начисление и уплата налоговых платежей в бюджет и государственные внебюджетные фонды производится ОАО «Титан» самостоятельно.

В целях налогообложения прибыли начисление амортизации основных средств осуществляется линейным способом по амортизационным группам согласно Классификации Правительства РФ и в соответствии с нормами амортизации, определенными ОАО «Титан» самостоятельно исходя из срока полезного использования.

Начисление амортизации по нематериальным активам осуществляется линейным способом.

В целях налогообложения прибыли при расчете амортизации основных средств, являющихся предметом договора финансовой аренды (договора лизинга), к основной норме амортизации применяется специальный коэффициент 3.

В целях налогообложения прибыли при списании материалов на производство и реализацию продукции, товаров (работ, услуг) применяется метод оценки по средней себестоимости.

Для целей налогообложения прибыли отнесение прямых расходов на остатки незавершенного производства (НЗП) производится по данным бухгалтерского учета в сумме оценки НЗП по ограниченной нормативной себестоимости с разделением на прямые и косвенные расходы. Сумма амортизации в ограниченной нормативной себестоимости НЗП по статье общепроизводственные расходы определяется согласно плановой доле амортизации в общепроизводственных расходах.

В налоговой политике ОАО «Титан» для целей налогообложения прибыли отражаются следующие основные положения: метод признания доходов и расходов (по методу начисления), учет основных средств и нематериальных активов; использование амортизационной премии; методы начисления амортизации, повышающие коэффициенты к основной норме амортизации, порядок формирования стоимости приобретения товаров, метод списания товаров, условия сопоставимости кредитов и займов при учете процентов по заемным обязательствам, формирование резервов, порядок исчисления авансовых платежей по налогу.

Грамотно определенная налоговая политика позволяет наиболее целесообразно исчислить налогооблагаемую прибыль и на законных основаниях снизить налоговые обязательства, а также сблизить бухгалтерский и налоговый учет.

Отнесение прямых расходов на остатки готовой продукции и остатки товаров отгруженных производится по данным бухгалтерского учета в сумме оценки по фактической себестоимости с разделением на прямые и косвенные расходы.

Сумма амортизации в фактической себестоимости остатков готовой продукции и остатков товаров, отгруженных определяется согласно фактической доле амортизации в общепроизводственных расходах за отчетный месяц.

Для целей налогообложения прибыли списание на расходы стоимости выбывших ценных бумаг осуществляется по себестоимости единицы.

Резервы по сомнительным долгам не создаются, согласно учетной политике ОАО «Титан». Также не создаются резервы по гарантийному ремонту и гарантийному обслуживанию автомобильной техники.

Убытки, полученные в предыдущем налоговом периоде (предыдущих налоговых периодов), уменьшают налоговую базу текущего налогового периода на всю сумму полученного убытка. Предельная величина уменьшения налоговой базы текущего налогового периода не должна превышать 30 процентов.

Метод оценки покупных товаров при их продаже (отпуске) определяется по средней стоимости.

В целях налогообложения прибыли предельная величина начисленных по долговым обязательствам процентов, признаваемых расходом, принимается равной ставке рефинансирования Центробанка РФ, увеличенной в 1,1 раза - при оформлении долгового обязательства в рублях и ин. валюте.

Расходы на оплату услуг банков учитываются в составе внереализационных расходов.

Формы регистров налогового учета, порядок отражения в них данных налогового учета утверждаются руководителем организации и являются приложениями к учетной политике организаций для целей налогообложения.

Налоговый учет в ОАО «Титан» ведется с использованием аналитических регистров налогового учета. Используется информационная программа 1С Предприятие 8.3.

Согласно, налоговой политики ОАО «Титан» производит исчисление и уплату налогов в соответствии с общим режимом налогообложения. Размер налогов во многом связан с экономическими показателями деятельности организации. В 2013-2014гг. ОАО «Титан» являлось плательщиком налога на добавленную стоимость, налога на прибыль организаций, налога на имущество организаций, а также осуществляло отчисления страховых взносов.

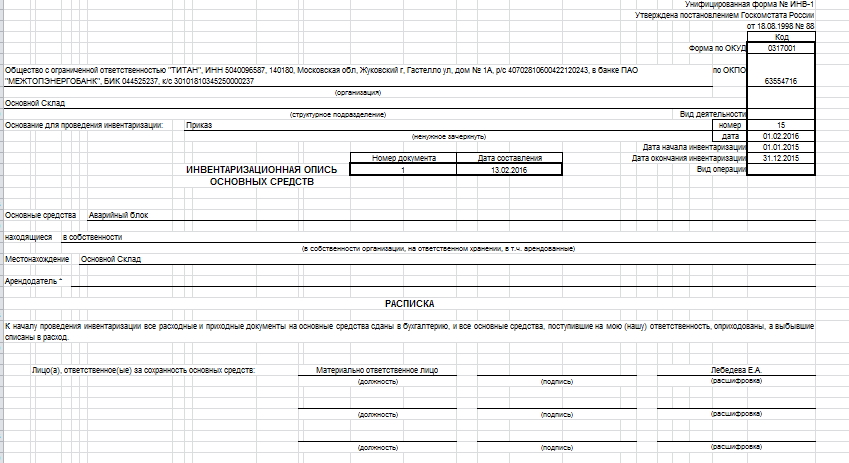

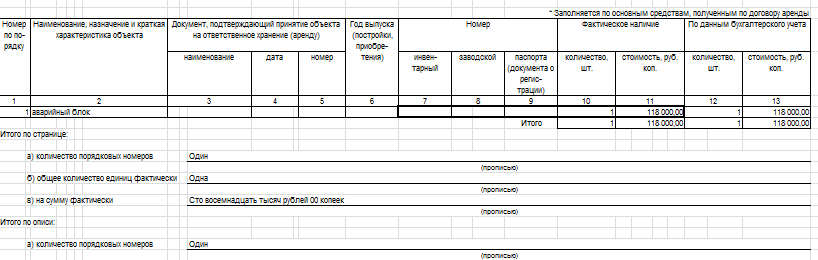

ООО «Титан» применяет следующий документооборот по учету основных средств:

При приемке одного объекта (кроме зданий, сооружений) оформляют акт о приеме-передаче объекта основных средств (форма N ОС-1), а при поступлении группы предметов - акт о приеме-передаче групп объектов основных средств (форма N ОС-1б).

Для учета зданий или сооружений предусмотрен специальный акт (форма N ОС-1а).

Если объект требует монтажа, то прием основного средства в монтаж оформляют актом о приеме (поступлении) оборудования (форма N ОС-14). К нему прилагают товаросопроводительные документы поставщика. После монтажа основное средство приходуют на основании акта о приеме-передаче (формы N ОС-1, ОС-1а, ОС-1б).

Принятый к учету объект основных средств учитывают в инвентарной карточке (форма N ОС-6), а группу предметов - в карточке группового учета (форма N ОС-6а.

Акт о приеме-передаче объектов основных средств (форма N ОС-1)

Акт о приеме (поступлении) оборудования (форма N ОС-14)

Инвентарная карточка учета объекта основных средств (форма N ОС-6)

[ См. Приложения № 1, 2, 3].

3.2. Бухгалтерский и налоговый учет поступления основных средств на предприятии

Поступление основных средств в ООО «Титан» происходит за плату (по договору купли – продажи) и за счет безвозмездной передачи. Основные средства принимаются к бухгалтерскому учету по их первоначальной стоимости.

Для приемки объектов основных средств в ООО «Титан» создана комиссия из компетентных лиц, которая оформляет приемку объектов путем составления Акта приема - передачи основных средств ф. №ОС-1, к этому акту прилагается бухгалтерская справка.

Принятие к бухгалтерскому учету объектов основных средств происходит по первоначальной стоимости, бухгалтерский учет поступления основных средств ведется с использованием счета 08 «Вложения во внеоборотные активы» в разрезе субсчетов: 08-1 «Приобретение земельных участков», 08-2 «Приобретение объектов природопользования», 08-3 «Строительство объектов основных средств», 08-4 «Приобретение объектов основных средств».

Перемещение основных средств из одного отдела в другие осуществляется по распоряжению соответствующего отдела организации, и оформляются Накладной на внутреннее перемещение объектов основных средств ф. № ОС-2. Внутреннее перемещение объектов основных средств между материально ответственными лицами в ООО «Титан» отражается по Дебету соответствующих счетов аналитического учета счета 01 «Основные средства» и Кредиту соответствующих счетов аналитического учета счета 01 «Основные средства». Учет операций по выбытию и перемещению объектов основных средств ведется в Журнале операций по выбытию и перемещению нефинансовых активов.

При принятии к налоговому учету поступивших объектов основных средств ООО «Титан» учитывает, что при формировании первоначальной стоимости имущества для целей налогообложения не принимаются отдельные виды произведенных учреждением затрат. Поэтому в бухгалтерском и налоговом учете образуются разницы при формировании первоначальной стоимости объектов основных средств.

Рассмотрим в примере 1 поступления основных средств по договору купли - продажи в ООО «Титан» за счет бюджетных и внебюджетных средств, а также разницу формирования первоначальной стоимости в бухгалтерском и налоговом учете.

Пример №1:

ООО «Титан» получил в банке краткосрочный кредит на приобретение оборудования для производства, облагаемой НДС, в размере 800 000 руб. Срок кредитного договора - 6 месяцев. Размер процентной ставки - 10% в год. Согласно кредитному договору оплата процентов производится ежемесячно - на последний день календарного месяца.

В апреле было приобретено оборудование стоимостью 944 000 руб., в том числе НДС - 144 000 руб., и оборудование было введено в эксплуатацию. Счет поставщика оплачен.

Ставка рефинансирования Банка России в течение срока действия кредитного договора не менялась и составила 10,5%.

В бухгалтерском учете учреждения операции по приобретению основных средств отражены следующими записями:

Дебет 51 - Кредит 66 - 800 000 руб. - отражено получение кредитных средств.

Дебет 08/4 - Кредит 60 - 800 000 руб. - отражена покупная стоимость оборудования на сумму без НДС;

Дебет 19/1 - Кредит 60 - 144 000 руб. - отражена сумма "входного" НДС согласно счету-фактуре поставщика;

Дебет 08/4 - Кредит 66 - 4602,74 руб. (800 000 руб. x 10% : 365 дней x 21 день) - отражены начисление процентов за пользование заемными средствами в апреле, и их включение в первоначальную стоимость инвестиционного актива до его постановки на учет;

Дебет 01 - Кредит 08/4 - 804 602,74 руб. (800 000 + 4602,74) - отражены постановка на учет основного средства по первоначальной стоимости и его ввод в эксплуатацию;

Дебет 68/"Расчеты по НДС" - Кредит 19/1 - 144 000 руб. - сумма "входного" НДС предъявлена к вычету.

Дебет 66 - Кредит 51 - 4602,74 руб. - отражено перечисление процентов банку за апрель.

Дебет 91/2 - Кредит 66 - 6794,52 руб. (800 000 руб. x 10% : 365 дней x 31 день) - отражено начисление процентов за пользование заемными средствами после постановки на учет объекта основных средств;

Дебет 66 - Кредит 51 - 6794,52 руб. - отражено перечисление процентов банку за май.

Аналогичные записи будут делаться в учете ежемесячно до возврата кредита.

В налоговом учете согласно пп. 2 п. 1 ст. 265 НК РФ начисленные проценты за пользование заемными средствами отражаются в составе внереализационных расходов (при этом следует учитывать требования ст. 269 НК РФ).

В этой ситуации первоначальная стоимость производственного оборудования для целей налогового учета будет отличаться от первоначальной стоимости, сформированной по правилам бухгалтерского учета, на сумму начисленных процентов.

Поэтому необходимо составить налоговый регистр формирования первоначальной стоимости производственного оборудования (таблица 1).

Таблица 1

Регистр формирования первоначальной стоимости

основного средства

Производственное

оборудование

Наименование объекта -----------------------

1401686980

Инвентарный номер -----------------------

22.04.2015

Дата принятия к бухгалтерскому учету -----------------------

22.04.2015

Дата принятия к налоговому учету -----------------------

8

Номер амортизационной группы -----------------------

|

N |

Расходы на |

Источник |

Сумма |

Сумма |

|

|

1 |

Покупная стоимость |

Договор |

800 000 |

800 000 |

|

|

2 |

Проценты за |

Договор займа, |

4 602,74 |

- |

|

|

Итого |

804 602,74 |

800 000 |

|||

Различия в формирования первоначальной стоимости приведут к возникновению налогооблагаемой временной разницы и образованию отложенного налогового обязательства (ОНО):

ОНО = (804 602,74 - 800 000) руб. x 24% = 1105 руб.;

Дебет 68/"Учет расчетов по налогу на прибыль" - Кредит 77 - 1105 руб. - отражено начисление отложенного налогового обязательства.

По мере начисления амортизации инвестиционного актива ОНО подлежит списанию.

На практике достаточно часто возникают ситуации, когда заемные средства, полученные, например, для приобретения сырья и материалов, используются на покупку объектов основных средств. В этом случае согласно п. 29 ПБУ 15/01 начисление процентов за использование указанных заемных средств производится по средневзвешенной ставке.

3.3 Бухгалтерский и налоговый учет амортизации основных средств на предприятии ООО «Титан»

Для учета начисленной амортизации ООО «Титан» использует счет 02 "Амортизация основных средств". Счет пассивный, сальдо кредитовое показывает сумму накопленной амортизации.

Если объект основных средств используется при строительстве (выполнение подрядов) то начисленная амортизация отражена по дебету счетов учета затрат на производство и кредиту счета 02:

Дебет 20, 23, 25, 26, 97 - Кредит 02 - отражено начисление амортизации по основным средствам, используемым в процессе строительства (подряда), проведения работ и оказания услуг.

Если основные средства используются организацией при осуществлении капитальных вложений (создание, строительство, модернизация, реконструкция), то начисленную амортизацию по таким объектам относят в дебет счета 08:

Дебет 08/3 - Кредит 02 - отражено начисление амортизации по основным средствам, занятым в капитальном строительстве.

Срок полезного использования объектов основных средств в ООО «Титан» для бухгалтерского и налогового учета определяется в соответствии с Классификацией объектов основных средств, включаемых в амортизационные группы, утвержденную постановлением Правительства РФ №1 от 1 января 2002 года.

Рассмотрим Пример №2

ООО «Титан» приобрел гидронасос, бывший в эксплуатации, за 1 770 000 руб., в том числе НДС - 270 000 руб.

Поскольку руководством было принято решение о модернизации приобретенного гидронасоса, он будет числиться на счете 08 до окончания всех работ.

Модернизация была проведена в феврале с привлечением сторонней подрядной организации, которая выставила счет на сумму 531 000 руб., в том числе НДС - 81 000 руб., гидронасос был поставлен на учет и введен в эксплуатацию.

В соответствии с Классификацией основных средств гидронасос относится к пятой группе. Согласно приказу руководителя был установлен срок полезного использования с учетом срока эксплуатации у предыдущего владельца - 7 лет.

Согласно учетной политике амортизация начисляется линейным способом в бухгалтерском и налоговом учете; фирма применяет амортизационную премию. Размер премии - 10%.

В бухгалтерском учете производятся следующие проводки:

Дебет 08/4 - Кредит 60 - 1 500 000 руб. - отражена покупная стоимость гидронасоса на сумму без НДС;

Дебет 19/1 - Кредит 60 - 270 000 руб. - отражена сумма "входного" НДС согласно счету-фактуре поставщика;

Дебет 60 - Кредит 51 - 1 770 000 руб. - перечислены денежные средства поставщику.

Дебет 08/4 - Кредит 60 - 450 000 руб. - отражена стоимость услуг по модернизации на сумму без НДС;

Дебет 19 - Кредит 60 - 81 000 руб. - отражена сумма "входного" НДС согласно счету-фактуре подрядной организации;

Дебет 60 - Кредит 51 - 531 000 руб. - перечислены денежные средства подрядной организации;

Дебет 01 - Кредит 08/4 - 1 950 000 руб. - поставлена на учет гидронасос по первоначальной стоимости и введен в эксплуатацию.

Дебет 26 - Кредит 02 - 23 221,25 руб. - начислена амортизация производственной линии за месяц.

Такие записи делаются в учете в течение всего срока полезного использования.

3.4 Выводы и предложения по улучшению бухгалтерского и налогового учета основных средств ООО «Титан»

На основе изучения организации ведения бухгалтерского и налогового учета основных средств ООО «Титан» можно сделать следующие выводы:

- ведение бухгалтерского учета основных средств ведется на синтетических и аналитических счетах и сопровождается необходимой документацией. Каждому объекту основных средств назначается материально ответственное лицо, что свидетельствует о качественном контроле за сохранностью основных средств. Для целей налогообложения прибыли ООО «Титан» по внебюджетной деятельности ведет регистры налогового учета основных средств;

- поступление основных средств в ООО «Титан» происходит за плату и за счет безвозмездной передачи. Поступление основных средств за плату происходит как за счет бюджетных, так и внебюджетных источников. Основные средства, полученные за счет внебюджетного источника, учитываются в налоговом учете, а за счет бюджетных средств нет. Это приводит к значительным различиям в бухгалтерском и налоговом учете основных средств. Безвозмездное поступление основных средств в ООО «Титан» происходит из бюджета. Такая передача, осуществляется по балансовой стоимости объекта с одновременной передачей суммы начисленной на объект амортизации.

- ООО «Титан» не арендует и не сдает в аренду объекты основных средств;

- для бухгалтерского учета амортизации основных средств ООО «Титан» использует синтетические счета по объектам основных средств. На объекты основных средств стоимостью от 10000 до 100000 рублей включительно амортизация начисляется в размере 100% балансовой стоимости при выдаче объекта в эксплуатацию и единовременно списывается на расходы учреждения.

- для целей налогового учета начисление амортизации ООО «Титан» производит так же линейным способом. Разница состоит в том, что в бухгалтерском учете сначала рассчитывается годовая сумма амортизации. В налоговом же учете сразу определяется ежемесячная сумма амортизации, поскольку срок полезного использования установлен в месяцах. Принципиальная разница здесь в том, что для целей финансового учета изменение нормы амортизации в течение года невозможно в принципе, а для целей налогового учета - допускается. Амортизация в налоговом учете ООО «Титан» начисляет только на объекты основных средств, приобретенных за счет внебюджетной (предпринимательской) деятельности. Норма амортизации в бухгалтерском и налоговом учете рассчитывается по-разному. По основным средствам, введенным в эксплуатацию до 1 января 2015 года, при исчислении амортизационных отчислений используется их остаточная стоимость, определенная по состоянию на 1 января 2015 года. Норма амортизации рассчитывается исходя из оставшегося срока полезного использования, также определяемого по состоянию на 1 января 2015 года. Для основных средств, введенных в эксплуатацию после 1 января 2015 года, при исчислении амортизационных отчислений используется их первоначальная стоимость, а норма амортизации определяется исходя из срока их полезного использования;

В целях улучшения учета основных средств ООО «Титан» целесообразно рекомендовать следующие мероприятия:

- поддерживать основные средств в исправном состоянии путем профилактических осмотров, своевременных ремонтов, списания изношенного оборудования и транспорта.

- правильно и своевременно осуществлять документальное оформление движения основных средств;

- своевременно и правильно начислять амортизацию основных средств, как в бухгалтерском, так и в налоговом учете;

- автоматизировать форму налогового учета;

- для правильного определения налогооблагаемой базы по налогу на прибыль и налогу на добавленную стоимость, необходимо усилить контроль за ведением налоговых регистров по учету основных средств;

- проводить внезапные инвентаризации, что увеличит ответственность персонала;

- вести строгий контроль над соблюдением расходования внебюджетных и бюджетных средств на приобретение основных средств;

- осуществлять надлежащий учет безвозмездно поступивших основных средств;

- усилить контроль за списанием основных средств с баланса учреждения, а так же за правильным определением финансового результата от их выбытия;

- проверять на достоверность основания выбытия основных средств.

Заключение

Таким образом, определение основных средств в налоговом учете существенно отличается от определения, используемого в бухгалтерском учете, поскольку в нем не упоминается об объектах, предоставляемых организацией за плату во временное владение и пользование, и не указывается обязательный период использования основных средств.

В НК РФ не указаны условия принятия к учету основных средств, конкретный состав затрат по их приобретению, детальный порядок отражения в учете первоначальной и последующих переоценок основных средств.

Основные критерии по которым активы можно включить в состав основных средств, согласно п. 4 ПБУ 6/01 "Учет основных средств", если они:

- используются в производстве продукции при выполнении работ или оказании услуг либо для управленческих нужд;

- используются дольше 12 месяцев;

- в дальнейшем будут приносить организации доход;

- не будут в обозримом будущем проданы.

Вместе с тем в целом порядок определения первоначальной стоимости основных средств в налоговом учете соответствует порядку, используемому в бухгалтерском учете. Как и в бухгалтерском учете, предусматривается изменение первоначальной стоимости основных средств в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям. При этом переоценка, проведенная в бухгалтерском учете, для целей расчета по налогу на прибыль не учитывается.

В налоговом учете срок полезного использования объектов основных средств определяется организацией самостоятельно на дату ввода в эксплуатацию объекта с учетом классификации основных средств, утвержденной Правительством РФ (10). Организация вправе увеличить срок полезного использования объектов основных средств (в пределах сроков, установленных для соответствующих амортизационных групп), если в результате реконструкции, модернизации или технического перевооружения произошло увеличение срока полезного их использования.

В налоговом учете начисление амортизации по амортизируемому имуществу осуществляется следующими методами:

- линейным

- нелинейным.

В бухгалтерском учете начисление амортизации объектов основных средств производится одним из следующих способов:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств, производится в течение всего срока полезного использования объектов, входящих в эту группу.

На рассмотренном нами предприятии ООО «Титан» основным регистром аналитического учета основных средств являются: инвентарные карточки. Записи в аналитическом учете производятся на основании первичных бухгалтерских документов, которые отражают поступление, выбытие, ремонт, реконструкцию, модернизацию и инвентаризацию основных средств.

В результате различных способов определения различных сроков фактической эксплуатации основных средств, амортизация в бухгалтерском и налоговом учете может быть различной. Это приводит к появлению временных разниц, приводящих к возникновению отложенных налоговых активов и обязательств.

Если сумма амортизации основных средств в бухгалтерском учете больше, чем в налоговом; т.е. расходы в бухгалтерском учете признают раньше, чем в налоговом, то возникают отложенные налоговые активы, равные произведению временных разниц на ставку налога на прибыль. Они представляют собой величину отложенного налога на прибыль, который ведет к уменьшению суммы налога на прибыль в будущих отчетных периодах.

х разниц, и как следствие - ОНА о ОНО, может способствовать и то, что первоначальная стоимость основного средства в бухучете может существенно отличаться от его же стоимости согласно данным налогового учета.

Появление временных разниц значительно затрудняет учет основных средств, и кроме того, появление значительных отложенных налоговых обязательств может отрицательно сказаться на налоговых платежах предприятия в будущих периодах.

Поэтому по возможности бухгалтеру ООО «Титан» следует устранять различия между бухгалтерским и налоговым учетом основных средств. Так, для того, чтобы «налоговая» стоимость объекта стала такой же, как и «бухгалтерская», нужно включить в эту стоимость все косвенные расходы по материалам, изготовлению, что позволит правильно определить расходы, налогооблагаемую базу при расчете налога на имущество, точному определению износа основных средств.

Список используемой литературы

- Налоговый Кодекс РФ (часть первая и вторая) от 30.11.1994 г.( в ред. от 02.04.2015 г);

- О бухгалтерском учете Федеральный закон от 21.11 1996г. № 129 – ФЗ ( в ред. от 22.09.2015 г);

- Приказ Минфина РФ от 19 ноября 2002 г. N 114н "Об утверждении Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01" (с изменениями и дополнениями)

- План счетов утвержден приказом Минфина РФ от 31 октября 2000 г. N 94н (в редакции от 08.11.2014).

- Бухгалтерский учет: Кондраков Н.П. , Инфра- М, 2014 г, Москва;

- Бухгалтерский учет и анализ, Шеремет А.Д., 2013 г. Москва;

Налоги и налогообложение, Аксенов С., Учебник + Практикум, РФЭИ, 2015 г.

- Бочкарева И.И., Левина Г.Г. Бухгалтерский учет. СПб.: ОЦЭиМ, 2013. – 345 с.

- Бухгалтерский учет /Под ред. А.Д. Ларионова. – М.: Проспект, 2011. – 392 с.

- Бухгалтерский учет. Ю.А. Бабаев. под ред. Ю.А. Бабаева. М. ТК Велби, изд. Проспект, 2011. – 387 с.

Вахрушина М.А. Международные стандарты финансовой отчетности:

Зонова А.В. Бухгалтерский учет в схемах и таблица: Учебное пособие / А.В. Зонова - М.: Магистр: НИЦ ИНФРА-М, 2013 – М., [2013].

Источники на которые были ссылки в текст курсовой работы:

[1] Учет основных средств: положение по бухгалтерскому учету 6/01 от 30.03.2001 № 26н (в редакции от 12.12.2015 № 147н) п.7,п.8.

[2] Богаченко В.М. Бухгалтерский учет: учебное пособие/В.М. Богаченко – 2013. – С. 56.

[3] Луговой В.А. Основные средства организации // Бухгалтерский учет. – 2014. – №4. – С.47.

[4] Захарьин В.Р. Налоговый учет / В.Р. Захарьин – М., 2014. – С. 233.

[5] Налоговый кодекс РФ от 05.08.2000 (в ред. от 30.12.2015 № 268-ФЗ) ст. 258, 313.

[6] Багдасаров Д.Р. Переоценка основных средств: оптимизация налогообложения организации // Бухгалтерский учет. – 2013. – № 22. – С.42.

[7] Юринова Л.А. Налоги и налогообложение / Л.А. Юринова – 2015. – С.107.

Ссылки на электронные ресурсы

- www.nalog.ru - Официальный сайт Федеральной налоговой Службы

- www.garant.ru - Правовой портал

- www.glavbukh.ru/ Сайт журнала Главбух.

Приложения

|

Форма ОС-14

Приложение № 2 Инвентаризационная опись ОС Унифицированная форма ИНВ-1

|

|

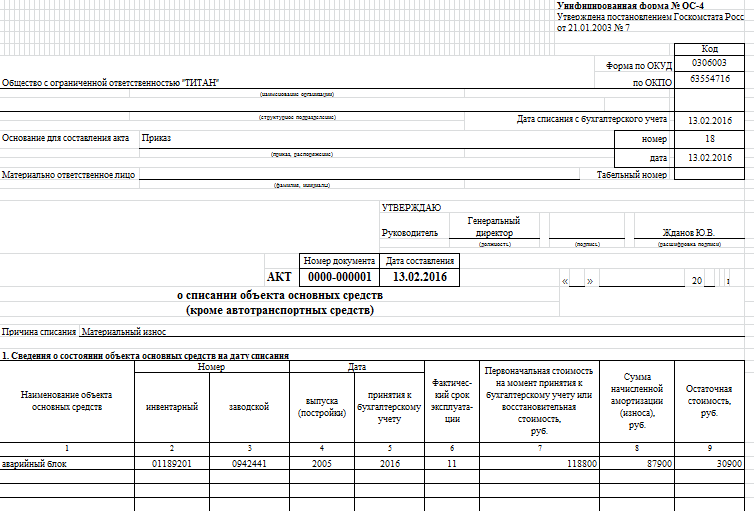

Приложение № 3 Акт о списании объекта основных средств Унифицированная форма ОС-4 |

-

Учет основных средств: положение по бухгалтерскому учету 6/01 от 30.03.2001 № 26н (в редакции от 12.12.2015 № 147н) п.7,п.8. ↑

-

Богаченко В.М. Бухгалтерский учет: учебное пособие/В.М. Богаченко – 2013. – С. 56. ↑

-

Луговой В.А. Основные средства организации // Бухгалтерский учет. – 2014. – №4. – С.47. ↑

-

Захарьин В.Р. Налоговый учет / В.Р. Захарьин – М., 2014. – С. 233. ↑

-

Налоговый кодекс РФ от 05.08.2000 (в ред. от 30.12.2015 № 268-ФЗ) ст. 258, 313. ↑

-