Кредитная система:основные звенья и этапы развития в россии

Содержание:

ВВЕДЕНИЕ

Кредитная система аккумулирует временно свободные денежные средства населения и субъектов хозяйствования и посредством кредита перераспределяет их, обеспечивая инвестиции в экономику. Кроме того, кредитная система организует расчеты между субъектами экономической деятельности. В условиях современного рынка роль кредитной системы трудно переоценить. Без развитой на должном уровне кредитной системы функционирование экономики невозможно как таковое.

Кредитная система это важнейший ресурс экономического роста. Ее укрепление является непременным условием решения стратегических задач в области экономики, стоящих перед нашей страной.

Выбранная тема является актуальной, т.к. в настоящее время кредитная система РФ имеет различные проблемы, такие как:

1) недостаточное кредитование - одна из серьезнейших проблем отечественной экономики, возникающая в результате крайне неравномерного распределения финансовых ресурсов по территории страны, в связи с чем за пределами Центрального федерального округа и мегаполисов региональные предприятия и предприниматели сталкиваются с острейшим дефицитом средств;

2) продолжают существовать мелкие коммерческие банки, которые из-за слабой финансовой базы не могут справиться с потребностями клиентов;

3) монопольное, ничем не ограниченное положение на банковском рынке продолжает занимать Сберегательный банк;

4) отсутствие реальных условий для развития рынка корпоративных ценных бумаг в качестве основы для функционирования инвестиционных банков;

5) отсутствие реальной законодательной базы для регламентации рынка специализированных небанковских институтов и др.

Все эти проблемы существенным образом тормозят развитие кредитной системы России на пути ее скорейшего приближения к состоянию кредитных систем промышленно развитых стран и поэтому требуют скорейшего их решения.

Целью курсовой работы является изучение этапов развития в России кредитной системы.

Данная цель определила выполнение следующих задач:

1) раскрыть теоретические аспекты российской кредитной системы;

2) проанализировать состояние кредитной системы;

3) рассмотреть перспективы развития кредитной системы.

Структура данной курсовой работы состоит из введения, двух глав, заключения, списка литературы.

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ РОССИЙСКОЙ КРЕДИТНОЙ СИСТЕМЫ

1.1 Понятие и этапы развития кредитной системы

Кредитная система — означает совокупность кредитных и финансовых учреждений, которые занимаются созданием, аккумулированием и предоставлением денежных средств в кредит. Система кредитования является элементом денежной системы.

Термин кредитный механизм — обозначает сформированный, определенный порядок использования кредитных отношений, являющихся основой кредитной политики.

Кредит — это определенный займ берущийся в денежном или товарном эквиваленте, осуществляемый на основе возвратности, срочности, платности. Факт существования кредита подтверждает существование экономических отношений между заемщиком и кредитором. Кредит часто выступает как средство денежного платежа в обмен на товары.

Кредитная система, как понятие, используется в двух значениях:

- Совокупность кредитных отношений, форм и методов кредитования;

- Совокупность различных кредитных и финансовых институтов, которые организуют кредитные отношения.

Кредитная система, рассматриваемая во втором значении, имеет иерархическую структуру. В мировой практике наибольшее распространение получила двухуровневая кредитная система. В условиях плановой экономики кредитная система России была одноуровневой. В настоящее время в России действует двухуровневая кредитная система, характерная для большинства стран.

Современная кредитная система России складывалась постепенно и в своем развитии прошла трудный путь.

Начало деятельности банков в России можно отнести к середине 18 века. Однако первая попытка создания кредитного учреждения в России была предпринята в Пскове в 1665 г. Её инициатором был псковский воевода боярин А.А. Ордын-Нащекин. К сожалению, эта попытка закончилась не удачно. Нащекин был отозван из Пскова, а новый воевода ликвидировал все его начинания.

Банки, как особые экономические институты начали создаваться в России лишь через 100 лет. Основной причиной запоздания распространения коммерческого кредита в России явилась неразвитость капиталистических отношений[1]. Однако это не означает, что до середины 18 века в нашей стране отсутствовали кредитные отношения. Первыми заемщиками в России были правительство и землевладельцы, а кредиторами ростовщики, которые взимали очень высокие проценты. Так, например в 50-е г. 18 века они достигали 72% годовых. Это явилось одним из стимулов создания казенных банков. Их предшественницей стала учрежденная в 1733 г. в Петербурге Монетная канцелярия. Её назначение состояло в выдаче ссуд поз залог золота и серебра из расчета 8% годовых. Это положило начало развитию кредитных операций и возникновению банков в стране.

Первоначально ссуды предоставлялись исключительным лицам приближенных к царскому двору. В дальнейшем стали создаваться банки обслуживающие более широкий круг заемщиков. Развитие кредитной системы России до 1917 г. можно разделить на два этапа:

1) этап 1733 - 1860 гг.

2) этап 1860 - 1917 гг.

Кредитная система состояла из центральных и местных казенных кредитных учреждений. Они осуществляли преимущественно ипотечное кредитование, так как до середины 19 века наиболее обеспеченным залогом считалось недвижимое имущество.

Государственные банки выдавали кредиты источником, которых являются средства казны.

В начале 20 века в России сложилась развитая двухуровневая банковская система. Верхний этаж занимал Госбанк (рисунок 1), а нижний - земельные, ипотечные коммерческие банки, страховые компании и другие, специализированные кредитно-финансовые институты.

Кредитная система была трехуровневой:

1) уровень - Государственные кредитные учреждения

2) уровень - Частные коммерческие банки

3) уровень - Общественные кредитные организации

В 1917 г. сеть Государственного банка включала 10 контор и 125 отделений. Государственный банк Российской Империи был создан 31 мая 1860 г. т.е. именно с этого времени начался второй этап развития кредитной системы России.

Рисунок 1. Структура Госбанка

Государственный банк Российской Империи на кануне I Мировой войны занимал 4 место в мире в рейтинге Центральных Банков и имел членство в Международной системе золотого стандарта.

В отличие от западных стран в России были развиты в основном два уровня: Государственные кредитные учреждения и частные коммерческие банки. Третий уровень был развит сравнительно слабо, что объяснялось низким уровнем развития рынков капиталов и ценных бумаг. В то время в России практически не было учреждений, специализирующихся на операциях с ценными бумагами, а их рынок был представлен всего тремя фондовыми биржами. Поэтому аккумуляционно-мобилизационные функции на рынке капиталов выполняли в основном коммерческие банки.

В первые месяцы после революции 1917 г. была проведена национализация всех кредитных институтов (банков и страховых компаний), на базе Госбанка был создан Народный банк. Начавшаяся в начале 1918 г. гражданская война по существу ликвидировала кредитную систему, так как в условиях отсутствия товарно-денежных отношений кредит потерял свое значение. Это подтверждает факт слияния Народного банка с Наркомфином (министерство финансов). Единственным источником доходов в стране стала эмиссия так называемых денежных знаков. В начале 20-х годов новая экономическая политика обусловила восстановление кредитной системы, но в довольно усеченной форме. Был создан Госбанк, стали функционировать акционерные и кооперативные коммерческие банки. К 1925 г. была восстановлена кредитная система[2].

Структура кредитной системы была представлена тремя ярусами. Особенность новой кредитной системы заключалась в том, что большая часть ее звеньев являлась государственной собственностью, затем шли кооперативная и самая незначительная - капиталистическая (в основном с обществами взаимного кредита). При этом кредитная система была представлена главным образом отраслевыми и специализированными банками и обществами по кредитованию.

В новой структуре кредитной системы отсутствовали страховые компании и учреждения, занимавшиеся операциями с ценными бумагами. Это объяснялось созданием государственной страховой компании и ее выведением из кредитной системы, а также очень ограниченным рынком ценных бумаг в виде оборота акций между различными государственными организациями-акционерами. Таким образом, аккумуляция и мобилизация денежных ресурсов практически осуществлялась банками в рамках государственной собственности.

В последующие годы кредитная система претерпела дальнейшие изменения под влиянием кредитной реформы 30-х годов, когда были ликвидированы все виды собственности, кроме государственной. Кредитная система была превращена в одноярусную, или однозвенную систему, выражая социально-экономические потребности того времени, связанные с осуществлением планов индустриализации и коллективизации. Кредитная система начала функционировать в рамках командно-административной системы управления экономикой, и была представлена всего лишь тремя банками, сберегательными кассами и двумя страховыми организациями (рисунок 2).

Рисунок 2. Банковская система СССР

Основная задача реорганизации банковской системы сводилась к проведению прогрессивной кредитной политики, повышению эффективности всей кредитной системы. Однако, как показала дальнейшая практика, такая реорганизация носила больше негативный, нежели позитивный характер, поскольку монополия трех банков (Госбанка, Стройбанка, Внешэкономбанка) по существу была заменена монополией вновь созданных, реорганизованных, специализированных банков[3].

В середине 1990 г. в связи с объявлением правительством программы перехода к рынку стало очевидным, что банковская система нуждается в дальнейшей реорганизации. В частности, в правительственной программе отмечалась необходимость создания эффективной двухъярусной банковской системы, состоящей из Государственного банка и коммерческих банков, в которые должны быть преобразованы также созданные 1987 г. специализированные банки.

1.2 Современная кредитная система России

В настоящее время структура кредитной системы России выглядит следующим образом[4]:

1. Банк России.

2. Банковская система:

- коммерческие банки;

- Сберегательный банк России;

- иные специализированные банки.

3. Специализированные кредитно-финансовые институты:

- страховые компании;

- негосударственные пенсионные фонды;

- инвестиционные компании;

- финансово-строительные компании.

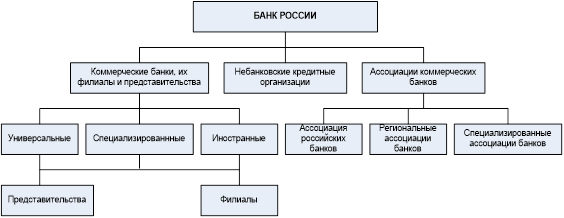

Ведущим звеном в кредитной системе России является банковская система. Современная банковская система России имеет двухуровневую структуру, взаимоотношения между банками в которой протекают в двух плоскостях: по вертикали и по горизонтали. Она включает в себя Банк России, который представляет собой I (верхний) уровень банковской системы, и кредитные организации, филиалы и представительства иностранных банков - II уровень (рисунок 4).

Принцип двухуровневой структуры реализуется путем четкого законодательного разделения функций центрального банка и всех остальных банков.

Центральный банк РФ как верхний уровень банковской системы выполняет функции денежно-кредитного регулирования, банковского надзора и управления системой платежей и расчетов в стране.

Рисунок 4. Организационная структура банковской системы России

Кредитная система, как понятие, используется в двух значениях:

- Совокупность кредитных отношений, форм и методов кредитования;

- Совокупность различных кредитных и финансовых институтов, которые организуют кредитные отношения.

Кредитная система, рассматриваемая во втором значении, имеет иерархическую структуру. В мировой практике наибольшее распространение получила двухуровневая кредитная система[5]. В условиях плановой экономики кредитная система России была одноуровневой. В настоящее время в России действует двухуровневая кредитная система, характерная для большинства стран.

На верхнем уровне кредитной системы находится Центральный банк РФ. Он является банком банков, предоставляет кредиты другим банкам. Центральный банк наделен монопольным правом вводить в обращение и изымать из него наличные деньги в виде банкнот и монет. Он определяет денежно – кредитную политику Российского государства, управляет золотом – валютными резервами страны, принимает платежи в бюджет и осуществляет его кассовое исполнение.

Второй уровень кредитной системы образуют коммерческие банки и парабанковские институты – инвестиционные, страховые и финансовые компании, пенсионные и сберегательные фонды, кредитные общества, ломбарды и др.

По заявлению председателя Банка России Э. Набиуллиной, в 2019 г. в РФ должна сложиться трехуровневая банковская система. Первый уровень ее образуют системно-значимые кредитные организации, которые будут продолжать работать по ныне действующим правилам. Во второй уровень войдут банки с минимальной стоимостью капитала до одного миллиарда рублей, у которых есть универсальная лицензия. Они будут иметь выход на рынок, включая международный. На третьем уровне расположатся банки с минимальным капиталом от трехсот миллионов рублей и базовой лицензией, работающие с малым и средним бизнесом и населением. Трехуровневая дифференциация банков будет наиболее полно соответствовать потребностям разных клиентов.

Сложившаяся к настоящему моменту кредитная система РФ характеризуется следующими особенностями:

- в ней заметно преобладают коммерческие банки при ограниченном количестве институтов и слабой диверсификации парабанковского сектора;

- учреждения кредитной системы очень неравномерно размещены по территории страны. Преобладающая их часть сосредоточена в крупных городах, в то время как в сельской местности, небольших городах и в отдаленных районах их очень мало.

Современная кредитная система РФ начала формироваться в конце 80-х – начале 90-х годов двадцатого века. Часть ее элементов сформировалась на основе существовавших в советское время институтов, таких, как например, Сбербанк и Промстройбанк, но преобладающая часть была создана «с нуля».

Сильным разрушительным ударом для кредитной системы РФ стал августовский кризис 1998 г. За период с августа по декабрь 1998 г. капиталы банковской системы сократились на треть. Банковская система России, являющаяся основой всей кредитной системы, была отброшена на несколько лет назад.

Оправиться от последствий кризиса российская кредитная система смогла лишь к 2000 году. А через восемь лет разразился мировой финансовый кризис 2008-2009 гг., который привел к существенному сокращению числа банков в стране.

За последние десять-пятнадцать лет в российской кредитной системе произошли кардинальные изменения: расширилась линейка предлагаемых клиентам продуктов, преобразились кредитные карты, развились новые варианты инвестирования, появились новые каналы предоставления услуг, такие как интернет и мобильные банки.

На сегодняшний день в России всего насчитывается примерно 500 кредитных организаций, количество которых сильно сократилось за последнее время.

ЦБ РФ считает сокращение числа банков и других кредитных структур в России необходимым процессом для оздоровления кредитной системы – уменьшение количества ненадежных и вызывающих сомнение учреждений повысит уровень доверия потребителей к банкам и другим институтам финансово-кредитной сферы и будет способствовать развитию и росту рынка финансовых и кредитных услуг в стране.

Однако в полной мере согласиться с данной оптимистической оценкой нельзя. Во-первых, сокращение большого количества кредитных организаций ведет к росту объема страховых выплат Агентства по страхованию вкладов, который превышает размеры страховых поступлений и вызывает необходимость регулярного пополнения страхового фонда за счет имущественных взносов Правительства и ЦБ, что нельзя считать благоприятным для экономики. Во-вторых, частые отзывы лицензий могут спровоцировать панику у населения и привести к хаотичным изменениям размера депозитов.

В текущем году и ближайшие годы продолжится тенденция роста в общем объеме банковских активов доли государственных банков и снижения доли частных отечественных банков и дочерних отделений зарубежных банков, а также процесс консолидации, по окончании которого останется порядка трехсот пятидесяти банков из числа существующих в настоящее время пятисот.

В 2018 г. появилось такое важное для России новшество, как удаленное обслуживание клиентов с помощью биометрии. С одной стороны, это дает возможность проживающим в отдаленных регионах гражданам получать качественные услуги в крупных банках. С другой стороны, биометрия может способствовать сокращению количества случаев мошенничества в сфере кредитования и сбережения накоплений населения. Правда, о массовом использовании биометрии говорить еще преждевременно, поскольку собирать ее банки начали лишь с июля прошлого года.

Появилась система быстрых платежей, благодаря которой можно переводить деньги на счет клиента по номеру его мобильного телефона.

1.3 Основные звенья кредитной системы

Банковская система государства - это совокупность различных финансово-кредитных институтов в стране в их взаимосвязи, действующая в рамках общего денежно-кредитного механизма в определенный исторический период[6].

Основной целью банковской системы является обслуживание оборота капитала в процессе производства и обращения товаров. Банковская система является главным звеном кредитной системы государства, так как на нее падает нагрузка по кредитно-финансовому обслуживанию хозяйственного оборота страны.

Основные задачи банковской системы любой страны:

- обеспечение эффективного и бесперебойного функционирования системы расчетов в народном хозяйстве;

- аккумуляция временно свободных ресурсов в стране;

- кредитование производства, обращения товаров и потребностей физических лиц.

Существует два основных типа построения банковской системы:

- одноуровневая;

- двухуровневая.

В рамках одноуровневой банковской системы все финансово-кредитные институты, включая Центральный банк (ЦБ), находятся на одной иерархической ступени, выполняя аналогичные функции по кредитно-расчетному обслуживанию клиентуры. Подобные принципы построения характерны в основном как для стран со слаборазвитыми экономическими структурами, так и для стран с тоталитарными и административно-командными режимами управления.

Двухуровневая банковская система основывается на построении взаимоотношений между банками в двух плоскостях - по горизонтали и по вертикали[7].

I Центральный банк

II Коммерческие банки

По вертикали - отношения подчинения между Центральным банком страны как руководящим, управляющим центром и низовыми звеньями, являющимися универсальными и специализированными коммерческими банками.

По горизонтали - отношения равноправного партнерства между различными низовыми звеньями, коммерческими банками.

При этом происходит разделение административных функций и операционных функций, связанных с обслуживанием народного хозяйства.

В соответствии с Федеральным законом «О банках и банковской деятельности»[8] банковская система России представляет собой двухуровневую систему, состоящую из Центрального Банка Российской Федерации, коммерческих банков, включая их филиалы, а также других кредитных учреждений. Коммерческие банки начали развиваться с августа 1988 г., когда был зарегистрирован первый такой банк. Особенно бурно коммерческие банки создавались во второй половине 1991 г. Именно в этот период, скорее в интересах политических, а не экономических, "сверху" осуществлялась коммерциализация учреждений государственных специализированных банков. В результате были разрушены крупные банки с вертикальной структурой управления, разветвленной сетью отделений и на их месте возникли зачастую мелкие и потенциально неустойчивые коммерческие банки. В то же время шел процесс создания новых коммерческих банков, целый ряд которых занял лидирующие позиции на рынке банковских и финансовых услуг.

Банковская система - совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Она включает Центральный банк, сеть коммерческих банков.

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком, на нижнем уровне действуют коммерческие банки.

Центральный банк является эмиссионным банком и банкиром правительства. Выполняя первую функцию, он монопольно осуществляет эмиссию банкнот. Как банкир правительства этот банк имеет тесные связи с ним, консультирует его, проводит определенную денежно-кредитную политику, увязанную с экономической политикой государства. Центральный банк является банком всех остальных банков страны.

Деятельность любых центральных банков, как следует из анализа их исторического развития и современного положения в рыночной системе, подчинена следующим основным целям: обеспечению стабильности покупательной способности и валютного курса национальной денежной единицы, ликвидности банковской системы, созданию эффективного и бесперебойного ведения расчетов, включая расчеты наличными деньгами.

Центральный банк выступает эмиссионным центром страны, является «банком банков», банкиром правительства, а также перед ним стоит задача осуществления денежно-кредитного регулирования экономики страны.

Коммерческие банки - основное звено двухуровневой банковской системы.

Главным их отличием от центральных банков является отсутствие права эмиссии банкнот. Среди коммерческих банков различают два типа - универсальные и специализированные.

Универсальный банк осуществляет все или почти все виды банковских операций: предоставление как краткосрочных, так и долгосрочных кредитов; операции с ценными бумагами; прием вкладов всех видов; оказание всевозможных услуг и т. п.

Специализированный банк, напротив, специализируется на одном или нескольких видах банковской деятельности. В отдельных странах банковское законодательство препятствует или просто запрещает банкам осуществлять широкий круг операций. К специализированным банкам относятся: инвестиционные, ипотечные, сберегательные и другие банки.

Основными функциями банков являются: мобилизация временно свободных денежных средств и превращение их в капитал; кредитование предприятий, государства и населения; выпуск кредитных орудий обращения (кредитных денег); осуществление расчетов и платежей в хозяйстве; эмиссионно-учредительская деятельность; консультирование, предоставление экономической и финансовой информации[9].

К парабанковскому сектору следует отнести страховые компании, пенсионные фонды, ссудо-сберегательные ассоциации, инвестиционные и финансовые компании, благотворительные фонды, кредитные союзы. Эти институты существенно потеснили банки в аккумуляции сбережений населения и стали важными поставщиками ссудного капитала.

Росту влияния специализированных небанковских учреждений способствовали три основные причины: рост доходов населения; активное развитие рынка ценных бумаг, оказание этими учреждениями специальных услуг, которые не могут предоставлять банки. Кроме того, ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции[10].

Основные формы деятельности этих учреждений на рынке ссудных капиталов сводятся к аккумуляции сбережений населения, предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через все виды акций, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи.

Указанные институты ведут острую конкуренцию между собой как за привлечение денежных сбережений, так и в сфере кредитных операций.

Страховые компании конкурируют с пенсионными фондами за привлечение пенсионных сбережений и вложение их в акции. Ссудо-сберегательные ассоциации ведут борьбу со страховыми компаниями в сфере ипотечного кредита и вложений в недвижимость, а также в области инвестирования в государственные ценные бумаги. Финансовые компании соперничают со страховыми компаниями в сфере потребительского кредита. Инвестиционные и страховые компании, пенсионные фонды конкурируют между собой за вложения в акции. Кроме того, все виды этих учреждений конкурируют с коммерческими и сберегательными банками за привлечение сбережений всех слоев населения.

Таким образом, Федеральный закон РФ "О банках и банковской деятельности" определяет банк как кредитную организацию, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, открытие и ведение банковских счетов физических и юридических лиц.

Коммерческие банки являются ведущим звеном банковской системы, а, следовательно, и кредитной системы России.

ГЛАВА 2 АНАЛИЗ СОСТОЯНИЯ КРЕДИТНОЙ СИСТЕМЫ РФ

2.1 Современное состояние кредитной системы

Уровень обеспеченности населения коммерческими банками и филиалами в России в настоящее время достаточно высокий, хотя от большинства развитых стран Россия значительно отстает.

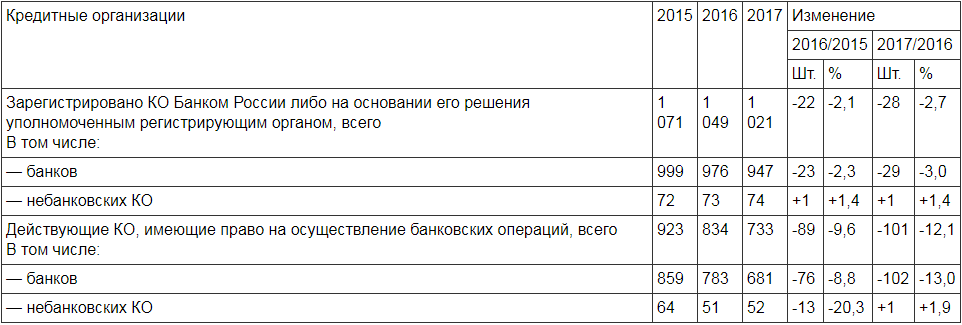

Снижение темпов роста банковской системы РФ за 2015-2017 гг. заметно по снижению количества зарегистрированных и действующих кредитных организаций (в дальнейшем КО). Подробнее рассмотрим динамику изменений за три года в таблице 1.

Таблица 1

Динамика числа зарегистрированных и действующих кредитных организаций (шт.)

Таким образом, таблица 1 в целом отражает отрицательную динамику количества зарегистрированных Банком России и действующих кредитных организаций[11]. На конец 2017 года число зарегистрированных кредитных организаций сократилось на 2,7 % по сравнению с предыдущим отчетным периодом (то есть их число снизилось на 28 учреждений). При этом, тенденция спада заметна лишь в количестве зарегистрированных банках. В свою очередь небанковские кредитные организации увеличились в своем количестве и на конец 2016 года, и на конец 2017 года, но лишь на 1,4 % (на одну КО).

Из этого следует, что и динамика числа действующих кредитных организаций, имеющих право на осуществление банковских операций, также отрицательна. На конец 2016 года количество действующих банков снизилось на 8,8 % (на 76 организаций). На конец 2017 года тенденция к сокращению числа действующих банков продолжилась, таким образом, на отчетную дату это число уже составляло 13 % (в абсолютном значении число снизилось на 102 шт.). Число небанковских кредитных организации на конец 2016 года также уменьшилось на 20,3 %(на 13 шт.), но уже на отчетную дату следующего периода, их количество увеличилось на 1,9 % (на одно учреждение).

Кредитные операции являются важнейшей доходообразующей статьей в деятельности российских банков. За счет этого источника формируется основная часть чистой прибыли, отчисляемой в резервные фонды и идущей на выплату дивидендов акционерам банка. В то же время кредиты банков служат основным источником пополнения оборотных средств для предприятий реального сектора экономики. Кредитные операции, играя важную роль в развитии и банков и других организаций, определяют эффективность функционирования экономики страны в целом.

За последнее время население стало все чаще и чаще обращаться в банк за кредитными операциями.

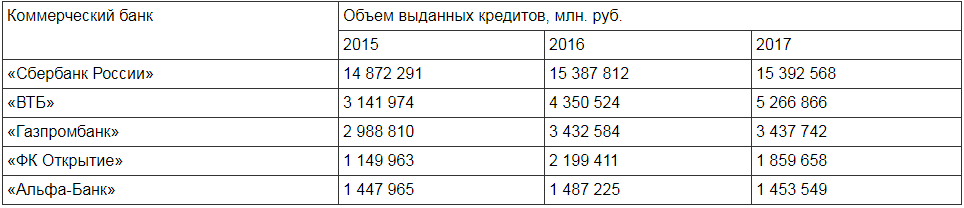

Для того, чтобы проследить динамику выданных кредитов необходимо сравнить банки, которые входят в «Топ-10 банков по объемам активов» за 2015-2017 гг.

Таблица 2

Динамика выданных кредитов ведущими банками за 2015-2017 гг.

Из представленных данных можно сделать вывод, что «Сбербанк России» с 2015- 2017 гг. выдавал больше всего кредитов. Банк ВТБ cстабильно занимает вторую позицию. В 2017 году по сравнению с предыдущем годом, у всех банков заметен положительный прирост кроме банков «ФК Открытие» и «Альфа-Банк».

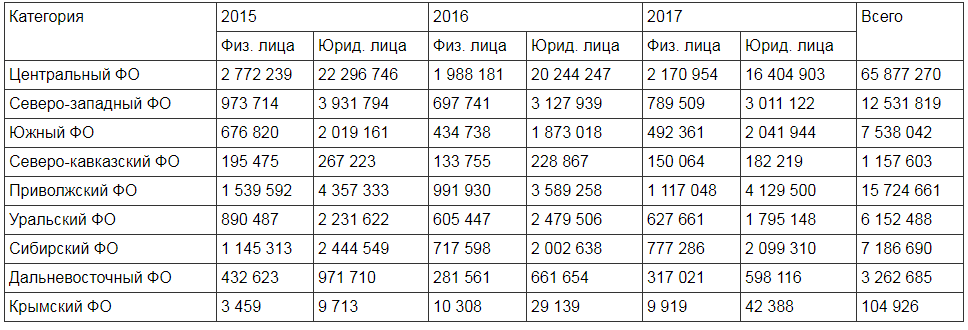

Для наглядности, рассмотрим кредиты, выданные населению по округам[12].

Таблица 3

Динамика выданных кредитов коммерческими банками в РФ физическим и юридическим лицам за 2014-2016 гг по округам, млн. руб.

Из представленных данных можно сделать вывод, что лидирующую позицию по объемам выданных кредитов занимает Центральный федеральный округ. Второе место занимает Приволжский ФО по объемам выданных кредитов- 15 724 661 млн. руб. За ними следует Северо-западный ФО — 12 531 819 млн. руб.

Меньше всего выдано кредитов коммерческими банками в РФ физическим и юридическим лицам за 2015-2017 гг. в Крымской ФО — 104 926 млн. руб.

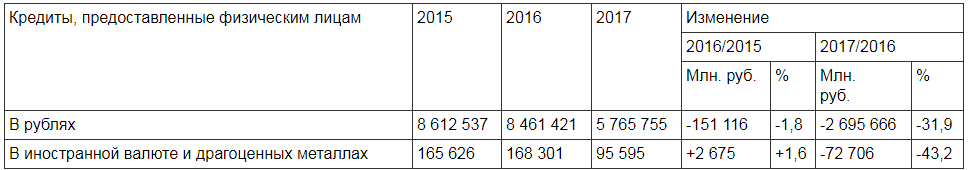

Рассмотрим динамику кредитов, предоставленных непосредственно физическим лицам в таблице 4.

Таблица 4

Динамика предоставленных кредитов физическим лицам (млн. руб.)

Основываясь на данные таблицы 4, видно, что в 2016 году образовалась тенденция к снижению количества выдаваемых кредитов физическим лицам в рублях, то есть сумма выданных кредитов снизилась на 151 116 млн. руб. (1,8 %). При этом сумма выданных кредитов в иностранной валюте и драгоценных металлах увеличилось в абсолютном значении на 2 675 млн. руб. (1,6%). На конец 2017 года видно резкое ухудшение ситуации, что по выдаваемым кредитам в иностранной валюте и драгоценных металлах, что в рублях. Так сумма выданных кредитов физическим лицам в рублях снизилась на 31,9 % или на 2 695 666 млн. руб., а сумма кредитов в иностранной валюте и драгоценных металлах уменьшилась на 43,2 % или на 72 706 млн. руб. в абсолютном значении. Причиной этого стал обвал национальной валюты, так как для нынешней стоимости национальной валюты не были составлены даже стрессовые бизнес-планы.

Одной из причин, почему люди перестают брать кредиты, является потеря недоверия к банкам в связи со сложившейся ситуацией в банковском секторе. Но основной причиной является повышение банками стоимости выдаваемых ими кредитов, то есть увеличение процентных ставок.

Кредитные операции являются важнейшей доходообразующей статьей в деятельности российских банков. Однако, положительные финансовые результаты деятельности кредитного учреждения не всегда достижимы в силу наличия кредитного риска, который представляет риск возникновения у кредитора убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитором в соответствии с условиями договора.

В определенной мере кредитный риск зависит от кредитоспособности заемщика. Вопреки тому, что оценка кредитоспособности потенциальных заемщиков исполняется абсолютно всеми передовыми банками и кредитно-финансовыми учреждениями, в специальной литературе не имеется однозначного подхода к определению экономической сущности этой категории. Одни понимают его буквально, то есть как физическую возможность заемщика выплатить кредит, наличие у него необходимой суммы доходов. Другие осмысливают этот термин несколько шире, включая желание клиента выплатить его в срок и в полном объеме. Такая точка зрения более распространена на Западе, где для оценки кредитоспособности существует слово «creditworthy», в буквальном переводе означающее «кредитодостойный».

В.И. Стражев отмечает, что это оценка возможности клиента для получения кредита и его способности своевременно и в полном объеме погасить задолженность и проценты по ней банку.

Уровень кредитоспособности клиента свидетельствует о степени индивидуального (частного) риска банка, связанного с выдачей конкретной ссуды конкретному заемщику. Основная цель оценки кредитоспособности заключается в определении способности и готовности заемщика вернуть запрашиваемую сумму, заплатить процент за пользование кредитом, а также с целью уменьшения кредитного риска в целом.

Подход к оценке кредитоспособности юридических и физических лиц немного отличается. Для оценки возможности физических лиц в будущем оплатить кредит, банку необходимо оценить как финансовое состояние заемщика, так и его личные качества. Таким образом, необходимо провести оценку качественных и количественных показателей экономического состояния заемщика. В то время, как оценить кредитоспособность юридического лица можно основываясь лишь на количественных показателях.

Но прежде всего, необходимо определить цели финансирования, то есть получения кредита. Можно представить в несколько этапов оценку (определение) кредитоспособности заемщика:

1. На первом этапе определяют цели финансирования. На нем необходимо четкое понимание сущности заявки клиента, установление обоснованности и целесообразности запрашиваемого кредита, а также соответствие его целей текущей кредитной политике банка.

2. На втором этапе производится качественная оценка риска, связанного с данным заемщиком или же по другому оценка качественных показателей деятельности заемщика, которая организуется также поэтапно:

а) Изучение репутации заемщика.

Репутация заемщика изучается весьма тщательно, при этом очень важным является анализ кредитной истории клиента, то есть прошлого опыта работы с ссудной задолженностью клиента. Внимательно изучаются сведения, характеризующие деловые и личностные качества индивидуального заемщика. Устанавливаются также факты или отсутствие фактов неплатежей по ссудам и т.д.

б) Определение источников погашения основного долга и причитающихся процентов. Проводимый на этом этапе анализ позволяет выделить первичные и вторичные источники погашения кредита.

в) Оценка рисков заемщика, принимаемых банком на себя.

3. На третьем этапе осуществляется количественная оценка кредитных рисков или по другому оценка количественных показателей деятельности заемщика.

Использование финансовых показателей для принятия управленческих решений о выдаче кредита основывается на признаке того, что, с одной стороны, использование исключительно качественной информации не является достаточным условием объективного процесса принятия решения, а, с другой стороны, числа сами по себе представляют небольшую ценность.

4. Получение сводной оценки. То есть осуществляется прогноз и дальнейшее формирование окончательного аналитического вывода

Таким образом, изначально для оценки возможности физических лиц в будущем оплатить кредит, банку необходимо провести оценку качественных и количественных показателей экономического состояния заемщика. Анализ кредитоспособности начинается тогда, когда полученная вся необходимая информация, поступает к соответствующему экономисту кредитного отдела, который после рассмотрения проводит предварительную беседу с будущим кредитополучателем. После беседы с клиентом кредитный работник приступает непосредственно к самому анализу, который проводится в несколько этапов, каждый из которых играет определенную роль. Для определения кредитоспособности заемщиков используются различные методики и способы, которые выбираются кредитными учреждениями самостоятельно.

Только в этом случае возможно реально уменьшить кредитный риск и повысить качество кредитного портфеля коммерческого банка.

2.2 Основные проблемы кредитной системы России

По информации ЦБ РФ, в последнее время в России отмечался рост кредитования бизнеса. Определяющую роль в этом сыграло смягчение условий предоставления займов. Большое значение имели также программы государственной поддержки предпринимательства.

Вместе с тем существует проблема просрочки платежей по кредитам. Грешат этим, прежде всего, строительные компании. На 1.01.2019 г., по данным ЦБ, 15% выданных строительным компаниям ссуд были просрочены.

Основные проблемы кредитной системы в области корпоративного кредитования вызваны непрозрачностью хозяйственной деятельности предприятий для банков, что заставляет их устанавливать по кредитам высокие процентные ставки. Кроме того, банки вынуждены заниматься углубленным анализом деятельности заказчиков и решений советов директоров, давать оценку прогнозов развития компаний – заемщиков и вносить в них коррективы. Объем работ превышает возможности специалистов соответствующих отделов даже крупных банков.

Еще одна проблема – отсутствие у заемщиков собственности для залога – помещение, оборудование и транспортные средства у многих компаний арендованы, а их товары не достаточно ликвидны. Чтобы разрешить эту проблему, банки предлагают клиентам беззалоговые программы под повышенные проценты.

Сложная ситуация складывается с кредитованием малого бизнеса. Он не только непрозрачен, но и часто не может подтвердить свои доходы и платежеспособность. Кроме того, многие малые предприятия имеют низкий уровень финансовой организованности – у них нет планов использования полученных кредитов, и они не могут рационально распоряжаться кредитными ресурсами.

Процентные ставки для малого бизнеса слишком высоки, нередко вдвое превышают ключевую ставку ЦБ, а при ее снижении остаются на прежнем уровне.

Проблемы, связанные с обслуживанием кредитной системой населения для кредитных организаций состоят в следующем:

- для получения информации о клиентах банки обращаются в Бюро кредитных историй, но большинство из них не дает чужому банку свою информацию в полном объеме. Кроме того, заемщик имеет право запретить передавать о нем информацию в БКИ;

- по потребительским кредитам банкам сложно отследить, на какие цели получается кредит и как он реально используется.;

- существует высокий риск невозврата средств заемщиком.;

- многочисленные случаи мошенничества с денежными средствами граждан подрывают доверие населения к кредитной системе, сдерживают рост вкладов физических лиц;

- банкам сложно реализовать залог заемщика. Нечестный заемщик может, например, продать отданный банку в залог автомобиль или заложить его еще раз.

Основными проблемами населения при обращении к услугам кредитной системы являются:

- высокие проценты за пользование кредитом;

- сложная система расчетов процентов за кредит, не позволяющая гражданам определить реальную цену кредита. Часто кредит оказывается значительно дороже, чем предположил заемщик. Отчасти помогает решить эту проблему требование ЦБ РФ в обязательном порядке информировать клиентов о реальных эффективных ставках;

- часто банки составляют договорные условия так, как это удобно для них, а не для клиента;

- нередко сотрудники банков допускают технические ошибки в кредитных историях клиентов, несвоевременно обновляют информацию о заемщике – о погашении ранее полученных кредитов, просроченной задолженности.

Ставки по кредитам для населения остаются на довольно высоком уровне, что не только не способствует увеличению спроса на кредитные продукты со стороны физических лиц, но и нередко ставит взявших кредит граждан в тяжелейшее материальное положение.

ЦБ РФ внес на рассмотрение Думы поправки в законы «О потребительском кредите (займе)» и «О микрофинансовой деятельности и микрофинансовых организациях» В них предусматривается запретить кредитным организациям с 1июля 2019 г. устанавливать процентные ставки по потребительским кредитам выше 1% в день. Ставки по уже выданным кредитам должны быть изменены.

Кредитные организации не уверены в финансовой состоятельности заемщиков, поскольку существует высокий уровень риска невозврата кредитов. Снижение реальных доходов населения приводит к росту просроченной задолженности.

В соответствии с принятыми в 2018 г. поправками к закону «О кредитных историях» с 2019 г. всем россиянам определят кредитный рейтинг. Центральный банк РФ намеревается вести реестр проблемных клиентов и информировать о них другие банки. Это позволит банкам предотвратить большие просрочки по кредитам и повысить качество своих портфелей.

Граждане, в свою очередь, смогут с помощью рейтинга оценить свои финансовые возможности при принятии решения взять кредит. Клиентам с хорошей кредитной историей станет проще получить заем – их заявки рассмотрят в более короткие сроки, могут увеличить лимит кредитования. Клиентам с низким рейтингом банки будут отказывать в выдаче кредита или предоставлять его под более высокий процент.

Кредитная система РФ находится сегодня под жестким давлением западных санкций. Западные банки прекратили давать нашим кредитным организациям дешевые кредиты, что вынудило их прибегать к более дорогостоящему рефинансированию на российском рынке.

ГЛАВА 3 ПЕРСПЕКТИВЫ КРЕДИТНОЙ СИСТЕМЫ РФ

3.1 Проблемы развития банковского кредита в России

Банковская система является ключевой частью финансовой системы страны, которая концентрирует большую часть финансовых и кредитных операций. Большое количество коммерческих банков не гарантирует их надежности. Многие из них не выдерживают жестокой конкуренции в рыночных условиях и сложности связанные с кризисом.

Также, в условиях кризиса можно обнаружить проблемы современной кредитной системы РФ, которые тормозят ее развитие.

К таким проблемам можно отнести:

1) Существование мелких коммерческих банков со слабой финансовой базой (не справляются с потребностями клиентов, ограничены краткосрочными кредитными операциями, не инвестируют средства в развитие отраслей хозяйственной деятельности, ограничены монополией крупных российских банков, иностранными игроками рынка, дефицитом сфер прибыльного размещения банковских ресурсов).

2) Проблемы ипотечной системы (неразвитость рынка жилья, несоответствие цен на жилье среднему уровню доходов, нестабильность курса доллара для ипотечных кредитов в долларах, снижение популярности ипотечного кредитования из-за стремительных изменений на рынке недвижимости, неприемлемые для потребителей ценовые и прочие условия банков), которые требуют от банков решения вопросов по управлению рисками в данной сфере.

3) Проблемы автокредитов (наиболее популярны субсидируемые бюджетные машины, в 2017 г. по прогнозам экспертов, ставки на автокредиты продолжат расти.

4) Удорожание кредитов для населения (увеличение ставок на кредиты, снижение платежеспособности из-за урезания зарплат и сокращения рабочих мест, тенденция увеличение процента просроченных кредитов – только за 2015 год на 30%).

5) Ужесточение условий банков по всем видам кредитов для населения и юридических лиц в условиях нестабильной экономической ситуации (увеличение срока досрочного погашения кредита, занесение в «черный список» клиента при незначительной просрочке платежей по кредиту, увеличение количества документов для предоставления кредита и зависимость размера ставки, суммы кредита от наличия этих документов и др.).

6) Конкуренция со стороны новых кредитно-финансовых институтов, страховых фирм и инвестиционных фондов, которые привлекают вклады населения не на подлинной коммерческой основе, а по принципу «пирамиды».

7) Неспособность многих банков к кредитованию производства (большинство банков держит средства в ликвидной форме либо вывозит капиталы за рубеж; при этом не создана структура эффективного кредитования производства с привлечением внешних специалистов в узких производственных областях для точной оценки специфических рисков и прогнозирования платежеспособности производственной компании, система кредитования для производственных предприятий не является гибкой).

8) Падение спроса на кредиты (население более осторожно и ответственно рассматривает возможность использования банковского кредита, отмечается увеличение популярности экспресс-кредитов, кредитов, не требующих обеспечения, уменьшение спроса на автокредиты и ипотечные кредиты).

9) Уменьшение объемов кредитования (каждый год объем кредитования снижается, при этом снижается процент просрочки платежей по кредитам для производственных компаний).

10) Снижение доверия населения к кредитным организациям в связи с потерей вкладов.

11) Ужесточение позиций международного банковского сообщества в отношении российских кредитных учреждений на фоне политических событий и отношения к ним России.

Исходя из перечисленных проблем видно, что современная кредитная система и уровень кредитных отношений не соответствуют потребностям экономики. Между тем, система уже сформирована, имеет свои тенденции развития, препятствующие структурным изменениям. Жизнь в кредит стала привычной для многих россиян, различные области кредитования будут только развиваться. Поэтому необходимо государственное регулирование с опорой на стимулирующие методы структурной политики в целях предотвращения дестабилизации банковской системы.

Также, наблюдается отток иностранного капитала в связи с обострением взаимоотношений между Россией и США, некоторыми странами ЕС. Сворачивают свою деятельность ряд иностранных банков из-за снижения уровня доверия вкладчиков. Это способствует росту спроса на кредитование в российских банках.

Но вместе с этим российские банки в такой ситуации приобретают более сильные конкурентные преимущества. Доверие вкладчиков к иностранным банкам уменьшается в связи с замораживанием счетов отдельных лиц, нарушением прав вкладчиков. В то же время российские финансовые институты представляются более стабильными. Поэтому в ближайшее время будет наблюдаться спрос на заимствование средств в крупных российских банках. Этому будут способствовать восстановление платежеспособности населения, замедление роста просроченных платежей. Такой обстановке будет способствовать отток российского капитала из иностранных банков и увеличение благоприятных для заемщиков вариантов кредитования от крупных и частных российских банков.

Необходимые меры по повышению эффективности отдельных видов кредитования:

- государственная поддержка отечественных банков;

- увеличение объемов кредитов из федерального бюджета и сроков их предоставления;

- создание благоприятных условий для предоставления коммерческими банками кредитов малому и среднему предпринимательству;

- расширение целевого кредитования предприятий под расчеты за поставленную продукцию (факторинг);

- предоставление субсидий на развитие образовательных кредитов;

- снижение ставок по кредитам в крупных российских банках;

- увеличение объемов кредитования российских банков;

- развитие ипотечного кредитования под залог недвижимости;

- сокращение непогашенных долгов по кредитам;

Сейчас главной задачей является сохранение устойчивой кредитной системы России, а также рост её показателей, в первую очередь качественных, т. к. четко выверенный механизм кредитования обеспечивает устойчивое развитие страны.

Наиболее важной является сдерживающая позиция государства в отношении регулирования ставок и создание благоприятных условий для выплаты задолженностей по кредитам.

Применение всех этих мер и инструментов позволит банковской системе РФ более качественно выполнять свои функции и с большей эффективностью способствовать развитию экономики.

3.2 Перспективы банковского сектора

В настоящее время всё большее значение приобретает банковская система государства, причем не только для конъюнктуры предпринимательства, но также и для простых граждан. Отметим, что банковская система - это группа или сеть учреждений, которые предоставляют различные финансовые услуги. Эти учреждения несут ответственность за эксплуатацию платежной системы, предоставление займов, привлечение депозитов и помощь в инвестициях. Банковские системы выполняют несколько различных функций, в зависимости от сети учреждений. Например, платежные и кредитные функции в коммерческих банках позволяют людям вкладывать средства и использовать расчетные счета и дебетовые карты для оплаты счетов или совершения покупок. Они также могут помочь финансировать автомобили и дома. Для сравнения, центральный банк, как, например, Центральный банк РФ, распределяет валюту и устанавливает политику, связанную с ведением денежных средств. Инвестиционные банки или системы проводят сделки или имеют дело с рынками капитала.

В Российской Федерации одним из основополагающих нормативно-правовых актов в отношении банковской системы является Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1, где отмечены такие теоретическо-правовые положения, как, например:

1. Банковская система РФ и правовое регулирование банковской деятельности;

2. Банковские операции и другие сделки кредитной организации;

3. Органы управления кредитной организацией;

4. Государственная регистрация кредитных организаций;

5. Обеспечение стабильности банковской системы, защита прав, интересов вкладчиков и кредиторов кредитных организаций и др.

Тем не менее, одним из важных показателей работоспособности и функциональности банковской сферы является концепт её развития. Что касается нынешнего состояния банковской системы РФ, то здесь можно сказать, что Центробанк в 2016-2017 гг. значительно ужесточил требования, предъявляемые к коммерческим банкам, отчего произошло их снижение с 956 единиц на 01.01.2013 год до 561 единицы на 01.01.2018 года.

2017 год для банковского сектора был ознаменован ростом его активов на 6,4%, хоть и собственный капитал учреждений вырос незначительно – на 0,1%. Объем размещенных средств в 2017 году вырост на 14%, а также произошел рост кредитования бизнеса вследствие смягченных условий предоставлений займов.

Но одним из элементов банковской системы в любой стране является её перспектива развития. Рассматривая данный концепт на примере банковской сферы Российской Федерации, подчеркнем, что прогнозы по развитию благоприятные, учитывая, что в 2018 году международное рейтинговое агентство Moody’s улучшило прогноз по российскому банковскому сектору со «стабильного» до «позитивного уровня». Также эксперты отмечают, что в 2017-2018 гг. улучшилась конъюнктура государственной поддержки российских банков и их программ. Так, например, в Сбербанке имеется ипотека с параметром государственной поддержки, которая предполагает сниженную процентную ставку для семей, где в период с 01.01.2018 по 31.12.2022 год родился 2-й или 3-й ребенок – тогда ставка будет 6% годовых, что действительно ниже, чем предлагают стандартные ипотечные программы без элемента государственной поддержки.

Еще одной перспективной развития российской банковской системы является переход её на многоуровневность. Согласно инициативе ЦБ РФ 2017 года, с 2018 года все имеющиеся банковские организации в стране уже будут разделяться на две категории по уровню капитала: кредитные организации с базовой лицензией и универсальные. Более того, отметим, что окончательное преобразование завершилось 1 января 2019 года. Специалистами в рассматриваемой сфере предполагается, что подобное нововведение позволит снизить фактор неоднородности банковских организаций, согласно которым малым и региональным банкам довольно трудно поддерживать конкуренцию в отношении крупных банковских учреждений и привлекать ресурсы. Таким образом, с 1 января базовую лицензию окончательно получат те банки, капитал которых насчитывает 300 млн. рублей, а универсальную – где капитал отмечен 1 млрд. рублей.

Еще один документ в настоящее время характеризует перспективы развития банковской системы в РФ – Основные направления развития финансового рынка Российской Федерации на период 2019-2021 гг., в котором представлены такие положения развития банков, как:

1. Дестимулирование недобросовестного поведения на финансовом рынке;

2. Развитие рынка облигаций и синдицированного кредитования;

3. Предоставление банковским учреждениям справедливой конкуренции;

4. Развитие доверительной среды в банковском секторе;

5. Повышение скорости и качества доступа к банковским услугам.

Глава департамента финансовой стабильности Банка России Елизавета Данилова в ноябре 2018 года сообщила, что банковский сектор страны вырастет на 10% в ближайшие годы, причем 2019 год может демонстрировать еще более высокий процент роста. Е. Данилова отметила, что высокие темпы роста стало показывать кредитование нефинансовых организаций. По данным главы департамента, на 1 ноября 2018 года годовые темпы роста кредитования предприятий в рублях составили 9,7%. Более того, параметр кредитования физических лиц, необеспеченных кредитов и ипотеки тоже показывает высокий рост – 22,2%. Это дает основание полагать, что несмотря на экономическую нестабильную ситуацию в стране, банковская система страны всё же будет показывать рост благодаря грамотным действиям Центробанка.

Таким образом, можно сделать вывод, что сейчас банковская сфера в Российской Федерации развивается, что свидетельствуют различные инициативы, например, разделение банковских учреждений на две категории по объему капитала, рост кредитования, а также изменение агентством Moody’s рейтинга банковских учреждений РФ. В 2019-2021 гг. планируется высокий рост развития всей банковской системы в стране, что поможет улучшить конъюнктуру её деятельности.

ЗАКЛЮЧЕНИЕ

Эффективная кредитная система за счет предоставления финансовых ресурсов создает необходимые условия для нормального функционирования экономики. В соответствии с этим представляются чрезвычайно важными аспекты совершенствования банковской кредитной системы в целом.

При этом основными критериями эффективности кредитной системы являются объемы кредитования, показатели прибыльности и минимизация риска невозврата ссуд.

Современные условия предъявляют повышенные требования к кредитной системе, использованию банками механизмов управления кредитным процессом, что в итоге должно обеспечивать преодоление негативных явлений в банковской отрасли и стимулировать развитие национальной экономической системы в целом.

Можно справедливо полагать, что рациональная организация функционирования кредитной системы обеспечит эффективное использование банковских финансовых ресурсов, так как финансово-кредитная сфера взаимосвязана с ростом национальной экономики, а процедуры и меры, направленные на совершенствование кредитного процесса, позволят банкам более эффективно использовать свои возможности.

Поскольку уровень экономического развития страны находится на том уровне, когда кредитование предприятий и физических лиц является очень востребованным банковским продуктом, необходимо более основательно походить к организации кредитной системы на уровне коммерческих банков и применять наиболее эффективные и современные методы при работе с заемщиками. В настоящее время кредитованием населения и предприятий страны занимается абсолютное большинство российских банков, поэтому растущая конкуренция и необходимость повышения доходности на кредитном рынке обуславливает необходимость реализации мер, направленных на совершенствование кредитной системы.

Мощная, хорошо отлаженная национальная кредитная система - залог успешного развития российской экономики. Процесс становления кредитной системы выявил определенные проблемы и недостатки во всех ее структурных звеньях. Поэтому в России необходимо выработать и реализовать систему мер, которые позволили бы решить три взаимосвязанные задачи. Во-первых, улучшить кредитный климат в стране в целом. Во-вторых, обеспечить выравнивание условий кредитования, доступности ресурсов для предприятий различных регионов. И, наконец, создать механизм, позволяющий государству регулировать финансовые потоки, в том числе и кредитные, направлять их на решение приоритетных экономических задач - на модернизацию экономики, развитие и внедрение в производство современных технологий.

Нужно разработать механизмы, которые обеспечат благоприятные условия для привлечения капиталов в кредитные организации. Целесообразно учредить ряд отраслевых банков развития, а также переориентировать крупные кредитные организации с государственным участием на преимущественное финансирование наукоемких и обрабатывающих отраслей промышленности. В отношении остальных банков требуется проводить гибкую политику, направленную на развитие специализации и концентрации банковского капитала.

Постепенно изменяя законодательство, нужно структурировать банковскую систему таким образом, чтобы часть кредитных организаций специализировалась на расчетах, часть - на различных видах займов, а часть - на инвестиционной деятельности. Одновременно надо стимулировать дружественные слияния банковских структур в целях повышения степени концентрации банковского капитала. Для решения этих задач необходимо объединить усилия законодательной и исполнительной власти и, безусловно, всего банковского сообщества.

СПИСОК ЛИТЕРАТУРЫ

- Федеральный закон "О банках и банковской деятельности" от 02.12.1990 N 395-1 (в ред. от 27.12.2018 N 514-ФЗ) // СПС КонсультанПлюс

- Федеральный закон "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗ (в ред. от 27.12.2018 N 514-ФЗ) // СПС КонсультантПлюс

- Авдокушин, Е.Ф. Международные финансовые отношения (основы финансомики): Учебное пособие для бакалавров / Е.Ф. Авдокушин. - М.: Дашков и К, 2016. - 132 c.

- Барышникова, Н.С. Финансы организаций (предприятий): Учебное пособие / Н.С. Барышникова. - СПб.: Просп. Науки, 2016. - 320 c.

- Белов, А.В. Финансы и кредит. Структура рыночной экономики: Курс лекций / А.В. Белов. - М.: Форум, 2018. - 224 c.

- Владимирова М.П. Деньги, кредит, банки: учебное пособие / М.П. Владимирова, А.И. Козлов. - 2-е изд., стер, - М.: КНОРУС, 2016. - 288 с.

- Галицкая С.В. Деньги. Кредит. Финансы: Учебник. - М.: Изд-во Эксмо, 2015. - 496 с.

- Глушкова Н.Б. Банковское дело: Учебное пособие. - М. - Академический Проект; Альма Матер, 2015. - 432 с.

- Герасименко, В.П. Финансы и кредит: Учебник / В.П. Герасименко, Е.Н. Рудская. - М.: НИЦ ИНФРА-М, Академцентр, 2016. - 384 c.

- Голодова, Ж.Г. Финансы и кредит: Учебное пособие / Ж.Г. Голодова. - М.: ИНФРА-М, 2017. - 448 c.

- Грачева М.В. Банковская система в развитых странах: некоторые проблемы цифровых технологий. - М.: Ось-89, 2013.

- Деньги. Кредит. Банки: Учебник. / Под ред. Г.Н. Белоглазовой Белоглазова Г.Н. - М.: Высшее образование, 2012. - 392 с.

- Екимова, К.В. Финансы организаций (предприятий): Учебник / К.В. Екимова, Т.В. Шубина. - М.: НИЦ ИНФРА-М, 2017. - 375 c.

- Ковалев, В.В. Корпоративные финансы и учет: понятия, алгоритмы, показатели: Учебное пособие / В.В. Ковалев, В.В. Ковалев. - М.: Проспект, 2017. - 880 c.

- Кокорева, М.С. Корпоративные финансовые решения. Эмпирический анализ российских компаний (корпоративные финансовые решения на развивающихся рынках капитала): Монография / И.В. Ивашковская, М.С.

- Мазурина, Т.Ю. Финансы организаций (предприятий): Учебник / Т.Ю. Мазурина, Л.Г. Скамай, В.С. Гроссу. - М.: НИЦ ИНФРА-М, 2017. - 528 c.

- Малиновская, О.В. Государственные и муниципальные финансы: Учебное пособие / О.В. Малиновская, И.П. Скобелева, А.В. Бровкина. - М.: КноРус, 2017. - 480 c.

- Мысляева, И.Н. Государственные и муниципальные финансы: Учебник / И.Н. Мысляева. - М.: НИЦ ИНФРА-М, 2017. - 393 c.

- Никитина, Н.В. Корпоративные финансы: Учебное пособие / Н.В. Никитина, В.В. Янов. - М.: КноРус, 2017. - 512 c.

- Перекрестова, Л.В. Финансы и кредит: Практикум: Учебное пособие для студентов учреждений среднего профессионального образования / Л.В. Перекрестова, Н.М. Романенко, Е.С. Старостина. - М.: ИЦ Академия, 2017. - 224 c.

- Портной М.А. Учебное пособие по курсу "Финансы и кредит" - М. Московский международный институт эконометрики, информатики, финансов и права. 2013. - 285 с.

- Свиридов О.Ю. Деньги, кредит, банки: Учебное пособие. - Москва: ИКЦ "МарТ"; Ростов н/Д: Издательский центр "МарТ", 2014. - 480 с.

- Трошин, А.Н. Финансы и кредит: Учебник / А.Н. Трошин, Т.Ю. Мазурина, В.И. Фомкина. - М.: НИЦ ИНФРА-М, 2018. - 332 c.

- Уразова С.А. к. э. н. Эволюция банковских систем и тенденции их дальнейшего развития // Евразийский международный научно-аналитический журнал Проблемы современной экономики. - 2017. - N 3 (23).

-

Герасименко, В.П. Финансы и кредит: Учебник / В.П. Герасименко, Е.Н. Рудская. - М.: НИЦ ИНФРА-М, Академцентр, 2016. - c.256. ↑

-

Мысляева, И.Н. Государственные и муниципальные финансы: Учебник / И.Н. Мысляева. - М.: НИЦ ИНФРА-М, 2017. - c. 167. ↑

-

Перекрестова, Л.В. Финансы и кредит: Практикум: Учебное пособие для студентов учреждений среднего профессионального образования / Л.В. Перекрестова, Н.М. Романенко, Е.С. Старостина. - М.: ИЦ Академия, 2017. - c. 132. ↑

-

Трошин, А.Н. Финансы и кредит: Учебник / А.Н. Трошин, Т.Ю. Мазурина, В.И. Фомкина. - М.: НИЦ ИНФРА-М, 2018. - c.114. ↑

-

Авдокушин, Е.Ф. Международные финансовые отношения (основы финансомики): Учебное пособие для бакалавров / Е.Ф. Авдокушин. - М.: Дашков и К, 2016. - c.89. ↑

-

Барышникова, Н.С. Финансы организаций (предприятий): Учебное пособие / Н.С. Барышникова. - СПб.: Просп. Науки, 2016. - c. 113. ↑

-

Малиновская, О.В. Государственные и муниципальные финансы: Учебное пособие / О.В. Малиновская, И.П. Скобелева, А.В. Бровкина. - М.: КноРус, 2017. - 480 c. ↑

-

Федеральный закон "О банках и банковской деятельности" от 02.12.1990 N 395-1 (в ред. от 27.12.2018 N 514-ФЗ) // СПС КонсультанПлюс ↑

-

Глушкова Н.Б. Банковское дело: Учебное пособие. - М. - Академический Проект; Альма Матер, 2015. - с. 313. ↑

-

Ковалев, В.В. Корпоративные финансы и учет: понятия, алгоритмы, показатели: Учебное пособие / В.В. Ковалев, В.В. Ковалев. - М.: Проспект, 2017. - c. 564. ↑

-

Рейтинги банков [Электронный ресурс] // Режим доступа: http://www.banki.ru/banks/ratings/. ↑

-

Сведения о размещенных и привлеченных средствах. ЦБ. [Электронный ресурс] : офиц. сайт. – Режим доступа: http://www.cbr.ru/statistics/?PrtId=sors. ↑

- Инвестиционные банки и перспективы их

- Формы и системы оплаты труда на предприятии(Теоретические основы оплаты труда на предприятии)

- ЭТАПЫ РАЗВИТИЯ РОССИЙСКОЙ КРЕДИТНОЙ СИСТЕМЫ

- Психосемантика рекламы(Роль психологии в процессе формирования рекламных сообщений)

- Применение принципа биологической обратной связи в клинической практике(Разработка теоретических предпосылок биологической обратной связи)

- Виды юридических лиц(Понятие юридического лиц)

- Исковая давность и ее гражданско-правовое значение (Понятие исковой давности и ее виды )

- Методы кодирования данных(Теоретические аспекты кодирования информации)

- Субъекты предпринимательского права

- Опека и попечительство. Патронаж над дееспособными гражданами( ХАРАКТЕРИСТИКА ОПЕКИ, ПОПЕЧИТЕЛЬСТВА И ПАТРОНАЖА)

- Индивидуальное предпринимательство(Понятие индивидуального предпринимательства и предпринимательской деятельности. государственная регистрация индивидуального предпринимателя

- Понятие и виды наследования(Общие положения о наследовании. Понятие и виды наследования