КРЕДИТ И ОКОЛОКРЕДИТНЫЕ ОТНОШЕНИЯ)

Содержание:

Введение.

Слово «кредит» происходит от латинского слова creditum - ссуда, долг. Многие экономисты связывают его с близким по значению термином – credo - «верю». Соответственно в кредите видят долговое обязательство, напрямую связанное с доверием одного человека, передавшему другому определенную ценность. Такая трактовка происхождения слова «кредит» вполне правдоподобна, поскольку кредит и кредитные отношения возникают из сделок, в которых одна сторона (кредитор) предоставляет другой стороне (заемщику) некий обладающий ценностью предмет (имущество) в обмен на обещание заемщика вернуть такой же предмет или иной его эквивалент в будущем. Однако, по справедливому замечанию видного немецкого экономиста XIX в. А. Шеффле, доверие есть спутник кредита, но не составляет его экономического существа. Одного до верия мало. Для возникновения и развития кредитных отношений необходимы веские экономические основания, серьезные экономические причины.

Кредит относится к числу важнейших категорий экономической науки, он активно изучается практически всеми ее разделами. Такой интерес к кредиту и кредитным отношениям продиктован уникальной ролью, которую играет это экономическое явление не только в хозяйственном обороте, национальной и международной экономике, но и в жизни человеческого общества в целом. Предприятия всех форм собственности, а также граждане постоянно нуждаются в дополнительном финансировании. Оформление кредита способствует ускорению оборачиваемости капиталов для предприятий и возможностью приобретения дополнительных предметов роскоши, автомобилей, недвижимости и др. вещей для частных лиц. Поэтому роль кредита в жизни страны с каждым годов возрастает.

Целью работы является изучение подходов к анализу кредита и околокредитных отношений.

В первой главе рассмотрена сущность кредита и околокредитных отношений.

Во второй главе более анализируются сущность кредита и раскрываются такие понятия как: структура кредита, кредитор, заемщик, ссуженная стоимость, стадии движения кредита, основа кредита.

В третьей главе рассмотрены формы кредита в условиях современной экономики.

ГЛАВА 1.Понятие кредита в Российской Федерации.

1.1.Кредит и его сущность

Кредит — это категория, выражающая экономические отношения, складывающиеся между кредитором и заемщиком по поводу ссуды — передачи средств во временное пользование с обязательством возврата и оплаты.

Кредит аккумулирует высвободившийся капитал, тем самым, обслуживает прилив капитала, что обеспечивает нормальный воспроизводственный процесс.

Также кредит убыстряет процесс денежного обращения, обеспечивает выполнение целого ряда отношений: страховых, инвестиционных, играет большую роль в регулировании рыночных отношений.

Сущность кредита — аккумуляция и распределение временно свободных денежных средств общества.

Функции кредита:

1. аккумуляция свободных денежных средств

2. распределение свободных денежных средств

3. замещение действительных денег кредитными орудиями обращения

4. замещение наличных денег кредитными операциями

Кредитная система — это совокупность кредитных отношений и форм их организации. Для того чтобы возможность кредита стала реальностью, нужны определенные условия:

- во-первых, участники кредитной сделки — кредитор и заемщик — должны выступать как юридически самостоятельные субъекты, материально гарантирующие выполнение обязательств, вытекающих из экономических связей;

- во-вторых, кредит возможен лишь тогда, когда имеется совпадение интересов субъектов кредитных отношений — кредитора и заемщика.

Субъектами кредитных отношений выступают:

1) кредитор, то есть участник сделки, предоставляющий деньги другому участнику взаймы на определенных условиях.

Он несет ответственность за возврат кредита и процентов и обязан создать для этого правовую базу, то есть заключить с заемщиком договор.

Кредитный договор должен содержать все условия предоставления, пользования и возврата кредита в соответствии с действующим законодательством. Мобилизация высвободившихся ресурсов кредиторами носит производительный характер, поскольку она обеспечивает их превращение в «работающие» ресурсы. Кредиторами могут стать субъекты, выдающие ссуду, т.е. реально предоставляющие деньги или товар во временное пользование. Для того чтобы выдать ссуду, кредитору необходимо располагать определенными средствами.

В современном хозяйстве банк-кредитор может предоставить ссуду не только за счет собственных ресурсов, но и за счет привлеченных средств, хранящихся на его счетах, а также мобилизованных посредством размещения акций и облигаций. Мобилизуя свободные денежные ресурсы предприятий и населения, банки становятся коллективными кредиторами.

Кредиторами выступают лица, предоставляющие ресурсы в хозяйство заемщика на определенный срок. При коммерческом кредите, например, кредитор предоставляет заемщику (покупателю) товары, подлежащие реализации. Кредитор вправе контролировать процесс использования ссуды для того, чтобы обеспечить ее своевременный возврат. Это основные условия привлечения кредита.2) заемщик, то есть участник сделки, получающий деньги взаймы от другого участника на определенных условиях.

Ссудозаемщик должен быть платежеспособным и использовать кредит в операциях, приносящих прибыль. Для возврата кредита необходимо, чтобы денежные средства были высвобождены из оборота и направлены на погашение кредита и уплату процентов. Заемщиками выступают отдельные лица и организации, испытывающие потребность в дополнительных ресурсах развития или удовлетворении срочных потребностей. При этом банки выступают коллективными заемщиками, поскольку занимают не для себя, а для других.

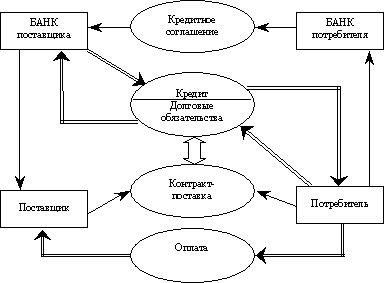

Схема 1.

1.2.Формы кредитных отношений

Кредитные отношения - это такой вид отношений, который возникает между кредитором и заемщиком при выполнении кредитных операций. Субъектами кредитных отношений является государство, предприниматели, население, не банковские финансово-кредитные институты.

Необходимость кредитной системы обусловлена следующими объективными потребностями:

- Организация кредитных отношений через кредитные учреждения, которые аккумулируют временно ( на определенный период) свободные средства и предоставляющих их в ссуду для расширения производства и торговли.

- Управление и уравновешивания соответствующих денежных потоков, что создает особую форму предпринимательской деятельности.

- Техническая организация движения денежных средств в экономике.

- Кредитные отношения происходящие между кредиторами и заемщиками, и которые фиксируются в кредитном договоре.

Кредитные отношения реализуются через установленные законодательством кредитные операции, которые подразделяются на:

- Обеспеченные или необеспеченные кредитные активы;

- Срочные (краткосрочные, среднесрочные, долгосрочные отношения);

- По виду взимания процента (во время выдачи кредита или при возврате займа).

Принципы кредитования

Основные принципы кредитования:

1. Целевой характер (кредиты которые предоставляются для воспроизводства основного капитала, осуществления предпринимательской деятельности, а так же на покрытия сезонных потребностей для аграрной сферы, и другие потребности).

2. Срочность (необходимый кредит предоставляется на заранее определенный срок).

3. Платность (данный кредит предоставляется на условиях платности).

Формы кредита

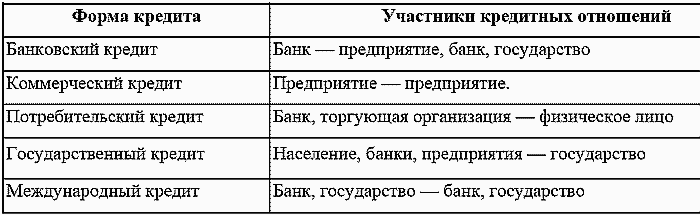

Различают следующие формы кредита: коммерческий - имеет выраженный товарный характер, чаще всего когда предприниматели поставляют друг другу необходимые товары с отсрочкой платежа; банковский кредит - предоставляется клиентам в денежной форме всеми предлагающими данные услуги кредитными учреждениями; потребительский - предоставляется торговыми организациями потребителям; государственный кредит - это такой вид кредита, при котором само государство предоставляет необходимые кредиты предприятиям, населению; международный кредит - это движение ссудного капитала между странами.

Современная кредитная система далеко шагнула вперед и обеспечивает необходимые условия для развития научно-технического прогресса, а так же дальнейшего роста производства, накопления капитала.

Таблица 1.

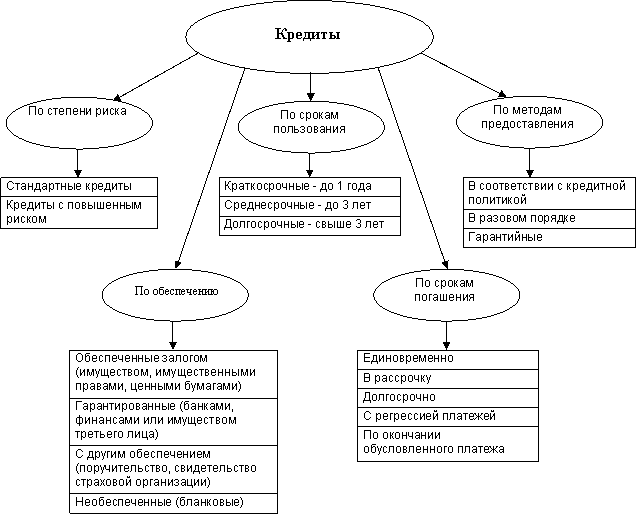

1.3 Классификация видов кредита.

Классификация видов кредита:

1. По срокам: краткосрочный (3-6 месяцев), среднесрочный (до 1 года), долгосрочный (более 1 года).

2. По количеству кредиторов:

- один кредитор;

- консорциальные кредиты - за счет образуемых банковских консорциумов с целью аккумулирования кредитных ресурсов, снижения риска кредитования за счет привлечения других кредиторов или соблюдения установленных ЦБ нормативов, в частности, показателя максимального размера крупных кредитных рисков (Н7), максимального размера кредитов, гарантий поручительств, предоставленных банком своим участникам (акционерам) (Н9 и Н10).

Соглашения банка о предоставлении консорциальных кредитов носят целевой характер и действуют в течение определенного срока;

- синдицированные кредиты - это ссуды, выданные банком заемщику при условии заключения банком кредитного договора (договора займа) с третьим лицом, в котором определено, что указанное третье лицо обязуется предоставить банку денежные средства.

3. По валюте, в которой предоставляется кредит: моновалютные (рублевый и валютный), мультивалютный (в нескольких валютах).

4. По типу заемщика:

- межбанковский (другим банкам и небанковским финансовым учреждениям);

- потребительский (населению) - целевая форма кредитования физических лиц. В роли кредитора выступают юридические лица, осуществляющие реализацию товаров и услуг. В денежной форме предоставляется как банковская ссуда физическому лицу для приобретения недвижимости, оплаты лечения и т. д.;

- кредит хозяйству;

- государственным органам власти (ссуды клиентам).

5. По субъектам кредитных сделок:

5.1. Частный – коммерческий и банковский кредиты.

Коммерческий кредит — отсрочка по оплате товаров, работ, услуг, предоставляемая продавцом покупателю. Цель этой формы — ускорение процесса реализации продукции. Инструментом является вексель, выражающий финансовые обязательства заемщика по отношению к кредитору.

Отличается от банковского кредита:

• в роли кредитора выступают юридические лица, связанные с производством либо реализацией товаров или услуг, а не специализированные кредитно-финансовые институты;

• предоставляется в товарной форме;

• средняя стоимость ниже средней ставки банковского процента;

• при юридическом оформлении сделки между кредитором и заемщиком плата за этот кредит включается в цену товара, а не определяется специально, например, это может быть фиксированный процент от базовой суммы.

Используется три вида данного кредита:

• кредит с фиксированным сроком погашения;

• кредит с возвратом лишь после фактической реализации заемщиком поставленных ему в рассрочку товаров;

• кредитование по открытому счету, когда поставка партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке.

Банковский кредит — предоставление займов в виде денежных средств.

Предоставляется специализированными кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от ЦБ.

В роли заемщика могут выступать только юридические лица. Инструментом кредитных отношений является кредитный договор или кредитное соглашение.

5.2. Государственный кредит - отличительным признаком является участие государства в лице органов исполнительной власти.

Схема 2.

Глава 2. Анализ по кредитной системе.

2.1. Анализ кредитного рынка России.

Кредит выступает опорой современной экономики, важным элементом экономического развития. Благодаря кредиту банки собирают временно свободные денежные капиталы и доходы населения, превращая из бездействующего в действующий. «Государство инициируя совершенствование нормативно-правовой базы, исполняя на постоянной основе надзор за работой субъектов и объектов системы кредитования населения, оказывая им государственную поддержку и предоставляя государственные гарантии, тем самым активизирует платежеспособный спрос, оказывает воздействие на устойчивость банковской системы, содействует формированию и совершенствованию ее инфраструктуры, а кроме того оберегает круг интересов покупателей финансовых услуг».

До начала кризиса 2014-2015 годов кредитование населения являлось одним из прибыльных направлений банковской деятельности. В этой отрасли наблюдалась активная конкуренция, ее результатом был стабильный рост розничного банковского кредитного портфеля. К концу лета 2014 года банки выдали населению более 4,8 трлн.рублей. С началом кризиса рост кредитного портфеля физических лиц прекратился и с января по сентябрь 2015 года наблюдалось его сокращение в среднем на 2% ежемесячно.

Количество банков в России постоянно сокращается. Заключения экспертов указывают, что в ближайшие годы в России останется около 500-600 банков. Согласно данным Центрального Банка на 21.10.2016 количество коммерческих банков и небанковских кредитных организаций составляет 985 учреждений, из которых 335 имеют ОТЗ, то есть лицензия отозвана.

Главная причина по которой население и хозяйствующие субъекты отказываются от кредитов – высокие процентные ставки. В Таблице 2 видно, что максимальная величина процентной ставки по долгосрочным ссудам за период 2015-2016 года, была отмечена в марте 2015 года и составляла 21,83%. Однако ставки медленно снижались в августе 2016 и средняя величина процентной ставки по кредитам свыше 1 года составила 16,87%. Похожая ситуация и по ссудам сроком до 1 года, от 29% в январе 2015 до 23,5% в августе 2016 года.

Таблица 2.

Средне взвешенные процентные ставки по кредитам физ.лицам в рублях, %.

А) 2015 год

|

Месяц |

До 1 года |

Свыше 1 года |

|

Январь |

29,08 |

19,46 |

|

Февраль |

28,73 |

20,51 |

|

Март |

27,31 |

21,83 |

|

Апрель |

26,20 |

20,74 |

|

Май |

28,62 |

20,48 |

|

Июнь |

26,45 |

19,53 |

|

Июль |

26,29 |

19,29 |

|

Август |

25,71 |

18,90 |

|

Сентябрь |

24,94 |

18,45 |

|

Октябрь |

25,34 |

18,27 |

|

Ноябрь |

25,11 |

18,02 |

|

Декабрь |

24,24 |

17,45 |

Б) 2016 год

|

Месяц |

До 1 года |

Свыше 1 года |

|

Январь |

25,43 |

18,11 |

|

Февраль |

23,65 |

16,81 |

|

Март |

23,94 |

17,54 |

|

Апрель |

21,65 |

17,49 |

|

Май |

23,15 |

17,62 |

|

Июнь |

21,88 |

17,41 |

|

Июль |

22,90 |

17,31 |

|

Август |

23,45 |

16,87 |

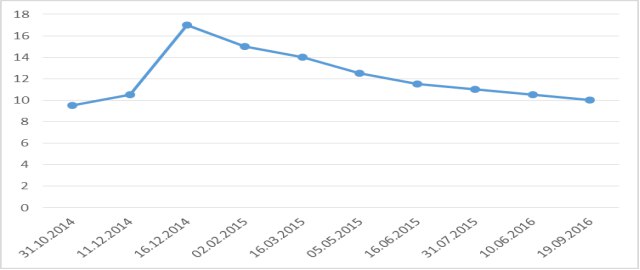

Колебания ставок происходят на фоне изменений ключевой ставки Банка России (График 1). Снижение ключевой ставки с февраля 2015 года при этом не повлекло оперативного снижения ставок по кредитам коммерческих банков.

График 1. Динамика ключевой ставки ЦБ,%

Одной из причин, по которой банки не понижают процентные ставки по кредитам темпами, сравниваемые с темпами снижения ключевой ставки, является высокая стоимость депозитов сроком от 3 месяцев до 1 года, привлеченных в декабре-январе по максимально высоким ставкам. Банки не могут мгновенно заместит дорогое фондирование по депозитам, при том, что их доля в пассивах составляет более 60-70%. Поэтому заметное снижение ставок по кредитам может произойти лишь после замещения дорогого фондирования более дешевым.

Как видно в Таблице 2, портфель кредитов, выданных субъектам малого и среднего бизнеса так же имеет тенденции к снижению. Минимального значения, сумма выданных ссуд достигла в феврале 2016 года и составила 281,5 млрд.рублей. Наивысшего уровня данный показатель достигает в январе 2015 года – 7,2 трлн.рублей.

При этом, показатели просроченной задолженности, наоборот, имеют тренд в сторону возрастания. В рублях- с 378,8 млн.рублей в январе 2015 до 611,6 млн.рублей в октябре 2016 года. Исходя из статистических данных почти 10 миллионов заемщиков не справляются со своими кредитными обязательствами, что привело к образованию просроченной задолженности, которая неуклонно возрастает.

Важным достижением для банковской системы было создание бюро кредитных историй. В соответствии с Федеральным законом от 30.12.2004 №218-ФЗ «О кредитных историях» все банки обязаны предоставлять в бюро сведения о кредитной истории заемщиков.

Таблица 3.

Кредиты, предоставленные субъектам малого и среднего предпринимательства, млн.рублей.

А) 2015 год

|

Месяц |

Предоставлено кредитов |

Задолженность |

Просроченная задолженность |

|

Январь |

7194839 |

4699951 |

378751 |

|

Февраль |

292547 |

4580452 |

410314 |

|

Март |

656971 |

4478833 |

426699 |

|

Апрель |

1109391 |

4475285 |

441482 |

|

Май |

1532380 |

4456226 |

491409 |

|

Июнь |

1883822 |

4389954 |

516837 |

|

Июль |

2333374 |

4388933 |

531922 |

|

Август |

2784211 |

4416143 |

560338 |

|

Сентябрь |

3199636 |

4457201 |

576287 |

|

Октябрь |

3680664 |

4451587 |

567400 |

|

Ноябрь |

4131508 |

4451657 |

583819 |

|

Декабрь |

4540710 |

4412269 |

633070 |

Б) 2016 год

|

Месяц |

Предоставлено кредитов |

Задолженность |

Просроченная задолженность |

|

Январь |

5080951 |

427159 |

632928 |

|

Февраль |

281501 |

4181011 |

643892 |

|

Март |

656551 |

4179447 |

662466 |

|

Апрель |

1099921 |

4179447 |

660395 |

|

Май |

1518331 |

4186063 |

672593 |

|

Июнь |

1886832 |

4178030 |

682127 |

|

Июль |

2344972 |

4206967 |

671744 |

|

Август |

2750804 |

4149661 |

667907 |

Приведенные финансовые данные свидетельствуют о том, что в банковской системе возникло не мало проблем. Кредитные операции в современном банке можно назвать универсальным индикатором экономической среды, в которой они осуществляются.

По результатам анализа рынка ссудного капитала напрашивается вывод о том, что внешняя среда как ни что иное влияет на структуру кредитного портфеля банка. Ответная реакция на среду — это мероприятия по устранению, нивелированию рисков, связанных с потерями денежных средств, вызванных просрочкой платежей или полного невозврата задолженности. Устранение рисков происходит путём создания резервов, под обеспечение возможных негативных явлений, что приводит к удорожанию кредитного продукта. На сегодняшний день применяются и новые инструменты сокращения риска такие как: банковские гарантии, залог и страхование.

Государство нацелено на макроэкономический рост, который невозможен без развития сектора банковских кредитования. Поэтому разрабатывает различные меры по поддержке. От прямого субсидирования банков до применения экономических инструментов, таких как ключевая ставка Банка России. И как видно в данной работе, это приносит свои плоды в среднесрочной перспективе. Коммерческие банки уже начали снижение своих ставок, вслед за ключевой, что должно вызвать рост спроса на кредиты.

Модель кредитной системы РФ в настоящее время похожа на устоявшиеся годами капиталистические образования экономически развитых стран. Однако и по настоящее время одним из самых уязвимых звеньев остается третий ярус системы — страховой рынок. Его фундаментальная часть — страховые компании, усложняют работу первых двух: ЦБ РФ и коммерческих банков, так как огромное количество жалоб и нареканий поступает в ЦБ в результате нарушений закона страховыми компаниями. Именно эффективная и четко отлаженная работа страхового сектора позволит стимулировать развитие экономики, в том числе в связке с кредитной системой.

Обновленный банковский сектор, как мы уже указали выше, развивался неоднозначно и противоречиво, на начало 1992 года в Российской Федерации действовало 1414 коммерческих банков, 767 из них были созданы на основе ранее действовавших узко-профильных банков и 646 абсолютно новых. Общий уставный фонд в них составил 76,1 млрд.руб. «Существенным недостатком вновь образованного банковского сектора является огромное число банков с минимальным капиталом — 1037, или 73 % от общего числа банков, с уставным фондом от 5 до 25 млн.руб., в то время как банков с уставным фондом свыше 200 млн.руб. насчитывалось 24, или 2 % от их общего количества». Коммерческие банки ставили перед собой основную задачу – «завоевать» как можно больше клиентов, однако качественно и эффективно организовать обслуживание клиентов не всегда было возможно, под сомнением был и второй важный вопрос любого вкладчика – гарантии сохранности вкладов.

Позитивной динамикой развития банковского сектора служило создание банков в сфере ипотечного кредитования, заемные средства необходимы были как инвестиционный капитал внутренних рынков для развития жилищного сегмента и инфраструктуры. Банки для расширения линейки продуктов стали привлекать негосударственные пенсионные фонды, основной задачей в этом случае была «аккумуляция денежного ресурса».

Поскольку с каждым годом бюджетное финансирование строительства недвижимости сокращается, кредитование покупки физическими лицами жилья на первичном и вторичном рынке недвижимости под залог этого жилья, является наиболее перспективным направлением решения жилищной проблемы домохозяйств.

Большинство ипотечных кредитов в России предоставленных двумя годами ранее были в иностранной валюте, что поставило значительную часть заемщиков в позицию валютного риска. Интересно, что за рубежом принято, чтобы валюта платежа по ипотеке совпадала с валютой дохода, однако большая часть населения РФ получает доходы в национальной валюте, при этом люди осознанно шли на риск покупаю жилье с привлечением «долларовых» ипотек.

Основными причинами валютизации ипотеки являлись высокие процентные ставки по кредитам в национальной валюте (18–22 %), в то время как стоимость кредитов в иностранной валюте значительно ниже (процентные ставки в иностранной валюте составляли 13–14 %).

Достаточно небольшая доля кредитов на индивидуальное строительство и покупку земли отражает развитие данных направлений только в отдельных регионах. Так, на московский регион приходится 38 % кредитов на строительство коттеджей и 63 % — на покупку земельных участков.

Фонды привлеченных инвестиций основывали свою деятельность подчас по рисковой схеме, используя принцип пирамиды, отступая от законом определенной подлинно коммерческой основы, это обстоятельство привело к банкротству этих организаций в 1993–1995 гг. Сверхприбыли от завышенных процентных ставок давали огромные прибыли кредитным организациям, которые они хранили в валюте, подогревая скачок инфляции и обесценивало национальную валюту — рубль.

Выводом данному тезису служит необходимость совершенствовать банковский сектор в следующих периодах, к чему Россия неторопливо подошла лишь к 2013 году, после того как регулятор установил более жесткие рамки их существования, избавляясь от ненадежных партнеров рынка с кризисных 2008–2009 годов.

Рост розничного кредитования в РФ через год замедлится до темпов, сопоставимых с темпами роста номинальных доходов населения страны. Такую оценку озвучила председатель Банка России Эльвира Набиуллина в ходе встречи с представителями банковского сообщества на тему «Регулирование деятельности коммерческих банков».

"7 августа 1998 года Правительство России и Центральный банк объявили о техническом дефолте по основным видам государственных ценных бумаг. Впервые в мировой истории государство объявило дефолт по внутреннему долгу, номинированному в национальной валюте». Последствия такого кризиса коснулись всего банковского сектора, заемщики не могли исполнить свои обязательства как по ипотечным кредитам, так и по потребительским, кредитные портфели банков, сформированные к этому времени не работали на наращивание ликвидности и капитала.

Исследователи в настоящее время много анализируют кризис 1998 года, выделяя причины его появления и кроме общего «кризиса финансовой системы» выделяют следующие, непосредственно для банковского сектора:

1) центральное место в падение банков и их массового закрытия явилась деятельность самих кредитных организаций, которые не накопили к этому времени достаточной ликвидной массы;

2) структурное несоответствие по срокам активов и пассивов, также не позволило кредитным учреждениям своевременно получить прибыль.

2.3. Анализ современного кредитования населения.

До кризиса 2014 – 2015 гг., кредитование населения являлось одним наиболее прибыльным направлением банковской деятельности. Начиная с 2005 года, в данной отрасли наблюдалась активная конкуренция, результатом которой являлся стабильный рост розничного банковского кредитного портфеля. Однако очевидно, что за последние полтора-два года ситуация изменилась в худшую сторону чему способствовал ряд факторов.

Таблица 4.

Динамика общего количества действующих банков России.

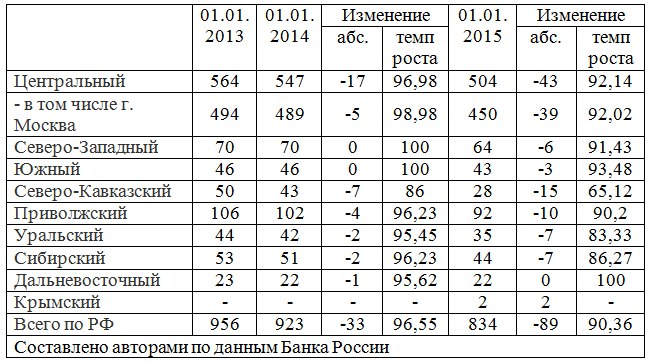

В таблице 1 представлена динамика общего количества действующих банков России в разрезе Федеральных округов за последние 3 года. По данным таблицы количество банков в целом по Российской Федерации сократилось на 122 кредитные организации с 2013 г. по 2015 г. Значительное снижение количества кредитных организаций – 60, произошло в Центральном федеральном округе, наибольшее сокращение банковского сектора наблюдается в Северо-Кавказском регионе. Обращает на себя внимание крайне неравномерное распределение количества действующих коммерческих банков на территории страны. Основная масса коммерческих банков зарегистрирована в европейской части РФ. С другой стороны, огромные по площади Дальневосточный, Сибирский и Уральский федеральные округа, имеют незначительные показатели количества банков, но значительное сокращение банковского сектора за исследуемый период. Таким образом, в исследуемом периоде наблюдается сокращение количества коммерческих банков в 2,7 раза, причем снижение количества банков фиксируется во всех округах.

Негативные структурные изменения, происходящие в национальной банковской системе, отразились на состоянии кредитования населения РФ. По данным Банка России (Таблица 2), по состоянию на 1 января 2014 года общий объём выданных в России населению кредитов составил 8,7 триллиона рублей.

Таблица 5.

Анализ динамики объема кредитов, предоставленных физ.лицам.

В целом за период объем кредитов выданных населению сократился более чем в 2 раза, причем значительное сокращение наблюдается как по рублевым, так и по валютным кредитам.

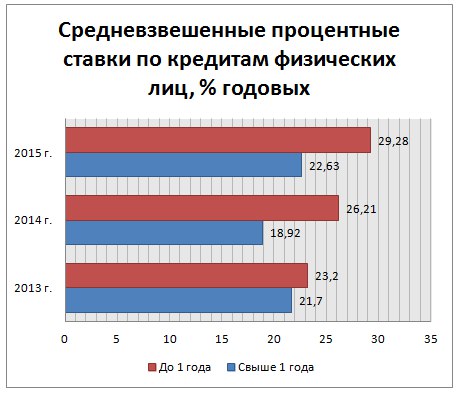

Колебания объемов выдачи банковских кредитов населению, происходило на фоне изменения ключевой ставки Банка России, значение которой с 31 октября 2014 года по 16 июня 2015 года менялось семь раз в диапазоне с 9,5% до 17%. Повышение ключевой ставки Регулятора вызвало масштабные изменения процентных ставок коммерческих банков. Ставки по банковским кредитам населению демонстрировали рекордные величины 25-35% в четвертом квартале 2014 – первом квартале 2015гг.

Рисунок 1.

По данным рисунка, средневзвешенная процентная ставка по краткосрочным рублевым кредитам, возросла с 23,2 % до 29,28 % годовых. Долгосрочные кредиты, сроком свыше 1 года, наоборот демонстрировали с 2013 года снижение ставки с 21,7 % до 18,92 % годовых в 2014 году, но по состоянию к 2015 году ставка увеличилась до 22,63 % годовых. Необходимо отметить, что снижение ключевой ставки Банка России в феврале 2015 г., не повлекло т за собой оперативного снижения ставок по банковским кредитам населению.

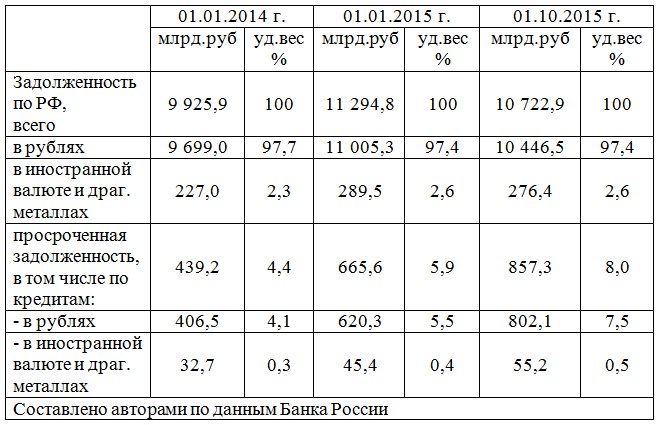

Для более детальной оценки ситуации необходимо провести анализ структуры задолженности по кредитам, предоставленным физическим лицам.

Таблица 6.

Структура задолженности по кредитам

Структура задолженности по кредитам, предоставленным физическим лицам в 2014-2015гг., фактически не изменилась. Основную долю в задолженности по кредитам, предоставленным физическим лицам составляют кредиты в рублях – 97 %, соответственно кредиты в иностранной валюте занимают около 3%. Доля просроченной задолженности выросла в 1,8 раза с 4,4% до 8%. Причем просроченная задолженность по рублевым кредитам растет быстрее, чем по кредитам в иностранной валюте и драгоценных металлах. По состоянию на 1 октября 2015 года удельный вес просроченной задолженности в общей сумме задолженности по кредитам, предоставленным физическим лицам составил 8%.

Выявленные неблагоприятные тенденции банковского кредитования населения, происходят на фоне сокращения реальных доходов населения и росте безработицы. Так, по данным Росстата реальные располагаемые денежные доходы населения РФ в ноябре 2015 года уменьшились на 5,4 % по сравнению с ноябрем 2014 года. В целом, за январь-ноябрь доходы населения в реальном выражении сократились на 3,5 %. Средняя зарплата в реальном выражении упала в ноябре в годовом исчислении на девять процентов. Общая численность безработных в России в ноябре 2015 года увеличилась по сравнению с октябрем на 180 тысяч человек и составила 4 миллиона 435 тысяч человек, уровень безработицы повысился до 5,8 % [2]. Очевидно, что данные факты оказывают отрицательное влияние на кредитоспособность физических лиц, а значит и состояние банковского кредитования населения в текущей и среднесрочной перспективе.

Банковская система имеет взаимосвязь с общегосударственной экономической системой. Краткосрочные и долгосрочные инвестиции дают возможность развиваться производственным и общественным сферам деятельности. В условиях нынешних финансовых трудностях в равных долях страдает банковская и экономические системы. Недостаток финансирования и повышения цен приводит к усугублению кредитной политики.

Для улучшения ситуации необходимы зарубежные долгосрочные инвестиции. Зарубежные инвесторы пока не рискуют вкладывать средства в нестабильную экономику, тем не менее, находятся инвесторы, которые полагаются на стабилизацию экономики и денежную прибыль. В свою очередь, российское государство делает все возможное для налаживания партнерских отношений и привлечения долгосрочных инвестиций. Особо остро в кредитовании сегодня нуждается хозяйственный сектор.

Заключение.

В результате предпринятого исследования можно сделать следующие выводы. Созданию современной кредитной системы Российской Федерации предшествовал длительный исторический период, который определялся социально-экономическими условиями развития нашей страны. Современная кредитная система Российской Федерации сложилась в результате различных преобразований, произведенных в рамках банковской реформы, которая проводится в нашей стране с 1987 года.

В ходе выполнения работы было выяснено, что по своей структуре кредитная система подразделяется на три яруса (звена): центральный банк, банковский сектор, специализированные кредитные организации. Эта структура характерна для развитых стран мира, в том числе и России.

Банковская и кредитная системы зависимы между собой. Развитие одной не может быть без развития другой, а значит: от уровня развитости банковской системы зависит уровень развитости коммерческой системы. Важнейшей составляющей кредитной системы являются коммерческие банки, которые играют исключительно важную роль в рыночной экономике. Через нее проходит огромный объем денежных расчетов и платежей предприятий, организаций и населения; она мобилизует, и превращает в активно действующий капитал временно свободные денежные средства, выполняет различные кредитные, расчетные, гарантийные, инвестиционные и иные операции. Кредитная система так же расширяет масштабы денежного накопления, позволяет осуществить переход денежных средств из одной отрасли в другую и поэтому способствует росту эффективности производства.

Роль и значение кредитной системы характеризуются рядом показателей: общий объем кредитных вложений, доля банковских ссуд в формировании основного и оборотного капитала предприятий и организаций, совокупный платежный оборот и др.

Кредит выполняет прежде всего перераспределительную функцию. При его помощи свободные денежные капиталы и доходы предприятий, домашних хозяйств, государства аккумулируются и превращаются в ссудный капитал, который передается за плату (в виде процента) во временное пользование. Через кредитный механизм ссудный капитал перераспределяется на основе возвратности между отраслями хозяйства, устремляясь в те сферы, которые обеспечивают получение большей прибыли или которым отдается предпочтение в соответствии с общенациональными программами развития экономики.

Центральный банк РФ выполняет роль главного координирующего и регулирующего органа денежно-кредитной системы России. Одной из основных целей его деятельности является обеспечение эффективной и стабильной работы всей банковской системы.

Совершенствовать деятельность современного Центрального банка России можно только исходя из целей экономических. К таковым относятся стимулирование экономической активности, создание условий для занятости населения, стимулирование роста организованных сбережений, улучшение состояния платежного баланса, восстановление финансового рынка. Отсюда сделаем вывод о необходимости взаимосвязанного развития реального и банковского сектора экономики. Только тогда у Банка России имеется возможность оказать содействие реальным российским производителям и обеспечить рост инвестиционной активности в нашей стране.

Кредит во многом является условием и предпосылкой развития современной экономики, неотъемлемым элементом экономического роста. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые предприятия. Им пользуются как государства и правительства, так и отдельные граждане. Кредитная система играет важнейшую роль в экономическом развитии страны.

Список используемой литературы.

1. СПС Консультант Плюс

2. Экономическая теория: Учебное пособие(Николаева Л.А., Чёрная И.П.) – http://uchebnik-online.com/123/545.html

3. Нешитой А. С.. Финансы и кредит: Учебник / А. С. Нешитой. — 6-е изд., перераб. и доп. — М.,2011. — 576 с.. 2011

4. Сведения о кредитах, предоставленных физическим лицам-резидентам http://www.cbr.ru/statistics/UDStat.aspx?Month=10&Year=2015&TblID=302-02M

5.https://utmagazine.ru/posts/7675-kreditnaya-sistema

6.http://www.cbr.ru/

7.http://pravo.studio/kreditovanie/kredit-kreditnyie-otnosheniya-neobhodimost41651.html

8.https://finansovyjgid.ru/kreditu/36-kreditnue-otnosheniya.html

- Факторы, влияющие на кредитоспособность заемщика

- Понятие и значение приватизации (Становление и развитие приватизации в России)

- Реорганизация юридических лиц(Теоретические аспекты института реорганизации юридического лица)

- Основные функции в системе менеджмента (ООО ПРОДОМИР)

- Стандарты управления проектами (Теоретические основы исследования стандартов управления проектами)

- Социальное обслуживание населения (Общая характеристика видов социального обслуживания)

- Оценка функций менеджмента на примере компании ООО «СКАЙЛАЙН»

- Коммерческая деятельность оптового торгового предприятия и ее совершенствование на примере ООО «Дарина»

- Банковские риски и управление ими

- Учёт кассовых операций

- Формы и системы оплаты труда (Сущность и функции заработной платы)

- Личностные особенности харизматичного лидера