Бухгалтерский учет и анализ (Экономическая сущность, функции и значение денег в рыночной экономике)

Содержание:

Введение

На современном этапе развития экономики эффективное функционирование организаций во многом определяется уровнем сбалансированности рентабельности производства и платежеспособностью хозяйствующего субъекта. Решение этой задачи в первую очередь базируется на создании и успешном функционировании определенной системы управления денежными потоками.

Информационной базой для анализа и управления денежными потоками являются данные бухгалтерского учета. На сегодняшний день данное направление учета нельзя назвать полностью сформированным, о чем свидетельствует в частности, отсутствие четкой методики составления отчета о движении денежных средств, позволяющей сформировать в отчетности полную, достоверную и своевременную информацию, и возникающее большое количество вопросов по проблемам отражения в учете денежных потоков, особенно если это касается денежных средств при использовании современных форм расчетов.

Актуальность темы обусловлена тем, что на современном этапе развития национальной экономики в условиях уже относительно сложившихся экономических связей и конкурентной среды становится актуальным внедрение новых для экономики методик продвижения товара. Как для производителя, так и для любого посредника сейчас важна современная грамотно спроектированная технология канала продвижения товара к конечному потребителю, которая снижает издержки, расширяет возможности в оказании дополнительных услуг и в конечном итоге повышает финансовый результат, что позволяет выигрывать в конкурентной борьбе за потребителя.

Связующим звеном между бухгалтерским учетом и принятием оптимальных управленческих решений выступает экономический анализ, которому в большинстве российских организаций уделяется недостаточное внимание. Причинами этого явления стала неразвитость нормативно-правовой базы, и, как следствие, отсутствие комплексного подхода к проведению экономического анализа денежных потоков, требующего уточнений и корректировок.

Именно поэтому, на сегодняшний день наибольшую актуальность приобретают новые методические разработки в области совершенствования бухгалтерского учета, составления отчетности и проведения экономического анализа наличия и направления использования денежных средств организаций.

Чтобы предприятие успешно функционировало, необходимо проводить глубокий анализ его коммерческой деятельности в зависимости от постоянно меняющейся рыночной среды. Это позволит сделать предприятие устойчиво прибыльным и конкурентно способным, обеспечить его развитие, предвидеть будущее.

Целью деятельности любой коммерческой организации в условиях рыночных экономики является получение прибыли, которая обеспечит дальнейшее ее развитие. При этом образующуюся прибыльность следует рассматривать не только основной целью, но и главным условием деловой активности организации, как результат ее деятельности, эффективного осуществления своих функций по обеспечению потребителей необходимыми товарами в соответствии с имеющимся спросом на них.

Исходя из положения, которое занимает организация на рынке, наличия ресурсов, длительности периода, основная цель может конкретизироваться. Так, для долгосрочного периода – это достижение наибольшего размера прибыли, а для краткосрочного – необходимой величины прибыли при определенных объемах продаж и другой деятельности. Что касается общности для обоих периодов, необходимо обеспечить конкурентоспособность организации.

Проводя систематический и глубокий анализ коммерческой деятельности, можно: быстро, качественно и профессионально оценивать результативность коммерческой работы как предприятия в целом, так и его структурных подраз-делениях; точно и своевременно находить и учитывать факторы, влияющие на получаемую прибыль по конкретным видам реализуемых товаров и предостав-ляемых услуг; определять расходы на торговую деятельность (издержки обра-щения) и тенденции их изменения, что необходимо для определения продажной цены и расчета рентабельности; находить оптимальные пути решения коммер-ческих проблем торгового предприятия и получения достаточной прибыли в ближайшей и отдаленной перспективе.

В условиях рыночной экономики большое значение приобретают также показатели рентабельности, которые являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Поэтому весьма важно знать сущность прибыли и рентабельности, факторы, влияющие на их величину, на резервы увеличения прибыли и повышения рентабельности, которые следует постоянно приводить в действие.

Поэтому неразработанность некоторых весьма важных методологических вопросов и отсутствие комплексного подхода к организации учета, составления отчетности и осуществления анализа денежных потоков определили выбор темы курсового исследования, его цель, задачи и направления проведения.

Цель данной работы – рассмотреть особенности управления денежными средствами и ценными бумагами организации.

Задачи:

- рассмотреть экономическую сущность денежных средств;

- провести анализ движения денежных средств на предприятии;

- предложить мероприятия по повышению эффективности управления денежными средствами и ценными бумагами на предприятии.

Объект исследования – предприятие ООО «ТМ Байкал».

Предметом исследования выступает процесс управления движением денежных потоков в организациях в современных условиях хозяйствования.

Методологической основой исследования явились такие методы как анализ, логический подход к оценке экономических явлений, сравнение изучаемых показателей.

1. Теоретические основы управления денежными

средствами на предприятии

1.1. Экономическая сущность, функции и значение денег в рыночной

экономике

Деньги представляют собой отдельную, самостоятельную категорию рыночной экономики. Они стихийно, помимо воли и сознания людей, выделились на роль средства всеобщей обмениваемости товарного мира. Слепо используя деньги для обмена продуктами трудовой деятельности, человечество многие века ничего не знало об их сущности и функциях.

Это объясняется завуалированностью социально-экономической природы основных категорий рыночной экономики. Даже в наши дни деньги рассматриваются только как средство обогащения и доступа к материальным благам, обеспечивающим комфортный образ жизни. Вот почему понимание сущности и функций денег является важнейшим условием приобщения людей к труду и повышения их роли в организации производства, обмена и всего воспроизводственного процесса [13, с.135].

Современная экономическая наука располагает различными научными школами в области теории денег. Согласно концепции трудовой стоимости ВВП сущность денег как самостоятельной экономической категории состоит в том, что они выступают в качестве всеобщего эквивалента товарного мира, отражая затраты труда на его производство. В этом качестве они служат универсальным средством измерения затрат труда, пропорций обмена товаров и абстрактной формой выражения общественного богатства. Этими свойствами деньги обладают потому, что сами имеют высокую стоимость.

Посредством денег разрешается главное противоречие товара - между потребительной стоимостью как сгустком конкретного труда, направленного на производство определенного вида продукта, и стоимостью как сгустком абстрактного труда, позволяющего свободно обменивать этот продукт на другие продукты трудовой деятельности [12, с.203].

Постоянного целенаправленного совершенствования способов и методов планирования, а также управления процессами продажи товарами и услугами, требуют экономическая деятельность хозяйствующих субъектов в условиях со-временных рыночных отношений, усиление конкурентной борьбы и прочие различные причины. Оптимальная деятельность каждой производственно-торговой организации обеспечивается, в первую очередь, реализацией целого комплекса мероприятий, направленных на совершенствование экономического, организационно-технического и правового характера.

Сущность денег как самостоятельной экономической категории проявляется в их функциях в различных сферах воспроизводства. В современной науке существуют две концепции функций денег - европейская и американская. Главное отличие этих концепций состоит в детализации; роли денег в воспроизводственном процессе и выделении разного числа функций [13, с.137].

Европейская концепция функций денег основывается на том, что сущность денег наиболее полно характеризуется пятью функциями. Поэтому она получила название пятифункциональной. Рассмотрим содержание этой концепции [12, с.215].

1. Функция денег как меры стоимости, или измерения затрат труда на производство товаров и установления их цен. Содержание этой функции состоит в том, что затраты труда на производство товаров, или их стоимость, находят выражение в денежной форме. Это значит, что данная функция органически связана с процессами, происходящими в сфере материального производства. Способность денег быть мерилом стоимости товаров объясняется тем, что товары и деньги имеют единую трудовую природу, т.е. являются продуктами человеческого труда.

2. Функция денег как средства обращения товаров. Реализация цены товара в деньгах является естественным феноменом воспроизводства и относится к сфере обращения. Реализация товаров обусловлена необходимостью удовлетворения общественного спроса, а также возмещения затрат труда, получения прибыли и расширения предпринимательства.

3. Функция денег как средства платежа. Общественное разделение труда, специализация и кооперирование производства обусловливают многочисленные связи предприятий различных отраслей народного хозяйства по поводу, купли-продажи товарно-материальных ценностей. В этих условиях народнохозяйственный комплекс начинает развиваться на основе областей предпринимательской деятельности и сегментации товарных и денежных рынков.

4. Функция денег как средства накопления капитала и сбережений населения обусловлена необходимостью последовательного увеличения общественного богатства. Процесс накопления денег приобрел значение самостоятельной стадии воспроизводственного процесса, определяющей масштабы предпринимательства и развития образа жизни.

5. Функция мировых денег обусловлена системой международного разделения труда, специализацией отраслей народного хозяйства и глобализацией внешнеэкономических связей на основе образования товарных, валютных и фондовых рынков. Система международного разделения труда и специализации производства основывается на естественном распределении топливно-сырьевых ресурсов между континентами, регионами и отдельными странами [17, с.198].

Одно из основных мест при этом приходится на выработку грамотно обоснованного принятия управленческих решений. К наиболее актуальной задаче совершенствования деятельности современного предприятия относится, в первую очередь, необходимость максимально полного управленческого учета основных факторов, которые оказывают непосредественное влияние на сегодняшнее состояние предприятяи, и которые определяют непосредственно прогноз развития предприятия не только в ближайшее время, но и в планируемом будущем.

Таким образом, финансы предприятий (организаций) - это относительно самостоятельная сфера финансов, которая охватывает широкий круг денежных отношений, связанных с формированием и использованием капитала, доходов, денежных фондов в процессе кругооборота средств организаций, выраженных в виде различных денежных потоков [20, с.79].

1.2. Сущность и принципы управления денежными средствами

и ценными бумагами организации

В ходе работы предприятия происходит кругооборот хозяйственных средств. В этом кругообороте можно выделить три процесса: снабжение, производство и реализация. В учете эти процессы представлены отдельными хозяйственными операциями.

В процессе снабжения учитываются такие хозяйственные операции, как поступление материалов от поставщиков, оплата транспортных расходов по их доставке, отпуск материалов в производство.

В процессе снабжения учитывается начисление заработной платы, начисление амортизации (износа) и т.д.

В процессе реализации учитываются поступления на расчетный счет выручки от реализации, списание производственной себестоимости, расчет прибыли и отнесение ее на счет «Прибыли и убытки» [22, с.271].

Указанные выше проблемы могут быть решены в большей мере с использованием статистических, экономико-статистических и математических моделей и методов, которые в наибольшей степени обобщают первичные статистические данные, тем самым позволяя не только существенно увеличить досто-верность и правильность оценок факторов деятельности предприятия, но также и выявить достаточное множество допустимых оптимальных вариантов его дальнейшего развития [12, c. 36].

Среди всех объектов, обеспечивающих хозяйственную деятельность предприятия, важным является учет денежных средств. Денежные средства организации представляют собой абсолютно ликвидные активы, хранящиеся в кассе организации и на её счетах. В зависимости от сферы обращения денежные средства можно разделить на две группы [21, с.119]: наличные денежные средства и денежные документы; безналичные денежные средства.

По критерию «валюта платежа» денежные средства подразделяются на: денежные средства (наличные и безналичные) в рублях; денежные средства (наличные и безналичные) в иностранной валюте.

Бухгалтерский баланс предприятия показывает финансовое положение предпри-ятия за три отчетных периода, при этом, баланс состоит из двух частей: в первой части расположены активы, во второй отражены пассивы предприятия. Обе части должны быть сбалансированы: итог строк по активу всегда равна итогу сумме показателей строк по пассиву. Называется эта сумма валютой баланса [15, с. 87].

Авторы отмечают, что баланс предприятия составляется на основе саль-дового баланса или главной книги бухгалтерского учета. Его составлению обязательно предшествует подсчет оборотов и остатков на конец года по всем синтетиче-ским счетам (субсчетам). При этом производятся бухгалтерские записи по всем со-вершившимся операциям, закрываются все операционные счета, выявляются финансовые результаты и оформляются проводки по налогам [21, с. 163].

В отчете о финансовых результатах показываются доходы и расходы предприятия по обычным видам деятельности, а также доходы и расходы предприятия от прочей деятельности [19, с. 201].

В процессе осуществления своей деятельности торговые предприятия вступают в хозяйственные связи с разными предприятиями, организациями и лицами: поставщиками товарно-материальных ценностей (работ, услуг), покупателями, финансовыми, налоговыми органами, органами социального страхования и др. Расчеты между ними осуществляются в денежной форме [21, с.124].

Большая часть расчетов осуществляется в безналичном порядке. Безналичные расчеты производятся путем перечисления (перевода) денежных средств со счета плательщика на счет получателя. При этом посредником при расчетах между предприятиями и организациями вступают соответствующие учреждения банка.

Основными задачами учета денежных средств и расчетов являются: своевременное и правильное документирование операций по движению денежных средств и расчетов, контроль за сохранностью денежных средств и ценных бумаг в кассе предприятия; использованием денежных средств по их целевому назначению; своевременностью расчетов с поставщиками, покупателями (заказчиками), бюджетом, банками, органами социального страхования, рабочими и служащими и др.; своевременная проверка расчетов с дебиторами и кредиторами для предупреждения просроченной задолженности [10, с.88].

Бухгалтерский учет денежных средств, расчетных и кредитных операций выполняет следующие основные задачи [11, с.244]:

- проверка правильности документального оформления и законности операций с денежными средствами, расчетных и кредитных операций, своевременное и полное отражение их в учете.

- обеспечение своевременности, полноты и правильности расчетов по всем видам платежей и поступлений, выявление дебиторской и кредиторской задолженности.

- своевременное выявление результатов инвентаризации денежных средств, денежных документов и расчетов, обеспечение изыскания дебиторской и погашение кредиторской задолженности и ссуд кредитных учреждений в ус-тановленные сроки.

- обеспечение сохранности денежных средств, бесперебойное обеспече-ние денежной наличностью неотложных нужд организации.

- изыскание возможностей наиболее рационального вложения свободных денежных средств как источника финансовых инвестиций, приносящих доход.

Текущими заботами этого участка бухгалтерии является контроль за оп-латой счетов, получение долгов с заемщиков и дебиторов, наблюдение за рас-ходами, совершаемыми путем оплаты с расчетного счета или из кассы, управ-ление денежной наличностью организации.

Отрицательно влияя на весь воспроизводственный процесс, инфляция, тем не менее, не одинаково сказывается на разных видах деятельности организации и ее денежно-расчетных операциях. В связи с этим в условиях инфляции возрастает риск получения фактического убытка вместо реальной и даже номинальной прибыли, что повлечет за собой снижение устойчивости организации. Этот риск тем выше, чем выше материалоемкость продукции, длительность оборота капитала, выше и неравномернее темпы инфляции.

Главным фактором формирования денежного потока является оплата покупателями стоимости проданной предприятием продукции. Исходные показатели для расчета денежных поступлений – это выручка и прибыль от продаж. Выручка и прибыль от продаж имеют большое значение для оценки финансового состояния предприятия. Однако она была бы неполной, если бы отсутствовала информация о потоке денежных средств, возникающем в результате продаж [18, с.98-99].

В конечном счете, именно наличие или отсутствие денег определяет возможности и направления развития предприятия; превышение денежных поступлений над платежами обеспечивает возможность вложения денег в целях получения дополнительной прибыли. Однако при этом надо иметь в виду, что предприятию необходимо постоянное наличие определенной суммы денежных средств как наиболее ликвидных активов, поддерживающих его платежеспособность.

1.3. Методы анализа денежных потоков

Для обеспечения финансовой независимости предприятие должно иметь достаточное количество собственного капитала. Для этого необходимо, чтобы предприятие работало прибыльно. Для обеспечения этой цели важное значение имеет эффективное управление притоком и оттоком денежных средств, оперативное реагирование на отклонения от заданного курса деятельности.

Управление денежными потоками является одним из важнейших направлений деятельности финансового менеджера и включает в себя:

- расчет времени обращения денежных средств (финансовый цикл);

- анализ денежного потока;

- прогнозирование денежного потока.

Именно на указанной объективной основе происходит непосредственное обеспечение процессов прогнозирования, оптимального планирования, а также разработка актуальных и обоснованных управляющих параметров воздействия. Необходимо обратить внимание, что при этом практическая экономико-статистическая модель должна отвечать, в первую очередь, следующим основным требованиям:

- обеспечивать максимально полный и достоверный учет персональных особенностей конкретного предприятия, производимых и продаваемых им товаров или услуг, а также непосредственно рыночного положения и прочих существенных факторов;

- иметь возможность и способность применения процессов совершенствования и оптимизации;

- иметь возможность количественного планирования размеро и объемов продаж, а также прочих факторов и показателей [11, c. 144].

Ключевым моментом управления ликвидностью бизнеса является цикл денежного потока (финансовый цикл). Финансовый цикл представляет собой время, в течение которого денежные средства отвлечены из оборота [7, с.284].

Важным моментом в управлении денежными потоками является определение продолжительности финансового цикла (ПФЦ), заключенного в интервале времени с момента приобретения производственных ресурсов до момента поступления денежных средств за реализованный товар.

Финансовый цикл - интервал времени с момента приобретения производственных ресурсов до момента поступления денежных средств за реализованный товар. Расчет ПФЦ позволяет указать пути ускорения оборачиваемости денежных средств путем оценивания влияния показателей, используемых при определении ПФЦ.

Основное наиболее важное значение при использовании экономи-статистических моделей имеет, в первую очередь, непосредственно сбор, обра-ботка и учет первичной получаемой информации, которая включает количест-венные и качественные показатели о продажах предприятия. В данном случае в большей мере это относится к следующим показателям продаж: физический объем продаж в натуральных единицах, размеры дохода и формируемой при-были. Для оценки указанных показателей используются в первую очередь кри-терии, которые позволяют рассчитать уровень соответствия фактически полу-ченных предприятием результатов запланированным ранее показателям.

Одним из главных условий нормальной деятельности предприятия явля-ется обеспеченность денежными средствами, оценить которую позволяет ана-лиз денежных потоков. Основная задача анализа денежных потоков заключает-ся в выявлении причин недостатка (избытка) денежных средств, определении источников их поступлений и направлений использования.

Цель анализа – выделить, по возможности, все операции, затрагивающие движение денежных средств. При анализе потоки денежных средств рассмат-риваются по трем видам деятельности: основная, инвестиционная и финансо-вая. Такое деление позволяет определить, каков удельный вес доходов, полу-ченных от каждой из видов деятельности. Подобный анализ помогает оценить перспективы деятельности предприятия.

Основная деятельность - это деятельность предприятия, приносящая ему основные доходы, а также прочие виды деятельности, не связанные с инвести-циями и финансами [10, с.40]. Ниже приведены основные направления притока и оттока денежных средств (табл. 1).

Таблица 1

Основные направления притока и оттока денежных средств

по основной деятельности

|

ПРИТОК |

ОТТОК |

|

1. Выручка от реализации продукции, работ, услуг. 2. Получение авансов от покупателей и заказчиков. 3. Прочие поступления (возврат сумм от поставщиков; сумм, выданных подотчетным лицам). |

1. Платежи по счетам поставщиков и подрядчиков. 2. Выплата заработной платы. 3. Отчисления в соцстрах и внебюджетные фонды. 4. Расчеты с бюджетом по налогам. 5. Уплата процентов по кредиту. 6. Авансы выданные |

Поскольку основная деятельность является главным источником прибы-ли, она должна являться основным источником денежных средств.

Инвестиционная деятельность связана с реализацией и приобретением имущества долгосрочного использования [5,с.98].

Сведения о движении денежных средств, связанных с инвестиционной деятельностью отражают расходы на приобретение ресурсов, которые создадут в будущем приток денежных средств и получение прибыли (табл. 2).

Таблица 2

Основные направления притока и оттока денежных средств по инвестиционной деятельности

|

ПРИТОК |

ОТТОК |

|

1. Выручка от реализации активов долгосрочного использования. 2. Дивиденды и проценты от долгосрочных финансовых вложений 3. Возврат других финансовых вложений |

1. Приобретение имущества долгосрочного использования (основные средства, нематериальные активы). 2. Капитальные вложения 3. Долгосрочные финансовые вложения |

Инвестиционная деятельность в целом приводит к временному оттоку денежных средств. Финансовая деятельность - это деятельность, результатом которой являются изменения в размере и составе собственного капитала и за-емных средств предприятия [5, с.108].

Информация о движении денежных средств, связанных с финансовой деятельностью позволяет прогнозировать будущий объем денежных средств, на который будут иметь права поставщики капитала предприятия. Направления оттока и притока денежных средств по финансовой деятельности представлены в табл. 3.

Таблица 3

Основные направления притока и оттока денежных средств по финансовой

деятельности

|

ПРИТОК |

ОТТОК |

|

Полученные ссуды и займы Эмиссия акций, облигаций Получение дивидендов по акциям и процентов по облигациям |

1.Возврат ранее полученных кредитов 2.Выплата дивидендов по акциям и процентов по облигациям 3.Погашение облигаций |

Финансовая деятельность призвана увеличивать денежные средства в распоряжении предприятия для финансового обеспечения основной и инвестиционной деятельности.

По каждому направлению деятельности нужно подвести итоги.

Выбор факторов, которые оказывают непосредственное влияние на показатели продаж и доходов, и которые являются необходимыми для построения экономико-статистической модели, определяется в первую очередь предположениями о причинах, вызывающих изменение уровня продаж, а также поставленными целями и задачами экономико-статистического анализа и целым рядом прочих обстоятельств.

Необходимо отметить, что зачастую имеющиеся факторы составляют нечеткое и незамкнутое множество, то есть имеется некоторрая вероятность того, что не все факторы, оказывающие существенное влияние, используются при рассмотрении, также может быть, что значения некоторых показателей только приближено к фактическому значению.

Для определения потоков денежных средств используется прямой и кос-венный метод. Разница между ними состоит в различной последовательности процедур определения величины потока денежных средств.

Прямой метод основывается на исчислении притока (выручка от реализа-ции продукции, работ и услуг, авансы полученные и др.) и оттока (оплата сче-тов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) де-нежных средств, то есть исходным элементом является выручка.

Косвенный метод основан на анализе статей баланса и отчета о финансовых результатах, на учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, то есть исходным элементом является прибыль.

Экономический потенциал предприятия характеризуется с двух сторон: во-первых, с позиции его имущественного положения, во-вторых, с позиции его финансового положения. Обе указанные стороны деятельности предприятия находятся во взаимосвязи – нерациональная структура имущества.

Для целей анализа привлекается информация бухгалтерского баланса, Отчета о финансовых результататх, а также данные главной книги. С ее помощью отдельно определяется движение денежных средств в рамках текущей, инвестиционной и финансовой деятельности. Совокупный результат, характеризующий состояние денежных средств на предприятии, складывается из суммы результатов движения средств по каждому виду деятельности.

Анализ начинают с оценки изменений в отдельных статьях активов предприятия и их источников. Затем делают корректировки к данным различных счетов, влияющих на размер прибыли. Это влияние может быть разнонаправленным. В основе корректировки лежит балансовое уравнение, связывающее начальное и конечное сальдо, а также дебетовый и кредитовый обороты. Определение при этом будет производиться на основании сравнения расчетной о потребности в рабочей силе и непосредственного реального состояния обеспеченности сотрудниками на определенную дату и представляет собой как бы информационную основу для принятия необходимых управленческих решений в области привлечения сотрудников, а также его о подготовки и переподготовки.

Сумма хозяйственных средств, находящихся в распоряжении предприятия. Данный показатель показывает обобщенную стоимостную оценку активов, которые в определенный момент числятся на балансе предприятия. При этом, учетная оценка будет не совпадать с суммарной рыночной оценкой его активов. Увеличение данного показателя говорит о наращивании имущественных возможностей предприятия.

Доля активной части основных средств, в которую входят машины, оборудование и транспортные средства. Увеличение данного показателя в динамике, как правило, является благоприятной тенденцией.

Средствами финансово-административного влияния на предприятие и его административно-хозяйственную структуру выступают зачастую нормативно-установленнные комплексы показателей и критериев, которые фиксируют основные значения или лимиты изменений основных параметров и характеристик функционирования предприятия. Именно в этом выражается управляющее воздействие на деятельность предприятия.

Все это обусловливает значение такого анализа и целесообразность его проведения для целей оперативного и стратегического финансового планирования деятельности предприятия.

2. АНАЛИЗ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ

НА ПРЕДПРИЯТИИ

2.1. Краткая характеристика предприятия

ООО «ТМ Байкал» находится по адресу: Россия, Иркутская область, Свирск, Профсоюзная улица, 1.

Исторяи предприятия начитается с 1991 года, когда в мае 1991 года было создано совместное российско-японское предприятие (общество с ограничен-ной ответственностью) «ТМ Байкал», учредителями которого стали Мингоси-мущество РФ и две японские фирмы: «Тадзима Ламбер Ко., ЛТД» и «Мицуи и Ко., ЛТД», имевшие к тому времени опыт работы с другим лесоперерабатывающим СП «Игирма Тайрику».

Основным видом деятельности (по ОКВЭД) является: Обработка древе-сины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения.

Общество с ограниченной ответственностью «ТМ Байкал» сегодня - это современное, высокотехнологичное предприятие-экспортер, профилирующееся на изготовлении пиломатериалов для строительства.

В настоящее время Общество перерабатывает около 250 тыс. м3 круглого леса в год и изготавливает из него 120-125 тыс м3 пиломатериалов по размерам и техническим требования японского рынка. Вся продукция - пиломатериалы - реализуется на японском рынке. Строители домов в Японии принимают пило-материалы Общества без какой-либо дополнительной обработки. Достаточно отметить, что достигнута точность пиления до 0.5 мм по толщине и ширине по все длине распила. Уровень автоматизации и механизации производственного процесса составляет 95 процентов. Все это позволяет сегодня изготавливать пиломатериалы, которые по размерам, их точности и качеству находятся в полном соответствии с требованиями, предъявляемыми покупателями Японии.

Следует отметить, что на ближайшие годы общество с ограниченной ответственностью «ТМ Байкал» полностью обеспечено заказами, производственно-финансовая деятельность стабильна, что позволяет с оптимизмом смотреть в будущее и надеяться на дальнейшее повышение эффективности работы предприятия.

Учетной политикой предприятия определено: что она принимается со-гласно приказа на один год, все изменения в ней должны быть четко обоснова-ны, если они имеют место.

Бухгалтерский учет (аналитический учет по реализации) и отчетность (баланс по основной деятельности, сводный отчет по всем видам деятельности) в ООО «ТМ Байкал» осуществляется бухгалтерией, являющейся функциональ-ным структурным подразделением управления компании, которая насчитывает в своем штате 12 человек: главный бухгалтер, два бухгалтера материальной группы, четыре помощника бухгалтера и 5 кассиров.

Обработка информации ведется в программе «1С: Предприятие».

Основными задачами бухгалтерского учета ООО «ТМ Байкал» являются:

- формирование полной и достоверной информации о деятельности орга-низации и ее имущественном положении,

- обеспечение контроля за использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами,

- своевременное предупреждение негативных явлений в хозяйственно-финансовой деятельности, выявление и мобилизация внутрихозяйственных резервов.

Ответственные лица ООО «ТМ Байкал»:

- за организацию бухгалтерского учета и соблюдение законодательства при выполнении хозяйственных операций ответственность несет директор;

- за формирование учетной политики, ведение бухгалтерского учета, своевременное предоставление полной и достоверной бухгалтерской отчетно-сти ответственность несет директор.

Предприятие ООО «ТМ Байкал» не является объектом обязательного аудита, не относится к категории субъектов малого предпринимательства, находится на классической системе налогообложения.

2.2. Оценка состояния денежных потоков на предприятии

Общее движение денежных средств предприятия представлено в «Отчете о движении денежных средств». Данная форма дает общее представление о движении денежных средств по годам в разрезе годов. Можно сказать, что ос-татки на конец года денежных средств в кассе нестабильны и изменяются на протяжении рассматриваемого периода. Возможно, это обусловлено тем, что предприятия должны согласовывать с банком, в котором находится его расчет-ный счет, размер кассового лимита, то есть максимально возможные суммы де-нежных средств находящейся в кассе.

Комплекс управляющих процессов и воздействий, которые при этом распределены во времени, и непосредственная информации о сегодняшнем состоянии самого предприятия и рыночной среды, в которой предприятие осуществляет свою деятельность, будут являться управленческим решением. При этом алгоритмом управления предприятием будут являться все процедуры сбора, отбора и переработки информации о состояниях предприятия и рыночной среды его функционирования, при условии, что они (процедуры) могут быть формализованы.

При составлении отчета о движении денежных средств в ООО «ТМ Байкал» используется информация о денежных средствах со счетов 50 «Касса», 51 «Расчетные счета».

Отчет о движении денежных средств ООО «ТМ Байкал» состоит из следующих показателей.

1. Остаток денежных средств на начало отчетного периода.

2. Поступило денежных средств - всего, в том числе: выручка от продажи продукции товаров, работ и услуг; выручка от продажи основных средств и иного имущества; авансы, полученные от покупателей (заказчиков); кредиты и займы полученные; проценты по финансовым вложениям; прочие поступления.

3. Направлено денежных средств - всего, в том числе на: оплату товаров, работ, услуг; оплату труда; отчисления в государственные внебюджетные фонды; выдачу подотчетных сумм; выдачу авансов; финансовое вложение; расчеты с бюджетом; оплату процентов по полученным кредитам, займам; прочие выплаты, перечисления.

4. Остаток денежных средств на конец отчетного периода.

В отчете отражается движение денежных средств в целом по ООО «ТМ Байкал» и по видам деятельности: текущей, инвестиционной и финансовой.

Анализ проводится по данным Отчета о движении денежных средств ООО «ТМ Байкал» и представлен в таблице 4, из которой видно, что за отчетный период увеличился объем денежной массы в части как поступления денежных средств, так и их оттока.

Таблица 4

Поступление и выбытие денежных средств в ООО «ТМ Байкал»

за 2016-2017 гг., тыс. руб.

|

Показатели |

Всего, руб. |

В том числе по видам деятельности |

||

|

текущая |

инвестиционная |

финансовая |

||

|

1. Приток денежных средств: |

||||

|

2017 год |

2231340 |

2228641 |

355 |

2344 |

|

2016 год |

2019386 |

1836800 |

4 |

182582 |

|

2. Отток денежных средств: |

||||

|

2017 год |

2319009 |

2289081 |

3949 |

25979 |

|

2016 год |

2100785 |

1825891 |

2490 |

272404 |

|

3. Изменение денежных средств (стр. 1 – стр.2) |

||||

|

2017 год |

-87669 |

-60440 |

-3594 |

-23635 |

|

2016 год |

-81399 |

10909 |

-2486 |

-89822 |

Общая масса поступления денежных средств в 2017 году составила 2231340 тыс. руб., а в 2016 году сумма поступления средств была меньше – 2019386 тыс. руб. В 2017 году отток денежных средств составил 2319009 тыс. руб., а в 2016 году – 2100785 тыс. руб.

Увеличение объема денежной массы на предприятии, как ввиду поступления денежных средств, так и их оттока можно позитивно оценить, поскольку оно является следствием роста масштабов производства и реализации продукции.

В 2016 году отток денежных средств был больше их притока, что обусловило отрицательную величину денежного потока – 81399 тыс. руб. В 2017 году также имеется негативный момент – превышение оттока денежных средств по сравнению с притоком. В связи с этим чистый денежный оттток составил 87669 тыс. руб.

2.3. Анализ основных показателей движения денежных потоков

Исследуемые данные дают представление о ПФЦ, которая увеличивается на протяжении всего периода исследования. Увеличение ПФЦ за 2016-2017гг. было обусловлено увеличением времени обращения дебиторской задолженности соответственно на 8.11, 14 и 3.42 дня. Это говорит о том, что произошло замедление оборачиваемости дебиторской задолженности по сравнению с другими периодами, что вызвало, в свою очередь, увеличение доли просроченной и сомнительной дебиторской задолженности, ухудшения ее качества.

На величину денежных средств предприятия оказывают влияние факторы. Согласно менеджменту, как процессу управления, все известные факторы можно разделить на две группы:

- управлеяемые факторы – это те факторы, которые разумно приложенными усилиями предприятия могут быть изменены в оптимальную для предприятия сторону или, если это вдруг потребуется, сохранены на необходимом для предприятия уровне;

- неуправляемые факторы – это остальные факторы, на которые предприятия не может оказывать влияние, но их также необходимо учитывать при прогнозировании и планировании деятельности предприятия, так как они зачастую оказывают значительное влияние на деятельность самой орагнизации.

Факторы можно рассматривать как причину, влияющую непосредственно на изменения показателей и критериев продаж. Экономико-статистические данные, при этом, будут отражать структуру и количественные значения этих факторов.

Одним из условий финансового благополучия организации является при-ток денежных средств. Организация должна иметь достаточное количество де-нежных средств для того, чтобы вовремя рассчитаться со своими кредиторами, выплатить заработную плату, в конечном итоге, чтобы поддерживать некий оп-тимальный уровень ликвидности. Однако, чрезмерная величина денежных средств говорит о том, что реально организация терпит убытки, связанные с инфляцией и обесцениванием денег, а также с упущенной возможностью их выгодного размещения. Поэтому для оценки состояния денежных потоков предприятия была проанализирована доля денежных средств в составе текущих обязательств, то есть рассчитан коэффициент абсолютной ликвидности.

Нормальное значение коэффициента абсолютной ликвидности колеблется в пределах 0,2-0,3. Такое значение коэффициента абсолютной ликвидности означает, что 20-30% краткосрочных обязательств может быть погашено предприятием сразу за счет денежных средств и ликвидных ценных бумаг. Значения коэффициента абсолютной ликвидности колебались в пределах 3-57%. Это говорит о нестабильном финансовом положении предприятия.

Таким образом, предприятию необходимо контролировать движение денежных средств, особенно в виде кредиторской задолженности. Фактически в конце 2017г. и начале 2016г. значение коэффициента абсолютной ликвидности было в пределах 3-8%. Это значит, что растет риск неуплаты долгов и ликвидность предприятия может быть снижена.

Сразу после того, как руководители предприятия определились с основными требованиями к сотрудникам, необходимо разработать программы действия для того, чтобы достичь желаемых результатов. При расчете потребности в персонале программы ориентируются на набор, отбор и о подготовку необходимого для предприятия количества сотрудников.

Конкретный расчет потребности в персонале предприятия представляет собой непосредственно расчет нужного числа сотрудников по их количеству, квалификации, времени, занятости и расстановке в соответствии с текущими, стратегическими и перспективными целями и задачами развития организации.

Как следует из данных Приложения, период оборота денежных средств в течение 2016г. колеблется в пределах от 1.03 до 4.44 дней, а в 2017г. от 1.02 до 4.50. Иначе говоря, с момента поступления денег на счет предприятия до момента их выбытия проходило в 2016г. в среднем не более 1.8 дней, в 2017г. 2.19 дня. Это говорит о недостаточности средств у предприятия, весьма опасной при значительном объеме кредиторской задолженности. Любая серьезная задержка платежа может вывести предприятие из состояния финансовой устойчивости.

Для того, чтобы раскрыть реальное движение денежных средств в ООО «ТМ Байкал», оценить их поступление и расходование, а также увязать величину полученного финансового результата с состоянием денежных средств, были выделены и проанализированы все направления их поступления и выбытия, анализ произведен прямым и косвенным методами. Такой подход обеспечит оперативное управление и контроль за денежными потоками в организации.

Таким образом, можно сделать вывод, что приток превышает отток денежных средств в 2016 и 2017гг. Приток денежных средств в основном был обеспечен за счет роста выручки от реализации продукции, товаров и услуг. В среднем в процентах от всего притока она составляла 68 - 69%.

Что касается инвестиционной и финансовой деятельности, то у организации нет ни притока, ни оттока денежных средств по ним. Все поступления и расходования денежных средств происходят только по текущей деятельности.

Необходимо отметить, что сегодняшние требования к основным принци-пам управления – надежности, быстроте, точности и оптимальной информационной нагрузки на лиц, непосредственно принимающих решения, – столь высоки, что совокупность данных принципов и задач может быть оптимальной только при достаточно широком применении автоматизации учетных процес-сов управления. При этом использование формализации управленческих процедур должно быть максимально возможным и обоснованным. Формализация опирается, в первую очередь, на различные базы данных, а также на основные средства и способы обработки и анализа данных, включая экономико-статистические модели и методы

Можно сделать вывод, что в основном организация имела реально денежных средств больше, чем показатель чистой прибыли. Причины этого заключаются в следующем:

- значительные суммы износа (в среднем 28% от суммы чистой прибыли в 2016г. и 16,7% в 2017г.) уменьшили чистую прибыль, но не повлияли на движение денежных средств, так как реально деньги за эти активы были выплачены ранее при их покупке, а суммы износа списывались на уменьшение прибыли;

- так как для расчета финансовых результатов применяется метод реализации продукции по методу отгрузки, то величина дебиторской задолженности является частью прибыли, однако реально деньги поступят позже, что приведет к увеличению реального притока денежных средств.

2.4. Прогнозирование денежного потока

Прогнозирование в финансовом менеджменте - это предвидение опреде-ленного события, разработка на перспективу изменений финансового состояния объекта в целом и его различных частей [17, с.338].

Особенностью прогнозирования является альтернативность в построении финансовых показателей и параметров, определяющая вариантность развития финансового состояния предприятия на основе наметившихся тенденций. Рабо-та над прогнозом способствует более глубокому изучению всех сторон произ-водства, что позволяет более успешно решать возникающие вопросы.

Прогнозирование может осуществляться как на основе экстраполяции прошлого в будущее с учетом экспертной оценки тенденции изменения, так и прямого предвидения изменений.

Прогноз потока денежных средств - это отчет, в котором отражаются все поступления и расходования денежных средств в процессе ожидаемых сделок (операций) за определенный период [13, с.40].

При управлении денежными средствами специалисты предприятия могут использовать оптимизационный или директивный принципы.

Оптимизационный принцип управления основан на том, что совокупность воздействий на предприятие в целом и его каналы сбыта, в частности, направлено, в первую очередь, на достижение максимально возможного, даже экстемального, значения используемого в анализе показателя продаж в конкретных условиях функционирования предприятия. Наиболее оптимально и рационально при этом применяются привлекаемые предприятием ресурсы и осуществляются организационные усилия.

Принцип управления на основе, так называемой, директивы, или дирек-тивный принцип, отличается заранее выбранным комплексом конкретных зна-чений показателей, которые необходимо достигнуть.

На практике использование директивного принципа управления зачастую приводит к тому, что требуемое руководством значение какого-либо показателя может либо не быть достиганутым ни при каких поставленных условиях, либо значение выполняется.

В первом из указнных случаев напрасто затрачиваются выделенные на решение задачи средства, а также силы и время, во втором случае – исполните-ли зачастую не полностью используют имеющийся у предприятия потенциал. Необходимо отметить, что ситуация может значительно усугубиться, если ди-рективно определяется не один какой-либо показатель, а сразу несколько пока-зателей.

Бюджет денежных средств – прогноз потоков наличных средств, вызванных инкассацией и выплатами [2, с.188]. Он разрабатывается на основе планирования будущих наличных поступлений и выплат предприятия за различные промежутки времени и показывает момент и объем ожидаемых поступлений и выплат денежных средств за отчетный период. При этом, комплекс выбранных для анализа факторов и показателей должен удовлетворять принципу взаимной совместимости, т.е. не должен включать взаимоисключающих и противоречивых компонентов.

Бюджет представляет выраженную в стоимостных показателях програм-му действий в области производства, закупок сырья или товаров, реализации произведенной продукции и т.д. В программе действий должна быть обеспече-на временная и функциональная координация (согласование) отдельных меро-приятий. Бюджет денежных средств можно составить практически на любой период. Краткосрочные прогнозы, как правило, делаются на месяц, вероятно потому, что при их формировании принимаются во внимание сезонные колеба-ния потоков наличности. Когда денежные потоки предсказуемы, но крайне из-менчивы, может понадобиться разработка бюджета на более короткие периоды с целью определения максимальной потребности в денежных средствах. По той же причине при относительно слабых денежных потоках может быть оправдано составление бюджетов на квартал или даже более длительный промежуток времени.

Чем более отдален период, на который составляется прогноз, тем менее точным становится предсказание. Расходы на подготовку ежемесячного бюд-жета денежных средств обычно оправданы только для прогнозов, касающихся ближайшего будущего.

Бюджет денежных средств состоит обычно из четырех основных разделов:

- раздел поступлений, который включает остаток денежных средств на начало периода, поступления денежных средств от клиентов и другие статьи поступления денежных средств;

- раздел расходов денежных средств, отражающий все виды оттоков де-нежных средств на предстоящий период;

- раздел избытка или дефицита денежных средств - разница между посту-плением и расходованием денежных средств;

- финансовый раздел, в котором подробно представлены статьи заемных средств и погашение задолженности на предстоящий период.

3. РАЗРАБОТКА РЕКОМЕНДАЦИЙ ПО СОВЕРШЕНСТВОВАНИЮ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ НА ПРЕДПРИЯТИИ

Оценив и проанализировав состояние денежных потоков в ООО «ТМ Байкал», необходимо разработать и обосновать решения по эффективному их использованию.

В ходе анализа было выяснено, что в организации нет устойчивого со-стояния, то есть временами преобладает то дефицит денежных средств, то временно свободные денежные средства. Поэтому для того, чтобы была хотя бы относительная стабильность, а не резкие перепады, попытаемся разработать комплекс мероприятий по эффективному использованию денежных средств.

Рациональное управление денежными потоками приводит к повышению уровня финансовой гибкости, что выражается в:

- улучшении оперативного управления с точки зрения сбалансированно-сти поступления и расходования денежных средств;

- росте объема продаж и минимизации расходов на реализацию продук-ции за счет оперативного маневрирования ресурсами организации;

- повышении маневрированности заемным капиталом;

- повышении ликвидности баланса;

- высвобождении финансовых ресурсов для инвестирования их в более доходные финансовые инструменты при невысоких расходах на их обслужива-ние;

- улучшении переговоров с кредиторами;

создании базы для оценки эффективности работы центров финансовой ответственности (при анализе денежных потоков по видам деятельности);

- улучшении управления резервами.

Оптимизация денежных потоков - это процесс выбора наилучших форм организации с учетом особенностей осуществления торгового бизнеса. Целями оптимизации денежных потоков организации являются: обеспечение сбаланси-рованности денежных потоков; обеспечение синхронности формирования де-нежных потоков во времени;

- обеспечение роста чистого денежного потока в организации.

С целью оптимизации денежного потока в ООО «ТМ Байкал» необходи-мо внедрить следующую систему мероприятий: увеличение объема операционных внеоборотных активов; увеличение периода разработки и реализации инве-стиционных программ в структуре инвестиционной политики организации; осуществление диверсификации операционной деятельности торговой органи-зации; формирование оптимального варианта инвестиционного портфеля; дос-рочное погашение долгосрочных кредитов.

В целях определения оптимальной величины денежных средств рекомендуется обратиться к моделе Баумоля. Реализуя модель Баумоля, следует определить, какую сумму предприятие должно оставлять в виде денежных средств, а какую конвертировать в ценные бумаги.

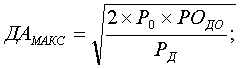

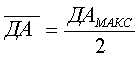

Математический алгоритм расчета максимального и среднего оптималь-ных размеров остатка денежных средств в соответствии с моделью имеет сле-дующий вид.

,

,

где ДАмакс - оптимальный размер максимального остатка денежных активов предприятия;  - оптимальный размер среднего остатка денежных активов предприятия; Р0 - расходы по обслуживанию одной операции с денежными средствами; Рд - средняя ставка процента по краткосрочным финансовым вложениям, выраженная десятичной дробью (21% / 100% = 0,21); РОдо - планируемый объем денежного потока по операционной деятельности.

- оптимальный размер среднего остатка денежных активов предприятия; Р0 - расходы по обслуживанию одной операции с денежными средствами; Рд - средняя ставка процента по краткосрочным финансовым вложениям, выраженная десятичной дробью (21% / 100% = 0,21); РОдо - планируемый объем денежного потока по операционной деятельности.

Оптимальная величина операции:

ДАмакс = √2 * 180 * 550000000 / 0,21 = 971008 руб.

Средняя величина кассового остатка:

ДАср = 971008 / 2 = 485504 руб.

Таким образом, исследуемому предприятию необходимо увеличить средний остаток денежных средств по сравнению с предыдущими годами. Увеличение денежных средств будет достигнуто благодаря изменению политики работы с дебиторской задолженностью и обращению к факторинговым операциям.

Таким образом, для исследуемой организации можно предпринять следующие меры по улучшению управления потоками денежных средств:

Немного увеличить коэффициент ликвидности до нормального значения, что обеспечит организации ликвидность.

Постараться сократить сроки погашения дебиторской задолженности, ис-пользуя частичную предоплату или другие методы воздействия на дебиторов (пени, штрафы, неустойки и др.).

Направлять свободные денежные средства на финансовую деятельность. Организация практически не занимается финансовой деятельностью, которая при определенных обстоятельствах (наличии квалифицированного персонала, и других) могла бы приносить дополнительную прибыль, которая, заметим, нало-гом не облагается, так как такие доходы облагаются налогом у источника их возникновения.

Основные источники расходования денежных средств - расходы на аренду и содержание помещений, инвентаря и других активов, заработная плата и амортизация собственных основных средств. Заметим, что начисление амортизации не сопровождается реальным оттоком денежных средств. Заработная плата практически не подлежит уменьшению. Следовательно, нужно попытаться снизить расходы на содержание помещений и других активов.

Таким образом, были проанализированы основные показатели состояния денежных потоков и даны рекомендации для улучшения управления денежными потоками.

Заключение

Таким образом, финансы предприятий (организаций) - это относительно самостоятельная сфера финансов, которая охватывает широкий круг денежных отношений, связанных с формированием и использованием капитала, доходов, денежных фондов в процессе кругооборота средств организаций, выраженных в виде различных денежных потоков.

Денежные потоки - один из центральных элементов жизнедеятельности любого предприятия. Управление ими является неотъемлемой частью управления всеми финансовыми ресурсами предприятия для обеспечения цели предприятия - получения прибыли.

В рыночных условиях управление денежными потоками становится наиболее актуальной проблемой управления всем предприятием, потому что именно здесь сосредоточены основные пути получения положительных финансовых результатов.

В данной работе было рассмотрены понятия финансов и денежных потоков, проанализирована их роль в функционировании предприятия, дано теоретическое описание методов исследования денежных потоков, применены методы прогнозирования для описания будущего состояния основных показателей состояния денежных потоков применительно к объекту исследования.

Сделаны основные выводы и разработаны рекомендации для улучшения управления денежными потоками на объекте исследования:

- увеличить коэффициент ликвидности до нормального значения;

- сократить сроки погашения дебиторской задолженности;

- попытаться получить больше прибыли от основной деятельности;

- направлять свободные денежные средства на финансовую деятельность;

- попытаться снизить расходы на содержание помещений и других активов.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретация: Пер. с англ./ Научн. ред. перевода чл. – корр. РАН И.И. Елисеев. – М.: Финансы и статистика, 2014. – 624с.

- Ван Хорн Дж. К. Основы управления финансами: Пер. с англ. – М.: Финансы и статистика, 2015. – 800с.

- Гриценко Г.А. Кризис на мировом финансовом рынке и его влияние на денежный рынок России// Банковское дело. - 2016. - №3. - с.22-24.

- Дэниэл Гарнер, и др. ПОСОБИЯ ЭРНСТ ЭНД ЯНГ. Привлечение капитала/ Пер. с англ. – М.: «Джон Уайли энд Санз», 2015. – 464с.

- Ефимова О.В. Финансовый анализ. – М.: Бух. учет, 2015. – 208с.

- Камаев В.Д. и коллектив авторов. Учебник по основам экономической теории (экономика). - М.: «ВЛАДОС», 2014. - 384с.: ил.

- Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2014. – 432с.

- Малиевский Д. Российский рынок ценных бумаг в конце 1997 года: последствия кризиса// Рынок ценных бумаг. - 2016. - №2. - с.5-8.

- Моляков Д.С., Докучаев М.В., Большаков С.В. Актуальные проблемы финансов предприятий// Финансы. - 2016. - №4. - с.3-7.

- Новодворский В.Д., Метелкин Е.А. Об «Отчете о движении денежных средств»// Бух. учет. - 2017. - №8. - с. 39-46.

- Общая теория денег и кредита: Учебник/ Под. ред. проф. Е.Ф. Жукова. - М.: Банки и биржи, ЮНИТИ, 2015. - 304с.

- Овсийчук М.Ф. Управление денежными средствами предприятия// Аудитор. - 2016. - №5. - с. 37-42.

- Овсийчук М.Ф. Управление активами и методика финансирования// Аудитор. - 2017. - №4. - с.34-38.

- Портфель конкуренции и управление финансами: (Книга конкурента. Книга финансового менеджера. Книга антикризисного управляющего)/ Отв. ред. Рубин Ю. – М.: СОМИНТЕК, 2015. – 736с.

- Рынок ценных бумаг: Учебник/ Под. ред. В.А. Галанова, А.И. Басова. - М.: Финансы и статистика, 2014. - 352с.: ил.

- Рыночная экономика региона. Под. ред. Профессоров В.В. Сафронова, В.А. Чемыхина. - Курск: Курскинформпечать, 2014. - 264с.

- Уткин Э.А. Управление фирмой. - М.: «Акалис», 2014. - 516с.

- Финансовый менеджмент: теория и практика: Учебник./ Под. ред. Е.С. Стояновой. – 2-е изд., перераб. и доп. – М.: Изд. Перспектива, 2015. – 574с.

- Хелферт Э. Техника финансового анализа/ Пер. с англ. под. ред. Л.П. Белых. – М.: Аудит, ЮНИТИ, 2015. – 663с.

- Хорин А.Н. Анализ оборотного капитала// Бух. учет. - 2016. - №6. - с.23-26.

- Шмален Г. Основы и проблемы экономики предприятия: Пер. с нем./ Под. ред. проф. А.Г. Поршнева. - М.: Финансы и статистика, 2015. - 512с.

ПРИЛОЖЕНИЯ

Бухгалтерская (финансовая) отчетность ООО «ТМ Байкал»

Форма №1 «Бухгалтерский баланс»

|

Показатель |

Код |

31.12. 2016 |

31.12. 2015 |

31.12. 2014 |

31.12. 2013 |

31.12. 2012 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Актив I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы |

1110 |

0 |

0 |

0 |

0 |

0 |

|

Результаты исследований и разработок |

1120 |

0 |

0 |

0 |

0 |

0 |

|

Нематериальные поисковые активы |

1130 |

0 |

0 |

0 |

0 |

0 |

|

Материальные поисковые активы |

1140 |

0 |

0 |

0 |

0 |

0 |

|

Основные средства |

1150 |

126574 |

148656 |

177857 |

203754 |

185272 |

|

Доходные вложения в материальные ценности |

1160 |

248 |

248 |

248 |

248 |

248 |

|

Финансовые вложения |

1170 |

0 |

0 |

0 |

0 |

0 |

|

Отложенные налоговые активы |

1180 |

14875 |

60876 |

40240 |

2226 |

1973 |

|

Прочие внеоборотные активы |

1190 |

422 |

422 |

422 |

422 |

422 |

|

ИТОГО по разделу I |

1100 |

142119 |

210202 |

218767 |

206650 |

187915 |

|

II. ОБОРОТНЫЕ АКТИВЫ Запасы |

1210 |

664051 |

524718 |

394306 |

302837 |

426500 |

|

Налог на добавленную стоимость по приобретенным ценностям |

1220 |

46371 |

13128 |

26193 |

27956 |

19147 |

|

Дебиторская задолженность |

1230 |

280679 |

324444 |

280038 |

219311 |

210085 |

|

задолженность учредителей по взносам в уставный капитал |

1231 |

0 |

0 |

0 |

0 |

0 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

0 |

0 |

0 |

0 |

0 |

|

Денежные средства и денежные эквиваленты |

1250 |

40526 |

135339 |

192613 |

86244 |

67463 |

|

Прочие оборотные активы |

1260 |

235 |

270 |

322 |

88 |

114 |

|

ИТОГО по разделу II |

1200 |

1031862 |

997899 |

893472 |

636436 |

723309 |

|

БАЛАНС |

1600 |

1173981 |

1208101 |

1112239 |

843086 |

911224 |

|

Пассив III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

1310 |

12 |

12 |

12 |

12 |

12 |

|

Собственные акции, выкупленные у акционеров |

1320 |

0 |

0 |

0 |

0 |

0 |

|

Переоценка внеоборотных активов |

1340 |

114585 |

114585 |

114601 |

116435 |

117185 |

|

Добавочный капитал (без переоценки) |

1350 |

0 |

0 |

0 |

0 |

0 |

|

Резервный капитал |

1360 |

0 |

0 |

0 |

0 |

0 |

|

Нераспределенная прибыль (непокрытый убыток) |

1370 |

14346 |

192018 |

81942 |

94177 |

63404 |

|

ИТОГО по разделу III |

1300 |

100251 |

77421 |

32671 |

210624 |

180601 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства |

1410 |

829238 |

989980 |

806875 |

520541 |

652611 |

|

Отложенные налоговые обязательства |

1420 |

11370 |

9106 |

11106 |

10989 |

13030 |

|

Оценочные обязательства |

1430 |

0 |

0 |

0 |

0 |

0 |

|

Прочие долгосрочные обязательства |

1450 |

0 |

0 |

0 |

0 |

0 |

|

ИТОГО по разделу IV |

1400 |

840608 |

999086 |

817981 |

531530 |

665641 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства |

1510 |

129581 |

151272 |

164255 |

0 |

0 |

|

Кредиторская задолженность |

1520 |

82404 |

117179 |

78416 |

81525 |

48596 |

|

Доходы будущих периодов |

1530 |

0 |

0 |

0 |

0 |

0 |

|

доходы будущих периодов, возникшие в связи с безвозмездным получением имущества и государственной помощи |

1531 |

0 |

0 |

0 |

0 |

0 |

|

Оценочные обязательства |

1540 |

14464 |

12385 |

10791 |

9960 |

9026 |

|

Прочие краткосрочные обязательства |

1550 |

6673 |

5600 |

8125 |

9447 |

7360 |

|

ИТОГО по разделу V |

1500 |

233122 |

286436 |

261587 |

100932 |

64982 |

|

БАЛАНС |

1700 |

1173981 |

1208101 |

1112239 |

843086 |

911224 |

Форма №2 «Отчет о финансовых результатах»

|

Показатель |

Код |

За год |

За год |

За год |

|||

|

2016 |

2015 |

2015 |

2014 |

2014 |

2013 |

||

|

Выручка |

2110 |

2189094 |

1837044 |

1837044 |

1525761 |

1525761 |

1577020 |

|

Себестоимость продаж |

2120 |

(1588120) |

(1307774) |

(1307774) |

(1090898) |

(1090898) |

(1114661) |

|

Валовая прибыль (убыток) |

2100 |

600974 |

529270 |

529270 |

434863 |

434863 |

462359 |

|

Коммерческие расходы |

2210 |

(406820) |

(370191) |

(370191) |

(312697) |

(312697) |

(373168) |

|

Управленческие расходы |

2220 |

(60159) |

(52041) |

(52041) |

(46886) |

(46886) |

(43161) |

|

Прибыль (убыток) от продаж |

2200 |

133995 |

107038 |

107038 |

75280 |

75280 |

46030 |

|

Доходы от участия в других организациях |

2310 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Проценты к получению |

2320 |

3994 |

1332 |

1332 |

2850 |

2850 |

389 |

|

Проценты к уплате |

2330 |

(12200) |

(12130) |

(12130) |

(8227) |

(8227) |

(7757) |

|

Прочие доходы |

2340 |

153610 |

10209 |

10209 |

5127 |

5127 |

53395 |

|

Прочие расходы |

2350 |

(53461) |

(239177) |

(239177) |

(291568) |

(291568) |

(43122) |

|

Прибыль (убыток) до налогообложения |

2300 |

225938 |

132728 |

132728 |

216538 |

216538 |

48935 |

|

Текущий налог на прибыль |

2410 |

0 |

0 |

0 |

0 |

0 |

(20339) |

|

СПРАВОЧНО: |

2421 |

4297 |

3909 |

3909 |

5411 |

5411 |

8258 |

|

Изменение отложенных налоговых обязательств |

2430 |

49484 |

0 |

0 |

117 |

117 |

0 |

|

Изменение отложенных налоговых активов |

2450 |

1218 |

22636 |

22636 |

38702 |

38702 |

2294 |

|

Прочее |

2460 |

0 |

0 |

0 |

0 |

0 |

867 |

|

Чистая прибыль (убыток) |

2400 |

177672 |

110092 |

110092 |

177953 |

177953 |

30023 |

|

Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) |

2510 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода |

2520 |

0 |

16 |

16 |

1834 |

1834 |

750 |

|

Совокупный финансовый результат периода |

2500 |

177672 |

110076 |

110076 |

176119 |

176119 |

30773 |

«Отчет о движении денежных средств»

|

Наименование показателя |

Код |

2016 |

2015 |

2014 |

2013 |

2012 |

|

Денежные потоки от текущих операций |

||||||

|

Поступления — всего |

4110 |

2 228 641 |

1 836 800 |

1 584 505 |

1 554 109 |

1 427 128 |

|

в том числе: |

4111 |

2 227 477 |

1 833 904 |

1 546 720 |

1 550 781 |

1 312 327 |

|

от перепродажи финансовых вложений |

4113 |

0 |

0 |

0 |

2 291 |

69 984 |

|

прочие поступления |

4119 |

1 164 |

2 896 |

37 785 |

1 037 |

44 817 |

|

Платежи — всего |

4120 |

(2 289 081) |

(1 825 891) |

(1 627 047) |

(1 437 224) |

(1 341 646) |

|

в том числе: |

4121 |

(1 915 060) |

(1 511 499) |

(1 265 326) |

(1 133 267) |

(1 037 479) |

|

в связи с оплатой труда работников |

4122 |

(199 924) |

(181 201) |

(169 373) |

(171 018) |

(143 278) |

|

процентов по долговым обязательствам |

4123 |

(1 254) |

(1 574) |

(536) |

(40) |

(155) |

|

налога на прибыль организаций |

4124 |

(0) |

(0) |

(0) |

(20 478) |

(72 615) |

|

прочие платежи |

4129 |

(172 843) |

(131 617) |

(191 812) |

(112 421) |

(88 119) |

|

Сальдо денежных потоков от текущих операций |

4100 |

(60 440) |

10 909 |

(42 542) |

116 885 |

85 482 |

|

Денежные потоки от инвестиционных операций |

||||||

|

Поступления — всего |

4210 |

355 |

4 |

106 |

1 178 |

77 |

|

в том числе: |

4211 |

355 |

4 |

106 |

1 178 |

77 |

|

Платежи — всего |

4220 |

(3 949) |

(2 490) |

(8 014) |

(15 215) |

(42 269) |

|

в том числе: |

4221 |

(3 949) |

(2 490) |

(8 014) |

(15 215) |

(42 269) |

|

Сальдо денежных потоков от инвестиционных операций |

4200 |

(3 594) |

(2 486) |

(7 908) |

(14 037) |

(42 192) |

|

Денежные потоки от финансовых операций |

||||||

|

Поступления — всего |

4310 |

2 344 |

182 582 |

121 863 |

389 |

985 |

|

в том числе: получение кредитов и займов |

4311 |

0 |

181 189 |

121 073 |

0 |

0 |

|

прочие поступления |

4319 |

2 344 |

1 393 |

790 |

389 |

985 |

|

Платежи — всего |

4320 |

(25 979) |

(272 404) |

(0) |

(75 087) |

(42 931) |

|

по распределению прибыли в пользу собственников (участников) в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов |

4323 |

(25 979) |

(272 404) |

(0) |

(75 087) |

(42 931) |

|

Сальдо денежных потоков от финансовых операций |

4300 |

(23 635) |

(89 822) |

121 863 |

(74 698) |

(41 946) |

|

Сальдо денежных потоков за отчетный период |

4400 |

(87 669) |

(81 399) |

71 413 |

28 150 |

1 344 |

|

Величина влияния изменений курса иностранной валюты по отношению к рублю |

4490 |

(7 144) |

24 125 |

34 956 |

(9 369) |

2 924 |

Часть мелких продуктовых пытается просто использовать нежелание покупателей идти до ближайшего супермаркета. Их ассортимент формируется из стандартного набора продуктов и брендов, которые можно найти повсеместно. Владелец одной из таких точек в Кировском районе Евгений Смирнов говорит, что раньше занимался только одеждой, но сейчас продажи упали и он решил «поторговать едой», поскольку ему подвернулось помещение, с владельцем которого удалось договориться о «хорошей скидке» по аренде. Вложения предприниматель не называет, но говорит, что за такие деньги сейчас ничего другого не открыть.

Впрочем, часть предпринимателей пытается обратить маленький размер своего бизнеса в собственное преимущество. Например, магазин на ул. Богдана Хмельницкого старается делать упор на «натуральные» продукты небольших производителей, которым сложно (если вообще возможно) попасть в крупные сети.

Владелец и управляющий магазина по имени Александр показывает на замороженных куриц из Бердска, которые, по его утверждениям, покупают даже те, у кого на курятину с крупных птицефабрик аллергия (из-за использования гормонов и антибиотиков): «Продукт хороший, но у них с доставкой проблемы - даже в Бердске их знают далеко не все».

Всплеск интереса к торговле продуктами - явление не новое. Подобная ситуация наблюдалась в конце 2008 – начале 2009 годов, когда кризис точно так же освободил большое количество помещений, вспоминает Александр Назаров. Тогда, впрочем, цена нефти довольно быстро опять начала расти, и все закончилось тем, что мелкие продмаги были со временем вытеснены более платежеспособной с точки зрения аренды розницей.

- Теория происхождения государства (ГОСУДАРСТВО: ПОНЯТИЕ, СУЩНОСТЬ, ПРИЗНАКИ)

- Понятие и виды источников права (Правовой прецедент)

- Понятие и виды наследования (Очереди наследования)

- Роль мотивации в поведении организации (ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СИСТЕМЫ УПРАВЛЕНИЯ МОТИВАЦИЕЙ ТРУДА НА ПРЕДПРИЯТИИ)

- Выбор стиля руководства в организации (Основные понятия и подходы к рассмотрению стилей руководства)

- Страхование и его роль

- Система источников предпринимательского права (Источники предпринимательского права)

- Фирменное наименование и его гражданско-правовая охрана (Порядок предоставления и способы гражданско-правовой охраны фирменного наименования)

- Понятие и виды наследования (Общее положение о наследовании)

- Основные функции в системе менеджмента (Теоретические аспекты основных функций в системе менеджмента)

- Особенности налогового учета

- Опыт реформирования естественных монополий в разных странах (Понятие, виды естественной монополии)