Активные и пассивные операции банков ( Активные операции банков )

Содержание:

ВВЕДЕНИЕ

Система коммерческих банков сегодня представляет особую значимость для людей, как для предпринимателей, так и для физических лиц.

Каждый день в банках совершается множество различных операций, в том числе депозитных, ссудных, расчетно-кассовых и т.д. В данной работе будут рассмотрены активные и пассивные операции коммерческих банков, которые имеют одно из первостепенных значений для деятельности банков, так как процессы образования кредитных ресурсов и их использования находятся в тесной взаимосвязи.

Банковская система и ее определяющий элемент - коммерческие банки - несущая конструкция рыночной экономики. Банкам отводится одновременно роль ведущих хозяйственных субъектов и важнейших каналов воздействия на макроэкономические процессы. Исключительно важно их значение в поддержании стабильного социального климата. Банки обслуживают практически всех субъектов хозяйствования и от их стабильности зависит и благополучие их клиентов. Банковская система, мобилизуя временно свободные денежные средства, превращает их в функционирующий капитал, производящий прибыль, увеличивая тем самым реальное богатство страны. Поэтому эффективность функционирования коммерческих банков и объем предоставляемых ими операций является решающим фактором экономического роста и повышения уровня жизни.

Коммерческие банки осуществляют активные и пассивные операции. Эти операции подобны двум противоположным сторонам. Без пассивных операций невозможны активные операции, а без активных операций становятся бессмысленными пассивные. Но все без исключения проводимые банковские операции преследуют одну цель - увеличение доходов и сокращение расходов.

Актуальность данной темы заключается в том, что активные и пассивные операции формируют основную финансовую базу, и от того, сколько денежных средств банк сможет привлечь зависит его основная деятельность, а также деятельность всей банковской системы в целом. Актив и пассив баланса коммерческого банка тесно связаны друг с другом. Выходя на рынки кредита, покупая и продавая ценные бумаги, предоставляя клиентам разнообразные услуги, банки постоянно контролируют состояние своих пассивов, следят за наличием свободных ресурсов, сроками востребования депозитов, стоимостью привлекаемых капиталов. Если приток ресурсов замедляется, банк вынужден пересмотреть свою политику в области активных операций, отказаться от выгодных предложений, погасить часть выданных кредитов, продать ценные бумаги и т.д.

В настоящее время коммерческие банки большинства стран выполняют различные операции для удовлетворения финансовых потребностей всех типов клиентов от мелкого вкладчика до крупной компании. Крупные банки осуществляют для своих клиентов сотни видов операций и услуг, например, ведение депозитных счетов, безналичные переводы средств, прием сбережений, выдачу разнообразных кредитов, покупку-продажу ценных бумаг, операции по доверенности, хранению ценностей в сейфах. Благодаря этому коммерческие банки постоянно и неразрывно связаны практически со всеми звеньями воспроизводственного процесса.

Успех того или иного банка все больше зависит от эффективного управления, постоянного повышения конкурентоспособности. Поэтому вопрос управления активными и пассивными банковскими операциями в современных условиях приобретает особую остроту, поскольку от того, насколько эффективно используются ресурсы банка, зависит основной финансовый показатель деятельности банка – прибыль.

Целью моей работы является изучение активных и пассивных операций и способов их проведения. Исходя из этой цели, мною при написании данной работы, были поставлены следующие задачи:

- дать определение активным и пассивным операциям и рассмотреть их;

- рассмотреть виды активных и пассивных операций;

- рассмотреть основные пассивные операции банков.

Информационной базой при написании курсовой работы были законодательные акты Банка России, учебная литература, статистические сборники, периодические издания, справочно-информационные системы.

Глава 1. Активные операции банков.

1.1 Активные операции банков и их сущность.

Активные операции банка — это укрупнение собственных и клиентских средств. К активным операциям банка относят следующие: услуги по кассе, расчетные операции с клиентами, ссудные операции, агентские (брокерские, трастовые, выдача поручительств, и гарантий, консалтинговые, маркетинговые исследования, финансирование капиталовложений клиента), межбанковские услуги на межбанковском рынке, валютные операции и другое.

Если рассматривать данное определение в более узком смысле и на простом языке, можно понять, что активные операции банка – это те операции, в рамках которых банк получает прибыль:

- активные операции банка — это деятельность по размещению привлеченных и собственных средств банковского учреждения в целях получения дохода, обеспечения своей ликвидности и создания условий для проведения других банковских операций.

К ним относятся:

- кредитные (учетно – ссудовые) операции;

- фондовые – операции с ценными бумагами;

- кассовые, акцептные операции;

- сделки с иностранной валютой, недвижимостью;

- инвестиционные операции;

- операции по формированию имущества банка;

- комиссионно-посреднические (факторинг, лизинг, форфейтинг и пр.).

Рассмотрим более подробно каждую из операций:

Кредитные (учетно – ссудовые) операции:

Кредитные (учетно – ссудовые) операции - это активные операции банка и состоят из учета векселей и ссудных операций.

Учет векселя — это своеобразная покупка векселя банком. Покупая вексель у векселедержателя, банк покупает право получения денег по векселю по истечении срока. За то, что банк авансирует векселедержателя, давая ему деньги немедленно, хотя срок погашения векселя наступает, например, через месяц, банк взимает с векселедержателя, предъявившего вексель к учету, учетный процент, или дисконт.

Дисконт равен разнице между суммой, обозначенной на векселе, и суммой, выплачиваемой банком при учете векселя. По истечении срока векселя банк предъявляет его должнику к погашению. Смысл этой операции для банка состоит в получении учетного процента, а для держателя, предъявившего вексель к учету, — в получении денег по векселю до наступления срока его погашения.

Ссуды подразделяются следующим образом:

- ссуды на коммерческие цели;

- потребительские или персональные ссуды на жилищное строительство, покупку потребительских товаров длительного – пользования, оплату обучения, лечения и т.д.

По категориям заемщиков различаются банковские ссуды:

- акционерным компаниям и частным предприятиям (промышленным, торговым, коммунальным, сельскохозяйственным, брокерским);

- кредитно-финансовым учреждениям (и прежде всего банкам);

- населению;

- правительству и местным органам власти.

Ссуда может быть не обеспеченными ничем (бланковыми) или обеспеченными.

Обеспеченная ссуда предполагает наличие того или иного залога.

По срокам погашения ссуды делятся на ссуды до востребования (онкольные), погашения которых банк может потребовать в любое время, и срочные ссуды.

Сумма ссуды списывается частями на протяжении действия кредитного соглашения.

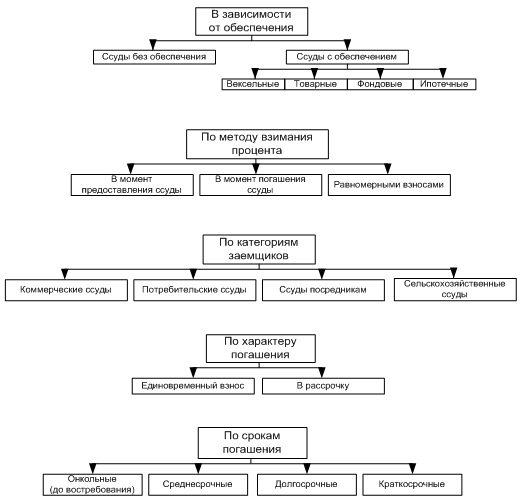

По ссудам представлен рисунок 1.

Фондовые – операции с ценными бумагами:

Фондовые операции – это часть активных банковских операций, которые совершаются коммерческим учреждением на рынке ценных бумаг по доверительному поручению клиентов и за их счет.

Фондовые операции банка включают в себя продажу и покупку ценных бумаг за свой собственный счет, осуществление кредитования ценных бумаг под залог, размещение ценных бумаг, которые были выпущены вновь, инвестирование в ценные бумаги; управление и хранение клиентских ценных бумаг, дисконт и учет векселей.

Кассовые, акцептные операции:

Кассовые операции – операции, связанные с приемом, хранением и выдачей денег и денежных документов.

Для комплексного кассового обслуживания физических и юридических лиц, а также для выполнения операций с наличными деньгами и другими ценностями кредитные организации создают кассовый узел, оборудованный в соответствии с требованиями к устройству и технической укрепленное™, разработанными Банком России. В состав кассового узла входят:

- хранилище ценностей;

- операционные кассы (приходные, расходные, приходно-расходные, вечерние кассы, кассы пересчета);

- помещение по приему (выдаче) денег инкассаторам;

- кладовая или сейфовая комната; другие помещения.

Инвестиционные операции:

Инвестиционные операции банка - это вложения денежных и иных резервов банка в ценные бумаги, недвижимость, уставные фонды предприятий от своего имени и по своей инициативе с целью получения прямых и косвенных доходов.

Прямые доходы от вложений в ценные бумаги банк получает в форме дивидендов, процентов или прибыли от перепродажи. Косвенные доходы образуются за счет расширения доли рынка, контролируемого банком, через дочерние и зависимые общества и усиления их влияния на клиентов путем участия в корпоративном управлении на основе владения пакетом их акций.

Операции по формированию имущества банка:

Собственный капитал (собственные средства) составляет основу деятельности коммерческого банка.

Источниками собственного капитала являются уставный капитал, эмиссионный доход банка, его фонды, нераспределенная прибыль отчетного года и прошлых лет, субординированные кредиты юридических лиц и др. Уставный капитал кредитной организации формируется в момент создания банка и первоначально состоит из величины вкладов его участников. Он определяет минимальный размер имущества, гарантирующего интересы кредиторов.

Комиссионно-посреднические (факторинг, лизинг, форфейтинг и пр.):

Комиссионные, посреднические операции, выполняемые банками по поручению клиентов за определенную плату — комиссию. Именно эту группу банковских операций обычно называют услугами. Различают расчетные услуги, связанные с осуществлением внутренних и международных расчетов, трастовые услуги по купле-продаже банком по поручению клиентов ценных бумаг, иностранной валюты, драгоценных металлов, посредничество в размещении акций и облигаций, бухгалтерское и консультационное обслуживание клиентов и другое.

Факторинг (от англ. factor — агент, посредник) представляет собой разновидность торгово-комиссионной операции, сочетающейся с кредитованием оборотного капитала клиента. Основой факторинговой операции являются покупка банком (или факторинговой фирмой) счетов-фактур поставщика на отгруженную продукцию на условиях немедленной оплаты и передача поставщиком банку (или факторинговой фирме) права требования платежа с дебитора.

Банки покупают счета-фактуры поставщика, как правило, на условиях немедленной оплаты 80% стоимости этих счетов-фактур. Оставшиеся 20% выплачиваются банком (за вычетом процентов за кредит и комиссии за услуги) после получения платежа от дебитора или независимо от поступления платежа от дебитора. Цель факторингово обслуживания – своевременное инкассирование долгов для минимизации потерь от просрочки платежа и предотвращения появления безнадежных долгов, предоставление (по желанию клиента) кредита в форме предварительной оплаты, помощь в управлении кредитом и ведении бухгалтерского учета, создание условий для производственной деятельности, соответственно помощь в увеличении оборота и прибыли предпринимателя.

В мировой банковской практике известны два вида факторинга: открытый (конвенционный) факторинг; конфиденциальный (скрытый) факторинг. При конвенционном факторинге поставщик указывает на своих счетах, что требование было продано банку, а при конфиденциальном факторинге никто из контрагентов поставщика не осведомлен о кредитовании его продаж банком

Форфейтинг (от фр. a forfait) — это покупка долга, выраженного в оборотном документе, таком, как, например, переводной или простой вексель, у кредитора на безвозвратной основе.

Покупатель долга (форфейтер) принимает на себя обязательство об отказе (форфейтинге) от своего права на обращение регрессивного требования к кредитору при невозможности получения удовлетворения у должника. Покупка оборотного обязательства происходит, естественно, со скидкой.

Механизм форфейтинга используется в сделках двух видов:

- в финансовых сделках — в целях быстрой реализации долгосрочных финансовых обязательств;

- в экспортных сделках — для содействия поступлению наличных денег экспортеру, предоставившему кредит иностранному покупателю.

Лизинг.

Одной из новых форм кредитных отношений, которую осваивают российские банки, является лизинг. В зависимости от срока, на который заключается договор аренды, различают три вида арендных операций:

- краткосрочная аренда (рейтинг) — на срок от одного дня до одного года;

- среднесрочная аренда (хайринг) — на срок от одного года до трех лет;

- долгосрочная аренда (лизинг) — на срок от трех до 20 лет и более.

Рисунок 1, характеристика ссуд.

1.2 Виды активных операций банка.

К видам активных операций банка относятся:

- кредитные операции;

- форфейтинговые операции;

- факторинговые операции;

- инвестиционные операции;

- операции с ценными бумагами.

Кредитные операции:

Несмотря на свой высокий риск, именно кредитование организаций и частных лиц является для банков главным источником доходов.

Форфейтинговые операции:

Разновидность ссудных операций, которые подразумевают покупку векселей и других финансовых документов.

Форфетирование представляет собой форму кредитования экспорта путем покупки обязательств и других долговых требований по внешнеторговым операциям, погашение которых происходит на определенный период в будущем.

Суть форфетирования: если у поставщика отсутствует возможность предоставить плательщику на длительный период коммерческий кредит, то он обращается в банк с предложением купить предполагаемые долговые требования в отношении покупателя.

После оценки банком своих рисков по данной операции поставщику выплачивается сумма стоимости поставки за вычетом издержек.

Факторинговые операции:

Покупка банком или специализированной компанией денежных требований поставщика к покупателю и их инкассация за определенное вознаграждение.

Инвестиционные операции:

Вторая по рентабельности группа активных банковских операций, в процессе которых банки вкладывают собственные и заимствованные ресурсы в ценные бумаги с целью получения по ним дохода.

Вложение средств происходит путем:

- прямых инвестиций;

- портфельного инвестирования, когда ценными бумагами различных эмитентов управляют как единым целым;

- лизинговых операций;

- вложения средств в банковские здания, оборудование, нематериальные активы для осуществления банковской деятельности.

Операции с ценными бумагами:

Этот вид активных банковских операций можно условно разделить на две большие группы:

- учетно-ссудные операции – учет векселей, выдача ссуд под залог векселей и товарных документов, ипотечные кредиты, ссуды под ценные бумаги;

- инвестиционные – куда входят также арбитражные операции банков за собственный счет, преследующие цель получения дохода за счет курсовых разниц.

Глава 2. Пассивные операции банков.

2.1. Пассивные операции банков и их формы.

Пассивные операции банка – это те операции, которые формируют ресурсы банка. Операции банков, в результате которых происходит увеличение денежных средств, находящихся на пассивных счетах или активно-пассивных счетах в части превышения пассивов над активами.

Пассивные операции коммерческого банка играют важную роль в деятельности банка, с помощью них у банка появляется возможность приобрести кредитные ресурсы на рынке банковских услуг.

Ресурсная база банка формируется из привлеченных средств, собственных, а также из эмитированных.

К пассивным операциям относят:

- образование собственного капитала банка;

- прием вкладов (депозитов);

- открытие и ведение счетов клиентов, в том числе банков-корреспондентов;

- получение межбанковских кредитов, в том числе централизованных кредитных ресурсов;

- выпуск собственных ценных бумаг (облигаций, векселей, депозитных и сберегательных сертификатов);

- операции РЕПО[1];

- евровалютные кредиты.

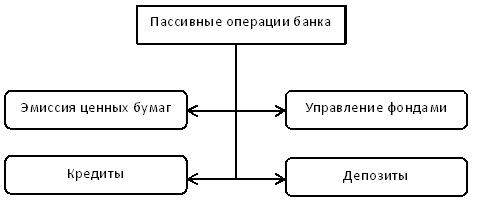

Пассивные операции коммерческого банка имеют четыре основные формы:

- Первая форма пассивных операций коммерческого банка - первичный выпуск (эмиссия) ценных бумаг банка.

- Вторая форма пассивных операций коммерческого банка - отчисления из прибыли коммерческого банка в счет формирования или пополнения фондов банка (резервный, дополнительный).

- Третья форма пассивных операций коммерческого банка – получение кредитов от других коммерческих банков или же от ЦБ.

- Четвертая форма пассивных операций коммерческого банка – операции по вкладам (депозитные операции).

Представлен рисунок 2.

Рисунок 2, Формы пассивных операций.

Первые две формы пассивных операций формируют обширную группу кредитных ресурсов – собственные ресурсы банка. Третья и четвертая формы пассивных операций формируют следующую обширную группу ресурсов – это заемные ресурсы, по-другому – привлеченные или кредитные.

Помимо этого, с помощью первых двух форм пассивных операций создается первая крупная группа кредитных ресурсов - собственные ресурсы. Следующие две формы пассивных операций создают вторую крупную группу ресурсов - заемные, или привлеченные, кредитные ресурсы.

Собственные ресурсы банка представляют собой банковский капитал и приравненные к нему средства. Роль и величина собственного капитала коммерческих банков имеют особенную специфику, отличающуюся от предприятий и организаций, занимающихся другими видами деятельности тем, что за счет собственного капитала банки покрывают менее 10% общей потребности в средствах. Величина собственных средств (капитала) банковской группы определяется в соответствии с требованиями, установленными для кредитных организаций Положением Банка России N 395-П, с учетом особенностей, установленных настоящим Положением. Обычно государство устанавливает для банков минимальную границу соотношения между собственными и привлеченными ресурсами. Принято, что в России это соотношение установлено в размере не менее 1:25 (от 1:15 до 1:25 в зависимости от типа банка).

Собственный капитал, имея четко выраженную правовую основу и функциональную определенность, является финансовой базой развития банка. Он позволяет осуществлять компенсационные выплаты вкладчикам и кредиторам в случае возникновения убытков и банкротства банков, поддерживать объем и виды операций в соответствии с задачами банка.

В составе собственных средств банка выделяют: уставный, резервный и другие специальные фонды, а также нераспределенную в течение года прибыль.

Основным элементом собственного капитала банка является уставный фонд (капитал). В зависимости от формы организации банка по-разному формируется его уставный капитал. Если банк создается как акционерное общество, то его уставный фонд образуется за счет средств, поступивших от реализации акций. Банк, являющийся обществом с ограниченной ответственностью, формирует уставный капитал за счет паевых взносов участников. Независимо от организационно-правовой формы банка его уставный фонд полностью формируется за счет взносов участников (юридических и физических лиц) и служит обеспечением их обязательств. Это первоначальный ресурс для деятельности кредитной организации. В уставном капитале не может быть заемных средств. Минимальный его размер для вновь регистрируемого банка – 300 млн. рублей.

Уставный капитал банка, являющегося акционерным обществом, – это номинальная стоимость акций общества, приобретенных акционерами. Уставный капитал такого банка может быть увеличен при помощи дополнительной эмиссии акций или повышения их номинальной стоимости. Сократить его можно при помощи уменьшения номинальной стоимости акций или путем приобретения размещенных акций и их погашения.

В случае если банк работает в форме общества с ограниченной ответственностью, уставный капитал увеличивается при помощи капитализации части прибыли, дополнительных взносов участников кредитной организации, за счет вкладов третьих лиц. Уменьшается он посредством сокращения номинальной стоимости долей всех участников банка или погашения долей, принадлежащих банку.

Уставный капитал банка (кредитной организации) состоит из величины оплаченных вкладов её участников и определяет минимальный размер имущества, гарантирующего интересы её кредиторов.

Уставный капитал кредитной организации обеспечивает нормальную работу банка по обслуживанию и кредитованию клиентов и формируется из денежных и материальных активов учредителей.

Банк России, индивидуально для каждого банка, устанавливает и предельный размер имущественных (не денежных) вкладов в уставный капитал кредитной организации, а также устанавливает и перечень видов имущества в не денежной форме, которое может быть внесено в оплату уставного капитала.

Уставный капитал кредитной организации определён статьёй 11 Федерального закона "О банках и банковской деятельности" N 395-1 (с дополнениями). Минимальный размер уставного капитала кредитной организации в России согласно ФЗ "О банках и банковской деятельности" на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в следующей сумме:

- 1 миллиард рублей - для вновь регистрируемого банка с универсальной лицензией;

- 300 миллионов рублей - для вновь регистрируемого банк с базовой лицензией;

- 90 миллионов рублей - для вновь регистрируемой небанковской кредитной организации, за исключением минимального размер уставного капитала вновь регистрируемой небанковской кредитной организации - центрального контрагента;

- 300 миллионов рублей - для вновь регистрируемой небанковской кредитной организации - центрального контрагента.

Банкам и небанковским кредитным организациям, уставный капитал которых находится в диапазоне от 60 млн. рублей до 300 млн. рублей - в ближайшее время предстоит принять трудное решение о своей реорганизации[2].

А Банков и небанковских кредитных организаций с минимальным размером уставного капитала которых ниже 60 млн. рублей в России - 73. Их можно смело относить к кредитным организациям с повышенным риском банкротства, их деятельность ограничена временными рамками.

Из ходя из этого, банки, которые в указанные периоды не смогут решить вопрос с минимальным размером уставного капитала до требуемой нормы, должны будут или понизить свой статус, или закрыться, или присоединиться к другим банкам. И работа в этом направлении банками уже проводится.

Одним из наиболее важного фонда является - резервный фонд. Резервный фонд создается кредитными организациями в соответствии с действующим законодательством для покрытия убытков и потерь, возникающих в результате деятельности.

Минимальный размер резервного фонда определяется уставом кредитной организации, но не может составлять менее 15 процентов величины уставного капитала.

Резервный фонд формируется кредитными организациями:

- действующими в форме акционерных обществ - исходя из величины фактически оплаченного уставного капитала кредитной организации (при условии регистрации отчета об итогах выпуска акций кредитными организациями);

- действующими в иных организационно - правовых формах хозяйственных обществ - исходя из величины зарегистрированного уставного капитала (но не выше оплаченного).

Уставный капитал кредитных организаций, принимаемый в расчет при формировании резервного фонда, именуется зарегистрированным уставным капиталом.

Увеличение уставного фонда может осуществляться как за счет средств акционеров (пайщиков) банка, так и его собственных средств (резервного и специальных фондов), дивидендов акционеров (пайщиков), прибыли.

Резервный фонд (капитал) предназначен для покрытия возможных убытков банка по проводимым им операциям. Величина его устанавливается в процентах к уставному фонду. Источником формирования резервного фонда являются отчисления от прибыли.

Как собственные, так и привлеченные ресурсы коммерческого банка отражаются на корреспондентском счете, открываемом в Центральном банке России. Это активный счет, поэтому ресурсы отражаются по дебету этого счета, а вложения средств - по кредиту.

Таким образом, величина дебетового сальдо[3] отражает размер свободного резерва банка (величину ресурсов, которые еще не вложены в активные операции). Чем больше размер свободного резерва, тем устойчивее данный банк, но и тем менее прибыли он получает. Наоборот, чем меньше величина свободного резерва, тем менее устойчив банк, но и тем больше прибыли он извлекает. Поэтому каждый коммерческий банк стремится к тому, чтобы оптимизировать остаток средств на корреспондентском счете.

Значение собственных ресурсов банка состоит прежде всего в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.

Именно пассивные операции банка дают ему возможность привлечения денежных средств, которые находятся в обороте.

2.2. Основные пассивные операции коммерческого банка.

Одной из основных пассивных операций коммерческого банка являются депозитные операции.

Депозитными операциями называются операции банков по привлечению денежных средств юридических и физических лиц во вклады либо на определенные сроки, либо до востребования. На долю депозитных операций обычно приходится до 95% пассивов.

Депозитные операции - это срочные и бессрочные вложения клиентов банка. Средства, хранящиеся на счетах до востребования (бессрочные вклады), предназначаются для осуществления текущих платежей - наличными или через банк при помощи чеков, кредитных карточек или аккредитивов. Другой вид депозитных вкладов - срочные вклады (с определенными сроками погашения). По этим вкладам обычно выплачиваются более высокие проценты, зависящие от срока вклада, поскольку банки могут более длительное время распоряжаться средствами вкладчика и имеют возможность реинвестировать их. Чаще всего на срочные счета помещаются средства целевого назначения, например, суммы, предназначенные предпринимателем для покупки дорогостоящего оборудования через год.

Депозитные операции - понятие широкое, поскольку к ним относится вся деятельность банка, связанная с привлечением средств во вклады. Особенностью этой группы пассивных операций является то, что банк имеет сравнительно слабый контроль над объемом таких операций, т. к. инициатива в помещении средств во вклады исходит от вкладчиков. При этом, как показывает практика, вкладчика интересуют не только выплаченные банком проценты, но и надежность сохранения доверенных банку средств. Наиболее важным элементом является определение оптимального сочетания различных видов вклада, предельных сроков и хранения, и режима пользования счетом. Каждый коммерческий банк определяет, какие виды вкладов наиболее выгодны для него. Установление предельных сроков хранения увязывается со сроками кредитования. При разработке режима пользования счетом определяют, предполагает ли он дополнительные взносы.

Депозиты являются важным источником ресурсов коммерческих банков. Структура их в банке подвижна и поставлена в зависимость от конъюнктуры[4] денежного рынка. Однако этому источнику формирования банковских ресурсов присущи и некоторые недостатки. Речь идет прежде всего о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Кроме того, мобилизация средств во вклады (депозиты) зависит в значительной степени от клиентов (вкладчиков), а не от самого банка. И тем не менее конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов.

Организация депозитных операций должна осуществляться при соблюдении ряда принципов:

- получение прибыли и создание условий для получения прибыли в будущем;

- гибкая политика при управлении депозитными операциями для поддержания оперативной ликвидности банка;

- согласованность между депозитной политикой и доходностью активов;

- развитие банковских услуг с целью привлечения клиентов.

Привлекаемые банками средства разнообразны по составу. Главными их видами являются средства, привлеченные банками в процессе работы с клиентурой (депозиты), аккумулированные путем выпуска собственных долговых обязательств (депозитных и сберегательных сертификатов, векселей, облигаций) и средства, позаимствованные у других кредитных учреждений посредством межбанковского кредита и ссуд ЦБ РФ.

В качестве субъектов депозитных операций могут выступать:

- государственные предприятия и организации;

- государственные учреждения; кооперативы;

- акционерные общества;

- смешанные предприятия с участием иностранного капитала;

- общественные организации и фонды;

- финансовые и страховые компании;

- инвестиционные и трастовые компании и фонды;

- отдельные физические лица и объединения этих лиц;

- банки и другие кредитные учреждения.

Объектами депозитных операций являются депозиты – суммы денежных средств, которые субъекты депозитных операций вносят в банк, на определенное время обседаемые на счетах в банке в силу действующего порядка осуществления банковских операций.

Исходя из категории вкладчиков, различают следующие виды депозитов:

- депозиты юридических лиц (предприятий, организаций, других банков);

- депозиты физических лиц.

По своему экономическому содержанию депозиты принято подразделять на З группы:

- срочные депозиты (с их разновидностью - депозитными сертификатами);

- депозиты до востребования;

- условные депозиты (договором может быть предусмотрено внесение вкладов на заранее оговоренных условиях их возврата, не противоречащих закону).

Срочный вклад — банковский вклад, по которому устанавливается определённый срок хранения (от нескольких месяцев до нескольких лет). Такой вклад хранится в банке в размере внесённой суммы и возвращается вкладчику полностью вместе с процентами.

Вклад до востребования (или депозит до востребования) — банковский вклад, возвращаемый вкладчику полностью или частично по первому его требованию.

Условные депозиты - депозиты, внесенные другим лицом на имя вкладчика с условиями распоряжаться суммой вклада при наступлении обстоятельств, обозначенных при открытии счета. До наступления этих условий вкладчик может использовать средства депозита лишь по письменному разрешению лица, внесшего вклад

Депозиты являются источником образования ссудного капитала банка, который используется на выдачу кредитов, осуществление инвестиций и т.п. Эти банковские операции приносят банку доход. Поэтому банк оплачивает гражданину его депозит. Процент на депозитные вклады гражданину и является платой за вложенные деньги. Обострение конкуренции между банками и другими финансовыми структурами за вклады физических и юридических лиц привело к появлению огромного разнообразия депозитов, цен на них и методов обслуживания.

К пассивным операциям относятся и различные сберегательные операции. Сберегательные депозиты служат для накопления средств клиента, о чем клиенту выдается свидетельство (сберегательная книжка). Сберегательная книжка — ценная бумага, удостоверяющая заключение договора банковского вклада с гражданином и внесение денежных средств на его счёт по вкладу.

В сберегательной книжке должны быть указаны и удостоверены банком наименование и место нахождения банка, а если вклад внесён в филиал, также его соответствующего филиала, номер счёта по вкладу, а также все суммы денежных средств, зачисленных на счёт, все суммы денежных средств, списанных со счёта, и остаток денежных средств на счёте на момент предъявления сберегательной книжки в банк.

Если не доказано иное состояние вклада, данные о вкладе, указанные в сберегательной книжке, являются основанием для расчётов по вкладу между банком и вкладчиком.

Выдача вклада, выплата процентов по нему и исполнение распоряжений вкладчика о перечислении денежных средств со счёта по вкладу другим лицам осуществляются банком при предъявлении сберегательной книжки

ЗАКЛЮЧЕНИЕ

Современный банк выполняет до 100 видов операций и услуг. Все они связаны между собой. Прежде всего, существует зависимость между активными и пассивными операциями. Банки оперируют преимущественно чужим капиталом, поэтому масштабы кредитования и инвестирования банковских средств во многом зависят от способностей кредитного учреждения привлечь свободный денежный капитал и сбережения.

Согласно банковскому законодательству банк – это кредитная организация, которая имеет право привлекать денежные средства физических и юридических лиц, размещать их от своего имени и за свой счет на условиях возвратности, платности, срочности и проводить расчетные операции по поручению клиентов. Таким образом, коммерческие банки осуществляют (или должны осуществлять) комплексное обслуживание клиентов, что отличает их от специальных кредитных организаций небанковского типа, выполняющих ограниченны круг финансовых операций и услуг.

Активные операции коммерческих банков являются операциями, отражающими размещение собственных и привлеченных средств банка в целях получения доходов. Активы банка в контексте данного определения выступают вложениями банка, приносящими ему доход.

Активные операции банков учитываются на активных счетах баланса. Остаток на том или ином активном счете банка показывает объем средств, вложенных банком в данный конкретный актив.

Анализ пассивных операций коммерческих банков играет важную роль. Во-первых, потому что без собственного капитала невозможно вообще представить начало банковской деятельности. Во-вторых, потому что значение собственного капитала в деятельности банка гораздо существеннее, чем его доля в общем объеме пассивов. Собственный капитал банка - это и его стержень деятельности, и последний резерв в случае неблагоприятного стечения обстоятельств.

Создание устойчивой, гибкой и эффективной банковской инфраструктуры - одна из важнейших задач. Стоит отметить, что специфика своевременной практики кредитования состоит в том, что банки в ряде случаев не обладают единой методической и нормативной базой организации кредитного процесса. Каждый коммерческий банк, исходя из своего опыта, вырабатывает свои подходы, свою систему кредитования, хотя есть общие организационные основы, отражающие международный и отечественный опыт и позволяющий коммерческим банкам существенно упорядочить свои кредитные отношения с клиентами, улучшить возвратность ссуд.

Таким образом, коммерческие банки по-прежнему остаются центром финансовой системы, сосредотачивая вклады правительства, деловых кругов и миллионов частных лиц. Через активные операции коммерческие банки открывают доступ к своим фондам различного рода заемщикам: частным лицам, компаниям и правительству. Банковские операции облегчают движение товаров и услуг от производителей к потребителям, так и финансовую деятельность правительства. Они предоставляют долю средств обращения, а сами выступают как средство регулирования количества денег в обращении. Активные операции наглядно свидетельствуют о том, что национальная система коммерческих банков играет важную роль в функционировании экономики.

В заключение можно отметить, что нормативная база способствует стабильности функционирования банковской системы, реализация защиты интересов вкладчиков, а также интересов самих кредитных организаций, их участников и акционеров.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

- Богданкевич О.А. Организация деятельности коммерческих банков. ТетраСистемс. 2012.

- Каджаева М. Р., Дубровская С. В. Банковские операции. - М.: Академия, 2015.

- Жарковская Е.П. Банковское дело. М.: Омега-Л, 2010.

- Свиридов О.Ю. Деньги, кредит, банки: учеб. пособие для студ. эконом.спец.вузов/ О.Ю. Свиридов. - М.: МарТ, 2004.

- Сайт свободной энциклопедии Википедии: Wikipedia.org.

- Крупнейший независимый финансовый портал Рунета: banki.ru.

- Официальный сайт ЦБ РФ: cbr.ru.

- Конституция РФ

- Положение на основании Федерального закона от 10 июля 2002 года № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации).

- Федеральный закон "О банках и банковской деятельности" от 02.12.1990 N 395-1.

-

Сделка (Соглашение) РЕПО (от англ. repurchase agreement, repo) — сделка купли (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определённый срок по заранее определённой в этом соглашении цене. ↑

-

Реорганизация банков – это процесс слияния или присоединения банков, в результате которых появляются новые кредитные учреждения, или же произойдет ликвидация некоторых кредитных учреждений. ↑

-

Сальдо — разность между поступлениями и расходами. ↑

-

Конъюнктура рынка — экономическая ситуация, складывающаяся на рынке и характеризующаяся уровнями спроса и предложения, рыночной активностью, ценами, объёмами продаж, движением процентных ставок, валютного курса, заработной платы, дивидендов, а также динамикой производства и потребления. ↑

- Центральный банк РФ (Центральный банк и его функции)

- АКТИВНЫЕ И ПАСсИВНЫЕ ОПЕРАЦИИ БАНКов (Кассовые операции)

- CУЩНОСТЬ И ФУНКЦИИ ФИНАНСОВ

- Психологические аспекты восприятия рекламы (Реклама как явление новой современности)

- Анализ методик диагностики самооценки личности

- Организация денежного обращения

- Шекспиризмы в современном английском языке

- Виды научного перевода (Понятие перевода, подходы к переводу текста)

- Принципы эффективного контроля деятельности предприятия (Сущность эффективного управления деятельности предприятия)

- Понятие правового отношения»

- Технологии программирования. Методы кодирования данных .

- Применение объектно-ориентированного подхода при проектировании информационной системы ( Аналитическая часть )