«Земельный налог»

Содержание:

Введение

Земельный налог играет важную роль во всей налоговой системе Российской Федерации. В сравнении с другими налогами, земельный налог не приносит столько много доходов, как, например, налог на прибыль и НДС. Тем не менее, роль его чрезвычайно важна, так как является важным источником формирования местных бюджетов.

Правовое регулирование земли и земельных отношений постоянно изменяются из-за того, что законодательство постоянно изменяется. Также это объясняется особенностями обложения, начисления и взимания данного вида налога.

Процесс перехода к рыночной экономике, принятие нормативных актов, касающихся развития земельных отношений, коренным образом меняют роль земли и ее функционирование в экономических отношениях.

С тех пор, как была введена плата за землю, и в то же время, не отрегулирована специальными законодательными актами, в ряде случаев это привело к непосильному налоговому бремени, превратив целесообразность введения этого налога в свою противоположность.

Даже на сегодняшний день вся нормативная документация, которая касается земельных отношений, не учитывает многих важнейших теоретических положений, которые требуют практического решения. Это связано, в первую очередь, с отсутствием должной кадастровой и на этой основе стоимостной оценки земли.

Значимость темы курсовой работы определяется тем, что земельный налог является очень важным составляющим элементом, который пополняет местный бюджет.

Таким образом, этим и определяется актуальность выбранной темы данной курсовой работы «Земельный налог».

Объектом курсового исследования является земельный налог.

Предметом курсового исследования это теоретические аспекты и практические применения земельного налога в системе налогообложения России.

В соответствии с этим целью курсовой работы является рассмотрение и исследование, как с теоретической, так и с практической стороны аспектов механизма взимания и расчета земельного налога для субъектов налогообложения.

Исходя из данной цели, в работе ставятся и решаются следующие задачи:

В первой главе планируется рассмотреть теоретические основы исчисления и уплаты земельного налога в России. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть историю развития земельного налога в России;

- рассмотреть элементы земельного налога в России;

- изучить роль и значение земельного налога в формировании местного бюджета.

Во второй главе планируется рассмотреть и проанализировать практические аспекты исчисления и уплаты земельного налога в России. Для этого необходимо провести подробное исследование по следующим вопросам:

- рассмотреть противоречия, возникающие при расчете земельного налога;

- рассмотреть примеры расчета земельного налога;

- рассмотреть перспективы совершенствования земельного налога;

- сделать соответствующие выводы по результатам исследований.

Прикладная значимость данного исследования определяется возможностью использования выводов работы в дальнейших разработках по дисциплине «Налоги и налогообложение», а также при написании выпускной квалификационной работы.

При написании курсовой работы были использованы нормативные акты Российской Федерации, в том числе главный налоговый документ страны – Налоговый Кодекс РФ с последними изменениями и дополнениями на 2016 год. Он дает широкое объяснение многим аспектам, которые были рассмотрены в данной работе. Также теоретическую базу написания данной курсовой работы составили книги, изданные в период 2011-2014 годов, такими известными издательствами, как Проспект, Юнити, Юнити-Дана, Юрайт. Это свидетельствует об актуальности тезисов, которые были проанализированы в данной работе.

Проблеме видов налогов и его классификации посвящено множество работ. Это работы Евстигнеева, Молчанова, Колчина, Заяц и т.д. Немаловажную роль в написании данной работы сыграли научные статьи из периодической литературы «Налоги и налогообложение», а также «Финансы и управление». Авторами тема исследования рассматривается полно и с новой точки зрения.

Цели и задачи курсовой работы обусловили следующую её структуру. Работа состоит из содержания, введения, двух глав («Теоретические основы исчисления и уплаты земельного налога в России», «Практические аспекты исчисления и уплаты земельного налога в России»), заключения, библиографии, приложений.

Глава 1. Теоретические основы исчисления и уплаты земельного налога в России

1.1 История земельного налога в России

История земельного налога является достаточно разнообразной. Ее рассмотрение начнем с того, что рассмотрим важность и значение земельного налога в экономике России.

Земельный налог очень важен в налоговой системе РФ. Это поимущественный местный налог и полностью зачисляется в муниципальный бюджет[1]. Но в настоящее время, земельный налог занимает относительно небольшую долю в общей сумме налоговых поступлений в местные бюджеты, и составляет 12%[2].

Тот потенциал дохода, который может быть получен за счет земельного налога, а также хроническая нерешенность многих актуальных вопросов, связанных с земельным налогов, вызваны историческими причинами.

Родовые общины, первые государственные образования Древней Руси, основывались на натуральном способе ведения хозяйства, определявшем натуральные формы налогов и повинностей. Феодальные отношения были еще слабыми. Князь облагал свободное и полусвободное население данью или оброком, в который входила плата за предоставление частному лицу права пользоваться казенной землей, различными угодьями. Наличие пашни и орудие пахоты входили в единицу обложения − «дым», распространенную в Киевской Руси[3].

Когда в значительной степени развилось сельское хозяйство, то оно давало все больше богатств. Это обусловило рост ценности земли с населением, которое работало на ней. Именно земля с каждым десятилетием становилась все большим богатством на Руси, как и в других странах. В руки князя переходили лучшие пахотные земли, луга, леса, озера, рыбные ловли, пастбища. А свободные люди, которые раньше лишь уплачивали дань князю и более ничем не были с ним связаны, постепенно попадали от него в зависимость. Смердов привлекали к различным работам в хозяйстве князя. Так возникала их поземельная зависимость от господина. Однако на Руси объектом обложения земля становится с XI-XII вв.[4].

Следует отметить, что налог с земли, или как раньше говорили поземельный налог, должен быть облагать лишь доход, полученный в результате использования земли. Методы исчисления поземельного налога в различных странах всегда разнились между собой. Одним из самых распространенных способов исчисления поземельного налога – это измерение земли и обложения ее налогом согласно ее количеству.

С XIII в. до середины XVII в. единицей обложения земли в России была соха. Соха – это примерно 400 десятин в служилых землях и 300 – в монастырских и церковных. Однако с течением времени значение слова соха постоянно менялось. Это было и количество труда, и самостоятельная единица хозяйствования. Под сохой даже понимали финансовую единицу капитала[5].

Однако налогообложение с использованием данного понятия имело существенные недостатки. К ним относились следующие: это нечеткость в распределении категорий налогоплательщиков, возможной недобросовестностью при составлении писцовых книг, слишком субъективная оценка доходности земельного участка и прочие причины[6].

С образованием Московского государства земельные отношения поднимаются на более высокий уровень развития. Налоговая система усложняется, однако налоговые нормы отсутствуют. Правительство использует большое разнообразие единиц обложения.

Несмотря на усложнение налоговых отношений, не существует четкого выделения среди данных налогов земельного налога. А доходность земли даже не бралась во внимание с точки зрения фискальных потребностей государства. В этот период главным налогом стала подушная подать. Земельного налога также по-прежнему не существовало[7].

С 1843 по 1856 гг. правительством проводятся кадастровые мероприятия. Их целью было определение доходности казенных селений от земель, промыслов, лесов и др. Прежде всего, определялись площади земель, местных различий почв по названию, качеству, возделываемым культурам и среднему урожаю с каждого рода почвы. Составлялась таблица средней урожайности зерна в определенном районе. Затем составляли сводную таблицу для губернии, и определялся валовой доход, из которого исключались издержки производства и получали чистый доход с десятины по каждому качеству почв и определялся оклад оброчной подати.

В 1851 году Николаем I был принят Устав о земских повинностях. Среди сборов, подлежащих обложению, оказалась и земля. Сбор с земель был определен заранее и брался с десятины без учета её доходности. Налоги с земель давали около 70 % поступлений по земским сборам[8].

Отмена крепостного права во времена правления Александра II (1855-1881 гг.) ознаменовало совершенствование налогового земельного законодательства. В 1861 году отменяется не только крепостное право, но и утверждается право крестьян на земельный надел и порядок выкупа в виде соответствующих платежей за данный земельный надел. В течение 49 лет крестьяне уплачивали данный выкуп за землю[9].

Данные выкупные платежи крестьян за землю давали возможность государственному бюджету значительно расширять свою доходную часть. К примеру, за 1910 год было запланировано собрать государственных земельных сборов на сумму 25 млн. рублей. Именно в этот период происходит четкое становление и выделение земельного налога. Увеличиваются поступления в государственный бюджет от земельных налогов и платежей, связанных с землей[10].

В эпоху правления Николая II (1894-1917 гг.) был уменьшен ряд налогов. Поземельный налог был снижен с 1896 года на 10 лет наполовину, а в губерниях, где половинный оклад превышал 5 копеек на десятину − до этого последнего предела. Предоставление этой льготы объяснялось сельскохозяйственным кризисом.

В конце 19 века начале 20 века, налоговая система России имела достаточно крепкую и логичную систему налогообложения, среди которых важную роль играл земельный налог. Но, доля его поступлений в бюджет была не совсем велика. Это объяснялось тем, что сельское хозяйство находилось в некотором упадке, и сохранялись еще пережитки прошлого крепостного права.

После Октябрьской революции 1917 года наряду с другими налогами земельный налог был отменен Вместо него советское правительство вводит сельскохозяйственный налог. Общим для земельного и сельскохозяйственного налога являлся объект – земля. Для сельскохозяйственного налога устанавливались нормы доходности[11].

В начале 80-х гг. XX века был введен ряд налогов, в состав которых вошел и земельный налог. Этот налог вычислялся на основании квадратного метра площади облагаемой земли. Несмотря на то, что земельным налогом облагалось большое количество субъектов, от его уплаты было также множество лиц освобождено[12].

В начале 90-х гг. XX века плата за землю как правовая категория была введена в действующее законодательство о налогах и сборах. Однако данный документ характеризовала отсутствие логичности и системности. И в период с 1991 года по 2005 годы земельный налог взимался именно на основе данных принципов.

С 1 января 2005 года в соответствии с Федеральным законом от 29.11.2004 г. № 141-ФЗ вступает в силу глава 31 «Земельный налог» Налогового кодекса РФ[13]. Происходит переход к исчислению земельного налога вместо фиксированных платежей за единицу земельной площади, который существенно изменил систему налогообложения собственников земельных участков и многие элементы этого платежа. В частности, налоговая база устанавливается как кадастровая стоимость земельного участка вместо использования в качестве налоговой базы площади земельного участка, которая для исчисления налога умножалась на ставку, скорректированную рядом коэффициентов. Кадастровая стоимость земельного участка с учетом качества земли, дает возможность осуществить более справедливое изъятие земельного налога, учитывая рентную составляющую. В связи с тем, что земельный налог полностью поступает в местный бюджет, можно говорить об усилении заинтересованности местных органов власти в поступлениях данного налога в бюджет муниципалитета.

1.2 Элементы земельного налога

Как и любой другой налог, земельный налог имеет свои элементы. Регулирование взаимоотношений данных элементов земельного налога производится Налоговым Кодексом РФ[14]. Также в сферу нормативной базы регулирования земельного налогообложения входят правовые акты муниципальных образований. Следует отметить, что основным признаком земельного налога является его обязательность уплаты на территории соответствующих муниципальных образований[15].

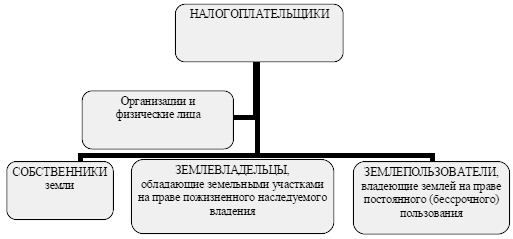

Налогоплательщиками налога признаются организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Не признаются и, соответственно не являются налогоплательщиками земельного налога лица, которые владеют землей лишь на праве безвозмездного пользования или же, которые пользуются данной землей в своих целях на условиях договора аренды[16].

Основные элементы земельного налога представлены в приложении 1[17].

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог.

Не признаются объектом налогообложения:

-земельные участки, изъятые из оборота в соответствии с законодательством РФ;

-земельные участки, ограниченные в обороте в соответствии с законодательством РФ, которые заняты особо ценными объектами культурного наследия народов РФ, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия. То есть это те участки земли, где, возможно, происходят археологические раскопки останков древних животных, останки древних городов и прочих ценностей мирового культурного наследия.

-земельные участки, ограниченные в обороте в соответствии с законодательством РФ, и используются в целях обеспечения обороны, безопасности и таможенных нужд[18];

-земельные участки, которые составляют лесной фонд страны;

-земельные участки, ограниченные в обороте в соответствии с законодательством РФ, занятые находящимися в государственной собственности водными объектами в составе водного фонда.

Налоговая база определяется исходя из расчета кадастровой стоимости земельных участков, которые признаются объектами налогообложения земельным налогом. Кадастровая стоимость – это не произвольное определение стоимости земли, она определяется в соответствии с земельным законодательством РФ.

Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом[19].

Если земельный участок находится на территории нескольких территориальных муниципальных образований, то налоговая база в отношении данного участка определяется по каждому региону в отдельности. Доля каждого участка определяется, как доля кадастровой стоимости в пропорциональном отношении в зависимости от всей кадастровой стоимости и территории данного участка в пределах указанного муниципального образования[20].

Налоговая база определяется отдельно в отношении долей в праве общей собственности на земельный участок, в отношении которых налогоплательщиками признаются разные лица либо установлены различные налоговый ставки[21].

Индивидуальные предприниматели в лице организаций и физических лиц должны самостоятельно определять налоговую базу. Основанием для такого определения кадастровой стоимости земельного участка является перечень сведений государственного земельного кадастра о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования.

После этого, налоговыми органами для каждого физического лица определяется налоговая база.

Следует отметить, что по земельному налогу также, как и по другим налогам, существуют льготы. Рассмотрим их перечень[22]:

Налоговая база уменьшается на не облагаемую налогом сумму в размере 10 000 руб. на одного налогоплательщика на территории одного муниципального образования (городов федерального значения Москвы и Санкт-Петербурга) в отношении земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении следующих категорий налогоплательщиков:

-Героев Советского Союза, Героев РФ, полных кавалеров ордена Славы;

-инвалидов, имеющих III степень ограничения способности к трудовой деятельности, а также лиц, которые имеют I и II группы инвалидности, установленные до 1 января 2004 г. без вынесения заключения о степени ограничения способности к трудовой деятельности;

-инвалидов с детства;

-ветеранов и инвалидов Великой Отечественной войны, а также ветеранов и инвалидов боевых действий;

-физических лиц, которые имеют право на социальную поддержку в связи с полученным радиационным облучением[23].

Перечень таких лиц регламентирован Федеральным законом «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча» от 26 ноября 1998 г. № 175-ФЗ. А также данный пункт предусмотрен и в соответствии с Федеральным законом «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10 января 2002 г. № 2-ФЗ[24];

-физических лиц, которые принимали участие в испытаниях термоядерного и ядерного оружия, которые участвовали в ликвидации аварий ядерного характера на гражданских и военных объектах.

-физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику[25].

Конечно, вышеуказанное уменьшение налоговой базы происходит только на основании соответствующих документов, которые предоставляются налогоплательщиком в налоговые органы по месту нахождения объекта налогообложения – земельного участка.

Если размер не облагаемой налогом суммы превышает размер налоговой базы, определенной в отношении земельного участка, налоговая база принимается равной нулю.

Налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности[26].

Налоговая база в отношении земельных участков, находящихся в общей совместной собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного участка, в равных долях.

Элементы земельного налога представлены в приложении 2 к данной работе[27].

Рассмотрим налоговые ставки по земельному налогу.

1) 0,3% для:

- земельных участков, которые имеют сельскохозяйственное назначение.

- земельных участков, которые заняты жилищным фондом объектами инженерной инфраструктуры жилищно-коммунального комплекса или приобретенных (предоставленных) для жилищного строительства.

-земельных участков, которые используются для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

2) 1,5% в отношении прочих земельных участков[28].

Конечно, существуют и льготы по уплате земельного налога.

От уплаты земельного налога освобождаются:

-организации и учреждения уголовно-исполнительной системы Министерства юстиции РФ — в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций;

-организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

-религиозные организации;

-общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов),

-организации народных художественных промыслов[29];

-физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока, а также общины таких народов — в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов[30];

-организации — резиденты особой экономической зоны — в отношении земельных участков, расположенных на территории такой зоны, сроком на пять лет с момента возникновения права собственности на каждый земельный участок.

В данном разделе были проанализированы элементы земельного налога в России.

1.3 Роль земельного налога в формировании местного бюджета

Теория налогов гласит, что уровень развития страны во многом определяется уровнем доходности государственного бюджета за счет налоговых поступлений. То есть, у государства больше в распоряжении ресурсов, которые оно может направлять на различные цели и задачи. Это же и касается также муниципальных образований, куда стекаются доходы от взимания земельного налога[31].

Земельный налог составляет значительную часть доходов местного бюджета. В соответствии со статьей 15 Налогового кодекса Российской Федерации земельный налог является одним из двух видов налогов, 100% поступлений от которого направляются в местный бюджет.

Каждое муниципальное образование имеет собственную структуру земельного фонда. Поэтому нельзя говорить об однородности получаемых доходов от взимания земельного налога. На каждом муниципальном образовании могут быть земли, которые входят и не входят в состав льгот, налогоплательщики, которым положена или не положена практика уменьшения налоговой базы на 10000 рублей и т.д.[32]

В настоящее время только часть земельных участков полноценно оформлена и внесена в кадастр. Это серьезное упущение, которое позволяет говорить о неэффективном взимании земельного налога. От этого, в первую очередь страдает бюджет муниципального образования[33].

Таким образом, земельный налог занимает особое место в налоговой системе Российской Федерации и выступает в качестве важного источника формирования местных бюджетов. Однако при его поступлении в местные бюджеты существует ряд проблем, которые необходимо решать на законодательном уровне.

Земельный налог регулируется главой 31 «Земельный налог» НК РФ. Вводится в действие федеральным законодательством (НК РФ) и нормативными правовыми актами местного самоуправления. Для Москвы и Санкт- Петербурга – это, соответственно, законы этих городов, так как это города федерального значения[34].

Следует отметить, что ставки устанавливаются муниципальными образованиями в отношении земель своего региона. Причем данные ставки не должны превышать ставки, установленные НК РФ. А все остальные элементы земельного налога регулируются НК РФ.

Конкретные ставки устанавливаются нормативными правовыми актами муниципальных образований, законами Москвы и Санкт-Петербурга. Местные власти имеют право устанавливать дифференцированные ставки в зависимости от категории земель и (или) разрешенного использования земельного участка[35].

Налоговым периодом по земельному налогу признается календарный год. Индивидуальному предпринимателю, использующему земельный участок для осуществления предпринимательской деятельности (т.е. для получения прибыли), придется платить земельный налог авансовыми платежами в первый квартал, полугодие и девять месяцев календарного года (т.о. сумма налога за год будет уменьшаться на суммы авансовых платежей, уплаченных ИП)[36].

Физические лица, не являющиеся индивидуальными предпринимателями, уплачивают налог на основании уведомления, присылаемого налоговыми органами. Представительные органы власти муниципальных образований вправе установить авансовый порядок уплаты земельного налога такими физическими лицами, но не более 2-х авансовых платежей за год.

В завершении данной главы можно прийти к следующим выводам.

- была рассмотрена история развития земельного налога. История развития земельного налога достаточно разнообразна и характеризуется некоторыми противоречиями. Его зарождение началось во времена Киевской Руси. И лишь к середине 20 века он принимает форму, подобную форме современного земельного налога.

- были рассмотрены элементы земельного налога, куда входят налоговая база, налоговые ставки, кадастровая стоимость, объекты и субъекты налогообложения земельным налогом.

- была определена важная роль земельного налога в формировании муниципального бюджета, так как благодаря таким поступлениям у местного бюджета есть ресурсы для развития региона.

Глава 2. Практические аспекты исчисления и уплаты земельного налога в России

2.1 Противоречия, возникающие при расчете земельного налога

Было определено, что налоговой базой для определения и исчисления земельного налога выступает кадастровая стоимость земельного участка.

Известно, что земельный налог подлежит к уплате как организациями, так и физическими лицами, так и индивидуальными предпринимателями. Земельный налог – это налог местного уровня, так как доходы от его взимания подлежат к перечислению в местный бюджет[37].

В текущем году не предусмотрено изменение ставок по земельному налогу и они составят:

— 0,3% кадастровой стоимости участка в случае, если такая земля используется под личное хозяйство, то есть дачные участки, индивидуальное строительство для жилищных нужд или для сельскохозяйственных работ;

— 1,5% для всех других земельных участков.

Противоречия возникают в плане сроков уплаты земельного налога. Если раньше земельный налог необходимо было заплатить до 1 ноября, то сейчас его необходимо заплатить до 1 октября[38].

Льготные категории граждан, которым предусмотрено некоторое послабление в уплате земельного налога были рассмотрены в предыдущей главе. Но противоречия также возникают именно по данному вопросу. Дело в том, что в разных регионах могут быть предусмотрены различные льготы. Например, в Екатеринбурге предусмотрены такие же льготы пенсионерам (в том числе, и работающим) по достижению ими соответствующего возраста: 60 лет для мужчин и 55 лет для женщин[39].

Для получения налоговой льготы нужно подать соответствующие документы в налоговую инспекцию по месту нахождения земельного участка. К слову, местные власти могут принять решение и о полном освобождении от уплаты земельного налога.

Сразу после покупки земельного участка владелец должен уплатить по нему земельный налог, если он владеет землей по праву: собственности; пожизненного владения или бессрочного использования[40].

Значительные противоречия вызваны также ростом кадастровой стоимости земли в 2013 году в России. В связи с этим возникло огромное количество споров между налоговыми органами и налогоплательщиками земельного налога.

Практически во всех областях и регионах России стоимость кадастра земельного участка будет гораздо выше его рыночной цены.

В этом случае кадастровую стоимость можно оспорить. Для этого достаточно обратиться в комиссию для рассмотрения подобных споров.

Основанием для такого обращения может служить: недостоверность информации по объекту недвижимости; установление по отношению к земельной площади ее рыночной стоимости.

Для установления рыночной стоимости собственник земли должен заказать в компании итоговый отчет по стоимости, провести экспертизу этого отчета у оценщика и подать документы в управление по реестру субъекта РФ[41].

Рассмотрим, каким образом происходит процедура подачи спора в случае недовольства собственника земельного участка[42].

1) Собственник земельного участка должен предоставить все уведомления из налоговой инспекции за прошлые периоды и сравнить их с суммой в новой платежной квитанции. Именно в квитанциях указывается кадастровая стоимость земельного участка.

2) Текущую и актуальную кадастровую стоимость земли можно также узнать в режиме онлайн на официальном сайте РОСРЕЕСТРА. Достаточно лишь ввести точный адрес участка либо его кадастровый номер, он обязательно есть в свидетельстве собственника.

3) Если кадастровая стоимость земельного участка по квитанции с налоговой инспекции оказалась действительно завышено, то в таком случае необходимо собрать соответствующие документы[43]:

— копии документов о собственности на землю (заверенные нотариально);

— кадастровый паспорт объекта недвижимости;

— отчет об индивидуальной рыночной оценке объекта (заказывается у одного из оценщиков из списка на сайте РОСРЕЕСТРА)[44];

— еще одно экспертное заключение оценщика из той же организации, которое подтверждает, что предыдущая оценка проведена корректно и без нарушений.

Последний документ понадобится в том случае, если рыночная цена участка отличается от кадастровой более чем на 30%[45].

4) Заявление вместе с документами передается специальной комиссии по рассмотрению споров о результатах кадастровой оценки. Подобные «жалобы» должны рассматриваться в течение 30 дней.

Такие случаи уже сотнями рассматриваются в российских судах. В большинстве таких противоречий побеждает обманутый собственник земельного участка. Но для того, чтобы не стать жертвой обмана и защищать свои права, необходимо строго следить за всеми составляющими земельного налога в актуальном режиме.

2.2 Примеры расчета земельного налога

Анализ земельного налога невозможно проводить без практических примеров расчета данного налога. Рассмотрим их.

В целом схема расчета земельного налога такова.

Сумма налога за год = ставка налога * налоговая база * коэффициент.

Земельный участок земли находится в долевой собственности Ивана и Людмилы. В данной собственности у обоих имеются равные доли собственности. Иван - инвалид II группы. Значит, ему положена льгота по уменьшению налоговой базы на 10000 рублей[46].

Кадастровая стоимость данного земельного участка составляет 20000 рублей, общая площадь составляет 0,6 га. Муниципальным образованием, где зарегистрирован и находится данный земельный участок, предусмотрена ставка по земельному налогу в 0,3%.

Рассчитаем земельный налог, который предстоит к уплате в бюджет.

Так как данный земельный участок разделен на две равные доли собственности, то у каждого совладельца по 0,3 га земли на каждого.

Для Ивана налоговая база составит 20000*0,3-10000 = -4000 рублей. Налогооблагаемая база меньше необлагаемого минимума, т.е. принимается равной нулю.

Для Людмилы налоговая база составит 20000*0,3=6000 рублей. 6000*0,3/100 = 18 рублей – сумма земельного налога, которая предстоит к уплате в бюджет с данного земельного участка[47].

Рассмотрим еще один пример.

ООО «Альфа» принадлежит участок земли, его кадастровая стоимость на 1 января отчетного года составляет 2 500 000 руб. Участок относится к производственным землям, расположенным в пределах поселений[48].

На нем расположено спортивное сооружение, которое занимает 10% площади. От местных властей предоставлена льгота - участки под спортивными объектами не облагаются земельным налогом, если используются по целевому назначению.

Так как в августе этого года данное предприятие перестает использовать спортивное сооружение по целевому назначению, то оно теряет льготу по уплате земельного налога. Август в таком случае принимается, как целый месяц. До конца года, то есть за 5 месяцев льгота по земельному налогу отсутствует[49].

Коэффициент Кл составит 0,42 (5 : 12). Этот коэффициент отражается в декларации по земельному налогу в разделе I строке 190.

Налоговую базу по земельному налогу бухгалтер «Альфа» рассчитает так:

2 500 000 руб. – 2 500 000 руб. × 10 / 100 × (1 – 0,42) = 2 355 000 руб.

Налоговая ставка составляет 1,5% от кадастровой стоимости.

ООО «Альфа» владеет земельным участком в течение всего года. Поэтому коэффициент Кв равен 1 (12 / 12).

Сумма земельного налога за год составляет:

2 355 000 руб. × 1,5 / 100 × 1 = 35 325 руб.

Фирма в текущем году заплатила авансовые платежи в сумме 28 000 рублей по земельному налогу на участок производственного назначения в текущем году. Поэтому налог, который надо доплатить по участку, составит:

35 325 – 28 000 = 7325 руб.

Если земля куплена в середине года[50]

10 сентября отчетного года фирма «Альфа» приобретает участок под жилищное строительство. На 1 января кадастровая стоимость земли равна 1 650 000 руб. Налоговая ставка по участку составляет 0,1%[51].

Поскольку период проектирования и строительства еще не превышает 3 лет, «Альфа» должна применить налоговую ставку с коэффициентом равным 2. Льгот по этому участку у фирмы нет, поэтому коэффициент Кл равен 1, а налоговая база – 1 650 000 руб.

Участок фирма «Альфа» приобрела до 15 сентября. Поэтому сентябрь признается полным месяцем и включается в расчет. Коэффициент Кв составит 0,33 (4 / 12). В декларации по земельному налогу коэффициент отражается в разделе I строке 160[52].

Сумма налога за год составляет:

1 650 000 руб. × 0,1 / 100 × 0,33 × 2 = 1089 руб.

Земля для строительства приобретена только в IV квартале и авансовые платежи по ней еще не платились. Поэтому налог, который надо перечислить за участок, равен 1089 руб.

В декларации по земельному налогу отражаются суммы 7325 и 1089 рублей по строке 030 раздела I. Земельный налог в составе местных представлен в приложении 3 к данной работе[53].

Таким образом, был рассмотрен порядок расчета земельного налога. Следует отметить также, что если налогоплательщик не получил платежное уведомление, то ему необходимо самостоятельно проявить инициативу в уплате данного налога. В противном случае его ожидает штраф в размере 20% от неуплаченной суммы налога, а также налоговые органы могут начислить пени за каждый календарный день просрочки в размере одной трехсотой от действующей ставки рефинансирования ЦБ РФ.

2.3 Перспективы совершенствования земельного налога

Перспектива совершенствования земельного налога может быть направлена лишь в одном направлении: увеличение либо ставок земельного налога, либо расширение объектов, расположенных на данных земельных участках[54].

В Государственной Думе РФ уже долгое время идёт работа над законом «О налоге на недвижимость».

На государственном уровне прорабатывается необходимость взимания налога на недвижимое имущество с граждан. По задумке местный налог на недвижимость должен заменить земельный налог и налог на имущество физических лиц и организаций.

Однако для введения налога на недвижимость необходимо формирование государственного кадастра недвижимости, а также формирование порядка определения налоговой базы, в качестве которой должна выступать кадастровая стоимость объектов недвижимости. Для формирования государственного кадастра недвижимости был принят Федеральный закон от 24 июля 2007 г. № 221-ФЗ «О государственном кадастре недвижимости», вступивший в силу с 1 марта 2008 года, который регулирует отношения, возникающие в связи с ведением государственного кадастра недвижимости, осуществлением кадастрового учета недвижимого имущества и кадастровой деятельности[55].

Однако работу тормозит множество проблем. В первую очередь они связаны с определением кадастровой стоимости объектов недвижимости, а также процедурой определения кадастровой оценки объектов недвижимости со стороны государства[56].

Введение налога на недвижимость также требует принятия разного рода документов, таких, как методика кадастровой оценки недвижимости, методика проверки результатов кадастровой оценки недвижимости, проведение работ по кадастровой оценке объектов недвижимости и информационному наполнению государственного кадастра недвижимости.

В 2015 году в НК РФ впервые была отведена статья, которая регулирует налог на недвижимость, находящуюся в собственности физического лица. Помимо жилых помещений - квартир, комнат, домов, сюда включены дачи и творческие мастерские, а также недостроенные объекты, оформленные как собственность. Хозяйственные постройки, бани, гаражи также будут облагаться налогом.

Меняются и правила исчисления налоговой стоимости. Она будет основана на кадастровой цене, то есть станет максимально приближена к рыночной. Существенная особенность нового расчёта в том, что будет отличаться стоимость налога между собственностью разной цены. Чем дороже имущество – тем выше будет насчитан налог[57].

Особенность российского применения данного налога на недвижимость является тот факт, что он выравнивает условия налогообложения россиян с разными уровнями достатка. То есть, владелец крупного особняка должен платить налог на имущество значительно больше, чем владелец небольшой квартиры.

В связи с этим ожидаются и изменения на рынке недвижимости в России. Спрос на большие особняки упадет, а спрос на небольшие квартиры существенно вырастет.

Законом устанавливается и новая ставка налога на недвижимость в 2016 год. Введены три базовых ставки:

Ставка в 0,1 % от кадастровой оценки вводится на следующие объекты. Сюда входят жилые квартиры, дома и гаражи. Незавершённое строительство жилых помещений, в том числе единых жилых комплексов[58].

Ставка в 2 % от оценки кадастра для следующих объектов[59]:

-Торговые и административно-деловые центры

-Нежилые офисные помещения

-Объекты общепита и бытового обслуживания стоимостью выше 300,0 тыс. руб.

-Гостиничные комплексы, гостиницы

Ставка 0,5 % от кадастровой стоимости предусматривается для всех остальных объектов недвижимости[60]

Дифференциация установленных ставок может проводиться самостоятельно каждым муниципалитетом.

Переход на налог на недвижимость позволит:

1) Сократить количество имущественных налогов (земельный налог, налог на имущество организаций и налог на имущество физических лиц), так как он объединит в себе все эти налоги[61];

2) Установить в качестве налоговой базы единую стоимостную оценку объекта недвижимого имущества;

3) Вывести из налогообложения активную часть основных средств для организаций (машины, оборудование, транспортные средства и т.п.);

4) Сократить расходы на администрирование[62].

Таким образом, в завершении главы можно сделать следующие выводы:

- были проанализированы противоречия, возникающие при исчислении земельного налога. Противоречия возникают, в основном, когда налоговыми органами завышается кадастровая стоимость земельного участка, который подлежит налогообложению. Такие случаи уже сотнями рассматриваются в российских судах. В большинстве таких противоречий побеждает обманутый собственник земельного участка. Но для того, чтобы не стать жертвой обмана и защищать свои права, необходимо строго следить за всеми составляющими земельного налога в актуальном режиме.

- были рассмотрены примеры расчета земельного налога.

- были рассмотрены перспективы развития земельного налога. Они состоят в переходе к налогу на недвижимость. Таким образом, главная цель нового налога на недвижимость состоит в том, чтобы доходы местных образований в значительной степени повысились. И решение данной проблемы совершенно справедливое. Нужно не повышать ставки налога на недвижимость, а дифференцировать ее. То есть делать различия между налогоплательщиками с дорогой и дешевой недвижимостью. А для лиц, кто владеет скромным имуществом, должна быть предусмотрена эффективная система защиты и льгот.

Заключение

В заключении данной курсовой работы были сделаны следующие выводы:

- была рассмотрена история развития земельного налога. История развития земельного налога достаточно разнообразна и характеризуется некоторыми противоречиями. Его зарождение началось во времена Киевской Руси. И лишь к середине 20 века он принимает форму, подобную форме современного земельного налога.

- были рассмотрены элементы земельного налога, куда входят налоговая база, налоговые ставки, кадастровая стоимость, объекты и субъекты налогообложения земельным налогом.

- была определена важная роль земельного налога в формировании муниципального бюджета, так как благодаря таким поступлениям у местного бюджета есть ресурсы для развития региона.

- были проанализированы противоречия, возникающие при исчислении земельного налога. Противоречия возникают, в основном, когда налоговыми органами завышается кадастровая стоимость земельного участка, который подлежит налогообложению. Такие случаи уже сотнями рассматриваются в российских судах. В большинстве таких противоречий побеждает обманутый собственник земельного участка. Но для того, чтобы не стать жертвой обмана и защищать свои права, необходимо строго следить за всеми составляющими земельного налога в актуальном режиме.

- были рассмотрены примеры расчета земельного налога.

- были рассмотрены перспективы развития земельного налога. Они состоят в переходе к налогу на недвижимость. Таким образом, главная цель нового налога на недвижимость состоит в том, чтобы доходы местных образований в значительной степени повысились. И решение данной проблемы совершенно справедливое. Нужно не повышать ставки налога на недвижимость, а дифференцировать ее. То есть делать различия между налогоплательщиками с дорогой и дешевой недвижимостью. А для лиц, кто владеет скромным имуществом, должна быть предусмотрена эффективная система защиты и льгот.

Земельный налог имеет большое значение в развитии системы налогообложения в России. Несмотря на тот факт, что он занимает относительно невысокую долю в обеспечении доходности местно бюджета, все равно он является важным источником дохода в местный бюджет.

Земельный налог в своем развитии сталкивается со значительными трудностями. К числу таких трудностей можно отнести отсутствие экономически обоснованного принципа формирования налоговой ставки, отражающего различия в местоположении и плодородии земельных участков, а также наличие значительного количества необоснованных льгот не создавало стимулов к эффективному использованию земель.

Все это способствует тому, что проводятся многочисленные суды, и, как следствие, ставки по земельному налогу дифференцируются и меняются. Это не лучшим образом сказывается на состоянии местного бюджета.

Совершенно новым подходом является введение налоговой базы земельного налога с точки зрения кадастровой стоимости.

Известно, что по земельному налогу предусматриваются различные льготы. Они существуют, чтобы соблюсти принцип справедливости – важный принцип системы налогообложения в целом. Льготы позволяют защитить ущемленные слои общества, а также лица, которые пострадали при служении государству различным способом.

Таким образом, земельный налог является чрезвычайно важным и значимым налогом, который позволяет обеспечить развитие местного региона в будущем.

Библиография

1. Федеральный закон от 31.07.98 г. № 146 – ФЗ. Налоговый Кодекс Российской Федерации. Часть первая.

2. Федеральный закон от 05.08.00 г. № 1117 – ФЗ. Налоговый Кодекс Российской Федерации. Часть вторая.

3. Федеральный закон от 26.11.1998 г. № 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча».

4. Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости».

5. Федеральный закон от 24.07.2007 г. № 221-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне».

6. Александров И.М. Налоги и налогообложение. / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко, 2011. – 340 с.

6. Евстигнеев Е.Н., Викторова Н.Д. Налоги и налогообложение. Теория и практикум / Е.Н. Евстигнеев, Н.Д. Викторова. Учебное пособие. – М.: Проспект, 2014. – 520 с.

8. Елгина Е.М. Налоги за 2 часа / Е.М. Елгина. Учебник. – М.: Альпина Паблишер, 2013. – 192 с.

9. Заяц, Н.Е. Теория налогов / Н.Е. Заяц. Мн.: БГЭУ, 2013. – 220 с.

10. Игнатущенко Н.Ф., Новикова Н.Н. Налоги и налогообложение / Н.Ф. Игнатущенко, Н.Н. Новикова. Учебник. М.: МГОУ, 2011. – 240 с.

11. Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – 254 с.

12. Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник. – М.: ЮНИТИ-ДАНА, 2012. – 592 с.

13. Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – 544 с.

14. Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.: ЮНИТИ ДАНА, 2012. – 224 с.

15. Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение. – 2015. - №4. – С. 277-288.

Приложение 1

Приложение 2

Приложение 3

-

Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – с. 113. ↑

-

Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник.- М.: ЮНИТИ- ДАНА, 2012. – с. 145. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 211. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 214. ↑

-

Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – с. 115. ↑

-

Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник.- М.: ЮНИТИ- ДАНА, 2012. – с. 147. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 224. ↑

-

Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – с. 127. ↑

-

Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник.- М.: ЮНИТИ- ДАНА, 2012. – с. 135. ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 244. ↑

-

Майбуров И.О. Налоги и налогообложение / И.О. Майбуров. Учебник.- М.: ЮНИТИ- ДАНА, 2012. – с. 155. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.183. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.184. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Александров И.М. Налоги и налообложение / И.М. Александров. Учебник для вузов. – М.: Дашков и Ко,2011. – С. 226. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.186. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.189. ↑

-

Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – с. 121. ↑

-

Федеральный закон от 26.11.1998 г. №175 – ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.191. ↑

-

Федеральный закон от 26.11.1998 г. №175 – ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» ↑

-

Федеральный закон от 24.07.2007 г. № 221-ФЗ «О социальных гарантиях гражданам, подвергшихся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне». ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.193. ↑

-

Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – с. 123. ↑

-

Федеральный закон от 26.11.1998 г. №175 – ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» ↑

-

Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – с. 117. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.193. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – с. 118. ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.195. ↑

-

Колчин С.П. Налоги в Российской Федерации / С.П. Колчин. М.: ЮНИТИ, 2012. – с. 131. ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Тарасова Ф.В., Владыка М.В. Налоги и налогообложение / Ф.В. Тарасова, М.В. Владыка. Учебник. – М.:ЮНИТИ ДАНА, 2012. – С.196. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 211. ↑

-

Елгина Е.М. налоги за 2 часа / Е.М. Елгина. Учебник. / М.: Альпина Паблишер, 2013. – с.30. ↑

-

Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости». ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости». ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 212. ↑

-

Федеральный закон от 26.11.1998 г. №175 – ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» ↑

-

Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости». ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Пансков В.Ю. Налоги и налогообложение / В.Ю. Пансков. Учебник. М.: Юрайт, 2014. - с. 213. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 214. ↑

-

Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости». ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 215. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости». ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 217. ↑

-

Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости». ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Федеральный закон от 10.01.2002 г. № 2-ФЗ «О государственном кадастре недвижимости». ↑

-

Федеральный закон от 31.07.98 г. № 146-ФЗ Налоговый Кодекс Российской Федерации. Часть первая ↑

-

Заяц, Н.Е. Теория налогов / Н.Е.Заяц. Мн.: БГЭУ, 2013.- с. 115. ↑

-

Гираев В.К. Проблемы налогового регулирования и стимулирования экономики России // Налоги и налогообложение.-2015.- № 11.- С.277-288 ↑

-

Молчанов С.М. Налоги. Расчет и оптимизация / С.М. Молчанов. Учебник. – М.: Питер, 2013. – с. 219. ↑

- Корпоративная культура в организации

- Государственное регулирования инвестиционной деятельности в РФ

- "Общение как взаимодействие"

- "Особенности коммуникаций в организации"

- Фирменное наименование и его гражданско-правовая охрана (Исторический аспект становления и развития права на фирменное наименование)

- «Управление издержками, возникающими в различных структурных подразделениях организаций индустрии гостеприимства»

- Участие россии в международных финансовых институтах (Становления отношений России с международными финансовыми организациями)

- Процессы принятия решений в организации (Теоретические основы реализации основных этапов принятия управленческого решения).

- Виды договоров (Понятие гражданского договора и его место в частном отраслевом регулировании).

- Теории обучения и воспитания

- Характеристика юридической ответственности как правовой категории

- Теоретико-исторический аспект возникновения и реформирования института трудовых пенсий