Управление рисками в проектной среде

Содержание:

Введение

Риск-это то, с чем компании сталкиваются каждый день и при реализации любых проектов. Если компания не рискует, то скорее всего, и не развивается. Как известно, на компанию влияет всегда внутренняя и внешняя среда и для того, чтобы порой успевать за динамикой рынка и быть конкурентоспособной, компания обязана идти на риск.

Актуальность работы объясняется тем, что для качественной реализации проектов и предоставления точной информации о них инвесторам, необходим анализ рисков проекта, поиск и нахождение мероприятий их предотвращающих. Для осуществления этих операций важно создать алгоритм, который обеспечит грамотную работу сотрудников и поможет реализовать проект удачно.

Объектом исследования являются ООО «Йорис Иде» Аппликация системы происходит на примере российского филиала компании ООО «Йорис Иде». Это международная компания по производству продукции из стали и других строительных материалов. Производство компании находится в промышленной зоне г. Гатчина.».

Предметом исследования – является меры по управлению рискми в проектной среде.

Цель работы – анализ управления рисками в проектной среде на примере конкретного предприятия.

Задачи работы:

- проанализировать теоретические аспекты управления рисками;

- дать организационно-экономическая характеристика ООО «Йорис Иде»

- дать описание проекта ООО «Йорис Иде»

- провести анализ рисков в управлении проектом

- провести разработку мер по уменьшению рисков проекта

- дать экономическую оценка реализации антирисковых мер

В работе использованы известные науке методы качественного и количественного анализа рисков; необходимые инструменты, используемые для антирисковых мероприятий.

Первая глава работы посвящена теоретическим аспектам построения системы управления инвестиционными рисками, далее, во второй главе дан анализ компании ООО «Йорис Иде».

Третья глава посвящена описанию проекта и системы мер по управлению проектом.

Глава 1. Теоретические аспекты управления рисками

1.1 Разработка системы управления рисками на предприятии

Введение системы управления рисками нелегкий вопрос для компании, т.к. чаще всего это является очень затратной идеей, и нужно весомое обоснование необходимости подобных трат. Когда компании крупная и имеет большой оборот, логичность создания отдела управления рисками или создание должности риск-менеджера - видится целесообразным. Когда компания небольшая - подобный вопрос становится сложнее. При небольшом обороте компания вряд ли решит потратиться на специального человека, который будет считать риски компании в целом или риски проектов в частности. Скорее всего компания будет нанимать кого-то со стороны или поручать подобные задания квалифицированному человеку. [17, С.83]

Тем не менее, в обоих случаях, система управления не подразумевает обязательное наличие специального отдела или человека. Система может иметь место в компании лишь как некий верный алгоритм действий, помогающей деятельности компании. Тем не менее принципы работы, обсуждаемые в главе 1 будут использоваться и по отношению к любому, кто будет заниматься вопросами риска. Также необходимо упомянуть, что система должна подвергаться контролю, как и все остальные подразделения. Таким образом, руководство компании будет иметь ключевую роль в решениях по управлению рисками. Руководитель компании будет утверждать конкретные программы мероприятий по снижении риска, принимать решения о начале реализации действий, принимать предложенные пробные решения вместе с антирисковыми программами, либо отвергать все вышеперечисленное. Соответственно, любые решения, предлагаемые риск-менеджером (или тем, кто будет выполнять подобные обязанности), должны быть одобрены на высшем уровне управления. При таком раскладе, принимаемые решения будут соответствовать стратегическим целям предприятия: стабильности и устойчивости работы, улучшением финансового положения и росту масштабов хозяйственной деятельности.

Проектирование системы антирисковых мероприятий предполагает взаимодействие всех подразделений предприятия, задействованных в проекте. И чем подобное взаимодействие проходит легче, тем быстрее будет решена проблема угрозы рисков. Разработка управленческой процедуры включает: определение цели, разработку схемы процедуры, описание операций, входящих в процедуру. Если создается описываемая должность, то необходима также инструкции для риск-менеджеров по работе в целом над проектами (алгоритм работы, необходимая документация и т.п.). [1, С.67]

Однозначно проект не может появится из ниоткуда, соответственно, это будет решение руководства о необходимости работы над ним. Определенная работа появляется тогда, когда организация испытывает потребность в решении какой-либо задачи. С этого момента работа начинает создаваться, проектироваться. Если отдел управления рисками был создан, то вся работа передается непосредственно туда, если нет - то создается проектная группа, состоящая из квалифицированных кадров, имеющих отношение именно к вопросу затронутому на проекте. Перепроектирование работы происходит, когда руководство организации принимает решение пересмотреть ответы на вопросы, что и как делать. Т.к. работа риск-менеджера проходит проверку у генерального директора предприятия, стоит заметить, что поместить отдел управления рисками, конкретного риска менеджера или лидера проектной группы стоит под непосредственное руководство управляющего предприятием.

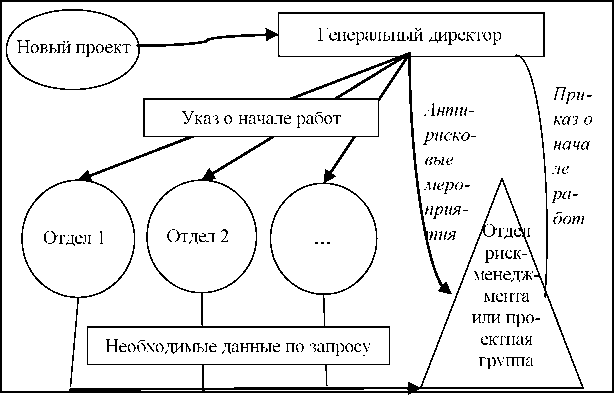

После того, как рабочий процесс запущен, нужно определиться по какому принципу будет проходить работа. В данной работе рассмотрено только то, как будет действовать риск-менеджер, или лицо его замещающее. Также необходимо разобраться каким образом риск- менеджеры будут взаимодействовать со своим руководством и другими отделами. Т.к. данная работа имеет своей целью управление инвестиционными рисками, на них и будет сделать акцент. Итак, каким образом будет происходить процесс обмена информацией между управляющим, отделами компании и отделом или проектной группой:

1. Приказ руководства о старте работы над новым проектом, а также необходимости просчета рисков для него.

2. Указание подразделениям компании о необходимости предоставления любой информации отделу управления рисками по запросу.

3. Анализ полученной информации (подробнее будет рассмотрено далее).

4. Проверка программы антирисковых мероприятий генеральным директором компании: одобрение или отказ.

Согласна описанным пунктам взаимодействия можно представить схему обмена информацией между отделами в момент расчета новых проектов. Схема представлена на рисунке 1:

Рисунок 1 - Взаимодействие отдела управления рисками при реализации нового проекта

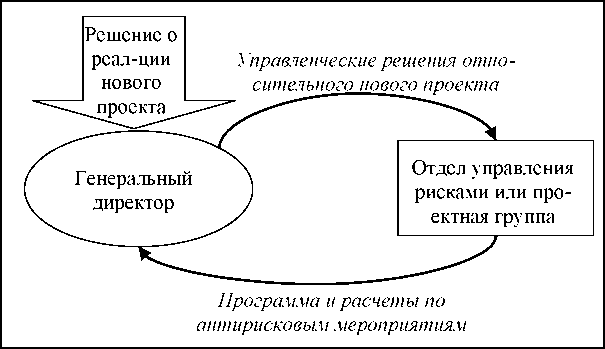

Стоит также сделать акцент на процесс непосредственного взаимодействия менеджера с руководителем, т.к. систематизация работы сможет улучшить и ускорить процесс «борьбы» с рисками. Схематично процесс изображен на рисунке 2:

Рисунок 2- Взаимодействие с руководством

После того, как риск-менеджеры получили необходимые указания о начале проекта, начинается их основной функционал. Итак, каким образом будет строится работа менеджера:

Этап 1. Анализ возможных рисков на проекте

На сегодняшний день единой классификации проектных или инвестиционных рисков не существует. Но есть те, что чаще всего увеличивают стоимость проекта по его окончанию.

Первый вариант - это маркетинговый риск. Маркетинговый риск — это риск недополучения прибыли в результате снижения объема реализации или цены товара. Часто бывает, что ошибки, вызывающие данный риск, относятся к некачественному анализу рынка продаж и непонимания потребностей покупателей. Однако, также к возникновению риска могут привести ошибки в политике продвижения, например выбор неправильного способа рекламы, недостаточный бюджет на это и т. д.

Следующий риск, часто появляющийся при реализации проектов - риск несоблюдения графика и превышения бюджета проекта. Причинами возникновения подобного риска может быть несколько вариантов, но чаще всего - это внезапные траты (например, изменение таможенного законодательства в момент поставок) или субъективный расчет сроков реализации (например, неверно рассчитанное время на пуско-наладочные работы). [32, С.72]

И, наконец, общеэкономические риски. К ним относят риски, связанные с внешними по отношению к предприятию факторами, например риски изменения курсов валют и процентных ставок, усиления или ослабления инфляции. К таким рискам можно также отнести риск увеличения конкуренции в отрасли из-за общего развития экономики в стране или риск выхода на рынок новых игроков. Стоит отметить, что данный тип рисков возможен как для отдельных проектов, так и для компании в целом.

Этап 2. Сбор информации о рисках

На данном этапе менеджерам(у) необходимо собрать всю информацию, которая уже была по подобным рискам в компании в связи с проектами, реализованными раннее. Если же таковых не было, то воспользоваться соответствующей литературой или спросить у коллег из своей специализации.

Иными словами здесь менеджер осуществляет мониторинг рисков. Предлагаемый метом для этого - расчет индикаторов риска. Индикаторы рисков - это ключевые показатели, которые с различной степенью опережения (по времени) отражают вероятность наступления событий, приводящих к прямым или косвенным потерям. Выделение индикаторов рисков связано с уверенностью, что среди множества действующих факторов существуют такие, которые во многом определяют вероятность наступления неблагоприятного события и, возможно, потенциальный размер ущерба. Отслеживая такие показатели, можно с определенной степенью уверенности оценивать уровень риска, прогнозировать убытки и, что самое важное, предотвращать возможные потери. [12, С. 208] В случае с инвестиционными рисками мы предполагаем, что подобные индикаторы будут немного меняться от проекта к проекту, поэтому предлагаем, чтобы риск-индикаторы устанавливались отделами для которых реализуется проект. И конечно же, утверждались непосредственным руководителем компании.

Этап 3. Оценка рисков и их ранжирование Для упрощения работы и ее большего понимания разумно будет сопоставить основные три этапа жизненного цикла проекта (ЖЦП) с этапами управления рисками. В целом алгоритм представлен на рисунке 3:

Рисунок 3 - Алгоритм анализа рисков в соответствии со стадиями ЖЦ проекта

Оценка рисков производится в процессе планирования проекта и включает качественный и количественный анализ. Если по итогам оценки проект принимается к исполнению, то перед предприятием встает задача управления выявленными рисками. По результатам реализации проекта накапливается статистика, которая позволяет в дальнейшем более точно определять риски и работать с ними, используя ретроспективный взгляд. Если же неопределенность проекта чересчур высока, то менеджер имеет права еще раз обсудить детали и стадии проекта с управляющим или квалифицированными людьми. Подобный проект может требовать дополнения. В таком случае, риск-менеджер сможет рассчитать риски только при полном обновлении документации проекта.

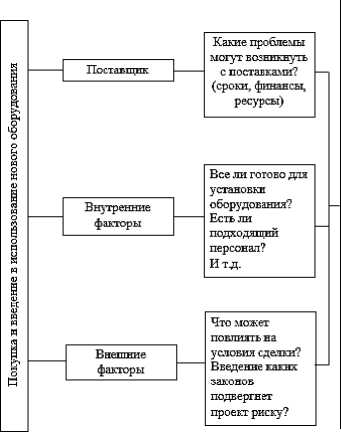

Разберем чуть более подробнее этапы оценки и ранжирования рисков. Итак, качественный анализ подразумевает описание всех тех неопределенностей, которые мы ожидаем от проекта. Для описания удобно использовать специально разработанные логические карты — список вопросов, помогающих выявить существующие риски. Эти карты можно разработать как самостоятельно, так и с помощью консультантов извне ( рис. 4).

Рисунок 4- Качественный анализ рисков

В результате будет сформирован перечень рисков, которым подвержен проект. Далее их необходимо проранжировать по степени важности и величине возможных потерь, а основные риски проанализировать с помощью количественных методов для более точной оценки каждого из них. [35, С.82]

В предлагаемой системе мы подразумеваем использование экспертной оценки для ранжирования рисков и определения их значимости в рамках определенного проекта..

Если же экспертная оценка на данный момент невозможно или проект является не настолько большим, чтобы привлечение многих участников было оправдано, то возможно использование вербальной или словесной шкалы. Данный метод также описан в первой главе работы.

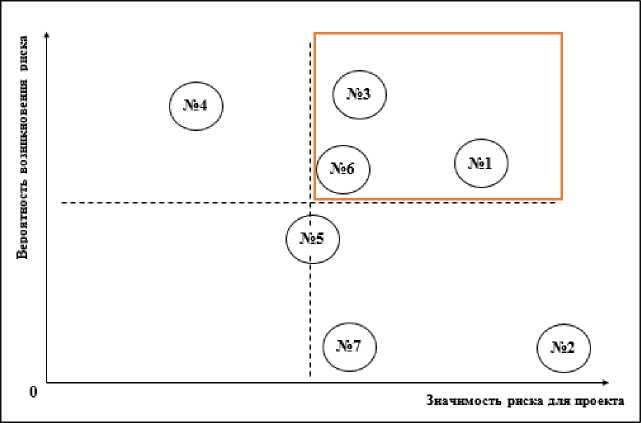

С помощью диаграммы риска / вероятности менеджер сможет определить приоритетность каждого из проранжированных рисков. Риски с высокой вероятностью / высоким уровнем воздействия являются наиболее важными, и следует приложить немало усилий для их решения. Вторым приоритетом являются риски с низкой вероятностью / высоким уровнем воздействия и риски с высокой вероятностью / низким уровнем воздействия, хотя вы можете принять различные стратегии для каждого из них. Риски с низкой вероятностью / низким уровнем воздействия часто можно игнорировать.

После того, как понимание о наличии рисков и необходимости их устранение появилось у менеджера можно переходить к следующему виду анализа. К количественному анализу. Здесь исследуется насколько определенные параметры влияют на наш проект. Для подобных расчетов мы предлагаем использование анализа чувствительности. Это стандартный метод количественного анализа, который заключается в изменении значений критических параметров, подстановке их в финансовую модель проекта и расчете показателей эффективности проекта при каждом таком изменении.

Этап 4. Разработка детального плана по управлению рисками данного проекта

На данном этапе менеджер собирает всю информацию выявленную на предыдущих уровнях и продумывает возможные варианты решения проблем, которые могут возникнуть в течении реализации проекта. Инструменты, применяемые для решения проблемы могут разниться в зависимости от ситуации, но мы также предлагаем не забывать об уже давно практикуемых вариантах: создание «финансового задела» или попросту резерва, а также все видах страхования деятельности компании.

Для себя лидер проекта обязан ответить на вопрос «что именно сделать с именно этим риском?». Ответ может быть дан как самим менеджером, так и компетентной командой при «мозговом штурме». Примеры вопросов:

> какие риски можно застраховать и выгодно ли это будет компании;

> какие риски лучше отдать на аутсорсинг;

> что должно быть описано к контрактах с поставщиками для предотвращения рисков;

> какие резервы стоит создать (на какие цели, с каким механизмом использования);

> какие конкретные мероприятия необходимо запланировать и реализовать для предотвращения выясненных рисков (инструктажи, обучение, консультации и так далее).

Т.к. в течении составления плана мероприятий менеджер мог найти несколько альтернативных вариантов решения проблем, то мы предлагаем воспользоваться построением таблицы, из которой будет понятно, какой из вариантов подходит больше. Формат таблицы достаточно прост: в первой графе будут прописаны мероприятия, а последующих - факторы, которые важны для компании. Далее внутри таблицы менеджер расставляет баллы по 10-бальной шкале - чем выше оценка, тем более предпочтительно то или иное мероприятие по сравнению с остальными. Пример подобной таблице представлен ниже.

Таблица 1

Пример таблицы для выбора альтернативных мероприятий

по проекту

|

Антирисковые мероприятия |

Срок проведения мероприя- тия |

Стоимость мероприятия |

Сложность мероприятия |

Возможные негативные последствия |

Степень влияния на снижение риска |

Суммарный балл |

В данный этап также входит обязанность риск-менеджера или руководителя проекта рассчитать бюджет проекта и определить (с помощью коллег из других отделов) какой источник средств лучше использовать в этом конкретном случае.

После вышеперечисленных работ руководитель проекта рассчитывает сроки необходимые для реализации антирисковых мероприятий. Далее составляется сетевой график, с помощью которого рассчитываются временные рамки всего проекта в целом.

Этап 5. Информирование непосредственного руководителя о проделанной работе и предпринятых мерах, взаимодействие с другими подразделениями и при необходимости их консультирование относительно рисков проекта

Именно здесь риск-менеджер или руководитель проекта представляет полностью свою работу по антирисковым мероприятиям для конкретного проекта. Данная работа получает одобрение руководителя и экономического отдела, после чего может быть применена на практике. При противоположном раскладе - риск-менеджер ищет альтернативные варианты решения проблемы, снова проделывая все этапы системы и предоставляя результаты своему руководству.

Формат предоставления информации руководителю может быть любой, но мы считаем нецелесообразным делать его громоздким и объемным, т.к. это займет больше времени у руководителя на проверку и одобрение. Мы также предлагаем ввести в предоставляемую документацию таблицу показывающую разницу изначального плана проекта и план проекта после внесения туда антирисковых мероприятий. Таблица может быть представлена следующим образом:

Таблица 2

Пример таблицы по изменению работ по проекту с введением антирисковых мероприятий

|

Первичный план по проекту |

План работ с учетом антирисковых мероприятий |

|

Здесь отображается изначальный план проекта. |

Здесь прописывается новый план проекта, а новые мероприятия выделяются жирным. |

|

X Изначальный бюджет проекта. |

X Новый бюджет проекта. |

Напомним, что в описываемую документацию входит сетевой график, рассчитывающий количество дней на реализацию проекта и календарная привязка всех мероприятий.

Предоставленная риск-менеджером или лидером проекта документация (отчет) становится частью документации для инвестора.

Этап 6. Реализация мероприятий

Какие-то из предлагаемых антирисковых мероприятий, предложенные менеджером, должны быть реализованы до начала осуществления проекта, а какие-то вовремя. Теперь задача риск-менеджера или лидера проекта проконтролировать и качественно реализовать необходимые мероприятия. В указанное понятие входит[26, С.186]

После всех перечисленных этапов проект начинает свою работу. Инвестиции уже предоставлены, а соответственно, теперь работа рискменеджера будет заключаться в том, чтобы предотвратить внезапные риски, а также проанализировать ситуацию после окончания проекта.

Для последующей удачной реализации проектов необходим «взгляд в прошлое» или ретроспективный анализ. Он необходим как сотрудникам фирмы, которые становятся руководителями проектов, так и новичкам, которые лишь недавно пополнили ряды компании.

Поэтому в предлагаемой системе неотъемлемым элементов является отчет о проделанной работе. В мировой практике подобный отчет называется «посмертный отчет», или PMR (PMR - от Post Mortal Report — посмертный отчет (в переводе с англ.). В данном итоговом отчете должна содержаться краткая информация по проекту из которой можно вынести что-либо для последующей деятельности компании. Обратившись к европейскому опыту, можно найти такое понятие как «lessons learned» (переводится как «усвоенные уроки» (англ.). Т.е. что извлекла команда проекта из сложных ситуаций, с которыми она столкнулась в ходе его реализации.

- Мы предлагаем также вопросы, на которые может ответить пишущий данный отчет:

- Какие явные ошибки были допущены?

- Какие дополнительные затраты повлекли за собой эти ошибки?

- Как можно было предотвратить эти ошибки? (какие мероприятия можно было провести)

- Был ли использован(ы) резервный(е) фонд(ы) для исправления ошибок?

В отчете также рекомендуется прописать следующее:

- Название проекта (код реестра);

- Руководитель и команда проекта (ФИО и должности);

- Источник средств для проекта;

- Общая продолжительность проекта;

- Стоимость (трудоемкость) проекта;

- Отклонения от графика и бюджета, и причины отклонений.

Отчеты должны иметь место для хранения (скорее всего, электронный носитель), чтобы они могли быть использованы при работе над последующими проектами. Таким образом, последующие руководители смогут не совершать уже пройденных ошибок, а также с легкостью найти тех, кто когда-то отвечал за необходимую им функцию и узнать нужную информацию от первого лица.

Описанная система может варьироваться в зависимости от предприятия, его организационной структуры на данный момент и основного вида деятельности.

1.2 Оценка инвестиционного риска проекта

Следующим вопросом встает момент того, как можно оценить степень риска определенной инвестиционной возможности. В некоторых случаях помогает научный опыт или анализ исторической составляющей. Так, например, можно достаточно точно просчитать доход и возможные риски на новом газовом или нефтяном местонахождении, т.е. определить научным путем.

Не стоит изобретать велосипед, если подобное инвестирование уже имело место быть в истории. К примеру, если у вас сеть ресторанов из 50 точек и вы планируете открытью, то скорее всего, предыдущий опыт вам поможет и в подсчетах доходность, и в подсчетах риска. [7, С. 60]

Однако, на практике часто бывают варианты не имеющие аналогов или являющиеся инновациями, т.е. пока у них нет своей истории. Например, компания решает добавить пункт в свою номенклатуру, но этот продукт будет катастрофически разниться с предыдущими. В таком случае определение риска зависит от восприятия менеджеров, принимающих решение, и от того, насколько хорошо они понимают экономические основы своей отрасли и имеющиеся инвестиционные варианты.

Рассмотрим также иные методы оценки инвестиционного риска. Они полезны при субъективном оценивании риска. В частности, они указывают на источник риска и его влияние на доходность проекта.

1. Анализ чувствительности

Внутренняя норма доходности (IRR) или чистая приведенная стоимость (NPV) зависят от множества нестабильных экономических факторов. Анализ чувствительности предполагает определение того, как показатели качества инвестиции изменяются вслед за изменением этих факторов.

2. Анализ сценариев

Заключается в том, чтобы просчитать три значения дохода по разным сценариям: оптимистического, пессимистического и реалистичного. Это позволяет получить некоторое представление о возможных результатах. Данный анализ - это разновидность такого подхода, когда некоторые нестабильные переменные намеренно изменяются, чтобы описать конкретное событие.

3. Моделирование

Это разновидность анализа сценариев и анализа чувствительности, при которой аналитик устанавливает пределы отклонений для каждого нестабильного фактора в соответствии с вероятностью их возникновения. Далее работу облегчает компьютер: он вычисляет определенный исход для каждого ряда выбранных значений. [8, С.215]

Основное достоинство всех трех методов в том, что в случае их использования аналитик проверяет все отдельные экономические составляющие инвестиционного риска, определяют чувствительность самого риска к каждому из этих элементов. С помощью методов также рассчитывается возможная доходность проектов.

Глава 2 Организационно-экономическая характеристика ООО «Йорис Иде»

2.1 Организационная характеристика ООО «Йорис Иде»

«Йорис Иде» входит в группу компаний «Йорис Иде Групп», она известна в мире как один из лучших производителей строительных материалов. На сегодняшний день компания имеет точки по всему миру, и уже насчитывает 16 производственных площадок в 7 странах мира, стоит добавить, что продукцию компании можно приобрести в 42 странах мира. Главный офис компании расположен в г. Звевезель (Бельгия).

«Йорис Иде Групп» была основана еще в 1985 году господином Йорисом Ид. Первая созданная компания занималась производством металлических листов. Сегодня «Йорис Иде Групп» - это международная сеть производства с заводами расположенными в Бельгии, Франции, Румынии, России, Нидерландах, Венгрии, Хорватии и других странах. Компания стоит на одной ступени с крупнейшими производителями изделий из стали.

На протяжении последнего десятилетия группа компаний «Йорис Иде Групп» вошла в Топ 5 лучших европейских компаний по производству строительной продукции из стали и завоевала уважение за свои достижения во всем мире. «Йорис Иде Групп» специализируется на производстве трехслойных стеновых и кровельных сэндвич- панелей, широкой гаммы стенового и кровельного профилированного листа, металлочерепицы, легких стальных тонкостенных конструкций. Ассортимент продукции способен охватить все сегменты рынка: промышленное, сельскохозяйственное и гражданское строительство, строительство холодильных установок и морозильных камер, а также частное строительство.

В 2011 году компания решила освоить и российский рынок, и уже в 2013 смогла преуспеть в этом: она завоевала лидерские позиции в сфере производства сэндвич панелей. Производство было открыто в промышленной зоне г. Гатчина. Изначально производство было устроено лишь для производства сэндвич панелей и холоднокатанных оцинкованных профилей формы Z. В 2012 году было открыто представительство компании в Москве, в 2013 - 2017 - во всех остальных федеральных округах РФ, Беларуси, Казахстане.

В 2017 году на фабрике в Гатчине был открыт новый цех по производству оцинкованных профилей различной конфигурации мощностью 1500 тонн в месяц. Основная производственная линия куплена у компании СТАМ (Италия). Это дало толчок для последующего обширного захвата российского рынка в области быстровозводимых здания (БВЗ).

После запуска этого производства и увеличения производства сэндвич панелей до 60 000 квадратных метров в месяц фабрика вышла на уровень производства полмиллиона метров квадратных быстровозводимых зданий в год.

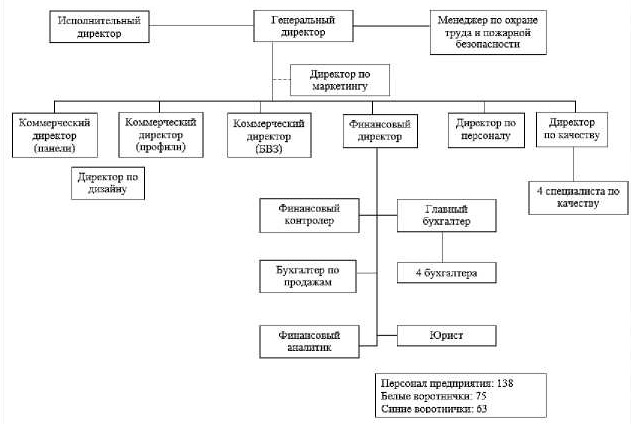

С 2014 года Йорис Иде работает в России. Организационная структура компании представлена на рисунке 5.

Рисунок 5- Организационная структура Йорис Иде

2.2 Экономическая характеристика ООО "Йорис Иде"

Для понимания экономической атмосферы компании был проведен анализ финансового состояния ООО "Йорис Иде" за период с 01.01.2018 по 31.12.2018 г. на основе предоставленной бухгалтерской отчетности организации за 1 год. Структура бухгалтерского баланса представлена в таблице 3.

Таблица 3

Структура имущества и источники его формирования

|

Показатель |

Значение показателя |

Изменение за зируемый пе |

шали- риод |

|||

|

в тыс. руб. |

в % к валюте баланса |

Тыс. руб. |

± % |

|||

|

31.12. 2017 |

31.12. 2018 |

на начало анализируемого периода (31.12.2017) |

на конец анализируемого периода (31.12.2018) |

|||

|

Актив |

||||||

|

1. Внеоборотные активы |

137 224 |

152 941 |

27,3 |

23,6 |

+15 717 |

+11,5 |

|

в том числе: |

||||||

|

основные средства |

132 902 |

118 463 |

26,4 |

18,3 |

-14 439 |

-10,9 |

|

нематериальные активы |

0 |

2 745 |

- |

0,4 |

+2 745 |

- |

|

2. Оборотные, всего |

365 493 |

493 840 |

72,7 |

76,4 |

+128347 |

+35,1 |

|

в том числе: |

||||||

|

запасы |

196 372 |

230 241 |

39,1 |

35,6 |

+33 869 |

+17,2 |

|

дебиторская задолженность |

152 648 |

166 489 |

30,4 |

25,7 |

+13 841 |

+9,1 |

|

денежные средства и краткосрочные финансовые вложения |

16 231 |

97 109 |

3,2 |

15 |

+80 878 |

+6 |

|

Валюта баланса |

502 717 |

646 781 |

100 |

100 |

+144 064 |

+28,7 |

|

Пассив |

||||||

|

1. Собственный капитал |

-384 641 |

-915 195 |

-76,5 |

-141,5 |

-530 554 |

4 |

|

2. Долгосрочные обязательства, всего |

- |

- |

- |

- |

- |

- |

|

в том числе: |

||||||

|

заемные средства |

- |

- |

- |

- |

- |

- |

|

3. Краткосрочные обязательства*, всего |

887 358 |

1 561 976 |

176,5 |

241,5 |

+674618 |

+76 |

|

в том числе: заемные средства |

735 197 |

1 139 967 |

146,2 |

176,3 |

+404 770 |

+55,1 |

|

Валюта баланса |

502 717 |

646 781 |

100 |

100 |

+144 064 |

+28,7 |

Из таблицы 5, части актива, можно увидеть, что на 31.12.2018 доля внеоборотных средств значительно меньше текущих активов. Активы организации в течение анализируемого периода увеличились на 144 064 тыс. руб. (на 28,7%).

С помощью проведенного распределения статей бухгалтерского баланса в таблице 5, можно сказать, что рост активов обусловлен ростом следующих позиций:

- денежные средства и денежные эквиваленты - 80 878 тыс. руб. (50,9%);

- запасы - 33 869 тыс. руб. (21,3%);

- прочие внеоборотные активы - 27 411 тыс. руб. (17,3%);

- дебиторская задолженность - 13 841 тыс. руб. (8,7%).

В то же время, в части пассива можно наблюдать прирост по следующим позициям:

- краткосрочные заемные средства - 404 770 тыс. руб. (60%);

- кредиторская задолженность - 267 639 тыс. руб. (39,7%).

Стоит обратить внимание и на отрицательно изменяющиеся

статьи баланса, к которым относятся "основные средства" в активе и "нераспределенная прибыль (непокрытый убыток)" в пассиве (-14 439 тыс. руб. и -530 555 тыс. руб. соответственно).

Собственный капитал организации за весь рассматриваемый период снизился с -384 641,0 тыс. руб. до -915 195,0 тыс. руб. (-530 554,0 тыс. руб.).

Последующим шагом будет оценка стоимости чистых активов организации, результаты представлены в таблице 4.

Таблица 4

Оценка стоимости чистых активов организации

|

Показатель |

Значение показателя |

Изменение |

||||

|

в тыс. руб. |

в % к валюте баланса |

тыс. руб. |

± % |

|||

|

31.12.2017 |

31.12.2018 |

на начало анализируемого периода (31.12.2017) |

на конец анализируемого периода (31.12.2018) |

|||

|

1. Чистые активы |

-384 641 |

-915 195 |

-76,5 |

-141,5 |

-530 554 |

4 |

|

2. Уставный капитал |

10 |

10 |

<0,1 |

<0,1 |

- |

- |

|

3. Превышение чистых активов над уставным капиталом |

-384 651 |

-915 205 |

-76,5 |

-141,5 |

-530 554 |

4 |

Стоит упомянуть, что на 31.12.16 чистые активы организации меньше уставного капитала, что характеризует финансовое положение компании с отрицательной стороны.

Глава 3. Оценка и управление рисками в проекте ООО «Йорис Иде»

3.1 Описание проекта

Как любая организация, заботящаяся о своем процветании, ООО «Йорис Иде» регулярно проводит необходимые мероприятия для улучшения собственного производства и для повышения качества производимой продукции. Анализ компании показал, что на проекты компании существенно влияют факторы риска. Влияние рисков сказывается на реализации проектов: финансовой составляющей, производственной, сбытовой возможности, способности отвечать по своим обязательствам и другие аспекты. Из всего вышеперечисленного видна актуальность наличия на этом предприятии эффективной системы управления инвестиционными рисками. Мы предлагаем рассмотреть вариант применения системы, описанной в предыдущей главе, на одном из инвестиционных проектов.

Суть проекта: замена оборудования для производства сэндвич- панелей.

Устанавливаемая продукция: Производственная линия PRL-6- SA. Сфера применения - производство сэндвич панелей с наполнителем из вспененного полистирола (EPS) или минеральной ваты.

Скорость производственной линии 0-6 м/мин. (регулируемая)

Общая мощность 80 кВт

Габаритные размеры 60х12х6,5 м

Транспортировочные габариты - 6 контейнеров (40” HQ)

Вес 45 тонн

Необходимые условия в помещении для установки:

- Размеры помещения для монтажа линии 60 х 14 х 6,5 м

- Подготовка фундамента в соответствии с чертежами производителя

- Наличие источника электропитания 380V, 50Hz

- Наличие крановой установки грузоподъемностью до 5 тонн

- Наличие источника сжатого воздуха (компрессора) производительностью 0,4-0,6м3/мин и давлением 0,7 МПа.

- В случае производства сэндвич панелей с наполнителем из минеральной ваты, помещение должно быть оснащено системой пылеулавливания и вентиляции в соответствии действующими правилами и нормами.

Также будет установлено дополнительное оборудование:

1. Оборудование для упаковки сэндвич панелей YMLP-1100

Процесс работы: панели укладываются на транспортировочную

ленту для дальнейшего перемещения к устройству, после чего пачка проходит через узел упаковки, где обматывается пленкой с четырех сторон.

- Размер пачки: длина 3000-12000 мм, ширина 1250 мм, высота 1100 мм

- Упаковочный материал - полиэтиленовая пленка шириной 500мм (каждая катушка не более 15 кг, 1500м, внутренний диаметр 76 мм)

- Возможность автоматически увеличивать время упаковки в начале и в конце пачки.

- Автоматическая подача пленки

- Автоматическое заполнение прокладок из вспененного полистирола (EPS), размер прокладок 900-1200 х 200мм х 100мм

- Скорость 0-5 м/мин (регулируемая)

- Диаметр цилиндра - 1 828 мм

- Шаг наложения пленки 0-300мм (регулируется)

- Предварительное растягивание пленки не менее 150%

- Управление устройством PLC (Мицубиси, Япония) с сенсорным экраном (низковольтный Schneider/Omron)

- Бесперебойный источник питания системы упаковочной пленки

- Высота рабочей поверхности 700мм

- Габаритные размеры установки 26м х 2,7м х 2,6м

- Вес 5 тонн

2. Оборудование нарезки ламелей минеральной ваты

Процесс работы: панели укладываются на транспортировочную

ленту для дальнейшего перемещения к устройству упаковки, после чего пачка проходит через узел упаковки, где обматывается пленкой с четырех сторон.

- Общая мощность около 10 КВт

- Устройство может нарезать плиты из минеральной ваты размерами 1200 х 1200 мм и толщиной 50-100 мм

- Плотность минеральной ваты должна быть 100-150 кг/м3. Размеры 4366 х 1600 х 1575 мм Высота рабочего стола 800 мм

- Установка может нарезать плиты из минеральной ваты на ламели по ширине 50, 100, 150 и 200 мм

- Установка оснащена циркулярной пилой 0355 со скоростью вращения 1230 об./мин.

- Подача минеральной ваты посредствам роликовых транспортеров со скоростью 2,5 м/мин.

- Высота подъема и опускания прижима может быть отрегулирована в зависимости от толщины минеральной ваты

Примерный план проекта:

1. Поиск поставщика оборудования.

2. Согласование цены.

3. Заключение контракта на покупку.

4. Поставка оборудования.

5. Обучение персонала или привлечение иностранных коллег.

6. Пуско-наладочные работы.

Примерный бюджет проекта: представлен в таблице 5.

Таблица 5

примерный бюджет проекта

|

Наименование оборудова- ния/операции |

Стоимость |

|

Производственная линия |

125 000 евро |

|

Оборудование для упаковки сэндвич панелей YMLP-1100 |

55 000 евро |

|

Оборудование для нарезки ламелей минеральной ваты |

24 000 евро |

|

Транспортировка |

8 000 евро |

|

Оплата рабочей силы |

4 000 евро |

|

Затраты на пуско-наладочные работы |

12 500 евро |

После того, как основные детали проекта ясны начинается непосредственная работа со стороны риск-менеджера. Т.к. представляемая компания не является крупной, то более логичным будет создание проектной группы на время реализации. Соответственно вопросами риска будет заниматься лидер проекта. В представляемом случае предлагается создать проектную группу состоящую из следующих лиц: финансовый контролер, коммерческий директор по сектору панелей, менеджер по качеству, технический директор и представитель с производства сэндвич-панелей. Очевидно, что вопросом управления рисков будет заниматься финансовый контролер.

Естественно при внедрении подобного проекта список рисков будет обширен и будет затрагивать все сферы: техническую, маркетинговую, финансовую и т.д. Но мы будем рассматривать только те риски, которые относятся к инвестиционным. Действия будут проводится согласно продуманной системе.

3.2 Анализ рисков в управлении проектом

Итак, первым этапом работы будет сбор информации, после чего менеджер сможет построить логическую карту, которая поможет определить все возможные риски проекта. Карта представлена на рисунке 22.

Возможные риски:

1. Задержка поставки товара;

2. Поставка товара в ненадлежащем ввде;

3. Поставка неполной комплектации;

4. Внезапное изменение условии контракта;

5. Изменение цены договора;

6. Отсутствие компетентного персонала;

7. Возможные ошибки, совершенные персоналом;

8. Неподготовленность площади для установки оборудования;

9. Дополнительные затраты на установку оборудования (электроэнергия, инструментарий и т.п);

10. Увеличение времени на установку' оборудования;

11. Установление новых таможенных пошлин;

12. Введение новых вариантов налогообложения;

13. Отказ банка в проведении финансовых операций;

14. Валютные изменения;

15. Непредвиденные ситуация (климатические катастрофы, военные действия и т.п.)

Рисунок 6- Логическая карта рисков

Далее была проведена экспертная оценка методом Делфи. Изначально была выбрана группа экспертов из управленческого состава компании и людей со стороны для более аргументированной оценки. Эксперт 1: Представитель производства Эксперт 2: Финансовый контроллер Эксперт 3: Специалист по рискам от компании партнеров Эксперт 4: Специалист по качеству Эксперт 5: Коммерческий директор

Метод проходил в два этапа. На первом этапе были розданы анкеты, в которых эксперты по 10-балльной шкале определяли насколько они считают необходимым учитывать те или иные риски. 10 баллов означало мнение экспертов о высокой возможности возникновения риска, а соответственно, необходимость его учитывать. Ровно обрат ное значение присваивалось баллу весом в 1. После их ответов данные будут собраны, проанализированы и представлены в таблице 6.

Таблица 6

Экспертная оценка весомости рисков

|

Риски проекта |

Эксперт 1 |

Эксперт 2 |

Эксперт 3 |

Эксперт 4 |

Эксперт 5 |

Средняя оценка |

|

Задержка поставки товара; |

8 |

6 |

8 |

6 |

7 |

7 |

|

Поставка товара в ненадлежащем виде; |

9 |

7 |

8 |

8 |

7 |

7,8 |

|

Поставка неполной комплектации; |

9 |

6 |

8 |

8 |

5 |

7,2 |

|

Внезапное изменение условий контракта; |

6 |

8 |

5 |

4 |

2 |

5 |

|

Изменение цены договора; |

5 |

9 |

5 |

4 |

4 |

5,4 |

|

Отсутствие компетентного персонала; |

2 |

3 |

4 |

4 |

2 |

3 |

|

Возможные ошибки, совершенные персоналом; |

2 |

3 |

4 |

4 |

2 |

3 |

|

Неподготовленность площади для установки оборудования; |

1 |

4 |

2 |

2 |

2 |

2,2 |

|

Дополнительные затраты на установку оборудования (электроэнергия, и т.п.); |

4 |

8 |

8 |

4 |

6 |

6 |

|

Увеличение времени на установку оборудования; |

4 |

5 |

8 |

3 |

7 |

5,4 |

|

Установление новых таможенных пошлин; |

3 |

7 |

7 |

6 |

7 |

6 |

|

Введение новых вариантов налогообложения; |

4 |

7 |

7 |

3 |

6 |

5,4 |

|

Отказ банка в проведении финансовых операций; |

1 |

5 |

5 |

1 |

7 |

3,8 |

|

Валютные изменения; |

7 |

8 |

8 |

6 |

8 |

7,4 |

|

Непредвиденные ситуация (климатические катастрофы и т.п.) |

1 |

1 |

8 |

1 |

10 |

4,2 |

Собрав оценки экспертов лидер проекта подсчитал среднюю оценку по каждому риску и выявил наиболее необходимые для учета с точки зрения экспертов. Т.к. метод Делфи подразумевает ознакомление экспертов с результатами этапа, это также было проделано, после чего эксперты захотели добавить еще один риск в финальный список (риск непредвиденных ситуаций). По методу Делфи дальше возможно проведение нескольких повторных туров, но т.к. эксперты сошлись во мнении, проведение других туров стало нецелесообразным.

Итак, риски, которые эксперты посчитали наиболее необходимыми для просчетов для именно этого проекта:

1.Задержка поставки товара.

2.Поставка товара в ненадлежащем виде.

3. Поставка неполной комплектации.

4. Дополнительные затраты на установку оборудования (электроэнергия, инструментарий и т.п.).

5. Установление новых таможенных пошлин.

6. Валютные изменения.

7. Непредвиденные ситуация (климатические катастрофы, пожар, военные действия и т.п.).

При помощи экспертов была также определена вероятность и значимость рисков, данные представлены в таблице 7.

Таблица 7

вероятность и значимость рисков

|

Риск |

Вероятность |

Значимость |

|

Задержка поставки товара |

0,6 |

0,25 |

|

Поставка товара в ненадлежащем виде |

0,1 |

0,3 |

|

Поставка неполной комплектации |

0,8 |

0,2 |

|

Дополнительные затраты на установку оборудования (электроэнергия, инструментарий и т.п.) |

0,8 |

0,02 |

|

Установление новых таможенных пошлин |

0,4 |

0,03 |

|

Валютные изменения |

0,6 |

0,1 |

|

Непредвиденные ситуация (климатические катастрофы, пожар, военные действия и т.п.) |

0,1 |

0,1 |

Теперь руководитель проекта имеет возможность построения диаграммы вероятность/значимость риска для понимания того, какие из выбранных рисков являются наиболее критичными. Диаграмма представлена на рисунке 7

Рисунок 7 - Диаграмма вероятность/значимость риска

На диаграмме оранжевым квадратом обозначена зона самых критичных рисков. Таким образом, стоит уделить внимание следующим рискам:

1. Задержка поставки товара.

2. Поставка неполной комплектации.

3. Валютные изменения.

Также предполагается уделить некоторое внимание рискам, находящимся в зоне высокой значимости для проекта. Таковыми являются:

4. Поставка товара в ненадлежащем виде.

5. Установление новых таможенных пошлин.

6. Непредвиденные ситуация (климатические катастрофы, пожар, военные действия и т.п.).

3.3 Разработка мер по уменьшению рисков проекта

Определив какие риски наиболее важно решить, руководитель проекта может начать разработку плана антирисковых мероприятий. Для удобства все предлагаемые мероприятия будут помещены в таблицу 8.

Таблица 8

Антирисковые мероприятия

|

Риск |

Антирисковые мероприятия |

|

Задержка поставки товара |

1. Создание задела времени при создания графика работы; 2. Установление «санкций» за задержку поставки в виде скидки на продукцию в договоре сделки. |

|

Поставка неполной комплектации |

Прописать в договоре необходимость снижения цены при подобной ситуации. |

|

Валютные колебания |

Применение «прямой валютной оговорки»: валюта цены и платежа совпадают, но величина платежа зависит от изменения курса валют по отношению к более стабильной валюте. |

|

Поставка товара в ненадлежащем виде |

Страхование перевозимого груза |

|

Установление новых таможенных пошлин |

Закладка в бюджет проекта суммы, покрывающей внезапные таможенные затраты. |

|

Непредвиденные ситуация (климатические катастрофы, пожар, военные действия и т.п.) |

Страхование оборудования от несчастных случаев |

Т.к. проведения нескольких мероприятий для предотвращения риска не имеет смысла и будет проходить слишком долго, поэтому резонно составление таблицы альтернативных вариантов, чтобы решить, как лучше поступать в конкретных случаях. Каждое антирисковое мероприятие оценивалось по 10-балльной шкале: чем выше оценка, тем более предпочтительно то или иное мероприятие по сравнению с остальными.

Таблица 9

Выбор альтернативных мероприятий по одному из рисков проекта

|

Антирисквые мероприятия |

Срок проведения мероприятия |

Стоимость мероприятия |

Сложность мероприятия |

Возможные негативные последствия |

Степень влияния на снижение риска |

Суммарный балл |

|

Создание задела времени при создания графика работы |

2 |

2 |

9 |

1 |

10 |

24 |

|

Установление «санкций» за задержку поставки в виде скидки на продукцию в договоре сделки |

6 |

9 |

3 |

4 |

8 |

30 |

Из таблицы видно, что наиболее выгодным для копании станет выбор антирискового мероприятия номер 2: установления дополнительных условий в договоре при его заключении.

3.4 Экономическая оценка реализации антирисковых мер

После того, как руководитель проекта имеет конкретное представление о том, какие антирисковые мероприятия нужно провести, ему необходимо просчитать бюджет, который будет предположительно затрачен на эти мероприятия. Результаты подсчетов представлены в таблице 10.

Таблица 10

Бюджет на осуществление антирисковых мероприятий

|

Антирисковое мероприятие |

Стоимость реализации |

|

Установление «санкций» за задержку поставки в виде скидки на продукцию в договоре сделки. |

0 евро |

|

Прописать в договоре необходимость снижения цены при поставке продукции в неполной комплектации. |

0 евро |

|

Применение «прямой валютной оговорки»: валюта цены и платежа совпадают, но величина платежа зависит от изменения курса валют по отношению к более стабильной валюте. |

0 евро |

|

Страхование перевозимого груза |

40 евро |

|

Закладка в бюджет проекта суммы, покрывающей внезапные таможенные затраты. |

36 720 евро |

|

Страхование оборудования от несчастных случаев |

1 020 евро |

|

ИТОГО: |

38 760 евро |

Однако, стоит добавить, что при создании и проведении системы управления инвестиционными рисками были также затрачены средства. Статьи затрат и суммы затрат указаны в таблице 11.

Таблица 12

Затраты на создания системы управления инвестиционными рисками

|

Статья затрат |

Сумма |

|

Тренинг персонала по риск- менеджменту |

33 000 руб. |

|

Денежная премия членам проектной группы |

5*40 000 = 200 000 руб. |

|

Денежная премия членам экспертной группы |

5*5 000 = 25 000 руб. |

|

ИТОГ: |

258 000 руб. (4 040 евро) |

Таким образом, сумма, требуемая на проект от инвесторов или кредиторов будет содержать в себе сумму на реализацию проекта, сумму на создание системы управления инвестиционными рисками и сумму на реализацию предложенных антирисковых мероприятий, т.е. составит:

228 500 евро + 4 040 евро + 38 760 евро = 271 300 евро.

После того, как рассчитана примерная стоимость антирисковых мероприятий и создания системы управления, для представления всей собранной относительно рисков информации руководителю проекта необходимо создать обновленный план проекта и рассчитать количество дней на которые увеличится реализация проекта с учетом антирисковых мероприятий.

Таблица 13

Изменение работ по проекту с введением антирисковых

мероприятий

|

Первичный план по проекту |

План работ с учетом антирисковых мероприятий |

|

1. Поиск поставщика оборудования; 2. Согласование цены; 3. Заключение контракта на покупку; 4. Поставка оборудования; 5. Обучение персонала или привлечение иностранных коллег; 6. Пуско-наладочные работы. |

1. Поиск поставщика оборудования; 2. Согласование цены и применение «прямой валютной оговорки»; 3. Согласование условий поставке с учетом «санкций» за отсроченную доставку и необходимость снижения цены при поставке продукции в неполной комплектации. 4. Согласование условий транспортировки груза, страхование процесса транспортировки и самого груза; 5. Заключение контракта на покупку; 6. Закладка в бюджет проекта суммы, покрывающей внезапные таможенные затраты. 7. Поставка оборудования; 8. Обучение персонала или привлечение иностранных коллег; 9. Пуско-наладочные работы. |

Увеличение количества дней в проекте не будет большим, т.к. в целом необходимо лишь время на совершение переговоров. Примерное время на реализацию антирисковых мероприятий - 5 дней.

Для того, чтобы определить эффективность вводимой системы, предположим ситуацию происхождения предполагаемых рисков. Т.е. что было бы если бы компания осуществила проект без системы управления инвестиционными рисками.

В таблице 14 описаны возможные риски, их последствия и примерная стоимость этих последствий.

Таблица 14

Затраты по предполагаемым рискам

|

Риск |

Возможные последствия |

Затраты по предполагаемым рискам |

|

Задержка поставки товара |

Приостановка производства на время задержки |

Предположим, что поставка оборудования была задержана на неделю, это семь рабочих дней, а следовательно, производство будет стоять все это время. Примерные потери за 2 недели составят 20 000 евро. |

|

Поставка товара в ненадлежащем виде |

Задержка пуско-наладочных работ на время замены оборудования |

Замена оборудования потребует около месяца. Затраты при этом составят около 40 000 евро. |

|

Поставка неполной комплектации |

Задержка пуско-наладочных работ |

Ожидание доставки недостающих элементов предположительно 1 неделя. Примерные затраты: 10 000 евро. |

|

Валютные изменения |

Увеличение стоимости оборудования |

Оплата по договору проводится в рублях, но т.к. компания имеет оборот в российской валюте, то величина оплаты может резко подскочить от изменения курса валют. Примерные затраты: 35 000 евро |

|

Установление новых таможенных пошлин |

Увеличение цен на транспортировку продукции |

При расчете компании избежать таможенные пошлины, внезапная их оплата будет равна примерно: 36 720 евро |

|

Непредвиденные ситуация (климатические катастрофы, пожар, военные действия и т.п.) |

Например, пожар в цехе, где устанавливают оборудование |

Данный случай может принести как минимум потерю всего закупленного оборудования, т.е. 204 000 евро. |

|

ИТОГО: |

278 220 евро |

|

Обратимся к таблице, где была представлена вероятность происхождения предполагаемых рисков. В таблице собраны вероятности относительно необходимых нам рисков для определения среднего показателя.

Таблица 15

Вероятность и значимость рисков

|

Риск |

Вероятность |

Возможные потери |

Возможные потери при учете вероятности |

|

Задержка поставки товара |

0,6 |

20 000 |

12000 |

|

Поставка товара в ненадлежащем виде |

0,1 |

40 000 |

4000 |

|

Поставка неполной комплектации |

0,8 |

10 000 |

8000 |

|

Валютные изменения |

0,6 |

35 000 |

21000 |

|

Установление новых таможенных пошлин |

0,4 |

36 720 |

14 688 |

|

Непредвиденные ситуация (климатические катастрофы, пожар, военные действия и т.п.) |

0,1 |

204 000 |

20 400 |

|

ИТОГО: |

80 088 |

||

В случае реализации системы управления инвестиционными рисками затраты компании составят:

4 040 евро (создание системы) + 38 760 евро (антирисковые мероприятия) = 42 800 евро.

А в случае отсутствия системы и происхождения рисков компания потеряет 80 088 евро. Тогда:

ЛП (предельная прибыль) = 80 088 - 42 800 = 37 288 евро (или 2 386 432 руб.)

Р инв. (рентабельность инвестиций = 37 288 / 42 800 * 100% =87,1 %

Данные показатели и доказывают эффективность предлагаемой системы относительно конкретного проекта.

Компания, как было изложено ранее, реализует многие проекты в течении года. Предлагаемая система управления инвестиционными рисками была применена только относительно одного проекта. Мы предполагаем, что при реализации последующих проектов будет осуществляться подобный представленному в работе просчету и компания будет понимать необходимость применения системы в конкретных случаях.

Заключение

В данной работе рассмотрены теоретические варианты создания системы управления как риск-менеджментом в целом, так и управление инвестиционными рисками в частности. Представлены разные варианты инструментов, с помощью которых риски могут быть анализированы, и таким образом становится возможным составление плана антирисковых мероприятий. На сегодняшний день вариативность инструментов управления очень обширна, однако собрать воедино их все и применить на практике является заданием трудновыполнимым и не всегда нужным. Таким образом, возникает необходимость создания системы, с помощью которой риск-менеджер сможет с легкостью приступить к анализу рисков любого проекта.

В теоретической части работы также собрана нужная информация об основных этапах подобной системы управления рисками, а также необходимые для данной системы качества и ограничения. Далее рассмотрены варианты антирисковых мероприятий для различных рисков, которые могут встретиться при реализации проекта. Большое внимание уделено такому варианту, как страхование, т.к. это уже является давно используемым методом предотвращения рисков во всем мире.

В работе была и проведены маркетинговый, финансовый и инвестиционный анализы деятельности компании, на примере которой и создавалась система управления рисками. После анализа стало понятно, что компания нуждается в спроектированной системе управления инвестиционными рисками, т.к. реализует многие проекты для совершенствования производства.

В третьей главе представлена модель системы, которая может быть успешно применена на практике. Для каждого этапа системы определены конкретные инструменты, с помощью которых анализ рисков и составление плана антирисковых мероприятий должны облегчить работу риск-менеджеров. Четвертая глава работы подтверждает выгодность и эффективность предлагаемой системы на конкретном примере проекта.

Как любая организация, заботящаяся о своем процветании, ООО «Йорис Иде» регулярно проводит необходимые мероприятия для улучшения собственного производства и для повышения качества производимой продукции. Анализ компании показал, что на проекты компании существенно влияют факторы риска. Влияние рисков сказывается на реализации проектов: финансовой составляющей, производственной, сбытовой возможности, способности отвечать по своим обязательствам и другие аспекты. Из всего вышеперечисленного видна актуальность наличия на этом предприятии эффективной системы управления инвестиционными рисками. Мы предлагаем рассмотреть вариант применения системы, описанной в предыдущей главе, на одном из инвестиционных проектов.

Суть проекта: замена оборудования для производства сэндвич- панелей.

В случае реализации системы управления инвестиционными рисками затраты компании составят:

4 040 евро (создание системы) + 38 760 евро (антирисковые мероприятия) = 42 800 евро.

А в случае отсутствия системы и происхождения рисков компания потеряет 80 088 евро. Тогда:

ЛП (предельная прибыль) = 80 088 - 42 800 = 37 288 евро (или 2 386 432 руб.)

Р инв. (рентабельность инвестиций = 37 288 / 42 800 * 100% =87,1 %

Данные показатели и доказывают эффективность предлагаемой системы относительно конкретного проекта.

Компания, как было изложено ранее, реализует многие проекты в течении года. Предлагаемая система управления инвестиционными рисками была применена только относительно одного проекта. Мы предполагаем, что при реализации последующих проектов будет осуществляться подобный представленному в работе просчету и компания будет понимать необходимость применения системы в конкретных случаях.

Список использованных источников

- Бабкин А.В. Влияние институциональной среды на развитие национальной инновационной системы / А.В. Бабкин, Т.Ю. Хватова // Экономика и управление. 2015. № 6 (68). С. 64-69.

- Бабкин А.В. Задачи принятия решений по развитию предпринимательских систем // Научно-технические ведомости Санкт- Петербургского государственного политехнического университета. Экономические науки. 2016. № 3 (173). С. 119-130.

- Бабкин А.В. Кластерная политика государства: идентификация объекта управления / А.В Бахмутская, Т.Ю. Кудрявцева // Экономическое возрождение России. 2016. № 2. С. 51-59.

- Бабкин А.В. О соотношении понятий «экономическая безопасность» и «экономический потенциал» // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. 2017. № 4 (175). С. 121-127.

- Бабкин А.В. Развитие инновационного предпринимательства в России: понятие, динамика, проблемы, направления развития / А.В. Бабкин, О.В. Чистякова // Экономическое возрождение России. 2014. № 4 (42). С. 157-170.

- Бабкин А.В. Управление инновационным потенциалом интегрированных промышленных структур / А.В. Бабкин, А.А. Мошков // Известия Санкт-Петербургского государственного экономического университета. 2013. № 6 (84). С. 45-53

- Бабкин А.В. Формирование инновационно-промышленного кластера на основе виртуального предприятия / А.В. Бабкин, С.А. Уткина С.А. // Экономика и управление. 2016. № 10 (84). С. 58-61.

- Бадалова А.Г. Управление рисками деятельности предприятия: учеб. Пособие/А.Г.Бадалова, А.В. Пантелеев._ М., Вузовская книга. 2016.-356с.

- Бадалова, А.Г. Управление рисками деятельности предприятия: учеб. Пособие / А.Г. Бадалова, А.В. Пантелеев. - 2-е изд. - М.: Вузовская клига, 2016. - 234 с.

- Белов, П.Г. Управление рисками, системный анализ и моделирование: учебник и практикум / П.Г. Белов. - М.: Издательство: Юрайт, 2014. - 730 с.

- Борисоглебская Л.Н. Моделирование коммерческой деятельности предприятий в условиях инновационных предложений / Л.Н. Борисоглебская, И.А. Миронова, С.М. Сергеев // Инновации. 2013. № 1 (171). С. 107-111.

- Васильева А.Г. Финансовое управление развитием экономических систем / А.Г. Васильева, И.Б. Дзюбенко, В.В. Завадская, Е.Г. Зиновьева, Ч.Р. Кулуева, А.Н. Левенцов А.Н., Левенцов и др. Новосибирск: Общество с ограниченной ответственностью "Центр развития научного сотрудничества". 2016. -358 с.

- Воробьев, С.Н. Управление рисками в предпринимательстве / С.Н. Воробьев, К.В. Балдин. - М.: Дашков и К, 2017. - 482 с.

- Газизулина А.Ю. Разработка модели сертификации продукции на основе QFD / Клочков Ю.С., Волгина А.Д., Карсунцева А.А., Селезнева Т.С. // Вектор науки Тольяттинского государственного университета. - 2013 - №4 (26). С. 111 - 113.

- Гиротра, К. Оптимальная бизнес-модель. Четыре инструмента управления рисками / К. Гиротра, С. Нетесин. - Издательство: "Альпина Паблишер", 2014. - 130 с.

- Дзюбенко И.Б. Финансовое управление развитием экономических систем / И.Б. Дзюбенко, В.В. Завадская, Е.Г. Зиновьева, Ч.Р. Кулуева, А.Н. Левенцов А.Н., Левенцов и др. Новосибирск: Общество с ограниченной ответственностью "Центр развития научного сотрудничества". 2015. 242 с.

- Евсеева О.А., Формирование методики оценки эффективности государственной поддержки малых и средних предприятий / О.А. Евсеева, А.В. Бабкин // Известия Байкальского государственного университета. 2014. № 6. С. 79-84.

- Ивантер В.В., Лексин В.Н., Порфирьев Б.Н. Арктический мегапроект в системе государственных интересов и государственного управления / В.В. Ивантер, В.Н. Лексин, Б.Н. Порфирьев // Контуры глобальных трансформаций: политика, экономика, право. 2014. Т. 7. № 6 (38). С. 6-24.

- Керов, А.В. Моделирование развития процессов систем менеджмента качества / А.В. Керов, Ю.С. Клочков, П.В. Купцов, И.П. Васильева, И.А. Абдуллин, Г.Г. Богатеев // Вестник Казанского технологического университета. - 2014. - Т. 17. - № 15. - С. 310 – 313

- Королькова, Е.М. Риск-менеджмент: управление проектными рисками: учебное пособие для студентов экономических специальностей / Е. М. Королькова. - Тамбов: Изд-во ФГБОУ ВПО «ТГТУ», 2017. - 160 с.

- Клочков, Ю.С. Анализ производимого качества бизнес-процессом / Ю.С. Клочков // В сборнике: Традиции и инновации в строительстве и архитектуре Материалы 70-й юбилейной Всероссийской научно- технической конференции по итогам НИР 2012 года. Самарский 125 государственный архитектурно-строительный университет. - 2013. - С. 302 - 303.

- Клочков, Ю.С. Менеджмент качества продукции на основе соотношения «стоимость-качество» в приложениях / Ю.С. Клочков, В.В. Рыжаков, М.В. Рыжаков, А.О. Холуденева // Вектор науки Тольяттинского государственного университета. - 2013. - № 3 (25). - С. 251 - 255.

- Клочков, Ю.С. Развитие модели построения дома качества / Ю.С. Клочков // Сертификация. - 2013. - № 3. - С. 19 - 23.

- Клочков, Ю.С. Стратегия развития корпорации на основе механизмов управления устойчивостью и самоорганизацией в сфере жилищного строительства: монография / Ю.С. Клочков, А.В. Барвинок, Е.В. Кияткина // Самара: Изд-во: Самарский государственный архитектурно-строительный университет, 2018. - 330 с.

- Красюк И.А. Конкурентные преимущества организационных структур предприятий новой экономики / И.А. Красюк, С.М. Крымов // Экономика и предпринимательство. 2014. № 12-2 (53-2). С. 807-811.

- Крутик А.Б. Анализ эволюционной теории предпринимательских начинаний / А.Б. Крутик, А.В. Бабкин // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. 2016.- № 6 (137). -С. 184-187.

- Кузнецов С.В. Кластерная структура экономики промышленности / С.В. Кузнецов, А.Д. Шматко, Л.К. Шамина, Ю.В. Вертакова, Ю.С. Положенцева, и др. СПб.: Изд-во Политехнического ун-та. 2014. -300 с.

- Лаптев, Н.И. Анализ самоорганизации процессов систем менеджмента качества / Н.И. Лаптев, Ю.С. Клочков, Е.Л. Москвичева, А.Д. Волгина, И. А. Абдуллин, Г.Г. Богатеев // Вестник Казанского технологического университета. - 2014. - Т. 17. - № 9. - С. 295 - 298.

- Лаптев, Н.И. Совершенствование процедуры «внутренний аудит СМК» / Н.И. Лаптев, Ю.С. Клочков, Е.Л. Москвичева, А.В. Долгих, И.А. Абдуллин, Г.Г. Богатеев // Вестник Казанского технологического университета. - 2014. - Т. 17. - № 2. - С. 306 - 309.

- Маслов В.И Эластичность качества продукции по цене и затратам / В.И. Маслов, В.Ф. Минаков // Стандарты и качество. 2016.- № 9. С.- 88-90.

- Нефедьев Д.С. Методы обнаружения рисков на промышленном предприятии / Д.С. Нефедьев, С.Б. Сулоева // Организатор производства. 2014. № 4 (63). С. 69-77.

- Петровский А.К. Риск-менеджмент на предприятиях промышленности и транспорта: учебное пособие А.К. Петровский_ М., КНО- РУС. 2016.-389с.

- Родионов Д.Г. К вопросу о методологии управления региональными инновационными системами / Д.Г. Родионов, И.А. Рудская, А.А. Горовой // Вестник Ленинградского государственного университета им. А.С. Пушкина. 2013. Т. 6. № 4. С. 64-76.

- Рыхтикова, Н.А. Анализ и управление рисками организации: учеб. Пособие / Н.А. Рыхтикова. - 2-е изд. - М.: ФОРУМ, 2017. - 240 с.

- Сулоева С.Б. Клиентоориентированные системы управления затратами на промышленных предприятиях / С.Б. Сулоева, В.А. Свириденко // Научно-технические ведомости Санкт- Петербургского государственного политехнического университета. Экономические науки. 2013. № 4 (175). С. 80-83.

- Сулоева С.Б. Стратегический контроллинг в системе управления промышленным предприятием: учебное пособие / С.Б. Сулоева, Н.В. Муханова // Издание 2-е, исправленное и дополненное . СПб.: Изд-во Политехнического унив-та. 2014. -232 с.

- Сулоева С.Б. Стратегический контроллинг на промышленном предприятии: монография .- СПб.: Нестор. 2015. -182 с.

- Чернова, Г.В. Управление рисками: Учебное пособие. / Г.В. Чернова, А.А, Кудрявцев — М.: ТК Велби, Изд-во Проспект, 2013. - 160 с.

- Ревизия денежных средств и ценностей

- Ревизия денежных средств и ценностей

- Жизненный цикл организаций и управление организаций

- Роль кадровой службы в формировании и реализации кадровой стратегии

- Человеческий фактор в управлении организацией

- Виды и пути достижения конвертируемости национальных валют (Теоретические основы конвертируемости валют)

- Франчайзинг в системе российского гражданского права (Исторические аспекты франчайзинговых отношений)

- Понятие и признаки государства

- Физические и юридические лица. Общие понятия

- Нотариат в РФ

- Юридическая сущность предпринимательского права (Сущность предпринимательского права, его роль и место в системе российского права)

- Физические и юридические лица. Общее понятие