Учет безналичных денежных средств (на примере…)

Содержание:

Введение

Денежные средства принадлежат к важнейшей группе оборотных средств. От их наличия в нужных суммах зависит благополучие организации, и дальнейшее существование хозяйствующего субъекта.

В организации денежные средства находятся в форме наличных денег в кассе, хранятся в банке на расчетных счетах, на специальных счетах по целевым средствам, на особых счетах, а также используются в виде аккредитивов, чековых книжек, депозитов и финансовых вложений в ценные бумаги др.

Актуальность исследования в рамках курсовой работы «Учет наличных и безналичных денежных средств на примере ООО «Упакцентр» определяется тем, что для эффективного использования денежных средств необходимо уметь грамотно вести учет наличных и безналичных денежных средств. Также для верного ведения учета денежных средств необходимы знание законов и регулярно меняющихся норм, правил и порядка. Требуемая эффективность хозяйственной деятельности, устойчивое финансовое положения станут, достигнуты только при достаточном и согласованном контроле над движением прибыли, оборотного капитала и денежных средств.

Объектом исследования в курсовой работе является ООО «Упакцентр».

Предмет исследования - организация учета безналичных денежных средств в ООО «Упакцентр».

Целью курсовой работы является рассмотреть учет безналичных денежных средств на примере предприятия ООО «Упакцентр».

Для достижения цели исследования сформулированы следующие задачи:

- изучить теоретические основы учета безналичных денежных средств предприятия, оформление и порядок их учета;

- рассмотреть учет безналичных денежных средств в ООО «Упакцентр»»;

- охарактеризовать типичные ошибки в учете безналичных денежных средств и найти методы предотвращения и исправления ошибок.

Методы исследования – научные методы, которые основаны на требованиях объективного и всестороннего факторного анализа учета денежных средств предприятия: абстрактно-логический, системно-структурный метод, анализ и синтез, индукция, дедукция и аналогия, обобщение, системный подход.

Информационной базой являются нормативные документы, учебная литература, периодические издания, учетные данные предприятия.

Курсовая работа содержит введение (постановку целей и задач исследования, обоснование актуальности избранной темы), основную часть (анализ организации учета и контроля денежных средств), заключения (содержащего выводы), а также список использованных источников и приложения.

Курсовая работа имеет практическое значение, так как сделанные в процессе исследования теоретические и практические выводы доведены до конкретных рекомендаций, что делает их возможным для непосредственного применения в исследованной организации.

Глава 1. Теоретические основы учета денежных средств в организации

1.1 Экономическая сущность денежных средств

С момента создания предприятия у него появляются денежные средства, полученные на расчетный счет предприятия от его учредителей, а также от клиентов за проданные товары или оказанные услуги.

Денежные средства – это средства в отечественной и иностранной валютах, находящиеся в кассе, на расчетном, валютном и других счетах в банках на территории страны и за рубежом, в легко реализуемых ценных бумагах, а также в платежных и денежных документах.

С позиции текущей деятельности денежные средства играют важнейшую роль, поскольку они используются для ликвидации любых сбоев в финансовом и производственном процессах. С позиции контроля и оценки эффективности функционирования предприятия весьма важно представлять, какие виды деятельности генерируют основной объем денежных поступлений и оттоков [22, с. 94-95].

Существует несколько трактовок понятия «денежные документы».

Согласно существующему определению денежные средства организации - совокупность денег, находящихся в кассе, на банковских расчетных, валютных, специальных и депозитных счетах, в выставленных аккредитивах, чековых книжках, переводах в пути и денежных документах [3].

Исходя из вышесказанного, деньги - это не только банкноты и монеты: наличные и на счетах в банках, но и «денежные документы».

В учебнике по бухгалтерскому учету под редакцией профессора Ю.А. Бабаева [17] под денежными средствами понимается совокупность денег,

находящихся в кассе, на банковских расчетных, валютных, специальных и депозитных счетах, в выставленных аккредитивах, чековых книжках, переводах в пути и денежных документах.

В экономическом словаре [32] под денежными средствами понимается следующее: «Денежные средства – важнейший вид актива организации, представляющий собой средства в российской и иностранной валютах, легкореализуемые ценные бумаги, платежные и денежные документы».

Так, в современном экономическом словаре [18] под денежными средствами понимаются аккумулированные в наличной и безналичной формах деньги государства, предприятий, населения и другие средства, легко обращаемые в деньги.

Данное определение денежных средств было дополнено в бухгалтерском словаре такими словами: «… обладающие высоким уровнем ликвидности». Таким образом, несмотря на множество различных формулировок понятия «денежные средства» авторы приводят довольно похожие определения данного понятия.

Однако в большинстве определений авторы приводят только состав основных элементов денежных средств, что, на наш взгляд, является не полным и должно быть расширено. На наш взгляд, под денежными средствами следует понимать наиболее ликвидную и наименее доходную часть оборотного капитала, предназначенную для покрытия кратковременной несбалансированности денежных потоков и достаточных для осуществления всех первоочередных платежей в результате текущих расчетов, непредвиденных расходов и возможного расширения деятельности.

В предложенном нами определении значимость такого вида активов, как денежные средства, определяется такими основными причинами, как рутинность, предосторожность и спекулятивность.

Денежные средства сами по себе, то есть не вложенные в предпринимательскую деятельность, не могут приносить доход, хотя, с другой стороны, в определенном размере они постоянно должны присутствовать в составе оборотных средств организации в силу вышеуказанных причин.

Денежный документ - это документ, показывающий движение денежных средств. С помощью денежных документов учитываются кассовые и банковские операции.

Но на наш взгляд, это не совсем корректное определение, поскольку документы, о которых идет речь, называются кассовыми, банковскими, расчетными и т.д., но в состав денежных средств они не могут быть включены, так как невозможно рассчитаться приходным кассовым ордером или платежным поручением.

Денежный документ - это документ, владельцу которого предстоит получить по нему денежные суммы, или приобретаемый документ, предоставляющий определенные, впоследствии используемые права.

Данное определение ближе к истине. Действительно, денежные документы как денежные средства должны легко превращаться в деньги.

Поэтому, денежные документы - это документы организации, имеющие оценку в денежном выражении и хранящиеся в его кассе.

Денежные средства представляют собой аккумулированные в различных формах, чаще всего на счетах в банках различного рода доходы и поступления, которые находятся в постоянном обороте у различных объектов хозяйствования.

Основные задачи учета денежных средств:

- своевременное и полное отражение в учете операций с денежными средствами при строгом соблюдении требований действующего законодательства;

- правильное документальное оформление операций с денежными средствами, согласно установленным правилам ведения кассовых операций;

- контроль за сохранностью денежных средств, документов в кассе и их целевым использованием.

Бухгалтерский учет денежных средств должен обеспечить контроль за соблюдением кассовой и расчетной дисциплины, правильностью и эффективностью использования денежных средств, обеспечение сохранности денежной наличности и документов в кассе.

Исходя из этого необходимо непрерывно выполнять задачи по контролю денежных средств:

– проверку правильности документального оформления и законности операций с денежными средствами, своевременное и полное отражение их в учете;

– обеспечить своевременность, полноту и правильность расчетов по всем видам платежей и поступлений, выявлять дебиторскую и кредиторскую задолженность, средств в расчетах в иностранной валюте;

– своевременно выявлять результаты инвентаризации денежных средств, документов и расчетов, обеспечить взыскание дебиторской и погашение кредиторской задолженностей в установленные сроки;

– обеспечить сохранность денежных средств, документов в кассе и других местах их выдачи, бесперебойное удовлетворение денежной наличностью всех неотложных нужд предприятия, где по условиям расчетов или исходя из характера деятельности она необходима;

– изыскать возможность наиболее рационального вложения свободных денежных средств как источника финансовых инвестиций, приносящих доход.

В свою очередь необходимо отметить, что контроль за оплатой счетов, получение долгов с заемщиков и дебиторов, соблюдение кассовой дисциплины и правильное заполнение первичной документации позволит рационально использовать наличные деньги.

В части ведения бухгалтерского учета для контроля за движением денежных средств предназначены специальные счета учета денежных средств.

Денежные средства являются источником формирования денежного потока. Денежный поток можно охарактеризовать как разницу между денежными поступлениями и потреблением организации. Эффективное управление денежными потоками позволяет снизить потребность в капитале, ускорить обороты, а также выявить финансовые резервы внутри предприятия и тем самым снизить объемы внешних займов.

Все денежные потоки можно разделить на три группы:

- денежные потоки от основной или операционной деятельности. Прирост данного потока дают основные виды деятельности: продажа, дивиденды, получаемые от инвестиций. Уменьшается поток за счет производственных расходов, в том числе выплат процентов и налогов;

- денежные потоки от инвестиционной деятельности.

В эту группу можно включить денежный поток, который формируется на основании долгосрочных активов. Прирост средств данного потока происходит за счет уменьшения объема инвестиций, списания недвижимости и оборудования, а также при реализации нематериальных и других активов;

- денежные потоки от финансовой деятельности.

Данный поток формируют долгосрочные пассивы и собственный капитал. Увеличение долгосрочных заемных средств или реализация акций формирует приток, уменьшение пассивов и распределение дивидендов акционерам формирует отток [4].

1.2 Нормативно-правовое регулирование учёта денежных средств

Основными нормативными документами по учету денежных средств являются:

- Гражданский кодекс Российской Федерации. Части I-II.

- Федеральный закон от 22.05.03 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»

Основные положения о деньгах и о видах расчетов в Российской Федерации сформулированы Гражданским кодексом РФ, поскольку деньги являются объектом гражданского оборота (как вид имущества).

Согласно ст.140 ГК РФ платежи на территории РФ осуществляются путем наличных и безналичных расчетов.

В соответствии с п.1 ст.140 Гражданского кодекса Российской Федерации [1] законным платежным средством, обязательным к приему по стоимости на всей территории Российской Федерации является рубль.

Согласно п. 2 статьи 861 ГК РФ расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться и наличными деньгами, если иное не установлено законом.

Денежные средства организаций находятся в кассе в виде наличных денег и денежных документов. Также свободные денежные средства находятся на счетах в банках, в выставленных аккредитивах и открытых особых счетах, чековых книжках и т.д.

Расчеты между организациями возможны в виде расчетов векселями -долговыми обязательствами установленной гражданским законодательством формы [3].

В соответствии со ст.2 Федерального закона все организации и индивидуальные предприниматели при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг в обязательном порядке применяют контрольно-кассовую технику.

В Законе № 54-ФЗ сформулированы основные требования, предъявляемые к ККТ. Так, в ст.4 Закона № 54-ФЗ указано: контрольно-кассовая техника, применяемая организациями (за исключением кредитных организаций) и индивидуальными предпринимателями, должна:

- быть зарегистрирована в налоговых органах по месту учета организации или индивидуального предпринимателя в качестве

налогоплательщика;

- быть исправна, опломбирована в установленном порядке;

- иметь фискальную память и эксплуатироваться в фискальном режиме.

- Приказ Минфина РФ от 02 июля 2010 года № 66н «О формах бухгалтерской отчетности организаций» применяется в части требований по группировке и детализации данных о движении наличных, денежных средств и иных ценностей, хранящихся в кассе, а также в части требований по составлению Отчета о движении денежных средств;

- Указание Банка России от 11.03.2014 N 3210-У (ред. от 03.02.2015) «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (Зарегистрировано в Минюсте России 23.05.2014 N 32404)

- План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятия и Инструкция по его применению утверждены Приказом Минфина РФ от 31.10.2000 г. № 94н (ред. от 08.11.2010) «"Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению".

Для формирования информации о наличии и движении денежных средств в российской и иностранной валютах, находящихся в кассе, на расчетных, валютных и специальных счетах, открытых в банках, предназначены счета разд.V «Денежные средства» Плана счетов.

- Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». Утверждено приказом Минфина РФ от 10.01.2000 г. № 2н (ПБУ 3/2000).

Общие вопросы учета денежных средств регулируются следующими нормативными актами:

- Федеральный закон «О бухгалтерском учете» от 06.12.2015 N 402-ФЗ (ред. от 23.05.2016).

Указанный Закон имеет большое значение для развития бухгалтерского учета в стране, поскольку:

а) повышает юридический статус норм бухгалтерского учета для коммерческих и некоммерческих организаций;

б) закрепляет обязанность юридических лицах вести бухгалтерский учет;

в) повышает статус норм бухгалтерского учета до уровня статуса норм другого законодательства.

- Положение по бухгалтерскому учету «Бухгалтерская отчетность организации». ПБУ 4/99. Утверждено приказом Минфина РФ от 06.07.99 г. № 529.

Как определено в Законе о бухгалтерском учете, одна из основных задач бухгалтерского учета - формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности -руководителям, учредителям, участникам и собственникам имущества организации, а также внешним пользователям - инвесторам, кредиторам, органам исполнительной власти, общественности и др. Такая информация формируется в бухгалтерской отчетности.

Настоящее Положение устанавливает состав, содержание и методические основы формирования бухгалтерской отчетности организаций, являющихся юридическими лицами по законодательству Российской Федерации, кроме кредитных организаций и бюджетных организаций.

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено приказом Минфина РФ от 29.07.98г. №34н.

Положение призвано конкретизировать Закон о бухгалтерском учете.

1.3 Отражение в бухгалтерском учете операций по расчетному, специальному и валютному счетам

Расчетный счет обладает самым широким использованием в любой деятельности организации из всех счетов.

Любая организация имеет право открыть в учреждении банка расчетный счет для хранения денег и осуществления любых видов операций.

Для открытия расчетного счета в банк представляются следующие документы:

а) свидетельство о государственной регистрации;

б) учредительные документы;

в) лицензии (разрешения), выданные в установленном законодательством Российской Федерации порядке на право осуществления деятельности, подлежащей лицензированию, в случае если данные лицензии (разрешения) имеют непосредственное отношение к клиента заключать договор банковского счета соответствующего вида;

г) карточка;

д) свидетельство о постановке на учет в налоговом органе. Все вышеперечисленные документы передаются юридической службе в банке, она проверяет правильность заполнения и оформляется договор банковского счета.

Для открытия счета главному бухгалтеру в банке предоставляют распоряжение от руководителя банка об открытии счета с обязательным предоставлением оттиска печати и карточки с образцами подписей лиц организации, которые имею право распоряжаться счетом организации. В распоряжении указывается дата и номер договора банковского счета, владелец счета, периодичность и выдачи выписок со счета. [18]

Каждому счету открытому в банке присваивается номер и делается отметка в уставе организации, с обязательным заверением гербовой печатью банка. Этот же номер указывается во всех документах, который связан с движением денежных средств на расчетном счете.

Когда открывается расчетный счет, с банком заключатся договор банковского счета, регламентирующий взаимоотношения между клиентом и банком по обслуживанию, так же определяется в договоре стоимость услуг банка за обслуживание. Банк обязан гарантировать клиенту право распоряжаться собственными денежными средствами, за исключением случаев, которые установлены законом РФ. При этом банк вправе использовать денежные средства клиента в своих целях, за это клиенту начисляются проценты. Банком устанавливается лимит остатка денежных средств, которые хранятся на расчетном счете клиента. Денежные средства, поступившие от покупателей за оплату товаров, работ и услуг накапливаются на расчетном счете. Так же с расчетного счета перечисляются деньги за товарно–материальные ценности, погашаются банковские кредиты и иные платежи. [19]

В необходимых случаях для того что бы выплатить сотрудникам заработную плату, выдачи подотчет на нужды или командировочные расходы, получают наличные в банке.

Только по согласию владельца счета, банк может осуществлять безналичные переводы или выдавать денежные средства. Только проценты или задолженность за пользование банковским кредитом могут быть списаны без согласия, или пень и различные штрафы. [20]

Периодически предприятие получает в банке выписку из расчетного счета. К ней прилагаются документы, по которым произведены списания или зачисления денежных средств на расчетный счет организации. В выписке показывается остаток денежных средств на текущую дату, поступления, списания за день, остаток на конец дня.

Выписка является регистром аналитического учета операций по расчетному счету. Они подвергаются тщательной проверке в бухгалтерии в день получения. Об ошибочно зачисленных или списанных суммах сообщают в банк. На полях проверенной выписки из расчетного счета проставляют коды корреспондирующих счетов.

Банк должен зачислить денежные средства, которые поступили на расчетный счет клиента не позднее одного дня поступившего расчетного документа в банк документа, если не предусмотрены законом другие сроки. [21]

Синтетический учет операций на расчетном счете. Для синтетического учета операций на расчетном счете используется счет 51.

Таблица 1- Основные хозяйственные операции по зачислению денежных средств на расчетный счет организации

|

Дебет |

Кредит |

Операция |

|

51 |

50 |

Поступление денег на расчетный счет из кассы |

|

51 |

62 |

Поступление денег на расчетный счет за реализованную продукцию |

|

51 |

62 |

Поступление денег на расчетный счет за реализацию основных средств |

|

51 |

66 |

Получена краткосрочная ссуда |

|

51 |

67 |

Получена долгосрочная ссуд |

|

51 |

76 |

Погашение дебиторской задолженности поступлением денег на расчетный счет |

|

51 |

76/2 |

Поступления по претензиям |

Таблица 2 - Основные хозяйственные операции по списанию денежных средств

|

Дебет |

Кредит |

Операция |

|

50 |

51 |

Перечисление денежных средств с расчетного счета в кассу |

|

55 |

51 |

Перечисление на специальный счет |

|

60 |

51 |

Расчёт с поставщиками и подрядчиками |

|

66 |

51 |

Погашение краткосрочного кредита |

|

67 |

51 |

Погашение долгосрочного кредита |

|

68 |

51 |

Перечисление налогов |

|

69/1,2,3 |

51 |

Перечисление на социальные нужды |

|

70 |

51 |

Перечисление заработной платы, дивидендов на лицевые счета в банках |

|

76 |

51 |

Погашение кредиторской задолженности |

|

91 |

51 |

Оплата услуг банка |

|

99 |

51 |

Оплата санкций (штрафов, пени) бюджетным и внебюджетным организациям |

На счете 55 «Специальные счета в банках» отражаются движение денежных средств в валюте РФ и иностранной валюте, которая находится на территории РФ и за ее пределами в чековых книжках, аккредитивах и других плетёных

К счету 55 «Специальные счета в банках» открываются субсчета:

55 - 1 «Аккредитивы »;

55 - 2 «Чековые книжки »;

55 - 3 «Депозитные счета »;

Аккредитивы. Расчеты аккредитивами. Для учета денежных средств, вложенных в аккредитив, предназначен счет 55 «Специальные счета в банках», субсчет 55/1 «Аккредитивы».

Каждый аккредитив предназначается для расчета только с одним поставщиком.

Порядок расчетов по аккредитиву устанавливается в договоре, в котором должны отражаться следующие условия:

- наименование банка – эмитента;

- наименование банка, который обслуживает получателя средств;

- вид аккредитива;

- сумма аккредитива;

- точная характеристика и полный перечень документов;

- срок действия аккредитива;

- предоставление документов;

- условия оплаты;

- ответственность за исполнение обязательств.

Аккредитивы делятся на отзывные и безотзывные:

Отзывной аккредитив банк-эмитент может аннулировать или изменить его условия без согласования с поставщиком, если в этом возникнет необходимость.

Безотзывный аккредитив не может быть аннулирован, и его условия не могут быть изменены без согласия поставщика, в пользу которого открыт аккредитив. [23]

Таблица 3- Проводки по аккредитиву

|

Дебет |

Кредит |

Операция |

|

55/1 |

51 |

Аккредитив выставлен с расчетного счета |

|

55/1 |

66 |

Аккредитив открыт (выставлен) за счет ссуды |

|

51 |

55/1 |

Возврат остатка аккредитива на расчетный счет |

|

60 |

55/1 |

Расчёт с поставщиком аккредитивом |

|

66 |

55/1 |

Возврат остатка аккредитива на счет |

Чековые книжки учитываются по субсчету 55/2.

Чек – это письменное поручение владельца чекодателя обслуживающему банку для перечисления определенной суммы денег, которая указана в чеке с его счета денежных средств. В чеке должны содержаться:

- поручение для плательщика на выплату конкретной денежной суммы;

- указание счета и реквизиты плательщика, с которого производится платеж;

- наименование валюты платежа;

- указание места и даты составления чека;

- подпись чекодателя.

Чек лишает силы, если отсутствует какой-либо из перечисленных реквизитов. Выписанный чек должен оплачиваться в полную сумму, на которую выписан.

Чековая книжка, которой указан лимит для расчетов, называется лимитированной, здесь же помимо лимита можно установить срок действия, лимит устанавливается в том размере денежных средств, сумма которых находится на расчетном счете.

Чек может использоваться только на территории Российской Федерации, их подразделяют на именные, ордерные и предъявительские.

Именные чеки выписываются только на имя определенного лица, которое не имеет права в дальнейшем их передавать другим лицам.

Передача осуществляется только лишь в виде исключения с последующим переходом прав по долговым требованиям.

Ордерные чеки выписываются по приказу лица и передаются именной или бланковой надписи на обороте.

Предъявительские чеки выписываются на предъявителя.

Для безналичных расчетов, чеки могут быть лимитированные и неимитированные.[25]

Таблица 4- Основные проводки по учету расчетов с чеками:

|

Дебет |

Кредит |

Операция |

|

55/2 |

51 |

Перечислены средства на специальный счет для расчетов чеками |

|

006 |

Получены чеки в банке |

|

|

71 |

55/2 |

Получены подотчетными лицами денежные средства в банке по чекам |

|

006 |

Списаны использованные (не использованные) чеки |

|

|

60 |

55/2 |

Получены денежные средства по чекам поставщиками организации |

|

51 |

55/2 |

Сумма, не использованная по чекам, возвращена на расчетный счет фирмы |

Депозиты бывают нескольких видов: Вклад до востребования - депозит без указания срока хранения, который возвращается по первому требованию вкладчика.

Срочный вклад - депозит под проценты, внесённый на определённый срок и изымаемый полностью по истечении обусловленного срока.

Проценты на сумму банковского вклада начисляются со дня, следующего за днем ее поступления в банк, до дня ее возврата вкладчику включительно или до дня досрочного закрытия вклада вкладчиком. [27]

Таблица 5 – Основные проводки по депозитам

|

Дебет |

Кредит |

Операция |

|

55/3 |

51,52 |

Перечислены денежные средства на специальный депозитный счет |

|

76 |

91/1 |

Начислены проценты по вкладу |

|

51 |

76 |

Зачислены на расчетный счет проценты по вкладу |

|

55/3 |

76 |

Зачислены на депозитный счет проценты по вкладу |

|

51,52 |

55/3 |

Зачислены на расчетный (валютный) счет проценты по вкладу |

Учет операций с использованием корпоративных карт будет следующим:

1. Зачисление денежных средств на специальный карточный счет:

а) в случае, если организация перечисляет денежные средства с расчетного или валютного счетов, открытых в том же банке, что и специальный карточный счет: Д55 К51,52;

б) в случае, если организация перечисляет денежные средства с расчетного или валютного счетов, открытых в другом банке: Д57 К51,52.

В данном случае целесообразно использование 57 счета «Переводы в пути». После получения банковской выписки, подтверждающей фактическое списание средств с расчетного или валютного счетов, в учете делается проводка: Д55 К57.

2. Зачисление кредита на специальный карточный счет: Д55 К66;

3. Отражены расходы по оплате услуг банка, связанных с открытием и обслуживанием специального карточного счета: Д91.2 К55.

4.Отражена сумма денежных средств, израсходованных держателем корпоративной карты на хозяйственные расходы:

Возможны различные варианты учета в зависимости от того, когда в бухгалтерию поступили авансовый отчет с приложением к нему всех первичных документов:

а) в случае, если авансовый отчет с приложением к нему всех первичных документов, подтверждающих совершение хозяйственных операций (слипы или квитанции банкомата и т.д.) поступили в бухгалтерию после проведения транзакции и получения организацией банковской выписки: Д08,10,20,25,26 и т.д. К71; Д71 К55;

б) в случае, если авансовый отчет с приложением к нему всех первичных документов, подтверждающих совершение хозяйственных операций (слипы или квитанции банкомата и т.д.) поступили в бухгалтерию до проведения транзакции: Д10,20,25,26 и т.д. К71; Д71 К57;

После получения банковской выписки делается проводка: Д57 К55.

5.Отражена сумма денежных средств, израсходованных держателем корпоративной карты на командировочные и представительские расходы:

Возможны различные варианты учета в зависимости от того, когда в бухгалтерию поступили авансовый отчет с приложением к нему всех первичных документов:

а) в случае, если авансовый отчет с приложением к нему всех первичных документов, подтверждающих произведенные расходы (слипы или квитанции банкомата), поступили в бухгалтерию после проведения транзакции и получения организацией банковской выписки: Д20,26,44 К71; Д71 К55;

б) в случае, если авансовый отчет с приложением к нему всех первичных документов, подтверждающих произведенные расходы (слипы или квитанции банкомата), поступили в бухгалтерию до проведения транзакции: Д20, 26,44 К71; Д71 К57;

После получения банковской выписки делается проводка: Д57 К55.

6.Отражено снятие наличных денежных средств с корпоративного карточного счета:

Возможны различные варианты учета в зависимости от того, когда в бухгалтерию поступили первичные документы:

а) в случае, если первичные документы, подтверждающие снятие наличных денежных средств, поступили в бухгалтерию после проведения транзакции и получения организацией банковской выписки: Д71 К55;

б) в случае, если первичные документы, подтверждающие снятие наличных денежных средств, поступили в бухгалтерию до проведения транзакции: Д71 К57.

После получения банковской выписки делается проводка: Д57 К55.

7.Отражено списание наличных денег со специального карточного счета, не подтвержденное первичными документами: Д73 К55.

Отражено внесение работником денежных средств для возмещения расходов: Д50,51 К73;

Удержана из заработной платы работника денежная сумма, потраченная по корпоративной карте в личных целях: Д70 К73.

8.Когда работник в командировке оплачивает расходы в валюте или же просто снимает валюту из банкомата, банк продает эту валюту по своему коммерческому курсу, снимая с рублевого счета ее эквивалент. Кроме того, возникают курсовые разницы, если курсы Банка России на дату утверждения авансового отчета и дату совершения операции в валюте различны. [28]

Также распространенными формами безналичных расчетов являются:

- расчеты платежными поручениями;

- расчеты по платежным требованиям.

Организации вправе применять и другие формы безналичных расчетов, если они предусмотрены законом и установленными в соответствии с ним банковскими правилами.

Расчеты по платежным поручениям. Платежное поручение - это распоряжение владельца расчетного счета к банку для перечисления денег на счет получателя. Если в договоре присутствует предварительная оплата условия заключения договора между покупателем и поставщиком, то последовательность операций меняется. Банк исполняет поручение на основании первого экземпляра, копия выдается плательщику поручения с отметкой банка «исполнено».

Расчеты по платежным требованиям. Это расчетный документ, который содержит требование от поставщика к покупателю для оплаты ему определенной суммы денежных средств через банк за предоставленные материальные ценности работы и оказанные услуги.

Расторжение договора о банковском обслуживании может произойти по инициативе банка или по инициативе организации.

Закрыть счета клиентов можно только в случаях:

- решение собственников;

- решение органов, которые имею право на реорганизацию или ликвидацию организации;

- признание банкротом организации;

- принятие решения о прекращении деятельности организации , если не выполнены определенные условия, установленные законодательством Российской Федерации.

- решение суда;

- нарушение клиентом условия договора на обслуживание банком.

При закрытии счета по инициативе владельца, вместе с заявлением возвращается чековая книжка и в письменном виде подтверждается остаток денежных средств на расчетном счете на день его закрытия [29].

Порядок ведения и открытия валютных счетов, в соответствии с инструкцией, банки которые имеют лицензию на осуществления валютных операций, открывают организациям балансовые валютные счета.

Чтобы открыть валютный счет в учреждении банка, нужно предоставить следующие документы:

- заявление на открытие валютного счета;

- заверенная у нотариуса копия устава;

- заверенная копия о регистрации организации или о его создании;

- оттиск печати организации и карточки с образцами подписей;

- справки о постановке на учет (в Фонд социального страхования, Пенсионный фонд, в налоговую инспекцию по месту регистрации, в фонд обязательного медицинского страхования).

Банк может потребовать и некоторые другие документы. Полный перечень документов, необходимых для открытия валютного счета, можно уточнить в банке. [30]

На открытие валютного счета не установлено типового бланка для заявления, в каждом банке он свой и его получают непосредственно в банке.

Форма для карточки с образцом подписи и оттиском печати, предусмотрен типовой бланк, он утвержден Банком России от 14.09. 2006 г. № 28- И. По правилу банк обязан принимать платежные документы к исполнению, при условии, что их подписали два ответственных лица организации (руководитель и главный бухгалтер).

В образце карточки с подписями приводятся подписи всех лиц имеющих право подписывать платежные документы. Образец подписи и оттиск печати должен быть заверен у нотариуса. Карточку обязательно переоформляют в том случае, если организация сменила свое название или в ней сменились сотрудники, которые имели право подписи в платежных документах.[31]

За услуги банка по обслуживанию валютного счета организация должна оплачивать комиссию, сумму которую устанавливают по общему согласию банк и клиент. Оплата производится как в рублях, так и в валюте.

Таблица 6- Проводки по расходам, связанным с оплатой услуг банка

|

Дебет |

Кредит |

Операция |

|

60(76) |

51(52) |

списана комиссия на основании выписки банка |

|

91/2 |

60(76) |

сумма комиссии учтена в состав прочих расходов |

Рекомендуется заранее прописать в контракте, за счет какой стороны будут покрываться расходы, связанные с переводом выручки на открытый валютный счет.

Таблица 7- Проводка по переводам платежей

|

Дебет |

Кредит |

Операция |

|

76 |

62 |

Отражение расхода перевода платежа |

Таблица 8- Проводка списания комиссии банка

|

Дебет |

Кредит |

Операция |

|

91/2 |

76 |

Комиссия банка включена в состав прочих расходов |

Банк открывает клиенту независимо от вида валют следующие счета:

- для учета поступления валютной выручки - валютный транзитный счет;

- для учета купленной валюты на внутреннем рынке – специальный транзитный счет;

- для учета валюты, которая находится в распоряжении организации – текущий валютный счет.

Валютный счет может быть открыт не только в банке, который находятся на территории Российской Федерации, но также и за рубежом.

Если валютный счет открыт за пределами Российской Федерации, то нужно обязательно ознакомиться с требованиями иностранного банка.

При открытии валютного счета, расходы относятся к операционным и учитываются записью:

Дебет счета 91/2 «Прочие доходы и расходы», Кредит счета 51 «Расчетные счета».

Иностранная валюта может быть пересчитана официально и неофициально. Официально производится Центральным банков Российской Федерации, а не официально осуществляется при ее покупки или продаже коммерческими банками.

Валюта подразделяется на два вида, это зависит от того в каком режиме ведется ее употребление, (неконвертируемая и свободно конвертируемая).

Свободно конвертируемая валюта предполагает полную обратимость, она может быть свободно обменена на другую и подлежит купле-продаже на валютном рынке Российской Федерации, так же она подразделяется на «твердую» и «мягкую». [33]

Твердая валюта устойчивая по отношению к собственному номиналу и может меняться любую иностранную валюту. Мягкая валюта ее применение и обратимость ограничено.

Пример покупки иностранной валюты.

Организация представила в уполномоченный банк поручение на покупку 1 000 долларов США. Банк приобрел иностранную валюту по курсу 66 руб. за 1 доллар. Курс Банка России на дату приобретения и зачисления валюты на специальный транзитный валютный счет предприятия составил 65 руб. за 1 долл. Комиссионное вознаграждение банку - 290 руб.

По заявке предприятия наличная валюта снята с валютного счета для оплаты командировочных расходов. Курс доллара США на дату списания валюты с валютного счета и зачисления в кассу организации – 65,65 руб. за 1 доллар.

Таблица 9- Операции по покупки валюты

|

Дебет |

Кредит |

Сумма |

Операция |

|

57 |

51 |

66000= 66 руб.*1000$ |

Сумма денежных средств направленных на покупку валюты |

|

91 |

51 |

290 |

Сумма комиссионного вознаграждения банку |

|

52 |

57 |

65000 = 65 руб.*1000 $ |

Cумма рублевой оценки приобретенный валюты, зачисленной на валютный счет |

|

91 |

57 |

1000 = (66000-65000) |

Отражена разница курсов |

|

50 |

52 |

65650 = (65,65*1000$) |

Сумма рублевой оценки валюты, зачисленной в кассу организации |

|

52 |

91 |

650 = (65,65-65)* 1000$ |

Сумма курсовой разницы |

По истечению четырех дней валюта, которая не использована, продается государству.

Изменение курса иностранных валют по отношению к рублю в учете обязательно должна отражаться курсовая разница.

Курсовая разница бывает отрицательной (уменьшает прибыль) и

положительной (увеличивает прибыль).

Отрицательная разница образуется в том случае, когда по отношению к иностранной валюте курс рубля растет и когда рубль падает.

Положительная разница образуется в том случае, когда по отношению к иностранной валюте курс рубля падает и когда рублю растет.

В бухгалтерском учете курсовая разница должна отражаться в

соответствием с остатком иностранной валюты:

- Поступление или списание валюты на дату выписки;

- Остаток валюты должен пересчитываться по курсу, который действовал на последнее число в отчетном месяце, при составлении баланса на первое число месяца. [3]

Таблица 10- Отражение курсовых разниц

|

Дебет |

Кредит |

Операция |

|

76 |

91/1 |

Отражена положительная курсовая разница в составе прочих доходов организации при переоценке валютного остатка на текущем счете по курсу ЦБ РФ на дату фактического перечисления платежа (погашения долга) |

|

91/2 |

52 |

Отражена отрицательная курсовая разница в составе прочих расходов организации при переоценке валютного остатка на текущем счете по курсу ЦБ РФ на дату фактического перечисления платежа (погашения долга) |

|

76 субсчет "Расчеты по имущественному и личному страхованию в валюте",76 субсчет Расчеты по претензиям в валюте",76 субсчет "Прочие расчеты с разными дебиторами и кредиторами в валюте" и др. |

91/1 |

Отражена по курсу ЦБ РФ положительная курсовая разница по счету 76 с момента возникновения кредиторской задолженности (или даты последней переоценки) до момента погашения долга с текущего валютного счета |

|

91/2 |

76 субсчет "Расчеты по имущественному и личному страхованию в валюте",76 субсчет Расчеты по претензиям в валюте",76 субсчет "Прочие расчеты с разными дебиторами и кредиторами в валюте" и др. |

Отражена по курсу ЦБ РФ отрицательная курсовая разница по счету 76 с момента возникновения кредиторской задолженности (или даты последней переоценки) до момента погашения долга с текущего валютного счета |

|

76 субсчет "Расчеты по имущественному и личному страхованию в валюте",76 субсчет Расчеты по претензиям в валюте",76 субсчет "Прочие расчеты с разными дебиторами и кредиторами в валюте" и др. |

52/1 |

Отражена оплата иностранным или российским организациям прочей кредиторской задолженности с текущего валютного счета одновременно в валюте расчетов и в рублевом эквиваленте (руб./экв.) по курсу ЦБ РФ на дату погашения долга(фактического перечисления платежа |

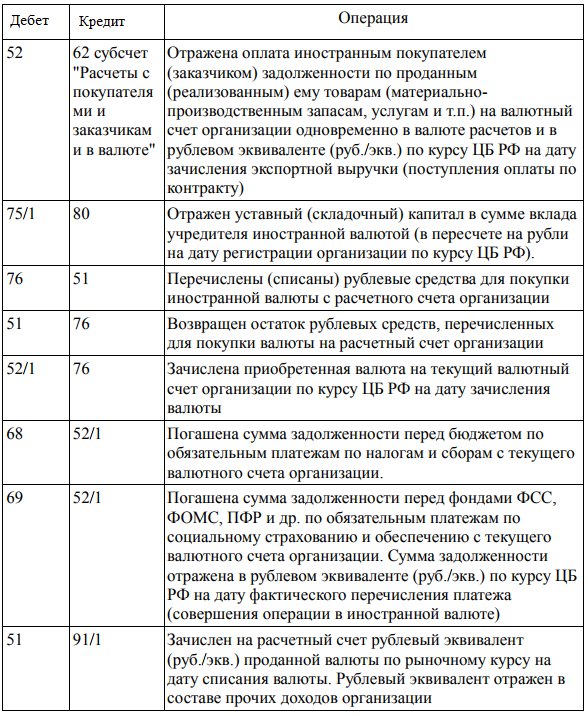

Основные проводки по валютному счету приведены в Приложении 1.

Закрытие валютного счета. Чтобы закрыть валютный счет, необходимо представить в банк заявление, составленное в произвольной форме. Причину, по которой вы решили закрыть валютный счет, в заявлении можно не указывать.

О том, что организация закрыла валютный счет, необходимо обязательно сообщить в налоговую инспекцию в течение 7 рабочих дней. При закрытии текущего валютного счета необходимо отправить в налоговую инспекцию соответствующее сообщение. Если же был открыт специальный банковский счет, то сообщать о его закрытии не нужно. О закрытии транзитного валютного счета отдельно сообщать не надо. На это указано в письме Минфина России от 17 ноября 2010 года N 03-02-07/1-536. Для сообщения в налоговую инспекцию предусмотрен специальный бланк, который утвержден приказом ФНС России от 9 июня 2011 года № ММВ-7-6/362.

В первой главе были рассмотрены варианты бухгалтерского учета безналичных расчетов: учет на расчетном счете, на специальных счетах и на валютном счете. К специальным счетам относятся аккредитивы, чековые книжки, депозиты. Проанализировав данную главу, можно сделать вывод о том, что безналичные расчеты более распространены, чем наличные. Осуществление безналичных расчетов подтверждается бумажной документацией, это позволяет лучше контролировать процесс перемещения денежных средств на счетах в банках.

Глава 2. Организация учета безналичных денежных средств на предприятии

2.1. Общая характеристика ООО «Упакцентр»

Полное наименование: ООО «Упакцентр».

Юридический адрес: г. Кемерово ул. Клары Цеткин 118.

Юридически-правовая форма предприятия: общество с ограниченной ответственностью.

Вид деятельности — розничная и оптовая торговля.

Форма собственности — частная.

Размер уставного капитала — 10 000 руб.

Директор предприятия – Кондриков В.Ю. Директор полностью ведет руководство деятельностью предприятия. Он самостоятельно решает вопросы деятельности предприятия, имеет право первой подписи.

Главный бухгалтер составляет документальные отчёты предприятия.

Компания образована 1999 г. Общество приобрело права юридического лица с момента государственной регистрации, обладает самостоятельным балансом, имеет расчетный счет в банке, круглую печать со своим наименованием, и другие необходимые реквизиты. Срок деятельности Общества не ограничен.

Общество с ограниченной ответственностью «Упакцентр» является многопрофильным и имеет право на осуществление следующих видов деятельности:

- выполнение коммерческой, торгово–закупочной деятельности, включая куплю – продажу товаров, оптовая и розничная торговля;

- торгово–закупочная и торгово–сбытовая деятельность;

- реализация упаковочных материалов;

- услуги по транспортировке и перевозке грузов;

- 17 лет стабильной и эффективной работы на рынке упаковочных материалов;

- 18 универсальных магазинов в Кемеровской области, специализирующихся на широком ассортименте товаров хозяйственной группы;

- более 10 000 покупателей ежедневно;

- оптовое подразделение с широкой сетью каналов сбыта;

- безусловное соблюдение договорных условий сотрудничества с клиентами и партнерами;

- современный логистический комплекс.

Высшим руководящим органом ООО «Упакцентр», является Генеральный директор, он является и учредителем компании.

Деятельность ООО «Упакцентр» обеспечивают 9 служб:

- отдел транспорта;

- отдел рекламы и связей с общественностью;

- отдел оптово- розничных продаж;

- отдел закупа;

- финансовый отдел;

- отдел кадров;

- юридическая служба;

- отдел безопасности;

- секретариат.

Функции отдела транспорта:

- обеспечение бесперебойной работы автотранспорта, закупка необходимых деталей;

- обеспечение бесперебойной работы оборудования, наличие электроэнергии на торговых объектах;

- выдача необходимых материальных средств; спецодежда, канцелярия, оборудования для торговых объектов;

- обеспечение соблюдения трудовых соглашений с ремонтно- строительными организациями, оформление технического минимума, технического осмотра на автотранспорте и т.д.

Функции службы по рекламе и связям с общественностью:

- комплексное изучение рынка;

- исследование основных показателей рынка;

- изучение потребителей;

- изучение деятельности конкурентов;

- оценка состояния и повышение уровня конкурентоспособности товаров;

- маркетинговое обоснование рекламной компании;

- формирование эффективных деловых отношений внутри компании. Функции отдела оптово-розничных продаж:

- обеспечение бесперебойной работы торговых объектов;

- контроль за состоянием и работой торгового оборудования на объектах;

- контроль дебиторской задолженности;

- контроль текущего планирования продукции, еженедельный анализ объемов продаж по торговым точкам;

- анализ эффективности работы торговых точек;

- ведение базы данных по реализации продукции;

- ежедневная корректировка развоза товаров по торговым объектам. Функции отдела закупа:

- обеспечение торговых объектов необходимыми товарами;

- закуп продукции у поставщиков под реализацию;

- поиск поставщиков; Функции финансовой службы:

- анализ результатов хозяйственной деятельности;

- предоставление отчетов в государственные органы;

- начисление заработной платы;

- обеспечение платежей по обязательствам; Функции отдела кадров:

- мониторинг заработной платы;

- разработка локальных нормативных документов;

- прием, увольнение сотрудников;

- составление табеля учета рабочего времени;

- составление штатного расписания. Функции юридической службы:

- договорно-претензионная работа;

- представление интересов предприятия в судах. Функции службы безопасности:

- обеспечение безопасности работников и посетителей;

- проверка благонадежности кандидатов на вакантные должности в предприятии.

Функции секретариата:

- организация документооборота внутри предприятия и со сторонними организациями.

Оплата труда на предприятии регулируется Стандартом предприятия по оплате труда и премированию. Для каждой категории сотрудников разработан свой Стандарт. В оплате труда для работников ООО «Упакцентр» наиболее целесообразной считается использование традиционной тарифной системы оплаты труда. За образцовое выполнение трудовых обязанностей, повышение производительности труда, улучшение качества работ, положительную и безупречную работу, а так же за достижение определенных целей, предприятие предусматривает применение следующих поощрений:

- объявление благодарности;

- награждение ценным подарком;

- премирование сотрудников.

Поощрения объявляются в приказе, доводятся до сведения всего коллектива и заносятся в трудовую книжку работника.

Для сотрудников использующих личные автомобиль, предусмотрена компенсация ГСМ.

Обучение сотрудников рабочих специальностей проводятся непосредственно на рабочем месте, закрепленным за ним наставником.

Охрана труда на предприятии: Управление охраной труда на предприятии осуществляет руководитель предприятия, либо его заместитель. Организацию работы по обеспечению охраны труда в предприятии осуществляет главный специалист по охране труда.

Основными задачами являются:

- организации работы по обеспечению сотрудниками требований по охране труда;

- контроль за соблюдением работниками законов и иных нормативных правовых актов об охране труда;

- организация профилактических работ по предупреждению производственного травматизма, профессиональных заболеваний и заболеваний, обусловленных производственными факторами, а так же работы по улучшению условий труда;

- информирование и консультирование Сотрудников предприятия, в том числе руководителей, по вопросам охраны труда;

- изучение и распространение передового опыта по охране труда, пропаганда вопросов охраны труда.

Все работники организации обязаны соблюдать требования инструкций по охране труда и технике безопасности. За невыполнение инструкций работник привлекается к дисциплинарной и материальной ответственности.

На предприятии действуют следующие виды инструктажей по охране труда и технике безопасности: вводный, первичный, повторный, внеплановый и целевой.

2.2 Ведение бухгалтерского учета безналичных денежных средств в ООО «Упакцентр»

Учет безналичных денежных средств ООО «Упакцентр» ведется на счете 51 «Расчетные счета».

Расчетный счет открыт в Филиале ПАО «ВТБ» в г. Красноярске. Основанием для открытия счета является заключение договора банковского счета и представление всех документов, определенных законодательством Российской Федерации.

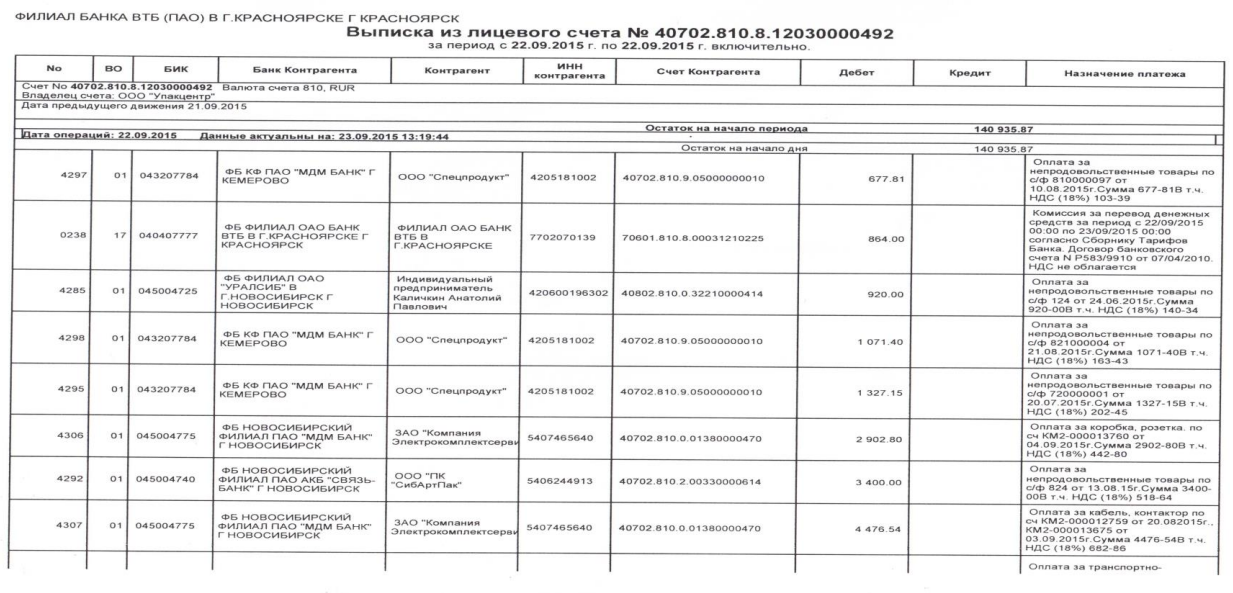

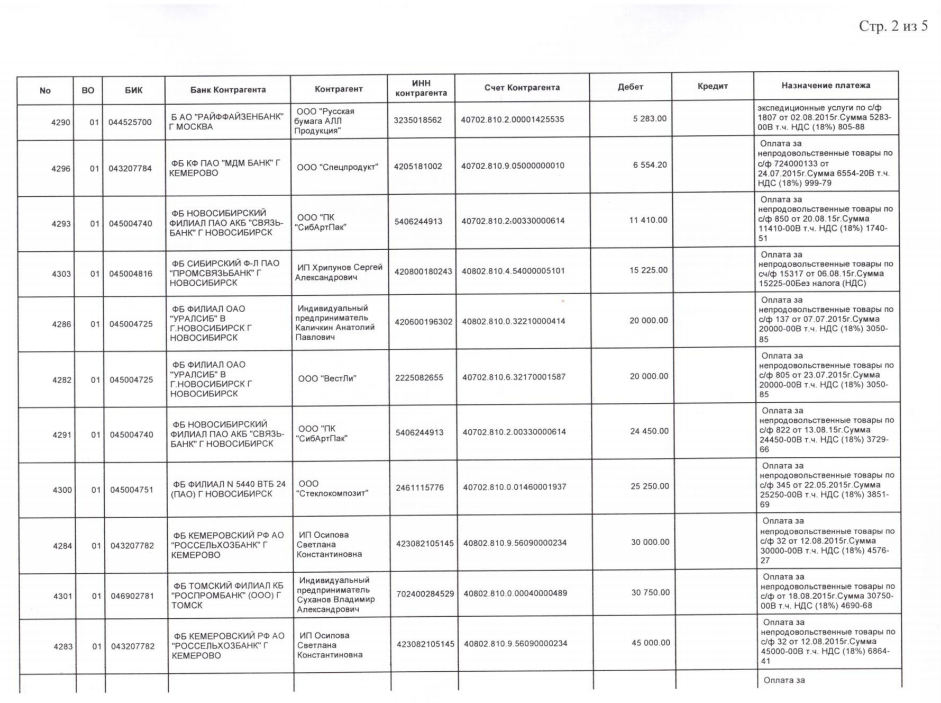

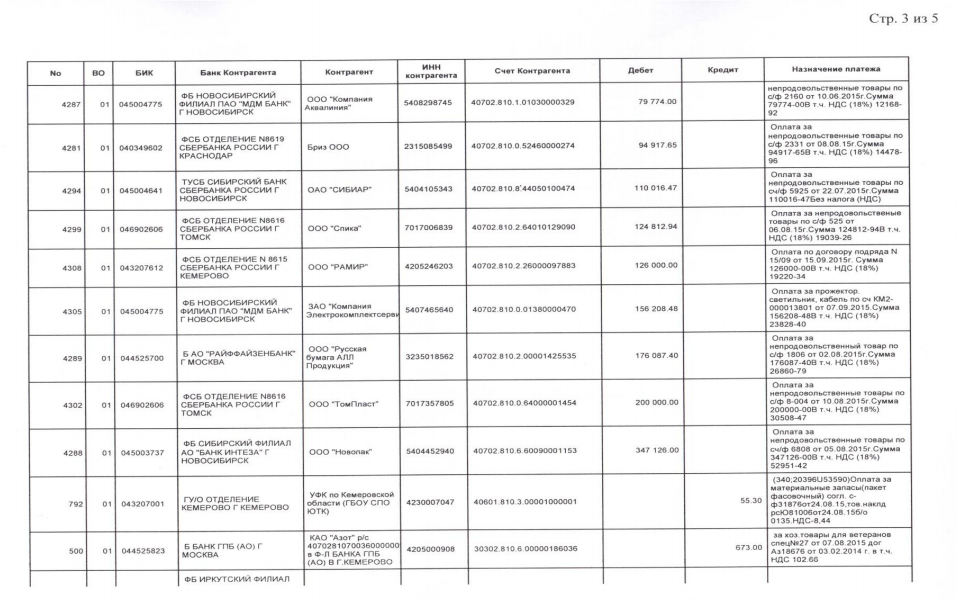

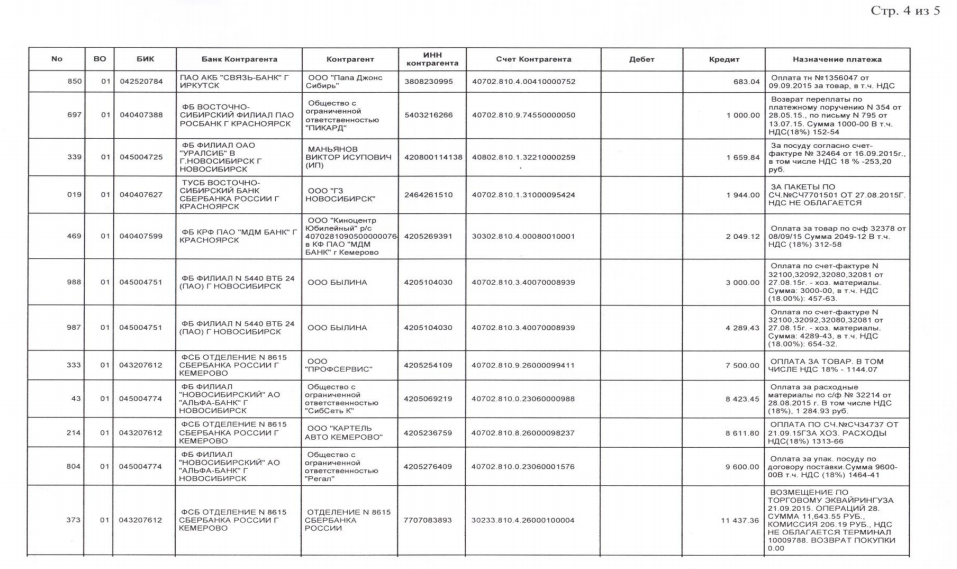

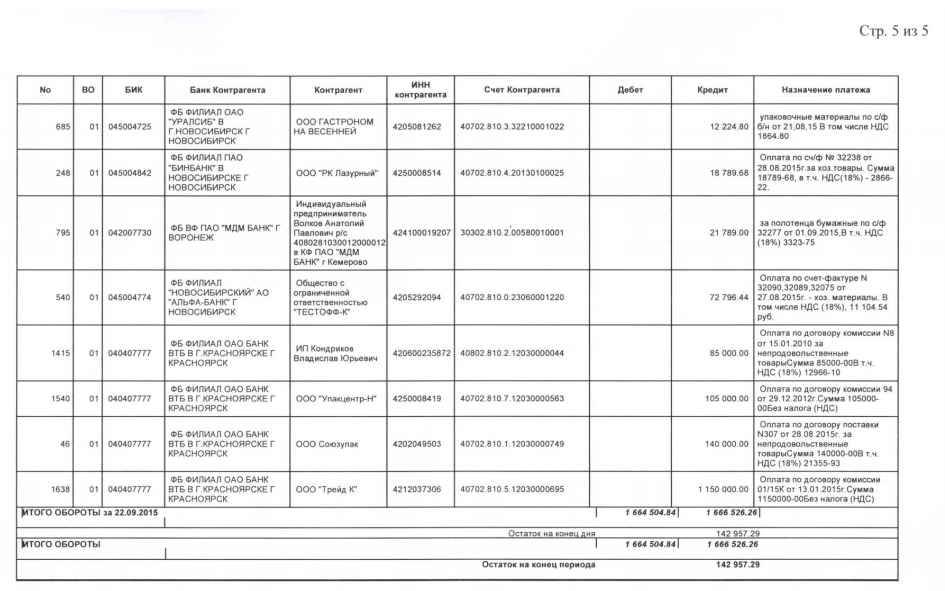

Сведения о движении денежных средств на расчетном счете содержатся в выписке с расчетного счета. ООО «Упакцентр» ежедневно получает выписку со своего расчетного счета (Приложение3). К выписке прилагаются первичные документы (платежные поручения, платежные требования, ордера, и т.д.).

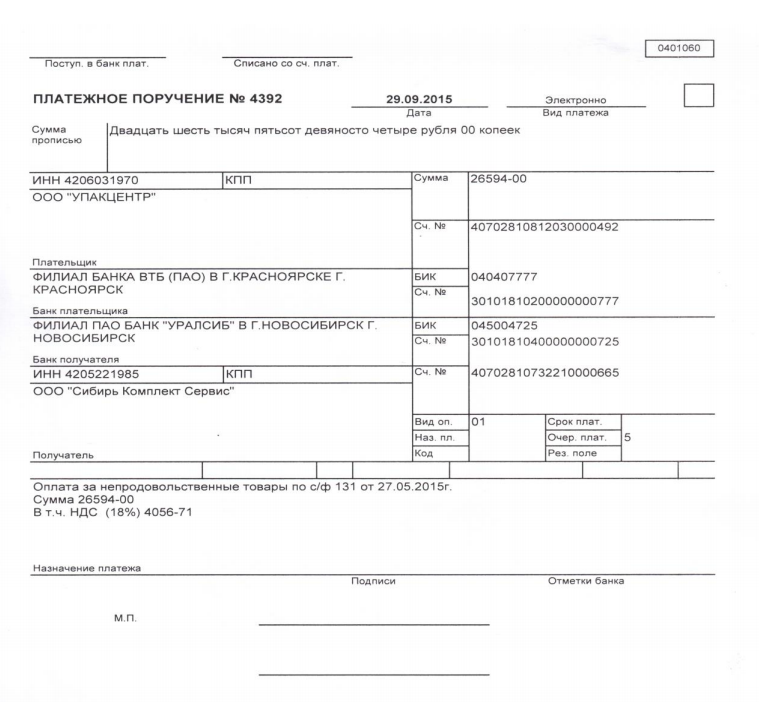

Списание денежных средств со счета осуществляется банком на основании распоряжения клиента путем предоставления платежных поручений (приложение 2).

Данные за месяц по расчётному счёту на основе выписок переносятся в оборотно-сальдовую ведомость по счёту 51.

Одновременно данные формируются в карточке счета 51. Из программы 1С можно вывести анализ счета, анализ счета по контрагентам и.т.д., где можно увидеть интересующую нас информацию.

ООО «Упакцентр» ведет компьютерный учет движения денежных средств. Все расчеты производятся в программе 1С: Бухгалтерия предприятия (8.2).

2.3 Типичные ошибки по учету безналичных денежных средств и рекомендации по их устранению

Основные ошибки по учету безналичных денежных средств:

1.Неправильное указание номера счета при занесение платежных документов в базу.

2.Неверно указанный КБК при уплате налогов.

3.Неполное, несвоевременное и неправильное отражение в учетных регистрах текущих операций по поступлению и выбытию денежных средств.

4.Неправильное и несвоевременное проведение операций по счетам в банках и отражение их результатов в учете.

Ошибки по учету безналичных денежных средств происходят по большей части из-за невнимательности и не собранности. Работа бухгалтера требует большой с концентрированности, внимательности, собранности, а также знания нормативной базы.

На предприятии ООО «Упакцентр» имеются случаи выдачи денежных средств из, оформленных с нарушением установленных требований, например:

- в расходном кассовом ордере № 152 от 19.03.2014г. на сумму 2400000,00 руб., №114 от 01.03.2014г. на сумму 1800000,00 руб., №97 от 22.02.2014г. на сумму 1500000,00 руб. нет подписи получателя денежных средств. Согласно правилам ведения учета денежных средств, при выдаче наличных денег по расходному кассовому ордеру кассир должен сначала проверить правильность заполнения получателем расходного кассового ордера и только потом выдать деньги. После выдачи денег кассир подписывает ордер.

Выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе, в оправдание остатка наличных денег в кассе не принимается. Эта сумма считается недостачей и взыскивается с кассира.

- не прилагается письменных заявлений на выдачу денежных средств под отчет. Согласно пункту 6.3. Указания Банка России от 11.03.2014г. «О порядке ведения кассовых операций», для выдачи наличных денег работнику под отчет на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер оформляется согласно письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату;

- предприятием осуществлялись наличные расчеты в рамках одного договора с юридическими лицами и индивидуальными предпринимателями, например; от ООО «Автотурист» за 2014г принято в кассу 464242,56 руб., ООО «Дионис» за 2014г. Принято в кассу 290129.30 руб. В соответствии с п.6 Указания Банка России от 07.10.2013г. «Об осуществлении наличных расчетов» предельный размер наличных расчетов в рамках одного договора между юридическими лицами или юридическим лицом и индивидуальным предпринимателем не должен превышать 100000 руб.

Это дает налоговым органам основание для привлечения к ответственности двух сторон договора, в рамках которого превышен лимит расчетов наличными деньгами, так как наличные денежные расчеты выражаются как в передаче, так и в приеме наличных денег. В течение 2 месяцев со дня проведения сверхлимитных расчетов налоговый орган может наложить два административных штрафа, на организацию от 40 000 до 50 000 руб.; на ее руководителя от 4000 до 5000 руб.;

- предприятием осуществлялись наличные расчеты в рамках договоров займа, например: по договору беспроцентного займа № б/н от 11.12.2015г. с Кондриковым В.Ю. возвращено из кассы Предприятия 250000,00 руб.; по договору беспроцентного займа № 234 от 07.05.2015г. с Кондриковым В.Ю. возвращено из кассы предприятия 516 000,00 руб.; по договору беспроцентного займа № 235 от 15.05.2014г. с Кондриковым В.Ю. возвращено из кассы Предприятия 558 000,00 руб. С выходом Указания Банка России «Об осуществлении наличных расчетов», изменился порядок расходования наличности из кассы. По новым правилам, использовать наличную выручку на прямую из кассы предприятия на возврат займов, оплату аренды, выплату дивидендов нельзя, так как существуют закрытый перечень целей, на которые разрешено использовать наличную выручку.

Поскольку Указаниями Банка России не разрешено использовать наличную выручку на возврат займов на прямую из кассы, предприятию необходимо было снять денежные средства с расчетного счета в кассу, и только затем произвести погашение займов.

В целом состояние бухгалтерского учета на предприятии соответствует требованиям действующего законодательства.

Изучив организацию ООО «Упакцентр», можно сделать вывод о том, что бухгалтерский учет денежных средств ведется в соответствии с законодательными нормами и правилами. Используется специальная бухгалтерская программа 1С: Бухгалтерия предприятия (8.2).

В ООО «Упакцентр хозяйственные операции, связанные с движение денег, оформляются обязательно первичными документами, на их основании и ведется бухгалтерский учет в организации.

При расчете с другими организациями в ООО «Упакцентр» осуществляется путем безналичного расчета через расчетный счет в банке. В организации открыт только один расчетный счет. Для безналичных расчетов в рублях используются платежные поручения. Предприятию ООО «Упакцентр»:

- необходимо приложить недостающие и привести в соответствие с требованиями законодательства, имеющиеся первичные документы по расходу денежных средств из кассы;

- рекомендуется соблюдать правила расчета наличными денежными средствами между юридическими лицами;

- рекомендуется в соответствии с Указанием Банка России формировать затраты.

Заключение

В результате выполненной курсовой работы на тему «Учет наличных и безналичных денежных средств на примере ООО «Упакцентр», можно сделать выводы:

Во первой главе были рассмотрены варианты бухгалтерского учета безналичных расчетов: учет на расчетном счете, на специальных счетах и на валютном счете. К специальным счетам относятся аккредитивы, чековые книжки, депозиты. Проанализировав данную главу, можно сделать вывод о том, что безналичные расчеты более распространены, чем наличные. Осуществление безналичных расчетов подтверждается бумажной документацией, это позволяет лучше контролировать процесс перемещения денежных средств на счетах в банках.

Для того что бы денежные средства использовались эффективно необходимо:

- верно, вести учет движение денежных средств, это требует обширных знаний законов, которые постоянно меняются;

- уметь планировать поступления денежных средств;

- устойчивое финансовое состояние и желаемая эффективность в хозяйственной деятельности, это будет достигнуто при согласованном контроле за прибылью денежных средств и оборотного капитала.

Исследованное предприятие ООО «Упакцентр» занимается оптовой и розничной торговлей товаров для хозяйственного потребления. Бухгалтерский учет денежных средств ведется в соответствии с законодательными нормами и правилами в автоматизированном режиме. Используются бухгалтерские программы.

Автоматизация учета основывается на едином взаимосвязанном технологическом процессе обработки первичных учетных документов и отражения операций по соответствующим разделам Плана счетов бухгалтерского учета. В кассе предприятие хранит определенную (ограниченную) сумму наличных денег для использования на текущие расходы. Использование программного обеспечения позволяет быстро производить все необходимые расчеты, учет событий и уменьшает влияние человеческого фактора. Автоматизация учета обеспечивает удобное компактное хранение и использование всей документации. И даже если сам бухгалтер временно не будет работать, исполняющий его обязанности сотрудник сможет во всем разобраться без потери времени.

Денежные расчеты со сторонними организациями и поставщиками ООО «Упакцентр» осуществляет путем безналичных расчетов через расчетный счет в банке. Расчетный счет открыт в банке один, и он является основным счетом для организации.

При открытии расчетного счета ООО «Упакцентр» заключил договор банковского счета, в котором отражен перечень банковских услуг по расчетному и кассовому обслуживанию организации, условия размещения средств на счете организации, права и обязанности сторон и др.

При осуществлении расчетных операций в ООО «Упакцентр» руководствуется установленными формами безналичных расчетов и применяет типовые документы, формы которых установлены ЦБ РФ. Для осуществления безналичных расчетов в рублях ООО «Упакцентр» использует платежные поручения.

Таким образом, цель исследования в курсовой работе – выявление типичных ошибок при учете денежных средств на основе изучения их теории и практики, проведение анализа учета денежных средств для получения информации и разработки рекомендаций по устранению ошибок, касающихся учета денежных средств - достигнута.

Список использованных источников

1. Бабаев, Ю. А. Бухгалтерский финансовый учет.- М. : Вузовский учебник, 2014. 587 с.

2. Богаченко В. М. Практический консультант бухгалтера.- Ростов н/Д : Феникс, 2014. 411 с. :

3. Кеворкова Ж.А. План и корреспонденция счетов бухгалтерского учета. Более 10 000 проводок. Практика применения Плана счетов: – М.: Проспект, КНОРУС, 2010. - 562 с.

4. Лысенко, Д. В. Бухгалтерский управленческий учет : учебник / 2014. – 478 с. - (Высшее образование).

- Щадилова С.Н. Бухгалтерский учет для всех, 5 изд. Дополненное и переработанное - М. : ИНФРА-М, 2015. - 208 с.

- Черненко А. Бухгалтерский финансовый учет для студентов вузов -М.: Феникс, 2015. - 249 с.

7. Воронцова Е. А. Расчетные корпоративные карты: особенности бухгалтерского учета операций, проводимых с их использованием - Международный бухгалтерский учет, 2011. - 116 с.

- Система Гарант [Электронный ресурс]: справочная система. – Версия Проф, сетевая. – Электрон. Дан. (59 Кб). М.: ООО "НПП "ГАРАНТ-СЕРВИС", 2013.

- Попова Л.В. Налоговый учет, отчетность- М.: Дело и сервис, 2014. -416 с.

10. Сафонова М. Практический аудит: учеб.пособие - М.: Феникс, 2014. - 509 с.

11. Черненко А. Анализ финансовой отчетности: учеб.пособие- М.:Феникс, 2014. - 285 с.

12. Козлова Е.П. Учет расчетов по пластиковым картам Бухгалтерский учет. – 2015. - 165 с.

13. Кондраков Н.П. Бухгалтерский учет на предприятиях /– М.: ИНФРА- М, 2015. – 261 с.

14. Лытнева Н. Бухгалтерский учет и анализ: учеб. Пособие / - М.: Феникс, 2014. - 604 с.

15. Пошерстник Н.В. Самоучитель по бухгалтерскому учету. Уч. пособие 2 изд. / - М.: КноРус, 2014. - 400 с.

- Касьянова Г.Ю. План счетов бухгалтерского учета. Комментарий к последним изменениям - М.: Абак, 2015. - 141 с.

- Костюкова Е.И. Бюджетный учет и отчетность - М.: Дело и сервис, 2015. - 144 с.

18. Об утверждении плана счетов бухгалтерского учета финансово- хозяйственной деятельности организации и инструкции по его применению / Приказ Минфина РФ от 31 октября 2014. № 94н;

19. Богаченко В. Теория бухгалтерского учета: учебник. - Изд. 8-е, доп. и перераб - М.: Феникс, 2015. - 347 с.

20. Порядок ведения кассовых операций в Российской Федерации / Письмо ЦБ РФ от 11.03.2014 № 3210-У

- Приказа Минфина РФ от 25.12.2014 № 147н

- Терентьева М. Аудит: учеб. пособие - М.: Феникс, 2014. - 316 с.

- Богаченко В. Бухгалтерский учет: задачи и ситуации - М.: Феникс, 2014. - 315 с.

- Нечитайло А. Бухгалтерская финансовая отчетность: учебник - М.: Феникс, 2015. - 633 с.

- Лытнева Н. Бухгалтерский учет и анализ: учеб. Пособие - М.: Феникс, 2014. - 503 с.

- Басаков М. Азы бухгалтерского учета. Практическое пособие / М.Басаков, - М.: Феникс, 2015.

- Касьянова Г.Ю. Бухгалтерский учет: просто о сложном. Самоучитель по формуле «три в одном»– М.:АБАК, 2014.

- Сафронова Ю.В. Бухгалтерский учет - М.: МИЭМП, 2014. - 338 с.

68

29. Леонтьева Ж.Г. Бухгалтерский и налоговый учет внешнеэкономической деятельности коммерческих предприятий - С-Пб.: СпбГУЭФ, 2014. - 267 с.

30. Богатая И. Н. Бухгалтерский финансовый учет / - М. : КноРус, 2015. - 580 с.

31. Рогуленко Т.М. Бухгалтерский финансовый учет / - М. : КноРус, 2015. - 277 с.

32. Дмитриева И. М. Бухгалтерский учет и аудит: учеб. Пособие / - М. : Юрайт, 2015. - 287 с.

33. Дусаева Е.М. Бухгалтерский управленческий учет: теория и практические задания : учебное пособие / - М. : Финансы и статистика, 2015. - 288 с.

34. Бухгалтерский учет: Учебник - М.: ИНФРА-М, 2015. - 681 с.

35. Бухгалтерский (финансовый) учет: учебное пособие - М.: Юрайт, 2015. - 955 с.

Приложение 1

Основные проводки по валютному счету

Приложение 2

Платежное поручение

Приложение 3

Банковская выписка

- Учет труда и заработной платы ( НА ПРИМЕРЕ ООО «МЕЧТА» )

- Бухгалтерская отчетность организации: порядок ее составления и анализ (Понятие и порядок составления, представления и утверждения бухгалтерской (финансовой) отчетности)

- Понятие и виды наследования (Наследование по закону, по завещанию и прочее)

- Предмет, метод предпринимательского права и принципы предпринимательского права в России

- Право на недвижимость и на земельный участок (Основания приобретения, ограничения и обременения права собственности на земельные участки)

- Нотариат и его роль в защите гражданских прав и охраняемых законом интересов(Понятие нотариата)

- Виды юридических лиц(ПРАВОВЫЕ ОСНОВЫ ЮРИДИЧЕСКИХ ЛИЦ В ГРАЖДАНСКОМ ПРАВЕ)

- Снятие информации с технических каналов связи как оперативно- розыскное мероприятие

- Правовой анализ института ипотеки жилых помещений в российском гражданском праве

- Понятие и виды государственных пенсий (Понятие пенсии и ее виды)

- Теории происхождения государства (Западный путь возникновения государства)

- Понятие и виды государственных пенсий (Граждане, имеющие право на назначение пенсии)