Цель и задачи налогового учета (Сущность налогового учета и налоговой отчетности)

Содержание:

Введение

Для того чтобы заниматься коммерческой деятельностью на территории Российской Федерации, организациям и индивидуальным предпринимателям (ИП) необходимо уплачивать налоги, согласно Налоговому кодексу РФ. В зависимости от размера фирмы и порогов по различным критериям фирма подпадает под определенную налоговую систему. Основная проблема заключается в том, что значения этих порогов провоцируют компании не превышать его из-за возрастающей налоговой нагрузки и усложненного документооборота.

Объектом исследования в данной работе является система налогового учета и отчетности в Российской Федерации. Предметом – сущность налогового учета и отчетности, а также сходства и различия налогового и бухгалтерского учета.

Целью курсовой работы является изучение системы налогового учета и отчетности. Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть особенности налогового учета и отчетности;

- сравнить налоговый и бухгалтерский учет, определить их сходство и различия.

Методологической основой исследования послужили следующие методы: аналитический поиск, с использованием глобальных ресурсов сети Интернет; анализ различных источников литературы по теме исследования; общенаучные методы познания, включающие методы классификации, обобщения, описания, принципы и методы системного подхода, что позволило в совокупности обеспечить достоверность и обоснованность выводов.

Теоретической основой исследования выступила современная научная и периодическая литература.

Структура работы отражает логику и содержание исследования. Работа состоит из введения, трех двух глав, заключения, списка используемых источников.

1 Сущность налогового учета и налоговой отчетности

1.1 Основные положения системы налогообложения

Для осуществления ведения коммерческой деятельности на территории Российской Федерации организациям и индивидуальным предпринимателям (ИП) согласно Налоговому Кодексу РФ в обязательном порядке необходимо уплачивать налог. Информацию по различным видам налогов, сборам и обязательным платежам содержит система налогообложения, предусматривающая различные режимы налогообложения. На сегодняшний день данные режимы разделены на две группы (согласно сайтам, Малый бизнес [8] и Федеральная налоговая служба [9]):

- Общий режим (ОСНО)

- Специальные режимы (УСН, ЕНВД, ЕСХН, ПСН, НПД)

Право выбора режима остается за организациями и ИП. Для того, чтобы выбрать какой именно режим или их комбинации подходят больше всего налогоплательщику необходимо изучить аспекты каждого из них. При выборе необходимо отталкиваться от вида деятельности предприятия, дохода, количества наемного персонала и многих других параметров. Знание всех этих факторов, преимуществ и недостатков каждого режима обеспечит налогоплательщику в будущем максимальную выгоду при выплате налогов.

В качестве стандартной системы налогообложения, которая по умолчанию накладывается на налогоплательщика является ОСНО (общая система налогообложения). Этот режим является самым сложным по части выплаты налогов и ведения отчетности. Обычно его выбирают те организации и ИП, которые либо не подходят для использования других режимов налогообложения, либо не смогли определиться с выбором системы налогообложения. На ОСНО не распространяются какие-либо ограничения по виду деятельности, количеству наемного персонала и полученным доходам. Преимущественно на данной системе налогообложения находятся крупные компании.

Применение ОСНО подразумевает уплату следующих основных налогов:

- НДФЛ (налог на доходы физических лиц)

- НДС (налог на добавленную стоимость)

- Налог на прибыль

- Налог на имущество

НДФЛ является прямым налогом и рассчитывается для ИП в процентах от разницы совокупного дохода и произведенными затратами. Все эти операции должны быть документально подтверждены. Основная налоговая ставка равняется 13%.

НДС является косвенным налогом, который рассчитывается для организаций и ИП как определенный процент к товару при его продаже продавцом. На текущий момент действуют три ставки НДС: 0% 10% и 20%.

Налог на прибыль действует только для организаций. Он накладывается на их прибыль, то есть разницу между совокупными доходами и произведенными затратами. Основная ставка по данному налогу равняется 20%.

Налог на имущество является региональным прямым налогом как для физических, так и для юридических лиц. Этот налог накладывается на различные виды недвижимости и рассчитывается по ставке: не больше 2,2% для организаций и от 0,1% до 2% для ИП.

Большинство предприятий находится на ОСНО не по своей воле, но есть и те, кому применение общего режима выгоднее. Например, в том случае, если сделки проводятся с организациями, также находящимися на ОСНО. Тогда все операции, облагающиеся НДС, смогут уменьшить величину налога на сумму, полученную от продавцов. Также выгодно применение именно этой налоговой системы при ввозе товаров на территорию РФ или при принадлежности организации к льготной категории по налогу на прибыль (например, при принадлежности предприятия к сфере медицины и образования или при производстве сельхозпродукции).

Кроме системы налогообложения общего режима, налогоплательщик имеет право выбрать иные специальные режимы. Любой из этих режимов обладает своими ограничениями для принадлежности к нему. Рассмотрим подробно про УСН.

Упрощенная система налогообложения (УСН) – налоговый режим, позволяющий минимизировать налоговую нагрузку и сократить объем документооборота. Применение УСН в отличие от ОСНО избавляет фирму от таких налогов как НДФЛ, НДС, налог на прибыль, налог на имущество и заменяет их одним. В соответствии с Налоговым кодексом РФ для УСН существуют 2 вида ставки по налогу:

- 6% на доход организации

- 15% на разность полученных совокупных доходов и произведенных затрат

В зависимости от соотношения дохода и расхода налогоплательщик сам решает каким видом УСН ему пользоваться. Если постоянно присутствуют расходы, то выгоднее взять будет 2-ой вариант при ставке 15%. На практике получается, если расходы составляют меньше 60% от доходов, то выгоднее использовать 1-ый вариант со ставкой 6%. Если же расходы составляют больше 60% от доходов, то выгоднее использовать 2-ой вариант со ставкой 15%.

Существуют различные критерии, чтобы фирма могла быть на УСН, главные из которых: количество работников и доход предприятия. На сегодняшний день, чтобы организации и ИП могли быть УСН, среднее количество работников не должно превышать 100 человек, а доход не должен быть больше 150 млн. руб.

Так как в моей работе рассматриваются данные за 2017-ый, 2018-ый и 2019-ый года, то приведем критерии именно для этого временного диапазона. Для того, чтобы фирма могла бы подаваться на УСН в 2017-2019-ых годах должны быть выполнены следующие критерии (в соответствии с п. 3 ст. 346.12 НК РФ по данным сайта КонсультантПлюс[10]):

- Доход для фирм меньше 150 млн. рублей (для 2018-го и 2019-го годов)

и 79,740 млн. рублей для 2017-го года

- Число работников должно быть меньше 100

- Остаточная стоимость меньше 150 млн. рублей (для 2018-го и 2019-го годов) и 100 млн. рублей для 2017-го года

- Отсутствие филиалов

- Доля участия других различных организаций не должна быть больше 25%

Не могут подаваться на УСН:

- Банки

- Страховщики

- Негосударственные пенсионные фонды

- Инвестиционные фонды

- Профессиональные участники рынка ценных бумаг

- Ломбарды

- Производители подакцизных товаров

- Организации, занимающиеся игорным бизнесом

- Нотариусы, занимающиеся частной практикой

- Сельскохозяйственные организации

- Участники соглашения о разделе продукции

- Иностранные организации

- Микрофинансовые организации

Таким образом, мы видим, что существуют пороговые значения на доходы фирм, число работников, остаточную стоимость основных средств, которые важны при определении, подпадает ли фирма под УСН. В данной работе, особое внимание будет уделяться первым двум порогам.

В качестве преимуществ УСН перед ОСНО можно отметить меньшую сумму налогов, замену 4-х налогов одним, а также меньшую сложность в предоставлении отчетности.

К минусам можно отнести то, что налог платится даже при несении убытков в случае доходов за вычетом расходов (при ставке 1 % от суммы годового дохода). Также, при наличии у предприятия УСН многие контрагенты не смогут возместить НДС, тем самым уменьшается мотивация для работы с организациями на УСН.

Другим примером специального режима налогообложения является ЕНВД (единый налог на вмененный доход). Его суть заключается в том, что величина налога заранее определена и не имеет зависимости с приобретенным далее доходом. Основная ставка налога равняется 15%, но может варьироваться в различных регионах. Нужно отметить, что ЕНВД обладает рядом сходств с УСН. Приведем ниже основные их различия:

1) При ЕНВД величина налога является неизменной величиной, вне зависимости от приобретенного в дальнейшем дохода, в то время как при УСН величина налоговой ставки может принимать значения либо 6%, либо 15%, исходя из выбора налогоплательщика.

2) При ЕНВД и УСН с налоговой ставкой по доходам не учитываются произведенные затраты. При УСН с налоговой ставкой для доходов за вычетом расходов сумма налога уменьшается.

3) При ЕНВД налоговый период равняется кварталу, в то время как при УСН периодом является год, что уменьшает количество налоговой отчетности.

4) При ЕНВД, как и при УСН для доходов за вычетом расходов, налог выплачивается в любом случае, даже при наличии убытка за период. В случае УСН для дохода, налог платится с выручки и при отсутствии дохода, равняется нулю.

Можно сделать важный вывод для дальнейшего исследования, что ЕНВД в отличии от УСН выгоднее использовать, если предприятие приносит высокий доход. В случае же, если доход неустойчив имеет смысл использовать УСН в случае для дохода. При постоянном присутствии расхода правильнее будет выбрать вариант УСН для дохода за вычетом расходов.

Следующий вид налогового режима – ЕСХН (единый сельскохозяйственный налог), который действует для предпринимателей, занимающихся сельскохозяйственной продукцией. Налоговая ставка в данном режиме равняется 6%. ЕСХН, как и УСН, дает преимущество перед ОСНО в более простой налоговой нагрузке и меньшей налоговой отчетности. Более того, в связи с тем, что ЕСХН учитывает затраты еще и на производство, налог в режиме ЕСХН будет меньше, чем в режиме УСН. Отсюда можно сделать вывод, что предприятия, работающие в сельскохозяйственном производстве, предпочитают выбирать ЕСХН, а не УСН.

ПСН – это патентная система налогообложения, суть которой заключается в том, что ИП получают специальный документ, называющийся патентом, дающий право ведения различными видами деятельности. Преимуществом данного вида налогового режима является, как и у ЕНДВ, отсутствие значения величины реального дохода, а также меньший документооборот и замена 4-х налогов ОСНО на один со стандартной ставкой 6%. Также по сравнению с УСН, ПСН имеет меньшие страховые взносы. Основными недостатками же являются наличие ограничений в виде величины дохода в 60 млн. руб. и максимальное количество работников (менее 15). Стоимость патента определяется государством на основе потенциально возможного дохода. ПСН выгоднее использовать в случае, когда значение реального дохода предпринимателя значительно выше, чем потенциальный доход. В обратном же случае, целесообразно использовать УСН.

Также нужно отметить существование еще одного специального режима налогообложения - НПД (налог на профессиональный доход). Он применяется к самозанятым гражданам и имеет ограничения по доходу в 2,4 млн. руб. и отсутствию количества работников. Это, а также, что НПД был введен в 2019-ом году, а данная работа апеллирует данными за 2017-2019 года говорит о ненужности рассмотрения этого налогового режима далее.

1.2 Особенности ведения налоговой отчетности

Налоговая отчетность представляет собой совокупность документов, которые отражают результаты финансовой и хозяйственной деятельности предприятия, но с точки зрения налогового законодательства. То есть в первую очередь налоговая отчетность отражает сведения об исчислении и уплате налогов.

Как правило, под налоговой отчетностью подразумевают налоговую декларацию, которую руководители предприятий и индивидуальные предприниматели в обязательном порядке раз в год сдают в налоговую службу. К налоговой отчетности относится также расчет авансового платежа, сведения о среднесписочной численности работников, прочие отчеты, обусловленные деятельностью предприятия.

Часть налоговой отчетности сдается в налоговую службу, некоторые сведения по налогам – в Пенсионный фонд и Государственный комитет статистики, а также в Фонд социального страхования[10].

Разумеется, вся документация должна быть составлена с учетом установленных и утвержденных государственных требований. Существуют установленные бланки налоговой отчетности.

Налоговая отчетность зависит от размеров предприятия и численности его сотрудников, от деятельности предприятия, а также от формы налогообложения, которая установлена на предприятии – это решающий и главный фактор.

Все коммерческие организации, индивидуальные предприниматели и иные предприятия обязаны выплачивать государству налог на прибыль и некоторые другие сборы – в зависимости от типа деятельно.

Существенное влияние оказывает выбранная система налогообложения. Важно помнить о необходимости ведения налоговой отчетности.

Её организация – процесс не сложный, но имеющий множество различных особенностей. Все их необходимо знать и соблюдать.

Порядок ведения налоговой отчетности утверждается на законодательном уровне, Налоговым кодексом РФ и иными нормативно-правовыми документами[10].

Правила ее составления и представления определяются Министерством Российской Федерации по налогам и сборам. Показатели налоговой отчетности выражаются только стоимостными измерителями. Налоговая отчетность может быть составлена на основе данных бухгалтерского учета, приведенных в соответствие с налоговым законодательством, или на основе отдельно организованного налогового учета.

Налоговая отчетность представляется налоговой инспекции Министерства Российской Федерации по налогам и сборам по месту регистрации организации.

При этом часть отчетных форм составляется по данным бухгалтерского учета, а некоторые отчетные формы составляются по данным налогового учета, часто ведущегося параллельно с бухгалтерским учетом. Параллельное ведение налогового учета ведет к увеличению затрат на составление налоговой отчетности. Снижение затрат на составление налоговой отчетности может быть достигнуто путем формирования ее показателей на основе информации, содержащейся в бухгалтерском учете, скорректированной по правилам налогового законодательства[10].

Источниками формирования показателей налоговой отчетности является данные налогового и бухгалтерского учета. Сущность сопоставимости отчетных и налоговых данных организации заключается в том, что в финансовой и налоговой отчетности содержатся обобщенные данные, необходимые для расчета налоговой базы по тому или иному налогу. Но в отдельных случаях могут образовываться нестыковки. Это вызвано несовпадением бухгалтерского и налогового учета, которое устраняется с помощью определенных корректировок.

Несмотря на то, что бухгалтерская и налоговая отчетности в чем-то схожи, данные документов, как правило, друг друга не дублируют, а показатели по вроде бы одинаковым параметрам – например, доход предприятия без учета налогообложения, который учитывается как в бухгалтерском отчете, так и при расчете для единой налоговой декларации – могут не совпадать. Это обусловлено разностью производимых расчетов, а также отчетного периода[7, с.6].

Однако, при возникновении каких-либо подозрений, руководитель предприятия имеет права сравнить бухгалтерскую и налоговую отчётность. При этом, нужно хорошо знать, какой пункт одной отчётности относится к какому пункту другой.

Чем достовернее будет налоговая отчетность, тем «спокойнее будет спать» налогоплательщик. Таким образом, до, во время и после составления налоговой отчетности бухгалтерская служба налогоплательщика должна отслеживать сопоставимость отдельных показателей отчетности.

Сопоставление отчетных и налоговых данных организации необходимо не только налогоплательщику, представляющему налоговую отчетность в налоговые органы, но и самим налоговикам. Экономический анализ декларации по налогу на прибыль - это последний этап камеральной проверки. Анализ заключается, прежде всего, в сопоставлении данных налогового учета с суммами из бухгалтерской отчетности.

Каждая организация предоставляет налоговую отчетность в зависимости от характера деятельности, наличия /отсутствия определенных видов материального имущества (активов). Поэтому налоговая отчетность, например, индивидуального предпринимателя, применяющего упрощенную систему налогообложения, и крупной нефтедобывающей компании существенно различается.

Некоторые существующие формы налоговой отчетности представлены ниже:

- Налоговая декларация по налогу на прибыль организаций. Предоставляется ежеквартально не позднее 28 календарных дней с момента окончания отчетного периода. Данные отражаются нарастающим итогом (за 1 квартал, за полугодие, за 9 месяцев). Годовая декларация предоставляется в ИФНС не позднее 28 марта года, следующего за отчетным.

- Налоговая декларация по налогу на добавленную стоимость. Предоставляется ежеквартально не позднее 20 календарных дней со дня завершения отчетного квартала.

- Налоговая декларация по налогу на имущество организаций. Обязанность по составлению данной декларации возлагается на организации, имеющие движимое и недвижимое имущество, учитываемое на балансе в качестве основных средств. Налоговые расчеты по авансовым платежам предоставляются ежеквартально, не позднее 30 календарных дней после истечения соответствующего отчетного периода. Годовой расчет предоставляется не позднее 30 марта года, следующего за отчетным.

- Налоговая декларация по земельному налогу. Данную форму предоставляют организации и физические лица, имеющие земельные участки (право собственности, бессрочного пользования или наследуемого владения). Декларация предоставляется один раз в год, не позднее 1 февраля года, следующего за отчетным.

- Налоговая декларация по транспортному налогу. Налогоплательщиками данного налога признаются юридические и физические лица, на которых зарегистрированы транспортные средства, являющиеся объектом налогообложения. Налоговая декларация предоставляется один раз в год, не позднее 1 февраля года, следующего за отчетным[2].

Существует ряд более специфичных налогов и сборов, уплачиваемых узкоспециализированным кругом юридических и физических лиц. Лица, не признаваемые плательщиками по данным видам налогов, соответствующие декларации не предоставляют.

К таким налогам относятся:

- водный налог;

- налог на игорный бизнес;

- налог на добычу полезных ископаемых;

- плата за пользование недрами;

- сбор за пользование объектами животного мира и водных биологических ресурсов;

- акцизы.

Налоговая отчетность индивидуального предпринимателя различается в зависимости от применяемой системы налогообложения:

- налоговая отчетность ОСНО;

- налоговая отчетность при УСН;

- налоговая отчетность ЕНВД.

Налоговая отчетность ИП может сдаваться непосредственно индивидуальным предпринимателем или по доверенности. Налоговая отчетность предпринимателя сдается в установленные законодательством сроки[2].

Налоговая отчетность организаций (ООО, ЗАО, ОАО, товариществ, партнерств, некоммерческих организаций) также зависит от применяемой системы налогообложения. Сдача налоговой отчетности организаций может осуществляться как лично представителем налогоплательщика, так и по почте.

На первый взгляд кажется, что отчетных форм слишком много, и все они имеют постоянно меняющиеся значения и разные сроки сдачи. А ведь нарушение этих сроков влечет за собой наложение различных административных штрафов.

Этапы составления налоговой отчетности:

- Проверка полноты и правильности отражения первичных документов.

- По необходимости, внесение исправлений в отражение первичных документов.

- Составление бухгалтерской и налоговой отчетности.

- Сдача отчетности.

Налоговая отчетность составляется на бумажных носителях и (или) в виде электронного документа с соблюдением требований к электронному документу, на государственном или русском языках.

Ответственность за достоверность данных, указанных в налоговой отчетности, возлагается на налогоплательщика, в том числе в случаях, когда такая налоговая отчетность составляется его представителями[2].

Итак, налоговая отчетность представляет собой совокупность документов, отражающих результаты финансовой и хозяйственной деятельности предприятия, но с точки зрения налогового законодательства.Налоговая отчетность частично сдается в налоговую службу, некоторые сведения по налогам – в Пенсионный фонд и Государственный комитет статистики, а также в Фонд социального страхования.Каждая организация предоставляет налоговую отчетность в зависимости от характера деятельности, а такженаличия или отсутствия определенных видов материального имущества (активов).

2 Анализ системы налогового учета на примере ООО «ЛГМ»

2.1 Краткая характеристика предприятия

Полное наименования исследуемого предприятия - общество с ограниченной ответственностью «ЛГМ».

Ведение бухгалтерского учета организации осуществляется бухгалтерией

с использованием автоматизированных систем учета.

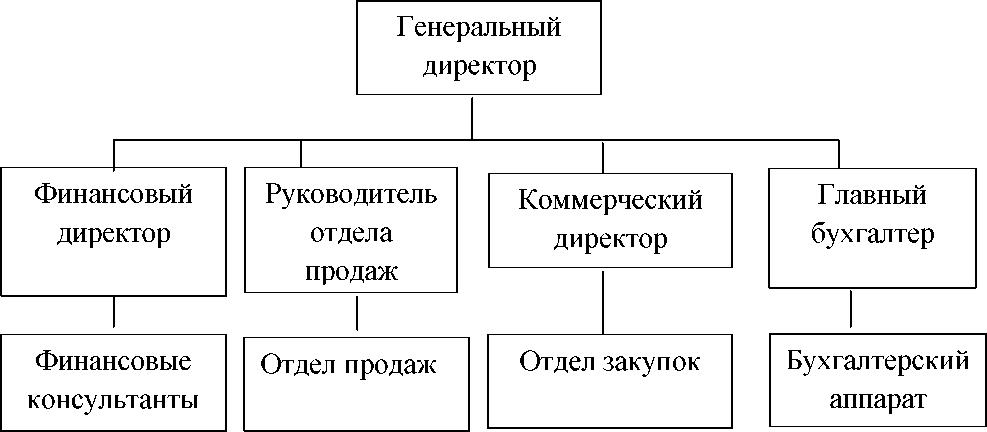

Структура управления ООО «ЛГМ», представлена на рисунке 1.

Данная структуры обладает определенными преимуществами, вызванными тем, что она достаточно простая, т.е. по вертикали наблюдается всего один канал связи, т.е. у каждого подчиненного есть только один руководитель. Это ведет к реализации принципа единоначалия, способствует росту ответственности руководства за эффективность работы своего подразделения.

Рисунок 1. Организационная структура ООО «ЛГМ»[1]

Высший уровень управления представлен генеральным директором. Средний уровень составляют: финансовый, коммерческий директор, руководитель отдела продаж и главный бухгалтер. К нижнему уровню относятся непосредственные исполнители.

В компетенцию директора фирмы входит:

- Оперативное руководство административно-хозяйственной и коммерческой деятельностью предприятия.

- Решение всех вопросов текущей хозяйственной деятельности.

- Принятие участия в заключении сделок с третьими лицами.

- Другие виды деятельности, связанные с текущим функционированием фирмы.

Проведенный анализ позволяет сделать вывод, что предприятие ООО «ЛГМ» имеет линейно-функциональную структуру управления, в данной структуре сочетаются преимущества двух моделей управления: с одной стороны, соблюдение принципов единоначалия, с другой стороны - функциональная специализации структурных подразделений. Это позволяет достичь гибкости и при этом формальной определенности структуры управления организацией.

Все основные аспекты деятельности ООО «ЛГМ» отражены в учетной политики ООО «ЛГМ». Она включает в себя общие положения организации бухгалтерского учета, документооборот; оценку основных средств, нематериальных активов, материальнопроизводственных запасов и финансовых вложений; формирование себестоимости услуг; расчеты с дебиторами и кредиторами; учет операций целевого финансирования; порядок проведения инвентаризации имущества и обязательств.

Главная цель компании - решать проблемы заказчика качественно, с минимальными временными и финансовыми затратами.

2.2 Анализ системы налогообложения ООО «ЛГМ»

ООО «ЛГМ» применяет общеустановленную систему налогообложения. Организация уплачивает следующие виды налогов: НДС; налог на прибыль, налог на имущество организаций, а также выступает в качестве налогового агента при уплате НДФЛ, и является плательщиком страховых взносов в государственные внебюджетные фонды.

НДС косвенный налог, который определяется как разница между величиной налога, определенного с выручки и иных доходов и суммой налоговых вычетов.

Расчет налога на добавленную стоимость представлен в таблице 1.

Таблица 1- Расчет налога на добавленную стоимость, тыс. руб[2].

|

Показатель |

2017 |

2018 |

2019 |

Темп роста/снижения, % |

|

|

2018/2017 |

2019/2018 |

||||

|

Выручка без НДС |

5 991 200 |

6 843 200 |

7 135 000 |

114,2 |

104,3 |

|

НДС к уплате |

1 078 416 |

1 231 766 |

128 430 |

114,2 |

104,3 |

|

Материальные ценности, приобретенные для производственной деятельности с НДС |

1 916 307 |

1 997 884 |

2 246 982 |

104,3 |

112,5 |

|

НДС к возмещению |

292 318 |

304 762 |

342 760 |

104,3 |

112,5 |

|

Итого для уплаты НДС в бюджет |

786 098 |

927 014 |

941 540 |

117,9 |

101,6 |

Таким образом можно отметить, что сумма НДС, подлежащая уплате в бюджет, ежегодно увеличивается, так в 2018 г. по сравнению с 2017 годом она возросла на 17,9%, в 2019 году по сравнению с 2916 годом на 1,6%. В 2018 году существенный прирост НДС был обеспечен увеличением выручки на 14,2% и менее существенным ростом НДС с материальных затрат, включаемых в налоговые вычеты. В 2019 году наблюдается иная ситуация, так как при росте выручки на 4,3% сумма НДС увеличилась всего на 1,6%.

Организация выступает плательщиком страховых взносов в государственные внебюджетные фонды. Базой для начисления взносов выступает заработная плата, выплаченная работникам организации. При исчислении взносов применяется ставка 30% и 0,2% при страховании от несчастных случаев на производстве. Динамика суммы уплаченных взносов представлена в таблице 2.

Таблица 2 - Расчет социальных отчислений ООО «ЛГМ», руб[3].

|

Показатель |

2017 |

2018 |

2019 |

Темп роста/снижения, % |

|

|

2018/2017 |

2019/2018 |

||||

|

Расходы на оплату труда |

1 872 500 |

2 214 834 |

2 032 980 |

118,3 |

91,8 |

|

Взносы на обязательное пенсионное страхование |

411 950 |

487 263 |

447 256 |

118,3 |

91,8 |

|

Взносы на обязательное медицинское страхование |

95 498 |

112 957 |

103 682 |

118,3 |

91,8 |

|

Взносы на обязательное социальное страхование |

54 303 |

64 230 |

58 956 |

118,3 |

91,8 |

|

Взносы на страхование от несчастных случаев на производстве |

3 744 |

4 430 |

4 066 |

118,3 |

91,8 |

|

Итого страховые взносы во внебюджетные фонды |

565 495 |

668 880 |

613 960 |

118,3 |

91,8 |

По итогам проведенных расчетов видно, что сумма отчислений в государственные внебюджетные фонды повторяет тенденцию изменения начисленной заработной платы. Так как ставка страховых взносов не изменялась, то их величина изменяется в соответствии с изменением суммы начисленной заработной платы. Так в 2018 году по сравнению с 2017 годом заработная плата увеличилась на 18,3%, что привело к росту взносов в государственные внебюджетные фонды на 18,3%. В 2019 году по сравнению с 2018 годом было произведено сокращение численности работников, что уменьшило заработную плату на 8,2%, и соответственно страховые взносы в государственные внебюджетные фонды снизились также на 8,2%.

Следующим уплачиваемым налогом выступает налог на имущество организаций. В качестве налоговой базы является среднегодовая стоимость имущества, определяемая на основе остаточной стоимости основных средств,

числящихся на балансе организации. Ставка налога установлена на уровне

максимальной - 2,2%. Динамика налога на имущество организаций представлена в таблице 3.

Таблица 3 - Расчет налога на имущество ООО «ЛГМ» за 20172019гг[4].

|

Показатель |

2017 |

2018 |

2019 |

Темп роста/снижения, % |

|

|

2018/2017 |

2019/2018 |

||||

|

Среднегодовая стоимость имущества, в руб. |

3 583 412 |

3 493 152 |

3 426 212 |

97,5 |

98,1 |

|

Ставка налога, в % |

2,2 |

2,2 |

2,2 |

100,0 |

100,0 |

|

Сумма налога на имущество, руб. |

78 835 |

76 849 |

75 377 |

97,5 |

98,1 |

Таким образом можно отметить, что сумма налога на имущество ООО «ЛГМ» ежегодно сокращается. Так в 2018 году по сравнению с 2017 годом она уменьшилась на 2,5%, в 2019 году по сравнению с 2018 годом на 1,9%. Это вызвано тем, что данное имущество является амортизируемым в связи с чем его остаточная стоимость ежегодно уменьшается, а вновь вводимого имущества у организации за данный период времени не было. Таким образом наблюдается тенденция изнашивания оборудования и снижения величины налога на имущество организаций.

2.3 Специфика налогообложения ООО «ЛГМ»

Исходя из представленных данных можно отметить, что организация по- прежнему является плательщиком четырех основных платежей. Однако, платежи по налогу на прибыль сократились в связи со снижением суммы полученной прибыли. Наблюдается увеличение доли НДС, что обуславливается ростом выручки, полученной от реализации продукции и услуг.

Основная доля уплачиваемых платежей приходится на налог на добавленную стоимость и страховые взносы в государственные внебюджетные фонды, которые составляют около 85% всех обязательных платежей организации. Причем именно по данным налогам наблюдается прирост платежей. Снижение объемов уплачиваемых налогов зафиксировано по налогу на прибыль организации и налогу на имущество, что связано со снижением показателей финансовых результатов деятельности организации.

Далее в таблице 4 проведем анализ уровня налоговой нагрузки организации ООО «ЛГМ».

Таблица 4 - Расчет налоговой нагрузки ООО «ЛГМ» в 2017-2019гг[5]

|

Показатель |

2017 |

2018 |

2019 |

Темп роста/снижения, % |

|

|

2018/2017 |

2019/2018 |

||||

|

1. Доходы от реализации продукции без НДС |

5 991 200 |

6 843 200 |

7 135 000 |

114,2 |

104,3 |

|

2. Расходы от реализации продукции, всего: |

5 184 873 |

5 399 620 |

5 954 540 |

104,1 |

110,3 |

|

в том числе налоги, учитываемые в составе прочих расходов: |

644 330 |

745 729 |

689 337 |

115,7 |

92,4 |

|

Пенсионный фонд |

411 950 |

487 263 |

447 256 |

118,3 |

91,8 |

|

ФСС |

95 498 |

112 957 |

103 682 |

118,3 |

91,8 |

|

ФОМС |

54 303 |

64 230 |

58 956 |

118,3 |

91,8 |

|

Страхование от несчастных случаев |

3 744 |

4 430 |

4 066 |

118,3 |

91,8 |

|

Налог на имущество организаций |

78 835 |

76 849 |

75 377 |

97,5 |

98,1 |

|

3. Удельный вес налогов в расходах от реализации, % |

12,4 |

13,8 |

11,6 |

111,3 |

93,5 |

|

4. Прибыль от реализации |

806 237 |

1 443 580 |

1 180 460 |

179,1 |

81,8 |

|

5. Прибыль до налогообложения |

806 237 |

1 443 580 |

1 180 460 |

179,1 |

81,8 |

|

6. Налог на прибыль |

161 265 |

288 720 |

236 090 |

179,1 |

81,8 |

Продолжение таблицы

|

7. Чистая прибыль, остающаяся в распоряжении предприятия |

644 972 |

1 154 860 |

944 370 |

179,1 |

81,8 |

|

8. НДС |

786 098 |

927 014 |

941 540 |

117,9 |

101,6 |

|

9. Вновь созданная стоимость |

4 328 725 |

4 984 080 |

5 164 780 |

115,1 |

119,3 |

|

10. Среднегодовая стоимость имущетва |

3 583 412 |

3 493 152 |

3 426 212 |

97,5 |

98,1 |

|

11. Всего налогов и обязательных взносов |

1 591 693 |

1 961 463 |

1 866 967 |

123,2 |

95,2 |

|

12.Налоговая нагрузка по методике Минфина |

26,6 |

28,7 |

26,2 |

107,9 |

91,3 |

|

13. Налоговая нагрузка по методике Крейниной М.Н. |

36,7 |

39,4 |

36,1 |

107,4 |

91,6 |

|

14. Налоговая нагрузка по методике Литвина М.И. |

26,3 |

28,0 |

25,7 |

106,5 |

91,8 |

|

15. Рентабельность продаж |

10,8 |

16,9 |

13,0 |

129,3 |

92,2 |

То есть доля налоговых обязательств ООО «ЛГМ» в выручке 2017 г. составляет 26,6%, в 2018 году - 28,7%, в 2019 году - 26,2%.

Таким образом, можно отметить, что происходит в 2018 году рост налоговой нагрузки на 7,9%, а в 2019 году снижение уровня налоговой нагрузки на 8,7%.

В соответствии с методикой М.Н. Крейниной налоговая нагрузка в 2017 году составила 36,7%, в 2018 году она увеличилась на 7,4%, а в 2019 году сократилась на 8,4%.

На основании методики М.И. Литвина налоговая нагрузка в 2017 году составила 26,3%, в 2018 году увеличилась до 28%, а в 2019 году снизилась до 25,7%.

Следовательно, динамика данных по этим методикам совпадает, однако в одной методике налоговые платежи соотносятся с выручкой, а в другой с вновь созданной стоимостью, но отличий в динамике налоговой нагрузке не наблюдается.

В соответствии с произведенными расчетами можно сделать вывод, что в целом налоговая нагрузка исследуемого объекта относительно высокая по сравнению с аналогичными хозяйствующими субъектами. Однако в динамике уровень налоговой нагрузки на организацию снижается.

Выявленный уровень налоговой нагрузки подтвердил, что у компании есть потенциал для налоговой оптимизации, ибо нагрузка выше средней, что позволит увеличить чистую прибыль, остающуюся в распоряжении компании. Получение дополнительной прибыли компании может быть использовано организацией на увеличение собственных оборотных средств, которое приведет к улучшению финансового состояния организации.

3Совершенствование деятельности налогового учета

Налоговый учет - обеспечение оперативности, полноты и точности исчислении внесения в соответствующий бюджет налогов и сборов. Достижение этой цели оказывать содействие развитию социальной области, повышению рост предпринимательской инвестиционной деятельный. Налоговый учет в РФ должен стремиться к совершенству и служить увеличению эффективности контрольной деятельности с учетом позитивного зарубежного опыта в этой сфере. Бесспорно, внедрение интернациональных наработок должно осуществляться с учетом менталитета населения, экономической и политической ситуации, а кроме того, особенностей национального законодательства о налогах и сборах.

Исследование опыта Запада в области налогового учета, введение вэксплуатацию современных форм и способов его выполнения, подтвердивших свою результативность на практике, способны оказать значительное позитивное воздействие на налоговую систему РФ. Опыт Франции предполагает существенный интерес для РФ, а также, может колоссально помочь в вопросах.

Стоит отметить, что при подготовке Налогового кодекса Российской Федерации обширно применялся действующий во Франции Налоговый кодекс. Возьмем к примеру, в Российской Федерации был внедрен по примеру французской налоговой системы – налог на добавленную стоимость.

В Налоговом кодексе Франции, все без исключения требуемые мероприятия с целью борьбы с уклонением от уплаты налогов учтены. В нескольких государствах, такой единый акт присутствует. Во Франции при утверждении Закона о бюджете он уточняется, это происходит каждый год. К кодексу, также прилагаются два тома разъяснений. С целью наиболее точного пояснения, остановимся более подробно. Остановимся на ряде определенных проблем функционирования французской системы налогового учета.

Реализация проверок возложено на созданные в каждом департаменте налоговые центры. Центры исследуют подаваемые в добровольном порядке декларации, они отправляют уведомления плательщикам. Физические лица должны демонстрировать декларацию, независимо от величины их прибыли.

Два типа контроля реализовывают налоговые сотрудники. Они исполняют работу с декларациями на собственных рабочих участках (это называется - камеральный контроль). Информация представленная в декларации сравнивается с данными существующими в базе сведений. Зачастую, ранее на данной стадии выявляются расхождения, следовательно, инспектор обращается к налогоплательщику, чтобы истребовать у него должных разъяснений.

В случае, если данные разъяснения налоговую администрацию никак не удовлетворяют, она вправе требовать доплаты налогов или же, обратиться в иные осуществляющие контроль подразделения, с целью выполнения наиболее детализированного контроля.

Контроль с выездом на место, как правило, он исполняется при наличии значительных причин для подозрений в сокрытии заработка.

Во Франции, характерной чертой налогового учета считается то, что, в отличие от российского, французский налогоплательщик обязан быть предупрежден о налоговой проверке. Данное предупреждение должно быть, как минимум, за 8 суток. А также, в отсутствии предупреждения внезапная проверка имеет возможность быть проведена, исключительно лишь, при наличии надёжных и достоверных данных о том, то что организация уклоняется от уплаты налогов.

За три предыдущих года как правило, исполняются проверки. Специализированных положений о частоте проверок не имеется. За редкими исключениями, повторные проверки в отношении одного периода, как правило не ведутся.

Подбор компаний, которые подлежат проверке, осуществляется согласно многочисленным критериям, в основе находится исследование риска. Во-первых, применяются сведения от осведомителей, а также, во-вторых, избираются те компании, где есть риск уклонения, и которые считаются возможными нарушителями.

В зависимости от величины компании, находится продолжительность операции контроля: для малых компаний - не более 3-х месяцев, в то время как, для больших сроки не ставятся. Также, период проверки индивидуальных лиц не может быть выше 12 месяцев.

Среди налоговых органов и налогоплательщиков, в форме обмена мнениями строятся взаимоотношения: каждая из сторон имеет право, отстаивать собственную правоту. В письменном варианте, налоговая администрация, должна давать ответ на вопросы налогоплательщика, в то время, как последний имеет возможность применять данные ответы с целью собственной защиты.

Разнообразные санкции, могут использовать, в следствии выявления правонарушений налоговые органы. Санкции находятся в зависимости от того, имелись ли действия плательщика умышленными либо же неумышленными. Также, кроме того, помогал ли налоговым органам плательщик. Уголовное наказание носит чисто символический характер. Однако, стоит отметить, что к данной мере прибегают все больше и интенсивнее. При этом, собственнолично руководителю предъявляется обвинение в уклонении от уплаты налогов. В случае если, были выявлены обычные ошибки, тогда используются мягкие санкции. В административном режиме исполняется доначисление налогов.

В этом случае, даже если налогоплательщик внес чрезмерную необходимую сумму налога, соответственная разница вернется ему. В большинстве случаев, при обнаружении переплаты, незамедлительно выполняется возвращение, это происходит, как правило, с процентами.

Что же касается налогового учета Германии, органом, в зону ответственности которого входят проблемы фактического осуществления налоговой политики государства, - налоговая полиция - «Штойфа».

Следственный штат «Штойфа» и оперативно-розыскные отделения, берутся за расследования преступлений, которые сопряжены уклонением от уплаты налогов и с сокрытием прибыли. Также, кроме того, под прокурорским наблюдением реализовывают специализированные мероприятия в области пресечения всевозможных типов правонарушений в финансовой области.

Уголовным кодексом Германии предусматривается ответственность осуществляющих контроль органов. Таким образом, параграф 353 УК учитывает ответственность за снижение платежа, а также, противозаконное взыскание непредусмотренных сборов. Параграф 355 определяет ответственность за несоблюдение налоговой тайны в виде лишения свободы на период вплоть до 2-ух лет либо же денежного штрафа. Уголовная ответственность предусмотрена Российским УК за огласку налоговой тайны в том случае, когда разглашенные данные считаются коммерческой либо же банковской тайной. Параграфом 283 Уголовного кодекса Германии предусмотрена ответственность за несоблюдение прямых обязанностей ведения бухгалтерских книг.

При проведении расследований по процессам, которые сопряжены с нарушением налогового и экономического законодательства, то, представители «Штойфа» обладают теми же полномочиями, которые имеют работники полиции, руководствующиеся в собственном деле надлежащими положениями Уголовно-процессуального кодекса.

Налоговым кодексом Германии предоставлены налоговым работникам полиции внушительные полномочия в осуществление индивидуальных досмотров граждан и обысков, а также, заключение под стражу подозреваемых персон и конфискацию документов.

По различному прецеденту нарушения налогового законодательства управление «Штойфа» обладает правом устанавливать особое расследование. При этом, налоговые работники полиции наделены исключительным правом извлечения требуемых ей данных, а также, изъятия документов, фактически с абсолютно всех муниципальных и индивидуальных органов государства. Но, за исключением определенных специализированных служб. В деле налоговых работников полиции Германии и Российской Федерации большое количество схожих черт. Тем не менее, судебная практика Германии намного более обширно показывает данные нарушения налогового законодательства.

В немецкой судебной практике, в процессах по следствию прецедентов уклонения от налогов отличают стадии преступлений: уклонение от налогов; попытка уклонения; предварительные действия к уклонению с налогов.

В Соединенных Штатах Америки федеральным органом налогового учета считается Служба внутренних доходов (СВД). На уровне субъектов федерации функционируют налоговые службы штатов.

Находясь структурным подразделением Министерства финансов, СВД реализовывает сбор федеральных налогов, а также, надзор за соблюдением налогового законодательства: налога на дарение, подоходного налога, а кроме того, определенных акцизов.

Работа СВД ориентирована на обеспечивание получения государственной казной налоговых поступлений в соответствующем размере при наименьших издержках.

Каждое налоговое бюро Службы внутренних доходов складывается из 6 отделов: обрабатывания данных, управленческого, выдачи лицензий (на занятие конкретным типом работы), контроля за точностью уплаты налогов, сбора налогов, а кроме того следственного отделения.

Функционировавшие отдельные оперативно-розыскные категории в рамках СВД, были соединены в независимое отделение налогового сыска - Штаб особой службы. Превратившийся к началу 1990-х гг. в крупное Генеральное управление налоговых расследований (ГУНР). В структуре ГУНР особенную роль отводят Следственному управлению, который состоит из многих оперативных отделов, информационно-аналитических и высокофункциональных отраслей, а также, криминалистических лабораторий.

Все без исключения данные поступающие в СВД, включатся в компьютеризированную учетную систему, которые автоматически обрабатываются, и затем сопоставляются со сведениями, содержащимися в налоговых декларациях. Использование специализированных математических моделей при обрабатывании данных дает возможность осуществлять отбор налоговых деклараций, с целью тщательной проверки, которая в дальнейшем исполняется налоговыми инспекторами.

Помимо этого, налоговые власти обладают необходимыми полномочиями, для того, чтобы в подавляющем большинстве ситуаций принудить население выплачивать налоги, при этом, не прибегая к судебному иску. Если платежи просрочены и после многих официальных напоминаний не оплачены, налоговая служба обладает правом наложить арест на банковский счет, либо собственность налогоплательщика, закрыть его организация либо лишить частной практики или удержать причитающиеся средства из его заработной платы.

Полномочия осуществляющих контроль органов по работе с недоимщиками и взиманию задолженности в Российском законодательстве значительно снижены. По этой причине, рационально применять опыт Главного управления налоговых расследований США.

Применение заграничного опыта, считается целесообразным и будет иметь соответствующий результат по мере тщательного рассмотрения перспектив его осуществлении в условиях российской действительности.

Межгосударственный взаимообмен опытом, а также, результатами внедренных мероприятий по государственному контролю налоговых преступлений гарантирует предотвращение и нейтрализацию налоговых преступлений. Она также даст возможность сохранить большой уровень бюджетных поступлений и усиливать осознание организациями и гражданами необходимости финансового обеспечения функционирования страны платежами налогов, сборов и других обязательных платежей.

Акцентируя внимание на практику государств с развитой рыночной экономикой доказали, что потребность применения других способов борьбы с уклонением с уплаты налогов и сборов необходима.

В этих государствах имеются специализированные оперативные службы органов налоговой политики, налогового розыска, которая берется за поиск налогоплательщиков, которые укрывают собственную прибыль от налогообложения. По этой причине, нужно использовать зарубежную практику и сформировать службу по розыску теневой прибыли.

Мероприятия борьбы с теневой экономикой при использовании зарубежного опыта: реформирование налоговой системы, содействующее выводу доли прибыли из теневой отрасли; ужесточение борьбы с коррупцией; мероприятия в области возвращения вывезенных из государства капиталов и прекращению такого вывода за счет развития более заманчивого инвестиционного климата в стране; выявление противозаконного производства, а также, пресечение их деятельности; усиление контроля над финансовыми потоками, препятствующее отмывания «грязных» денег.

Отталкиваясь от рассмотренного опыта, накопленного в иностранных практиках, что необходимыми элементами каждой высокоразвитой системы налогового администрирования считаются: усовершенствование взаимоотношений между налоговыми органами и налогоплательщиками; применение эффективных конфигураций, методов проверок, основанных, на разработанной налоговым ведомством единой комплексной стандартной процедуре организации контрольных проверок, на прочной законодательной базе; использование концепции оценки деятельности инспекторов, позволяющей объективно учитывать итоги работы каждого из них, эффективно разделять нагрузку при планировании их деятельности.

В целях поддержания результативности контрольных мероприятий, следует: модернизация налоговых операций по использованию административно-налоговых санкций, увеличение уровня аналитической составляющей при организации камерального контроля, усовершенствование технологии отборочной процедуры налогоплательщиков; улучшение качества контроля возможно и за счет применения интернационального опыта.

В частности, имеет смысл сосредоточить внимание по вопросам автоматизации и виртуализации процессов налогового учета за границей, а кроме того, формированию условий, при которых увеличивается уровень добровольного соблюдения налогоплательщиками налогового законодательства.

Переняв опыт Германии, можно выделить самостоятельное подразделение налогового сыска - Штаб специальной службы - Генеральное управление налоговых расследований. Особое место в структуре Генерального управления налоговых расследований можно отвести Следственному управлению, состоящему из нескольких оперативных отделов, функциональных и информационно-аналитических служб, криминалистических лабораторий.

При проведении расследований по делам, связанным с нарушением финансового и налогового законодательства, представители Генерального управления налоговых расследований должны иметь те же права, что и сотрудники полиции, руководствующиеся в своей деятельности соответствующими положениями УПК.

Заключение

Подводя итог всему вышесказанному можно заключить, что, налоговый учет представляет собой систему обобщения информации о доходах и расходах. Он осуществляется в целях формирования полной и достоверной информации о порядке учёта для целей налогообложения хозяйственных операций, осуществлённых налогоплательщиком в течение отчётного (налогового) периода. Систему налогового учета организации выбирают самостоятельно, а порядок ведения налогового учёта устанавливается налогоплательщиком в учётной политике. Но несмотря на это, у практических работников до сих пор нет полной ясности, что же означает это понятие.

В свою очередь, налоговая отчетность представляет собой совокупность документов, отражающих результаты финансовой и хозяйственной деятельности предприятия, но с точки зрения налогового законодательства. Налоговая отчетность частично сдается в налоговую службу, некоторые сведения по налогам – в Пенсионный фонд и Государственный комитет статистики, а также в Фонд социального страхования. Каждая организация предоставляет налоговую отчетность в зависимости от характера деятельности, а также наличия или отсутствия определенных видов материального имущества (активов).

Налоговый и бухгалтерский учет – это два совершенно разных вида учета. Обязанность по ведению налогового и бухгалтерского учета напрямую зависит от статуса налогоплательщика. Бухгалтерский учет обязаны вести все кроме предпринимателей. Налоговый учет ведут все и юридические лица и ИП. Главная цель налогового учета определения налога на прибыль. Цель же бухгалтерского учета составить бухгалтерскую (финансовую) отчетность, на основании которой можно судить о результатах деятельности организации, что невозможно сделать, пользуясь данными налогового учета.

Таким образом, к выбору методов ведения бухгалтерского и налогового учета следует подходить с большой ответственностью.

Список использованных источников

- Налоговый кодекс Российской Федерации (часть первая): федер. закон от 31.07.1998 № 146-ФЗ (ред. от 29.12.2015) // [Электрон. ресурс] // Консультант Плюс. – URL: http://www.consultant.ru/online, свободный. – Загл. с экрана. – (Дата обращения 17.02.2017).

- Налоговый кодекс Российской Федерации (часть первая): федер. закон от 31.07.1998 № 146-ФЗ (ред. от 29.01.2017) // [Электрон. ресурс] // Консультант Плюс. – URL: http://www.consultant.ru/online, свободный. – Загл. с экрана. – (Дата обращения 17.02.2017).

- Федеральный закон от 06 декабря 2011г. № 402-ФЗ «О бухгалтерском учете» (ред. от 04.11.2014 № 344-ФЗ) [Электрон. ресурс] // Консультант Плюс. – URL: http://www.consultant.ru/online, свободный. – Загл. с экрана. – (Дата обращения 17.02.2017).

- Ветвицкий А. Бухгалтерский и налоговый учет: в чем различия // Бухгалтерия и банки – 2013. - № 8. – С.9 - 12.

- Голанцева Ю. Налоговый учет доходов и расходов // Бухгалтер и закон. – 2014. – № 5. – С.8-9.

- Дадашев А. З. Налоги и налогообложение в Российской Федерации: Учебное пособие. - М.: Вузовский учебник: НИЦ ИНФРА-М, 2013. - 240 с.

- Какие организации обязаны вести бухгалтерский и налоговый учет // Главбух - 2015. - № 5. С. 6-8.

- Колчин С.П. Налоги в Российской Федерации: Учебное пособие. – М.: Вузовский учебник, 2012. – 265 с.

- Налоговый учет // Российский налоговый курьер. – 2014. – № 5. – С.18-20.

- Особенности налоговой отчетности – URL: http://pnalog.ru/. – (Дата обращения 15.02.2017).

- Порядок ведения бухгалтерского и налогового учета - URL: http://pnalog.ru/. - (Дата обращения 10.02.2017).

- Разница между бухгалтерским и налоговым учетом: доходы и расходы // Клерк - 2015. - № 12 - С.3 - 4.

-

Составлено автором ↑

-

Составлено автором ↑

-

Составлено авторам ↑

-

Составлено автором ↑

-

Составлено автором по:[6] ↑

- Распределение и использование прибыли как источник экономического роста предприятий ..

- Взгляды В.А. Сухомлинского на обучение и развитие детей ( Теоретические особенности изучения взглядов В.А. Сухомлинского на обучение и развитие детей )

- Проектирование организации (Теоретическое основы построения локальных сетей)

- Формирование и способы распределения накладных расходов организации.

- Внеоборотные активы предприятия(Экономическая сущность и задачи учета внеоборотных активов)

- Баланс как историческая категория ( Исторические аспекты развития двойной записи в системе бухгалтерского учета )

- Финансы акционерных обществ (Теоретические основы финансов и их роли в деятельности акционерных обществ)

- Понятие и виды наследования(Общие положения наследования по завещанию)

- Управление эффективностью организации гостиничного (ресторанного) бизнеса (Теоретико-методические основы организационно-экономических механизмов управления развитием предприятий гостиничного хозяйства)

- Подбор персонала и работа с кадрами в ресторане на примере ООО “Ресторан Яръ”

- устройство персонального компьютера ( Общее устройство компьютера.)

- Понятие, общественная опасность коммерческого подкупа