Рынок ценных бумаг (Ценные бумаги)

Содержание:

ВВЕДЕНИЕ

Представленная работа посвящена теме «Рынок ценных бумаг». Рынок ценных бумаг – неотъемлемая часть рыночной экономики. В современном мире экономические отношения по поводу выпуска и обращения ценных бумаг увеличиваются и приобретают большую значимость для предпринимательства, бизнеса и экономики в целом. Чтобы эффективно использовать рынок ценных бумаг, необходимо знать сущность рынка ценных бумаг и самих ценных бумаг, необходимо знать основные принципы и законы рынка ценных бумаг.

Проблемы рынка ценных бумаг и его развития в условиях рыночной экономики – очень актуальная тема на сегодняшний день. Это объясняется как историей, так и нынешним положением страны в целом. Основной трудностью рынка ценных бумаг является его бездействие в течении долгого периода, а сейчас в связи со становлением экономики нашей страны можно обнаружить много проблем, негативных сторон рынка.

Рынок ценных бумаг – это все еще формирующийся финансовый рынок, который тесно связан как с банками, так и с государством и частными компаниями. Интересно выяснить как раз механизм действия рынка и направления его развития.

В главе 1 рассматриваются основные виды ценных бумаг: акции, облигации, сертификат ценной бумаги, вексель, чек, ценные бумаги кредитных организаций, складские свидетельства, коносамент, банковские сберегательные книжки на предъявителя, приватизационные ценные бумаги, жилищные сертификаты, закладная, опционные свидетельства.

В главе 2 рассматривается сущность и структура рынка ценных бумаг. На основе классификаций выделены виды рынков ценных бумаг, основные группы в зависимости от их функционального назначения.

В главе 3 рассматриваются проблемы и перспективы развития рынка ценных бумаг.

Объектом исследования выступает механизм функционирования рынка государственных и корпоративных ценных бумаг в РФ.

Предметом исследования являются рынок ценных бумаг.

Цель работы: раскрыть понятие рынка ценных бумаг, изучить функции и виды рынка ценных бумаг, структуру и его участников; проанализировать регулирование российского рынка ценных бумаг, а также выявить проблемы и перспективы развития рынка ценных бумаг.

В рамках достижения поставленной цели были сформулированы следующие задачи:

- ознакомиться с видами ценных бумаг и дать им краткую характеристику;

- рассмотреть сущность, функции рынка ценных бумаг, определить участников данного рынка,

- выявить механизм обращения ценных бумаг на российском рынке.

- обозначить проблемы Российского рынка ценных бумаг и его перспективы развития.

1. Ценные бумаги

1.1 Понятие и сущность ценных бумаг

Прежде всего, следует уяснить, что такое ценная бумага. Определение бумаги как ценной означает ее способность прямо или опосредованно соответствовать интересам людей и их объединений и удовлетворять их потребности, т.е. способность такой бумаги быть носителем потребительной стоимости. Поскольку бумага должна быть потенциально способной удовлетворить потребность не одного, а нескольких субъектов, подобная бумага потенциально способна быть предметом обмена, т.е. она является носителем меновой стоимости. Способность бумаги, как и любого иного объекта отношений, быть носителем потребительной и меновой стоимости называется ценностью бумаги.

Рыночная экономика представляет собой совокупность различных рынков. Одним из них является финансовый рынок. Финансовый рынок — это рынок, который опосредует распределение денежных средств между участниками экономических отношений. Образно его можно сравнить с сердцем экономики, так как с его помощью мобилизуются свободные финансовые ресурсы и направляются тем лицам, которые могут ими наиболее эффективно распорядиться. Главным образом на финансовом рынке изыскиваются средства для развития сферы производства и услуг. Одним из сегментов финансового рынка выступает рынок ценных бумаг (РЦБ) или фондовый рынок [1].

Участники рынка вступают между собой в определенные отношения по поводу передачи денег и товаров одним лицом другому. Эти отношения определенным образом оформляются и закрепляются в строго фиксированной форме. В результате ценная бумага является формой фиксации экономических отношений между участниками рынка, но при этом она и сама служит объектом экономических отношений[2].

Ценными бумагами с точки зрения гражданского и торгового правового регулирования являются не все бумаги, обладающие ценностью. Ценными бумагами в юридическом смысле являются ценные документы, которые ценны не сами по себе, в силу своих естественных свойств, а в силу содержащегося в них права на некоторую ценность (товар, услуги нематериального характера, деньги или иные ценные бумаги). Кроме того, они не должны быть запрещены государством к обращению в качестве таковых.

Однако не всякий документ, соответствующий вышеназванным критериям, признается ценной бумагой, а лишь тот, который ставит право на ценность в тесную связь с бумагой.

Гражданский кодекс РФ дает следующее определение ценной бумаге: «Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении»[3].

Данные имущественные права по ценным бумагам обусловлены предоставлением денег в ссуду и на создание различных предприятий, куплей - продажей, залогом имущества и т.п. В связи с этим ценные бумаги дают их владельцам право на получение установленного дохода. Капитал, вложенный в ценные бумаги, называется фондовым. Ценные бумаги - это особый товар, который обращается на рынке, и отражает имущественные отношения. Ценные бумаги можно покупать, продавать, переуступать, закладывать, хранить, передавать по наследству, дарить, обменивать. Они могут выполнять отдельные функции денег (средство платежа, расчетов). Но в отличие от денег они не могут, выступать в качестве всеобщего эквивалента.

Ценные бумаги играют значительную роль в платежном обороте государства, в мобилизации инвестиций. Совокупность ценных бумаг в обращении составляет основу фондового рынка, который является регулирующим элементом экономики. Он способствует перемещению капитала от инвесторов, имеющих свободные денежные ресурсы, к эмитентам ценных бумаг.

Таким образом, ценные бумаги - это денежные документы, удостоверяющие права или отношения займа владельца документа по отношению к лицу, выпустившему такой документ; могут существовать в форме обособленных документов или записей на счетах. Ценные бумаги приносят их владельцам доход в виде процента (облигации) или дивиденда (акции). Все их великое семейство обычно делится на три вида. Это акции, облигации и производные от них ценные бумаги.

В Федеральном законе Российской Федерации (ФЗ РФ) «О рынке ценных бумаг» от 22.04.96 г. № 39-ФЗ отмечается, что эмиссионная ценная бумага характеризуется следующими признаками [1]:

- закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных настоящим ФЗ-ми формы и порядка;

- размещается выпусками;

- имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

Под выпуском ценных бумаг понимается совокупность ценных бумаг одного эмитента, обеспечивающих одинаковый объем прав владельцам и имеющих одинаковые условия эмиссии (первичного размещения). Все бумаги одного выпуска должны иметь один государственный регистрационный номер.

Выпуск ценных бумаг преследует ряд целей:

- государство эмитирует ценные бумаги в целях мобилизации денежных сбережений граждан, временных финансовых ресурсов различных компаний для финансирования расходов бюджета, превышающих его доходы;

- в ряде стран ценные бумаги используются для регулирования денежного обращения, в частности, как один из методов антиинфляционной политики;

- для юридических лиц ценные бумаги являются источником вложений денежных средств в развитие производства, а также универсальным кредитно-расчетным инструментом.

Для раскрытия экономической сущности ценных бумаг необходимо рассмотреть их качества, без которых документ не может претендовать на статус ценной бумаги [16]:

Во-первых, ценные бумаги представляют собой денежные документы, удостоверяющие имущественное право в форме титула собственности (акции корпораций, векселя, чеки, коносаменты и т.д.) или имущественное право как отношение займа владельца документа к лицу, его выпустившему (облигации корпораций и государства, сертификаты и др.).

Во-вторых, ценные бумаги выступают в качестве документов, свидетельствующих об инвестировании средств. Это особенно важно для понимания экономической сущности и роли ценных бумаг. Здесь они играют главную роль как высшая форма инвестиций.

В-третьих, ценные бумаги - это документы, в которых отражаются требования к реальным активам (акциям, чекам, приватизационным документам, коносаментам, жилищным сертификатам и др.).

В-четвертых, важным моментом для понимания экономической сущности ценных бумаг является то обстоятельство, что они приносят доход. Это делает их капиталом для владельцев. Однако такой капитал существенно отличается от действительного капитала: он не функционирует в процессе производства.

При прочих равных условиях доход на действительный капитал зависит от величины капитала, функционирующего в производстве. Величина же капитала в виде ценных бумаг не определяет величину приносимого им дохода, а сама зависит от размеров дохода.

Происходит своеобразное раздвоение капитала. С одной стороны, существует реальный капитал, с другой - его отражение в ценных бумагах. Реальный капитал функционирует в процессе производства, а ценные бумаги начинают самостоятельное движение на рынке.

Реальный капитал может еще не завершить кругооборота, в то время как владелец, например, акций, продав их на рынке, уже получит свой денежный капитал обратно. Превращение ценных бумаг в деньги не связано непосредственно с кругооборотом реального капитала. Вместе с тем возникновение ценных бумаг происходит на основе реального капитала. Если бы реальный капитал не приносил прибыль, то он не смог бы возникнуть и развиться в капитал в ценных бумагах, претендующий на получение дополнительной прибыли, но сам ее не создающий.

Таким образом, несмотря на большое количество видов ценных бумаг, их эмитентов и выполняемых функций, главной задачей всех ценных бумаг остается мобилизация свободных финансовых ресурсов и их рациональное направление в сферу производства. Ценные бумаги приобретают с годами всё большую важность. Данный рынок выступает одним из факторов глобализации.

1.2. Ценные бумаги, их виды и классификационные

характеристики

Объектами фондового рынка являются различные виды ценных бумаг.

Ценные бумаги представляют собой денежные документы, удостоверяющие имущественные права владельца документа или отношения займа. Кроме того, это инструмент привлечения денежных средств, объект вложения финансовых ресурсов. Обращение ценных бумаг - сфера таких видов деятельности, как брокерская, депозитарная, регистраторская, трастовая, клиринговая и консультационная.

Ценные бумаги как объекты гражданских прав имеют свободный характер перехода от одного лица к другому в порядке универсального правопреемства и не ограничены в обороте. Они могут быть документарными и бездокументарными. Ценные бумаги выступают как экономическая и юридическая категории. Они делятся на два больших класса - основные и производные.

Основные ценные бумаги - это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив (обычно на товар, деньги; капитал, имущество, различного рода ресурсы и др.).

Производные ценные бумаги - это бездокументарные формы выражения имущественного права (обязательства), возникающего в связи с изменением цены базисного актива, т.е. актива, лежащего в основе данной ценной бумаги. В качестве базисных активов могут рассматриваться товары (зерно, мясо, нефть, золото и т.д.), основные ценные бумаги (акции и облигации) и т.п. К производным ценным бумагам относятся фьючерсные контракты (товарные, валютные, процентные, индексные и др.) и свободно обращающиеся опционы.

Классификация ценных бумаг - это деление ценных бумаг на виды по определенным признакам. Под видом ценных бумаг понимают совокупность, для которой все существенные признаки являются общими, одинаковыми. Классификация видов ценных бумаг - это деление видов ценных бумаг на подвиды, которые, в свою очередь, могут подразделяться на более мелкие подвиды. Например, облигация - один из видов ценных бумаг. Облигация может быть купонной и бескупонной. Бескупонная облигация может быть выигрышной и дисконтной.

По основным характеристикам (признакам) ценные бумаги можно классифицировать следующим образом (табл. 1). Каждая группа ценных бумаг включает их подвиды. Это деление обусловлено особенностями фондового рынка и законодательства той или иной страны.

Как юридическая категория ценные бумаги определяют следующие права:

- владение ценной бумагой; - удостоверение имущественных и обязательственных прав; - право управления; - удостоверение передачи или получения собственности.

Ценные бумаги как экономическая категория имеют определенные свойства и характеристики: - ликвидность; - доходность; - курс; - надежность; - наличие самостоятельного оборота; - потенциал прироста курсовой стоимости.

Ценные бумаги можно классифицировать также по следующим признакам:

1) по эмитентам (государственные, частные и смешанные);

2) по степени защиты (высококлассные и низкоклассные);

3) по форме выпуска (документарные и бездокументарные);

4) по сроку действия (срочные и бессрочные);

5) по виду (именные и на предъявителя);

6) по объему предоставленных прав (с правом собственности, с правом управления и с правом кредитования);

7) по территории обращения (муниципальные, государственные, иностранные и общероссийские);

8) по форме получения дохода (с постоянным доходом и с точечным доходом);

9) по возможности обмена (конвертируемые и неконвертируемые).

Основными видами ценных бумаг являются: - акция; - облигация; - вексель; - чек; - сберегательная книжка на предъявителя; - депозитный сертификат; - опцион; - фьючерс; - коносамент и др.[4]

На рынке ценных бумаг существуют определенные стандарты, которые представляют собой совокупность экономических, юридических и технических требований к ценным бумагам.

Основные виды ценных бумаг:

Акции - это ценные бумаги, выпускаемые акционерными обществами (корпорациями), удостоверяющие внесение средств на цели развития предприятия и дающие их владельцам определенные права. Различают обыкновенные и привилегированные акции.

Обыкновенные акции удостоверяют участие в акционерном капитале, предоставляют возможность управления акционерным обществом, дают право голоса (одна акция = один голос), право на получение дивидендов, части имущества акционерного общества при его ликвидации после удовлетворения требований кредиторов и отсутствия иной задолженности.

Привилегированные акции дают преимущественное право на получение дивидендов. В случае ликвидации предприятия владелец привилегированной акции имеет преимущественное право (по отношению к держателю обыкновенной акции) на получение части имущества общества в соответствии с долей совладения предприятием, выраженной стоимостью акций.

Привилегированные акции различаются по характеру выплаты дивидендов:

- с фиксированным доходом;

- с плавающим доходом;

- с участием (в прибыли сверх установленного дивиденда);

- гарантированные;

- экс-дивидендные (купленные в срок, например, меньше 10 дней до официального объявления даты выплаты дивидендов);

- кумулятивные (по этим акциям невыплаченный или не полностью выплаченный дивиденд, размер которого определен в уставе, накапливается и выплачивается впоследствии).

Дивиденды выплачиваются акционерам по итогам деятельности акционерного общества за квартал или год. Дивидендом является часть чистой прибыли акционерного общества, подлежащая распределению среди акционеров, приходящаяся на одну обыкновенную или привилегированную акцию. Чистая прибыль, направляемая на выплату дивидендов, распределяется между акционерами пропорционально числу и виду принадлежащих им акций. Размер окончательного дивиденда не может быть больше рекомендованного советом директоров акционерного общества, но может быть уменьшен общим собранием акционеров.

"Золотая " акция, или акция "вето ", обычно выпускается на срок 3 года и дает право приостанавливать действие решений, принятых на общем собрании акционеров на 6 месяцев. Она дает право снимать вопросы с повестки дня общего собрания акционеров. Как правило, "золотая" акция принадлежит Мингосимуществу России, его территориальным структурам при наличии доли государственной собственности в акционерном капитале предприятия.

Акции делятся на: 1) низкокачественные; 2) высококачественные; 3) среднего качества; 4) свободно обращающиеся; 5) ограниченно обращающиеся. К ограниченно обращающимся можно отнести ванкулированные акции, которые можно отчуждать только с согласия эмитента,

Различают циклические акции, акции роста и акции спада. Циклические акции — это акции, курс которых растет при подъеме экономики и снижается при ее спаде. Акции роста - это акции, курс которых имеет общую тенденцию к повышению. Акции спада - это акции, курс которых имеет тенденцию к снижению.

Одной из характеристик акции, хотя и не самой важной, является ее номинал - условная величина, выражаемая обычно в денежной форме и определяющая долю имущества акционерного общества, которая приходится на одну акцию. На основе номинала рассчитывается сумма дивидендов, выплачиваемая акционеру. Основной характеристикой акции является ее курсовая стоимость (курс акции) - величина, показывающая, во сколько раз текущая цена акции (цена, по которой ее можно приобрести в настоящее время на рынке) выше номинала.

Важным свойством акции, отличающим ее от других ценных бумаг, является то, что акция дает ее владельцу право на управление предприятием, которое реализуется на общем собрании акционеров. Влияние акционера прямо пропорционально размеру средств, вложенных им в уставный капитал акционерного общества.

Облигация - ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство возместить ему номинальную стоимость этой ценной бумаги в предусмотренный в ней срок, с уплатой фиксированного процента (если иное не предусмотрено условиями выпуска)[5]

Облигация - ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство возместить ему номинальную стоимость этой ценной бумаги в обусловленный срок с уплатой фиксированного процента (если иное не предусмотрено правилами выпуска). Облигация - это ценная бумага, которая: 1) выражает заемные, долговые отношения между облигационером и эмитентом; 2) самостоятельно обращается на фондовом рынке вплоть до ее погашения эмитентом и имеет собственный курс; 3) обладает свойствами ликвидности, надежности, доходности и другими инвестиционными качествами.

Облигация имеет базовые характеристики - номинал, курс, пункт, купон (купонный процент), дата погашения, дисконт и др. Курс облигации определяется в процентах к номиналу.

Дисконт - (как и премии) - это разница между продажной ценой и номиналом облигации; в случае с премией эта разница положительна, а в случае с дисконтом - отрицательна. Другое название дисконта - скидка. Купон (купонный процент) - это фиксированный процент, который устанавливается в момент эмиссии облигации. Исходя из этого процента облигационер получает регулярные платежи по облигации.

Облигация относится к основным ценным бумагам, активно используется на фондовом рынке и представляет собой срочную долговую бумагу, которая удостоверяет отношения займа между ее владельцем и эмитентом. Она выпускается, как правило, на срок от одного года и более. При покупке облигации покупатель кредитует продавца. Эмитент обязуется выкупить облигацию в установленный срок. Облигация является денежным документом, подтверждающим обязательства заемщика возместить покупателю номинальную стоимость данной ценной бумаги в определенный срок с выплатой фиксированного или плавающего дохода (обычно в зависимости от размера ставки рефинансирования Центрального банка РФ)[17].

Основные отличия облигации от акции:

- облигация приносит доход только в течение указанного на ней срока;

- в отличие от ничем не гарантированного дивиденда по простой акции, облигация обычно приносит ее владельцу доход в виде заранее установленного процента от ее нарицательной стоимости (номинала);

- облигация акционерного общества не дает права выступать ее владельцу в качестве акционера данного общества, т.е. не дает права голоса на общем собрании акционеров.

Доход по облигациям обычно ниже, чем по акциям, но он более надежен, так как в меньшей степени зависит от ситуации на рынке и циклических колебаний в экономике.

Облигации выпускаются с целью привлечения дополнительных средств для проведения каких-либо мероприятий, способствующих увеличению прибыли или объема производства товаров. Средства от продажи облигаций государственных займов используются для покрытия дефицита государственного бюджета )[15].

В настоящее время в России можно встретить несколько типов этих ценных бумаг: облигации внутренних (государственных) и местных (муниципальных) займов, а также облигации предприятий и акционерных обществ (корпоративные облигации). Облигации бывают следующих типов:

- именные - владельцы этих облигаций регистрируются в особой книге, поэтому такие облигации обычно бескупонные;

- на предъявителя - имеют специальный купон, являющийся свидетельством права держателя облигации на получение процентов по наступлении соответствующего срока;

- обычные (неконвертируемые) - часто предусматривают возможность досрочного погашения посредством выкупа;

- конвертируемые - выпускаются под заемный капитал с правом конверсии (через определенный срок по заранее установленной цене) в обыкновенные или привилегированные акции;

- обеспеченные - выпускаются под залог и обеспечиваются недвижимостью эмитента или доверительной собственностью других компаний. Требования владельцев таких облигаций как кредиторов подлежат первоочередному удовлетворению;

- необеспеченные - не обеспечиваются недвижимостью, поэтому владельцам таких облигаций не предоставляются преимущества по сравнению с другими кредиторами. Ввиду этого они обладают действительной ценностью только в том случае, если эмитент имеет прочное финансовое положение и высокий "облигационный" рейтинг;

- с полным купоном - продаются по номиналу и характеризуются доходом по купону, равным текущей рыночной ставке;

- с нулевым купоном - доход по ним выплачивается при погашении путем начисления процентов к номиналу без ежегодных выплат.

Облигации могут свободно обращаться или иметь ограниченный круг обращения. Облигации государственных и муниципальных займов выпускаются на предъявителя. Корпоративные облигации выпускаются как именные, так и на предъявителя. Если по облигации предполагается периодическая выплата доходов, то она обычно производится по купонам. Купонный доход может выплачиваться ежеквартально, один раз в полгода или ежегодно.

Встречающиеся в литературе различные разновидности облигаций могут быть также классифицированы с помощью табл.2. Например, индексируемые облигации. Их купоны и номиналы привязываются к некоторому показателю в целях страхования инвестора от обесценения его финансовых ресурсов. Таким показателем может быть индекс потребительских цен или цена какого-то товара, стоимость которого меняется в соответствии с темпами роста инфляции, т.е., по существу, индексируемые облигации - это облигации с плавающим (колеблющимся) доходом. Облигации с нулевым купоном (зеро) - это облигации, по которым не выплачиваются проценты (беспроцентные).

Консоли - облигации, по которым регулярно производится выплата процентов, а срок выкупа конкретно не определен. По экономической сущности это долгосрочные отзывные облигации. Очень часто упоминаются облигации с дисконтом. Это беспроцентные облигации, так как они продаются со скидкой (дисконтом), а облигационер получает прибыль при погашении этих облигаций по более высокой цене. Отметим, что проценты по облигациям, как и сумма погашения, могут выплачиваться ценными бумагами, деньгами или иным имуществом, если это предусмотрено условиями выпуска займа.

Государственные ценные бумаги

Государственные ценные бумаги — это бумаги, которые выпускаются и обеспечиваются государством и используются для пополнения государственного бюджета. Различают следующие виды государственных ценных бумаг:

- наличные и безналичные; - документарные и бездокументарные; - гарантированные и доходные; - рыночные и нерыночные; - именные и на предъявителя.

Государственные ценные бумаги могут выполнять такие функции, как: 1) налоговое освобождение; 2) обслуживание государственного долга; 3) финансирование непредвиденных государственных расходов.

Муниципальные ценные бумаги выпускаются органами местного самоуправления для покрытия дефицита местных бюджетов и целевого финансирования территориальных программ.

Другие виды ценных бумаг

Коносамент - это ценная бумага, выписываемая перевозчиком морского груза либо его полномочным представителем собственнику груза или его представителю. Это морской товарораспорядительный документ, удостоверяющий:

- факт заключения договора перевозки;

- факт приема груза к отправке;

- право распоряжения и право собственности держателя коносамента на груз;

- право держателя на владение и распоряжение коносаментом.

Чеки - это документы установленной формы, содержащие письменное распоряжение чекодателя банку уплатить держателю чека указанную в нем сумму. Таким образом, чек - это, в сущности, разновидность переводного векселя, но с некоторыми особенностями, а именно:

- чек выражает только расчетные функции и как самостоятельное имущество в сделках не участвует (нельзя купить чек на вторичном рынке, нельзя его заложить, передать в управление или дать взаймы);

- плательщиком по чеку всегда выступает банк или иное кредитное учреждение, имеющее лицензию на совершение таких операций;

- чек не требует акцепта плательщика, поскольку предполагает, что чекодатель депонировал у плательщика необходимую для этого сумму денег.

С точки зрения инвестора, чек как объект потенциального инвестирования свободных денежных средств представляется малопривлекательным, поскольку эта ценная бумага не имеет ни процентных, ни купонных доходов.

Сберегательная книжка на предъявителя и депозитные сертификаты. Эти документы также являются ценными бумагами. Главным видом привлекаемых банками средств являются так называемые депозиты. Депозит (от латинского depositum) — вещь, отданная на хранение) — это экономические отношения по поводу передачи средств клиента во временное пользование банка. Депозитные счета могут быть самыми разнообразными, и в основу их классификации могут быть положены такие критерии, как источники вкладов, их целевое назначение, степень доходности и т.д. Однако наиболее часто в качестве критерия выступают категория вкладчика и формы изъятия вклада. Исходя из категории вкладчиков различают:

- депозиты юридических лиц (предприятий, организации, других банков); - депозиты физических лиц.

По форме изъятия средств депозиты подразделяются:

- на депозиты до востребования (обязательства, не имеющие конкретного срока);

- срочные депозиты (обязательства, имеющие определенный срок);

- условные депозиты (средства, подлежащие изъятию при наступлении заранее оговоренных условий).

Векселя - это ценные бумаги, удостоверяющие безусловное денежное обязательство векселедателя уплатить по наступлении срока определенную сумму денег владельцу векселя. Векселя бывают простыми и переводными. Простой вексель (соло-вексель) является обязательством векселедателя уплатить до наступления срока определенную сумму денег держателю векселя. В таком векселе обязательно указывается срок платежа; место, в котором совершается платеж; лицо, которому или по приказу которого совершается платеж; дата и место выписки векселя. Переводной вексель (тратта) содержит письменный приказ векселедержателя (трассанта) плательщику (трассату) об уплате указанной в векселе суммы денег третьему лицу (первому держателю векселя - ремитенту).

По форме различают товарные и финансовые векселя. Товарный (коммерческий) вексель используют во взаимоотношениях сторон в реальных сделках с поставкой продукции (выполнением работ, оказанием услуг). Финансовый вексель в основе имеет ссуду (заем, кредит), выдаваемую хозяйствующим субъектом за счет собственных средств, и приобретается с целью получить прибыль от роста рыночной стоимости или проценты. В практике встречаются бронзовые и дружеские векселя, используемые в целях получения дешевого, беспроцентного кредита. Бронзовый вексель — это вексель, выписанный на вымышленное лицо. Дружеский вексель основан на встречной выписке векселей.

Опционы и фьючерсы. Опционы и фьючерсы относятся к производным ценным бумагам. Производные ценные бумаги представляют собой финансовые контракты на совершение сделок с ценными бумагами в договорные сроки. Они появились в результате развития фондового рынка, расширения и усложнения операций с ценными бумагами для формализации торговых сделок.

Суть опциона заключается в оформлении контракта на право покупки или продажи определенного количества ценных бумаг. Покупатель опциона выплачивает его продавцу вознаграждение (премию). Покупатель опциона может реализовать или не реализовать купленное право. В отличие от фьючерса опцион позволяет инвесторам и биржевым посредникам определять и ограничивать риск в форме премии - надбавки, выплачиваемой за право покупать или продавать ценные бумаги по срочным контрактам. Владельцы опционов не ограничены максимально возможными ценами и сроком исполнения и могут воспользоваться преимуществами, которые дают складывающиеся на рынке тенденции. Разнообразие рыночных ситуаций и тактик в торговле опционами, их различные комбинации с фьючерсами делают эти финансовые инструменты достаточно привлекательными для инвесторов.

Фьючерс - это определенным образом оформленный контракт на приобретение известного количества ценных бумаг в установленный период по базисной цене, которая фиксируется при заключений контракта. Фьючерсные контракты строго стандартизированы и отражают конкретные требования продавцов и покупателей ценных бумаг. Фьючерс представляет собой договор, согласно которому одно лицо продает другому определенное количество ценных бумаг по фиксированному курсу, но с обязательством осуществить сделку не сразу, а к установленному сроку. Покупатель обязан принять ценные бумаги в указанный срок и уплатить за них сумму, оговоренную в контракте независимо от реальной курсовой стоимости бумаг к этой дате. Таким образом, момент выполнения продавцом и покупателем своих обязательств не совпадает с датой заключения сделки. На момент продажи фьючерса его владелец может и не иметь в наличии тех ценных бумаг, которые он предлагает купить, надеясь приобрести их к дате исполнения контракта по цене ниже цены контракта.

Стандартные срочные контракты (фьючерсы) купли-продажи определенного вида ценных бумаг содержат следующие основные позиции:

- вид ценной бумаги; - фиксированная цена продажи; - количество ценных бумаг; - сумма сделки; - дата исполнения контракта; - условия расчетов.

Закладные. Особую роль имеют такие ценные бумаги, как закладные. Их обращение регулируется Гражданским кодексом РФ, Законом "О залоге" от 29 мая 1992 г. )[2] и Законом "Об ипотеке (залоге недвижимости)" от 16 июля 1998 г. )[3]. Закладная - это именная ценная бумага, которая удостоверяет право на получение обеспеченного ипотекой имущества после исполнения денежного обязательства, право залога на имущество, указанное в договоре об ипотеке. Закладные подлежат обязательной государственной регистрации. По соглашению между залогодателем и залогодержателем в закладной может быть предусмотрен ряд передаточных надписей. Закладные широко используются при оформлении ломбардных кредитов [4.

Складские свидетельства. Это аналогия зарубежных складских расписок. Складские свидетельства предполагается использовать в схемах реструктуризации задолженности предприятий перед бюджетом и внебюджетными фондами в целях сокращения кредиторской задолженности в производственном секторе и создания системы взаимозачетов. Обязательства заемщика по возврату кредита и уплате процентов по нему обеспечиваются залогом товара, помещенного на хранение под выданное складское свидетельство.

2.Сущность и структура рынка ценных бумаг

2.1.Понятие рынка ценных бумаг

Рынок ценных бумаг - это экономические отношения между участниками рынка по поводу выпуска и обращения ценных бумаг.

Рынок ценных бумаг представляет собой составную часть финансового рынка, на котором происходит перераспределение денежных средств с помощью таких финансовых инструментов, как ценные бумаги.

Ценная бумага, согласно юридическому определению, имеющемуся в Гражданском кодексе Российской Федерации (ст. 142), — это документ установленной формы и реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможна только при его предъявлении»[6].

В соответствии со ст. 128 этого же кодекса ценная бумага есть объект гражданских прав, такой же, как вещь, а точнее — движимое имущество.

В настоящее время подавляющая часть ценных бумаг существует не в своей исторически первой — бумажной, или документарной форме, а в так называемой безбумажной, или бездокументарной форме. Фиксация прав владельца ценной бумаги производится только в специальном реестре по установленным законодательством правилам, а сама ценная бумага как «физическая» отсутствует.

Рынок ценных бумаг находится в постоянном развитии в соответствии с ростом мировой экономики. Его появление было связано с потребностями товарного производства, ибо без привлечения частных капиталов и их объединения с помощью выпуска, прежде всего акций и облигаций, было бы невозможно создание и развитие новых предприятий и отраслей хозяйства. Поэтому развитие рынка ценных бумаг стало важным условием развития экономики всех наиболее развитых капиталистических стран мира.

Между финансовым рынком и рынком ценных бумаг существует достаточно тесная связь. Это обусловлено тем, что значительная часть ценных бумаг основана на различных финансовых активах, прежде всего денежных. В той части, в какой рынок ценных бумаг основывается на денежных средствах, он называется фондовым рынком и в этом своем качестве является составной частью финансового рынка. Оставшаяся часть рынка ценных бумаг может быть названа рынком денежных и товарных ценных бумаг или же рынком прочих ценных бумаг. Однако эта часть сравнительно небольших размеров и на практике не получила специального названия, и поэтому термины «рынок ценных бумаг» и «фондовый рынок» считаются синонимами[7].

Рынок ценных бумаг — это сектор финансового рынка, на котором производится купля-продажа финансовых ценностей (ценных бумаг).

Рынок ценных бумаг есть составная часть финансового рынка, так как связан с переливами капитала от одних участников рынка к другим. От других секторов финансового рынка (денежного, валютного, рынка банковских ссуд и депозитов) он отличается прежде всего по своему объекту, но он очень сходен с ним и по способу образования, и по значимости процесса обращения, и по отношению к рынку реальных благ. Близость этих рынков так велика, что в ряде случаев ценные бумаги могут выполнять функции платежно-расчетных средств (например, вексель, чек). Следует отметить, что одной из предпосылок возникновения современных бумажных денег была банкнота, или банковский вексель.

Рынок ценных бумаг охватывает международные, национальные и региональные рынки, рынки конкретных видов ценных бумаг, рынки государственных и негосударственных (корпоративных) ценных бумаг, первичных (исходных) и вторичных, или производных ценных бумаг.

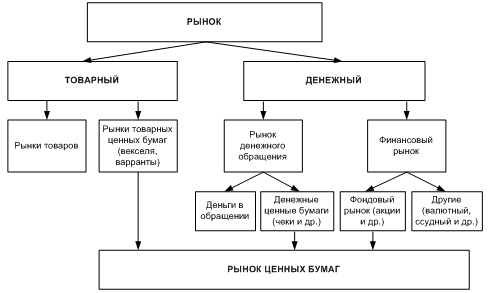

В упрощенном и компактном виде место рынка ценных бумаг приведено на рисунке 1.

Рынок ценных бумаг играет важную роль в экономике стран. Его основные задачи: привлечение временно свободных денежных ресурсов для инвестирования в экономику, обслуживание государственного долга, перераспределение права собственности, спекулятивные операции.

На рынке ценных бумаг сталкиваются спрос и предложение, определяется цена на соответствующий товар. Поэтому основным назначением рынка ценных бумаг является сведение продавцов с покупателями. Также рынок ценных бумаг отвечает за ценообразование как на денежные ресурсы, так и на ценные бумаги. Последние имеют разные конструкции и несут в себе определенные комплексы прав. Таким образом, рынок ценных бумаг устанавливает цены в отношении комплексов прав, именуемых ценными бумагами.

Место рынка ценных бумаг можно оценить с двух позиций: с точки зрения объемов привлечения денежных средств из разных источников и с точки зрения вложения свободных денежных средств в какой-либо рынок. Привлечение денежных средств может осуществляться за счет внутренних и внешних источников. К внутренним обычно относятся амортизационные средства и полученная прибыль. Основными внешними источниками являются банковские ссуды и средства, полученные от выпуска ценных бумаг. В обществе в целом преобладают внутренние источники, ибо внешние являются результатом перераспределения первых. В среднем внутренние источники в развитых странах составляют до 75% привлеченных средств, а на банковские ссуды и ценные бумаги приходится примерно 5 и 20% соответственно. Рынок ценных бумаг – одна из многих сфер приложения свободных капиталов, а потому ему приходится конкурировать за их привлечение)[18].

2.2.Функции рынка ценных бумаг

Основной активной целевой функцией рынка ценных бумаг как части экономической системы является быстрое и максимально дешевое снабжение экономических субъектов необходимыми им денежными ресурсами. Фондовый рынок в рыночной экономике выполняет различные функции, многообразие которых можно разделить на две группы: общерыночные функции, присущие обычно каждому рынку, и специфические функции, отличающие его от других рынков.1

К общерыночным функциям относятся:

- коммерческая, т.к. функция получения прибыли от операций на данном рынке;

- ценовая функция, т.е. рынок обеспечивает процесс формирования рыночных цен, их постоянное движение и т.д.;

- информационная функция, т.е. рынок производит и доводит до своих участников рыночную информацию об объектах торговли и ее участниках;

- регулирующая функция, т.е. рынок создает правила торговли и участия в нем, порядок разрешения споров между участниками, устанавливает приоритеты, органы контроля или даже управления и т.д.;

- санирующая функция, т.к. на рынке могут обращаться только те инструменты, которые представляют интерес для его участников, а также то, что на рынке могут работать в условиях достаточно жестокой конкуренции;

- функция концентрации и централизации капиталов, укрупнения бизнеса;

К специфическим функциям рынка ценных бумаг относятся:

- перераспределение денежных средств между отраслями и сферами рыночной деятельности; трансформация сбережений, прежде всего населения, из непроизводительной в производительную форму;

- финансирование дефицита бюджетов различных уровней на неинфляционной основе;

- функция страхования ценовых и финансовых рисков (хеджирование).

2.3.Структура и инфраструктура рынка ценных бумаг

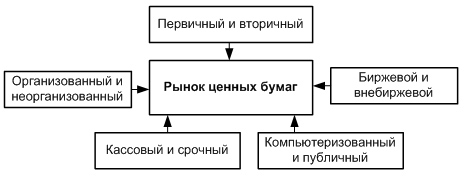

Рынок ценных бумаг имеет очень сложную структуру. Он делится на:

- первичный и вторичный;

- организованный и неорганизованный;

- биржевой и внебиржевой;

- публичный и компьютеризованный; кассовый и срочный.

Рынок ценных бумаг имеет специфические черты, которые отличают его от товарного рынка, например:

- по объекту и по объему. Ценная бумага - специфический товар, титул собственности. Потребительная стоимость такого товара состоит лишь в способности приносить в будущем доход. Объем рынка ценных бумаг в силу непрерывности их оборота во много раз больше объема рынка реальных товаров;

- по способу образования рынка. Реальные блага должны быть произведены, а ценная бумага просто выпускается в обращение;

- по роли в процессе обращения. Цель производства реальных товаров - их потребление, а ценная бумага выпускается лишь для обращения и в нем приносит доход;

- по субординации в экономике. Рынок ценных бумаг вторичен по сравнению с рынком товаров и услуг.

Рынок ценных бумаг - это сложная структура, имеющая много характеристик и поэтому его нужно рассматривать с разных сторон (рис.2).

В зависимости от стадии обращения ценной бумаги различают первичный и вторичный рынки. Первичный — это рынок, обеспечивающий выпуск ценной бумаги в обращение. Это ее первое появление на рынке. Вторичный — это рынок, на котором обращаются ранее выпущенные ценные бумаги. Это совокупность любых операций с этими бумагами, в результате чего осуществляется постоянный переход права собственности на них.

Первичный рынок ценных бумаг – рынок, на котором ценные бумаги обретают своих первых владельцев.

Вторичный рынок ценных бумаг – ранок, на котором ценные бумаги меняют своих первых и последующих владельцев и который тем самым придает рынку свойство ликвидности. Он в зависимости от формы организации торговли ценными бумагами подразделяется на:

- биржевой – на нем обращаются ценные бумаги компаний, прошедших листинг [8];

- внебиржевой – на нем процесс купли-продажи ценных бумаг осуществляется вне фондовой биржи.

Внебиржевой рынок подразделяется на:

- организованный – основан на компьютерных системах связи. Операции купли-продажи ценных бумаг на нем проводятся по установленным правилам;

- неорганизованный – характерен тем, что на нем отсутствуют установленные правила торговли (это так называемый «уличный рынок»).

Понятие фондовой биржи

Фондовая биржа - это организованный рынок для торговли стандартными финансовыми инструментами, создаваемая профессиональными участниками фондового рынка для взаимных оптовых операций. Фондовая биржа выступает в качестве торгового, профессионального и технологического ядра рынка ценных бумаг, кроме того, биржа является предприятием )[10].

2.4.Рынок ценных бумаг

В экономической литературе под рынком ценных бумаг понимается один из сегментов финансового рынка, то есть рынка, обеспечивающего распределение денежных средств между участниками экономических отношений. При этом «рынок ценных бумаг охватывает как кредитные отношения, так и отношения совладения, выражающиеся через выпуск специальных документов (ценных бумаг), которые имеют собственную стоимость и могут продаваться, покупаться и погашаться»6[9]1. Наряду с РЦБ сегментом финансового рынка является рынок банковских кредитов.

В зависимости от территории, на которой осуществляются операции с ценными бумагами, рынки подразделяются на региональные, национальные и международные. Региональный рынок – на нем осуществляется относительно замкнутое обращение капиталов в рамках отдельных территорий. Национальный рынок – перераспределение капитала на нем происходит в пределах отдельно взятого государства. Международный рынок – перераспределение капитала на нем осуществляется между странами.

В зависимости от степени развитости, рынки бывают развитые и формирующиеся. В зависимости от времени совершения сделок рынок ценных бумаг делится на кассовый (спотовый) и срочный. На кассовом рынке операции совершаются немедленно, либо в течение 2-3 дней. На срочном рынке временной разрыв от заключения сделки до ее завершения может исчисляться месяцами.

В зависимости от вида обращающихся финансовых инструментов рынок ценных бумаг делится на рынки: 1) прав собственности (долевых ценных бумаг); 2) долговых ценных бумаг; 3) товарораспорядительных ценных бумаг; 4) производных финансовых инструментов.

В зависимости от применяемой технологии проведения торгов, рынки ценных бумаг делятся на аукционные и дилерские. Аукционные характеризуются использованием публичных гласных торгов, на которых происходит соревнование между покупателями и продавцами. На них используются аукционы. Дилерские рынки - рынки, на которых участники покупают и продают активы от своего имени.

Также рынок ценных бумаг можно разделить на розничный и оптовый рынки, в зависимости от участников сделок и размеров проводимых операций. Розничный – это по преимуществу клиентский рынок, на котором совершаются операции «клиент-брокер». Оптовый рынок – рынок крупных игроков, на котором совершаются операции типа «дилер-дилер», «управляющий-дилер» и т. п., «клиент-брокер». Этот рынок может быть частью организованного рынка, но может быть и изолирован, недоступен для «мелких» участников, в этом случае его принято называть «четвертым» рынком.

2.5.Участники рынка ценных бумаг

Эмитенты - государство в лице уполномоченных им органов (государственные органы, органы местной администрации), юридические лица и граждане, привлекающие на основе выпуска ценных бумаг необходимые им денежные средства и выполняющие от своего имени предусмотренные в ценных бумагах обязательства (предприятия и другие юридические лица, включая совместные предприятия, инвестиционные фонды, коммерческие банки).

Инвесторы (или их представители, не являющиеся профессиональными участниками рынка ценных бумаг) – это граждане или юридические лица, приобретающие ценные бумаги от своего имени и за свой счет в собственность, полное хозяйственное ведение или оперативное управление с целью осуществления удостоверенных этими ценными бумагами имущественных прав. К ним относятся: население, промышленные предприятия, институциональные инвесторы - инвестиционные фонды, страховые компании и др.

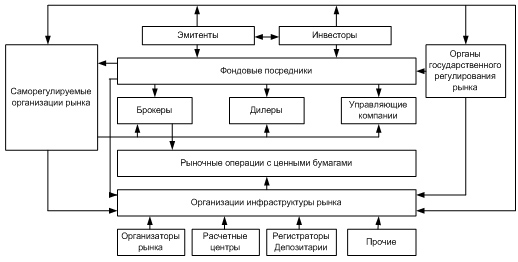

Профессиональные участники рынка ценных бумаг - юридические лица и граждане, осуществляющие виды деятельности, признанной профессиональной на рынке ценных бумаг (дилерская, брокерская и др. виды деятельности). Например, инвестиционные институты - в качестве посредника (финансового брокера), инвестиционного консультанта и инвестиционного фонда (рис.3).

Они вправе осуществлять следующие виды деятельности:

- брокерскую деятельность - совершение гражданско-правовых сделок с ценными бумагами на основании договоров комиссии и/или поручения;

- дилерскую деятельность - совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цены их покупки и продажи с обязательством покупки и продажи этих ценных бумаг по объявленным ценам;

- депозитарную деятельность - деятельность по хранению ценных бумаг и/или учету прав на ценные бумаги;

- деятельность по хранению и ведению реестра акционеров в порядке, установленном законодательством РФ;

- расчетно-клиринговую деятельность по ценным бумагам - деятельность по определению взаимных обязательств по поставке (переводу) ценных бумаг участникам операций с этими бумагами;

- расчетно-клиринговую деятельность по денежным средствам - деятельность по определению взаимных обязательств и/или по поставке (переводу) денежных средств в связи с операциями по ценным бумагам;

- деятельность по организации торговли ценными бумагами между профессиональными участниками фондового рынка, включая деятельность фондовых бирж.

Таким образом, рынок ценных бумаг дает возможность перераспределения денежных средств и дальнейшего развития экономики. В целом рынок ценных бумаг представляет собой сложную систему со своей структурой, где присутствуют покупатели, продавцы и посредники, которые торгуют ценными бумагами.

3. Регулирование и перспективы развития рынка ценных бумаг в России

3.1.Регулирование рынка ценных бумаг в России

Рынок ценных бумаг в большинстве развитых стран находится под воздействием государственного регулирования. Функции такого регулирования выполняют специальные государственные органы. Часто им вменяется в обязанность устанавливать правила поведения на рынке ценных бумаг с помощью подзаконных актов, давать трактовки положениям законов, проводить расследование нарушений, осуществлять выдачу и отзыв лицензий на права совершения операций с ценными бумагами. В нашей стране осуществление государственного регулирования необходимо еще и в связи с задачей быстрого становления РЦБ. Сведение роли государства к минимуму существенно затянуло бы этот процесс, ибо саморегулируемый частный национальный капитал, с одной стороны весьма слаб в нашей стране, для того чтобы самостоятельно создавать необходимые современные средства инфраструктуры РЦБ, а с другой - он не склонен сосредотачиваться на решении глобальных проблем, затрагивающих интересы общества в целом.[10]

Регулирование рынка ценных бумаг - упорядочение деятельности на нем всех его участников и операций между ними со стороны организаций, уполномоченных обществом на эти действия. Регулирование рынка ценных бумаг охватывает всех его участников: эмитентов, инвесторов, профессиональных фондовых посредников, организаций инфраструктуры рынка.

Регулирование участников рынка может быть внешним и внутренним. Внутреннее регулирование- это подчиненность организаций собственным нормативным документам: уставу, правилам и другим внутренним нормативным документам, определяющим деятельность организации в целом и ее работников. Внешнее регулирование -это подчиненность деятельности данной организации нормативным актам государства, другим организациям, международным соглашениям.

Регулирование рынка ценных бумаг бывает нескольких видов:

государственное регулирование рынка, в компетенцию которых входит выполнение тех или иных функций регулирования. В государственном регулировании рынка ценных бумаг можно выделить два основных направления.

Первое направление - это выработка определенных правил, регулирующих эмиссию и обращение ценных бумаг, и деятельность профессиональных участников рынка ценных бумаг, а также контроль за соблюдением действующих в стране соответствующих нормативных актов. Во многих странах созданы специальные административные органы, на которые возлагается функции разработки нормативных актов по ценным бумагам и контроля за соблюдением этих актов. В России распоряжением президента Российской федерации от 9 марта 1993 года было утверждено положение о Комиссии по ценным бумагам и фондовым биржам, организующая разработку мер по государственной поддержке становления и развития рынка ценных бумаг в России, а также защите интересов инвесторов и эмитентов ценных бумаг. В дальнейшем, Указом президента РФ от 4 ноября 1994 года эта комиссия была преобразована в Федеральную комиссию по ценным бумагам и фондовому рынку при Правительстве Российской Федерации с сохранением ее прежних функций. В тексте Федерального закона “О рынке ценных бумаг” определены права и функции Федеральной комиссии по рынку ценных бумаг.

Федеральная комиссия является органом исполнительной власти по проведению государственной политики в области рынка ценных бумаг, контролю за деятельностью профессиональных участников рынка ценных бумаг. Она осуществляет:

- разработку основных направлений развития рынка ценных бумаг и координацию органов исполнительной власти по вопросам регулирования рынка;

- утверждает стандарты эмиссии ценных бумаг, проспектов эмиссии ценных бумаг;

- устанавливает обязательные требования к операциям с ценными бумагами, расчетно-депозитарной деятельности и к порядку ведения реестра.

Следует сказать, что полномочия федеральной комиссии не распространяются на процедуру эмиссии ценных бумаг, выпускаемых Правительством Российской Федерации или субъектами Российской Федерации.[11]

Второе направление государственного регулирования рынка ценных бумаг - это выдача лицензий органами государственной власти на право заниматься каким-либо видом деятельности на рынке ценных бумаг. В России лицензирование осуществляется Федеральной комиссией или органами, уполномоченными Федеральной комиссией на основании генеральной лицензии. Согласно Федеральному закону, лицензированию подлежит деятельность всех профессиональных участников рынка ценных бумаг, а также фондовых бирж. Кроме лицензирования, в России согласно действующему в настоящее время положению руководители и специалисты профессиональных организаций - участников рынка ценных бумаг должны иметь соответствующий квалификационный аттестат, установленный актами Федеральной комиссии по рынку ценных бумаг.

Помимо государственного регулирования, координация действий профессиональных участников рынка ценных бумаг может осуществляться и саморегулируемыми организациями. В России такой организацией признается добровольное объединение профессиональных участников рынка ценных бумаг, действующих на принципах некоммерческой организации. Саморегулируемая организация должна быть утверждена не менее, чем десятью членами и получить разрешение Федеральной комиссии. Такая организация, в соответствии с требованиями Федерального закона, устанавливает обязательные для своих членов правила профессиональной деятельности, стандарты проведения операций с ценными бумагами и осуществляет контроль за их соблюдением. Регулирование со стороны профессиональных участников рынка ценных бумаг, или саморегулирование рынка; этот процесс в настоящий момент развивается двояко. С одной стороны, государство может передавать часть своих функций по регулированию рынка уполномоченным или отобранным организациям профессиональных участников рынка ценных бумаг. С другой стороны, последние могут сами договорится о том, что созданная ими организация получает некие права регулирования по отношению ко всем участникам данной организации. Важной особенностью такой организации является ее некоммерческая направленность, то есть ее участники и учредители не используют вырученные средства на собственное потребление, а только на реализацию представленных им функций. [12]

Функциями саморегулируемых организаций являются:

- разработка обязательных правил и стандартов профессиональной деятельности и операций на рынке ценных бумаг;

- осуществление подготовки кадров и установление требований для работы на рынке;

- контроль за соблюдением участниками правил и нормативов;

- обеспечение правдивой информацией участников рынка;

- общественное регулирование, или регулирование через общественное мнение; в конечном счете реакция широких слоев общества с которой начинаются те или иные регулятивные действия государства.

3.2.Проблемы и перспективы развития рынка ценных бумаг в России

Формирование фондового рынка в России повлекло за собой возникновение, связанных с этим процессом, многочисленных проблем, преодоление которых необходимо для дальнейшего успешного развития и функционирования рынка ценных бумаг.

Можно выделить следующие ключевые проблемы развития российского фондового рынка, которые требуют первоочередного решения:

- Преодоление негативно влияющих внешних факторов, т.е. хозяйственного кризиса, политической и социальной нестабильности.

- Целевая переориентация рынка ценных бумаг с первоочередного обслуживания финансовых запросов государства и перераспределения крупных пакетов акций на выполнение своей главной функции - направление свободных денежных ресурсов на цели восстановления и развития производства в России.

- Улучшение законодательства и контроль за выполнением этого законодательства.

- Повышение роли государства на фондовом рынке, для чего необходимо:

- создание государственной долгосрочной концепции и политики действий в области восстановления рынка ценных бумаг и его текущего регулирования (окончательный выбор модели фондового рынка (в настоящее время преобладает ориентация на фондовый рынок США),а также определение доли источников финансирования хозяйства и бюджета за счет выпуска ценных бумаг);

- формирование сильной Комиссии по ценным бумагам и фондовому рынку, которая сможет объединить ресурсы государства и частного сектора на цели создания рынка ценных бумаг;

- Проблема защиты инвесторов, которая может быть решена созданием государственной или полугосударственной системы защиты инвесторов в ценные бумаги от потерь.

- Опережающее создание депозитарной и клиринговой сети, агентской сети для регистрации движения ценных бумаг в интересах эмитентов.

- Реализация принципа открытости информации через расширение объема публикаций о деятельности эмитентов ценных бумаг, введение признанной рейтинговой оценки компаний-эмитентов, развитие сети специализированных изданий (характеризующих отдельные отрасли как объекты инвестиций), создание общепринятой системы показателей для оценки рынка ценных бумаг и т.п. [13]

Основными перспективами развития современного рынка ценных бумаг на нынешнем этапе являются:

- концентрация и централизация капиталов;

- интернационализация и глобализация рынка;

- повышения уровня организованности и усиление государственного контроля;

- компьютеризация рынка ценных бумаг;

- нововведения на рынке;

- секьюритизация;

- взаимодействие с другими рынками капиталов.

Тенденции к концентрации и централизации капиталов имеет два аспекта по отношению к рынку ценных бумаг. С одной стороны, на рынок вовлекаются все новые участники, для которых данная деятельность становится основной, а с другой идет процесс выделения крупных, ведущих профессионалов рынка на основе как увеличение их собственных капиталов(концентрация капитала), так и путем их слияния в еще более крупные структуры рынка ценных бумаг(централизация капитала). В результате на фондовом рынке появляются торговые системы которые обслуживают крупную долю всех операций на рынке. В тоже время рынок ценных бумаг притягивает все большие капиталы общества.

Интернационализация рынка ценных бумаг означает, что национальных капитал переходит границы стран, формируется мировой рынок ценных бумаг, по отношению к которому национальные рынки становятся второстепенными. Рынок ценных бумаг принимает глобальный характер. Торговля на таком глобальном рынке ведется непрерывно. Его основу составляют ценные бумаги транснациональных компаний.

Надежность рынка ценных бумаг и степень доверия к нему со стороны массового инвестора напрямую связаны с повышением уровня организованности рынка и усиление государственного контроля за ним. Масштабы и значение рынка ценных бумаг таковы, что его разрушение прямо ведет к разрушению экономического прогресса. Государство должно вернуть доверие к рынку ценных бумаг, что бы люди вкладывающие сбережения в ценные бумаги были уверены в том, что они их не потеряют в результате каких-либо действий государства и мошенничества. Все участники рынка, поэтому заинтересованы в том, чтобы рынок был правильно организован и жестко контролировался в первую очередь главным участником рынка - государством.

Компьютеризация рынка ценных бумаг - результат широчайшего внедрения компьютеров во все области человеческой жизни в последние десятилетия. Без этой компьютеризации рынок ценных бумаг в своих современных формах и размерах был бы просто невозможен. Компьютеризация позволила совершить революцию как в обслуживании рыка, прежде всего через современные системы быстродействующих и всеохватывающих расчетов для участников и между ними, так и в его способах торговли. Компьютеризация составляет фундамент всех нововведений на рынке ценных бумаг.

Нововведения на рынке ценных бумаг:

- новые инструменты данного рынка;

- новые системы торговли ценными бумагами;

- новая инфраструктура рынка.

Новыми инструментами рынка ценных бумаг являются, прежде всего, многочисленные виды производных ценных бумаг, создание новых ценных бумаг, их видов и разновидностей.

Новые системы торговли - это системы торговли, основанные на использовании компьютеров и современных средств связи, позволяющие вести торговлю полностью в автоматическом режиме, без посредников, без непосредственных контрактов между продавцами и покупателями.

Новая инфраструктура рынка - это современные информационные системы, системы клиринга и расчетов, депозитарного обслуживания рынка ценных бумаг.

Секьюритизация - это тенденция перехода денежных средств из своих традиционных форм в форму ценных бумаг; тенденция перехода одних форм ценных бумаг в другие, более доступные для широких кругов инвесторов.

Развитие рынка ценных бумаг вовсе не ведет к исчезновению других рынков капиталов, происходит процесс их взаимопроникновения. С одной стороны, рынок ценных бумаг оттягивает на себя капиталы, но с другой - перемещает эти капиталы через механизм ценных бумаг на другие рынки, тем самым способствует их развитию.[14]

Таким образом, для успешного совершенствования рынка необходимо: во-первых повысить доверие к рынку ценных бумаг, во-вторых необходимо усовершенствовать законодательно-правовую базу, в-третьих необходима такая политика, которая бы позволила в короткие сроки завершить процесс приватизации, поскольку из опыта развитых стран видно, что акции акционерных обществ играют большую роль на рынке ценных бумаг. В нашей же стране ведущая роль принадлежит государственным ценным бумагам.

ЗАКЛЮЧЕНИЕ

В ходе проведения работы были выполнены поставленные задачи:

- ознакомился с видами ценных бумаг и дал им краткую характеристику;

- рассмотрены сущность, функции рынка ценных бумаг, определены участники данного рынка,

- выявлены механизмы обращения ценных бумаг на российском рынке.

- обозначены проблемы Российского рынка ценных бумаг и его перспективы развития.

Ценные бумаги – финансовый инструмент рынка ценных бумаг – выступают в роли товара особого рода. Обладая двойственной природой – имущественное право как титул собственности и как отношения займа – ценные бумаги являются отражением реального работающего капитала, принося их владельцу доход.

В развитой рыночной экономке рынок ценных бумаг является альтернативным источником или механизмом привлечения финансовых ресурсов для развития частной и государственной сфер деятельности. Рынок ценных бумаг выступает также одним из способов сбережения и накопления денежных средств. И, наконец, рынок ценных бумаг служит индикатором состояния и развития экономики государства.

Таким образом, ценные бумаги и рынок, инструментом которого они являются, в совокупности представляют собой одно из жизненно необходимых звеньев всего экономического механизма страны.

Российский фондовый рынок, хотя и имеет ряд проблем, но это молодой, динамичный и перспективный рынок, который развивается на основе позитивных процессов. В настоящее время экономика России находится на подъеме. Благоприятные цены на сырье на мировых рынках (нефть, металлы) позволили создать запас прочности в виде значительного золотовалютного запаса Центрального Банка и специального стабилизационного фонда. Происходит рост ВВП. Рост затрагивает все отрасли экономики. Многократно возросли иностранные инвестиции. Строятся новые промышленные предприятия, реконструируются старые. Рост уровня доходов и потребления населения подтверждают эти тенденции. Россия не только вовремя выплачивает проценты по своим долгам, но и досрочно погашает внешние долги.

Все это в совокупности создает благоприятный климат для дальнейшего развития российского фондового рынка и делает активы, торгующиеся на нем, все более привлекательными

Основными перспективами развития современного рынка ценных бумаг являются:

- концентрация и централизация капиталов; - интернационализация и глобализация рынка; - повышения уровня организованности и усиление государственного контроля; - компьютеризация рынка ценных бумаг; - нововведения на рынке; - секьюритизация; - взаимодействие с другими рынками капиталов.

Развитие рынка ценных бумаг вовсе не ведет к исчезновению других рынков капиталов, происходит процесс их взаимопроникновения. С одной стороны, рынок ценных бумаг оттягивает на себя капиталы, но с другой – перемещает эти капиталы через механизм ценных бумаг на другие рынки, тем самым способствует их развитию.

Таким образом можно сделать заключительные выводы, что для успешного совершенствования рынка необходимо: во-первых повысить доверие к рынку ценных бумаг, во-вторых необходимо усовершенствовать законодательно-правовую базу, в-третьих необходима такая политика, которая бы позволила в короткие сроки завершить процесс приватизации, поскольку из опыта развитых стран видно, что акции акционерных обществ играют большую роль на рынке ценных бумаг. В нашей же стране ведущая роль принадлежит государственным ценным бумагам. Есть еще один существенный момент – российский рынок ценных бумаг ощущает серьезную нехватку капиталовложений и есть проблема с привлечением иностранного капитала, и как уже было отмечено причиной этого является политико-экономическое состояние страны. И несмотря на все усилия Правительства, Министерства финансов и банков российский рынок еще далек от мировых стандартов, потому что вся группа негативных факторов еще оказывает значительное влияние на его развитие.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1.Федеральный закон "О рынке ценных бумаг" (О РЦБ) № 39-ФЗ от 22.04.1996//ред. ФЗ от 17.05.07 № 83-ФЗ

2.Закон РФ от 29.05.1992 N 2872-1 (ред. от 06.12.2011) "О залоге" (с изм. и доп., вступающими в силу с 01.01.2013)

3.Федеральный закон "Об ипотеке (залоге недвижимости)" от 16.07.1998 № 102-ФЗ (последняя редакция)

4.Гражданский кодекс Российской Федерации – официальный текст. – М.: Издательство ЭЛИТ, 2005

5.Алексеев М.Ю. Рынок ценных бумаг. М.: 1992. С. 5

6.Батяева Т.А., Столяров И.И. Рынок ценных бумаг: Учеб. Пособие. – М.: ИНФРА-М, 2006. – 304 с. – (Учебники факультета государственного управления МГУ им. М.В. Ломоносова).

7.Буренин А. Н. Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие — М.: 1 Федеративная Книготорговая Компания, 1998. —352 с.

8.Бутенко А., Дементьева Ю. Аспекты правового регулирования рынка ценных бумаг // Рынок ценных бумаг. 2004. №19

9.Горюнов Р.С. Стабильный рост рынка // «Рынок ценных бумаг», 2006.

10.Галанов В.А. Рынок ценных бумаг: Учебник. — М.: ИНФРА-М. — 2007. — 379 с.

11.Жуков Рынок ценных бумаг - Жуков Е.Ф. – Учебник. – М.: ЮНИТИ-ДАНА. – 2008. – 567 с.

12.Исеев Р.М. Рынок ценных бумаг как финансовый рынок государства // Юридический мир, 2006, №9. С. 45.

13.Камаев В.Д. Экономическая теория 13-ое издание. М. «Изд-во «Владос», 2011.

14.Килячков А.А., Чалдаева А.А. Рынок ценных бумаг учебник. - М.: Экономисть, 2010.

15.Колесников В.И. Ценные бумаги: Учебник для эконом. спец. вузов. – М.

16. Стародубцева Е. Б. Рынок ценных бумаг: Учебник. — М.: ИД «ФОРУМ»: ИНФРА-М, 2006. — 176 с. — (Профессиональное образование).

17.Ценные бумаги: Учебник для эконом. спец. Вузов/ Под ред. В.И. Колесникова с. 215

18.Якунян М.Г. Практикум по рынку ценных бумаг. - М.: Питер, 2012.

Приложение

Таблица 1

Классификация ценных бумаг

|

Классификационный признак |

Виды ценных бумаг |

|

Срок существования |

Срочные — ценные бумаги, имеющие установленный срок существования (долго-, средне- и краткосрочные). Бессрочные — ценные бумаги, существующие вечно |

|

Происхождение |

Первичные — ценные бумаги, основанные на активах, в число которых не входят сами ценные бумаги (акции, облигации, векселя, закладные и др.). Вторичные — ценные бумаги, выпускаемые на основе первичных ценных бумаг; это ценные бумаги на сами ценные бумаги (варранты на ценные бумаги, депозитарные расписки и др.). |

|

Формы существования |

Бумажные, или документарные. Безбумажные, или бездокументарные |

|

Национальная принадлежность |

Отечественные и иностранные |

|

Тип использования |

Инвестиционные, или капитальные — ценные бумаги, являющиеся объектом вложения капитала (акции, облигации, фьючерсные контракты и др.). Неинвестиционные — ценные бумаги, которые обслуживают денежные расчеты на товарных или других рынках (векселя, чеки, коносаменты). |

|

Порядок владения |

Предъявительские — ценные бумаги, которые не фиксируют имени их владельца, и их обращение осуществляется путем простой передачи от одного лица к другому. Именные — ценные бумаги, содержащие имя их владельца и, кроме того, регистрируемые в специальном реестре. Ордерные — именные ценные бумаги, передаваемые другому лицу путем совершения на них передаточной надписи (индоссамента). |

|

продолжение таблицы 1 Классификация ценных бумаг |

|

|

Форма выпуска |

Эмиссионные — ценные бумаги, выпускаемые обычно крупными сериями, в больших количествах, и внутри каждой серии все ценные бумаги абсолютно идентичны (акции и облигации). Неэмиссионные — ценные бумаги, выпускаемые поштучно или небольшими сериями. |

|

Форма собственности |

Государственные. Негосударственные — ценные бумаги, которые выпускаются в обращение корпорациями (компаниями, банками, организациями) и даже частными лицами. |

|

Характер обращаемости |

Рыночные, или свободно обращающиеся. Нерыночные (обращение ценных бумаг может быть ограничено, и ценную бумагу нельзя продать никому кроме ее эмитента и через оговоренный срок). |

|

Уровень риска |

Безрисковые и малорисковые. Рисковые. |

|

Наличие дохода |

Доходные. Бездоходные. |

Форма вложения средств |

Долговые — ценные бумаги, обычно имеющие фиксированную процентную ставку и являющиеся обязательством выплатить сумму долга на определенную дату в будущем (облигации, банковские сертификаты, векселя и др.). Владельческие долевые — ценные бумаги, дающие право собственности на соответствующие активы (акции, варранты, коносаменты и др.). |

|

Экономическая сущность (вид прав) |

Акции. Облигации. Векселя и др. |

Таблица 2

Классификация корпоративных облигаций

|

Классификационный признак |

Облигации и их краткая характеристика |

|

Срок действия |

Краткосрочные - выпускаются на срок до 3 месяцев. Среднесрочные - выпускаются на срок от 3 месяцев до 1 года. Долгосрочные - выпускаются на срок более 1 года. Выпускаемые на срок до 10 лет и более. |

|

Срок погашения |

Срочные - погашаются эмитентом в установленный срок, не допускается досрочное погашение (отзыв). Досрочные - могут быть погашены в любой срок, что специально оговаривается в проспекте эмиссии займа. |

|

Вид закрепления собственности |

Именные - предполагают, что имена владельцев заносятся в специальный реестр и записываются на бланке облигации, если он имеется. На предъявителя - не регистрируются и имена владельцев не фиксируются. |

|

Форма обращения |

Конвертируемые - могут обмениваться на другие ценные бумаги (акции, облигации) в соответствии с условиями выпуска. Неконвертируемые - обычные, не обмениваются на другие ценные бумаги. |

|

Обеспеченность активами акций |

Обеспеченные - обеспечиваются активами имуществом, ценными бумагами). Предполагается залог недвижимости, оборудования, технических средств, векселей. Необеспеченные - не обеспечиваются активами. |

|

Методы получения дохода |

С плавающим доходом - предназначены для учета изменений доходности в зависимости от колебания ставки банковского процента, индексов цен, инфляции, валютного курса. Доходность облигации привязана к выбранному показателю (например, к ставке рефинансирования Центрального банка РФ). С жестким (фиксированным) доходом – имеют стабильный уровень доходности, зафиксированный в проспекте эмиссии на момент выпуска. |

|

продолжение Таблицы 2 Классификация корпоративных облигаций |

|

|

Принципы получения |

Беспроцентные - доход образуется за счет разницы между покупной и номинальной стоимостью, т.е. проценты включены в номинальную стоимость, по которой производится погашение. Процентные: 1) купонные - доход составляет периодически выплачиваемый процент; 2) выигрышные - доход образуется за счет выигрыша; выигрышный фонд формируется путем аккумуляции процентов данного выпуска (серии, транша). |

|

Регулирование срока погашения |

С расширением (сужением) срока – можно обменять на облигации с более поздним или ранним сроком погашения с повышением (понижением) ставки процента. Сериальные - погашаются постепенно с одновременным уменьшением процентных выплат. |

Таблица 3

Основные виды государственных ценных бумаг

|

Эмитент |

Срок обращения |

||

|

Краткосрочные |

Среднесрочные |

Долгосрочные |

|

|

Федеральные органы власти |

Государственные бескупонные облигации (ГКО) Казначейские обязательства (КО) Облигации Банка России (ОБР) |

Облигации федерального займа (ОФЗ) Облигации золотого федерального займа (ОЗФЗ) Облигации внутреннего валютного займа(ОВВЗ) |

Облигации внутреннего валютного займа (ОВВЗ) |

|

Муниципальные органы власти |

Муниципальные краткосрочные бескупонные облигации (МКО) Муниципальные векселя |

Муниципальные среднесрочные облигации |

Муниципальные жилищные сертификаты |

Рисунок 1

Рынок ценных бумаг

Рисунок 2

Структура рынка ценных бумаг

Рисунок 3

Участники рынка ценных бумаг

-

Буренин А. Н. Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие — М.: 1 Федеративная Книготорговая Компания, 1998. —352 с. ↑

-

Батяева Т.А., Столяров И.И. Рынок ценных бумаг: Учеб. Пособие. – М.: ИНФРА-М, 2006. – 304 с. – (Учебники факультета государственного управления МГУ им. М.В. Ломоносова). ↑

-

Гражданский кодекс Российской Федерации. - М.: «Издательство ЭЛИТ», 2005, с.55 ↑

-

Ценные бумаги: Учебник для эконом. спец. Вузов/ Под ред. В.И. Колесникова с. 215 ↑

-

Ценные бумаги: Учебник для эконом. спец. Вузов/ Под ред. В.И. Колесникова с. 215 ↑

-

Гражданский кодекс Российской Федерации. - М.: «Издательство ЭЛИТ», 2005, с.55 ↑

-

Исеев Р.М. Рынок ценных бумаг как финансовый рынок государства // Юридический мир, 2006, №9. С. 45. ↑

-

Листинг – специальная процедура отбора эмитентов для включения их ценных бумаг в котировальные листы биржи. ↑

-

6 Алексеев М.Ю. Рынок ценных бумаг. М.: 1992. С. 5 ↑

-

Бутенко А., Дементьева Ю. Аспекты правового регулирования рынка ценных бумаг // Рынок ценных бумаг. 2004. №19 ↑

-

Горюнов Р.С. Стабильный рост рынка // «Рынок ценных бумаг», 2006. ↑

-

Якунян М.Г. Практикум по рынку ценных бумаг. - М.: Питер, 2012. ↑

-

Килячков А.А., Чалдаева А.А. Рынок ценных бумаг учебник. - М.: Экономисть, 2010. ↑

-

Камаев В.Д. Экономическая теория 13-ое издание. М. «Изд-во «Владос», 2011. ↑

- Реорганизация юридических лиц в РФ

- Рынок систем бронирования гостиничных услуг

- Управление конфликтами в социально-экономических системах современности

- Управление конфликтами в социальных и экономических системах

- Технология COM. Понятие и история развития

- QBasic. Основы программирования

- Инвентаризация и документирование (Характеристика инвентаризации как элемента метода бухгалтерского учета)

- Жизненный цикл организации и управление организацией (Технология анализа результатов деятельности организации на различных этапах жизненного цикла)

- «Мотивация деятельности государственных гражданских служащих: состояние и проблемы» .

- Прямые налоги и их место в налоговой системе РФ (Сущность и содержание прямого налогообложения).

- Персональный маркетинг профессионального спортсмена На примере Александра Овечкина

- МЕНЕДЖМЕНТ ПРОФЕССИОНАЛЬНОГО ХОККЕЙНОГО КЛУБА "СПАРТАК МОСКВА"