Рынок ценных бумаг (Экономические основы рынка ценных бумаг)

Содержание:

Введение

Актуальность темы обусловлена прежде всего задачами формирования в стране рыночных отношений. В жизни каждого общества бывают переломные периоды, когда требуется глубоко осмыслить пройденный путь, оценить специфику современной обстановки и выработать всесторонне обоснованную программу действий на будущее. Изменения, происходящие в экономическом развитии, доказывают значимость и приоритетность финансовой сферы.

Резкий рост рынка ценных бумаг, значительная финансовая емкость и направления использования в немалой степени предопределяют его решающее воздействие на стабильность экономической ситуации в стране и масштабы инвестирования. В то же время дальнейшее развитие отечественного рынка ценных бумаг сдерживается неравномерностью развития его отдельных элементов. Это создает немало проблем по формированию полностью организованной целостной структуры. Реально существующие проблемы и являются предметом исследования данной работы.

Российский рынок ценных бумаг еще не способен в полной мере реализовать свое назначение в экономической системе, стать сферой перераспределения денежных ресурсов и регулятором многих стихийно протекающих в рыночной экономике процессов.

Проводимые в стране экономические реформы значительно изменяют характер взаимоотношений финансовой системы с реальным сектором экономики. В странах с развитой рыночной экономикой получение дополнительного капитала происходит значительно легче, прежде всего, с помощью ценных бумаг. Поэтому важно исследовать товарную и кредитную природу ценных бумаг, с целью их использования как одного из источников увеличения денежных ресурсов предприятий.

В современных условиях России важно определить пути перехода рынка ценных бумаг от спекулятивного к инвестиционному характеру функционирования.

Глава I. Экономические основы рынка ценных бумаг

1.1 .Сущность рынка ценных бумаг.

Рынок ценных бумаг – это институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов (поставщиков) фондовых ценностей, то есть ценных бумаг.[1]

Товаром, обращающимся на данном рынке, являются ценные бумаги, вид которых определяет состав участников данного рынка, его местоположение, порядок функционирования, правила регулирования.

Существуют три модели фондового рынка в зависимости от банковского или небанковского характера финансовых посредников:

I. Небанковская модель, когда в качестве посредников выступают небанковские компании по ценным бумагам (примером страны, для которой характерна такая модель фондового рынка является США).

2. Банковская модель, когда посредниками выступают банки (пример страны – Германия).

3. Смешанная модель, когда посредниками являются как банки, так и небанковские компании (такая модель рынка ценных бумаг характерна для Японии и России).

Рынок ценных бумаг представляет собой часть финансового рынка. Основными рынками, на которых преобладают финансовые отношения, являются: рынок банковских капиталов; рынок ценных бумаг; валютный рынок; рынок страховых и пенсионных фондов.

В рыночной экономике рынок ценных бумаг является основным механизмом перераспределения денежных накоплений. Фондовый рынок создает рыночный механизм перелива капиталов в наиболее эффективные отрасли хозяйствования.

Рынок ценных бумаг имеет целый ряд функций, которые условно можно разделить на две группы: общерыночные функции, присущие обычно каждому рынку, и специфические функции, которые отличают его от других рынков.

К общерыночным функциям относятся:

– коммерческая функция, то есть функция получения прибыли от операций на данном рынке;

– ценовая функция, которая обеспечивает процесс формирования рыночных цен на фондовые активы (ценные бумаги) и их постоянное движение;

– информационная функция, означающая, что рынок доводит до сведения своих участников различную рыночную информацию об объектах торговли;

– регулирующая функция, заключающаяся в том, что рынок создает правила торговли ценными бумагами, порядок разрешения споров между участниками, назначает органы контроля за соблюдением установленных правил.

К специфическим функциям рынка ценных бумаг можно отнести следующие:

– перераспределение денежных средств между отраслями и сферами рыночной деятельности;

– перевод сбережений из непроизводительной в производительную форму, то есть в форму капитала, приносящего доход;

– финансирование дефицита государственного бюджета на неинфляционной основе, то есть без выпуска в обращение дополнительных денежных средств.

– страхование риска вложения в ценные бумаги (хеджирование). Данная функция стала возможной благодаря появлению новых видов ценных бумаг – производных ценных бумаг, которые используются в качестве механизма страхования от неблагоприятного колебания цен на ценные бумаги в будущем.

Рынки ценных бумаг можно классифицировать по ряду критериев:

– по территориальному принципу (международные, национальные и региональные (территориальные) рынки);

– по видам ценных бумаг (рынок акций, облигаций, векселей и т.п.);

– по видам сделок (кассовый рынок, форвардный рынок, опционный рынок и т.д.);

– по эмитентам (рынок корпоративных (негосударственных) ценных бумаг, рынок государственных ценных бумаг и т.п.);

– по срокам (рынок кратко – средне-, долгосрочных и бессрочных ценных бумаг).

Смысл той или иной классификации фондового рынка определяется ее практической значимостью.

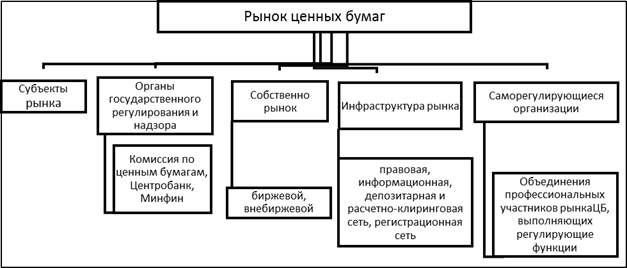

Фондовый рынок имеет следующую структуру:

1. субъекты (участники) рынка:

1.1. эмитенты – государство в лице уполномоченных им органов, юридические лица и граждане, привлекающие на основе выпуска ценных бумаг необходимые им денежные средства и выполняющие от своего имени предусмотренные в ценных бумагах обязательства;

1.2. инвесторы (или их представители, не являющиеся профессиональными участниками рынка ценных бумаг) – граждане или юридические лица, приобретающие ценные бумаги в собственность или оперативное управление с целью осуществления удостоверенных этими ценными бумагами имущественных прав (население, промышленные предприятия, институциональные инвесторы – инвестиционные фонды, страховые компании и др.);

1.3. профессиональные участники рынка ценных бумаг – юридические лица и граждане, осуществляющие виды деятельности, признанной профессиональной на рынке ценных бумаг (дилерская, брокерская, расчетно-клиринговая, депозитарная, регистрационная деятельности, а также деятельность по управлению ценными бумагами).

1.2. Виды рынка ценных бумаг:

2.1. Первичный и вторичный рынок ценных бумаг.

Первичный рынок – рынок эмиссии ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов, то есть приобретение ценных бумаг их первыми владельцами или первая стадия процесса реализации ценной бумаги.

Эмиссия ценных бумаг – установленная законом последовательность действий эмитента по размещению собственных ценных бумаг.[2]

Важнейшей чертой первичного рынка является полное раскрытие информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств.[3]

Существует две формы первичного рынка ценных бумаг:

– частное размещение, которое характеризуется продажей ценных бумаг ограниченному количеству заранее известных инвесторов без публичного предложения и продажи.

– публичное предложение, то есть размещение ценных бумаг при их первичной эмиссии путем публичных объявления и продажи неограниченному числу инвесторов.

Вторичный рынок – это рынок, на котором обращаются ранее эмитированные на первичном рынке ценные бумаги, то есть совокупность всех актов купли-продажи или других форм перехода ценной бумаги от одного владельца к другому в течение всего срока существования ценной бумаги.

Обращение ценных бумаг – заключение гражданско-правовых сделок, влекущих за собой переход прав собственности на ценные бумаги.

2.2. Организованный и неорганизованный рынок ценных бумаг.

Организованный рынок – это обращение ценных бумаг на основе устойчивых правил между профессиональными посредниками (участниками рынка) по поручению других участников рынка.

Неорганизованный рынок (уличный рынок) – это обращение ценных бумаг без соблюдения единых для всех участников рынка правил.

2.3. Биржевой и внебиржевой рынок ценных бумаг.

Биржевой рынок – это торговля ценными бумагами на фондовых биржах.

Биржевой рынок всегда является организованным, поскольку торговля ценными бумагами на нем ведется строго по правилам биржи и только между биржевыми посредниками, которые тщательно отбираются.

Внебиржевой рынок – торговля ценными бумагами, минуя фондовую биржу.

Внебиржевой рынок может быть организованным и неорганизованным. Организованный внебиржевой рынок основывается на компьютерных системах связи, торговли и обслуживания по ценным бумагам.

2.4. Кассовый и срочный рынок ценных бумаг.

Кассовый рынок (иностранное название: «кэш» – рынок, или «спот» – рынок) – это рынок с немедленным исполнением сделок по купле-продаже ценных бумаг (в течение 1–2 рабочих дней).

Срочный рынок – это рынок, на котором заключаются разнообразные сделки по купле-продаже ценных бумаг со сроком исполнения, превышающим 2 рабочих дня (чаще всего со сроком исполнения 3 месяца). При этом все условия сделки оговариваются в момент заключения сделки (вид ценной бумаги, объем покупаемых или продаваемых ценных бумаг, общая сумма сделки, срок и условия поставки ценных бумаг), а исполнение сделки происходит в определенный срок в будущем.

3. Механизм регулирования рынка ценных бумаг:

3.1. Органы государственного регулирования и надзора:

– высшие органы управления (Президент, правительство);

– министерства и ведомства (Министерство финансов РФ, Федеральная комиссия по рынку ценных бумаг, другие);

– Центральный Банк РФ.

3.2. Саморегулирующиеся организации

– объединения профессиональных участников рынка ценных бумаг, которые выполняют определенные регулирующие функции.

4. инфраструктура рынка:

4.1. правовая (законодательная, нормативная);

4.2. информационная (финансовая пресса, системы фондовых показателей и т.д.),

4.3. депозитарная и расчетно-клиринговая сеть;

4.4. регистрационная сеть.

1.3. Место рынка ценных бумаг на финансовом рынке.

Рынок ценных бумаг – представляет совокупность экономических отношений по поводу выпуска и обращения ценных бумаг, механизмов, институтов и инструментов, используемых для привлечения инвестиций в экономику путем установления экономических отношений между теми, кто нуждается в инвестициях, и теми, кто хотел бы инвестировать свой избыточный доход с целью получения дополнительного дохода.[4]

Прежде, чем давать рекомендации и говорить о дальнейшей перспективе фондового рынка Российской Федерации, необходимо проанализировать историю его развития с целью выявления серьезных недостатков и стратегических просчетов.

Становление и развитие рынка ценных бумаг РФ можно разделить на несколько этапов:

Первый этап (1991 - 1992 гг.)

1991 год был первым годом интенсивного создания акционерных обществ, выпуска ценных бумаг, активизации участников рынка. Этот процесс стал возможен благодаря разработке корпоративного законодательства. Однако имевшиеся в начале 1991 года прогнозы, предсказывающие лавинообразный рост предложения ценных бумаг корпораций и интенсивную их перепродажу с участием институтов, специализирующихся на операциях с ценными бумагами, не оправдались. Это объясняется неподготовленностью участников рынка, необработанностью порядка операций с ценными бумагами, отсутствием механизма контроля за отчетностью акционерных обществ [2].

На начальном этапе развития отечественного фондового рынка акции товарных бирж представляли основной сектор рынка. Это было вызвано, прежде всего, товарным дефицитом в стране в то время, и большая часть информации относительно спроса и предложения по различным группам товаров стекалась на эти биржи, где и заключались по ним высокорентабельные сделки.

Второй этап (1992 - 1994 гг.)

Характеризуется выходом в обращение «именного приватизационного чека» — ваучера.

Выход в обращение ваучера внес значительный вклад в развитие рынка ценных бумаг. Была предпринята попытка, с одной стороны, вовлечь значительную часть населения в класс собственников (акционеров), а, с другой стороны, — провести ускоренную массовую приватизацию с целью частичного снятия нагрузки с бюджета государства.

Фондовый рынок получил высоколиквидный финансовый инструмент. Одна из важных положительных особенностей ваучера — его инвестиционная привлекательность.

Неграмотные действия подорвали доверие к фондовому рынку. Отставание законодательной базы от реального развития рынка ценных бумаг привело к краху многих существовавших в то время финансовых пирамид. Миллионы вкладчиков лишились своих сбережений. В большой степени в этом повинно государство. Поставленные задачи не были достигнуты. В стране появилось значительное количество акционеров, но они в общей своей массе являлись пассивными участниками рынка ценных бумаг.

Третий этап (1994 г.- 4 квартал 1995 г.)

Этот этап можно назвать депрессивным. Недавний крах финансовых пирамид и приближение парламентских выборов привели к еще более сильному падению акций приватизированных предприятий.

Четвертый этап (1996 г. - 17 августа1998 г.)

Его характеризуют два важных события— выпуск облигаций государственного сберегательного займа (ОГСЗ) и введение валютного коридора.

Введение валютного коридора благоприятно сказалось на развитии рынка ценных бумаг в РФ. Инвесторы начали получать значительную прибыль в долларах США, инвестируя финансовые ресурсы в покупку без рисковых государственных ценных бумаг.[5] Доход по данным финансовым инструментам значительно превышал темпы девальвации рубля.

Отрицательное воздействие на рынок ценных бумаг оказал азиатский кризис и значительное падение цен на энергоресурсы —основной источник валютных поступлений. За счет этого резко ухудшился платежный баланс страны, что в свою очередь вызвало у инвесторов сомнение в надежности валютного коридора и исполнении форвардных контрактов российскими банками на поставку долларов США.

Этап закончился 17 августа 1998 г. объявлением Россией дефолта по внутренним долгам. При объявлении дефолта по внутренним обязательствам России деньги потеряла самая консервативная часть инвесторов, которые не хотели рисковать вообще. И именно для такой категории граждан и существуют государственные долговые ценные бумаги и депозиты в крупных и надежных банках под минимальный процент дохода.

До 17 августа 1998 г. рынок ценных бумаг, несмотря на недостатки, имел положительные тенденции своего развития. После непродуманных решений от 17 августа он перешел в новую фазу своего развития, которая, на мой взгляд, будет довольно сложной и неопределенной [4].

Можно сделать вывод что современное состояние российского рынка ценных бумаг в недостаточной степени отвечает актуальным задачам активизации инвестиционных процессов в РФ. Поэтому возникает необходимость совершенствования финансового рынка и изобретения новых инструментов его регулирования. Но, несмотря на это, на сегодняшний день российский рынок ценных бумаг является многоуровневой профессиональной системой и приближается по уровню зрелости к развивающимся рынкам новых индустриальных стран.

Глава П. Функции рынка ценных бумаг и методы его регулирования.

2.1. Характеристика функций рынка ценных бумаг.

Рынок ценных бумаг является одним из ключевых компонентов стабильно функционирующего финансового рынка, служит инструментом для перераспределения финансовых ресурсов в экономической среде государства, привлекает как национальные, так и иностранные денежные средства. Рынок ценных бумаг и протекающие на нем процессы зачастую отражают экономическую ситуацию в стране.

В Российской Федерации становление финансового рынка в целом и рынка ценных бумаг в особенности относится к началу 1990-х годов, когда в стране начался процесс радикальных рыночных преобразований.

На данный момент российский рынок ценных бумаг большинством исследователей относится к развивающимся рынкам. Так, по данным рейтинга Global Financial Centres Index наша страна занимала 67-ю позицию из 84-х возможных в 2016 году, при этом в 2015 году она занимала только 78-ю позицию.[6]

Долгие годы ММВБ и РТС являлись главными точками локализации фондовой активности в Российской Федерации. В конце 2011 года произошло их слияние, и в 2012 году это объединение фондовых бирж получило новое название — Московская биржа.

По итогам 2015 г. рынок ценных бумаг Российской Федерации был представлен 567 компаний, среди которых — российские и иностранные публичные эмитенты ценных бумаг. Количество акционерных обществ, представленных на бирже ММВБ-РТС, составляет около 0,0085 % от общего количества российских коммерческих компаний. Согласно данным Московской биржи, к октябрю 2016 года количество зарегистрированных участников фондового рынка составляет 1 489 829, а количество активных клиентов, совершающих хотя бы одну сделку в месяц, составляет всего 97 421.

Темп прироста капитализации российского рынка ценных бумаг составил 18,7 % за 2014 –2015 годы, что является прекрасным показателем внутри страны. Вместе с тем российский рынок ценных бумаг существенно отстает от других стран и не входит даже в двадцатку стран с наибольшей капитализацией. Для сравнения: капитализация российского фондового рынка — 416 млрд. долл.; США — 20 трлн. долл. в 2015 году.

Индекс ММВБ продемонстрировал в течение 2015 года два периода роста. Индекс РТС, рассчитываемый в иностранной валюте, испытывал давление, связанное с обесцениванием рубля. В итоге за год доходность по Индексу ММВБ составила 22,7 % (это лучший результат за пять лет), а по Индексу РТС — (-) 0,6 %. Положительную доходность показали все отраслевые индексы акций, что встречается достаточно редко.[7]

Характерными чертами российского рынка являются: развитие, замедляющееся время от времени под влиянием определенных факторов; высокая волатильность; маленький объем торгов, сконцентрированный в узком кругу крупных предприятий; очень малая доля участников — частных инвесторов. Стоит отметить, что российский рынок ценных бумаг все еще не признан населением как реальный инструмент накопления и инвестиций. Также негативными причинно-следственными факторами являются высокая зависимость от цен на природные ресурсы, большая доля спекулятивных сделок, проводимых как отечественными, так и иностранными инвесторами. Ярким примером служит ситуация 2014 года, когда после введения санкций от Евросоюза из Российской Федерации произошел масштабный отток иностранных инвестиций, что обусловило обвал рынка и кризисную экономическую ситуацию.

Замедленное развитие фондового рынка на современном этапе обусловлено, в том числе экономическими санкциями со стороны Евросоюза и США, вследствие которых произошел спад долгосрочного финансирования, существенно возросли риски и снизился интерес иностранных инвесторов к экономике нашей страны. Чертой, отчасти определяющей и ограничивающей ход торгов, является высокая концентрация капитализации определенных отраслей и компаний. Нефтегазовые компании и банки — две наиболее капитализированные отрасли на российском рынке ценных бумаг. Косвенно это подтверждает очевидный для многих факт, что стратегия импортозамещения, о которой неустанно говорит руководство нашей страны, к сожалению, благополучно проваливается. В этом смысле действительно, рынок ценных бумаг, как «лакмусовая бумажка», отражает положение вещей в реальной экономике, из чего следует не очень утешительный вывод о том, что наша страна вполне заслуженно считается «мировой бензоколонкой».[8]

Одним из показателей, который может отражать ситуацию с фондовым рынком, является процентная ставка центрального банка страны, в нашем случае — ключевая ставка Центрального банка Российской Федерации. Как правило, чем она меньше, тем стабильнее развивается экономика в данной конкретной стране, и тем благоприятнее предпринимательские условия, следовательно, лучше инвестиционный климат.

В 2016 году Центральный банк Российской Федерации определил ключевую процентную ставку на уровне 10 %. Для сравнения: процентные ставки в США и Японии составляют 0,25 % и 0,1 % соответственно. Все это естественно влияет на привлекательность инвестиционных проектов с точки зрения инвесторов. Высокая стоимость финансирования на многих из них ставит большой и жирный крест.

На рынках акций развитых и многих развивающихся стран ключевыми игроками являются пенсионные фонды, а также другие институциональные инвесторы. Институциональный сектор инвестиций, помимо банков, на данный момент включает в себя: паевые инвестиционные фонды (ПИФ), акционерные инвестиционные фонды (АИФ), государственные и негосударственные пенсионные фонды (НПФ), страховые организации. Количество действующих ПИФ на 30 июля 2016 года составило 1 374, величина их активов на эту же дату — 2 618 125,1 млн. руб., что соответствует 3,2 % от объема ВВП. Количество АИФ к нынешнему моменту сократилось до 3, доля их активов в структуре финансового рынка незначительна. Несмотря на хорошо сформированную модель паевых фондов и отсутствие нарушений прав инвесторов, результативность управления активами оставляет желать лучшего, при условии высокой стоимости оказываемых ими услуг. Количество НПФ к 31 марта 2016 г. сократилось на 17 % и составило 98, доля их активов в ВВП — 3,9 %. Количество страховых организаций также уменьшилось за последний год на 21 % и к 30 июля 2016 г. составило 423, их доля в ВВП — 2,1 %. Этот показатель как минимум в три раза меньше аналогичного показателя таких стран, как Китай, Индия, Германия, Великобритания. Примечательно, что во всех отраслях фиксируется высокая концентрация финансовых ресурсов у малого круга организаций. Ограничивающими факторами данного сектора являются: небольшой размер доходов подавляющего числа граждан, низкая возможность диверсификации инвестиций, также налоговая политика, вследствие которой люди, занимающиеся накоплением своей пенсии самостоятельно, подлежат налогообложению без права на вычет.[9]

В 2015 году активы российских пенсионных фондов составляли около 3,5 % ВВП, при этом доля этих активов, выраженная в инвестициях в ценные бумаги, ничтожно мала. В странах ОЭСР средний объем пенсионных фондов составляет 70 % ВВП, при этом они активно ведут деятельность на рынке ценных бумаг. Почему так происходит? На наш взгляд, основной проблемой является бедность подавляющей части населения, обусловленная в том числе крайне неравномерным распределением доходов нашего общества. В условиях, когда значительная часть населения не имеет достаточных средств к существованию, ожидать бурного всплеска интереса к пенсионным программам и к инструментам рынка ценных бумаг, по меньшей мере, наивно.

Еще одной проблемой российского рынка ценных бумаг является большой перечень рисков, таких как валютный, инфляционный, политический, экономический. Проблема особенно актуальна в нынешней напряженной геополитической обстановкой в мире. Под влиянием экономической нестабильности в стране, особенно отмечается снижение интереса у инвесторов к облигациям, в связи с неуверенностью в завтрашнем дне компании-заемщика.

Показатель P / E (цена / прибыль на акцию) на российском рынке ценных бумаг в четыре раза меньше показателя США и вдвое ниже китайского, что с одной стороны говорит о большом количестве недооцененных компаний и перспективных инвестиционных возможностей, с другой, отражает высокие требования инвесторов к маржинальному запасу прочности, а также о низком доверии к корпоративному управлению в данных компаниях.

Существуют самые разные точки зрения, а также исследования в области определения факторов, влияющих на российский фондовый рынок. Например М. Paavola в своем исследовании выделяет такие факторы, как предложение денег; инфляция; цена на нефть; обменный курс; промышленное производств.[10] Российские исследователи Е.А. Федорова и К.А. Панкратов, изучая волатильность российского рынка, рассматривают следующие факторы: сальдо движения капитала; мировая цена на нефть марки Brent; соотношение курсов валют евро / доллар США; курс доллара США; ВВП России [5]. При этом наиболее значимым фактором влияния на фондовый рынок нашей страны оказалось изменение мировой цены на нефть марки Brent.

Интуитивно с позиций здравого смысла представляется, что финансовые рынки в странах — нефтеэкспортерах находятся в прямой и сильной зависимости от динамики мировых цен на нефть. В большом числе отечественных и зарубежных исследований установлено, что темпы и пропорции экономического роста во многом определяются базовыми характеристиками страны, включая ее наделенность природными ресурсами.

Учитывая, что цены на сырье, в том числе нефть, в долговременном периоде подвержены колебаниям в режиме «бум — спад», а динамика экспортного (внешнего) спроса на сырье подчинена глобальному циклу хозяйственной конъюнктуры, экспортные доходы отличаются высокой волатильностью, что оборачивается повышенной волатильностью всех экономических и финансовых макропрорций нефтеэкспортеров. Из этого, в частности, вытекает, что, наряду с экспортными доходами, циклическим, а зачастую резким и непредсказуемым колебаниям, подвержена и динамика финансовых рынков.

Критическое воздействие на развитие открытых сырьевых экспортеров, в том числе их финансового сектора, включая рынок акций, оказывают внешние факторы — глобальная процентная ставка, курс доллара и цена нефти.

В целом размещение акций и облигаций значительно отстает от банковского кредитования по объему привлекаемых денежных ресурсов. При этом в современных условиях банковский сектор не способен полностью заменить рынок капитала. В силу характерных особенностей регулирования рисков в кредитных организациях дюрация банковских активов в развитых и развивающихся странах в два раза уступает дюрации рынков облигаций, что делает банковский ресурс малопригодным по объемным и ценовым параметрам для поддержки проектного финансирования и финансирования инвестиционной активности.[11]

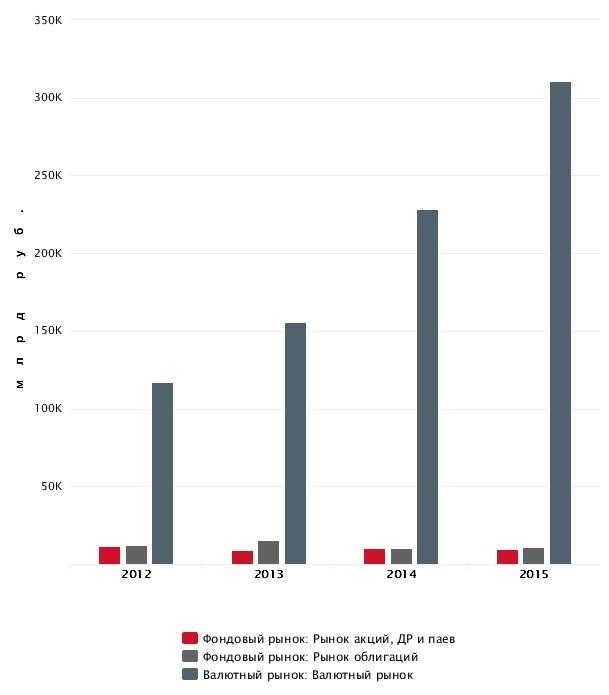

На рис. 1 приведена сравнительная статистика объемов торгов по фондовому (акции и облигации) и валютному рынку [3]. На этом примере наглядно отражается стабильно низкий интерес к ценным бумагам не только на фоне банковского сектора, но и по отношению к валютному рынку.

Рисунок 1. Статистика объемов торгов на московской бирже

Рисунок 1. Статистика объемов торгов на московской бирже

Российское государство на современном этапе активно участвует в развитии фондового рынка, в том числе в рамках Программы развития финансового рынка 2016 — 2018 годов, определенной Центральным банком Российской Федерации.

Одним из инструментов повышения привлекательности ценных бумаг для населения стало введение с 2015 года механизма индивидуальных инвестиционных счетов. Его преимуществом является снижение налоговой нагрузки на операции физических лиц на финансовом, и самое главное, на фондовом рынке, а также предоставление налогового вычета по стандартной ставке 13 % от внесенной на этот счет суммы. При этом установлено ограничение объемов вносимых на индивидуальный инвестиционный счет денежных средств: до 400 тысяч рублей в год. По состоянию на конец 2015 года было открыто 89,6 тысяч таких счетов, объем торгов с их использованием составил 43,1 млрд. рублей.[12]

Как первичный, так и вторичный рынки ценных бумаг в Российской Федерации развиваются, несмотря на возникающие препятствия, обусловленные нынешней не всегда идеальной законодательной базой и незавершенным строительством аппаратом регулирования самого фондового рынка. Перспективы рынка ценных бумаг находятся в тесной взаимосвязи от действий государства в данной сфере. Одним из отличных рычагов регулирования является организация комиссии по рынку ценных бумаг, которая объединит ресурсы частного и государственного сектора. Создание единого независимого центра финансов в Российской Федерации послужит сильным толчком для развития всего финансового рынка, и фондового рынка в частности. Здесь можно выделить две задачи или рекомендации на перспективу: ценообразование должно происходить в национальной валюте — в рублях, база формирования стоимости на стратегически важное экспортное сырье должна находиться внутри Российской Федерации.

Подводя итог, можно утверждать, что несмотря на проблемы и сложные задачи, российский фондовый рынок на современном этапе является очень перспективным сектором экономики. Добиться стабильного и развитого рынка ценных бумаг для нашей страны, на наш взгляд, реально в обозримом будущем. Процесс его становления, движения от развивающегося к развитому рынку будет проходить быстрее при решении ряда задач, таких как: повышение финансовой грамотности населения; привлечение большего числа индивидуальных инвесторов к инвестированию на рынке ценных бумаг; реформирование законодательной базы; модернизация и совершенствование регулятивных функций и др. В этом российский рынок ценных бумаг станет реальным фактором экономического роста и повышения конкурентоспособности нашей страны.

2.2. Государственное регулирование рынка ценных бумаг.

Государственное регулирование рынка ценных бумаг ведется в целях обеспечения публичных интересов общества и частных интересов субъектов, действующих на рынке, защиты их прав и законных интересов, создания единых правил функционирования данного вида рынка. Кратко охарактеризуем основные направления государственного регулирования.

1. Нормативное регулирование рынка ценных бумаг. Осуществляется оно путем издания компетентными государственными органами нормативно-правовых актов.

2. Создание специального органа государственного регулирования. Таким органом является Федеральная комиссия по рынку ценных бумаг. ФКЦБ представляет собой федеральный орган исполнительной власти по проведению государственной политики в области рынка ценных бумаг, контролю за деятельностью профессиональных участников рынка ценных бумаг через регламентацию порядка их деятельности и по выработке стандартов эмиссии ценных бумаг. Основные функции и полномочия ФКЦБ определяются Законом о РЦБ, Положением о ФКЦБ, утвержденным Указом Президента РФ от 1 июля 1996 г. N° 1009 "О Федеральной комиссии по рынку ценных бумаг", Постановлением Правительства РФ от 4 февраля 1997 г. № 119 "Вопросы Федеральной комиссии но рынку ценных бумаг".

Федеральная комиссия создает свои территориальные органы, действующие на основании Положений о них.

Функции ФКЦБ определены статьей 42 Закона о РЦБ. К ним относятся:

- осуществление разработки основных направлений развития рынка ценных бумаг;

- утверждение стандартов эмиссии ценных бумаг, проспектов эмиссии ценных бумаг эмитентов;

- разработка и утверждение единых требований к правилам осуществления профессиональной деятельности с ценными бумагами;

- установление требований к операциям с ценными бумагами, норм допуска ценных бумаг к публичному размещению, обращению, котированию, листингу;

- установление обязательных требований к порядку ведения реестра;

- установление порядка и осуществление лицензирования различных видов профессиональной деятельности на рынке ценных бумаг;

- контроль за соблюдением субъектами рынка ценных бумаг законодательства;

- создание общедоступной системы раскрытия информации на рынке ценных бумаг;

- иные функции.

3. Лицензирование профессиональной деятельности на рынке ценных бумаг. Профессиональная деятельность на рынке ценных бумаг осуществляется профессиональными участниками на основании лицензии, выданной ФКЦБ или иным лицензирующим органом, получившим генеральную лицензию от ФКЦБ.

Порядок и условия лицензирования определяются Порядком лицензирования отдельных видов профессиональной деятельности на рынке ценных бумаг (утв. Постановлением ФКЦБ от 15 августа 2000 г., с изменениями от 21 марта 2001 г.) и действующими в части, не противоречащей данному акту, Положением о лицензировании различных видов профессиональной деятельности на рынке ценных бумаг РФ (утв. Постановлением ФКЦБ от 23 ноября 1998 г. № 50), Положением о лицензировании деятельности по ведению реестра владельцев именных ценных бумаг (утв. Постановлением ФКЦБ от 19 июня 1998 г. № 24, с изм. и доп.), и др.

Данные акты устанавливают общие требования, предъявляемые к профессиональным участникам. Эти требования касаются:

- минимального размера собственного капитала участника. Например, минимальный размер собственного капитала брокера не может быть менее 420 000 руб., дилера - не менее 670 000 руб.;

- наличия квалификации и стажа работы для единоличных исполнительных органов, руководителей и специалистов, отсутствия у этих лиц судимости в сфере экономики;

- наличия в штате не менее одного специалиста по каждому виду осуществляемой профессиональной деятельности;

- иных условий выдачи лицензии.

Помимо общих требований, установлены особенности лицензирования брокерской, дилерской деятельности и деятельности по управлению ценными бумагами.

Для получения лицензии соискатель обращается в ФКЦБ. ФКЦБ в срок не более 30 дней со дня регистрации полного комплекта документов принимает решение о выдаче лицензии или об отказе в ее выдаче. Законодательством предусмотрены основания для отказа в выдаче лицензии, а также порядок ее продления, приостановления, аннулирования.

4. Лицензирование саморегулируемых организаций, которое осуществляется в соответствии с Положением о лицензировании саморегулируемых организаций профессиональных участников рынка ценных бумаг (утв. Постановлением ФКЦБ от 1 июля 1997 г. № 24, с изм. и доп.).

5. Аттестация специалистов рынка ценных бумаг. Ее проведение регулируется Положениями о системе квалификационных требований к руководителям и специалистам организаций, осуществляющих профессиональную деятельность на рынке ценных бумаг, а также к индивидуальным предпринимателям - профессиональным участникам рынка ценных бумаг. Аттестация проводится в целях подтверждения квалификации лиц, оказывающих профессиональные услуги на фондовом рынке. Документом, подтверждающим соответствие субъекта установленным требованиям, является квалификационный аттестат.

6. Регулирование информационного обеспечения рынка ценных бумаг. Законодательством устанавливаются правила раскрытия информации при эмиссии ценных бумаг, порядок использования служебной информации. Большое внимание уделяется регламентации рекламы на рынке ценных бумаг. В частности, рекламодателям запрещается:

- указывать в рекламе недостоверную информацию о своей деятельности, о видах и характеристиках ценных бумаг, другую информацию, направленную на обман или введение в заблуждение владельцев и других участников рынка ценных бумаг;

- указывать в рекламе предполагаемый размер доходов по ценным бумагам и прогнозы роста их курсовой стоимости;

- использовать рекламу в целях недобросовестной конкуренции. Регулирование рекламы на рынке ценных бумаг строится с учетом требований Федерального закона от 18 июля 1995 г. "О рекламе".

7. Регулирование отношений, влияющих на конкуренцию на рынке ценных бумаг. Это направление государственного регулирования опирается на Федеральный закон "О защите конкуренции на рынке финансовых услуг".

В целях обеспечения конкуренции на фондовом рынке нормами данного Закона определяются действия финансовых организаций, органов исполнительной власти, органов местного самоуправления, которые могут повлечь за собой ограничение конкуренции на рынке финансовых услуг, и ответственность за совершение таких действий. К действиям, ограничивающим конкуренцию, в частности, относятся:

- злоупотребление со стороны финансовой организации своим доминирующим положением. Доля организации, предоставляющей услуги на рынке ценных бумаг, определяется исходя из соотношения ее оборота к общей сумме оборота организаций данного вида. Доминирующее положение определяется в границах рынка предоставления услуг организацией, независимо от места ее нахождения. Злоупотребления доминирующим положением могут выразиться в установлении при заключении договора необоснованно высокой (низкой) цены на предоставляемую услугу, включении в договор дискриминационных условий и в других правонарушениях.

- достижение соглашений в любой форме между организациями, предоставляющими услуги на рынке ценных бумаг, между собой или с органами власти или управления, ограничивающих конкуренцию. Такие соглашения могут быть направлены на установление (поддержание) цен, скидок, надбавок, процентных ставок; раздел рынка по территориальному принципу др.

В целях поддержания конкуренции на рынке финансовых услуг предусмотрено обязательное получение предварительного согласия федерального антимонопольного органа на создание объединений, ассоциаций, союзов финансовых организаций; на совершение ряда сделок по приобретению активов или акций (долей в уставном капитале) финансовых организаций.

Запрещается недобросовестная конкуренция на рынке финансовых услуг.

8. Установление мер, направленных на обеспечение государственной и общественной защиты интересов субъектов рынка ценных бумаг. Так, Федеральным законом от 5 марта 1999 г. "О защите прав и законных интересов инвесторов на рынке ценных бумаг" введены дополнительные требования к профессиональным участникам, предоставляющим услуги инвесторам на фондовом рынке, дополнительные условия размещения эмиссионных ценных бумаг среди неограниченного круга инвесторов, а также иные меры, направленные на защиту прав и законных интересов инвесторов как субъектов рынка ценных бумаг.

Государство выполняет ряд важнейших функций на рынке ценных бумаг, среди них можно выделить следующие основные:

- разработка программы и стратегии развития рынка ценных бумаг, законодательных актов для реализации стратегии;

- наблюдение и регулирование исполнения этой программы,

- установление требований к участникам рыночного процесса, установка различных стандартов;

- контролирование финансовой безопасности и устойчивости рынка, надзор за выполнением распоряжений по безопасности;

- обеспечение информированности всех без исключения инвесторов о состоянии рынка;

- формирование государственных систем страхования на рынке ценных бумаг.

Структура органов государственного регулирования российского рынка ценных бумаг.

- Администрация Президента РФ участвует в работе ФСФР. Контрольное управление осуществляет специальный мониторинг выполнения указов и распоряжений Президента, связанных с приватизацией и РЦБ.

- Правительство РФ осуществляет общее руководство развитием РЦБ через федеральные органы исполнительной власти, ведет законопроектную деятельность, осуществляет подготовку проектов Указов и распоряжений Президента РФ, а также законов в области ценных бумаг.

- Федеральная служба по финансовым рынкам (ФСФР) издает распоряжения по вопросам выдачи, приостановления и аннулирования лицензирования профессиональных участников РЦБ.

- Центральный банк РФ регулирует выпуски ценных бумаг кредитный организаций, осуществляет операции и регулирует порядок осуществления кредитными организациями операций на открытом РЦБ, устанавливает и контролирует антимонопольные требования к операциям на РЦБ.

- Минфин РФ регистрирует выпуски ценных бумаг корпораций, субъектов федерации и органов местного самоуправления; лицензирует фондовые биржи, инвестиционные компании и фонды; осуществляет выпуск государственных ценных бумаг и регулирует их обращение.

- Департамент страхового надзора Министерства финансов РФ регулирует деятельность страховых компаний на рынке ценных бумаг.

Глава Ш. Особенности функционирования рынка ценных бумаг в современной экономике России.

3.1. Анализ практики функционирования рынка ценных бумаг.

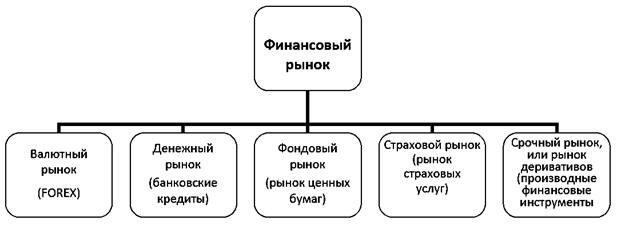

Фондовый рынок (рынок ценных бумаг) является сектором финансового рынка (рис. 2), на котором осуществляются операции по купле – продаже ценных бумаг (акций, облигаций, депозитных и сберегательных сертификатов, векселей, деривативов и структурных продуктов).

Рис. 2 Структура финансового рынка по типам активов

Таким образом, значение фондового рынка заключается в привлечении и перераспределении капитала между различными финансовыми институтами, нефинансовыми организациями, структурами, секторами экономики и другими участниками.

Рынок ценных бумаг (РЦБ) представляет собой сложный и важный механизм, обеспечивающий функционирование экономики страны и способствующий повышению общественного благосостояния. В связи с этим во всех странах для обеспечения его функционирования существует строгая система допуска организаций к работе на фондовом рынке. Так в Российской Федерации для работы на фондовом рынке организация должна получить лицензию участника рынка ценных бумаг. С сентября 2013 года работу по выдачи лицензий осуществляет Центральный банка Российской Федерации, в рамках созданного финансового мегарегулятора (раннее данную функцию осуществляла Федеральная служба по финансовым рынкам).

Значение фондового рынка как для развитых стран, так и для развивающихся стран повышается из года в год. Главная причина этого заключается в том, что эффективное функционирование рынка ценных бумаг способствует развитию экономики страны и стимуляции её роста. Именно поэтому современное общество уделяет большое внимание прогнозам его состояния и развития.

Ключевыми инструментами оценки состояния и прогнозирования перспектив развития фондового рынка являются:

- уровень (объем) капитализации РЦБ;

- фондовые индексы.

Развитие фондового рынка Российской Федерации на протяжении последнего десятилетия осуществляется в условиях глобализации, роста интернационализации рынков ценных бумаг, увеличения объема трансграничных инвестиционных сделок и усиления конкуренции мировых финансовых центров.[13]

Важной задачей развития российского финансового рынка в контексте глобальной конкурентоспособности остается формирование в Российской Федерации международного финансового центра (МФЦ). Необходимость развития МФЦ была сформулирована в 2008 году, когда глобальный экономический финансовый кризис выявил острую потребность в диверсификации российской экономики, в том числе за счет развития конкурентоспособной финансовой отрасли и рынка профессиональных финансовых услуг. В связи с этим была сформирована Рабочая группа по созданию МФЦ в Российской Федерации при Совете при Президенте Российской Федерации по развитию финансового рынка Российской Федерации. В настоящее время продолжается реализация разработанных планов мероприятий в этом направлении, однако, она существенно замедлилась из-за ухудшившейся макроэкономической ситуации.

В соответствии с «Индексом глобальных финансовых центров 18» («Global Financial Centres Index18»,

GFCI 18), который ранжирует финансовые рынки по их конкурентоспособности Московский Международный Финансовый центр занимает лишь 78 позицию из 84 (таб. 1).[14]

Таблица 1. «Индекс глобальных финансовых центров» за 2015 год

|

Центр |

ИГФЦ 18 |

ИГФЦ 17 |

Изменения |

|||

|

Позиция |

Рейтинг |

Позиция |

Рейтинг |

Позиция |

Рейтинг |

|

|

Лондон |

1 |

796 |

2 |

784 |

+1 |

+12 |

|

Нью – Йорк |

2 |

788 |

1 |

785 |

-1 |

+3 |

|

Гонконг |

3 |

755 |

3 |

758 |

- |

-3 |

|

Сингапур |

4 |

750 |

4 |

754 |

- |

-4 |

|

Токио |

5 |

725 |

5 |

722 |

- |

+3 |

|

Сеул |

6 |

724 |

7 |

718 |

+1 |

+6 |

|

Цюрих |

7 |

715 |

6 |

719 |

-1 |

-4 |

|

Торонто |

8 |

714 |

11 |

704 |

+3 |

+10 |

|

Сан-Франциско |

9 |

712 |

8 |

708 |

-1 |

+4 |

|

Вашингтон |

10 |

711 |

12 |

703 |

+2 |

+8 |

|

… |

||||||

|

Москва |

78 |

598 |

75 |

579 |

-3 |

+19 |

Конкурентоспособность российского финансового рынка в рамках BRICS также оставляет желать лучшего, по уровню конкурентоспособности МФЦ в Москве уступает финансовым центрам всех членов организации (таб. 2).

Таблица 2. Рейтинг конкурентоспособности МФЦ стран BRICS в второй половине 2015 года.

|

Страна |

Место расположения финансового центра |

Место в рейтинге GFCI 18 |

|

Китай |

Шанхай |

21 |

|

Бразилия |

Сан – Пауло |

31 |

|

ЮАР |

Йоханнесбург |

33 |

|

Индия |

Мумбаи |

59 |

|

Россия |

Москва |

78 |

Для поддержания и увеличения темпов экономического роста России необходим хорошо развитый финансовый центр. В том числе фондовый рынок, сегодня он не достаточно развит. Национальный фондовый рынок имеет ограниченную емкость, недостаточную для обеспечения инвестиционных потребностей российских компаний, и отстает по многим параметрам от крупнейших фондовых рынков в мире. Развитие российского финансового рынка, и в частности фондового рынка, поможет обеспечить более сбалансированный, основанный на инновациях и стабильный в долгосрочной перспективе экономический рост.[15]

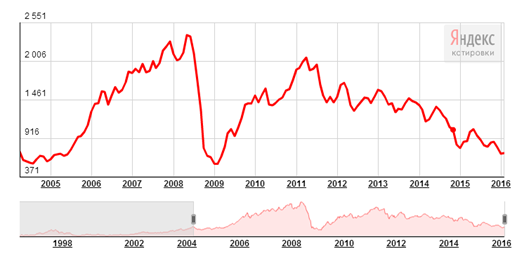

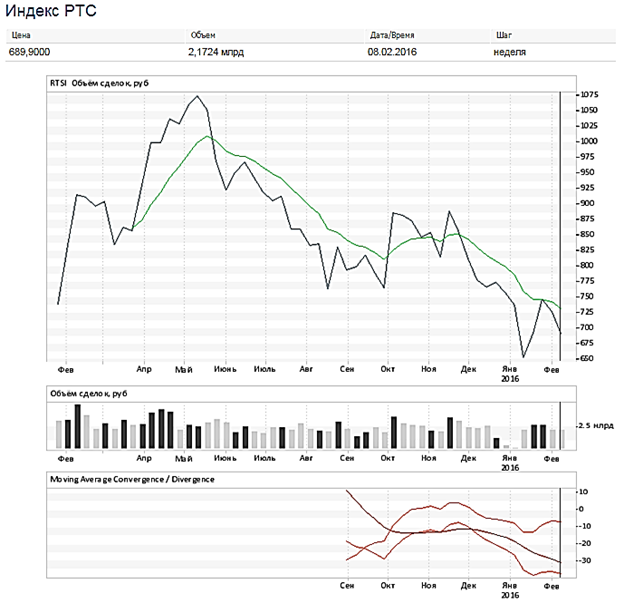

Обратимся к более детальному прогнозу состояния и развития российского фондового рынка. Если проанализировать тренды последних лет, а также базироваться на техническом анализе динамики индекса РТС, то российский фондовый рынок ожидает дальнейшее снижение (рис. 3,4)[16]

Рис. 3 Динамика биржевого индекса РТС за 2005 – 2016 гг.

Рис. 4 Технический анализ: индекс РТС за 2015 – 2016 гг.[17]

Это снижение обусловлено как сокращением числа эмитентов (пропадает интерес в статусе публичности), так и существенной недооценкой на фоне развитых и развивающихся рынков капитала российских компаний (Р/Е на уровне 6-7 при значениях для рынка США в 17-18), высокой зависимостью от цен на нефть и другие сырьевые товары, значительными откликами на шоки на развивающихся рынках капитала.

Еще одним из факторов слабого развития рынка акций является фактическое отсутствие сектора коллективных инвестиций.

Рынок коллективных инвестиций существенно отстает от тех прогнозных показателей, которые содержаться в «Стратегии развития финансовых рынков Российской Федерации до 2020 года».[18] Так, согласно прогнозным показателям объем активов инвестиционных фондов должен составить 17 трлн. рублей к 2020 году. Однако к концу 2014 года стоимость активов закрытых инвестиционных фондов составила 447 млрд. рублей. Приходится признать, что российские паевые фонды в силу целого ряда причин не стали тем якорным инвестором, на котором могла бы держаться «внутренняя капитализация» (рассчитанная на внутренних инвесторов) российского фондового рынка.

Изменение структуры портфеля пенсионных накоплений может значительно повысить капитализацию российского фондового рынка. Сохранение существующего на сегодняшний день порядка перечисления отчислений в накопительную часть (на уровне 6%) может позволить увеличить объемы частных накоплений до 152 млрд. долларов к 2020 году. При условии увеличения доли акций в инвестиционном портфеле они могут аккумулировать до 55% акций.

Остается и такой неиспользованный момент для повышения капитализации российского фондового рынка как активизация рынка публичных размещений, которые в последние годы почти не проявлял жизни. Это позволит увеличить глубину рынка, на рынке появятся новые эмитенты, произойдет диверсификация отраслевой структуры российского фондового рынка, что снизит зависимость от динамики рынка сырья.

Затишье на российском рынке IPO обусловлено неопределенной экономической ситуацией и серьезной волатильностью, которая заставляет потенциальных кандидатов на первичное размещение искать финансирование из других более надежных источников или откладывать инвестиционные проекты до лучших времен.[19]

Кроме этого важной проблемой препятствующей развитию российского фондового рынка является низкий уровень финансовой доступности и грамотности большей части населения России. Для решения данной проблемы необходимо повышать уровень финансовой грамотности населения, унифицировать финансовые инструменты, нацеленных на использование широкой общественностью, и применять меры с целью понижения их стоимости.

Центральный Банк Российской Федерации определил основные задачи развития отечественного рынка ценных бумаг на 2016 – 2018 гг.[9]. Прежде всего это обеспечение дальнейшее развитие рынка ценных бумаг для повышения эффективности перераспределения капитала и расширения возможности привлечения внешнего капитала для организаций с помощью изменения и дополнения нормативной базы. Банк России находит необходимым пересмотр ряда концептуальных подходов в регулировании деятельность профессиональных участников рынка ценных бумаг и инфраструктурных организаций. Особое внимание требует устранение узких мест в регулировании профессиональных участников рынка ценных бумаг в отношении отсутствия требований к финансовой устойчивости.

Важным аспектом деятельности профессиональных участников рынка ценных бумаг является их операционная устойчивость в стрессовых ситуациях. Центральный Банк РФ намерен установить требования к организации системы управления рисками профессиональных участников рынка ценных бумаг, а также к их операционной

непрерывности.

Значимым элементом регулирования деятельности профессиональных участников фондового рынка являются также требования к организации их систем внутреннего контроля.

По мнению, генерального директора УК «Спутник – Управление капиталом», Александра Лосева, главные риски для развития российского фондового рынка в 2016 году вызваны слабостью экономики, катастрофическим падением платежеспособного спроса и снижением инвестиций. К этим рискам добавляются проблемы банковской системы и финансового сектора в целом. В аутсайдерах также могут оказаться отрасли, зависящие от внутреннего спроса: потребительский сектор, транспорт, телекоммуникации. Александр Лосев также прогнозирует высокие колебания курсов акций на российском фондовом рынке в 2016 году.[20]

Таким образом, на сегодняшний день российский фондовый рынок слаборазвит не только относительно развитых стран, но и развивающихся. В большей степени это обусловлено недостаточно разработанной нормативно – правовой базой и нестабильной экономической ситуацией, вызванной прежде всего отсутствием диверсификации в российской экономике, а также усугубившимся экономическим положением страны, введенными санкциями и падением цен на нефть. В результате этого прогнозы состояния и развития российского фондового рынка в ближайшей перспективе не столь позитивны. Однако стоит выделить основные драйверы развития российского рынка ценных бумаг. Прежде всего к ним относятся:

- совершенствование нормативной базы;

- продолжение работы по созданию международного финансового центра в Москве;

- партнерство с иностранными биржами;

- повышение уровня корпоративного управления в акционерных компаниях;

- развитие рынка коллективных инвестиций;

- добавление новых инструментов на фондовый рынок;

- повышение уровня финансовой грамотности и доступности населения.

3.2. Пути стабилизации рынка ценных бумаг.

В нынешних условиях ценные бумаги являются главнейшим механизмом работоспособности рыночной экономики. Ценная бумага является весьма специфическим товаром, приносящим выгоду не только эмитенту и держателю, но также в целом содействует благоприятному развитию экономики страны.

Главными задачами рынка ценных бумаг являются обеспечение межотраслевого перенаправления инвестиционных средств, привлечение инвестиций на российские предприятия и организация условий для активизирования накоплений и дальнейшего их инвестирования.

В сформированной рыночной экономике ценные бумаги и их видовое многообразие играют немалую роль в привлечении незанятых денежных средств для потребностей предприятий и государства.

Структуру рынка ценных бумаг можно представить графически (рис. 5).

Рисунок 5. Структура рынка ценных бумаг

Воздействие на рост экономики принадлежит дополнительным инвестициям, поэтому привлечённый капитал может обеспечить условия выхода России из экономического кризиса, осуществление структурных сдвигов в национальной экономике, внедрение «ноу-хау», улучшение деятельности на микро- и макроуровнях.[21]

В последнее время РЦБ становится важнейшим элементом перераспределения финансовых вливаний в экономику. Ему принадлежит особое место в системе воспроизводственного процесса: с РЦБ происходит аккумуляция свободной денежной массы внутренних и внешних инвестиций и распределение их к хозяйствующим субъектам для модернизации и наращивания производственной базы. В нынешней экономике одним из главных эмитентов ценных бумаг становится государство в лице конкретных органов управления.

В России рынок ценных бумаг возник за незначительный промежуток времени, поэтому он является достаточно специфичным.

Российский фондовый рынок характеризуется маленькими объемами, не ликвидностью, неразвитостью материальной базы, технологий торговли, очень высокой степенью всех рисков и высокой степенью спекулятивного оборота.

В настоящий момент, Российский рынок ценных бумаг предстает перед нами, как непредсказуемое явление, которое напрямую зависит от ожиданий иностранных портфельных инвесторов. Если оценивать в целом, то финансовый рынок нашей страны, к сожалению, не соответствует масштабам экономики, фактическому уровню инвестиций, как в финансовый, так и в реальный сектор.[22]

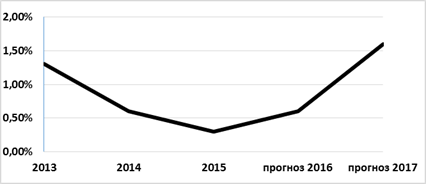

Развитие экономики России находилось под влиянием введенных западными странами экономических санкций и снижения цен на нефть, внешнеторговых ограничений на импорт продовольственных товаров, девальвации национальной валюты, сокращения инвестиционной активности и снижения потребительского спроса на фоне растущей инфляции. Прогноз по росту ВВП на текущий 2016 год улучшен до 0,6% с 0,3%, теперь он совпадает с прогнозом Минэкономразвития (рисунок 6).

Ранее ЦБ в базовом варианте сценария макроэкономического развития исходил из того, что в 2015 году ВВП РФ покажет нулевую динамику, в 2016 году вырастет на 0,1%, в 2017 году – на 1,6%.

Рисунок 6. Динамика изменения ВВП России 2013-2015 гг., с прогнозом на 2016-2017 гг., в %

Темп прироста мировой экономики по итогам 2014 г., по оценкам МВФ, составил всего 3,3%, а в 2015 году – 3,5%. Прогнозы мирового экономического развития МВФ на 2016 г. были пересмотрены в сторону понижения до уровня 3,7%. Всемирный Банк традиционно прогнозирует более низкие темпы экономического роста: после роста в 2014 г. на 2,6% (2,5% по итогам 2013 г.), 2015 год принёс рост в 3% по его оценкам, рост глобальной экономики составит 3,3% в 2016 г. (рисунок 7).

Рисунок 7. Сравнение прогнозов темпа роста мировой экономики

Процесс сворачивания программы выкупа активов ФРС США в рамках третьего этапа программы количественного смягчения (QE3), а также ожидание перехода к более жесткой денежно-кредитной политике ФРС на фоне благоприятных макроэкономических показателей американской экономики продолжили влиять на конъюнктуру мировых финансовых рынков и вызывать снижение спроса на активы развивающихся стран, хотя и менее значимое, чем в конце 2013 г. Противоречия и конфликты на Ближнем Востоке и в Северной Африке в 2014 г. перешли на новый уровень.[23]

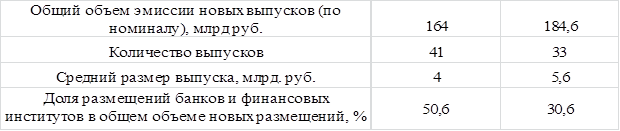

В июне 2016 г. общий объем новых размещений рублевых корпоративных облигаций (КО) составил 184,6 млрд. руб. (по номиналу), что на 13% выше соответствующего показателя июня 2015 г., а средний размер выпуска вырос за год с 4 до 5,6 млрд. руб.[12]. В отраслевой структуре новых размещений в июне 2015 г. и июне 2016 г. преобладали облигационные выпуски банков и финансовых институтов (Табл. 2).

Таблица 2.

Новые размещения рублевых корпоративных облигаций в июне 2015 г. и 2016 г.

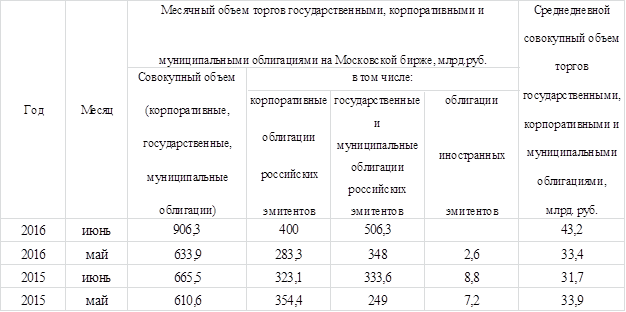

В июне 2016 г. биржевой объем торгов корпоративными облигациями увеличился на 24% по сравнению с июнем 2015 г. (в мае 2016 г. объем торгов, напротив, снизился на 20% по сравнению с маем 2015 г.).

Объем торгов государственными и муниципальными облигациями в июне 2016 г. вырос на 52% по сравнению с июнем 2015 г. (в мае 2016 г. объем торгов вырос на 40% по сравнению с маем 2015 г.[24] (табл. 2).

Таблица 3.

Объемы торгов облигациями на Московской бирже

Среднедневной объем торгов на МБ - 56,5 млрд. рублей (41,8 млрд. рублей в июне 2015 года).

По степени развития РЦБ можно судить о достижении устойчивого экономического роста, создании эффективной экономики, обеспечивающей высокий уровень социально-экономического развития. Это станет возможным только, в частности, при развитии масштабного рынка государственных ценных бумаг. Стабильное повышение котировок государственных ценных бумаг обязательно привлечёт в Россию дополнительные инвестиции.[25]

В условиях подверженности российского рынка ценных бумаг – влиянию внешних факторов профессиональным участникам фондового рынка необходимо пристальнее следить за развитием событий путем ежедневного и еженедельного анализа рынка.

На основе вышеизложенных проблем современного российского фондового рынка возможны следующие решения.

Во-первых, это несомненное усовершенствование системы регулирования и надзора по отношению к рынку ценных бумаг, возможно, путем разграничения регулирующих и контрольных функций между Банком России и иными государственными органами с целью снижения, а лучше исчезновения, рассмотренных в данной главе рисков.

Во-вторых, развитие и обеспечение независимости саморегулируемых организаций.

В-третьих, разработка более мобильных и гибких мер контроля, не загоняющих участников профессионального рынка в очень жесткие рамки, поскольку они вынуждены работать в часто изменяющихся условиях с повышенным риском.

В-четвертых, предполагается, что привлечение инвесторов на рынок долговых финансовых инструментов возможно путем разумного повышения доходности по ценным бумагам путем закладывания в процентную ставку растущих рисков. А также возможно привлечение инвесторов на фондовый рынок посредством усовершенствования российского законодательства, которое будет гарантировать безопасность инвестиций в различные отрасли экономики.

Что касается привлечения иностранного капитала, то здесь необходимо ориентироваться на азиатских инвесторов, предоставляя для них необходимые условия инвестирования и безопасности, например, так же в плане выгодных процентных ставок, упрощения системы заключения сделок, предоставления гарантий.

Решением проблемы излишней капитализации рынка акций является введение ограничений и еще более жесткого регламента для допуска эмитентов акций на фондовый рынок, ужесточение листинга. Например, высокий размер капитализации компании-эмитента в рамках требований определенной фондовой биржи или достаточно долгий срок существования компании-эмитента на рынке.

Надо заметить, что выявленные проблемы, касающиеся отечественного рынка ценных бумаг, в большей степени зависят от несовершенства законодательной системы страны. Различные экономические и политические изменения, также отразились на рынке ценных бумаг. Но, несмотря на все эти проблемы, следует подчеркнуть, что это молодой, перспективный и динамичный рынок, который может и будет развиваться на фоне процессов в нашей экономике: большого выпуска ценных бумаг в связи с приватизацией государственных предприятий, быстрого создания новых коммерческих образований, привлекающих средства на акционерной основе и т.д.

Таким образом, рынок ценных бумаг играет немало важную роль в перераспределении финансовых ресурсов государства, а также необходим для успешного развития рыночной экономики. Именно поэтому восстановление, развитие и регулирование фондового рынка становится все более, первоочередной задачей, стоящей перед правительством.

Заключение

Рынок ценных бумаг выступает составной частью финансовой системы государства, характеризующейся институциональной и организационно-функциональной спецификой. Такая система начала формироваться в России только в конце 80-х годов, когда была признана необходимость восстановления рыночного хозяйства.

Экономическая практика последующих 90-х годов подтвердила ту непреложную истину, что важным средством восстановления и развития рыночных методов хозяйствования являются ценные бумаги, фиксирующие право собственности на капитал (как в денежной, так и в вещественной формах). С помощью ценных бумаг собственность государства может быть превращена в собственность акционерных обществ.

Проведенное исследование дает представление о критериях формирования рынка ценных бумаг, способного осуществлять функции, которые ему надлежит выполнять. Мы понимаем, что нужно создавать рынок заново, на новых принципах, что главная задача этого рынка как части всей экономической системы - это создание благоприятного инвестиционного климата, привлечение стратегических отечественных и иностранных инвестиций для финансирования реального сектора.

Теоретические и практические основы рынка ценных бумаг уже сформулированы в зарубежной научной литературе. Однако, реалии фондовой деятельности показывают, что технический анализ разработанный в зарубежной литературе не реализуется на российском фондовом рынке. Данное обстоятельство рождает необходимость начать исследование российского рынка ценных бумаг с определения понятия и изучения его сущности. Именно такой подход помогает определить специфику российской фондовой деятельности и в последующем создать действенную систему прогнозирования и регулирования фондового рынка.

Рынок ценных бумаг выполняет принципиально значимые функции в экономической системе - аккумулирует финансовые ресурсы, перераспределяет их между отраслями и секторами экономики, страхует финансовые и ценовые риски, способствует наполнению государственного бюджета и многое другое. Как уже было отмечено, главным недостатком российского рынка ценных бумаг, является гиперболизация спекулятивной деятельности, уход от его функционального предназначения в национальной экономике.

Полноценное функционирование рынка ценных бумаг очень важно для любой страны, имеющей или строящей рыночную экономику. Особенно актуально это для России, прежде всего по причине нехватки инвестиционных ресурсов. Резкое сокращение бюджетных инвестиций, невысокая доля долгосрочных кредитов коммерческих банков, в связи с колебаниями банковского процента, вызывает недостаточность средств, направляемых на развитие и расширение производства. Очевидно, что активизация инвестиционной деятельности невозможна без разработки нового механизма привлечения инвестиций, который бы в полной мере использовал возможности финансового рынка. Исследование функций рынка ценных бумаг во многом предопределяет пути возрождения рынка ценных бумаг как механизма перераспределения денежных ресурсов и фактора развития реального сектора экономики.

На национальном рынке ценных бумаг преобладает воздействие макроэкономических причин, в отличие от зарубежной практики, где анализ фондовой деятельности строится с учетом как фундаментального, так и технического анализа, основанного на фактических результатах ценовой динамики за предшествующий период. Это значительно затрудняет процесс прогнозирования и регулирования российской фондовой деятельности. Исследование взаимозависимости рынка ценных бумаг с валютным и ссудным секторами финансового рынка помогают установить обратную связь, проявляющуюся в воздействии всех секторов финансового рынка на макроэкономические процессы.

Профессиональное сообщество участников деятельности на рынке ценных бумаг видит свою задачу в том, чтобы он обрел свое истинное предназначение - не спекуляции, не покрытие дефицита бюджета, не перераспределение собственности, хотя и без этого тоже нельзя, а, главное, создание финансового механизма для инвестирования в промышленность. От гипертрофированного рынка государственных ценных бумаг, обслуживающего возрастающий государственный долг, нужно перейти к фондовому рынку, обслуживающему инвестиционные проекты. Необходимо создание рынка стратегических инвестиций, основанному на внутреннем спросе.

Рынок ценных бумаг в системе государственного регулирования, с одной стороны, является инструментом экономического воздействия, с другой стороны, сам выступает объектом его влияния. Это подчеркивает значимость рынка ценных бумаг для экономического развития. Однако, государство в России не предпринимает достаточных усилий, чтобы согласовать, в рамках макроэкономики, интересы двух главных субъектов рынка ценных бумаг: эмитента и инвестора. Без этого рынок ценных бумаг не сможет развиться в эффективный механизм экономической системы. Подобное согласование интересов предполагает, в частности, создание системы поддержки эмиссии ценных бумаг предприятий, которые являются лидерами национальной экономики (например, выдача государственных гарантий), развитие глобальной информационной сети российского фондового рынка, подготовку кадров и т.п. Экономическое регулирование рынка ценных бумаг - это такой аспект государственного регулирования, который призван воздействовать при помощи различных экономических инструментов: налогообложения, ставки рефинансирования, нормы обязательных резервов, нормы достаточности собственных капиталов профессиональных участников рынка ценных бумаг и операции с государственными ценными бумагами на открытом рынке.

В проведенном исследовании проанализирована современная практика функционирования рынка ценных бумаг. Определены факторы, влияющие на возникновение инвестиционных рисков, и их учет в практической работе способствует минимизации потерь инвесторов. Сейчас уже очевидно, что главным риском, влияющим на инвестиционный климат, а значит, и на судьбу рынка ценных бумаг в России, был и остается политический риск.

Рассмотренный в первой главе анализ взаимосвязи рынка ценных бумаг с секторами финансового рынка, нашел свое продолжение в третьей главе работы, где отражена зависимость рынка ценных бумаг от реального сектора экономики, а точнее от отраслевой принадлежности эмитента. Думается, что представленный анализ достаточно убедительно показывает заинтересованность инвесторов в отдельных ценных бумагах во взаимосвязи с перспективностью эмитентов.

На основе проведенного исследования и представленных выводов можно сделать следующие рекомендации:

• В условиях ограниченного количества торгуемых ценных бумаг («голубые фишки» и некоторые другие) необходимо стимулировать развитие моноцентрической модели биржевой торговли в России. Это повысило бы ликвидность этих ценных бумаг и способствовало бы объективному ценообразованию на них;

• В целях подавления спекулятивного характера рынка ценных бумаг и перехода к долгосрочному инвестированию необходимо ввести повышенное налогообложение на краткосрочные операции с ценными бумагами акционерных обществ;

• Для защиты отечественного фондового рынка от международных фондовых спекулянтов требуется ввести ограничение на краткосрочное перемещение денежных активов нерезидентов из-за границы в Россию. И, наоборот, сформировать систему льготного налогообложения для долгосрочных портфельных инвестиций зарубежных компаний;

• Ликвидировать двойное налогообложение акционеров по полученному дивидендному доходу;

• Принять законодательные акты по защите интересов мелких акционеров от держателей контрольных пакетов;

• Перевести акционерные общества на международные стандарты бухгалтерского учета, что сделало бы их более прозрачными для акционеров при оценки финансовых результатов деятельности;

Таким образом, рынок ценных бумаг с сопутствующей ему системой финансовых институтов - сфера, в которой формируются финансовые источники экономического роста, концентрируются и распределяются инвестиционные ресурсы. С развитием рынка ценных бумаг неизбежны качественные изменения в его структуре, методах работы, инструментарии. Поэтому существенную помощь здесь может оказать изучение как современного зарубежного и отечественного, так и прежнего российского опыта.

Список литературы:

- Международная Конвенция об унификации некоторых правил о коносаменте (Гаагские правила) (Брюссель, 25 августа 1924 г.) (с изм. от 21 декабря 1979 г.) // Закон. - 2000. - № 6.

- Конвенция, устанавливающая единообразный закон о переводных и простых векселях (Женева, 7 июня 1930 г.) // Вестник Высшего Арбитражного Суда Российской Федерации. 1995. - № 1.

- Конвенция о гербовом сборе в отношении переводного и простого векселей (Женева, 7 июня 1930 г.) // Вестник Высшего Арбитражного Суда Российской Федерации. 1995. - № 1.

- Конвенция, имеющая целью разрешение некоторых коллизий законов о переводных и простых векселях (Женева, 7 июня 1930 г.) // Вестник Высшего Арбитражного Суда Российской Федерации. 1995. - № 1.

- Конвенция Организации Объединенных Наций о морской перевозке грузов 1978 года (Гамбург, 1 марта 1978 г.) // Закон. 2000. - № 6.

- Конвенция Организации Объединенных Наций о независимых гарантиях и резервных аккредитивах (11 декабря 1995 г.) // Международное частное право: сборник документов. М.: БЕК, 1997. - С. 633 - 640.

- Конвенция о защите прав инвесторов (Москва, 28 марта 1997 г.) // Вестник Высшего Арбитражного Суда Российской Федерации. 1997. -№ 8 (не действует на территории Российской Федерации).

- Соглашение о регулировании межгосударственного рынка ценных бумаг (заключено в г. Минске 22 января 1993 г.) // Содружество. Информационный вестник Совета глав государств и Совета глав правительств СНГ. 1993. № 1(9). С. 40 41.

- Унифицированные правила и обычаи для документарных аккредитивов (иСР N 500) (редакция 1993 г.) // Текст правил официально опубликован не был, содержится СПС «Гарант».

- Конституция Российской Федерации (принята на всенародном голосовании 12 декабря 1993 года) // Российская газета. 1993. - № 237.

- Федеральный конституционный закон от 17 декабря 1997 г. № 2-ФКЗ «О Правительстве Российской Федерации» (в ред. от 2 марта 2007 г.) // Собрание законодательства Российской Федерации. 1997. - № 51. -Ст. 5712.

- Бюджетный кодекс Российской Федерации от 31 июля 1998 г. № 145-ФЗ (в ред. от 1 декабря 2007 г., с изм. от 6 декабря 2007 г.) // Собрание законодательства Российской Федерации. 1998. - № 31. - Ст. 3823.

- НАУФОР. Российский фондовый рынок: первое полугодие 2015 (события и факты) – Москва, 2015 – 48 с.

- The Global Financial Centres Index 18 – September 2015 – 55 р.

- Николаенкова М.С. Перспективы для развития финансового центра в Москве // Фундаментальные и прикладные научные исследования / Сборник статей Международной научно-практической конференции – Уфа: «Аэтерна», 2015. – С. 161-163.

- Яндекс котировки. Динамика биржевого индекса РТС. URL: https://news.yandex.ru/quotes/50.html (дата обращения: 12/02/2016)

- Московская биржа. Технический анализ: индекс РТС. URL: http://www.micex.ru/marketdata/analysis (дата обращения: 12/02/2016)

- Распоряжение Правительства РФ от 29.12.2008 N 2043-р «Об утверждении Стратегии развития финансового рынка Российской Федерации на период до 2020 года» // Справочно-правовая система «КонсультантПлюс»:

- URL: http://www.consultant.ru/document/cons_doc_LAW_83914/ (дата обращения: 14.02.2016 г.).

- EY. Global IPO Trends: 2015 3Q – 2015 – 16 p.

- Brusov P., Filatova T., Eskindarov M., Orehova N., Brusova A. Influence of debt financing on the effectiveness of the finite duration investment project // Applied Financial Economics. – 2012. – Т. 22. – № 13. – С. 1043-1052.

- Morkovkin D.E., Mamychev A.Y., Yakovenko N.V., Komov I.V., Derevyagina M.V., Didenko O.V. Factors and material conditions for space-intensive economic development of region // International Review of Management and Marketing (IRMM). – 2016, – 6(S1), – p. 67-72.

- Агарков М.М. Учение о ценных бумагах. М.: Финстатинформ, 1993.

- Ануфриенко М.С. Государственные ценные бумаги Российской Федерации // Экономика и управление в XXI веке: тенденции развития. – 2015. – № 20. – С. 102–107.

- Власенко Р.Д., Симанова И.А. Анализ динамики фондовых индексов России // Молодой ученый. – 2016. – № 10. – С. 645–648.

- Жуков Е.Ф. Ценные бумаги и фондовые рынки. М.: Изд-во «ЮНИТИ», 1995

- Имаева Г., Лобанова И., Томилова О. Финансовая доступность в России: взгляд потребителя. – М.: Август 2014 г. – 156 с.

- Интернет-проект Информационного Агентства Финмаркет – RusBonds – [Электронный ресурс]. – Режим доступа: http://www.rusbonds.ru/about.asp.

- Карчевский С.П. О режимах банковских и внутрибанковских счетов, применяемых при расчетах на ОРЦБ // Банковское право. 2004. -№ 1

- Кунакова Э. Система информационного обеспечения на рынке ценных бумаг // Актуальные проблемы предпринимательского права / под ред. А.Е. Молотникова. – М.: Стартап, 2015. Вып. IV. – С. 76–83.

- Курманова Д.А. Финансовый рынок в системе инновационного развития экономики // Экономические науки. – 2015. – № 10 (107). – С. 90–94.

- Лосев А. Чего ждать от российского фондового рынка в 2016 году? URL:http://money.rbc.ru/news/56810e7f9a79471a21c80b67?from=typeindex%2Fopinion (дата обращения: 14/02/2016)

- Лубягина Д.В. Риск конфликта интересов на рынке ценных бумаг // Адвокат. – 2015. – № 4. – С. 49–52.

- Миркин Я., Салин В., Добашина И. Экономико-статистический анализ финансовой глубины экономики // РИСК: Ресурсы, информация, снабжение, конкуренция. – 2015. – № 4. – С. 194-197.

- Миркин Я.М. Российский рынок ценных бумаг: риски, рост, значимость // Рынок ценных бумаг. – 2007. – № 23. – С. 56-62.

- Миркин Я.М. Финансовое будущее России: экстремумы, бумы, системные риски. – М.: Кнорус, Гелеос, 2011.

- Морковкин Д.Е. Институциональные аспекты финансового обеспечения инновационного развития реального сектора экономики России в условиях импортозамещения // Потенциал социально-экономического развития Российской Федерации в новых экономических условиях: материалы II международной научно-практической конференции; в 2-х ч. Ч. 2 / под ред. Ю.С. Руденко, Л.Г. Руденко. [Электронное издание]. – М.: изд. ЧОУВО «МУ им. С.Ю. Витте», 2016. – С. 434-442.

- Морковкин Д.Е. Инструментарий долгосрочного финансирования инфраструктурного развития экономики России // Актуальные вопросы экономики, менеджмента и финансов в современных условиях / Сборник научных трудов по итогам международной научно-практической конференции. № 3 г. Санкт-Петербург, 2016. – С. 32-34.

- Морковкин Д.Е. Организационное проектирование системы управления знаниями // Образовательные ресурсы и технологии. – 2013. – №2. – С. 74–80.

- Морковкин Д.Е. Проблемы и приоритеты финансирования инновационного развития реального сектора экономики // Вестник Финансового университета. – 2015. – № 6 (90). – С. 39-49.

- Незамайкин В.Н. Финансовый менеджмент: учебник / В.Н. Незамайкин, И.Л. Юрзинова. – М.: Юрайт, 2015.

- Незамайкин В.Н., Юрзинова И.Л. Оценка финансового состояния корпорации // Вестник Финансового университета. 2011. № 1 (61). С. 22-28.

- Официальный сайт Московской фондовой биржи – [Электронный ресурс]. – Режим доступа: http://moex.com/.

- Покровская Н.Н., Куриленко М.В. Рынок государственных ценных бумаг в России: проблемы и перспективы развития // Интернет-журнал «Науковедение». – 2016. – Том 8. – № 4. – С. 1–5.

- Рубцов Б.Б. Глобальные финансовые рынки: масштабы, структура, регулирование // Век глобализации. – 2011. – № 2. – С. 73-98.

- Рубцов Б.Б. Мировые фондовые рынки (проблемы и тенденции развития): Дис. д-ра экон. наук. – М.: 2000 – 440 с.

- Сорокин Д.Е. Российская экономика: развитие и ограничители // Россия и современный мир. – 2013. – № 2 (79). – С. 48-68.

- Тимерьянова Ф.Р. Ключевые проблемы развития рынка ценных бумаг в РФ // NovaInfo.Ru. – 2016. – № 44. – С. 1–3.

- Федеральный закон «О рынке ценных бумаг» от 22.04.1996 №39-ФЗ, в ред. от 03.07.2016 // Российская газета. – № 79. – 25.04.1996.

- Хабибуллина А. Г. Проблемы развития рынка ценных бумаг в России // NovaInfo.Ru. – 2016. – № 53. – С. 1–3.

- Центральный Банк Российской Федерации. Основные направления развития и обеспечения стабильности функционирования финансового рынка российской федерации на период 2016–2018 годов – Москва, 2015 – 88с.

- Черник Д.Г. и др. Основы финансовой системы России. – М.: ЮНИТИ, 2015. – 164 с.

- Шманёв С.В., Егорова Т.Н. Инновационные процессы: институционально-синергетический подход // Транспортное дело России. – 2012. – № 6-2. – С. 23-25.

- Шумаев В., Морковкин Д. Импортозамещение как стратегическое направление инновационно-индустриального развития экономики России // РИСК: Ресурсы, информация, снабжение, конкуренция. – 2014. – № 4. – С. 123-126.

-

Незамайкин В.Н. Финансовый менеджмент: учебник / В.Н. Незамайкин, И.Л. Юрзинова. – М.: Юрайт, 2015. ↑

-

Агарков М.М. Учение о ценных бумагах. М.: Финстатинформ, 1993.

↑ -

Карчевский С.П. О режимах банковских и внутрибанковских счетов, применяемых при расчетах на ОРЦБ // Банковское право. 2004. -№ 1

↑ -

Жуков Е.Ф. Ценные бумаги и фондовые рынки. М.: Изд-во «ЮНИТИ», 1995.

↑ -

Незамайкин В.Н. Финансовый менеджмент: учебник / В.Н. Незамайкин, И.Л. Юрзинова. – М.: Юрайт, 2015.

-

Официальный сайт Центрального банка Российской Федерации [Электронный ресурс] – Режим доступа: http://www.cbr.ru/ (Дата обращения: 28.11.2016). ↑

-

Официальный сайт Московской биржи [Электронный ресурс] – Режим доступа: http://www.moex.com/ (Дата обращения: 28.11.2016). ↑

-

Сладкевич М.С., Маковецкий М.Ю. Развитие финансового рынка как фактор повышения конкурентоспособности в условиях трансформации экономики Российской Федерации / Современная экономика: актуальные вопросы, перспективы развития: Сборник научно-практической конференции «НПК – 2016» (1 декабря 2016 г.). – Омск, 2016. ↑

-

Муравченко В.Б. Предмет правового регулирования муниципальной службы // Современное право. – 2008. – № 11. ↑

-

Paavola M. Tests of the arbitrage pricing theory using macroeconomic variables in the Russian equity market // Lappeenranta University of Technology. –Working paper, 2016. ↑

-

Официальный сайт Центрального банка Российской Федерации [Электронный ресурс] – Режим доступа: http://www.cbr.ru/ (Дата обращения: 28.11.2016). ↑

-

Официальный сайт Московской биржи [Электронный ресурс] – Режим доступа: http://www.moex.com/ (Дата обращения: 28.11.2016). ↑

-

НАУФОР. Российский фондовый рынок: первое полугодие 2015 (события и факты) – Москва, 2015 – 48 с. ↑

-

НАУФОР. Российский фондовый рынок: первое полугодие 2015 (события и факты) – Москва, 2015 – 48 с.

-

НАУФОР. Российский фондовый рынок: первое полугодие 2015 (события и факты) – Москва, 2015 – 161-163 с. ↑

-

Московская биржа. Технический анализ: индекс РТС. URL: http://www.micex.ru/marketdata/analysis (дата обращения: 12/02/2016) ↑

-

Московская биржа. Технический анализ: индекс РТС. URL: http://www.micex.ru/marketdata/analysis (дата обращения: 12/02/2016) ↑

-