Рейтинговые оценки деятельности банков»

Актуальность темы исследования. Оценка банковской деятельности, надежности кредитных учреждений является актуальной проблемой как для самих банковских учреждений, которым следует оценивать своих партнеров и конкурентов, так и для их клиентов, которые оценивают деятельность по многим критериям. В связи с этим появляется необходимость определения финансового состояния банка, его возможностей, оценки деловой репутации, слабых сторон, а также возможности предоставления прогнозной оценки его деятельности.

Поиск «идеального банка» с позиции клиента и надежного и устойчивого к колебаниям рыночных факторов с позиций регулятора обусловили потребность исследования критериев, методов оценки банковской деятельности. Тот факт, что одним из общепринятых методов оценки критерия доверия к банку являются публичные рейтинговые оценки его деятельности, обуславливает актуальность исследования рейтингов банков, выделения их видов, преимуществ и недостатков.

Цель данной работы – исследовать рейтинговые оценки банков.

Для достижения поставленной цели определены следующие задачи:

- Рассмотреть понятие рейтинговой оценки банков.

- Изучить классификацию банковских рейтингов.

- Исследовать рейтинговые оценки деятельности банков РФ в 2020 году по надежности.

- Рассмотреть рейтинг по размеру капитала.

Объект исследования - рейтинговые оценки банков.

Предмет исследования - рейтинговые оценки деятельности банков РФ в 2020 году.

При подготовке работы был использован широкий круг источников по исследуемой проблеме. В частности большую помощь оказали научные монографии, учебные пособия, статьи. Отдельно стоит отметить такие источники как федеральное законодательство, интернет-публикации и др.

Работа состоит из введения, 2 основных глав, заключения, библиографического списка.

1. РЕЙТИНГОВЫЕ ОЦЕНКИ БАНКОВ: СУЩНОСТЬ, ЗНАЧЕНИЕ, КЛАССИФИКАЦИЯ

Понятие рейтинговой оценки банков

Проблемами рейтинговой оценки банков занимались такие отечественные и зарубежные ученые как О. Богатов, В. Витлинский, Л. Долинский, В. Кочетков, В. Кромонов, О. Лаврушин, М. Мессер, Е. Ширинская, А. Шматов и другие. Одними из последних работ, посвященных подробному обзору современных методик рейтингования банков являются работы Т.М. Гордицы, А.М. Турило и И.С. Вчерашней, в которых авторы также приводят перечень и характеристики основных подходов к определению надежности банков. В выводах авторы указанных работ отдают предпочтение рейтинговой системе CAMELS и все же делают вывод о том, что каждая из рассматриваемых методик имеет определенные преимущества и недостатки, однако отсутствует единая унифицированная методика анализа надежности банков.[1]

За последние годы появилось немало работ относительно определения надежности банков на базе обобщающей оценки его деятельности с помощью различных рейтинговых методик. Так, П. Матвиенко определяет, что рейтинг банков является оценкой их деятельности, которая основывается на финансовых показателях работы и данных баланса банков.

Большинство пользователей рейтинговых продуктов отождествляют понятия «рейтинга» и «рэнкинга», поскольку рейтинговые оценки присваиваются объектам рейтинговой оценки с целью составления соответствующих рэнкингов (рэнкинги на основе рейтинговых категорий). Специалисты рейтингового агентства «Standard & Poor's» трактуют кредитные рейтинги несколькими выражениями:

- кредитные рейтинги - это отражение мысли об относительном уровне кредитного риска;

- кредитные рейтинги - это не советы по инвестированию или рекомендации относительно целесообразности покупки, хранения или продажи ценных бумаг, это лишь один из факторов, который инвестор может учитывать, принимая то или иное инвестиционное решение.

При этом пользователи кредитных рейтингов хотят видеть в них именно количественную меру риска. Такие ученые-экономисты, как А. Карминский и А. Василюк, которые тщательно исследуют методологию составления банковских рейтингов, предоставляют предпочтение следующему определению: рейтинг - это комплексная оценка состояния субъекта хозяйствования, которая позволяет отнести его к определенному классу или категории. Заслуживает внимания также определение М. Афанасенко: рейтинг - это комплексная сравнительная оценка деятельности экономической системы с целью принятия управленческих решений, основанная на данных финансовой отчетности и экспертных оценках. Такое уточнение, во-первых, характеризует рейтинг и как метод управления, и как его цель, во-вторых, отражает всеобъемлющий характер данного вида оценки.[2]

В Регламенте ЕС европейского парламента и Совета Европы, касающегося кредитнорейтинговых агентств, действующих на территории Европейской экономической зоны, кредитный рейтинг определяется как вывод относительно кредитоспособности субъекта экономической деятельности, долга или финансового обязательства, долгового обязательства, привилегированной акции или иного финансового инструмента, который присваивается с использованием установленной и определенной оценочной системы рейтинговых категорий, а кредитно-рейтинговая деятельность означает анализ данных и информации, оценку, утверждение, присвоение и пересмотр кредитных рейтингов.[3]

На основе анализа приведенных определений можно сделать вывод, что отечественные и зарубежные авторы используют разные категории для определения сущности понятия «рейтинг»: оценка, инструмент, показатель, характеристика, система, процесс, распределение, прогноз. Такое многообразие категорий, лежащих в основе определения, свидетельствует о том, что ученые не пришли к единому выводу относительно сущности рейтингов. Также следует принимать во внимание то, что понятие «рейтинг» приобретает разные значения в зависимости от того, с какой целью рейтинг используется. Таким образом, для более четкого понимания термина необходимо провести анализ средствами декомпозиции понятия.

Таблица 1. Декомпозиция сущности понятия «рейтинг»

|

Признак сравнения |

Структурная составляющая |

|

Сущностная составляющая |

Оценка |

|

Отнесение к классу, категории |

|

|

Инструмент сравнительного анализа развивающихся систем |

|

|

Метод сравнительной оценки деятельности нескольких банков |

|

|

Сравнительная оценка степени надежности субъекта |

|

|

Информационная база |

Данные официальной отчетности |

|

Финансовые показатели работы и данные баланса |

|

|

Цель применения |

Отнесение объекта к определенному классу и категории |

|

Ранжирование банков по определенным критериям |

|

|

Изучение всех банков посредством одинаковых критериев |

|

|

Прогнозирование состояния банка |

Проведенный анализ понятия «рейтинг» позволил определить, что в большинстве источников приводятся трактовки, в которых оно определено как оценка. В то же время составляющие данной оценки нигде не уточняются. Следует отметить, что понятие «рейтинг» нельзя отождествлять с размещением или распределением объектов, так как в этом случае речь идет о схожем понятии «рэнкинг».[4] Подчеркнем, что в основе построения рейтинга заложены принципы построения и оценки банковской деятельности, которые направленны на интегрированную, актуальную и справедливую оценку финансовой отчетности и других источников информации по интерпретации текущего финансового состояния. Так, рейтинговая оценка должна комплексно охватывать все аспекты банковской деятельности, содержать набор корректных показателей и методов расчета, способ свертки исследуемых показателей в интегральную оценку и определение весовых коэффициентов, быть не зависимой по оценкам других банков.[5]

Также в дефиницию данного понятия необходимо включать сравнительный аспект, так как интерпретировать полученную в процессе формирования рейтинга оценку возможно только в процессе сравнительного анализа, когда объект исследования займет определенное, согласно рейтинговой оценке, место среди таких же объектов. Но не следует упускать факт использования рейтингов банков в управлении, так как на основании именно рейтинга принимаются основные управленческие решения: выход на фондовый рынок; привлечение кредитов; принятие организационных управленческих решений на основе рейтинговой оценки; использование рейтинговой оценки в рекламных и маркетинговых мероприятиях.[6]

Таким образом, рейтинг банка можно определить как комплексную сравнительную оценку деятельности кредитного учреждения, проводимую с целью принятия управленческих решений, основанную на данных финансовой отчетности и экспертных оценках.

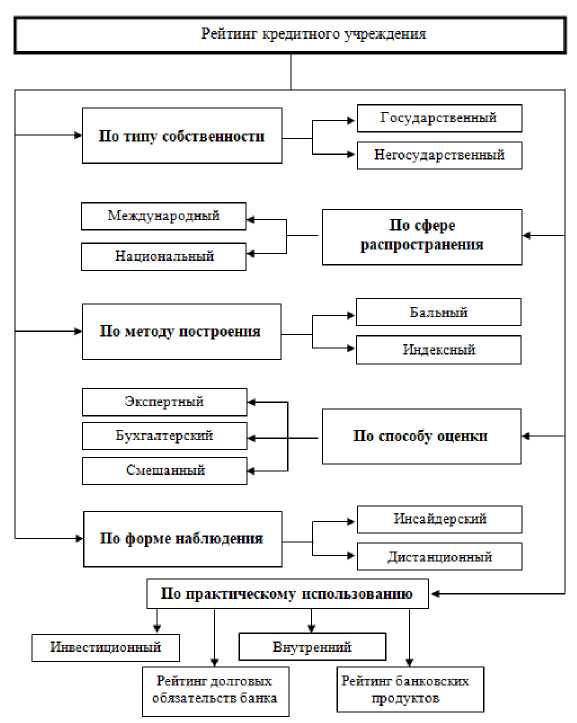

1.2. Классификация банковских рейтингов

Бесспорно утверждая о существовании положительного эффекта от использования рейтингов в банковской деятельности, следует отметить, что сам вид эффекта определяется назначением и содержанием рейтингов. Поскольку рейтинговые оценки необходимы самому банку в процессе реализации управленческих функций, а также необходимы специалистам надзорных органов для определения проблемных банков и своевременного принятия мер по их восстановлению и пользователям банковских продуктов, возникает проблема адекватной классификации банковских рейтингов в современных условиях функционирования банков. По нашему мнению, такая классификация должна отражать интересы потенциальных пользователей рейтинговой информации (рис. 1).

Рис. 1. Классификация банковских рейтингов

Так, в зависимости от метода построения рейтинговая оценка банка может определяться:

- по бальной системе, которая даёт

возможность оценить деятельность банка в баллах, присвоенных ему по каждому оценочному показателю. Сводная бальная оценка банка дает возможность определить принадлежность последнего к той или иной группе банков;

- индексным методом, сущность которого

состоит в расчете индекса каждого из оценочных показателей деятельности банка. После сложения индексов по отдельным показателям переходят (предварительно взвесив индивидуальные

индексы на их весовые коэффициенты) к расчету индексов комбинированных.

Основными отличительными чертами государственных рейтингов банков являются: использование информации, которая является банковской тайной и не подлежит разглашению; аморфность информационной модели, для которой характерно отсутствие жёсткой регламентации системы показателей и преобладающее значение субъективного экспертного мнения. В основе методик, которые используются независимыми рейтинговыми агентствами, лежит преимущественно информация публичной отчетности кредитных учреждений. Поэтому они должны быть более формализованными и основываться на оценках объективных показателей при наличии их критериальных уровней.[7]

Так как пользователей банковских рейтингов в основном не интересуют методы составления последних, а больше интересует соответствие определенных видов банковских рейтингов конкретным запросам и потребностям пользователей рейтинговой информации, предла-гаем классифицировать банковские рейтинги по признаку практического использования в банковской деятельности. Такая классификация дает возможность одновременно выяснить функциональное назначение банковского рейтинга и интересы потенциальных пользователей этого рейтинга.

Итак, по признаку практического использования в банковской деятельности предлагаем банковские рейтинги делить на следующие виды:

- инвестиционные (долгосрочные, краткосрочные);

- рейтинги долговых обязательств банков (облигаций, субординированных кредитов);

- рейтинги банковских продуктов (депозитов, кредитов, ипотечных программ тому подобное);

- внутренние банковские рейтинги (рейтинги заемщиков, рейтинги качества управления, рейтинги отделений и т.п.).

Рейтинги, отражающие текущее финансовое состояние банка и его перспективы (долгосрочные, краткосрочные), а также те, которые используются инвесторами для принятия решения о покупке акций определенного банка в свой инвестиционный портфель, предлагаем называть инвестиционными рейтингами. Понятно, что инвесторы могут иметь разный инвестиционный горизонт. Спекулятивного (портфельного) инвестора интересуют краткосрочные перспективы банка, чтобы в самые короткие сроки заработать на колебаниях цены акций банка. Такого инвестора будут интересовать краткосрочные инвестиционные рейтинги банков. Институционального (капитального) инвестора интересуют долгосрочные финансовые перспективы банка. Такой инвестор зарабатывает на дивидендах и существенных изменениях цены инвестиционного портфеля, соответственно его интересует долгосрочное качество приобретенных активов, то есть долгосрочные инвестиционные рейтинги банков.

Необходимость выделения в отдельную группу рейтингов долговых обязательств банков объясняется тем, что современные долговые инструменты являются достаточно сложными в юридическом и экономическом аспектах и ключевым моментом в таких рейтингах является надежность долгового обязательства банка.

Рейтинги банковских продуктов используются потребителями банковских услуг. Для рейтинга депозитов важны финансовое состояние банка и надежность депозита, а также процентная ставка, размер застрахованной суммы вклада и другие параметры депозита как банковского продукта. Каждый банковский продукт имеет уникальные свойства, о которых рядовой потребитель банковских услуг может иметь неполную информацию. Рейтинги банковских продуктов должны сориентировать потенциальных клиентов в выборе оптимального для них банка.

Внутренние банковские рейтинги составляются на основе внутренних методик банков. Последние могут присваивать рейтинг своим заемщикам с целью принятия решения о сумме кредита, его сроке и процентной ставки.[8]

На основе рейтинговой оценки заемщика формируется также необходимый объем резервов по кредитам, выданных этому заемщику. Рейтинги заемщиков позволяют оценить качество кредитного портфеля банка, который влияет на инвестиционный рейтинг уже самого банка. Банки также могут использовать внутренние рейтинги для управления банком.

2. РЕЙТИНГОВЫЕ ОЦЕНКИ ДЕЯТЕЛЬНОСТИ БАНКОВ РФ В 2020 ГОДУ

2.1. Рейтинговые оценки деятельности банков РФ в 2020 году по надежности

С момента прихода Эльвиры Набиуллиной на пост руководителя ЦБ в 2013 году в России стало на 400 банков меньше. Это не только итог борьбы регулятора с обналичкой и отмыванием, но и круто замешанная на риске самоуверенность банков из первой сотни. В 2019 году с рынка исчезнут еще примерно 50 банков, по оценке рейтингового агентства «Эксперт РА», которое помогало нам в этом проекте.

Зачистка сделала банковскую систему более прозрачной. Оставшиеся в живых банки готовы показывать рынку, что у них нет скелетов в шкафу, и стали больше сотрудничать с рейтинговыми агентствами. Людмила Кожекина, младший директор по банковским рейтингам «Эксперт РА», отмечает, что все больше банков обращаются за рейтингами. Этот тренд подтверждается рейтингом надежности банков Forbes. На начало 2019 года рейтинг хотя бы одного российского рейтингового агентства («Эксперт РА» или АКРА) был у 78 банков из топ-100 по размеру активов, годом ранее — у 63. Старший директор группы по анализу финансовых организаций Fitch Ratings Александр Данилов говорит, что, несмотря на рост прозрачности частных банков, проблемы остаются: «Это прежде всего реструктурированные кредиты, адекватность резервирования проблемных активов, качество и источники капитала у некоторых банков». [9]

Более прозрачными становятся частные банки, а вот к банкам с госучастием, санируемым банкам и банкам под международными санкциями возникает все больше вопросов. Кожекина отмечает, что большая часть банков без рейтингов (из первой сотни по активам) приходится на банки на санации. На начало 2019 года рейтингов не было у банка непрофильных активов «Траст» (с ним работает ЦБ), у санируемых Мособлбанка (СМП Банк), Инвестторгбанка (Транскапиталбанк), Генбанка (АБ «Россия»), Газэнергобанка (СКБ) и «Таврического» (МФК) и банков госкорпораций «Роскосмос» и «Ростех»: Фондсервисбанка и «Тимер». ЦБ разрешает санируемым банкам нарушать нормативы, поэтому оценить их реальное финансовое состояние затруднительно. При этом санаторы уже превращали банки «Рост», «Траст» и «Советский» в отстойники для плохих активов.

Для банков, находящихся под санкциями, ЦБ строит параллельную систему раскрытия информации. Таким банкам позволено не раскрывать отчетность, информацию о своих менеджерах и акционерах, и банки этим пользуются.

На начало 2019 года 10 банков из топ-100 не работали с рейтинговыми агентствами. Отказ банка от рейтинга всегда был звонком для его клиентов. Нередко банки не используют рейтинги, чтобы скрыть проблемы. Задолго до отзыва лицензии не было рейтинга у банка «Югра» (дыра свыше 160 млрд рублей), в похожей ситуации в 2019 году оказался Московский индустриальный банк, где дыра оценивается в 60–100 млрд рублей.

Forbes изучил 100 крупнейших банков страны и оценил их по степени надежности. Самые надежные участники рейтинга — «дочки» иностранных банков и крупнейшие российские банки. В первую группу вошли банки с рейтингами BBB- и BB+ (Fitch).

Рассмотрим рейтинг банков по надежности 2020 года согласно последним данным Центробанка и авторитетных международных рейтинговых агентств.

Рейтинг банковских организаций по надежности принято называть рэнкингом. Популярный ресурс Banki.ru разработал собственную методику расчета рейтинга банков страны по основным показателям деятельности.

Для этого портал использует отчетность банков Российской Федерации, которая публикуется на сайте Центробанка страны.[10]

Анализ рейтинга надежности банков по данным Центробанка на 2019—2020 гг. актуален для вкладчиков, желающих открыть в банковских организациях депозитный вклад в этот период, или потребителей, уже хранящих сбережения на счетах российских банковских учреждений.

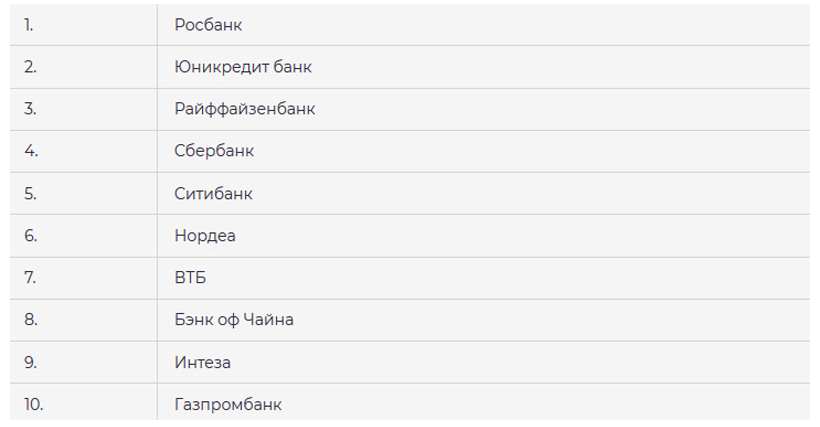

Рэнкинг журнала Forbes

Авторитетный американский журнал Forbes опубликовал список самых надежных банков страны в 2020 году на основе анализа оценок рейтинговых агентств и финансовых показателей финучреждений страны.

Показательно, что крупнейшему банку страны – Сбербанку – в рейтинге отдано только четвертое место. Лидером в рейтинге стал Росбанк.

Журналом Forbes были проанализированы данные авторитетных рейтинговых агентств (Fitch, RAEX, Moody’s, S&P и АКРА) и некоторые основные показатели финучреждений России.

На основании этого был составлен следующий список самых надежных банков страны в 2020 году:

Рис.2. Список самых надежных банков страны в 2020 году

Самыми надежными банковскими учреждениями страны в следующем году будут несколько государственных банков и ряд дочерних организаций зарубежных банков, последние расположились на первых трех местах рейтинга.

На расположение в рейтинге четырех крупнейших банков страны (Сбербанка, ВТБ, Газпромбанка и Россельхозбанка), оказало влияние нахождение этих финучреждений под санкциями Соединенных Штатов и Евросоюза.

При выборе банковской организации для открытия депозитного вклада, нужно анализировать не только размер процентной ставки и другие условия депозитного предложения, а и обращать внимание на стабильность и надежность финансового учреждения.

При этом следует учитывать оценки:

авторитетных рейтинговых агентств;

отзывы реальных вкладчиков;

народные рейтинги надежности.

Рейтинг надежности от Центробанка

У Центрального банка страны существует собственный рейтинг надежности российских банков. Его официальное название – список системно значимых банков Российской Федерации.

Сегодня в нем состоят 11 финансовых учреждений:

Сбербанк;

ВТБ;

Россельхозбанк;

Газпромбанк;

ФК Открытие;

ЮниКредит;

Райффайзенбанк;

Промсвязьбанк;

Альфа;

Росбанк;

Московский Кредитный Банк (МКБ).

От деятельности этих финансовых организаций зависит состояние экономики страны, поэтому их можно назвать самыми надежными финучреждениями России в 2020 году.

Компания «Медиалогия» составила медиарейтинг российских банков за 2019 год.

Таблица 2. Медиарейтинг российских банков

|

Место в рейтинге |

Перемещение за месяц |

Банк |

МедиаИндекс |

|

1 |

0 |

Сбербанк России |

200 794,1 |

|

2 |

0 |

ВТБ |

123 537,8 |

|

3 |

+4 |

Альфа-Банк |

52 680,2 |

|

4 |

-1 |

Банк «ФК Открытие» |

49 800,4 |

|

5 |

-1 |

ПСБ |

33 411,1 |

|

6 |

-1 |

Газпромбанк |

30 061,4 |

|

7 |

+2 |

Райффайзенбанк |

22 362,4 |

|

8 |

+3 |

«БКС Премьер» |

21 617,7 |

|

9 |

+3 |

Московский Кредитный Банк |

18 510,8 |

|

10 |

-4 |

Тинькофф Банк |

16 000,8 |

|

11 |

-1 |

Россельхозбанк |

14 929,7 |

|

12 |

-4 |

Банк «Уралсиб» |

14 082,1 |

|

13 |

0 |

Росбанк |

11 581,1 |

|

14 |

+1 |

Почта Банк |

11 515,4 |

|

15 |

+3 |

Банк «Русский Стандарт» |

9 430,5 |

|

16 |

0 |

Совкомбанк |

8 522,2 |

|

17 |

0 |

Банк «Ак Барс» |

7 320,2 |

|

18 |

+11 |

Абсолют Банк |

7 140,6 |

|

19 |

+9 |

Банк «Траст» |

6 783,4 |

|

20 |

+3 |

Банк «Санкт-Петербург» |

6 282,7 |

|

21 |

-2 |

Банк ДОМ.РФ |

6 226,2 |

|

22 |

+5 |

Citi |

6 217,8 |

|

23 |

-9 |

АБ «Россия» |

5 883,7 |

|

24 |

+2 |

Банк «Возрождение» |

4 894,1 |

|

25 |

new |

ХКФ Банк |

4 169,9 |

|

26 |

-5 |

МСП Банк |

4 056,4 |

|

27 |

-5 |

ЮниКредит Банк |

3 783,1 |

|

28 |

+10 |

Российский Национальный Коммерческий Банк |

3 705,3 |

|

29 |

+5 |

МТС Банк |

3 663,0 |

|

30 |

+11 |

ИБ «Ренессанс Капитал» |

3 610,5 |

|

31 |

+12 |

СКБ-Банк |

3 079,6 |

|

32 |

-7 |

Новикомбанк |

2 908,5 |

|

33 |

-3 |

Запсибкомбанк |

2 772,4 |

|

34 |

+8 |

Банк «Ренессанс Кредит» |

2 723,6 |

|

35 |

-2 |

Нордеа Банк |

2 649,2 |

|

36 |

new |

Банк «Центр-инвест» |

2 635,9 |

|

37 |

-5 |

СМП Банк |

2 515,5 |

|

38 |

+9 |

Уральский Банк Реконструкции и Развития |

2 360,3 |

|

39 |

+1 |

Локо-Банк |

2 358,8 |

|

40 |

new |

ОТП Банк |

2 295,9 |

|

41 |

-5 |

Связь-Банк |

2 042,8 |

|

42 |

new |

Банк БКФ |

1 946,2 |

|

43 |

-19 |

Алмазэргиэнбанк |

1 913,6 |

|

44 |

-5 |

ИНГ Банк (Евразия) |

1 794,1 |

|

45 |

new |

ББР Банк |

1 717,4 |

|

46 |

-15 |

Банк «Зенит» |

1 608,7 |

|

47 |

-3 |

Банк «Приморье» |

1 580,2 |

|

48 |

new |

Модульбанк |

1 465,0 |

|

49 |

new |

Транскапиталбанк |

1 394,3 |

|

50 |

new |

Всероссийский Банк Развития Регионов |

1 341,0 |

Лидерами рейтинга по качественному показателю МедиаИндекс в июле стали Сбербанк, ВТБ и Альфа-Банк.

Сбербанк занял первую позицию благодаря следующим сообщениям СМИ:

— Сбербанк и Mail.ru Group подписали соглашение о намерениях создать совместное предприятие в сфере еды и транспорта на базе Delivery Club и «Ситимобил», которым будут владеть на паритетной основе.

— Расходы россиян на продукты питания продолжат расти до тех пор, пока не увеличатся реальные доходы населения. Об этом говорится в результатах ежеквартального опроса Сбербанка «Потребительский индекс Иванова» (условный Иванов рассматривается как типичный представитель среднего класса). Так, во II квартале 2019 года доля расходов на еду выросла до 38,9%.

— СМИ сообщали, что мошенники пытались похитить со счетов крупнейших банков России более 24 млрд рублей в первом полугодии 2019 года. Сбербанк смог предотвратить хищения на сумму 18 млрд рублей.

ВТБ на втором месте, СМИ сообщали:

— По итогам первого полугодия 2019 года розничный кредитный портфель ВТБ превысил 3 трлн рублей, рост с начала года составил 10%.

— Банк ВТБ предложил своим клиентам бесконтактный сервис мобильной оплаты Mir Pay, который был разработан платежной системой «Мир» для совершения транcакций с помощью смартфона.

— Группа ВТБ в три раза увеличила свою долю в девелоперской ГК «ПИК» Сергея Гордеева — до 23,05%.

Альфа-Банк на третьей позиции в медиарейтинге:

— СМИ сообщали, что несколько крупных банков, в числе которых Альфа-Банк, добиваются увеличения минимальной комиссии в Системе быстрых платежей при расчетах с юридическими лицами с предложенных Центробанком 0,4% до 1%.

— Альфа-Банк получил премию влиятельного британского журнала Euromoney в номинации CEE's Best Bank for SMEs 2019.

— Альфа-Банк обновил линейку пакетов услуг для клиентов малого и среднего бизнеса, расширив лимиты основных операций.

Самые заметные перемещения в рейтинге:

Абсолют Банк (+11)

— Абсолют Банк объявил о снижении процентной ставки по государственной программе для семей с детьми.

Банк «Траст» (+9)

— Банк «Траст» добился приказа Высокого суда Лондона в отношении Бориса Минца и его сыновей о запрете отчуждать имущество на 572 млн долларов.

Российский Национальный Коммерческий Банк (+10)

— До конца 2019 года Крайинвестбанк будет присоединен к санирующему его РНКБ, после этого банковская группа будет работать под единым брендом.

ИБ «Ренессанс Капитал» (+11)

— Переход «Яндекса» в руки государственного акционера «неизбежен» после законопроекта о 20-процентном потолке иностранного владения значимыми для России информационными ресурсами, сообщил Forbes cо ссылкой на тематическую записку аналитиков «Ренессанс Капитала». [11]

СКБ-Банк (+12)

— СКБ-Банк принял участие в международной промышленной выставке «ИННОПРОМ-2019».

Банк «Ренессанс Кредит» (+8)

— Банк «Ренессанс Кредит» упростил доступ к кешбэк-сервису, позволяющему возвращать до 30% от суммы покупки при оплате картами кредитной организации товаров и услуг в различных интернет-магазинах.

Уральский Банк Реконструкции и Развития (+9)

— Кофейни, кулинарии и фастфуды активнее других предприятий общепита подключают услуги эквайринга, заявили специалисты Уральского Банка Реконструкции и Развития (УБРиР) по итогам анализа базы клиентов, заключивших соответствующие договоры в первом полугодии 2019 года.

Банки (new), которые вошли в медиарейтинг в июле, но не были представлены в топ-50 в предыдущем месяце (с указанием заметных событий, которые освещали СМИ):

ХКФ Банк (25-е место)

— Дистанционные услуги с использованием биометрии предоставляют лишь четыре банка: Хоум Кредит Банк, Совкомбанк, Почта Банк и Тинькофф Банк, хотя кредитные организации начали собирать биометрические данные россиян в единую биометрическую систему (ЕБС) год назад, сообщали СМИ.

Банк «Центр-инвест» (36-е место)

— В первом полугодии 2019 года банк «Центр-инвест» получил прибыль в размере 2,9 млрд рублей, что на 220% больше по сравнению с аналогичным периодом прошлого года.

ОТП Банк (40-е место)

— Банки, стремясь увеличить прибыль в сегменте POS-кредитования, начали выдавать кредиты на мототехнику, жилые дома, медицинские и образовательные услуги и другие, ранее не охваченные направления, сообщали СМИ. Например, у ОТП Банка доля неклассических кредитов уверенно растет.

Банк БКФ (42-е место)

— Комментарийная активность начальника аналитического управления банка БКФ Максима Осадчего.

ББР Банк (45-е место)

— «Ростелеком» завершил проект по подключению десяти офисов ББР Банка (АО) к Единой биометрической системе и совместно со своей дочерней компанией «РТЛабс» интегрировал решение «АРМ Биометрия» в информационную инфраструктуру заказчика.

Модульбанк (48-е место)

— Модульбанк первым в России запустил интеграцию банковского личного кабинета с голосовым помощником Siri.

Транскапиталбанк (49-е место)

— Арбитражный суд Москвы признал законными требования Транскапиталбанка о признании банкротом АО «Группа Эксперт» и ввел в отношении него процедуру наблюдения. Задолженность компании перед банком составляет 59,9 млн рублей.

Всероссийский Банк Развития Регионов (50-е место)

— «Иркутскэнерго» и Всероссийский Банк Развития Регионов (ВБРР) заключили соглашение об открытии компании кредитной линии с лимитом 20 млрд рублей.

2.2. Рейтинг по размеру капитала

Основным критерием надежности банковской организации Регулятор считает величину собственного капитала. За его утрату в последнее время были отозваны лицензии у многих банков страны.

Наличие собственного капитала дает финучреждениям возможность выполнять обязательства перед вкладчиками и кредиторами, обеспечивает стабильность и надежность финансового учреждения.

Центробанк установил так называемый норматив надежности – показатель необходимого размера собственных средств банковского учреждения.

Если размеры капитала банковского учреждения уменьшаются, Регулятор вправе отозвать банковскую лицензию.

Норматив достаточности собственного капитала обозначается как «Н1.0» и передается российскими банковскими учреждениями в Центробанк в Форме отчетности 135. Она публикуется на официальном сайте Регулятора.

Таблица 3. Рейтинг банков по надежности по данным Центробанка на 2019 год

|

# |

Банк |

01.2019, тыс. рублей |

01.2018, тыс. рублей |

Изменение, % |

|

1 |

Сбербанк России |

28133766472 |

24192989275 |

16.29 |

|

2 |

ВТБ |

13949419060 |

9676406129 |

44.16 |

|

3 |

Газпромбанк |

6347699200 |

5642446401 |

12.5 |

|

4 |

Национальный Клиринговый Центр |

3998602238 |

2900363873 |

37.87 |

|

5 |

Россельхозбанк |

3467376171 |

3193288674 |

8.58 |

|

6 |

Альфа-Банк |

3400207141 |

2673421083 |

27.19 |

|

7 |

Московский Кредитный Банк |

2239299432 |

1915685094 |

16.89 |

|

8 |

Национальный Банк «Траст» |

1688889835 |

624902088 |

170.26 |

|

9 |

Банк «ФК Открытие» |

1664824056 |

2313083060 |

-28.03 |

|

10 |

Промсвязьбанк |

1533393807 |

1278732760 |

19.92 |

|

11 |

ЮниКредит Банк |

1410393753 |

1229716815 |

14.69 |

|

12 |

Райффайзенбанк |

1149274211 |

871506461 |

31.87 |

|

13 |

Россия |

1107670265 |

924215199 |

19.85 |

|

14 |

Росбанк |

1099816864 |

947533421 |

16.07 |

|

15 |

Совкомбанк |

1012430576 |

696374373 |

45.39 |

|

16 |

Банк «Санкт-Петербург» |

699450938 |

641112167 |

9.1 |

|

17 |

Всероссийский Банк Развития Регионов |

673779854 |

512563333 |

31.45 |

|

18 |

Бинбанк |

647234397 |

1214820778 |

-46.72 |

|

19 |

Московский Областной Банк |

573779526 |

549115830 |

4.49 |

|

20 |

Банк Уралсиб |

561265491 |

564492059 |

-0.57 |

|

21 |

Ситибанк |

552614486 |

472038351 |

17.07 |

|

22 |

Ак Барс |

541591332 |

466319267 |

16.14 |

|

23 |

БМ-Банк |

532628343 |

618740246 |

-13.92 |

|

24 |

СМП Банк |

490351734 |

359185366 |

36.52 |

|

25 |

Новикомбанк |

435028159 |

336200780 |

29.4 |

|

26 |

Тинькофф Банк |

410824039 |

287967670 |

42.66 |

|

27 |

Почта Банк |

391286116 |

263843928 |

48.3 |

|

28 |

Связь-Банк |

367875837 |

285758476 |

28.74 |

|

29 |

Русский Стандарт |

363542645 |

390756101 |

-6.96 |

|

30 |

Банк АВБ |

360652156 |

132275181 |

172.65 |

|

31 |

Пересвет |

319170667 |

261067417 |

22.26 |

|

32 |

Восточный Банк |

284983186 |

285091297 |

-0.04 |

|

33 |

Московский Индустриальный Банк |

282499487 |

279145420 |

1.2 |

|

34 |

Банк «Возрождение» |

279268513 |

266936992 |

4.62 |

|

35 |

Абсолют Банк |

277536909 |

273076597 |

1.63 |

|

36 |

Хоум Кредит Банк |

275774333 |

264579672 |

4.23 |

|

37 |

Уральский Банк Реконструкции и Развития |

261611574 |

310266682 |

-15.68 |

|

38 |

Сургутнефтегазбанк |

244919765 |

238143373 |

2.85 |

|

39 |

Банк Зенит |

244746532 |

222702305 |

9.9 |

|

40 |

Банк ДОМ.РФ |

238266577 |

343241780 |

-30.58 |

|

41 |

ДельтаКредит |

203732775 |

177312959 |

14.9 |

|

42 |

Экспресс-Волга |

192162984 |

203991632 |

-5.8 |

|

43 |

Инвестторгбанк |

185628196 |

140955319 |

31.69 |

|

44 |

РНКБ |

181769105 |

147164746 |

23.51 |

|

45 |

ИНГ Банк |

170962437 |

170707562 |

0.15 |

|

46 |

Ренессанс Кредит |

170222037 |

132807198 |

28.17 |

|

47 |

Транскапиталбанк |

167076528 |

228065378 |

-26.74 |

|

48 |

МТС Банк |

166432783 |

165941826 |

0.3 |

|

49 |

ОТП Банк |

156110484 |

141564199 |

10.28 |

|

50 |

Кредит Европа Банк |

149359555 |

128287933 |

16.43 |

Представляем рейтинг банков страны по величине их собственных средств на 1 октября 2019 года. Он будет интересен вкладчикам, желающим инвестировать свои деньги в банковские депозиты в новом году.

Сбербанк России – 4 440 421 072 тыс. ₽. Финучреждение является крупнейшим банком страны и занимает первые строчки всех возможных рейтингов по размерам активов, выданных кредитов, открытых вкладов и пр. [12]

ВТБ – 1 630 306 651 тыс. ₽. Крупный надежный банк страны. По всем финансовым показателям уступает только Сбербанку России.

Газпромбанк – 766 281 882 тыс. ₽. Третий по размеру российский банк. Создавался как финансовая организация для нефтегазовой отрасли. В данное время оказывает все финансовые услуги для населения страны.

Россельхозбанк – 486 246 369 тыс. ₽. Был открыт для финансирования в развитие сельского хозяйства России. Сегодня оказывает различные финансовые услуги всем потребителям.

Альфа – 443 582 472 тыс. ₽. Является крупнейшим коммерческим банком РФ. Занимает высокие места в рейтингах международных агентств.

ФК Открытие – 320 982 999 тыс. ₽. Один из старейших банков России. Оценивается как надежный и стабильный.

МКБ – 270 859 118 тыс. ₽. Еще один старожил банковского рынка страны. Работает преимущественно в Московском регионе.

ЮниКредит – 216 907 416 тыс. ₽. Европейский коммерческий банк, открывшийся в стране в конце 80-х

Райффайзенбанк – 178 834 891 тыс. ₽. Дочерняя структура австрийской банковской группы с богатой историей.

Росбанк – 154 499 101 тыс. ₽. Финансовая организация из международной финансовой группы Societe Generale со штаб-квартирой в Москве.

ЗАКЛЮЧЕНИЕ

Таким образом, рейтинговую оценку клиенты и контрагенты банка рассматривают как индикатор его надежности. Поэтому рейтинги кредитных учреждений, с одной стороны, способствуют определению места конкретного банка среди других банков; изучению надежности и деловой активности банка; рекламированию банка и формированию репутации учреждения, а с макроэкономического аспекта формируют доверие и определяют инвестиционную привлекательность банков и банковской системы в целом.

Рейтинги банковских продуктов используются потребителями банковских услуг. Для рейтинга депозитов важны финансовое состояние банка и надежность депозита, а также процентная ставка, размер застрахованной суммы вклада и другие параметры депозита как банковского продукта. Каждый банковский продукт имеет уникальные свойства, о которых рядовой потребитель банковских услуг может иметь неполную информацию. Рейтинги банковских продуктов должны сориентировать потенциальных клиентов в выборе оптимального для них банка.

Предложенная классификация банковских рейтингов позволяет однозначно установить потребности и интересы потенциальных пользователей этих рейтингов. Использование указанной классификации регуляторами финансового рынка даст возможность качественнее регулировать рейтинговый процесс в специфических сферах банковской деятельности.

Если появилась определенная свободная сумма и желание вложить ее в банковский депозит, для этого нужно выбрать надежное банковское учреждение. По каким критериям делают этот выбор?

В первую очередь, если планируется вкладывать деньги на продолжительный (более 1 месяца) срок, финансисты рекомендуют открывать депозит в валюте (долларах или евро).

Во вторых, выбирать банковскую организацию нужно из списка надежности, составленного Центробанком. Лучше, чтобы финансовая организация была государственной и крупной.

Тогда есть гарантия, что финучреждение точно не закроют, и вкладчику не придется выбивать свои деньги из обанкротившегося банковского учреждения.

В третьих, нужно внимательно изучать условия депозитного предложения и подбирать его по своим потребностям.

Анализируя влияние снижения ключевой ставки ЦБ России на ставки депозитов российских банков, заставляет сомневаться в выгодности открытия банковских депозитов.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- О банках и банковской деятельности: Федеральный закон № 395-1 -ФЗ от 21.01.2019 с изменениями и дополнениями [Электронный ресурс]. — Режим доступа: www.zakonbase.ru/zakony/o-bankah/ (дата обращения: 21.01.2020).

- Аникина И. Д., Толстель М. С., Гукова А. В., Киров А. В., Годжаева Э. С. Показатели надежности коммерческого банка в условиях экономической нестабильности // Современные проблемы науки и образования. 2015. № 1-1. URL: http://www.science-education.ru/ru/article/view?id=19330.

- Бондарчук Ю.А.Рейтинговые оценки банков: сущность, значение, классификация // Russian Economic Bulletin /Российский экономический вестник 2019, Том 2, №5.

- Богачева Ольга Викторовна, Волкова Аида Абаевна Рейтинговая оценка деятельности коммерческих банков России // Вестник АГТУ. Серия: Экономика. 2017. №2. URL: https://cyberleninka.ru/article/n/reytingovaya-otsenka-deyatelnosti-kommercheskih-bankov-rossii (дата обращения: 12.01.2020).

- Гриценко Тарас Степанович, Передера Жанна Сергеевна, Правиков Олег Владимирович Рейтинговые оценки в анализе и сравнении результатов деятельности банков // Вестник евразийской науки. 2018. №4. URL: https://cyberleninka.ru/article/n/reytingovye-otsenki-v-analize-i-sravnenii-rezultatov-deyatelnosti-bankov (дата обращения: 12.01.2020).

- Кузнецова Н. В., Васильева А. Г. К вопросу оценки уровня надежности коммерческого банка // Экономика и политика. 2016. № 1.С. 62-68.

- Лаврушин О. И., Мамонова И. Д. Оценка финансовой устойчивости кредитной организации. М.: КНОРУС, 2016. 297 с.

- Литвинова А.В., Храмова Н.А. Виды и значение рейтингов в деятельности коммерческих банков // Финансы и кредит. 2016. №16 (688). URL: https://cyberleninka.ru/article/n/vidy-i-znachenie-reytingov-v-deyatelnosti-kommercheskih-bankov (дата обращения: 12.01.2020).

- Литвинова А.В., Парфёнова М.В., Литвинов Е.О. Инновационные модели рейтинга коммерческих банков и их продуктов // Национальные интересы: приоритеты и безопасность. 2016. №4 (337). URL: https://cyberleninka.ru/article/n/innovatsionnye-modeli-reytinga-kommercheskih-bankov-i-ih-produktov (дата обращения: 12.01.2020).

- Фетисов Г. Г. Устойчивость коммерческого банка и рейтинговые системы ее оценки. М.: Финансы и статистика,2017. 168 с.

- Филиппова Ю.А. Оценка финансового состояния банка//Вестник Уральского института экономики, управления и права. 2016. №2 (35). С. 84 - 96.

- Шальнова Ольга Александровна Методики и показатели оценки финансовой устойчивости коммерческой организации // Вестник науки и образования. 2019. №8-1 (62). URL: https://cyberleninka.ru/article/n/metodiki-i-pokazateli-otsenki-finansovoy-ustoychivosti-kommercheskoy-organizatsii (дата обращения: 12.01.2020).

- Шихова О. А., Селина М. Н. Методологические подходы к сравнительной оценке надежности коммерческих банков // Статистика и экономика. 2019. №2. URL: https://cyberleninka.ru/article/n/metodologicheskie-podhody-k-sravnitelnoy-otsenke-nadezhnosti-kommercheskih-bankov (дата обращения: 12.01.2020).

- Шаталова Е.П. Банковские рейтинги в системе риск -менеджмента: процедуры мониторинга кредитных рейтингов : учебно-практическое пособие для студентов магистратуры по дисциплине «Банковские реитинги в системе риск-менеджмента». Москва : РУСАЙНС, 2018. 242 с.

Приложение. Список банков, лишенных лицензии в 2019 году

|

Банк (Кредитная организация) |

№ Лицензии |

Дата |

Статус |

|

Ассоциация |

732 |

29.07.2019 |

Отозвана |

|

РАМ Банк |

3480 |

26.07.2019 |

Отозвана |

|

Жилкредит |

1736 |

19.07.2019 |

Отозвана |

|

Национальный Банк Взаимного Кредита |

3214 |

12.07.2019 |

Ликвидирован |

|

21 Век |

3309-К |

12.07.2019 |

Отозвана |

|

Частный Расчетно-Кассовый Центр |

3420-К |

12.07.2019 |

Отозвана |

|

Банкхаус Эрбе |

1717 |

10.07.2019 |

Ликвидирован |

|

Межрегиональный промышленно-строительный банк |

752 |

08.07.2019 |

Ликвидирован |

|

Прайм Финанс |

2758 |

06.06.2019 |

Отозвана |

|

Взаимодействие |

1704 |

06.06.2019 |

Отозвана |

-

Бондарчук Ю.А.Рейтинговые оценки банков: сущность, значение, классификация // Russian Economic Bulletin /Российский экономический вестник 2019, Том 2, №5.с.6. ↑

-

Богачева Ольга Викторовна, Волкова Аида Абаевна Рейтинговая оценка деятельности коммерческих банков России // Вестник АГТУ. Серия: Экономика. 2017. №2. URL: https://cyberleninka.ru/article/n/reytingovaya-otsenka-deyatelnosti-kommercheskih-bankov-rossii (дата обращения: 12.01.2020). ↑

-

Литвинова А.В., Парфёнова М.В., Литвинов Е.О. Инновационные модели рейтинга коммерческих банков и их продуктов // Национальные интересы: приоритеты и безопасность. 2016. №4 (337). URL: https://cyberleninka.ru/article/n/innovatsionnye-modeli-reytinga-kommercheskih-bankov-i-ih-produktov (дата обращения: 12.01.2020). ↑

-

Литвинова А.В., Храмова Н.А. Виды и значение рейтингов в деятельности коммерческих банков // Финансы и кредит. 2016. №16 (688). URL: https://cyberleninka.ru/article/n/vidy-i-znachenie-reytingov-v-deyatelnosti-kommercheskih-bankov (дата обращения: 12.01.2020). ↑

-

Шаталова Е.П. Банковские рейтинги в системе риск -менеджмента: процедуры мониторинга кредитных рейтингов : учебно-практическое пособие для студентов магистратуры по дисциплине «Банковские реитинги в системе риск-менеджмента». Москва : РУСАЙНС, 2018. с.76. ↑

-

Лаврушин О. И., Мамонова И. Д. Оценка финансовой устойчивости кредитной организации. М.: КНОРУС, 2016. 297 с. ↑

-

Гриценко Тарас Степанович, Передера Жанна Сергеевна, Правиков Олег Владимирович Рейтинговые оценки в анализе и сравнении результатов деятельности банков // Вестник евразийской науки. 2018. №4. URL: https://cyberleninka.ru/article/n/reytingovye-otsenki-v-analize-i-sravnenii-rezultatov-deyatelnosti-bankov (дата обращения: 12.01.2020). ↑

-

Кузнецова Н. В., Васильева А. Г. К вопросу оценки уровня надежности коммерческого банка // Экономика и политика. 2016. № 1.С. 62-68. ↑

-

Шихова О. А., Селина М. Н. Методологические подходы к сравнительной оценке надежности коммерческих банков // Статистика и экономика. 2019. №2. URL: https://cyberleninka.ru/article/n/metodologicheskie-podhody-k-sravnitelnoy-otsenke-nadezhnosti-kommercheskih-bankov (дата обращения: 12.01.2020). ↑

-

Шальнова Ольга Александровна Методики и показатели оценки финансовой устойчивости коммерческой организации // Вестник науки и образования. 2019. №8-1 (62). URL: https://cyberleninka.ru/article/n/metodiki-i-pokazateli-otsenki-finansovoy-ustoychivosti-kommercheskoy-organizatsii (дата обращения: 12.01.2020). ↑

-

Бондарчук Ю.А.Рейтинговые оценки банков: сущность, значение, классификация // Russian Economic Bulletin /Российский экономический вестник 2019, Том 2, №5.с.6. ↑

-

Бондарчук Ю.А.Рейтинговые оценки банков: сущность, значение, классификация // Russian Economic Bulletin /Российский экономический вестник 2019, Том 2, №5.с.6. ↑

- Проблемы формирования и развития валютной системы Российской Федерации (Проблемы и направления развития валютной системы РФ )

- "Роль мотивации в поведении организации"

- Субъекты предпринимательского права (Защита прав субъектов предпринимательской деятельности)

- ЮРИДИЧЕСКИЕ ФАКТЫ

- Характеристика основных источников предпринимательского права

- Основы нотариата (Сущность и задачи нотариата)

- Кадровая служба современной организации («Юнивелер»)

- Особенности развития европейской валютной системы

- Проблемы и перспективы развития потребительского кредитования

- Роль золота в современной экономике (Основы функционирования рынка золота)

- Социальное страхование и его функции в России

- Особенности развития европейской валютной системы (Особенности создания европейской валютной системы)