Предпринимательское право. Рынок ценных бумаг.

Содержание:

ВВЕДЕНИЕ

Актуальность. Совершенно понятно, опыт развития экономики ведущих западных стран подтверждает, что наряду с бюджетом и банковской системой принципиально важное значение имеет такой механизм перераспределения инвестиционных потоков как рынка ценных бумаг. Эффективность работы рынка ценных бумаг, в свою очередь, во многом зависит от возможностей его инфраструктуры.

Предмет исследования рынка ценных бумаг система отношений, связанных с выпуском и обращением ценных бумаг, деятельностью участников рынка ценных бумаг и регулированием этой деятельности, отношений создающих условия для функционирования общественного капитала посредством выпуска в обращения ценных бумаг, распределения доходов и рисков от инвестиций.

Российский и Украинский рынок ценных бумаг в настоящее время представляет собой бурно развивающуюся сферу финансового рынка. Проблемы рынка ценных бумаг и его развития в условиях рыночной экономики - очень актуальная тема на сегодняшний день. Это объясняется как историей, так и нынешним положением стран в целом. Основной трудностью рынка ценных бумаг является его бездействие в течение долгого периода, а сейчас в связи со становлением экономики России можно обнаружить много проблем, негативных сторон рынка.

Объект исследования - это теория рынка ценных бумаг в рыночной экономике.

Мы выбрали данную тему курсовой, потому что рынок ценных бумаг - это все еще формирующийся финансовый рынок, который тесно связан как с банками, так и с государством и частными компаниями. И нам представляется интересным определить механизм действия рынка и направления его развития.

Целью курсовой работы является выяснение проблем крымского рынка ценных бумаг на нынещнем этапе, выявление причин, т.е. почему возникли такие проблемы; а так же определить возможные пути их устранения и дальнейшего развития рынка ценных бумаг. В связи с этим, в нашей работе решаются следующие задачи:

- рассмотрение самого рынка ценных бумаг как элемент рыночной инфраструктуры.;

- определение понятия ценной бумаги;

- выявление на основе классификаций типов и многобразия ценных бумаг;

- определение структуры, участников (a также место фондовой биржи, как участника, ее функции, структуру), его регулирование;

- определение состояние на рынке на нынешнем этапе.

Прогнозы специалистов a развитии российского, a в частности крымского рынка ценных бумаг довольно оптимистичны, несмотря на большие трудности связанные с защитой инвесторов и законодательной основой. A предполагаемых направлениях развития рынка ценных бумаг говорится в заключение моей работы.

Период 90-х годов прошлого века в России связан с целым рядом экономических бурь и финансовых потрясений. Они были вызваны, прежде всего, приватизацией и акционированием предприятий, становлением российского рынка ценных бумаг. Следствием бурного развития фондового рынка стали и настоящая финансовая практика, и резкая имущественная дифференциация общества на крупных собственников (владельцев и крупных акционеров предприятий), мелких и мельчайших собственников.

Фондовый рынок России действует всего лишь двадцать лет – годом его создания принято считать 1992 год, когда была запущена массовая приватизация, в ходе которой практически каждый россиянин получил ваучер, дающий право участвовать в приватизационных аукционах.

Динамичный российский фондовый рынок пережил взлёты и падения. Эйфория населения в начале приватизации и горькое разочарование ее итогами. Рынок ценных бумаг стал ареной ожесточённой борьбы за раздел и передел собственности между влиятельными коммерческими структурами, мощными финансовыми группами, политическими элитами, криминалитетом.

Большинство мировых финансовых аналитиков и экспертов считает, что российский рынок ценных бумаг, существующий пока относительно недолго, ещё очень далёк от стандартов, на которых основана работа рынков США, Азии и Европы. Тем не менее, несмотря на подобную «неопытность», последние несколько лет дали серьёзный повод на весьма оптимистичные прогнозы относительно рынка ценных бумаг в нашей стране. Этим обуславливается актуальность выбранной темы.

Методологической и теоретической основой исследования являются положения экономической теории, теории финансов и кредита, финансового права, банковского законодательства Российской Федерации, a также нормативно-правовые акты Федеральной комиссии по рынку ценных бумаг и документы.

I. Понятие, цели, задачи и функции рынка ценных бумаг

1.1. Ценные бумаги, их типы и классификация

Кодекс закрепляет классификацию ценных бумаг, имеющую юридическое, а не экономическое значение. Речь идет о категориях предъявительских, именных и ордерных ценных бумаг. При этом далеко не каждый тип ценной бумаги может одновременно существовать в виде как предъявительских, так и именных или ордерных бумаг, поскольку закон может ограничивать такую возможность (п.2 ст.145). Например, действующее российское законодательство разрешает выпуск акций только в форме именных ценных бумаг, а векселей - как именных, так и ордерных.

В ценной бумаге на предъявителя удостоверенные ею имущественные права принадлежат тому, кто фактически сможет предъявить ее обязанному лицу, а последний вправе и обязан произвести исполнение такому владельцу (то есть "против ценной бумаги"). Соответственно этому и для передачи другому лицу прав, удостоверенных такой бумагой, достаточно передачи самой бумаги путем ее простого вручения, без соблюдения каких бы то ни было формальностей (п.1 ст.146 Гражданского Кодекса). Таков, например, выигрышный лотерейный билет или предъявительская облигация.

В именной ценной бумаге удостоверенные ею имущественные права принадлежат только прямо обозначенному там лицу, которому только и может быть произведено надлежащее исполнение по такой бумаге. Поэтому при необходимости передачи права, удостоверенного именной ценной бумагой, иному лицу ее владелец должен соответствующим образом оформить уступку своего права, в частности соблюсти необходимые требования к форме такой уступки (ст.389 Гражданского Кодекса), и уведомить о состоявшейся уступке должника - обязанное по ценной бумаге лицо (п.3 ст.382, ст.385, 386 Гражданского Кодекса). В такой ситуации прежний владелец именной ценной бумаги отвечает перед новым владельцем только за действительность требования, удостоверенного ценной бумагой, но не несет ответственности за фактическое неисполнение этого требования обязанным лицом (п.2 ст.146, ст.390 Гражданского Кодекса). Например, передача новому владельцу акций (являющихся в нашем обороте именными) будет означать, что прежний владелец отвечает пе-ред приобретателем за правильность оформления своего членства в соответствующем акционерном обществе, но не несет перед ним никакой ответственности за невыплату дивидендов или банкротство общества. Таким образом, именные ценные бумаги обладают осложненной оборотоспособностью, что отличает их от предъявительских ценных бумаг, оборотоспособность которых с этой точки зрения является повышенной.

Существующие в настояшей мировой практике ценные бумаги делятся на два больших класса:

- 1 класс - основные ценные бумаги;

- II класс - производные ценные бумаги.

Основные ценные бумаги - это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, разного рода ресурсы и др.

Основные ценные бумаги, в свою очередь, можно разбить на две подгруппы: первичные и вторичные ценные бумаги. Первичные ценные бумаги основаны на активах, в число которых не входят сами ценные бумаги. Это, например, акции, облигации, векселя, закладные и др. Вторичные ценные бумаги - это ценные бумаги, выпускаемые на основе первичных ценных бумаг; это ценные бумаги на сами ценные бумаги: варранты на ценные бумаги, депозитарные расписки и др.

Производная ценная бумага - это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной ценной бумаги биржевого актива. К производным ценным бумагам относятся: фьючерсные контракты (товарные, валютные, процентные, индексные и др.) и свободнообращающиеся опционы.

Под видом ценных бумаг будем понимать такую их совокупность, для которой все признаки, присущие ценным бумагам, являются общими, одинаковыми. Различают классификации ценных бумаг и классификации типов ценных бумаг. Классификации ценных бумаг - это деление ценных бумаг на виды по определенным признакам, которые им присущи.

Классификации типов ценных бумаг - это группировки ценных бумаг одного и того же типа; это деление типов ценных бумаг на подвиды. В свою очередь, подтипы могут в ряде случаев делиться еще дальше. Каждая нижестоящая классификация входит в состав той или иной вышестоящей классификации. Например, акция - один из типов ценных бумаг. Но акция может быть обыкновенной и привилегированной. Обыкновенная акция может быть одноголосной или многоголосной, с номиналом или без номинала и т.п.

Основными типами ценных бумаг с точки зрения гражданского права являются:

- АКЦИЯ - единичный вклад в уставный капитал акционерного общества с вытекающими из этого правами;

- ОБЛИГАЦИЯ - единичное долговое обязательство на возврат вложенной денежной суммы через установленный срок с уплатой или без уплаты определенного дохода;

- БАНКОВСКИЙ СЕРТИФИКАТ - свободно обращающееся свидетельство о депозитном (сберегательном) вкладе в банк с обязательством последнего выплаты этого вклада и процентов по нему через установленный срок;

- ВЕКСЕЛЬ - письменное денежное обязательство должника о возврате долга, форма и обращение которого регулируются специальным законодательством - вексельным правом;

- ЧЕК - письменное поручение чекодателя банку уплатить чекополучателю указанную в нем сумму денег;

- КОНОСАМЕНТ - документ (контракт) стандартной (международной) формы на перевозку груза, удостоверяющий его погрузку, перевозку и право на получение;

- ДЕПОЗИТИВНЫЙ И БАНКОВСКИЕ СЕРТИФИКАТЫ - удостоверяет право его держателя распоряжаться указанным в нем грузом и получить его после завершения морской перевозки.

- ПРИВАТИЗАЦИОННЫЙ ЧЕК - государственная ценная бумага целевого назначения, предназначенная для бесплатной передачи гражданам объектов приватизации (имущества, акций, долей).

Срочные ценные бумаги - это ценные бумаги, имеющие установленный при их выпуске срок существования. Обычно срочные ценные бумаги делятся на три подвида:

- краткосрочные, имеющие срок обращения до 1 года;

- cреднесрочные, имеющие срок обращения свыше 1 года в пределах до 5-10 лет;

- долгосрочные, имеющие срок обращения до 20 - 30 лет. Бессрочные ценные бумаги - это ценные бумаги, срок обращения которых ничем не регламентирован, т.е. они существуют "вечно" или до момента погашения, дата которого никак не обозначена при выпуске ценной бумаги.

Классическая форма существования ценной бумаги - это бумажная форма, при которой ценная бумага существует в форме документа. Развитие рынка ценных бумаг требует перехода многих видов ценных бумаг, прежде всего эмиссионных, к бездокументарной форме существования.

Инвестиционные (капитальные) ценные бумаги - ценные бумаги, являющиеся объектом для вложения капитала (акции, облигации, фьючерсные контракты и др.).

Неинвестиционные ценные бумаги - ценные бумаги, которые обслуживают денежные расчеты на товарных или других рынках (векселя, чеки, коносаменты).

Владение ценной бумагой может быть именное или на предъявителя. Предъявительская ценная бумага не фиксирует имя ее владельца, и ее; обращение осуществляется путем простой передачи от одного лица к другому. Именная ценная бумага содержит имя ее владельца и, кроме того, регистрируется в специальном реестре.

Если именная ценная бумага передается другому лицу путем совершения на ней передаточной надписи (индоссамента), то она называется ордерной ценной бумагой.

Государственные ценные бумаги - это обычно разнообразнын виды облигаций. Негосударственные ценные бумаги - это ценные бумаги, которые выпускаются в обращение корпорациями (компаниями, банками, организациями) и даже частными лицами.

Основные типы ценных бумаг являются рыночными, т.е. могут свободно продаваться и покупаться на рынке. Однако в ряде случаев обращение ценных бумаг может быть ограничено, и ценную бумагу нельзя продать никому, кроме как тому, кто ее выпустил, и то через оговоренный срок. Такие бумаги являются нерыночными.

С точки зрения доходности ценные бумаги, как правило, являются доходными, но могут быть и бездоходными, когда при выпуске ценной бумаги не оговаривается размер дохода ее владельцу.

Деление ценных бумаг на долговые и владельческие долевые в своей основе отражает два возможных способа использования денежных средств: либо для приобретения какого-либо актива в собственность, либо во временное пользование. Если ценные бумаги выпускаются на ограниченный срок с последующим возвратом вложенных денежных сумм, то они являются долговыми бумагами. Это облигации, банковские сертификаты, векселя и др. Владельческие ценные бумаги дают право собственности на соответствующие активы. Это - акции, варианты, коносаменты и др.

Эмиссионные ценные бумаги выпускаются обычно крупными сериями, в больших количествах, и внутри каждой серии все ценные бумаги абсолютно идентичны. Это, обычно - акции и облигации.

Неэмиссионные ценные бумаги выпускаются поштучно или небольшими сериями.

1.2. Понятие рынка ценных бумаг

В общем виде рынок ценных бумаг можно определить как совокупность экономических отношений его членов по поводу выпуска и обращения ценных бумаг, но существуют и другие определения рынка ценных бумаг.

Рынок ценных бумаг - один из секторов рынка капитала, на котором осуществляется первичное размещение и дальнейший оборот ценных бумаг.

Также это понятие рассматривают как сферу экономических отношений, в которой в результате предъявления спроса на денежные ресурсы определенными экономическими субъектами, предложения таких ресурсов другими субъектами, при посредничестве институтов рынка, происходит переток денежных ресурсов от одних субъектов к другим, и формируются цены (стоимость) прав, воплощенных в ценных бумагах.

Таким образом, рынок ценных бумаг - это часть финансового рынка (другая его часть - рынок банковских ссуд), где осуществляется эмиссия и купля-продажа ценных бумаг. Он является одновременно и индикатором рыночной экономики и главным ее финансовым рычагом.

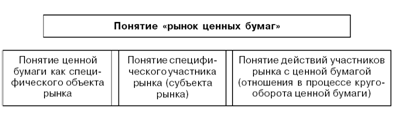

Рис. 1. Структура понятия «рынок ценных бумаг»

На рис. 1.1 представлена структура понятия «рынок ценных бумаг», которая складывается из трех групп понятий:

- понятия объекта рынка. Это понятие ценной бумаги или, если говорить в более общей форме, -- понятие инструмента рынка ценных бумаг.

- понятия субъектов рынка или прежде всего его исходных членов -- эмитентов и инвесторов. Нынешней рынок всегда имеет специализированных или профессиональных участников, которые выполняют посреднические услуги -- связывают между собой исходных членов (эмитентов и инвесторов, а также инвесторов между собой).

- понятия действий, которые могут совершать субъекты рынка с объектами этого же рынка. Все эти действия совершаются в процессе выпуска, обращения и гашения ценной бумаги, или на ее первичном и вторичном рынках.

Рынок ценных бумаг находится под регулирующим воздействием со стороны государства и самих членов рынка.

Итак, наиболее общее определение рынка ценных бумаг определяется как отношения между его членами по поводу выпуска, обращения и гашения ценных бумаг.

В этом смысле понятие рынка ценных бумаг не отличается и не может отличаться от определения рынка любого другого товара, например нефти.

С точки зрения товарного хозяйства рынок ценных бумаг, с одной стороны, подобен рынку любого другого товара, ибо ценная бумага -- это тоже товар, а с другой -- имеет особенности, связанные со спецификой своего товара -- ценных бумаг.

Первое различие между рынком ценных бумаг и рынком товаров как материальных благ (работ, услуг) состоит в объекте и объеме рынка. У них разные объекты рынка: ценная бумага или материальный товар. Объем рынка ценных бумаг намного больше объема рынка материальных благ и потенциально не имеет предела.

Второе различие -- способ образования рынка. Товар как материальный объект должен быть произведен или добыт в процессе трудовой деятельности человека.

Ценная бумага выпускается в обращение; раньше для этого надо было хотя бы напечатать бланки самой ценной бумаги, а теперь достаточно зарегистрировать всех владельцев в специальном реестре.

Третье различие между этими рынками -- значимость процесса обращения. Целью производства материального товара является его производительное или личное потребление. Процесс обращения необходим, чтобы доставить товар от производителя к потребителю. Число стадий обращения товара ограничено, и чем их меньше, тем лучше. Ценная бумага существует только в процессе обращения. Количество актов перехода ее из рук в руки ничем не ограничено и потенциально бесконечно. Скорость обращения ценной бумаги -- важнейший показатель ее «качества». Прекращение процесса обращения означает «смерть» для ценной бумаги.

Четвертое различие отражает субординацию сравниваемых рынков. Поскольку материальное товарное производство -- основа человеческого существования, постольку рынок материальных товаров первичен по отношению к рынку ценных бумаг.

Рынок ценных бумаг, отличаясь от рынка денег (валют, банковских ссуд и депозитов) своим объектом, очень сходен с ним способом образования, и значимостью процесса обращения. Близость этих рынков так велика, что в ряде случаев ценные бумаги могут выполнять функции платежно-расчетных средств (например, векселя, чеки). Как было сказано, сами бумажные деньги нашего времени берут свои корни от такой ценной бумаги, как банковский вексель.

1.3. Задачи и функции рынка ценных бумаг

Цель рынка ценных бумаг - аккумулировать финансовые ресурсы и обеспечить возможность их перераспределение путем совершения разными членами рынка разнообразных операций с ценными бумагами, т. е. осуществлять посредничество в движении временно свободных денежных средств от инвесторов к эмитентам ценных бумаг.

Давая общую оценку значение ценных бумаг в экономике, можно выделить следующие моменты:

1. ценные бумаги выступают гибким инструментом инвестирования свободных денежных средств юридических и физических лиц.

2. размещение ценных бумаг - эффективный способ мобилизации ресурсов для развития производства и удовлетворения других общественных потребностей.

3. ценные бумаги активно участвуют в обслуживании товарного и денежного обращения.

4. На рынке ценных бумаг, прежде всего фондовых биржах, складываются курсы ценных бумаг. Эти курсы - барометр любых изменений в экономической и политической жизни той или иной страны.

Задачами рынка ценных бумаг являются:

мобилизация временно свободных финансовых ресурсов для осуществления конкретных инвестиций;

формирование рыночной инфраструктуры, отвечающей мировым стандартам;

развитие вторичного рынка;

активизация маркетинговых исследований;

трансформация отношений собственности;

совершенствование рыночного механизма и системы управления;

обеспечение реального контроля над фондовым капиталом на основе государственного регулирования;

уменьшение инвестиционного риска;

формирование портфельных стратегий;

развитие ценообразования;

прогнозирование перспективных направлений развития.

Рынок ценных бумаг является частью финансового рынка и в условиях развитой мной экономики выполняет ряд важнейших макро- и микроэкономических функций.

Можно выделить следующие основные функции рынка ценных бумаг: учетная, контрольная, сбалансирования спроса и предложения, стимулирующая, перераспределительная, регулирующая. Их шесть.

Во-первых, рынок ценных бумаг исполняет роль регулировщика инвестиционных потоков, обеспечивающего оптимальную для общества структуру использования ресурсов. Именно через рынок ценных бумаг осуществляется основная часть веса перетока капиталов в отрасли, обеспечивающие наибольшую рентабельность вложений. Курс акций на вторичном рынке, изменяясь под воздействием рыночного спроса и предложения (естественно, инвесторы стремятся вкладывать средств наиболее доходные проекты, одновременно избавляясь от ценных бумаг, оказавшихся малоприбыльными), определяет цену первичного рынка, который, в конечном счете, только и важен для производства, так как именно на нем предприятия могут получить средства на развитие. На развитых рынках успех или неудача молодого предприятия часто бывают обусловлены темпами подписки на его ценные бумаги. На российском рынке мало удачных попыток привлекать ресурсы путем размещения ценных бумаг под серьезные проекты.

Во-вторых, рынок ценных бумаг обеспечивает массовый характер инвестиционного процесса, позволяя любым экономическим агентам (в том числе и обладающим номинально небольшим инвестиционным потенциалом), имеющим свободные денежные средства, осуществлять инвестиции в производство путем приобретения ценных бумаг. Концентрация оборота ценных бумаг на фондовых биржах и/или у профессиональных посредников позволяет инвестору облегчить процедуру осуществления инвестиций.

В-третьих, рынок ценных бумаг очень чутко реагирует на происходящие и пред-ающиеся изменения в политической, социально-экономической, внешнеэкономической и других сферах жизни общества. В связи с этим обобщающие показатели состояния рынка ценных бумаг являются основными индикаторами, по которым судят о состоянии экономики страны. По более узким выборкам можно проанализировать изменение положения дел в отдельных регионах, отраслях, на конкретных предприятиях.

В-четвертых, с помощью ценных бумаг реализуются принципы демократизма управлении экономикой на микроуровне, когда решение принимается путем голосования владельцев акций, причем один голос равен одной акции, поэтому чем больше акций, тем большее влияние имеет тот или иной совладелец на принятие управленческих решений.

В-пятых, через покупку-продажу ценных бумаг отдельных предприятий государство реализует свою структурную политику, приобретая акции «нужных» предприятий и совершая, таким образом, инвестиции в производства, важные с точки зрения развития общества в целом.

В-шестых, рынок ценных бумаг является важным инструментом государственной финансовой политики; основным рычагом, через который реализуется данная функция, является рынок государственных ценных бумаг, посредством которой государство воздействует на денежную массу и, следовательно, на расширение или сокращение уровня ВНП.

Как инструмент государственной финансовой политики рынок государственных ценных бумаг выполняет следующие функции:

1) финансирование дефицита бюджетов органов власти разных уровней. В результате выпуска государственных ценных бумаг и реализации их на открытом рынке правительство получает денежные средства, которые направляются на покрытие дефицита государственного бюджета. Это один из главных внутренних источников уменьшения дефицита, не приводящий к инфляционным всплескам, а лишь перераспределяющий свободные финансовые ресурсы от предприятий и населения к государству. Помимо достигнутой цели у этого способа решения бюджетных проблем есть и существенный отрицательный побочный эффект, касающийся уменьшения производственных инвестиций, что приводит к сокращению (снижению темпов роста) ВНП. Кроме того, увеличение государственного долга, произведенное с целью и нормализации бюджета, впоследствии приводит к росту нагрузки на бюджет из-за не ходимости выплаты процентов по ранее сделанным заимствованиям. Не всегда значению этой функции рынка ценных бумаг уделялось должное внимание. Консервативность бюрократического аппарата и недоверие к государству как агенту рынка задавали совершенно недостаточные для серьезного рассмотрения в качестве источника бюджетных поступлений ориентиры емкости рынка государственных ценных бумаг. Радикальный перелом в этом секторе финансового рынка произошел летом 1994 года, когда, с одной стороны, давление внешних кредиторов, заставило правительство пересмотреть отношение к традиционным, сугубо эмиссионным источникам финансирования бюджета, а с другой стороны, стремительный рост емкости рынка Государственных краткосрочных облигаций (ГКО) доказал наличие огромного фискального потенциала государственных ценных бумаг. В результате путем продажи государственных ценных бумаг привлекалось в бюджет несколько десятков триллионов ежегодно;

2) финансирование конкретных проектов. Обычно к выпуску ценных бумаг под конкретные проекты прибегают муниципальные власти. Выпуская и реализуя на ценные бумаги целевого назначения, они привлекают свободные денежные средства общества, которые и направляются на финансирование необходимых проектов. В условиях переходного периода это имеет несколько односторонний характер: целевые эмиссии производятся практически только под строительство жилья. Причина этого проста: привлечь средства рядовых инвесторов под будущие денежные доходы от какого-нибудь социально значимого объекта в сегодняшних условиях практически невозможно, тогда как по «жилищным» займам эмитенты рассчитываются столь необходимыми квартирами;

3) регулирование объема денежной массы, находящейся в обращении. Данная функция обычно реализуется государственными банками. Покупка госбанком государственных ценных бумаг увеличивает объем денежной массы в обращении, а продажа имеющихся государственных бумаг, наоборот, сокращает денежные агрегаты. В России изменение денежной массы в обращении в результате покупки-продажи государственных бумаг Центральным банком РФ имеет характер дополнительного эффекта к фискальным функциям.

4) поддержание ликвидности финансово-кредитной системы. Эта весьма важная функция Центрального банка довольно успешно реализуется через рынок ГКО. В рамках задачи необходимо, чтобы существовал достаточно емкий (способный поглотить оборотные средства банков) и в достаточной мере ликвидный рынок, на котором банки могли бы с прибылью держать часть активов и иметь возможность легко переводить средства в другие сектора финансового рынка;

5) некоторые другие, вспомогательные функции. Например, важную роль сыграли государственные ценные бумаги в российской приватизации.

II. Структура и участники рынка ценных бумаг

Составные части рынка ценных бумаг имеют своей основой не тот или иной тип ценной бумаги, а способ торговли на данном рынке. С этой позиции в рынке ценных бумаг необходимо выделять рынки:

- Первичный рынок - это приобретение ценных бумаг их первыми владельцами; это первая стадия процесса реализации ценной бумаги; это первое появление ценной бумаги на рынке, обставленное определенными правилами и требованиями. Вторичный рынок - это обращение ранее выпущенных ценных бумаг; это совокупность всех актов купли-продажи или других форм перехода ценной бумаги от одного ее владельца к другому в течение всего срока существования ценной бумаги.

- Организационный рынок ценных бумаг - это их обращение на основе твердо устойчивых правил между лицензированными профессиональными посредниками - членами рынка по поручению других членов рынка. Неорганизационный рынок - это обращение ценных бумаг без соблюдения единых для всех членов рынка правил.

- Биржевой рынок - это торговля ценными бумагами на фондовых биржах. Внебиржевой рынок - это торговля ценными бумагами, минуя фондовую биржу. Биржевой рынок - это всегда организационный рынок ценных бумаг, так как торговля на нем ведется строго по правилам биржи и только между биржевыми посредниками, которые тщательно отбираются среди всех других членов рынка. Внебиржевой рынок может быть организованным и неорганизованным. Организованный внебиржевой рынок основывается на компьютерных системах связи, торговли и обслуживания по ценным бумагам.

Торговля ценными бумагами может осуществляться на традиционных и компьютеризированных рынках. В последнем случае торговля ведется через компьютерные сети, объединяющие соответствующих фондовых посредников в единый компьютеризированный рынок, характерными чертами, которого являются:

Отсутствие физического места, где встречаются продавцы и покупатели, и, следовательно, отсутствие прямого контакта между ними;

Полная автоматизация процесса торговли и его обслуживания; роль членов рынка сводится в основном только к вводу своих заявок на куплю-продажу ценных бумаг в системе торгов.

Кассовый рынок ценных бумаг (иностранное название: «кэш» - рынок, или «спот» - рынок) - это рынок с немедленным исполнением сделок в течение 1-2 рабочих дней. Срочный рынок ценных бумаг - это рынок, на котором заключаются разнообразные по типу сделки со сроком исполнения, превышающим 2 рабочих дня. Чаще всего со сроком исполнения 3 месяца.

Участники рынка ценных бумаг - это физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по ним; это те, кто выступает между собой в определенные отношения по поводу обращения ценных бумаг.

Существуют следующие основные группы членов рынка ценных бумаг в зависимости от их функционального назначения:

- Эмитенты - это те, кто выпускает ценные бумаги в обращение.

- Инвесторы - это те, кто покупает ценные бумаги, выпущенные в обращение.

- Фондовые посредники - это торговцы, обеспечивающие связь между эмитентами и инвесторами на рынке ценных бумаг.

- Организации, обслуживающие рынок ценных бумаг, - это организации, выполняющие все другие функции на рынке ценных бумаг, кроме функции купли-продажи этих ценных бумаг.

- Эмитенты - это обычно государство, коммерческие предприятия и организации.

- Инвесторы - это обычно население, а также коммерческие организации, заинтересованные в увеличении (приросте) свободных денежных средств.

- Фондовые посредники - это организации, осуществляющие на рынке ценных бумаг брокерскую или дилерскую деятельность или деятельность по управлению ценными бумагами.

Организации, обслуживающие функционирование рынка ценных бумаг, можно включить:

Организаторов рынка ценных бумаг (фондовые биржи или не биржевые организаторы рынка);

- Расчетные центры (Расчетные палаты, Клиринговые центры);

- Депозитарии;

- Регистраторов;

- Информационные органы или организации.

Государственные органы регулирования и контроля рынка ценных бумаг в Российской Федерации включают:

- Высшие органы управления (Президент, Правительство);

- Министерства и ведомства (Министерство финансов РФ, Федеральная Комиссия по рынку ценных бумаг, другие);

- Центральный банк РФ.

Какие интересы преследует продавец на рынке ценных бумаг? Основной мотив, который им движет, - это привлечь капитал (денежные ресурсы). Кроме того, продажа ценных бумаг дает возможность реконструировать собственность, например государственную в акционерную путем приватизации. Предлагая к продаже производственные ценные бумаги, продавец старается снизить риск - хеджировать кредитные, процентные, валютные и другие риски. Продажа ценных бумаг позволяет провести секъюритизацию задолженности. Выпуская ценные бумаги для продажи, можно улучшить финансовое планирование или управление финансовыми потоками.

На другой стороне рынка инвестор - покупатель ценных бумаг, основная цель которого - заставить свои средства работать и приносить доход. Кроме того, он может быть заинтересован в получении прав, гарантированных той или иной ценной бумагой (например, права голоса). Аналогично эмитенту инвестор приобретает ценные бумаги и для хеджирования, и для управления ликвидностью и т.д.

Рассмотренная классификация членов рынка ценных бумаг являются специфической, т.е. присущей только данному рынку.

Поскольку рынок ценных бумаг есть составная часть рынка вообще, поскольку состав его членов может быть классифицирован в зависимости от той позиции, какую занимает участник на рынке по отношению к рынку.

Участник рынка может находиться либо в позиции покупателя, либо в позиции продавца, либо только обслуживать рыночные процессы. На рынке ценных бумаг эмитент всегда занимает позицию только продавца. Другими продавцами ценных бумаг могут быть и инвесторы, и фондовые посредники. Покупателями на данном рынке являются только инвесторы и фондовые посредники. Обслуживающими рынок организациями являются организации фондовой инфраструктуры и органы регулирования рынка.

В зависимости от отношения к рынку ценных бумаг всех лиц, которые так или иначе, имеют отношение к нему, можно условно разделить на три группы. К первой группе относится «клиенты» и «пользователи» фондового рынка. Это эмитенты и инвесторы. Их профессиональные интересы, их основная «деловая жизнь» часто лежит вне рынка ценных бумаг. Этот рынок для них - один из элементов сферы финансовых услуг, которыми они периодически пользуются. Эмитенты обращаются к фондовому рынку тогда, когда им необходимо привлечь долгосрочные или среднесрочные капиталы для финансирования каких- либо своих программ. Инвесторы обращаются к фондовому рынку для временного вложения имеющихся в их распоряжении капитала с целью их сохранения и преумножения. Эмитентов и инвесторов объединяет то, что рынок ценных бумаг для них - часть «внешней деловой сферы», а не профессия и не «основной» профессиональный бизнес.

Вторую группу составляют профессиональные торговцы, фондовые посредники, т. е. те, кого называют брокерами и дилерами. Это - организации, а в ряде стран - и граждане, для которых торговля ценными бумагами - основная профессиональная деятельность. Их задача состоит в том, чтобы обслуживать эмитентов и инвесторов, удовлетворять их потребности в выходе на фондовый рынок. Система взаимоотношений «клиенты - профессиональные торговцы» - это «розничный» сегмент фондового рынка, ориентированный на потребность эмитентов и инвесторов. Профессиональные торговцы здесь предлагают клиентам рынка широкий спектр финансовых услуг и финансовых инструментов.

Рядом с «розничным» сегментом фондового рынка существует не менее значительный «оптовый» сегмент - сфера отношений непосредственно между профессиональными торговцами. Здесь «профессионалы» торгуют друг с другом на равных. Принципы организации этой торговли в целом отличается от тех, которые существуют на «розничном» сегменте фондового рынка.

Третью группу составляют организации, которые специализируются на предоставлении услуг для всех участников фондового рынка. Всю совокупность этих организаций именуют «инфраструктурой» фондового рынка. К ним относятся фондовые биржи и другие организаторы торговли, клиринговые и расчетные организации, депозитарий и регистраторы и др.

Ядром фондового рынка, тем, что поддерживает его интегрированность, что создает «национальную модель» фондового рынка той или иной страны, тем, что заслуживает специального изучения, является его «оптовый» сегмент, а также его инфраструктура.

III. Состояние рынка ценных бумаг в России на современном этапе

В настоящее время рынок ценных бумаг становится важнейшим элементом перераспределения финансовых вливаний в экономику. Ему принадлежит особое место в системе воспроизводственного процесса где происходит аккумуляция свободной денежной массы внутренних и внешних инвестиций и распределение их к хозяйствующим субъектам для модернизации и наращивания производственной базы. В нынешней экономике одним из главных эмитентов ценных бумаг становится государство в лице конкретных органов управления. Следовательно, рынок ценных бумаг является одним из важнейших инструментов государственной бюджетной политики, поэтому тема очень важна в рамках нынешнего роста нашей страны. По экономическому определению рынок ценных бумаг — это отношения между его членами, по поводу выпуска, обращения и гашения ценных бумаг[1].

Так же рынок ценных бумаг– это особая форма существования капитала. Капитал в типе ценной бумаги может передаваться, обращаться на рынке как товар, заменять деньги в расчетах и, самое важное, приносить доход. Членами рынка ценных бумаг являются эмитенты, инвесторы и посредники[2].

Законодательной базой рынка ценных бумаг являются: Федеральный закон №39 «О рынке ценных бумаг» им регулируются отношения, возникающие при эмиссии и обращении эмиссионных ценных бумаг независимо от типа эмитента, а также особенности создания и деятельности профессиональных членов рынка ценных бумаг[3] .

В свою очередь Федеральный закон «Об инвестиционных фондах» - страхует инвесторов от нерыночных рисков. Современное состояние рынка ценных бумаг говорит о том, что он уже достаточно организован, хорошо контролируем специальным органом государственного регулирования – Федеральной службой РФ по финансовым рынкам (ФСФР) – это коллегиальный орган в составе Правительства РФ, имеющий большие полномочия в области координации, разработке стандартов, лицензирования профессиональных участников, установления квалификационных требований и т.д.

Главными задачами рынка ценных бумаг являются обеспечение межотраслевого перенаправления инвестиционных средств, привлечение инвестиций на российские предприятия и организация условий для активизирования накоплений и дальнейшего их инвестирования. На современном этапе больший объем операций с ценными бумагами осуществляется посредством биржевых торгов на специальных торговых площадках. Современное состояние рынка ценных бумаг говорит о том, что общий объем торгов на рынках биржи в ноябре 2017 года составил 70,4 трлн рублей.

Лучшую динамику продемонстрировал рынок облигаций (рост составил на 43,3% - здесь и далее по сравнению с аналогичным периодом 2016 года), рынок акций (+9,1%), а также валютный рынок (+6,2%). Объем торгов на всем фондовом рынке в ноябре 2017 года вырос на 26,4% и составил 2 288,7 млрд рублей (1 810,5 млрд рублей в ноябре 2016 года), здесь и далее без учета однодневных облигаций. Объем торгов акциями, депозитарными расписками и паями вырос на 9,1% до 977,2 млрд рублей по сравнению с 895,5 млрд рублей в ноябре 2016 года. Среднедневной объем торгов составил 46,5 млрд рублей (42,6 млрд рублей в ноябре 2016 года). Объем торгов корпоративными, региональными и государственными облигациями вырос на 43,3% и составил 1 311,5 млрд рублей (915,0 млрд рублей в ноябре 2016 года). Среднедневной объем торгов – 62,5 млрд рублей (43,6 млрд рублей в ноябре 2016 года). В ноябре на фондовом рынке Московской биржи размещены 45 облигационных займов, объем размещения составил 1 051,9 млрд рублей (в том числе, объем размещения однодневных облигаций составил 647,1 млрд рублей)[4].

Далее нужно отметить что государственные ценные бумаги во всем мире являются наиболее надежным долговым инструментом. Поэтому облигации федерального займа (ОФЗ) привлекательны для профессиональных инвесторов и для обывателей, незнакомых с

В 2015 году был организован выпуск ОФЗ-ИН (с индексируемым номиналом) с датой погашения 2023 году, номинал которых индексируется на каждый наступающий месяц в соответствии с индексом потребительских цен на товары и услуги. В апреле 2017 года начинается выпуск облигаций для населения. Помимо высокой надежности, которую может нарушить только дефолт государственной финансовой системы, обращение этих облигаций не требует привлечения брокеров с фондовой биржи, нет и сложного механизма покупки и продажи. Это упрощает приобретение облигаций физическими лицами, поэтому этот выпуск называют еще народные ОФЗ. В 2017 году спрос на ОФЗ со стороны российских инвесторов продолжает являться ключевым фактором ценообразования. Внутренний спрос на первичном и вторичном рынках остается значительными составляет около 60 – 70%. В феврале и июле 2017 г. отмечались периоды низкого присутствия нерезидентов на рынке ОФЗ, при этом ситуация на рынке оставалась стабильной. О современном состоянии и степени развития рынка ценных бумаг можно судить по достижению устойчивого экономического роста, создании эффективной экономики, обеспечивающей высокий уровень социально-экономического развития. Это станет возможным только, в частности, при развитии масштабного рынка государственных ценных бумаг[5].

Стабильное повышение котировок государственных ценных бумаг обязательно привлечёт в Россию дополнительные инвестиции. Так же в условиях подверженности российского рынка ценных бумаг – влиянию внешних факторов профессиональным участникам фондового рынка необходимо пристальнее следить за развитием событий путем ежедневного и еженедельного анализа рынка, т.к. разнобразные экономические и политические изменения, также отражаются на современном состоянии рынке ценных бумаг, следует подчеркнуть, что это молодой, перспективный и динамичный рынок, который может и будет развиваться на фоне процессов в нашей экономике: большого выпуска ценных бумаг в связи с приватизацией государственных предприятий, быстрого создания новых коммерческих образований, привлекающих средства на акционерной основе и т.д[6] . Таким образом, в сформированной рыночной экономике ценные бумаги и их типовое различие занимает важное место в привлечении незанятых денежных средств для потребностей предприятий и государства. Рынок ценных бумаг играет немало важную роль в перераспределении финансовых ресурсов государства, а также необходим для успешного развития рыночной экономики. Именно поэтому восстановление, развитие и регулирование фондового рынка становится все более, первоочередной задачей, стоящей перед правительством.

ЗАКЛЮЧЕНИЕ

Первая официальная биржа в России была открыта в Санкт-Петербурге в год его основания (1703), и, хотя она длительное время была товарной, на ней велась торговля и фондовыми ценностями -- векселями в иностранной валюте. К 1913 году в России насчитывалось уже около 70 фондовых бирж.В условиях зарегулированной экономики советского периода ценных бумаг просто не было. Имели хождение лишь облигации государственных внутренних займов, которые можно назвать ценной бумагой лишь с большой натяжкой из-за принудительного характера распределения большинства выпусков этих займов и отсутствия свободного обращения.

Однако по мере проникновения в постсоветскую экономику рыночных механизмов, ускорения процессов разгосударствления и возникновения негосударственных структур неизбежно должен был возникнуть рынок ценных бумаг, фондовый рынок. Надо отметить, что фондовый рынок становится самым динамично развивающимся сектором российской экономики. Ценные бумаги - это документы установленной формы и реквизитов, удостоверяющие имущественные права, осуществление или передача которых возможны только при их предъявлении. Ценные бумаги - это особый товар, который обращается на рынке, и отражает имущественные отношения.

Ценные бумаги можно покупать, продавать, переуступать, закладывать, хранить, передавать по наследству, дарить, обменивать. Они могут выполнять отдельные функции денег (средство платежа, расчетов). Рынок ценных бумаг является наиболее активной частью современного финансового рынка РФ и позволяет реализовать разнообразные интересы эмитентов, инвестор и посредников.

В Гражданском кодексе Российской Федерации дается следующее определение ценных бумаг: ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

Ценные бумаги существуют как особый товар, который должен иметь свой рынок с присущей ему организацией и правилами работы на нем. Однако товары, продаваемые на рынке ценных бумаг, являются товаром особого рода, поскольку ценные бумаги - это лишь титул собственности, документы, дающие право на доход, но не реальный капитал. Обособление рынка ценных бумаг определяется именно этим их качеством, и рынок характеризуется по большей части свободной и легко доступной передачей ценных бумаг одним владельцем другому.

Рынок ценных бумаг, как и другие рынки, представляет собой сложную организационную и экономическую систему с высоким уровнем целостности и законченности технологических циклов.

На нем ценные бумаги служат предметом купли - продажи с использованием комплекса цен, чем также отличаются от обычных товаров.

Эффективно работающий рынок ценных бумаг выполняет важную макроэкономическую функцию, способствуя перераспределению инвестиционных ресурсов, обеспечивая их концентрацию в наиболее доходных и перспективных отраслях и одновременно отвлекая финансовые ресурсы из отраслей, которые не имеют четко определенных перспектив развития.

Таким образом, рынок ценных бумаг является одним из немногих возможных финансовых каналов, по которым сбережения перетекают в инвестиции. В то же время рынок ценных бумаг предоставляет инвесторам возможность хранить и преумножать их сбережения.

Давая общую оценку значения ценных бумаг в экономике, можно выделить следующие важнейшие моменты. Во-первых, ценные бумаги выступают гибким инструментом инвестирования свободных денежных средств юридических и физических лиц. Во-вторых, размещение ценных бумаг - эффективный способ мобилизации ресурсов для развития производства и удовлетворения других общественных потребностей. В-третьих, ценные бумаги активно участвуют в обслуживании товарного и денежного обращения. В-четвертых, на рынке ценных бумаг, прежде всего фондовых биржах, складываются курсы ценных бумаг. Эти курсы - барометр любых изменений в экономической и политической жизни той или иной страны. Курсы резко падают в годы кризисов и неблагоприятной конъюнктуры и, наоборот, повышаются в периоды оживления и подъема производствах[7].

Рынок ценных бумаг выступает составной частью финансовой системы государства, характеризующейся институциональной и организационно - функциональной спецификой.

Список использованной литературы

- Актуальные проблемы формирования фондового рынка в России // Финансы. - 2012. - №4.

- Астапов К.Л. Фондовый рынок как механизм стимулирования развития Российской экономики // Финансы. - 2010. - №10.

- Баташов Д, Смолькин И., Фиолетов Е. Системы регулирования рынка ценных бумаг в России и за рубежом // Рынок ценных бумаг. – 2011. - №22.

- Галанов В. А. Рынок ценных бумаг: учебник / В. А Галанов. - М.: НИЦ ИНФРА-М, 2016. – С. 8. 2 Стародубцева Е. Б. Рынок ценных бумаг: учебник / Е. Б. Стародубцева. - М.: ИД ФОРУМ, НИЦ ИНФРА-М, 2016.

- Гусева И.А. Практикум по рынку ценных бумаг. Учебное пособие. - М.: Юрист, 2009.

- Данилов Ю.А. Анализ и прогноз развития российского рынка ценных бумаг // ЭКО. - 2010 - №2.

- Делягин М. Современные политические факторы развития фондового рынка // РЦБ. - 2012. - № 2.

- Каратуев А.Г. Ценные бумаги: виды и разновидности // М.: Русская Деловая Литература, 2009.

- Колтынюк Б.А. Рынок ценных бумаг. - СПб., 2009.

- Миркин Я. 30 тезисов. Ключевые идеи развития фондового рынка // Рынок ценных бумаг. – 2011. - № 11.

- Миркин Я. Традиционные ценности населения и фондовый рынок // Рынок ценных бумаг. – 2011. - №7.

- Особенности и проблемы формирования фондового рынка в России // ЭХО. – 2012. - №11.

- Петров М.В. Повышение роли финансового сектора в реформировании экономики России // Финансы и кредит. - 2010. - №40.

- Рубцов Б. Тенденции развития мировой экономики и фондовый рынок России. – 2012. - №12.

- Рынок ценных бумаг /Под ред. Галанова В.А. - М.: Финансы и статистика, 2009.

- Рынок ценных бумаг: Учеб, пособие /Под ред. В.А. Галанова. – М.: ИНФРА-М, 2011.

- Рынок ценных бумаг: Учеб, пособие для вузов / Под ред. проф. Е.Ф. Жукова. – М.: ЮНИТИ-ДАНА, 2009.

- Современные проблемы формирования фондового рынка // РЦБ. – 2008. - №8.

- Федеральный закон «О рынке ценных бумаг» от 22.04.1996 №39-ФЗ, в ред. от 03.07.2016 // Российская газета. – № 79. – 25.04.1996. 2 Официальный сайт Московской фондовой биржи – [Электронный ресурс]. – Режим доступа: http://moex.com/. фондовым рынком.

- Шабалин А.О. Формирование фондового рынка России и государственная политика в области ценных бумаг / Финансы. – 2011. - №6.

- Ященков К.В. Фондовый рынок в условиях глобализации // Аспирант и соискатель. - 2011. - № 5.

-

Галанов В. А. Рынок ценных бумаг: учебник / В. А Галанов. - М.: НИЦ ИНФРА-М, 2016. – С. 8. 2 Стародубцева Е. Б. Рынок ценных бумаг: учебник / Е. Б. Стародубцева. - М.: ИД ФОРУМ, НИЦ ИНФРА-М, 2016. – С. 50 ↑

-

Федеральный закон «О рынке ценных бумаг» от 22.04.1996 №39-ФЗ, в ред. от 03.07.2016 // Российская газета. – № 79. – 25.04.1996. 2 Официальный сайт Московской фондовой биржи – [Электронный ресурс]. – Режим доступа: http://moex.com/. фондовым рынком. ↑

-

Покровская Н.Н., Куриленко М.В. Рынок государственных ценных бумаг в России: проблемы и перспективы развития / Н.Н Покровская, М.В. Куриленко // Интернет-журнал «Науковедение». – 2016. – Том 8. – № 4. – С. 1–5. ↑

-

Проблемы развития рынка ценных бумаг в Российской экономике // Молодежный научный форум: Общественные и экономические науки: электр. сб. ст. по материалам XL студ. междунар. заочной науч.-практ. конф. — М.: «МЦНО». — 2016 —№ 11(40) / [Электронный ресурс] — Режим доступа. — URL: https://nauchforum.ru/archive/MNF_social/11(40).pdf ↑

-

Галанов В. А. Рынок ценных бумаг: учебник / В. А Галанов. - М.: НИЦ ИНФРА-М, 2016. – С. 8. 2 Стародубцева Е. Б. Рынок ценных бумаг: учебник / Е. Б. Стародубцева. - М.: ИД ФОРУМ, НИЦ ИНФРА-М, 2016. – С. 50 ↑

-

Федеральный закон «О рынке ценных бумаг» от 22.04.1996 №39-ФЗ, в ред. от 03.07.2016 // Российская газета. – № 79. – 25.04.1996. 2 Официальный сайт Московской фондовой биржи – [Электронный ресурс]. – Режим доступа: http://moex.com/. фондовым рынком. ↑

-

«Рынок ценных бумаг» №19 2014,с.22 ↑

- Нотариат в Российской Федерации

- Нотариат в Российской Федерации

- Теоретические основы материальной мотивации персонала организации

- Влияние кадровой стратегии на работу службы персонала (на примере ООО «Заводские окна»)

- Учетная политика организации: цели, задачи, формирование, применение

- Активы мировых финансовых центров мирового финансового рынка (Анализ деятельности современных мировых финансовых центров)

- Организационная культура и ее роль в современных организациях (Типы организационных культур)

- ПЛАНИРОВАНИЕ ФИНАНСОВОГО РЕЗУЛЬТАТА ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ С УЧЕТОМ ЭФФЕКТА ОПЕРАЦИОННОГО ЛЕВЕРИДЖА

- Сущность банков

- Технология работы спортивно-оздоровительного центра в гостинице» (На примере гостиницы Метрополь 5*)

- Роль педагога в формировании учебной деятельности младшего школьника (Психологические особенности младших школьников)

- Роль педагога в формировании учебной деятельности младшего школьника (Понятие и функции компетенций школьников )