Понятие, признаки и правовое регулирование несостоятельности ( банкротства)

Содержание:

ВВЕДЕНИЕ

Финансовая несостоятельность, банкротство является весьма актуальной темой для современных предприятий. Для современной рыночной экономики риск является неотъемлемой чертой, характерной для предпринимательской деятельности, которая связана с возможностью наступления финансовой несостоятельности. Риск банкротства может распространяться как на те юридические лица, которые осуществляют сами предпринимательскую деятельность, так и на те лица, которые в определенной форме предоставили им средства (кредит, покупка акций и пр.). Безусловным является факт, раннее обнаружение наметившейся негативной тенденции финансово-хозяйственной деятельности предприятия, которые ведут предприятие к финансовой несостоятельности, способствует повышению эффективности процедур, направленных на выход экономического субъекта из сложившейся кризисной ситуации.

В странах Западной Европы институт финансовой несостоятельности известен довольно давно, однако, для нашей экономики банкротство, как экономический институт, стал известен не так давно.

Несомненно, основная цель института финансово несостоятельности (банкротства) заключается в попытке свести к минимуму экономические потери: посредством вывода из финансового кризиса предприятия, которое «терпит экономическое бедствие», либо посредством быстрого с максимальным эффектом удовлетворения требований, выдвигаемых кредиторами.

При этом практическая реализация данных целей не всегда осуществляется в соответствии с представленной интерпретацией, довольно часто финансовая несостоятельность влечет передел собственности предприятия.

Указанные выше обстоятельства свидетельствуют о необходимости глубокой научно-методической проработке процедур и механизмов, которые направлены на осуществление прогнозирования финансовой несостоятельности предприятий на ранней стадии.

Несостоятельность (банкротство) является старейшей экономической и юридической категорией. Институт банкротства во все времена выступал ключевым регулятором процессов экономического характера, которые происходили в обществе, обеспечивая установление в хозяйственном обороте стабильности и устойчивости. Угроза наступления финансовой несостоятельности (банкротства) является побуждающим мотивом не только для предприятий, но и для органов государственного управления для принятия мер, направленных на восстановление активного баланса и улучшение финансово-хозяйственной деятельности соответствующих субъектов хозяйствования. Законодательство предусматривает целый ряд мер, способствующих восстановлению платежеспособности юридического лица, являющегося должником. Данные меры, как правило, направлены на недопущение массовых банкротств в стране.

ГЛАВА 1. Теоретико-методологические основы института банкротства в Российской Федерации

1.1. Определение понятия «банкротства», причины и виды финансовой несостоятельности предприятий

Переход к рыночной экономике вызвал появление нового для нашей финансовой практики понятия – банкротства предприятия. Банкротство является признанной судом экономической несостоятельностью предприятия в вопросе исполнения в установленный срок своих обязательства перед кредиторами, работниками, финансово-кредитными организациями и по обязательным платежам. Банкротство влечет для предприятия установление особого правового и экономического статуса предприятия-должника, проведение мероприятий по реструктуризации долгов, финансовому оздоровлению или ликвидации его предприятия[1].

Можно выделить внешние и внутренние причины возникновения кризисных ситуаций на предприятиях.

Внешние причины банкротств, включает в себя.

Влияние экономики страны. К основным внешним причинам, которые влияют на финансово-хозяйственную деятельность предприятий и угрозу банкротства, относится политическая нестабильность общества, внешнеэкономическая политика государства, разрыв экономических связей, рост цен на ресурсы, потеря рынков сбыта, изменение условий экспорта и импорта, несовершенство законодательства в области хозяйственного права, предпринимательской деятельности и прочих проявлений регулирующей функции государства, общий спад производства, инфляцию, нестабильность финансовой системы, изменение конъюнктуры рынка, неплатежеспособность и банкротство партнеров.

Одной из причин несостоятельности субъектов хозяйствования может быть неправильная фискальная политика государства. Высокий уровень налогообложения может оказаться непосильным для предприятия;

Развитие науки и техники. Следующая причина воздействия на финансовое положение предприятий, которое может вызвать банкротство – это развитие науки и техники. Не секрет, что отечественные предприятия в своей основной массе пока еще не восприимчивы достижениям науки и техники. Необходимость изменений в технологии производства, которые предприятие вынуждено осуществлять, требует больших капитальных вложений. Они могут резко снизить прибыльность производства, в том числе и вследствие неудач при внедрении новых технологий. Это во многом объясняет неудовлетворительные итоги конверсии предприятий оборонной промышленности, прежняя продукция которых не находит сбыта, а новая продукция, чтобы быть конкурентоспособной, должна учитывать современные достижения науки и техники, что требует больших капитальных затрат для реконструкции и модернизации производства. Отсюда и возникает вероятность банкротства многих предприятий этой отрасли;

Демографический фактор. Следующей внешней причиной, оказывающей влияние на финансово-хозяйственную деятельность предприятий и угрозу банкротства, является демография. Состояние демографии определяет размер и структуру потребностей, а при определенных экономических предпосылках и платежеспособный спрос населения и предприятий;

Культурный уклад. Культурный уклад в стране находит свое проявление в привычках и нормах потребления, предпочтении одних товаров и отрицательном отношении к другим[2].

К внутренним причинам можно отнести следующие:

- дефицит собственного оборотного капитала как следствие неэффективной производственно-коммерческой деятельности или неэффективной инвестиционной политики;

- низкий уровень техники, технологии и организации производства;

- снижение эффективности использования производственных ресурсов предприятия, его производственной мощности и как результат высокий уровень себестоимости, убытки;

- создание сверхнормативных остатков незавершенного строительства, незавершенного производства, производственных запасов, готовой продукции, в связи с чем происходит затоваривание, замедляется оборачиваемость капитала и образуется его дефицит. Это заставляет предприятие залезать в долги и может быть причиной его банкротства;

- плохая клиентура предприятия, которая платит с опозданием или не платит вовсе по причине банкротства, что вынуждает предприятие самому залезать в долги. Так зарождается цепное банкротство;

- отсутствие сбыта из-за низкого уровня организации маркетинговой деятельности по изучению рынков сбыта продукции, формированию портфеля заказов, повышению качества и конкурентоспособности продукции, выработке ценовой политики;

- привлечение заемных средств в оборот предприятия на невыгодных условиях, что ведет к увеличению финансовых расходов, снижению рентабельности хозяйственной деятельности и способности к самофинансированию;

- быстрое и неконтролируемое расширение хозяйственной деятельности, в результате чего запасы, затраты и дебиторская задолженность растут быстрее объема продаж. Отсюда появляется потребность в привлечении краткосрочных заемных средств, которые могут превысить чистые оборотные активы (собственный оборотный капитал). В результате предприятие попадает под контроль банков и других кредиторов и может подвергнуться угрозе банкротства;

- использование предприятием стратегии, которая не адаптирована к внешним факторам макросреды;

- разбалансированность экономического механизма воспроизводства капитала предприятия;

- снижение рентабельности продукции[3].

В законодательной и финансовой практике выделяют следующие виды банкротства предприятий.

Схема 1.1 – Виды банкротства предприятий

Банкротство (финансовая несостоятельность) предприятий

Реальное банкротство

Техническое банкротство

Умышленное банкротство

Фиктивное банкротство

Примечание: Источник - Новоселов Е.В. Банкротство: путеводитель по принятию решений - М: Юстицинформ - 2014 – с. 81

Реальное банкротство. Оно характеризует полную неспособность предприятия восстановить в предстоящем периоде свою финансовую устойчивость и платежеспособность в силу реальных потерь используемого капитала. Катастрофический уровень потерь капитала не позволяет такому предприятию осуществлять эффективную хозяйственную деятельность в предстоящем периоде, вследствие чего оно объявляется банкротом юридически.

Техническое банкротство. Используемый термин характеризует состояние неплатежеспособности предприятия, вызванное существенной просрочкой его дебиторской задолженности. При этом размер дебиторской задолженности превышает размер кредиторской задолженности предприятия, а сумма его активов значительно превосходит объем его финансовых обязательств. Техническое банкротство при эффективном антикризисном управлении предприятием, включая его санирование, обычно не приводит к юридическому его банкротству.

Умышленное банкротство. Оно характеризует преднамеренное создание (или увеличение) руководителем или собственником предприятия его неплатежеспособности; нанесение ими экономического ущерба предприятию в личных интересах или в интересах иных лиц; заведомо некомпетентное финансовое управление. Выявленные факты умышленного банкротства преследуются в уголовном порядке.

Фиктивное банкротство. Оно характеризует заведомо ложное объявление предприятием о своей несостоятельности с целью введения в заблуждение кредиторов для получения от них отсрочки (рассрочки) выполнения своих кредитных обязательств или скидки с суммы кредитной задолженности. Такие действия также преследуются в уголовном порядке.

Основным законом, регулирующим экономические, финансовые отношения предприятий и граждан между собой и государством является Федеральный закон Российской Федерации «О несостоятельности (банкротстве)» от 26 октября 2002года[4].

В законе даны последовательность определения несостоятельности предприятий и граждан, процедур банкротства и восстановления платежеспособности. Он не предусматривает методических аспектов составления тех или иных планов финансового оздоровления предприятий, стратегий и т.д., которыми должны заниматься специалисты предприятия или уполномоченные на это специально подготовленные работники.

В соответствии с законом РФ «О несостоятельности (банкротстве)» (статья 2) под несостоятельностью понимается признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей при условии их неисполнения в течение трех месяцев (далее банкротство).

При несостоятельности предпринимателя к нему могут быть применены различные процедуры и формы их реализации (схема 1.2). Это может быть реструктуризация, ликвидация предприятия или мировое соглашение между кредиторами и собственниками предприятия.

Восстановление платежеспособности происходит, с одной стороны, за счет реализации части имущества предприятия-должника, с другой – путем проведения соответствующих организационно-технических экономических мероприятий.

При санации (оздоровлении), как показано на схеме 1.2, предприятию на конкурсной основе оказывается финансовая помощь собственником предприятия, кредиторами и другими лицами. При этом главным является составление надлежащего бизнес-плана, представляющего собой стратегию предприятия по восстановлению платежеспособности и эффективной деятельности.

В условиях кризисного состояния преследуются следующие цели и задачи бизнес-плана:

- обоснование предполагаемого бизнеса и оценка результатов за определенный период времени;

- бизнес-план как документ-компас, направленный на выявление действий и направлений по управлению бизнесом;

- как средство для получения необходимых инвестиций;

- как реклама для бизнеса;

- как инструмент для управления бизнесом[5].

Особенностям и методике составления бизнес-плана при восстановлении платежеспособности в научной литературе уделяется достаточное внимание многими авторами. Но в данной работе целесообразно уделить большее внимание сущности политики антикризисного управления, ее принципам и содержанию основных этапов.

Банкротство - невозможность юридического лица - субъекта предпринимательской деятельности удовлетворить в установленный для этого срок предъявленные к нему со стороны кредиторов требования и выполнить обязательства перед бюджетом. Банкротство связанно с недостаточностью активов (отсутствием средства).

Признаками банкротства является неспособность должника в течение 3-х месяцев удовлетворить требования кредитора по денежным обязательствам или исполнить обязанности по уплате обязательных платежей (штрафы, пеня при этом не учитываются), при этом на день обращения в суд задолженность юридического лица должна быть не менее 500 минимальных заработных плата, гражданина - не менее 100 минимальных заработных плат, при этом у гражданина сумма обязательств должна превышать стоимость принадлежащего ему имущества.

Правом на обращение в суд с заявлением о признании должника банкротом имеют право сам должник, кредитор и прокурор[6].

Арбитражные суды возбуждают дело о банкротстве на основании надлежаще оформленного искового заявления прокурора, кредитора или должника при наличии установленных законом признаков банкротства. причем кредиторы имеют право объединить свои требования и подать одно заявление, подписанное кредиторами.

Закон выделяет следующие процедуры банкротства:

1. Наблюдение;

2. Финансовое оздоровление;

3. Внешнее управление;

4. Конкурсное производство;

5. Мировое соглашение.

Наблюдение - процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов.

Процедура наблюдения вводится определением арбитражного суда по результатам рассмотрения обоснованности требований заявителя. Тем же определением суда назначается временный управляющий. При этом руководитель предприятия-должника и иные органы управления продолжают свою работу, но ряд сделок они могут совершать только с письменного согласия временного управляющего. Кроме того, в период наблюдения они не могут принимать ряд решений (о реорганизации, ликвидации юридического лица, создании филиалов и представительств и др.). С даты введения финансового оздоровления, внешнего управления, признания арбитражным судом должника банкротом и открытия конкурсного производства или утверждения мирового соглашения наблюдение прекращается.

Финансовое оздоровление - процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности перед всеми кредиторами в соответствии с утвержденным арбитражным судом графиком погашения задолженности.

Процедура финансового оздоровления может быть введена собранием кредиторов либо арбитражным судом по ходатайству учредителей (участников). Максимальный срок финансового оздоровления составляет 2 года. Арбитражным судом назначается административный управляющий, который осуществляет свои полномочия до окончания процедуры финансового оздоровления либо до его отстранения арбитражным судом[7].

Внешнее управление - процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности. Эта процедура вводится арбитражным судом на основании решения собрания кредиторов в случае установления реальной возможности восстановления платежеспособности должника.

Мировое соглашение - процедура банкротства, применяемая на любой стадии рассмотрения дела о банкротстве в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами. Мировое соглашение заключается по решению собрания кредиторов между конкурсными кредиторами и уполномоченными органами, с одной стороны, и должником - с другой, и представляет собой гражданско-правовую сделку, путем которой стороны на основе взаимных уступок определяют размер подлежащих погашению денежных требований и сроки их погашения. Мировое соглашение заключается в письменной форме и может содержать положения о прекращении обязательств должника путем предоставления отступного, обмена требований на акции, облигации, новации обязательства, прощения долга и т.д. Мировое соглашение утверждается определением арбитражного суда, после чего производство по делу о банкротстве прекращается. Соглашение может быть расторгнуто арбитражным судом в случае неисполнения или существенного нарушения должником его условий.

На нынешнем этапе развития украинской экономики выявление неблагоприятных тенденций развития предприятия, предсказание банкротства приобретают первостепенное значение[8].

Прогнозирование вероятности банкротства как самостоятельная проблема возникла в передовых капиталистических странах (и в первую очередь, в США) сразу после окончания второй мировой войны. Этому способствовал рост числа банкротств в связи с резким сокращением военных заказов, неравномерность развития фирм, процветание одних и разорение других. Естественно, возникла проблема возможности априорного определения условий, ведущих фирму к банкротству.

1.2 Методики прогнозирования банкротства предприятия

Вначале этот вопрос решался на эмпирическом, чисто качественном уровне и, естественно, приводил к существенным ошибкам. Первые серьезные попытки разработать эффективную методику прогнозирования банкротства относятся к 60-м гг. и связаны с развитием компьютерной техники.

Известны четыре основных метода к прогнозированию вероятности банкротства[16]:

Модель Альтмана. Этот метод предложен в 1968 г. известным западным экономистом

Альтманом. Он базируется на финансовых данных и включает оперирование некоторыми коэффициентами. Индекс кредитоспособности построен с помощью аппарата мультипликативного дискриминантного анализа (Multiple-discriminant analysis - MDA) и позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и небанкротов[9].

При построении индекса Альтман обследовал 66 предприятий, половина которых обанкротилась в период между 1946 и 1965 гг., а половина работала успешно, и исследовал 22 аналитических коэффициента, которые могли быть полезны для прогнозирования возможного банкротства.

Самый простой из этих моделей является двухфакторная. Для нее выбирается два основных показателя, от которых, по мнению Э. Альтмана, зависит вероятность банкротства:

— коэффициент покрытия (характеризует ликвидность);

— коэффициент финансовой зависимости (характеризует финансовую устойчивость). На основе анализа западной практики были выявлены весовые коэффициенты каждого из этих факторов:

Z = -0,3877 + /-1,0736/ × Ктл + 0,0579 × Кфз (1),

Где: Ктл – коэффициент текущей ликвидности = текущие активы ÷ текущие обязательства;

Кфз – коэффициент финансовой зависимости = заемные средства ÷ общую величину пассивов.

Для предприятий, у которых Z = 0, вероятность банкротства равна 50%. Если Z < 0, то вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z. Если Z > О, то вероятность банкротства больше 50% и возрастает с ростом Z.

Достоинство модели — в возможности применения в условиях ограниченного объема информации о предприятии, но данная модель не обеспечивает высокую точность прогнозирования банкротства, так как не учитывает влияния на финансовое состояние предприятия других важных показателей (рентабельности, отдачи активов, деловой активности)[10].

В западной практике чаще используются многофакторные модели Э. Альтмана. В 1968 г.им была предложена пятифакторная модель прогнозирования. Данная формула применима для акционерных обществ открытого типа:

Z = 1,2 Коб + 1,4 Кнп + 3,3 Кр + 0,6 Кп+ 1,0 Ком (2)

где Коб — доля оборотных средств в активах, т. е. отношение текущих активов к общей сумме активов;

Кнп — рентабельность активов, исчисленная исходя из нераспределенной прибыли, т. е. отношение нераспределенной прибыли к общей сумме активов;

Кр — рентабельность активов, исчисленная по балансовой стоимости (т. е. отношение прибыли до уплаты % к сумме активов;

Кп — коэффициент покрытия по рыночной стоимости собственного капитала, т.е. отношение рыночной стоимости акционерного капитала к краткосрочным обязательствам.

Ком — отдача всех активов, т. е. отношение выручки от реализации к общей сумме активов.

Таблица 1.1 - Уровень угрозы банкротства предприятия для акционерных обществ открытого типа

|

Значение Z |

Вероятность банкротства |

|

Менее 1,81 |

Очень высокая |

|

От 1,81 до 2,7 |

Высокая |

|

От 2,7 до 2,99 |

Вероятность невелика |

|

Более 2,99 |

Вероятность ничтожна, очень низкая |

Примечание: Источник - Новоселов Е.В. Банкротство: путеводитель по принятию решений - М: Юстицинформ - 2014 – с. 129

Данный показатель не может быть рассчитан для большинства предприятий, так как в России отсутствует информация о рыночной стоимости эмитентов. По мнению многих ученых следует провести замену рыночной стоимости акций на сумму уставного и добавочного капитала, т. к. увеличение стоимости активов предприятия приводит либо к увеличению его уставного капитала (увеличение номинала или дополнительный выпуск акций) либо к росту добавочного капитала (повышение курсовой стоимости акций в силу роста их надежности);

Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года - до 83%, что говорит о достоинстве данной модели. Однако существуют мнения, согласно которым в условиях переходной экономики использовать модель Альтмана нецелесообразно. Аргументами сторонников этих мнений служат:

• несопоставимость факторов, генерирующих угрозу банкротства;

• различия в учете отдельных показателей;

• влияние инфляции на их формирование;

• несоответствие балансовой и рыночной стоимости отдельных активов и другие объективные причины.

Модель Тафлера. Он основан на сравнении признаков уже обанкротившихся компаний с таковыми же признаками "подозрительной" компании. За последние 50 лет опубликовано множество списков обанкротившихся компаний. Некоторые из них содержат их описание по десяткам показателей. К сожалению, большинство списков не упорядочивают эти данные по степени важности и ни в одном не проявлена забота о последовательности[11].

Модель оценки возможности банкротства У. Бивера, предполагающая вычисление так называемых показателей Бивера и определение на их основе вероятности экономической несостоятельности предприятия .

Суть его метода заключалась в том, что, имея массив первичной (бухгалтерской и финансовой) информации по организациям, банкротство которых уже наступило, и определяя для последних основные финансовые коэффициенты на протяжении достаточно продолжительного периода, предшествующего наступлению банкротства (обычно несколько лет)[12].

Таблица 1. 2 - Система показателей Бивера для диагностики банкротства

|

№ п/п |

Показатель |

Расчет |

Значения показателей |

||

|

Банкротство маловероятно |

Банкротство через 5 лет |

Банкротство через 1 год |

|||

|

1 |

Коэффициент Бивера |

(ЧП- АМ)/(ДО+КО) |

0,4-0,45 |

0,17 |

-0,15 |

|

2 |

Рентабельность активов |

ЧП/А*100% |

6 |

4 |

-22 |

|

3 |

Финансовый левередж |

(ДО+КО)/А*100% |

<=37 |

<=50 |

<=80 |

|

4 |

Коэффициент покрытия активов чистым оборотным капиталом |

(СК-ВА)/А |

0,4 |

<=0,3 |

0,06 |

|

5 |

Коэффициент покрытия |

ОА/КО |

<=3,2 |

<=2 |

<=1 |

ЧП — чистая прибыль;

AM — амортизация;

ДО — долгосрочные обязательства;

КО - краткосрочные обязательства;

А — активы;

СК - собственный капитал;

ВА — внеоборотные активы;

О А — оборотные активы фирмы.

Модель оценки вероятности банкротств М.А. Федотовой опирается на коэффициент текущей ликвидности (Х1) и долю заемных средств в валюте баланса (Х2):

Z = -0,3877- 1,0736 Х1 + 0,0579 Х2. (4)

При отрицательном значении индекса Z вероятно, что предприятие останется платежеспособным.

Отсутствие в России статистических материалов по организациям-банкротам не позволяет скорректировать методику исчисления весовых коэффициентов и пороговых значений с учетом российских экономических условий. Кроме того, в настоящий момент в Российской Федерации отсутствует информация о рыночной стоимости акций большинства предприятий, да и в условиях неразвитости вторичного рынка российских, ценных бумаг у большинства организаций данный показатель теряет свой смысл.

Альтернативным методом прогнозирования банкротства является субъективный анализ, предполагающий экспертную оценку риска предприятия на основе разработанных стандартов. Это так называемый метод балльной оценки или метод А-счета (показатель Аргенти).

Согласно данной методике, исследование начинается с предположений, что (а) идет процесс, ведущий к банкротству, (б) процесс этот для своего завершения требует нескольких лет и (в) процесс может быть разделен на три стадии:

Недостатки. Компании, скатывающиеся к банкротству, годами демонстрируют ряд недостатков, очевидных задолго до фактического банкротства.

Ошибки. Вследствие накопления этих недостатков компания может совершить ошибку, ведущую к банкротству (компании, не имеющие недостатков, не совершают ошибок, ведущих к банкротству).

Симптомы. Совершенные компанией ошибки начинают выявлять все известные симптомы приближающейся неплатежеспособности: ухудшение показателей (скрытое при помощи "творческих" расчетов), признаки недостатка денег. Эти симптомы проявляются в последние два или три года процесса, ведущего к банкротству, который часто растягивается на срок от пяти до десяти лет.

При расчете А-счета конкретной компании необходимо ставить либо количество баллов согласно Аргенти, либо 0 – промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель – А-счет.

Если сумма баллов более 25, компания может обанкротиться в течение ближайших пяти лет.

Чем больше А-счет, тем скорее это может произойти.

Если сумма баллов более 25, компания может обанкротиться в течение ближайших пяти лет. Чем больше А-счет, тем скорее это может произойти.

К достоинствам этой методики можно отнести системность, комплексный подход к пониманию финансового состояния предприятия. Трудности в использовании этих рекомендаций заключаются в многокритериальности используемых параметров, субъективности принимаемых решений, необходимости составления экономического баланса помимо бухгалтерской отчетности[13].

Отечественные экономисты А.И. Ковалев, В.П. Привалов предлагают следующий перечень неформализованных критериев для прогнозирования банкротства предприятия:

- неудовлетворительная структура имущества, в первую очередь активов;

- замедление оборачиваемости средств предприятия;

- сокращение периода погашения кредиторской задолженности при замедлении оборачиваемости текущих активов;

- тенденция к вытеснению в составе обязательств дешевых заемных средств дорогостоящими и их неэффективное размещение в активе;

- наличие просроченной кредиторской задолженности и увеличение ее удельного веса в составе обязательств предприятия;

- значительные суммы дебиторской задолженности, относимые на убытки;

- тенденция опережающего роста наиболее срочных обязательств в сравнении с изменением высоколиквидных активов;

- устойчивое падение значений коэффициентов ликвидности;

- нерациональная структура привлечения и размещения средств, формирование долгосрочных активов за счет краткосрочных источников средств;

- убытки, отражаемые в бухгалтерском балансе;

- состояние бухгалтерского учета на предприятии.

Таким образом, можно отметить, что банкротство, безусловно, является негативным явлением экономики. Сущность финансовой несостоятельности (банкротства) сводится к следующим его признакам:

современное понятие «несостоятельности (банкротства)» можно охарактеризовать следующими признаками:

- неспособность должника удовлетворить в полном объеме требования кредиторов по денежным обязательствам, т.е. неспособность рассчитаться по долгам со всеми кредиторами;

- неспособность должника уплатить обязательные платежи - налоги, сборы и иные обязательные взносы в бюджет соответствующего уровня и во внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации;

- состояние неплатежеспособности должника трансформируется в несостоятельность (банкротство) только после того как арбитражный суд констатирует наличие признаков неплатежеспособности должника, являющихся достаточным основанием для применения к нему процедур, предусмотренных Законом.

ГЛАВА 2. ПРАВОВОЕ РЕГУЛИРОВАНИЕ НЕСОСТОЯТЕЛЬНОСТИ

2.1. Ответственность в предпринимательской деятельности на примере ЧТУП «Ювентабелстрой»

Частное торговое унитарное предприятие «Ювентабелстрой» создано как юридическое лицо на территории Республики Беларусь, основываясь на нормах действующего гражданского законодательства Республики Беларусь и ратифицированных Республикой Беларусь международных актах.

Предприятие осуществляет свою деятельность на основе Устава ЧТУП «Ювентабелстрой». Закон Республики Беларусь «О хозяйственных обществах» определяет необходимость отражения в уставе предприятия полного и сокращенного наименования на государственных языках: на русском языке и на белорусском языке.

Полное наименование предприятия в соответствии с уставом – Частное торговое унитарное предприятие «Ювентабелстрой».

Сокращенное наименование в соответствии с уставом – ЧТУП «Ювентабелстрой».

Наименование предприятие принято считать фирменным наименование, кроме него предприятие обладает самостоятельным балансом, печатью с отображением герба Республики Беларусь (данная печать находится у директора предприятия и проставляется только на оригинальные документы, имеющие значимость для финансово-хозяйственной деятельности ЧТУП «Ювентабелстрой»). Расчетный счет открыт у данного предприятия в ОАО «БПС – Сбербанк», кроме расчетного счета предприятие открыло и валютный счет для осуществления хозяйственных операций с нерезидентами Республики Беларусь.

Предприятие наделяется рядом прав по законодательству Республики Беларусь, так как ему присвоен статус юридического лица. Все вопросы, возникающие по поводу финансово-хозяйственной деятельности при взаимодействии с контрагентами, подлежат рассмотрению в экономическом суде Республики Беларусь, а вопросы, которые возникают с физическими лицами, подлежат рассмотрению в общих судах Республики Беларусь с соблюдением правил подсудности и подведомственности судам.

На коммерческую основу создания предприятия указывает главная цель, преследуемая частным торговым унитарным предприятием «Ювентабелстрой» - получение прибыли. На основе наличия либо отсутствия данной цели гражданское законодательство Республики Беларусь делит всех субъектов хозяйствования на коммерческие и некоммерческие организации соответственно.

Прибыль, полученная предприятием в результате осуществления деятельности, предусмотренной Уставом унитарного предприятия, направляется на удовлетворение экономических интересов учредителя предприятия, а также на удовлетворение потребностей работников предприятия, удовлетворение которых гарантировано в силу заключенных с ними контрактов на осуществление трудовой деятельности.

На частном торговом унитарном предприятии «Ювентабелстрой» заключаются два типа договоров с работниками: трудовые договоры, а также договоры гражданско-правового порядка. В большинстве случаев с работниками заключаются трудовые договоры сроком от 1 до 5 лет. Трудовые договоры способствуют установлению гарантий соблюдения трудовых обязанностей, как работников, так и нанимателя по отношению к ним. Гражданско-правовые договоры заключаются реже, основной причиной, провоцирующей их заключение, является необходимость осуществления разовых работ либо работ на срок менее одного года. Данный промежуток выполнения служебных обязанностей (до одного года) говорит о нецелесообразности заключения трудового договора с работниками предприятия.

Частное торговое унитарное предприятие «Ювентабелстрой» является юридическим лицом и обладает уникальным номером налогоплательщика, на основании которого предприятием осуществляются обязательные отчисления в виде налоговых платежей в государственный бюджет.

Необходимо отметить, что законодательные акты Республики Беларусь устанавливают, что минимальный размер уставного фонда на момент регистрации унитарного предприятия на территории Республики Беларусь составляет один миллион рублей. Данное правило в полном объеме соблюдено частным торговым унитарным предприятием «Ювентабелстрой», уставный фонд которого на момент регистрации сформирован учредителем в размере одного миллиона белорусских рублей путем внесения денежных средств на вновь открытый им расчетный счет в ОАО «БПС-Сбербанк» в городе Бобруйске, Могилевской области.

Законодательством предусмотрена возможность увеличения размера уставного фонда, которое возможно в аналогичном порядке, то есть посредством внесения учредителем денежных средств на расчетный счет либо включения в уставный фонд недженежного взноса, которым может быть любое имущество, имеющее материальную ценность.

Для частного торгового унитарного предприятия «Ювентабелстрой» характерна собственная организационная структура.

Схема 2.1 – Организационная структура ЧТУП «Ювентабелстрой»:

Учредитель

Директор

Главный бухгалтер

Основной

персонал

Вспомогательный персонал

Примечание: собственная разработка, на основе данных ЧТУП «Ювентабелстрой».

Как видно, из представленной схемы организационной структуры директор предприятия является также наемным работником, которого принимает на работу непосредственно сам учредитель. Кроме того вопрос о трудоустройстве главного бухгалтера на предприятии также решается учредителем частного торгового унитарного предприятия «Ювентабелстрой». Директор совместно с главным бухгалтером предприятия несет ответственность перед учредителем предприятия за результаты деятельности ЧТУП «Ювентабелстрой».

Основным документом, регламентирующим деятельность директора частного торгового унитарного предприятия «Ювентабелстрой», является трудовой договор, а также должностная инструкция. Необходимо отметить, что анализ договорной работы позволяет отметить, что трудовой договор с директором предприятия заключен на срок 3 года с установленным испытательным сроком, равным 6 месяцам.

С главным бухгалтером также заключен трудовой договор (срочный трудовой договор – контракт), срок которого также равен 3 года, но испытательный срок установлен 3 месяца. Данные сроки соответствуют указанным срокам в трудовом законодательстве для главных специалистов предприятий.

Организационная структура частного торгового унитарного предприятия «Ювентабелстрой» является линейной, характеризующейся централизованной работой. Частное торговое унитарное предприятие «Ювентабелстрой» является малым предприятием, соответственно, можно утверждать о том, что линейность организационной структуры является положительным моментом деятельности предприятия, так как она способствует улучшению управленческого процесса на предприятии, а также сокращения случаев совершения служебных правонарушений работниками предприятия (хищений, краж, растрат и пр.).

В соответствии с уставом предприятия директор может самостоятельно вести финансовый (бухгалтерский) учет на частном торговом унитарном предприятии «Ювентабелстрой». При этом специфика сферы деятельности предприятия (оптовая и розничная торговля), а также многочисленность бухгалтерских операций, осуществляемых на предприятии, обусловили необходимость ввода на исследуемом предприятии должности главного бухгалтера. Необходимо отметить, что обязанностями главного бухгалтера частного торгового унитарного предприятия «Ювентабелстрой» является правильное и полное ведение финансового (бухгалтерского) учета на предприятии, правильный учет денежных средств, сохранность денежных средств и пр.

Частное торговое унитарное предприятие «Ювентабелстрой» отвечает самостоятельно за результат своей финансово - хозяйственной деятельности перед учредителем, государством, а также иными лицами - юридическими и физическими лицами. Предприятие самостоятельно формирует свою финансовую, ценовую, кадровую политику. Направления финансовой политики предприятия определяют основные направления хозяйственной деятельности на каждый финансовый год в соответствии с установившимся спросом и предложением на товары, входящие в предмет деятельности предприятия.

Эффективность ведения бухгалтерского (финансового) учета на частном торговом унитарном предприятии «Ювентабелстрой» обеспечивается соблюдением главным бухгалтером и иными работниками предприятия нормативных правовых актов, Закона «О бухгалтерском учете», а также положений методических рекомендаций Министерства финансов и пр. Учетная политика рассматриваемого предприятия устанавливает векторность деятельности, как главных специалистов – директора и главного бухгалтера, так и работников, составляющих основной и вспомогательный персонал.

На частном торговом унитарном предприятии «Ювентабелстрой» осуществляется ведение финансового (бухгалтерского) учета в отношении имущества предприятия, имущественных обязательств предприятия, хозяйственных операций посредством использования в бухгалтерской работе метода двойной записи, определяемой в соответствии с Планом счетов бухгалтерского учета, обязательного для всех предприятий.

На частном торговом унитарном предприятии «Ювентабелстрой» используется единый рабочий План счетов для ведения учета главным бухгалтером, в состав данного рабочего Плана включаются:

- ряд синтетических счетов,

- ряд аналитических счетов,

- ряд аналитических признаков, которые определены в соответствии с требованиями, необходимыми для эффективного управления, и представляют собой обязательные признаки для использования бухгалтером предприятия.

Показатели, представленные в Таблице № 2.1, говорят о том, что на Частном торговом унитарном предприятии «Ювентабелстрой» в 2013 году сумма выручки увеличилась по сравнению с 2012 годом на 3327 миллионов рублей или 17,9%. Тем временем, себестоимость реализованных товаров, работ и услуг увеличилась в меньшей степени – на 9,5%. Данный факт нашел свое отражение на величине прибыли которая в 2013 году составила 3228 миллионов рублей, что на 112,1% больше уровня 2012 года. Уровень рентабельности продаж также увеличился на 94,4%и составил в 2013 году 17,3%.

Таблица № 2.1 - Основные технико - экономические показатели Частного торгового унитарного предприятия «Ювентабелстрой» за 2012-2013 гг.

|

Показатель |

2012 год |

2013 год |

Отклонения |

|

|

Абсолют. |

Темп прироста, % |

|||

|

Выручка от реализации продукции, млн. руб. |

18556 |

21883 |

3327 |

17,9 |

|

Прибыль, млн. руб. |

1522 |

3228 |

1706 |

112,1 |

|

Себестоимость продукции, млн. руб. |

17034 |

18655 |

1621 |

9,5 |

|

Среднесписочная численность работников, чел. |

18 |

21 |

3 |

16,7 |

|

Стоимость основных фондов, млн. руб. |

2075 |

2538 |

463 |

22,3 |

|

Уровень рентабельности, % |

8,9 |

17,3 |

8,4 |

94,4 |

|

Фондовооруженность, млн. руб./ чел. |

115,3 |

120,9 |

5,3 |

4,9 |

|

Фондоотдача, руб. |

8,9 |

8,6 |

-0,3 |

-3,4 |

|

Фондоемксть, руб. |

0,11 |

0,12 |

0,01 |

9,1 |

Примечание: собственная разработка, на основе данных ЧТУП «Ювентабелстрой».

Несколько выросла численность работников предприятия, прежде всего за счет создания новой службы доставки с функционалом для трех человек. Рост по сравнению с 2012 годом в 2013году составил 16,7%. Создание новой службы повлекло также и увеличение стоимости основных фондов за счет приобретения грузового микроавтобуса для тоставки материалов до потребителя. Рост составил 22,3%.

Соответственно изменились и показатели использования основных производственных фондов. Значение фондовооруженности увеличилось на 4,9%, а вот фондоотдача снизилась на 3,4%. Значение фондоемкости имеет обратный экономический смысл, нежели фондоотдача - увеличилось на 9,1%.

Диаграмма № 2.1. Структура активов Частного торгового унитарного предприятия «Ювентабелстрой» за 2013 год.

Примечание: собственная разработка, на основе данных ЧТУП «Ювентабелстрой».

В частности существенные изменения в структуре активов Частного торгового унитарного предприятия «Ювентабелстрой» претерпели две статьи – доля дебиторской задолженности снизилась на 23,8 процентных пункта и составила в 2013 году 10,8%. Это связано с тем, что организация перевела большинство своих партнеров на предоплату. Доля запасов в структуре активов Частного торгового унитарного предприятия «Ювентабелстрой» увеличилась на 30,3 процентных пункта и составила 55,2%.

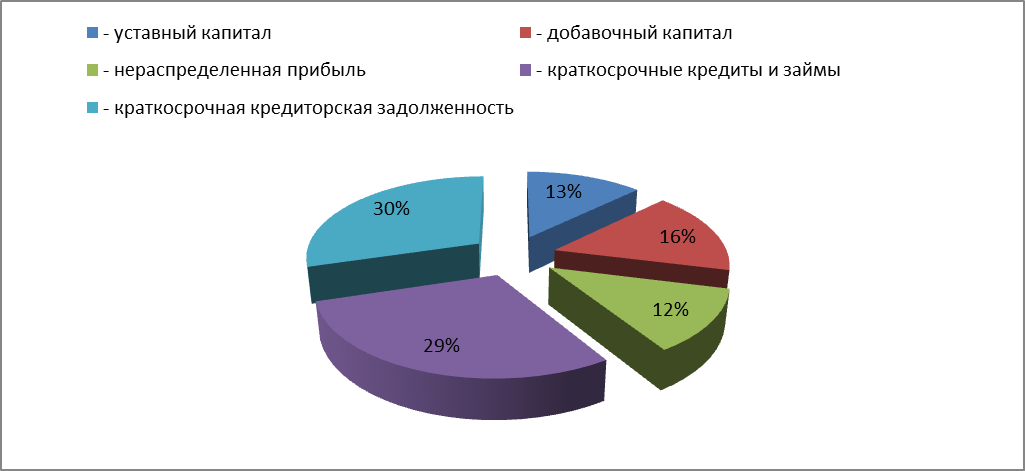

Диаграмма № 2.2. Структура пассивов Частного торгового унитарного предприятия «Ювентабелстрой» за 2013 год.

Примечание: собственная разработка, на основе данных ЧТУП «Ювентабелстрой».

Структура пассивов Частного торгового унитарного предприятия «Ювентабелстрой» в 2013 году по сравнению с 2012 годом в целом претерпела существенные изменения. Доля собственного капитала в 2013 году снизилась в общей сумме пассивов на 34,5 процентных пункта и составила 41,0%, в то время как доля обязательств Частного торгового унитарного предприятия «Ювентабелстрой» увеличилась на 34,5 процентных пункта и составила 59,0%.

Прежде всего, это произошло за счет снижения доли добавочного капитала на 20,2 процентных пункта и увеличения доли краткосрочной кредиторской задолженности на 28,9 процентных пункта. К увеличению суммы краткосрочной кредиторской задолженности привело получение организацией от поставщиков диллерских условий работы, что подразумевает увеличение отсрочки платежа и диллерской скидки.

2.2. Анализ финансовой состоятельности Частного торгового унитарного предприятия «Ювентабелстрой»

Анализ финансовой состоятельности предприятия предусматривает комплексную оценку его финансово-хозяйственной деятельности.

Анализ позволяет сказать, что в балансе Частного торгового унитарного предприятия «Ювентабелстрой» произошли динамичные изменения. Какие то в силу объективных причин: инфляция, девальвация белорусского рубля и т.д, какие то – структурные. Так, средняя величина активов увеличилась на 79,7%, средняя величина собственного капитала на 17,2%, средняя стоимость внеоборотных активов на 23,3%, средняя стоимость оборотных активов на 242,4%, средняя стоимость запасов и затрат без НДС увеличилась на 253,5%, себестоимость реализованных товаров и издержки обращения на 18,0%, средняя кредиторская задолженность на 303,2%. Снизилась в 2013 году только лишь средняя величина дебиторской задолженности более чем в 2 раза, а точнее на 50,2%.

Таблица № 2.2. Анализ динамики абсолютных показателей деловой активности Частного торгового унитарного предприятия «Ювентабелстрой» за 2012-2013 гг.

|

Показатель |

2012 год |

2013 год |

Отклонения |

|

|

Абсолют. |

Темп прироста, % |

|||

|

Средняя величина активов, млн. руб. |

4301 |

7731 |

3430 |

79,7 |

|

Средняя величина собственного капитала, млн. руб. |

2379 |

2788 |

409 |

17,2 |

|

Средняя стоимость внеоборотных активов, млн. руб. |

2198 |

2710 |

512 |

23,3 |

|

Средняя стоимость оборотных активов, млн. руб. |

1615 |

5531 |

3916 |

242,4 |

|

Средняя стоимость запасов и затрат без НДС , млн. руб. |

1442 |

5098 |

3656 |

253,5 |

|

Себестоимость реализованных товаров и издержки обращения, млн. руб. |

19429 |

22924 |

3495 |

18,0 |

|

Средняя величина дебиторской задолженности, млн. руб. |

2004 |

998 |

-1006 |

-50,2 |

|

Средняя кредиторская задолженность, млн. руб. |

554 |

2234 |

1680 |

303,2 |

Примечание: собственная разработка, на основе предприятия.

Таблица № 2.3. Анализ динамики относительных показателей деловой активности Частного торгового унитарного предприятия «Ювентабелстрой» за 2012-2013 гг.

|

Показатель |

2012 год |

2013 год |

Отклонения |

|

|

Абсолют. |

Темп прироста, % |

|||

|

Рентабельность активов, % |

35,4 |

41,8 |

6,4 |

18,1 |

|

Рентабельность собственного капитала, % |

64,0 |

115,8 |

51,8 |

80,9 |

|

Оборачиваемость активов, раз |

4,3 |

2,8 |

-1,5 |

-34,9 |

|

Оборачиваемость собственного капитала, раз |

7,8 |

7,9 |

0,1 |

1,3 |

|

Отдача внеоборотных активов, руб. |

8,4 |

8,1 |

-0,3 |

3,6 |

|

Оборачиваемость оборотных активов, раз |

11,5 |

3,6 |

-7,9 |

-68,7 |

|

Коэффициент обеспеченности собственными оборотными средствами |

0,59 |

0,17 |

-0,42 |

-71,2 |

|

Время обращения запасов, дней |

27,1 |

81,2 |

54,1 |

199,6 |

|

Время обращения дебиторской задолженности, дней |

39,4 |

16,6 |

-22,8 |

-57,9 |

|

Продолжительность операционного цикла, дней |

66,5 |

84,8 |

18,3 |

27,5 |

|

Отношение средней величины активов к средней величине собственного капитала |

1,8 |

2,8 |

1,0 |

55,6 |

Примечание: собственная разработка, на основе данных ЧТУП «Ювентабелстрой».

Наряду с увеличением общей рентабельности Частного торгового унитарного предприятия «Ювентабелстрой», рентабельность активов увеличилась на 18,1%. Это говорит о том, что сумма располагаемых активов – позволяет получить прибыль в краткосрочном периоде. Рентабельность собственного капитала увеличилась в 2013 году на 80,9%, что говорит о направленности денежной доли уставного фонда в оборотные активы.

Оборачиваемость активов снизилась в 2013 году по сравнению с 2012 годом на 34,9% и составила 2,8, что говорит об увеличении запасов Частного торгового унитарного предприятия «Ювентабелстрой».

Оборачиваемость собственного капитала выросла на 1,3%, что говорит о том, что денежная часть собственных средств шла на пополнение оборотных активов.

За счет создания в 2013 году новой службы доставки стройматериалов увеличилась и оборачиваемость внеоборотных активов на 3,6%, а вот с увеличением запасов готовой продукции оборачиваемость оборотных активов снизилась на 68,7%.

Коэффициент обеспеченности собственными оборотными активами Частного торгового унитарного предприятия «Ювентабелстрой» в 2013 году снизился на 71,2%. Это говорит о том, что компания для пополнения оборотных активов привлекало краткосрочные кредиты.

С переводом практически всех контрагентов на предоплату, срок оборачиваемости активов увеличился в три раза, а точнее на 199,6%, в то время как срок обращения дебиторской задолженности снизился на 57,9% и составил 16,6 дней.

Все это отразилось на увеличении операционного цикла на 27,5% и отношении средней величины активов к средней величине собственного капитала, которая возросла на 55,6%

Таблица № 2.4. Показатели ликвидности Частного торгового унитарного предприятия «Ювентабелстрой» за 2012-2013 гг.

|

Показатель |

2012 год |

2013 год |

Отклонения |

|

|

Абсолют. |

Темп прироста, % |

|||

|

Коэффициент текущей платежеспособности |

2,5 |

1,2 |

1,3 |

-52,0 |

|

Коэффициент быстрой ликвидности |

1,5 |

0,3 |

-1,2 |

-80,0 |

|

Коэффициент абсолютной ликвидности |

0,11 |

0,08 |

-0,03 |

-27,3 |

|

Манёвренность функционирующего капитала |

0,4 |

0,8 |

0,4 |

100,0 |

|

Соотношение дебиторской и кредиторской задолженности |

40,9 |

0,4 |

-40,5 |

-99,0 |

Примечание: собственная разработка, на основе данных ЧТУП «Ювентабелстрой».

Просмотрев показатели платежеспособности и ликвидности Частного торгового унитарного предприятия «Ювентабелстрой» в Таблице № 2.4 можно говорить о том, что коэффициент текущей платежеспособности, характеризующий долю погашения текущими активами текущих пассивов в 2013 году по сравнению с 2012 годом увеличился на 52,0% и составил 1,2. Норматив данного показателя от 1 до 2. Можно сказать, что в нашем случае показатель в пределах норматива.

Коэффициент быстрой ликвидности характеризует часть краткосрочных обязательств Частного торгового унитарного предприятия «Ювентабелстрой», которая может быть оперативно погашена за счет средств на расчетных счетах, в краткосрочных ценных бумагах, а также поступлений по счетам. В 2013 году по сравнению с 2012 годом данный показатель существенно снизился на 80,0% и составил 0,3. Нормативное значение коэффициента от 0,7 до 0,8, что говорит о том, что в 2013 году показатель сформировался ниже нормативного значения, хотя еще в 2012 году составлял 1,5, что также далеко от норматива. Таким образом, данный факт снова указывает на огромные суммы кредитов предприятия.

Коэффициент абсолютной ликвидности отражает ту часть краткосрочной задолженности Частного торгового унитарного предприятия «Ювентабелстрой», которую можно погасить в ближайшее время за счет денежных средств. В 2013 году предприятие может погасить деньгами на счетах 8% общей задолженности, что на 27,3% меньше, чем в 2012 году. Норматив данного показателя составляет от 0,2 до 0,3. В рассматриваемом периоде наблюдается отклонение от норматива в меньшую сторону, что говорит о недостаточности денежных средств.

Таблица № 2.5. Оценка банкротства по двухфакторной модели Z Частного торгового унитарного предприятия «Ювентабелстрой» за 2012-2013 гг.

|

Наименование Показателя |

2012 год |

2013 год |

|

1.Коэффициент текущей ликвидности |

2,5 |

1,2 |

|

2.Коэффициент финансовой зависимости |

0,25 |

0,50 |

|

3. Z-показатель вероятности банкротства |

-3,06 |

-1,65 |

|

4.Вероятность банкротства |

<50% |

<50% |

Примечание: собственная разработка, на основе данных ЧТУП «Ювентабелстрой».

Из расчетов видно, что Z<0. Что говорит о вероятности банкротства Частного торгового унитарного предприятия «Ювентабелстрой» - меньше 50%.

Преимуществом такой модели является ее простота, а также способность её применения в условиях недостаточности информации.

Также западные экономисты используют многофакторные модели Э. Альтмана. В 1968 году им предложена пятифакторная модель оценки банкротства:

Z = 1,2 Коб + 1,4 Кнп + 3,3 Кр + 0,6 Кп + 0,999 Ком, (2.2)

Где: Коб – доля оборотных средств в активах;

Кнп – рентабельность активов, исчисленная по нераспределенной прибыли;

Кр – рентабельность активов, исчисленная по балансовой прибыли;

Кп – коэффициент покрытия по рыночной стоимости собственного капитала;

Ком – отдача всех активов.

В зависимости от Z прогнозируется вероятность банкротства:

1,8 и менее – очень высокая; от 1,81 до 2,7 – высокая;

от 2,8 до 2,9 – возможная; более 3,0 – очень низкая.

Если Z < 1,81, то организация станет банкротом:

Через год – с вероятностью 95%;

Через 3 года – 48%;

Через 4 года – 30%;

Через 5 лет - 30%.

Для Частного торгового унитарного предприятия «Ювентабелстрой» оценка потенциального банкротства с помощью пятифакторной модели Э.Альтмана рассчитана в Таблице № 2.6.

Таблица № 2.6. Оценка банкротства по пятибалльной модели Z Частного торгового унитарного предприятия «Ювентабелстрой» за 2012-2013 гг.

|

Наименование показателя |

На начало периода |

На конец периода |

|

1.Доля оборотных средств в активах |

0,38 |

0,72 |

|

2. Рентабельность активов, исчисленная по нераспределенной прибыли |

0,19 |

0,12 |

|

3. Рентабельность активов, исчисленная по балансовой прибыли |

0,35 |

0,42 |

|

4. Коэффициент покрытия по рыночной стоимости собственного капитала |

4,29 |

1,25 |

|

5. Отдача всех активов |

3,20 |

2,37 |

|

6. Z |

7,65 |

5,54 |

|

7. Вероятность банкротства |

Очень низкая |

Очень низкая |

Примечание: собственная разработка, на основе данных ЧТУП «Ювентабелстрой».

Как видно из Таблицы № 2.9, вероятность банкротства очень низкая, однако в 2013 году вероятность увеличилась, но осталась на уровне очень низкой.

Проведя анализ финансового состояния Частного торгового унитарного предприятия «Ювентабелстрой» можно в заключении сделать ряд выводов:

- за период с 2012 по 2013 годы выручка компании увеличилась, при этом увеличилась и балансовая прибыть, а также снизилась себестоимость реализуемых товаров работ и услуг, что говорит об улучшении в деятельности Частного торгового унитарного предприятия «Ювентабелстрой»;

- анализ структуры баланса компании показывает существенное увеличение оборотных активов на предприятии, наряду с увеличением суммы краткосрочных обязательств, что говорит о привлечении кредитов для вливаний в оборотные активы;

- анализ показателей финансовой устойчивости и ликвидности Частного торгового унитарного предприятия «Ювентабелстрой» говорит о довольно стабильном положении компании на рынке, однако, показатели в 2013 году поддерживались, прежде всего за счет заемных средств, сумма собственных средств в 2013 году – снизилась;

- исследование вероятности банкротства по двухфакторной и пятифакторной модели подтверждает, очень низкую вероятность банкротства Частного торгового унитарного предприятия «Ювентабелстрой», однако, судя по методикам, эта вероятность в 2013 году по сравнению с 2012 годом увеличилась, хотя и осталась на очень низком уровне.

В соответствии с проведенным исследованием финансового состояния частного торгового унитарного предприятия «Ювентабелстрой», а также положения его на рынке товаров и услуг можно сформулировать ряд мероприятий направленных на финансовое оздоровление исследуемого предприятия.

В качестве основных путей по максимизации прибыли частного торгового унитарного предприятия «Ювентабелстрой» можно предложить следующие мероприятия:

1) разработать краткосрочную, среднесрочную и долгосрочную стратегию частного торгового унитарного предприятия «Ювентабелстрой» в области экономического состояния, которая направлена на реализацию рациональной хозяйственной деятельности, выявление и использование резервов реализации продукции, как внутренних, так и внешних;

2) исследовать потребительские свойства реализуемой продукции и предъявленных к ней покупательских ожиданий и требований; исследовать факторы, которые определяют структуру и динамику потребительского спроса на продукцию предприятия, и разработать планов реализации товара в соответствии с экономической целесообразностью;

3) организовать рекламу и простимулировать сбыт продукции предприятия;

4) организовать комплексный экономический анализ деятельности Частного торгового унитарного предприятия «Ювентабелстрой», направленной на эффективное использование материальных и трудовых ресурсов, повышение рентабельности деятельности.

ЗАКЛЮЧЕНИЕ

Предприятие восстанавливает свою платежеспособность при условиях протекания ранней стадии финансового кризиса на предприятии, то есть в этот период предприятие не может быть включено в процедуру финансовой несостоятельности (банкротства).

При применении термина «банкротство» необходимо понимать установление в отношении предприятия финансовой несостоятельности в судебном порядке, т.е. устанавливается, что предприятия не способно удовлетворить в установленный срок требования, предъявляемые к нему, а также не способно выполнить свои обязательства перед государственным бюджетом.

Реформирование предприятий в современных рыночных условиях является неизбежным процессом, предполагающим, что в обществе будут созданы необходимые законодательные предпосылки с целью развития эффективных взаимоотношений между предприятиями-заемщиками и заимодавцами, должниками и кредиторами. Одной такой предпосылкой является наличие законодательства о банкротстве, которое в своей реализации способствует предупреждению случаев финансовой несостоятельности, оздоровлению всей системы финансовых взаимоотношений между предпринимателями, а в случае признания должника банкротом - сведению к минимуму отрицательных последствий банкротства для обеих сторон, осуществлению всех необходимых процедур в цивилизованной форме.

На сегодняшний день в качестве основного нормативного документа, который регламентирует процедуру банкротства (финансовой несостоятельности), выступает Федеральный закон “О несостоятельности (банкротстве)” от 26 октября 2002 года № 271-Ф3 с рядом внесенных изменений и дополнений.

Признак банкротства предприятия, организации либо иного юридического лица заключается в неспособности данного предприятия удовлетворить по денежным обязательствам требования кредиторов и (или) исполнить обязанность по уплате обязательных платежей, при условии не исполнения соответствующих обязательств и (или) обязанностей в течение трех месяцев с момента наступления календарной даты их исполнения.

Законом предусмотрены различные процедуры, которые способствуют восстановлению платежеспособности должника, а именно:

- досудебная санация,

- мировое соглашение, заключение которого возможно на любой стадии процесса;

- иные меры, способствующие достижению вышеуказанных целей.

Процесс финансовой несостоятельности предприятия (банкротства) включает в себя ряд процедур, которые сменяют друг друга: наблюдение - процедура банкротства (финансовой несостоятельности), которая вводится с числа принятия заявления о признании должника банкротом арбитражным судом для того, чтобы обеспечить имущественную сохранность и провести анализ финансового состояния должника; внешнее управление - процедура банкротства, вводимая арбитражным судом в соответствии с решением собрания кредиторов для того, чтобы восстановить платежеспособность должника, при этом полномочия по управлению должником переходят внешнему управляющему. Конкурсное производство - процедура банкротства, которая проводится для того, чтобы требования кредиторов были соразмерно удовлетворены за счет средств, которые получены посредством продажи имущества должника в установленном законодательством порядке.

Следует уяснить существующие объективные условия для массовой несостоятельности предприятий различных организационно-правовых форм собственности и всего народно-хозяйственного комплекса РФ. Они порождены, прежде всего, непродуманностью экономической концепции и стратегии развития хозяйства в условиях рыночных отношений, низким качественным потенциалом управленческих кадров.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1 Абдукаримов В.Т. Анализ финансового состояния и финансовых результатов предпринимательских структур. Учебное пособие/ [Текст]. – М.: Инфа - М, 2014. – 216 с. – ISBN 978-5-16-006404-8

2 Алексеева Е.В. Несостоятельность (банкротство) юридических лиц. Практикум/ [Текст]. – М.: Проспект, 2015. – 64 с. – ISBN 978-5-392-17476-8

3 Армстронг М. Управление результативностью. Система оценки результатов в действии/ [Текст]. – М.: Альпина Паблишер, 2014. – 248 с. – ISBN 978-5-9614-4781-1

4 Акаев А.А. Динамика темпов глобальной инфляции. Закономерности и прогнозы/ [Текст]. – М.: Либриком, 2012. – 320 с. – ISBN 978-5-397-03344-2

5 Андрианов В.Д. Инфляция: причины возникновения и методы ее регулирования/ [Текст]. – М.: Экономика, 2010. – 184 с. – ISBN: 978–5–282–03015–0

6 Борисов А.Н. Постатейный комментарий к Федеральному закону "О несостоятельности (банкротстве) кредитных организаций"/ [Текст]. – М.: Деловой двор, 2013. – 288 с. – ISBN 978-5-91550-137-8

7 Борисов Е.Ф. Экономика: учебник/ [Текст]. – М.: Юрайт, 2010. – 608 с. – ISBN 978-5-9916-0681-3.

8 Борисова О.В. Ценообразование в коммерческой деятельности/ [Текст]. – М.: Академия, 2012. – 176 с. – ISBN: 978-5-7695-8934-8

9 Гладких И.В. Ценовая стратегия компании. Ориентация на потребителя/ [Текст]. – М.: Высшая школа менеджмента, 2013. – 472 с. – ISBN: 978-5-9924-0076-2.

10 Герасименко В.В. Ценообразовани/ [Текст]. – М.: Инфа-М- 2012.- 422 с.- ISBN: 978-5-16-002012-9

11 Дымченко О.В. Бухгалтерский учет / [Текст] – М. : Феникс, 2011. – 414с. – ISBN: 978-5-222-13973-8.

12 Иванова Н.В. Бухгалтерский учет на предприятиях торговли [Текст] / - М: Академия, 2013 – 256с.- ISBN: 978-5-7695-9950-7

13 Конкурентоспособность товаров и организаций [Текст] / Квасникова В.В., Жучкевич О.Н. – М.: Инфа-М, 2013. –192 с. – ISBN: 978-5-16-006619-6

14 Коршунов В.В. Экономическа организации (предприятия): учебник и практикум. [Текст] – М.: Юайт, - 2015.- 408 с. - ISBN: 978-5-9916-4867-7

15 Ковалев В.В. Финансы организаций (предприятий): учебник / [Текст] – М.: Проспект, 2015. – 356 с. – ISBN: 978-5-392-16757-9

16 Кравчук Е.В. Фиктивность (преднамеренность) банкротства в России/ [Текст] – М.: Юстицинформ, 2013. – 166 с. – ISBN: 978-5-7205-1183-8

17 Кыров А.А. Комментарий к Федеральному закону "О несостоятельности (банкротстве)". Учебно-практический комментарий/ [Текст] – М.:Проспект, 2015. –528с. – ISBN: 978-5-392-16320-5

ПРИЛОЖЕНИЯ

ПРИЛОЖЕНИЕ А

-

Борисов А.Н. Постатейный комментарий к Федеральному закону "О несостоятельности (банкротстве) кредитных организаций"/ – М.: Деловой двор, 2013. – с. 74 ↑

-

Кравчук Е.В. Фиктивность (преднамеренность) банкротства в России – М.: Юстицинформ, 2013. – с. 66 ↑

-

Кыров А.А. Комментарий к Федеральному закону "О несостоятельности (банкротстве)". Учебно-практический комментарий – М.:Про-спект, 2015. –с. 26 ↑

-

Кыров А.А. Комментарий к Федеральному закону "О несостоятельности (банкротстве)". Учебно-практический комментарий – М.:Про-спект, 2015. –с. 29 ↑

-

Попондопуло В.Ф. Банкротство. Правовое регулирование. Научно-практическое пособие. – М.: Проспект, 2015. – 432 с. ↑

-

Федорова Г.В. Учет и анализ банкротств. Учебник – М.: Омега - Л, 2014. – с. 48 ↑

-

Эрлих М.Е. Конфликт интересов в процессе несостоятельности (банкротства) ] – М. : Проспект, 2015. – с. 24 ↑

-

Романенко И.В. Экономика предприятия/ – М.: Финансы и статистика, 2011. – с. 153 ↑

-

Попондопуло В.Ф. Банкротство. Правовое регулирование. Научно-практическое пособие – М.: Проспект, 2015. – с. 196 ↑

-

Новоселов Е.В. Банкротство: путеводитель по принятию решений - М: Юстицинформ - 2014 – с. 128 ↑

-

Ковалев В.В. Финансы организаций (предприятий): учебник – М.: Проспект, 2015. – с. 271 ↑

-

Новоселов Е.В. Банкротство: путеводитель по принятию решений - М: Юстицинформ - 2014 – с. 130 ↑

-

Попондопуло В.Ф. Банкротство. Правовое регулирование. Научно-практическое пособие – М.: Проспект, 2015. – с. 297 ↑

- Индивидуальное предпринимательство (Понятие и общие признаки)

- Заключение сделок (Общая классификация сделок)

- Понятие и виды ценных бумаг (Характеристики ценных бумаг)

- Организация и управление процессами товародвижения на рынке (Теоретические аспекты процессов товародвижения на рынке)

- Понятие налогов, налоговой системы

- Понятие и виды ценных бумаг (Классификация и виды)

- Общий порядок создания, реорганизации и ликвидации субъектов предпринимательского права (Способы и порядок)

- Процедуры несостоятельности (Алгоритм проведения процедуры несостоятельности)

- Понятие предпринимательского договора (ХОЗЯЙСТВЕННЫЕ (ПРЕДПРИНИМАТЕЛЬСКИЕ) ДОГОВОРЫ)

- Особенности роста и развития человеческих ресурсов в организации (Понятие и виды стратегии управления человеческими ресурсами в организации)

- Понятие, сущность и значение имиджа современного руководителя

- Маркетинговое исследование спроса на рынке товаров (услуг)