основные виды валютных рисков и их источники (ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ВАЛЮТНЫХ РИСКОВ И ИХ ИСТОЧНИКОВ)

Содержание:

ВВЕДЕНИЕ

Валютный риск трактуется как возможность денежных потерь субъектами рынка. Валютные операции, осуществляемые национальными субъектами финансовой деятельности, как юридическими, так и физическими лицами, подвержены определенным рискам, то есть возможности потерпеть убытки по их результатам.

Фирмы, которые участвуют в зарубежных проектах, ведут переговоры напрямую с иностранными фирмами или имеют прямые иностранные инвестиции, сталкиваются с непредвиденными последствиями. Когда фирмы ведут переговоры с иностранными фирмами, валютные курсы будут постоянно меняться до, во время и после переговоров. Например, фирма может ожидать, что заявка будет принята другой иностранной фирмой. По мере того, как фирма ждет, она сталкивается с непредвиденным воздействием, поскольку валютные курсы могут колебаться, и фирма никогда не узнает статус своей национальной валюты, в отличие от валюты иностранной фирмы, когда ставка окончательно будет принята.

Появление в обществе товарно-денежных отношений и денег обусловило возникновение и главной цели этих отношений — получение выгоды. С укреплением государственности, развитием международной торговли появилась необходимость наличия у государства международной расчетной единицы, которой стала валюта.

Валютные риски представляют собой риски, возникающие в результате изменения относительной оценки валют. Инвесторы могут снизить валютный риск за счет использования и других методов, предназначенных для компенсации любых прибылей или убытков, связанных с валютой.

Современная история развития межгосударственных отношений привела к появлению нового типа валюты, а именно евро — межнациональной денежной единицы союза европейских государств. При этом твердость межнациональной валюты зависит от экономической и социально-политической стабильности всех субъектов союза, что и определяет курс этой валюты в международной финансовой системе, что доказывает актуальность темы исследования.

Цель работы –изучение основ валютных рисков и их источников, основных путей минимизации рисков.

Задачи работы:

- изучить валютный риск и причины его возникновения;

- изучить виды валютного риска;

- проанализировать источники валютных рисков;

- рассмотреть основные пути минимизации валютных рисков.

Объект исследования – валютный риск. Предмет исследования – источники и виды рисков.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ВАЛЮТНЫХ РИСКОВ И ИХ ИСТОЧНИКОВ

1.1 Валютный риск и причины его возникновения

Валютный риск представляет собой вероятность денежных потерь при проведении операций в иностранной валюте в результате колебания валютных курсов. Данный риск возникает, прежде всего, при проведении операции в иностранной валюте. Возникает при проведении конверсионных, внешнеторговых, кредитных, инвестиционных и других операций в иностранной валюте. Так, например, импортер проигрывает в результате повышения курса иностранной валюты по отношению к национальной валюте.

К основным факторам, влияющим на валютный риск, можно отнести состояние платежного баланса, уровень инфляции, а также соотношение спроса и предложения каждой иностранной валюты[1].

Валютный риск, согласно принятому в экономике определению, является ничем иным, как риском потерять часть прибыли при обмене, покупке, или продаже иностранной валюты, курс которой находится в постоянном движении.

Чаще всего пострадавшими от колебаний курса валют являются те физические и юридические лица, которые не имеют заключенного письменного соглашения, позволяющего устанавливать фиксированную стоимость валюты.

Валютные риски напрямую связаны с деятельностью банков, бирж и других крупных структур, имеющих в своем распоряжении большие суммы денег.

Ввиду их многочисленности определить истинную причину возникновения валютного риска совсем не просто, в большей части случаев обвал, или подъем[2] цен на валюту зависит от ее положения не только на внешнем, но и на внутреннем рынке, неравномерного распределения денег между различными странами и спекулятивной политики некоторых крупных банковских концернов.

Вероятность возникновения валютного риска зависит также и от степени доверия к ней как со стороны покупателей, так и со стороны продавцов. Валютное доверие складывается из целого ряда факторов, таких как политический режим в стране импортирующей валюту, степени развитости экономики, курса обмена и стабильного положения государства в международных отношениях[3].

Снижение рисков возможно исключительно при строгом контроле за всеми перечисленными выше факторами, потому в большинстве солидных западных фирм имеется отдельная должность, которую занимает человек, призванный отслеживать и предотвращать возможные риски.

Современное незавидное положение в экономике не позволяет оставлять любую вероятность возникновения риска без внимания, поскольку такая халатность может привести к весьма крупному обвалу цен на валюту и вызвать настоящий экономический кризис.

Чтобы повысить степень защиты от возможных валютных рисков, специалистами разработана особая классификация, на основании которой и выстраивается финансовая политика большей части банковских организаций.

1.2 Виды валютного риска

Проводя анализ экономического положения предприятий можно выделить следующие виды валютных рисков, которые могут возникнуть при недальновидной финансовой политике:

Операционные валютные риски. Данный вид валютного риска имеет место при совершении предпринимателями любых торговых операций и сделок, связанных с инвестиционными вкладами и получением с них процентов.

Примером операционного валютного риска является ситуация, в которой покупатель, желающий приобрести товар за рубежом, вынужден менять российский рубль на любую другую валюту, теряя на курсе обмена. При этом этот же покупатель может понести потери и при получении валюты на территории собственного государства, где она может внезапно обесцениться[4].

Единственная возможность снижения операционных валютных рисков заключается в получении денег за товар в национальной валюте покупателя, вне зависимости от курса обмена валюты, что позволяет установить твердую цену на товар и не повышать ее в случае понижения курса.

Трансляционный валютный риск. Данную разновидность риска экономисты рассматривают как риск балансов, или расчетов. Чаще всего возникновение подобного риска можно наблюдать в компаниях, имеющих дочерние филиалы за рубежом, в которых возникает существенная разница между активными и пассивными доходами.

Так, российская компания, имеющая филиал в США, обладает активами, выраженными в долларах. При внезапно возникающем дефиците у этой компании доллара для покрытия стоимости активов, ее положение может значительно пошатнуться, даже в том случае, если у основного предприятия будет иметься в наличии большое количество рублей. Одновременно имея большой запас пассивного доллара, компания понесет убыток при возрастании его курса.

Экономический валютный риск. Любой экономический валютный риск связан с тем неблагоприятным воздействием, которое изменение обменного курса оказывает на экономическое положение предприятия.

Причины возникновения риска могут быть самыми разными, в основном они заключены в произошедших изменениях в конкурентной борьбе между компаниями (снижением, либо возрастанием конкурентного роста), а также имениях случившихся во вкусах покупателей (снижении, ибо увеличении потребительского спроса).

Изменения, происходящие в отношении курса обмена валюты, оказывают негативное влияние на конкурентоспособность предприятия, либо банка, что наиболее очевидно проявляется в последнее время; после резкого падения рубля по отношению к доллару, многие рублевые вклады обесценились, а вклады в валюте, наоборот, повысились в цене[5].

В особую группу валютных рисков в экономике принято выделять следующие три вида:

Скрытые риски. Данная разновидность финансового валютного риска возникает тогда, когда компания, подвергается риску, не зная об этом.

Примером скрытого риска является операционный риск, возникающий тогда, когда филиал известной российской компании, располагающийся в США, и сам по себе являющийся потенциальным возбудителем риска, производит финансовые операции с одной из европейских стран, производящей расчеты в евро. В описанном случае крупный концерн зависит не только от курса доллара, но и от курса евро, теряя убытки при их падении.

Страховые риски. Страховым в экономике считается риск, имеющийся при инвестировании, к примеру, российским коммерческим банком, предприятия за рубежом.

Страховой риск является риском несения значительных убытков при несвоевременной доставке валюты по причинам, не зависящим от поставщиков, к примеру, из-за наложенных правительством ограничений на вывоз и ввоз национальной валюты. В наибольшей степени подвержены страховым рискам страны, чья валюта является неконвертируемой.

Валютно—курсовые риски. Данная разновидность рисков напрямую связана с изменениями валютного курса, подразделяясь на три основных подвида:

- аккаунтинговый, или риск, возникающий в связи с валютными перерасчетами, любые колебания курса валюты отражаются на внутренней бухгалтерии фирмы при последующем перерасчете средств;

- валютно-экономический риск, связанный с тем, что колебания валютных курсов отражаются при долгосрочном рассмотрении на финансовых потоках;

- контрактный риск проявляется только в том случае, если колебания курса отражаются на итоговом результате конкретных сделок[6].

В нашей стране далеко не каждая компания сталкивается с вопросами валютного регулирования и соответствующих операций. Но в большинстве случаев текущая деятельность или проектная практика бизнеса хотя бы раз оказывается связанной с экспортно-импортными операциями.

ГЛАВА 2. АНАЛИЗ ВАЛЮТНЫХ РИСКОВ И ИХ ИСТОЧНИКОВ

2.1 Анализ источников валютных рисков

Валютный риск - это возможность денежных потерь при проведении операций в иностранной валюте в результате колебания валютных курсов. Данное определение валютного риска полностью соответствует общему определению риска как возможности неблагоприятного результата того или иного вида деятельности (принятия решений) в условиях неопределенности.

В данном случае источником риска является колебание валютных курсов (неопределенность динамики курса), неблагоприятным событием - прямые денежные потери (убытки) или получение денежных доходов ниже запланированного уровня, субъектами риска - лица, структуры, занимающиеся определенным видом деятельности, - проведением операций в иностранной валюте. Валютные риски возникают при проведении внешнеторговых, кредитных, инвестиционных, расчетных, конверсионных операций, а также операций на фондовых и товарных биржах вследствие изменения стоимости активов, пассивов, денежных требований и обязательств в иностранной валюте в связи с колебаниями валютных курсов. Например, валютный риск возникает при изменении курса валюты цены (или займа) по отношению к валюте платежа в период между подписанием внешнеторгового (или кредитного) соглашения и осуществлением платежа по нему. Экспортер (или кредитор) несет риск понижения курса валюты цены (кредита), так как он получит меньшую реальную стоимость по сравнению с контрактной. Аналогичен валютный риск для банкира - кредитора, который рискует не получить эквивалент иностранной валюты по валютному кредиту, предоставленному клиенту[7].

Напротив, валютный риск импортера и должника обусловлен возможностью повышения курса валюты цены (или займа), так как эквивалент в валюте платежа повышается. Валютному риску подвержены обе стороны соглашения (торгового или кредитного), а также государственные и частные владельцы валюты.

Современный мировой валютный рынок функционирует в условиях глобализации экономики, которая проявляется, в частности, в дерегулировании национальных экономик, снижении барьеров на пути движения капиталов, товаров и услуг между странами и др. В этих условиях валютный курс является источником неопределенности, так как на него в той или иной степени оказывают влияние все существенные изменения, происходящие в отдельной стране и в мире. Как показали недавние финансовые кризисы, усиление глобальной интеграции финансовых рынков увеличивает валютные риски, способствуя быстрому распространению изменений валютного курса между странами. Выводы МВФ по данной проблеме не оптимистичны: проблема оптимизации динамики валютного курса еще далека от решения, и пока не существует даже гипотез, какой режим валютного курса является оптимальным в современных условиях[8].

Кроме того, роль валютного курса и его влияние в мире в условиях глобализации мировой экономики постоянно растут. Колебания валютного курса влияют на корпоративные и банковские прибыли, экспансию компаний на новые иностранные рынки, на иностранные инвестиции и т.п. По подсчетам зарубежных экономистов, до 30% доходов или убытков от вложения инвесторов в иностранные акции и до 60% от инвестиций в облигации обусловлены колебаниями валютных курсов. Причем даже незначительные колебания могут привести к значительным прибылям или убыткам в силу значительного объема некоторых сделок.

Экономическая теория давно занимается изучением многофакторного процесса формирования валютного курса. На валютный курс сильное и постоянное воздействие оказывают фундаментальные факторы, отражающие состояние экономики страны: динамика ВВП, состояние торгового и платежного баланса страны, движение капиталов, различие в уровнях процентных ставок, темпы инфляции, показатели денежной массы и др. Кроме того, на валютный курс влияют степень использования валюты в международных расчетах и в спекулятивных валютных операциях. Эти факторы формируют основную долгосрочную тенденцию изменения курса валют. Серьезное кратко- и среднесрочное воздействие на валютный курс оказывает государственное валютное регулирование. Немаловажную роль в краткосрочном аспекте играют и психологические факторы в виде ожиданий изменений ориентиров участников валютного рынка, которые формируются под влиянием текущих экономических, политических событий, выступлений глав правительств, центральных банков, видных экономистов по поводу ситуации на рынке и других событий[9].

Как показывает мировая практика, основными ориентирами для участников валютного рынка являются: ожидаемые изменения денежной массы, ожидаемая политика правительства, последствия официальных интервенций на валютном рынке. Однако, рассматривая движение валютных курсов как некую функцию от упомянутых выше фундаментальных факторов, нельзя не заметить, что валютный курс за сравнимые промежутки времени претерпевает гораздо более существенные изменения, чем большинство курсообразующих макроэкономических показателей. Этот факт можно объяснить тем, что в последнее время в связи с интенсивным развитием информационных технологий на валютный курс стал оказывать возрастающее влияние психологический фактор, который не поддается количественной оценке, что затрудняет управление риском.

2.2 Основные пути минимизации валютных рисков

Необходимость управления рисками в настоящее время осознана во всем мире. Многие крупные компании на данный момент пользуются различными методами оценки валютного риска. Каждая компания крайне заинтересована в проведении необходимых действий, которые будут существенно уменьшать риски. На практике крайне недостаточно провести исключительно только качественный анализ риска (определить его источники возникновения), но также необходимо дать количественную оценку валютного риска. Количественная оценка валютного риска состоит из двух параметров: вероятности возникновения и в определении величины возможных потерь (для определенного временного горизонта: дня, недели, года и т.д.). Важно учесть, что при оценке величины валютного риска нужно оценить наиболее вероятностный убыток не только по каждой категории рисков, но и по всей компании в целом. Это позволить создать общую картину всей компании и определить негативные воздействия со стороны рисков. Для анализа своей деятельности многие компании обращаются к оценке необходимых параметров. К таким параметрам относят, например, среднее (ожидаемое) значение, дисперсия, среднее квадратичное отклонение и коэффициент вариации. Рассмотрим подробно методы оценки валютных рисков. "Классический" метод измерения величины риска основан на использовании в качестве его оценки дисперсии D, среднее квадратичного отклонения и коэффициента вариации. D вычисляется по формуле:

(1)

(1)

Среднеквадратическое отклонение рассчитывается по формуле:

(2)

(2)

Коэффициент вариации рассчитывается по формуле:

(3)

Исходя из формул, приведенных выше, видно, что при вычислении дисперсии используются все отклонения от среднего (как в положительную, так и в отрицательную стороны, т.е. обе стороны), а не только те, которые порождают наступление неблагоприятного события, и сама дисперсия представляет величину разброса (отклонения) от средней ожидаемой величины в обе стороны (в сторону как ухудшения, так и улучшения ожидаемого результата)[10].

Таблица 1

Оценка метода количественной оценки валютного риска (без учета VAR)

|

Преимущества |

Недостатки |

|

|

В качестве альтернативного метода измерения валютного риска используют VAR. На сегодняшний день данная методика используется в качестве основного стандарта для оценки рыночного риска. Особую роль играет также качество основы при определении нормативов величины собственного капитала банка относительно риска его активов. Такая позиция объяснима, так как VAR позволяет измерить и привести к одному числу все рыночные риски, которым подвержен банк. Это значительно упрощает задачи регулирующих органов. Благодаря данной методике, можно количественно оценить риск, т.е. определить величину и вероятность возможных потерь за определенный период времени. Коммерческие банки и другие финансовые институты многих стран используют методику VAR для управления рисками.

Рисунок 1. Компоненты, учитываемые методикой VAR[11]

Использование при стабильной рыночной конъюнктуре данного метода дополнительно к оценкам риска, получаемым методом VAR, связано с необходимостью определить риск для «стрессовых» ситуаций на рынке, то есть тех, что остались за пределами VAR, а также отсутствием принципиальных возможностей предсказаний кризисов с помощью статистической обработки данных за прошлые периоды времени, вследствие отсутствия точной статистической информации для оценки кризисов. Ярким примеров является событие, произошедшее 17 августа 1998г. – обвал валютного курса. Данное событие было предопределено и спрогнозировано всеми предшествующими событиями. Вероятность наступления равна ближе к 1, чем к 0. Следует отметить, что сам графический анализ, а именно кривая валютного курса не могла спрогнозировать данный обвал, так как формально соответствующие изменения валютного курса находятся за пределами не только 38, но и 58, что, казалось бы, свидетельствует об исчезающей малой их вероятности, тогда как в реальности это далеко не так. В данном случае описывается момент, когда формальный статистический подход приводит к достаточно грубым ошибкам в прогнозировании, если не учитывать другие факторы, лежащие за пределами анализа только кривой валютного курса.

Статистический метод используется, когда доступна база статистических данных анализируемых рисковых событий (убытки) или изменений факторов риска (колебания валютного курса, рыночных цен). На основе статистических данных рассчитывается частота возникновения потерь определенного уровня, которая вычисляется путем деления числа соответствующих случаев на их общее число. Важно учесть, что при большом количестве данных частоту можно приравнять к вероятности возникновения потерь и по данным построить кривую риска, которая даёт наиболее полное представление о риске[12].

Большая часть рисков возникает в следствии действия достаточно большого числа независимых случайных факторов, которые могут быть описаны нормальным распределением.

Таким образом, форма кривой распределения ущерба, его средние показатели и характеристики играют важную роль для выработки стратегии управления риском. Так, например, среднее значение величины ущерба дает понятие о том, какой ущерб понесет компания в среднем за достаточно длительный промежуток времени.

Для оптимального управления валютными рисками используются различные методы, которые позволяют снизить воздействие данных рисков на операции максимально. Данные методы определяют конструктивную составляющую управления валютными рисками. Одним из важных шагов в управлении валютными рисками является установления ограничения на валютные сделки. Рассмотрим несколько видов ограничений[13]:

- ограничения на зарубежные страны (максимальные суммы для сделок с компаниями из каждой зарубежной страны);

- ограничения на сделки с предприятиями и клиентами (максимальные суммы для сделок на каждую организацию и клиента);

- ограничения инструментария (установление ограничений по используемым предметам и валютам).

На практике достаточно часто используются следующие методы для уменьшения валютного риска:

- Мэтчинг (т.е. взаимный расчет купле-продажи валют по активам и пассивам);

- Метод «Неттинг» (снижение количества валютных операций с помощью их увеличения);

- Поиск новой оптимальной информации из данных специальных компаний в режиме «сегодняшнего дня».

Таким образом, с помощью оценки разнообразных валютных рисков обеспечивается выявление главных методов страхования данных рисков. Ярким примером является разработка оперативной стратегии страхования, направленная на антирисковое управление валютными операциями.

В настоящее время наиболее часто использующийся метод страхования валютного риска – это купля-продажа иностранной валюты. Форвардная покупка формируется на сделке купли-продаже в иностранной валюте по курсу, который был оговорен в момент заключения сделки. Данный способ фактически исключает неопределенность сумм предстоящих платежей национальной валюте данной страны.

На валютном рынке таким видом контракта является своп. Данная сделка подразумевает покупку валюты с условием спот и форвардную продажу одновременно. Возможность прогнозировать валютный курс во время заключения контракта уменьшает риск потерь от отрицательного изменения курса валют и представляет собой средства страхования валютного риска.

Валютные курсы постоянно меняются; при существующий на сегодняшний день валютно-финансовой системы это неизбежно. При любой валютной операции существует риск и некоторая неопределенность, поэтому выгодный курс валют не может быть гарантирован. Существует несколько методом минимизации валютных рисков (рис.2). Рассмотрим каждый из методов подробнее.

Одна из самых простых стратегий – избежание риска (игнорирование риска) строится на предположении, что если сегодня курс валюты вырос, то со временем он упадёт, и в среднем владелец валютных активов выйдет на ноль. Данный метод неэффективен, особенно если организация проводит сделки и операции в иностранной валюте достаточно интенсивно и часто.

Другая стратегия заключается в снижении степени риска путем диверсификации, самострахованием, лимитированием или хеджированием рисков.

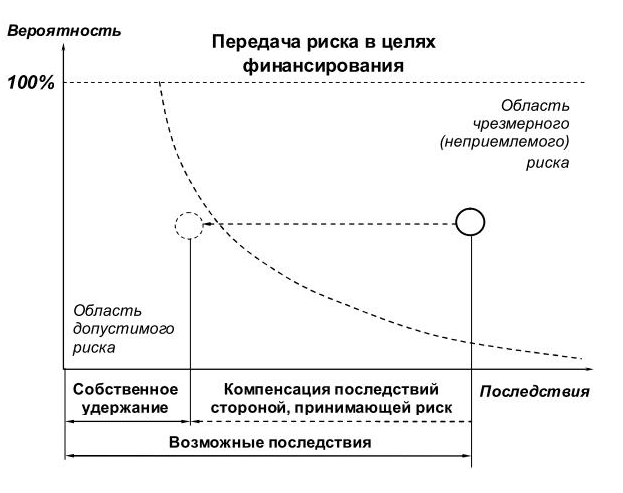

Последняя стратегия – передача (перенос) риска. Данная стратегия заключается в разделении с другой стороной потери и выгоды от валютного риска. Отметим, что это достаточно сложный метод обработки риска. Здесь участвуют, как минимум, 2 стороны. Обычно выделяют 2 основных варианта передачи риска:

передача в целях регулирования;

передача в целях финансирования;

В первом случае обычно передаётся возможность наступления благоприятного случайного исхода, а во втором случае наступление случайного убытка остается у передающей стороны (рис.3).

Рисунок 2. Методы минимизации валютного риска

Рисунок 2. Методы минимизации валютного риска

Взяты только 2 зоны допустимого риска: область допустимого риска и область чрезмерного риска. Таким образом, мы видим, что при передаче риска в целях финансирования необходимо учесть и компенсацию последствий стороной, принимающей риск. На основе рис.3 можно сделать следующие замечания, что при принятии решения о передаче риска, в конечном счете, необходимо учитывать и денежную стоимость применения данного метода. На практике, в достаточно длительном заданном промежутке времени передача риска зачастую может оказаться дороже, т.е. не менее рационально или экономически не оптимально (не выгодно), чем удержание. Именно поэтому в последние годы крупные организации, корпорации частично и постепенно стали повышать количество и уровни рисков, оставляемых на собственном удержании.

Рисунок 3. Передача риска в целях финансирования

Рисунок 3. Передача риска в целях финансирования

В настоящее время российская экономика переживает стагнацию, связанную с кризисными явлениями и инфляционными процессами.

Практическая роль банковского сектора в экономике определяется тем, что она управляет в государстве системой платежей и расчетов, большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции, в иностранной валюте. Реализуя банковские операции, достигая их слаженности и сбалансированности, коммерческие банки обеспечивают, тем самым, свою устойчивость, надежность, доходность, стабильность функционирования в системе рыночных отношений. Роль коммерческих банков в операциях с иностранной валютой достаточно велика, однако банк должен воздерживаться от валютного риска. Поэтому важно учитывать методы минимизации и управления валютного риска, которые постоянно меняются вследствие нестабильной экономической ситуации.

Использование методов управления рисками, путей снижения валютных рисков позволит не только успешно решить проблему возможных убытков, но и получить дополнительную прибыль в результате колебаний валютных курсов.

ЗАКЛЮЧЕНИЕ

Для успешного развития любой организации, будь то производственное предприятие, торговая компания, денежно-кредитная организация или финансовый институт, необходима грамотно разработанная стратегия управления этой организацией. В настоящее время внешняя среда деятельности российских компаний находится в постоянной трансформации в связи с нестабильностью экономики, поэтому современные организации нуждаются в развитии и совершенствовании менеджмента.

В рамках современной рыночной экономики организации должны сами определять все основные параметры, будь то ассортимент, цены, рынки сбыта, в то время как в командной экономике все эти показатели спускали сверху. Вместе с тем, неустойчивый характер экономических процессов в стране, несовершенство системы управления финансовым рынком и его законодательной и нормативно-правовой базы, усиливающаяся его зависимость от колебаний мировой конъюнктуры и ряд других факторов предопределяют существование высоких рисков для субъектов, осуществляющих операции на российском финансовом рынке. В этих условиях объективно возрастает необходимость в повышении научной обоснованности оценок уровней финансовых рисков и подходов к управлению ими. В силу нестабильности ситуации на рынке, введения санкций против российских компаний, колебания валютных курсов одним из актуальных вопросов управления компанией является управление валютными рисками. В настоящее время осуществление валютных операций коммерческими организациями, а также вложение свободных финансовых ресурсов в валютные активы требует более детального анализа и оценки рисков, связанных с валютной деятельностью организации.

Валютный риск — это вероятность реализации одного или нескольких событий в связи с изменением курсов валют или действиями органов государственной власти, объектом которых являются валютные ценности, приводящие к положительному или отрицательному изменению экономического положения субъекта предпринимательской деятельности.

Процесс управления рисками представляет собой ту часть деятельности руководителей организации (управленческий или административный процесс), которая направлена на экономически эффективную защиту фирмы от нежелательных сознательных или от случайных обстоятельств, в конечном счете, наносящих материальный ущерб организации.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Киселева И.А. Оценка рисков в бизнесе / Консультант директора. 2017. № 15. С. 25-27.

- Красавина Е.А. Современные методы минимизации валютных рисков // Экономика. — 2016. — №4. — С. 155-167.

- Мамаева, Л.Н. Управление рисками: Учебное пособие / Л.Н. Мамаева. - М.: Дашков и К, 2013. - 256 c.

- Милославская, Н.Г. Управление рисками информационной безопасности: Учебное пособие для вузов / Н.Г. Милославская, М.Ю. Сенаторов, А.И. Толстой. - М.: РиС, 2014. - 130 c.

- Новиков, А.И. Теория принятия решений и управление рисками в финансовой и налоговой сферах: Учебное пособие / А.И. Новиков, Т.И. Солодкая. - М.: Дашков и К, 2016. - 288 c.

- Плошкин, В.В. Оценка и управление рисками на предприятиях: Учебное пособие / В.В. Плошкин. - Ст. Оскол: ТНТ, 2013. - 448 c.

- Производственный менеджмент. Учебник и практикум / Леонтьева Л.С., Кузнецов В.И., Орехов С.А., Карманов М.В., Коротков А.В., Киселева И.А., Архипова М.Ю., Архипов К.В., Романова М.М., Клочкова Е.Н., Воронов А.С.– Москва. Юрайт, 2014. – 305 с.

- Ревенков, П.В. Финансовый мониторинг. Управление рисками отмывания денег в банках / П.В. Ревенков, А.Б. Дудка. - М.: КноРус, 2016. - 280 c.

- Рудько-Селиванов, В.В. Управление банковскими рисками в условиях глобализации мировой экономики: Научно-практическое пособие для специалистов / В.В. Рудько-Селиванов. - М.: ИЦ РИОР, НИЦ ИНФРА-М, 2015. - 318 c.

- Рыхтикова, Н.А. Анализ и управление рисками организации: Учебное пособие / Н.А. Рыхтикова. - М.: Форум, 2017. - 240 c.

- Саркисова, Е.А. Риски в торговле. Управление рисками: Практическое пособие / Е.А. Саркисова. - М.: Дашков и К, 2016. - 242 c.

- Сигел, Д. Фьючерсные рынки: Портфельные стратегии, управление рисками и арбитраж / Д. Сигел. - М.: Альпина Паблишер, 2015. - 627 c.

- Струченкова Т.В. - Валютные риски. М.:Финакадемия, 2016. -160с.

-

Киселева И.А. Оценка рисков в бизнесе / Консультант директора. 2017. № 15. С. 25-27. ↑

-

Саркисова, Е.А. Риски в торговле. Управление рисками: Практическое пособие / Е.А. Саркисова. - М.: Дашков и К, 2016. - 242 c. ↑

-

Рыхтикова, Н.А. Анализ и управление рисками организации: Учебное пособие / Н.А. Рыхтикова. - М.: Форум, 2017. - 240 c. ↑

-

Карманов М.В., Коротков А.В., Киселева И.А., Архипова М.Ю., Архипов К.В., Романова М.М., Клочкова Е.Н., Воронов А.С.– Москва. Юрайт, 2014. – 305 с. ↑

-

Плошкин, В.В. Оценка и управление рисками на предприятиях: Учебное пособие / В.В. Плошкин. - Ст. Оскол: ТНТ, 2013. - 448 c. ↑

-

Милославская, Н.Г. Управление рисками информационной безопасности: Учебное пособие для вузов / Н.Г. Милославская, М.Ю. Сенаторов, А.И. Толстой. - М.: РиС, 2014. - 130 c. ↑

-

Струченкова Т.В. - Валютные риски. М.:Финакадемия, 2016. 160с. ↑

-

Сигел, Д. Фьючерсные рынки: Портфельные стратегии, управление рисками и арбитраж / Д. Сигел. - М.: Альпина Паблишер, 2015. - 627 c. ↑

-

Новиков, А.И. Теория принятия решений и управление рисками в финансовой и налоговой сферах: Учебное пособие / А.И. Новиков, Т.И. Солодкая. - М.: Дашков и К, 2016. - 288 c. ↑

-

Красавина Е.А. Современные методы минимизации валютных рисков // Экономика. — 2016. — №4. — С. 155-167. ↑

-

Научно-практическое пособие для специалистов / В.В. Рудько-Селиванов. - М.: ИЦ РИОР, НИЦ ИНФРА-М, 2015. - 318 c. ↑

-

Мамаева, Л.Н. Управление рисками: Учебное пособие / Л.Н. Мамаева. - М.: Дашков и К, 2013. - 256 c. ↑

-

Ревенков, П.В. Финансовый мониторинг. Управление рисками отмывания денег в банках / П.В. Ревенков, А.Б. Дудка. - М.: КноРус, 2016. - 280 c. ↑

- Менеджмент как организационно-целевое управление в компании ООО «Фокус»

- Эффективный лидер и его команда (ОСНОВНЫЕ ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ЛИДЕРСТВА И КОМАНДООБРАЗОВАНИЯ)

- Общие особенности кадровой стратегии малых предприятий. Теоретические основы менеджмента человеческих ресурсов предприятия

- Налоговая система РФ и проблемы еe совершенствования (Возникновение и развитие налогообложения)

- Оценка рисков финансово-кредитных институтов.

- Организация управления предприятием (Теоретические аспекты системы управления современной организацией)

- Практика создания и функционирования картелей (Теоретические аспекты картеля.)

- Практика создания и функционирования картелей (Теоретические аспекты картеля).

- Определение, основные задачи, функции бухгалтерского учета (Определение бухгалтерского учета. Объекты бухгалтерского учета. Субъекты, осуществляющие бухгалтерский учет)

- Основные этапы формирования налогового учета в России (История становления и развития налогового учета в России)

- Анализ внешней и внутренней среды организации на примере ОАО “Аэрофлот”

- Рестайлинг в различных формах современной системы визуальных коммуникаций