Основные виды валютных рисков и их источники (Как бороться с валютными рисками)

Содержание:

ВВЕДЕНИЕ

Каждый день люди встречаются с множеством рисков. Это стало неотъемлемой частью жизни каждого человека. Риск – это вероятность наступления случая, приведшее к утрате и негативным последствиям в определенный момент времени.

Существует много различных определений риска. Мы употребляем термин «риск», когда неблагоприятное событие не наступило и не обязательно наступит, т.е. когда существует только возможность (шанс, вероятность) наступления данного события.

Неопределенность — неотъемлемая характеристика условий хозяйствования, будущая ситуация в экономике зависит от поведения большого количества субъектов и обусловлена действием очень многих факторов. Неопределенность, являясь источником (причиной) риска, проявляется в виде конкретных условий, обстоятельств, которые называются факторами риска: изменение рыночных цен, усиление рыночной конкуренции, изменение законодательства…

Можно определить риск как возможность неблагоприятного результата того или иного вида деятельности (принятия решений) в условиях неопределенности. Таким образом, риск тесно связан с неопределенностью. С экономической определенной точки зрения риск можно рассматривать в виде некоторого материального ущерба, тесно связанного с непосредственным ведением активной хозяйственной деятельности, техническими и организационными процессами, стихийными бедствиями, авариями, банкротством, снижением ценности денежной единицы.

Риск выражается вероятностью получения таких нежелательных результатов, как потери прибыли и возникновение убытков вследствие неплатежей по выданным кредитам, сокращение ресурсной базы, осуществления выплат по внебалансовым операциям и т.п. Но в то же время чем ниже уровень риска, тем ниже и вероятность получить высокую прибыль. Поэтому, с одной стороны, любой производитель старается свести к минимуму степень риска и из нескольких альтернативных решений всегда выбирает то, при котором уровень риска минимален; с другой стороны, необходимо выбирать оптимальное соотношение уровня риска и степени деловой активности, доходности.

Валютные риски являются частью коммерческих рисков, которым подвержены участники международных экономических отношений.

Валютный риск – это риск возникновения потерь, обусловленных изменением курса иностранной валюты по отношению к национальной. Его

особенностью является то, что он может привести не только к большим убыткам компании, но ещё и к прибыли. Как правило, в странах с низким уровнем производства и высокой инфляцией вероятность появления валютных рисков выше, чем у стран со стабильной экономикой.

Валютным рискам подвержено множество организаций. Среди них

могут быть компании:

· выплачивающие заработную плату, аренду в иностранной валюте;

· занимающиеся внешнеэкономической деятельностью;

· обслуживающие валютные кредиты с расчётами в валюте.

Огромное значение проблема валютного риска приобрела именно в 70-80х годах прошлого столетия. Она остается актуальной и сегодня. Ее актуальность тесно связана с существенным ростом международных финансовых и торговых операций, непрогнозируемым изменением валютного курса, ростом объемов валютных спекуляций. Роль валютных рисков, особенно в период современной турбулентности и международной нестабильности, только растет. Для нашей страны еще более актуально, поскольку испытания (санкции, локальные конфликты в Сирии и в непосредственной близости от границ), скорее всего, не закончатся в ближайшее время.

Эти и ряд других причин усиливают ситуацию неопределенности, поэтому валютный фактор риск-менеджмента в операциях экспорта, импорта, включая инвестирование средств в развитие бизнеса, остается насущным. Таким образом, изучение основных видов валютных рисков и их источников представляет на сегодняшний день большой интерес. Все это обуславливает актуальность темы данной курсовой работы.

Объектом исследования являются валютные риски.

Предметом исследования является классификация валютных рисков.

Целью курсовой работы является выявление основных видов валютных рисков и их источников.

Задачами курсовой работы являются:

− рассмотреть сущность валютных рисков;

− охарактеризовать виды и источники валютных рисков.

Методы исследования: обобщение, классификация, анализ, синтез. Структура исследования: содержание, введение, основная часть, заключение и список литературы.

ГЛАВА 1. ВАЛЮТНЫЙ РИСК И ЕГО СУЩНОСТЬ

1.1. История возникновения валютного риска.

Возвращаясь к истории вопроса об актуальности валютного курса и напрямую связанного с ним валютного риска, следует отметить, что особую важность валютные риски приобрели с момента падения Бреттон-Вудской валютной системы в начале 70-ых годов ХХ века и переходом на новую систему – систему плавающих валютный курсов. Именно смена валютных систем стала источником колоссальной неопределенности при принятии решений компаниями как финансового, так и нефинансового сектора. В дополнение к этому, в 1970-ых годах произошла смена парадигмы экономического мышления от кейнсианства к монетаризму, в основе которого лежит необходимость постоянного контроля денежной массой, что приводит к неустойчивости процентных ставок и волатильности обменных курсов. Однако было бы некорректным полагать, что до момента перехода на систему плавающих валютных курсов валютный риск отсутствовал вовсе. Например, при золотом стандарте (Парижская и Генуэзская валютные системы) валютные риски присутствовали, но были минимальны, так как валютный курс колебался в узких рамках «золотых точек». При Бреттон-

Вудской системе основными источниками валютных рисков были периодические официальные девальвации и ревальвации национальных валют.

В связи с неуклонно возрастающей ролью валютных рисков в деятельности корпораций, данными рисками необходимо управлять с целью снижения волатильности доходов и снижения непредвиденных убытков. Для эффективного управления валютными рисками в практической деятельности необходимо владеть комплексной теоретической базой, характеризующей валютные риски со всех сторон: факторы возникновения, последствия реализации, субъекты и объекты, классификация валютных рисков.

1.2. Определение валютного риска

Валютный риск, согласно принятому в экономике определению, является ничем иным, как риском потерять часть прибыли при обмене, покупке, или продаже иностранной валюты, курс которой находится в постоянном движении.

Экономический словарь трактует понятие валютный риск, как имеющуюся опасность финансовых потерь, происходящих по причине изменения валютного курса платежей при ведении любых операций связанных с конвертированием валюты.

Чаще всего пострадавшими от колебаний курса валют являются те физические и юридические лица, которые не имеют заключенного письменного соглашения, позволяющего устанавливать фиксированную стоимость валюты.

Валютные риски напрямую связаны с деятельностью банков, бирж и других крупных структур, имеющих в своем распоряжении большие суммы денег.

Валютный риск относятся к макроэкономическим рискам, которые влияют на функционирование государства в целом и на деятельность отдельных предпринимательских единиц.

Валютный риск, или риск курсовых потерь, связан с интернационализацией рынка банковских операций, созданием транснациональных (совместных) предприятий и банковских учреждений и диверсификацией их деятельности и представляет собой возможность денежных потерь в результате колебаний валютных курсов.

При этом изменение курсов валют по отношению друг к другу происходит в силу многочисленных факторов:

– изменение внутренней стоимости валют;

– постоянный перелив денежных потоков из страны в страну;

– спекуляция и т.д.

Ключевым фактором, характеризующим любую валюту, является степень доверия к валюте резидентов и нерезидентов. Доверие к валюте – сложный многофакторный критерий, состоящий из нескольких показателей, например: показатель доверия к политическому режиму степени открытости страны, либерализации экономики и режима обменного курса, экспортно-импортного баланса страны, базовых макроэкономических показателей и веры инвесторов в стабильность развития страны в будущем. Однако, на самом деле, данное утверждение относится только к определенному типу режима валютного курса, а именно к свободно - плавающему курсу. На сегодняшний день в мировой практике существует несколько типов режимов валютных курсов в зависимости от специфики каждой конкретной страны.

С известной долей условности тип валютной системы можно условно определить по некоторым характеристикам:

1) Тип страны с закрытым рынком имеет следующие характеристики: тенденцию к закрытости экономики и экономической информации, жесткие ограничения для инвесторов и экспортно-импортных операций, преимущественно государственную форму экономики, директивную форму определения режима валютного курса. Курс валюты такой страны непредсказуем, инвесторы и импортеры обычно стремятся избегать сделок в такой валюте, реальные расчеты по товарообороту производятся в валюте третьих стран. Рынок подобных валют обычно очень узок (или вообще не существует). Макроэкономические показатели напрямую не влияют на курс таких валют на мировом рынке.

2) Страны с приоритетом фиксированного курса при значительном экономическом потенциале. Обычно курсы валют таких стран жестко фиксированы по отношению к «авторитетной» валюте и является подходящими для осуществления экспортно-импортных операций и инвестиций. Макроэкономические показатели обычно не влияют или очень слабо влияют на курс национальной валюты таких стран.

3) Существует также очень многочисленный круг стран со сравнительно свободной, но не стабильной экономикой, курс валют таких стран трудно спрогнозировать. Он может зависеть от случайных факторов: политической нестабильности, непредсказуемой экономической политики правительства, международной неконкурентноспособности, сырьевой направленностью экономики, инфляционное финансирование дефицита госбюджета, недостаточности уровня валютных резервов, в том числе и от макроэкономических показателей. Инвестирование в подобную валюту обычно рискованное мероприятие и импортеры склонны использовать валюту третьих стран в расчетах по товарообороту с такими странами. Макроэкономические показатели в таких странах влияют на курс национальной валюты, однако могут и искусственно сдерживаться правительством по политическим мотивам.

4) Страны со стабильной экономикой, придерживающиеся приоритета свободного плавания национальной валюты. Важнейшая характеристика таких стран: развитая рыночная экономика, экономическое благополучие, предсказуемая политика правительства, жесткий контроль денежной массы, процентных ставок и инфляции в стране. Декларированная свобода плавания такой валюты, однако, в некоторых случаях связана с грязными методами регулирования курса - с интервенциями, межгосударственными правительственными договорами совместного плавания курсов, политическим давлением. Инвестиции в данные валюты менее рискованны, экспортно-импортные операции обычно совершаются с использованием именно этих валют. Курс валют чутко реагирует на изменение макроэкономических показателей экономик в таких странах.

Макроэкономические и политические факторы обычно очень гибко реагируют только на 3-й и 4-й тип валюты. При этом могут прослеживаться много закономерностей, которые влияют на курс в долгосрочной и краткосрочной перспективе.

В долгосрочной перспективе обычно при анализе движения валютных курсов учитывают такие факторы как, уровень ВВП, темпы инфляции, состояние платежного и торгового баланса, уровень безработицы, уровень государственного долга, экономические перспективы развития, уровень политической и социальной стабильности и т.д.

Резкие колебания курсов валют могут быть связаны причинами, как экономическими и политическими, так и чисто спекулятивными. Рынок чутко реагирует на все изменения экономических показателей, прогнозы экспертов, политические кризисы и политические слухи, используя малейший повод для начала спекулятивной игры, сулящей хороший доход спекулянтам.

Однако не только страны, где происходят изменения, подвержены риску трудно прогнозируемых колебаний их валют, но это также относится к странам, соседствующим с кризисными странами, или имеющих с ними значительные экономические или политические связи.

Валютный рынок всегда характеризуется своей неустойчивостью и непредсказуемостью. Это объясняется необычайно быстрой реакцией участников валютного рынка на политические и экономические изменения в мире, а также в значительной мере может быть связано со спекуляциями.

Вывод к главе 1.

Валютный риск возникает в результате изменения соотношения курсов национальной валюты банка или компании и других валют. Это риск неустойчивости, который может привести к потерям при неблагоприятном для банка или компании изменениям валютных курсов в течение периода, когда он имеет открытую позицию (балансовую или внебалансовую) в той или иной иностранной валюте, с немедленной оплате или по срочным сделкам. В последние годы рыночная среда со свободно плавающими валютными курсами стала нормой во всем мире, что создала возможности для спекулятивных операций и повысила валютный риск1. Ослабление валютного контроля и либерализации международного движения капитала способствовали значительному росту международных финансовых рынков. Объем и темпы роста мировых валютных операций значительно превышают рост в международной торговле и потоков капиталов, что приводит к большей неустойчивости валютных курсов и, следовательно, к большому валютному риску. Так как валютный риск возникает в результате неожиданного изменения валютного курса, необходимо выяснить, что же влияет на изменение валютного курса.

ГЛАВА 2. ОСНОВНЫЕ ВИДЫ ВАЛЮТНЫХ РИСКОВ И ИХ ИСТОЧНИКИ

2.1. Классификация валютного риска.

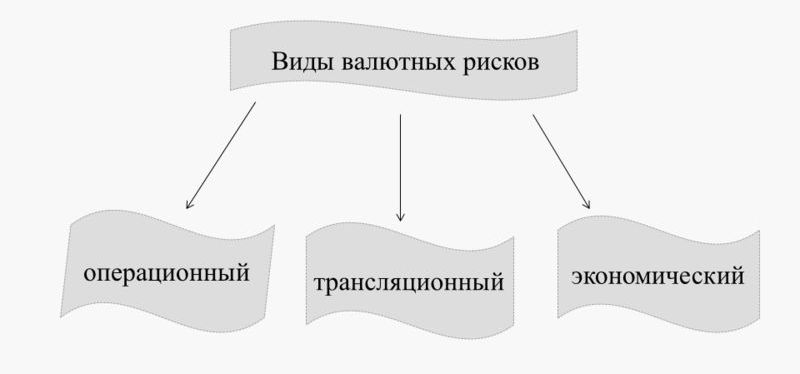

Проводя анализ экономического положения предприятий можно выделить следующие виды валютных рисков, которые могут возникнуть при недальновидной финансовой политике: операционный, трансляционный и экономический валютные риски.(рис.1) К сожалению, не существует общепризнанных определений этих трех типов рисков, особенно в отношении экономического риска.

Рисунок 1.Виды валютных рисков

1.Операционный валютный риск. Этот риск может быть определен как возможность потери прибыли или убытка в результате прямого влияния изменений обменного курса на ожидаемые денежные потоки. Риск связан с экспортно-импортными операциями. Валютному риску подвержены оба контрагента. Экспортер, получающий иностранную валюту за проданный товар, проиграет от снижения курса иностранной валюты по отношению к национальной, тогда как импортер, осуществляющий оплату в иностранной валюте проиграет от повышения курса иностранной валюты по отношению к национальной.

Неопределенность стоимости экспорта в национальной валюте, если счет на него оформляется в иностранной валюте, может сдерживать экспорт, так как возникают сомнения в том, что экспортируемые товары, в конечном счете, можно будет реализовать с прибылью. Неопределенность стоимости импорта в национальной валюте, цена на который установлена в иностранной валюте, увеличивает риск потерь от импорта, так как в пересчете на национальную валюту цена может оказаться неконкурентной. Таким образом, неопределенность обменного курса может препятствовать международной торговле.

Может показаться, что неопределенность прибыльности экспортных операций, когда товары оцениваются в иностранной валюте, можно преодолеть, если назначить цену в базовой национальной валюте компании-экспортера. Однако это всего лишь перенесет валютный риск на импортера, который впоследствии предпочтет иметь дело с поставщиками, готовыми оформлять счета в валюте страны-импортера. Кроме того, обесценение иностранной валюты, подрывающее доходы от экспорта товаров в пересчете на национальную валюту, сопровождается повышением курса национальной валюты и приводит к возрастанию цены экспорта в иностранной валюте, что снижает его конкурентоспособность. Особенно разрушительный эффект будет в условиях спроса, чувствительного к изменениям цены. Описанная проблема хорошо знакома экспортерам автомашин, текстильных изделий и алкогольных напитков.

Импортеры, получающие счета-фактуры в иностранной валюте, также сталкиваются с неопределенностью при оценке стоимости импорта в национальной валюте. Для них это становится особо проблематичным в случае чувствительности сбыта к ценовым изменениям, когда, к примеру, их конкурентами являются внутренние производители, которые не испытывают воздействия изменений обменных курсов, или импортеры, получающие счета-фактуры в иностранной валюте, курс которой изменяется в благоприятном направлении. Что касается товаров, изготовленных по новейшим технологиям, то обычно в качестве их поставщиков выступают либо США, либо Япония. Различия в изменениях курса доллара и иены по отношению к фунту стерлингов влияют на относительную конкурентоспособность (цену) американского и японского оборудования.

Самая сложная в теоретическом плане проблема возникает в связи с датой возникновения операционного валютного риска. Один из вариантов – считать ее датой выписки счета-фактуры. Но как тогда быть с заказами, на которые еще не оформлен счет-фактура? Если экспортер получил заказ, накладная на который будет выписана в иностранной валюте, то риск существует с момента регистрации заказа, если цена в иностранной валюте определяется в момент получения заказа. А как быть с заказами, которые ожидаются, но еще не получены?

Задача определения операционного риска может потребовать оценки ситуации, когда цена сделки установлена в одной валюте, а оплата будет производиться в другой. Могут возникнуть сомнения относительно валюты, подверженной риску: это валюта цены или валюта платежа? Ответ - это валюта цены. Повышение курса валюты платежа по отношению к базовой валюте не сопровождается соответствующим ростом курса валюты цены относительно базовой валюты. Более высокая стоимость покупки единицы валюты платежа (например, одного доллара) будет компенсироваться меньшим числом единиц (т.е. долларов), соответствующих стоимости товаров или услуг по сделке, выраженной в валюте цены.

Данный вид валютного риска имеет место при совершении предпринимателями любых торговых операций и сделок, связанных с инвестиционными вкладами и получением с них процентов.

Примером операционного валютного риска является ситуация в которой покупатель, желающий приобрести товар за рубежом, вынужден менять российский рубль на любую другую валюту, теряя на курсе обмена. При этом этот же покупатель может понести потери и при получении валюты на территории собственного государства, где она может внезапно обесцениться.

Единственная возможность снижения операционных валютных рисков заключается в получении денег за товар в национальной валюте покупателя, вне зависимости от курса обмена валюты, что позволяет установить твердую цену на товар и не повышать ее в случае понижения курса.

2.Трансляционный валютный риск. Данную разновидность риска экономисты рассматривают как риск балансов, или расчетов. Его источником является возможность несоответствия между активами и пассивами, выраженными в валютах разных стран.

Необходимо четко знать насколько серьезную угрозу представляет трансляционный риск. Если компания считает, что он не имеет особого значения, то тогда нет необходимости хеджировать такой риск. В поддержку этой точки зрения можно сказать, что отражение в балансовом отчете изменений активов и пассивов при их оценке в базовой валюте является всего лишь бухгалтерской процедурой, не имеющей существенного значения. Чаще всего возникновение подобного риска можно наблюдать в компаниях, имеющих дочерние филиалы за рубежом, в которых возникает существенная разница между активными и пассивными доходами.

Так, российская компания, имеющая филиал в США, обладает активами, выраженными в долларах. При внезапно возникающем дефиците у этой компании доллара для покрытия стоимости активов, ее положение может значительно пошатнуться, даже в том случае, если у основного предприятия будет иметься в наличии большое количество рублей. Одновременно имея большой запас пассивного доллара, компания понесет убыток при возрастании его курса.

Игнорирование отклонений обменного курса в ту или иную сторону от постоянного в целом курса в долгосрочной перспективе вполне оправдано для активов, например, дочерних компаний, поскольку подобные активы носят долгосрочный и даже бессрочный характер. Для активов краткосрочного характера возникает проблема со сроками их погашения, так как эти сроки могут совпасть с периодом, когда будет особо неблагоприятный уровень обменного курса. Подобному риску подвержены долговые обязательства компаний, выраженные в иностранной валюте. Долговые ценные бумаги могут иметь срок погашения без права его продления. Активы и пассивы, которые нельзя рассматривать как бессрочные, особенно если условия и сроки погашения не являются гибкими, создают вероятность валютного риска, являющегося существенным для компании. По этой причине в данном случае необходимо со всей серьезностью отнестись к хеджированию трансляционных валютных рисков.

3.Экономический валютный риск определяется как вероятность неблагоприятного воздействия изменений обменного курса на экономическое положение компании. Причины возникновения риска могут быть самыми разными, в основном они заключены в произошедших изменениях в конкурентной борьбе между компаниями (снижением, либо возрастанием конкурентного роста), а также имениях случившихся во вкусах покупателей (снижении, ибо увеличении потребительского спроса). Воздействие могут иметь и другие источники, например, реакция правительства на изменение обменного курса или сдерживание роста заработной платы в результате инфляции, вызванной обесценением валюты.

В наименьшей степени экономическому риску подвержены компании, которые несут издержки только в национальной валюте, не имеют альтернативных источников факторов производства, на которые могли бы повлиять изменения валютного курса. Эти компании реализуют продукцию только внутри страны и не встречают конкуренции со стороны товаров, цены на которые могут стать более выигрышными в результате благоприятного изменения курса. Однако даже такие компании не полностью защищены, так как изменения обменного курса могут иметь последствия, которых не сможет избежать ни одна фирма. Например, снижающийся курс фунта стерлингов может привести к повышению процентных ставок, что, в свою очередь, снизит общий уровень потребительских расходов на внутреннем рынке и увеличит издержки, связанные с погашением долговых обязательств.

Изменения, происходящие в отношении курса обмена валюты, оказывают негативное влияние на конкурентоспособность предприятия, либо банка, что наиболее очевидно проявляется в последнее время; после резкого падения рубля по отношению к доллару, многие рублевые вклады обесценились, а вклады в валюте, наоборот, повысились в цене.

В особую группу валютных рисков в экономике принято выделять следующие три вида:

- Скрытые риски. Данная разновидность финансового валютного риска возникает тогда, когда компания, подвергается риску, не зная об этом.

Примером скрытого риска является операционный риск, возникающий тогда, когда филиал известной российской компании, располагающийся в США, и сам по себе являющийся потенциальным возбудителем риска, производит финансовые операции с одной из европейских стран, производящей расчеты в евро. В описанном случае крупный концерн зависит не только от курса доллара, но и от курса евро, теряя убытки при их падении.

- Страховые риски. Страховым в экономике считается риск, имеющийся при инвестировании, к примеру, российским коммерческим банком, предприятия за рубежом.

Страховой риск является риском несения значительных убытков при несвоевременной доставке валюты по причинам, не зависящим от поставщиков, к примеру, из-за наложенных правительством ограничений на вывоз и ввоз национальной валюты. В наибольшей степени подвержены страховым рискам страны, чья валюта является неконвертируемой.

- Валютно-курсовые риски. Данная разновидность рисков напрямую связана с изменениями валютного курса, подразделяясь на три основных подвида:

а) аккаунтинговый, или риск, возникающий в связи с валютными перерасчетами, любые колебания курса валюты отражаются на внутренней бухгалтерии фирмы при последующем перерасчете средств;

б) валютно-экономический риск, связанный с тем, что колебания валютных курсов отражаются при долгосрочном рассмотрении на финансовых потоках;

в) контрактный риск проявляется только в том случае, если колебания курса отражаются на итоговом результате конкретных сделок.

2.2. Факторы валютного риска.

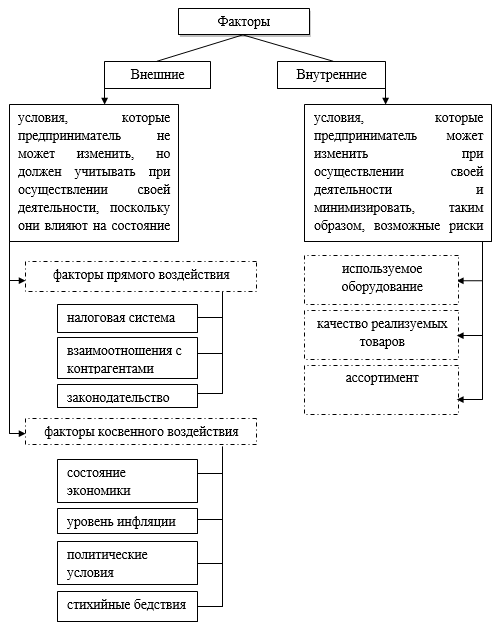

Валютный риск, будучи широкой категорией, возникает посредством реализации одного или одновременно нескольких факторов (рис. 2)

Факторы, оказывающие воздействие на валютный риск, можно укрупненно разделить на две категории: внешние и внутренние. К внешним относятся преимущественно колебания валютного курса и действия органов государственной власти, объектом которых являются валютные ценности. Внутренние, в свою очередь, делятся на характерные черты, присущие субъекту и объекту риска как ключевым составляющим валютного риска.

Основным внешним фактором возникновения валютного риска, вне всяких сомнений, являются колебания валютных курсов. Многие исследователи полагают, что высокой амплитудой колебаний характеризуются лишь валюты развивающихся стран в силу значительной нестабильности их экономической и политической конъюнктуры. Однако статистические данные свидетельствуют также о том, что курсы национальных валют даже самых высокоразвитых стран, таких как США, Великобритания, Германия, подвержены высокой волатильности, особенно в кризисные периоды.

Рисунок 2.Факторы валютного риска.

Колебания валютных курсов могут носить как долгосрочных, так и краткосрочный характер. Основными факторами долгосрочных колебаний валютных курсов считаются:

- процентные ставки (их уменьшение приведет к отказу (продаже) инвесторов от данной валюты в пользу валют, приносящих большие прибыли (т.е. оттоку капитала), что приведет к ослаблению курса);

- уровень инфляции (чем выше уровень инфляции, тем менее привлекательной считается валюта в кругах инвесторов за счет высокой скорости ее обесценения);

- структура платежного баланса «домашней» страны валюты (так, большие объемы экспорта приводят к увеличению спроса на валюту и, следовательно, к повышению ее курса);

- качественная структура экспорта страны (конкурентоспособность товаров, производимых в стране в сравнении с аналогичными товарами иностранных государств, на мировых рынках, которая, в свою очередь, определяется уровнем технологического развития страны);

- степень развития валютного рынка в стране (наличие/отсутствие валютных ограничений, конвертируемость и прочее)

- роль государства в валютном регулировании рынка (высокая степень вмешательства государства приводит к падению спроса на валюту в силу низкой прогнозируемости динамики валютного курса – например, валютные интервенции Банка России);

- степень доверия к данной валюте на мировых рынках.

Краткосрочные колебания связаны с аналогичными факторами, однако зачастую являются результатом переоценки игроками «коктейля» долгосрочных факторов (Потапова, Житникова, Александрова, 2011). К краткосрочным факторам также можно отнести колебания деловой активности в стране, политическую и военно-политическую обстановку, стихийные бедствия, прогнозы ведущих участников рынка, слухи и инсайдерская информация, спекуляции.

Еще одним из ключевых внешних факторов возникновения валютного риска являются действия органов власти, проявляющиеся, помимо прочего, во введении административных ограничений на ценности в инвалюте или осуществлении валютных интервенций центральными банками, что в последнее время приобрело особую актуальность.

К внутренним факторам относятся характерные черты объектов и субъектов валютного риска. Ключевой характерной чертой объекта валютного риска является размер открытой валютной позиции, представляющий собой разницу между активами и пассивами организации (включая забалансовые), выраженными в иностранной валюте, и возникающей на даты заключения сделки с иностранной валютой и зачисления на счет/списания со счета средств в иностранной валюте.

Для минимизации валютного риска необходимо привести в полное соответствие как суммы, так и сроки погашения активов и обязательств в иностранной валюте, так как на развитых рынках FOREX валютные курсы находятся в постоянной динамике, и расхождение в позициях даже на несколько часов может потенциально привести к значительным убыткам.

В целях полного покрытия валютного риска необходимо также обеспечить совпадение валюты позиций. Несмотря на то, что в случае наличия высоко диверсифицированного валютного портфеля валютный риск «размывается», и потери по одним валютам будут возмещены за счет прибыли по другим, существует ряд исторических примеров, доказывающих, что курс определенной валюты может одновременно измениться по отношению ко всем валютам (например, обесценение курса российского рубля по отношению ко всем мировым валютам в 1998 году). В подтверждение некорректности рассматриваемой точки зрения служит тот факт, что даже при наличии общей корреляции между валютами, входящими в портфель, равной -1, корреляция все же является показателем, основывающимся на исторических данных, которые не обязательно будут иметь место в будущем.

К внутренним факторам также относятся характеристики субъектов валютного риска, которые подразделяются на управленческие и организационные. Управленческие включают неточности в прогнозировании динамики/изменении курса валют, ошибки при выборе стратегии управления рисками, неверность оценки ожидаемых издержек на реализацию выбранной и/или альтернативных стратегии управления рисками и прочие. К организационным относят, например, отсутствие лиц, ответственных за риск-менеджмент в организации, отсутствие должного контроля за системой риск-менеджмента в организации и прочие.

Валютные риски напрямую связаны с деятельностью банков, бирж и других крупных структур, имеющих в своем распоряжении большие суммы денег.

Ввиду их многочисленности определить истинную причину возникновения валютного риска совсем не просто, в большей части случаев обвал, или подъем цен на валюту зависит от ее положения не только на внешнем, но и на внутреннем рынке, неравномерного распределения денег между различными странами и спекулятивной политики некоторых крупных банковских концернов.

Вероятность возникновения валютного риска зависит также и от степени доверия к ней как со стороны покупателей, так и со стороны продавцов. Валютное доверие складывается из целого ряда факторов, таких как политический режим в стране импортирующей валюту, степени развитости экономики, курса обмена и стабильного положения государства в международных отношениях.

Снижение рисков возможно исключительно при строгом контроле за всеми перечисленными выше факторами, потому в большинстве солидных западных фирм имеется отдельная должность, которую занимает человек, призванный отслеживать и предотвращать возможные риски.

Современное незавидное положение в экономике не позволяет оставлять любую вероятность возникновения риска без внимания, поскольку такая халатность может привести к весьма крупному обвалу цен на валюту и вызвать настоящий экономический кризис.

Чтобы повысить степень защиты от возможных валютных рисков, специалистами разработана особая классификация, на основании которой и выстраивается финансовая политика большей части банковских организаций.

2.3. Как бороться с валютными рисками.

В целом, схема борьбы с валютными рисками практически ничем не отличается от схем борьбы с прочими рисками и выглядит следующим образом: (рис.3)

Рисунок 3.Схема борьбы

Просто, если мы говорим о валютных рисках, то тут уже есть специализированные инструменты, которые могут их нивелировать или минимизировать. К таким инструментам относят:

валютные оговорки в контрактах (привязка к курсу в контракте);

форварды (контракты по обмену валют по заранее согласованному курсу);

фьючерсы (биржевой контракт на покупку валют по установленной цене в установленный срок);

опционы (контракт на право купить актив по установленной цене в определенный срок).

Одним из способов минимизации негативных последствий от валютных рисков является страхование валютных рисков. Страхование валютных рисков не является обязательным элементом. Компания сама решает страховать все риски, часть из них или вовсе отказаться от этого. Тем не менее, хоть компания и теряет часть прибыли, страхуя риски, размер возможной утери денег является незначительным.

Существует несколько методов, при помощи которых компания может попытаться контролировать валютный риск.

- Операционного риска можно избежать, отказавшись продавать или покупать продукцию за любую валюту, кроме национальной.

- Трансляционного риска можно избежать, отказавшись от создания иностранных дочерних предприятий.

- Негативных последствий иностранной конкуренции, связанных с тем, что зарубежный конкурент может выиграть благодаря колебаниям курсов валют, можно избежать, повысив производительность, сократив производственные расходы и став, таким образом, более конкурентоспособным.

Но такой простой способ контроля валютного риска годится не для всех компаний. Многим приходится покупать товары за рубежом и оплачивать их в иностранной валюте или же принимать платежи в иностранной валюте за свой экспорт. Крупные компании пытаются расширить свое производство организацией дочерних предприятий за рубежом. В связи с развитием международной торговли и ростом глобальных рынков компаниям приходится сталкиваться с растущим валютным риском, преодоление которого требует дополнительных мер.

Выводы к главе 2.

У валютных рисков есть своя классификация, позволяющая более точно определить причину их возникновения.

Существуют 3 основных вида валютных рисков: операционный, трансляционный и экономический валютные риски.

Валютный риск, будучи широкой категорией, возникает посредством реализации одного или одновременно нескольких факторов.

Факторы, оказывающие воздействие на валютный риск, можно укрупненно разделить на две категории: внешние и внутренние. К внешним относятся преимущественно колебания валютного курса и действия органов государственной власти, объектом которых являются валютные ценности. Внутренние, в свою очередь, делятся на характерные черты, присущие субъекту и объекту риска как ключевым составляющим валютного риска.

Основным внешним фактором возникновения валютного риска, вне всяких сомнений, являются колебания валютных курсов.

ЗАКЛЮЧЕНИЕ

Таким образом, цель и задачи, поставленные в данной курсовой работе, были успешно выполнены.

Были рассмотрены основные виды и основные факторы валютных рисков.

По итогам курсовой работы можно сделать следующие выводы:

1. В любой сфере риск является экономической категорией, отражающей возможности появления неблагоприятной ситуации или же достаточно неудачного исхода определенной деятельности. В условиях современной рыночной экономики риск является основным элементом предпринимательства. Валютный риск – это риск возникновения потерь, обусловленных изменением курса иностранной валюты по отношению к национальной. Его особенностью является то, что он может привести не только к большим убыткам компании, но ещё и к прибыли. Как правило, в странах с низким уровнем производства и высокой инфляцией вероятность появления валютных рисков выше, чем у стран со стабильной экономикой.

2. Существуют три основных вида валютных рисков: операционный валютный риск – вероятность потери прибыли и возможное несение убытков при проведении импортно-экспортных операций за счёт изменений обменного курса на ожидаемые суммы денежных средств. В первую очередь, связан с торговыми операциями; трансляционный валютный риск – вероятность получения негативных последствий от изменений обменных курсов валют на финансовую отчетность фирмы; экономический валютный риск – возможность отрицательного влияния изменений обменного курса на экономическую стабильность компании.

3.Представленная классификация позволяет не столько перечислить факторы и виды валютного риска и не упустить отдельные специфические факторы при анализе совокупного риска предприятия, но и эффективно разрабатывать и реализовывать стратегию управления данными рисками.

Список литературы

1. Дмитриева, М.А. (2015). Валютный риск: от определения к классификации. Российское предпринимательство, 16(15), 2423-2436. doi: 10.18334/rp.16.15.552

2. Киселева И.А. Методы оценки валютного риска // Экономические науки. – 2015. – №57-3.

3. Кузнецова Е.И. Финансы. Денежное обращение. Кредит: Учебное пособие. – М.: ЮНИТИ, 2014. – 687 c.

4. Кокош, А.М., Демская, А.Л. (2013). Один день финансового риск-менеджера: валютный риск (хеджирование). Управление финансовыми рисками, (1), 42-50.

5. Кричевская М.Л. Финансовые риски: учебное пособие / М.Л.Кричевская. – 2-е изд., стер. – М.:КНОРУС, 2013.-248с – (Бакалавриат)

6. Нешитой А.С. Финансы, денежное обращение и кредит: Учебник. – М.: Дашков и К, 2015. – 640 c.

7. Посашкова Д.В. Валютный риск как экономическая категория // Молодой ученый. – 2016. – №12. – С. 1418-1420.

8. Семенова, М.Р., Деникаева, Р.Н. (2015). Валютные риски и методы управления ими.Экономика и управление: проблемы, решения, (3), 64-67.

9. Стрючкова Т.В.Валютные риски: анализ и управление: учебное пособие / Т.В.Стрючкова . – М.:КНОРУС, 2016.-224

10. Финансы. Денежное обращение. Кредит: Учебник / Под ред. Г.Б. Поляка. – М.: ЮНИТИ, 2016. – 639 c.

- Разрешение споров в сфере спорта (Классификация спортивных споров)

- Возникновение товароведения

- Стратегический менеджмент: сущность и специфика»

- Коммерческая деятельность розничного торгового предприятия и ее совершенствование «Змеиногорского районного потребительского общества»

- Прогнозирование эффективности реальных инвестиций коммерческого банка (на примере ПАО "Сбербанк")( Теоретические аспекты инвестиционной деятельности коммерческих банков)

- Финансовая политика и ее реализация в РФ. Понятие финансовой политики в РФ

- Договорные конструкции на примере лизинга

- Типологии работников в организации

- Роль информационного права и информационной безопасности в современном обществе (Теоретические положения информационного права)

- Исследование проблем борьбы с вирусами и использование антивирусных программ .

- Проектирование реализации операций бизнес-процесса "Управление портфелем продукции"

- Политика психологической поддержки персонала в системе стратегического управления кадровым направлением деятельности организации (Управление персоналом на современном этапе)