Оборотные активы предприятия . .

Содержание:

ВВЕДЕНИЕ

Актуальность темы исследования обусловлена тем, что для современного предприятия, с целью сохранения непрерывности процессов производства и обращения, необходимо поддерживать эффективность использования оборотных средств. В современных экономических условиях существует ряд негативных факторов, которые приводят к тому, что обеспечение деятельности предприятия оборотными средствами, становиться проблемным аспектом.

Объектом исследования является ООО «СПЕЦМОНТАЖ».

Предметом исследования - эффективность использования оборотных средств ООО «СПЕЦМОНТАЖ».

Цель исследования состоит в анализе состояния оборотных средств ООО «СПЕЦМОНТАЖ» и эффективности их использования, разработке на основе данного анализа, направлений повышения эффективности использования оборотных средств ООО «СПЕЦМОНТАЖ».

Для достижения поставленной цели необходимо решить следующие задачи:

- исследовать теоретические аспекты анализа состояния оборотных средств и эффективности их использования;

- провести анализ состояния оборотных средств и эффективности их использования на примере ООО «СПЕЦМОНТАЖ»;

- разработать мероприятия по совершенствованию методов оценки и оптимизация дебиторской задолженности ООО «СПЕЦМОНТАЖ»;

- разработать мероприятия по оптимизации движения денежных средств ООО «СПЕЦМОНТАЖ».

Теоретической основой исследования явились научные труды следующих отечественных и зарубежных авторов в области экономики предприятия и экономики производства: Е.В. Арсеновой, И.В. Корнеевой, Н.А. Сафронова, О.А. Александрова, Ю.Н. Егорова, В.В. Жиделева, Ю.Н. Каптейн., И.В. Зороастровой, М.В. Косолаповой, В.А. Свободина, А.С. Паламарчук, В.К. Скляренко, В.М. Прудникова и др.

В работе применены апробированные методы исследования, анализа и обработки материала, в том числе анализ, синтез, моделирование, дедукция, экономико-статистическая обработка результатов.

Теоретическая значимость работы состоит в методологическом использовании результатов исследования состояния оборотных средств и эффективности их использования.

Практическая значимость исследования состоит в разработке направлений повышения эффективности использования оборотных средств ООО «СПЕЦМОНТАЖ».

Данная работа состоит из введения, трех глав, девяти параграфов, заключения, списка использованных источников и приложений.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА СОСТОЯНИЯ ОБОРОТНЫХ СРЕДСТВ И ЭФФЕКТИВНОСТИ ИХ ИСПОЛЬЗОВАНИЯ

1.1. Экономическое содержание, состав и роль оборотных средств в деятельности предприятия

Оборотные средства это финансовая мера, которая представляет собой операционную ликвидность предприятия. Наряду с фиксированными активами, такими как оборудование, оборотные средства считаются частью общего капитала предприятия.

С финансовой точки зрения оборотные средства предприятия играют главную роль в обслуживании хозяйственного оборота и являются наиболее мобильной частью активов предприятия, поэтому их изучение занимает центральное место в анализе финансового состояния организации. Прежде всего необходимо определить, насколько предприятие обеспечено оборотными средствами. При этом особое внимание сле-дует уделять обеспеченности организации собственными оборотными средствами, поскольку от степени такой обеспеченности в решающей мере зависит финансовая устойчивость любого производственного или торгового коммерческого предприятия.

Оборотные активы включают в себя: запасы, налог на добавленную стоимость, краткосрочную дебиторскую задолженность, краткосрочные финансовые вложения, денежные средства и их эквиваленты.

Поясним основные группы оборотных активов.

Большая группа оборотных активов объединена в статью «Запасы». В российском бухгалтерском балансе запасы отражаются по строке 1210.

В бухгалтерском балансе запасы объединяют сырьё, материалы, животных на выращивании и откорме, затраты в незавершённое производство и готовую продукцию, товары для перепродажи и отгруженные.

При этом под материально -производственными запасами понимают активы, которые используются в качестве сырья, материалов при производстве продукции, предназначенной для продажи.

Под запасами понимаются также те активы, которые приобретаются непосредственно для перепродажи, а также используются для управленческих нужд организации.

Налог на добавленную стоимость - это косвенный налог, представляет собой изъятие в бюджет государства части стоимости товара, работы или услуги, которая создаётся на всех стадиях процесса производства товаров и вносится в бюджет по мере реализации.

Дебиторская задолженность также представляет собой вид активов. Она характеризует сумму долгов, причитающихся организации от юридических и физических лиц в результате хозяйственных взаимоотношений с ними. А также к дебиторской задолженности относят счета, причитающиеся к получению в связи с поставками в кредит или оплатой в рассрочку.

Денежные средства представляют аккумулированные в денежной форме на разного рода счетах в банках, а также кассе организации денежные потоки. Положительный денежные поток олицетворяет доходы и поступления предприятия, а отрицательный денежный поток - платежи и отчисления предприятия. Денежные средства находятся в постоянном хозяйственном обороте и используются предприятием для собственных целей. Кредитные учреждения используют денежные средства в качестве основного ресурса.

Среди источников, используемых для формирования оборотных средств, выделяют собственные, заемные и привлеченные средства.

Оборотные средства рассчитываются как текущие активы минус текущие обязательства (те денежные суммы, которые организация обязана оплатить кредиторам в течение небольшого срока, обычно до одного года). Если текущие активы меньше текущих обязательств, значит, что предприятие имеет дефицит оборотных средств. Предприятие может иметь неплохие активы и рентабельность, но недостаток ликвидности, в таком случае, приводит к тому что активы не могут быть легко переведены в денежные средства.

Оборотные средства на предприятии необходимы для того, чтобы предприятие могло продолжать свою деятельность. Также, оборотные средства нужны, чтобы погашать как краткосрочные долги, так и предстоящие эксплуатационные расходы.

Оборотный капитал представляет собой разницу между текущими активами и текущими обязательствами. Основной расчёт оборотных средств осуществляется на основе текущих активов фирмы. Текущие активы и текущие обязательства включают в себя три суммы, каждая из которых по -своему важна. Первая сумма это дебиторская задолженность, то есть сумма всех долгов, которые должны быть возвращены предприятию от других компаний или граждан, являющихся должниками [28].

Вторая сумма это инвентарь предприятия, то есть его текущие активы, такие как станки, материал и прочее.

Третья сумма это кредиторская задолженность, это все долги данного предприятия, которые оно должно погасить. Кредиторская задолженность наиболее важна, потому что на неё тратятся текущие активы.

Увеличение оборотного капитала показывает, что предприятие либо увеличило текущие активы, либо уменьшило задолженности, например, выплатив несколько краткосрочных кредитов, либо и то и другое. Управленческие решения, принимаемые по отношению к оборотному капиталу и краткосрочному финансированию, называются управлением оборотными средствами. Они включают в себя управление краткосрочными активами фирмы и её краткосрочными долгами перед кредиторами.

1.2. Понятие, цель, задачи и информационная база анализа состояния оборотных средств и эффективности их использования

Анализ оборотных средств позволяет:

- оценить эффективность использования ресурсов в оперативной деятельности предприятия;

- определить ликвидность баланса предприятия, т.е. возможность своевременно погасить краткосрочные обязательства;

- выяснить, во что вкладываются собственные оборотные средства предприятия в течение финансового цикла.

В развитие вопроса об анализе обеспеченности предприятия собственными оборотными средствами можно ввести и еще одно новое понятие - финансово-эксплуатационные потребности предприятия или сокращенно ФЭП. В некоторых учебниках по экономическому анализу их называют текущими финансовыми потребностями. Существует два подхода к определению финансово -эксплуатационных потребностей предприятия.

Согласно первому подходу в самом общем виде финансово - эксплуатационные потребности представляют собой разницу между оборотными активами и краткосрочными обязательствами. При таком подходе финансово-эксплуатационные потребности будут сформированы за счет собственных источников средств. В этом смысле показатель финансово - эксплуатационных потребностей является аналогом показателя собственных оборотных средств.

Практически распространен второй подход. Согласно которому, финансово-эксплуатационные потребности имеют более узкую трактовку. Она предполагает, что финансово -эксплуатационные потребности должны отражать сумму вложений в запасы и во временно непогашенную дебиторскую задолженность. При этом вложения в запасы отражают ту часть, которая действительно необходима для осуществления текущей хозяйственной деятельности. А непогашенная дебиторская задолженность - это задолженность, которая является временно непогашенной на момент анализа. В этом случае финансово -эксплуатационные потребности рассчитываются как разность между суммой запасов, налога на добавленную стоимость и дебиторской задолженности с одной стороны и кредиторской задолженностью с другой.

Величина и структура текущих активов должны соответствовать потребностям предприятия, которые отражены в бюджете. Текущие активы должны быть минимальны, но достаточны для успешной и бесперебойной работы предприятия [29].

Структура оборотных средств - это пропорции распределения ресурсов между отдельными элементами текущих активов. Она отражает, в частности, специфику операционного цикла, а также то, какая часть текущих активов финансируется за счет собственных средств и долгосрочных кредитов, а какая - за счет заемных, включая краткосрочные кредиты банков.

Величина и структура собственных оборотных средств могут отражать длительность и особенности финансового цикла.

Величина собственных оборотных средств показывает не только то, насколько текущие активы превышают текущие обязательства, но и то, насколько внеоборотные активы финансируются за счет собственных средств предприятия и долгосрочных кредитов [29].

1.3. Методика анализа состояния оборотных средств и эффективности их использования

Сам по себе оборот этого капитала включает в себя три основных этапа: заготовительный, производственный и реализационный. Как правило, каждая хозяйственная деятельность начинается с денег, которые используются для приобретения определенного количества ресурсов для производства или торговли. На данном этапе оборотные ресурсы преобразуются в производственные и переходят из вещественной формы в производственную. На производственном этапе, ресурсы преобразуются в товарную форму, соответственно и оборотные средства также. Ну, и, наконец, на стадии реализации оборотные ресурсы преобразуются в денежные.

Как раз анализ оборотных средств предприятия и должен установить, какая часть их находится в сфере производства, какая в сфере обращения, он призван дать профессиональную оценку величинам отгруженной продукции, дебиторской задолженности, одним словом всем элементам структуры оборотного капитала.

Рациональное хозяйствование возможно лишь на условиях его соответствия некоторым принципам использования оборотных ресурсов: обеспечения оптимальной структуры, экономного расходования, создания запасов, рационального распределения и перераспределения, минимизации времени нахождения в запасах.

Эти принципы, по сути, и фиксируют те задачи, которые призвана обеспечить современная методика анализа оборотных средств.

К примеру, объективные результаты анализа их структуры могут обеспечить значительную экономию ресурсов на потребностях в финансировании.

Для их оценки служат такие показатели:

- чистые активы, характеризующие параметры потребностей предприятия в таком ресурсе, как оборотный капитал;

- показатели ликвидности, отражающие общее финансовое состояние в части потенциала оборотных средств. Они по некоторым параметрам являются условными, потому использовать их в анализе оборотного капитала следует с осторожностью. Оборотные средства выступают важнейшим ресурсом для эффективного текущего функционирования предприятия. В этом функционировании главными составляющими являются такие стадии экономического процесса, как, производство и реализация. Анализ и показатели эффективного использования оборотных средств призваны оптимизировать именно эти стадии, прежде всего [27].

Показатели использования оборотных средств предприятия определяются по формулам:

Т=Ос*пВр (1.1)

где:

Т - продолжительность оборота, в днях;

Ос -остаток оборотных средств (среднегодовой), в рублях; п - число дней периода;

Вр - выручка, в рублях.

Ос=1201+О2+ 12Onn-1 (1.2)

Где: О1, О2 - остаток средств на 1-ое число месяца, в рублях.

Оборотные средства используются лучше, если наблюдается сокращение продолжительности оборота:

Коб=ВрОсКоб=пТ (1.3)

Где: Вр - выручка, в рублях;

Ос - среднегодовой остаток, в рублях.

Чем выше Коб, тем эффективнее используются средства.

Кз=1Коб (1.4)

Где: Кз - коэффициент загрузки (средств в обороте).

При ускорении оборачиваемости из оборота высвобождаются ресурсы. При замедлении происходит вовлечение в оборот дополнительных ресурсов. Уровень рентабельности, эффект финансового рычага, рентабельность оборота капитала - это показатели эффективности использования оборотных средств. Уровень рентабельности рассчитывается по продукции, которая реализуется, и выражается в процентах:

Ур=ВП-СС * 100% (1.5)

Где: ВП - валовая продукция, в денежных единицах;

С - себестоимость продукции, в денежных единицах.

В настоящее время используется термин «капитал». Чтобы оценить, каким образом используются заемные средства, можно применить показатель, называемый эффектом финансового рычага, который показывает, стоит ли брать взаймы капитал:

Эфр=РОА-СП * 1- КнЗкСк (1.6)

Где: РОА - рентабельность капитала до уплаты налога, в %;

СП - ссудный процент;

Кн - коэффициент налогообложения;

ЗкСк - отношение заемного капитала к ссудному капиталу.

Эфр наглядно демонстрирует, на сколько процентов увеличится собственный капитал за счет того, что привлекаются заемные средства в оборот предприятия. Он возникает в том случае, когда РОА>СП.

Рассмотрим такие показатели эффективности использования оборотных средств, как рентабельность оборота и капитала.

Рентабельность оборота равна прибыли, деленной на выручку от реализованной продукции, умноженной на 100%.

Рентабельность капитала - прибыль, деленная на капитал и умноженная на 100%.

Используя показатели эффективности использования оборотных средств, можно в очередной раз подтвердить, что экономическую эффективность на предприятии возможно повысить при выполнении некоторых условий:

- При применении в производственной деятельности достижений прогресса.

- При росте производительности труда.

- При организации строгого учета и контроля.

- При снижении затрат на производство продукции (снижении себестоимости).

- При освоении новых рынков для реализации продукции. При улучшении качества и увеличении количества выпускаемой продукции.

ГЛАВА 2. АНАЛИЗ СОСТОЯНИЯ ОБОРОТНЫХ СРЕДСТВ И ЭФФЕКТИВНОСТИ ИХ ИСПОЛЬЗОВАНИЯ НА ПРИМЕРЕ ООО "СПЕЦМОНТАЖ"

2.1. Организационно-экономическая характеристика ООО «СПЕЦМОНТАЖ»

Общество с ограниченной ответственностью «СПЕЦМОНТАЖ» организовано в 2014 году. ООО «СПЕЦМОНТАЖ» - строительное предприятие, выполняющее полный комплекс строительных работ. ООО «СПЕЦМОНТАЖ» динамично развивающееся предприятие, способное реализовывать проекты любой сложности. Ответственно подходит к выполнению всех видов работ.

Юридический адрес: Самарская область, г. Тольятти, ул. Белорусская, д. 10,офис 55.

ООО «СПЕЦМОНТАЖ» осуществляет свою деятельность в соответствии с законодательством Российской Федерации, указами Президента Российской Федерации, иными постановлениями Правительства Российской Федерации, подзаконными актами министерств, федеральных служб и агентств, Уставом и локальными нормативными актами.

Организация имеет свою малую механизацию и автотранспорт необходимый для обеспечения выполнения работ, а так же отлаженные связи с управлениями механизации для аренды тяжёлой строительной и грузоподъёмной техники.

Инженерно -технический персонал постоянно совершенствует свои знания и навыки в области строительных технологий. Все сотрудники предприятия проходят обучение и повышение квалификации в аккредитованных образовательных учреждениях. Работники предприятия являются высококвалифицированными специалистами имеющие многолетний опыт в строительной отрасли. При проведении всех работ используются современные сертифицированные материалы и технологии.

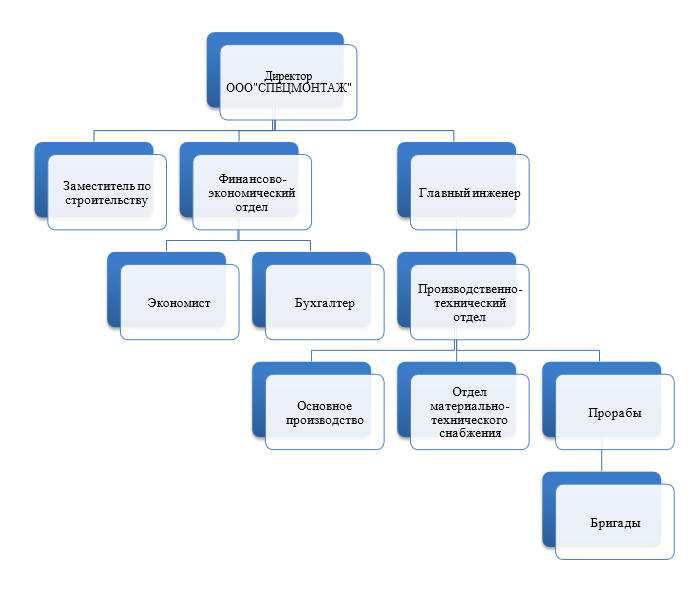

Структура управления ООО «СПЕЦМОНТАЖ», представленная на рисунке 2.1, является линейно-функциональной. Эта структура позволяет проводить подготовку решений и планов, а также освобождает руководителя от глубокого анализа проблем. К недостаткам можно отнести отсутствие тесных связей и взаимодействия между функциональными и линейными органами.

Рисунок 2.1 - Организационная структура управления ООО «СПЕЦМОНТАЖ»

В таблице 2.1 представлены основные технико -экономические показатели деятельности предприятия за 2014-2016 гг.

ООО «СПЕЦМОНТАЖ»

Таблица 2.1 – Основные технико-экономические показатели

|

Показатели |

2014 г. |

2015 г. |

2016 г. |

Изменение 2014/2016 (+,-) |

Темп роста, % |

|

1. Выручка, тыс. руб. |

33 370 |

64 552 |

13 227 |

-20173 |

-60,36 |

|

2. Себестоимость продаж, тыс. руб. |

24772 |

45381 |

16364 |

-8408 |

-33,94 |

|

3. Управленческие и коммерческие расходы, тыс. руб. |

0 |

0 |

0 |

0 |

0 |

|

4. Прибыль от продаж, тыс. руб. |

8 598 |

19 171 |

-3 137 |

-11735 |

-136,9 |

|

5. Прибыль до налогообложения, тыс. руб. |

9 267 |

19 118 |

8 501 |

-766 |

-8,26 |

|

6. Чистая прибыль, тыс. руб. |

6 975 |

14 514 |

7 219 |

244 |

3,49 |

|

7. Стоимость основных средств, тыс. руб. |

2648 |

6541 |

5590 |

-951 |

-14,54 |

|

8. Стоимость активов, тыс. руб. |

29976 |

41340 |

35776 |

-5564 |

-13,46 |

|

9. Собственный капитал, тыс. руб. |

12881 |

21948 |

20479 |

-1469 |

-6,69 |

|

10. Заемный капитал, тыс. руб. |

17095 |

19392 |

15297 |

-4095 |

-21,12 |

|

11. Численность ППП, чел. |

123 |

123 |

132 |

9 |

10,73 |

|

12. .Производительность труда, тыс. руб. (1/11) |

270,3 |

524,81 |

100,2 |

-170,1 |

-37,06 |

|

13. Фондоотдача, руб. (1/7) |

12,6 |

9,86 |

2,37 |

-9,87 |

-18,8 |

|

14. Оборачиваемость активов, раз (1/8) |

1,11 |

1,56 |

0,37 |

-0,74 |

-33,3 |

|

15. Рентабельность собственного капитала по чистой прибыли, % (6/9)*100% |

54,14 |

66,13 |

35,25 |

-18,89 |

-65,1 |

|

16. Рентабельность продаж, % (4/1)*100% |

25,76 |

29,7 |

-23,7 |

-49,46 |

-92 |

|

17. Рентабельность капитала по прибыли до налогообложения, % (5/(9+10))*100% |

30,91 |

46,24 |

23,76 |

-7,15 |

-7,6 |

Как видно из представленной таблицы 2.1 в ООО «СПЕЦМОНТАЖ» в 2016 году существенно понизились доходы по обычным видам деятельности, так в сравнении с 2014 годом выручка от реализации услуг понизилась на 60,36%. При этом в 2016 году возрастают прочие доходы на 11 109 тыс. руб. по сравнению с 2014 годом. Чистая прибыль предприятия в 2016 году повышается на 244 тыс. руб. или 3,49%.

2.2. Анализ динамики и структуры оборотных средств ООО «СПЕЦМОНТАЖ»

Анализ источников формирования оборотных средств ООО «СПЕЦМОНТАЖ» мы начнем с оценки динамики и структуры за 2014, 2015, 2016 годы.

Горизонтальный анализ заключается в сопоставлении финансовых данных предприятия за три прошедших периода (года) в относительном и абсолютном виде с тем, чтобы сделать лаконичные выводы. Горизонтальный анализ баланса ООО «СПЕЦМОНТАЖ» представлен в таблице 2.2.

Таблица 2.2 - Динамика изменения основных показателей баланса полученных на основе горизонтального анализа (тыс. руб.)

|

Название показателя |

Значение показателя, в тыс. руб. |

Абсолютное отклонение (тыс. руб.) |

Относительное отклонение (%) |

||||

|

2014 |

2015 |

2016 |

2014/ 2015 |

2015/ 2016 |

2014/ 2015 |

2015/ 2016 |

|

|

I. Внеоборотные активы |

|||||||

|

Основные средства |

2648 |

6541 |

5590 |

3893 |

-951 |

147,02 |

-14,54 |

|

Итого по разделу I |

2648 |

6541 |

5590 |

3893 |

-951 |

147,02 |

-14,54 |

|

II. Оборотные активы |

|||||||

|

Запасы |

1286 |

1071 |

777 |

-215 |

-294 |

-16,72 |

-27,45 |

|

сырьё и материалы |

1286 |

1029 |

745 |

-257 |

-284 |

- |

-27,60 |

|

доходы будущих периодов |

0 |

42 |

32 |

42 |

-10 |

- |

-23,81 |

|

Налог на добавленную стоимость по приобретенным ценностям |

16 |

0 |

0 |

-16 |

0 |

-100,00 |

- |

|

Краткосрочная дебиторская задолженность |

10552 |

23936 |

23396 |

13384 |

-540 |

126,84 |

-2,26 |

|

в том числе покупатели и заказчики |

9126 |

21563 |

19326 |

12437 |

-2237 |

136,28 |

-10,37 |

|

Денежные средства |

15474 |

9792 |

6013 |

-5682 |

-3779 |

-36,72 |

-38,59 |

|

Итого по разделу II |

27328 |

34799 |

30186 |

7471 |

-4613 |

27,34 |

-13,26 |

|

Баланс |

29976 |

41340 |

35776 |

11364 |

-5564 |

37,91 |

-13,46 |

|

Ш. Капитал и резервы |

|||||||

|

Уставный капитал |

10 |

10 |

10 |

0 |

0 |

0,00 |

0,00 |

|

Нераспределенная прибыль |

12871 |

21938 |

20469 |

9067 |

-1469 |

70,45 |

-6,70 |

|

Итого по разделу Ш |

12881 |

21948 |

20479 |

9067 |

-1469 |

70,39 |

-6,69 |

|

IV. Краткосрочные обязательства |

|||||||

|

Кредиторская задолженность |

17095 |

19392 |

15297 |

2297 |

-4095 |

13,44 |

-21,12 |

|

поставщики и подрядчики |

14777 |

15213 |

14635 |

436 |

-578 |

2,95 |

-3,80 |

|

перед персоналом организации |

656 |

1485 |

335 |

829 |

-1150 |

126,37 |

-77,44 |

|

перед государственными внебюджетными фондами |

159 |

81 |

36 |

-78 |

-45 |

-49,06 |

-55,56 |

|

по налогам и сборам |

444 |

2521 |

285 |

2077 |

-2236 |

467,79 |

-88,69 |

|

прочие кредиторы |

1059 |

92 |

6 |

-967 |

-86 |

-91,31 |

-93,48 |

|

Итого по разделу V |

17095 |

19392 |

15297 |

2297 |

-4095 |

13,44 |

-21,12 |

|

Баланс |

29976 |

41340 |

35776 |

11364 |

-5564 |

37,91 |

-13,46 |

По результатам горизонтального анализа баланса ООО «СПЕЦМОНТАЖ» отмечается значительное ежегодное увеличение запасов за счёт готовой продукции и товаров для перепродажи.

Дебиторская задолженность предприятия увеличивается, что говорит о том, что поставщики не рассчитываются по своим долгам с предприятием. Анализ выявил увеличение денежных средства предприятия, что является положительной тенденцией.

Оценка пассива баланса с помощью горизонтального анализа пассива баланса показала увеличение резервного капитала в динамике.

Также можно отметить рост кредиторской задолженности, которая увеличивается в динамике в основном за счёт увеличения задолженности перед поставщиками и подрядчиками и прочими кредиторами.

Проведенная оценка показателей баланса с помощью вертикального анализа позволяет сделать вывод о динамике изменения структуры баланса, а также о значении каждого показателя в целом.

Динамика изменения основных показателей баланса полученных на

основе вертикального анализа представлена в таблице 2.3

Таблица 2.3 - Динамика изменения основных показателей баланса полученных на основе вертикального анализа (тыс. руб.)

|

Наименование показателя |

Доля показателя в валюте баланса |

Отклонение |

|||

|

2014 г. |

2015 г. |

2016 г. |

2014/2015 |

2015/2016 |

|

|

I. Внеоборотные активы |

|||||

|

Основные средства |

8,83 |

15,82 |

15,63 |

6,99 |

-0,19 |

|

Итого по разделу I |

8,83 |

15,82 |

15,63 |

6,99 |

-0,19 |

|

II. Обо |

ротные активы |

||||

|

Запасы |

4,29 |

2,59 |

2,17 |

-1,7 |

-0,42 |

|

сырьё и материалы |

4,29 |

2,49 |

2,08 |

-1,8 |

-0,41 |

|

доходы будущих периодов |

0,00 |

0,1 |

0,09 |

0,1 |

-0,01 |

|

Налог на добавленную стоимость по приобретенным ценностям |

0,05 |

0,00 |

0,00 |

0,00 |

0,00 |

|

Дебиторская задолженность |

35,2 |

57,9 |

65,39 |

22,7 |

7,49 |

|

Денежные средства |

51,62 |

23,68 |

16,8 |

-27,94 |

-6,88 |

|

Итого по разделу II |

91,17 |

84,18 |

84,37 |

-6,99 |

0,19 |

|

Баланс |

100,00 |

100,00 |

100,00 |

0,00 |

0,00 |

|

III. Капитал и резервы |

|||||

|

Уставный капитал |

0,03 |

0,03 |

0,02 |

0,00 |

-0,01 |

|

Нераспределенная прибыль |

42,94 |

53,07 |

57,22 |

10,13 |

4,15 |

|

Итого по разделу III |

42,97 |

53,1 |

57,24 |

10,13 |

4,14 |

|

IV. Долгосрочные обязательства |

|||||

|

Заёмные средства |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

Итого по разделу IV |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

V. Краткосрочные обязательства |

|||||

|

Заёмные средства |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

Кредиторская задолженность |

57,03 |

46,9 |

42,76 |

-10,13 |

-4,14 |

|

Прочие краткосрочные пассивы |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

Итого по разделу V |

57,03 |

46,9 |

42,76 |

-10,13 |

-4,14 |

|

Баланс |

100,00 |

100,00 |

100,00 |

0,00 |

0,00 |

По результатам проведенного вертикального анализа баланса было выявлено, что наибольшую долю в структуре активов занимают дебиторская задолженность и денежные средства.

Доля собственного капитала в пассиве баланса ООО «СПЕЦМОНТАЖ» ежегодно увеличивается, что положительно характеризует состояние предприятия.

Кроме того имеет положительную динамику нераспределённая прибыль (ее доля увеличивается с 42,94% в 2014 году до 57,22% в 2016 году). Кредиторская задолженность составляет значительную часть пассивов

компании: в 2014 году - 57,03%, в 2015 году - 46,9%, в 2016 году - 42,76 %.

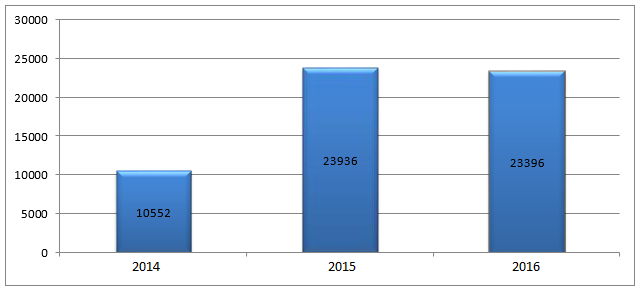

На рисунке 2.2 представлена динамика дебиторской задолженности.

Рисунок 2.2 - Динамика показателей дебиторской задолженности (тыс. руб.)

Как видно из представленного рисунка 2.2, дебиторская задолженность за исследуемый период увеличивается. Так, если в 2014 году сумма дебиторской задолженности составляла 10552 тыс. руб., то в 2015 году - 23936 тыс. руб. и в 2016 году - 23396 тыс. руб.

Увеличение дебиторской задолженности предприятия за исследуемый период происходит на 221,72%, что отражает неэффективность действующей кредитной политики ООО «СПЕЦМОНТАЖ», поскольку дебиторы не рассчитываются с предприятием.

Исходя из анализа существующих трудностей в работе с дебиторами, необходимо провести более подробный анализ состояния дебиторской задолженности:

- Анализ текущего состояния. Изучать текущее состояние дебиторской задолженности удобно, когда информация распределена по контрагентам и датам возникновения задолженности. Поэтому для проведения анализа дебиторской задолженности ООО «СПЕЦМОНТАЖ» составим таблицу 2.4. Такой формат дает возможность предприятию своевременно контролировать сроки погашения обязательств по оплате продукции, работ, услуг и полученным авансам.

Таблица 2.4 - Сведения о дебиторской задолженности ООО «СПЕЦМОНТАЖ » в 2016 г., тыс. руб.

|

№ п/п |

Контрагент |

Дата образовани я |

Сумма на начало периода |

Отгружено |

Поступление средств |

Сумма на конец периода |

||

|

Дата |

Сумма |

Дата |

Сумма |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

1 |

ООО ИВС |

21.12.14 |

2 027 |

16.12 |

783 |

27.12 |

2 027 |

2 810 |

|

2 |

ТМ «Калитва» |

16.12.14 |

2 920 |

14.12 |

825 |

22.12 |

2 920 |

3 745 |

|

3 |

ООО «Сково» |

19.12.14 |

3 857 |

12.12 |

823 |

26.12 |

3 857 |

4 680 |

|

4 |

ООО «Эмалика» |

16.12.14 |

2 210 |

12.12 |

897 |

23.12 |

2 210 |

3 107 |

|

5 |

ЗАО «АК ЛМЗ» |

20.12.14 |

3 432 |

15.12 |

2 530 |

29.12 |

3 432 |

5 962 |

|

6 |

ООО «Г вура» |

22.12.14 |

3 784 |

16.12 |

2 867 |

28.12 |

3 784 |

6 651 |

|

7 |

Другие |

23.12.14 |

4 209 |

19.12 |

2 893 |

30.12 |

4 209 |

7 102 |

|

Итого |

23936 |

11 618 |

22 439 |

23396 |

||||

Таблица 2.4 отражает реальное состояние расчетов с каждым из контрагентов и позволяет легко отследить просроченные обязательства и время задержки. Помимо этого по данным таблицы 2.4 можно оперативно оценить качество задолженности и платежную дисциплину отдельных покупателей. Из ее данных видно, что, несмотря на рост дебиторской задолженности в 2015 году, обусловленный увеличением объема оказания услуг, платежная дисциплина контрагентов ООО «СПЕЦМОНТАЖ» хорошая.

- Анализ по срокам возникновения. Инвентаризацию расчетов с контрагентами существенно легче проводить, если известно, в какой момент возникла задолженность. Анализ «возрастной» структуры дебиторской задолженности дает четкую картину состояния расчетов и позволяет выявить просроченные покупателями обязательства. Обобщить результаты такого исследования можно, составив сводную таблицу 2.5. Заполним ее данными по анализируемому предприятию.

Таблица 2.5 - Дебиторская задолженность ООО «СПЕЦМОНТАЖ» по срокам возникновения, тыс. руб.

|

№ п/ п |

Наименование |

Конец года |

В том числе по срокам образования |

||||

|

до 1 мес. |

от 1 до 3 мес. |

от 3 до 6 мес. |

от 6 мес. до года |

более года |

|||

|

1 |

Дебиторская задолженность за товары, работы, услуги |

22976 |

19 485 |

2 114 |

- |

- |

- |

|

2 |

Прочие виды задолженности, в т. ч.: |

420 |

420 |

- |

- |

- |

- |

|

3 |

расчеты с поставщиками |

- |

- |

- |

- |

- |

- |

|

4 |

расчеты с бюджетом |

- |

- |

- |

- |

- |

- |

|

5 |

расчеты с персоналом |

- |

- |

- |

- |

- |

- |

|

6 |

прочие |

420 |

420 |

- |

- |

- |

- |

|

7 |

Всего |

23396 |

19 905 |

2 114 |

- |

- |

- |

|

8 |

Доля, % |

100,0 |

90,4 |

9,6 |

- |

- |

- |

На основе данных, представленных в таком разрезе, можно контролировать качество дебиторской задолженности предприятия в целом и ее отдельных групп. Кроме того, если есть существенные суммы задолженности с просрочкой более трех месяцев, то, возможно, имеет смысл инициировать процедуру банкротства в отношении отдельных контрагентов или использовать данный аргумент в качестве рычага воздействия на злостных неплательщиков.

Анализ таблицы 2.5 показывает, что срок возникновения 90,4 % задолженности ООО «СПЕЦМОНТАЖ» в 2016 году не превышает месяц. То есть в целом качество управления дебиторской задолженностью можно оценить как хорошее. Вся задолженность с «возрастом» более месяца - за товары, работы, услуги. Следовательно, анализировать «узкие места» в управлении и качество отдельных дебиторов необходимо именно по этой группе контрагентов;

- Анализ по срокам погашения. Сопоставляя данные об объемах услуг, можно рассчитать средние проценты выплат по месяцам и определить среднюю долю услуг, которая осталась неоплаченной. В данном случае под объемом

оказанных услуг объем продаж в кредит, то есть лишь часть кредитового оборота счета «Продажи» в бухгалтерском учете. При этом суммы предварительной оплаты в расчет включать не нужно.

Данные об объемах оказанных услуг и оплатах ООО «СПЕЦМОНТАЖ» за первые 3 месяца отчетного года приведены в таблице 2.6.

Таблица 2.6 - Объемы оказанных услуг и сроки оплаты в начале 2016 г., тыс. руб.

|

Объем оказанных услуг, всего |

Оплата |

Остаток |

||||||

|

Месяц |

Сумма |

Январь |

Февраль |

Март |

Апрель |

Май |

||

|

Январь |

т. руб. |

8 970 |

7 714 |

1 256 |

- |

- |

- |

0 |

|

% |

100,0 |

86,0 |

14,0 |

- |

- |

- |

0 |

|

|

Февраль |

т. руб. |

10 765 |

- |

9 764 |

1 001 |

- |

- |

0 |

|

% |

100,0 |

- |

90,7 |

9,3 |

- |

- |

0 |

|

|

Март |

т. руб. |

12 320 |

- |

- |

11 347 |

973 |

- |

0 |

|

% |

100,0 |

- |

- |

92,1 |

7,9 |

- |

0 |

|

|

Итого |

32 055 |

7 714 |

11 020 |

12 348 |

973 |

- |

0 |

|

Проанализировав полученные в таблице 2.6 данные, можно выявить, что доля продукции, оплаченной в месяц отгрузки колебалась от 86,0 % до 92,1 процентов; во второй месяц - от 7,9 до 14,0 процента; в третий - 0 процентов. По результатам такого анализа следует выявить средний процент оплаты в течение месяца возникновения задолженности, следующего за ним месяца и т. д. Такая информация позволяет более точно прогнозировать будущие потоки денежных средств (поступления) и, соответственно, снижать риск возникновения кассовых разрывов.

В нашем случае при оплате оказанных услуг в течение первых двух месяцев значения оплаты составят соответственно 89,6 и 10,4 процента.

По результатам проведенного анализа можно сделать следующие выводы:

- улучшить взаимоотношение с покупателями и поставщиками продукции и услуг для обеспечения снижения объемов всех видов задолженности, как переде дебиторами так и перед кредиторами;

- найти выгодные источники краткосрочного финансирования.

В целях оценки ликвидности баланса проведем группировку активов

предприятия по их ликвидности, а также группировку обязательств в разрезе сроков их погашения. Для анализа ликвидности баланса составляется таблица, в графы которой записываются данные на начало и конец отчетного периода из сравнительного аналитического баланса по группам актива и пассива. Путем сопоставления итогов данных групп, определяют абсолютные величины излишних или недостающих на начало и конец отчетного периода платежных средств (таблица 2.7).

Таблица 2.7 - Данные полученные в ходе группировки активов и пассивов баланса, тыс. руб.

|

Показатели актива баланса |

2014 |

2015 |

2016 |

Показатели пассива баланса |

2014 |

2015 |

2016 |

|

А1. Наиболее ликвидные активы |

15474 |

9792 |

6013 |

П1. Наиболее срочные обязательства |

17095 |

19392 |

15297 |

|

А2. Быстрореали зуемые активы |

10552 |

23936 |

23396 |

П2 Краткосрочные пассивы |

0 |

0 |

0 |

|

А3. Медленно реализуемые активы |

1286 |

1071 |

777 |

П3. Долгосрочные пассивы |

0 |

0 |

0 |

|

А4. Трудно реализуемые активы |

2648 |

6541 |

5590 |

П4. Постоянные или устойчивые пассивы |

12881 |

21948 |

20479 |

Сравнение показателей ликвидности баланса предприятия представлено в таблице 2.8.

Таблица 2.8 - Динамика изменения показателей ликвидности баланса

|

Условие при котором достигается абсолютная ликвидность активов |

2014 г. |

2015 г. |

2016 г. |

||||||

|

А1>П1 |

А1 |

< |

П1 |

А1 |

< |

П1 |

А1 |

< |

П1 |

|

А2>П2 |

А2 |

> |

П2 |

А2 |

> |

П2 |

А2 |

> |

П2 |

|

А3>П3 |

А3 |

> |

П3 |

А3 |

> |

П3 |

А3 |

> |

П3 |

|

А4<П4 |

А4 |

< |

П4 |

А4 |

< |

П4 |

А4 |

< |

П4 |

Анализ таблицы 2.8 показал, что соотношение активов предприятия не соответствуют нормативным значениям. Из соотношений (А1<П1, А2>П2,

А3>П3, А4<П4) выполнение которых необходимо для признания баланса абсолютно ликвидным, выполняются только три, следовательно баланс нельзя признать ликвидным.

Рассмотрим составляющие источников финансирования. Наиважнейшим источником финансирования деятельности предприятия является собственный капитал - уставный капитал, добавочный капитал, резервный капитал, прибыль предприятия. Собственный капитал формируется в процессе создания предприятия с образования уставного капитала. В дальнейшем создаются резервы (нераспределенная прибыль прошлых лет).

С помощью метода Шеремета можно определить тип финансовой устойчивости предприятия за 3 года. Расчет абсолютных показателей финансовой устойчивости предприятия приведен в таблице 2.9.

Таблица 2.9 - Динамика изменения показателей финансовой устойчивости предприятия (тыс. руб.)

|

Показатели |

2014 г. |

2015 г. |

2016 г. |

|

1. Источники собственных средств |

12881 |

21948 |

20479 |

|

2. Основные средства и иные внеоборотные активы |

2648 |

6541 |

5590 |

|

3. Наличие собственных оборотных средств (п.1 - п.2) |

10233 |

15407 |

14889 |

|

4. Долгосрочные кредиты и заемные средства |

0 |

0 |

0 |

|

5. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (п.3 + п.4) |

10233 |

15407 |

14889 |

|

6. Краткосрочные кредиты и заемные средства |

0 |

0 |

0 |

|

7. Наличие собственных, долгосрочных и краткосрочных заемных источников формирования запасов и затрат (п.5 + п.6) |

10233 |

15407 |

14889 |

|

8. Величина запасов и затрат |

1286 |

1071 |

777 |

|

9. Излишек (+) / недостаток (-) собственных оборотных средств (п.3 - п.8) |

8947 |

14336 |

14112 |

|

10. Излишек (+) / недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат (п.5 - п.8) |

8947 |

14336 |

14112 |

|

11. Излишек (+) / недостаток (-) общей величины формирования запасов и затрат (п.7 - п.8) |

8947 |

14336 |

14112 |

|

Тип финансовой ситуации |

S (1;1;1) |

S (1;1;1) |

S (1;1;1) |

Как видно из таблицы 2.9 значение трехкомпонентного критерия составляет S(1.1.1). Таким образом, предприятие находится в абсолютно устойчивом финансовом состоянии, что благоприятно характеризует состояние предприятия. Состав основных фондов в разрезе основных групп характеризует таблица 2.10.

Таблица 2.10 - Оценка обеспеченности предприятия основными фондами (тыс. руб.)

|

Группы основных фондов и их наименование |

2014 |

2015 |

2016 |

Изменения (+/-) |

|

Здания и сооружения |

910 |

1540 |

1087 |

177 |

|

Передаточные устройства |

80 |

260 |

150 |

70 |

|

Машины и оборудование |

1260 |

2264 |

2090 |

830 |

|

Транспортные средства |

38 |

1860 |

1523 |

1585 |

|

Инструмент, прочий хозяйственный инвентарь |

120 |

617 |

740 |

620 |

|

Всего основных фондов |

2648 |

6541 |

5590 |

2942 |

Обеспеченность предприятия отдельными видами машин, механизмов, оборудования, помещениями устанавливается сравнением фактического их наличия с плановой потребностью, необходимой для выполнения плана по выпуску продукции. Как видно из представленной таблицы 2.10, стоимость основных фондов за исследуемый период значительно возросла на 2942 тыс. руб. Так, наибольшая динамика прослеживается в стоимости машин и оборудования (+830 тыс. руб.), транспортных средств (+1585 тыс. руб.), хозяйственного инвентаря (+620 тыс. руб.).

Фондооснащенность и фондовооруженность - качественные показатели, детально раскрывающие уровень обеспеченности предприятия основными средствами в расчете на единицу занимаемой площади и численности работников.

Фондооснащенность = Стоимость основных средств / Производственная площадь (2.1)

Рассчитаем за исследуемый период фондооснащенность ООО «СПЕЦМОНТАЖ»:

Фондооснащенность2014= 2648/120 = 22,06

Фондооснащенность2015 = 6541/120 = 54,5

Фондооснащенность2016 = 5590/120 = 46,58

Фондовооруженность = Стоимость основных средств / Среднегодовая численность работников (2.2)

Рассчитаем за исследуемый период фондовооруженность ООО «СПЕЦМОНТАЖ»:

Фондовооруженность2014=2648/123=21,52

Фондовооруженность2015 = 6541/123 = 53,18

Фондовооруженность2016 = 5590/132 = 43,35

Как видно из представленных расчетов, и фондооснащенность, и фондовооруженность за исследуемый период имеют положительную динамику.

Уровень использования основных фондов принято определять по следующим показателям:

Фондоотдача (ФО) = Выручка от продажи продукции (работ, услуг) / Среднегодовая стоимость основных средств (2.3)

ФО2014 = 33370/2638 = 12,6

ФО2015 = 64552/6541= 9,86

ФО2016 = 13 227/ 5590 = 2,37

Как видно из представленных расчетов, существенное снижение выручки предприятия в 2016 году привело к снижению показателя фондоотдачи. Если в 2015 году она составляла 12,6 руб., то в 2016 году – 2,37 руб. Фондоемкость (обратный показатель фондоотдачи) = Среднегодовая стоимость

Как видно из представленных расчетов, существенное снижение выручки предприятия в 2016 году привело к снижению показателя фондоотдачи. Если в 2015 году она составляла 12,6 руб., то в 2016 году - 2,37 руб.

Фондоемкость (обратный показатель фондоотдачи) = Среднегодовая стоимость основных средств / Выручка (2.4)

Фондоемкость2014 = 2638/33370 = 0,08 Фондоемкость2015 = 6541/64552 = 0,1 Фондоемкость2016 = 5590/13227 = 0,4

Как видно из представленных расчетов в 2016 году показатель фондоемкости возрастает по сравнению с 2014 и 2015 годом, и составляет 0,4. Фондоемкость показывает, сколько основных фондов приходится на каждый рубль выпущенной продукции. Если использование основных фондов улучшается, то фондоотдача должна повышаться, а фондоемкость - уменьшаться.

В случае ООО «СПЕЦМОНТАЖ» усматриваются обратные тенденции, фондоотдача существенно понижается за 2014-2016 гг., а фондоемкость - наоборот повышается, что отрицательно характеризует деятельность предприятия и говорит о понижении эффективности производства продукции.

2.3. Анализ эффективности использования оборотных средств ООО «СПЕЦМОНТАЖ»

Финансовое состояние, ликвидность и платежеспособность организации в большей степени зависят от уровня деловой активности, оптимальности использования оборотного капитала, оценки его величины и структуры.

В связи с тем, что оборотные средства формируют основную долю ликвидных активов любой организации, их величина должна быть достаточной для обеспечения ритмичной и равномерной работы компании и, как следствие, получения прибыли.

Финансовая устойчивость предприятия характеризуется соотношением собственных и заёмных средств с помощью системы финансовых коэффициентов - коэффициента финансовой автономии, коэффициента финансовой зависимости, коэффициента финансового рычага.

Динамика изменения коэффициентов финансовой устойчивости за период с 2014-2016 гг показана в таблице 2.11.

Таблица 2.11- Коэффициенты финансовой устойчивости

|

Наименование коэффициента |

2014 г. |

2015 г. |

2016 г. |

|

Коэффициент финансовой автономии |

0,43 |

0,53 |

0,57 |

|

Коэффициент финансовой зависимости |

0,57 |

0,47 |

0,43 |

|

Коэффициент финансового рычага |

1,33 |

0,88 |

0,75 |

Как видно из таблицы 2.11 доля собственно капитала в 2014 году была около 43%, в 2015 году повысилась до 53%, за 2016 увеличилась до 57%.

Чем выше коэффициент финансового рычага, тем больше зависимость предприятия от заемных средств. Допустимый уровень определяется условиями работы предприятия, в первую очередь, скоростью оборота оборотных средств.

В целом можно сделать вывод о том, что в период с 2014 по 2016 год предприятие находилось в благоприятном состоянии.

Динамика изменения коэффициентов ликвидности показана в таблице 2.12

Таблица 2.12 - Коэффициенты ликвидности

|

Наименование показателя |

Норма |

2014 |

2015 |

2016 |

|

Коэффициент общей ликвидности |

1 - 3 |

1,60 |

1,79 |

1,97 |

|

Коэффициент срочной ликвидности |

0,7 - 1 |

1,52 |

1,74 |

1,92 |

|

Коэффициент абсолютной ликвидности. |

0,2 - 0,25 |

0,91 |

0,50 |

0,39 |

|

Коэффициент обеспеченности собственными оборотными средствами |

более 0,1 |

0,60 |

0,79 |

0,97 |

Коэффициенты ликвидности превышают нормативные значения. Предприятие снижает краткосрочные обязательства, увеличивая денежные средства. Таким образом, можно сделать вывод, что предприятие ликвидно, то есть способно расплачиваться по своим долгам в краткосрочный период.

Рентабельность характеризует прибыль, получаемую с каждого рубля средств, вложенных в предприятия или иные финансовые операции.

Показатели рентабельности ООО «СПЕЦМОНТАЖ» сведены в таблицу 2.13.

Таблица 2.13 - Показатели рентабельности предприятия (%)

|

Наименование показателя |

2014 г. |

2015 г. |

2016 г. |

|

Рентабельность продаж |

25,77 |

29,70 |

- |

|

Рентабельность производства |

34,71 |

42,24 |

- |

|

Экономическая рентабельность |

28,68 |

46,37 |

- |

|

Рентабельность собственного капитала |

54,15 |

66,13 |

35,25 |

Как видно из таблицы 2.13, значения показателей рентабельности производства и продаж ООО «СПЕЦМОНТАЖ» имели тенденцию к увеличению в 2015 году по сравнению со значениями рентабельности в 2014 году.

Показатели деловой активности (оборачиваемости) характеризуют активность производственно-сбытовой деятельности предприятия, и анализируются с помощью ряда коэффициентов.

Анализ деловой активности предприятия производится с целью выяснения эффективности его текущей деятельности и результативности использования его материальных, трудовых и финансовых ресурсов.

Показатели оборачиваемости кредиторской задолженности и дебиторской задолженности для ООО «СПЕЦМОНТАЖ» представлены в таблице 2.14.

Таблица 2.14 - Показатели оборачиваемости

|

Наименование показателя |

2014 |

2015 |

2016 |

|

Коэффициент оборачиваемости капитала, в оборотах |

2,59 |

2,94 |

0,64 |

|

Период оборачиваемости капитала, в днях |

140,9 |

134,35 |

570,3 |

|

Коэффициент оборачиваемости дебиторской задолженности, в оборотах |

3,16 |

2,69 |

0,56 |

|

Период оборачиваемости дебиторской задолженности, в днях |

112,65 |

135,68 |

651,78 |

|

Коэффициент оборачиваемости кредиторской задолженности, в оборотах |

1,45 |

2,34 |

1,07 |

|

Период оборачиваемости кредиторской задолженности, в днях |

251,72 |

155,98 |

341,12 |

Значение анализа оборачиваемости состоит в том, что он позволяет увидеть картину финансового состояния предприятия в динамике.

Как видно из таблицы 2.14, период оборачиваемости дебиторской задолженности выше периода оборачиваемости кредиторской задолженности, а это значит, что предприятие рассчитывается по своим обязательствам быстрее, чем дебиторы с предприятием.

В целом период оборачиваемости капитала и дебиторской задолженности имеет тенденцию увеличения, что отрицательно характеризует предприятие.

ГЛАВА 3. НАПРАВЛЕНИЯ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ОБОРОТНЫХ СРЕДСТВ ООО «СПЕЦМОНТАЖ»

3.1. Совершенствование методов оценки и оптимизация дебиторской задолженности ООО «СПЕЦМОНТАЖ»

Проведенный анализ дебиторской задолженности, позволяет сделать вывод о том, что дебиторская задолженность ООО «СПЕЦМОНТАЖ» увеличивается, что говорит о том, что поставщики не рассчитываются по своим долгам с предприятием.

Необходимо отметить, что дебиторская задолженность является очень динамичной частью оборотных активов, которые зависят от решений принятых руководством компании. При этом главной проблемой является управление рисками потери дебиторской задолженности как актива в результате неплатежа.

На финансовое положение ООО «СПЕЦМОНТАЖ» влияет не само наличие дебиторской задолженности, а её размер, движение и форма, т.е. то, чем вызвана эта задолженность.

Эффективное управление дебиторской задолженностью ООО «СПЕЦМОНТАЖ» требует применения комплексного и системного подхода, который нельзя свести к решению отдельно взятых проблем (поиск идеального клиента, ставка на судебное взыскание долгов и т. д.). Целями создания системы управления являются уменьшение рисков ООО «СПЕЦМОНТАЖ», а также оптимизация действий всего персонала компании и экономия времени при принятии управленческих решений.

Период оборачиваемости дебиторской задолженности ООО «СПЕЦМОНТАЖ» во всех годах выше периода оборачиваемости кредиторской задолженности, а это значит, что ООО «СПЕЦМОНТАЖ» рассчитывается по своим обязательствам быстрее, чем дебиторы с предприятием. Период оборачиваемости капитала и дебиторской задолженности ООО «СПЕЦМОНТАЖ» имеет тенденцию к увеличению, что отрицательно характеризует предприятие.

Анализ выявленных недостатков позволил нам выделить основные направления совершенствования методов оценки и оптимизации дебиторской задолженности, а именно:

Совершенствование методов оценки реального состояния дебиторской задолженности ООО «СПЕЦМОНТАЖ»;

- внедрение факторинга в деятельность предприятия;

- страхование дебиторской задолженности ООО «СПЕЦМОНТАЖ».

Одним из важнейших объектов контроля является подтверждение эффективности положений кредитной политики организации. В условиях высокой инфляции особенно важно иметь детально обоснованную кредитную политику и осуществлять систематический контроль дебиторской задолженности.

Регулирование дебиторской задолженности ООО «СПЕЦМОНТАЖ» наравне с ценообразованием будет ключевым элементом управления сбытом. Рост доходности компании возможен как вследствие увеличения продаж при либерализации кредитования, так и за счет ускорения оборачиваемости дебиторской задолженности, которому, напротив, способствует ужесточение кредитной политики.

К чему может привести либерализация кредитной политики, рассмотрим далее. Например, при увеличении объема услуг и увеличении отсрочки платежа возрастают объем оказанных услуг, увеличивается дебиторская задолженность. Далее прирост активов вызывает соответственно прирост пассивов, увеличение расходов на обслуживание кредитов и займов.

Все это может привести к общему снижению финансовой устойчивости ООО «СПЕЦМОНТАЖ», долгосрочные прогнозы ее деятельности, как правило, неблагоприятны.

Нужно учитывать следующее: коммерческое кредитование должно производиться с учетом того, что денежные средства с течением времени имеют склонность к обесцениванию. При кредитовании на значительные (свыше 1 месяца) сроки коэффициент инфляции уже становится достаточно весомым, чтобы учитывать его при анализе дебиторской задолженности.

Таким образом, для определения наиболее эффективного варианта кредитной политики необходимо принимать во внимание как коммерческие, так и финансовые факторы.

Основная цель компании - достижение максимальных финансовых показателей. Разница между себестоимостью услуг с учетом всех понесенных расходов и образует финансовый результат деятельности компании.

Необходимо изменить процессы анализа дебиторской задолженности, которые необходимо выстроить так, что бы каждый сотрудник различных структурных подразделений знал свою сферу ответственности и задачи которые должен выполнить. Это необходимо отразить в специальной процедуре - регламенте.

Помимо этого в ООО «СПЕЦМОНТАЖ» нужно также ввести единую систему мер и правил, согласно которой будет предоставляться рассрочка платежа покупателям продукции.

На анализируемом предприятии ООО «СПЕЦМОНТАЖ» практически в соответствии с принципом Парето 81% дебиторской задолженности создают 6 основных покупателей, а прочая дебиторская задолженность составляет 19%.

Система управления дебиторской задолженностью не может создаваться обособленно. Она требует системного подхода, взаимосвязанных мер и процедур, интегрированных в остальные процессы компании.

Среди проблем управления дебиторской задолженностью ООО «СПЕЦМОНТАЖ» можно выделить:

- отсутствие объективной информации о сроках погашения обязательств организациями покупателями;

- не регламентирована работа с просроченной дебиторской задолженностью;

- отсутствие данных об изменении расходов, связанных с ростом задолженности покупателей и сроков ее оборачиваемости;

- отсутствует анализ деятельности покупателей на предмет их кредитоспособности;

- получение денежных средств, анализ дебиторской задолженности, и принятие решение об отгрузке продукции в кредит распределено между различными структурными подразделениями организации.

Для решения проблем управления дебиторской задолженностью на предприятии можно предложить совершенствование методов оценки реального состояния дебиторской задолженности ООО «СПЕЦМОНТАЖ».

В целях осуществления контроля и планирования дебиторской задолженности в организации должна быть налажена работа по получению информации о расчетах с покупателями.

Единых стандартов и схем по совершенствованию условий кредитной политики в компаниях малого бизнеса не существует. Каждая компания должна самостоятельно сформировать условия предоставления коммерческого кредита, которые будут учитывать специфику ее деятельности.

Одним из важных моментов создания более эффективной системы управления дебиторской задолженности на предприятиях малого бизнеса является оценка ее реального состояния путем группировки сумм дебиторской задолженности в зависимости от срока возникновения и установления для каждой группы коэффициента сомнительности.

Пример оценки реального состояния дебиторской задолженности ООО «СПЕЦМОНТАЖ» представлен в таблице 3.1. Расчет производиться на основании данных бухгалтерского баланса за отчетный период. Так, общая сумма дебиторской задолженности за отчетный период составила 23 396 тыс. руб. С помощью предлагаемой оценки проведем классификацию дебиторской задолженности по срокам ее возникновения, и определим какой резерв по сомнительным долгам необходимо сформировать предприятию.

Таблица 3.1 - Методика оценки реального состояния дебиторской задолженности (для внедрения в практику ООО «СПЕЦМОНТАЖ»)

|

Классификация дебиторов по срокам возникновения задолженности |

Сумма дебиторской задолженнос ти, тыс. руб. |

Удельный вес дебиторской задолженнос ти в общей сумме, % |

Вероятность безнадежных долгов,%* |

Сумма безнадежных долгов, тыс. руб. (стр.2*стр.4) |

Реальная величина задолженност и (стр.2 - стр.5) |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

0-30 дней |

12 663 |

54,12 |

2,00 |

253,26 |

12 409,74 |

|

30-60 дней |

3 340 |

14,28 |

4,00 |

133,60 |

3 206,40 |

|

0-90 дней |

5 552 |

23,73 |

7,00 |

388,64 |

5 163,36 |

|

50-120 дней |

312 |

1,33 |

15,00 |

46,80 |

265,20 |

|

120-150 дней |

420 |

1,80 |

25,00 |

105,00 |

315,00 |

|

150-180 дней |

801 |

3,42 |

50,00 |

400,50 |

400,50 |

|

180-360 дней |

308 |

1,32 |

75,00 |

231,00 |

77,00 |

|

Свыше 360 дней |

0 |

0,00 |

95,00 |

0,00 |

0,00 |

|

Итого |

23 396,00 |

100,00 |

10,92** |

1 558,80 |

21 837,20 |

Примечания:

*Процент вероятности безнадежных долгов для каждого временного интервала рассчитывается на основе экспертных оценок или на основе статистики, накопленной в компании за прошлые периоды.

**Итог вероятности безнадежных долгов - расчетная величина: 1558,8/ 21 837,2 * 100 % = 7,14 %.

Расчет показывает, что предприятие не получит 1558,8 тыс. руб. дебиторской задолженности (7,14 % от общей ее суммы). Следовательно, именно на эту сумму целесообразно сформировать резерв по сомнительным долгам.

Таким образом, внедрение в практику ООО «СПЕЦМОНТАЖ» методики оценки реального состояния дебиторской задолженности позволит предприятию своевременно выявлять сомнительные долги и формировать соответствующий резерв.

- Внедрение факторинга в деятельность предприятия.

Принято считать, что факторинг подходит только для «товарной» сферы (то есть для компаний, осуществляющих поставку различных товаров на условиях отсрочки платежа), но это большое заблуждение. «Принципиальное отличие между факторингом для компаний, осуществляющих поставку товаров, и компаний, оказывающих различные услуги, заключается лишь в документообороте. Пользуясь услугами факторинга, предприятия из сферы услуг решают две основные задачи.

Во-первых, получают финансирование, пополнение оборотных средств, чтобы продолжать оказывать свои услуги, привлекать субподрядчиков, если это необходимо, закупать какие-то материалы.

Во-вторых, факторинг позволяет управлять дебиторской задолженностью.

Дополнительные доходы и выгоды ООО «СПЕЦМОНТАЖ» связанные с факторинговым обслуживанием:

- получение дополнительной прибыли за счет возможности увеличить объем реализации услуг, получив от фактора необходимые для этого оборотные средства;

- получение дополнительной прибыли от увеличения оборота вследствие уменьшения цены на реализуемые услуги и увеличение срока кредитования, т.е. дополнительных конкурентных преимуществ;

- защита от потерь при неоплате или несвоевременной оплате дебиторами за оказанные им услуги.

- Страхование дебиторской задолженности ООО «СПЕЦМОНТАЖ».

Безусловно, страхование дебиторской задолженности со временем станет нормой для многих российских компаний.

Таким образом, рекомендуемые выше положения, которые могли бы лечь в основу политики управления дебиторской задолженностью на предприятии, позволят ему избежать убытков, связанных со списанием безнадежной к взысканию дебиторской задолженности, повысить эффективность расчетов с покупателями.

Предлагается заключить договор страхования дебиторской задолженности со страховой компанией ООО «Ингосстрах ОНДД Кредитное Страхование».

Для ООО «СПЕЦМОНТАЖ» предлагается использовать генеральную схему страхования дебиторской задолженности. При использовании такой схемы страховой полис не используется.

В случае использования такой схемы ООО «СПЕЦМОНТАЖ» оказывает услуги в рамках определенных лимитов. При этом выплачивается аванс в размере от половины до двух третей размера премии за весь срок соглашения.

Оплата по договору осуществляется в первые три месяца после подписания страхового соглашения.

Ежеквартально ООО «СПЕЦМОНТАЖ» должно раз в квартал в зависимости от условий страхового соглашения представлять отчет об оказанных услугах по застрахованным позициям. Остаток страховой премии предприятие выплачивает в месяце, в котором достигается запланированный объем дебиторской задолженности.

В случае если объем дебиторской задолженности превышает объем чем указанный в страховом соглашении производиться оплата дополнительной премии.

При возникновении просрочки платежа в обязанности ООО «СПЕЦМОНТАЖ» должно осуществлять напоминание дебиторам о необходимости погашения задолженности, а также выезд доверенных лиц ООО «СПЕЦМОНТАЖ» для очных переговоров.

Такие же действия производят доверенные лица страховой компании.

Если по истечении 180 дней с даты появления просрочки платежа (период ожидания) дебиторская задолженность не погашена, то страховой случай считается наступившим и страховая компания выплачивает страховое возмещение ООО «СПЕЦМОНТАЖ».

После выплаты страхового возмещения у ООО «СПЕЦМОНТАЖ» не исчезают права требования по обязательствам (дебиторской задолженности) покупателя в размере установленной в страховом соглашении. Например, в страховом соглашении может быть установлена страховая франшиза в размере 10 %.

Внедрение в деятельности ООО «СПЕЦМОНТАЖ» страхования дебиторской задолженности позволит значительно снизить риски невозврата дебиторской задолженности и повысит эффективность управления оборотными активами предприятия.

3.2. Оптимизация движения денежных средств ООО «СПЕЦМОНТАЖ»

Политику управления денежными средствами необходимо рассматривать как комплексное понятие, в структуре которого можно выделить следующие составляющие элементы (детерминанты политики):

- цели и задачи управления денежными средствами;

- основные направления управления денежными средствами;

- критерии принятия управленческих финансовых решений;

- методы количественной оценки денежных средств;

- формы управления денежными средствами .

Рассмотрим детерминанты политики управления денежными потоками ООО «СПЕЦМОНТАЖ» подробнее.

Модель управления денежными средствами предприятия включает следующие основные функциональные элементы:

- формирование и ускорение поступления входящих денежных потоков предприятия;

- концентрация поступления денежных средств;

- контроль за формированием выходных денежных потоков предприятия во времени;

- прогнозирование и планирование резерва ликвидности;

- формирование системы мониторинга, управления и контроля резерва ликвидности предприятия;

- оптимизация использования временного избытка денежных средств в распоряжении предприятия.

Так, совокупность целей, которые ставятся перед моделью управления денежными средствами, включая как общие цели управления финансами предприятия, так и специфические:

- полнота и своевременность покрытия потребности предприятия в капитале для финансирования его операционной, инвестиционной и финансовой деятельности;

- поддержание приемлемого уровня платежеспособности и ликвидности, а также предупреждение формирования или развития финансового кризиса;

- увеличение входящих денежных потоков в качестве основного источника финансирования предприятия и их оптимизации в разрезе видов;

- сокращение цикла оборота денежных средств;

- поддержание адекватного баланса между формированием резерва ликвидности и потерянными альтернативными возможностями;

- обеспечение эффективности использования денежных средств предприятия через оптимальное их распределение во времени и пространстве;

- сокращение накладных затрат предприятия, связанных с генерированием его денежных потоков, прежде всего с поступлением входных денежных потоков.

Обоснование целей и установление текущих задач управления денежными потоками ООО «СПЕЦМОНТАЖ» должно осуществляться с соблюдением следующих правил.

Во-первых, системность формирования целевых финансовых показателей и коэффициентов управления движением денежных средств, в соответствии с совокупностью целей и задач модели управления денежными потоками предприятия.

Во-вторых, полнота и достоверность формирования входной первичной информации по управлению денежными потоками по направлениям такого управления - в разрезе входящих и исходящих денежных потоков, денежных потоков от операционной, инвестиционной и финансовой деятельности предприятия.

В-третьих, обеспечение сопоставимости и информативности финансовых показателей и коэффициентов с целью их адекватной статистической и математической обработки для обоснования и принятия управленческих финансовых решений финансовым менеджером предприятия.

В-четвертых, обоснование использования методов обработки с целью адекватной консолидации входящих первичных информационных ресурсов и последующей идентификации на их основе целевых параметров модели управления денежными потоками предприятия.

В-пятых, формирование качественных и количественных параметров денежных потоков на основе определения совокупности целевых финансовых показателей, как результирующих относительно устойчивой совокупности обособленных финансовых показателей, характеризующих отдельные стороны движения денежных средств предприятия.

В-шестых, обеспечение возможности адекватного контроллинга системы целевых параметров движения денежных средств предприятия, с целью обеспечения выполнения управленческих финансовых решений (мониторинг выполнения плана, выявления отклонений и проведения корректировки параметров денежных потоков).

В-седьмых, обеспечение приемлемости целевых параметров денежных потоков для их использования в управлении денежными потоками предприятия в следующих периодах.

Система мониторинга в управлении денежными потоками предусматривает первоочередное внедрение анализа исследования их движения с необходимостью получения информации:

- величина денежных потоков по определенным промежуткам времени (декада, месяц, квартал, полугодие, год);

- составляющие элементы денежных потоков;

- направления движения, генерирующих основные потоки.

Учитывая ту ситуацию, которая сложилась на ООО «СПЕЦМОНТАЖ», можно порекомендовать следующие меры, которые бы помогли повысить эффективность использования денежных потоков, как долгосрочного влияния, так и тактические мероприятия.

Эти меры должны решать вопрос недостаточной эффективности политики привлечения средств из внешних источников, учитывать поступления от операционной деятельности в качестве основного для данного предприятия вида деятельности, сверхнизкой активности инвестиционной деятельности, которая может в будущем привести к использованию устаревшего оборудования и т.п., неэффективности экономического планирования.

Поэтому предлагается принять следующие меры:

- Ускорение вращения оборотных активов, что позволит инвестировать высвободившиеся средства в ценные бумаги или реинвестировать в производственную деятельность с целью увеличения поступлений.

- Повышение нормы прибыльности платных услуг на 5%, так как это должно повлиять на уровень достаточности денежных потоков и другие показатели рентабельности и эффективности.

- Реализация неиспользуемых основных средств или передача их в аренду, что позволит уменьшить дефицит денежных средств, который имеется у предприятия, как видно из проведенного в предыдущем разделе анализа, и увеличит поступления от операционной деятельности.

- Провести инкассацию дебиторской задолженности, которая тоже имеет значительный размер. Это должно оказать положительное влияние, как на показатели достаточности денежных потоков, так и на их эффективность, в частности на тех из них, которые имеют неудовлетворительные значения.

- Диверсификация денежных потоков в направлении преобладания операционной деятельности как приоритетного вида деятельности.

Учитывая специфику работы ООО «СПЕЦМОНТАЖ», применение стандартных программных продуктов для автоматизирования системы управления денежными средствами, является нецелесообразным.

Так, учитывая масштабы предприятия и возможность использования информационных технологий в своей деятельности, ООО «СПЕЦМОНТАЖ» необходимо разработать программный продукт, с учетом специфики деятельности учреждения.

Рассмотрим процесс реализации данного проекта. Успех в конкурентной борьбе в большей степени определяется тем, насколько удачно выбран тип конкурентного поведения организации и насколько умело он реализуется на практике.

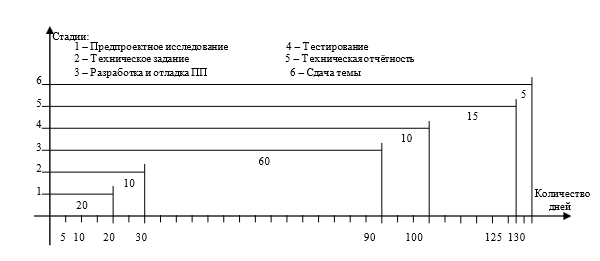

Рис. 3.1. Календарный график работы над проектом программного обеспечения ООО «СПЕЦМОНТАЖ»

Калькулирование осуществляется по калькуляционным статьям расходов.

Внедрение программного продукта оперативного управления денежными потоками ООО «СПЕЦМОНТАЖ» позволит оптимизировать движение денежных средств.

Оптимизация процесса управления денежными потоками по оценкам экспертов позволит косвенно увеличить объем выручки, получаемой предприятием за счет увеличение объемов производимой продукции и услуг на 20 %. Проведем расчёт экономической эффективности предложений по оптимизации движения денежных средств ООО «СПЕЦМОНТАЖ».

Таблица 3.2 - Расчет экономической эффективности предложений по оптимизации движения денежных средств ООО «СПЕЦМОНТАЖ»

|

Наименование показателя |

За январь-декабрь 20 15 г. |

После реализации предложерний |

|

Выручка |

13227 |

15 872,40 |

|

Себестоимость продаж |

( 16364 ) |

( 16364 ) |

|

Валовая прибыль (убыток) |

-3137 |

-491,6 |

|

Коммерческие расходы |

||

|

Управленческие расходы |

||

|

Прибыль (убыток) от продаж |

-3137 |

-491,6 |

|

Доходы от участия в других организациях |

||

|

Проценты к получению |

||

|

Проценты к уплате |

||

|

Прочие доходы |

11974 |

11974 |

|

Прочие расходы |

( 336 ) |

( 336 ) |

|

Прибыль (убыток) до налогообложения |

8501 |

11146,4 |

|

Текущий налог на прибыль |

( 1282 ) |

( 1282 ) |

|

в т.ч. постоянные налоговые обязательства (активы) |

||

|

Изменение отложенных налоговых обязательств |

||

|

Изменение отложенных налоговых активов |

||

|

Прочее |

||

|

Чистая прибыль (убыток) |

7219 |

9864,4 |

Как видно из таблицы 3.2 реализация предложений по оптимизации денежных средств позволит увеличить выручку предприятия и при условии сохранения существующих расходов предприятия обеспечит прирост чистой прибыли на 2 645,4 тыс. руб.

ЗАКЛЮЧЕНИЕ

В ходе исследования были достигнута его цель и решены поставленные задачи. Оборотные средства на предприятии необходимы для того, чтобы предприятие могло продолжать свою деятельность. Также, оборотные средства нужны, чтобы погашать как краткосрочные долги, так и предстоящие эксплуатационные расходы. Оборотный капитал представляет собой разницу между текущими активами и текущими обязательствами. Основной расчёт оборотных средств осуществляется на основе текущих активов фирмы. Текущие активы и текущие обязательства включают в себя три суммы, каждая из которых по-своему важна. Первая сумма это дебиторская задолженность, то есть сумма всех долгов, которые должны быть возвращены предприятию от других компаний или граждан, являющихся должниками. Вторая сумма это инвентарь предприятия, то есть его текущие активы, такие как станки, материал и прочее. Третья сумма это кредиторская задолженность, это все долги данного предприятия, которые оно должно погасить. Кредиторская задолженность наиболее важна, потому что на неё тратятся текущие активы.

Увеличение оборотного капитала показывает, что предприятие либо увеличило текущие активы, либо уменьшило задолженности, например, выплатив несколько краткосрочных кредитов, либо и то, и другое. Решения, принимаемые по отношению к оборотному капиталу и краткосрочному финансированию, называются управлением оборотными средствами. Они включают в себя управление краткосрочными активами фирмы и её краткосрочных долгов перед кредиторами. Целью управления оборотными средствами является обеспечение продолжения деятельности предприятия и обеспечение достаточного денежного потока для удовлетворения как краткосрочных долгов, так и предстоящих расходов. Задачей этого управления является определение максимальной дебиторской задолженности, краткосрочных инвестиций, минимальных запасов и необходимое количество денежных средств на данный момент

Объектом исследования являлось строительное предприятие ООО «СПЕЦМОНТАЖ».Сильные стороны ООО «СПЕЦМОНТАЖ» позволяют сохранять достойные позиции, и говорят о том, что компания в первую очередь ориентирована на удовлетворение потребностей заказчиков.

По результатам горизонтального анализ баланса ООО «СПЕЦМОНТАЖ» отмечается значительное ежегодное увеличение запасов за счёт готовой продукции и товаров для перепродажи.

Дебиторская задолженность предприятия увеличивается, что говорит о том, что поставщики не рассчитываются по своим долгам с предприятием. Денежные средства предприятия увеличиваются, что положительно

характеризует его состояние. Горизонтальный анализ пассива баланса показал увеличение резервного капитала в динамике. Кредиторская задолженность увеличивается в динамике в основном за счёт увеличения задолженности перед поставщиками и подрядчиками и прочими кредиторами.

Эффективное управление дебиторской задолженностью ООО «СПЕЦМОНТАЖ» требует применения комплексного и системного подхода, который нельзя свести к решению отдельно взятых проблем (поиск идеального клиента, ставка на судебное взыскание долгов и т. д.). Целями создания системы управления являются уменьшение рисков ООО «СПЕЦМОНТАЖ», а также оптимизация действий всего персонала компании и экономия времени при принятии управленческих решений.

Период оборачиваемости дебиторской задолженности ООО «СПЕЦМОНТАЖ» во всех годах выше периода оборачиваемости кредиторской задолженности, а это значит, что ООО «СПЕЦМОНТАЖ» рассчитывается по своим обязательствам быстрее, чем дебиторы с предприятием. Период оборачиваемости капитала и дебиторской задолженности ООО «СПЕЦМОНТАЖ» имеет тенденцию к увеличению, что отрицательно характеризует предприятие.

Предложено три направления совершенствования оценки и оптимизации дебиторской задолженности, а именно: совершенствование методов оценки реального состояния дебиторской задолженности ООО «СПЕЦМОНТАЖ»; внедрение факторинга в деятельность предприятия; страхование дебиторской задолженности ООО «СПЕЦМОНТАЖ».

Внедрение в практику ООО «СПЕЦМОНТАЖ» методики оценки реального состояния дебиторской задолженности позволит предприятию своевременно выявлять сомнительные долги и формировать соответствующий резерв. С помощью данной методики было установлено, что предприятие не получит 1558,8 тыс. руб. дебиторской задолженности (7,14 % от общей ее суммы). Следовательно, именно на эту сумму целесообразно сформировать резерв по сомнительным долгам.

Снизить риск несвоевременного возврата денежных средств и возникновения убытков можно, заключив договор страхования дебиторской задолженности. Страхование дебиторской задолженности предполагает страхование риска убытков от несвоевременного возврата денежных средств покупателем или его банкротства. Заключить договор страхования дебиторской задолженности предлагается со страховой компанией ООО «Ингосстрах ОНДД Кредитное Страхование». Для ООО «СПЕЦМОНТАЖ» предлагается использовать генеральную схему страхования дебиторской задолженности.

Внедрение программного продукта оперативного управления денежными потоками ООО «СПЕЦМОНТАЖ» позволит оптимизировать движение денежных средств.

Учитывая ту ситуацию, которая сложилась на ООО «СПЕЦМОНТАЖ», можно порекомендовать следующие меры, которые бы помогли повысить эффективность использования денежных потоков, как долгосрочного влияния так и тактические мероприятия.