Налоговая система РФ (Понятие и роль налоговой системы)

Содержание:

Введение

Данная тема является актуальной, так как налоговая система, это совокупность налогов, установленных законодательной властью и взимаемых исполнительной властью, а также методы и принципы построения налогов. Значение и структура этой системы определяются социально-экономическим строением общества и государства.

Налоговая система сформировалась позднее с появлением отдельных налогов. Возникновение государства с его разветвленными органами в центре и на местах и развитие рыночных отношений потребовали, чтобы действующие налоги были приведены в строгую систему.

Состав налоговой системы разнообразен и включает большое количество налогов. Разнообразие налогов и сборов потребовало классифицировать их. Классификация налогов и сборов ~ это их систематизация, группировка по заранее установленному признаку. Она имеет большое экономическое и практическое значение.

Рыночные отношения требуют самостоятельности и ответственности за результаты производства обособленных хозяйствующих субъектов. При господстве общественной собственности в стране не могло быть свободных партнеров, а значит, и не существовало рыночных отношений. Система управления в эти годы основывалась на модели: «производство — планирование — государство», что означало директивное управление экономикой. Такая система позволила на начальном периоде развития страны быстро решать производственные задачи и добиваться определенного успеха, давая точные задания в планово-приказном порядке предприятию. Налоги при этой системе играли крайне ограниченную роль. Она сводилась лишь к получению дохода главным образом за счет населения.

Как показала практика, эта модель оказалась неспособной решать глобальные экономические проблемы в рамках огромной страны и обеспечивать эффективный стабильный рост производства в течение длительного периода. Потребовался переход от централизованной системы управления производством к рыночной экономике.

Предметом исследования является налоговая система РФ.

Объектом исследования являются участники налогового законодательства РФ.

Целью курсовой работы является изучение налоговой системы России проблемы и направления совершенствования.

Задачи курсовой работы:

- рассмотреть понятие и роль налоговой системы.

- изучить структуру налоговой системы РФ;

- охарактеризовать мировой опт построения налоговых систем;

- провести анализ структуры и динамики налоговых доходов консолидированного бюджета РФ;

- проанализировать обеспечение налоговыми доходами бюджетов различных уровней;

- рассмотреть проблемы и перспективы налоговой системы РФ.

Структура курсовой работы состоит из введения, двух глав, заключения, списка использованной литературы.

1. Общая характеристика налоговой системы

1.1 Понятие и роль налоговой системы

Налоговая система - основанная на определенных принципах система урегулированных нормами права общественных отношений, складывающихся в связи с установлением и взиманием налогов и сборов.

Основой налоговой системы являются налоги и сборы. С помощью налоговой системы государство реализует свои функции по управлению (регулированию, распределению и перераспределению) финансовыми потоками в государстве и в более широком смысле экономикой страны вообще. [5, c. 19]

В рыночной экономике налоги выполняют столь важную роль, что можно с уверенностью сказать: без хорошо налаженной, четко действующей налоговой системы, отвечающей условиям развития общественного производства, эффективная рыночная экономика невозможна.

Рыночная экономика в развитых странах - это регyлирyемая экономика. Споры по этому поводу, которым отдала дань наша печать, беспредметны. Представить себе эффективно фyнкционирyющyю рыночную экономику в современном мире, не регyлирyемyю государством, невозможно. Иное дело - как она регyлирyется, какими способами, в каких формах и т.д. Здесь, как говорят, возможны варианты. Но каковы бы ни были эти формы и методы, центральное место в самой системе регулирования принадлежит налогам.

Таким образом, развитие рыночной экономики регyлирyется финансово-экономическими методами - путем применения отлаженной системы налогообложения, маневрирования ссудным капиталом и процентными ставками, выделения из бюджета капитальных вложений и дотаций, государственных закупок и осуществления народнохозяйственных программ и т.п. Центральное место в этом комплексе экономических методов занимают налоги.

Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем. Удачным примером является способствование развитию малого бизнеса, всемерно поддерживать его. Формы такой поддержки разнообразны: создание специальных фондов финансирования малых предприятий, льготное кредитование их деятельности и т.п. Но главное средство оказания содействия малому бизнесу - особые льготные условия налогообложения.

Другая функция налогов - стимулирующая. С помощью налогов, льгот и санкций государство стимyлирyет технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др. Стимулирование технического прогресса с помощью налогов проявляется прежде всего в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения. Эта льгота, кончено, очень существенная.

Следующая функция налогов - распределительная, или, вернее, перераспределительная. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ - научно-технических, экономических и др. [14, c. 12]

С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфрастрyктyры, на инвестиции и капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат: железные дороги и автострады, добывающие отрасли, электростанции и др. В современных условиях значительные средства из бюджета должны быть направлены на развитие сельскохозяйственного производства, отставание которого наиболее болезненно отражается на всем состоянии экономики и жизни населения.

Перераспределительная функция налоговой системы носит ярко выраженный социальный характер. Наконец, последняя функция налогов -фискальная, изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны станы и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения кyльтyры – библиотеки, архивы и др), либо они недостаточны для обеспечения должного уровня развития фундаментальная наука, театры, музеи и многие учебные заведения и т.п.

Указанное разграничение функций налоговой системы носит условный характер, как все они переплетаются и осуществляются одновременно. Систему налогообложения можно считать стабильной и, соответственно, благоприятной для предпринимательской деятельности, если остаются неизменными основные принципы налогообложения, состав налоговой системы, наиболее значимые льготы и санкции (если, естественно, при этом ставки налогов не выходят за пределы экономической целесообразности).

Стабильность налогов означает относительную неизменность в течение ряда лет основных принципов системы налогообложения, а также наиболее значимых налогов и ставок, определяющих взаимоотношения предпринимателей и предприятий с государственным бюджетом.

Динамизм налоговой системы обусловлен не только изменением видов налогов, но еще большей степени - подвижностью налоговых ставок. Да и само налоговое бремя зависит от величины налоговых ставок. Поэтому в процессе налогового регулирования государство чаще всего прибегает к манипулированию ставками налога, процентом, определяющим долю изымаемого дохода. А чтобы как-то смягчить налоговый процесс для отдельных налогоплательщиков, применяют налоговые льготы, опять-таки в форме снижения налоговых ставок или освобождения от уплаты налогов. Иногда налоговые льготы используются как средство стимулирования.

Таким образом, налоговая система представляет собой совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке на территории РФ.

1.2 Структура налоговой системы РФ

Построение налоговой системы характеризуется наиболее значимыми функциональными внутренними взаимосвязями между ее элементами. Одним из основных условий эффективного функционирования любой системы является требование о том, что поведение каждого элемента может повлиять на функционирование ее в целом, но не может сделать это независимо от других элементов. Данное условие реализуется в налоговой системе в полной мере.

Налоговая система подвержена постоянному изменению под действием как внутри-, так и внешнесистемных факторов (воздействий), т.е. она является не статической, а динамической системой.

По своей общей структуре, принципам построения и перечню налоговых платежей российская налоговая система в основном соответствует системам налогообложения юридических и физических лиц, действующим в странах с рыночной экономикой.

В первую очередь систему налогов Российской Федерации необходимо характеризовать как совокупность федеральных, региональных и местных налогов. Первой частью НК РФ установлено в целом четырнадцать видов налогов и сборов, в том числе девять федеральных, три региональных и два местных налогов. Кроме того, НК РФ предусмотрена возможность применения специальных налоговых режимов, при которых устанавливаются соответствующие федеральные налоги с одновременным освобождением от уплаты отдельных федеральных, региональных и местных налогов. В настоящее время в российской налоговой системе установлены четыре вида таких налогов.

При этом важно подчеркнуть, что перечень региональных и местных налогов стал исчерпывающим, т.е. ни один орган законодательной власти субъекта Федерации и представительный орган местного самоуправления не имеют права ввести ни одного налога, не предусмотренного НК РФ. Это качественно изменило условия хозяйствования для предприятий, достаточно резко повысило их уверенность в незыблемости налоговой системы.

Налоговая система РФ представлена совокупностью налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке на территории страны. При формировании налоговой системы исходят из следующего ряда принципов:

1. Виды налогов, порядок их расчетов, сроки уплаты и ответственность за уклонение от налогов имеют силу закона.

2. Сочетание стабильности и гибкости налоговой системы должны обеспечить соблюдение экономических интересов участников общественного производства. Правила применения налогов должны быть стабильны: ставки, виды, элементы налоговой системы должны меняться при изменении экономических условий редко, т.к это позволяет планировать деятельность.

3. Обязателен механизм защиты от двойного налогообложения.

4. Налоги должны быть разделены по уровням изъятия.

5. Ставки налогообложения должны быть едиными для всех предприятий. Равные доходы при равных условиях их получения должны облагаться одинаковыми по величине налогами. С равных доходов при разных условиях их получения должны взиматься разные налоги.

6. Единая налоговая ставка должна дополняться системой налоговых льгот, носящей целевой и адресный характер, связанный с социальной сферой, стимулированием НТП, защитой окружающей среды. Как правило, обязательна активная поддержка предпринимательства.

7. Система налогообложения должна быть комплексной при умелом сочетании разных способов налогообложения. Объекты налогообложения разнообразны: психологически легче платить много маленьких налогов, чем один большой.

8. Обязательны простота, равномерность, точность, удобство по форме, экономность сбора, избежание чрезмерной тяжести. Налоги по способу взимания бывают прямыми и косвенными. Прямые налоги взимаются государством непосредственно с доходов и имущества налогоплательщиков. Объектом налога выступает доход (зарплата, прибыль, процент и т.п.) и стоимость имущества налогоплательщиков (земля, основные средства и т.п.)

Российская система налогообложения в части соотношения косвенного и прямого налогообложения замысливалась исходя из того, что фискальную задачу должны выполнять преимущественно косвенные налоги, в то время как прямые налоги - роль экономического регулятора доходов корпораций и физических лиц. Одновременно налоговую систему России по обеспечению доходной части государственного бюджета с момента ее образования и на протяжении всего периода формирования принято считать системой с преобладанием косвенного налогообложения.

1.3 Мировой опыт построения налоговых систем

Налоговые системы зарубежных стран существенно отличаются друг от друга по основным экономическим показателям, соотношению прямых и косвенных налогов, уровню налоговой культуры налогоплательщиков и налоговой дисциплины, мерам ответственности за нарушение налогового законодательства, источникам налогообложения. Однако проводимые в странах налоговые реформы, отражающие стремление к экономическому объединению, недопущению двойного налогообложения, расширению международных хозяйственных связей способствуют процессу формирования общих тенденций современного развития национальных налоговых систем. Их выявление, обоснование и использование имеет большое значение для принятия конкретных решений в налоговой сфере.

В мире накоплен громадный опыт построения национальных налоговых систем. На современном этапе развития их формирование в основном завершилось, и применяются меры по изменению отдельных составных элементов.

Изучая тенденции развития налоговых систем развитых зарубежных стран следует выделить, во-первых, широкое распространение НДС в мировой практике налогообложения и использование его как нового средства в регулировании рыночной экономики.

Рассмотрим роль НДС в реализации фискальной, регулирующей и интегрирующей функций в налоговых системах стран с рыночной экономикой.

Широкое распространение НДС обусловлено, в первую очередь, большими фискальными возможностями этого налога по увеличению и стабилизации бюджетных доходов. НДС имеет устойчивую базу обложения. Средства в бюджет начинают поступать уже на начальных стадиях производства продукции, процесс налогообложения охватывает все стадии производственного цикла, а также этапы реализации готовой продукции. Выделение НДС отдельной строкой во всех банковских и иных расчетных документах усложняет попытки уклонения от налога и позволяет налоговым инспекциям эффективно контролировать уплату НДС. В то же время, плательщик налога не несет на себе налогового бремени, связанного с взиманием НДС при покупке сырья, материалов, комплектующих изделий, поскольку компенсирует свои затраты, перекладывая их на покупателя. Процесс переложения налога завершается на конечном потребителе готовой продукции, который и несет всю тяжесть обложения НДС. [18, c. 19]

Обеспечивая стабильное и гарантированное поступление средств в казну, уменьшая сопротивление налогоплательщиков и затрудняя уклонение от налогообложения, НДС стал мощным фискальным инструментом обложения расходов на потребление: налоговые поступления от НДС в бюджет варьируются от 45 % (во Франции) до 18-20 % (в Канаде и Швеции). [20, c. 19]

Группа развитых стран, в которых социальные налоги по абсолютному суммарному сбору заметно превосходят подоходный налог - наиболее значительна (в нее входят Канада, Франция, Германия, Италия, Япония, Бельгия, Швейцария и др.). Несколько меньше группа стран, в которых доля социального налога ниже доли подоходного налога, но вполне сопоставима с последней (например, в США, Англии, Швеции, Финляндии, Ирландии. Турции). Однако, в силу большого удельного веса экономики США в экономике стран ОЭСР (т. е. по существу во всех развитых странах) данные по всем странам ОЭСР отражают как бы состояние именно той группы. Так, во всех этих странах в 1998 г, доля социальных налогов в налоговых сборах составляла 28 % (против аналогичной доли подоходного налога в 30 %). Наконец, только в небольшом числе стран количественная значимость социальных налогов уступает подоходному налогу.

Крупные изменения произошли и в налогообложении прибыли корпораций. Главное из них - снижение налоговых ставок. Например, за последние 10 лет ставки корпоративного налога снижены в Бельгии с 45 до 39 %, Канаде - с 36 до29, Дании - с 50 до 34, Франции - с 45 до 33, Германии - с 56 до 45, Японии - с 43 до 37, Швеции - с 52 до 38, США - с 45 до 35%. Наряду с этим шел процесс расширения налоговых баз по этому налогу. [20, c. 22]

Его доля в структуре налоговых поступлений в экономически развитых странах остаётся стабильной на уровне 8 – 9 %.

Энергетические и транспортные налоги включают налоги на различные виды топлива, в том числе на бензин, в зависимости от содержания в нем свинца, а также налоги на содержание в топливе углерода. Аналогичную направленность имеют и специальные регистрационные налоги на транспортные средства, уровень которых зависит от расхода в соответствии со стандартами топлива. В Швеции, имеющей богатый опыт учета экологических факторов, специальные налоги взимаются с предприятий в зависимости от выбросов оксидов азота, относящихся к числу парниковых газов.

Экологические налоги, в отличие от эмиссионных платежей, всегда поступают в бюджеты. Получаемые при этом средства могут направляться на стимулирование охраны природы потребителями, разработку и внедрение безотходных технологий, утилизацию отходов, расчистку старых свалок и т.п. Так, в Дании за счет этих средств действует специальная схема по сбору устаревших и вышедших из употребления автомобилей. В рамках этой схемы владельцам транспортных средств, потребление которых связано с существенной нагрузкой на окружающую природную среду (таковыми считаются автомобили, срок службы которых превышает 10 лет), выплачивается за их «сбор» специальная премия. При этом при введении новых экологических налогов осуществляется контроль за постоянством общего налогового бремени, вследствие чего это введение осуществляется комплексно и одновременно могут быть снижены какие-то другие налоги.

Опыт стран ЕС и ОЭСР показывает, что под экологическими налогами, составляющими значительную часть доходной базы бюджетов этих стран, понимают именно налоги на опасные для окружающей среды виды хозяйственной деятельности: производство энергетического и моторного топлива, электроэнергии, автомобилей и т.д. Иными словами, все, что может вызвать неблагоприятные изменения в окружающей среде, может быть предметом экологического налогообложения. Взяв это определение за основу, Директорат по налогам и таможенным сборам Европейской Комиссии разделил экологические налоги на семь групп.

Ежегодные налоговые поступления по всем перечисленным выше налогам были весьма значительны и составляли для стран ЕС в 2014 году от 4,5 % (Италия) до 10,2 % (Ирландия) от общих сумм, собираемых налогов. Собираемые налоги поступают в бюджет стран ЕС. Как правило, эти налоги нейтральны для бюджета - на соответствующие суммы понижаются отчисления в социальные фонды и подоходный налог. Часть транспортных налогов имеет в ряде стран целевое предназначение. В Японии 100 % налога на топливо тратится на финансирование работ по повышению безопасности снабжения моторным топливом и на разработку его альтернативных видов.

НДС в рамках Евросоюза стал важным инструментом в конкурентной борьбе за рынки сбыта с третьими странами, в частности с США, так как в соответствии с правилами, установленными ВТО, они могут уменьшать на величину этого налога цены экспортируемых ими товаров и услуг. Подобный порядок существует и в сфере посылочной торговли по каталогам. Также, благодаря введению принципа взимания НДС на импортируемые из других стран - членов ЕС товары по ставкам страны – производителя, полностью сняты ограничения на ввоз из одной страны в другую товаров, приобретаемых в личных целях.

В ЕС существует согласие относительно того, что либерализация движения капиталов является жизненно необходимой для дальнейшей экономической интеграции. Либерализация движения капиталов напрямую связана с регулированием прямых налогов, а именно - налогов на прибыль корпораций, на доходы от финансовой деятельности, доходы от банковских вкладов и ценных бумаг. Создание единого европейского рынка объективно подводит все страны - члены ЕС к осознанию необходимости принятия единой системы корпоративного налогообложения. Страны ЕС, а за ними государства - члены ОПЕК, АСЕАН, NAFTA, СНГ, других региональных сообществ, создавая единый рынок капиталов и научно-технических достижений, будут вынуждены найти пути решения проблем унификации корпоративного налогообложения, так как это единственный способ обеспечить свободное движение капиталов и стимулировать научно-техническое сотрудничество, не ущемляя национальных интересов.

Деятельность Европейской комиссии в ряде случаев выходит за рамки сообщества. Так, этим органом инициировалось обращение к правительствам США, Швейцарии, Лихтенштейн, Андорра, Монако и Сан-Марино, т.е. государствам не входящим в ЕС, с предложением обсудить возможность приведения к определенному соответствию с нормами ЕС порядка налогообложения сбережений нерезидентов.

Отдельные государства, отказываясь поступиться своими национальными интересами, открыто выступают против изменения своего налогового законодательства для достижения налоговой гармонизации. Например, Великобритания наложила вето на отдельные налоговые преобразования, предлагаемые в рамках ЕС, поскольку гармонизация налогообложения требует снижения акцизов на топливо и цен на бензин, что отрицательно скажется на доходной части бюджета. По мнению английских властей, налогообложение является внутренним делом каждого из государств — участников ЕС. Не поддерживают масштабную налоговую гармонизацию и некоторые другие страны ЕС, в частности Дания и Испания. Наибольшие разногласия среди стран-участниц вызвали предложения по налогообложению энергетического комплекса.

Процесс налоговой гармонизации распространяется также на государства, претендующие на вступление в ЕС. Так, Польша, стремясь ускорить процесс вступления в сообщество, фактически отказалась от национального плана реформирования налогообложения. Правительство страны согласилось практически со всеми рекомендациями ЕС, в том числе о необходимости повышения ставок косвенных налогов. Рассмотрение разногласий, возникающих между государствами в процессе гармонизации налогообложения, отнесено к ведению Европейского арбитражного суда. По правилам ЕС в суд может обратиться Европейская комиссия, но только в том случае если в течение двух месяцев какое-либо государство проигнорирует ее рекомендации о приведении налогового законодательства в соответствие с требованиями Сообщества. Например, Европейской комиссией было принято решение обжаловать в Европейском арбитражном суде законодательство Италии, определяющее порядок уплаты акцизов на минеральные смазочные масла. Причиной послужило то, что смазочные масла в этой стране не облагаются акцизами общего характера, а отнесены к товарам, подлежащим обложению специальным акцизным налогом. Несмотря на все существующие издержки, процесс гармонизации налогообложения дает положительные результаты. По данным, полученным Главным управлением экономики и финансов Комиссии Европейского союза на основе анализа применения эффективной ставки, установлено, что налогообложение корпораций в 11 странах ЕС, Японии и США вполне сопоставимо. Ранее же эффективные ставки налогообложения корпораций в европейских странах отличались меньшими размерами. Подобного результата удалось достигнуть при общем снижении ставок налогов, во многом благодаря расширению налогооблагаемой базы и росту экономики в странах ЕС.

Под особым вниманием ОЭСР находятся те государства, которые, игнорируя общепринятые правила налогообложения, поддерживают исключительно льготные налоговые режимы на своей территории. В связи с этим ОЭСР специально разработан Классификатор территорий, относящихся к зоне «пагубной налоговой конкуренции». Одним из средств противодействия недобросовестной налоговой конкуренции является предъявление различных дополнительных требований к хозяйствующим субъектам, зарегистрированным на территориях стран, обозначенных в классификаторе. Подобные согласованные меры дают свои результаты.

2. Анализ налоговой системы РФ

2.1 Анализ структуры и динамики налоговых доходов консолидированного бюджета РФ

Федеральная налоговая служба России подвела итоги налоговых поступлений в консолидированные бюджеты субъектов РФ в 2016 г., согласно которым сборы выросли на 9,4% и составили почти 7,6 трлн руб. несмотря на слабые макроэкономические показатели.

В структуре консолидированного бюджета РФ доля поступлений в региональные бюджеты составила 52%. Основными налогами, формирующими доходы консолидированных бюджетов субъектов РФ, являются НДФЛ (в 2016 г. поступило более 3 трлн руб. с ростом на 7,5%), налог на прибыль организаций (2,3 трлн руб. (+8,1%), акцизы (661,7 млрд руб. (+36%) и имущественные налоги (1,1 трлн руб. (+4,5%). [16]

В 2015 г. доля самого важного для региональных бюджетов налога – налога на доходы физических лиц составила 40%. Рост поступлений налога на 7,5% соответствует росту номинальной заработной платы (+7,7% за 2016 г.), что свидетельствует о качественном администрировании платежей с фонда оплаты труда, а также опровергает мнение некоторых экспертов об уводе зарплат в тень.

Другой важный налог, формирующий бюджет субъекта РФ, – налог на прибыль, доля которого в рассматриваемом периоде составила 30%. В ряде регионов, особенно там, где экономика имеет сырьевую направленность, доля налога на прибыль значительно выше. Рост поступлений обусловлен не только положительной динамикой финансово-хозяйственной деятельности налогоплательщиков, но и повышением эффективности налогового администрирования.

Применяемая при администрировании налога на добавленную стоимость аналитическая система АСК НДС-2 также позволяет пресекать неправомерное увеличение расходов по налогу на прибыль. Так как контролируемые системой вычеты по НДС практически соответствуют расходам по налогу на прибыль, и налогоплательщики при корректировке своих обязательств по НДС автоматически увеличивают обязательства по налогу на прибыль, что особенно важно для региональных бюджетов, поясняет служба.

В 2016 г. в общем объёме поступлений в консолидированные бюджеты субъектов РФ имущественные налоги занимали 15%. В структуре имущественных налогов определяющую роль занимает налог на имущество организаций – 68,4%. Поступления составили 764,5 млрд руб., или на 7,3% больше 2015 г. Высокую динамику удалось достичь по налогу на имущество физических лиц – 119% (36,1 млрд руб.), и это несмотря на перенос срока уплаты имущественных налогов физических лиц с 1 октября на 1 декабря 2016 г. [16]

Акцизов на алкогольную продукцию поступило 67,5 млрд руб., что на 25,2% больше, чем в 2015 г. При этом такой темп роста достигнут без увеличения ставок. Рост поступлений по этому направлению удалось обеспечить благодаря пресечению масштабных схем уклонения от уплаты акцизов в прошлом году. Налога на прибыль организаций в консолидированный бюджет Российской Федерации в январе-сентябре 2016 года поступило 2 136,1 млрд. рублей, или на 2,0% больше, чем в январе-сентябре 2015 года.

Из общей суммы поступления в федеральный бюджет составили 388,9 млрд. рублей (18%), или на 3,7% меньше, чем в январе-сентябре 2015 года, в консолидированные бюджеты субъектов Российской Федерации - 1 747,1

2.2 Анализ обеспечения налоговыми доходами бюджетов различных уровней

В современном мире налоговые поступления являются обязательными отчислениями и формируют большую часть доходов бюджетов разных уровней, они являются основным источником денежных средств любого государства. Своевременность уплаты налогов и сборов, влияют на экономическую безопасность страны и на качество жизни общества в целом.

Первоочередной задачей любого государства, в том числе и Российской Федерации, является разработка и создание такой налоговой системы, чтобы удовлетворить всем предъявляемым требованиям. Этим и обуславливается актуальность выбранной темы.

Главной задачей налоговых органов является контроль за соблюдением налогового законодательства, правильность и полнота исчислений налогов и обязательных платежей, своевременностью уплаты в бюджеты различных уровней Российской Федерации.

Налоговая служба контролирует своевременность и полноту уплаты налоговых поступлений. Так же важную роль в формировании налоговой системы играет анализ статистических данных, можно сделать вывод по динамике поступлений и изучить структуру.

Рассмотрим показатели налоговых поступлений в бюджетную систему Российской Федерации за период 2015-2016 года.

Таблица 1- Поступления по уровням бюджета за 2015-2016 гг.[16]

|

Вид бюджета |

2015-2016гг., в млрд. руб. |

|

|

2015 |

2016 |

|

|

Консолидированный бюджет |

13 788,3 |

14 482,9 |

|

Федеральный бюджет |

6 880,5 |

6 929,1 |

|

Консолидированные бюджеты субъектов РФ |

6 907,8 |

7 553,7 |

На основании предоставленных официальных данных в таблице, можно сделать вывод, что общая величина поступлений с 2016 года, в сравнении с 2015 годом увеличилась. Изменения составили:

Консолидированный бюджет РФ увеличился на 649,6 млрд., темп роста равен 105%;

Федеральный бюджет увеличился на 48,6 млрд. рублей и темпы роста равен 100,7% не значительное увеличение, но это говорит о хорошей динамике;

В консолидированные бюджеты субъектов РФ значимое увеличение поступлений, они составили 645,9, а темп роста 109,4%.

|

Акцизы |

1 014,4 |

1 293,9 |

|

Имущественные налоги |

1 068,4 |

1 116,9 |

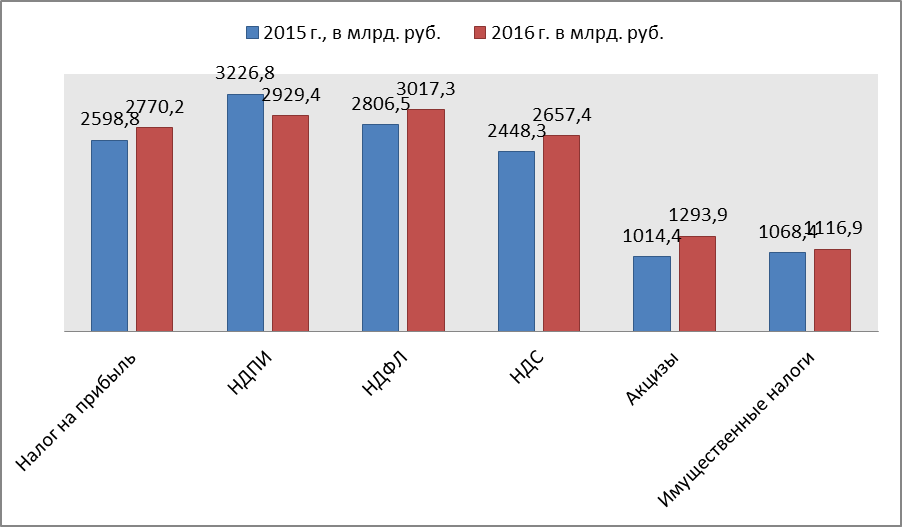

По данным таблицы 2 видно, что в целом поступления по видам налогов в консолидированный бюджет имеют положительную динамику. В статье налог на добычу полезных ископаемых произошло уменьшение налоговых поступлений на 297,4 млрд. руб. Это может быть связанно с изменением объема добываемых полезных ископаемых и т.д.

Рисунок 4 – Динамика поступления по видам налогов в консолидированный бюджет РФ за 2015 — 2016 гг.

Остальные показатели показывают увеличение.

На увеличение налога на доходы физических лиц за 2015-2016гг. на 211,3 млрд. руб., повлиял рост заработной платы населения Российской Федерации и уменьшение теневой экономики в отрасли заработной платы.

На увеличение налога на прибыль за 2015-2015 гг. на 171,4 млн. руб., могли повлиять такие факторы, как увеличение экспортной выручки, либо за счёт положительных курсовых ризниц.

Таблица 3. Структура поступлений в федеральный бюджет РФ. [16]

|

Виды налогов |

2014 год |

2015 год |

2016 год |

|||

|

Млрд. руб. |

В % к объёму пост. ФБ РФ |

Млрд. руб. |

В % к объёму пост. ФБ РФ |

Млрд. руб. |

В % к объёму пост. ФБ РФ |

|

|

Всего поступило в федеральный бюджет |

6 214,6 |

100,0 |

6 880,5 |

100,0 |

6 929,1 |

100,0 |

|

из них: |

||||||

|

Налог на прибыль |

411,3 |

6,6 |

491,4 |

7,1 |

491,0 |

7,1 |

|

НДС |

2 181,4 |

35,1 |

2 448,3 |

35,6 |

2 657,4 |

38,4 |

|

Акцизы |

520,8 |

8,4 |

527,9 |

7,7 |

632,2 |

9,1 |

|

НДПИ |

2 858,0 |

46,0 |

3 160,0 |

45,9 |

2 863,5 |

41,3 |

|

Остальные налоги и сборы |

243,1 |

3,9 |

252,8 |

3,7 |

285,1 |

4,1 |

Данные таблицы 3 отражают структуру поступлений в федеральный бюджет в динамике 2014-2016 годов. Общее поступление денежных средств в федеральный бюджет с 2014 на 2015 год увеличилось на 665,9 млрд. руб., с 2015 года на 2016 год увеличилось на 48,6 млрд. рублей. Общее увеличение с 2014 по 2015 составило 714,5 млрд. рублей.

Значительное увеличение поступлений в 2015 по сравнению с 2014 годом составило по налогу на добавленную стоимость на 267,1 млрд. рублей и по налог на добычу полезных ископаемых на 302 млрд. рублей. Приток денежных средств по другим видам налогов был не значителен:

- налог на прибыль увеличился на 80,1 млрд. руб.;

- акцизы увеличились на 7,1 млрд. руб.;

- остальные налоги и сборы увеличились на 9,7 млрд. руб.

Сравнивая поступлении в федеральный бюджет в 2015 году и 2016 году вывялен рост поступлений по налогу на добавленную стоимость на 209,1 млрд. рублей и по акцизам на 104,3 млрд. рублей. На остальные налоги и сборы увеличение составило 32,3 млрд. рублей. В тоже время по таким видам налогов как налог на прибыль и налог на добычу полезных ископаемых произошло уменьшение на 0,4 млрд. рублей и на 2965 млрд. рублей, соответственно.

Проводя анализ поступлений в федеральный бюджет Российской Федерации за 2014 год и 2016 год можно заметить — всего поступлений в бюджет увеличились на 714,5 млрд. руб.

По видам налогов увеличение составило:

- поступления по налогу на прибыль на 79,7 млрд. руб.;

- поступления по НДС на 476 млрд. руб.;

- поступления по акцизам на 112 млрд. руб.;

- поступления по НДПИ на 5,5 млрд. руб.;

- поступления по остальным налогам и сборам на 42 млрд. руб.

Проведя анализ по данным таблицы 3 можно сделать следующие заключения. Не смотря на то, что в 2015 было, уменьшение поступлений в федеральный бюджет по налогу на прибыль и налогу на добычу полезных ископаемых общая картина поступлений в 2015 году показала увеличение поступлений по сравнению с 2014 годом. Сравнивая, 2014 год с 2016 годом прослеживается динамика к увеличению общих поступлений по налогам и сборам в федеральный бюджет Российской Федерации.

2.3 Проблемы и перспективы развития налоговой системы РФ

В последние годы Российская Федерация переживает важный экономический эксперимент, связанный с переходом от планового управления народным хозяйством к использованию рыночных механизмов экономического развития. Новые экономические инструменты сосуществуют с элементами предыдущей экономической системы. Процесс осложняется тем, что в стране с переходной экономикой необходимо провести реформы в области права, экономики и политики. На данный момент практически все признали, что эффективная реформа налоговой политики и системы налоговых органов в стране являются ключевым фактором успеха в деле перевода экономики на рыночные рельсы.

Налоговая система – это важнейший элемент рыночных отношений и от нее зависит успех экономических реформ в стране. Проблема налогов является одной из наиболее сложных экономических реформ в России.

На современном этапе развития государства, стабильность налоговой системы является важнейшим механизмом, воздействующим на уровень экономики. Но часто налоговая система не соответствует в полном объеме рыночной экономики, так как является довольно не простой по исчислению и уплате налогов, характеризуется сложностью ведения налогового учета, документирования, составления отчетности и заполнением налоговых деклараций.

Проблем в сфере налогообложения существует слишком много, чтобы можно было решить в том порядке, в котором они были определены отдельными указами и поправками. Только незначительная их часть будет так или иначе решена в ближайшее время.

Создание устойчивой налоговой системы является важнейшей задачей правительства. Эффективное налогообложение может быть достигнуто путем гармоничного сочетания выбранного налогового механизма с целями и задачами, которые ставит государство при управлении экономикой.

В области налогообложения, конечно же, есть ряд проблем, которые необходимо решить. По-прежнему, присутствует высокая доля теневой экономики и распространены уклонения от налогов. Это подрывает не только систему поступления налоговых доходов в бюджет, но и способствует неравной конкуренции, так как ставит добросовестных налогоплательщиков в неблагоприятные условия.

Согласно основным направлениям налоговой политики Российской Федерации на 2016 год и на плановый период 2017 и 2018 годов является создание эффективной и стабильной налоговой системы, которая будет обеспечивать финансовую устойчивость в среднесрочной и долгосрочной перспективе. Основными целями налоговой политики продолжают оставаться поддержка инвестиций и стимулирование инновационной деятельности.

Так, например, основные направления налоговой политики позволяют экономическим агентам определить свои бизнес – цели с учетом планируемых изменений в налоговой сфере [6, с. 81]. В ходе последующего трехлетнего периода приоритетом Правительства Российской Федерации остается недопущение какого-либо увеличения налоговой нагрузки на экономику. В то же время, планируется применять налоговые меры для стимулирования инвестиций, проводить антикризисные налоговые меры, повышать эффективность системы налогового администрирования.

Также в целях противодействия неправомерному возмещению НДС и занижению налоговой базы предлагается:

- установить обязанность при реорганизации юридического лица, восстанавливать НДС по имуществу, передаваемому правопреемнику, который уже не облагается налогом на добавленную стоимость;

- уточнить размер НДС, подлежащего восстановлению покупателю в случае перечисления авансовых платежей;

- уточнить порядок определения налоговой базы при реализации права собственности на нежилые помещения;

- ввести обязанность налогоплательщика к возмещению НДС, принятого к вычету по авансовому платежу, если поставка не состоялась в течение определенного периода времени.

С 1 января 2016 года были введены трехлетние «надзорные каникулы» для организаций, которые в течение трех лет не имели серьезных нарушений в соответствии с установленными правилами по ведению деятельности. Все требования для определенных видов деятельности будут упорядочены, систематизированы и находится в открытом доступе [4, с. 64].

С целью предоставления налогоплательщику возможности получать информацию о налоговых последствиях сделки, которую он только планирует совершить, предполагается ввести институт предварительного налогового контроля, который уже успешно функционирует в зарубежных правовых системах. Такой институт позволит существенно снизить налоговые риски, сыграет важную роль в стимулировании деловой активности за счет повышения стабильности и определенности правового регулирования налогообложения, предоставит налогоплательщику гарантию в отношениях с налоговым органом.

Для обеспечения устойчивости бюджетов субъектов Российской Федерации и местных бюджетов предлагается «отказаться от установления новых льгот (включая освобождения от налогообложения, исключения из налоговой базы объекта налогообложения) по региональным и местным налогам».

Наиболее важными изменениями в системе налогообложения, планируемые на ближайшие годы, являются:

- создание специальных условий для ведения предпринимательской деятельности в области обеспечения социально-экономического развития на Дальнем Востоке и в Восточной Сибири;

- содействие развитию малого предпринимательства;

- противодействие уклонению от уплаты налогов с помощью низконалоговых юрисдикций, в том числе путем введения института контролируемых иностранных компаний.

Для того чтобы предотвратить резкий рост налоговой нагрузки на налогоплательщиков, планируется предусмотреть в Налоговом кодексе Российской Федерации введение специальных переходных положений (планируется распределять повышение налога на 4–5 лет, применяя понижающие коэффициенты).

Трудно представить себе эффективную налоговую политику, которая формируется без определения механизма контроля правильности и своевременности уплаты налогов и сборов. В этой связи, состав надзорных органов может пополниться службой предварительного контроля. В данный орган компания сможет обратиться за консультацией еще на стадии подготовки хозяйственных операций и четкого представления ее результатов в налоговой сфере. Также будет сокращен перечень сведений, составляющий налоговую тайну, что положительно скажется на информированности налогоплательщиков по отношению к своим партнерам

Заключение

В последние годы Российская Федерация переживает важный экономический эксперимент, связанный с переходом от планового управления народным хозяйством к использованию рыночных механизмов экономического развития. Новые экономические инструменты сосуществуют с элементами предыдущей экономической системы. Процесс осложняется тем, что в стране с переходной экономикой необходимо провести реформы в области права, экономики и политики. На данный момент практически все признали, что эффективная реформа налоговой политики и системы налоговых органов в стране являются ключевым фактором успеха в деле перевода экономики на рыночные рельсы.

Налоговая система – это важнейший элемент рыночных отношений и от нее зависит успех экономических реформ в стране. Проблема налогов является одной из наиболее сложных экономических реформ в России.

Существующая в России система налогообложения нуждается в дальнейшем совершенствовании, основные направления которого состоят в следующем: стимулировать развитие экономической деятельности и, прежде всего, производство материальных благ, обеспечить бюджетными ресурсами покрытие общегосударственных нужд в области экономики, обороны и международных обязательств, обеспечить финансирование из государственного бюджета субъектов Российской Федерации, которые нуждаются в дотациях, и финансирование социальных расходов. Для решения этих вопросов можно использовать опыт ведущих индустриальных стран в области налоговой политики, учитывая, российскую специфику.

Особенность реформирования экономики в России такова, что налоги и налоговая система не смогут эффективно функционировать без действующего правового обеспечении. При этом речь идет не только о защите бюджетных интересов, но и об обеспечении конституционных прав и законных интересов каждого налогоплательщика

Рассмотрев и проанализировав современное состояние налоговой системы РФ, можно сделать выводы:

- обеспечение налогового администрирования является залогом оптимальной налоговой политики страны. Построение налоговых администраций и контроль над их деятельностью - это необходимое условие построения новой, более совершенной налоговой системы;

- налоговая система РФ должна идти своим путем, то есть опираться на зарубежный опыт и в тоже время следовать своим традициям и особенностям;

- при помощи налоговых реформ, осуществить ликвидацию белых пятен в налоговом законодательстве РФ;

- главная задача налоговой политики - это повышение уровня жизни населения страны.

Налоговая система является одним из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Список использованной литературы

- Налоговый кодекс Российской Федерации (часть первая), принят Государственной Думой РФ 26.07.2000 и утв.Федеральным законом №117-Фз от 05.08.2000; (часть вторая), принят Государственной Думой РФ 19.07.2000 и утв. Федеральным законом №117-ФЗ от 05.08.2000. (с изм. и доп. на 2017 г.)

- Абрамов М.Д. Вопросы совершенствования налоговой системы России. Налоговые споры: Теория и практика. - 2014. – 376 с.

- Айдинова А.Н., Титова В.В. Трансформация социально-экономической модели развития современной России. В сборнике: Результаты научных исследований. Научно-издательский центр «Аэтерна; Ответственный редактор: Сукиасян А.А. 2015. - С. 106–108.

- Александров И.М. Субботина О.В. Бюджетная система РФ: Учебник - 3-е изд., перераб. и доп. - М.: Издательско - торговая корпорация «Дашков и Ко», 2013. – 448 с.

- Алиев Б.Х. Налоги и налогообложение. М.: Финансы и статистика, 2012. – 416 с.

- Ахметшин И.И., Минеева В.М. Налогообложение в цифрах. NovaInfo.Ru. 2015. Т. 1. № 38. С. 213-218.

- Васильева Л.А. Доходы федерального бюджета в 2012-2014 годах // Финансы. - 2015. – 278 с.

- Врублевской О.Г., Романовский М.А. Бюджетная система РФ: Учебник для вузов. 4-е издание. - СПБ.: Питер, 2012 – 390 с.

- Григорьев К.С. Эффективность налоговой системы РФ на современном этапе // Экономика. - 2014. – 520 с.

- Зыкова Т. Налоговые маневры [Текст] / Т.Зыкова // Российская газета. - 2012. - №5769 (69)

- ДЕНЕЖНО-КРЕДИТНОЕ РЕГУЛИРОВАНИЕ (ИНСТРУМЕНТЫ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ)

- Анализ внешней и внутренней среды организации (ООО «Adidas»)

- Управление конфликтами в сфере органов государственной региональной власти

- Роль мотивации в поведении организации (Сущность и значение управления мотивацией как фактора повышения эффективности деятельности предприятия)

- Организационные аспекты закупки и поставки товаров в коммерческие предприятия

- Сервисное обслуживание в торговле и перспективы его развития в современных условиях (Понятие и роль сервисного обслуживания в торговле)

- Россия в системе международных кредитных отношений (Международный кредитный рынок в современных условиях)

- Финансовая политика и ее реализация в РФ (Значение финансовой политики РФ)

- Корпоративная культура в организации

- Управление поведением в конфликтных ситуациях (Сущность конфликта и особенности его проявления. Типология конфликтов)

- Управление поведением в конфликтных ситуациях (Конфликт как объект изучения психологии. Виды и характеристики конфликтов)

- Методы оценки организационных структур управления (Особенности управления проектно-ориентированными организациями)