Финансовый механизм предприятий

Содержание:

Введение

Финансовый механизм предприятий - это система управления финансами предприятия, предназначенная для организации взаимодействия финансовых отношений и фондов денежных средств с целью эффективного их воздействия на конечные результаты производства, устанавливаемая государством в соответствии с требованиями экономических законов.

Финансовый механизм предприятий является центральным во всем финансовом механизме, что объясняется ведущей ролью финансов сферы материального производства.

Финансовый механизм предприятий должен способствовать наиболее полной и эффективной реализации финансами своих функций их взаимодействию. Прежде всего с помощью механизма управления финансами предприятий достигается обеспеченность их необходимыми денежными средствами.

К функциям финансов на предприятии относятся следующие: обеспечение предприятия денежными средствами; распределительная; контрольная, которые взаимосвязаны между собой.

Функция обеспечения предприятия денежными средствами тесно связана с распределительной функцией финансов предприятий, осуществляющейся с помощью финансового механизма.

Распределительные отношения на предприятии оказывают очень сильное влияние на конечные результаты. На предприятии распределяется выручка от реализации продукции. Часть ее идет на возмещение затрат предприятия, т.е. себестоимость продукции, а другая - представляет собой ее прибыль. Она, в свою очередь, распределяется между предприятиями и государственным бюджетом.

Финансовый механизм этих отношений прежде всего включает в себя: зависимость заработной платы от сбыта производимой продукции и поступления за нее платежей, экономии от снижения себестоимости продукции; эффективного ведения хозяйства; обоснованность нормативов распределения прибыли между предприятиями и бюджетом; обоснованность стимулирования на экономическое стимулирование; эффективность использования средств на НИОКР, реконструкцию и техническое перевооружение, подготовку кадров и другие цели.

Финансовый механизм предприятий и отраслей, связанный с реализацией контрольной функции финансов, строится на основе стимулов и санкций, а также соответствующих показателей. Эффективность стимулов и санкций, их реальность определяют действительный результат каждого предприятия, его работника.

Главным показателем финансового положения предприятия является наличие средств, на основе которых предприятие своевременно рассчитывается с поставщиками, бюджетом, банками, создает необходимые денежные фонды, удовлетворяет другие потребности. В этом проявляется финансовый контроль предприятия.

Финансовая деятельность на предприятиях осуществляется финансовым отделом. Главная задача работников финансовых служб предприятия состоит в наиболее полной практической реализации функций финансов. Это прежде всего укрепление финансового положения предприятия за счет повышения его рентабельности; увеличение прибыли путем роста производительности труда, снижения себестоимости продукции, повышения ее качества, внедрения достижений НТП.

Важное место в деятельности финансовой службы занимают вопросы распределения денежных доходов, прибыли; правильная организация расчетов за готовую продукцию и постоянный контроль за выполнением плана по реализации продукции и прибыли; своевременность расчетов с бюджетом; организация взаимоотношений с банками, правильность расчетов с рабочими и служащими, контроль за соблюдением норматива оборотных средств.

Глава 1

1.1. Основные элементы финансового механизма

В широком смысле финансовый механизм представляет собой совокупность способов организации финансовых отношений применяемых обществом в целях обеспечения благоприятных условий для экономического развития. Финансовый механизм включает виды, формы и методы организации финансовых отношений, способы их количественного определения.[1]

Структура финансового механизма довольна сложна. В нее входят различные элементы, соответствующие разнообразию финансовых отношений. Именно множественность финансовых взаимосвязей предопределяет применение большого количества элементов финансового механизма.

Для эффективного использования финансов большое значение имеет осуществление финансового планирования и прогнозирования. Нормативное оформление применяемых способов организации финансовых отношений (налогов, расходов и пр.), контроль за правильностью применения различных видов, форм и методов финансовых отношений.

Каждая сфера и отдельное звено финансового механизма являются составной частью единого целого. Они взаимосвязаны и взаимозависимы. Вместе с тем сферы и звенья функционируют относительно самостоятельно, что вызывает необходимость постоянного согласования составляющих финансового механизма. Внутренняя увязка составных звеньев финансового механизма является важным условием его действенности.[2]

Таким образом можно сделать вывод, что финансовый механизм – совокупность форм и методов, инструментов и рычагов формирования и использования фондов финансовых ресурсов с целью обеспечения разнообразных потребностей государства, хозяйствующих субъектов и населения.

Постепенно с развитием новых форм финансовых отношений усложняется финансовый механизм.

В более узком смысле финансовый механизм можно определить как действия финансовых рычагов, выражающихся в организации, планировании и стимулировании использования финансовых ресурсов.

Существует множество точек зрения на определение структуры финансового механизма.

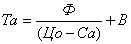

Литовских А.М. рассматривает структуру финансового механизма, как пять взаимосвязанных элементов:

- финансовые методы;

- финансовые рычаги;

- правовое обеспечение;

- нормативное обеспечение;

- информационное обеспечение.

Рассмотрим подробнее данные элементы. (рис 1)

Финансовый метод можно определить как способ действия финансовых отношений на хозяйственный процесс, которые действуют в двух направлениях: по линии управления движением финансовых ресурсов и по линии рыночных коммерческих отношений, связанных с соизмерением затрат и результатов, с материальными стимулированием и ответственностью за эффективным использованием денежных фондов. Рыночное содержание в финансовые методы вкладывается не случайно. Действие финансовых методов проявляется в образовании и использовании денежных фондов.[3]

Финансовый рычаг представляет собой прием действия финансового метода. К финансовым рычагам относятся прибыль, доходы, амортизационные отчисления, экономические фонды целевого назначения, финансовые санкции, арендная плата, процентные ставки по ссудам, депозитам, облигациям, паевые взносы, вклады в уставный капитал, портфельные инвестиции, дивиденды, дисконт, котировка валютного курса рубля и т.п.

Правовое обеспечение функционирования финансового механизма включает законодательные акты, постановления, приказы, циркулярные письма и другие правовые документы органов управления.

Нормативное обеспечение функционирования финансового механизма образуют инструкции, нормативы, нормы, тарифные ставки, методические указания и разъяснения и т.п.

Информационное обеспечение функционирования финансового механизма состоит из разного рода и вида экономической, коммерческой, финансовой и прочей информации. К финансовой информации относится осведомление о финансовой устойчивости и платежеспособности своих партнеров и конкурентов, о ценах, курсах, дивидендах, процентах на товарном, фондовом и валютном рынках и т. п.; сообщение о положении дел на биржевом, внебиржевом рынках, о финансовой и коммерческой деятельности любых достойных внимания хозяйствующих субъектах; различные другие сведения.

Другие авторы трактуют понятие финансового механизма предприятия в другом аспекте. Рассмотрим подробнее данную точку зрения.[4]

1.2 Структура механизма

Механизм финансового менеджмента представляет собой совокупность основных элементов воздействия на процесс разработки и реализации управленческих решений в области финансовой деятельности предприятия.

В структуру механизма финансового менеджмента входят следующие элементы:

1. Система регулирования финансовой деятельности включает:

- Государственное нормативно-правовое регулирование финансовой деятельности предприятия (принятие законов и других нормативных актов, регулирующих финансовую деятельность предприятий).

- Рыночный механизм регулирования финансовой деятельности предприятия. Этот механизм формируется прежде всего в сфере финансового рынка в разрезе отдельных его видов и сегментов.

- Внутренний механизм регулирования отдельных аспектов финансовой деятельности предприятия. Механизм такого регулирования формируется в рамках самого предприятия, соответственно регламентируя те или иные оперативные управленческие решения по вопросам его финансовой деятельности. ( рис 2)[5]

2. Система внешней поддержки финансовой деятельности предприятия включает:

- Государственное и другие внешние формы финансирования предприятия.

- Кредитование предприятия. Этот механизм основан на предоставлении предприятию различными кредитными институтами разнообразных форм кредита.

- Лизинг (аренда). Этот механизм основан на предоставлении в пользование предприятию целостных имущественных комплексов, отдельных видов необоротных активов за определенную плату на предусмотренный период.

- Страхование. Механизм страхования направлен на финансовую защиту активов предприятия и возмещение возможных его убытков при реализации отдельных финансовых рисков.

- Прочие формы внешней поддержки финансовой деятельности предприятия. (лицензирование, государственную экспертизу инвестиционных проектов).

3. Система финансовых рычагов включает следующие основные формы воздействия на процесс принятия и реализации управленческих решений в области финансовой деятельности:

- Цену.

- Процент.

- Прибыль.

- Амортизационные отчисления.

- Чистый денежный поток.

- Дивиденды.

- Синергизм.

- Пени, штрафы, неустойки.

- Прочие экономические рычаги.

4. Система финансовых инструментов состоит из следующих контрактных обязательств, обеспечивающих механизм реализации отдельных управленческих решений предприятия и фиксирующих его финансовые отношения с другими экономическими объектами:

- Платежные инструменты (платежные поручения, чеки, аккредитивы и т.п.).

- Кредитные инструменты (договоры о кредитовании, векселя и т.п.).

- Депозитные инструменты (депозитные договоры, депозитные сертификаты и т.п.).

- Инструменты инвестирования (акции, инвестиционные сертификаты и т.п.).

- Инструменты страхования (страховой договор, страховой полис и т.п.).

- Прочие виды финансовых инструментов.

На основе всего изложенного можно сказать, что эффективный механизм финансового менеджмента позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций финансового управления предприятием.

Глава 2

2.1 Сущность финансовых отношений

Основой рыночных отношений являются деньги.

Рыночные отношения - это прежде всего финансовые отношения, когда участники рыночных отношений предполагают заработать деньги и использовать их на различные цели.

Финансовые отношения предприятий состоят из четырех групп. Это отношения:

- с другими предприятиями и организациями;

- внутри предприятия;

- внутри объединений, предприятий, которые включают отношения с вышестоящей организацией; внутри финансово-промышленных групп, а также холдинга;

- с финансово-кредитной системой - бюджетами и внебюджетными фондами, банками, страхованием, биржами, различными фондами. ( более расширенный список на рис.3 )[6]

Финансовые отношения с другими предприятиями и организациями включают в себя отношения с поставщиками, покупателями, строительно-монтажными и транспортными организациями, почтой и телеграфом, внешнеторговыми и другими организациями, таможней, предприятиями, организациями и фирмами иностранных государств.

Самая большая по объему денежных платежей группа - это отношения предприятий друг с другом, связанные с реализацией готовой продукции и приобретением материальных ценностей для хозяйственной деятельности. Роль этой группы финансовых отношений первична, т.к. именно в сфере материального производства создается национальный доход, предприятия получают выручку от реализации продукции и прибыль. Организация этих отношений оказывает самое непосредственное влияние на конечные результаты производственной деятельности.

Финансовые отношения внутри предприятия включают отношения между филиалами, цехами, отделами, бригадами и т.д., а также отношения с рабочими и служащими. Отношения между подразделениями предприятия связаны с оплатой работ и услуг, распределением прибыли, оборотных средств и др. Роль их состоит в установлении определенных стимулов и материальной ответственности за качественное выполнение принятых обязательств. Отношения с рабочими и служащими - это выплаты заработной платы, премий, пособий, дивидендов по акциям, материальной помощи, а также взыскание денег за причиненный ущерб, удержание налогов.[7]

Финансовые отношения предприятий с вышестоящими организациями включают отношения по поводу образования и использования централизованных денежных фондов, которые в условиях рыночных отношений являются объективной необходимостью. Особенно это касается финансирования инвестиций, пополнения оборотных средств, финансирования импортных операций, научных исследований, в т.ч. и маркетинговых.

Отношения с финансово-кредитной системой многообразны.

Прежде всего это отношения с бюджетами различных уровней и внебюджетными фондами, связанные с перечислением налогов и отчислениями.

Отношения со страховым звеном финансовой системы состоят из перечислений средств на социальное и медицинское страхование, а также страхование имущества предприятия.

Финансовые отношения предприятий с банками строятся как в части организации безналичных расчетов, так и в отношении получения и погашения краткосрочных и долгосрочных кредитов. Организация безналичных расчетов оказывает непосредственное влияние на финансовое положение предприятий. Кредит является источником формирования оборотных средств, расширения производства, его ритмичности, улучшения качества продукции, способствует устранению временных финансовых трудностей предприятий.[8]

Финансовые отношения предприятий с фондовым рынком предполагают операции с ценными бумагами.

Важнейшей стороной финансовой деятельности предприятий является формирование и использование различных денежных фондов. Через них осуществляется обеспечение хозяйственной деятельности необходимыми денежными средствами. а также расширенного воспроизводства; финансирования научно-технического прогресса; освоение и внедрение новой техники; экономическое стимулирование; расчеты с бюджетом, банками.

К ним относятся: уставный капитал; добавочный капитал; резервный капитал; фонд накопления; фонд потребления; валютный фонд; фонд для выплаты заработной платы; фонд для платежей в бюджет; другие фонды.

Основные пути укрепления финансовых отношений предприятий связаны с оптимизацией используемых ими денежных средств и ликвидацией их дефицита.

Важнейшее направление их совершенствования - разработка и реализация стратегической финансовой политики предприятия.[9]

2.2 Методы финансового планирования

Финансовое планирование — выбор целей по реальности их достижения с финансовыми ресурсами которые есть, в зависимости от внешних условий а также согласование финансовых потоков в будущем, проявляется в составлении и контроле за исполнением планов развития доходов и расходов, которые учитывают нынешнее финансовое состояние, и которые выражаются в денежном эквиваленте цели и средства их достижения.[2]

Главными целями данного процесса считаются установление соответствия между наличием финансовых ресурсов организации и потребностью в них, выбор результативных источников формирования финансовых ресурсов и выгодных вариантов их применения.

Финансовое планирование реализовывается при помощи составления финансовых планов различного содержания и назначения в зависимости от задач и объектов планирования. В зависимости от этого финансовые планы надо поделить на долгосрочные, текущие и оперативные.

В долгосрочном финансовом плане определяются главные финансовые параметры формирования организации, разрабатываются стратегические изменения в движении ее финансовых потоков. В текущем финансовом плане все разделы плана развития организации связываются с финансовыми показателями, определяются воздействие финансовых потоков на производство и продажу, конкурентоспособность организации в текущем периоде. Оперативный финансовый план включает в себя краткосрочные тактические действия — составление и выполнение платежного и налогового календаря, кассового плана на месяц, декаду, неделю.[4]

Задачи финансового планирования:

- выявление резервов повышения доходов организации и методов их мобилизации;

- результативное применение финансовых ресурсов, определение более рациональных направлений развития - организации, которые обеспечивают в планируемом периоде большую прибыль;

- увязка финансовых ресурсов с показателями производственного плана организации;

- обеспечение оптимальных финансовых взаимоотношений с бюджетом, банками а также иными финансовыми структурами.

Объектами финансового планирования считаются:

- движение финансовых ресурсов;

- финансовые отношения, которые возникают при развитии, распределении и применении финансовых ресурсов;

- стоимостные пропорции, которые образуются в итоге распределения финансовых ресурсов.

Расчеты -

В – годовой объем производства продукции

С целью упрощения расчетов при неизменных по годам Цо и Са , минимальный амортизационный срок эксплуатации оборудования можно определить:

Анализируя расчетный уровень нормы амортизации, для обеспечения наилучших финансовых результатов следует руководствоваться следующим правилом: годовая сумма амортизации не должна превышать уровень годового дохода. В противном случае себестоимость реализованной продукции с учетом амортизационных отчислений превышает объем реализации в стоимостном выражении, а эта разница при существующем налоговом законодательстве РФ рассматривается как занижение прибыли и подлежит налогообложению.[6]

При рыночной экономике хозяйствующий субъект обладает полной самостоятельностью. Изъятие прибыли в бюджет производится с помощью налогов. Хозяйствующий субъект сам определяет направления и величину использования прибыли, оставшейся в его распоряжении после уплаты налогов. Целью составления финансового плана становится определение возможных объемов финансовых ресурсов, капитала и резервов на основе прогнозирования величины финансовых показателей. К последним относятся прежде всего собственные оборотные средства, амортизационные отчисления, устойчивая кредиторская задолженность, прибыль, налоги, уплачиваемые с прибыли, и т. П.[8]

Содержанием стратегии финансового планирования хозяйствующего субъекта является определение его центров доходов и центров расходов. Центр доходов хозяйствующего субъекта - это его подразделение, которое приносит ему максимальную прибыль. Центр расходов -это подразделение хозяйствующего субъекта, являющееся малорентабельным или вообще некоммерческим, но играющее важную роль в общем производственно-торговом процессе.

Планирование финансовых показателей осуществляется посредством определенных методов. Методы планирования - это конкретные способы и приемы расчетов показателей. При планировании финансовых показателей могут применяться следующие методы: нормативный, расчетно-аналитический, балансовый, метод оптимизации плановых решений, экономико-математическое моделирование, бюджетирование.

Нормативный метод. Сущность нормативного метода планирования финансовых показателей заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и в их источниках. Такими нормативами являются ставки налогов, ставки тарифных взносов и сборов, нормы амортизационных отчислений, нормативы потребности в оборотных средствах и др. В финансовом планировании применяется целая система норм и нормативов, которая включает: федеральные нормативы; республиканские (краевые, областные, автономных образований) нормативы; местные нормативы; отраслевые нормативы; нормативы хозяйствующего субъекта. Федеральные нормативы являются едиными для всей территории Российской Федерации, для всех отраслей и хозяйствующих субъектов. К ним относятся ставки федеральных налогов, нормы амортизации отдельных видов основных фондов, ставки тарифных взносов на государственное социальное страхование и др. Республиканские (краевые, областные, автономных образований) нормативы, а также местные нормативы действуют в отдельных регионах Российской Федерации. Речь идет о ставках республиканских и местных налогов, тарифных взносов и сборов и др.[1]

Отраслевые нормативы действуют в масштабах отдельных отраслей или по группам организационно-правовых форм хозяйствующих субъектов (малые предприятия, акционерные общества и т.п.). Сюда входят нормы предельных уровней рентабельности предприятий-монополистов, предельные нормы отчислений в резервный фонд, нормы льгот по налогообложению, нормы амортизационных отчислений отдельных видов основных фондов и др.

Заключение

Финансы представляют собой экономические отношения, которые связаны с формированием, распределением, а также с использованием фондов и денежных средств для выполнения задач, поставленных государством и для создания условий расширенного воспроизводства в экономике. Финансы выражают денежные отношения, которые возникают между:

- предприятиями различных форм собственности при приобретении товарно-материальных ценностей, при реализации продукции, работ, услуг;

- предприятиями и вышестоящими организациями при создании централизованных денежных средств и их распределении;

- государством и гражданами при уплате налогов и других платежей;

- государством и предприятиями при уплате налогов, иных обязательных сборов, а также при финансировании из бюджета;

- предприятиями, гражданами, внебюджетными фондами при внесении платежей и получении ресурсов;

- отдельными звеньями бюджетной системы

- страховыми организациями, предприятиями, населением при уплате страховых взносов, при возмещении ущерба при наступлении страхового случая.

По материальному содержанию финансы представляют собой финансовые ресурсы страны. Финансовые ресурсы — это совокупность целевых фондов, денежных средств государства и предприятий. Финансовые ресурсы складываются из следующих источников:

- средств, аккумулированных в государственной бюджетной системе;

- средств внебюджетных фондов;

- ресурсов предприятий (прибыль, остающаяся в распоряжении предприятий, амортизация)

Если рассматривать финансы в целом, то следует считать, что они выполняют две основные функции: распределительную и контрольную. Та часть финансов, которая функционирует в сфере материального производства, как например финансы предприятий, и участвует в процессе создания денежных фондов и накоплений, выполняет не только распределительную и контрольную функции, но и функцию формирования денежных доходов.

Распределительная функция выражается как процесс распределения ВВП, являющегося источником формирования многочисленных фондов на разных уровнях, с помощью финансовых инструментов: норм, ставок, тарифов, отчислений и т.д., установленных государством.

Так, предприятия , реализовав определенный объем продукции и получив выручку, должно из этой суммы перечислить в бюджет установленные налоги. Из оставшейся суммы предприятие должно выделить часть, возмещающую потребленные средства производства, обеспечивая тем самым непрерывность процесса производства. Далее выделяется часть, связанная с оплатой труда (ФОТ), все через нормы, установленные государством. Затем, опять-таки, по нормативам к ФОТ, выделяется часть стоимости созданного продукта для перечисления в Пенсионный фонд, фонд занятости и др. Остается прибыль. Т.о. произошло первичное распределение.

Но ФОТ в дальнейшем делится между трудящимися, бюджетом и пенсионным фондом по нормам, установленным государством, а прибыль - между предприятием, его вышестоящей организацией и бюджетами разных уровней. Это распределение второго порядка.

Прибыль, являясь источником формирования таких фондов, как фонд производственного и социального развития, резервного фонда и других, выступает объектом распределения третьего порядка. Т.е. распределительные процессы имеют место и внутри предприятия. Здесь можно говорить о некотором снижении государственного регулирования распределительных отношений, но никак не об их отмене. Предприятие самостоятельно распределяет прибыль по фондам, однако формирование резервного фонда регулируется через размер уставного капитала, минимальных и максимальных значений прибыли, перечисляемой в денежный фонд.

Рис 1. Основные элементы финансового механизма

Рис. 2 Структура механизма финансового менеджмента

рис.3 Финансовые отношения

Список литературы

- Балихина, Н.В. Финансы и налогообложение организаций: Учебник. / Н.В. Балихина, М.Е. Косов. - М.: ЮНИТИ, 2015. - 623 c.

- Ковалев, В.В. Финансы организаций (предприятий): Учебник / В.В. Ковалев. - М.: Проспект, 2016. - 352 c.

- Лупей, Н.А. Финансы торговых организаций. и доп: Учебное пособие / Н.А. Лупей. - М.: ЮНИТИ, 2014. - 143 c.

- Тютюкина, Е.Б. Финансы организаций (предприятий): Учебник / Е.Б. Тютюкина. - М.: Дашков и К, 2014. - 544 c.

- Тютюкина, Е.Б. Финансы организаций (предприятий): Учебник / Е.Б. Тютюкина. - М.: Дашков и К, 2016. - 544 c.

- Финансы бюджетных организаций: Учебник. / Под ред. Г.Б. Поляка. - М.: ЮНИТИ, 2015. - 463 c.

- Финансы организаций (предприятий): Учебник. / Под ред. Н.В. Колчиной. - М.: ЮНИТИ, 2015. - 407 c.

- Финансы организаций: Учебник / Под ред. Н.В. Колчиной, О.В. Португалово. - М.: ЮНИТИ, 2016. - 399 c.

- Финансы организаций: Учебник / Под ред. Н.В. Колчиной, О.В. Португалово. - М.: ЮНИТИ, 2016. - 399 c.

- «Коммерческие банки»

- Особенности кадровой стратегии организаций реального сектора экономики на примере ООО «ТНГ-Групп»

- Выбор стиля руководства в организации. ООО ФИРМА «АТЛАС»

- Кадровая служба и стратегия

- Привлечение и консультирование клиентов по вопросам потребительского кредитования

- Банковская конкуренция в современных российских условиях

- Договор поставки как вид гражданско-правового договора

- Разработка структуры управление организацией, ориентированной на решение стратегических задач (на примере ООО «Бузулукский ЖБИ»)

- Международный валютный фонд:цели,функции,особенности

- «Налоговая система РФ и проблемы еe совершенствования»

- Бренд - конкурентное преимущество компании

- Анализ денежных средств предприятия. ООО «Веста»